Действия банка при неуплате кредита

Если платежи по займу в банк взносятся заемщиком или иным лицом в его пользу согласно графику или досрочно, то никаких проблем не возникнет. Такое положение вещей и предусматривается при благоприятном развитии событий. Однако не всегда получается погашать платежи своевременно по целому ряду причин.

Именно поэтому кредитные организации разработали комплекс мер по воздействию на нерадивых заемщиков.

- пени, штрафы и т.д.;

- требование о досрочном погашении долга;

- звонки, оповещения в письменном виде;

- обращение в суд, начало исполнительного производства, принудительное взыскание.

Применение тех или иных мер воздействия зависит от срока пропуска платежа и суммы накопленной задолженности. Если возникла первая просрочка, то банк применит начисление пеней. Это условие обязательно прописывается в кредитном договоре, поэтому размер пеней напрямую зависит от конкретных условий займа.

Если это не дает положительных результатов, то сотрудники банка могут совершать звонки с целью оповестить плательщика об образовании задолженности и призвать его оплачивать займ.

В стандартном случае после 3 месяцев просрочки или после 3 последовательных пропусков платежей по графику банк вправе обращаться в суд с иском о принудительном взыскании долга. В таком случае должнику грозит не только взыскание основной суммы долга, но и пеней, штрафов и других дополнительных сумм денег.

Таким образом, действия банка в случае неуплаты кредита осуществляются в определенной последовательности. Обычно действия стандартны и продиктованы конкретной ситуацией.

Чем больше просрочка и сумма долга, тем жестче будут меры со стороны займодателя.

Невыплата кредита банку: какое это правонарушение?

Все вопросы, которые касаются взаимоотношений клиента и кредитора, регулируются договором или соглашением.

Оно составляется в соответствии с требованиями действующих законов.

Обычно финансово-кредитные организации руководствуются следующим:

- положения ЦБ РФ;

- ФЗ-218 от 30.12.2004 (кредитные истории);

- ФЗ-151 от 02.07.2010 (о МФО);

- ФЗ-395-1 от 02.12.1990 (о банках);

- ФЗ-353 от 21.12.2013 (о потребительском кредите);

- ФЗ-102 от 16.07.1998 (об ипотеке);

- ФЗ-230 от 03.07.2016 (о взыскании просроченной задолженности);

- положениями ГК РФ о заключении договоров с кредиторами и ответственности за их нарушение.

Таким образом, кредитование — это взаимодействие на уровне физическое лицо — кредитор или юридическое лицо — кредитор. Поэтому при несоблюдении требований соглашения дела рассматриваются в рамках Гражданского кодекса.

Но при отказе совершать платежи и злостном уклонении от финансовых обязательств деяние можно рассматривать в соответствии с положениями Уголовного кодекса РФ.

6 признаков злостного неплательщика

- Наличие достаточной для полного или частичного погашения задолженности суммы и при этом намеренное уклонение от оплаты;

- Сознательный обман кредитной организации и судебных приставов-исполнителей, сокрытие побочных доходов;

- Умышленное создание препятствия для осуществления выплат – порча или сокрытие имущества, смена места жительства и т.д.;

- Незаконное воздействие на кредитора;

- Препятствие исполнению решения суда;

- Сокрытие дохода от продажи имущества.

ВАЖНО: доход от продажи имущества не всегда должен быть использован для оплаты долга. В ст

446 ГПК РФ содержится перечень собственности, являющейся исключением.

Уголовная ответственность за долги «настигнет» и должника создающего вид выплат небольшими взносами. Но при этом кредитору необходимо доказать факт платежеспособности заемщика и его умышленное нежелание выплачивать большие суммы.

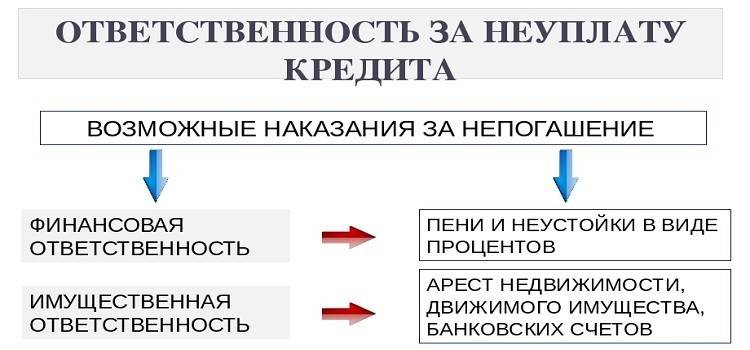

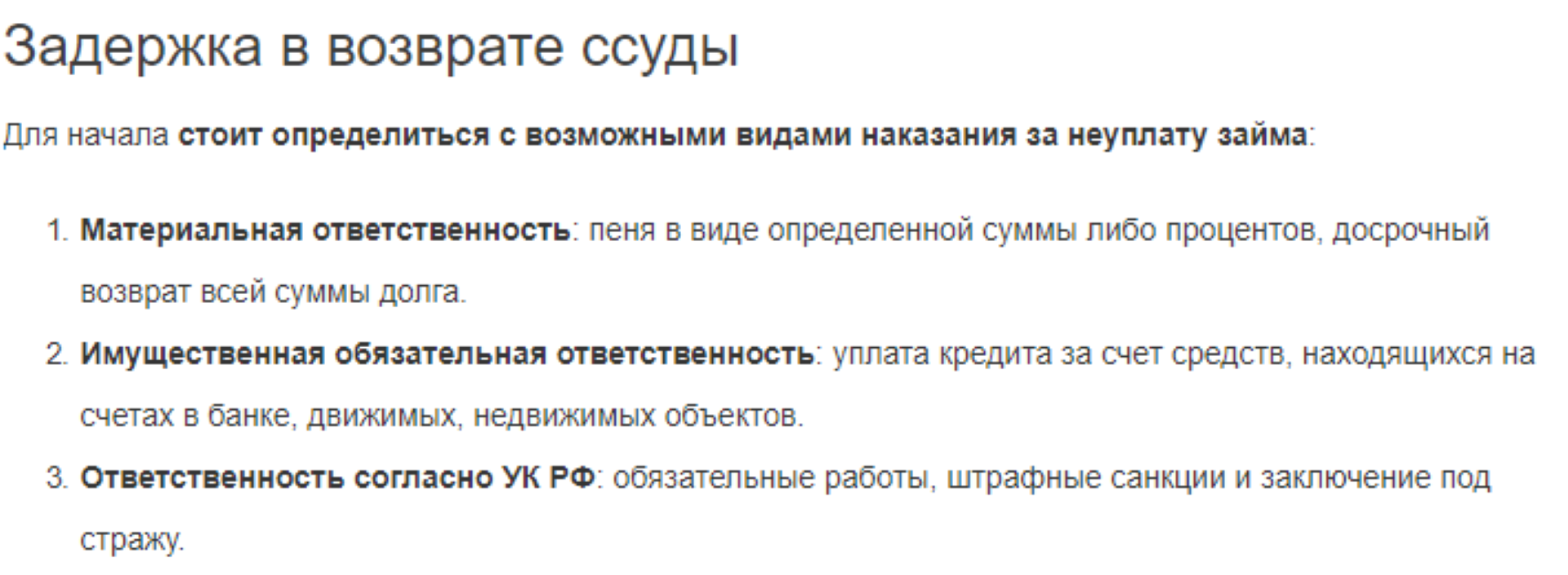

Гражданская ответственность за кредит

Уклонение от выплаты кредита фиксируется при нарушении сроков ежемесячных выплат как минимум 2–3 раза. В такой ситуации банк вправе применить к должнику следующие санкции:

- начислить сверх долга штраф за просрочку и ежедневно, со дня задержки платежа до момента его поступления, начислять пени;

- направить должнику письменное уведомление с требованием погасить долг;

- подать в суд на признание задолженности и ее взыскание в принудительном порядке.

Невыплата кредита банку и признание долга в суде означают передачу долга для взыскания судебным приставам, которые взыскивают долг различными способами:

- ежемесячное удержание средств из заработка в размере не более половины;

- изъятие наличных средств;

- изъятие денежных средств с банковских счетов;

- изъятие имущества, подлежащего реализации;

- взыскание долга с поручителя по кредиту;

- реализация залогового имущества.

Часто проблемные кредиты банки продают коллекторским агентствам, которые не пренебрегают даже самыми изощренными способами для «выбивания» долга. Несмотря на большие законодательные сдвиги в деле по ограничению полномочий коллекторов, они продолжают использовать незаконные методы.

Кодекс об административных правонарушениях РФ содержит норму о противозаконном получении кредита при использовании заведомо подложных сведений, например, фиктивных данных о доходах. Гражданское правонарушение карается штрафом в размере 1–2 тысячи рублей.

Согласно нормам административного законодательства наказанием за неуплату кредита установлено штрафное взыскание, размер которого составляет не более 200 тысяч рублей.

Статьи УК РФ про неуплату кредитов

Если вы взяли займ незаконным путем, то есть изначально намереваясь его не возвращать, или же постоянно отклоняете просьбы и напоминания о его возврате, могут начаться неприятности, а потом и наказания за неуплату кредита. Есть даже статьи по неуплатам кредита УК России, которые предусматривают, какое наказание наступит, и насколько тяжелые будут последствия, если неплательщик возьмет максимальный кредит и не вернет.

Статья 159.1. Мошенничество в сфере кредитования

Данная статья — это подвид общих условий по мошенничеству, которые упоминаются в ст. 159. Сюда относится похищение или незаконное использование средств другого лица обманным путем. Такие уклонения от уплаты кредита предпринимаются намеренно, так что они квалифицируются, как умышленные попытки взять у компании средства и не отдавать их впоследствии.

Считается, что если все же вносить по кредиту маленькие платежи, к вам уже не смогут выдвинуть такие обвинения, так как возврат, хоть и небольшой, все же был. Это выглядит так, что вы планировали выплачивать и не допускать неуплаты кредита, но в связи с непредвиденными обстоятельствами не смогли далее это делать.

Смысл в подобных действиях есть. В действительности, если вы не внесли больше десятка маленьких платежей, вас все же привлекут к ответственности. Но сумма кредита должна быть внушительной. Если вы брали меньше полутора млн (например, пару тысяч рублей) сроком до двух лет и несколько раз отдавали займ, беспокоится не стоит, если есть обоснованная причина неуплаты (уволили с работы, не можете пока устроиться, внезапная болезнь, вам не отдали крупный долг, на который вы рассчитывали, а посторонние лица и прокуратура не помогли в его возвращении и так далее).

Так что главное — наличие понятной и объяснимой причины и небольших, но регулярных выплат. Если же вы взяли денег побольше, то старайтесь чаще выплачивать кредит. В случае неуплаты на постоянной основе начнутся неприятные последствия, а ниже вы узнаете, что будет в таких случаях.

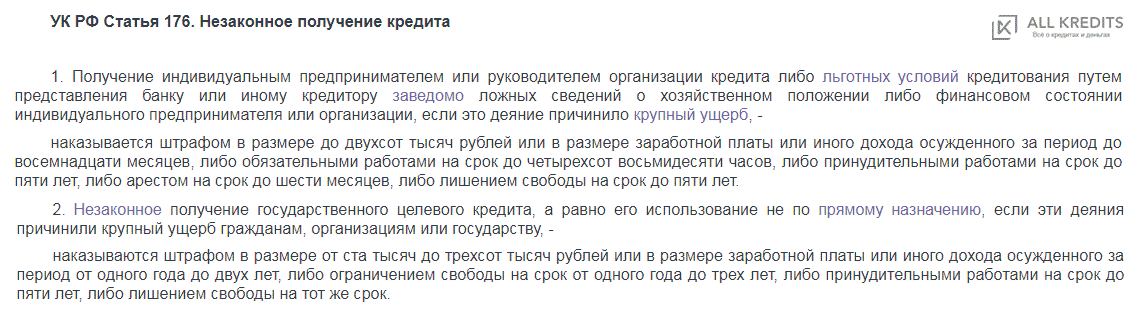

Статья 176. Незаконное получение кредита

Уголовная ответственность за неуплату кредита в России по статье 176 наступает, если вы в одно время сделали такие действия:

- Будучи частным предпринимателем, оформили на себя или компанию крупный кредит.

- Должны по кредиту выплатить как минимум 2,25 млн руб.

- Взятый кредит банку не вернули намеренно.

- При оформлении договора с банком вы специально выдали недействительный пакет документов и исказили информацию о своей платежеспособности, так как знали, что иначе кредит вы не получите.

Не стоит переживать о статье 176 за невыплату кредита, если у вас обычный потребительский займ. Она касается лишь ИП, руководителей фирм и прочих лиц, которые занимают высокие должности или заведуют делами компаний. Большую роль играет сумма, указанная выше, и есть ли намеренное непогашение долгов. Если думаете, наступит ли уголовная ответственность за невыплату кредита ИП, ниже будут описаны последствия.

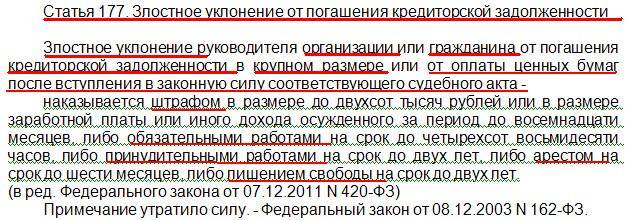

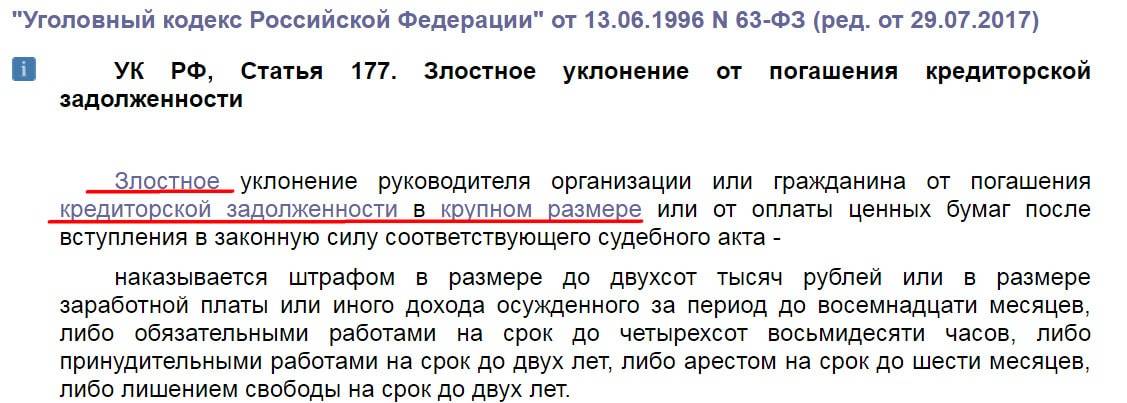

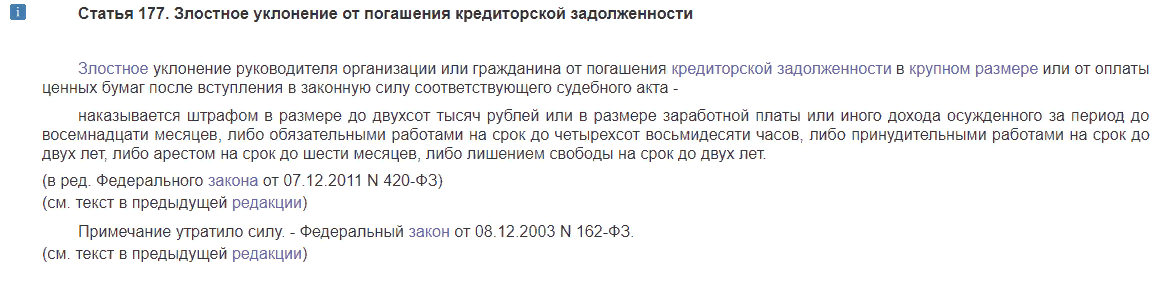

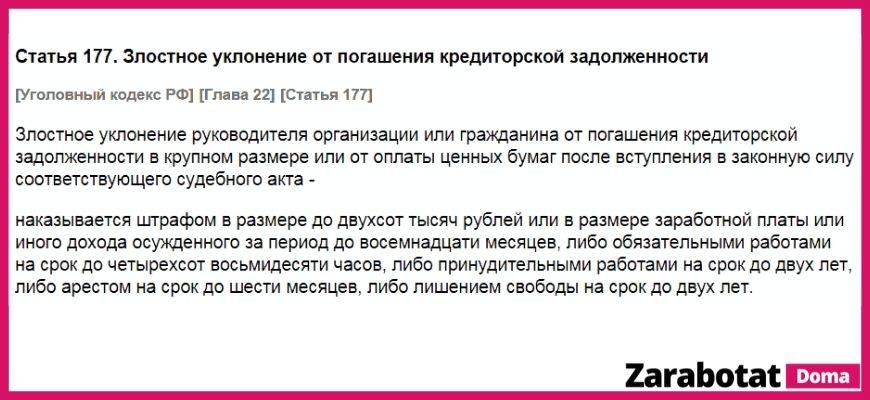

Статья 177. Злостное уклонение от погашения кредиторской задолженности

Если опасаетесь, что к вам будет применена статья 177, проверьте, какое из следующих условий подходит в данной ситуации:

- Вы получили повестку из суда о вступившем в действие взыскании, которое напрямую попало в Службу судебных приставов России.

- Взятая сумма больше, чем 2,3 миллиона руб.

- Вы знаете, что можете оплатить данную сумму, но специально не предпринимаете никаких действий в счет уплаты долгов.

Если прошлые статьи интересуют больше правоохранительные органы, то этот пункт уже забота судьи. Пока не будет взыскания, статья не получает силу и не наступает уголовная ответственность. В действительности ее используют не так часто и только для тех людей, которые слишком злоупотребляют предложениями и обязательствами банков.

Просрочка выплат по кредиту 1-4 недели

Если просрочка выплат по кредиту составляет от 1 до 4 недель, ситуация настораживает банк. Однако такой срок не является критичным, чтобы привлекать к делу коллекторов или даже суд. Сотрудники финансовой организации могут звонить заемщику с требованием о выплате.

Важно! В том случае, если просрочка по кредитной задолженности составляет от 1 до 4 недель, дело может быть передано в бюро кредитных историй – и тогда кредитный рейтинг заемщика упадет.

Нельзя допустить, чтобы задержка в выплате денежных средств составила более 1 месяца. Если клиент ощущает, что не сможет производить стабильные выплаты, рекомендуется обратиться в банк, сотрудники которого непременно предложат возможные варианты выхода из проблемной ситуации, проведя реструктуризацию – изменение условий кредитования из-за временной неплатежеспособности плательщика.

Чем грозит просрочка по кредиту?

В последнее время многие из нас привыкли решать свои большие и маленькие финансовые проблемы посредством кредитов. Россияне активно берут ссуды на покупку жилья, нового автомобиля, бытовой техники и т.д, и т.п. Относительная доступность заемных средств привела к тому, что сегодня практически у каждого третьего взрослого гражданина России есть кредитные обязательства (порядка 50 миллионов наших сограждан сегодня имеют кредиты).

Однако далеко не всегда кредитные отношения с банком заканчиваются, что называется, красиво. Нередко заемщик оказывается в такой ситуации, что он не в состоянии внести очередной платеж. Причин для возникновения просроченной задолженности может быть сколько угодно: внезапная болезнь, потеря работы, семейные обстоятельства и т.д.

Банк в этом случае пытается связаться с должником, чтобы напомнить о необходимости своевременного погашения кредита, параллельно с этим начисляя провинившемуся клиенту предусмотренные договором штрафы и пени. Если это не помогает, то банк прибегает к более решительным мерам…

К работе подключается служба безопасности банка и коллекторы, которые нередко используют в своей работе элементы жесткого психологического давления. Чаще всего они грозятся передать дело должника в суд и посадить его в тюрьму.

Действительно, в России можно лишиться свободы на несколько лет за неуплату кредита, однако в этом случае банк должен доказать наличие умысла и мотива совершенного заемщиком преступления.

Грозит ли уголовная ответственность за неуплату кредита

По данным национальной ассоциации профессиональных коллекторских агентств около 25% россиян не в состоянии своевременно погашать задолженности по банковским ссудам.

В марте 2020 года в работе коллекторов находилось около 7 миллионов кредитных должников с общим размером долга более 1 триллиона рублей.

Какие санкции могут быть применены к неплательщикам, и существует ли уголовная ответственность за неуплату кредита физическим лицом, узнаете из статьи.

- 1 Что делает банк при невыплате займа

- 2 Как происходит взыскание по суду

- 3 Когда предусмотрена уголовная ответственность

- 3.1 Мошенничество

- 3.2 Незаконное получение

- 3.3 Злостное уклонение

- 4 Заем оформлен на родственника

- 5 Что делать, чтобы не попасть в тюрьму

- 6 Резюме

Резюме

При невозможности выполнения кредитных обязательств, помните:

- банк начисляет пеню за каждый день просрочки платежа;

- кредитор может продать долг коллекторам или подать исковое заявление в суд;

- судебные приставы вправе наложить арест на счета и имущество должника;

- за злостное уклонение от оплаты займа могут посадить в тюрьму на срок до 2-х лет;

- если не хватает денег для ежемесячных платежей, обратитесь в кредитное учреждение с просьбой о реструктуризации долга;

- между супругами существует солидарная ответственность по оплате долга перед банком.

Несколько ключевых моментов

Злостность уклонения. Злостность уклонения, прежде всего, предполагает прямой умысел лица при наличии возможности погасить задолженность. Таким образом, в распоряжении должника должны находиться денежные или иные средства, позволяющие ему выполнить принятую на себя обязанность по погашению задолженности.

Крупный размер. В соответствии с примечанием к ст. 169 УК РФ, таковым считается задолженность в сумме, превышающей 2 250 000 рублей.

Вступление в законную силу соответствующего судебного акта, то есть в нашем случае должно быть вынесено судебное решение, которое вступило в законную силу (на что может уйти и больше года), или должен быть вынесен судебный приказ, который в упрощенном порядке может быть отменен по любому, даже немотивированному заявлению должника, в течение 10 дней с момента уведомления должника.

Советы специалистов

Чтобы выйти из сложившейся ситуации с минимальными материальными и моральными последствиями, специалисты рекомендуют прислушаться к следующим советам. На этапе выяснения отношений с банком, когда проблема ещё находится в начальной стадии:

- ни в коем случае не прятаться от сотрудников компании — всё равно ничего не получится (лучше сразу искать конструктивное решение);

- не доводить дело до начисления штрафов — это ещё больше усугубит ситуацию и увеличит размер долга;

- не отказываться от обязательств, объяснить сотруднику, что это временные затруднения, а впоследствии долг будет погашен;

- представить доказательства своего материального положения — возможно, банк пойдёт навстречу и предоставит кредитные каникулы.

Если договориться не получилось, действовать стоит более активно:

- Делаем официальный запрос в банк на отзыв согласия на обработку персональной информации, ссылаясь на действующее законодательство РФ (статья 9 ФЗ).

- Пишем претензию — позднее она будет классифицирована как попытка заёмщика урегулировать спор, не доводя его до судебного разбирательства. Если банк откажет, это станет одним из аргументов в пользу ответчика.

- Внимательно перечитываем договор и ищем пункты, составленные некорректно, нарушающие права заёмщика. Возможно, это завышенные проценты, скрытые комиссии и сборы. Если что-то нашли, пишем следующую претензию. Главная задача — оспорить актуальность кредитного соглашения, чтобы его нельзя было принять за основу в суде.

Если организация всё-таки подала иск:

- Сохраняем спокойствие — суд должен видеть, что должник понимает ситуацию и всячески ищет выход.

- Оказываем посильную помощь в процессе делопроизводства, посещаем все заседания. Представляем нужные документы. Можно обратиться за помощью к опытному адвокату — да, его услуги стоят немало, но если он выиграет суд, то эти затраты будут ненапрасными.

- Если всё делать грамотно, суд, естественно, обяжет погасить долг. Но при этом заёмщика минует вероятность уголовной ответственности, а сами платежи будут соизмеримыми с уровнем заработной платы и не лягут тяжёлым грузом на ваши плечи.

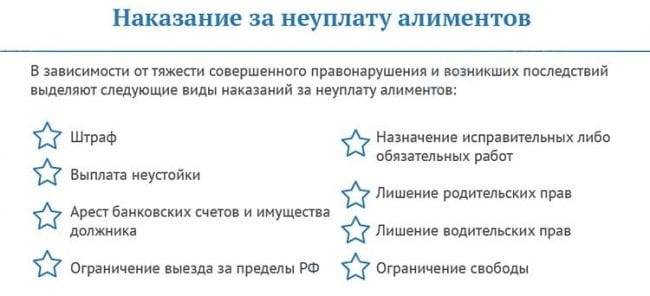

Если у должника отсутствует частная собственность

Важно разобраться и в том, что грозит за неуплату кредита, если нет имущества. Прежде всего, должнику будет запрещен выезд за пределы страны

Если вынесено решение суда о взыскании долга, пристав обращается в налоговую инспекцию и добывает сведения о месте работы неплательщика займа. После этого может взыскиваться до половины заработной платы до выплаты всей задолженности.

Судебные приставы подают запросы и в финансовые учреждения, клиентом которых является заемщик. Результатом проверки денежных счетов становится их арест. Исключением из правила являются банковские счета для социальных выплат ‒ например, детского пособия.

Уголовная ответственность за неуплату кредита

Всем известно выражение: «От тюрьмы и от сумы не зарекайся». Так вот, давайте разберемся, реальна ли тюрьма, если «пустая сума». Уголовное преследование – это очень распространенный страх среди людей, переставших в срок оплачивать кредиты. Этим и пользуются коллекторы и представители банков при взыскании просроченной задолженности. Работа со страхами должника — это неотъемлемая часть в работе коллекторов. Страх огласки долгов друзьям, родственникам, соседям; страх потери работы, страх позора, страх уголовной ответственности – вот лишь часть страхов должника, которыми пользуются взыскатели. Поэтому в письмах, звонках коллекторов Вы можете услышать:

- если до конца недели не поступит оплата, мы привлечем Вас к уголовной ответственности за неуплату кредита по статье 159.1 Уголовного кодекса «Мошенничество в сфере кредитования»;

- у Вас просрочка по кредиту достигла критической отметки (3 месяца), в отношении Вас было возбуждено дело по статье 177 УК РФ «Злостное уклонение от погашения кредиторской задолженности»;

- Вы незаконно получили кредит, предоставив недостоверные сведения о месте работы, поэтому если не погасите долг, мы будем обращаться с заявлением в полицию по статье 176 УК РФ «Незаконное получение кредита»;

- и т.д.

Название статей может вызвать серьезную обеспокоенность у юридически неподкованного должника. А еще большую панику подобные угрозы могут вызвать у близких должника (родителей, бабушек и дедушек). Давайте разберем какое уголовное наказание грозит за невыплату кредита, и какие статьи Уголовного Кодекса РФ применимы в отношении должника.

Статья 159.1 УК РФ «Мошенничество в сфере кредитования»

Статья 159.1 УК РФ является разновидностью (специальной нормой) статьи 159 «Мошенничество» — общей нормы. Под мошенничеством понимается хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотреблением доверия. Это умышленное преступление, поэтому для привлечения должника к уголовной ответственности за неуплату кредита должен быть доказан умысел «заполучить деньги банка и не вернуть».

Бытует распространенное мнение, что если внести 1-2 платежа по кредиту, то данную статью уже «не пришьешь», т.к. невозможно доказать умысел на невозврат кредита: «Кредит брал, умысла не платить не было, т.к. начал осуществлять платежи по графику. Но, увы, желания разошлись с возможностями через 2 месяца».

Доля правды в этом есть. Хотя на практике не единичны случаи привлечения к уголовной ответственности по статье 159.1 УК РФ за неуплату кредитов, по которым было внесено более 10-12 платежей. Правда, в этих случаях речь идёт о крупных суммах: в десятки, сотни миллионов рублей. На практике же, если сумма кредита менее 1,5 миллионов, и внесено несколько платежей, то возбуждение уголовного дело по статье 159.1 маловероятно. Особенно если оплата прекратилась по каким-либо объективным причинам:

- потеря работы или трудоспособности;

- необходимость оплаты лечения (как своего, так и своих близких);

- Вы кому-то одолжили денег и ожидали их возврата для оплаты кредита, этого не произошло и поэтому Вы не можете оплачивать кредит;

- и т.п.

Если у Вас есть объективная причина, по которой Вы перестали платить, то не так важно количество внесенных по кредиту платежей (0,1 или 2). Если же объективных причин нет и сумма кредита существенна, то чем больше Вы внесете платежей — тем лучше

- за незаконное получение кредита;

- за взятие кредита без намерения его вернуть;

- за злостное уклонение от уплаты задолженности, подтвержденной решением суда.

Действия банка в сложившейся ситуации

В случае возникновения просрочек главная цель банка – вернуть денежные средства. Обращение в суд – крайняя мера, к которой компания прибегает в последнюю очередь. Разбирательство сулит дополнительные затраты и возможное уменьшение количества денежных средств, которые удастся вернуть.

Действия банка напрямую зависят от поведения заемщика. Не стоит пытаться прятаться от компании, начав игнорировать ее звонки. Это только усугубит ситуацию. Эксперты советуют идти на диалог с компанией. Заемщики, которые успели зарекомендовать себя с положительной стороны, могут рассчитывать на реструктуризацию задолженности. С помощью услуги лицо сможет:

- уменьшить размер платежей;

- получить кредитные каникулы;

- продлить срок расчета по обязательствам.

Игнорирование требований банка не устранит причины постоянных звонков. Кредитор начнет беспокоить не только самого заемщика, но и его родственников, а также работодателя. Если напоминание об имеющемся долге результатов не возымеет, к процедуре взыскания могут быть привлечены коллекторы.

Обращение в суд осуществляется только в случае, когда другие меры эффекта не возымели. Обычно у заемщика имеется больше года, чтобы найти необходимую сумму и предотвратить судебные разбирательства. Однако задолженность всё это время будет продолжать увеличиваться. Остановить процесс поможет реструктуризация. Как уже говорилось выше, услуга доступна только благонадежным заемщикам. Потому необходимо идти на диалог.

В каких случаях наступает уголовная ответственность

Несмотря на постоянные угрозы со стороны банков и коллекторских агентств, уголовная ответственность за отсутствие выплат по кредиту может возникнуть только в строго ограниченных случаях, которые прямо предусмотрены УК РФ:

- Статья 159.1. Предусматривает ответственность за совершение мошеннических действий в сфере кредитования. Простая невыплата не может привести к применению статьи к должнику, для её использования нужно, чтобы гражданин предоставил в банк какие-то ложные сведения или документы. Например, получение кредита по поддельной справке о доходах может расцениваться как нарушение статьи 159.1.

- Статья 177. Злостное уклонение. Однако здесь опять простая невыплата не приводит к применению санкций. Ответственность может наступить, только если лицо совершает какие-то умышленные действия, направленные на уклонение от исполнения своих обязательств. Как вариант – он постоянно переезжает с места на место именно с указанной целью, а не по другим основаниям.

- Статья 176. Ответственность может наступить только у предпринимателей и руководителей организаций, простой гражданин не может быть субъектом такого преступления. Ответственность наступает, если лицо предоставляет ложные сведения о своём имущественном положении.

Ни в одной из статей не говорится о наступлении ответственности за то, что должник не оплачивает кредит. Состав преступления будет иметься в том случае, если лицо умышленно совершает какие-то действия, направленные на уклонение или предоставляет ложные документы и сведения.

Скачать для просмотра и печати:

• Статья 159.1 УК РФ

• Статья 176 УК РФ

• Статья 177 УК РФ

Какие последствия при неуплате кредита действительно ожидают большинство нерадивых заемщиков?

Когда финансовая организация считает заемщика злостным неплательщиком, события могут происходить следующим образом:

- Кредитное дело рассматривают сотрудники отдела претензий компании. Их задача вернуть долг фирмы. Ищут должника и более настойчиво требуют долг.

- После вся история о невозврате и данные заемщика отправляют в бюро кредитных историй. После этого оформить кредит в любой другой организацией проверяющей историю будет невозможно.

- После к помощи могут привлечь коллекторскую организацию.

- Если после этих действий сумма не возвращена, фирма подает иск в суд.

Закон предусматривает определенную ответственность за неуплату кредита.

Но за всю историю отечественной судебной практики человек лишился свободы за неуплату только один раз.

Причина такой редкости в том, что для исхода вся сумма долга должна быть больше определенного лимита в 1 500 000 рублей. А уклонение от выплаты должно быть злостным.

Когда в банковское учреждение подает в судебные инстанции за неуплату кредита, к должнику могут быть приняты следующие меры:

- Штраф до 200 тысяч рублей.

- Работы обязательного характера на общественных начал до 480 часов.

- Принудительные трудовые обязательства до двух лет, вплоть до содержания в колонии.

Проще ли получить назад свои деньги при наличии расписки

Получение заема по расписке наиболее популярный метод «заверения» у российских граждан, большинство из которых мало представляют себе как именно придать рукописному документу юридическую силу.

Грамотно оформленная расписка составляется в двух экземплярах и должна содержать в себе такие сведения, как:

- ФИО, паспортные данные кредитора и заемщика;

- Их фактическое место проживания и по прописке;

- Сумму заема прописью и в цифрах;

- Дату получения и возврата денег;

- Плату за пользование – на усмотрение заимодателя, штраф за невозврат в установленное время – обязательно;

- ФИО, паспортные данные свидетеля (если есть), его подпись;

- Подписи сторон.

Невозврат долга по расписке предполагает собой как административную ответственность, предусмотренную ст. 395 ГК РФ «Ответственность за неисполнение денежного обязательства», так и уголовную – ст. 159.1 УК РФ «Мошенничество в сфере кредитования», в том случае, если в действиях заемщика наблюдаются признаки мошенничества.

Невозврат долга по расписке предполагает собой как административную ответственность, предусмотренную ст. 395 ГК РФ «Ответственность за неисполнение денежного обязательства», так и уголовную – ст. 159.1 УК РФ «Мошенничество в сфере кредитования», в том случае, если в действиях заемщика наблюдаются признаки мошенничества.

Стоит помнить, что уголовная ответственность в ряде случаев эффективнее для возврата долга, чем административная. Согласно ст. 196 ГК РФ срок исковой давности – 3 года, а уголовное дело может быть возбуждено и через 6-10 лет. Для должника подобные последствия – отличная мотивация вовремя вернуть деньги.

Действия неплательщика при подаче банком судебного иска

Заемщику, который не может совершать выплаты, следует заранее оповестить банк о сложившейся ситуации. В таком случае может быть предоставлена отсрочка клиенту или же изменен график платежей. Если же такие меры предприняты не были, банк подаст в суд иск. С этого момента пени по кредиту не будут начисляться. Что нужно сделать заемщику:

- Обратиться в суд, чтобы выяснить подробности дела и выдвинутые банком требования.

- Подготовить доказательства отсутствия возможности внесения платежей по кредиту.

- Явиться в назначенное время в суд, чтобы отстоять и защитить собственные интересы.

- Обратиться при наличии возможности к профессиональной помощи адвоката.

Если плательщик отсутствует на суде, дело рассматривается без него, и решение выносится в заочной форме. Присутствуя на слушании, ответчик имеет право:

- доказать неспособность оплаты кредита по уважительной причине;

- снизить штрафные санкции (пеню и неустойку);

- изменить график погашения;

- получить полную информацию о задолженности, появившейся вследствие несоблюдения обязательств по договору;

- при обоюдном согласии сторон заключить мировое соглашение для дальнейшего погашения долга.

Если дело рассматривается в отсутствии ответчика, то суд вправе вынести положительное решение в пользу банка с максимальным удовлетворением выдвинутых им требований. В итоге возбуждается исполнительное производство. В случае непогашения плательщиком суммы, определенной судом, дело передается исполнительным органам – приставам. Они обладают правом взыскания долга со всех средств, имеющихся у должника (счета, заработная плата, имущество), в пользу образовавшейся кредитной задолженности.

Подписание кредитного договора с банком обязывает заемщика неукоснительно исполнять его условия. Невыплата кредита грозит неблагоприятными последствиями. Именно поэтому каждому человеку следует оформлять заем только тогда, если его финансовое положение позволяет вносить ежемесячные платежи согласно установленному сроку и с учетом риска наступления форс-мажорных обстоятельств.