В течение какого времени можно вернуть страховку по кредиту?

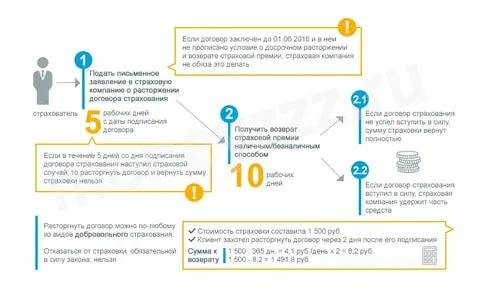

20/XI/2015 ЦБ России издал указ N3854-У в котором вкратце банк обязал страховые компании предусмотреть право отказа от добровольной страховки в течение 5-ти рабочих дней, с момента подписания договора сторонами. Срок был увеличен до 14 дней с 2018 года. Этот указ распространяется также и на страховки, которые банк пытается навязать при оформлении кредита. Для подготовки к таким нововведениям ЦБ дал время подготовиться всем страховщикам до 4 апреля 2016 года, именно с этой даты указ вступил в полную силу.

Обратите внимание, вы имеете право расторгнуть договор страховки в течении 5-ти рабочих дней, от даты подписания, т.е. когда взят кредит, вне зависимости от дня оплаты

К примеру, пошли платить на 3-й рабочий день, значит, на расторжение у вас осталось 2 рабочих дня.

Представителей страховых компаний в свою очередь законно обязали выплачивать в таких случаях сумму полиса в 100% размере, за вычетом дней использования услуги, а также в 10-и дневной срок. Если вы подали бланк заявления о расторжении договора на четвертый день, тогда страховщик обязуется вернуть сумму, высчитав % за 4 дня пользования, в срок, не позднее 10 рабочих дней. Зная закон о возврате страховки по кредиту, а главное, руководствуясь им, вас не сможет завести в заблуждение ни один страховщик при оформлении банковского продукта.

Но что делать, если подписан страховой полис и как вернуть деньги? Далее об этом мы будем вести речь.

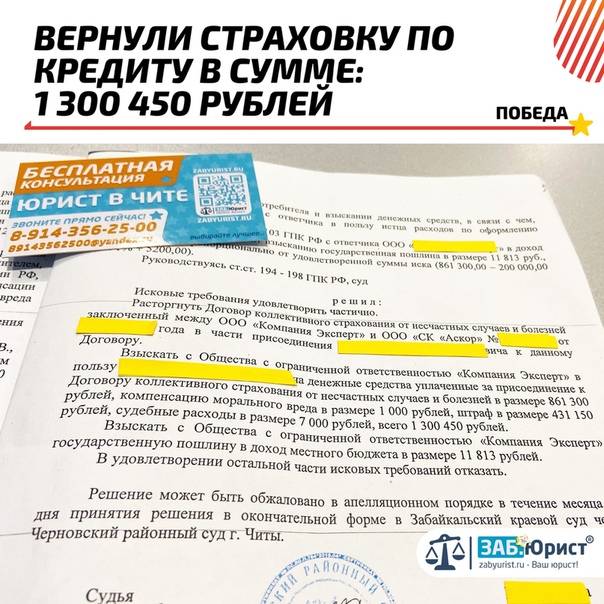

Решение суда по взысканию страховки жизни и здоровья, навязанных при получении

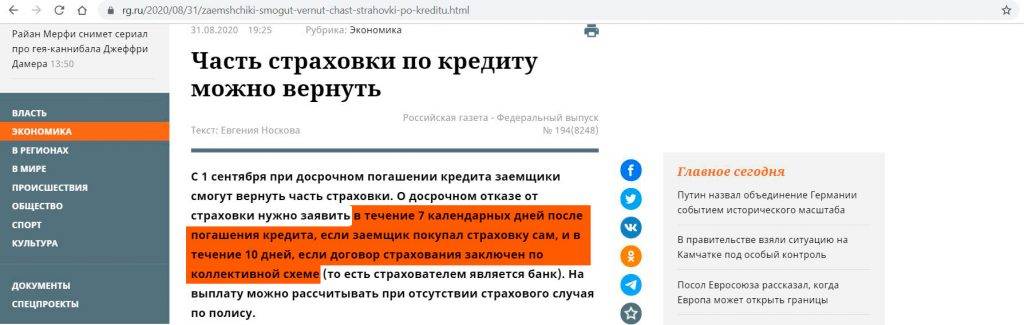

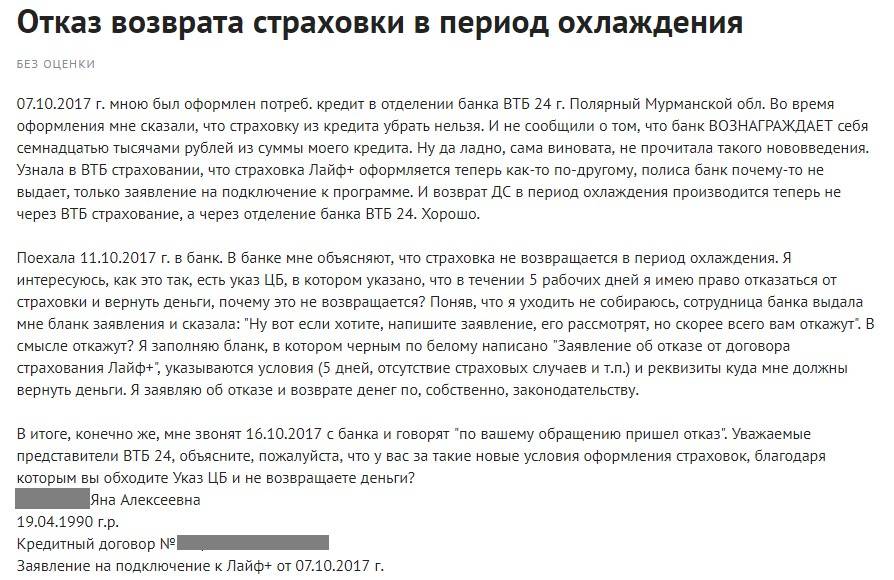

Больше вопросов вызывают ситуации, когда гражданин присоединяется к программе коллективного страхования банка, в котором он берет кредит. Имеется разъяснение Верховного Суда РФ о том, что на такие программы также распространяется действие Указания ЦБ № 3854-У. Это означает, что при присоединении к таким программам граждане-заёмщики имеют право отказаться от страхования и получить уплаченную ими премию обратно в течение двух недель. Если программы не содержат такие условия, они противоречат закону.

Общественная организация, занимающаяся защитой прав потребителей, обратилась в суд с иском к ПАО Банк ВТБ. Иск был подан в защиту интересов И., которая ранее заключила с указанным банком договор потребительского кредитования.

Одновременно с подписанием кредитного договора И. вступила в программу добровольного коллективного страхования физических лиц – заемщиков по кредитам Банка ВТБ. Она являлась частью договора коллективного страхования, заключенного между АО «Страховая группа МСК» и Банком ВТБ.

Указанная программа включала комиссию Банка ВТБ за подключение к программе коллективного страхования и собственно страховую премию.

Заявление о подключении к программе, которое подписала И., предусматривало право заёмщика в любой момент отказаться от участия в программе страхования. Однако возможности возврата страховой премии как части платы за участие в программе коллективного страхования предусмотрено не было. Именно этот пункт заявления и был впоследствии оспорен в суде.

При рассмотрении дела в первой инстанции и при апелляционном пересмотре суды посчитали, что требования истца не обоснованы. Они указали, что страхователем по договору коллективного страхования является не физическое лицо – И., а Банк ВТБ. Поэтому Указание № 3854-У не может быть применено.

Однако ВС РФ высказал иную позицию. Он проанализировал содержание договора коллективного страхования и обнаружил, что по его смыслу и содержанию страхователем является сам заёмщик, а вовсе на банк. ВС РФ мотивировал это тем, что страхуется имущественный интерес именно заёмщика, а не банка. Следовательно, нет никаких оснований считать, что Указание № 3854-У не распространяется на данную ситуацию, так как заёмщиком, а значит – страхователем, является физическое лицо.

Это означает, что заёмщик-страхователь может отказаться от заключенного им при оформлении кредита договора добровольного страхования и получить обратно всю сумму, уплаченную при подключении к программе коллективного страхования. Из нее может быть вычтена часть, пропорциональная времени, в течение которого действовал страховой договор. Помимо этого, банк может уменьшить данную сумму на реальные расходы, понесенные им в связи с совершением действий по подключению заёмщика к программе коллективного страхования. Наличие таких обстоятельств для уменьшения размера возвращаемой денежной суммы должен доказать Банк (см. определение ВС РФ от 31.10.2017 г. № 49-КГ17-24).

Как вернуть часть страховой премии?

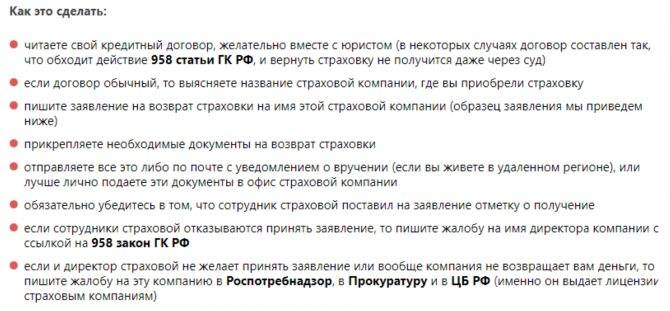

Обратиться в страховую компанию

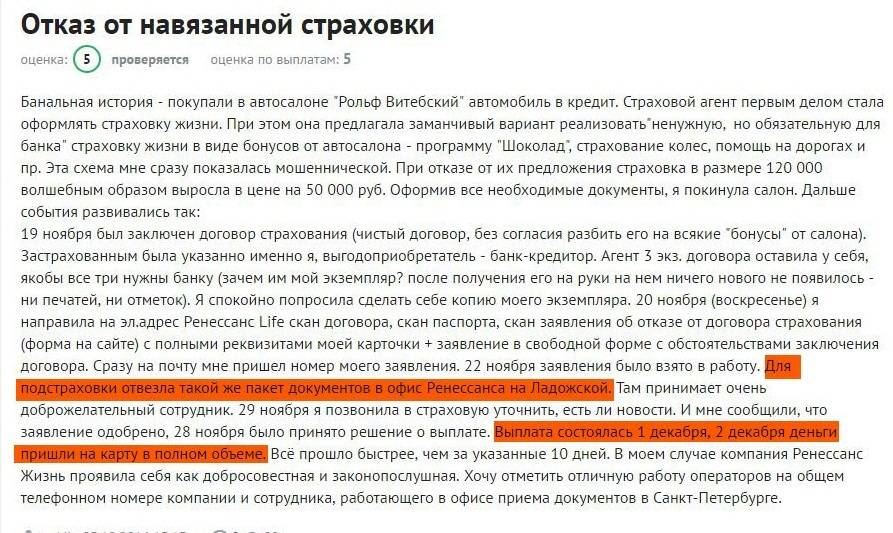

Если вы заключили договор со страховой компанией, в течение 14 дней после получения кредита возврат страховки можно осуществить, аннулировав соглашение в СК. В этот период действует так называемый период охлаждения, во время которого вы можете отказаться от страховки. Для этого необходимо прийти в офис компании-страховщика с паспортом, страховым договором и квитанцией об оплате страховки (которая фактически входит в тело кредита).

В случае невозможности посетить офис страховой компании, вы можете найти на ее сайте образец такого заявления, скачать и распечатать его, приложить копию паспорта и отправить письмо курьерской службой (по почте оно может идти дольше 14 дней, и тогда срок подачи заявления уже истечет – и возврат страховки по кредиту при досрочном погашении будет практически невозможен).

Досрочное погашение кредита не гарантирует возврата неиспользованной части премии. С одной стороны, решение о страховке заемщик принимает добровольно, с другой – банк может отказать в кредите или поднять процентную ставку в случае несогласия клиента идти на подобный шаг (но это условие должно быть прописано в кредитном договоре).

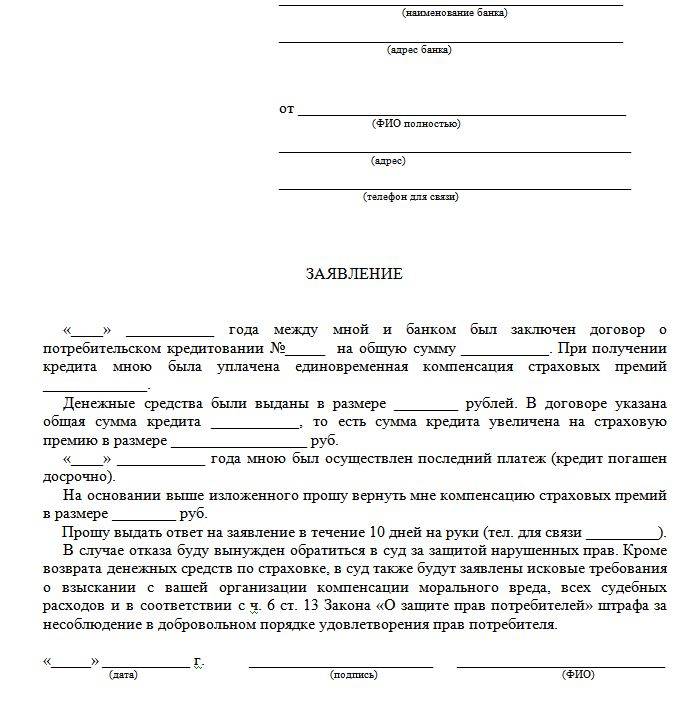

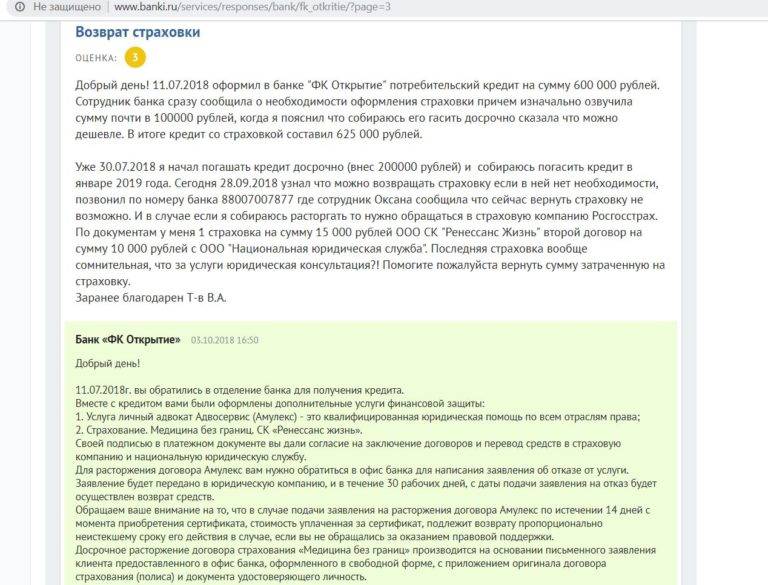

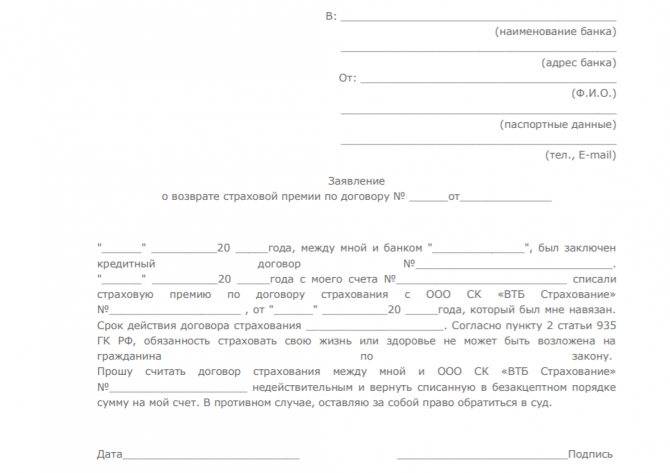

Обратиться в банк

Если период охлаждения истек, но вы выплачиваете досрочный кредит, вы можете попытаться вернуть часть страхового взноса через банк. Для возврата страховки по кредиту при досрочном погашении нужно обратиться в офис организации, выдавший кредит и передать сотруднику письменное заявление. В нем следует изложить суть своего требования. Необходимо, чтобы ваше обращение было зарегистрировано.

Заявление нужно писать в двух экземплярах – одинобязан принять сотрудник банковской организации, чтобы затем передать его в ответственное подразделение компании, другой вы оставляете у себя. Обеим бумагам должен быть присвоен одинаковый номер. Сотрудник обязательно должен поставить на обоих экземплярах дату и свою подпись – это будет служить доказательством того, что обращение вы подали в срок.

К письменному заявлению вам также нужно приложить копии документов: паспорта, кредитного договора, документа об оплате страховки.

Для передачи заявления не обязательно приходить в офис организации – его можно отправить заказным письмом. В своем обращении необходимо описать суть требований, а также указать ожидаемый срок принятия решения. Письменный ответ организация должна будет выслать по указанному в письме обратному адресу.

Если страховка при досрочном погашении кредита не возвращена, вы вправе обратиться с письменным ответом банка в суд.

Кроме судебного иска вы также можете подать заявления в ЦБ РФ, Антимонопольную службу, Роскомнадзор и Роспотребнадзор. Есть случаи, когда страховка при досрочном погашении кредита была возвращена благодаря общественной поддержке после обращения в средства массовой информации.

Как вернуть навязанную страховку

Для того, чтобы вернуть нежелательную страховку, необходимо четко понимать, по каким правовым основаниям происходит возврат.

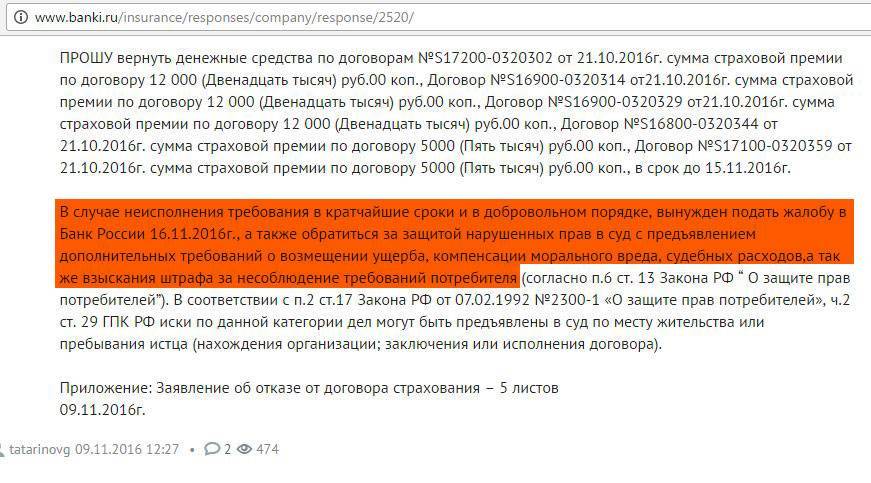

Сразу следует сказать, что с большей вероятностью, добровольно банк ничего вам не вернет. Как правило, заявление с умными фразами про недопустимость навязывания страховки, со ссылками на статьи закона, не пугают банк. Скорей всего потребуется обратиться с заявлением в суд.

В нашей практике возврат навязанной страховки происходит после подготовки и подачи иска: путем заключения мирового соглашения либо путем принудительно взыскания по решения суда.

Что мы подразумеваем под «возвратом страховки», навязанной вместе с кредитным договором.

- Возврат страховки

- – возврат суммы страховой премии страховой компанией на кредитный или иной счет заемщика, и соответствующее изменение условий кредитного договора: сумма кредита уменьшается на сумму страховки, проценты пересчитываются, выдается новый график погашения.

При возврате страховой премии на кредитный счет, если к этому моменту заемщик еще не погасил кредит, деньги, как правило, идут на частичное погашение кредита.

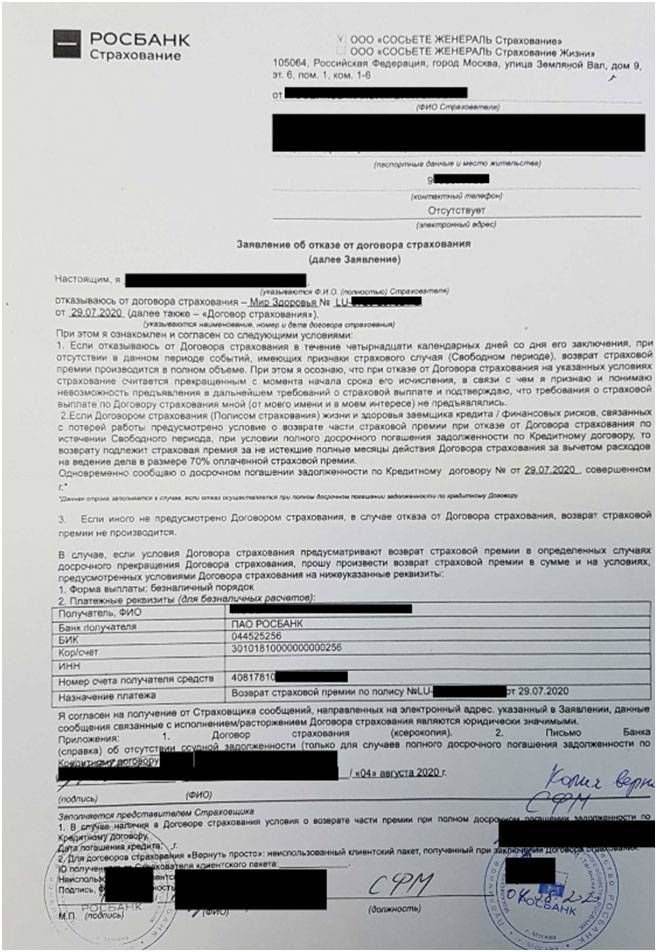

Способ 1: отказ от договора страхования в “период охлаждения”

Указанием Банка России от 20.11.2015 №3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов страхования» был установлен «период охлаждения», составляющий пять дней, в которые страхователь вправе отказаться от договора.

Не имеет значения, была ли уже оплачена страховая премия. Единственное исключение – это наступление страхового случая после заключения договора, но до подачи заявления на отказ.

Договор страхования считается расторгнутым сразу, как страховщик получит ваше заявление об отказе. Основание – ст. 450.1 Гражданского кодекса РФ. Теперь страховая должна вернуть страховую премию по указанным в заявлении реквизитам или на кредитный счет, с которого поступила оплата.

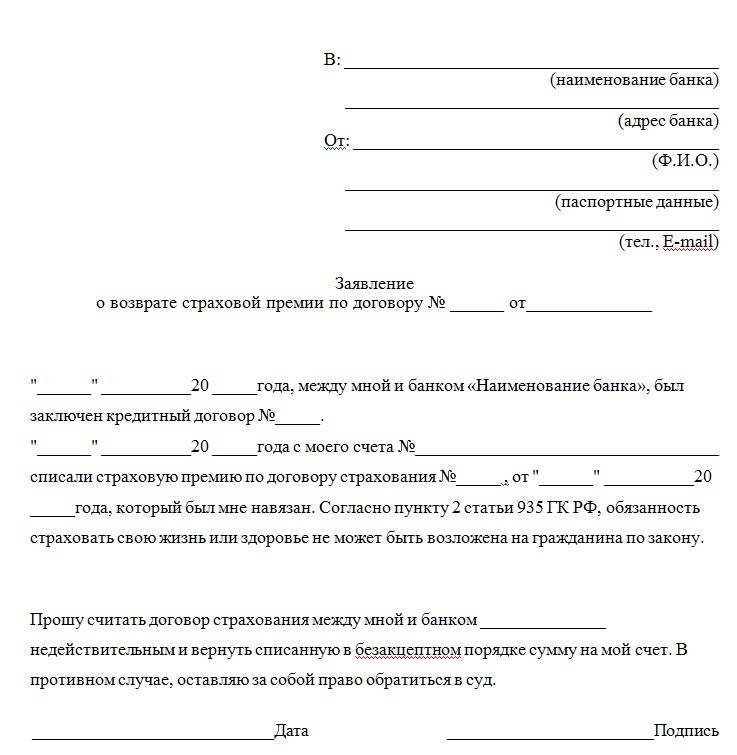

Образец заявления на отказ от страховки вы можетескачать здесь

Если на момент подачи заявления, установленный договором период действия страхования начался, то страховщик вправе удержать часть страховой премии соразмерно прошедшему периоду.

Приведем пример расчета суммы возврата в таком случае. Если размер страховой премии составляет 50000 руб. за период действия страхования продолжительностью один год, то при отказе от договора на третий день после начала действия страховки (если дата начала страхования совпадает с датой подписания договора), размер удержанной страховщиком суммы составит 410 руб. 96 коп. (50000/365*3).

Сколько вам вернёт страховая, если договор уже начал своё действие. Пример расчета.

Страховая премия: 50 000 рублей

Срок страховки: 1 год

Когда оформили отказ от страховки: на 3 день

50 000 – ( 50 000 / 365 * 3 ) = 49 589 руб. 04 коп.

К возврату 49 589 руб. 04 коп.

Способ 2: отказ от договора страхования, если прошло более 14 дней

Согласно приведенному Указанию Банка России на страховщика возложена обязанность информировать страхователя о том, что у него есть право отказаться от договора страхования, о порядке и способе возврата страховой премии.

Отсюда следует, что, если вы пропустили 14-дневный срок, но при этом вам не была предоставлена эта информация – вы можете отказаться от страховки и по истечении 14-дневного «периода охлаждения».

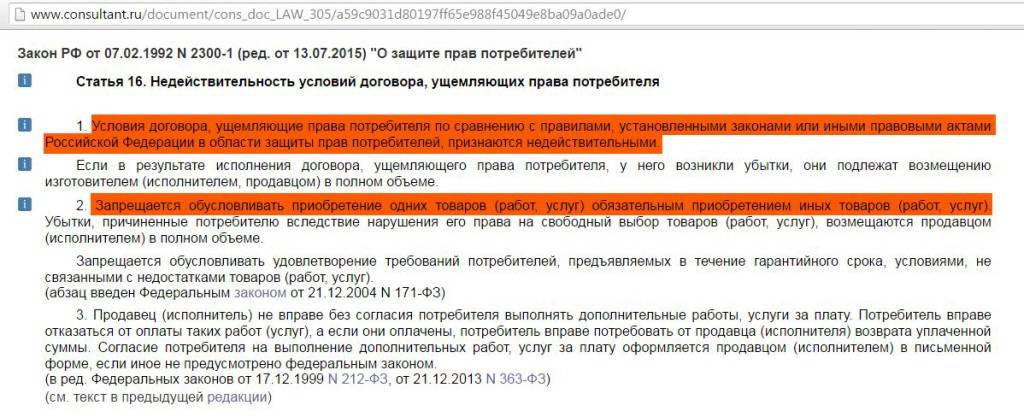

Способ 3: установить взаимосвязь документов

Если по содержанию документов удается установить факт навязывания – это также дает вам возможность отказаться от страховки. Такое право вам дает ст.16 потребительского закона, согласно которой это недопустимо.

Способ 4: другие основания

Возможны и иные законные основания для расторжения или признания недействительным/незаключенным договора страхования.

Для того, чтобы понять, имеются ли у вас основания для отказа от навязанной страховки по таким законным основаниям – необходимо показать ваш договор юристу общества защиты прав потребителей на бесплатной консультации.

Записаться на бесплатную консультацию можно по телефонам: 8 (812) 992-39-98 (Санкт-Петербург) 8 (499) 391-14-79 (Москва)

Когда деньги можно вернуть

Рассмотрим для начала ситуации, при которых потраченные на страховку средства можно будет вернуть.

- Гражданин по собственной воле отказался от договора в течение первых 14 суток со дня его заключения. Страховая в этом случае без выяснения причин такого отказа обязана возвратить всю сумму. Отдельные компании устанавливают больший срок – это вполне допускается законом. Отметим, что деньги по некоторым страховкам (например, по ОСАГО) не возвращаются.

- При погашении кредита досрочно. Однако этот вариант работает только в тех ситуациях, когда кредит и страховой полис связаны (например, в страховке указано, что полис действует на всем протяжении действия кредитного договора). Если такой связи нет, указанное основание возврата страховки не применяется. Однако некоторым заемщикам удается через суд доказать, что страховка была лишь дополнением к кредитному договору – такие прецеденты имеются.

- Имущество прекратило свое существование по причинам, не относящимся к страховым случаям, например, вследствие чрезвычайных ситуаций. Возврату подлежит неиспользованная часть страховки по кредиту.

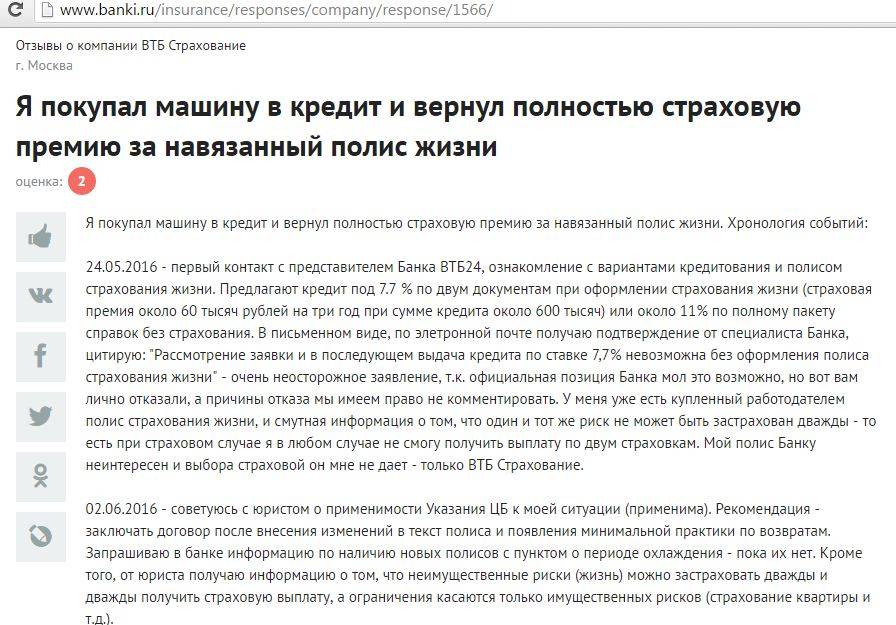

- Страховка потребительского кредита (иного займа) была навязана банком. Типичный пример – сотрудник банка сообщает, что без оформления полиса гражданина ждет отказ в предоставлении заемных средств. Некоторые банки вынуждают физлиц покупать полисы путем установления завышенных ставок кредита и установления различных комиссий для тех, кто захочет отказаться от страхования.

- В прочих ситуациях, установленных контрактом.

Также средства, потраченные на страховку жизни, можно возвратить путем признания контракта со страховой недействительным. Например, физлицо может доказать, что в момент подписания бумаги оно не отдавало отчет своим действиям (например, находилось в состоянии сильного алкогольного опьянения)

Как вернуть страховку, если ее навязали

Практически каждый раз, когда человек берет кредит, представитель банка навязывает страховку. Конечно, лишние расходы никому не нужны, и клиент робко пытается от нее отказаться. Но чаще всего сотрудники подают это под соусом: «Не возьмете страховку — не получите кредит». Поэтому приходится соглашаться на все условия, а уже после думать, что делать и как вернуть свои деньги. Также бывают случаи, когда о страховке вы узнаете спустя какое-то время, так как при оформлении кредита эту информацию от вас скрыли, а договор страхования вы подписали не глядя.

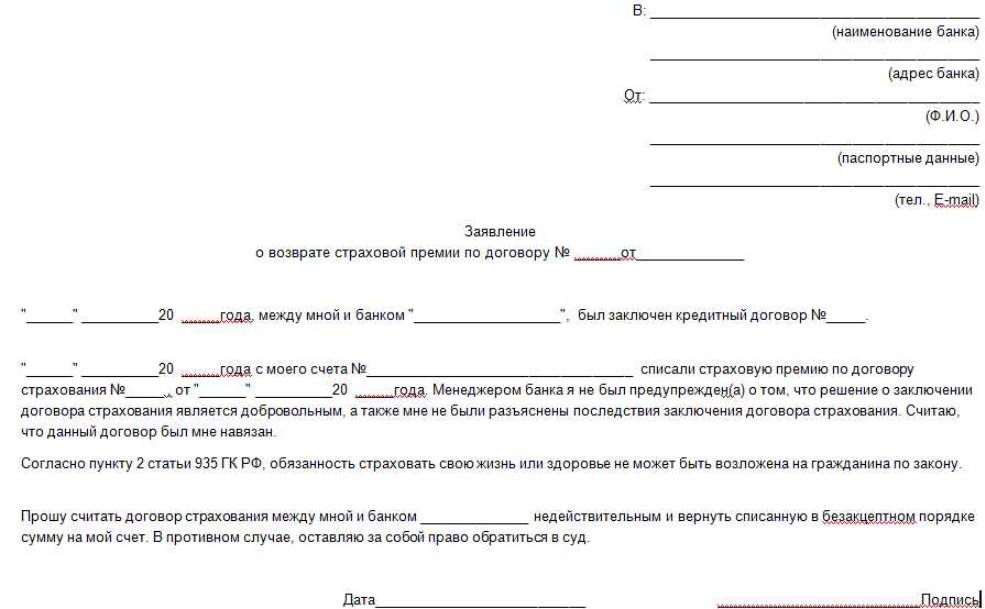

Законодатель пошел навстречу своим гражданам и установил период «охлаждения», в который можно вернуть страховку по кредиту. Этот срок составил 14 дней. Для возврата вам необходимо обратиться в страховую компанию (СК) с заявлением-отказом от договора страхования. В нем должно быть указано следующее:

- ваши фамилия, имя, отчество;

- наименование страховой компании;

- номер и дата страховки;

- причина расторжения договора.

К заявлению приложите свои банковские реквизиты, чтобы страховщик мог вернуть вам денежные средства. На ваш счет они поступят в срок, не превышающий 10 дней. Сумма возвращенных средств будет зависеть от даты начала действия страховки. В случае, когда договор еще не вступил в силу, вернуть должны всю сумму полностью. Если заявление вы подали спустя несколько дней после оформления кредита, то страховщик вправе удержать некую сумму за эти дни. Обычно это незначительная часть средств, поэтому спорить о ней нецелесообразно.

Например, вы купили новый автомобиль у официального дилера. Там же в салоне оформили займ и страховку. Через неделю вы решили расторгнуть договор страхования по кредиту. Для этого вы обратились к официальному дилеру с заявлением. Однако продавец не является страховщиком, поэтому через какое-то время выдаст вам письменный ответ с отказом. Обращаясь к продавцу, а не к страховой компании напрямую, есть риск, что вы пропустите 14-дневный срок «охлаждения». Соответственно, вернуть денежные средства вы уже не сможете.

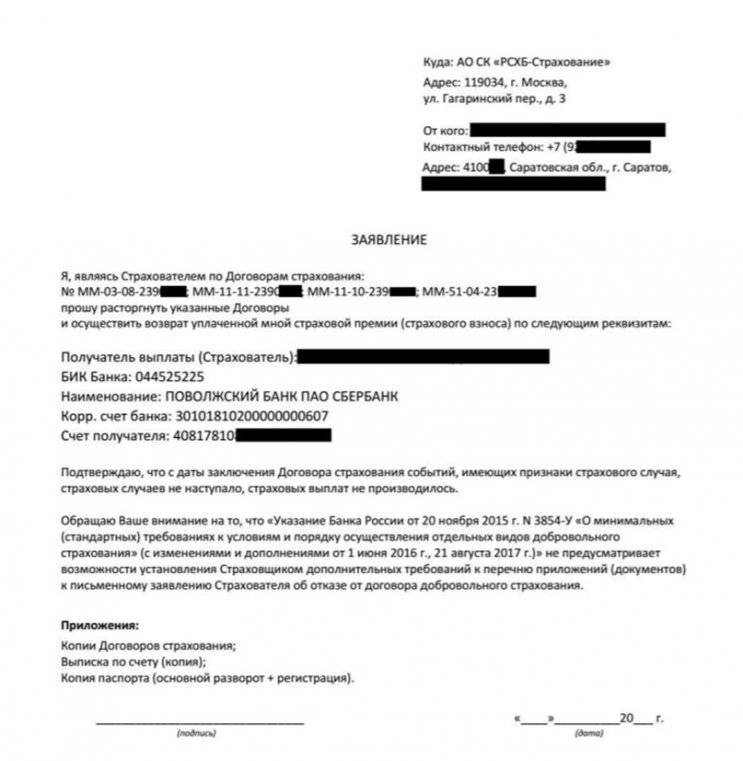

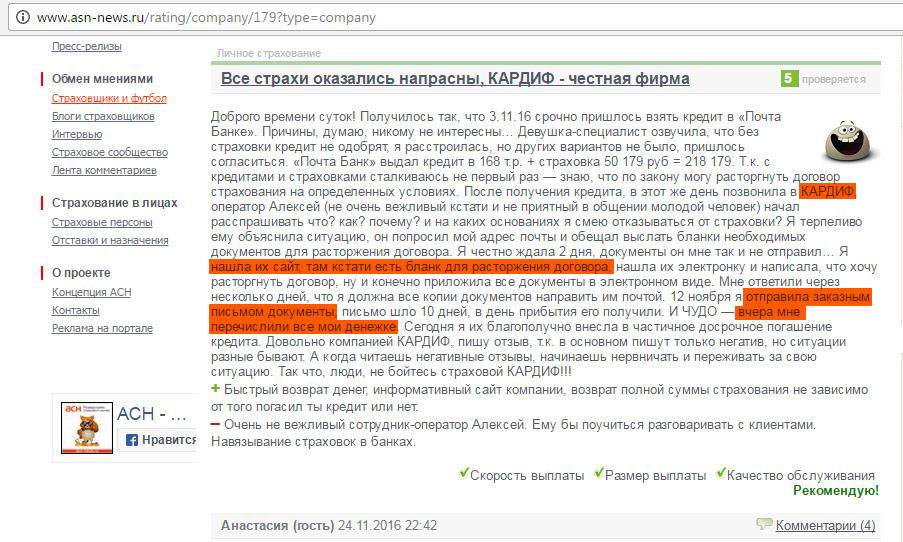

Если страховая компания находится не в вашем городе, то заявление необходимо направить по почте с обратным уведомлением и описью вложения. Сохраните квитанцию об отправке письма. Это будет доказательством того, что вы в положенный срок изъявили желание вернуть страховку по кредиту.

Возврат страховки при досрочном погашении кредита

Если вы все-таки погасили кредит досрочно и думаете: «Как забрать неиспользованную сумму страховки?» следует:

- Обратится в страховую компанию с заявлением на возвращение части суммы с обоснованием, к примеру, смогли погасить кредит раньше срока. В таком случае страховщик обязан пересчитать общую сумму оплаты полиса и вернуть неиспользованную разницу;

- Расторгнуть договор и начиная со следующего дня больше не оплачивать страховые взносы.

Если вы небыли осведомлены, можно ли отказаться от страховки по кредиту после его получения, то есть шанс вернуть хоть часть денег после его закрытия.

В течение какого времени можно принять решение о расторжении кредитного договора

Часто случается так, что заемщик при подписании кредитного договора по невнимательности или незнанию не обращает внимания на существенные условия. Следствием этого является невозможность в дальнейшем надлежащим образом выполнить обязательства по возвращению долга. На законодательном уровне существуют программы защиты потребителей, которые страхуют заемщика в подобных случаях. Даже подписав соглашение, гражданин имеет право в течение 14 дней после этого отказаться от кредитного продукта.

Прерывая сотрудничество с кредитной организации в течение 14 дней, клиент не обязан указывать причины своего решения.

Фактически расторжение кредитного договора в течение 14 дней после его подписания расценивается как отзыв решения заемщика по заключению сделки. Процедура может быть оформлена намного быстрее, если клиент укажет объективные причины подобного шага.

Бывает и так, что заемщик второпях подписывает кредитное соглашение, не разобравшись детально в его условиях. В результате банку удается навязать необязательные комиссии и прочие выплаты, которые приводят к значительному удорожанию услуги. В этом случае заемщику лучше всего обратиться в банк, расторгнуть кредитный договор и заключить новый, более выгодный, что позволит существенно сэкономить, иногда до 20 процентов от общей суммы переплаты.

Если же в действиях финансовой организации наблюдаются явные факты обмана, то лучше всего расторгнуть кредитный договор и полностью прекратить отношения с подобной компанией. В этом случае мошенничество со стороны кредитора будет достаточным основанием для такого действия. Финансовая организация может вводить в заблуждение клиента, предоставляя искаженную информацию в рекламных материалах, во время консультации — всё это является весомым поводом расторгнуть соглашение.

Как правило, при выявлении подобных фактов кредитор не возражает, соглашаясь на требования клиентов об аннулировании договора. В противном случае, когда дело доходит до суда, это является сильным ударом по репутации финансовой организации.

Прежде чем инициировать процедуру расторжения кредитного договора, заемщику следует детально изучить все аспекты этого дела, ознакомиться со своими правами и обязанностями. Зачастую обычному человеку достаточно сложно оперировать обширной юридической информацией, не хватает знания законов. В таком случае имеет смысл обратиться за помощью к юристу.

Не следует забывать, что расторгнуть кредитный договор без объяснения причин заемщик имеет право только в течение 14 дней с момента подписания. В дальнейшем разбирательство по поводу одностороннего отказа от кредитного продукта будет проходить только в суде. При этом заемщику нужно будет предоставить доказательства недобросовестности кредитора.

Со стороны финансовых организаций нередко встречается практика, когда клиенту договор выдается не сразу, а по истечении 14 дней. В этом случае у заемщика не остается легальной возможности легко отказаться от навязанных ему невыгодных условий. Подобный факт является грубым нарушением закона. Поэтому клиент вправе рассматривать вместо фактической даты подписания договора момент получения на руки своего экземпляра с мокрой печатью, если эти события произошли не одновременно.

По каким видам кредита можно вернуть страховку в 2021 году, а по каким – нет?

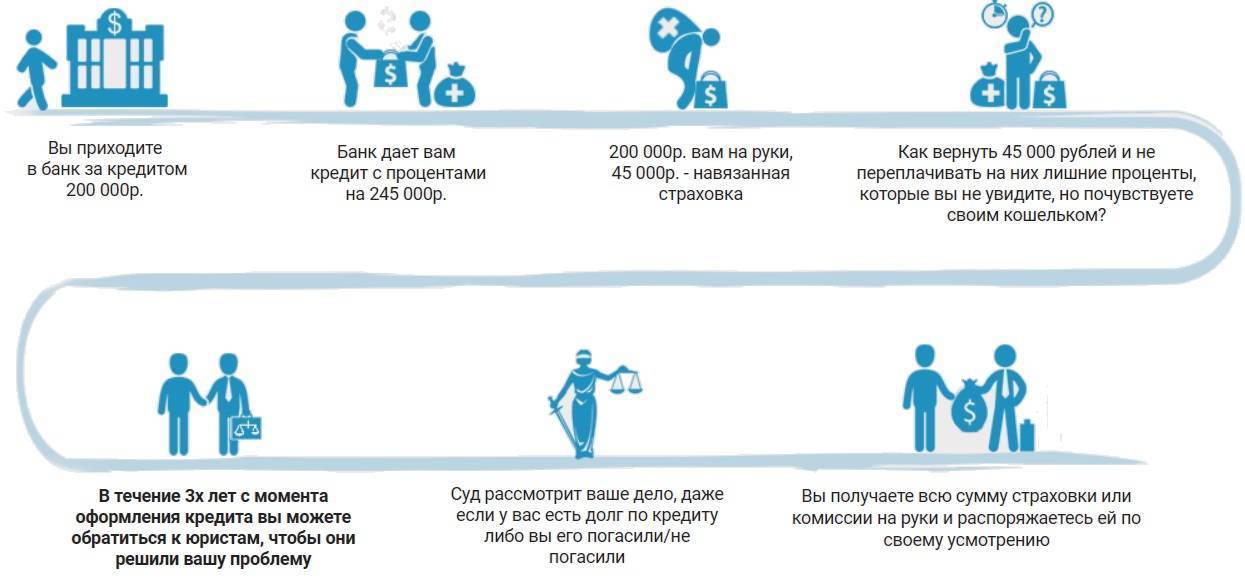

Банк, в лице компетентного менеджера, выдавая кредит, безусловно, идет на риск. Навязывание страховки клиенту – это как гарантия выплаты взятого поручения. Ведь если речь идет о больших вложениях банка, то тут однозначно страховка нужна, ведь она аргументирована. Давайте рассмотрим, по каким продуктам можно получить возврат страховки по кредиту:

- Кредиты наличными;

- Кредитные карты;

- При потребительском кредитовании.

Полис таких продуктов добровольный и в основном страхует получившего кредит клиента:

- Жизнь заемщика;

- Случаи потери основного места работы, в том числе и сокращение;

- Защита финансовых рисков;

- Страхование имущества и т.д.

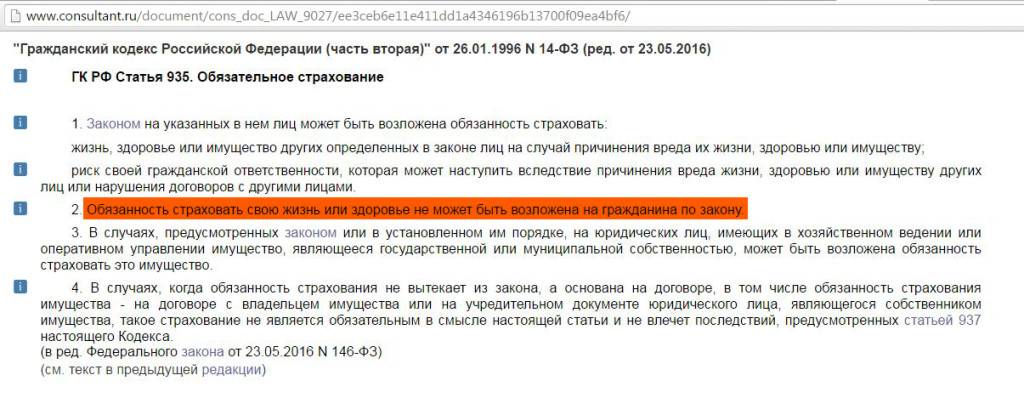

Полисы «добровольного» страхования, при выдаче перечисленных кредитов, на примере маскируют под «обязательные». Этим само собой нарушают закон. Клиенту можно отказаться от страховки, что никак не повлияет на решение фин. учреждения на выдачу кредита. Также вы можете отказаться от страховки после получения кредита.

Есть также банковские продукты, по которым полис страхования действительно обязателен и при отказе от его покупки банк имеет полное право отказать в выдаче продукта, а именно:

- Каско – по автокредитам приобретаемое движимое имущество обязательно страхуется и остается документально в залоге у банка;

- Ипотека – так же, как и предыдущему займу, этот продукт обязателен в страховании и залоге.

При оформлении такого вида продуктов банк ничего не нарушает, и при отказе имеет право дать отказ в выдаче.

Нужна ли помощь юриста?

Подписывая договор кредитования, вы не внимательно его прочли и теперь задались вопросом: «Можно ли отказаться от страховки по кредиту после его получения?». Это довольно распространенное явление, и все же выход есть всегда.

Если с момента подписания еще не истекло 5 рабочих дней, то помощь юриста вам не требуется. Также после истечения срока можно обратиться в финансовое учреждение с претензией на возврат страховки по кредиту. Многие банки расширяют свою «программу лояльности к клиентам» и могут пойти на уступки, оформив отказ от страховки после получения кредита, даже до 30 рабочего дня с момента заключения страховки. Но конечно не все так ценят своих «кормильцев» и на претензии однозначно дают отказ.

В таких случаях вам необходимо консультироваться с юристом и готовить документы в суд, конечно если это будет целесообразно.

Бесспорно, ЦБ России оказал большую помощь заемщикам в решении вопроса: «как отказаться от страховки по кредиту после получения кредита?». Теперь все козыри у вас в руках. Главное помните – страховка не обязательна и любой документ перед подписанием стоит тщательно изучить, дабы не оббивать потом пороги кабинетов, занимаясь бумажной волокитой.

Рекомендуем к просмотру видео с советами от юриста

Автор статьи:

Отказ от страховки до получения кредита

Можно ли как-то заставить банк выдать кредит без обязательного приобретения страховки, либо не изменять процентную ставку по кредиту при отсутствии страховки?

Мы говорим: можно!

И вот почему:

Заключаемый с банком кредитный договор (в той форме, в которой он заключается в большинстве случаев) с юридической точки зрения является договором присоединения – это такой договор, заключить который одна из сторон (в данном случае – заемщик) может только лишь приняв все его условия, изложенные в нем другой стороной (банком).

В п.6 Информационного письма Президиума Высшего арбитражного суда от 13.09.2011 №146 «Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров» указано на правильность сделанных судами первой и апелляционной инстанции выводов о том, что заключенный кредитный договор является договором присоединения.

Судом указано:

Заемщик был лишен возможности влиять на содержание кредитного договора, поскольку сотрудник банка отказался рассматривать изменения, предложенные гражданином.

428 ст. Гражданского кодекса РФ говорит:

Обременительные условия, которые сторона договора не приняла бы, будь у нее реальная возможность повлиять на условия договора, могут быть по требованию заемщика исключены из договора, либо договор может быть расторгнут.

Поэтому:

Если при заключении кредитного договора банк навязывает заемщику приобретение страховки и требования заемщика об изменении условий договора будут оставлены банком без рассмотрения, то это будет являться основанием для обращения в суд после его заключения с заявлением об исключении из договора обременительного условия.

Ключевым моментом здесь является юридически значимый факт отсутствия возможности заемщика повлиять на условия договора. Для того, чтобы впоследствии доказать в суде отсутствие такой возможности, необходимо обеспечить себя соответствующими доказательствами.

Для этого нужно:

написать заявление с предложением об изменении соответствующего условия договора, предложив либо исключить его из текста договора, либо свою редакцию такого условия, не нарушающую права заемщика-потребителя и отправить такое заявление в банк.

Если не последовало положительной реакции от банка, то после заключения договора необходимо будет написать в банк аналогичное по содержанию заявление об изменении условия заключенного договора для соблюдения порядка, установленного ст.452 Гражданского кодекса РФ.

Если от банка последовал отказ, либо в течение 30 дней не последовало никакого ответа, можно подавать заявление в суд.

А теперь:

Пара слов про увеличение банками процентной ставки по кредиту в случае, когда заемщик отказывается от страховки.

Исходя из публичности кредитного договора, условия которого определены в стандартной форме и на которые заемщик не может повлиять, банк не может изменять процентную ставку в зависимости от того, заключен или нет заемщиком при этом договор страхования.

Есть судебная практика, когда суды признавали правомерность изменения банком процентной ставки по кредиту, однако, в этих делах не давалась правовая оценка кредитному договору как договору присоединения и наличию возможности заемщика повлиять на условия кредитного договора.

То есть при прочих одинаковых условиях двух таких кредитных договоров, процентная ставка по ним не может различаться и обуславливаться заключением заемщиком договора страхования.

Поэтому:

- если при заключении кредитного договора заемщику предлагается к заключению два договора с различной процентной ставкой, поставленной в зависимость от наличия или отсутствия заключенного договора страхования,

- при этом условия кредитного договора не могут быть изменены заемщиком,

то заемщик вправе:

потребовать заключения кредитного договора без приобретения страховки с процентной ставкой, предлагаемой банком для заемщиков, заключающих договор страхования.

Образец заявления о заключения кредитного договора без приобретения страховки с пониженой процентной ставкой здесь.

Если вы не хотели приобретать страховку, то лучше посоветуйтесь с нами

⇓ ⇓ ⇓

Затем нажмите «Бесплатная консультация»

Грязные методы, используемые банками для возврата страховок

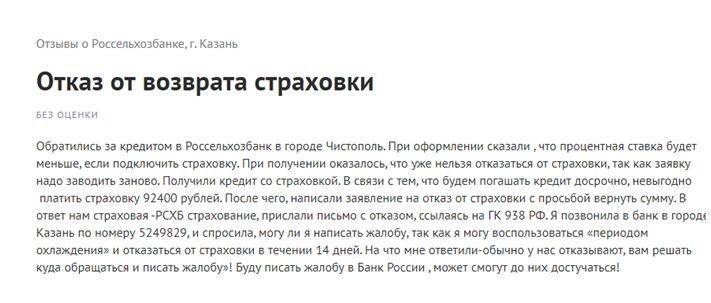

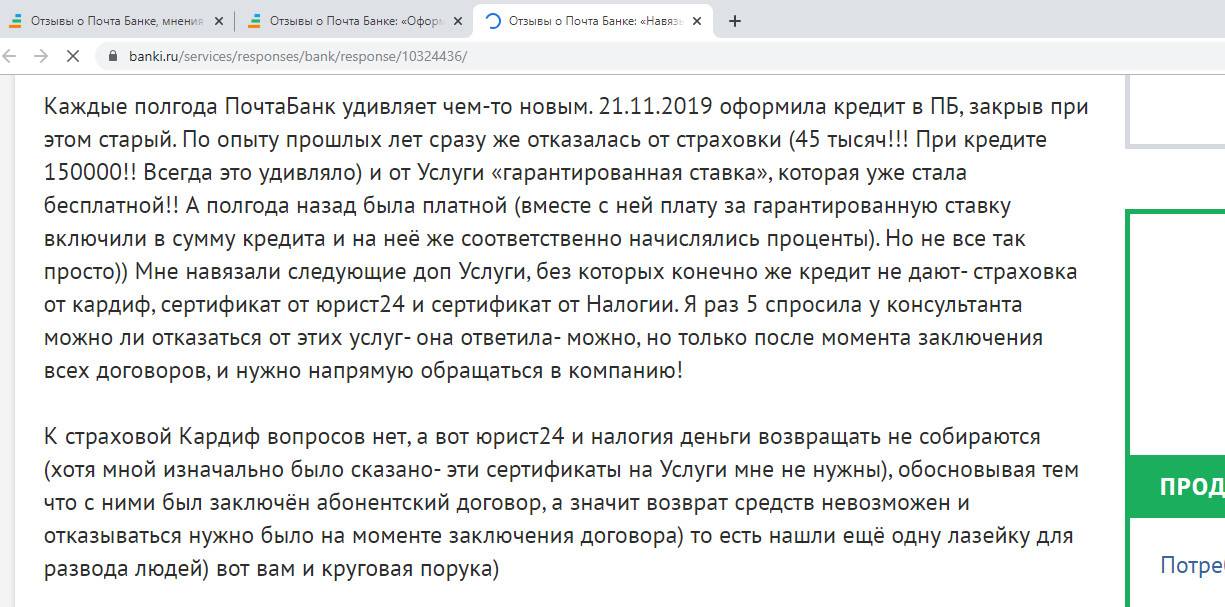

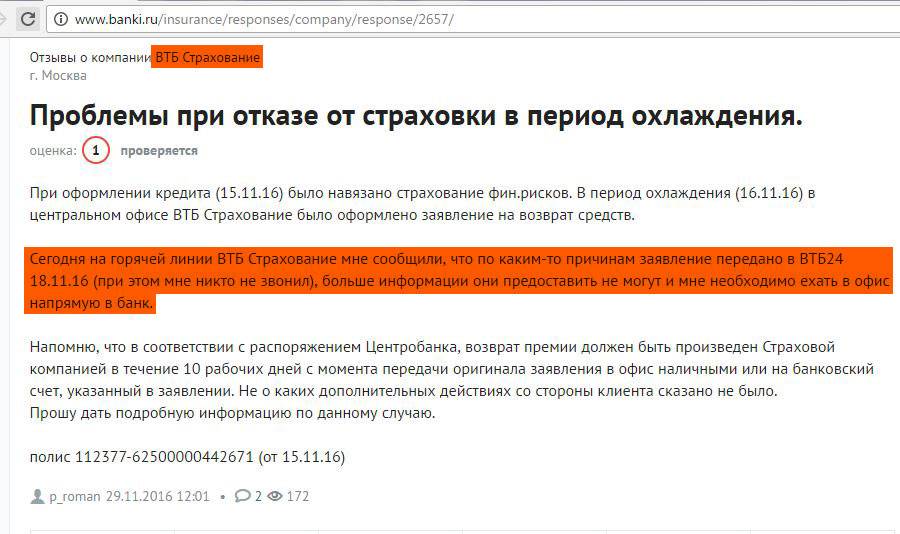

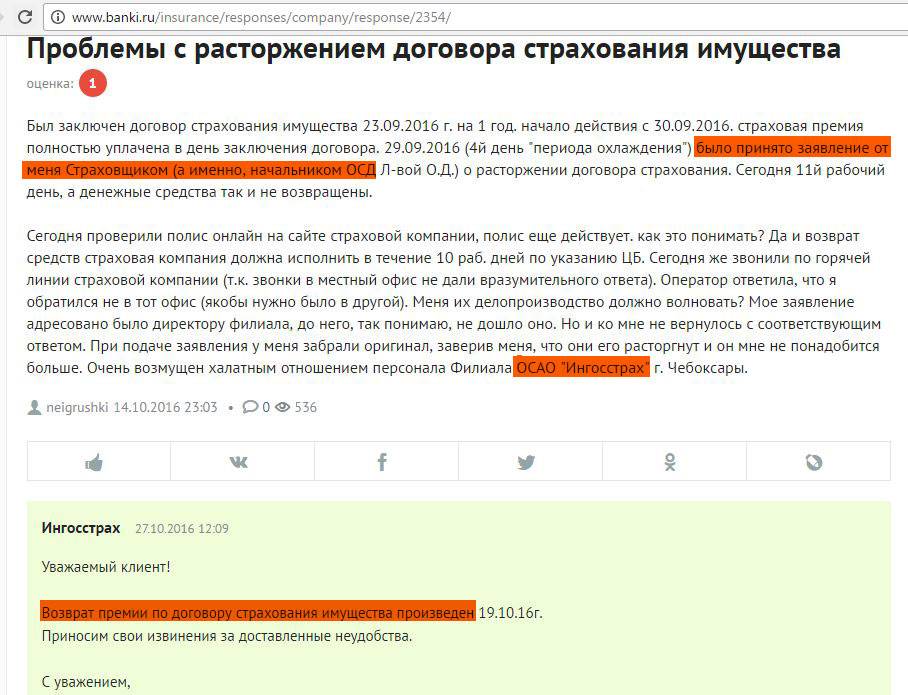

Для невозврата страховых средств заёмщику кредитные организации довольно часто используют нечестные методы:

- Затягивание сроков. Данный метод состоит в том, что клиент банка, потребовав возврат страховки, не получает его в установленный срок в связи с тем, что эти сроки увеличились. Причиной продления срока рассмотрения сотрудники кредитного учреждения могут указать отсутствие фамилии заявителя в реестре застрахованных лиц. Так как проверить эту информацию невозможно, большинство заёмщиков, доверяя словам банка, останавливаются на этом этапе и не получают свои деньги. Однако в данном случае необходимо, наоборот, продолжать борьбу, пригрозив банку и страховой компании иском за незаконное использование денежных средств клиента и освещением в СМИ данной неприятной ситуации. Обычно после такого воздействия рассмотрение ускоряется, и клиент получает свои средства в минимально короткие сроки.

- Подлог документов. Данный метод обычно используют после затягивания сроков, предлагая клиенту подписать новое заявление на возврат страховки вместо поданного ранее, которое якобы потерялось в период рассмотрения. Копия заявления не выдаётся клиенту, а находится у сотрудников кредитной организации. А оригинал «очень удобно» теряется в банке. В итоге, если клиент не подаст в суд на кредитную организацию, он теряет свои деньги.

В обоих случаях клиент не должен был идти в банк для возврата страховых средств, а обратиться напрямую в страховую компанию.

После – написать заявление в 2 экземплярах на возвращение денежных средств страхового назначения и обязательно сделать копии оригиналов всех документов.

Затем, предоставив заявление, заёмщику нужно в обязательном порядке получить его второй экземпляр, в котором указана дата и поставлена подпись сотрудника страховой компании. Так как именно этот документ является доказательством осуществления подачи заявления и принятия его страховщиками в срок.

![Как вернуть страховку, навязанную банком при оформлении кредита [2019] — озпп «потребальянс»](https://kredit-on.ru/wp-content/uploads/1/3/c/13cd36ce81d6f879d18c798229eb4d4f.jpeg)

![Как вернуть страховку, навязанную банком при оформлении кредита [2019] — озпп «потребальянс»](https://kredit-on.ru/wp-content/uploads/d/2/e/d2e8b8ad45e24670b3ef5fc4a7300d7e.jpeg)