Какие виды обеспечения кредита бывают?

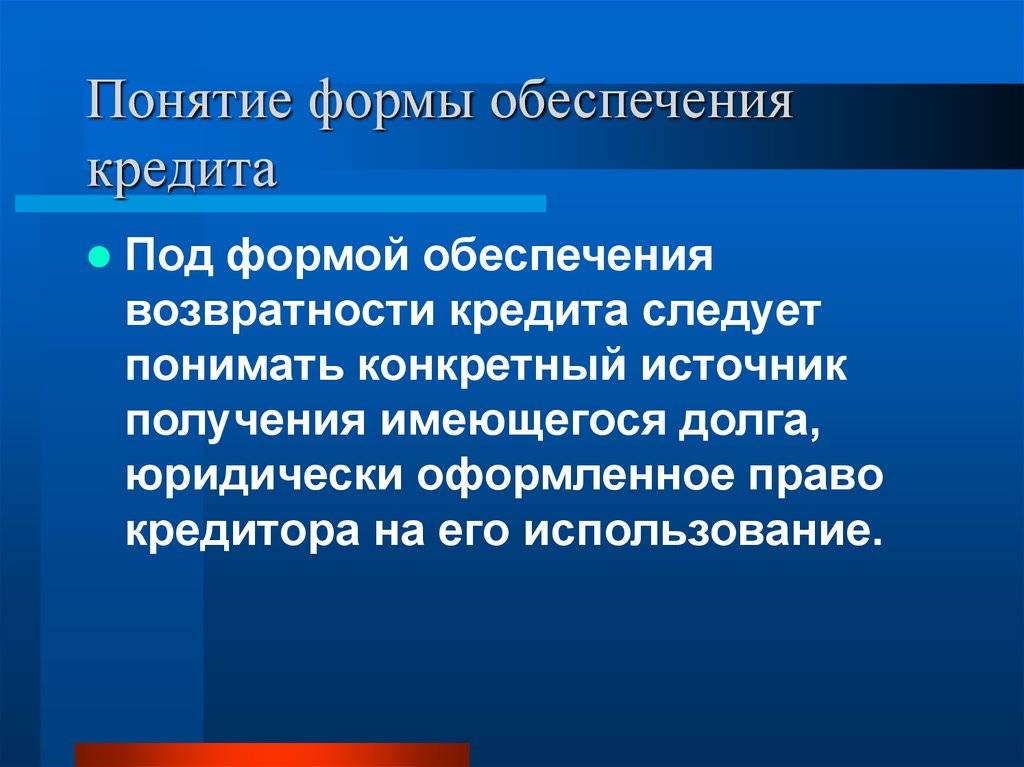

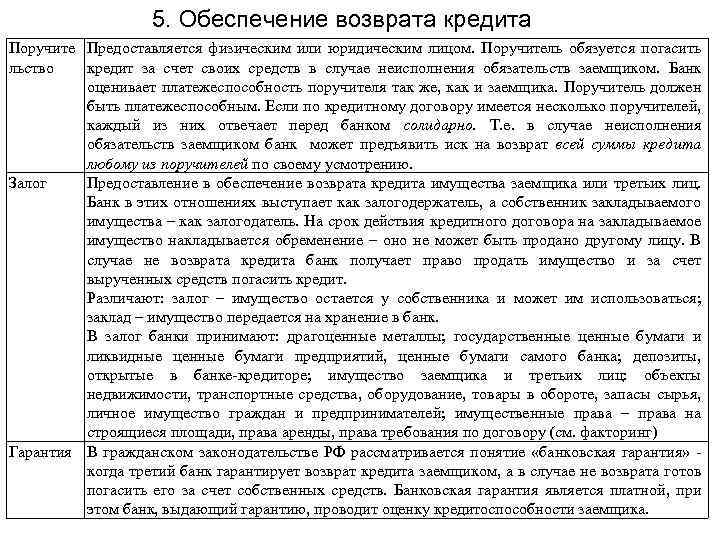

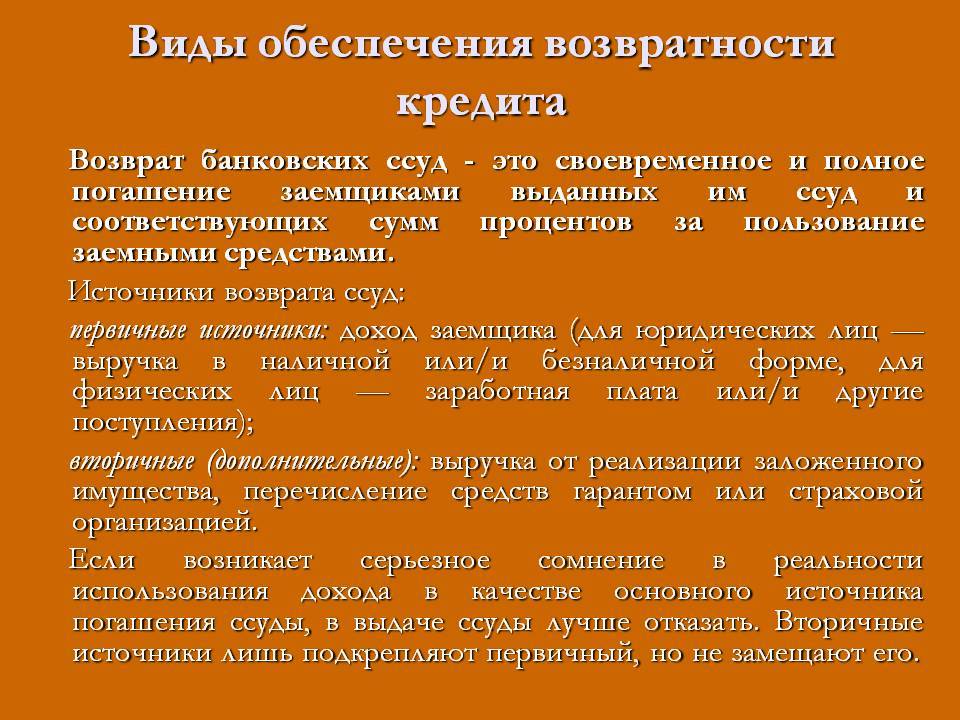

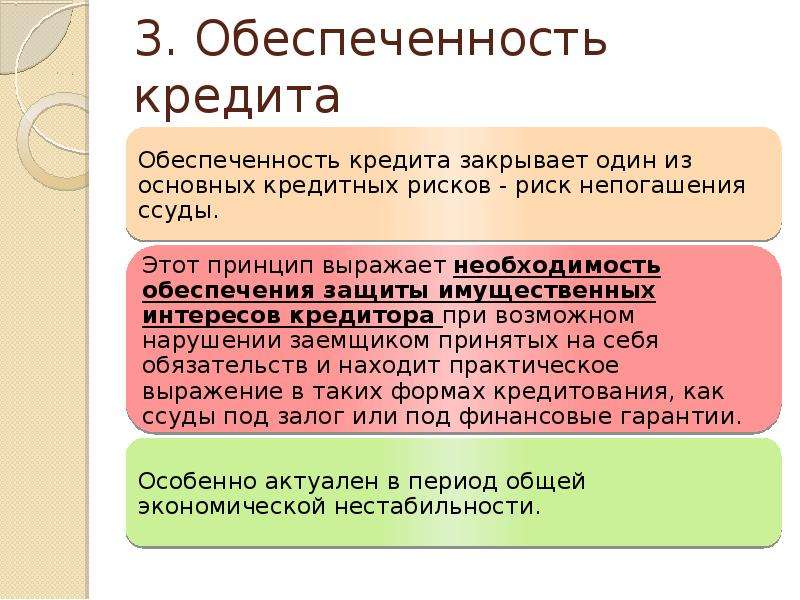

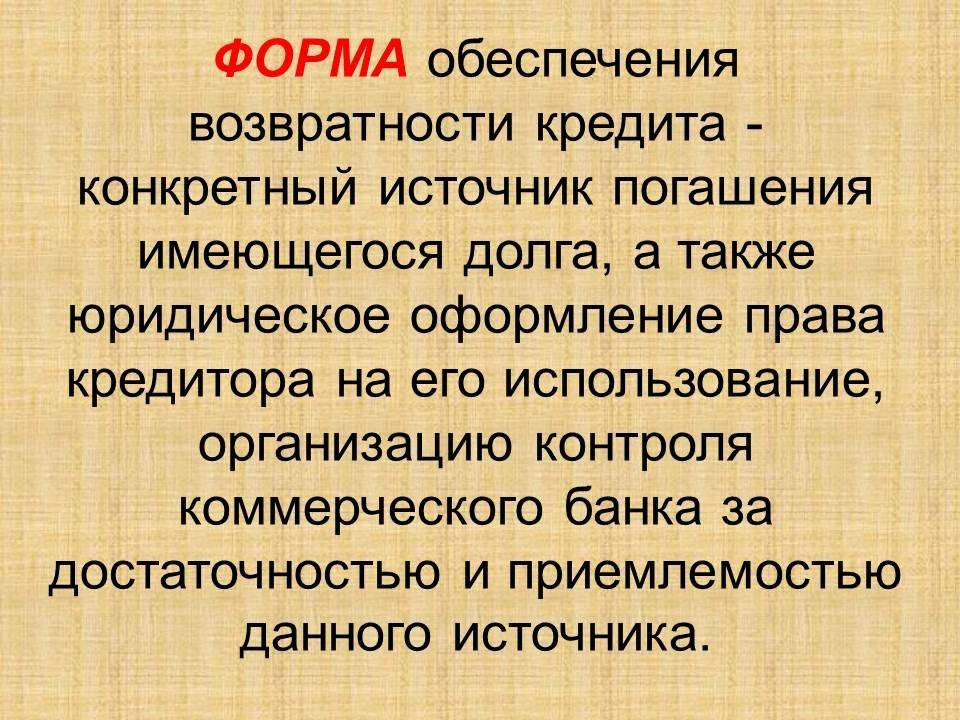

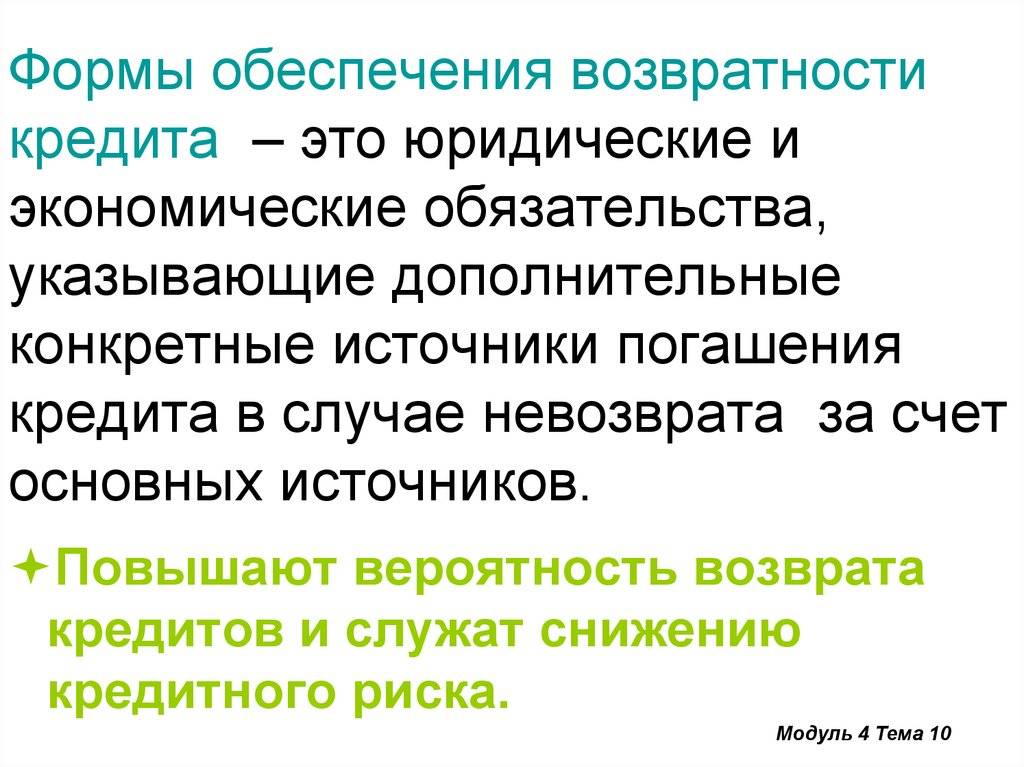

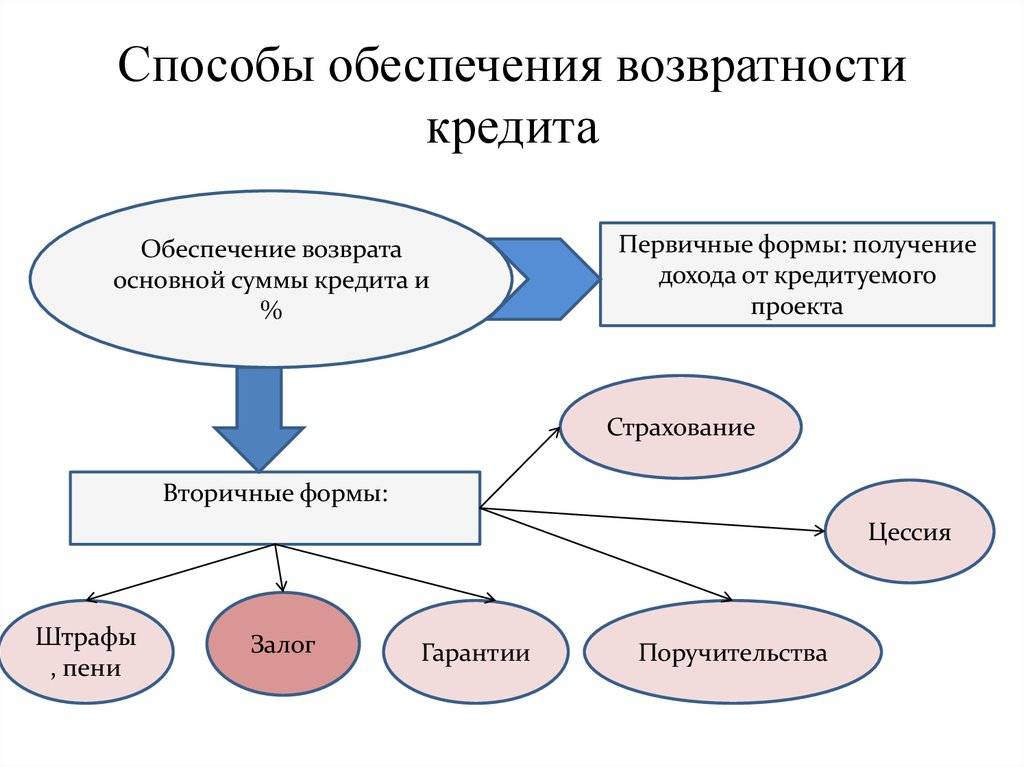

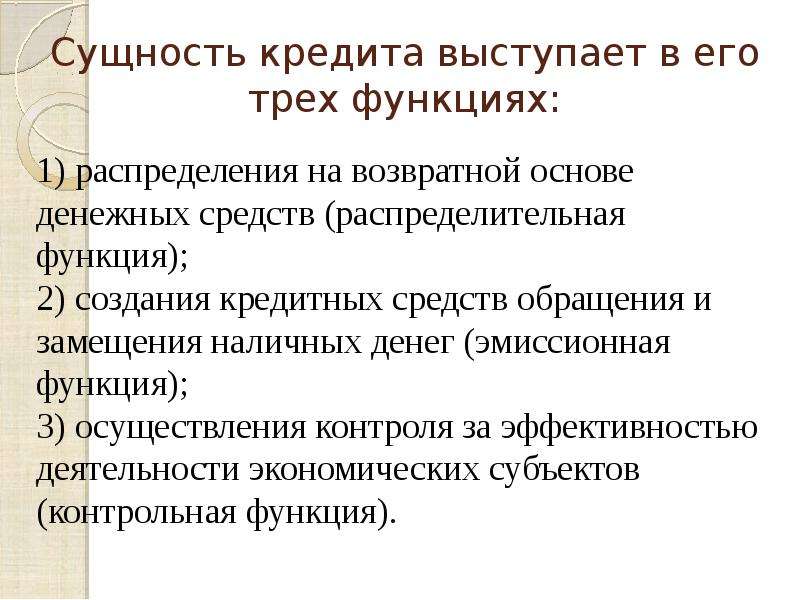

Обеспечением кредита называется та или иная форма страховки случаев невыплаты по кредитам, то есть конкретный источник погашения долга в случае неисполнения заемщиком своих обязательств.

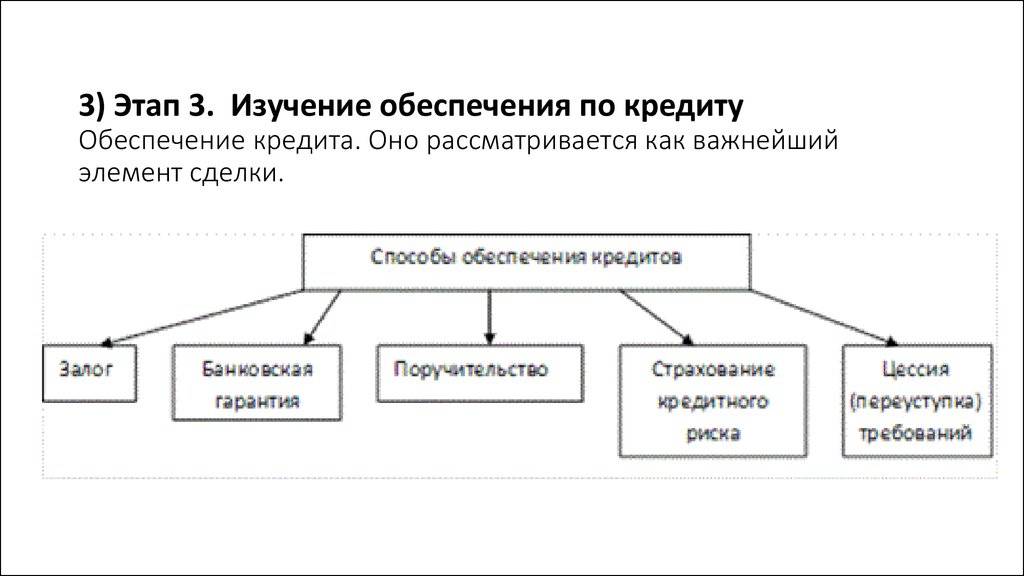

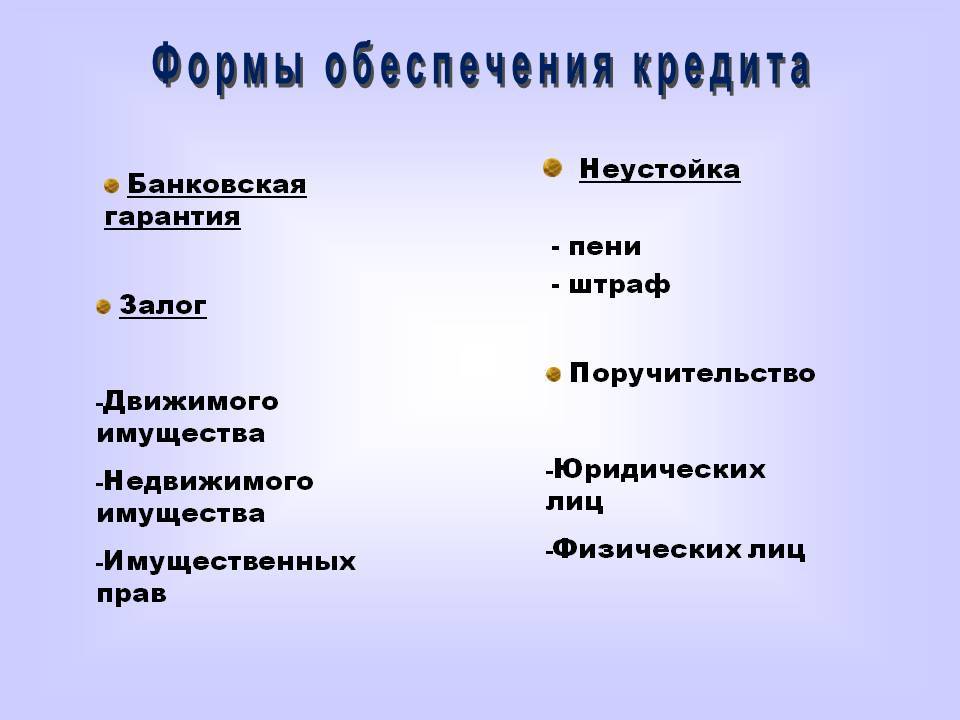

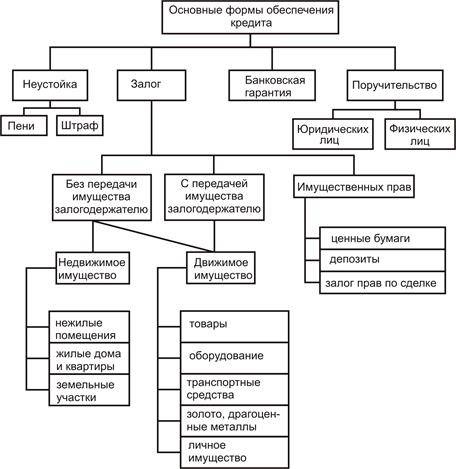

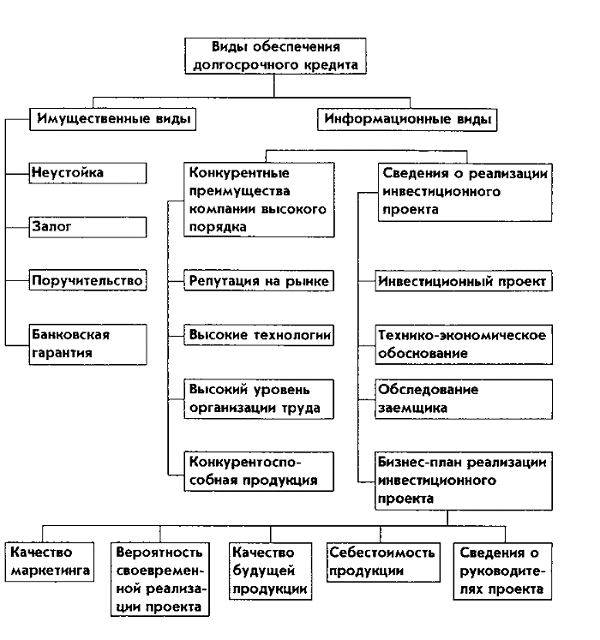

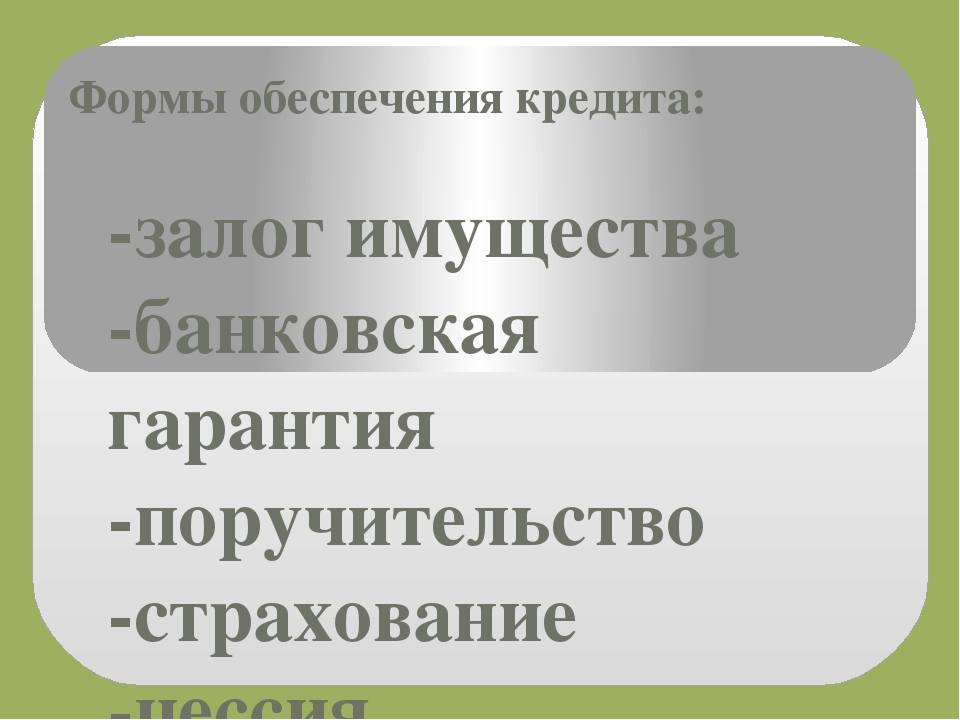

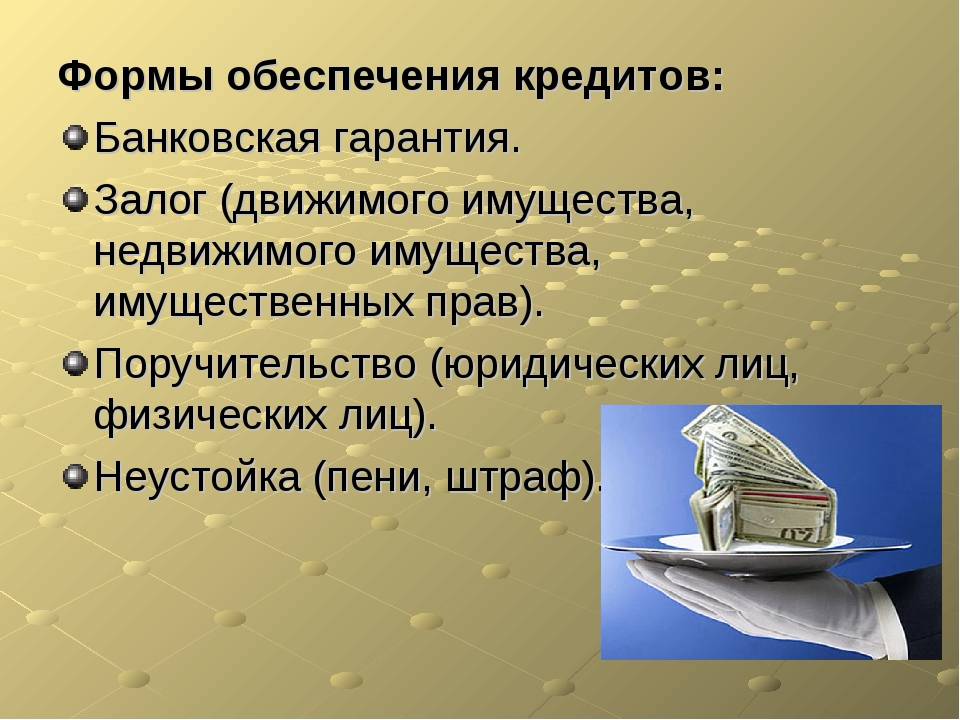

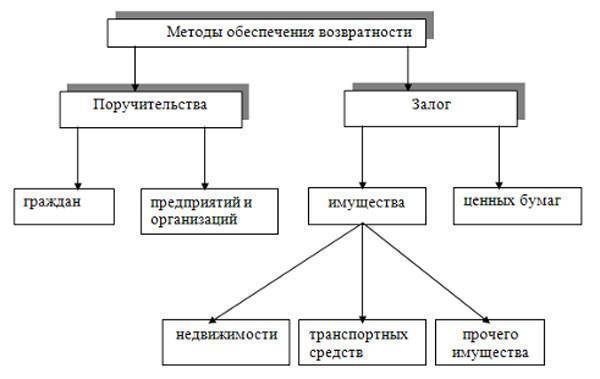

Согласно ст.326 Гражданского Кодекса РФ, существуют следующие способы обеспечения кредитных договоров:

- поручительство,

- залог,

- банковская гарантия,

- неустойки,

- удержание имущества и т.д.

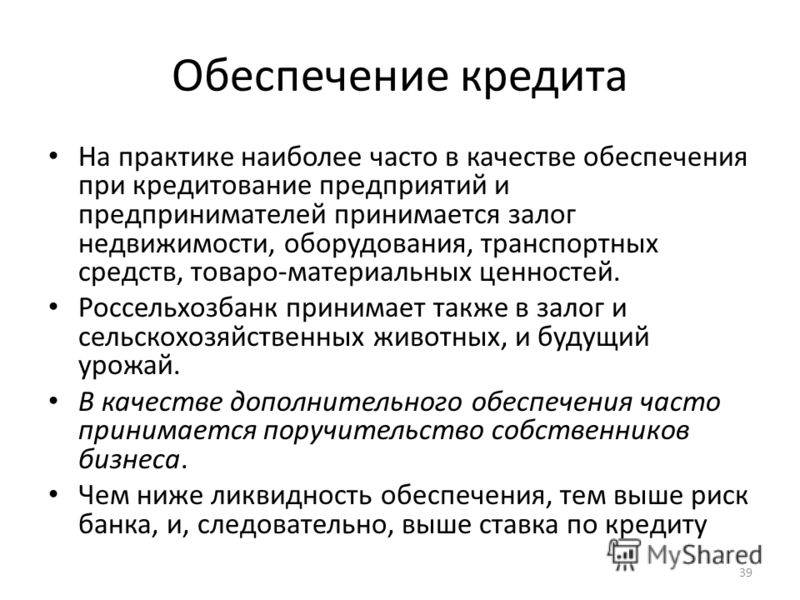

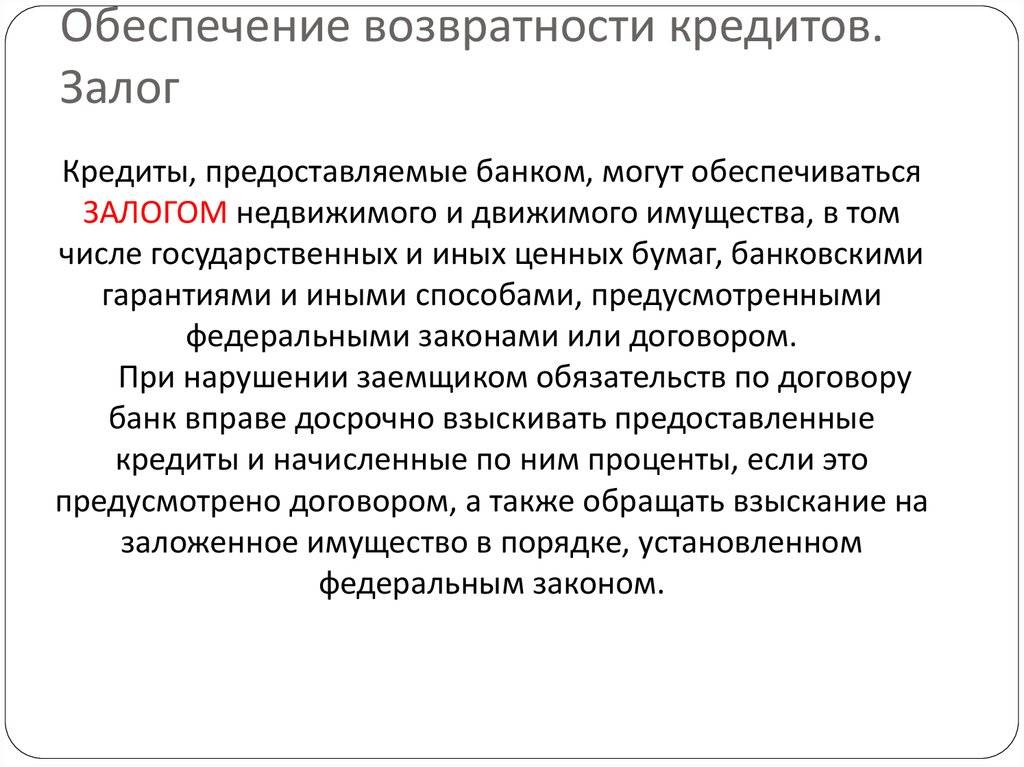

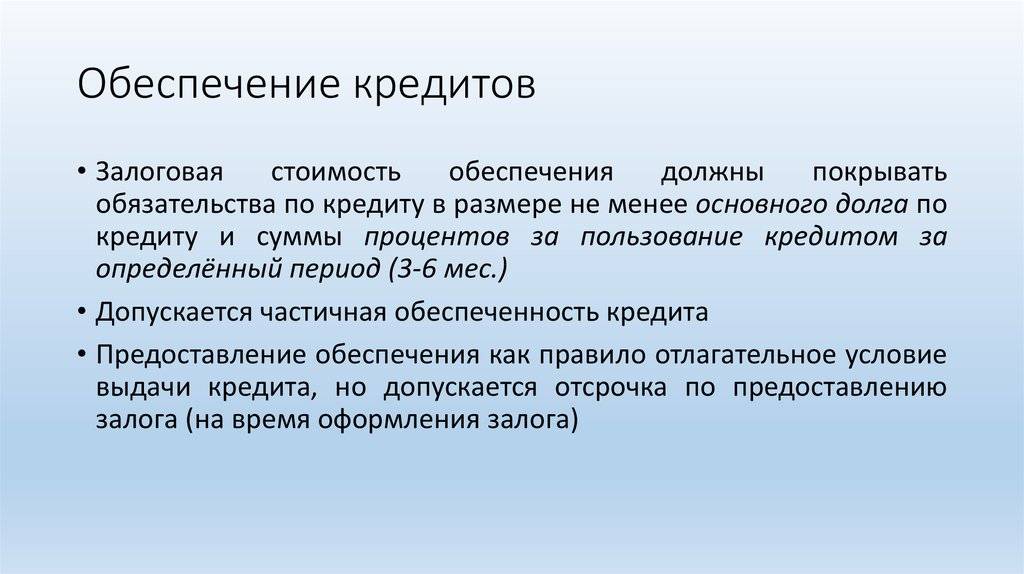

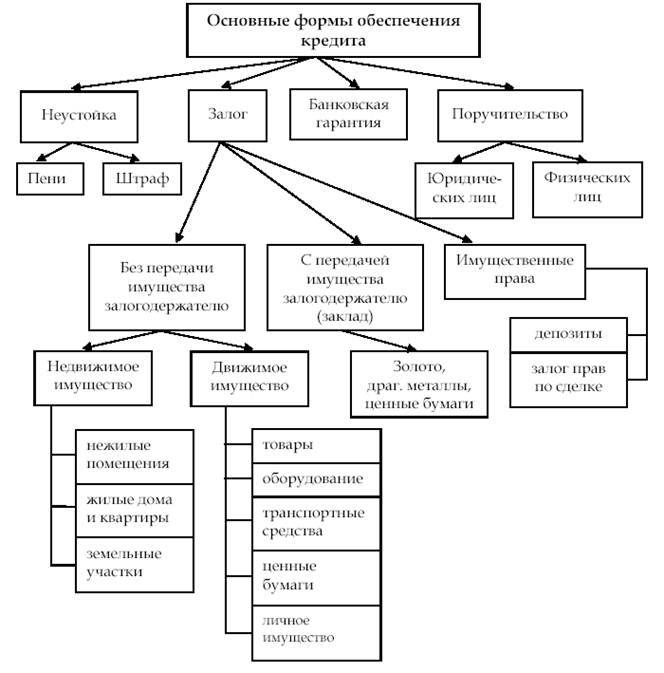

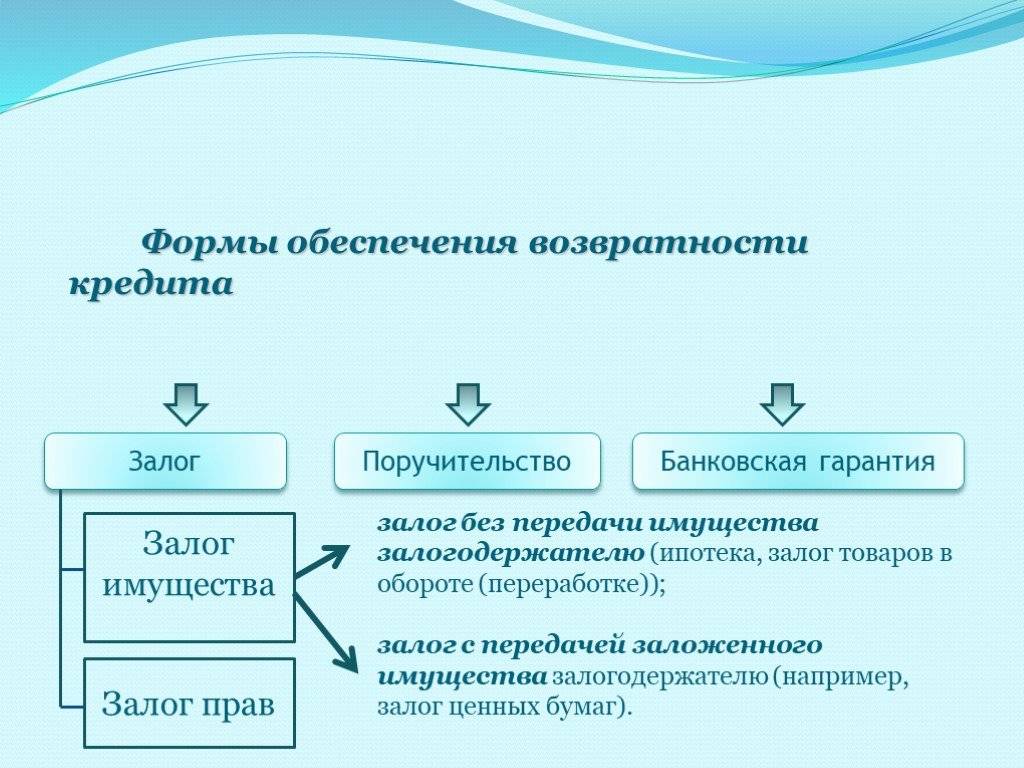

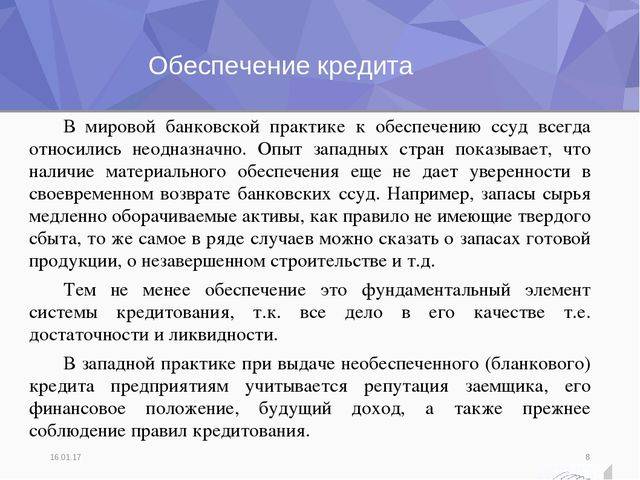

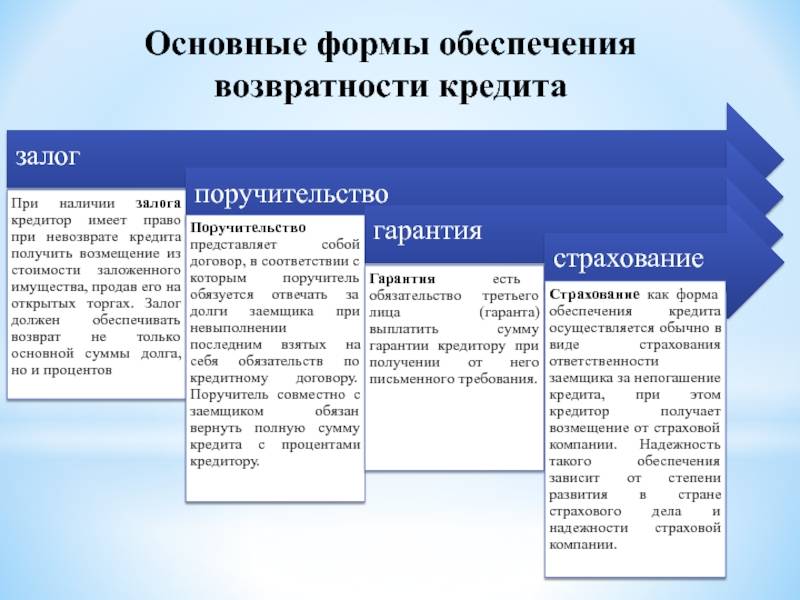

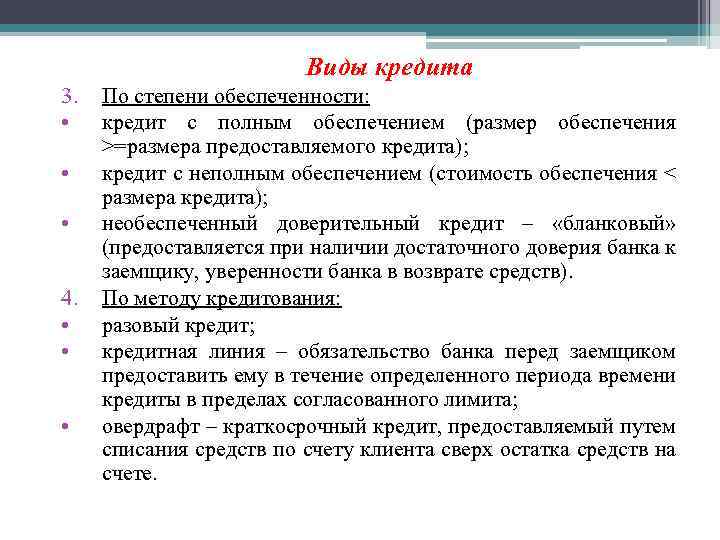

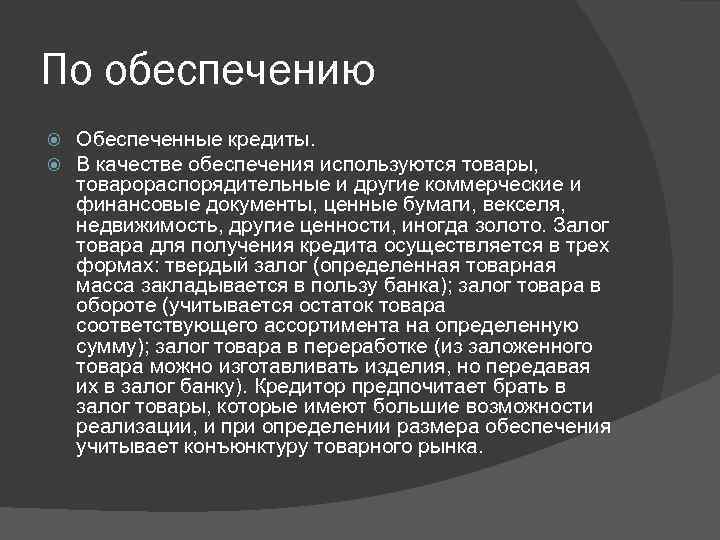

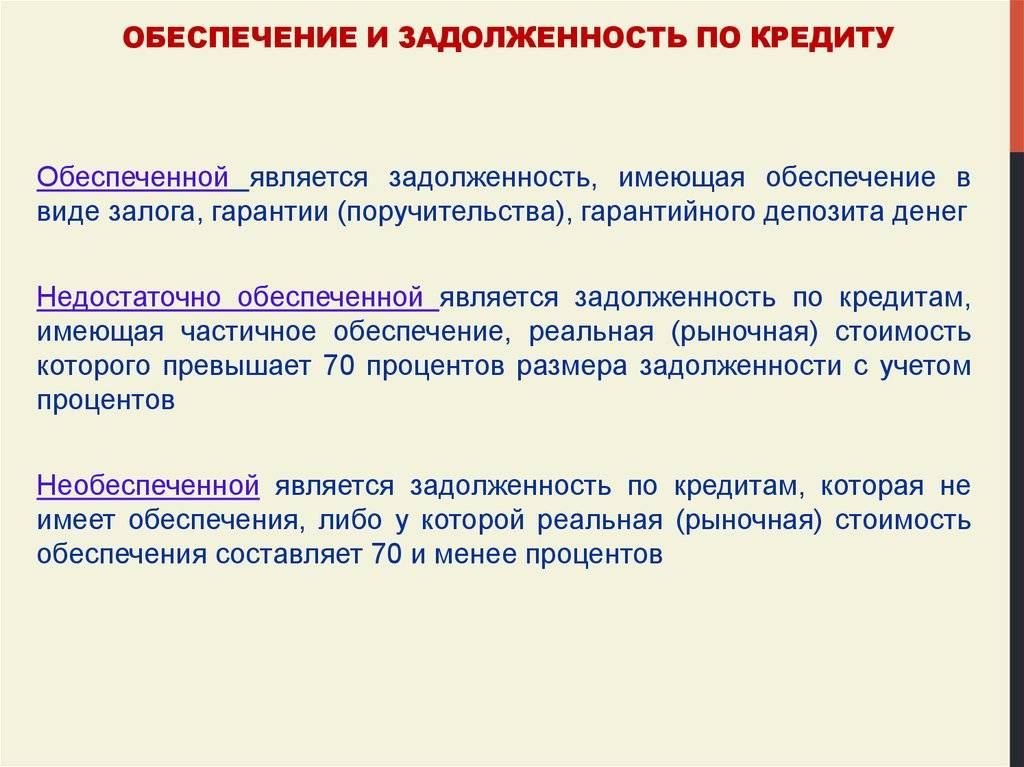

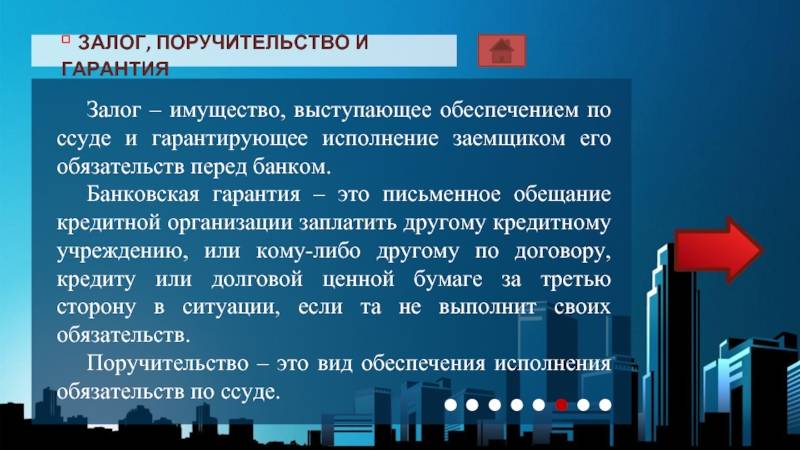

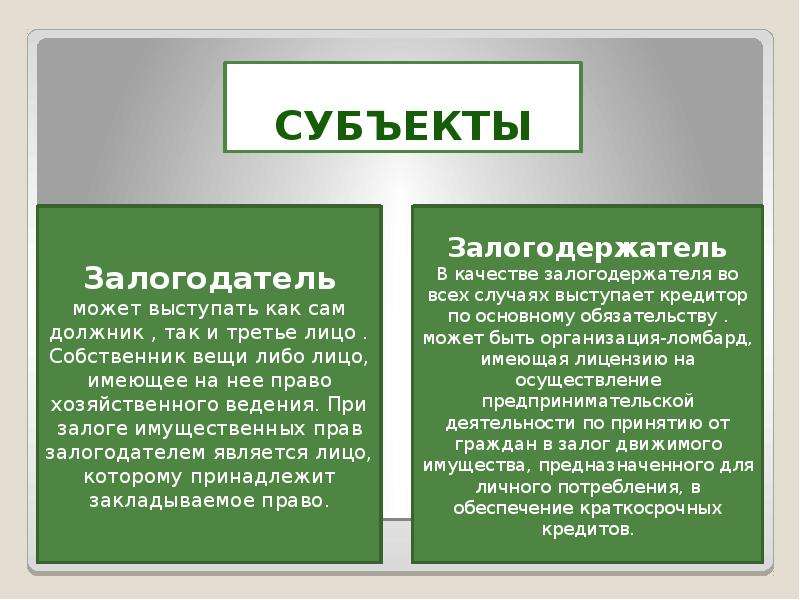

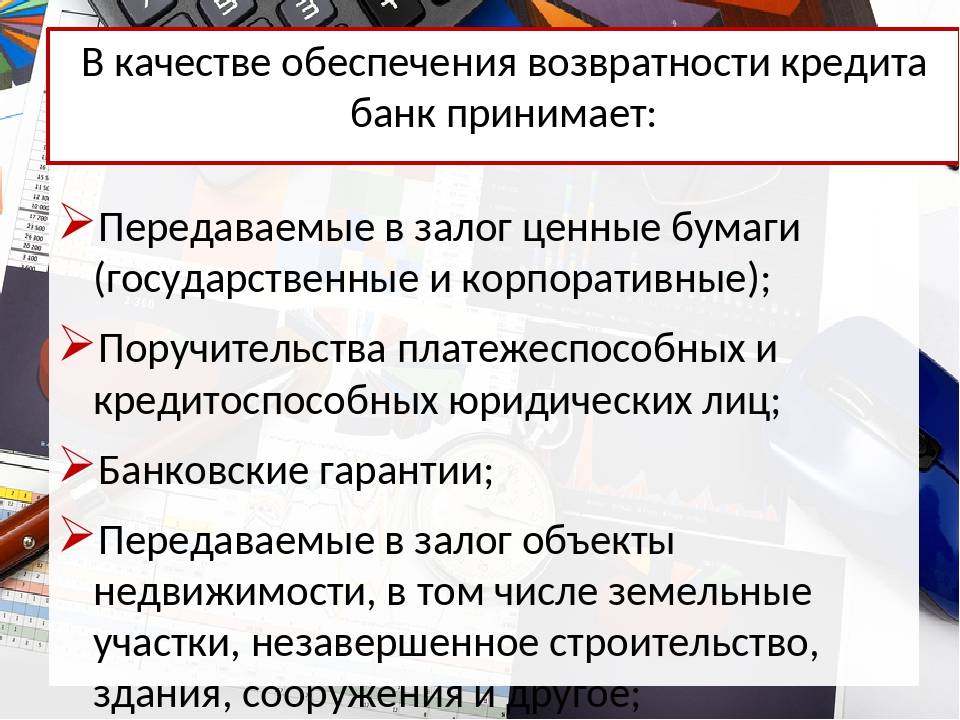

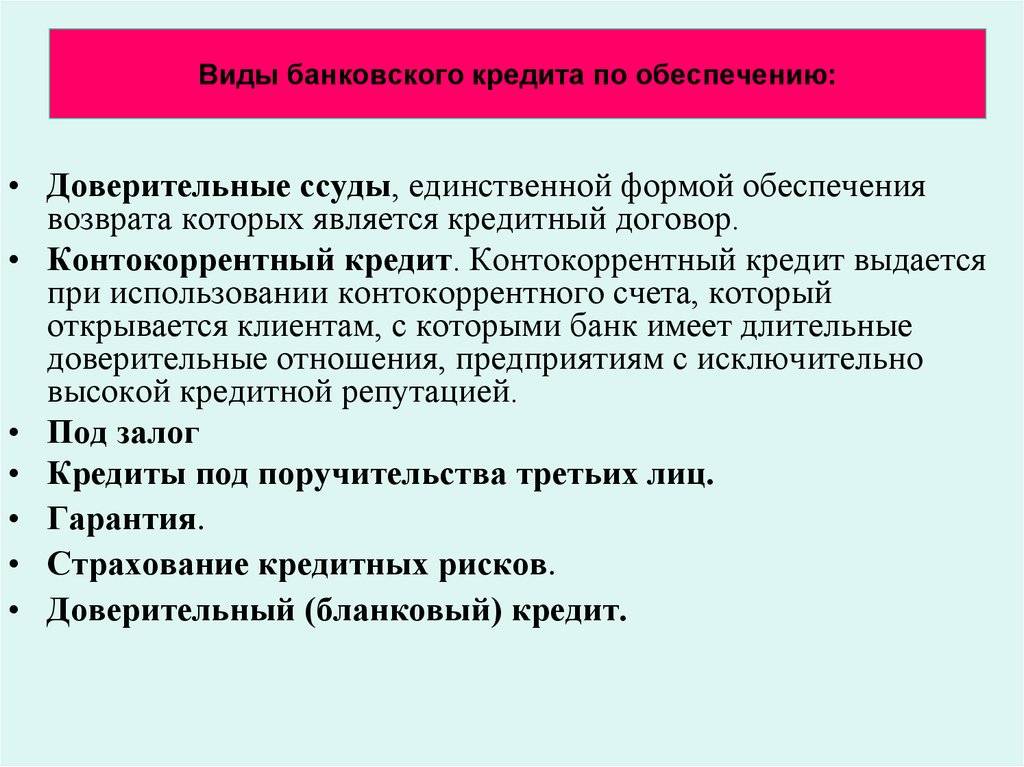

Одной из наиболее распространенных форм обеспечения кредитных договоров является залог. Эта форма обеспечения предполагает, что банк, в случае непогашения кредитного долга заемщиком, может воспользоваться имуществом, находящимся в залоге, для обеспечения возврата суммы кредита, процентов по нему, а также оговоренных договором неустоек.

Именно поэтому, а также в связи с тем, что существует риск снижения рыночной стоимости закладываемого объекта, залоговая стоимость всегда ниже текущей рыночной стоимости имущества.

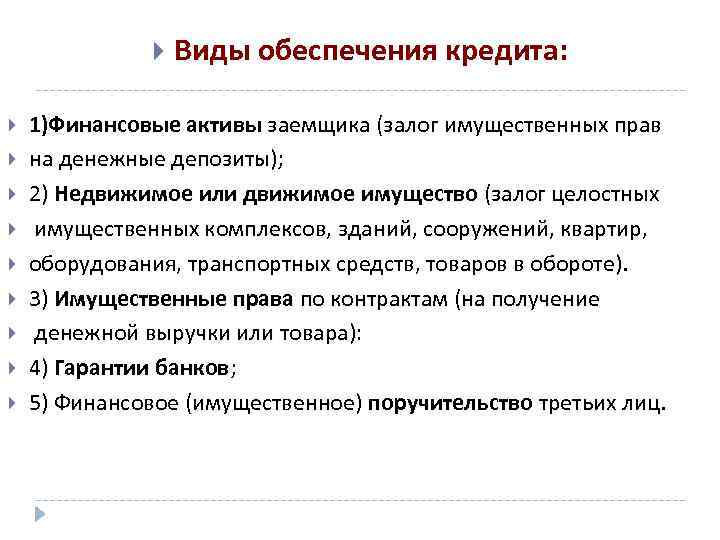

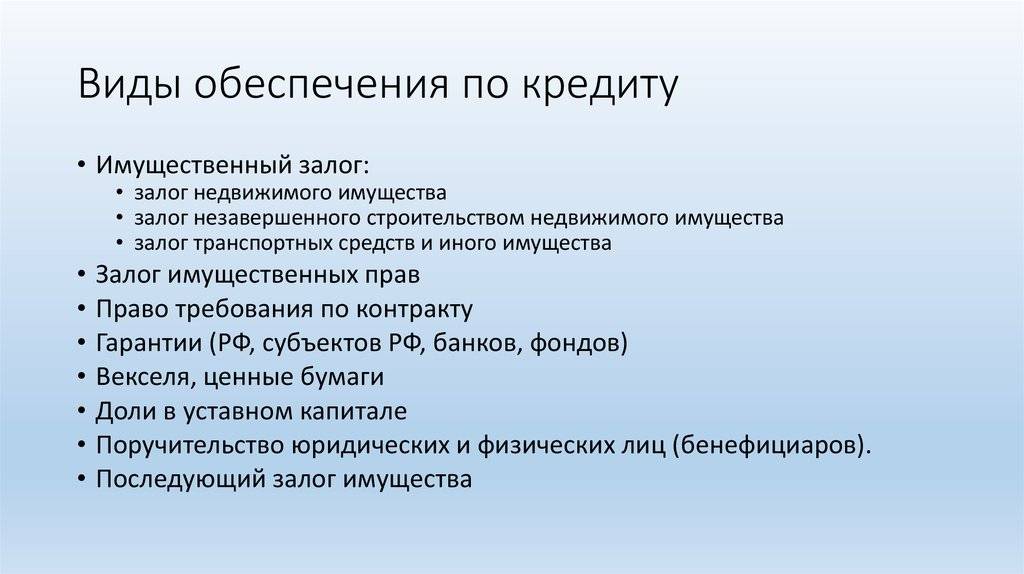

Существуют следующие виды залога:

- залог имущества (движимого или недвижимого)

- залог имущественных прав.

Как правило, договор залога оформляется в том случае, если запрашиваемая сумма кредита значительна. Чаще всего банки принимают в качестве залога недвижимое имущество, при этом договор залога обязательно регистрируется в органах Росрегистрации.

В качестве недвижимого имущества могут выступать жилые, нежилые, офисные, производственные и другие помещения, капитальные гаражи и другая аналогичная недвижимость. При оформлении ипотечного договора в роли залогового имущества выступает приобретаемое жилье.

В качестве движимого имущества банки могут принять в залог автомобили, оборудование, оргтехнику, товары и материалы, а также другое имущество, имеющее определенную ценность. Также имуществом, передаваемым в залог, могут являться акции, облигации, векселя, другие ценные бумаги, депозиты и т.д.

После передачи имущества в залог заемщик утрачивает право распоряжаться им без ведома банка, однако зачастую предмет залога остается в пользовании залогодателя. В этом случае банк имеет право проверять наличие и состояние заложенного имущества, а в случае его порчи или утраты потребовать досрочного погашения кредита.

Иногда кредитные организации требуют также застраховать предмет залога.

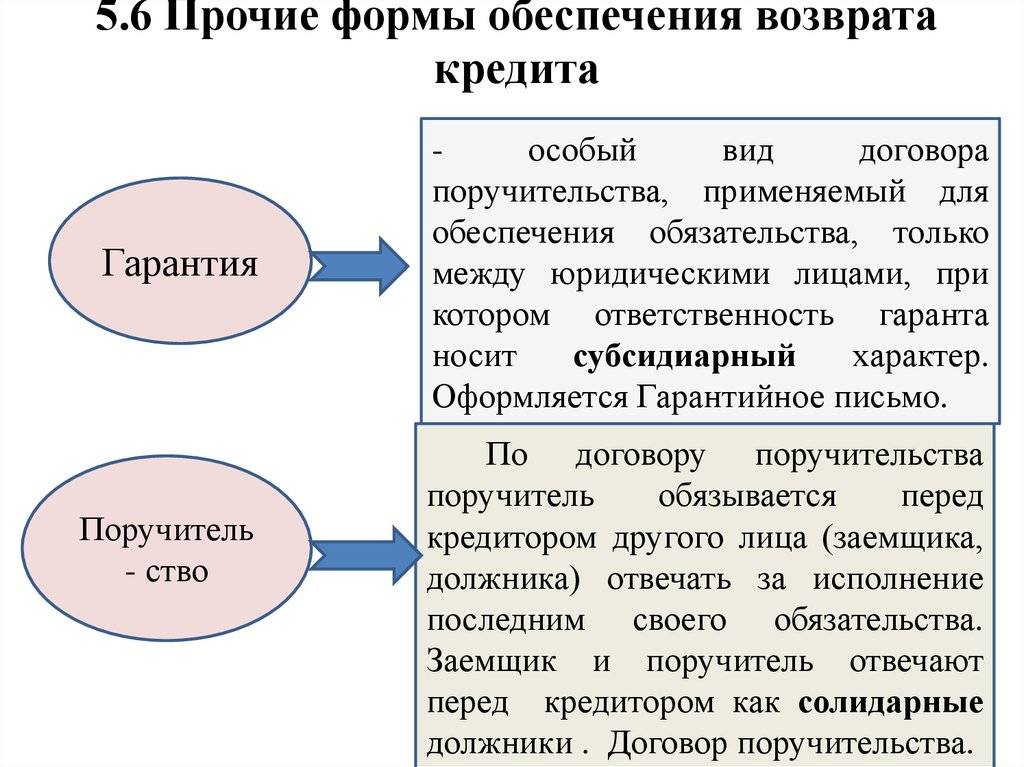

Второй, и, пожалуй, самой распространенной формой обеспечения кредита, является поручительство. В этом случае третье лицо (поручитель) обязано погасить задолженность заемщика перед банком, если он не выполняет своих обязательств по кредитному договору.

Поручителем может быть юридическое или физическое лицо, соответствующее определенным условиям (в том числе обладающее достаточной платежеспособностью). В зависимости от суммы договора, платежеспособности заемщика и других условий, банк может потребовать привлечения одного, двух или нескольких поручителей.

Следующим, достаточно распространенным видом обеспечения является неустойка. Она подразумевает обязательство заемщика уплатить банку штрафные санкции в размере, установленном кредитным договором, в случае нарушения им условий договора (чаще всего в случае просрочки погашения очередного платежа).

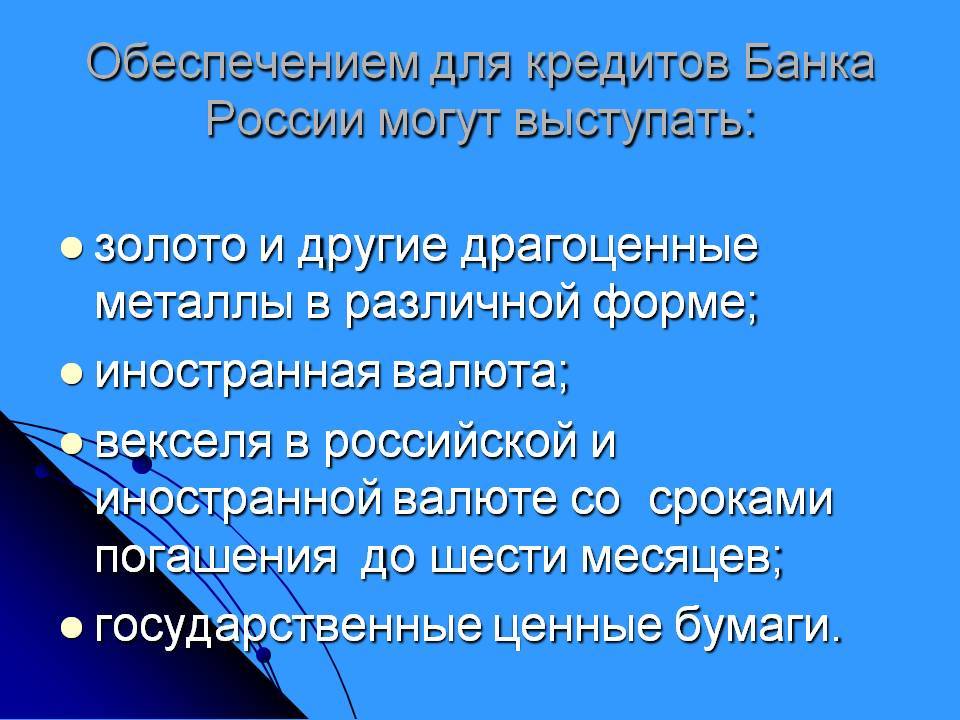

При кредитовании юридических лиц нередко в качестве обеспечения выступает банковская гарантия, которая представляет собой письменное обязательство другого банка. В этом документе также указывается и сумма, на которую выдается гарантия.

Кто может взять кредит и какие нужны документы

Формы и виды кредита под обеспечение бывают различными, но при этом требования к заемщику остаются неизменными. Для получения денежного займа любой из потенциальных заемщиков должен соответствовать стандартным требованиям. Таковыми являются:

- Наличие действующего паспорта гражданина Российской Федерации.

- Необходимо иметь место постоянной регистрации в одном из многочисленных регионов Российской Федерации.

- Возраст заемщика должен быть не меньше восемнадцати лет.

- На указанном в анкете потенциального заемщика месте работы нужно иметь стаж не менее чем три календарных месяца.

- Желательно предоставить в банк справку, подтверждающую доход по форме банка или 2 НДФЛ, но при любом виде обеспечения возвратности кредита необходимость предоставления справки может отсутствовать.

- Свидетельство о праве владения собственным имуществом.

Помимо основного пакета справок, для большей вероятности кредита и снижения по нему процентной ставки, в финансовое учреждение следует предоставить такие документы, как:

- водительское удостоверение;

- полис добровольного медицинского страхования;

- ИНН потенциального заемщика;

- заграничный паспорт, при этом в нем желательно наличие отметок о выезде за границу за последние полгода или двенадцать месяцев.

Правила гарантии

Гарантия является формой обеспечения возвратности кредита, а значит, при ее оформлении имеются определенные правила. Они регулируются законодательством и нарушать их нельзя. Главное, что отражено в законе, — гарантия начинает действовать в тот момент, когда подписывается договор. Но работает это правило только в том случае, если гаранту выплатили вознаграждение за оказанную поддержку.

Анализ форм обеспечения кредитов, выдаваемых коммерческими банками и государственными таков, что позволяет выделить определенные ситуации, когда сделка отменяется. Они следующие:

Срок действия гарантии закончился и стороны не стали продлевать сотрудничество. Заемщик закрыл весь долг перед кредитной структурой

Важно, чтобы последняя не имела никаких претензий по поводу возврата суммы. Кредитная структура отказалась обеспечивать заем дополнительными гарантиями

Овердрафт

Некоторые путают его с кредитной линией, но для предоставления овердрафта не всегда нужно собирать пакет документов или обращаться непосредственно в отделение. Иногда достаточно обозначить свое желание в онлайн-банке, и овердрафт будет подключен, просто как дополнительная услуга по счету.

Чем же он отличается от предыдущих видов кредитования?

- Предоставляется, когда на счете недостаточно денег для перевода (например, платежка на 100 тысяч, а на расчетном счете всего 95 тысяч рублей).

- Строго ограничивается видами расходов. Обычно – перечисление поставщикам, подрядчикам. Банк четко указывает, по каким видам выплат он не действует.

- Высокая ставка и размер санкций за несвоевременное погашение задолженности.

- Гасится автоматически при поступлении средств на расчетный счет, имеет небольшой лимит.

Полезно пользоваться овердрафтом, если нужно срочно оплатить счет, вам не успели поступить денежные средства от клиентов, но не сегодня-завтра будут. С другой стороны свобода ограничена: нельзя перевести деньги на спецсчет, например, или снять наличные.

Кто может взять кредит и какие нужны документы

Формы и виды кредита под обеспечение бывают различными, но при этом требования к заемщику остаются неизменными. Для получения денежного займа любой из потенциальных заемщиков должен соответствовать стандартным требованиям. Таковыми являются:

- Наличие действующего паспорта гражданина Российской Федерации.

- Необходимо иметь место постоянной регистрации в одном из многочисленных регионов Российской Федерации.

- Возраст заемщика должен быть не меньше восемнадцати лет.

- На указанном в анкете потенциального заемщика месте работы нужно иметь стаж не менее чем три календарных месяца.

- Желательно предоставить в банк справку, подтверждающую доход по форме банка или 2 НДФЛ, но при любом виде обеспечения возвратности кредита необходимость предоставления справки может отсутствовать.

- Свидетельство о праве владения собственным имуществом.

Помимо основного пакета справок, для большей вероятности кредита и снижения по нему процентной ставки, в финансовое учреждение следует предоставить такие документы, как:

- водительское удостоверение;

- полис добровольного медицинского страхования;

- ИНН потенциального заемщика;

- заграничный паспорт, при этом в нем желательно наличие отметок о выезде за границу за последние полгода или двенадцать месяцев.

Требования к потенциальным заемщикам

Банки предпочитают заключать кредитные договоры с клиентами, достигшими совершеннолетия и получившими профессию. В эту категорию относят лиц от 18 лет (чаще порог установлен на уровне 21 года). При исполнении человеку 65 лет его шансы на одобрение заявки на ссуду снижаются в разы.

Кредит без обеспечения доступен только для тех заемщиков, у которых имеется официальный источник стабильного заработка и постоянная регистрация в регионе нахождения отделения банка.

В отношении общего трудового стажа минимальное требование – 1 год (при условии, что на последнем рабочем месте человек числится полгода и дольше). Если клиент призывного возраста, его попросят предъявить военный билет (для неслуживших – приписное свидетельство). Заемщик обязательно должен указать в заявке действительные контактные данные.

Кредиты с обеспечением и их преимущества

Банк хочет получить гарантии платежеспособности клиента. Если заемщик в состоянии предоставить обеспечение по кредиту, он может получить более выгодные условия сотрудничества и крупную сумму займа.

Наличие высокого дохода не является хорошей гарантией возвратности средств. Клиент может в любое время лишиться работы. Что касается обеспечения, оно покрывает риски кредитора, если является достаточно ликвидным.

Обеспеченные кредиты могут иметь форму залоговых кредитов или кредитов с поручительством. В первом случае заемщик предоставляет в качестве залога свое имущество (квартиру, машину, ценные бумаги и т.д.).

Как получить кредит с обеспечением?

Кредит с обеспечением взять сегодня можно практически в каждом банке. Разница – в процентных ставках и требованиях к объекту залога.

Поскольку каждый залог индивидуален, мы готовы помочь вам подобрать банк персонально:

Заполнив заявку на кредит с обеспечением, вы получите несколько оптимальных кредитных предложений с предодобренным решением и сможете выбрать наиболее выгодную программу. Все подготовительные этапы до сделки с банком не нуждаются в личном присутствии заёмщика в офисе. Заявку вы можете подать удалённо, проверить объект обеспечения на пригодность – также дистанционно.

Получив предварительное онлайн решение банка, вам останется подготовить документы по списку банка и в течение 30-45 дней зарегистрировать сделку. Банки предоставляют достаточно времени на подготовку документов, решение будет действовать без изменения условий.

Очередность действий клиента:

- Проверка залога на пригодность;

- Онлайн заявка в банк;

- Оценка залога (не торопитесь с оценкой, пока не получите решение – это избавит от лишних затрат в случае отказа и позволит учесть в отчёте требования банка, который одобрит вам кредит);

- Подготовка документов по списку банков (также не стоит делать заранее, поскольку срок действия справок ограничен);

- Проверка банком документов и заключение сделки;

- Перевод денежных средств на счет клиента (или карту клиента).

Для удобств получения и дальнейшей оплаты кредита, банки предлагают выпуск дополнительной дебетовой карты. Это удобно, если у вас нет удаленного доступа в банк для контроля за кредитным счётом – вы сможете отслеживать погашение, вносить деньги с другой карты без визита в офис, без комиссии.

Всегда обращайте внимание на то – какую карту банк предлагает выпустить. Ряд банков предлагают карты с бесплатным обслуживанием, а некоторые – навязывают дорогостоящие продукты с годовой комиссией 3-5 тысяч рублей

Избегайте ненужных расходов, внимательно изучая договор – если вы найдете навязанные услуги, от них можно беспрепятственно отказаться в течение 5 дней.

Риски и страхование займов

В чем заключается кредитный риск? В том, что банк понесет убытки из-за несвоевременного погашения кредита заемщиком или последний вовсе откажется от обязательств.

Операции по кредитованию считаются не только самыми доходными, но и самыми рискованными. Если банку не вернутся одновременно несколько крупных кредитов, то он может обанкротиться. Причем банкротство грозит не только самой организации, но и всем частным лицам, предприятиям и другим связанным банкам.

Какие же бывают уровни кредитного риска?

- Риск по отдельному соглашению. Если заемщик не выполняет свои обязательства по кредитному договору.

- Риск портфеля. Риски по всем соглашениям кредитного портфеля.

Что такое величина кредитного риска? Это та сумма, что теряется при просрочке выплаты или неуплате задолженности.

Есть еще такое понятие, как максимальный потенциальный убыток. В этом случае речь идет о полной сумме задолженности, которую не выплатил клиент.

Важно понимать, что просроченные платежи не являются прямыми убытками, но считаются косвенными, которые представляют собой издержки процентов или их потерю

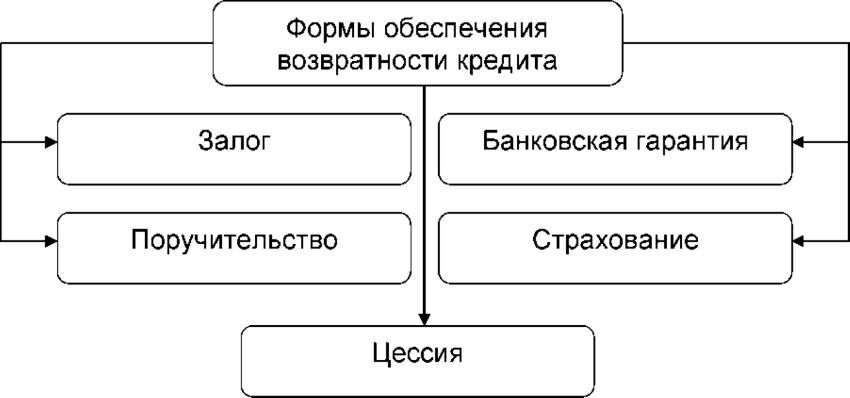

Уступка в роли формы обеспечения кредита

Еще одна форма, обеспечивающая своевременный возврат средств, — это уступка. Также ее называют цессией. Как и гарантия, оформляется она дополнительным соглашением или договором. Ее значение в том, что владелец прав уступает их другому лицу. Рассмотрим на примере. Допустим, некий банк уступает свои права по получению денег с заемщика (может быть организация или частное лицо). Также уступка распространяется на ценные бумаги.

Есть некоторые различия между переуступкой и цессией. В последнем случае кредитор передает свои права, а при уступке передаются еще и обязанности, которые связаны с осуществлением прав. Например, передача прав на аренду помещения – это уступка, так как с возможностью занять площадь появляется обязанность платить ежемесячно за ее съём. Но передача прав по паю будет цессией, поскольку цессионарий (сторона сделки, которая получит права после их передачи от прежнего владельца) получает право получить дивиденды, а обязательства на него не налагаются.

Передатчик прав должен обеспечить подлинность документов, но он не отвечает за то, будут ли права реализованы последующим владельцем. Так, в примере с акциями их новый владелец может и не получать дивиденды, если не желает. Должник при этом не может повлиять на то, кому будут переданы права, его только уведомляют об уступке прав.

Но на практике сегодня есть два вида переуступок прав:

- Открытая, то есть как в примере, где заемщика уведомляют о передаче прав.

- Тихая. При этой форме банк не уведомляет третье лицо об уступке требования.

При тихой цессии должник продолжает делать ежемесячные взносы по кредиту заемщику, а тот направляет их в банк. Этот способ наиболее популярный, так как позволяет компании сохранить свою деловую репутацию на рынке.

Другие виды кредитов

Перечисленные выше виды кредитов обоснованно считаются наиболее распространенными и часто встречающимися на практике. Однако, существуют и другие варианты займов.

Ломбардный кредит

Главный признак ломбардных займов – выделение средств под залог ликвидного имущества. Обычно при этом устанавливается достаточно короткий срок возврата полученных денег, редко превышающий 1-2 недели. При непогашении займа в указанное время ломбард реализует заложенное имущество. Прибыль предприятия при этом обеспечивается тем, что на руки заемщик выдается не более 50-60% реальной стоимости залога.

Виды государственного кредита

Под государственным кредитом понимаются средства, выделяемые на определенных условиях из бюджета либо другим государствам, либо отдельным субъектам внутри страны. Это могут быть как регионы, так и различные фонды, общественные или коммерческие организации и т.д.

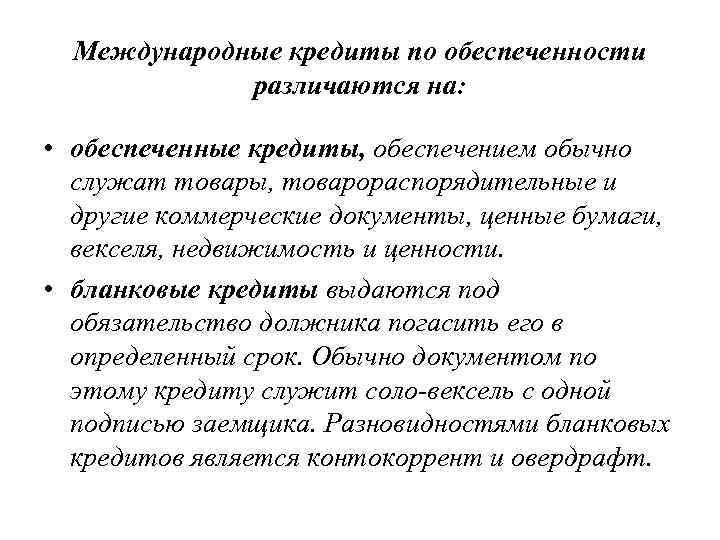

Виды иностранных и международных кредитов

Под иностранными займами понимаются кредиты, выданные зарубежными государствами, банками или другими организациями российскому бюджету или находящимся на территории страны хозяйствующим субъектам. Международными называются такие займы, когда кредитор и заемщик являются представителями различных государств.

Другие

Существуют различные классификации кредитов. Например, в зависимости от возмездности предоставления средств займы делятся на процентные, беспроцентные и подразумевающие фиксированную плату; в зависимости от цели – на целевые и нецелевые и т.д.

Какие максимальные сроки погашения у потребительских кредитов краткосрочных и долгосрочных?

По срокам, на которые оформляются потребительские кредиты, они бывают:

- долгосрочные;

- краткосрочные;

- среднесрочные.

Зависят сроки потребительского кредита от банка, который выдает ссуду, от суммы кредита, от цели, для которой он взят. На предметы домашнего обихода, электронику оформляется, чаще всего, краткосрочный потребительский кредит. В этом случае сроки кредитования могут составлять от 1 до 6 месяцев и быть в пределах 1,5-2 лет. Автомобили покупаются по среднесрочным кредитам, срок которых составляет 3-5 лет.

А вот потребительский кредит долгосрочный берется, как правило, для покупки недвижимости. При выдаче такой ссуды обязательно учитывается, чтобы возраст заёмщика позволил ему до пенсии погасить все свои кредитные обязательства. При этом максимальный срок потребительского кредита может составлять 10, 15 или 20 лет.

Следует понимать, что чем больше срок кредитования, тем выше процентная ставка по кредитному договору!

Поручительство

Среди основных форм обеспечения кредита упоминается поручительство. Что это? Так называется письменное обязательство третьей стороны о возврате долга, если от участника кредитного договора получить заем невозможно. Интересно, что подобный способ обеспечения используют не только физические лица, но и организации, компании.

Форма обеспечения возврата кредита такова, что сделка заключается между тремя сторонами. Причем третья сторона должна отдавать отчет в том, что в какой-либо неприятной ситуации все обязательства лягут на нее. Поручитель также обязан покрывать частично или полностью платежи заемщика и контролировать весь процесс возврата долга.

Свои обязательства третья сторона подтверждает письменно в дополнении к стандартному кредитному соглашению. Если понадобиться внести в документ какие-либо изменения, то банковской организации нужно будет сначала уведомить поручителя и получить его согласие. В случае невыполнения этого порядка, все изменения в договоре будут недействительны.

Банковская гарантия

Это — особое обязательство кредитной организации в письменной форме, которое выдается потенциальному кредитору заемщика. Оно гласит, что первый обязуется уплатить денежную сумму долга по требованию второго.

Таким образом, в случае обеспечения кредитования банковской гарантией, в договоре принимают участие три стороны:

- банк или иная кредитная организация — гарант возврата денег;

- бенефициар, то есть тот, кто и получит сумму кредита;

- банк, выдающий кредит.

Разумеется, в случае банковской гарантии, она принимается лишь от банков с серьезной репутацией.

Преимущества и недостатки потребительского кредита

Как любая кредитная программа, потребительский кредит имеет явные преимущества и скрытые, порой, недостатки.

+’Перечислим основные преимущества потребительского кредита:

- не нужно иметь всю сумму наличных денег для приобретения желаемых вещей. Покупка товаров в кредит дает возможность оплачивать их затем постепенно, в течение нескольких месяцев или лет небольшими суммами;

- можно купить предметы потребления именно в тот момент, когда они нужны, не дожидаясь накопления денежных средств для полной оплаты их стоимости;

- можно купить продукцию в момент её наиболее низкой цены;

- можно приобрести товар подходящего вида, свойств и модификации в то время, когда он имеется в продаже.

- существенное возрастание стоимости покупки за счёт процентов по кредитной программе;

- наличие замаскированных банками дополнительных комиссий, которые дают весомое удорожание общей кредитной стоимости;

- после недолгой радости от приятной покупки у заемщика остается тягостная необходимость длительной отдачи банку кредитных платежей.

Виды обеспечения

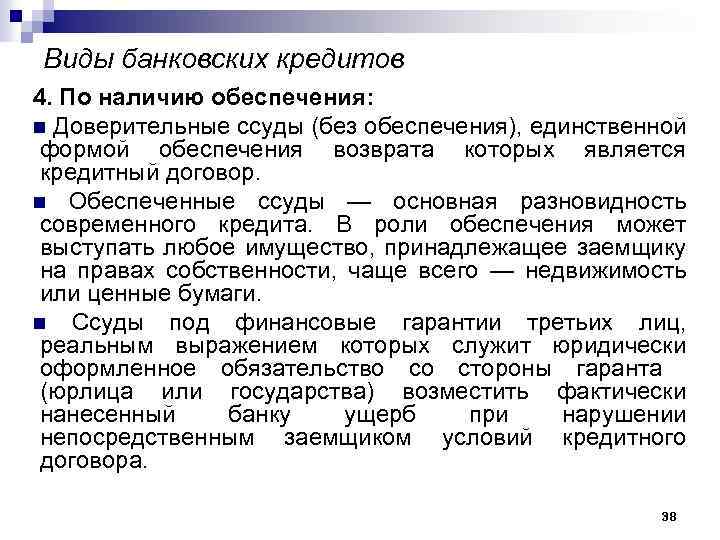

В банковской практике существуют такие виды обеспечения кредита:

- поручительство;

- гарантия;

- залог.

Каждый из них имеет свои особенности, порядок учета и банковское доверие.

Поручительство. Одна из самых распространенных форм обеспечения кредита. Она подразумевает под собой односторонний договор, при котором одна сторона (поручитель) обязуется погасить обязательства кредитора перед другой стороной (заемщиком). При этом, одним из важных условий, которое проверяет банк – наличие возможности выплатить кредит у поручителя. Следовательно, кредитная организация может принять поручительство только у того лица, которое имеет стабильный доход, который можно использовать на погашение займа.

Гарантия. Наименее популярная форма обеспеченности кредита. Чаще всего выдается другими кредитными организациями своим постоянным клиентам. Подразумевает собой принятие обязательств другого лица (чаще всего юридического) погасить задолженность заемщика, в случае, если он не сможет этого сделать. Может выдаваться только юридическими лицами.

Одна из самых популярных практик выдачи гарантий – страховыми компаниями. В таких случаях, по сути, кредит просто страхуется и в случае невыплаты суммы займа или процентов, эти обязательства ложатся на страховую компанию.

Залог. Самая распространенная форма обеспечения кредита у юридических лиц. Подразумевает под собой право в случае неуплаты реализовать залоговое имущество. Оценивается это имущество сотрудниками банка, также умножается на коэффициент (в большинстве кредитных организаций это 0.7) и только после этого выносится вердикт о достаточности имущества для обеспечения.

Кредитная организация получает первоочередное право на реализацию заложенного имущества, независимо от статуса других кредиторов в случае неуплаты суммы основного долга и процентов.

Беззалоговые кредиты для ИП

Банки разработали линейку кредитных продуктов без обеспечения и для предпринимателей. Однако взять такой заем можно лишь на небольшие потребности:

- пополнение оборотных средств;

- закупку недорогого оборудования;

- наём помещений;

- развитие бизнеса (стартовый капитал) и т.п.

Для крупных инвестиционных проектов по-прежнему нужно предоставить залог или поручительство. Что и понятно – весомыми суммами банк не может просто так рисковать.

Для получения кредита в качестве ИП нужно приготовить гораздо больше документов, чем физическому лицу. Помимо паспорта и СНИЛС вам потребуется:

- выписка из ЕГРИП;

- свидетельство о постановке на налоговый учет;

- книга доходов и расходов;

- налоговые декларации (вместе с предыдущим документом служат основанием для расчета платежеспособности);

- справки об отсутствии задолженности в ФНС;

- план доходности на период кредитования;

- выписку об открытых расчетных счетах и движению по ним.

Для одобрения заявки предприниматель должен соответствовать ряду требований:

- действующий бизнес на протяжении полугода до подачи анкеты (по экспресс-кредитам – от 3 месяцев);

- хорошая кредитная история;

- прозрачная финансовая отчетность;

- отсутствие задолженности по уплате налоговых платежей.

Кредиты для предпринимателей все так же являются целевыми. Это значит, что банку нужно будет отчитаться, что вы потратили средства именно в том направлении, о котором заявляли при подаче анкеты.

Обязанности и права залогодателя

Давайте поговорим на эту довольно-таки серьезную тему. Зачем? Да потому что даже после того, как термин залог расшифрован, не каждый человек осознает свои права, а уж тем более обязанности.

Итак, что может залогодатель:

- Владеть ценностью. Речь идет об ипотечном кредите или автокредите.

- Пользоваться залогом. Опять же мы говорим о машине или недвижимости.

- Заемщик сохраняет право собственности.

Что заемщик делать обязан?

- Обеспечить необходимое хранение.

- Страховать ценность за собственные деньги. И мы опять говорим об автомобиле или квартире.

- Передавать заложенное имущество.

- Истребовать имущество, если им незаконно завладели третьи лица.

- Проверять сохранность и наличие ценности.

- Требовать возврата имущества, если обязательство исполнено соответствующим образом.

- Требовать возврата оставшейся суммы после уплаты кредита, когда банковская организация реализует вещь.

Обеспечение кредита. Что это такое?

Обеспечение кредита – это гарантия исполнения обязательств заёмщика по возврату задолженности кредитору.

Банк может уменьшить риски невозврата долга за счёт обеспечения кредита залогом движимого или недвижимого имущества, а также другими способами, предусмотренные законодательством или договором. В соответствии со ст.33 федерального закона №395-1-ФЗ, при нарушении заёмщиком обязательств по договору, банк вправе требовать досрочного возврата кредита и начисленных по нему процентов, а также обращать взыскание на заложенное имущество.

Как правило, банк смягчает условия для тех, кто подобные гарантии предоставляет (по кредиту без обеспечения процентные ставки обычно выше).

Обеспечение возвратности третьим лицом

Помимо вышеуказанных видов обеспечения банковского кредита, существует займ под поручительство третьих лиц.

Поручителем может выступать любой гражданин Российской Федерации, которому исполнилось двадцать пять лет. Поручитель, кроме паспорта, обязан предоставить в финансовую организацию справку, подтверждающую его доход. Она может быть оформлена по форме банка или 2 НДФЛ. При этом доход поручителя за последние три месяца не должен быть менее пятнадцати тысяч рублей в месяц.

В том случае, если потенциальный заемщик не способен производить выплаты по своим кредитным обязательствам, то они переходят на «плечи» его поручителя. Он будет обязан производить ежемесячные кредитные обязательства.

Обеспечение по кредиту – пример расчета

Вы можете самостоятельно рассчитать сумму необходимого обеспечения по кредиту. Для этого нужно определить минимальную расчетную залоговую стоимость – это сумма кредита и платежей, как указано выше. Расчетная залоговая стоимость, поделенная на поправочный коэффициент, дает рыночную стоимость обеспечения.

Например, при сумме кредита пятьсот тысяч рублей под восемнадцать процентов годовых и ежемесячной комиссии один процент годовых, расчет будет следующий:

- (18+1)/100/365*92*500 000+500 000) = 523 945,21 (рублей) – это необходимая расчетная залоговая стоимость обеспечения по кредиту,

- 523 945,21/0,6=873 242,02 (рублей) минимальная рыночная стоимость обеспечения по испрашиваемому кредиту, где

- (18+1)/100 – процентная ставка и ежемесячный комиссионный платеж (в процентах годовых),

- 365 – количество дней в году,

- 92 – количество дней в периоде (данная величина варьируется в зависимости от условий кредитования конкретного банка),

- 5000000 — сумма кредита,

- 0,6 – поправочный коэффициент, применяемый к определенному виду залога (величина так же варьируется в зависимости от вида обеспечения и условий кредитования конкретного банка).

Заключение

Как видите, тема обеспечения кредитов имеет довольно много нюансов. Их все необходимо знать, чтобы четко представлять, на что вы идете.

Если бездумно брать много займов, а потом не знать, чем их гасить, то закончится такая тактика очень и очень плохо. Вы не только останетесь без гроша, но и лишитесь какого-то имущества и приобретете плохую репутацию среди банковских организаций. Быть может, настанет момент, когда взять кредит будет жизненно необходимо, но сделать этого не получится из-за проблем в прошлом.

На сегодняшний день был принят законопроект, который запрещает человеку иметь кредитов больше, чем на половину месячной заработной платы. И это действительно правильно, ведь иначе людям просто не на что будет жить и платить по долгам.

Вы встречали такие семьи, где у людей огромные долги и обязательства, при этом и не на что купить даже пакет молока? Если да, то хорошенько подумайте перед тем, как брать заем. Вы же не хотите жить так же? Все что касается финансов, нужно проверять по нескольку раз, в том числе и свои шансы на выплаты.

Рассчитывайте правильно свои возможности, как финансовые, так и моральные, и не загоняйте себя в угол огромными долгами, и тогда все будет хорошо.