Прикладные вопросы

Несколько разрядили обстановку последовавшие затем доклады Уго Биггери, директора Eticasgr, Михаила Андронова, директора по развитию компании «Аскорт, Ольги Васильевой, управляющего директора «Д2 Страхование», Виктора Достова, председателя Ассоциации «Электронные деньги», которые в основном касались тем прикладного характера, а также Алексея Жирнова, старшего менеджера KPMG.

В частности, Уго Биггери рассказал об опыте микрокредитования в Италии, где представляемый им финансовый холдинг объединяет банк, инвестиционную компанию и МФО. При этом последнее подразделение, по его словам, в основном занимается социальным финансированием. Михаил Андронов коснулся темы регтеха, заметив, что правильно выбранные технологии ИТ-программы позволили большей части российских МФО безболезненно «осуществить переход на единый план счетов с бюджетом 200-300 рублей, включая приобретение программного обеспечения».

Ольга Васильева рассказала о некоторых проблемах страховых компаний, роднящих их с МФО, в том числе связанных с «чисткой рынка», снижением доходности бизнеса и пр. «Финансовый рынок живет по единым правилам, которые касаются одинаково всех его участников. Ужесточение происходит одинаково для всех. Страховые компании его пережили, сейчас проходят микрофинансовые организации», – успокоила она коллег. И очищение рынка для всех сегментов, по ее убеждению, будет продолжаться и дальше. После этого представитель смежной отрасли призвала микрофинансистов активнее продавать страховые продукты. Кроме того, она напомнила, что «несмотря на бурный рост в последнее время, микрофинансовый рынок составляет всего 2% от совокупного объема необеспеченных потребительских кредитов и займов». «Вам еще есть, куда расти», – сказала Ольга Васильева.

Виктор Достов в свою очередь перечислил достижения в сфере цифровизации финансовой отрасли и прогрессирующего роста доли безналичных расчетов в России, в том числе осуществляемых физическими лицами. Напомним, что по данным недавнего отчета международной консалтинговой компании The Boston Consulting Group (BCG), в 2010–2018 годах в России зафиксирован почти тридцатикратный рост числа безналичных карточных транзакций – с 5,8 до 172 раз в год на человека. В числе событий «ускорения финтеха» эксперт назвал внедрение биометрической идентификации физлиц на базе Единой системы идентификации и аутентификации (ЕСИА) и Единой биометрической системы (ЕБС), растущее число бесконтактных платежей (NFC). А также запуск Системы быстрых платежей (СБП), которая дала людям возможность моментально переводить деньги с карты на карту, и рассчитываться за товары и услуги по QR-коду. «Каждый год я высказываю какую-нибудь безумную идею, о том, что может быть хорошо для МФО. В прошлом году я рассказывал про открытый API банков, который в перспективе откроет доступ к информации о счетах клиентов для сторонних организаций. Этого пока не случилось

В этом году я хочу обратить внимание на то, что есть категорический разрыв между развитием платежных технологий и технологиями кредитования. Я имею в виду банковские организации в первую очередь. Деньги стали двигаться более интенсивно, появились удобные интерфейсы

Но вот в сфере выдачи кредитов, на мой взгляд, нет прорывных идей. Мне кажется, что в этом смысле появляется некий шанс для сотрудничества МФО с платежными операторами», – высказал мнение Виктор Достов

Деньги стали двигаться более интенсивно, появились удобные интерфейсы. Но вот в сфере выдачи кредитов, на мой взгляд, нет прорывных идей. Мне кажется, что в этом смысле появляется некий шанс для сотрудничества МФО с платежными операторами», – высказал мнение Виктор Достов.

Алексей Жирнов в свою очередь рассказал о нормативном регулировании деятельности МФО, с точки зрения консалтинговой компании. По его мнению, Банк России еще будет довольно долго формировать правила игры для рынка МФО, прежде чем они приобретут стабильные очертания.

Через тернии к красивой картинке

После выступлений представителей регулятора модератор сессии Эльман Мехтиев, председатель Совета СРО «МиР», счел логичным предоставить слово представителю института саморегулирования, а именно, Елене Стратьевой, президенту Национальной ассоциации участников микрофинансового рынка (НАУМИР), директору Российского микрофинансового центра (РМЦ) и директору СРО «МиР». Она, в свою очередь, сразу перечислила основные вызовы, с которыми столкнулся рынок микрофинансирования на текущем этапе: «Это совокупность огромного массива регуляторных требований, принятых в короткие сроки: ограничение дневной ставки, введение «иксов» (коэффициентов, ограничивающих сумму долга, – прим. ред.), предельно допустимой нагрузки, переход на отчетность XBRL, новый порядок расчета резервов на возможные потери по займам, новые требования по минимальному капиталу для МКК, а также к репутации глав компаний». Также, по ее словам, проблемы доставляет не решенный до конца вопрос с удаленной идентификацией и исполнительной подписью нотариуса. «Банк России здесь на словах нас поддерживает, но тем не менее ситуация не решается», – посетовала она.

При этом глава СРО согласилась, что рынку микрофинансов вместе с ЦБ нужно бороться с нелегальными участниками. «Недобросовестные практики, работа над имиджем отрасли и работа над объективным освещением рынка. Все это наши совместные задачи», – сказала Елена Стратьева. При этом она призвала коллег к более адекватной самооценке, рассказав, что когда речь идет о негативном имидже микрофинансов, то большинство участников рынка ставит эту проблему на второе место после регуляторной нагрузки. Однако при этом почти все винят в этом внешние источники, в частности прессу. «Когда я общаюсь с руководителями микрофинансовых институтов, то чаще всего под негативным имиджем они понимают то, как отрасль освещается в СМИ. Но меньше всего участники рынка относят это к себе. Нет понимания, что такой имидж генерируют они сами. Каждый думает, что он работает хорошо, а нарушает кто-то другой. На самом деле нужно согласиться, что в той или иной степени немножко нарушают все», – продолжила она.

При этом она обратила внимание на наличие таких компаний, которые не сдают отчетность ни в СРО, ни в ЦБ: «Это такие «потеряшки», которых, я думаю, если мы исключим из своего реестра, а Банк России из своего, то у нас получится совершенно красивая картинка»

Корпоративные новости »

Во втором этапе конкурса “Знатоки фондового рынка” примут участие 40 студентов из вузов Чувашии

«Коммерсант» рассказал о бонусных программах Новикомбанка

В два раза вырос интерес к онкострахованию в 2020 году

На встрече с главой ЦБ Эльвирой Набиуллиной обсудили краудинвестинг для бизнеса

В 2020 году количество платежей по картам Новикомбанка выросло почти в два раза

Alphabet: доля Google Cloud в доходах продолжает расти

Банк «Центр-инвест» снизил ставки по потребительским кредитам

В январе доля займов с продлением сократилась более чем вдвое

Социальные еврооблигации Совкомбанка включены в сектор устойчивого развития Мосбиржи

Клиенты Сбера оформили 1,8 млн цифровых полисов рискового страхования в 2020 году

Международный молодежный промышленный Форум «Инженеры будущего» пройдет в Тульской области

Реестр Банка России пополнился платформой Credit.Club, участником Ассоциации

89% россиян сталкивались с недобросовестными работодателями

IT-решение банка «Центр-инвест» стало «Проектом Года 2020»

«Сбербанк страхование жизни» в 2020 году выплатила 700 млн рублей по лёгочным заболеваниям

Достижения

Руководитель СРО констатировала, что за годы работы саморегулятор успел многого достичь. В частности, деятельность организации направлена на содействие микрофинансовому рынку. Основная цель – это создание условий для открытого диалога между участниками рынка и регулятором, контролирующими органами. Директор организации отметила, что СРО «МиР» представлена в различных советах и комитетах, в частности, есть представители Госдуме, Центробанке, РСПП, ТПП России и многих других. За годы работы поступали сотни регуляторных предложений, документов о законопроектах, различные нормативные акты, требующие оценки сообщества. Она позитивно отметила готовность различных органов работать сообща, прислушиваться к СРО. Слаженная работа позволила создать законы, которые удобны для микрофинансового рынка и защищают клиентов

Эксперт заметила, что в 2017 и 2018 году вступили в силу некоторые законы, которые защищают права клиентов, ограждают их от возможных рисков. Они получили название «Базовые стандарты ведения микрофинансовой деятельности». СРО «МиР» была одним из соавторов этого документа. Теперь по нему работает каждая микрофинансовая организация страны.

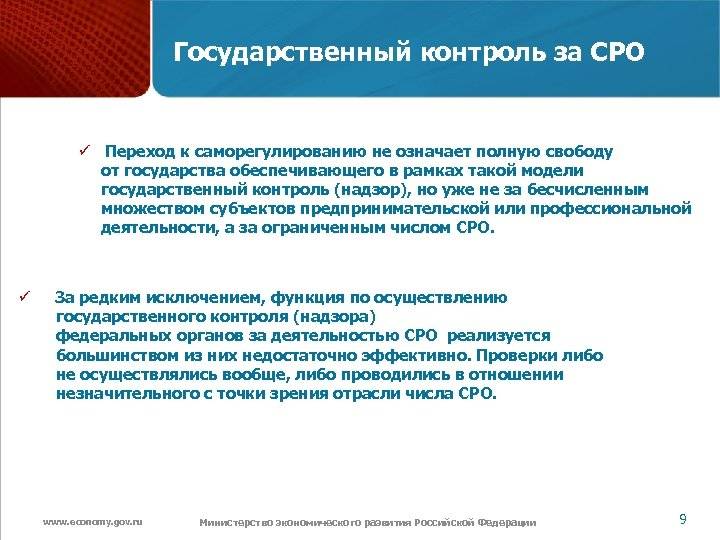

Также она отметила, что Банк России частично отдал саморегулятору некоторые функции надзора и контроля. В частности, СРО теперь занимается сбором и предварительной подготовкой отчетности МКК, которые далее передаются ЦБ Российской Федерации. Все это стало возможным благодаря доверию государственных инстанций к СРО.