Переводы

Как правило, в целях повышения безопасности, банки ограничивают сумму перевода, если он совершён через мобильное приложение. Мотивы понятны, но это не должно мешать клиенту. Для сравнения мы взяли размер лимита на одну операцию. Как есть, без подтверждения по телефону и мастер-паролей.

| Сбербанк | Райффайзен | Альфа-банк | Тинькофф | |

| Перевод на карту | 30 000 р. | 75 000 р. | 50 000 р. | 75 000 р. |

| Перевод на кошелёк | 10 000 р. | 75 000 р. | 30 000 р. | 15 000 р. |

| Оплата услуг | 10 000 р. | 20 000 р. | 15 000 р. | 15 000 р. |

Вердикт

По переводам на карты других банков Райффайзенбанк и Тинькофф круче всех. С лимитом в 75 000 рублей можно не дробить нужную сумму, а отправлять её целиком. Ровно столько же Райф позволит перевести на электронный кошелёк. Оплата услуг не отстаёт. Поэтому в целом, по данному критерию Райффайзенбанк — лучший. Идём дальше.

Тинькофф Инвестиции

Брокер Тинькофф — крупнейший на российском рынке и в последнее время обогнал Сбербанк или ВТБ по многим позициям. Рассмотрим подробнее, что побуждает людей доверять этой компании.

Открытие брокерского счета

Открыть брокерский счет легко можно через сайт или мобильное приложение Тинькофф Инвестиции без посещения банка.

Желтая кнопка на сайте для открытия счета

Подписание документов происходит через смс. Если вы не клиент Tinkoff, то представитель банка приедет к вам в удобный день и время. Пополнение и вывод средств со счета происходит только через дебетовую карту Black, поэтому если у вас ее нет, придется завести. Более подробные условия смотрите в информации ниже:

Варианты открытия брокерского счета Тинькофф Инвестиции

Тарифы

В Тинькофф Инвестиции всего три тарифа. Они называются по направлению деятельности:

- Инвестор — клиент, который инвестирует долгосрочно;

- Трейдер — клиент, который спекулирует, совершает множество сделок;

- Премиум — клиент с определенным статусом или который готов специально платить за брокерское обслуживание.

Рассмотрим тарифы подробнее.

Тарифы Тинькофф Инвестиции

Тинькофф Инвестиции отличаются высокой комиссией. 0,3% на тарифе «Инвестор» — это дороже, чем в тарифе «Мой Онлайн» у ВТБ. Более высокая комиссия обусловлена уровнем сервиса.

Мнение ECOFINANS

Дебетовые карты с преимуществами «Яндекса»

Вы регулярно пользуетесь сервисами «Яндекса»? С помощью специальных расчётных карт можно сэкономить на подписке на «Яндекс.Плюс» и получить дополнительный доход, просто совершая покупки.

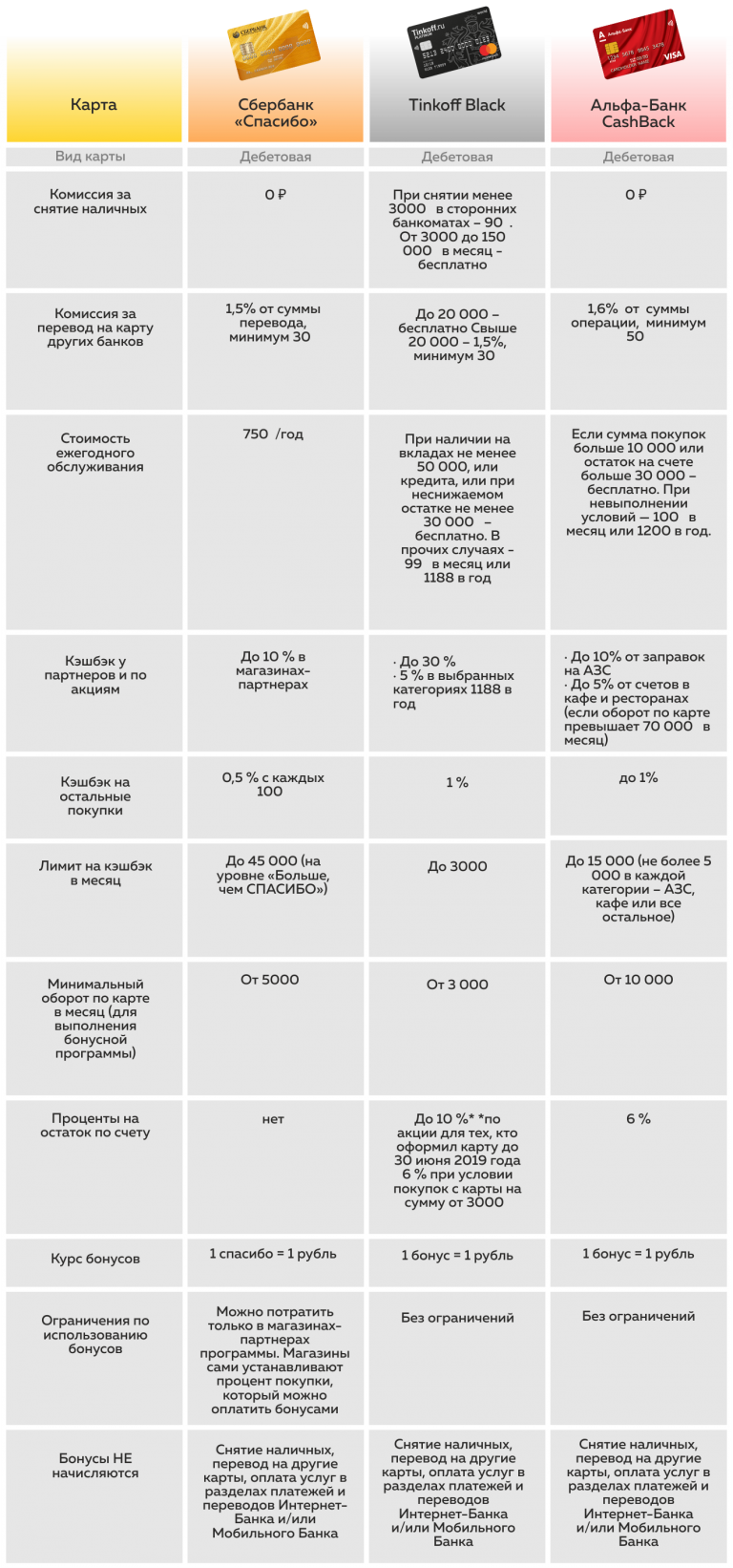

Ознакомьтесь со сравнительной таблицей, чтобы решить, какая карта лучше – от Альфа-Банка или Тинькофф Банка?

Характеристики | «Яндекс.Плюс» | |

от Альфа-Банка | от Тинькофф Банка | |

| начисление процентов на баланс до 300 000 ₽ (годовая ставка) | 1% – если тратить не меньше 10 000 ₽ в месяц; 6% – более 70 000 ₽; 7% – от 100 000 ₽ или при подключении к премиальному тарифу | 6% при расходах более 50 000 ₽ за отчётный период; 1% – при меньшей сумме |

получение денег через сторонние банкоматы | без сбора при ежемесячных расходах от 10 000 ₽ или наличии на балансе более 30 000 ₽; в остальных случаях – 1,5% от суммы (от 200 ₽) | 2% от суммы (не меньше 90 ₽) |

| отдельные плюсы | бескомиссионная выдача денег в любых банкоматах первые два месяца; переводы до 20 000 ₽ ежемесячно без комиссии; начисление на баланс до 300 000 ₽ 6% годовых первые 2 месяца | переводы без комиссии до 20 000 ₽ в месяц; бесплатная доставка карты в любой город; кэшбэк за покупки у партнёров до 30% |

цена обслуживания | 0 ₽ | |

| условие для бесплатной подписки на «Я+» | ежемесячные расходы как минимум 5 000 ₽ | |

кэшбэк от суммы расходов | до 10% – при оплате сервисов «Яндекса»; 5% – за шопинг в 4 категориях (спорттовары, развлечения, кафе/рестораны, образование); 1% – в других случаях |

Предложения валютных карт

Банкоматы на территории РФ обычно предлагают выбрать валюту снятия наличных, подразумевая, конвертацию по курсу в рубли. Если обмен валюты не планируется, необходимо обратиться в кассу, либо оформить дебетовую карту в евро. Предложений на рынке финансовых услуг множество, наиболее популярные из них:

Сбербанк

Банк предоставляет возможность открытия валютного счета к любой карте, любого статуса: обслуживание классической стоит 15, золотой – 100 евро / год. Также, подобная услуга есть у карты «Аэрофлот» от Сбербанка. Этот вариант выгоден для путешественников. Обслуживание 20 – 250 евро за год, зависит от статуса. За каждый потраченный 1 евро производится начисление 1 мили. Потратить бонусы можно на авиабилеты либо повышение уровня комфорта перелета (Аэрофлот или альянс SkyTeam), покупку товаров у партнеров программы. Срок действия 3 года.

- Валютная карта Сбербанка

- Какую дебетовую карту Сбербанка оформить для пользования

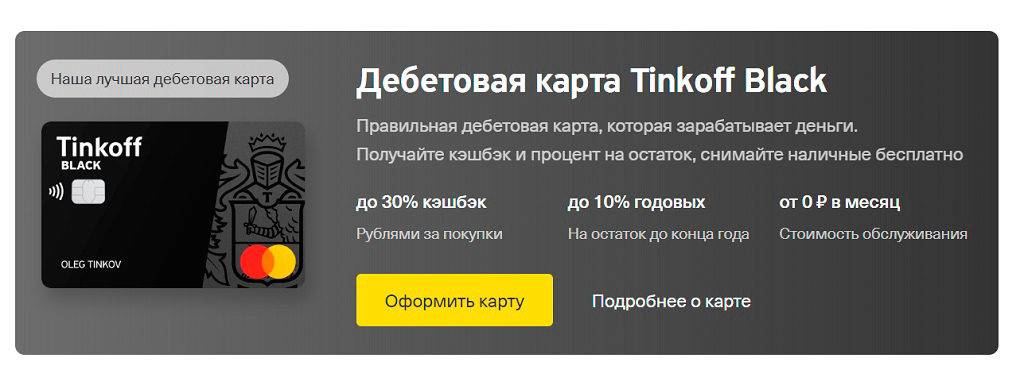

Tinkoff Black от Тинькофф Банк

Подразумевает получение дохода на остаток собственных средств в евро 0,1%. Обслуживание может быть бесплатным при наличии остатка за расчетный период не менее 1 000 евро. Кэшбэк – 1 – 30% от суммы покупки.

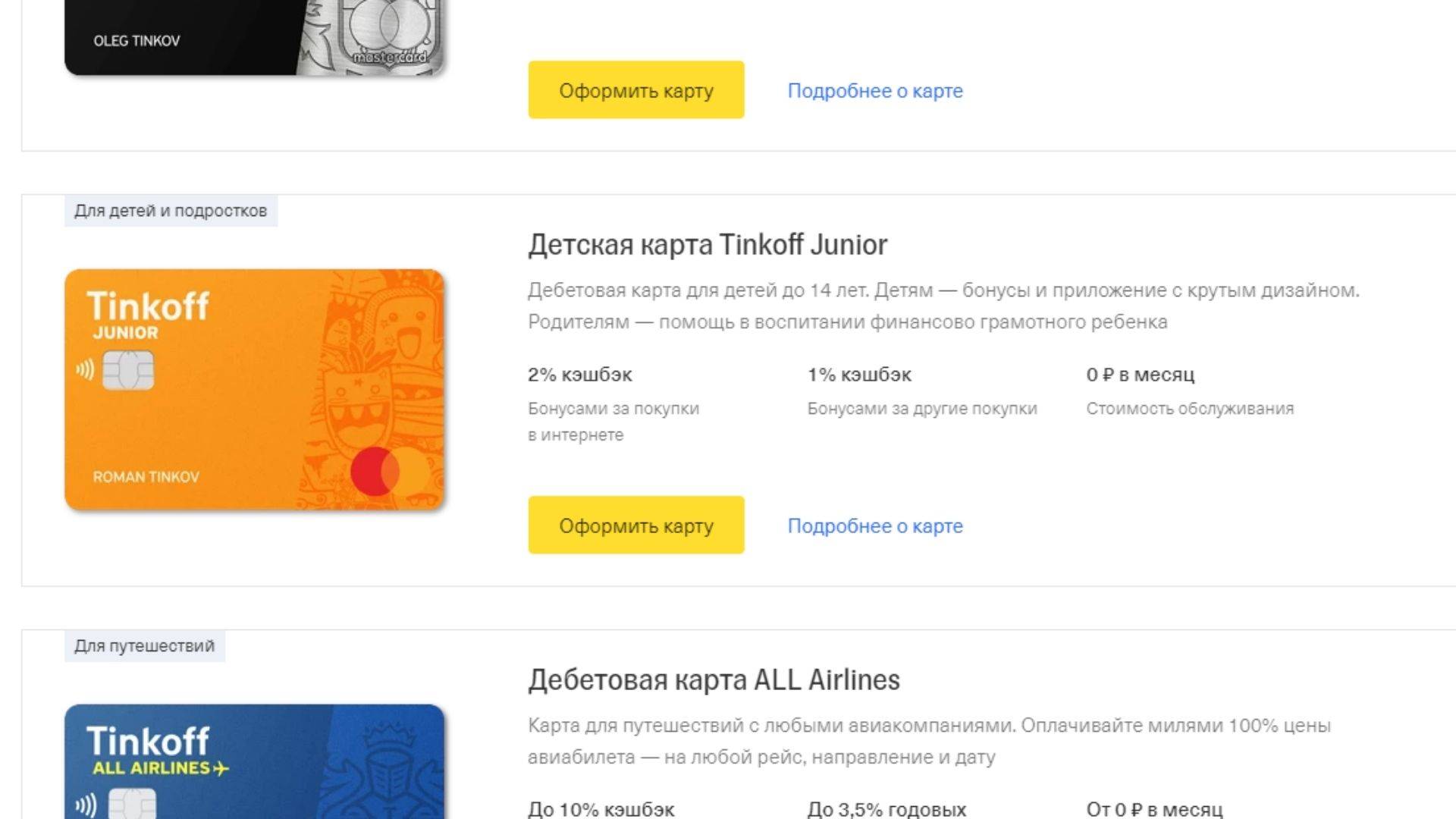

Дебетовые карты Тинькофф Банка

Райффайзенбанк

Выпускает платежные инструменты для валютных расчетов, со сроком действия 5 лет:

- MasterCard StandardVisa Classic (плюс категория Gold) – плата за обслуживание составляет 750 р. по классическим картам, 4500 – золотым (25 / 150 евро соответственно), либо бесплатно, при соблюдении критериев поддержания оборота, наличия остатка на счете.

- Visa Classic Travel – выпускается за 750 или 25 евро. Подходит для часто путешествующих клиентов. Позволяет, совершая операции безналичной оплаты, накапливать мили из расчета 1 бонус за каждые 40 рублей. Обменять их можно на туристические услуги: авиа и жд билеты, гостиницы, аренду транспорта.

Предусматривает подключение к программе лояльности «Скидки для вас» (специальные предложения от партнеров).

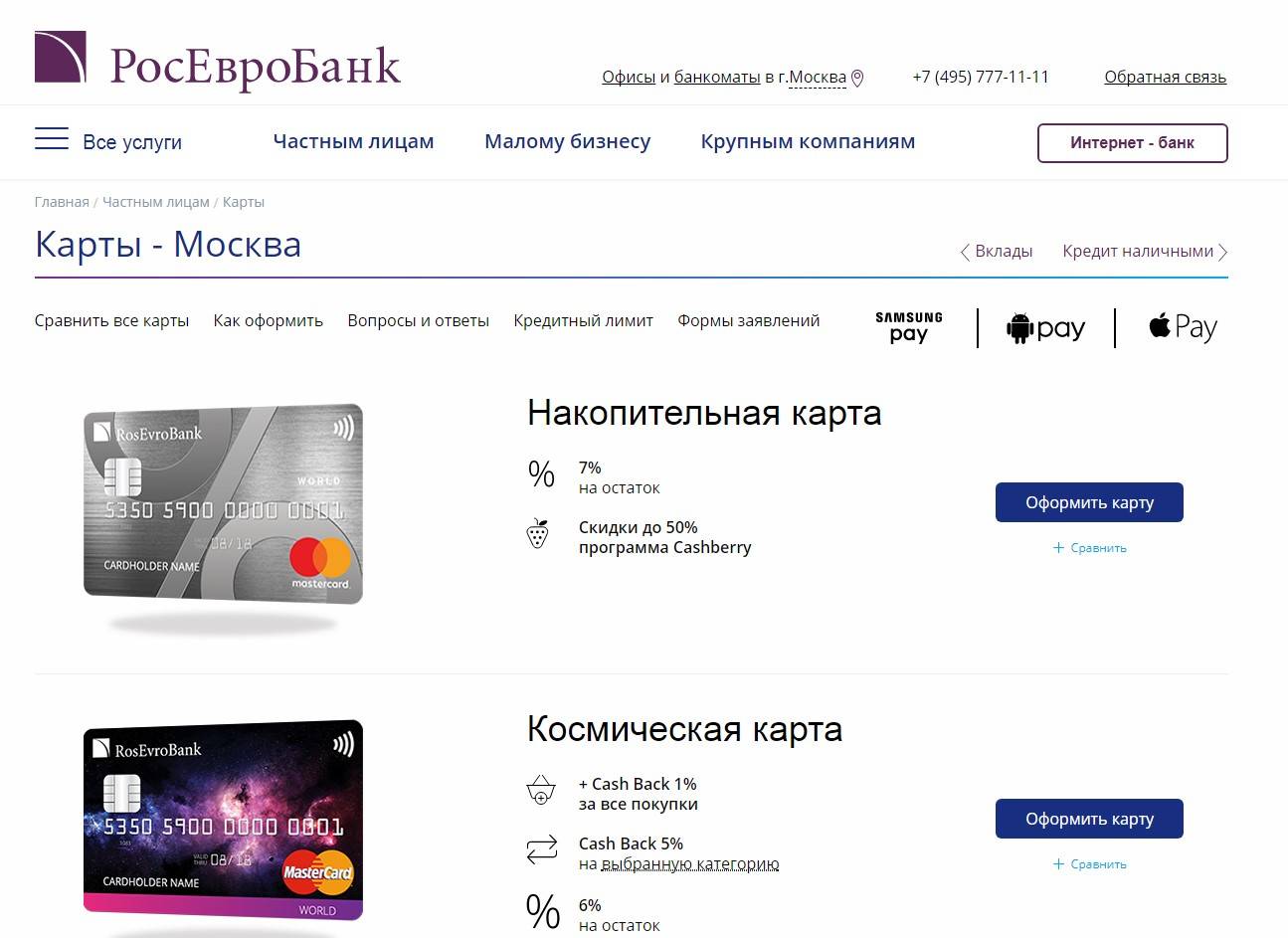

Дебетовые карты Райффайзен Банка

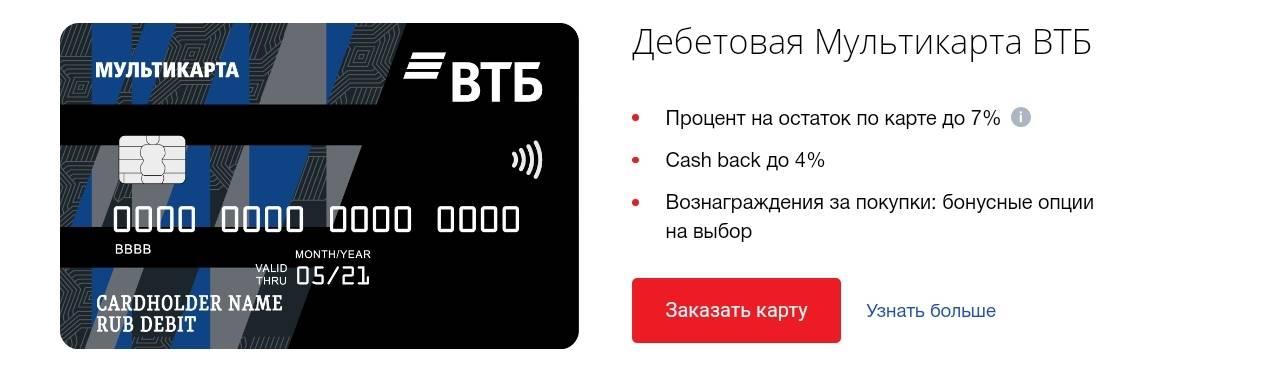

«Мультикарта» от ВТБ24

Оформляется бесплатно при условии подачи заявки через сайт банка. При оформлении через офис – 249 р., либо бесплатно, при соблюдении критериев по обороту или остатку на счете. Кэшбэк до 10%, доход на остаток денежных средств – до 7%. Срок действия 5 лет.

Альфа-Банк

Выпускает несколько видов мультивалютных карт от классических, до премиальных, платежных систем Visa, MasterCard. Стоимость обслуживания определяется статусом пакета, варьируется в диапазоне 490 – 5099 р. в год. Из бонусных программ доступно получение скидок у партнеров до 10%.

Прежде чем отдать предпочтение тому или иному продукту, стоит проанализировать, какие характеристики наиболее важны.

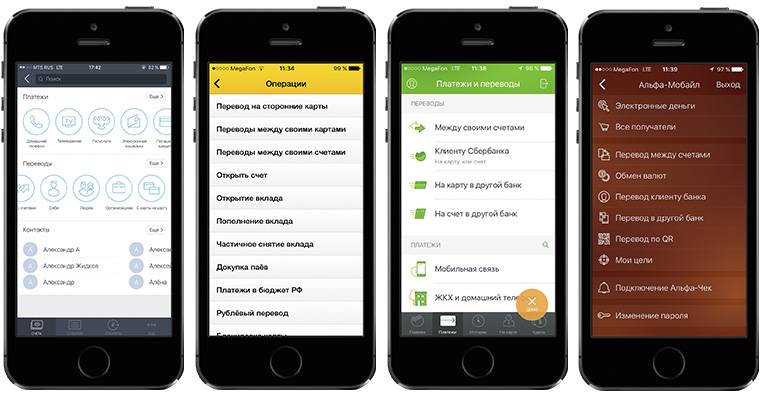

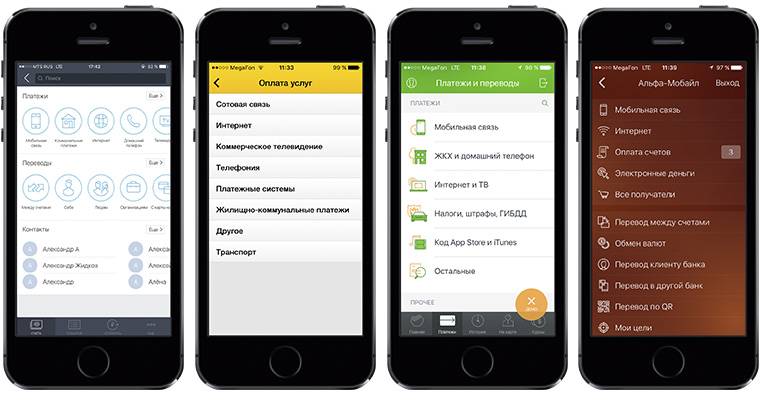

Платежи

Сбербанк

Какие услуги мы оплачиваем чаще всего? Интернет, мобильную связь, и ЖКХ. Это основа, которая должна присутствовать в любом банк-клиенте. Сбербанк не исключение. Вдобавок к упомянутым выше, через приложение можно оплатить налоги и штрафы, купить код iTunes. Остальные платежи придётся искать вручную, по реквизитам или названию.

Альфа-банк

Помимо тройки интернет-связь-ЖКХ, в приложении Альфа-банка можно осуществить платёж на чей-нибудь электронный кошелёк. Напрямую. Получателю нет необходимости заказывать виртуальную карту, достаточно знать его номер счёта.

Райффайзен

Нужный нам раздел запрятан достаточно далеко, но количество адресатов впечатляет. К основной тройке добавились платежи в бюджет и на электронные кошельки, а также несколько менее популярных.

Тинькофф

Тут можно заплатить практически за что угодно. Коммунальные платежи, мобильная связь, интернет, электронные кошельки, игры, социальные сети, магазины — всё доступно из основного меню, не нужно самому вводить реквизиты.

Вердикт

Тинькофф подкупил широким спектром получателей платежа и крутым интерфейсом, всё наглядно, просто, понятно. Сервис оплаты штрафов хорош, но только за счёт него не выйти вперёд, Сбербанк отстаёт. В Райффайзенбанк количество возможных адресатов поменьше, да и находятся они не в самом очевидном месте. В Альфа-банке платежи поделены на несколько больших групп, а все остальные идут сплошным списком, не самый удобный вариант.

Преимущества и недостатки

Плюсы мультивалютной карты Тинькофф:

Минусы мультивалютной карты Тинькофф:

- доступность только для категории дебетовых счетов;

- при возврате денег из иностранной валюты обратно в рубли неизменно произойдет двойная конвертация;

- при превышении установленного лимита обналичивания, автоматически на сумму превышения начисляется комиссия;

- высокий процент комиссионных взимается при совершении переводов в иностранной валюте между банками;

- автоматически валюты не переключаются – вносить изменения нужно вручную.

Карта полностью не подключается к мобильному приложению. При потере пластикового носителя, оплатить покупки, воспользовавшись мобильным приложением, будет невозможно. Это касается и обналичивания денежных средств через банкомат.

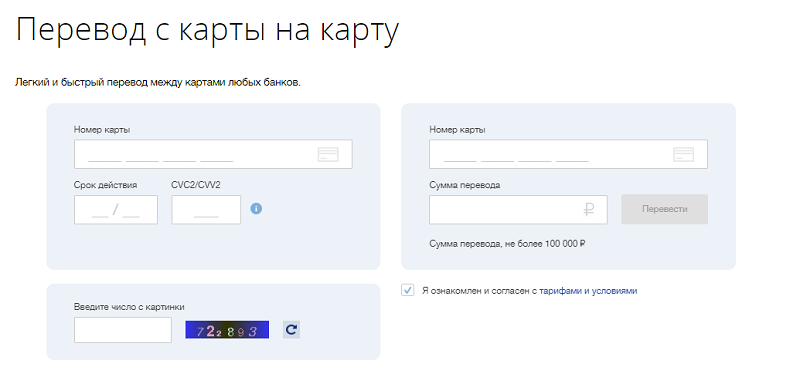

Как осуществляются межбанковские переводы

Пользователи, имеющие счета в Альфа-Банке, могут отправлять и получать денежные средства. Это касается как юридических, так и физических лиц, являющихся клиентами других финансовых организаций.

Оптимальным вариантом перевода является удобная система «Альфа-Клик». Чтобы осуществить транзакцию, нужно будет указать ряд данных:

- Для физического лица – ФИО того, кто будет получать денежные средства. Если это юридическое лицо, то необходимо обозначить название организации.

- Номер счета. Его указывают полностью – всего должно быть 20 цифр.

- ИНН. Он необходим исключительно для юридических лиц. В случае с остальными пользователями допускается введение нулей в специальной форме.

- БИК банка, являющегося получателем. Его можно найти в информации о реквизитах.

Еще один обязательный пункт, который нужно обозначить – это назначение конкретного перевода.

Необходимо проверять введенную информацию перед отправкой данных. Если будут выявлены ошибки, система автоматически заморозит перевод с ВТБ на Альфа-Банк. Комиссия будет снята. При этом денежные средства вернутся на счет пользователя, но исключительно после полноценной проверки с дальнейшим отклонением.

ВТБ: Мультикарта Привилегия

Наделяет своих премиальных клиентов пластиком Priority Pass и ВТБ. Два бесплатных визита в залы повышенного комфорта в месяц получают те люди, которые имеют активы в банке на сумму свыше 2 миллионов рублей (либо делают оборот по «Мультикарте Привилегия» на сумму от 100 000 рублей в месяц). Если сумма активов клиента превышает 5 миллионов рублей, то он получает право на 8 свободных визитов в месяц.

У привилегированной Мультикарты ВТБ есть и дополнительные преимущества. Это: кэшбэк за покупки, повышенный доход по накопительному счету, бесплатное подключение к полезным сервисам «Помощь на дорогах», «Страхование в путешествиях» и консьерж-сервис.

На 2021 год обслуживание Мультикарты Привилегия может оставаться абсолютно бесплатным, если:

- человек держит на счетах и вкладах в банке больше 2 миллиона рублей;

- делать покупок по карте на сумму свыше 100 000 рублей в месяц;

- получать на пластик зарплату от 200 000 рублей;

- является держателем акций банка на сумму не менее 45 миллионов рублей.

При невыполнении условий за пользование пластиком будет удерживаться 5 000 рублей в месяц.

Плюсы и минусы мультивалютных карт

Плюсы

- Мультивалютные карты обладают всеми преимуществами валютных карт, т.е. можно избежать непредсказуемой конвертации валют в заранее неизвестный момент при обработке операции покупки. Обычно валюту покупают заранее, в будний день, по выгодному курсу, а затем в поездке вы точно знаете, сколько у вас денег в нужной валюте. Любые перепады валютных курсов вас уже не волнуют.

- Мультивалютность позволяет возить с собой меньше пластика и обходиться 1-2 картами, переключая карту к счету в нужной валюте.

Минусы

- Нельзя мультивалютные карты Тинькофф сделать обратно только рублевыми, это необратимый процесс.

- При обмене валют, как и в любом банке, есть спред — разница между курсом продажи банком валюты клиенту и обратной покупкой валюты банком у клиента, на этом банк зарабатывает.

Официальная статистика

По данным с сайта Московской биржи видно, что Тинькофф на 3 млн. клиентов опережает ВТБ, по данным на февраль 2021 года.

Данные с сайта Московской биржи о числе зарегистрированных клиентов

По числу активных клиентов, то есть тех, кто совершает хотя бы одну сделку в месяц, Тинькофф опережает ВТБ почти в 5 раз.

Данные с сайта Московской биржи о числе активных клиентов

Еще одно важное сравнение по количеству открытых ИИС, эта цифра показывает, сколько клиентов готовы доверять брокеру в долгосрочной перспективе. Здесь разница существенно меньше, смотрите таблицу

Данные с сайта Московской биржи о числе зарегистрированных ИИС

Преимущества и недостатки

Мультивалютные карты ВТБ хвалят одни клиенты банка, а другие всячески отговаривают от оформления. Связано это не с разными условиями или параметрами карточек для определенных лиц, а с запросами, потребностями и возможностями последних. Поэтому решать, что весомее – преимущества или недостатки, необходимо каждому в конкретном случае.

| Преимущества | Недостатки |

|---|---|

| Выгодные тарифы за обслуживание | Двойная конвертация |

| Возможность оформления до пяти дополнительных карт | Определённый порядок снятия средств |

| Дополнительные скидки и участие в бонусных программах | Конвертация происходит по действующему курсу, что не выгодно клиенту |

| Нет необходимости искать пункт обмена валют за границей | Невыгодная оплата за обслуживание при редком использовании карты |

| Достаточно денежных средств, даже если запрашиваемая валют закончилась, есть другая |

Если человек использует карту по территории России и выезжает лишь 1-2 раза в год за границу, то содержать пластик не рентабельно. Если командировки, траты за рубежом (даже заказ и оплата онлайн) осуществляются часто, то тогда имеет смысл приобрести мультивалютную карту ВТБ.

Мультивалютная дебетовая карта MasterCard классическая от Альфа-Банка

Данный банк предлагает мультивалютную дебетовую карту для клиентов, которым нужно получать переводы в евро или долларах, или снимать наличные денежные средства за границей. К основным особенностям такого продукта стоит отнести следующее:

- Высокий уровень защиты осуществляется при помощи специального чипа — для офлайн-покупок и снятия наличных. Современная технология 3D Secure обеспечивает защиту для онлайн-покупок.

- Оплата покупок одним касанием смартфона или карточки при помощи возможности подключения карты к Apple Pay, Android Pay или Samsung Pay.

- Выпуск карты бесплатный.

- Проведение расчетов в валюте.

- Бонусы и скидки от партнеров данного финансового учреждения — до 5-7%.

Выпуск карточки для новых клиентов банковского учреждения доступен только после оформления одного из пакетов услуг.

Это один из самых распространенных валютных продуктов в этом банке. К ключевым условиям получения и использования «пластика» от Альфа-Банка стоит отнести такие аспекты:

- Для получения нужен только паспорт. Оформить карточку можно в этот же день.

- Быстрые переводы на карты других банков и обратно.

- Бесплатное обслуживание — основное ключевое условие данного продукта.

- Мгновенная «перепривязка» данного «пластика» к счетам в рублях/долларах/евро.

- Управление деньгами со своего смартфона при помощи специального мобильного приложения.

- Пополнение счета наличными денежными средствами — бесплатно.

- Перевыпуск карточки — бесплатно.

- Валюта счета — доллары, евро.

Достоинства мультивалютной карты от Альфа-Банка:

- Отличный баланс цены и качества.

- Бесплатное обслуживание.

- Осуществление моментальных переводов на счета других банков.

- Бесплатные переводы при помощи мобильного приложения «Альфа-Мобайл».

- Одновременное открытие с пакетом услуг несколько других счетов для своих близких. Также можно дополнительно открыть карточки к счетам в разной валюте.

- Проведение платежей одним касанием руки.

К недостаткам стоит отнести только один пункт – если вы являетесь новым клиентом данного финансового учреждения, для получения карточки придется приобрести один из пакетов услуг.

Условия обслуживания дебетовой Альфа-карты с преимуществами

Клиенты, которые обслуживаются по Альфа-карте, имеют ряд потенциальных преимуществ. Чаще всего пользователи отмечают:

- возможность пользоваться лучшими банковскими сервисами бесплатно;

- иметь широкий доступ к выгодным финансовым продуктам;

- отзывчивость персонала и индивидуальный подход к решению вопросов.

Выпуск карты

Одним из первых пунктов, стоит отметить, что выпуск Альфа-карты с преимуществами, выпускаются исключительно бесплатно, и доставляются на следующие сутки после онлайн оформления. Но это ещё не всё.

Банк также не потребует от вас оплаты при:

Перевыпуске пластика в случае её утраты; Желании выпустить дополнительную дебетовую карту.

Обслуживание карты с преимуществами, является полностью бесплатным . Требования к вам как к клиенту, которые выдвигают остальные банки при предоставлении сервиса, в Альфа — исключены полностью.

Процент на остаток

Годовой процент по карте на остаток выплачивается ежемесячно. При определённых условиях, сумма % может меняться

Но важно знать, что, на больше чем 100 000 рублей, проценты не начисляются

Начисляются проценты следующим образом:

- Во-первых, траты по карте составили более 10 тыс. р. в месяц — 4%;

- Во-вторых, вы потратили более 100 тыс. р. в месяц — 5%;

- И в третьих, вы можете переводить все средства, которые вы тратить не намерены, на свой счёт. В этом случает процентная ставка по счёту будет выше, чем по карте — 6%.

Не упускайте выгоду, которую, на сегодняшний день предоставляет дебетовая карта с преимуществами от Альфа. Этот банковский продукт стоит держать даже потому, что одновременно даёт как потратить, так и заработать деньги. Её можно использовать как накопительный онлайн-кошелёк. С подобными процентами и накопительным эффектом, вы с лёгкостью наберёте нужную вам сумму, и потратите её на то, о чём планировали.

Кэшбэк

С преимущественной картой, вы так же сможете заработать с помощью кэшбэка. Но давайте посмотрим, сколько за месяц Альфа-банк способен предложить своим клиентам:

При тратах от 10 000 рублей — 1,5%; Если потратить 100 000 и больше, то — 2%.

И последнее, что вам необходимо знать про обратно возвращённые деньги на карточный счёт — у альфа-карты с преимуществами, условия кэшбэка таковы: максимальная сумма кешбэка за 1 месяц не может превысить отметку в 5 000 рублей. Учитывайте это, когда будете делать крупные покупки.

Снятие наличных и пополнение

Пополнять и снимать средства в банкоматах, представляющих Альфа-банк, можно абсолютно бесплатно. Так же, комиссия будет отсутствовать и в партнёрских банкоматах. Полный перечень банков-партнёров:

«АО» Газпромбанк ПСБ «ФК» Открытие Росбанк МКБ Россельхозбанк «ПАО» УБРиР

Бесплатно можно получить деньги и в других банкоматах, не являющимися партнёрами Альфы. Единственное условие — снимать не больше 50 000 в месяц. Вы можете получать наличные по всему миру, но превысив порог указанной суммы, не забывайте про комиссию в 1.99% .

Денежные переводы

За переводы клиентам банка комиссия составит 0 рублей. Это касается как физ. лиц, так и юр. лиц. Однако, если переводить деньги другим банкам, то условия изменяются:

- по номеру карты — 1,95% ;

- отправка по реквизитам рублёвого счёта — 9 р. за операцию;

- отправка по реквизитам валютного счёта — 0,7% ;

Как сделать денежный перевод с Альфа-Карты бесплатным?

В этом случае, вы сможете переводить деньги с карты по номеру телефона бесплатно до 100 000 р. в месяц. За перевод средств, которые будут отправлены свыше указанной суммы, комиссия составит 0,5%, но не более чем 1500 р. в месяц.

Линейка других дебетовых карт от Альфа-Банка

«Alfa Travel» | Бесплатное годовое обслуживание | Бесплатное снятие наличных по всему миру | До 9% кэшбэк милями за покупки | До 5% на остаток с начислением каждый месяц | Подробнее |

«Карта Перекрёсток» | Выпуск и годовое обслуживание — 0 руб. | 3 балла за каждые 10 р., потраченные на товары в супермаркетах «Перекресток» | 20% скидка на товары из категории «Любимые продукты» | 4% годовых начисляется при сумме покупок от 10 000 р/мес. | Подробнее |

«Альфа-Карта Premium» | Бесплатная — при соблюдении условий | Снятие без комиссии в любых банкоматах по всему миру | Кэшбэк до 3% за все покупки, без случайных категорий | До 6% на остаток с начислением каждый месяц | Подробнее |

Оплата жизненно важных услуг

В отличие от множества других платёжных карточек, Альфа-Карта с преимуществами предусматривает бесплатную оплату любых услуг, которыми пользуются все, и часто.

В том числе, оплата за:

- ЖКХ;

- Мобильную связь;

- Штрафы ГИБДД и другие.

комиссия не взимается.

Плюсы и минусы

Любая дебетовая карта от Тинькофф может стать мультивалютным продуктом. Условия пользования одинаковы, вне зависимости от того, деньги какого государства находятся на счету. Преимущества и недостатки такой карты:

Предусмотрена поддержка сразу четырех валют: российский рубль, евро, фунты и доллар. Любую позицию можно поменять на другую валюту 30 самых популярных стран. Предусмотрен повышенный кэшбэк на операции в иностранной валюте

Удобно оплачивать покупки на иностранных сайтах. Человек не теряет деньги на конвертации, потому что валюта приобретается с минимальным спредом – по максимально выгодному курсу

Не нужно заказывать дополнительный пластик или активировать платные услуги, как предусмотрено в большинстве банков. Переключение позиций станет активно практически мгновенно

Снятие наличных в банкоматах по четырем основным валютам – бесплатно. Поддержка до 30 счетов с денежными знаками разных государств

Чтобы не тратить время на поиски банкоматов, где можно снять иностранные денежные знаки без комиссии, в приложении предусмотрена карта. В ней терминалы отмечены флажками

Чтобы получать ежемесячный кэшбэк по валютным операциям, траты в этом направлении должны быть не ниже 3000 рублей. При этом переводы и операции снятия наличных не учитываются

Если не активировал в приложении бонусную программу по конкретному магазину, то кэшбэк начислен не будет. Поэтому требуется постоянно мониторить список

Предусмотрено округление денежных единиц не в пользу клиента. Один рубль кэшбэка начисляется за каждые потраченные 100 рублей

Снятие в партнерских банкоматах без комиссии не может быть меньше 3 000, а если дополнительная валюта, помимо основных четырех позиций, то наличку снять не получится

Мультивалютной не может быть пластиковая карта кредитного образца. Также предусмотрены платные оповещения, но их можно отключить

Как перевести пенсию на карту МИР Тинькофф

Чтобы перевести пенсию на карточку «Тинькофф», нужно подать соответствующее заявление с указанием реквизитов счета и наименования банка в территориальное отделение Пенсионного фонда по месту жительства. Сделать это можно любым из следующих способов:

- Подать заявление ответственному сотруднику отделения ПФР при личном визите.

- Заполнить форму в личном кабинете на официальном сайте Пенсионного фонда в разделе «Пенсии». Документы рассматриваются в течение 7 дней.

- Подать заявление через аккаунт на портале «Госуслуги».

Внимание! Для подачи заявления на портале «Госуслуги» необходимо наличие подтвержденной учетной записи на сайте https://www.gosuslugi.ru/.

Процедура подачи заявления через «Госуслуги» состоит из 3 шагов:

- Авторизация в аккаунте.

- Заполнение электронной формы для перевода пенсии в разделе «Заявления».

- Ожидание результатов рассмотрения заявки. Процедура занимает не более 2 недель. По ее завершении пенсия переводится на карту «Тинькофф» автоматически.

Преимущества финансовых организаций

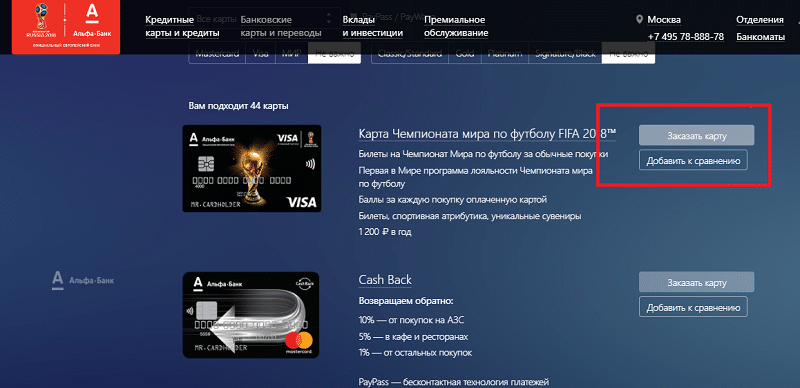

Альфа-Банк, образованный ещё в 1990 году, считается самым крупным частным банком на территории Российской Федерации.

Заказать дебетовую карту может любой совершеннолетний клиент. Карточный продукт изготовляется и доставляется бесплатно, однако доставка в настоящий момент возможна лишь в отдельных городах.

Дебетовые карты выпускаются и доставляются в любую точку России бесплатно. Сделать заказать может любой гражданин старше 18 лет.

Оставить заявку на изготовление расчётной карты клиенты Альфа-Банка могут тремя способами:

Чтобы получить пластиковую карточку от Банка Тинькофф, вам понадобится заполнить онлайн-форму на веб-сайте или через приложение для гаджетов.

Посещать офис, как в случае с Альфа-Банком, не нужно, потому что курьер приедет к вам домой или на работу в удобное для вас время с картой и всеми необходимыми документами.

ВТБ Мои Инвестиции

ВТБ — это второй по величине банк в России с государственным участием после Сбербанка. Это достаточно крупный банк, с которым многие знакомы. Рассмотрим подробнее, почему стоит доверять этому брокеру.

Открытие брокерского счета

Воспользоваться услугами брокера ВТБ можно несколькими способами:

- через офис банка, который предоставляет инвестиционные услуги — стандартный вариант;

- на сайте банка или в приложении ВТБ Онлайн, если у вас уже есть счет в этом банке;

- в мобильном приложении ВТБ Мои Инвестиции.

Подробнее условия смотрите информацию ниже:

Варианты открытия брокерского счета ВТБ Мои Инвестиции

Тарифы

Самый популярный тариф ВТБ Мои Инвестиции – «Мой онлайн». Именно он присваивается счету при открытии по умолчанию. Комиссия за сделку 0,06% от суммы. Фиксированной абонентской платы за месяц нет. Кроме этого, имеется достаточно других тарифов для более профессиональных участников рынка и опытных инвесторов. Но для новичков рекомендуется использовать оптимальный тариф «Мой онлайн». На нем доступны все необходимые инструменты и самые низкие комиссии.

Условия тарифы “Мой онлайн” в ВТБ Мои Инвестиции

Итак, мы рассмотрели тарифы ВТБ Мои Инвестиции и Тинькофф. Если вы не знаете, какой у вас тариф, зайдите в приложение ВТБ Мои Инвестиции в разделе «Прочее» — «Профиль» — «Тариф». Или на сайте в личном кабинете: «Настройки» — «Личные анкетные данные».

Название тарифа в приложении

Поменять тариф можно в офисе банка, который оказывает инвестиционные услуги или в личном кабинете.

Что делать если нет начального капитала для инвестиций?

Что можно купить?

ВТБ позволяет приобрести акции, облигации, еврооблигации в рублях и евро, иностранные акции через Санкт-Петербургскую биржу, срочный рынок (фьючерсы и опционы), валютный рынок, доступен прямой обмен евро на доллары, можно покупать ETF и Биржевые ПИФы в валюте.

Плюсы и минусы ВТБ Мои Инвестиции

Плюсы:

- Выгодные тарифы, довольно низкая комиссия, одно из лучших предложений на российском рынке.

- Покупать валюту можно неполными лотами: от 1 доллара и 1 евро. У большинства брокеров валюта торгуется полными лотами: 1 000 долларов, 1 000 евро.

- Можно покупать ETF как за рубли, так и за доллары. Это плюс для инвесторов, которые инвестируют в определённой валюте. Не нужно конвертировать свои деньги обратно в рубли для того, чтобы купить ETF.

- Доступ ко всем инструментам российского рынка — к Московской и Санкт-Петербургской биржам.

- Купоны и дивиденды по ИИС можно получать на обычный банковский счет или карту. Потом перечислить на ИИС как пополнение и повысить доходность.

- При закрытии ИИС активы можно перевести на брокерский счет, чтобы действовала льгота на долгосрочное владение бумагами.

- В приложении есть стакан, где можно посмотреть предложения продавцов и покупателей.

- Есть возможность выставлять стопы и тейк профит. Ставить оповещения об изменении цены.

- Улучшение уровня поддержки в последнее время.

Минусы:

- Много счетов в приложении, пугает новичков.

- Сложное приложение, не все интуитивно понятно.

- Необходимость ежемесячного подписания отчета для продолжения работы в приложении.

- Нельзя дистанционно решить многие вопросы, например, закрытие ИИС, получение справок. Нужно посещать банк, причем только те офисы, которые занимаются инвестициями. Это может быть очень трудозатратно по времени и неудобно.

Как перевести деньги с ВТБ на Тинькофф?

Такой способ отправки денег все равно подразумевает оплату комиссии: она составляет 1.5%, более 30 российских рублей. ВТБ заключил партнерское соглашение с Тинькофф, благодаря чему переводы на сумму до 20 тысяч российских рублей не облагаются комиссией. ВТБ – уникальная структура, работающая для выгоды клиентов. Они без труда могут отправлять денежные средства с одного счета на другой, даже не выходя из дома.

Если вы регулярно переводите денежные средства на определенные средства, вам лучше делать переводы через личный кабинет на сайте. Там вы можете сохранить шаблоны, по которым в будущем просто введете нужную сумму и отправите деньги. Если у вас возникают какие-либо вопросы или затруднения при работе с интернет-системами ВТБ, обязательно обратитесь в службу технической поддержки.

Статистика показывает, что с каждым годом люди более активно переходят на использование пластиковых карт. Безналичные расчеты удобнее, достаточно носить одну карточку, с которой вы имеете доступ по всем ресурсам в любое время и любом месте. Иногда возникает необходимость перевести деньги с одного счета на другой. Сделать это легко, если немного разбираться в работе банковских систем. Чтобы комиссия на перевод с ВТБ на Тинькофф, держатель карты должен знать хитрости.

Для перечислений на карту Тинькофф подойдет и официальный интернет-банкинг ВТБ. Для этого подойдет браузерная версия или мобильное приложение, при этом сама процедура будет похожа. Чтобы перечислить деньги клиенту Тинькофф, необходимо:

Предложения более мелких банков

В 2106 году «Рокетбанк», вслед за крупными финансовыми организациями, предложил своим новым и действующим клиентам услуги по оформлению валютных карт. Валютная карта «Рокетбанка» системы MasterCard должна была выпускаться для операций с долларами США и евро. Обслуживание и открытие данного платежного средства предлагалось в рамках действующих тарифов банка.

На снятие наличных «Рокетбанка», как и прочие организации, накладывал ограничения в 150$ на одну операцию. Тарифы банка допускают 5 или 10 бесплатных снятий денежных средств в месяц. После превышения данного лимита за каждое снятие со счета клиента списывается 50 рублей или 1,5% от снимаемой суммы. Эти правила действуют как в банкоматах группы «Открытие», к которой принадлежит банк, так и в терминалах сторонних финансовых организаций.

Рокет также обещал ежемесячное начисление процентов на остаток на счете карты и регулярные бонусные программы. Но в настоящее время в открытом доступе нет информации о действующих валютных картах этого банка. Возможно, данную программу решили не воплощать в жизнь либо она действует только в каком-то из регионов.

В любом случае, для заведения валютных карт лучше обращаться в более крупные, давно зарекомендовавшие себя на рынке банковские организации. А «Рокетбанк», по сути, является просто виртуальным сервисом, оказывающим банковские услуги при поддержке партнеров. Маловероятно, что пользование его продуктами позволит надежно сохранить денежные средства или оперативно решать возникшие проблемы, находясь заграницей.

Как пользоваться картой

Мультикарта поддерживает технологию бесконтактной оплаты и функцию 3-D Secure для проведения безопасных платежей в режиме онлайн. Пластик можно привязать к любому сервису Pay и расплачиваться на кассах с помощью смартфона.

Снятие и пополнение

При снятии наличных с Мультикарты Привилегия от ВТБ банка применяются следующие тарифы:

| Операция | Комиссия | |

| В терминалах банков Группы ВТБ | бесплатно | |

| В терминалах сторонних эмитентов | 1%, мин. 300 р./6 долларов США/евро | |

| В пунктах выдачи наличных | до 100000 р. | 1000 р. |

| свыше 100000 р. | бесплатно | |

| В ПВН других организаций | 1%, мин. 300 р./6 долларов/евро | |

| За счет лимита овердрафта | 250 р. |

Способы бескомиссионного пополнения карточки «Привилегия»:

- внесение наличных в фирменных терминалах ВТБ;

- внесение через операционные кассы ВТБ на сумму до 100 и свыше 30000 р. (в остальных случаях — 500 р.);

- с других мультикарт ВТБ в интернет-банке или мобильном приложении;

- перевод от сторонних эмитентов в онлайн-сервисах ВТБ.

При выборе других способов пополнения возможна комиссия стороннего платежного сервиса:

- через системы быстрых переводов;

- используя сервисы p2p;

- в банкоматах и ПВН других финансовых учреждений;

- с электронных кошельков.

Платежи и переводы

Все переводы (внутрибанковские и межбанковские) в операционных кассах офиса ВТБ сопровождаются комиссией — 0,5%, мин. 200 р., максимум 1500 р. При отправке средств на счета других организаций через онлайн-сервисы ВТБ держатель заплатит 0,2% от суммы операции, при пополнении электронных кошельков — 1,5%. Перевод на другие карточки ВТБ на сайте p2p обойдется в 30 рублей.

Бесплатные переводы и снятие наличных

Банк не берет комиссию за переводы внутри банка через фирменные терминалы, мобильный или веб-сервис:

- на собственные счета клиента: вклады, кредиты и другие карточки;

- в пользу других клиентов ВТБ;

- на счета, открытые в ПАО «Почта Банк» и ПАО Банк «Возрождение».

Дистанционные сервисы

Сразу после получения Мультикарты держатель может зарегистрироваться в ВТБ-Онлайн и воспользоваться полным набором функций личного кабинета:

- история расходов и поступлений;

- заявки на кредиты, вклады и новые карты;

- управление бонусным счетом, подключение опций;

- переводы;

- оплата коммунальных услуг, мобильной связи и интернета;

- погашение кредитов, штрафов и налогов.

Мобильное приложение совместимо с ОС iOS, Android и Windows Phone. На смартфоне пользователю доступен тот же функционал, что и в десктопной версии.

Премиальное обслуживание

После заключения ДКО клиент получает право пользования премиальными сервисами:

- Priority Pass — доступ к бизнес-залам аэропортов в 120 странах мира (до 8 бесплатных проходов в месяц);

- помощь на дорогах — технические и юридические консультации, запуск двигателя, подвоз топлива, эвакуация с места ДТП и др.;

- страхование в путешествиях — медицинская поддержка, страховка от несчастного случая/на случай отмены поездки или задержки рейса, страхование багажа;

- консьерж-сервис — организация путешествий и развлекательных мероприятий, выбор подарков, решение бытовых вопросов.

Держателям мультикарт можно не волноваться о мошенническом списании средств со счета. При несанкционированном получении денег третьими лицами банк вернет клиенту все деньги. Страховое покрытие распространяется на сумму до 350000 р. В рамках пакета «Привилегия» услуга предоставляется со скидкой — 2500 р. в год.

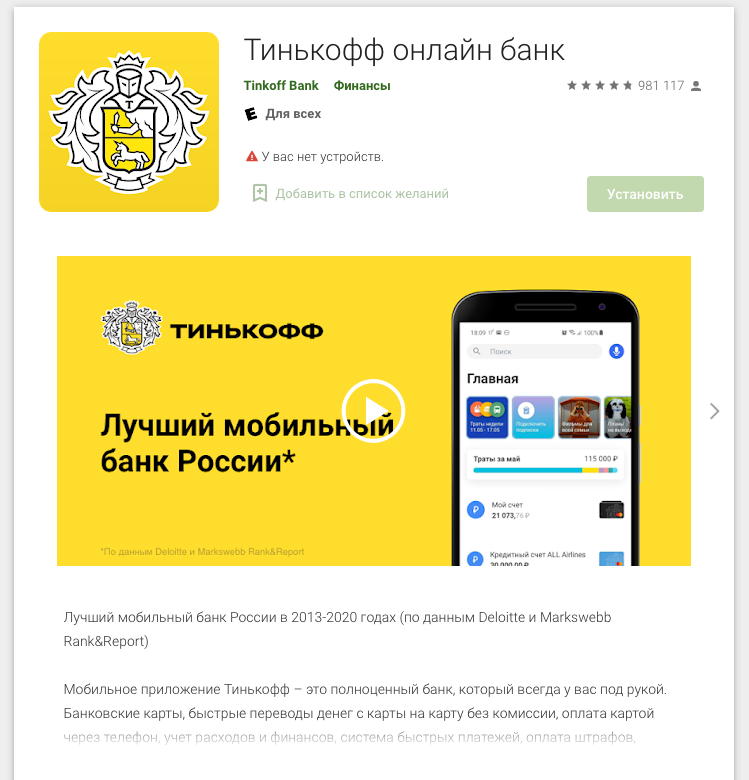

Мобильный банк и онлайн-кабинет

Для обслуживания клиентов «Тинькофф» разработал удобные сервисы: многофункциональный личный кабинет и мобильное приложение, которое признано лучшим в России.

Мобильное приложение Тинькофф

Владельцы мобильных устройств, желающие управлять карточкой из любой точки мира, могут воспользоваться многофункциональным приложением от «Тинькофф».

Обзор функционала

Мобильное приложение предоставляет пользователям следующие возможности:

- осуществление переводов и платежей;

- управление картами и счетами;

- ознакомление с историей операций;

- анализ финансов;

- получение информации о бонусах.

Ссылка для скачивания мобильного приложения на смартфон Андроид:

Обзоры дебетовых карт с валютными счетами

На российском рынке представлено более 400 различных моделей дебетовых валютных карт. Банки постоянно меняют и дорабатывают продукты, меняют бонусные программы и т.д.

Самые популярные валютные карточки:

- Хоум Кредит. Предлагает бюджетные карты с возможностью конвертировать валюты без комиссии. По карте «Хорошие новости» начисляется до 0,5% на остаток баланса за год в долларах и 0,2% в евро.

- Тинькофф. Бесплатная доставка на дом, бесплатно обслуживание при остатке на балансе не менее 1 тыс. долларов/евро в конце года. Кэшбек до 30%.

- ВТБ. Развернутая система продвинутого обслуживания, включая персонального менеджера, до 5 взаимосвязанных карточек, возможность экстренно получать наличные за границей.

- Сбербанк. Большой выбор валютных дебетовых карты с разнообразными условиями. В зависимости от стиля жизни и статей расходов клиенты банка могут найти интересные предложения со скидками на перелеты, удобную конвертацию валют, бонусной программой и т.д.

![Альфа-карта с преимуществами — условия и подводные камни [2021]](https://kredit-on.ru/wp-content/uploads/6/b/5/6b577313ed7b1eb77533e865936a6b1e.jpeg)