Сколько дожидаться ответа

Поданная анкета может рассматриваться в течение 1–5 рабочих дней. Срок ее рассмотрения зависит от следующих факторов:

- К какому типу клиентов относится претендент на получение займа. Участники зарплатного проекта банковской организации получают ответ в течение получаса. Для оформления займа им нужно предъявить только паспорт. Все остальные сведения уже есть в базе данных банковской организации. Если зарплатный клиент оформляет кредит на сумму более полумиллиона рублей, ему нужно будет предоставить ксерокопию трудовой книжки. При таком раскладе заявку могут рассматривать несколько дней.

- Сколько представлено документов в пакете и какого они вида. Чем больше документов подает клиент, тем лояльнее условия кредитования. Но вместе с тем дольше длится процесс рассмотрения заявки. В отдельных случаях, банк вправе запросить дополнительные документы заемщика. После их предоставления заявка рассматривается повторно.

- Каково качество кредитной истории клиента. Если КИ положительная, ответ по заявке дадут в течение нескольких дней. Если заемщик допускал в прошлом просрочки по кредитам или истории нет вообще, принятие решения кредитором может затянуться.

- Сколько анкет в данный момент обрабатывается банковской организацией. Иногда в ВТБ бывает большая загруженность, поэтому ответа по заявке приходится ждать долго.

Нужно помнить, что принятое банком решение действительно в течение 30 календарных дней. Если клиент за это время не обратился в банковское учреждение и не оформил кредит, заявка аннулируется. Вряд ли в последующем ВТБ захочет иметь дело с этим заемщиком. О причинах отказа банк не сообщает.

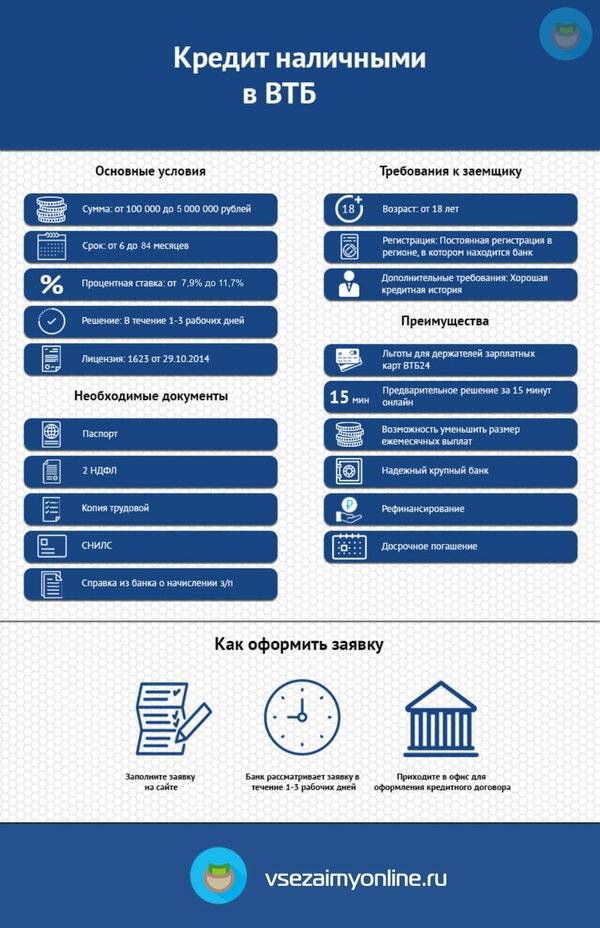

Особенности оформления займа в ВТБ

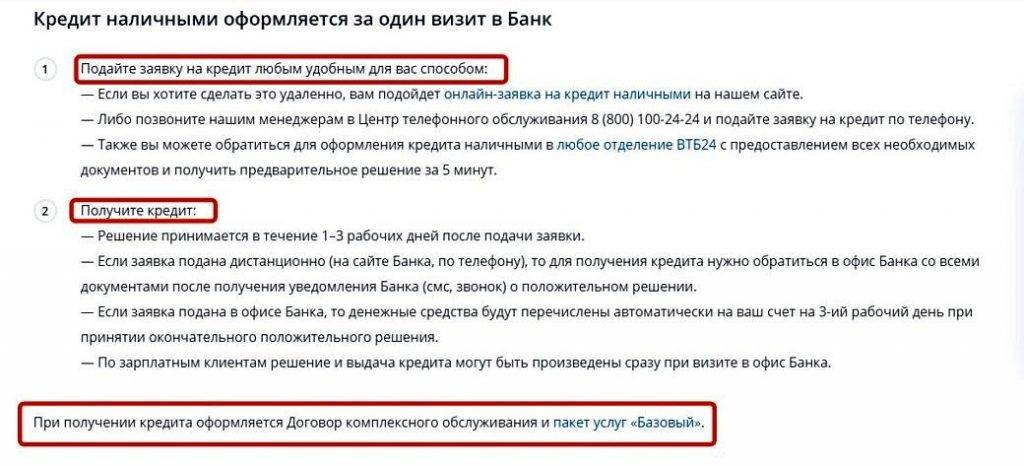

Отдельного упоминания заслуживает тот факт, что оформить заем в описываемой банковской структуре могут все наши соотечественники, а не только те кому, приходили описываемые сообщения. Если вы приняли решение оформить ссуду в ВТБ, то сделать это вы можете при помощи одного из следующих методов:

- Дистанционно.

- Лично, обратившись в один из филиалов рассматриваемой банковской структуры.

Важно понимать, что первый метод является значительно более удобным, так как занимает значительно меньше времени. Кроме того, при оформлении займа дистанционно вам не будут навязывать страховку и дополнительные услуги

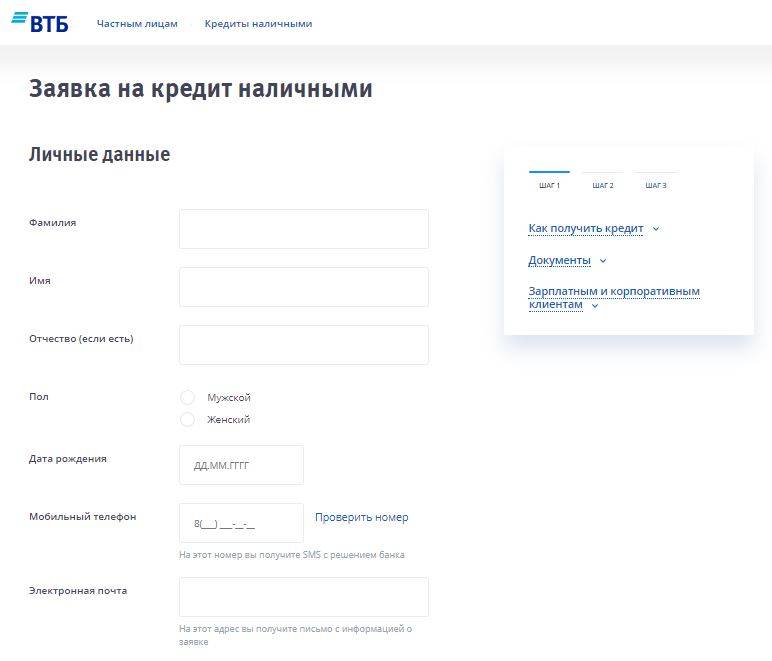

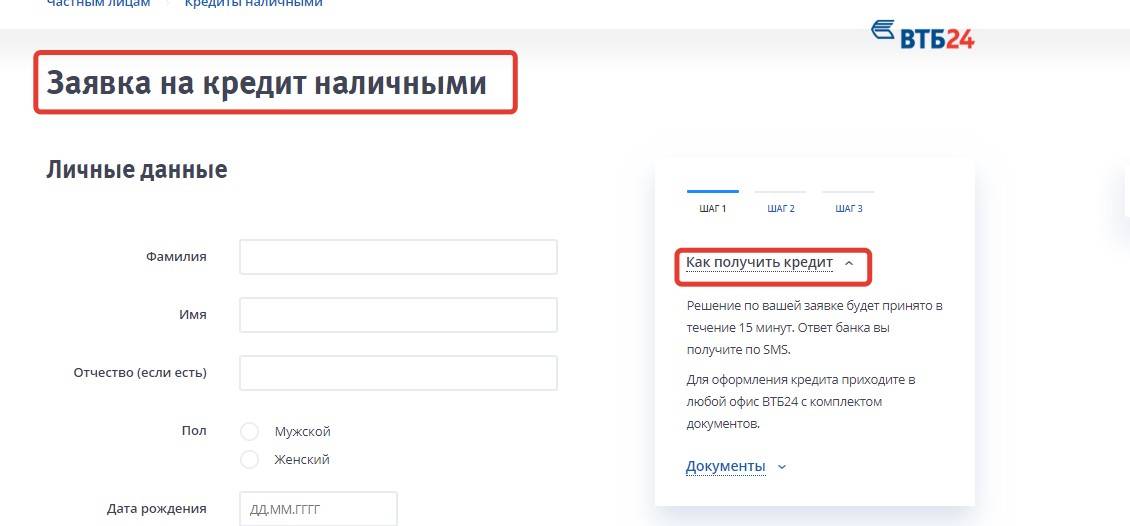

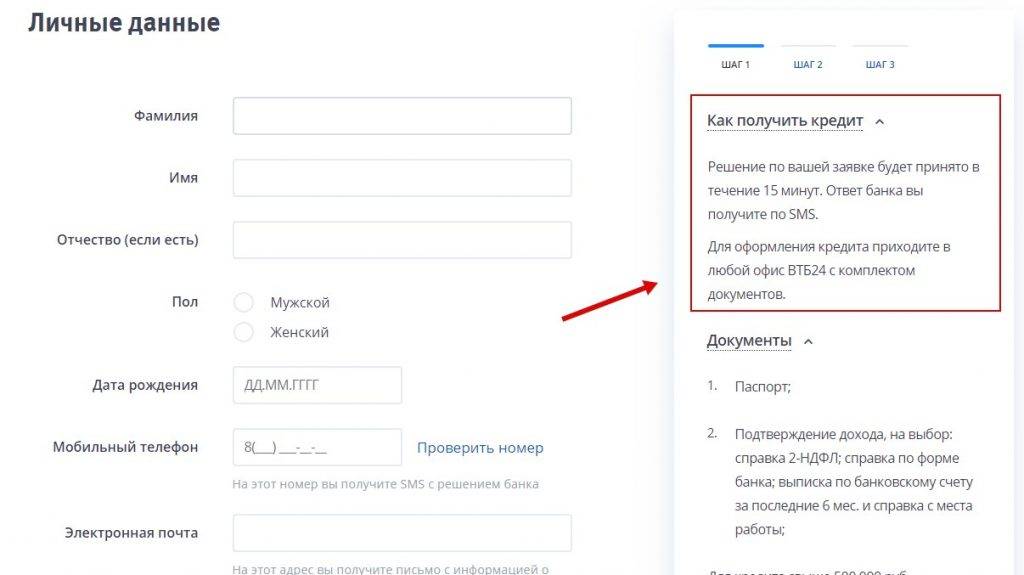

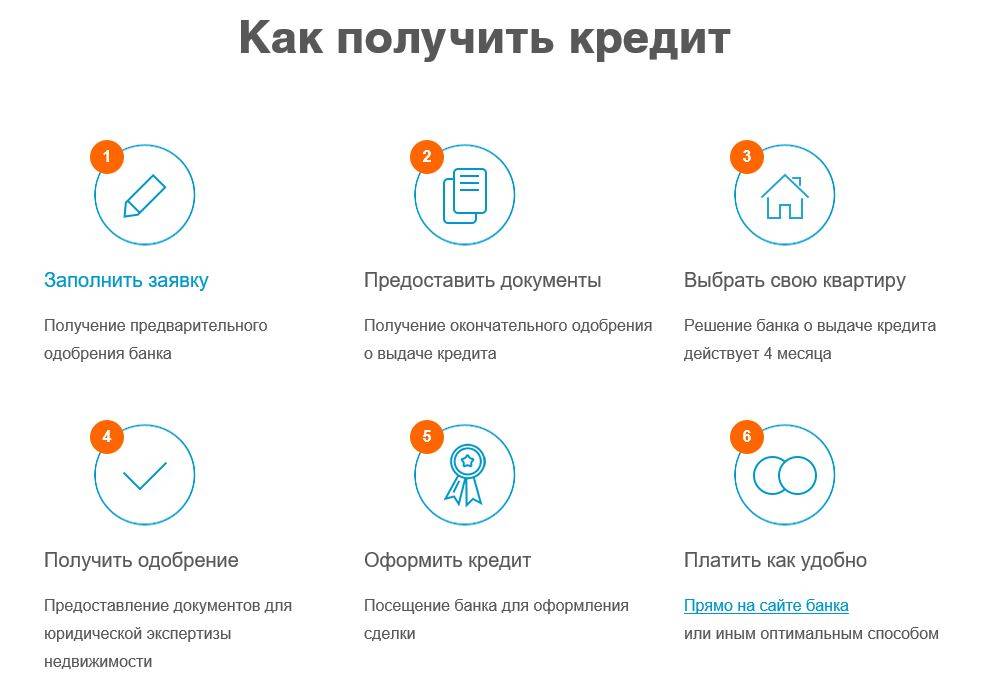

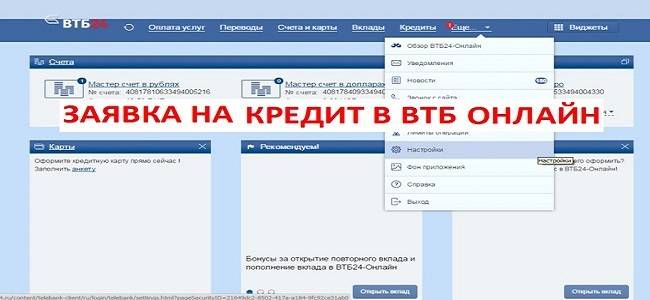

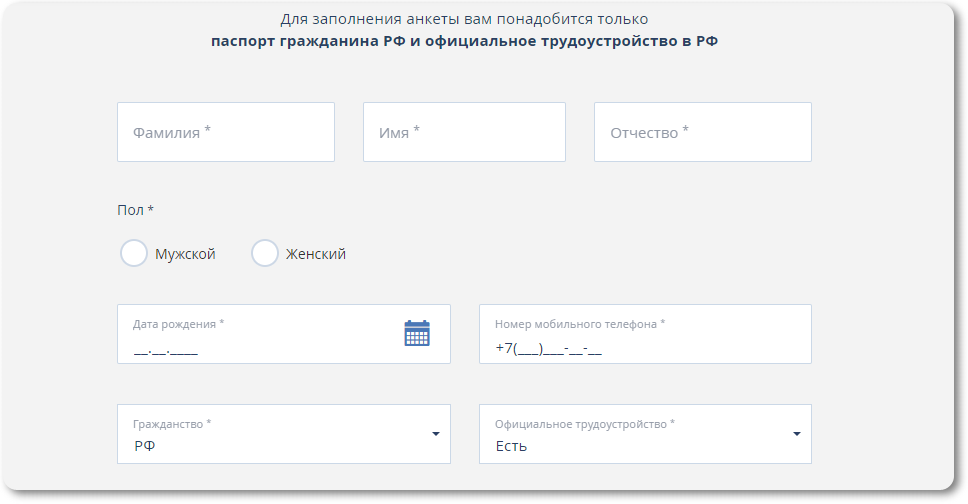

Если вы приняли решение воспользоваться дистанционным методом оформления займа в рассматриваемой банковской структуре, то вам потребуется совершить следующие действия:

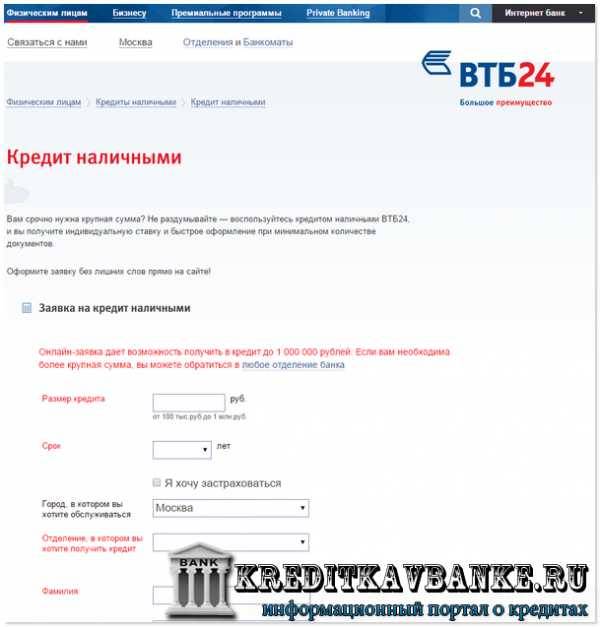

- В первую очередь вам необходимо посетить сайт рассматриваемой банковской структуры и перейти в раздел с кредитными предложениями.

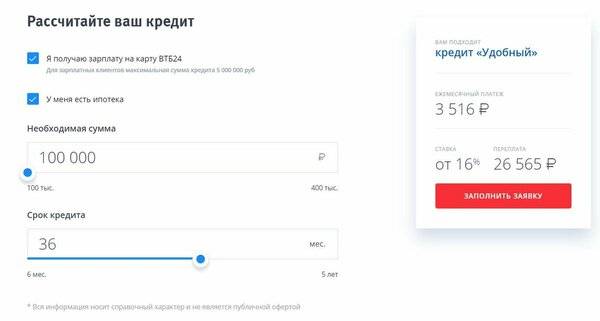

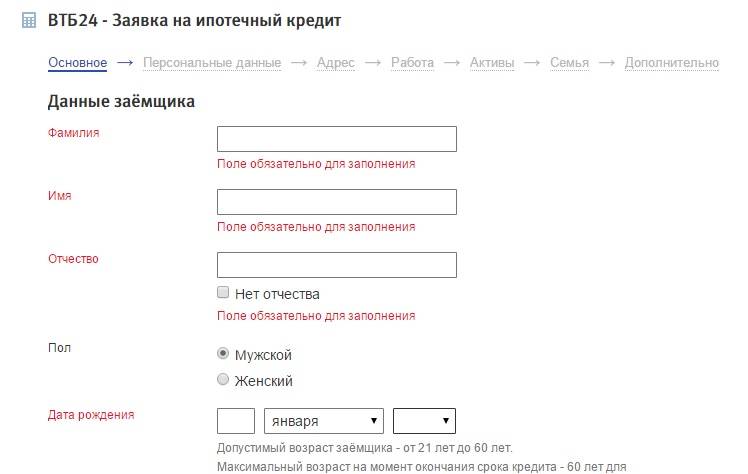

- После выбора подходящего типа займа вы сможете приступить к оформлению заявки. В специальную форму необходимо внести свои личные данные, а также выбрать объем займа и срок кредитования.

- После отправки заявки вам потребуется подождать пока ее рассмотрят сотрудники банковской структуры.

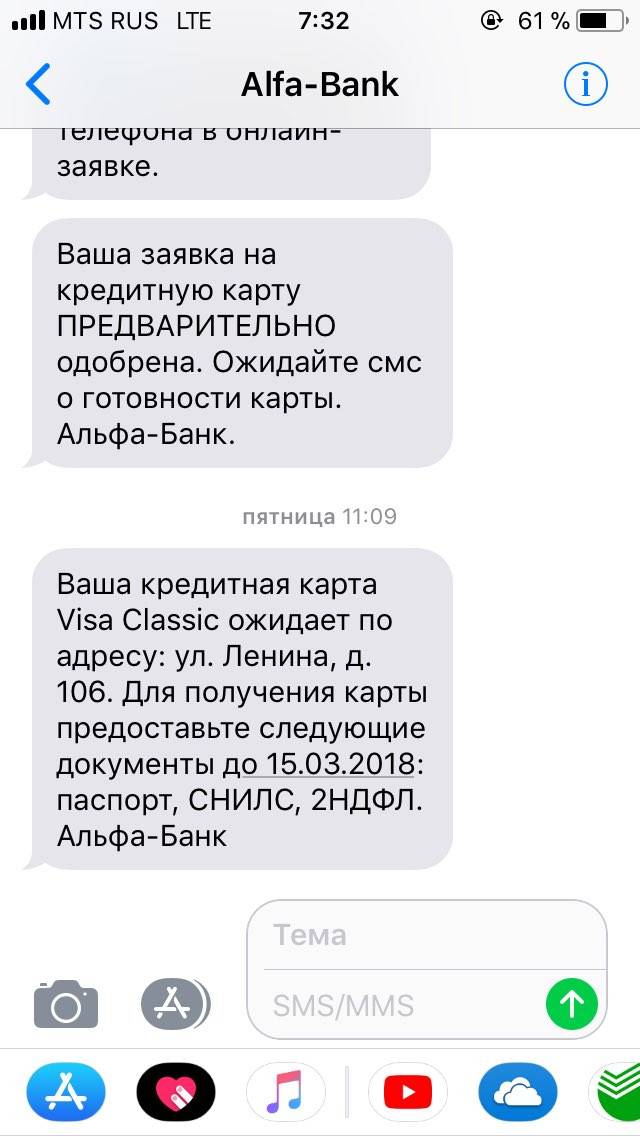

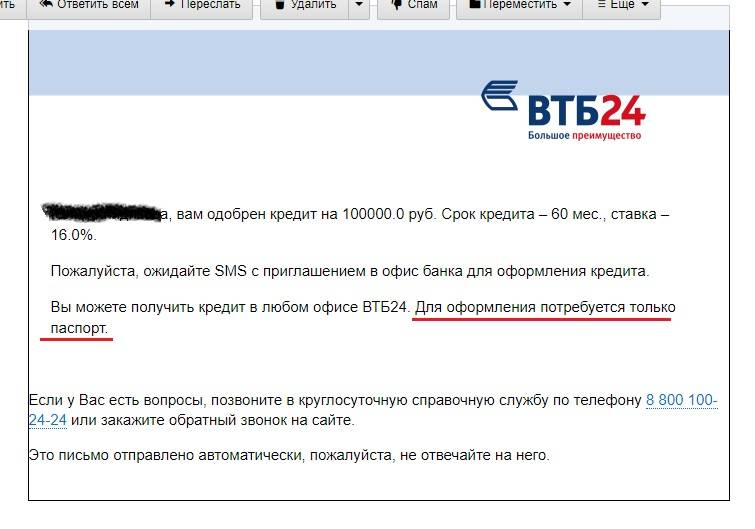

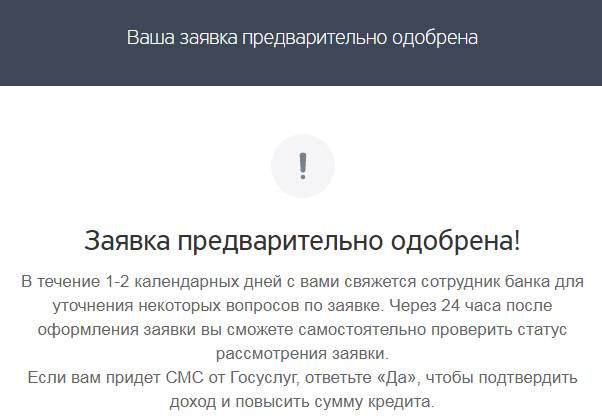

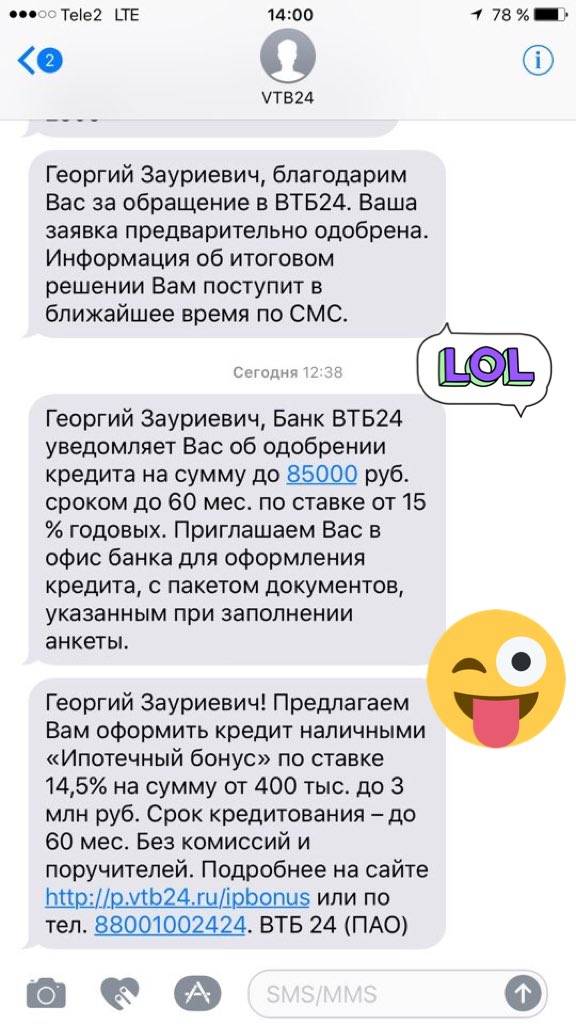

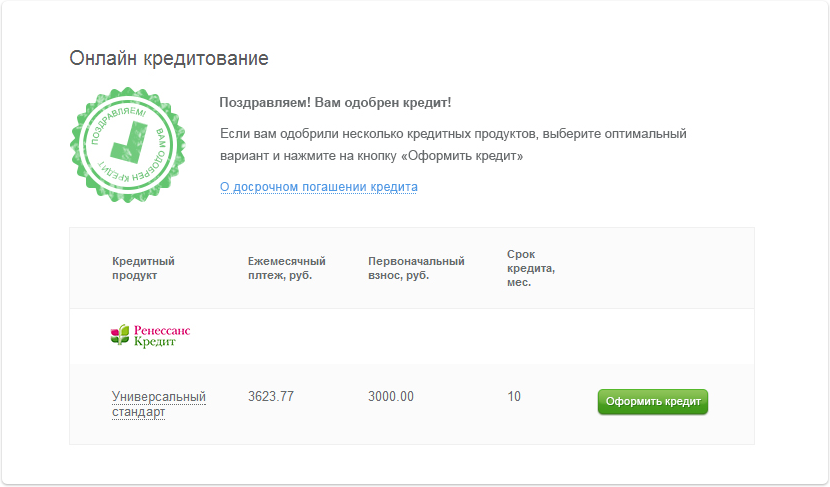

Практика свидетельствует о том, что уже спустя несколько минут после оформления займа на ваш смартфон поступит сообщение о том, что ваша заявка предварительно одобрена. Если же банковская структура примет решение не выдавать вам заем, то вы получите сообщение о том, что на вашу заявку ответили отказом.

Если вы получили предварительное одобрение, то для получения заемных денежных средств вам потребуется подготовить пакет документов, включающий в себя:

- Ваш паспорт.

- СНИЛС.

- Документ, подтверждающий объем вашего ежемесячного дохода.

Для получения крупных займов, размер которых превышает 500 тысяч рублей, от вас в обязательном порядке потребуют копию трудовой книжки или копию договора с работодателем. Отдельного упоминания заслуживает тот факт, что если вы являетесь зарплатным клиентом рассматриваемой банковской структуры, то для получения займа вам потребуется предъявить лишь собственный паспорт.

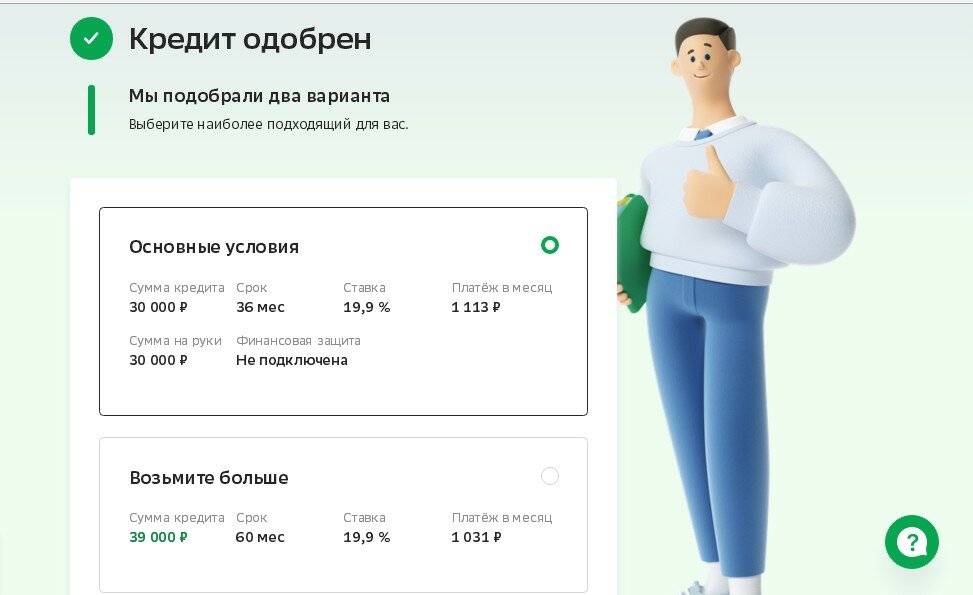

Что значит, если заявка на кредит одобрена предварительно?

Процедура оформления кредитов включает несколько этапов. И первый – оставление запроса на выбранный кредитный продукт. Во время второго этапа происходит рассмотрение поданной заемщиком заявки: банк анализирует потенциального клиента по нескольким параметрам, проверяет его платежеспособность и представленную документацию. Если запрос одобряется, человек узнает об этом и переходит к следующему шагу – оформлению кредитного договора.

Что значит, когда заявка на кредит предварительно одобрена? Как правильно, такой ответ клиент получает в нескольких ситуациях:

- У клиента была мысль оформить кредит, и он оставил заявку на официальном веб-сайте финансовой организации. Запрос рассматривается банком, и если потенциальный заемщик заинтересовал кредитора и соответствует его основным требованиям, то будет вынесено предварительное положительное решение.

- Человек решил проанализировать рынок банковских услуг, пришел в одну из финансовых организаций и расспросил сотрудника о доступных программах. По сути, он не подавал официальную заявку, а лишь узнавал, какие варианты банком предлагаются. Кредитор, запросив личные сведения возможного клиента, подобрал для него продукты и вынес предварительное решение по кредиту.

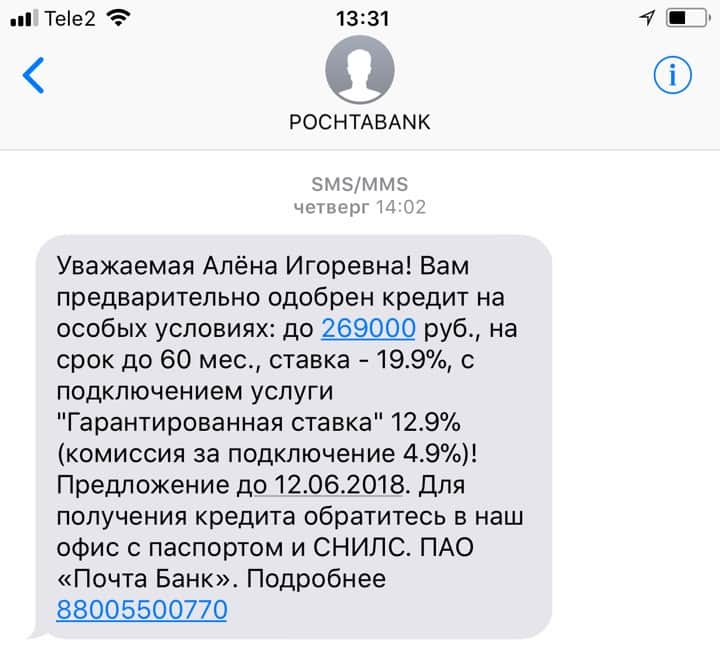

- Человек является клиентом банка и уже оформлял кредиты, открывал счета или вклады, получал дебетовые или кредитные карты в финансовой организации либо относится к категории зарплатной клиентуры. В такой ситуации кредитор оценил либо платежеспособность гражданина (по регулярным поступлениям на банковский или карточный счет), либо добросовестность (по ответственному погашению предыдущего взятого ранее кредита). Заявка может не подаваться, но поступит уведомление о том, что клиент может воспользоваться услугой предоставления кредита.

Что означает, если кредит одобрен лишь предварительно? Это не значит, что вы стопроцентно получите кредит. Банк выносит предварительное одобрение, если:

- Оставивший запрос клиент соответствует требованиям, предъявляемым банком ко всем заемщикам.

- Банк имеет программы, соответствующие требованиям клиента (потребности указываются при подаче заявки).

- Кредитор заинтересовался клиентом и готов с ним сотрудничать, но желает проводить проверки дальше.

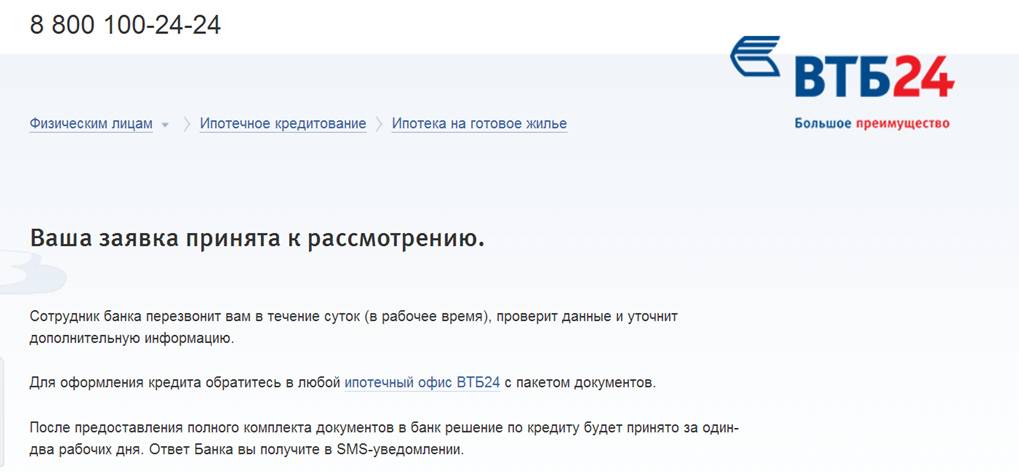

После предварительного одобрения вашего запроса на кредит вы не заключите договор и не получите деньги, а лишь перейдете к следующему этапу проверки, осуществляемой кредитором. Во-первых, банк наверняка пожелает уточнить предоставленную вами информацию, получить дополнительные сведения. При первичной заявке запрашиваются лишь основные данные.

Во-вторых, вас попросят явиться в банковский офис для личного присутствия и более тесного общения с представителями организации. При таком контакте сотрудники получают возможность оценить внешний вид и адекватность поведения нового клиента, относящиеся к факторам, влияющим на окончательное решение.

В-третьих, если заявка подавалась в онлайн-режиме, банк попросит предоставить документы: удостоверяющие личность заемщика и прочие: доказывающие официальное трудоустройство, подтверждающие уровень заработков. Если запрос оставлялся лично, то кредитор мог запросить основной перечень бумаг (иногда только гражданский паспорт), а после предварительного решения потребует предъявления дополнительного пакета документации.

В-четвертых, нужно уточнить условия предварительно одобренного кредита. При заявке вы наверняка сообщили желаемую сумму, удобные сроки погашения и предпочтительную ставку (или диапазон). Но показатели могут отличаться, и банк должен сообщить, каковы реальные принципы оказания услуг.

Важно! Предварительное одобрение оставленной заявки ни к чему не обязывает, а лишь указывает на то, что можно рассчитывать на сотрудничество с вынесшим решение банком. Но вы не стали заемщиком и можете отказаться от продукта (это не повлияет на кредитную историю) или обратиться в другую финансовую организацию, предлагающую более приемлемые и выгодные условия

Долговые обязательства перед кредитором возникают только после подписания договора, к заключению которого гражданина не имеют права принуждать.

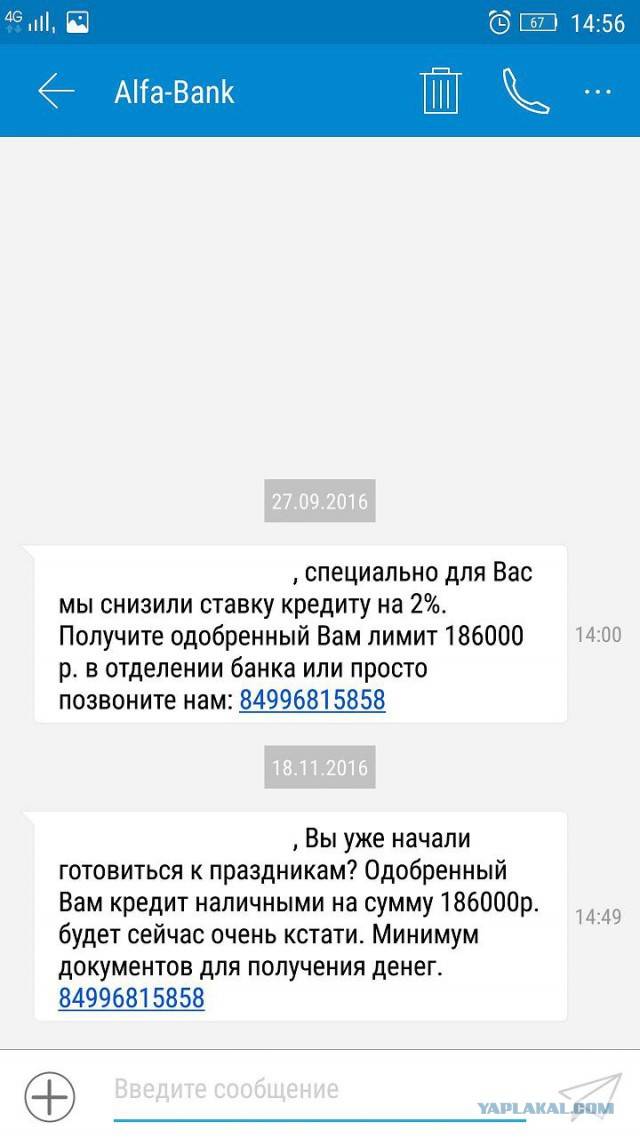

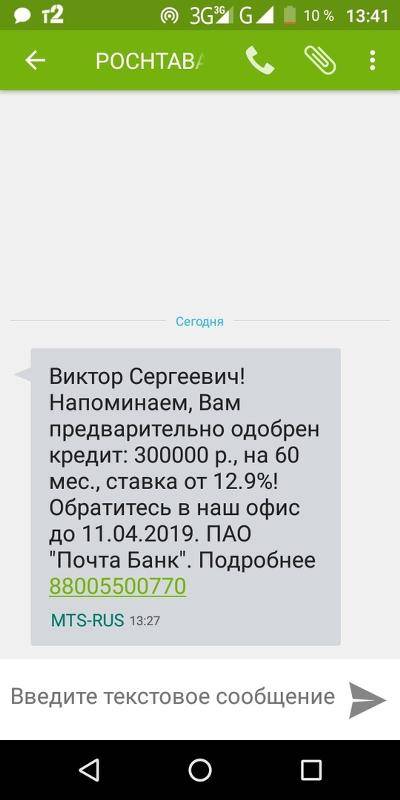

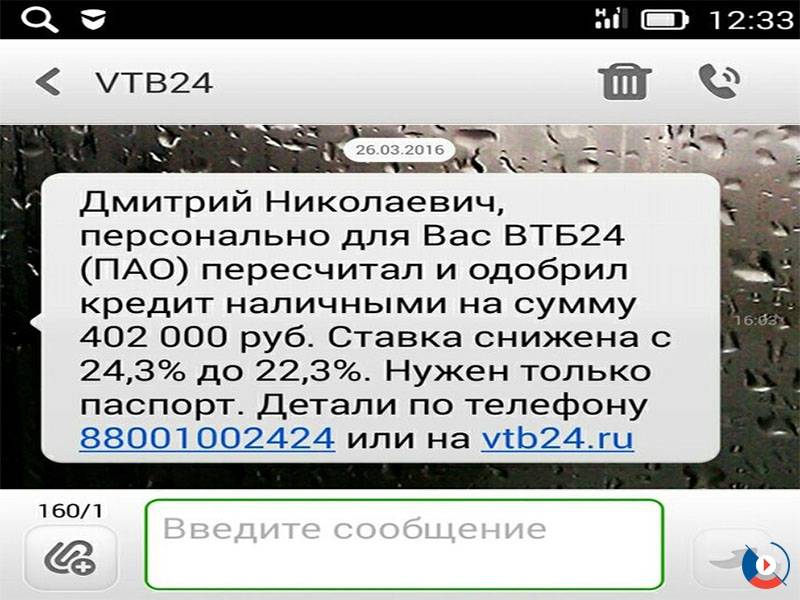

Факт! Уведомления о предварительно одобренных кредитах могут поступать от разных банков, с которыми вы имели дело. Таким способом финансовые организации распространяют информацию о продуктах из линейки услуг, предлагают программы, привлекают заемщиков и удерживают имеющихся клиентов.

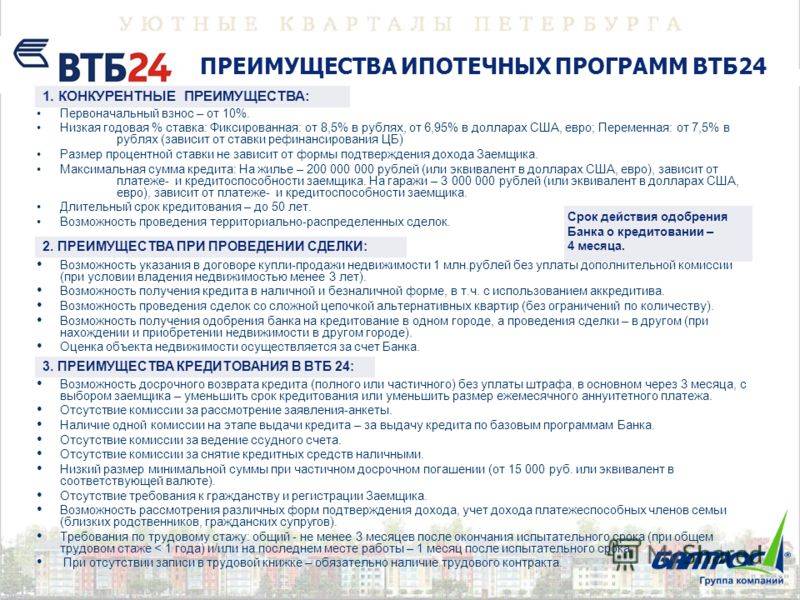

Услуги частным клиентам

Рассмотрим, что предлагает банк физическим лицам.

Кредиты

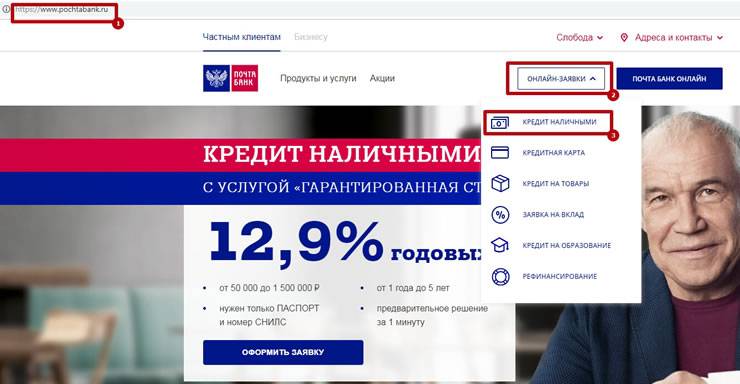

Многие банки сейчас ограничиваются только потребительскими кредитами и ипотекой, в редких случаях предлагают автокредитование. В Почта Банке довольно широкая линейка кредитных предложений:

- кредит наличными,

- рефинансирование,

- льготный кредит,

- на образование,

- для корпоративных клиентов и пенсионеров,

- на дачные строения и дома.

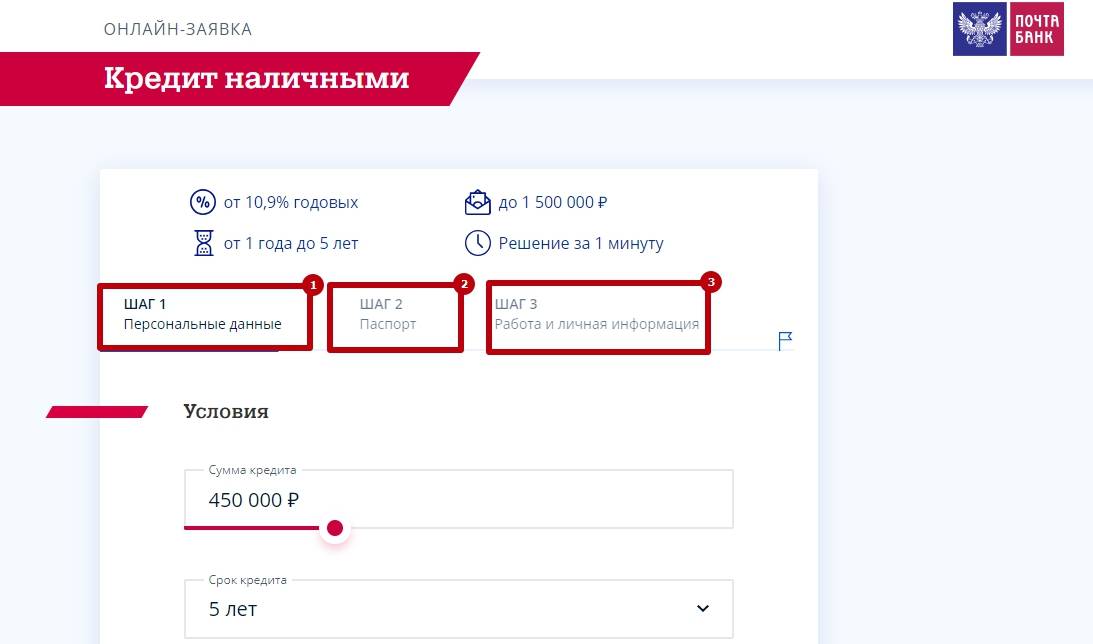

Заявку на кредит наличными можно подать в отделении банка или онлайн. Решение в офисе принимается в течение дня. Условия кредитования различные для обычных клиентов, зарплатных и пенсионеров.

Тариф “Активный” позволяет снизить процентную ставку на 2 %. Он подключается автоматически, если клиент оплачивает покупки и услуги с помощью карты Почта Банка или совершает платежи в Почта Банк Онлайн на сумму не менее 10 тыс. руб. в месяц.

Если ставка по кредиту высокая, то можно подключить услугу “Гарантированная ставка”. Вы погашаете долг без задержек, в конце срока банк пересчитает кредит под 12,9 % и вернет разницу. Услуга не бесплатная: 3,9 – 6,9 % от суммы к выдаче.

Посмотрите на требования к заемщику.

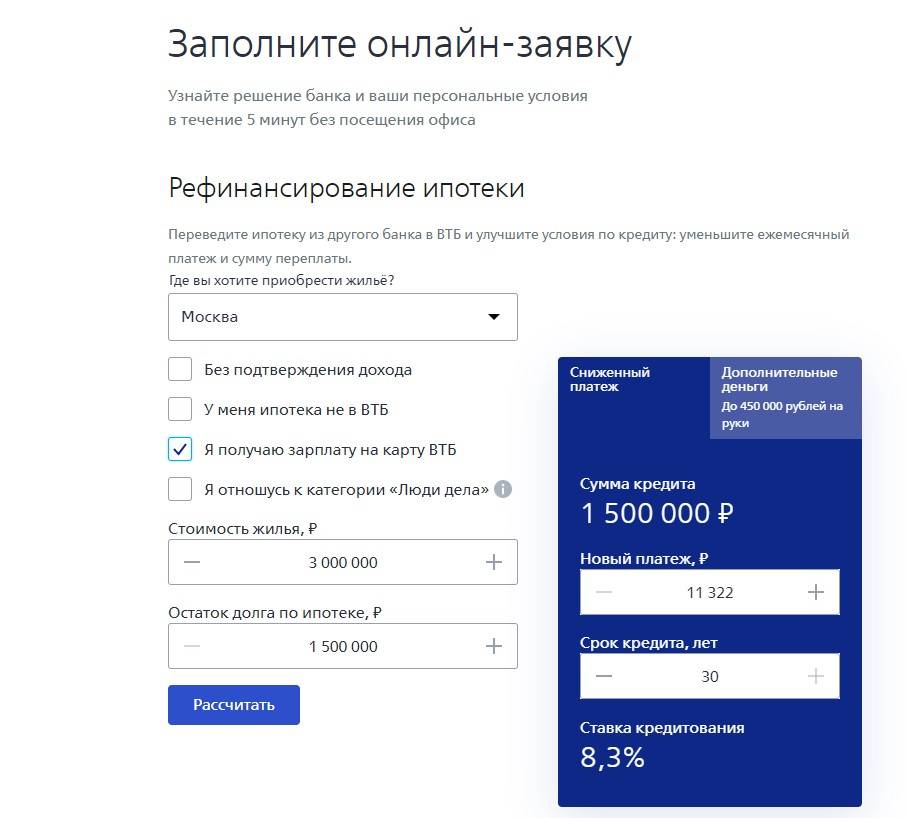

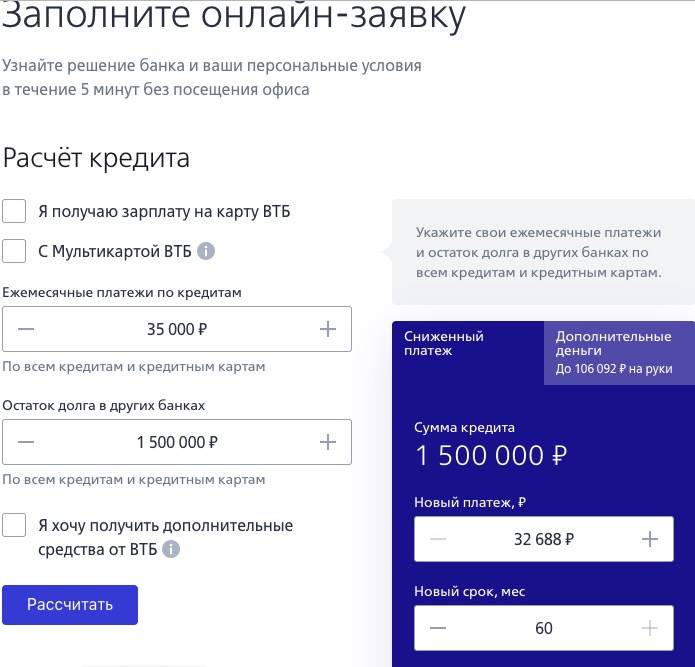

Рефинансирование позволит объединить в один несколько кредитов и дополнительно получить средства наличными на любые цели. Требования к рефинансируемым кредитам:

- потребительские или автокредиты,

- отсутствие просрочек последние 6 месяцев,

- выдан как минимум полгода назад,

- до погашения еще минимум 3 месяца,

- не относится к кредитам банка ВТБ.

Условия рефинансирования.

Условия кредитования:

- срок до 5 лет;

- ставка – 14,5 % годовых;

- сумма – до 1 000 000 руб.

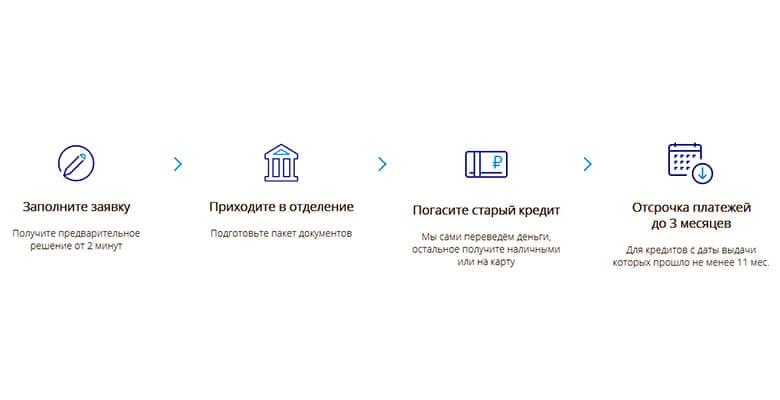

И всего за 3 этапа вы сможете получить льготный кредит.

Кредит на образование выдается полностью всей суммой или частично, например, за год обучения. Учебное заведение выбирается из списка на сайте банка. По своему городу я нашла все вузы, которые у нас есть. Ставка – 9,9 %, сумма – до 2 млн руб.

Основным заемщиком может выступать работающий гражданин РФ, поэтому для будущего студента им могут стать родители.

За период обучения в банк перечисляются только проценты. Основная сумма долга погашается уже после окончания вуза. На графике видно, как работает кредит на образование. При четырехлетнем обучении 48 месяцев оплачиваются проценты, потом 3 месяца дается на поиск работы. Через 51 месяц погашаются и сумма долга, и проценты уменьшающимися платежами.

Вклады

Почта Банк предлагает клиентам открыть 3 вида вкладов.

Капитальный.

Минимальная сумма – 50 тыс руб. Также есть базовые и специальные (+ 0,25 % к ставке) условия. Ставки по базовым условиям следующие.

Вклад можно пополнить только в первые 10 дней. Частичное снятие не предусмотрено.

Доходный.

Минимум 100 тыс. руб. на 1 год. Базовая ставка от 6,3 до 6,5 % с ежемесячной выплатой процентов. Остальные условия совпадают с предыдущими видами вкладов.

Накопительный.

Капитализация по вкладу каждый квартал. Срок – 1 год. Минимальная сумма – 5 000 руб. под 6,4 % (базовые условия) и 6,56 % (специальные условия). Пополнять и снимать деньги можно в течение всего срока договора.

Карты

Почта Банк не может похвастаться большим разнообразием банковских карт. Из доступных платежных систем по дебетовым картам есть только МИР и Visa. Такой привлекательный для клиента параметр, как начисление процента на остаток, есть только у дебетовой карты “МИР”. Она дает до 6 % годовых.

Как видите, максимальный доход получат только клиенты с минимальным остатком на счете более 50 тыс. руб. и относящиеся к специальной категории.

Рассмотрим условия по стандартной дебетовой карте для покупок с платежной системой Visa. Она принимается к оплате по всему миру, в отличие от предыдущего варианта. Оформление стоит 700 руб. Начисления дохода не предусмотрено.

Снятие наличных будет бесплатным только в банкоматах Почта Банка и группы компаний ВТБ. В остальных случаях – 1 %, но не менее 100 руб. Установлен лимит на снятие наличных – не более 50 тыс. руб. в месяц.

Кредитки от Почта Банка, кроме платежных систем МИР и Visa, работают еще и с MasterCard. Кого-то может заинтересовать вариант кредитной карты “Элемент 120” со льготным периодом до 4 месяцев и лимитом до 1,5 млн руб. Если не смогли уложиться в беспроцентный период, ставка составит 22,9 %.

Механизм грамотного использования кредитки показан на схеме.

Есть вариант кредитной карты с бонусной программой, которая позволяет:

- на первые потраченные 30 тыс. руб. в месяц вернуть 1 % на все и 3 % на одежду, обувь, рестораны и кафе, аптеки;

- на последующие 30 тыс. руб. – 2 и 5 % соответственно.

Беспроцентный период составляет 2 месяца. За выпуск придется заплатить 900 руб. В 1-й год использования карты обслуживание – 0 руб., потом – 900 руб. Высокие комиссии за выдачу наличных в “чужих” банках: 5,9 % (минимум 300 рублей).

В какой ситуации банк может сообщить о предварительном согласии на выдачу займа?

Ситуаций может быть несколько, так что рассмотрим каждую из них более подробно:

- Если заявка на кредит была подана через интернет.

100% согласия от банка сразу же в таком случае нельзя получить никогда, ведь это слишком рискованно и банк на такое не пойдет. Поэтому точный ответ вам дадут только после личного визита в банк с пакетом необходимых бумаг. В качестве исключения из правила можно назвать микро финансовые организации, которые обычно готовы выдать займ сразу;

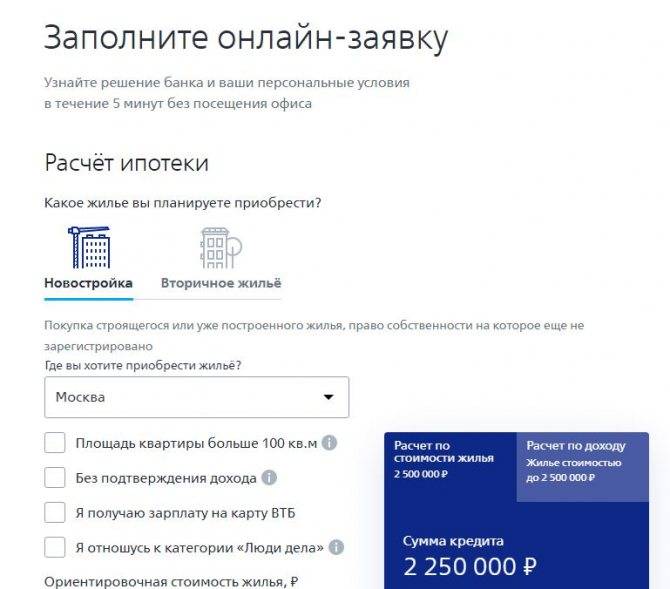

- Если желанием клиента является залоговый кредит (ипотека или покупка авто).

Сначала покупатель приносит пакет документов и получает предварительное одобрение. После проверки данных и выбора автомобиля или недвижимости нужно будет предоставить еще некоторые справки, чтобы оформить покупку. Лишь тогда заявка окончательно одобряется и клиенту выдается кредит.

- Если решение банка основано лишь на минимальном списке документов заемщика.

Потенциальный заемщик может принести лишь паспорт и справку о доходах, на основании которых получит предварительное согласие. Только после этого он собирает оставшиеся бумаги, справку о трудоустройстве, копию трудовой и пр., которые помогут подтвердить достоверность предоставленных данных и послужат основанием для принятия положительного решения по заявке.

Это интересно: Дадут ли ипотеку с плохой кредитной историей (видео)

Может ли банк отказать в выдаче кредита, если было предварительное одобрение?

Да, банк вправе отказать в выдаче кредита, такое решение принимается при наличии определенных факторов.

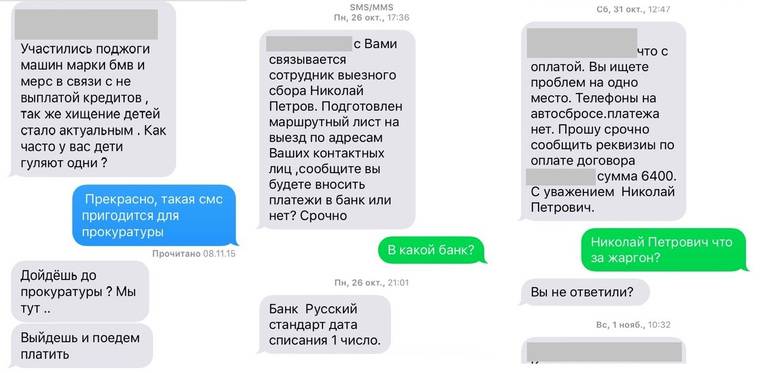

- Большинство отправляет онлайн запрос на одобрение кредита. В представленной форме заполняет данные, которые не может подтвердить при своем визите в банк. Например, не предоставляет справку о доходах с места работы. В этом случае банк откажет в заеме.

- При проверке документов выявился подлог. Если документы являются подделкой, то поступит отказ.

- Кредитная история – еще один пункт, по которому будет проверяться заемщик. У человека с плохой кредитной историей очень мало шансов на одобрение кредита. Просрочки по выплате прошлых заемов или большое количество непогашенных кредитов, тоже повлияют на отказ в одобрении.

- Если представители банка заметят неадекватное поведение заемщика во время подписания договора, то они будут вправе отказать в одобрении кредита. Например, человек, пришедший в алкогольном или наркотическом опьянении.

- Если для одобрения кредита требуется поручитель, но с ним невозможно будет связаться, то с высокой вероятностью вам откажут.

Соблюдая все правила подачи документов на одобрение кредита, вы сможете достичь своей цели в короткие сроки и без особых проблем.

Каждый человек сам для себя определяет для чего, когда и с помощью каких средств он будет решать сложности, возникшие в его жизни. В некоторых случаях действительно необходима помощь банка в качестве кредитора. Но не нужно забывать, что берешь чужие деньги, а отдавать приходится свои.

Что значит предварительно одобрен кредит?

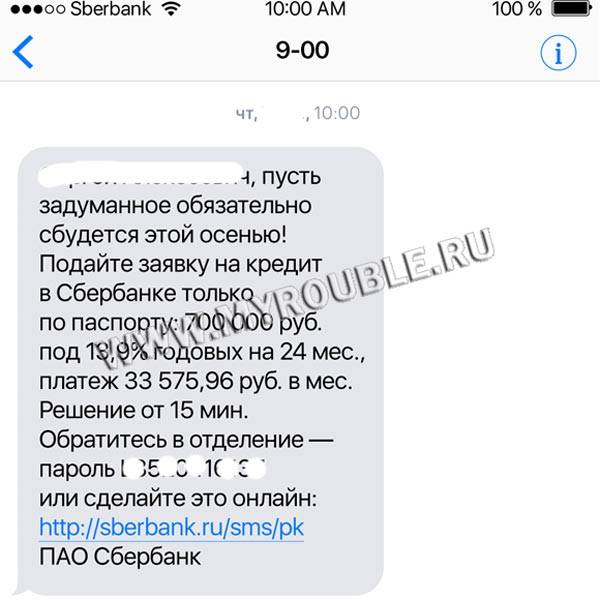

Любой банк дорожит своими добросовестными заемщиками (как и предприятия — добросовестными работниками, следующими своим должностным инструкциям). И если позвонили из Сбербанка (или любого другого, например, Лето, Восточный экспресс Москвы, почта, СКБ, Хоум, Ренессанс, Миг) или пришло смс сообщение, что предварительно одобрен кредит, то это означает только одно: вам доверяют.

По следующим причинам:

- значит вы являетесь клиентом банка;

- у вас есть действующий или недавно погашенный долг в этом банке;

- у вас отсутствуют просрочки по оплате;

- вы без просрочек пользуетесь кредитными средствами не менее полугода.

Поскольку банк заинтересован в хороших заемщиках, он подготавливает и отправляет новые предложения с программами кредитования среди действующих добросовестных клиентов. Вы в свою очередь, оценивая собственные возможности и силы для выплаты, решаете нужны или нет сейчас долговые обязательства. Стоит учесть, что предварительно одобрив кредит в таких случаях, банк часто выдает его только по паспорту. Это очень удобно!

Если вы решили принять предложение и воспользоваться предварительно одобренным кредитом, необходимо:

- обратиться в отделение (лично или по телефону) для уточнения какие документы необходимо предоставить;

- приходить с теми документами, которые нужны для оформления предварительно одобренного кредита;

- подписать новый кредитный договор.

Что значит заявка на кредит предварительно одобрена?

Приняв решение, взять деньги в банке, вы в первую очередь обращаясь в банк, оставляете заявку на рассмотрение. Поскольку еще нет уверенности, что придет одобрение из конкретного банка — многие направляют заявки сразу в несколько. Это может быть сделано путем телефонного звонка, личным обращением в отделение или заполнение на сайте онлайн анкеты посредством Интернет. Таким образом вы предоставляете первичную устную информацию о себе и своем финансовом состоянии. На основании таких (неподтвержденных) данных заявка рассматривается и принимается предварительное положительное решение выдать денежные средства. Говорить о том, что это окончательное решение рано.

- есть вероятность, что вы не станете его клиентом (например, передумали брать деньги в долг);

- кредит раньше одобрят другие, где вы и оформите договор;

- после получения документов откажут в выдаче денежных средств.

Чтобы предварительно одобренная заявка стала окончательным решением выдать деньги, заемщику необходимо очень точно подтвердить документально ранее устно предоставленную информацию о себе. Обычно в течении одного месяца с момента предварительного одобрения можно оформить заем и получить денежные средства.

Если предварительно одобрили кредит могут отказать и почему?

Однако, бывают ситуации, когда могут отказать в выдаче денег даже после предварительного одобрения. Этому есть самые разные причины.

- несоответствие указанного в анкете и документально подтвержденного дохода — например, в анкете указан совокупный доход с основной работы и плюс с дополнительных источников, львиная доля которого приходится на дополнительный неподтвержденный доход;

- условия предоставления займа и действительные данные клиента не сопоставимы — например, одобренный кредит дадут только клиентам с зарплатной картой;

- наличие других займов, которые при предварительном одобрении банк не проверил, переоценив платежеспособность потенциального заемщика;

- потенциальный заемщик имеет просроченные платежи в других банках, которые для предварительного одобрения заявки не проверялись;

- и многие, многие другие причины.

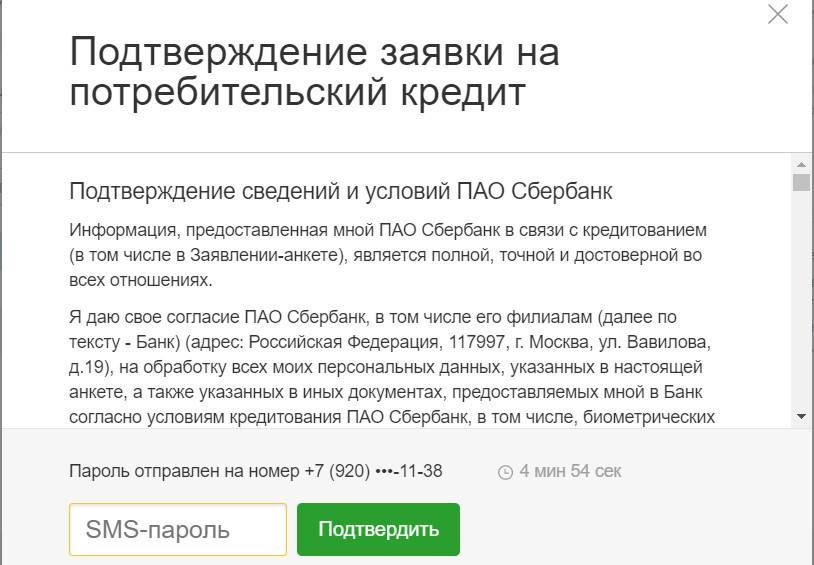

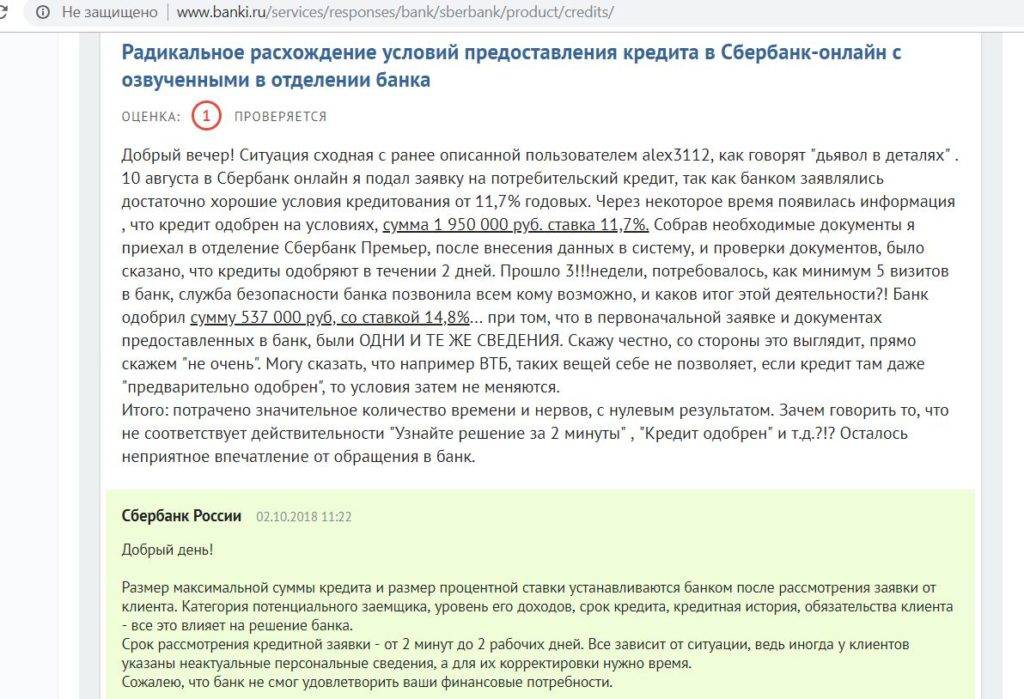

Пришло смс от Сбербанка о предварительно одобренном кредите с паролем — что делать дальше?

Банк сообщил, что есть возможность получить заемные денежные средства. Ваша задача понять — нужны мне сейчас деньги или нет.

Заемные средства не нужны? — игнорируйте предложение! Такое предложение своевременно, как раз подумывали об оформлении заявки для получения денег? Приходите в отделение Сбербанка и оформляйте по стандартной процедуре.

Однако, имейте в виду что:

- это стандартный маркетинговый ход Сбербанка — чтобы вы пришли в отделение;

- сумму кредита, указанную в смс в размере 1 500 000 рублей нереально получить только по паспорту и паролю,

- указанному в смс — потребуется предоставление справок о достаточно высоком официальном доходе;

- размер процентной ставки по факту оформления займа будет выше — в смс Сбербанк освещает минимально возможный размер ставки для зарплатных клиентов.

Учитывая все это, подумайте может поискать более выгодные условия в другом банке?

Что нужно для принятия окончательного решения

Всегда нужно помнить, что банк тщательно проверяет сведения о клиенте. Компании не станут идти на риск и выдавать деньги без изучения кредитной истории заемщика. После предварительного одобрения, проводится дополнительная проверка. Она состоит из следующих этапов:

- Финансовая организация запрашивает сведения о потенциальном заемщике в Бюро кредитных историй.

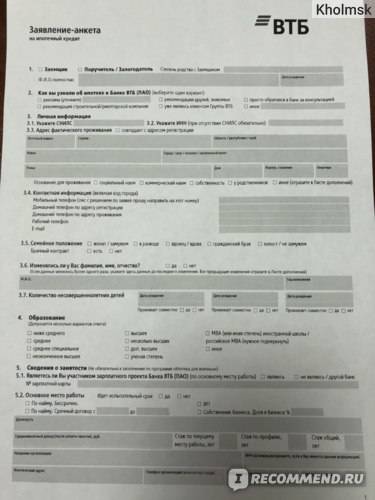

- С претендентом на получение денежных средств проводится личная беседа. Специалист учитывает цели получения капитала и внешний вид клиента. В последующем данные могут быть использованы для кредитного скоринга. Иногда сотрудник банка просит заполнить анкету повторно.

- Производится сопоставление анкетных данных со сведениями в документах. Дополнительно выполняется анализ справки о доходах и трудовой книжки.

- Компания связывается с работодателем претендента на получение кредита и узнает, действительно ли человек осуществляет трудовую деятельность. Позвонить могут и членам семьи.

- Выносится итоговое решение.

Банк может отказать в выдаче капитала, если решит, что заемщик не сможет своевременно рассчитаться по займу. Тщательный анализ выполняется в отношении следующих кредитных продуктов:

- ипотеки;

- крупного потребительского кредита;

- автокредита.

Экспресс-займ предоставляется быстрее. Но и здесь риск корректировки конечного решения присутствует.

Сбербанк кредит предварительно одобрен — можно ли прийти и получить деньги?

В интернете нередко встречается вопрос о том, что, если пришло смс от Сбербанка о предварительно одобренном кредите с паролем, можно ли уже идти забирать средства. Такое СМС еще не значит, что Сбербанк готов предоставить вам желаемую сумму. Данное сообщение — значит лишь то, что на первый взгляд вы подходите в роли клиента. Нередко такие сообщения являются лишь способом привлечения внимания.

Предварительно одобренные заявки на практике встречаются в одном из трех случаев:

- Если заявка подавалась через интернет — если бы организации осуществляли одобрение таких запросов, то шли бы на сумасшедший риск, поэтому здесь выдают деньги лишь после личного визита.

- При запросе залогового кредитования — это значит, что заемщик готов предоставить залог, и вероятность окончательного положительного решения здесь наиболее высокая. Осталось лишь принести соответствующие справки о праве на предмет залога.

- При минимальном пакете документации — в таком случае от вас дополнительно потребуют еще принести определенную документацию.

Предварительно одобренная кредитная карта Сбербанк

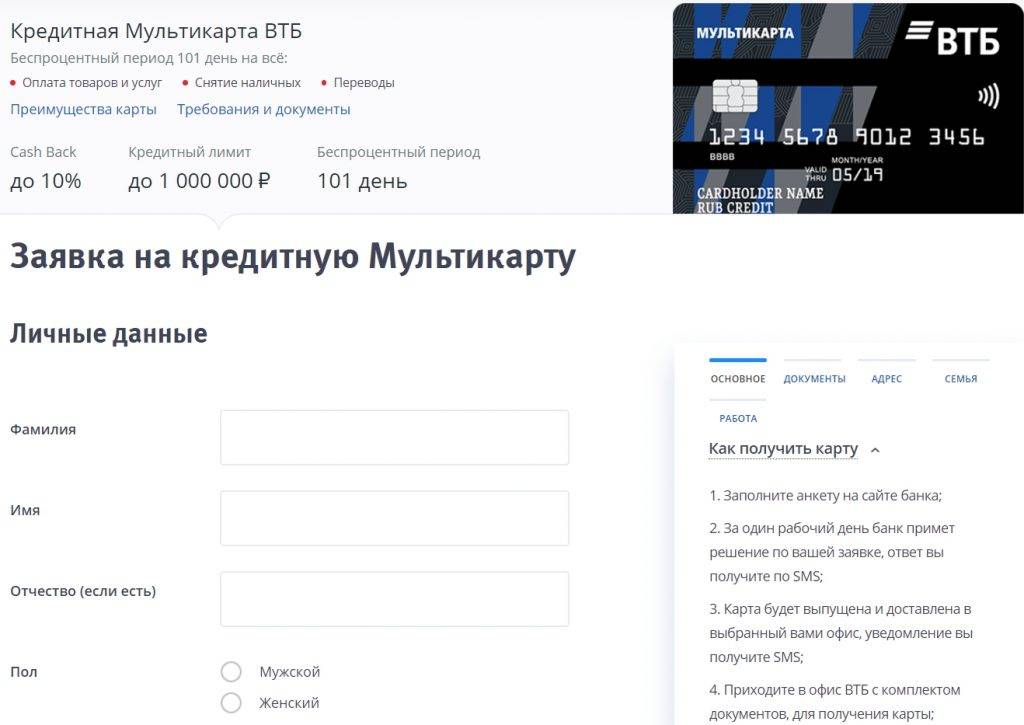

Кредитная карта и предварительно одобренная заявка значат наибольшую вероятность окончательного положительного решения. Многие учреждения, в том числе и Сбербанк, активно продвигают такие продукты среди своих клиентов. И Сбербанк нередко присылает СМС о том, что заявку одобрили.

Так как в кредитных картах есть возможность устанавливать лимит, то, как правило, банки просто начинают с незначительных сумм. Если заемщик показывает себя как добросовестный, то в будущем доступный лимит возрастает. Поэтому заявка с первым положительным решением может значить с высокой вероятностью, что карту вам все-таки готовы выдать.

>Статьи о кредитовании

Значение статуса «предварительно одобрен»

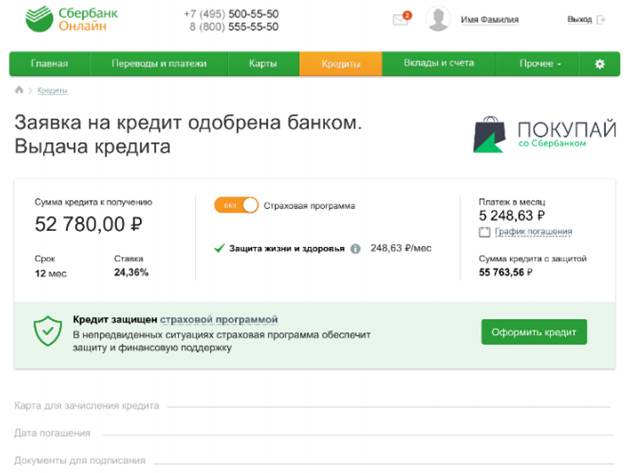

Предварительное одобрение заявки на получение кредита свидетельствует о том, что она отправляется для дальнейшей проверки

Важно понимать, что банки сегодня тщательно проверяют предоставляемые заявителем сведения, а также собирают о нем дополнительные сведения, касающиеся, прежде всего, кредитной истории клиента. Поэтому не стоит переоценивать важность решения банка о присвоении рассматриваемого статуса поступившей заявке

Является ли это гарантией выдачи кредита?

Учитывая сказанное выше, становится понятным, что в подавляющем большинстве случаев предварительное одобрение заявки не является гарантией принятии положительного решения о выдаче кредита. Более того, по сути, это означает только начало серьезной проверки заемщика и предоставленных им сведений. Естественно, дальнейшее развитие событий, а именно то, будет ли одобрена выдача займа или получен отказ в осуществлении финансовой сделки, напрямую зависит от результатов проведенной проверки.

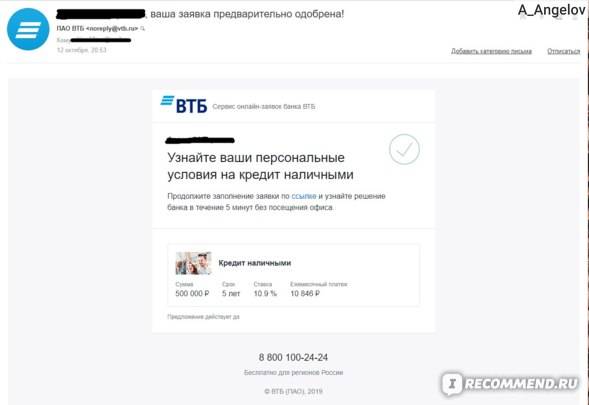

Однако, некоторые банки практикуют для своих постоянных клиентов рассылку сообщений о предварительном одобрении кредита. В этом случае указывается сумма в рублях, которая будет выдана гарантированно, если заемщик подаст заявку. В подобной ситуации статус «Предварительно одобрен» фактически означает положительное решение со стороны банка.

Предварительное решение по онлайн-заявке

Многие банки принимают заявки от потенциальных заемщиков через интернет. Таким образом обе стороны только выигрывают: банк экономит свои ресурсы и разгружает офисы, заемщик сокращает и упрощает время оформления кредита.

Как проходит оформление ссуды таким образом:

- Гражданин выбирает сумму и срок, после приступает к заполнению анкеты. Это стандартная банковская анкета для заемщика, в которую заявитель вносит все данные о себе.

- Заявка отправляется на рассмотрение. Если программа срочная, предварительный ответ может быть дан уже за несколько минут — так стали делать многие банки. При стандартном подходе вскоре клиенту перезванивает менеджер, после собеседования дается ответ. В любом из случаев одобрение пока что будет просто предварительным.

- Клиент берет все необходимые документы и посещает офис банка. Здесь его проверяют, сверяют личность, анализируют документы на подлинность, на соответствие данных в заявке с реальными. Если все хорошо, нареканий нет, тогда предварительное одобрение становится окончательным.

- Происходит подписание кредитного договора.

При оформлении кредита онлайн банк не видит заемщика лично, менеджер не держит его документы в руках и не может проверить их на подлинность. Поэтому решение пока что неокончательное, банку нужно увидеть клиента лично, чтобы дать в итоге точное «добро».

Если в итоге выяснится, что данные в заявке на совпадают с реальными, банк отменит положительный ответ и даст отказ. Поэтому, заполняя заявку, нужно все внимательно перепроверять, ошибок и опечаток быть не должно.

Внося в анкету данные документов, переписывайте сведения о них точно так же, как в оригинале. Никаких сокращений быть не должно, это тоже может стать причиной отмены решения.

Предварительно одобрен кредит что это значит?

Последнее время часто такое сообщение можно встретить при подаче заявок онлайн на сайтах компаний. Сегодня многие подают запросу через интернет. В данных формах банки требуют указать определенный объем сведений о человеке. Например, просят ввести следующие данные:

- ФИО;

- паспортные данные;

- контактные данные;

- информация о доходах;

- информация о трудоустройстве.

Иногда на предварительном онлайн этапе нужно отправлять еще меньше данных. И вот после заполнения на мобильный может прийти СМС сообщения о том, что заявка предварительно одобрена. Примером таких банков Москвы являются Лето, Ренессанс, Хоум, Почта и Восточный Экспресс. Что значит предварительно одобрен кредит? Это значит, что в соответствии с первичными требованиями вы подходите банку как потенциальный заемщик. Однако остается вероятность, что при более внимательном изучении сотрудниками ситуации в итоге вам откажут.

Если предварительно одобрили кредит могут отказать и почему?

То, что предварительно заявка была одобрена банком, еще не значит, что в конце рассмотрения вашего запроса будет принято такое же решение. Например, нередко в онлайн форме заемщики указывают неправдивую информацию. Например, человек может сказать, что работает в определенной компании, а на самом деле окажется безработным.

После личного визита и подготовки пакета документации этим лицом в банковской организации выявят неточность. Предоставление неправдивой информации является достаточным условием для многих учреждений, чтобы сформировать отказ по запросу. Еще хуже ситуация, когда подается подделанная документация — в этом случае дело может дойти до обращения в правоохранительные органы, хотя и просто недостоверное указывание сведений о себе — это нарушение закона.

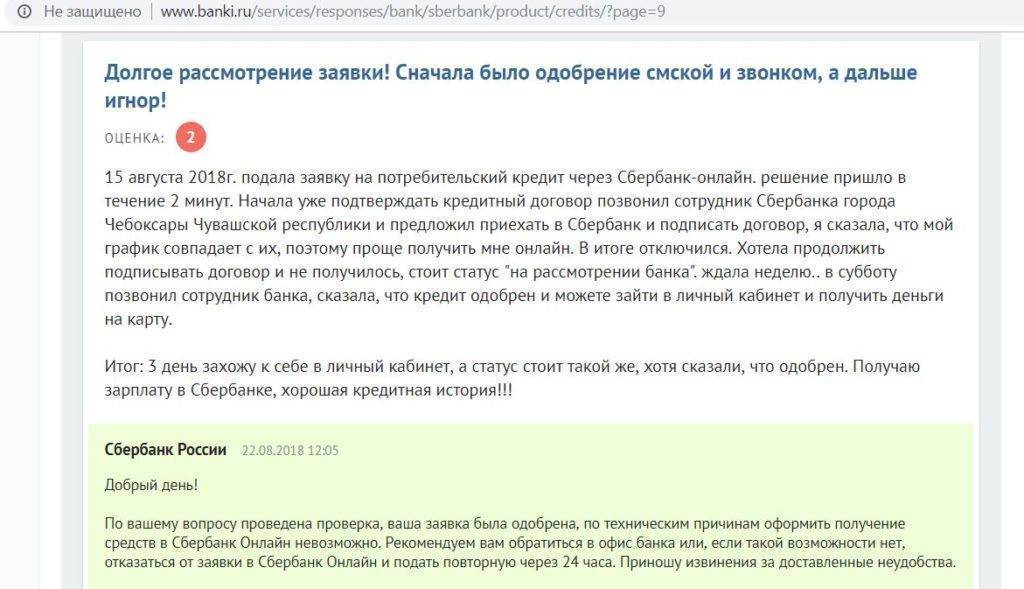

Часто встречаемая ситуация — когда заявка на кредит предварительно одобрена банком, но после проверки кредитной истории первичное решение отменяется. Для многих учреждений именно данные из Бюро КИ являются основным фактором для одобрения/отказа.

Если в условиях указан поручитель, и представители организации не могут долгое время выйти на связь с ним, то в банке тоже с высокой вероятностью могут отказать.

Какие документы нужны для получения?

Список документации полностью зависит от учреждения, в который подавалась заявка. Если заявка отправлялась в МФО, то в некоторых из них есть практика выдачи займов по одному паспорту. На вопрос, можно ли получить кредит по паспорту в банковских учреждениях, ответ отрицательный. Как минимум — необходимо принести второй документ, который сможет идентифицировать вас как личность. Зачастую пакет документации выглядит так:

- Паспорт (с обязательной пропиской);

- Второй документ (например, водительские права или загранпаспорт);

- 2-НДФЛ-справка или справка по форме кредитной компании;

- справка о трудоустройстве (например, выписка из трудовой книги).

Чтобы повысить вероятность одобрения, можно принести даже документ об образовании. Однако основу представляют именно четыре вышеупомянутых вида документов.

Сроки рассмотрения кредитов

Ранее уже говорилось о том, что стандартные сроки варьируется от одного до пяти дней, причем учитываются не выходные дни, а только рабочие. Вот от каких факторов зависит этот срок:

Прежде всего время рассмотрения будет зависеть от самого клиента, обратившегося в банк. К примеру, если у заемщика есть зарплатная карта ВТБ 24, то решение будет принято очень быстро – в течение получаса после того, как будет отправлена заявка.

Здесь все дело в том, что банку нет необходимости изучать документы клиента, так как выписка по зарплатному счету формируется в автоматическом режиме. Исключение составляют разве что те клиенты, которые запрашивают очень большую сумму – от полумиллиона и более.

Здесь нужно будет предоставить информацию не только по заработной плате, но и документы на собственность, а так же копию трудовой книжки. Рассмотрение такой заявки может занять еще пару дней.

Так же время рассмотрения будет зависеть от документов, предоставляемых в банк, и от их количества. Так, чем больше документов вы предоставляете, тем больше времени банку понадобится на то, чтобы их изучить.

Если же некоторые бумаги вызывают у банка сомнение, либо они заполнены неверно, то организация может попросить у вас дополнительный пакет документов. Естественно, после того, как будут предоставлены новые документ, процесс по рассмотрению заявку будет запущен заново.

Так же время изучения заявки будет зависеть от кредитной истории. Так, если вы уже брали кредит, и у вас сформировалась положительная кредитная история, то решение не займет более двух дней.

Если же таковой истории нет, либо она не положительная, то банк может запросить, к примеру, справки о погашении тех кредитов, по которым имелась задолженность.

Ну и конечно же очень важный фактор – это загруженность банка, ведь если заявок будет очень много, то специалисты просто физически не успеют выполнить все условия. Соответственно, и время рассмотрения может затянуться.