Исковое заявление в суд/арбитражный суд на страховую компанию: порядок его подачи и содержание

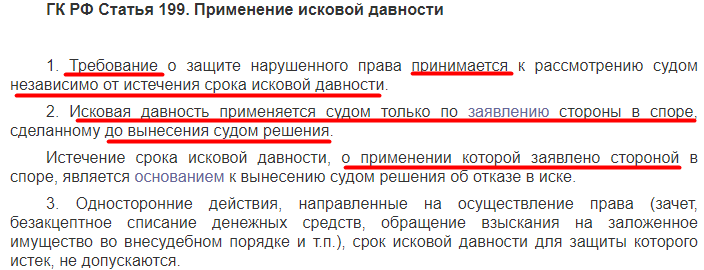

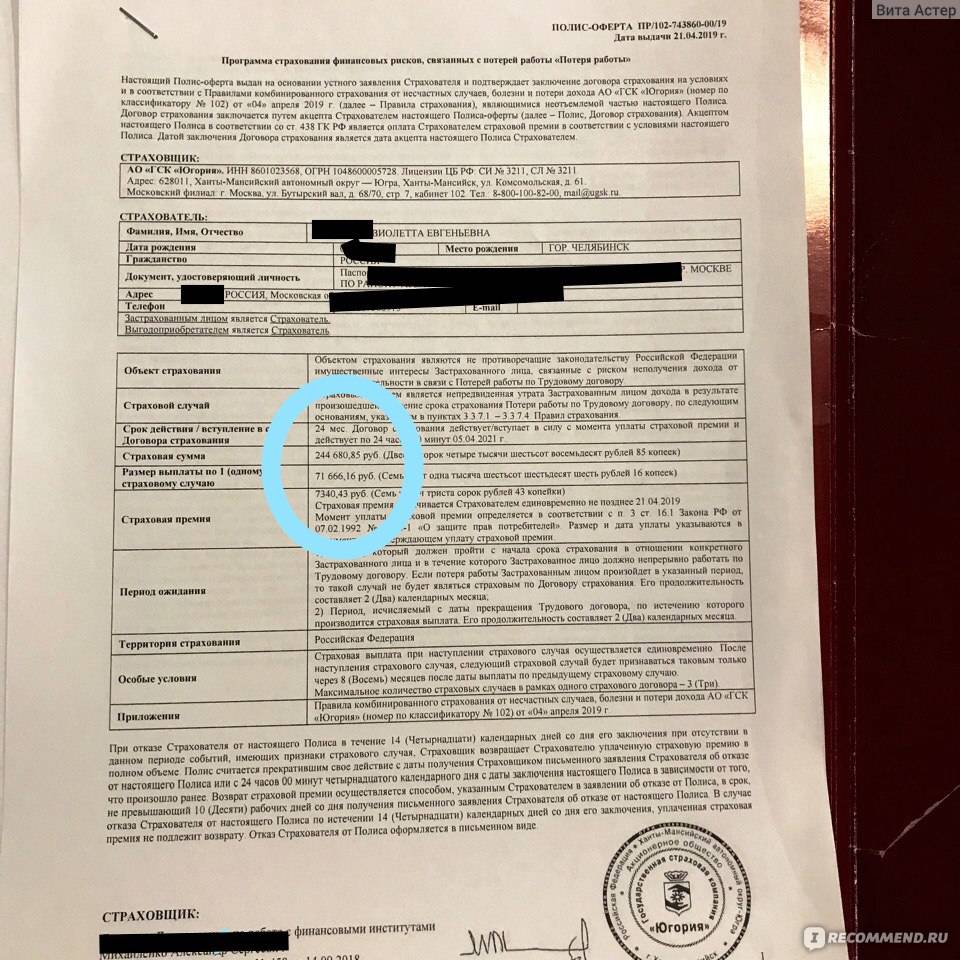

До истечения законодательно установленных сроков исковой давности (ст. 966 ГК РФ) – 2 года – по требованиям из договора имущественного страхования, 3 года – если эти требования также связаны с договором страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни или здоровью гражданина, – страхователь имеет право подать исковое заявление в суд/арбитражный суд на страховую компанию. Исчисление сроков начинается с того дня, когда потерпевший (выгодоприобретатель) узнал или предположительно должен был узнать о полном отказе страховщика в выплате ему страхового возмещения или же о его выплате не в полном объеме (п. 9, 10 Постановления Пленума Верховного Суда РФ от 29.01.2015 № 2 «О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств»).

Для успешного разрешения в судебном порядке спора со страховой компанией необходимо грамотно начать процесс

Во-первых, важно понять в какую систему судов обращаться: судов общей юрисдикции или арбитражных. По общему правилу, если потерпевший (страхователь) является обычным гражданином, не зарегистрированным в качестве индивидуального предпринимателя, то ему следует обращаться в соответствующий суд общей юрисдикции (ст

22 ГПК РФ), заявление же страхователя-юридического лица или индивидуального предпринимателя должно предъявляться в арбитражный суд (ст. 28 АПК РФ). Однако вне зависимости от статуса лица должна учитываться также природа самих правоотношений: связаны ли они с осуществлением хозяйственной деятельности сторон, в таком случае – исковое заявление подается в арбитражный суд, или же к предпринимательской деятельности отношения не имеют, тогда, соответственно, иск должен быть подан в суд общей юрисдикции.

Во-вторых, нужно определить конкретный суд/арбитражный суд, в который следует подавать исковое заявление. Для этого необходимо определить цену иска: если она превышает пятьдесят тысяч рублей – дело подсудно районному суду, если же цена иска ниже указанной суммы – подавать исковое заявление следует мировому судье (ст. 23, 24 ГПК РФ). Если дело подведомственно арбитражному суду, то по первой инстанции страховой спор будет разрешать арбитражный суд субъекта РФ, куда и следует подавать исковое заявление (ст. 34 АПК РФ). По общему правилу, иск подается в арбитражный суд по месту нахождения ответчика (ст. 35 АПК РФ). Согласно ст. 28 ГПК РФ иск к организации (в данном случае – к страховой компании) подается в суд по месту ее нахождения

Принимая во внимание, что деятельность страховых компаний часто осуществляется через их филиалы, следует добавить, что у истца есть также возможность подать иск по месту нахождения филиала организации (п. 5 ст

36 АПК РФ; п. 2 ст. 29 ГПК РФ).

Согласно Постановлению Пленума Верховного Суда РФ от 28.06.2012 № 17 к отношениям между гражданами и страховыми компаниями применяются общие положения Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей», а потому подсудность данных споров может также определяться по этому Закону (п. 2 ст. 17 Закона «О защите прав потребителей»). Ее выбор осуществляется истцом, который, помимо вышеуказанных вариантов, вправе подать иск в суд/арбитражный суд по своему месту жительства/месту пребывания; по месту заключения/исполнения договора страхования.

В-третьих, особое внимание следует уделить содержанию искового заявления, которое должно включать:

˗ наименование суда/арбитражного суда, в который исковое заявление подается;

˗ реквизиты сторон;

˗ в чем именно заключается нарушенное право истца;

˗ требования к ответчику, подтвержденные обстоятельствами, на которых они основываются и доказательства этих обстоятельств, ссылки на конкретные нормы права (в арбитражном судопроизводстве);

˗ цену иска;

˗ сведения о том, что истцом был соблюден досудебный порядок урегулирования спора, в случае если он обязательный;

˗ перечень документов, прилагаемых к заявлению (договор страхования; акт о приеме документов, подтверждающий обращение к страховщику за страховой выплатой; отказ страховщика в выплате страхового возмещения; результаты проведенных экспертиз; квитанции; чеки и другие документы, подтверждающие требования истца).

Исковое заявление в суд/арбитражный суд подается в письменной форме с подписью истца или его полномочного представителя (ст. 131 ГПК РФ, ст. 125 АПК РФ).

Статья подготовлена 2 ноября 2016 г.

Как долго ждать претензию или иск?

Срок исковой давности по таким делам равен трем годам и страховые компании стараются к окончанию этого срока подавать иски на ничего не подозревающих автолюбителей, с расчетом на Вашу забывчивость и беспечность.

Вы вспоминаете, что действительно, было дело, на осмотр поврежденного авто Вас никто не приглашал, а откуда взялась львиная доля повреждений, и, как следствие, сумма исковых требований, Вы представления не имеете. Тут же Вы начинаете себя корить, что не позаботились о расширении лимита по ОСАГО, прикидывать в течение какого срока у Вас получится возместить указанную сумму и каким образом…

Тут стоит остановиться.

Начальные шаги на пути к подаче иска против страховой компании

Первое, что необходимо сделать – подготовить все справки и требуемые (обязательные) документы:

- договор о страховании ТС (копию);

- документ, удостоверяющий личность и идентификационный код (копии);

- регистрационные бумаги на авто и права водителя.

Кроме того, у вас должен быть оформленный протокол с места ДТП, а также счета за ремонт в СТО. Не забывайте делать копии этих документов до того, как передаете оригиналы в страховую компанию.

Вторым шагом (по желанию собственника ТС) может быть обращение за разъяснением к юристу. Это необходимо для большей уверенности в своей правоте и однозначного получения победы в ходе проведения судебных разбирательств. После этого смело делайте все необходимые экспертизы. Например, если компания-страховщик отказывается выплачивать компенсацию по «ОСАГО», мотивируя это тем, что полученный ущерб не соответствуют обстоятельствам, потребуется сделать трасологическую проверку. Если предмет спора между вами и страховщиком заключается в сумме компенсационной выплаты, то необходимо провести независимую экспертную оценку полученных повреждений, которая поможет скорректировать цену иска в нужную вам сторону.

Третьим и последним «подготовительным» шагом является определение суда, куда следует подавать исковое заявление. Что необходимо? В первую очередь сложить ваши требования и расходы (на экспертизу, консультацию, почтовую переписку и т.п.). Если общая сумма иска меньше пятидесяти тысяч рублей, то подачу необходимо осуществлять в мировой суд, если превышает 50 тыс. – то в районный. Далее потребуется определить фактический адрес здания суда. Иск по отношению страховых компаний подается строго по месту их регистрации. Например, если полис выписан филиалом, то подавать иск нужно по месту именно его регистрации, а не основной фирмы. Если вы неверно определите местонахождение суда, то, скорее всего, получите отказ в принятии иска или это увеличит время ожидания ответа, поскольку дело будет перенаправлено в другой суд.

Правильное составление судебного иска на страховщика

Стоит ли подавать в суд на страховую компанию, если страховщик притесняет ваши права? Безусловно, да. Главное правильно составить иск. В соответствии с нормами Гражданского кодекса РФ (статья 131), исковое заявление должно состоять из таких пунктов:

- наименование судебного учреждения, где будет слушаться дело;

- имена заявителя и ответчика, а также представителя (юриста) от лица, которое подает заявление (если такой имеется), контакты, адреса регистрации, телефоны истца и ответчика. Все данные должны быть точными, без ошибок;

- описание основных требований и нарушений со стороны страховщика. Это то, что вы хотите законно вернуть с помощью суда. Например: «взыскать с ответчика (страховщика) 100 тысяч рублей компенсационного возмещения». Обычно данную фразу употребляют в конце заявления. Обосновывая свою позицию, лучше всего опираться на законодательные нормы, указывая номера статей.

Образцов исковых заявлений предостаточно в Интернете. А если у вас возникают затруднения с заполнением документации, то обратитесь за юридической помощью. К исковым требованиям также прилагаются подтверждающие бумаги: справка о приеме ваших документов со стороны страховой фирмы и ее письменный отказ в выплате. С составлением иска все понятно, теперь разберемся с непосредственной подачей в суд на страховую компанию.

Процедура отправки иска

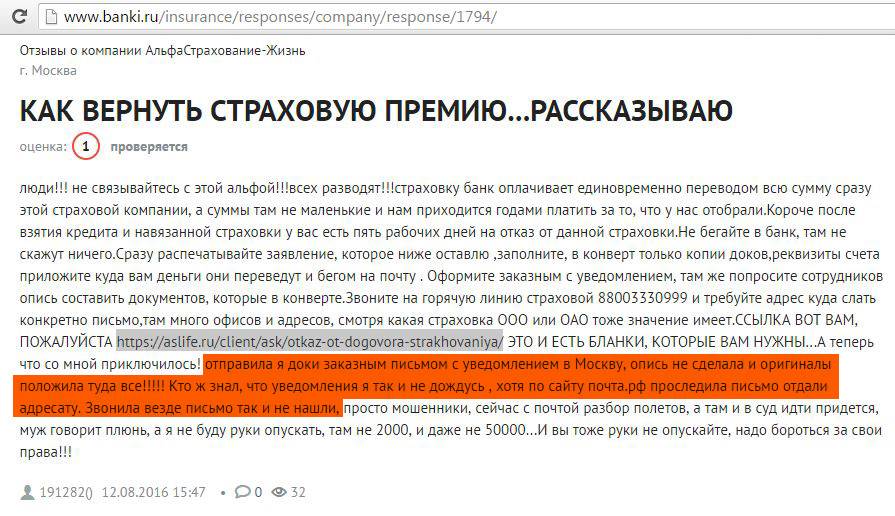

Отправлять заявление в суд со всеми копиями документов необходимо в двух экземплярах (второй направляется ответчику) заказным уведомительным письмом с описью вложений. Также подать в суд на страховую компанию можно непосредственно, придя по адресу его местонахождения. Вот и все. Остается ждать повестку.

Видео — кто зарабатывает на ОСАГО? https://youtube.com/watch?v=lACwUYGEc2w |

Как правило, первое слушание дела назначается не раньше, чем через календарный месяц после получения исковых требований. Это предварительное заседание, где можно добавлять доказательства к делу или отказаться от претензий (если достигнута мировая договоренность).

Если предварительное заседание закончилось, а вы и ответчик так и не пошли на уступки, то следует приготовиться к многократному посещению залы судебных заседаний. После принятия судом решения по делу есть тридцать дней на подачу его обжалования. Если решение не было обжаловано, вы получаете лист исполнения. На этом процедура закончена. Вот мы и разобрались с подачей в суд на страховую компанию. Держа данную статью на вооружение, вы можете быть уверенны в своей победе и спокойно самостоятельно подавать иски, отстаивая свои права.

Причины страховых споров

Как показывает судебная практика, споры со страховщиком чаще всего возникают по следующим причинам.

Отказ в выплате

Отказать в компенсации ущерба компания может под любым удобным предлогом. Например, заявить клиенту, чей автомобиль побывал в ДТП, что повреждения не являются результатом аварии. И подтвердить заявление результатами трасологической экспертизы. Чтобы доказать свою правоту и добиться причитающейся выплаты, клиенту придется ходатайствовать о назначении повторных исследований.

Занижение суммы возмещения

Решение об уменьшении выплат страховщики аргументируют результатами оценки ущерба, невозможностью установить какие-либо факты, недоверием к выводам инициированной клиентом экспертизы. Если компания не реагирует на законные претензии со стороны клиента, приходится иначе отстаивать свои интересы. Можно направить жалобу в Федеральную службу страхового надзора или призвать страховщика к ответу через суд.

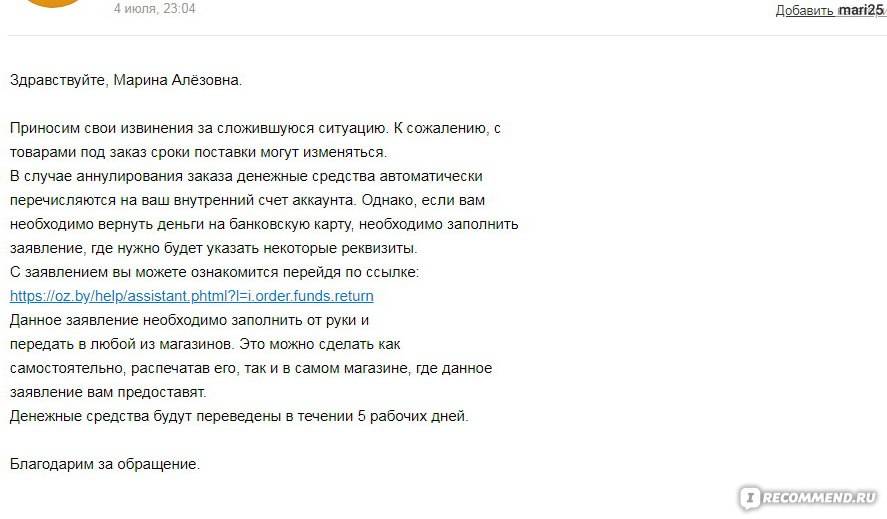

Задержка страховой выплаты

Все сроки вышли, но компания не торопится с выплатой компенсации. Объясняет задержку нехваткой документов, необходимостью проведения дополнительной экспертизы или просто кормит клиента обещаниями. Если затягивание сроков ничем не обосновано, к решению проблемы стоит привлечь юриста по страховым спорам.

Куда обращаться, если страховая виновника закрылась?

Важно! Не получили ответа на Ваш вопрос? Для Вас работают наши юристы-эксперты. Это абсолютно бесплатно!

- Только практикующие автоюристы

- Анонимно

- Бесплатно

или позвонить по бесплатному номеру 8

Довольно много вопросов возникло у водителей, оказавшихся жертвами нарушений ПДД другими участниками дорожного движения и которые были вынуждены по закону обращаться в страховую , которая закрылась в середине 2020 года.

Если по тем или иным причинам Вы должны обращаться в страховую компанию виновника аварии, но в отношении неё возбуждена процедура о банкротстве или отзыве лицензии, то в этом случае обращаться за выплатой нужно в Российский союз автостраховщиков либо в любую страховую компанию, которая является членом РСА. Об этом нам говорит часть 1 статьи 19 ФЗ «Об ОСАГО»:

Тем не менее, рекомендуем обращаться именно в РСА. Дело в том, что обычные страховые компании проводят экспертизу автомобиля также, как провела бы Ваша компания, и здесь есть немалый риск традиционного занижения стоимости возмещения. РСА же выплачивает компенсацию по результатам независимой экспертизы (и также возмещается стоимость самой экспертизы) в размере 100% стоимости по результатам проведения этой экспертизы.

Как обратиться в Российский союз страховщиков?

В РСА лучше ехать самостоятельно. Организация находится в Москве, а в регионах у неё есть представительства, но далеко не в каждых городах. Поэтому можно отправить документы и письмом — заказным с уведомлением о вручении.

| Город | Адрес | Телефоны |

| Москва (центральный офис) | 115093, г. Москва ул. Люсиновская, д. 27, стр. 3 | (495) 771-69-44, 8-800-200-22-75 |

| Санкт-Петербург | 191119, г. Санкт-Петербург, ул. Днепропетровская, 3 | (812) 764 03 03, |

| Нижний Новгород | 603950, г. Нижний Новгород, ул. Рождественская, д.36 | 431 31 35,, |

| Екатеринбург | 620075, г. Екатеринбург, ул. Карла Либкнехта, 22, офис 304 | (343) 310 17 83 |

| Новосибирск | 630091, г. Новосибирск, ул. Фрунзе, 5, офис 432 | (383) 227 07 95, |

| Хабаровск | 680000, г. Хабаровск, пер. Дьяченко, 3а, оф 104 и 106 | (421) 242 06 31, |

| Ростов-на-Дону | 344000, г. Ростов-на-Дону, ул. Красноармейская, дом 200\1, 2 этаж | (863) 263 37 71, |

| Симферополь | 295006, г. Симферополь, ул. Казанская, дом 26 | (365) 251-11-04 |

Уточнить информацию об адресах и телефонах филиалов Вы можете на странице контактов официального сайта.

Документы, необходимые при обращении, также аналогичны обращению в страховую компанию:

- Заполненное заявление о компенсационной выплате ().

- Справка о ДТП по форме №154.

- Постановление и копия протокола (при наличии).

- Заполненное извещение об аварии.

- Заключение независимой экспертизы о стоимости возмещения по требованиям Положения №432-П.

- Оригиналы чеков, выписок из банка с печатью банка или квитанции о дополнительных расходах (оплата экспертизы, эвакуатора и т.п.).

- Копия Вашего паспорта.

- Копия свидетельства о регистрации ТС.

- Реквизиты для перечисления компенсационной выплаты.

Ещё кое-что полезное для Вас:

- Какие выплаты можно получить по ОСАГО после ДТП?

- Страховая отказала в выплате и ремонте — что делать? Пошаговая инструкция

- Европротокол при ДТП в вопросах и ответах

Иск: виды, отличия

Чтобы понимать порядок действий, рассмотрим ситуацию подробно.

Приобретая автомобиль, вы оформляете обязательный полис ОСАГО. Автомобилист думает, что необходимости самим оплачивать ущерб, если становится виновником аварии, не будет. Страховщики же, выплатив суммы пострадавшей стороне, пытаются компенсировать затраты за счет виновника. Оформляются исковые требования двумя способами:

- в порядке суброгации: СК пострадавшего требует с виновника возместить разницу между лимитом по ОСАГО (400 000 рублей) и фактическими расходами на ремонт. Срок исковой давности 3 года отсчитывается с момента аварии;

- через регрессивный иск: собственная СК пытается возместить понесенные расходы потерпевшего. Предъявляется в случаях, признанных нестраховыми (отсутствие полиса ОСАГО, водительского удостоверения и др.). Тот же срок давности начинается от момента проведения выплат компанией.

Важно определить, какие требования предъявляют, для правильного построения линии защиты. В большинстве случаев можно изменить первоначальную заявленную сумму

Ингосстрах

Клиенты российской страховой компании «Ингосстрах», входящей в топ-10 самых крупных организаций, занимающихся страхованием, наиболее часто сталкиваются с проблемами в отношении оформления договоров страхования.

Согласно отзывам, у бывших страхователей очень часто возникают нарекания на работу специалистов, которые несвоевременно обрабатывают поступившие заявления на возмещение убытков по договорам страхования:

- имущества,

- жизни,

- здоровья,

Также игнорируются многократные обращения по поводу расторжения договоров.

Частые жалобы касаются и работы сайта, который «путает» данные в личном кабинете, без запроса пользователя удаляет уже оформленные документы, а также изобилует недостоверной или уже неактуальной информацией.

Остерегайтесь доверять свои жизни и имущество страховым компаниям, о которых ходит недобрая молва. Прежде чем заключить договор гражданской ответственности, внимательно ознакомьтесь с отзывами бывших и настоящих клиентов, наведите справки о компании среди знакомых и перечитывайте договора от корки до корки!

Новые собственники

Ранее НАСКО столкнулась с чередой смен в руководстве — осенью 2017 года, после событий в «Татфондбанке», отразившихся на состоянии компании, более трех четвертей доли ее активов приобрела столичная . В июле прошлого года сама «Опора» лишилась лицензии. Последние собственники, по сообщению на сайте НАСКО, опубликованному два дня назад, — Александр Май и группа инвесторов. Их доля составила 99,94%, у самого Мая — 10%.

До покупки в состав акционеров входили семь юрлиц — почти по 20% владели ООО «КСО», АО «РусЭкспрессКредит», ООО «ТК «Персей» и ООО «Техностроймаркет». Остальные (6,43%), ООО Агентство «Спецгарант» (9,82%), ООО « (5%). Доля в 0,06% осталась у миноритарных акционеров, которую инвесторы намеревались докупить.

Официальный представитель «Альпари» в СНГ Андрей Лобода со ссылкой на оценку медиамониторинговых сервисов отмечает, что в последние два месяца PR-активность НАСКО возросла в 2—3 раза: «Если в СМИ России название компании в марте упоминалось 70 раз, то по итогам апреля НАСКО уже была представлена 198 публикациями. Скорее всего, создавался положительный информационный фон для проведения успешной сделки, о которой участникам рынка стало известно вчера».

— Что на самом деле маскировалось под недавним информационным шумом, скоро будет обнародовано. Возможно, мы увидим большие «дыры», ведь еще недавно компания сообщала, что ей с января по апрель 2020 года удалось урегулировать убытки в размере 2,3 млрд руб. А сколько токсичных и проблемных дел за четыре года кризиса накопилось у героя вчерашних публикаций в СМИ, можно только предположить, говорит Лобода.

О суброгационном иске по КАСКО

Довольно распространенной является ситуация, когда страховая компания пострадавшего пользуется своим правом суброгации. Если страховая подала в суд на водителя, являющегося виновным:

Проверить срок исковой давности;

Была ли получена виновником ДТП претензия непосредственно от страховой компании;

Обратить внимание на то, как была составлена претензия;

Действительно ли была осуществлена выплата страховой компанией пострадавшему;

Проверить, не является ли сумма взыскания больше компенсационной суммы;

Определить, был ли виновник происшествия на тот момент при исполнении служебных обязательств.

Какие документы должны прилагаться к претензии:

- Документы-подтверждение размера причинённого убытка: акт об осмотре авто, фотографии, расчёт стоимости починки авто, либо чек об оплате починки;

- Документы, свидетельствующие о виновности: справка о ДТП, заключение об административном нарушении;

- Документы о подтверждении права компании на суброгацию: копия ПТС, копия полиса, чек об оплате, копия заявления потерпевшего о наступлении страхового случая.

«Правовой эксперт» и его преимущества, если нужны юридические услуги по страховым спорам?

1. Узкая специализация – юристы и адвокаты по страховым спорам.

Точно так же и надо поступать и тогда, когда вы получили претензию от страховой компании. Возникла проблема со страховой?

Найдите юриста, который специализируется на спорах со страховыми. Иногда потерпевший не знает, что нужен юрист, поэтому при поиске пишет:

адвокат (страховые споры) или адвокат по страховым выплатам.

Предоставляя в большинстве своем только юридические услуги – споры со страховыми компаниями, мы изучили всю необходимую судебную практику и шаги штатных юристов страховых знаем заранее.

Поэтому вы можете быть уверены, что доверили свою проблему специалистам, которые действительно смогу взыскать в вашу пользу максимальную сумму возмещения, насколько это позволяет нынешнее законодательство.

2. Нулевые затраты с вашей стороны на старте работы с вашим делом.

Расходы на проведение независимой экспертизы, оформление всех необходимых нотариальных документов, почтовые расходы и прочие сопутствующие затраты мы берем на себя.

До момента подачи иска в суд нужно очень скрупулёзно соблюсти все необходимые формальности – правильно организовать экспертизу, в срок отправить все телеграммы и письма, корректно подготовить доверенности (эти, казалось бы, мелочи, существенно влияют на исход суда).

Поэтому мы взяли на себя все эти заботы, включая оплату, так как возня с платежными документами гарантированно лишила бы вас покоя на несколько дней.

По практике, до начала суда необходимо произвести следующие виды затрат:

- выездной осмотр автомобиля – 1000 рублей;

- телеграмма для вызова представителей страховщика – 700 рублей;

- независимая экспертиза – 6000 рублей;

- нотариальная доверенность на право представления интересов – 2000 рублей;

- отправка досудебной претензии заказным письмом – 300 рублей.

ИТОГО: 10000 рублей.

Обратившись к нам за юридическими услугами для разрешения страхового спора, вы сразу после подписания договора экономите для себя 10 000 рублей.

3. Полная заинтересованность страхового юриста в вашем успехе.

Чем это подтверждается? Всё просто.

Вы платите за юридические услуги только после получения себе на счет всей суммы возмещения, которую мы отсудили у страховой компании в вашу пользу.

Так, в одном деле, наш клиент – мотоциклист со стажем, пострадал в аварии. Страховая компания виновника заплатила ему сумму в 10 раз меньше стоимости реального ремонта.

Фотографии мотоцикла, сделанные экспертом при осмотре

Фотографии мотоцикла, сделанные экспертом при осмотре

Юристы организовали экспертизу, которая рассчитала адекватную сумму ремонта. Этот расчет был отправлен в страховую компанию вместе с досудебной претензией.

И через 5 дней после отправки претензии наш мотоциклист получил на свой счет всю сумму, которую изначально ему недоплатила страховая компания.

Он был так поражен (в хорошем смысле), что лично привез нам в офис наш гонорар по делу со словами «Ребята, а я уже и не верил, что справедливость существует!».

Пресса о страховании, страховых компаниях и страховом рынке

По мнению регионального ведомства, компании осуществляют согласованные действия при реализации полисов ОСАГО. В черный список УФАС попали ЗАО СГ «УралСиб», ООО «СК «Согласие», ОСАО «РЕСО-Гарантия», ОАО СК «Альянс», СОАО «ВСК», ООО «Росгосстрах», ОСАО «Ингосстрах», ОАО «АльфаСтрахование», ОАО «СОГАЗ», ООО СК «ВТБ Страхование», ОАО САК «Энергогарант», ОАО СГ «МСК», ЗАО «МАКС», ЗАО «ГУТА-Страхование», ОАО СК «БАСК», ОАО «СГ МСК», ООО СК «ЮЖУРАЛ-АСКО», ООО СК «Цюрих», ООО «Группа Ренессанс Страхование», ОАО «ГСК «Югория», ОАО «ЖАСО». Сейчас антимонопольщики собирают доказательства совершения компаниями правонарушений при продаже полисов ОСАГО и просят автомобилистов помочь с доказательствами и фактами – видеосъемка, письменные заявления и другая информация, свидетельствующая о нарушениях, будут приобщены к делу.

На вопрос, что мешало раньше навести порядок на рынке ОСАГО в Челябинске, пресс-секретарь

Отказ в страховании ОСАГО — что делать, если страховая нарушает закон

14 правил ОСАГО сказано, что водитель в праве сам выбирать компанию для заключения договора. Если страховщики отказывают в полисе ОСАГО в 2017 году после получения полного пакета документов от автовладельца, они нарушают закон.

За все эти нарушения предусмотрена административная ответственность. Вам достаточно подать жалобу, чтобы страховщик понес наказания за свои действия. Поводы для законного отказа В сентябре 2014 года «Российской ассоциацией страховщиков» был опубликован документ. В нем определяется, что должны делать компании, если отказывают в страховании ОСАГО.

Он направляется не только водителю, но также ЦБ и РСА. Отказ в заключении ОСАГО может последовать, если:

- представлен неполный пакет документов;

- отсутствует связь с базой данных РСА;

- транспортное средство не прошло технический осмотр;

Отказ в оформлении полиса ОСАГО: как быть и куда жаловаться в 2021 году

Поскольку страховщики не желают работать в убыток, то клиенты получают отказ, слыша многочисленные отговорки:

- сбой программы.

- нет интернета;

- временно не работает база РСА;

Желание продать дополнительные страховки Не секрет, что практически все страховые компании помимо ОСАГО продают дополнительные добровольные продукты.

Порой заключить договор ОСАГО без допника невозможно.

Если клиент отказывается покупать полис с дополнительным пакетом страховых продуктов, то компания выставляет отказ. Ограниченное количество полисов Не секрет, что Центральный банк контролирует деятельность страховщиков и принимает решение, сколько бланков предоставить для оформления. Порой компания, из-за небольшого оборота, получает ограниченное количество полисов.

- постоянным или VIP клиентам;