Как получить одобрение займа

Любое финансово-кредитное учреждение требует гарантий возврата долга, к которым относятся:

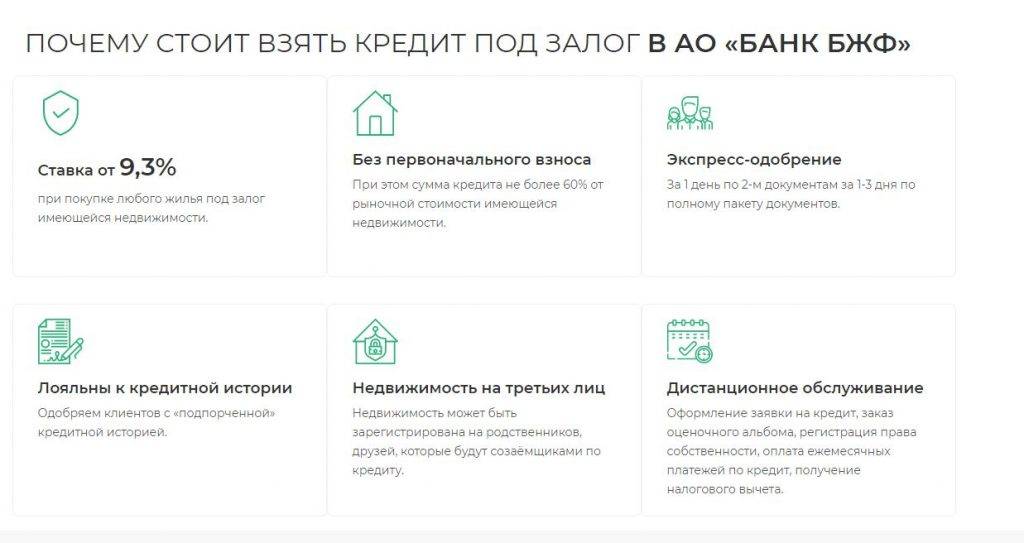

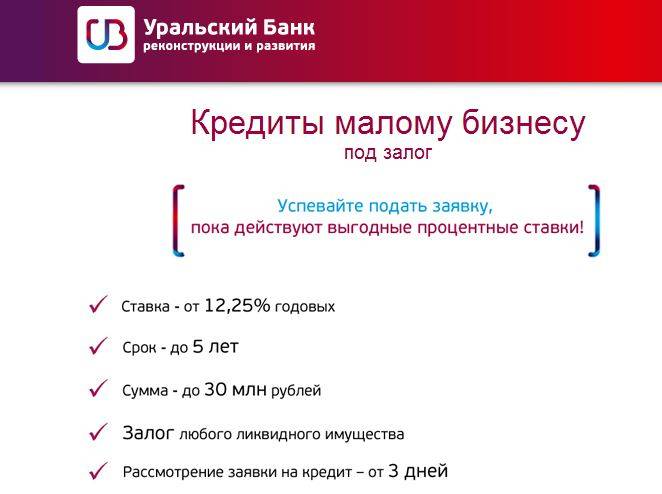

- Наличие залогового имущества. Залог подтверждает серьезность намерений клиента. О том, какое имущество заложить в банк, следует подумать заранее и подготовить всю необходимую документацию в подтверждение права собственности.

- Неиспорченная кредитная история. Шансы на получение кредита резко снижаются (практически до нуля), если у заявителя имеются просрочки по ранее взятым обязательствам.

- Компетентный бизнес-план, в котором отражены все расчеты, подтверждающие запланированную доходность предприятия.

- Дополнительный доход. Вероятность одобрения займа для малого бизнеса повысится, если клиент имеет официальное место работы либо другой доход, не связанный с новым бизнесом.

- Стартовый капитал не менее 25-30 % от запрашиваемой суммы. Наличие денежных средств на расчетном счете клиента повысит шансы на одобрение займа и поможет получить финансовую поддержку в требуемом объеме.

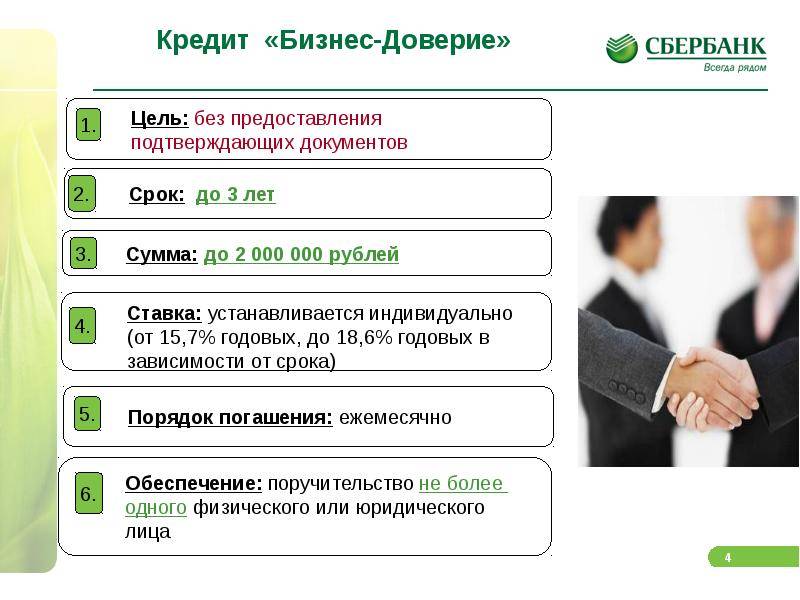

- Поручительство. В 2021 году поручителем может выступить как юридическое, так и физическое лицо с положительной кредитной историей.

- Франшиза. Финансовые учреждения охотнее выдают льготный кредит под открытие дочернего предприятия проверенного бренда, чем на совершенно новую, никому не известную компанию.

Как взять кредит на покупку бизнеса?

Важным обстоятельством выступает кредитная история, она должна быть идеальна, иначе банки даже не будут рассматривать заявку.

- специальные программы для индивидуальных предпринимателей, которые желают получить небольшой займ в кратчайшие сроки;

- взять кредит под бизнес с нуля, в качестве целей кредита может выступать покупка оборудования, траты на открытие нового дела, организационные моменты;

- экспресс программы, когда деньги получаются без сбора многочисленных документов, а также поручителей, они выдаются в срочном порядке.

- Пройти регистрацию ИП или ООО, поставить его на налоговый учет или же определиться с франшизой. Получить кредит на неизвестный бизнес сложно, проще, когда бренд известен и займ берется на его покупку. Но в случае открытия бизнеса под франчайзинг заемщик должен сам проверять доходность выбранной франшизы.

- Создание бизнес плана. Без знания направления развития и четкого описания проекта, банковские инвесторы не согласятся выдать кредит. В бизнес-плане приводятся бухгалтерские расчеты, обзор рынка и составляется график, по которому будет погашаться займ.

- Подготовка залога. Имущество, рассмотренное в качестве залога, значительно повысит шансы на получение кредита. Под имущественным обеспечением понимают производственное оборудование, ценные бумаги, производственные и жилые комплексы, автотранспорт, также возможно финансирование под залог самого бизнеса. Вместо залога можно привлечь поручителя. В случае если необходимо получить кредит на покупку готового бизнеса без залога и поручителей, обязательно нужно вносить стартовый капитал, он будет равен 30% от предполагаемой суммы кредита.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Требования к заемщику

- организации (кроме кредитных), которые внесены в реестр юридических лиц;

- индивидуальные предприниматели;

- физические лица, получающие доход от предпринимательской деятельности;

- юридические лица коммерческих форм;

- лица, занимающиеся юридической практикой: адвокаты, нотариусы.

- чистая кредитная история;

- отсутствие судимости;

- платежеспособность;

- возраст заемщика до 40 лет, желательно чтобы он состоял в браке;

- залоговое обеспечение;

- отсутствие неоплаченных налогов и штрафов;

- постоянная регистрация в том же регионе, в котором находится банк-заемщик.

Без соблюдения вышеописанных требований получить кредит под готовый бизнес или стартап не получится.

- для малого бизнеса установлен срок в год;

- для среднего – не менее 18 месяцев.

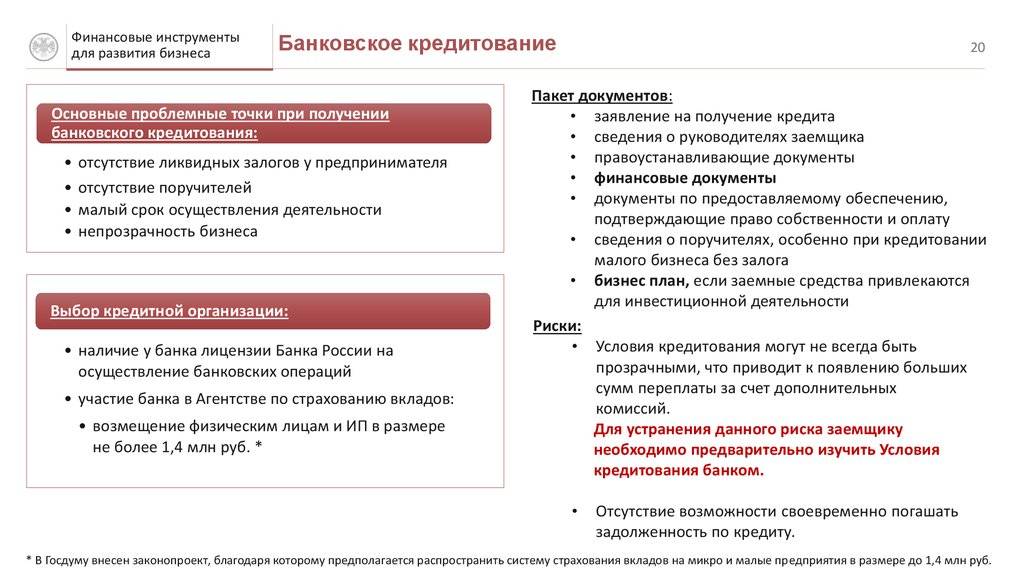

Необходимые документы

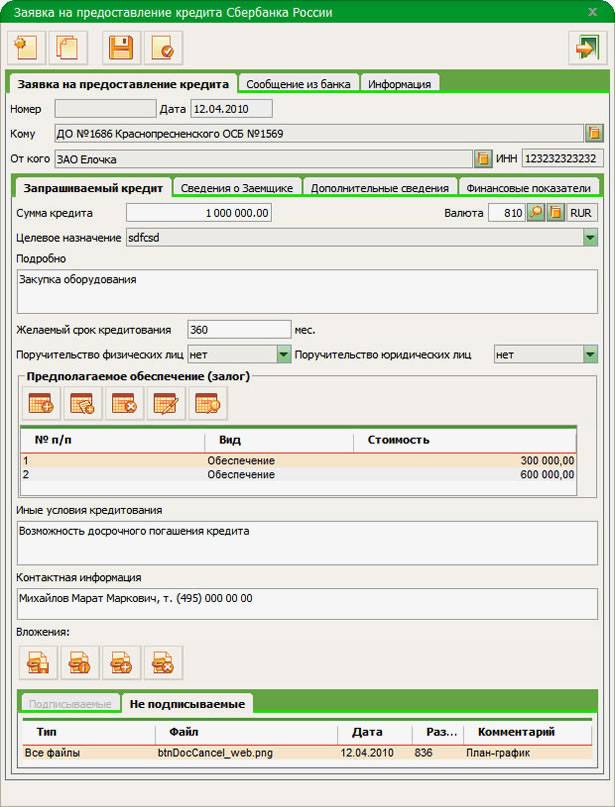

- заявление;

- паспорт, не только заемщика, но и поручителя;

- военный билет;

- контракты с поставщиками и договора с арендодателями;

- налоговые и бухгалтерские отчеты;

- выписку из ЕГРИП;

- регистрационные, учредительные документы и устав бизнеса;

- бизнес – план;

- справку о доходах (2-НДФЛ);

- договор франшизы;

- документы, которые будут подтверждать, что есть залог.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Соглашение должно быть заключено только в письменной форме, если это выполнить в электронном виде, то договор будет недействительным.

Альтернативные способы финансирования бизнеса

Благодаря существованию различных видов займов, собственник бизнеса в зависимости от своих потребностей может прибегнуть к альтернативным вариантам:

- долгосрочные займы;

- первый займ без процентов на карту без отказа;

- займы в кредитном потребительском кооперативе.

1. Долгосрочные займы – микрокредитование физических и юридических лиц на срок от 2 до 12 месяцев. Сумма займа может составлять от 30 000 до 100 000 рублей. Хотя некоторые МФО могут предложить более крупные микрокредиты. Ставка устанавливается заимодателем, а ее предельное значение определяет Банк России. В июле-сентябре 2020 года она составляла 204% годовых или 0,6% в день для займов размером 30 000 – 100 000 рублей на срок от 6 до 12 мес. Максимальная стоимость займов больше 100 000 рублей равнялась 48% годовых.

Выдачей долгосрочных займов занимаются:

| Займы на длительный срок | Максимальная сумма займа | Максимальный срок займа | Процентная ставка |

| МигКредит | 100000 руб. | 336 дней | 0,02—0,98% в день |

| МаниМен | 80000 руб. | 126 дней | 0—1% в день |

| До зарплаты | 20000 руб. | 30 дней | от 0,5% в день |

| Доброзайм | 100000 руб. | 364 дн. | 0—1% в день |

| Вивус | 100000 руб. | 364 дн. | 0—1% в день |

| Быстроденьги | 100000 руб. | 180 дней | 0—1% в день |

| Деньги на дом | 60000 руб. | 182 дн. | до 0,87% в день |

| Мани на диване | 50000 руб. | 168 дней | 0,83—1% в день |

| Деньга | 100000 руб. | 365 дней | 0,001—0,97% в день |

Оплата «длинных» займов происходит равными платежами каждые 2 недели или раз в месяц.

2. Займ без процентов дает каждая вторая МФО. Этот продукт имеет ряд особенностей: небольшая величина (до 15 000 – 30 000 рублей), единоразовая выдача (только для первых клиентов), короткий срок пользования (7 – 30 дней). Беспроцентные займы нельзя пролонгировать и допускать просрочек, иначе начислят % за каждый день пользования.3. Займы для бизнеса в КПК отличаются дороговизной. КПК в целях развития экономики региона финансируют местный бизнес, частных предпринимателей, являющихся членами кооператива. Займы выдаются за счет средства фонда финансовой взаимопомощи. Пайщики КПК имеют больше шансов взять заем без справок и поручителей. При возникновении проблем с погашением можно договориться о реструктуризации.

Итог

Ища, где взять займ для бизнеса, тщательно проанализируйте различия и нюансы разных источников финансирования. Подумайте, готовы ли вы к проверкам вашей фирмы, залоговому обеспечению. Определитесь, в каком статусе собираетесь обращаться – как физическое лицо или юридическое. На основе этого вам будет проще выбрать подходящие условия по займам.

Займ для бизнеса в крупных городах

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Новосибирск

- Омск

- Самара

- Челябинск

- Ростов-на-Дону

- Уфа

Займы для бизнеса других городах

- Балашиха

- Долгопрудный

- Домодедово

- Жуковский

- Коломна

- Королев

- Красногорск

- Люберцы

- Мытищи

- Ногинск

- Одинцово

- Орехово-Зуево

- Подольск

- Пушкино

- Раменское

- Сергиев Посад

- Серпухов

- Химки

- Щелково

- Электросталь

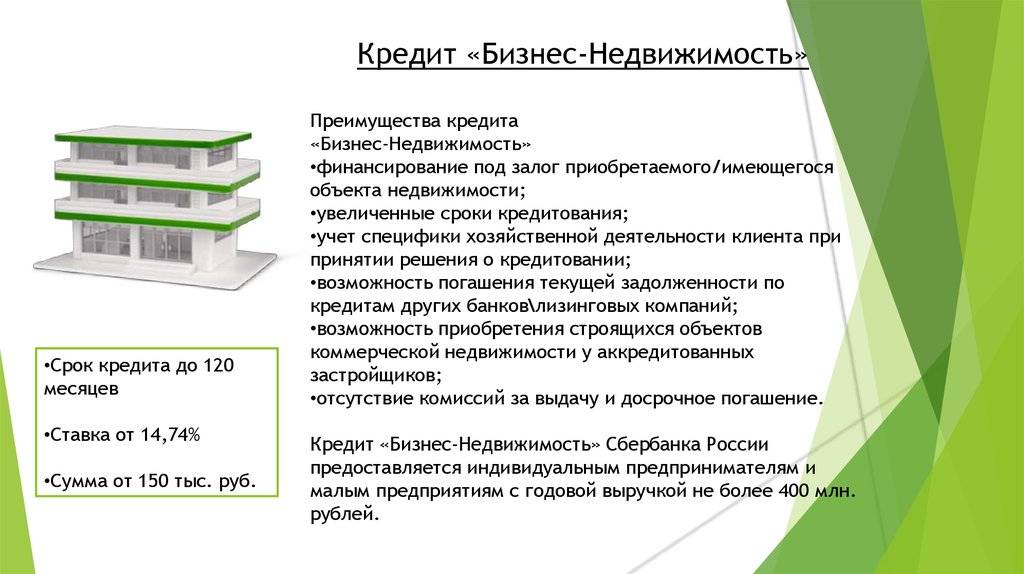

Пакет документов и требования к заемщикам

Для рассмотрения заявки на получение заемных средств, потенциальный клиент предоставляет:

- Анкету-заявление на выдачу кредита.

- Учредительные и регистрационные документы – устав, изменения устава, паспорта физических лиц, свидетельство о ведении экономической деятельности.

- Финансовую отчетность коммерческого предприятия – КУДиР, налоговую и бухгалтерскую отчетность за 4 последних налоговых периода.

- Документы, отражающие хозяйственную деятельность компании, – копии договоров аренды, лизинга, кредитные соглашения, договора с контрагентами.

В индивидуальном порядке банк может запросить дополнительные бумаги или справки для уточнения некоторых данных.

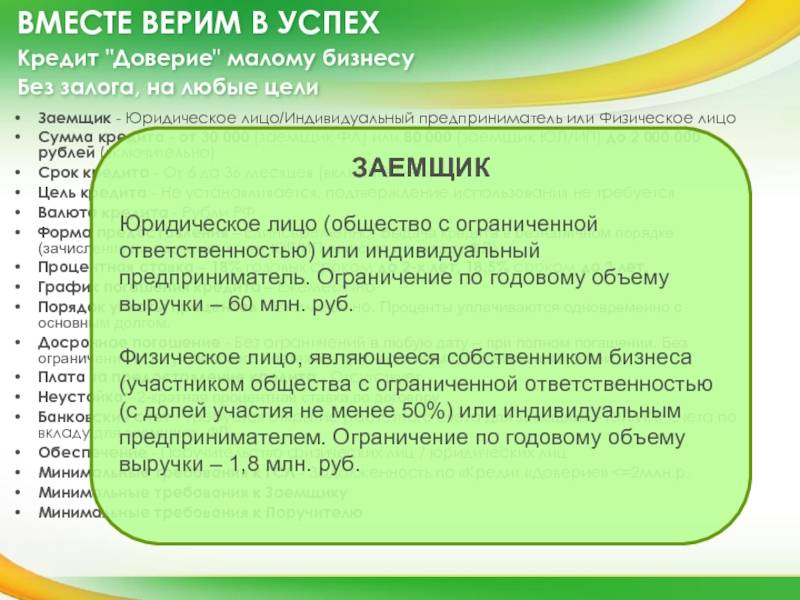

Стать заемщиком могут физические лица – граждане России или юридические лица-резиденты РФ. Годовая выручка предприятий не может превышать 400 млн рублей. Минимальный срок ведения деятельности для торговли – 3 месяца, для иных несезонных видов – полгода, для сезонной деятельности – 1 год.

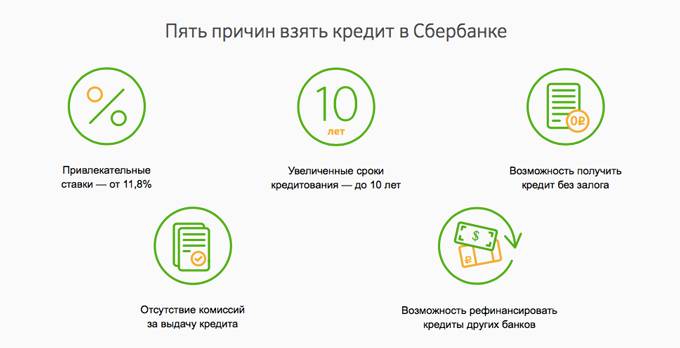

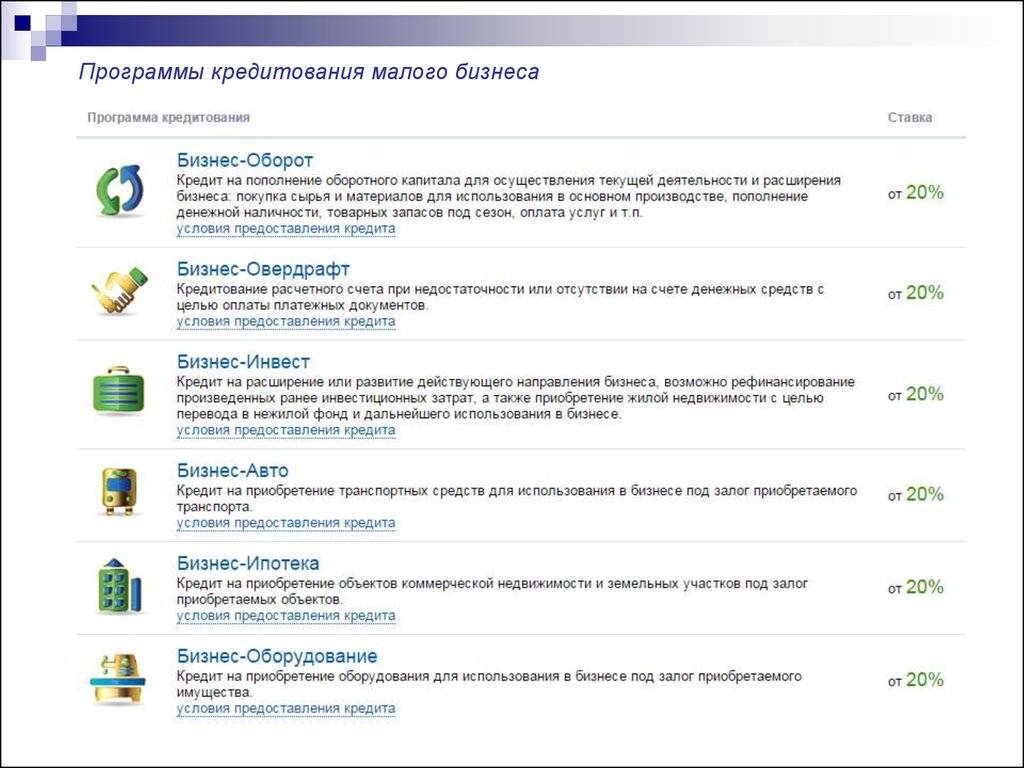

Особенности кредитования малого бизнеса

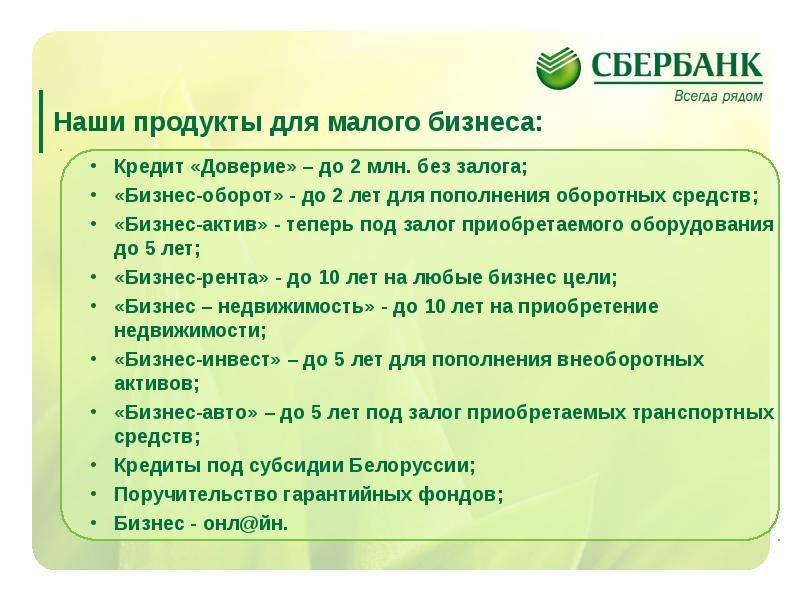

Многие банковские учреждения разрабатывают специальные программы для малого бизнеса. Ставки по ним зачастую ниже, чем по ссудам для физических лиц, а выплаты можно отнести к расходам предпринимателя (то есть уменьшить налогооблагаемую базу). В зависимости от целей использования такие программы можно разделить на несколько типов:

- на открытие нового бизнеса;

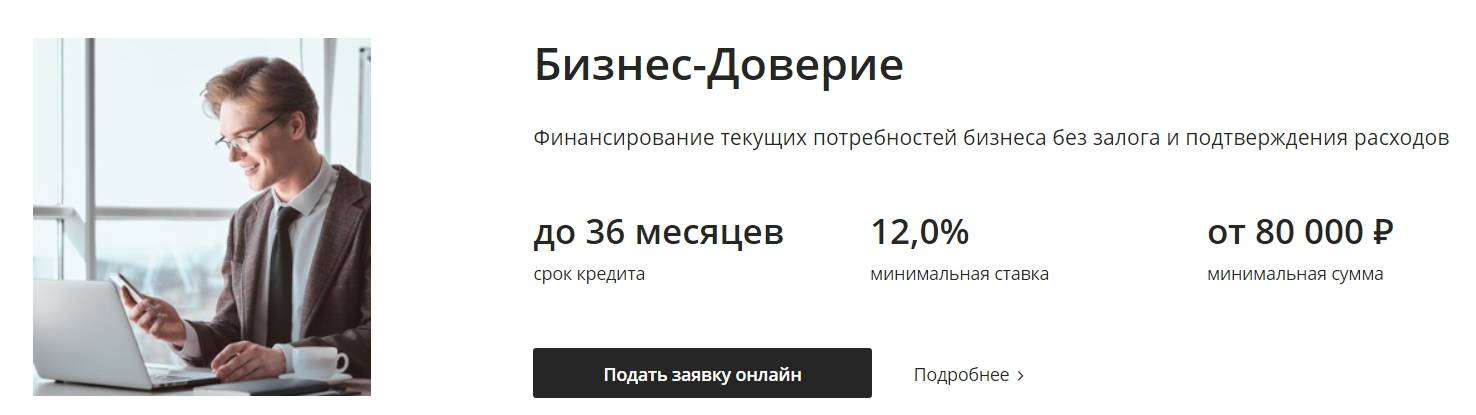

- на развитие имеющегося бизнеса (займы для ИП на пополнение оборотных средств, исполнение текущих контрактов и др.);

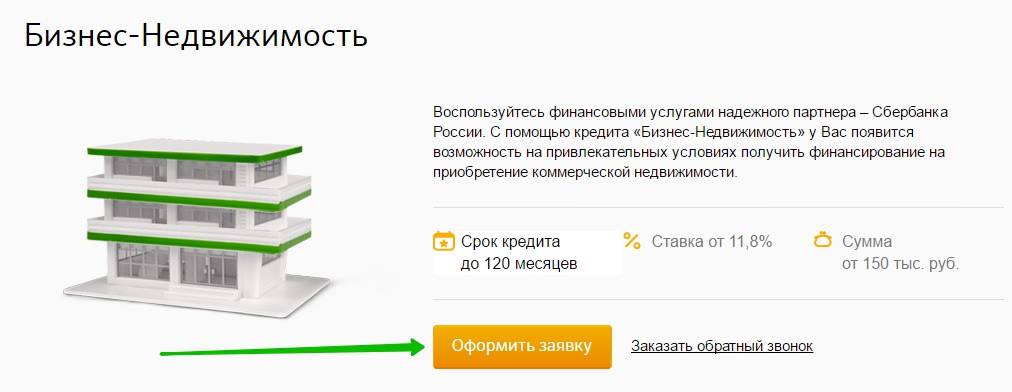

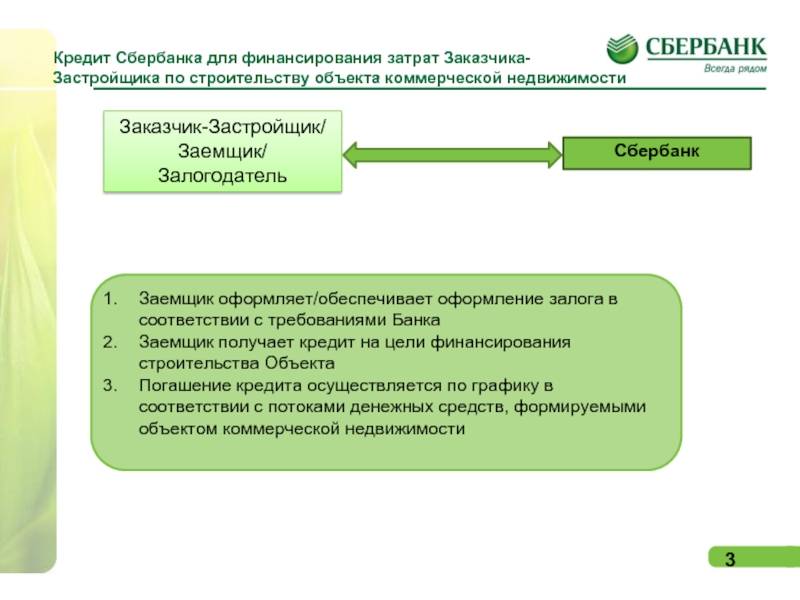

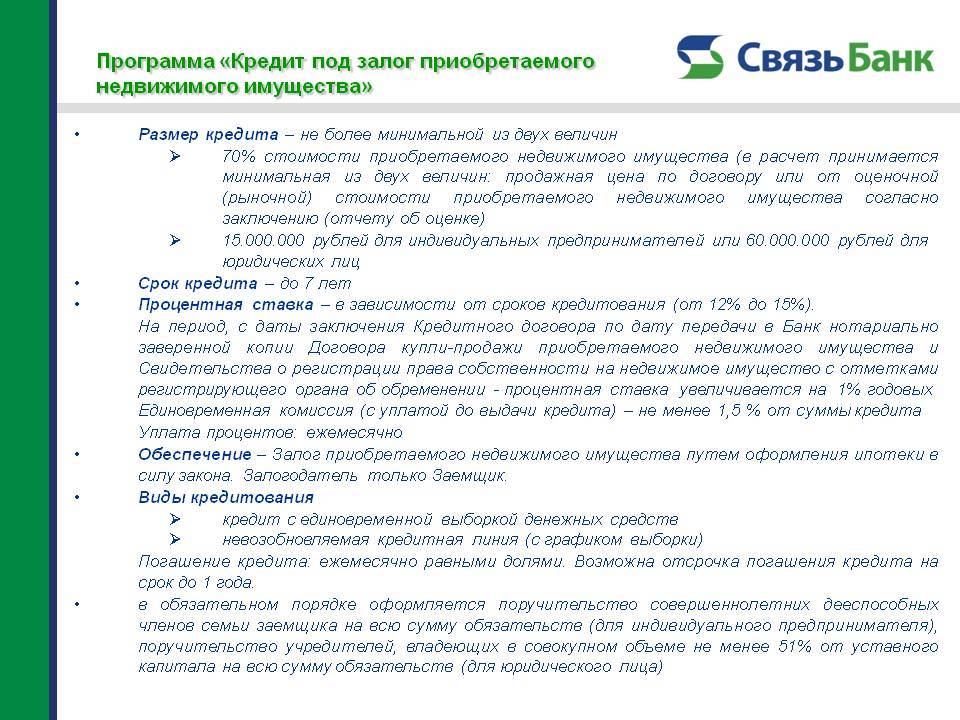

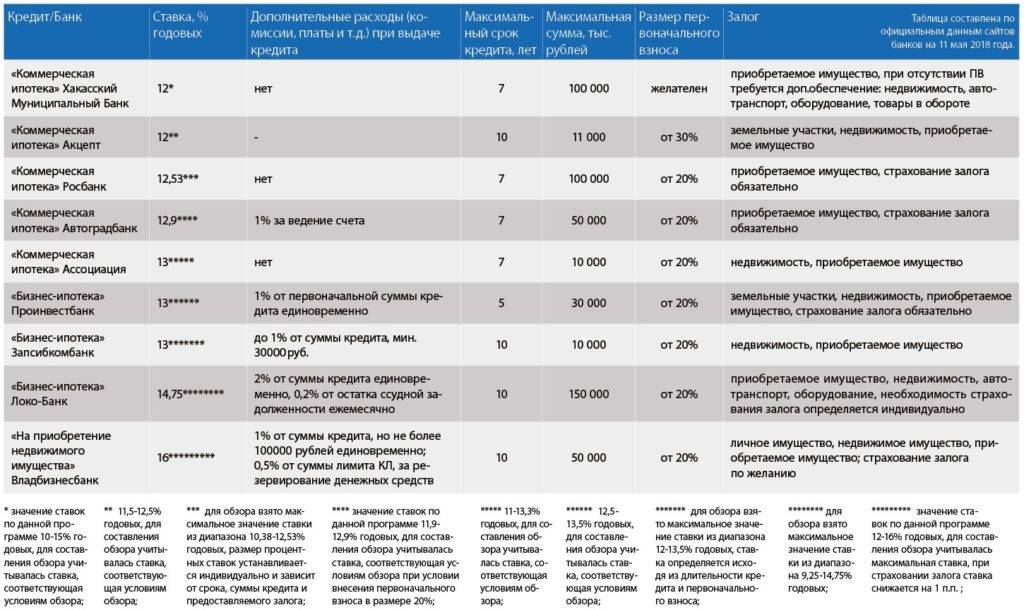

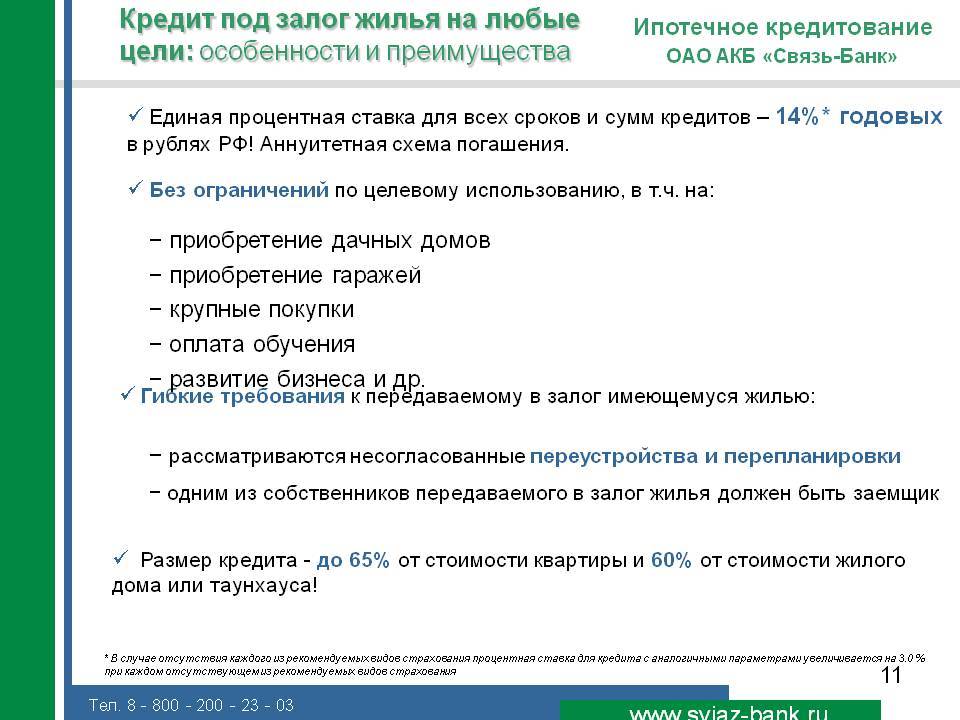

- на строительство или покупку недвижимости;

- на оплату срочных платежей, если на счету недостаточно средств (овердрафт).

Несмотря на разработку специальных программ, банки не всегда охотно выдают кредиты индивидуальным предпринимателям. Финансовые учреждения предпочитают сотрудничать с предприятиями или физическими лицами, поскольку им проще подтвердить свою платежеспособность. Проверить, насколько платежеспособен ИП, гораздо сложнее, поскольку его отчетность часто составляется в упрощенном порядке. Кроме того, банкам тяжело отследить, на что пойдут займы – на развитие бизнеса или личные цели, поэтому такие ссуды считаются более рискованными.

Особенно сложно оформить кредит для ИП c плохой кредитной историей. В этом случае могут помочь только кредитные брокеры. Специалисты являются не просто посредниками между банком и заемщиком, но и финансовыми консультантами, которые хорошо понимают специфику бизнеса, разбираются в бухгалтерской отчетности и юридических нюансах. Брокер может заранее оценить возможности получения ссуды, а при необходимости – провести работу, которая позволит предпринимателю повысить его шансы на получение требуемой суммы.

Если вам нужны услуги кредитного брокера в Москве, вы всегда можете обратиться за помощью в компанию «ЛионКредит». Мы сотрудничаем со всеми банковскими учреждениями, поэтому клиенты могут рассчитывать на наиболее выгодные условия ссуды. Наши специалисты помогут оформить кредит для предпринимателей даже в том случае, если у вас нет обеспечения и поручителей. Мы проведем полный анализ документации, выберем оптимальную кредитную программу и подадим заявки сразу в несколько банков. LionCredit станет вашим надежным финансовым представителем, который поможет получить средства в любой ситуации!

Где взять кредит в Москве для ООО в 2021 году

Если вдруг ООО потребовалось срочное кредитование на сумму от 3 млн. рублей, первым делом следует подготовить необходимый пакет документов. Когда это сделано, необходимо обратиться в банк с собранными документами.

Банки не против предоставления кредитов для ООО, а даже наоборот. Прибыль банка в процентах, которые он получает за свою ежемесячную процентную ставку. Так как суммы при получении таких кредитов большие, и берутся они не на 1-2 года, банк получает хорошую прибыль и дорожит такими клиентами.

К заемщикам, с расчетным счетом в другом банке, или начинающим бизнесменам банк относится более подозрительно Связано это с тем, что на старте бизнес может прогореть, и банк может понести убытки. Кроме этого, бывали случаи, когда заемщик, после получения кредита, скрывался от сотрудников банка и не платил по счетам.

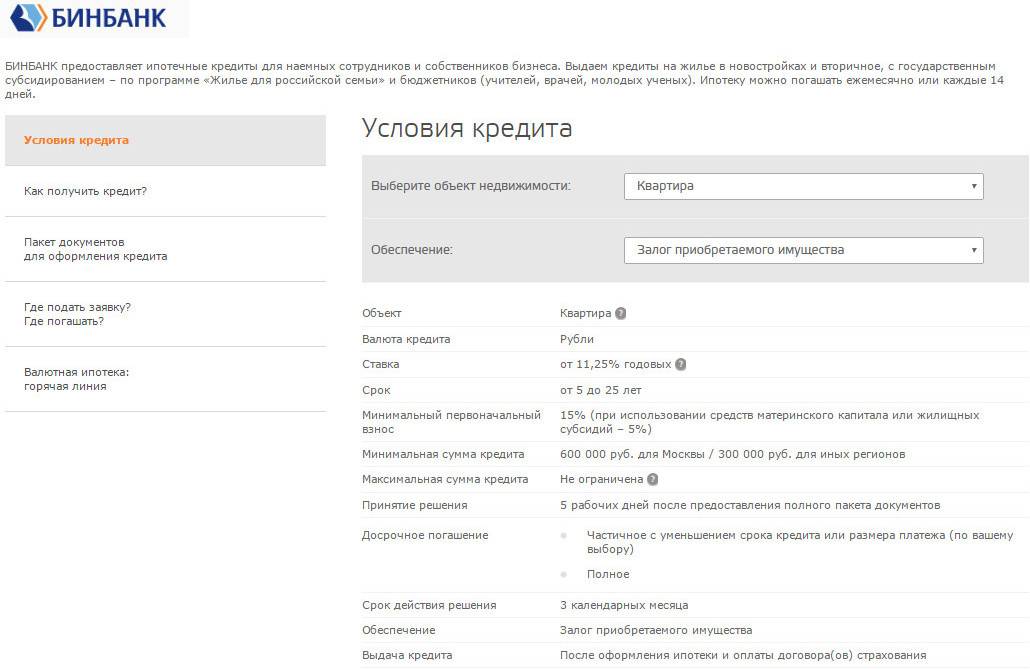

Куда же лучше обратиться при срочной необходимости кредитования в Москве в 2021 году фирме ООО? В таблице представлены наиболее востребованные банки в данной области и предлагающие неплохие варианты кредитования на сумму от 3 000 000 рублей для бизнеса.

| Наименование организации | Процентная ставка | Сумма кредитования | Срок кредитования |

| Сбербанк | от 14,7% годовых | От 3 млн. рублей | До 10 лет |

| Альфа-Банк | от 12,97% годовых | до 30 млн. рублей | До 10 лет |

| Банк Восточный | от 13,2% годовых | до 30 млн. рублей | До 15 лет |

| Совкомбанк | 12,7% годовых | до 200млн. рублей | До 15 лет |

| МТС банк | от 15,1% годовых | до 60 млн. рублей | До 20 лет |

| Бинбанк | от 9,8% годовых | до 10 млн. рублей | До 7 лет |

| Ак Барс Банк | от 13% | до 3 млн. рублей | До 15 лет |

Как видно из таблицы, процентные ставки и суммы на кредиты сильно отличаются. Собирать информацию нужно перед обращением в банк. Неправильно подобранный кредитор может принести много лишних денежных трат впустую.

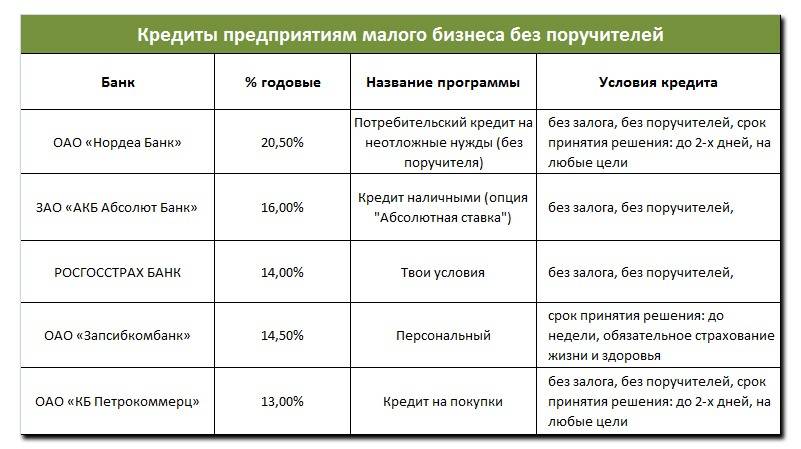

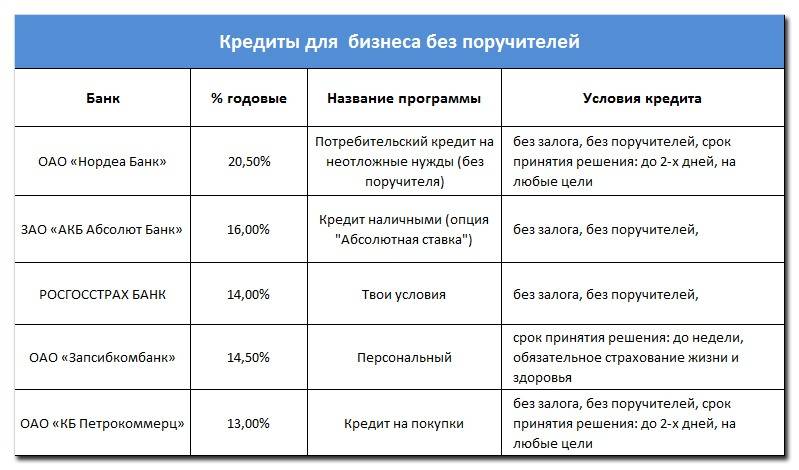

Если потребность в кредите велика, и нет возможности предоставить кредитору поручителя или залог, то большинство банком может запросто отказать и не выдать такую сумму, тем более для начинающего бизнеса. В таблице представлены организации, выдающие денежные средства в кредит без поручителей и залогов на развитие бизнеса ООО в Москве в 2021 году.

| Наименование организации | Процентная ставка | Сумма кредитования | Срок кредитования |

| Банк Восточный | от 16% годовых | От 10 млн. рублей до 20 млн. рублей | До 15 лет |

| Московский кредитный банк | от 25% годовых до 38% годовых | до 1 млрд. рублей | До 15 лет |

| Центр-инвест | от 17,2% годовых до 25 % годовых | до 300 млн. рублей | До 15 лет |

| Альфа-банк | от 19% годовых | до 50 млн. рублей | До 10 лет |

Из таблицы видно, что процентные ставки на кредиты для ООО без поручителей и залогов намного выше, чем в стандартных кредитах с предоставлениями и выполнениями всех требований заемщика. Банк, повышенными процентами, немного страхует самого себя от развала бизнеса и возможных неуплат по кредиту.

Система поддержки малого бизнеса в РФ

Самая распространенная практика – компенсация части процентной ставки за кредит. Допустим, предприятие привлекло средства для финансирования своей текущей деятельности под 15% годовых. Ставка рефинансирования на сегодняшний день – 7,75% годовых. Государство может компенсировать до 3/4 от ставки рефинансирования, или до 6% годовых. Таким образом, предприятие заплатит за кредит уже на 15% за год, а всего лишь 9%. Ведь 6% за него компенсирует государство.

Поддержка малого предпринимательства в 2021 году – мера очень хорошая и привлекательная. Но у нее есть два проблемных вопроса. Во-первых, далеко не каждое малое предприятие кредитуется, особенно сейчас, когда ужесточилась политика банков в части предоставления денежных средств. Во-вторых, для получения компенсации необходимо собрать достаточно объемный пакет документов, на что пойдет не всякое малое предприятие. Часто у малого бизнеса бухгалтерский учет ведется на аутсорсинге, поэтому совершенно не очевидно, кто будет формировать необходимый пакет документов. Тем не менее, данная мера работает во всех регионах и является самой популярной.

Что влияет на решение банка о выдаче кредита

Сотрудники банковской организации имеют право не оглашать причину отказа в оформлении займа. Клиенты могут только догадываться о том, какой фактор стал решающим во время обработки заявки. Решение принимают на основании:

- кредитного лимита, заявленного бизнесменом;

- кредитной репутации;

- прибыли за вычетом выплат по кредиту.

Выделяют и субъективные причины, которые могут негативно отразиться на решении по кредиту. В частности, если предприниматель задействован в судебном процессе или находится в состоянии раздела имущества, банк будет вынужден снизить кредитный лимит.

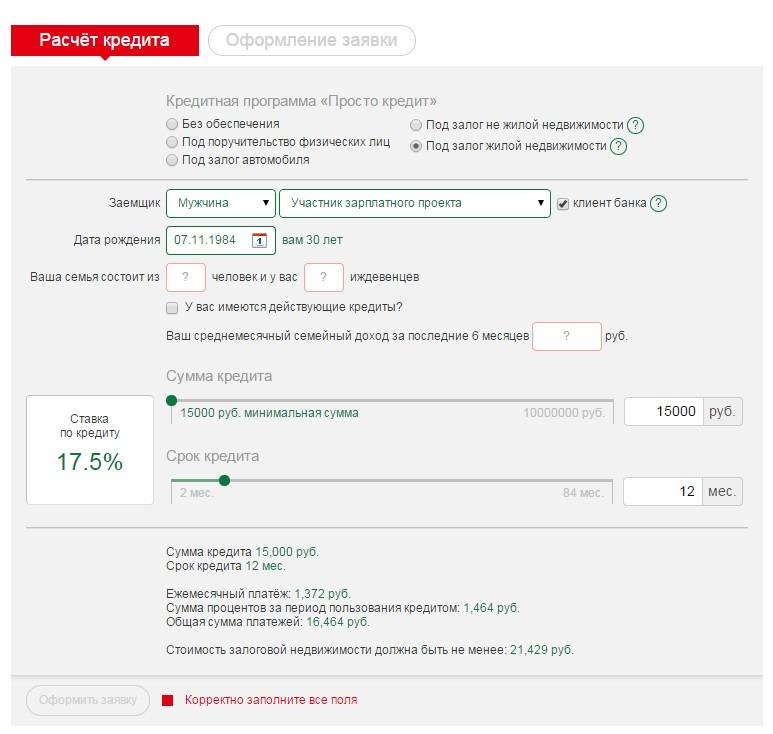

Кто принимает решение

На этапе предварительной обработки информации из анкеты решение принимает компьютер. В зависимости от кредитной репутации, величины дохода, возраста и семейного положения начисляют и суммируют баллы. Финансовая организация устанавливает пороговое значение: если сумма баллов для данного физического лица превышает заявленный минимум, заявка получает одобрение. В момент рассмотрения полного пакета бумаг на получение кредита, решение принимает комиссия из двух-пяти сотрудников банка. Состав комиссии и тщательность проверки зависит от благонадежности бизнес-клиента. Рассмотрение заявки проходит дистанционно: клиент не участвует в обсуждении и не сможет каким-либо образом подкупить сотрудников организации.

На каких условиях можно взять кредит для бизнеса в Москве

Каждый банк диктует свои условия. Но для желающих взять кредит на бизнес есть ориентир:

длительный срок существования предприятия. Оно должно работать не менее 9-12 мес. с момента регистрации;

возраст заемщика должен превышать 21-23 лет, но не более 65 лет;

претендент на кредит – российский гражданин;

предоставление поручительства или залога ликвидного имущества (формы залога могут предлагать на выбор)

Обратите внимание, финансирование осуществляется без первого взноса;

хорошая кредитная история (возможно требование – наличие КИ по бизнес-кредитам);

наличие необходимых документов.

Если кредит берет учредитель или соучредитель юрлица, его максимальная доля в УК не может быть меньше 25%. Для юрлица доля участия в УК РФ, субъектов РФ, не должна превышать 25%. Доля других юрлиц в уставном капитале не должна быть больше 49%.

Как правило, нужны такие документы:

- паспорт заемщика, копии паспортов физлиц, которые участвуют в сделке;

- финансовая отчетность организации за последний год;

- уставные документы;

- документы, свидетельствующие о наличии имущества бизнеса (ОС, транспорт).

В процессе оформления кредита могут потребоваться дополнительные документы:

- подтверждение целевого использования кредита (для ИП, юрлиц);

- справка о доходах заемщика;

- при взятии ссуды АО, ОАО — выписка из реестра акционеров/владельцев именных ценных бумаг;

- копии кредитных договоров заёмщика, поручителей с прочими кредиторами при наличии таковых.

Выдача займов на деятельность по франшизе

Получение кредита для малого бизнеса существенно упрощается наличием договора о деятельности по франшизе. Если бизнесмен действует от имени популярного бренда, шансы повышаются.

После оформления договора о франчайзинге предприниматель получает готовый бизнес-план, который следует предоставить банку после оформления заявки. В отдельных случаях франчайзер поставляет оборудование и технику для ведения дела: таким образом, корпорации контролируют качество услуг и товаров, реализуемых от имени бренда. Если для открытия личного дела по франшизе нужен кредит для малого бизнеса, свяжитесь с представителем бренда и узнайте, с какой финансовой организацией следует сотрудничать. Банк – партнер компании обработает заявку быстрее, чем сотрудники сторонней организации и даст утвердительный ответ по заявке в случае, если договор на покупку франшизы уже заключен.

Особенности выдачи займов начинающим предпринимателям

Кредиты малому бизнесу с нуля – отдельная программа выдачи займов. Финансовые организации разрабатывают системы выдачи заемных средств, представляющие большую выгоду, чем займы для индивидуальных клиентов. Заем для открытия личного дела характерен рядом отличий:

- увеличенный кредитный лимит для предпринимателей;

- перевод денег на расчетный счет компании;

- наличие гарантий: поручительство, залог, страхование жизни предпринимателя;

- процентная ставка выше, чем для индивидуального заемщика.

Банки соревнуются за внимание клиентов и упрощают процедуру выдачи займа. Если бизнесмену нужен кредит для малого бизнеса без залога, стоит позаботиться о:

- подготовке подробного финансового отчета;

- описании будущих перспектив компании;

- свидетельстве о платежеспособности.

Заявки владельцев фирм на получение кредита для малого бизнеса без предоставления дополнительных гарантий банки рассматривают в отдельном порядке. О том, каким будет решение для бизнесмена, может судить только сотрудник финансовой организации. Меньше всего вероятность успеха для тех предпринимателей, кто уже выплачивает задолженность по кредиту, или напротив – ранее не пользовался услугами займа. Выдача суммы на развитие фирмы без залога отличается рядом отрицательных свойств:

- укороченные сроки погашения задолженности;

- годовая ставка в 1,3 – 1,7 раза выше, чем для займа с обеспечением;

- уменьшенный кредитный лимит.

При условии одобрения заявки кредит без залога оформляют в течение одного-двух часов. Рассмотрение заявления занимает до пяти рабочих дней.

Заемные средства предприниматель использует только по назначению. В договоре банк указывает цель выдачи денег: основание нового бизнеса, развитие компании, погашение задолженности, пополнение объема оборотных средств. Если сотрудникам финансовой организации станет известно о нецелевом расходовании денег, в дальнейшем кредитовании предпринимателю откажут.