Как досрочно вернуть долг по кредитной карте

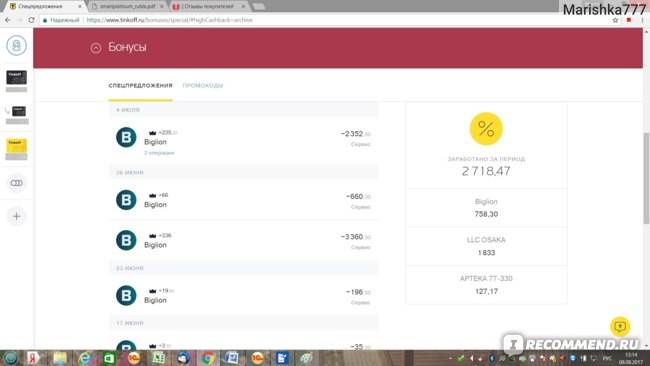

Кредитки Тинькофф Банка популярны у клиентов благодаря своим опциям: льготному сроку, кешбеку, бонусным программам и пр. Но при всех достоинствах, стоит отметить высокие проценты кредитования после окончания льготного периода. Поэтому вопросы досрочного возврата кредита и закрытия карты возникают часто.

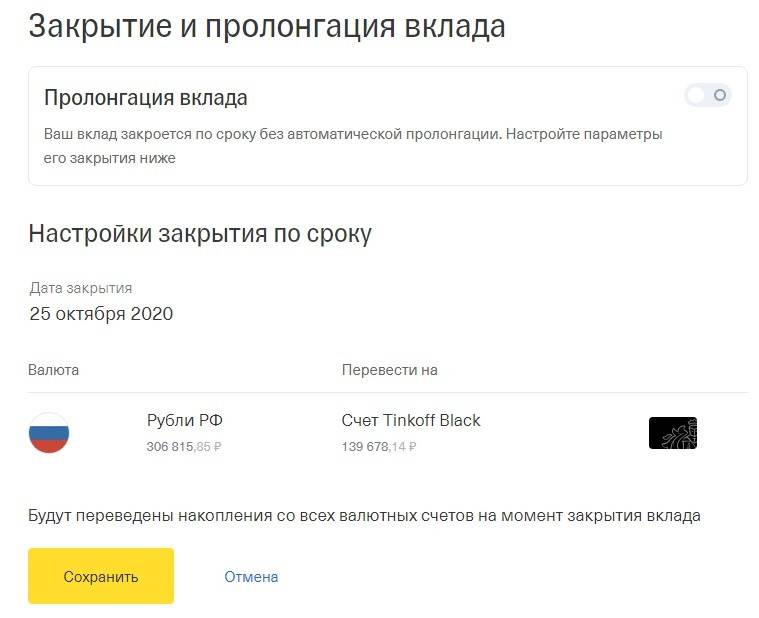

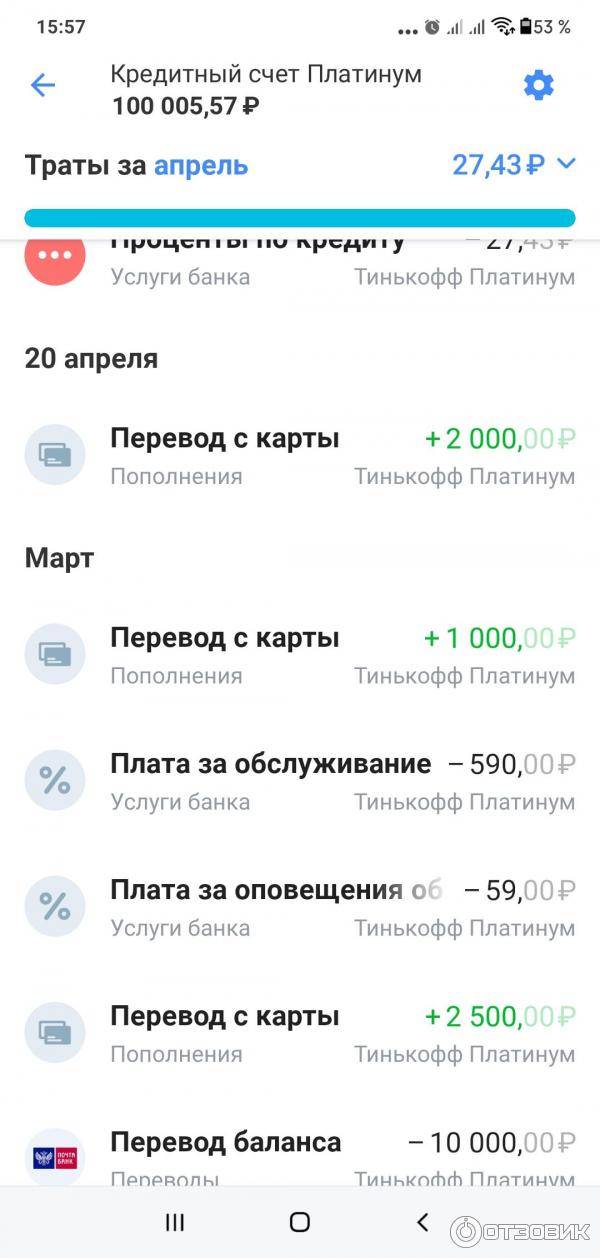

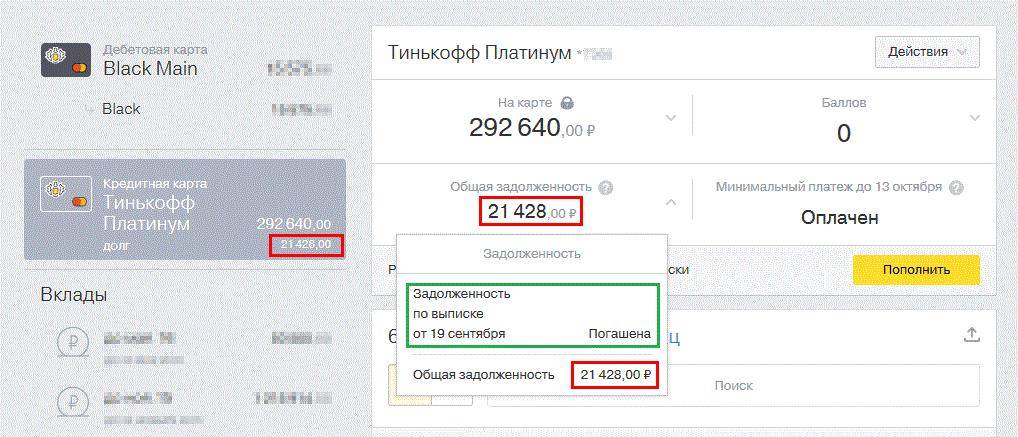

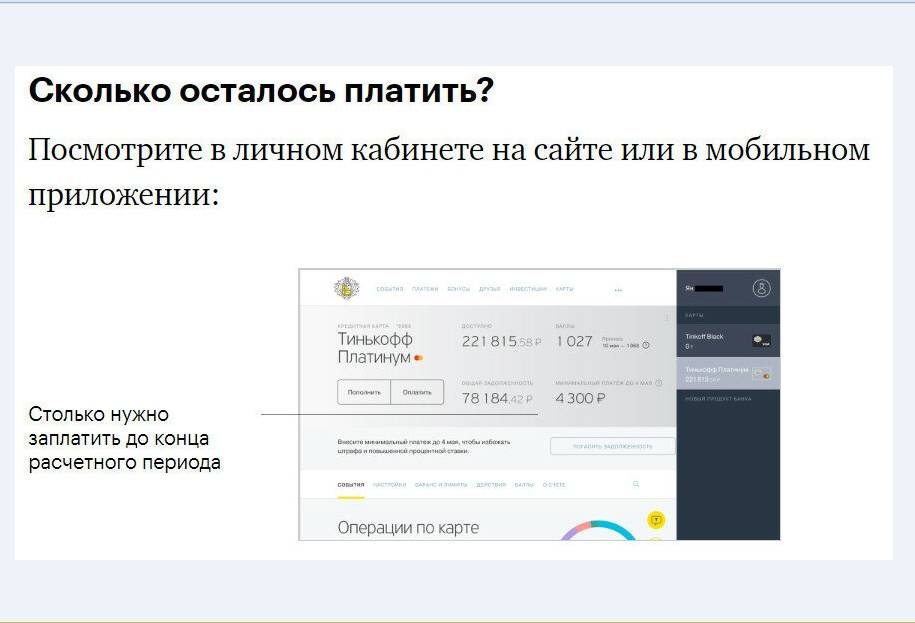

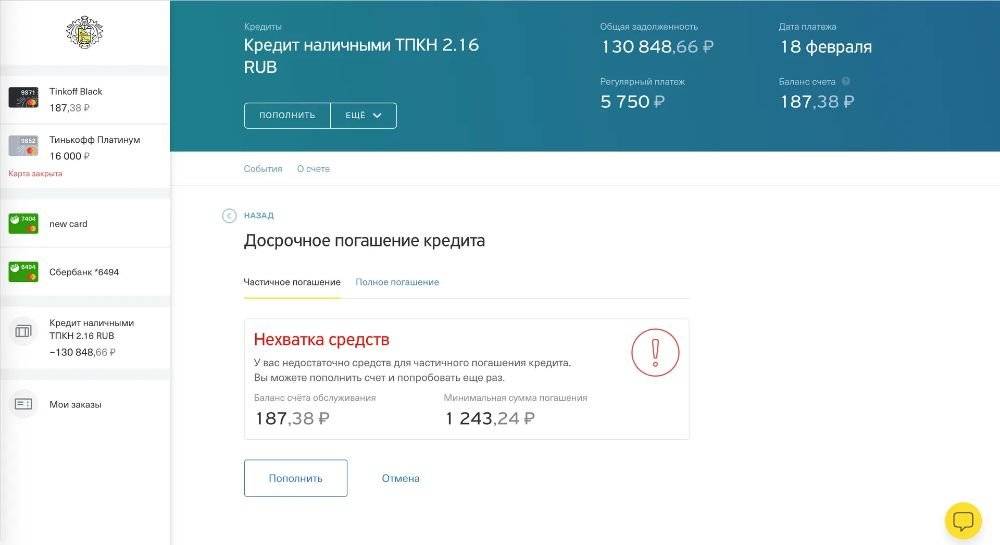

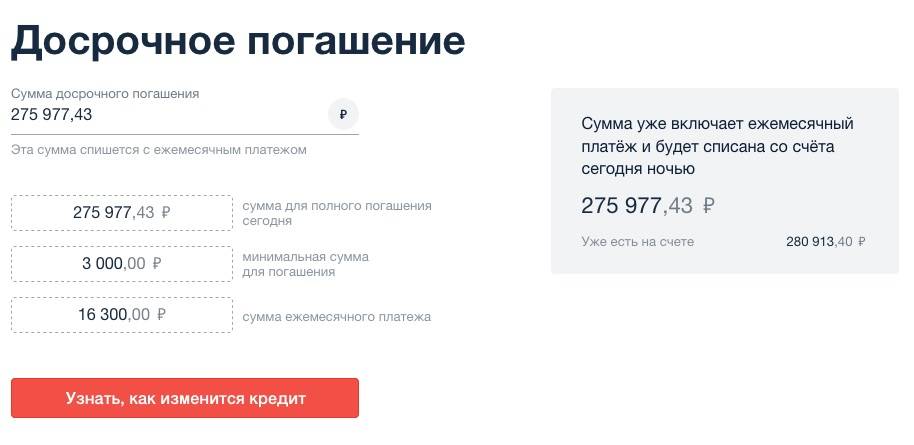

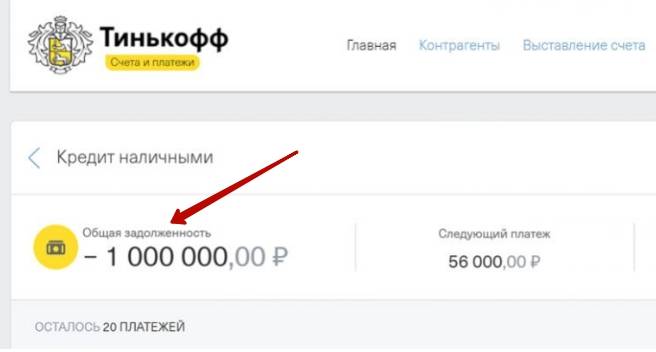

Чтобы закрыть долг по кредитке Тинькофф, нужно получить информацию о текущем остатке и процентах. Это можно сделать в личном кабинете или у специалиста колл-центра. Предупреждать о возврате долга не требуется: вся внесенная на счет сумма будет списана автоматически. Клиенту остается удостовериться в отсутствии задолженности по карточному счету и запросить в банке справку. Если вы предполагаете пользоваться карточкой в дальнейшем, вам стоит минимизировать затраты на ее содержание и отслеживать выписку. Ежемесячно банк сообщает о сумме долга по карте: например, при подключенных услугах, плата за них списывается за счет кредитного лимита.

Принимая решение закрыть кредитную карту, нужно направить в Тинькофф заявление, погасить полностью задолженность, отключить все платные сервисы и сдать пластик в банк. Обязательно при этом запросить из банка справку о закрытии карточного счета.

Процедура досрочного погашения займа в Тинькофф банке

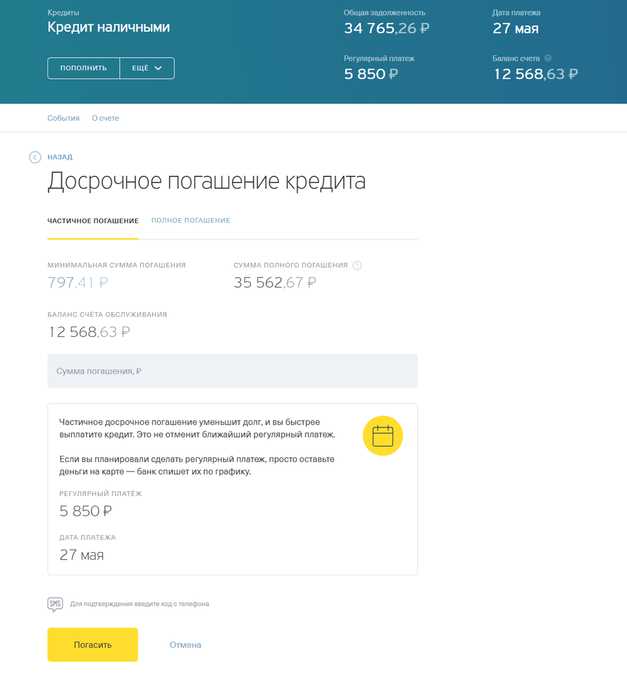

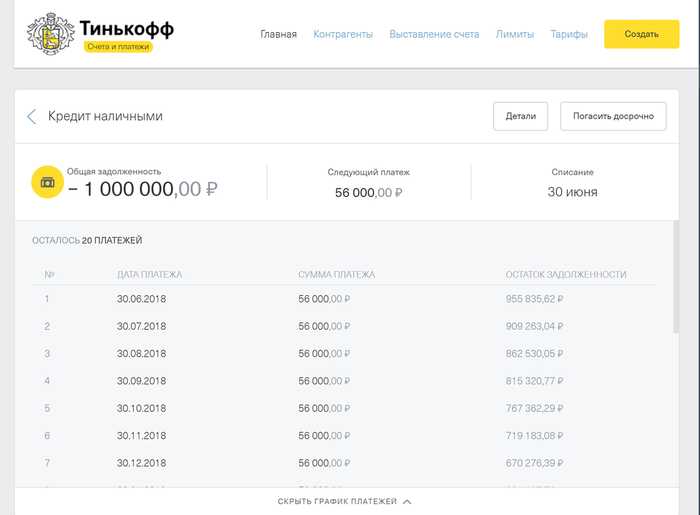

Если вы приняли решение о досрочном погашении займа, оформленного в рассматриваемой банковской структуре, то вам предстоит выполнить следующие действия:

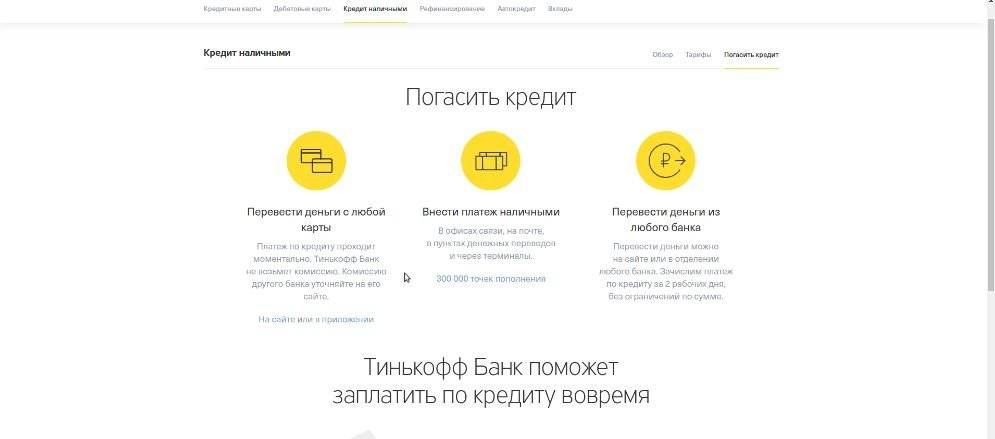

- В первую очередь вам потребуется связаться с сотрудниками описываемой банковской структуры, позвонив в контактную службу или воспользовавшись специализированным чатом в приложении Тинькофф или онлайн-сервисе рассматриваемой банковской структуре.

- Связавшись с сотрудником описываемой банковской структуры, вам необходимо узнать полный размер задолженности по оформленному ранее займу. Если вы планируете частичное досрочное погашение займа, то вам просто потребуется сообщить сотруднику банковской структуры о своем намерении.

- На следующем этапе вам потребуется сформировать в личном кабинете онлайн-сервиса описываемой банковской структуры специализированную заявку на досрочное полное погашение полученного ранее займа.

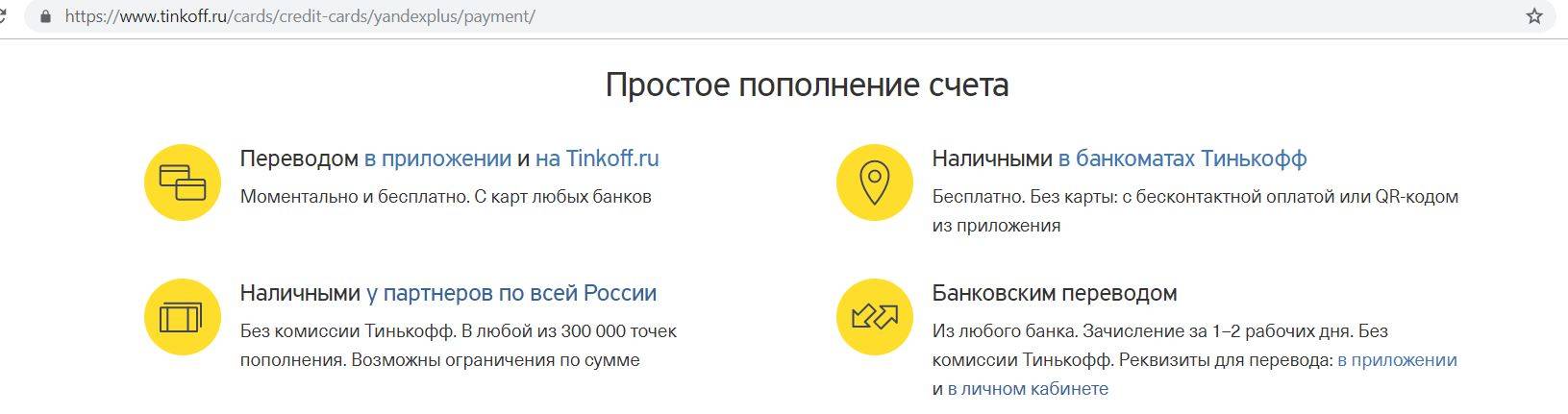

- Далее необходимо воспользоваться одним из упомянутых ранее методов для внесения необходимого объема денежных средств.

- На завершающем этапе необходимо подождать несколько рабочих дней и после этого запросить у сотрудников банковской структуры документальное подтверждение факта прекращения кредитного договора и закрытия соответствующего счета. Также рекомендуется запросить справку об отсутствии каких-либо задолженностей перед рассматриваемой банковской структуры.

Алгоритм закрытия карты Тинькофф

Следующие этапы позволят закрыть пластик без особых проблем.

Этап 1. Уточнение информации о состоянии счета

Перед тем, как погасить карточный кредит в полном размере, необходимо узнать точный размер долга на текущую дату. Не всегда сумма, указанная в личном кабинете, является достоверной, поскольку по договору указывается конкретная дата начисления процентов, окончания беспроцентного периода, причем вне зависимости от того, когда карта была активирована.

(специальный оператор по работе с картами), а также в Интернет кабинете пользователя. Но и погасив уточненную сумму, не стоит надеяться, что счет сразу будет аннулирован. Как правило, практически каждому клиенту начисляются ежемесячные комиссии.

Если это произошло, то в короткие сроки стоит попытаться оплатить долг (например, при погашении кредитного лимита в 46 тысяч рублей, дополнительная месячная комиссия за ведение счета, за СМС-информирование составит порядка 1250 руб.).

Скрыться от таких платежей нереально, поскольку они указаны в договоре, на котором стоит «живая» подпись владельца.

Ввиду этого, перед закрытием нужно отключить дополнительные услуги. Это можно сделать в личном кабинете или обратившись по телефону «горячей» линии. Стоит помнить, что закрыть счет вовремя помешает не только недоплата, но и переплата денег, поскольку банк обязан вернуть средства клиенту.

Этап 2. Сообщение специалистам о желании закрыть счет и возврат пластика

В документе, регламентирующем порядок работы с картами – «Договоре комплексного банковского обслуживания», указано, что клиент имеет право расторгнуть договор в любое время при погашении всех обязательств.

Бланк должен находиться «на руках» у владельца карты. Если он утерян, то восстановить договор можно в личном кабинете.

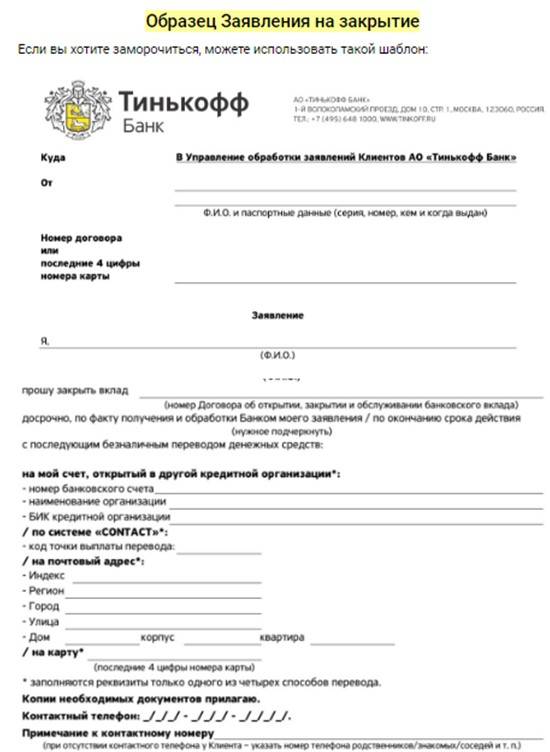

Пластиковую карту не обязательно возвращать — ее можно просто расстричь по центру магнитной линии или чипа. Но избавление от пластика не означает погашение долга. Примерно за 3-4 недели до предполагаемой даты отказа от услуг необходимо сообщить учреждению о своем решении. Сделать это можно, позвонив по телефону или направив заявление по почте (контакты указаны в договоре, а также представлены на сайте).

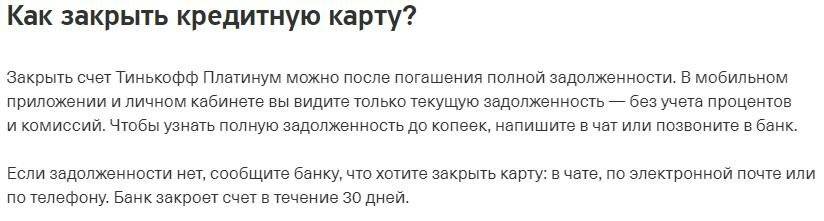

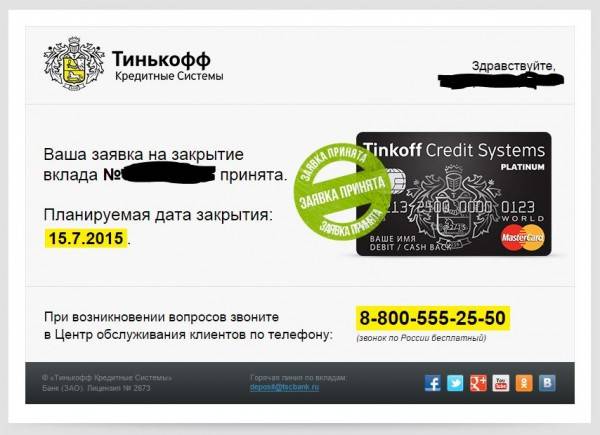

Срок рассмотрения заявления в Тинькофф ровно 30 дней. До окончания периода можно отменить заявку и оставить карту рабочей. При этом, если принято решение закрыть пластик, то не нужно уничтожать платежный инструмент до того момента, пока не будет получено заявление об аннулировании и отсутствии у клиента долгов перед компанией.

Этап 3. Полное закрытие счета и аннулирование договора

Карта Тинькофф – кредитная, а значит, у владельца есть определенные обязательства. При отказе от услуг нужно удостовериться, что договор аннулирован, и все отношения между клиентом и банком прекратились. Для этого стоит посетить Личный кабинет либо позвонить специалистам. Статус должен смениться на «Закрыт».

При уточнении информации стоит сразу же запросить документ об отсутствии долгов перед организацией. Сегодня банки часто меняют программное обеспечение и случаются ситуации, что пластик становится снова открытым. В этом случае бланк о закрытии станет финансовой гарантией отсутствия долга.

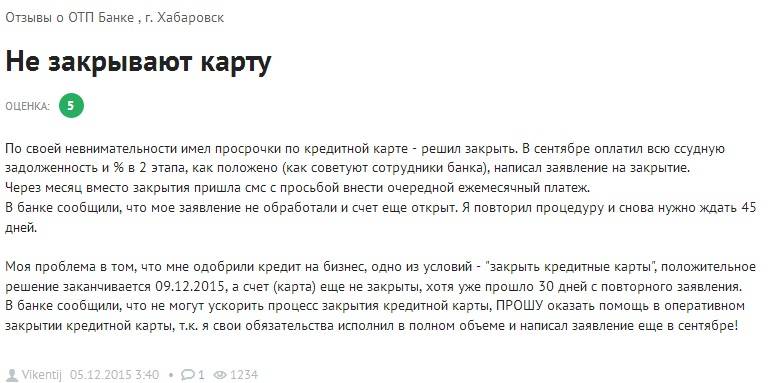

Стоит отметить, что недостаточная доступность личного контакта с сотрудниками является основным минусом работы с Тинькофф банком. Карту закрыть достаточно сложно, поскольку специалисты всегда стараются уговорить клиента, постоянно оттягивая время закрытия под различными предлогами.

Часто сотрудники просят подождать пару дней для обработки информации банком. В этом случае нужно достаточно твердо объяснить свое желание отказаться от обязательств, поскольку за каждый день действия договора начисляется процент за пользование кредитными деньгами, если лимит денежных средств использован.

Проще всего процедуру осуществить в личном кабинете, поскольку оттуда можно отправить заявление. Также кабинет содержит информацию о текущей задолженности. Но, в итоге, решать вопрос все равно придется с сотрудниками учреждения. При этом, если пластик получен через менеджера, то можно встретиться с ним и решить все вопросы.

«Подводные камни» при закрытии карты

Пластик очень просто получить. Учреждение, в отличие от других игроков банковского сектора предлагает оформить карту лицам от 18 лет. Пластик имеет увеличенный лимит и достаточно выгодные условия на снятие денег. Но существуют и прочие аспекты работы с организацией, которые заемщики не всегда вычитывают в договоре.

Основные трудности, с которыми практически в обязательном порядке сталкивается каждый клиент:

- 30-дневный период закрытия, за который начисляется дополнительная переплата и комиссии;

- практическая недоступность личного контакта с сотрудниками банка для получения заявления о прекращении пользования услугами;

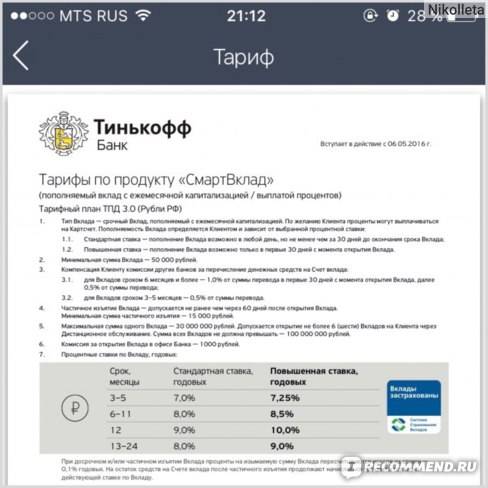

- льготный период составляет 50 дней, но он заканчивается, как только снимаются наличные;

- снятие наличных облагается большой комиссией (300-400 руб. + около 3% за снятие);

- если снимаются наличные, то процентная ставка меняется с 24,8% на 33% годовых, а, следовательно, значительно увеличивается и ежемесячный платеж;

- при просрочке начисляются космические штрафы – 590 руб. в сутки + процент от просроченного платежа.

Если банк назначил большую сумму переплаты, то специалистам нужно напомнить о нововведении в Закон «О банковской деятельности», которое касается ограничения переплаты. Так, сумма штрафных санкций не может превышать сумму основного долга более чем в 4 раза. Если банк отказывается списывать лишние средства, то можно обратиться в суд.

Поскольку сервис полностью автоматизирован, а у банка имеются проблемы с зачислением денег, то штрафы за просрочку – очень частое явление. Так, попытавшись аннулировать отношения и заплатив нужную сумму (даже посчитанную сотрудником банка), через пару дней можно узнать, что деньги не только не зачислились, но и сумма долга возросла на пару тысяч рублей.

Но пока не закрыт карточный счет, уничтожение инструмента ничего не значит: переплата продолжает начисляться. Пользуясь услугами Тинькофф, нужно внимательно следить за исполнением обязательств, которые можно уточнить в договоре.

Таким образом, закрытие карты в Тинькофф – достаточно сложный процесс. Отзывы свидетельствуют о том, что организация закрывает счет, только по исключительному требованию клиента.

Закрытие счета в Тинькофф

Как закрыть «кредитку»

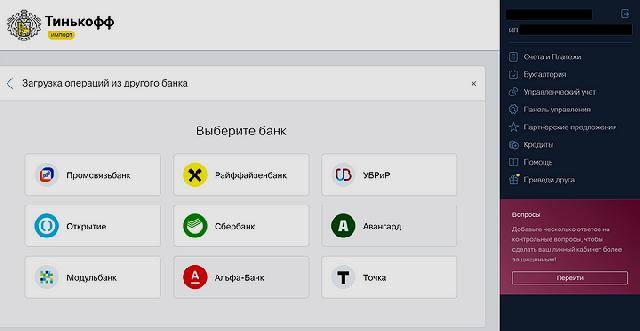

Вопрос, как отказаться от карты, если «Тинькофф банк» работает исключительно дистанционно, является резонным. У банка нет отделений и банкоматов, кроме главного офиса в Москве. Есть бумага, в которой подробно описано, как правильно отказаться от кредитной карты. При активации карточки заключается договор с банком. В одном из пунктов этого договора можно подробно узнать условия обслуживания карт. Это соглашение можно скачать на официальном сайте банка. В связи с тем, что у финансового учреждения нет отделений, то деактивация карты происходит исключительно на расстоянии. Для того чтобы отказаться от кредитной карты «Тинькофф», необходимо следовать простой инструкции.

Оплата долгов

Прежде чем закрыть карту банка, надо оплатить все долги по ней. Узнать о сумме задолженности можно в интернет-банке либо у оператора организации. При погашении задолженности это не значит, что клиент полностью расплатился с банком и ничего не должен. Банк может начать доначислять проценты за пользование кредитными деньгами. В эту сумму может быть включена плата за услугу СМС-информирования. Но оператор организации обязательно должен оповестить об этом клиента банка. Рекомендуется после погашения своей задолженности заблокировать кредитку, если не планируется больше ею пользоваться. Также после блокировки карты мошенники не смогут ею воспользоваться.

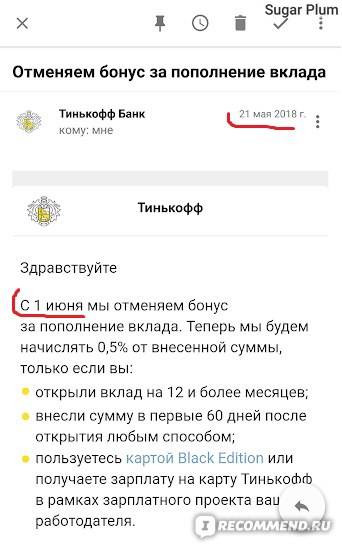

Рекомендуется отказаться от услуги СМС-информирования. Эта услуга стоит 59 рублей в месяц, независимо от того, пользуется ею клиент или нет. Следить за своими расходами можно в интернет-банке бесплатно.

Если заемщик перечислил банку лишние деньги, то организация обязана вернуть средства обратно клиенту любым удобным способом. Клиент самостоятельно должен указать вариант перевода. Банк имеет право снять комиссию в размере 2% от суммы перевода. Комиссия будет не менее 90 рублей, но не больше суммы всего перевода.

Уведомление банка

За один календарный месяц заемщик обязательно должен уведомить банк о том, что «кредитка» будет закрыта, и договор аннулирован. Сделать это можно, написав письмо в банк. Намного проще позвонить на горячую линию по номеру 8 (800) 555- 10- 10. Если клиент передумал закрывать свою карту, то он может отозвать заявление.

Возврат карты

Клиент может вернуть свою карточку банку, но обычно этого не требуют. После ее закрытия она становится ненужной и бесполезной. Не рекомендуется после закрытия карты в течение месяца выбрасывать ее или разрезать. Если по истечении этого срока от банка не последует никаких заявлений, то ее можно ликвидировать.

Удостовериться в закрытии

Клиент обязательно должен удостовериться в том, что его карта действительно закрыта. Это можно сделать, позвонив оператору на горячую линию или посмотрев информацию в интернет-банке. В этом случае у карточки будет статус «закрыта». Можно запросить в банке справку о закрытии, которая будет отправлена почтой. В справке также будет указано, что задолженность отсутствует. На ней обязательно должна быть мокрая печать.

Как делается реструктуризация кредита в Тинькофф банке

Когда вы берете кредит в банке, вы надеетесь на то, что сможете вовремя выплачивать задолженности по нему и избежать штрафов от банка. Но в жизни бывают разные ситуации, не всегда все идет так, как нам бы хотелось. Есть много различных ситуаций, когда у вас могут появиться трудности с выплатой кредитной задолженности.

Во времена кризиса не исключена возможность попасть под сокращение и лишиться работы, а вместе с ней и стабильного дохода. Потеряв работу, вы не можете выплачивать долг, а это тянет за собой ряд трудностей. Если вы просрочите выплату по кредиту, к вам будут применены штрафные санкции в виде нарастающей пени. Помимо процента по кредиту нужно будет заплатить еще около 20 % от просроченного платежа.

Чтобы избежать попадания в так называемую «долговую яму» вам может помочь реструктуризация кредита в Тинькофф банке.

Что это такое и что для этого нужно?

Под реструктуризацией кредита имеется в виду пересмотр и изменение сроков, размера выплат по кредиту или же полное погашение кредита за счет взятия нового на новых условиях.

Используется это при возникновении затруднительной финансовой ситуации у заемщика для того, чтобы избежать проблем и выйти из трудного финансового положения.

Рассмотрим пример

Вы взяли в кредит квартиру на 20 лет. Спустя 5 лет у вас появилась возможность сменить место работы на лучшее, но при этом вам придется пройти стажировку, к примеру, неоплачиваемую. В связи с этим, вы не сможете выплачивать задолженность в течение двух месяцев. В данном случае Вам поможет реструктуризация кредита в Тинькофф банке. Вам могут изменить сумму ежемесячного платежа или даже дать возможность в течение этих двух месяцев сделать перерыв и не платить по кредиту.

Изучите важный материал: как законно не платить кредит Тинькофф банку?

Тинькофф банк может предоставить вам, как физическому лицу, реструктуризацию кредита на следующих условиях. Первым делом, вам нужно обратиться в банк и сообщить о своем затруднительном финансовом положении. Есть шанс, что банк пойдет на встречу и даст так называемый «отпуск» от выплат без начисления пени. При реструктуризации у вас, скорее всего, возрастет общая сумма займа. Однако если это не устраивает, вы можете и не соглашаться с условиями и выплачивать кредит по старому договору. Кроме изменения суммы долга изменяется и ежемесячный платеж, также может измениться процентная ставка. Внимательно изучите все условия нового договора, и если вас все устраивает – согласитесь с ними.

Совет: не следует избегать общения с банком, намного лучше будет заранее предупреждать, а также информировать банк о возможных задержках платежей, так у вас больше шансов избежать проблем и штрафов.

Как правильно написать заявление на реструктуризацию кредита в Тинькофф банке?

В ближайшем отделении банка необходимо попросить у сотрудников пример заявления. Для этого понадобится паспорт, документ, который подтвердит вашу неплатежеспособность и написание самого заявления.

В письме вам следует указать несколько важных деталей по существующему кредиту:

- Дату оформления и срок, на который был оформлен кредит.

- Сумма долга, которая осталась.

- Почему больше не можете выплачивать задолженность.

- Какие пути выхода из ситуации лично вы видите.

- Сколько сможете выплачивать ежемесячно на данный момент.

После всех проделанных выше действий вам следует ожидать решения банка. В случае положительного решения банка, будет выдан новый договор. Дальше выплачивать долг нужно, следуя новым условиям.

Совет: Своевременно предупреждайте банк о своих проблемах и тогда никаких разногласий у вас не возникнет. Игнорировать проблему – худший выход из ситуации. Долг ведь никуда не денется.

Если нужна юридическая консультация по этим вопросам – смело пишите нашему онлайн консультанту. Форма для этого внизу справа.

Полезное видео по теме ниже.

Принятие отрицательного решения Тинькофф банком по заявлению заемщика о реструктуризации

В некоторых случаях на ваше письменное обращение о реструктуризации от Тинькофф банка может прийти отказ. Ведь при взятии инициативы в свои руки, вы можете столкнуться с тем, что кредитор не захочет уступать. Вас могут ожидать длительные телефонные переговоры со специалистами банка, обмен письмами и сообщениями, которые могут склонить вас к подписанию соглашения на совершенно невыгодных для вас условиях. Из-за продолжительного общения с банком, который не хочет идти навстречу, ваш долг будет лишь стремительно увеличиваться.

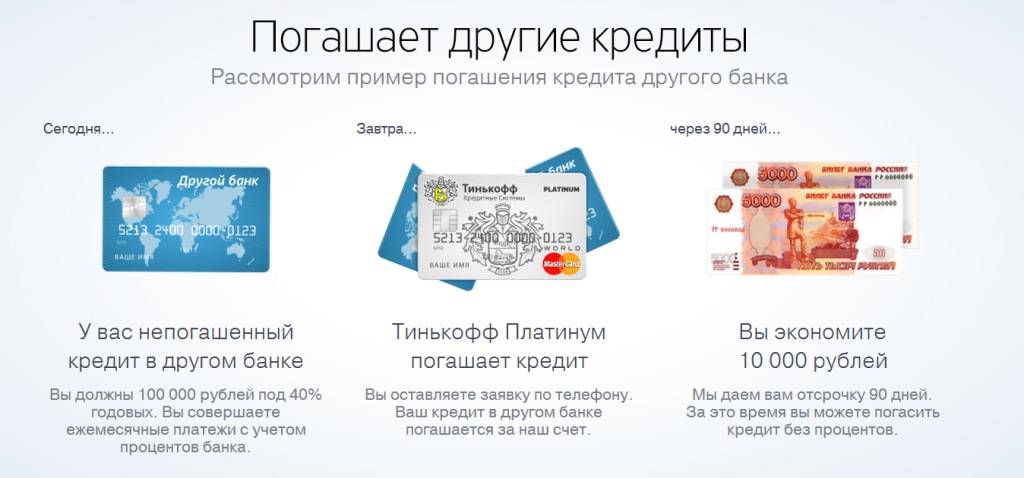

Отказали в Тинькофф? В Альфа-Банк не откажут, кредитка «100 дней без процентов» — подробнее

При нежелании соглашаться с условиями заемщика Тинькофф банк нередко начинает угрожать:

- подачей иска в суд;

- обещанием сменить кредитора;

- обещанием передать ваш договор на взыскание коллекторам.

Суд может избавить вас от начисленных банком пеней и штрафов, обязав его предоставить рассрочку платежей. Это неинтересно банку, поэтому ему проще обратиться за услугами коллекторских агентств с целью выбивания долга.

Положительное решение по реструктуризации также может быть ожидаемо для заемщика. Банк Тинькофф одобряет пересмотр сроков возврата долга на комфортных ему условиях. Этот вариант является лучшим выходом из сложившейся ситуации, если вам стало нечем платить за кредитную карту.

После того как Тинькофф проведет анализ вашего финансового положения, он сможет предложить размер платежа, комфортный для выплаты клиенту.

Каждую заявку на реструктуризацию долга по кредиту специалисты Тинькофф рассматривают в индивидуальном порядке. Главная задача клиента — убедить кредитную организацию в том, что он не справляется со своими финансовыми обязательствами по действующему кредитному договору по уважительной причине.

Финансовая компания может и отказать заявителю в реструктуризации займа. В результате заемщику могут постоянно звонить или посылать сообщения на электронный адрес и мобильный банковские сотрудники с предложением оформить новый кредитный договор, условия которого будут выгодны только кредитору.

Поэтому такое решение подходит для клиентов, оказавшихся в сложном финансовом положении.

Банк пересматривает некоторые пункты старого кредитного соглашения, меняет график погашения задолженности за счет увеличения срока кредитования. В результате уменьшается ежемесячная финансовая нагрузка на заемщика.

Процентную ставку кредитор уменьшает в редких случаях, когда заемщик готов оформить в качестве залога недвижимое имущество.

Если клиент хочет, чтобы была выполнена реструктуризация кредитной карты или кредита, банк может принять 2 решения – одобрить просьбу или отклонить заявку. Оба вердикта будут иметь ряд последствий для физического лица.

Если кредитное учреждение соглашается пересмотреть нюансы погашения задолженности, это лучший вариант для клиента. Статистика показывает, что компания самостоятельно изучает особенности сложившейся ситуации и на их основе предлагает заемщику заключить обновленный договор. Он содержит новый график внесения платежей. В ряде ситуаций может быть уменьшена процентная ставка.

Не всегда кредитное учреждение соглашается выполнить реструктуризацию сразу. Статистика показывает, что Тинькофф банк может пойти навстречу клиенту, если тот не может осуществлять полноценный расчет по кредиту в течение 3 месяцев.

Большинство просьб о реструктуризации задолженности по кредитной карте отклоняется. Взаимодействие с сотрудниками банка может перерасти в череду длительных телефонных переговоров. В качестве альтернативного варианта решения проблемы представители организации могут предложить заемщику подписать новый кредитный договор, который является невыгодным. Сумма долга может существенно увеличиться.

Если клиент получил отрицательный ответ на просьбу о реструктуризации долга по кредитной карте и не смог вернуться к первоначальному графику платежей, Тинькофф банк получает возможность обратиться в суд или привлечь к разбирательству коллекторское агентство.

Как расторгнуть договор с Тинькофф банком через суд

В судебном порядке заемщик может закрыть договор по следующим причинам:

- Существенное изменение условий предоставления займа со стороны банка, что не позволяет клиенту получит ожидаемый результат;

- Если изначальные обстоятельства значительно изменились (потеря работы, переезд и др.).

Если после письменного обращения, кредитор не согласился вступить в переговоры и закрыть соглашение, то подавайте исковое заявление. Где надо описать суть нарушения прав, основание для требований доказательствами, список соответствующих документов. Иск подается по месту жительства или подписания кредитного соглашения. За 5 дней суд должен назначить дату предварительного заседания.

https://youtube.com/watch?v=UkPuXkKCgtE

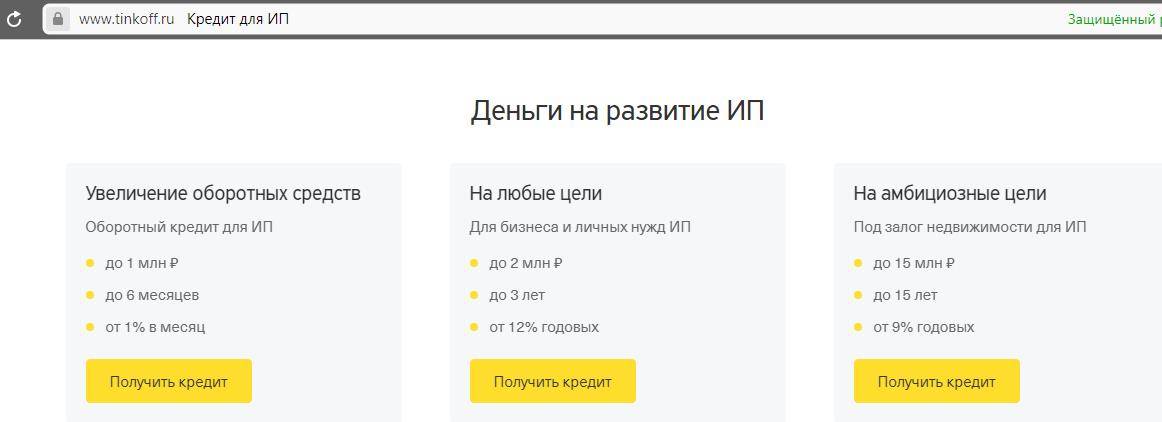

Потребительские кредиты с обеспечением

Средства на любые цели под обеспечение предоставляются заемщикам, которые имеют дополнительные гарантии. В этом случае максимальная величина займа ограничивается 1000000 рублей для всех граждан.

Для клиентов банка, получающих зарплату через Россельхозбанк, наибольший размер потребительского кредита доходит до 20000000 рублей. Причем клиентом этого банка физическое лицо должно числиться более полугода.

В качестве гарантийного обеспечения выступают:

- Минимум одно физическое лицо.

- Организация.

- Недвижимость кредитуемого лица или созаемщика, оформленная в виде залога.

Сельхозбанк разрешает использовать одновременно разные способы обеспечения.

Обращаем Ваше внимание на определенные требования банка к заемщику

При получении займа помимо кредитного договора понадобится оформление дополнительных документов:

- Договор страхования на залоговое имущество.

- Закладная.

- Личная страховка заемщика (по желанию).

Потребительский кредит с обеспечением предоставляется на 5 лет. Средняя ставка составляет 12,5%. Ее величина меняется в зависимости от предоставляемых гарантий, срока кредитования и суммы полученных средств.

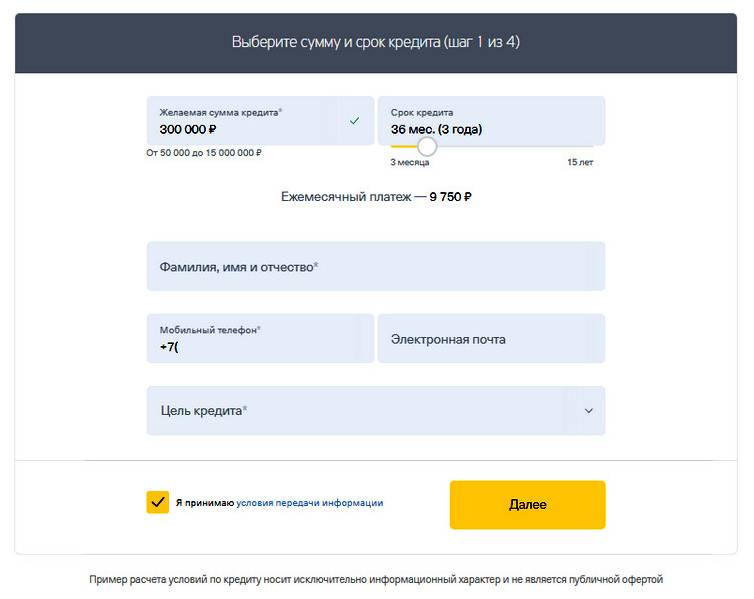

Как оформить кредит наличными в банке Тинькофф?

Процесс оформления: пошаговая инструкция

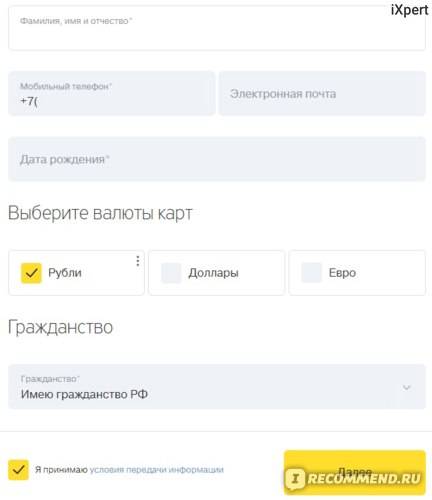

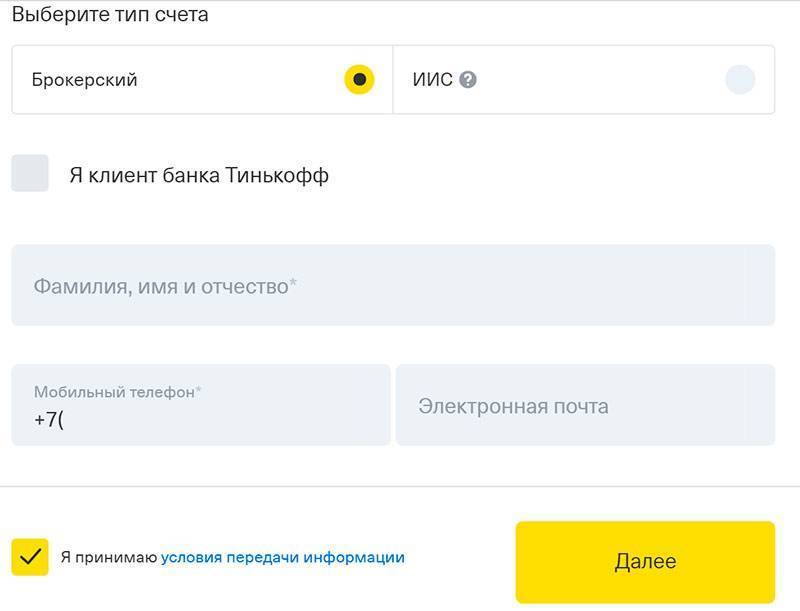

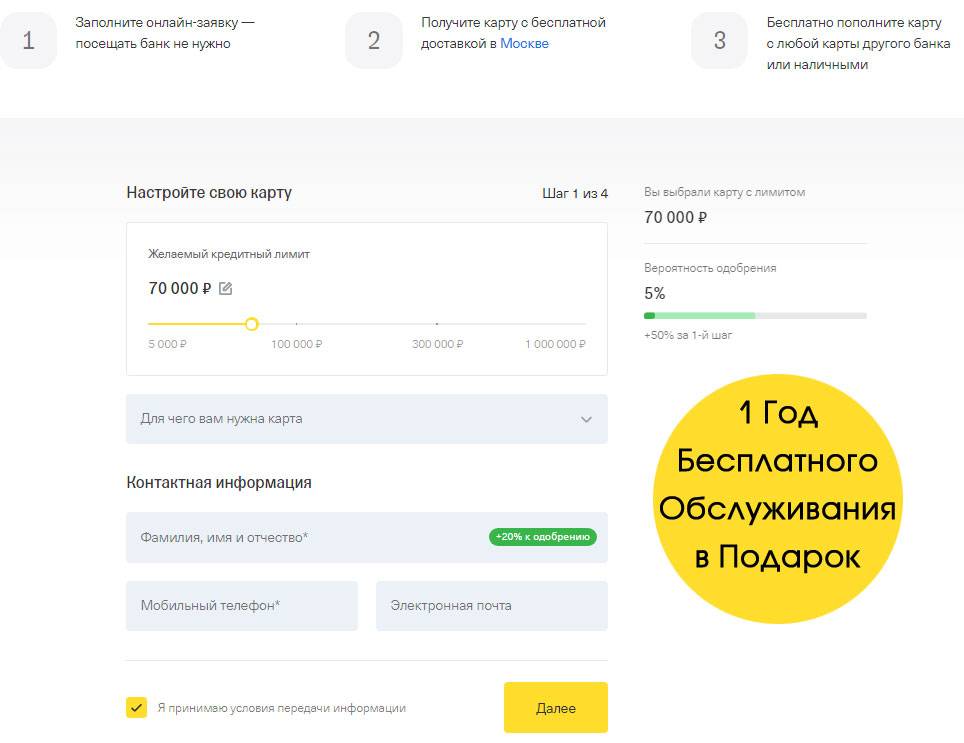

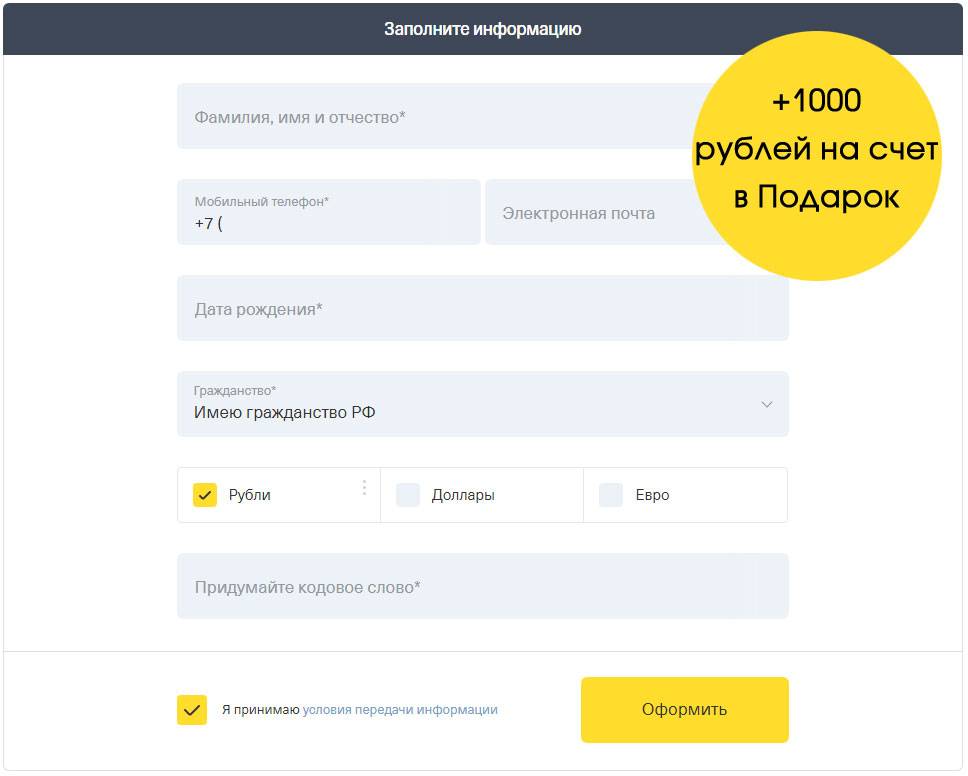

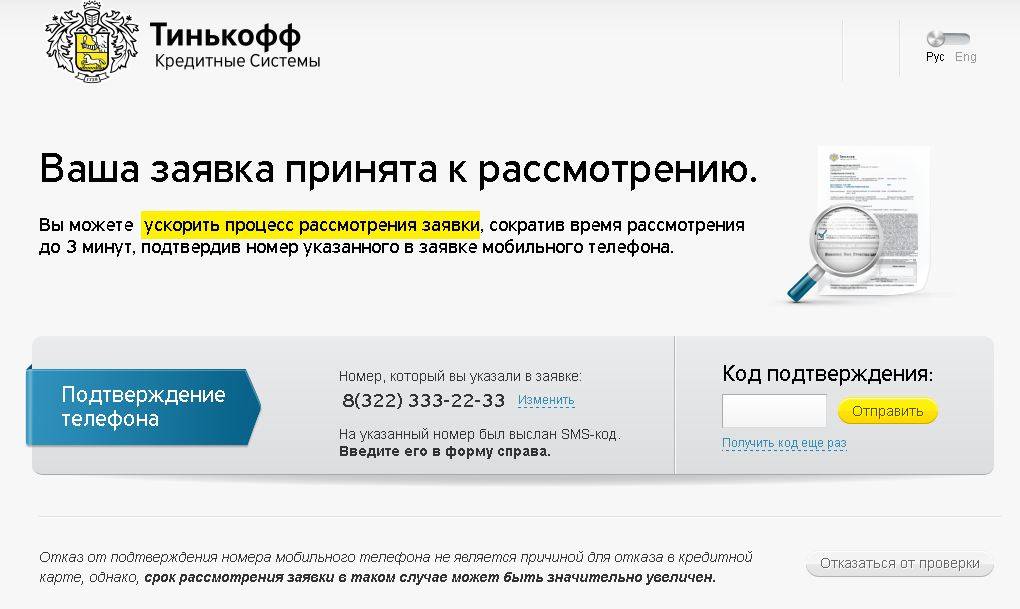

Процедура оформления кредита наличными в Тинькофф банке включает в себя следующие этапы:

- Заполнение и отправка заявки на сайте банка.

- Ожидание ответа от кредитора и назначение встречи с представителем Тинькофф банка.

- Встреча с сотрудником банка, подписание договора и получение на руки карты с деньгами.

- Активация кредита и использование заемных средств в своих целях.

→ Оформить онлайн-заявку на кредит наличными в Tinkoff

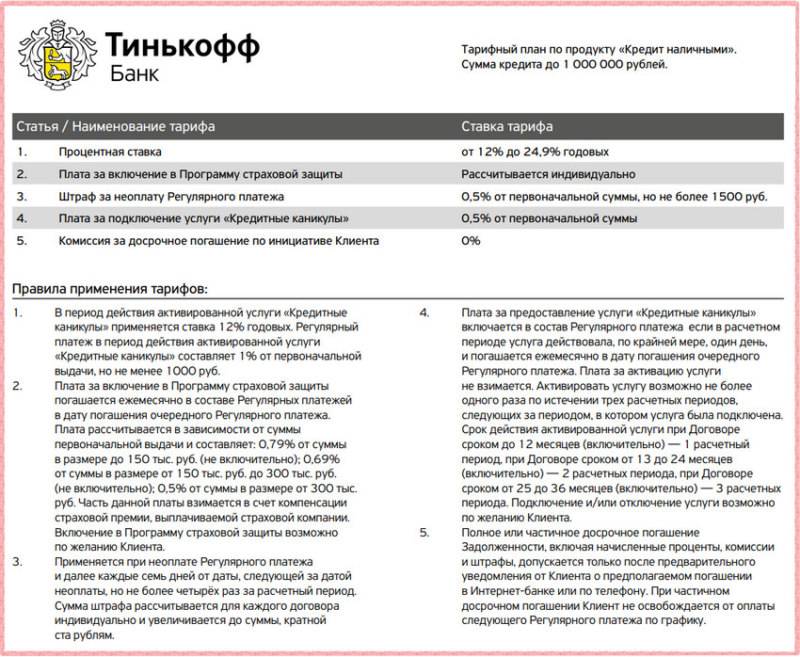

Что представляет собой страхование клиента и можно ли от него отказаться?

У заемщиков, оформляющих ссуду в Тинькофф, есть возможность принять участие в программе страховой защиты. Такой вид страхования защищает должника от риска утраты возможности своевременно вернуть долг. Это может произойти в таких случаях:

- тяжелое заболевание,

- потеря трудоспособности из-за травмы,

- внезапное увольнение заемщика (не по его вине) и т.д.

Во всех этих ситуациях закрыть оставшуюся часть должна будет страховая компания. В данном случае это – АО «Тинькофф Страхование»

ВНИМАНИЕ. Заемщик имеет полное право отказаться от страховки

Однако такой отказ негативно скажется на размере процентной ставки. Она увеличится на несколько процентных пунктов.

Сколько времени займет ожидание?

Согласно правилам, действующим в Тинькофф банке, рассмотрение заявки клиента производится в день обращения. При этом доставка карты с деньгами будет произведена в течение 1-2 дней.

Если кредит одобрен — что делать дальше

После получения одобрения на выдачу ссуды, заемщику необходимо назначить встречу с представителем банка для подписания договора и получения карты с деньгами. Это можно сделать несколькими способами:

- указать время и дату в заявке,

- уточнить место встречи по телефону.

Встреча с курьером и подписание договора

Представитель Тинькофф банка приедет по указанному адресу и привезет с собой договор, а также дебетовую карту с заемными деньгами. Документ необходимо подписать.

СПРАВКА. Если у заемщика уже есть карта Тинькофф, то встречаться с работником банка не придется. Банк сразу после согласования заявки переведет обговоренную сумму на указанные клиентом реквизиты.

Если в кредите отказано

Иногда Тинькофф отказывает в выдаче кредита. В данном случае необходимо проанализировать возможные причины и попытаться исправить ситуацию.

Причины отказа

К наиболее распространенным причинам отказа в кредитовании можно отнести следующие пункты:

- испорченная кредитная история,

- высокая текущая долговая нагрузка,

- несоответствие заемщика требованиям банка,

- наличие в заявке недостоверных сведений,

- передача в залог имущества без письменного согласия его собственника,

- представление неподходящего предмета залога и т.д.

- Подать повторную заявку, изменив в ней некоторые данные. Например, указать меньшую сумму кредита.

- Выбрать другой вариант кредитования. Например, вместо ссуды наличными без залога выбрать программу по кредитованию под залог авто/недвижимости.

- Если причина отказа связана с плохой кредитной историей, то предварительно можно оформить в Тинькофф кредитную карту, последовательно взять несколько ссуд и успешно их погасить. В следующий раз это повысит шансы на одобрение.

Возможные причины закрытия карты

«Тинькофф Банк» входит в Топ-100 самых надежных банковских компаний на рынке России, но даже столь высокий статус не освобождает банк от клиентов желающих расстаться с его продуктами. Особенность этого кредитора заключается в том, что он является первым и единственным на сегодня полностью дистанционным сервисом. Сюда нельзя просто прийти и потребовать закрытия карты, розничных отделений в банке нет. Если у заемщиков возникают вопросы, то они обращаются к кредитору онлайн способом или через контакт-центр.

Желание закрыть кредитную карту «Тинькофф» может возникнуть у человека по разным причинам, например, здесь:

- Завышенные процентные ставки.

- Возможно начисление дополнительных комиссий.

- Штрафы, возникающие даже при незначительной просрочке.

- При образовании небольшого долга из банка сразу начинают звонить, беспокоить, угрожать судом.

- Крупная комиссия за снятие кредитных средств с «чужих» банкоматов (собственные банкоматы начали появляться, их количество ограничено – только крупные города).

- Льготный период распространяется только на безналичные операции с картой.

Алгоритм действий

Чтобы после закрытия карты не было проблем, необходимо соблюдать несколько простых советов при блокировке. Рассмотрим, как правильно закрыть кредитную карту. Вашему вниманию несколько простых советов.

Погасить задолженность

Первое, что потребуется сделать – это уточнить сумму долга по кредитной карте. Для этого можно позвонить по телефону горячей линии или войти в личный кабинет клиента. После всю сумму необходимо погасить, чтобы восстановить кредитный лимит в полном размере. Вносить оплату следует за отчетный период.

Отключить SMS-оповещение и дополнительные услуги

Как только оплата по карте будет внесена в полном размере, вам потребуется отключить все дополнительные услуги. Самое распространенная, это смс-оповещение обо всех операциях. Сделать это можно любым удобным для себя способом:

- через службу поддержки

- в личном кабинете

- через чат с оператором банка, на официальном сайте кредитора

Что касается дополнительных услуг по карте, то это:

- страхование, стоимость которого может достигать 10% от суммы ежемесячного платежа

- плата за предоставление отчета о балансе счета на электронный ящик, один раз в месяц

- оплата мобильного банка

- плата за годовое обслуживание расчетного счета

Данная процедура занимает по времени не более 5 минут.

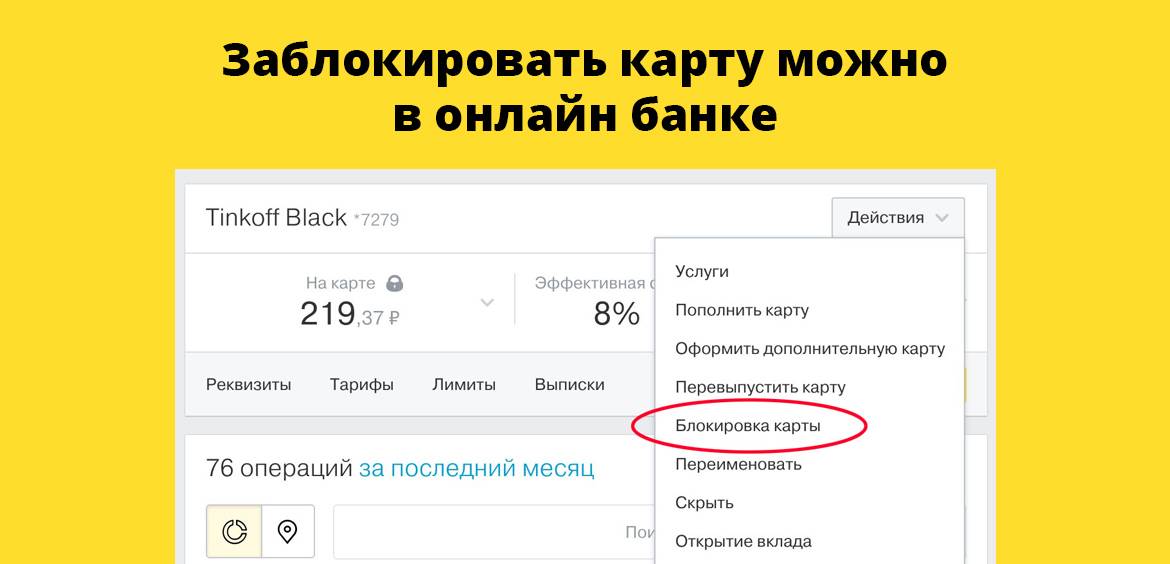

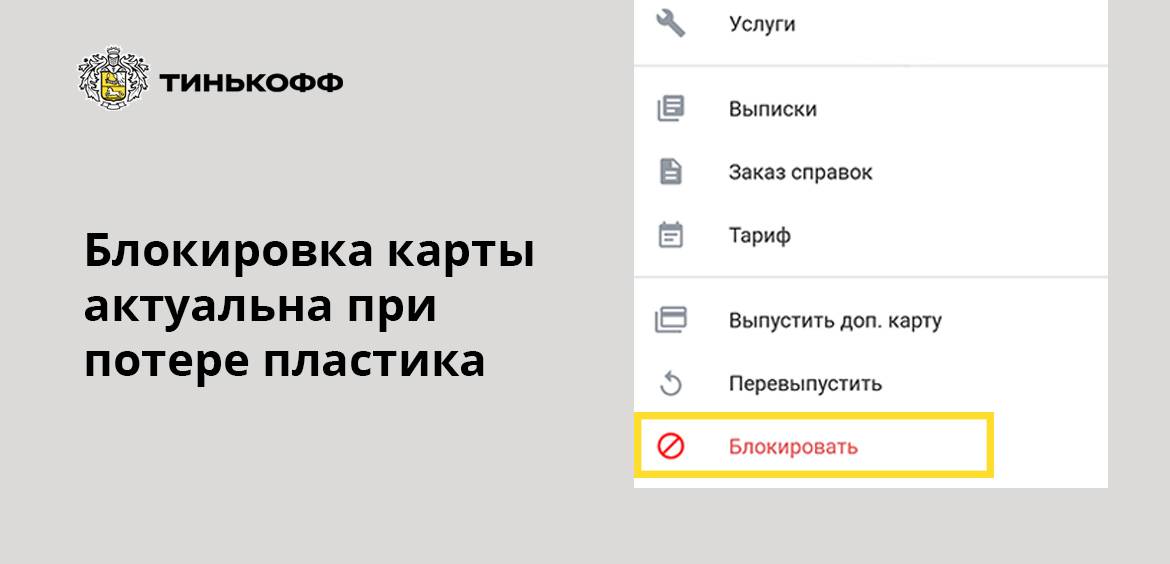

Блокировка карты

Когда лимит будет полностью восстановлен и все платные услуги отключены, можно переходить к блокировке пластика. Поставить блокировку необходимо для того, чтобы:

- мошенники не смогли воспользоваться вашим счетом и снять средства

- банк не начислит плату за обслуживание счета

Блокировка ставится так же, как отключаются дополнительные услуги.

Обращение с заявлением

Для этого потребуется:

- войти в приложение со своего мобильного телефона

- открыть чат с оператором и написать, что желаете заблокировать карту

- дождаться подтверждения

В этом случае печатать, подписывать и направлять кредитору бланк заявления не требуется.

Кредитная карта Халва от Совкомбанк

Подробнее

Кредитный лимит:

350 000 руб.

Льготный период:

1095 дней

Ставка:

от

%

Возраст:

от

25 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

рублей

Оформить

Кредитная карта УБРиР 120 дней без %

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

120 дней

Ставка:

от

31%

Возраст:

от

21 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

1 900 рублей

Оформить

Карта рассрочки Свобода банка Хоум кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта Тинькофф Платинум

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

365 дней

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

590 рублей

Оформить

Проверка закрытия счета

Поскольку пластиковая карта привязана к расчетному счету, у банка, согласно закону, есть 30 рабочих дней на его блокировку. По итогам блокировки банк обязан (любой вариант):

- направить смс-сообщение о закрытие кредитки

- направить письмо на электронный ящик или по месту регистрации

Дополнительно проверить информацию можно в личном кабинете клиента. Если карта исчезла и вся информация по ней недоступна, то это означает, что кредитка полностью заблокирована и расходно-приходные операции больше по ней недоступны.

Получение справки об отсутствии задолженности

Стоит отметить, что Тинькофф сам не направляет своим клиентам справки о погашении кредитной задолженности. Для того чтобы получить справку, потребуется ее заказать. Для этого следует написать заявление в свободной форме и направить кредитору через форму обратной связи. В заявление следует указать, каким способом желаете получить документ.

Опытные эксперты рекомендуют запрашивать:

- справку с оригинальной подписью и печатью

- копию на электронный ящик

При этом следует принимать во внимание, что в рамках закона у банка есть 30 рабочих дней, для предоставления ответа. Если после указанного срока вы не получите справку, то можете обращаться с жалобой в Центральный банк

Также стоит отметить, что услуга предоставляется совершенно бесплатно.

Банк может затянуть закрытие

Когда вы полностью расплатились за кредит, автоматического закрытия счета не происходит. Недостаточно избавиться от долгов с начисленными процентами, чтобы закрыть неактивный счет займа. От клиента потребуется не только вернуть банку всю сумму, но и получить официальное подтверждение о выполненных обязательствах.

Счет, с которого производилось погашение кредита, действует до момента закрытия ссуды. В обязанности кредитора входит аннулирование таких неактивных счетов и отправка извещения клиенту. На практике многие банки этим пренебрегают, закрытие происходит только после обращения бывшего заемщика.

По какой причине в Тинькофф Банке не закрываются ссудные счета? Зачастую это связано с фиктивным улучшением объема кредитного портфеля банка и статистической отчетности перед вышестоящими организациями.

Клиенты, имеющие опыт общения с Тинькофф Банком, говорят о том, что финансовая организация намеренно оставляет копейки на счету. После на «просрочку» начисляются огромные штрафы и пени. Чтобы защитить себя от подобных проблем, следует знать и отстаивать свои права заемщика.

«Подводные камни» закрытия карты «Tinkoff»

Работать с ТСК для многих граждан выглядит сложным процессом. Приходится обращаться к кредитору по телефону или через интернет, а это не всегда удобно. Разберем поведение организации сопоставимое с «подводными камнями» при возникновении такой ситуации, как закрыть кредитную карту «Тинькофф Банка»:

- Банк разрешает не возвращать карту. По сути, она превращается в бесполезный пластик, но во избежание возможных претензий от банка верните карточку «на место».

- Полученная справка о закрытии карточного счета должна иметь печать синего цвета в оригинале. Если «рисунок» отсутствует – документ недействителен, обращайтесь в банк снова. Для изготовления этой справки банку потребуется 7-10 дней.

- Узнав в банке общую сумму к погашению долга, включающую кредит, проценты, обслуживание и т.д., внесите точный размер денег и ни на копейку больше, ведь излишек/недостаток приведет к невозможности закрыть карту.

![Как закрыть кредитную карту тинькофф платинум [и другие]](https://kredit-on.ru/wp-content/uploads/b/2/1/b21871dce0848d56c9010673d0a74ee2.jpeg)