Почему не нужно идти в банк для рефинансирования микрозаймов

Пытаясь рефинансировать микрокредит в банке, следует учитывать, что эти финансовые организации предъявляются к клиентам разные финансовые требования, и в банке они выше и жестче. Микрофинансовые компании предоставляют заемщикам деньги под высокий процент, при этом в МФО можно взять микрозайм очень быстро и даже не приходя в офис компании, только по предъявлению паспорта и с плохой кредитной историей. Риск невозврата сторицей и окупается у таких компаний большими процентами по займам.

Нуждаетесь в рефинансировании? Закажите звонок юриста

Рефинансирование, как способ погашения долга, снижает ставку, помогает клиенту изменить график и сумму ежемесячных платежей, объединив несколько долгов в один на более выгодных рыночных условиях.

И если вы решили идти этим путем, то выбор у вас небольшой — за рефинансированием в банк идти не следует по следующим причинам:

- банкам невыгодны высокорисковые должники, и вам просто откажут;

- отказ банка в рефинансировании будет мгновенно зафиксирован в вашей кредитной истории и снизит ваш кредитный рейтинг, с которым вы и пойдете за рефинансированием снова в МФО;

- если в банке вы умолчите про «висящий» на вас долг МФО и просто возьмете там новый кредит, чтобы погасить микрозайм, то все равно останетесь должником, только уже банку и с большей суммой долга, чем прежде;

- попытка получить кредитную карту, скорее всего, также будет бесполезна в ситуации, когда у вас уже есть микрозайм в МФО. Хотя требования к держателю кредитки лояльнее, чем к тому человеку, кто берет длинный кредит. Но у карт имеется свой порядок получения денег и их возврата, а лимита по карте, в силу вашей кредитной истории, может не хватить на погашение платежей по микрозайму в МФО. Банки строго оценивают благонадежность клиента и в обязательном порядке проверяют .

Кроме того, по мнению экспертов, клиентские базы банков и МФО пересекаются лишь на треть. А это значит, что 2/3 всех заемщиков микрофинансового рынка просто не интересны банковскому сектору по ряду причин, поэтому считается, что МФО и банки даже не являются конкурентами в борьбе за потребителя на рынке финансовых услуг.

Такой вид кредитования как микрозайм не предназначен для длительного использования, поэтому и само понятие — перекредитовать тот займ, который брался на недельку — дней 10 – на рынке не приживается. Просрочка по микрозайму увеличивает проценты и общий долг из-за пеней.

В случае невозвращения вовремя заемных средств кредитор накладывает штраф, а информация о неплательщике передается в бюро кредитных историй. Гражданам с испорченной кредитной историей и длительной просрочкой чаще всего не удается сократить долговую нагрузку, остается только один путь к рефинансированию — через МФО.

Рефинансировать микрозайм — не означает ли это, что я увязну в долгах беспросветно? Спросите юриста

Рефинансирование микрозаймов

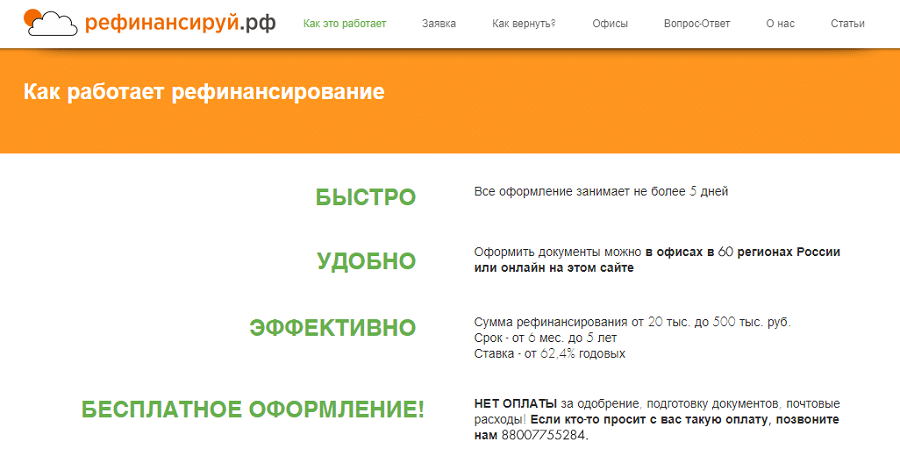

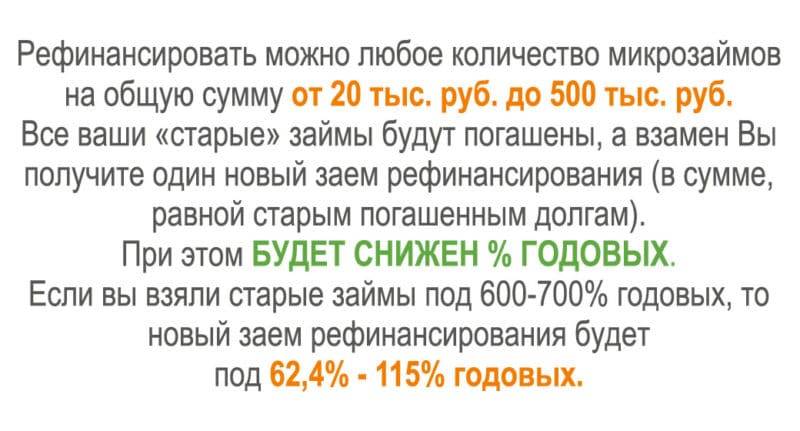

Рефинансирование – это когда все микрозаймы человека перед сторонними кредиторами погашаются, а ему выдается на эту сумму новый заем, но с существенно более низкими процентами (в среднем 73% годовых). При этом можно, сокращая или увеличивая срок этого займа (срок может быть до 5 лет), согласовать приемлемую для своего бюджета сумму ежемесячного платежа. И начать спокойно расплачиваться с долгами без лишений и стресса

Но есть одно важное условие: новых кредитов во время рефинансирования – не брать

Таким образом, рефинансирование – зачастую единственный легальный, простой и относительно легкий способ расплатиться с долгами.

Неплатежи, просрочка – ведут к проблемам с коллекторами, или к суду, у некоторых – к банкротству (а это – крест на кредитоспособности человека. Ипотеку, например, потом могут не дать). Итак, два ключевых момента – снижение процентной ставки и уменьшение суммы ежемесячного платежа до приемлемого уровня. Все 100% законно (353-ФЗ), без серых схем, дополнительных комиссий, залогов. Оформление бесплатное.

Где произвести рефинансирование микрозаймов с плохой кредитной историей?

Многие заемщики микрокредитных организаций иногда сталкиваются с проблемами, вызывающими несвоевременное погашение задолженности в установленные сроки. Такая тенденция замечена как в банках, так и в микрокредитных компаниях. На фоне кризиса масштабы последнего просто поражают воображение. Портфель просроченной задолженности микрофинансовых организаций огромный и с каждым годом он только растет.

А просрочка по займу или кредиту повлечет за собой негативные последствия в виде испорченной КИ, штрафов и неустоек, судебных тяжб и т.д.

Избежать подобной ситуации поможет рефинансирование микрозайма с плохой кредитной историей.

Что такое рефинансирование и причем здесь реструктуризация?

Рефинансирование микрозайма — это перекредитование заемщика, который испытывает трудности в погашении займов, оформленных в одной или нескольких других микрофинансовых организациях. Перекредитование происходит в другой организации или в банке. В большинстве случаев клиент не получает деньги лично в руки. Организация самостоятельно погашает задолженность заемщика перед МФО, отправляя деньги по реквизитам этих компаний. С момента погашения заемщик будет должен только одной организации, в которой он получил займ по программе рефинансирования.

Вопреки сложившемуся мнению, перекредитование может привести лишь к удорожанию займа за счет увеличения сроков кредитования.

Поэтому не стоит прибегать к этому варианту, если вы самостоятельно можете погасить имеющиеся долги перед разными кредитными организациями.

Заемщики очень часто путают рефинансирование с реструктуризацией задолженности. Это абсолютно разные вещи. При реструктуризации клиент оформляет новый договор в той же кредитной организации, в которой у него уже имеется проблемный заем.

Как правило, кредитные организации предлагают несколько типов реструктуризации:

- Увеличение сроков кредитования при этом процентная ставка не снижается

- Снижение процентной ставки при прежних сроках

- Снижение процентной ставки и увеличение сроков кредитования.

Самым выгодным с точки зрения итоговой переплаты будет второй вариант, при котором кредитная организация снизит процентную ставку и оставит начальные сроки. Реструктуризация направлена на снижение кредитной нагрузки на заемщика, но получить ее можно лишь по открытому кредиту в этой компании. Реструктуризировать здесь же займы в других банках и МФО невозможно. Этим и отличается реструктуризация от рефинансирования.

Проблемы рефинансирования микрозаймов в МФО в 2022 году

В связи со вступлением в силу новых правил для МФО, которые были приняты в 2018 году, микрофинансовый рынок претерпел ряд изменений, которые существенно усложнили процедуру рефинансирования займов. Большинство заемщиков, желающих воспользоваться этим финансовым инструментом, столкнулись с тем, что рефинансирование сейчас попросту отсутствует в перечне услуг МФО.

По данным кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), за прошедший 2020 год в возрастной структуре заемщиков по количеству выданных микрофинансовыми институтами (МФИ) (микрофинансовых организаций и кредитных потребительских кооперативов) займов произошли достаточно существенные изменения.

Так, в августе 2021 года доля граждан моложе 30 лет по сравнению с аналогичным периодом прошлого года выросла на 5,1 процентных пункта (п.п.) и составила 36,7% (в августе 2020 года — 31,6%). Таким образом, в настоящее время это наиболее многочисленная группа граждан в структуре микрофинансовых заемщиков.

Рефинансирование для МФО стало невыгодно, поскольку при этом заключается новый договор со вступившими в силу ограничениями:

- максимальная ставка за день пользования микрозаймом ограничена до 1% в сутки или 365% в год;

- максимальная сумма долговых обязательств сокращена до 1,5-кратного объема по отношению к сумме первоначального займа, включая дополнительные платежи, проценты, штрафы и пени.

- ограничен процент предельных штрафов – размер начислений привязан к размеру займа и составляет не более 100% от него;

- МФО обязаны запрашивать кредитную историю потенциального заемщика и отправлять данные в Бюро кредитных историй.

Новые правила и ограничения не имеют обратной силы. Это значит, что договор, заключенный с МФО в предыдущие сроки, не подчиняется новым правилам, а регламентируются теми нормами, которые действовали на момент их подписания. То есть рефинансировать — значит заключить новый договор со старым заемщиком на других, не выгодных для МФО условиях.

Если ваша кредитная история очень плоха, никто не хочет рефинансировать ваши микрозаймы, а платить нечем, то избавиться от долгов вам поможет только процедура банкротства физических лиц. Наши специалисты проконсультируют вас и помогут пройти процедуру списания долгов с наименьшими издержками.

ТОП самых известных МФО

| Название МФО | Сумма/руб. | Время оформления | Срок | Ставка от |

|---|---|---|---|---|

| 2000 – 30000 | 3-4 мин | 7-30 дней | ||

| 2000 – 100000 | 7-10 мин | 7-365 дней | ||

| 3000 – 100000 | быстро | 10-52 недели | 0,24 | |

| 3000 – 30000 | 10 мин | 7-30 дней | 0 — первый заем на 10 дней | |

| 1500 – 80000 | 10 мин | 5 дней – 18 недель |

Если человек не сможет оплатить и продляет договор, то далее будут начисляться проценты. Однако, заранее выяснив все нюансы, можно использовать этот заем «под ноль» с выгодой: если точно знаешь, что деньги будут завтра-послезавтра, а здесь и сейчас они очень нужны.

Что из себя представляет данная процедура

Об услуге рефинансирования кредита в другом банке наслышаны многие. Это процедура перекредитования, при которой банк-кредитор гасит старый долг гражданина в другом банке, чтобы заполучить таким образом себе нового клиента. Разумеется, подобная операция производится на более выгодных условиях с пониженной процентной ставкой.

Что-то подобное можно осуществить и для микрозаймов. Разница лишь в том, что в основном этим занимаются не банки, а некоторые МФО либо специальное агентство по рефинансированию микрозаймов – туда и следует обращаться за помощью в первую очередь.

Кроме того, данная процедура имеет несколько других преимуществ:

- Возможность объединить несколько микрокредитов из разных организаций в один. В этом случае контроль за состоянием ссуды, сроками погашения и размером ежемесячных выплат осуществлять гораздо легче.

- Срок погашения нового займа увеличивается. При наличии большего запаса времени заработать необходимую сумму, достаточную для возврата, намного проще.

- Величина процентной ставки наряду с суммой ежемесячного платежа снижается.

- Возможно рефинансирование микрозаймов с плохой кредитной историей и открытыми просрочками.

Как рефинансировать микрозайм

Когда заемщик планирует провести реструктуризацию микрозаймов, он должен уточнить основные условия, предъявляемые к этой процедуре. В частности, финансовые учреждения в основном выдвигают следующие требования к получателю такого кредита:

- возраст — от 20 до 70 лет;

- наличие российского гражданства;

- наличие прописки, соответствующей местоположению финансового учреждения;

- постоянное место работы;

- достаточной для погашения текущего займа уровень дохода.

Если для рефинансирования микрокредитов требуется сумма, превышающая финансовые возможности клиента (к примеру, она не соответствует уровню его ежемесячного официального дохода), кредитная организация может потребовать составить договор поручительства, предоставить имущество в залог или подписать документальное заверение не оформлять иные займы в период действия предложения.

Под услугу рефинансирования может подпадать как один, так и сразу несколько кредитов. При этом можно объединить все имеющиеся долговые обязательства, будь это банковские ссуды либо микрозаймы. Однако подобное правило распространяется далеко не на все долговые обязательства.

Нельзя рефинансировать следующие категории долгов:

- банковские кредитные карты;

- полученную в ломбарде ссуду;

- кредит, предоставленный частным инвестором.

Кроме того, потребительские кредиты банков можно рефинансировать в МФО только наряду с микрозаймами.

Как оформить рефинансирование микрозаймов.

Рефинансирование микрозаймов от кредитного брокера МКредит. О микрозаймы, как же легко взять, и как тяжело с вами расстаться. На каждой остановке, в каждом переулке взросли как «грибы после дождя» вездесущие микрофинансовые компании. Деньги до зарплаты, лучше позвонить чем занимать, как они только не заманивают к себе клиентов. 1% в день, не смотрим на кредитную историю, прописка не нужна, главное приходи и бери!

А что в итоге? 1% в день, это 365% годовых. А штрафы? Неустойки? Не успел оплатить один микрозайм, возьму другой для погашения первого. Третий для второго и так далее… В итоге нагрузка растёт, платежей становится всё больше и больше, и главное целью становится не допустить просрочек по платежам. Для того, чтобы не переступить эту точку невозврата, мы советуем оформить рефинансирование займов в одном банке.

Рефинансирование займов осуществляется несколькими способами:

Рефинансирование микрозаймов с помощью кредита наличными

Процент по кредиту всегда выгоднее микрозаймов. Банки, в отличие от МФО, рассчитывают на долгосрочное погашение кредита заёмщиком, поэтому и ставки по кредитам наличными не так высоки. Чем дольше заёмщик платит кредит, тем больше зарабатывает банк. Несколько микрозаймов можно объединить в один кредит на более долгий срок, что позволит существенно снизить размер платежа. Лучше всего, для рефинансирования займов, взять кредит на максимальный срок и производить частично досрочное погашение. Проценты по кредиту насчитываются на остаточную часть основной задолженности, при досрочном погашении уменьшается тело кредита и соответственно сумма процентов.

Кредитная карта для рефинансирования займов

Кредитная карта будет выгодна для рефинансирования небольшого количества микрозаймов. Получить кредитную карту проще чем кредит наличными, но проценты по картам больше чем по кредитам. Практически у всех кредитных карт есть льготный период, обычно от 30 до 100 дней. Этот льготный период распространяется только на безналичную оплату, при снятии наличных или переводе денежных средств на дебетовые карты проценты начисляются сразу! Минус кредитных карт в том, что сразу оформить кредитку на большую сумму не получиться. В среднем, банки одобряют кредитные карты на суммы от 50 до 300 тысяч рублей, если клиент активно пользуется картой и не допускает просрочек по платежам, банк может увеличить сумму овердрафта. Плюсы рефинансирования займов кредитной картой как раз и заключаются в этом льготном периоде. На оплату платежа по займу или его полное погашения распространяется льготный период кредитной карты. Кредитной картой можно полностью погасить микрозайм, и в течении льготного периода погасить задолженность перед банком без какой-либо переплаты.

Как получить рефинансирование займов онлайн?

Для получения рефинансирования микрозаймов онлайн, необходимо позвонить по телефону указанному на сайте. Специалист, в течении короткого времени, уточнит все детали и приступит к оформлению заявки. Решение по кредиту занимает не более 1 часа. Далее специалист связывается с клиентом для согласования удобного времени посещения банка и получения кредита.

Кредитный брокер МКредит категорически не советует оформлять какие-либо микрозаймы. Само их наличие негативно сказывается на кредитной истории.

Рефинансирование позволит заёмщику:

- Существенно снизить финансовую нагрузку.

- Объединить все платежи в один.

- Уменьшить процент по кредиту (максимальная ставка по потребительским кредитам 16% годовых)

- Получить наличные сверх суммы, необходимой для погашения займов.

Требования и условия рефинансирования микрозаймов:

- Сумма кредита от 10 тыс. до 5 млн. рублей.

- Процент по кредиту от 8 до 16% годовых.

- Срок кредита от 3 месяцев до 7 лет.

- Возраст заёмщика 18 – 75 лет.

- Прописка любой регион РФ (временная регистрация не подходит).

- Трудоустройство не требуется!

- Отсутствие открытых просрочек по займам в микрофинансовых компаниях.

Документы необходимые для получения кредита:

Паспорт РФ!

Мы не занимаемся рассылкой по банкам и сотрудничаем только с теми банками, в которых имеем непосредственно личные договорённости, что способствует гарантированно оказывать помощь в получении рефинансирования.

Кредитный брокер МКредит гарантирует:

- Квалифицированную помощь в рефинансировании микрозаймов в Москве и Московской области.

- Существенное снижение процентной ставки по всем потребительским кредитам.

- Отсутствие любого вида страховых продуктов банков.

- Снижение нашей комиссии до минимума, которая оплачивается строго после получения кредита клиентом на руки!

Как оформить рефинансирование микрозайма

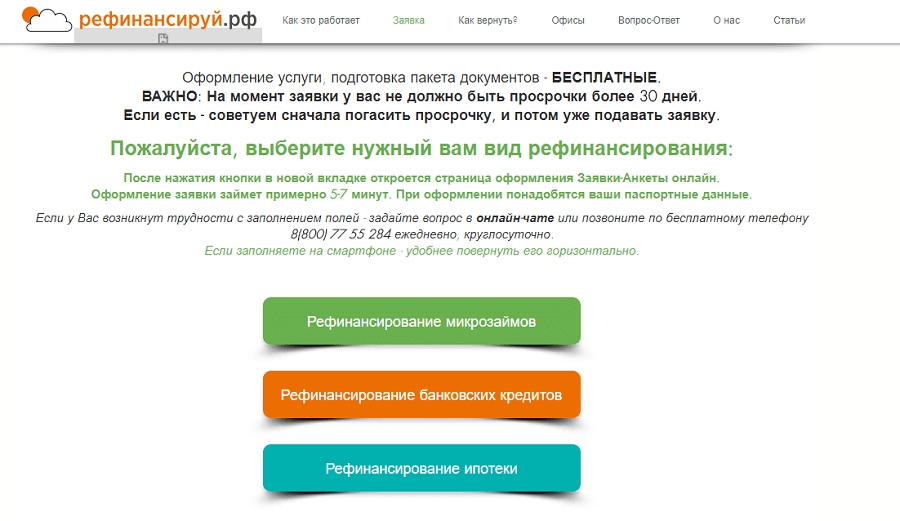

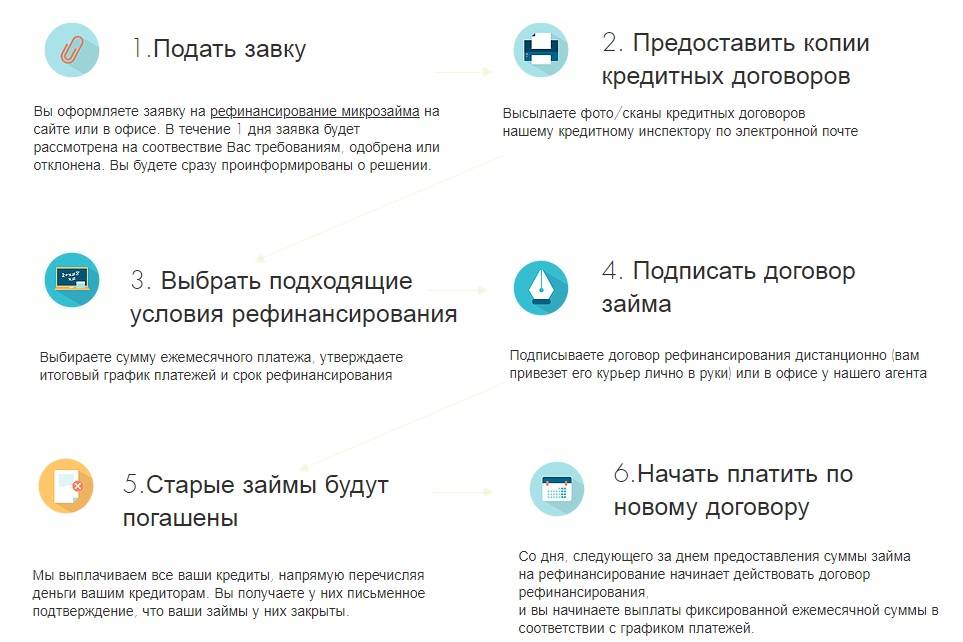

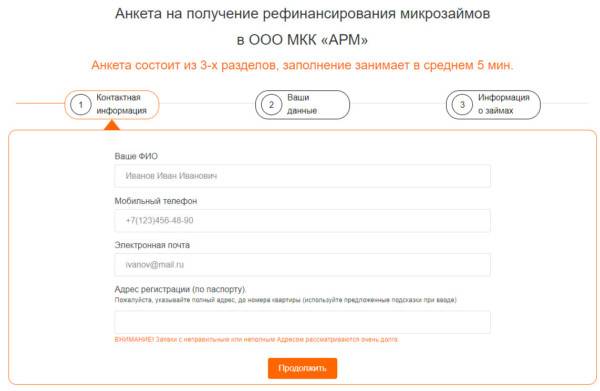

Схема оформления перекредитования стандартна. У всех МФО, рефинансирующих микрокредиты, есть онлайн-форма заявки, по которой в течение от 1 часа до 1 суток принимается решение. Если всё в порядке, вы присылаете новому кредитору сканы договоров по рефинансируемым займам.

Затем МФО предлагает выбрать размер ежемесячного платежа (не произвольно, конечно, а в пределах действующих программ). Подписывается договор, в котором обозначается целевой характер займа, сумма, условия и реквизиты получателя денег. Средства перечисляются на счет предыдущего кредитора.

Впрочем, происходит так не везде: например, в «Аналитик Финанс» вы получите деньги на руки, после оплаты потребуется подтверждение закрытия займов в других МФО, иначе ставка может вырасти с 80% годовых до 365%. Затем начинается оплата по новому графику – обычно ежемесячно или два раза в месяц, не чаще.

При рефинансировании микрозайма в банке процедура аналогична получению нового кредита (да она таковой и является в реальности). Вы подаете заявку и документы, дожидаетесь одобрения, получаете деньги, сами погашаете ими имеющийся микрозайм.

Порядок рефинансирования

Стандартный алгоритм получения займа при рефинансировании:

- Оформление заявки: заполните анкету и приложите документы о долговых обязательствах. Заявку многие компании могут принять у вас дистанционно через свои официальные сайты.

- Одобрение: о результатах рассмотрения вашей заявки МФО может информировать вас с помощью СМС или по телефону.

- Подписание договора: большинство МФО не требуют личного визита в офис, если не требуются залог или поручительство. Но чаще всего при рефинансировании они требуются.

- Погашение текущих задолженностей по старым договорам. В большинстве случаев МФО самостоятельно переводит деньги кредиторам. Иногда все-таки эта обязанность ложится на клиента.

- Выплата долга по новому графику платежей;

- Иногда даже можно получить немного наличных средств на руки, чтобы закрыть какие-то текущие потребности. например, купить лекарства.

Что это – рефинансирование микрозайма

Перекредитование (рефинансирование кредита) – вид потребительских кредитов с аналогичными способами оформления, рассмотрения заявок.

Основные особенности рефинансирования микрозаймов в Москве и по всей РФ:

- Можно объединить несколько договоров в единую задолженность перед банком;

- Существенно снижается процентная ставка;

- Деньги не выдаются заемщику на руки, а перечисляются на счета МФО для погашения договоров;

- В редких случаях можно оформить перекредитование без отказа с дополнительным финансированием (часть средств выдается заемщику в качестве потребительского кредита).

Лучшие банки для рефинансирования микрозаймов

Как уже говорилось выше, не все банки готовы работать с микрофинансовыми компаниями. Например, Сбербанк откажет в кредитовании.

Топ банков, которые работают с рефинансированием микрозаймов:

| Банк | Процентная ставка | Максимальный лимит (руб.) |

|---|---|---|

| Тинькофф | До 49,9% | 300 000 |

| Альфа-Банк | До 26% | 1 млн. |

| Ренессанс | До 26,3% | 700 000 |

| УБРиР | До 25% | 1 млн. |

| Восточный | До 29,9% | 1 млн. |

Самый высокий процент одобрения заявок в Тинькофф и Восточном. Обращаться в эти банки стоит с плохой кредитной историей и без официального трудоустройства. Эти кредиторы предлагают наименее выгодные условия погашения, но процентная ставка будет значительно ниже, чем в МФО.

Требования для рефинансирования в МФО

Процедура перекредитования несет дополнительные риски для МФО, поэтому новые условия будут более жесткими.

В компании от вас могут потребовать:

- паспорт гражданина РФ с постоянной регистрацией в регионе оформления договора;

- документы, подтверждающие трудовую занятости и постоянный доход: это могут быть копия трудовой книжки и справка 2-НДФЛ, выписка по зарплатной карте, документы, подтверждающие получение пенсии или других социальных выплат;

- справки о действующих займах. Естественно, быстрее и выгоднее получится рефинансировать займы, если у вас нет просрочек.

А можно при рефинансировании займа получить еще немного денег наличными на руки?

Как погасить задолженность перед Агентством по рефинансированию микрозаймов

Вернуть деньги можно четырьмя разными способами:

1

В режиме онлайн с помощью банковской карты. Комиссии нет. Все данные передаются по защищенному протоколу. Никто не сможет получить доступа к номеру карты, реквизитам платежа и коду безопасности.

2

Оплата через терминал QIWI. Стандартный перевод, без комиссии. Вам нужно выбрать в меню терминала — «Погашение займов и задолженностей», затем — «Рефинансирование» и «АРМ».

3

Оплата через платежную систему CONTACT. Адреса пунктов обслуживания в вашем городе можно найти на официальном сайте системы Контакт.

4

Оплата банковским переводом через реквизиты. Комиссия зависит от банка.

Компания не навязывает определенных способов погашения. Вы сами выбираете удобный вариант. Есть возможность оплатить займ и через приложение Сбербанка.

Можно ли рефинансировать микрокредит с просрочкой

Информацию о просрочках платежей по кредиту или микрозайму разные организации передают в бюро кредитных историй (одно или сразу несколько) с разной степенью оперативности. Есть банки и МФО, которые сообщают в БКИ о несвоевременной оплате через сутки, есть те, что ждут 3-4 дня, чтобы избежать учета «технических» просрочек – когда заемщик по уважительной причине не заплатил день в день.

Соответственно, о неуплате по микрозайму быстро становится известно многим другим кредитным организациям. Скрывать факт просрочки бессмысленно и даже вредно. Зато полезно знать, какие критерии задержки оплаты считаются для банков и МФО существенными. «Шлагбаум» перед надеждами получить кредит на хоть сколько-нибудь приличных условиях закрывается при разовой просрочке на 30 дней.

Даже некоторые МФО побоятся связываться с человеком, задержавшим оплату кредита на 90 дней. Самый тяжелый случай – это открытая просроченная задолженность на дату подачи новой заявки.

Перечень МФО, в которых можно перезанять, если давит текущий просроченный долг, не слишком длинный, но имеется.

5 МФО с самым лояльным отношением к кредитной истории и просрочкам

| МФО | Процентная ставка и сумма | Условия |

| Кредито24 | 9000 – 30000 руб. От 1,9% в день на 7-30 дней. | Очень плохую кредитную историю могут предложить сначала исправить, взяв и вернув последовательно несколько минимальных займов |

| Займер | 1000 – 30000 руб. От 0,63% до 2,2% в день на 7-30 дней | Для постоянных клиентов процентная ставка в 3 раза ниже, чем для впервые обратившихся. Услуга «Улучшение кредитной истории» стоит 1700 рублей. |

| еКапуста | 100 – 30 000 руб. От 1,7 до 2,1% в день на 7-30 дней | Если вы ранее не пользовались этим сервисом, то первый заем обойдется вам в 0% при условии своевременного погашения. |

| CreditPlus (Кредит Плюс) | 500 – 15000 руб. 0,5 до 2,5% в день до 30 дней | Есть опция “Продление займа” в ходе которой вы можете продлить срок займа, если не успеваете погасить вовремя. Также можно использовать бонусы по программе Кэшбэк. Для новых клиентов первый займ под 0%. |

| МигКредит | 3000 – 100 000 руб. от 0,2685% в день, до 6 месяцев | Разнообразие кредитных программ, большие сроки кредитования. Высокий процент одобрения, в том числе для заемщиков с плохой кредитной историей и неофицильной работой. |

Зачем оформлять рефинансирование

МФО предлагают небольшие суммы по ставке 1% в день. Это 365% годовых. Даже при небольшой сумме кредитования набегает приличная сумма к погашению. Если клиент получил несколько займов, он постепенно попадает в долговую яму, на которую не хватит средств при установленных МФО условиях.

При рефинансировании микрокредита важно все делать быстро, т.к. просрочки наказываются огромными штрафами и комиссиями

Рекомендуется выбрать банк, который сможет рассмотреть заявку быстро. При обращении в любой банк процентная ставка снизится в несколько десятков раз, что дает колоссальную разницу в общей сумме долга.

Займы для физических и юридических лиц

Как уже упоминалось выше, микрофинансовая компания специализируется на предоставлении займов как для физических, так и для юридических лиц. Что касается микрокредитование частных клиентов, то у компании есть ряд требований к потенциальным соискателям. К ним относится:

- возраст заемщика от 21 до 70 лет;

- гражданство нашей страны;

- наличие постоянного источника дохода и стаж на последнем месте не менее 3 месяцев;

- проживание в регионе, где есть офис микрофинансовой компании.

Оформить заем можно непосредственно в представительстве компании Русмикрофинанс. Из документов от заемщика потребуется только личный паспорт. Справка, подтверждающая платежеспособность не потребуется, но при этом стоит учитывать, что сумма займа здесь может достигать 500000 рублей, а это означает, что для отдельных клиентов перечень документов может значительно измениться.

Что касается основных условий сотрудничества, то здесь сумма микрокредита от 5000 до 500000 рублей, для новых клиентов предоставляется минимальный предел, не более 5000 рублей. При этом стоит учитывать, что здесь получить займ мгновенно невозможно, клиент для начала должен подать заявку на предоставление займа, затем дождаться ответа, только после этого можно получить денежные средства наличными в отделении микрофинансовой компании или путем перевода по системе Юнистрим. Максимальный срок рассмотрения анкеты до 5 рабочих дней.

Процентные ставки будут напрямую зависеть от суммы микрозайма, в среднем годовой процент колеблется от 2% в день или 73% в год. Для каждого клиента проценты устанавливаются индивидуально.

Для юридических лиц микрофинансовая компания предоставляет тендерные займы, услуга предоставляется подразделением МФО «Русмикрофинанс-АСТ» Данный вид кредитования носит целевой характер, денежные средства предоставляются на участие в аукционах и тендерах на государственных и муниципальных площадках.

Для индивидуальных предпринимателей и юридических лиц максимальная сумма кредита составляет 3 млн рублей. Но обычно размер займа не должен превышать стоимость контракта, на финансирование которого выделяются заемные средства. Срок кредитования равен сроку проведения закупок, но не должен превышать 60 календарных дней. Что касается процентов, то в первые 31 день переплата за пользование заемными деньгами не взимается, далее, действует ставка 0,1% за сутки.

Для оформления микрокредита от юридических лиц потребует пакет документов, в том числе все учредительные документы и отчетные. Оформить займ можно непосредственно в офисе Русфинанс. Срок рассмотрения заявки составляет всего 2 рабочих дня, после чего заемщик будут оповещен о принятом решении путем СМС-информирования или письмом на электронную почту.

Вывод… Или как рефинансировать микрозаймы

Если требуется провести рефинансирование микрозайма, реально оцените свои возможности. Новый кредитор будет тщательно отслеживать выполнение условий договора и не допустит нарушения графика проплат. Перечень документов, которые вы можете предоставить, уже может стать отправной точкой при выборе способа рефинансирования:

Справка о доходах, например, с места работы. Такой документ предоставляет информацию за определенный период (6 месяцев). Он является гарантией платежеспособности. Если такого документа нет, то получить кредит в банке невозможно. Если в справке отражено повышение доходов в последние месяцы – это будет только преимуществом.

Документ о праве собственности на объекты недвижимости или транспортное средство, а также прочие ценности или авторские права. Такое имущество может рассматриваться как МФО, так и банком, в качестве предмета залога. Владелец недвижимости может также вступить в кредитный потребительский кооператив, благодаря чему получит возможность рефинансирования займов на определенную сумму.

Количество непогашенный займов. Кредиторы не станут объединять займ в случаях, когда их количество больше 5.

Сведения из базы кредитных историй. Раз в год можно бесплатно получить эти данные самостоятельно и проанализировать наличие просрочек. Испорченная кредитная история станет преградой для получения нового кредита. Именно по этой причине имеет смысл рассматривать рефинансирование микрозайма до наступления задолженности

Если на 1-2 дня просрочки еще могут не обратить внимание, то нарушение обязательств по выплатам сроком более, чем на 30 дней будет настораживать кредиторов. С испорченной кредитной историей имеет смысл обращаться в небольшие банки

В некоторых случаях учреждения идут на уступки с целью повышения рейтинга.

Пакет документов созаемщика, который подтвердит его финансовую состоятельность.

Подтверждение платежей по первоначальным займам. Если платежи не осуществлялись, провести рефинансирование микрозайма не реально.

Реструктуризация долгов в первичной МФО не выгодна, так как приведет к увеличению переплат. Рефинансирование микрозайма в другой организации будет более выгодным. Переход из МФО в банк самый выгодный, но самый сложный способ рефинансирования.

Займы в МФО доставляют множество проблем

Займы в МФО доставляют множество проблем

При выборе некоммерческой организации не ограничивайтесь рассмотрением только процентной ставки. Учитывайте прочие платные услуги (например, страховые выплаты или оформление документов за вознаграждение), которые могут нивелировать выгоду перекредитования.

Старайтесь не допускать ситуаций, когда Вам придется выбирать финансовые учреждение для оформления нового кредита или рефинансирования предыдущего микрозайма.

Комментарии от alexD: Если вам отказывают банки в чисто рефинансировании, то попробуйте это сделать с помощью кредитных карт. Кредитные карты выдаются чаще, потому что являются более высокорискованными продуктами.

Не болейте, не совершайте ошибок, будьте внимательны. Вы читали Блог Кредитного Бомжа!

Рейтинг

Рейтинг статьи