Когда кредиторы обращаются к коллекторам?

Кредиторы в лице банков и МФО обращаются в коллекторские организации, если не могут самостоятельно взыскать долг с должника. Происходит это по ряду причин:

- отсутствие в банке отдела по работе с неплательщиками;

- отсутствие опыта в борьбе с должниками.

- сохранение деловой репутации и видимости лояльности к клиентам;

- внушительный срок самостоятельного взыскания задолженности.

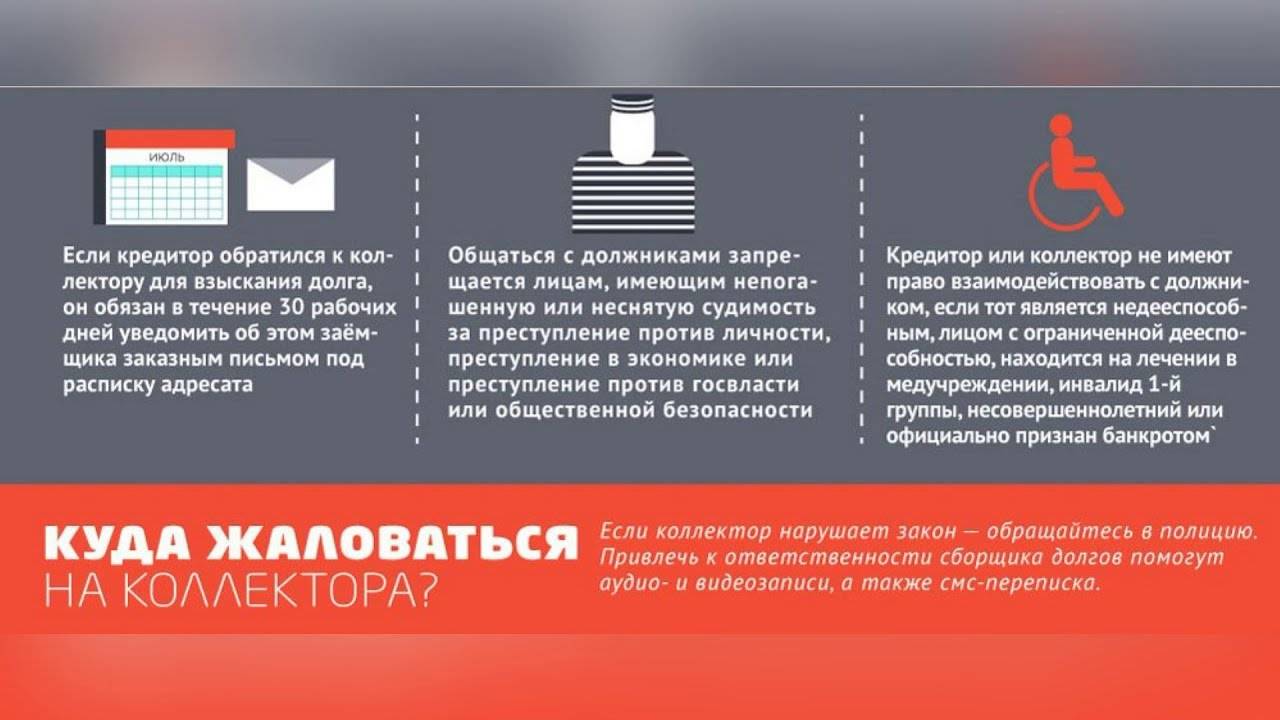

Такие действия финансовых структур законны, если выполнены все нормы и требования официальных документов. Одно из них заключается в том, что банк обязан проинформировать должника о том, что его обязательства переданы третьей стороне. Если же вам неожиданно звонят коллекторы, вы можете на них пожаловаться и не реагировать на давление с их стороны.

Как защититься от коллекторов. Советы юриста

Коллекторы – не всегда угроза. Это необходимо запомнить, чтобы не допускать многих ошибок. Некоторые работники коллекторских агентств действительно целенаправленно пытаются установить связь с должником, чтобы решить возникшую проблему с выплатой займа. Каким образом защититься от коллекторов?

Юристы дают несколько советов по этому вопросу:

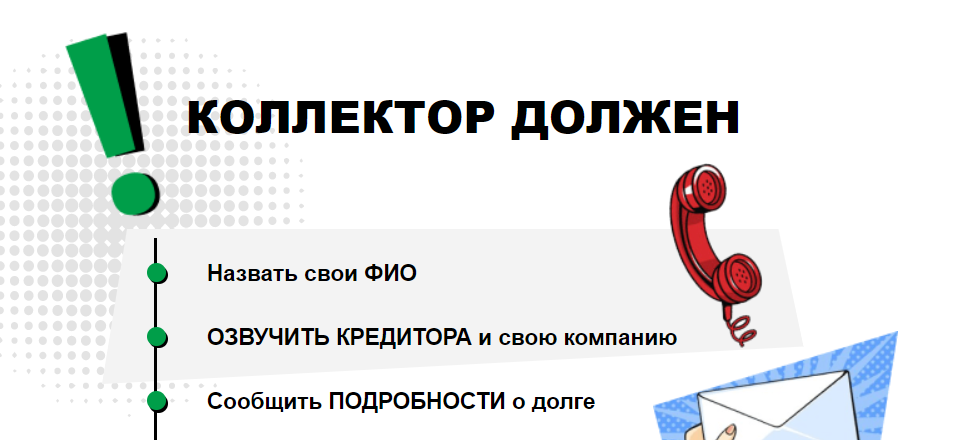

Обязательно уточните, на каком основании он беспокоит должника. В качестве основания может быть представлен договор, заключенный между банком и агентством. У коллектора необходимо узнать его ФИО, реквизиты для внесения средств, сведения об агентстве.

Во время общения с работником компании нельзя паниковать или начинать конфликт. Постарайтесь с самого начала завести конструктивный диалог

Задача коллектора – вернуть средства, причем не важно – будут они внесены сразу или станут перечисляться по две тысячи рублей с заработной платы.

Если заемщик по определенным причинам не может возместить кредит, то не рекомендуется скрываться от коллекторов, от звонков. Добросовестные коллекторы понимают, что у каждого человека могут произойти жизненные неприятности, поэтому стремятся решить все проблемы индивидуально

Это обусловлено вовсе не их добротой, а стремлением быстрее вернуть деньги.

Следуйте рекомендациям специалистов, чтобы в дальнейшем при работе с коллекторами не возникло проблем.

Недостаток дохода — повод, чтобы взять кредит. Узнайте, какая самая минимальная зарплата в России.

Правила возврата товара надлежащего качества в магазин должны знать не только покупатели. Смотрите, как должны действовать продавцы.

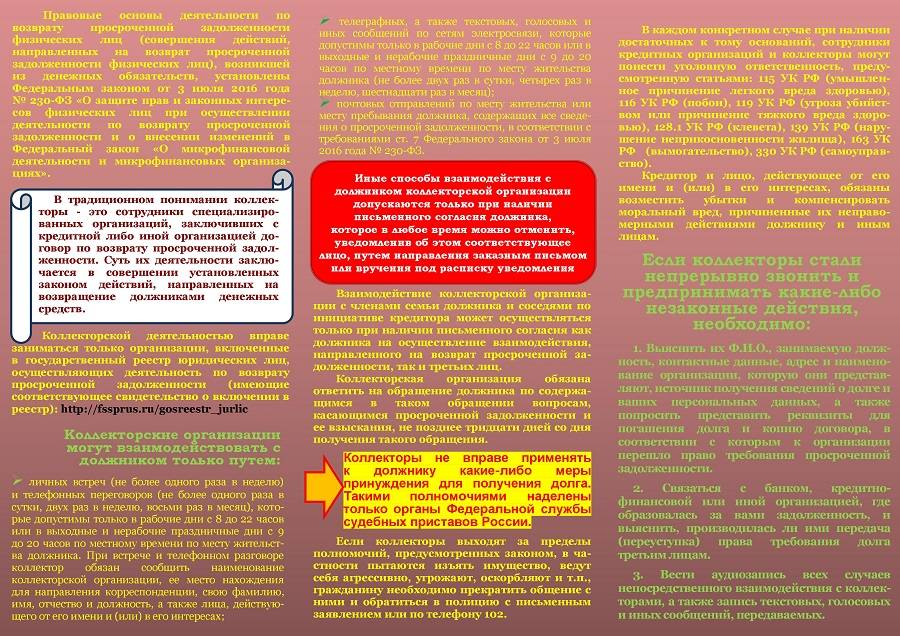

Нарушения

Коллектор для достижения поставленной цели обладает хотя бы базовыми знаниями законодательных норм. Они прекрасно понимают, что идут на прямые нарушения, выполняя свою работу. Вряд ли они думают о том, что их «клиенты» будут оценивать ситуацию с правовой стороны.

Начав разговор с человеком, знающим юридические тонкости имеющихся законов РФ, уверенность коллекторов быстро пропадает

Поэтому так важно знать, какие законы на вашей стороне и чем ограничиваются поступки коллекторов

Нарушение касается не только неправомерного использования личных данных, но и связано с оглашением банковской тайны. Начав беседу с «собирателем долгов» по телефону, упомяните о нормах закона:

- Часть 2 ст. 183 УК РФ.

- Закон «О банках и банковской деятельности» (ст. 26).

- Пункт 3 ст. 857 ГК РФ.

Скажите коллектору, что намереваетесь защищать свои гражданские права и подадите в суд на каждого, кто будет разглашать данные о невыполненных обязательствах. При наличии доказательственной базы, суд встанет на вашу сторону.

Сейчас функционируют антиколлекторские конторы, работа которых направлена на борьбу с произвольными действиями коллекторов. Сотрудниками подобных структур зачастую выступают юристы. Они подскажут, как правильно изложить обстоятельства и разослать их в нужные инстанции.

Борьба с задолженностью: все ли средства хороши?

На основании статистики, коллекторские агентства заставляют погасить кредит практически каждого второго заемщика.

На практике большинство компаний открыто используют «бандитские» приемы осуществления деятельности:

- Запугивание – заемщик из-за страха находит средства (зачастую незаконным путем) для выплаты долга.

- Жесткое давление в психологическом плане.

- Угрозы – зачастую применяются угрозы в отношении не самого должника, а членов его семьи, близких людей и т.д.

- Физическое насилие.

Конечно, работа коллекторских агентств строго оговорена законодательством. В соответствии с ним, работник такой компании не имеет права нарушать права и свободу граждан.

К числу их обязанностей относится:

- Оповещение о необходимости выплаты долга. Беспокоить заемщика можно только в течение рабочих дней с шести часов утра до десяти часов вечера.

- Соблюдать нормы УК и ГК РФ, запрещающих применять по отношению к должнику оскорбления, насилие или иные меры принуждения, оказывающие на него негативное воздействие и противоречащих закону.

Большая часть граждан не знают о своих законных правах и ограничениях в деятельности коллекторов, чем последние пользуются в собственных интересах.

Коллекторы могут:

- «Прозванивать» заемщика с целью напоминания о невыплаченном кредите, часто встречается такая проблема, что коллекторы звонят каждый час.

- Навещать гражданина, причем при посещении они должны предъявить удостоверение личности и соглашение о сотрудничестве с банком. Должник самостоятельно решает – пускать их к себе в дом или нет.

- Требовать в письменной форме погашения долга.

Почему банк обращается к коллекторам?

Банк, выступая в данном вопросе в качестве заёмщика, заинтересован в возвращении кредитных средств в полном объёме (с учётом суммы, начисленной по условиям договора). Зачастую кредиторы при задолженности не продают обязательства, они заключают с коллекторами договора на простых условиях.

Когда к заёмщику обращается коллектор, требуя возмещения задолженности по кредитному договору, первое, что нужно сделать, это поинтересоваться, есть ли у него такой договор, заключённый между банком-кредитором и агентством. Обязательно нужно получить подтверждение от банка о состоявшемся соглашении, чтобы деньги не были просто отданы мошенникам. Обычно коллекторы знают точную сумму долга, на которую начислены проценты и сумма неустойки.

В данном рынке есть так называемые «чёрные коллекторы», которые мошенническим путём получают деньги от должников. С помощью психологического давления или угроз они могут заставить даже продать часть имущества. Например, к заёмщику обратились из коллекторского агентства с целью погашения задолженности по кредиту. Из-за эмоционального давления ему пришлось продать свой автомобиль, поручив все операции по продаже коллектору. В свою очередь, коллектор продал авто, но деньги так и не перевёл банку. Таким образом, заёмщик лишился и автомобиля, и не смог погасить задолженность в банке.

Поэтому юристы не рекомендуют вести даже диалог без предоставления коллектором документов, которые бы подтверждали законность его деятельности. Переводить деньги можно только по проверенным реквизитам после подтверждения информации официальными представителями банковского учреждения.

Угрозы от коллекторов родственникам: что делать

Большинство коллекторов игнорируют законы, они воздействуют на должника психологическими методами, заставляя вернуть долг.

Наиболее распространенные способы воздействия:

- Угрозы расправы над заемщиком, его ребенком, близким родственником, поступающие по телефону или смс;

- Устные разговоры с угрозами, нанесение телесных повреждений;

- Мелкое вредительство (к примеру, порча имущества соседей, самого должника, развешивание объявлений о необходимости возврата долга)

Что делать в подобных случаях и куда обращаться? В первую очередь следует успокоиться. Даже при наличии долга по кредиту, коллекторы не имеют права действовать подобными методами. Для них, это чревато уголовным наказанием.

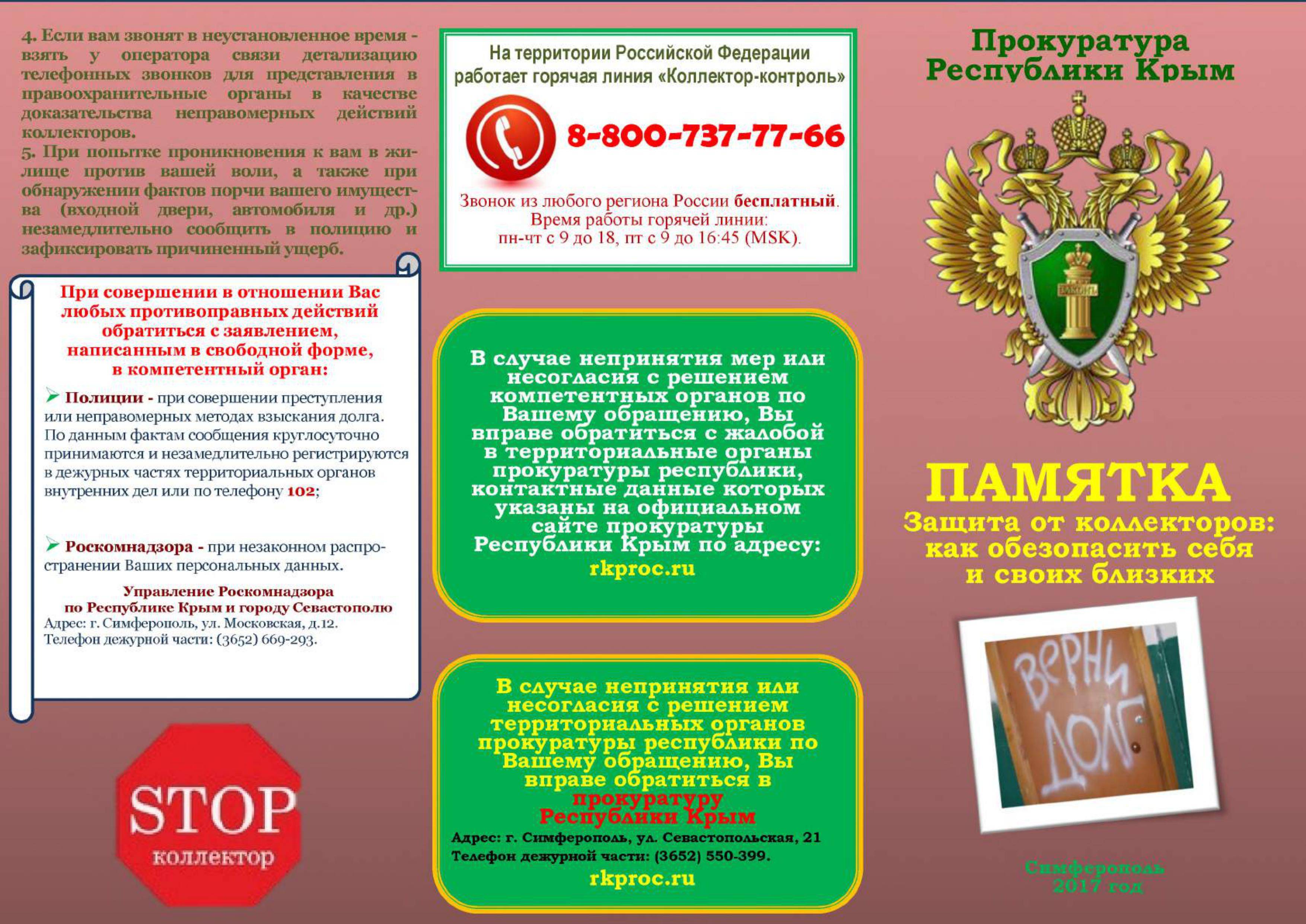

Защитить себя и свою семью, должник сможет, обратившись с заявлением в прокуратуру.

Однако, потребуется предоставить доказательства поступления угроз в свой адрес:

- Видеозаписи или голосовой записи устной встречи с коллектором;

- Записи разговора по телефону;

- Письменные свидетельские показания (родственников, соседей);

- СМС-сообщения с угрозами, присланными на телефон;

- Письменные записки, развешанные объявления и пр.

Должнику следует помнить, что обращение в прокуратуру поможет ему решить проблему с угрозами, но на сумму долга и необходимости его уплаты это не скажется.

Возможно, коллекторы начнут вести себя более сдержано, однако продолжат требовать возврат займа и процентов по нему.

Имеют ли право коллекторы угрожать? Конечно же, нет. Обращение с должником должно проходить в деловом стиле, без использования нецензурных выражений, поступления угроз в его адрес.

Коллекторов можно занести в «черный список» на телефоне, попытавшись оградить себя от назойливых звонков. Однако, подобных номеров в агентствах много, поэтому заблокировав один номер, коллекторы позвонят с нескольких десятков новых. Так что, это не является выходом из ситуации.

Смена номера телефона также не считается действенной. Коллекторы смогут найти новые данные через близких родственников, соседей или базы мобильных операторов. Рано или поздно, они все равно начнут снова требовать возвратить долг.

Законные способы противостояния коллекторскому агентству

Юридически обоснованные

Вступление в законную силу ФЗ№230 ограничило деятельность профессиональных взыскателей. Он четко регламентирует время и количество звонков, смс, личных визитов коллекторов. Надзорным органом, который следит за деятельностью абсолютно всех агентств, работающих на территории РФ, является ФССП.

Федеральная служба судебных приставов обязана проверять поступающие от граждан жалобы. Если факт нарушения подтверждается, значит, фирму штрафуют на сумму полмиллиона рублей за каждое правонарушение.

Подается жалоба через официальный портал ФССП. Сделать это могут только зарегистрированные пользователи, но проблем с прохождением данной процедуры не возникает. Войдя в систему, необходимо выбрать соответствующий пункт, написать и отправить претензию на коллекторское агентство.

Если вы не были ранее зарегистрированы на портале, с главной страницы перейдите на сайт государственных услуг и пройдите процедуру. Войти в личный кабинет ФССП могут те, у кого есть электронная подпись. Ее получают в любом городском МФЦ.

Психологические методы

Можно ли напугать коллекторов? Практически нереально. Не стоит пытаться запугивать работника агентства. Это тоже является неправомерным. Необходимо четко дать понять взыскателю, что вы знаете закон, а он его нарушает. Кроме того, сразу же предупреждайте звонящего о ведении записи разговора. Помните, он обязан назвать полную ФИО, агентство, причину звонка. Если такой информации не предоставляется, можно смело заканчивать разговор.

Кредитор – банк

В ряде ситуаций банк не продает долг коллекторам, а заключает с ними договор на простых условиях. Агентство добивается погашения кредита и дополнительного вознаграждения в виде неустойки.

В такой ситуации необходимо принимать во внимание несколько советов:

- Потребуйте предъявить договор, заключенный между банком и коллекторским агентством.

- Уточните, на какие реквизиты требуется переводить сумму средств.

- Получите подтверждение с банковской организации о заключенном договоре, чтобы не перевести деньги «черным» коллекторам.

- Попросите назвать точную сумму долга вместе с процентами и неустойками.

Никогда не переводите деньги на реквизиты, не получив подтверждения.

В противном случае вы можете попасть в следующую ситуацию: гражданин взял в кредит, но не смог вовремя его выплатить по ряду причин. К нему пришли коллекторы, которые с помощью угроз и психологического давления настояли на необходимости продажи машины. Все операции по продаже и прямому погашению долга взял на себя коллектор. Машина была продана, деньги переведены на счет, но кредит так и остался непогашенным.

Коллекторское агентство оказалось мошенником, воспользовавшимся ситуацией. Все это обусловлено тем, что должник предварительно не потребовал документации, подтверждающей законность его деятельности, согласился перевести деньги на непроверенные реквизиты, и не проверил репутацию компании.

Какие действия коллекторов недопустимы?

Прежде всего, коллекторы перед началом взыскания должны представиться, познакомиться. Непременно должны указываться следующие данные:

- ФИО взыскателя;

- Наименование фирмы;

- Должность;

- Основания, на которых осуществляется взыскание.

У должника должны быть контактные данные организации, по которым можно связаться для уточнения актуальности информации.

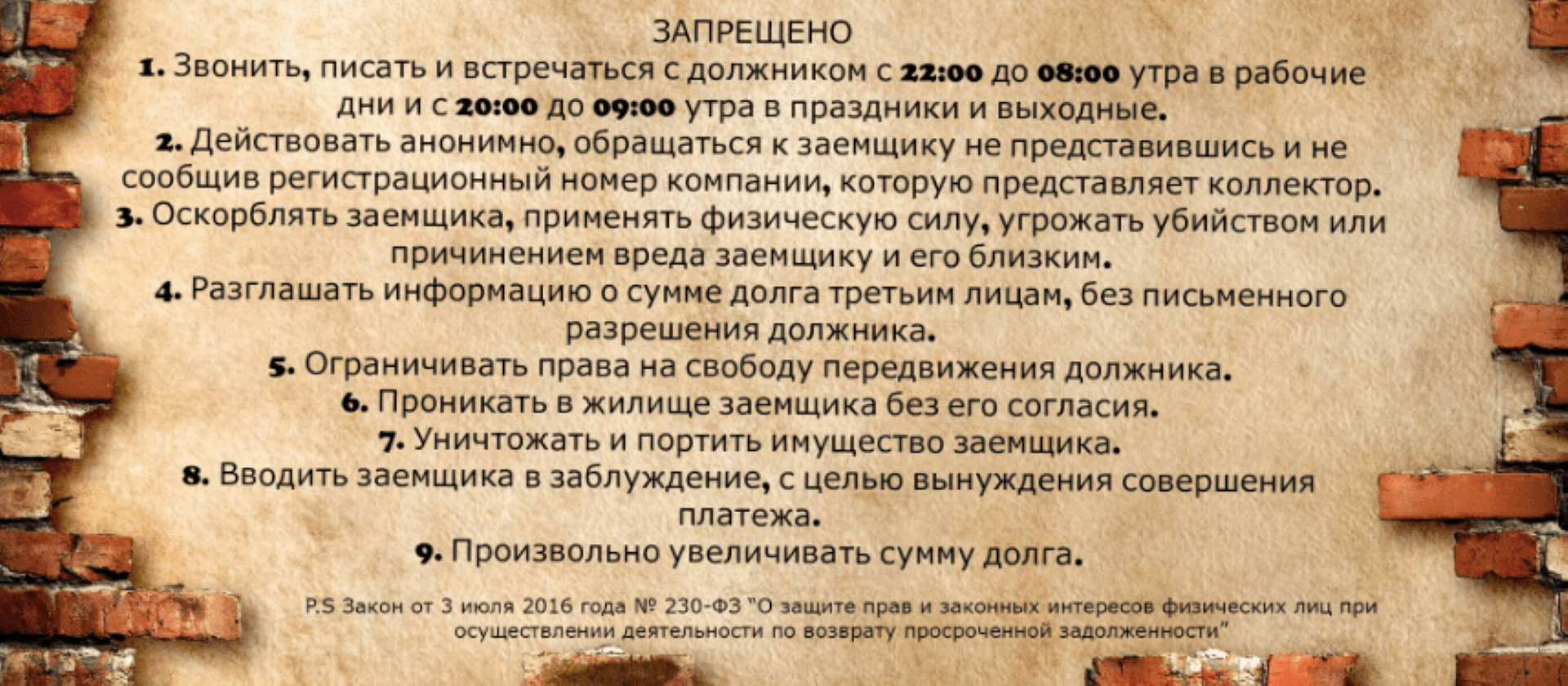

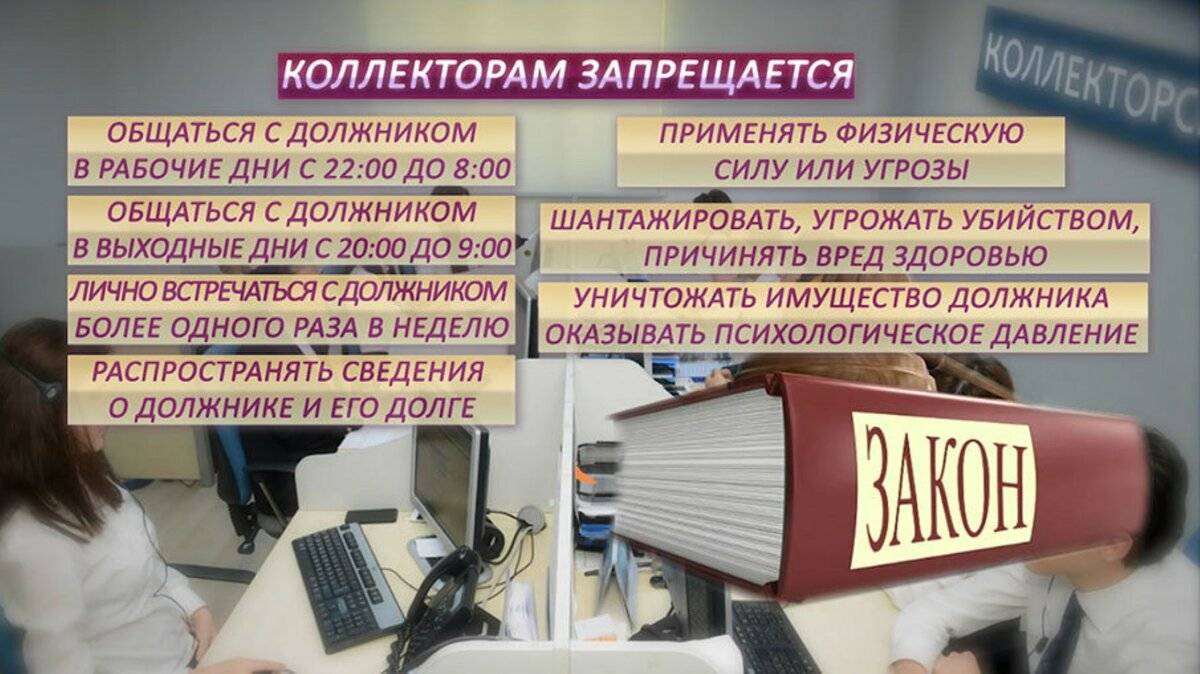

Далее, коллекторы не могут нарушать определенные рамки. Не допускается:

- Обращение на ты, в неуважительном тоне и с грубыми комментариями.

- Не допускается работа при отсутствии личных данных. Должник может отказаться от общения, если коллектор не сообщил информацию о себе.

- Разглашение личных данных по долгу третьим лицам.

- Звонки в ночное время.

- Неправомерными действиями считаются шантаж, вымогательство или угрозы.

- Не допускаются угрозы и требования в сторону третьих лиц, близких и родственников должника.

Нельзя ежедневно проводить рассылку СМС или звонить должнику.

- Нельзя обращаться на работу должника с требованием лишить человека дохода или наказать.

- Нельзя требовать оплаты долга вне реквизитов: наличными средствами или просьбами перечислить на какой-то незнакомый номер карты, телефона.

По новому закону, все перечисленные неправомерные действия повлекут административную, уголовную ответственность, вплоть до лишения свободы сроком до 5 лет. Помните, даже хамство и нецензурная брань в разговоре недопустимы и наказуемы.

Выбираем способ борьбы

Начнем разговор с вероятных вариантов противостояния телефонному террору. Помните, защититься от звонков коллекторов непросто, ведь эта организация практикует общение с клиентом по всем установленным каналам связи, так что под ударом тут оказываются и мобильные, и стационарные телефоны. Однако россияне практикуют несколько эффективных методик, которые позволяют прекратить назойливые диалоги.

Прекратить телефонные звонки взыскателей — сложная задача, которая требует настойчивости и времени

Первым способом борьбы становится давление на агентство по взысканиям правовым путем. Для этого заемщику приходится доказывать факты нарушений, которые допускают представители кредитора, и жаловаться на подобные действия. Этот вариант предполагает длительный этап противостояния и привлечение юристов для консультации.

Вторым способом тут становится «уход от проблем» путем смены телефонных номеров или блокировки входящих вызовов. Здесь предполагаются определенные финансовые вложения и неудобства для неплательщика.

Третий метод – настойчивость. В подобных ситуациях бороться с коллекторами по телефону придется посредством твердых заявлений о намерении решать проблему в зале судебных заседаний. Правда, подкрепить собственные слова потребуется и жалобами на фактическое нарушение режима общения. Тут неплательщику уместно сохранять хладнокровие и не поддаваться на провокации.

Если должник готов погасить задолженность, представители кредитора оставят в покое этого человека лишь после полной выплаты требуемой суммы

Четвертый вариант, как отвязаться от коллекторов по телефону, прост, но не популярен в России. Ведь в таких ситуациях должник полностью погашает задолженность, а взыскатели снимают претензии. Однако самовольное повышение суммы выплат представителями кредитора и начисление штрафа в одностороннем порядке сводят вероятность добровольного погашения кредита заемщиком к нулю.

Реально ли раз и навсегда избавиться от коллекторов?

Раз и навсегда избавиться от коллекторов при наличии непогашенной задолженности возможно только двумя законными способами:

- погасить долги;

- провести процедуру банкротства.

В последнем случае нужно учитывать, что процедура банкротства требует много времени и сопряжена с дополнительными расходами. Кроме того, она имеет ряд последствий:

- запрет в течение 3 лет занимать руководящие должности;

- невозможность возглавлять на протяжении 5 лет МФО и негосударственные пенсионные фонды, в течение 10 лет — банки;

- запрет на проведение новой процедуры банкротства в течение 5 лет;

- обязанность на протяжении следующих 5 лет уведомлять банки о своем банкротстве при оформлении кредита.

На сегодняшний день деятельность коллекторских агентств строго регламентируется законодательством. Перечень полномочий сотрудников таких компаний ограничен. Поэтому при поступлении угроз или в других случаях нарушения закона коллекторами не рекомендуется оставлять такие действия безнаказанными. Граждане имеют множество возможностей для защиты своих прав, которыми следует воспользоваться.

Загрузка …

Вам помогла эта статья? Будем благодарны за оценку:

Нравится +1 Не нравится -1Вы уже голосовали

Банкротство как способ избавиться от коллекторов раз и навсегда

Если нет никакой возможности расплатиться с долгами, остается самый крайний метод — возбуждение дела о банкротстве. Данная мера поможет очистить кредитную историю, восстановить деловую репутацию, избавиться от задолженности и главное — от коллекторов. С момента возбуждения дела о банкротстве взыскателям запрещено контактировать с должником.

Процедура длится в среднем 10 месяцев. В этот период управление счетами и доходами должника переходит к финансовому управляющему.

Для возбуждения дела о банкротстве нужно соответствовать ряду признаков:

- отсутствие имущества;

- совокупный размер задолженности более 350 000 рублей;

- наличие документов, подтверждающих факт неплатежеспособности должника (справка о доходах, Приказ о сокращении штата на работе, справка из Центра Занятости и т. п.).

Законодательная база

В ситуации с просрочкой долга любой заемщик подсознательно чувствует себя виноватым. Поэтому грубость и настойчивость коллекторов он воспринимает как должное, и не пытается бороться с неправомерным поведением. Между тем, у должника, как и у любого гражданина РФ, имеются права, нарушать которые не дозволено никому.

Чтобы разобраться, на что вы имеете право, рекомендуем изучить два важных законодательных акта:

- Конституцию РФ;

- Федеральный закон №230 «О коллекторской деятельности».

В первом документе перечислены базовые права гражданина. В их числе право на:

- неприкосновенность жилища;

- неприкосновенность семейной и частной жизни;

- защиту чести и достоинства;

- защиту доброго имени;

- свободу от жестокости и насилия.

Таким образом, если специалисты по взысканию задолженности пытаются проникнуть в вашу квартиру без разрешения, собирают сведения о вас без вашего на то согласия, распространяют информацию о долге среди ваших родных и знакомых или напрямую угрожают вам, это является нарушением ваших конституционных прав. Постарайтесь записать разговор, содержащий угрозы, или получить письменные свидетельские показания о неправомерной работе коллекторов, и смело подавайте иск на компенсацию морального вреда.

Неправомерные действия коллекторов

Министерством внутренних дел Российской Федерации установлены следующие нарушения, относящиеся к неправомерным действиям:

Министерством внутренних дел Российской Федерации установлены следующие нарушения, относящиеся к неправомерным действиям:

- Отказ предоставления свои личных данных, как при встрече, так и в телефонном режиме.

- Ненормативная лексика в адрес заёмщика, бесцеремонное фамильярное обращение.

- Телефонные звонки в ночное время суток (22:00 – 06(07):00).

- Распространение данных о задолженности и должнике.

- Приём денег из рук заёмщика.

- Вымогательство.

- Требования наказать должника посредством его начальника на работе.

- Угрозы родственникам и знакомым.

- Регулярные СМС и звонки, превышающие допустимое количество – один раз в сутки.

Почти каждый пункт списка пресекается уголовным наказанием, которое грозит лишением свободы до пяти лет.

Вопросы и рекомендации

Как разговаривать и что отвечать по телефону?

Основная цель звонков взыскного агентства – договориться об оплате долга.

Несколько советов, как разговаривать с коллекторами по телефону:

- Лучше отвечать на каждый телефонный звонок – даже если коллекторы достали, поскольку черный список или молчание не решат проблемы.

- Включить диктофон, предупредив собеседника. Попросить его представиться.

- Игнорировать любые провокации на конфликт, оскорбления.

- Уточнить сумму долга, не изменились ли реквизиты оплаты.

- Сообщить, что пока денег нет, но когда появятся, долг будет погашен.

Если коллекторы звонят на работу, говорите, что они нарушают законодательство о персональных данных (нарушение банковской тайны).

Коллекторы пришли домой – что делать и как себя вести?

Перед тем как общаться с коллекторами при личном визите, запомните несколько простых правил:

- проводите видеосъемку разговора, привлекайте свидетелей;

- не впускайте сотрудников взыскного агентства в дом;

- требуйте представиться, предъявить документы;

- реагируйте на требования спокойно.

Платить или не платить долг коллекторам?

Нужно ли платить агентству коллекторов, зависит от схемы его сотрудничества с кредитором. Преимущественно должник продолжает выплачивать долг той организации, где оформлял кредитный договор. Когда банк продает права на долговые обязательства, должнику приходится платить взыскному агентству.

Многих заемщиков интересует, что будет, если не платить кредитору или агентству по взысканию. Если должник отказывается от погашения долга, не желает общаться с сотрудниками взыскных фирм, скрывается, частый вариант дальнейшего развития событий – судебное разбирательство, арест счетов, имущества с дальнейшей конфискацией, удержания из заработной платы.

Видео: что делать, если банк продал долг коллекторам.

Что делать при получении повестки в суд?

Для начала нужно с юристом разобраться, правомерен ли поданный иск. Подавать его имеет право только кредитор. Взыскное агентство вправе добиваться получения судебного приказа о принудительном удержании задолженности только при выкупе долговых обязательств.

Если коллекторы подали в суд, порядок действий зависит от юрисдикции инстанции. При сумме долга менее 500 тысяч рублей иск подадут мировому суду, когда сумма больше – суду общей юрисдикции.

Как проверить законно ли был передан долг коллекторам

Возможность передачи долга в коллекторскую организацию прописана в кредитном договоре. Должник должен осознавать, что затяжная просрочка приведет к переуступке займа. Для него это будет крайне невыгодно. Укрыться от коллекторов на законных основаниях сложно, тем более, если они будут действовать в рамках закона.

Переуступка долга коллекторскому агентству возможна в двух вариантах:

- Согласно ст. 382 ГК РФ, первичный кредитор имеет право передать долговое обязательство третьему лицу, без получения согласия заемщика;

- Между финансовой организацией и коллекторами был составлен договор, по условиям которого последним передается право требовать с заемщика полную сумму кредита

Заемщика обязаны уведомить о переходе долга к коллекторскому агентству. Как правило, сотрудники кредитной организации делают устное предупреждение по телефону.

В случае его игнорирования, высылается бумажное уведомление в виде заказного письма. Если должник не получил предупреждение, он имеет право платить займ предыдущему кредитору.

Проверить законность передачи долга коллекторам очень легко, сопоставив следующие факты:

- Накопление крупной суммы долга и отказ от его уплаты;

- Наличие в договоре пункта о передаче долга коллекторам (возможна переуступка и без него на основе ГК РФ);

- Получение предупреждений

Иногда коллекторы звонят по чужому долгу, поэтому стоит уточнить личные данные, номер кредитного договора, сумму задолженности. Не исключена небольшая разница в величине долга Коллекторы могли включить в него штраф и пеню.

Если коллекторы звонят и требуют вернуть накопившуюся задолженность, называя правильный номер договора, при этом платежи выплачивались своевременно, следует предоставить справку об остатке кредита. Заемщик имеет право обратиться к первичному кредитору для устранения ошибки, поскольку его вины в ней нет.