Как погасить?

Вы можете погасить микрокредит единовременно или по предлагаемому графику платежей. Надо сказать, что график платежей – это условное понятие, т.к. придерживаться его не обязательно (это официальная информация, подтверждённая в правилах и на страницах соц. сети). Но с другой стороны частичное погашение займа будет только на пользу заёмщику – после каждой частичной оплаты, проценты по микрозайму пересчитываются на сумму оставшегося долга (за вычетом уже оплаченного). Таким образом, если вы гасите в соответствии с графиком (частичную) сумму меньше рекомендуемой, то штрафы на вас наложены не будут, т.к. главное – это своевременно погасить всю задолженность в день её оплаты, а как вы собрались платить, уже ваше дело (ещё один шаг навстречу клиенту).

Также вы можете досрочно погасить займ, причём проценты будут начислены только за фактический его срок. О предварительном уведомлении по досрочному погашению не сказано (видимо всё делается в реальном времени без уведомлений), хотя для вашего сведения, у вас есть законное право на досрочный возврат средств в течение 14 первых дней микрозайма без предварительного уведомления кредитора.

Доступны следующие способы погашения:

- С банковской карты (комиссия 0%, в ЛК моментально);

- С кошелька QIWI (?%);

- С кошелька Яндекс.Деньги (?%);

- С терминала QIWI (процент зависит от конкретного терминала, уточняйте на месте);

- Банковским переводом (комиссия банка, срок 1-3 дня).

Если вам удобно вернуть деньги другим способом, то есть возможность его согласовать со службой поддержки (как пишут на сайте). О комиссиях официальной информации нет, только доподлинно известно о её отсутствии при погашении с карточки. Для удобства заёмщика предлагается возможность автоматического списания денег с карточного счёта в день оплаты (имейте в виду, что списываться также будет сумма по графику частичных платежей) – её вы можете отключить в личном кабинете.

Забыть о дате платежа не дадут: напомнят по SMS за 3 дня и за 1 день до предполагаемого погашения. Если просрочите, то будете выплачивать штраф в размере 20% от суммы основного долга плюс ваша ежедневная ставка.

Главные меры безопасности

Чтобы дополнительно защитить свою банковскую карту, соблюдайте также эти правила:

Не сообщайте данные карточки подозрительным людям и не оставляйте их на ненадежных сайтах. Также тщательно сохраните PIN-код и трехзначный код безопасности с обратной стороны карты

Некоторые люди предлагают запомнить трехзначный код, а потом стереть его с карты, чтобы дополнительно повысить безопасность. Однако мы не советуем так делать – некоторые магазины не принимают такие карточки

- Установите ограничения на операции – платежи, переводы, снятие. Так вы сможете защитить счет от больших потерь. Поставить ограничения можно в интернет-банке или в мобильном приложении. Многие банки предусматривают такую функцию

- Не храните крупные суммы денег на вашей основной дебетовой карте. Лучше всего открыть для них отдельный банковский счет или вклад. Можно также завести две карточки – одну для хранения денег, другую для оплаты покупок.

- Обязательно подключите оповещения по SMS. С помощью них вы сможете всегда следить за состоянием счета вашей карточки. При проведении каждой операции вы получите уведомление с полной информацией о ней.

- Если вы потеряли карту или подозреваете, что данные о ней попали в руки мошенников – немедленно позвоните в банк и попросите заблокировать ее. Сообщите причину блокировки – для этого, скорее всего, придется писать заявление. Банк начнет перевыпуск карты. В то же время обратитесь за помощью в полицию.

Как получить займ в Platiza.ru?

Оформить микрозайм можно исключительно на сайте, через мобильное приложение или по SMS (см. далее) в круглосуточном режиме. По телефону могут только подсказать, как это сделать (с 6 до 24 часов).

Есть несколько способов получения (выбор доступен в личном кабинете), причём комиссия по каждому 0% плюс моментальное (здесь есть нюансы) перечисление:

- На карту (в ЛК или по SMS, см. ремарку о моментальности ниже);

- На электронные кошельки QIWI и Яндекс.Деньги (моментально);

- Через систему переводов Contact (моментально, получить с паспортом не позднее 5 дней).

На используемую карту есть ограничения. Это обязательно именная Visa или MasterCard (кредитная или дебетовая) с наличием кода безопасности CVV2/CVC2 и поддержкой технологии 3D-Secure (подтверждение операции смс-кой, направленной от вашего банка). Номер только 16-значный, значит, о займе на карту Maestro можно забыть (также забудьте про виртуальные, неименные, предоплаченные, с истекающим через 3 месяца или менее сроком действия, а также подозрительные – по версии Platiza). На карточном счёту д.б. не менее 3 рублей для процедуры регистрации карты.

Сама по себе процедура регистрации ничего страшного из себя не представляет: банк (именно банк, а не сама МФО!!!) блокирует несколько рублей, вы вводите эту сумму (предварительно узнав различными способами) в специальное поле ЛК, потом деньги возвращаются на ваш счёт. Но сколько об неё сломано копий заёмщиков! За подробностями отправляем вас к обзорной статье, посвящённой займам на банковские карты.

По поводу моментальности перевода – после регистрации карточки под её изображением в соответствующем разделе ЛК должна высветиться надпись о возможности моментального зачисления (что уже зависит от банка, поддерживает ли он соответствующие технологии? Подробности здесь )

Из нюансов: при выборе способа зачисления на электронные кошельки с вас потребуют либо зарегистрировать банковскую карточку в системе либо пройти видео-идентификацию (второе требует уточнения, т.к. информация взята на одном из неофиц. сайтов). Перестраховываются? Получается, что если у меня нет каких-либо карт, то я перевод на Киви или на Яндекс.Деньги получить не смогу, но таковы правила сервиса.

Оформление кредита в мобильном приложении

Речь идет исключительно о займе, который банк уже предварительно одобрил клиенту. В этом случае мошенники нацелены на кражу не собственных средств клиента, а кредитных. Так как банк уже готов выдать заемные средства клиенту, то оформление занимает несколько минут, а мошенник может украсть гораздо больше средств, чем есть у клиента на счете.

Способ обмана: злоумышленники запугивают жертву недобросовестным работником банка, который сейчас пытается оформить на клиента кредит. Далее обманным путем оформляют предодобренный кредит (убеждают жертву это сделать или получают доступ в мобильный банк и сами проводят операцию). «Обман, при котором злоумышленники пытаются убедить жертву в том, что в банке работают недобросовестные сотрудники, снижает возможность реальных служб безопасности убедить клиента в том, что с ним связались мошенники, и тем самым отменить проведение операции», — предупреждает Сизов из «Инфосистемы Джет».

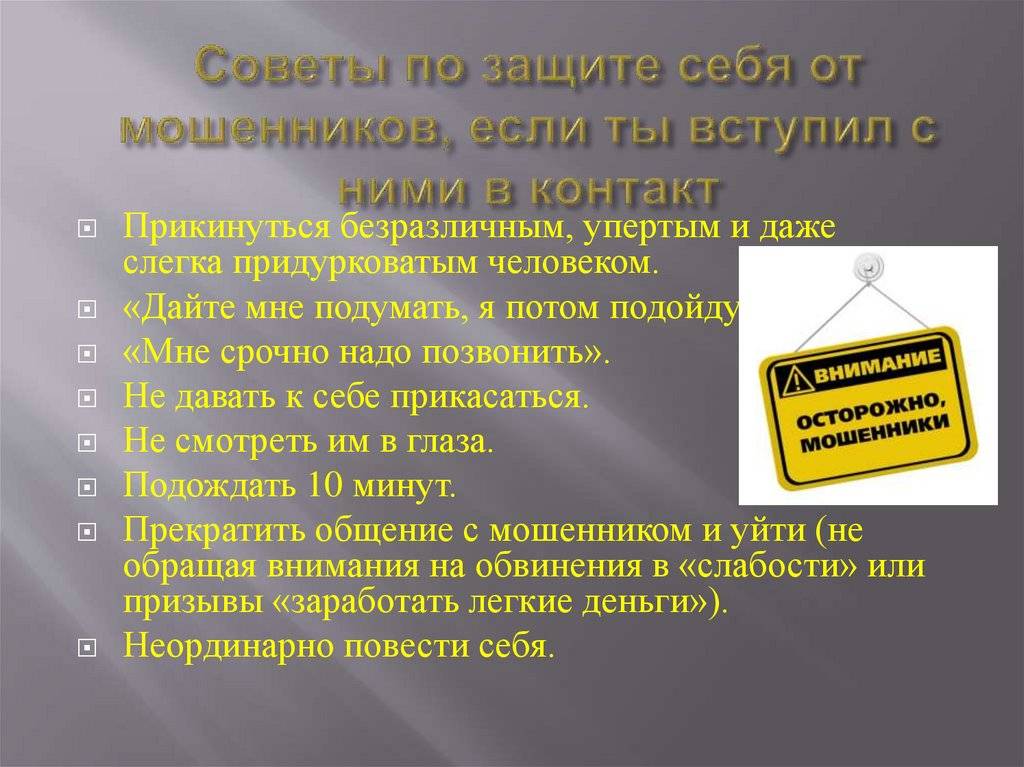

Как защититься:

Способы защиты от этого типа мошенников такие же, как и от преступников, пользующихся методами социальной инженерии.

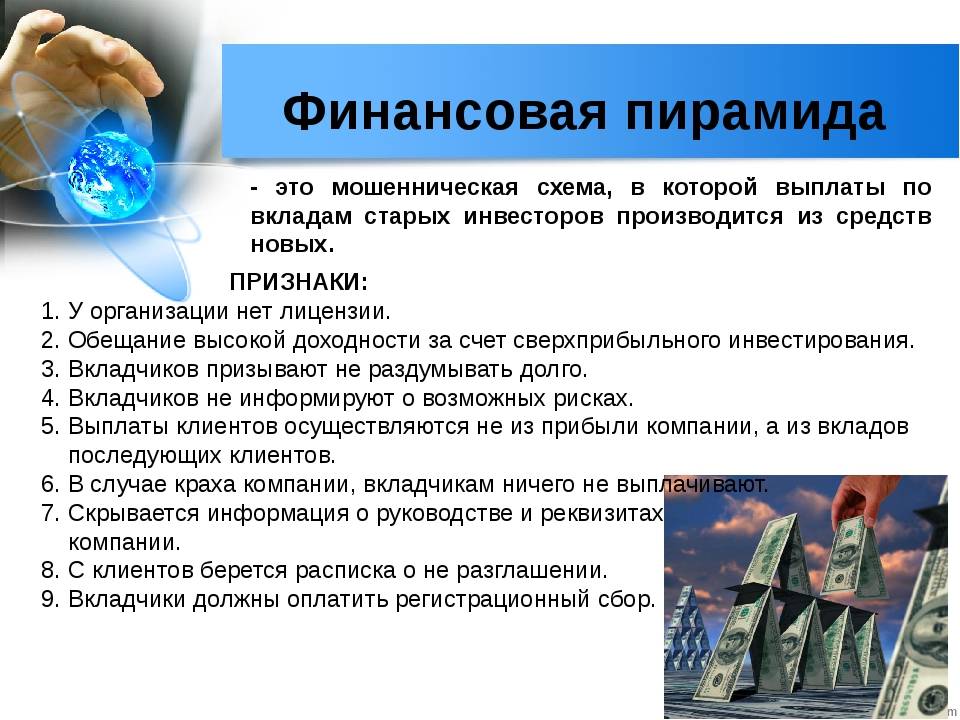

Будьте осторожны – нелегальные МФО!

Нелегальные МФО, однако, существуют и изрядно портят репутацию этому рынку

Важно помнить, что легально функционирующая МФО всегда уделяет информацию о полной стоимости займа и проверяет кредитную историю. В случае же нелегальных МФО, кредитный скоринг иногда заменяется простым собеседованием, а заемщика могут ожидать неприятные сюрпризы в виде скрытых платежей, прописанных «мелким шрифтом». Оформляя займ в подобной организации, вы серьезно рискуете

Конечно, такие организации могут быть очень привлекательны для заемщиков с плохой кредитной историей, но разумнее вначале попытаться исправить кредитную историю, чем брать займ под очень высокие проценты в нелегальных МФО

Оформляя займ в подобной организации, вы серьезно рискуете. Конечно, такие организации могут быть очень привлекательны для заемщиков с плохой кредитной историей, но разумнее вначале попытаться исправить кредитную историю, чем брать займ под очень высокие проценты в нелегальных МФО.

Представление о грабительски высокой процентной ставке в МФО порождают как раз нелегальные МФО, вынужденные компенсировать ненормально дорогими займами риск сотрудничества с ненадежными клиентами. Им доступен большой пласт потенциальных заемщиков, которым отказали крупные и легальные компании. Нелегальные организации выдают займы без прописки, без паспортов и с судимостью. Такие МФО ограничены в возможностях потребовать свои деньги назад, поэтому либо прибегают к незаконным методам, больше известным как «выбивание долгов», либо стараются компенсировать убытки за счет новых клиентов.

Определить нелегальное МФО не сложно. Во-первых, стоит внимательно изучить сайт микрофинансовой организации. Все условия предоставления займов должны быть абсолютно прозрачными, а все возможные оплаты по займу не могут быть больше трехкратной суммы основного долга. Во-вторых, легальность МФО легко определяется по ее наличию или отсутствию в госреестре микрофинансовых организаций. Если существовал факт исключения МФО из государственного реестра, стоит отказаться от сотрудничества с такой компанией, и поискать финансовой помощи в легальной МФО.

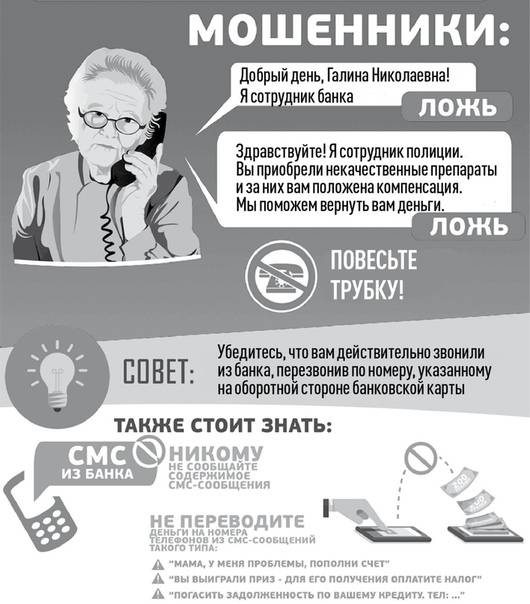

Фишинг. Опасный звонок из банка

Ушедший год кардинально изменил нашу повседневную жизнь. Мы стали гораздо реже использовать банкоматы и всё чаще пользуемся интернет-платежами. Не стоят на месте и преступники. Они адаптировались к сложившейся ситуации, и сейчас гораздо чаще прибегают к фишингу. Фишинг – это разновидность кибермошенничества, основной целью которого является не банковская карточка, а ваши личные данные.

Пожилые люди из-за своей доверчивости часто становятся жертвой таких уловок. У мошенников есть целый арсенал социальной инженерии для того, чтобы обмануть человека в возрасте. Например, вашему пожилому родственнику может поступить звонок из банка с выгодным предложением от Пенсионного Фонда (прибавка к пенсии при оформлении карты определённого банка, мошенники таким образом пытаются выведать персональные данные жертвы).

Или же телефонный звонок из банка с сообщением о том, что со счётом абонента была проведена попытка мошенничества. Пожилому человеку могут предложить установить специальное программное обеспечение, призванное защитить личные данные. На самом деле, мошенники таким образом просто загружают ему на телефон вирус, позволяющий злоумышленникам удалённо пользоваться вашим телефоном.

Жертва может даже не догадываться, что её пытаются обмануть. Мошенники без труда заменяют номер, с которого был совершён звонок на номер Пенсионного фонда или банка. По статистике, каждый одиннадцатый звонок является либо навязчивой рекламой, либо звонком злоумышленников. Ежедневно мошенники совершают свыше 120 тысяч телефонных звонков. Около 5 процентов из них оканчиваются для преступников удачно.

Банки знают об этой проблеме и предпринимают все возможные меры для её решения. Для этого вводятся дополнительные способы аутентификации клиента: биометрия и специальные USB-токены. Так же, банки сотрудничают с так называемыми «белыми хакерами». Их работа заключается в том, что они специально ищут уязвимости в системах безопасности банка и предлагают пути их устранения.

Как защититься от коллекторов Платиза?

Защищаться от коллекторов Платиза не нужно, они практически не докучают заемщику, лишь изредка звоня и отправляя смс, письма на электронную почту.

А вот постоянные попытки списания денежных средств очень нервируют должников. В таких ситуациях клиенту необходимо зайти в личный кабинет и отключить возможность самостоятельного списания сервисом денежных средств с карты.

Если и это не поможет, то пластик придется перевыпускать. Номер счета останется прежним, а вот реквизиты карточки изменяться. Это единственный 100% вариант, который поможет избежать несанкционированного списания.

Если вы не хотите разговаривать с представителями МФО по телефону, лучше установить приложение Антиколлектор, которое будет блокировать входящие звонки коллекторов Платиза. Приложение можно бесплатно скачать с ГуглПлейМаркета.

Если коллекторы Platiza переходят границы дозволенного или пытаются взыскать долг самостоятельно, обязательно напишите об этом отзыв-жалобу здесь

МФО Платиза — одна из немногих организаций, которая уделяет особое внимание отзывам на крупных Интернет-ресурсах околокредитной тематики. Представители МФО непременно отреагируют на вашу жалобу, пытаясь урегулировать вопрос мирным путем

Как оформить и получить займ

Чтобы получить ссуду в микрофинансовой компании «Платиза» ру (ООО зарегистрирована по адресу: 117105 Москва г, ш. Варшавское, д.1, к.6, кв.37), нужно пройти регистрацию на сайте и заполнить анкету. По номеру телефона звонить не стоит, таким способом компания заявки не принимает.

При оформлении первого кредита регистрация банковской карты не считается обязательным условием. В особых случаях может потребоваться именная карточка с подключенной услугой 3D secure и балансом – 3 рубля.

Вы также можете получить микрозаймы на «Киви» кошелёк и ЯД. После авторизации в ЛК выберите функцию «Перевести на …(название эл. кош.)».

Типичный клиент

В 2020 году банки активно усиливали защиту онлайн-операций для противодействия атакам методами социальной инженерии и выполняли требования НСПК по безопасности системы быстрых платежей, знает начальник отдела по противодействию мошенничеству центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов. Он добавил, что кредитные организации также усиливали защиту платформ онлайн-выдачи кредитов, которые стали очередной мишенью для мошенников.

Кроме того, банки улучшали мониторинг установки на устройства клиентов вредоносного ПО, например, программ для удаленного доступа к смартфонам, отметил Алексей Сизов.

Сервисный блок

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Основные изменения, которые в последнее время внедряют финансовые организации, основаны на интеллектуальных системах защиты от фрода: они определяют и хранят данные о «типичном» поведении пользователей (от сумм переводов до IP-адреса) и оповещают службу безопасности о нестандартных действиях, рассказал руководитель отдела анализа защищенности веб-приложений Positive Technologies Ярослав Бабин. Он добавил, что финорганизации внедряют риск-ориентированную аутентификацию: от клиентов требуется подтвердить личность только в том случае, когда возникают подозрения.

В последние несколько лет кредитные учреждения были сосредоточены на диджитализации фронт-офисов и борьбе с атакующими их хакерами, в чем добились значительных успехов, считает основатель сервиса разведки утечек данных DLBI Ашот Оганесян. Теперь, по его словам, основной угрозой для банков стали инсайдерские утечки персональных данных клиентов, которые в дальнейшем используются для хищений с помощью методов социальной инженерии.

Практически единственный способ снизить число таких мошенничеств — пресекать утечки данных, которыми затем пользуются преступники, убежден Ашот Оганесян. Он добавил, что банки формально используют DLP-системы, но зачастую экономят на выборе решения и работах по его внедрению, а также не адаптируют системы защиты к новым технологиям и продуктам, применяемым в бизнесе.

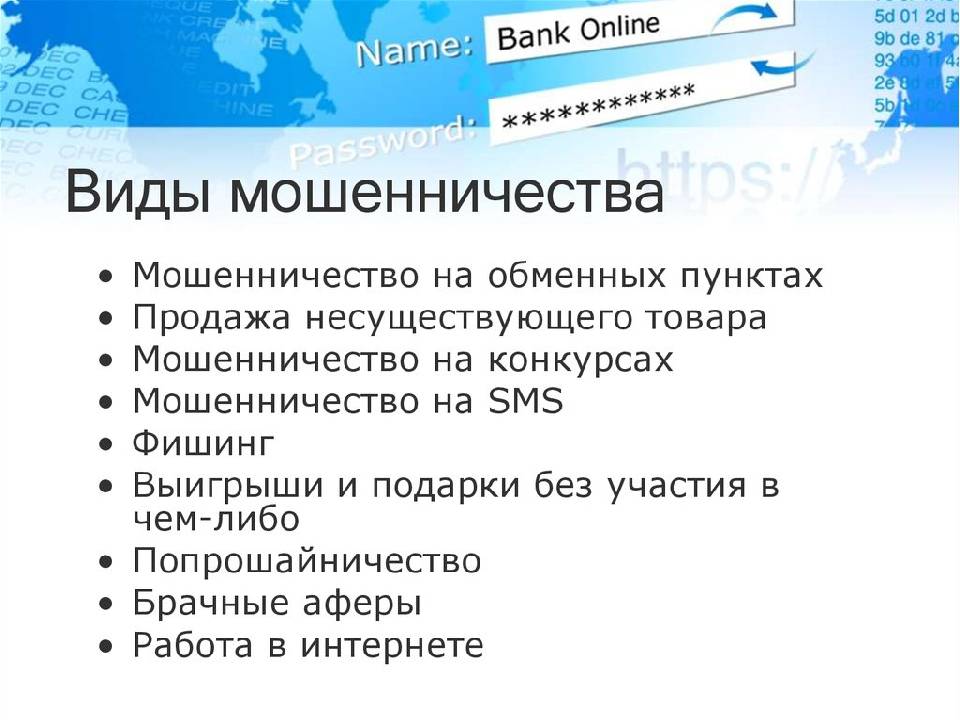

Поддельные сайты (фишинг)

За время пандемии многие сферы жизни перешли в онлайн, киберпреступники также активизировали свою деятельность в интернете. За первое полугодие 2020 года мошенники украли в интернете свыше 2 млрд руб., то есть более 50% из общего объема похищенных за этот период средств.

Способы мошенничества: мошенники могут создавать фишинговые сайты, предлагающие товары и услуги, например, авиа и ж/д билеты, по более низким ценам. «После выбора билета и формы оплаты пользователя просят ввести реквизиты своей банковской карты (номер карты, CVV-код). После согласия осуществить оплату происходит передача реквизитов кредитной карты злоумышленникам, о чем пользователь даже и не догадывается», — приводит пример Каргалев из CERT-GIB.

Также мошенники научились подделывать сайты банков, чтобы узнавать данные клиентов от их личного кабинета.

Еще одна новая волна мошенничества, которую выявил Group-IB, — это появление ресурсов, которые предлагают пострадавшим от интернет-преступников пользователям получить компенсацию за участие в популярных фейковых опросах, «недобросовестных» лотереях или компенсацию НДС, но вместо этого списывают деньги и похищают данные банковских карт.

Как защититься:

совершать покупки только на официальных сайтах;

не верить «фантастическим скидкам», «акциям» и «розыгрышам»;

проверять доменное имя ресурса

Если оно отличается от оригинального или просто кажется подозрительным — закрывать страницу;

при оплате товара необходимо обращать внимание на страницу платежной системы, на которую должен перенаправлять сайт продавца для ввода платежных данных. «Если продавец просит перевести деньги на карту или виртуальный кошелек, то это мошенник, так как компании не оформляют счета на физические лица», — объясняет Каргалев;

при входе в интернет-банк обращать внимание на наличие в адресной строке https:// и значка закрытого замка (это означает безопасное соединение).

Как банк борется с мошенниками

Схемы мошенничества с кредитами уже достаточно хорошо изучены в западных странах, где потребительское кредитование существует давно. Банки борются с мошенниками разными способами.

Существует ряд компаний, которые занимаются аналитикой кредитных операций и помогают банкам бороться с мошенниками. Для противодействия злоумышленникам используются проверенные технологии и алгоритмы, разработанные на основе практического опыта и аналитики деятельности банков.

Лучше всего бороться с мошенниками на этапе обработки кредитной заявки, блокируя попытки преступных действий. Существует специальная система, ведущая точный учет всех поступающих в банк заявок. Причем регистрируются данные заявителей по каждому полю анкеты. Новую заявку система сравнивает с имеющимися данными из базы. Если есть совпадения, то информация отправляется сотруднику банка для анализа. Данная система может проверить заявку на стоп-факторы. Например, если 18-летний заявитель указывает в графе дохода 30 тысяч долларов, система сразу отправит заявку в «подозрительные».

Данные методы помогают бороться с мошенниками уже на этапе оформления бумаг. Если служащие банка засекают злоумышленников, сразу передают информацию в полицию.

В банке МКБ, чтобы бороться с мошенниками, стали применять антифрод-системы, а также использовать данные операторов мобильной связи. В дальнейшем банк планирует подключить и биометрию.

Банк Юникредит заявляет, что борется с мошенниками по алгоритмам собственной разработки. Кроме того, он работает и с партнерами-продавцами, чтобы бороться за свою репутацию и защищать интересы клиентов.

Существует также организация «Национальный Хантер», которая борется с мошенническими действиями на уровне страны и объединяет уже более 50 финансовых структур. Банки-участники отправляют данные заявителей для обработки на специальной платформе – Hunter. Здесь программа сверяет информацию от банка с имеющейся в базе, чтобы выявить ложные сведения и признаки мошеннических схем. Благодаря данному алгоритму злоумышленники не смогли преступным способом получить уже больше 50 млрд. рублей.

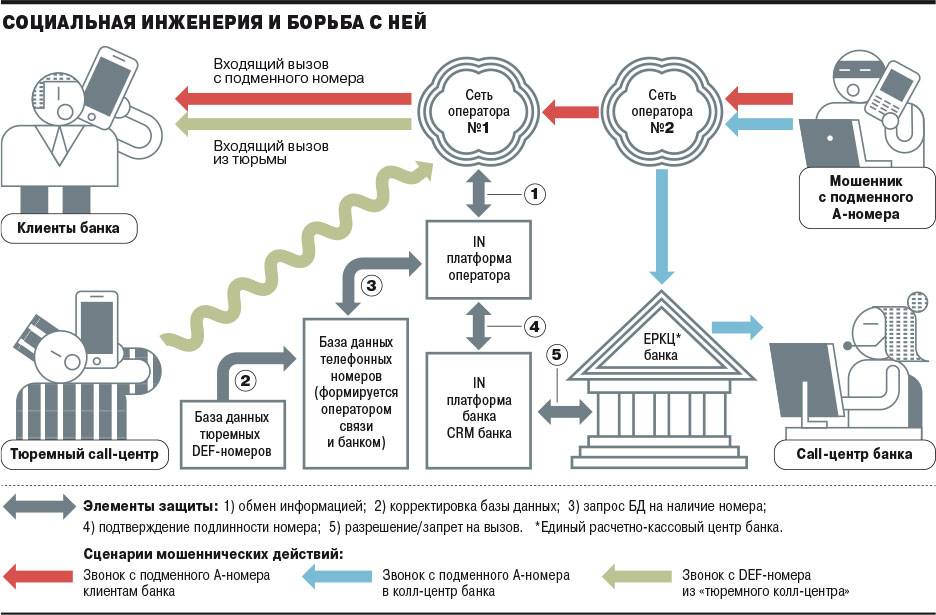

Поскольку в России мошенничество с поддельными телефонными номерами банков приобрело национальные масштабы, ЦБ счел необходимым бороться с такими схемами на государственном уровне. Было разослано официальное письмо «О противодействии кредитному мошенничество» за подписью Дмитрия Скобелкина (заместителя председателя ЦБ). Данный документ рекомендует предоставить в Центробанк списки всех телефонных номеров для входящих и исходящих звонков, которыми пользуются сотрудники банка для связи с клиентами.

Планируется, что, имея базу настоящих телефонных номеров банков, станет возможным разработать алгоритмы, которые помогут бороться с мошенниками. Этим проектом должны будут заняться Минкомсвязи совместно с Роскомнадзором и МВД. А в качестве первоначальной меры банкам советуют вводить дополнительные параметры аутентификации во время телефонного разговора с клиентом.

Предупрежден – значит вооружен. Для того чтобы помочь клиентам бороться с телефонными мошенниками, ряд банков добавил на свои сайты раздел с подробной информацией о звонках из подложной службы безопасности.

Сбербанк просит всех, кто замечает в интернете сомнительные сайты с предложениями кредитов или финансовых услуг, сразу сообщать об этом письмом на электронную почту сотрудников банка. Таким образом пополняется черный список сайтов.

«Альфа-банк» также борется с мошенниками и имеет на своем сайте схожий раздел: https://alfabank.ru/everyday/online/alfaclick/security/

Что делать если оформили кредит по интернету?

Благодаря развитию интернета, получить кредит не выходя из дома, стало очень просто. Достаточно указать паспортные данные и номер карты или электронного кошелька, чтобы получить деньги в течение 10 минут.

Этим и пользуются мошенники. Они оформляют займы на ворованные данные, которые можно легко приобрести на специализированных площадках.

Если с вами произошло подобное, обратитесь в полицию, а затем в банк для списания займа.

Оформили кредитную карту

Оформить кредитную карту без человека достаточно сложно, но все же некоторым мошенникам это удается. Например, они подделывают паспорта под нужные данные либо вводят человека в заблуждение и уговаривают взять деньги в банке.

Также у жертвы крадут его паспорт и переклеивают фотографию. Таким образом, получить заем становится несложной процедурой.

Подобные схемы являются мошенническими и должны рассматриваться силовыми ведомствами.

Как написать претензию в банк?

Претензию в случае обмана необходимо писать после возбуждения уголовного дела по мошенничеству. То есть она пишется в совокупности.

Как проверить оформлен ли кредит?

Для этого необходимо сделать запрос в БКИ. Обратитесь в любое отделение любого банка (лучше Сбербанк), напишите заявление с просьбой предоставить всю информацию о своей кредитной истории.

Если у вас есть долг, то он будет отображен в запросе. Следовательно, у вас есть просрочки по займам и оформлен кредит.

Как не попасться на удочку мошенников и что говорить на суде?

Основное правило, которое вы должны запомнить — НЕВОЗВРАТНЫХ кредитов не существует. Ни одна служба безопасности не может удалить заемщика из базы. Для этого должны быть задействованы:

- менеджеры;

- компьютерщики;

- руководство и т. д.

Практически весь банк должен согласиться удалить человека из своей базы, что нереально. Да, СБ или кредитная комиссия может повлиять на решение о выдачи денег, но удалить должника, это просто НЕВОЗМОЖНО.

Если вас ввели в заблуждение и оформили кредит забрав при этом все деньги, немедленно обратитесь в полицию и напишите заявление.

Фактически это ничего не изменит. Но если таких обращений будет много и мошенников поймают, то есть шанс, что их заставят компенсировать ущерб.

Но пока этого не произошло, должник останется один на один со своими проблемами. Кредиторы в обязательном порядке будут требовать возврата средств.

Если будет суд, то можно предъявить копию заявления по факту мошеннических действий. При хорошем юристе, это может сыграть немаловажную роль и есть шанс списания части долга.

Итог

Подобная схема обмана спорна для официальных представителей банков и судов. Но в законодательной практике есть немало выигранных дел, когда долги списывали при массовых заявлениях в полицию на одну и туже группу лиц, которая обманом оформляла кредиты на доверчивых граждан.

Как защитить себя от мошенников при онлайн-платежах

К сожалению, бороться с мошенниками – это лишь ответная реакция на их действия. Злоумышленники пока идут впереди сотрудников банковских служб безопасности, но методы защиты совершенствуются.

Клиентам банков следует быть внимательными и бороться за свои интересы, не полагаясь только на финансовое учреждение. Особенно это касается операций, проводимых онлайн:

Крайне важно установить на стационарный компьютер и на мобильное устройство антивирусные программы. Следите, чтобы они были обновлены до последних версий

Эти программы будут бороться с вредоносными и программами-троянами. Не стоит открывать сомнительные письма, полученные якобы от банка и, конечно, нельзя переходить по ссылкам из такой рассылки. Заходя на сайт банка, проверяйте его написание в адресной строке браузера.

Обязательно смотрите на обозначение SSL сертификата (это замочек зеленого цвета слева в адресной строке), а также обращайте внимание, чтобы адрес сайта банка начинался с https:// (это защищенный протокол). Если эти условия не соблюдены, то вводить свои данные нельзя (браузер в этом случае выделяет адрес сайта красным, или же вы видите перечеркнутый замочек и https)

Если вы скачиваете банковское приложение на мобильное устройство (из Google Play, App Store, Winstore), сначала проверьте, что оно действительно разработано банком. Никогда не говорите никому пароли к интернет-банку, коды из смс, а также данные банковской карточки, включая PIN и CVV коды. Для покупок через интернет лучше пользоваться виртуальными банковскими картами, на которых лежит только необходимая вам сумма. Не нужно давать свою карту в руки другим людям, даже если вы расплачиваетесь ей в магазине или кафе. Всегда можно подойти со своей картой к кассе или терминалу и самостоятельно провести оплату.

Если вы заметили подозрительную активность со своим счетом, сразу же звоните в банк по телефону, указанному на карте, или же лично обратитесь в одно из отделений.