Про выгодные вклады

— Будет легче получить ипотеку?

— Будет сложнее получить ипотеку: во-первых, далеко не все банки будут её выдавать, потому что это очень сложный продукт. Обычно его выдают банки, у которых всё очень хорошо с фондированием — в первую очередь госбанки. Раньше сюда относились и иностранные банки, но сейчас надо смотреть на каждый конкретный банк. Но зачем брать ипотеку под 20−25 % годовых? Вы понимаете, что за четыре-пять лет вы отдаёте две стоимости квартиры?

— Учитывая, что в Европе ипотека 4−5 %.

— В Европе другая инфляция. У нас спрашивают: почему там столько, а у нас столько? Но это всё логично. Там другое доверие к валюте: когда курс евро падает, европейские бабушки не выстраиваются в очереди в банк, чтобы купить американский доллар, а у нас выстраиваются. Вы сначала измените своё отношение к собственной валюте, научитесь доверять властям, и тогда у нас будет другая инфляция. Мы творим свою жизнь.

— Я понимаю бабушек, которые помнят 90-е, когда их сбережения обесценились в одночасье.

— А когда нет доверия, у нас будет такая инфляция. Потому что все живут в парадигме, что либо ты обманешь, либо — тебя. Главное — успеть первым.

Про санкции

— Значит, банковский кризис начался с санкций?

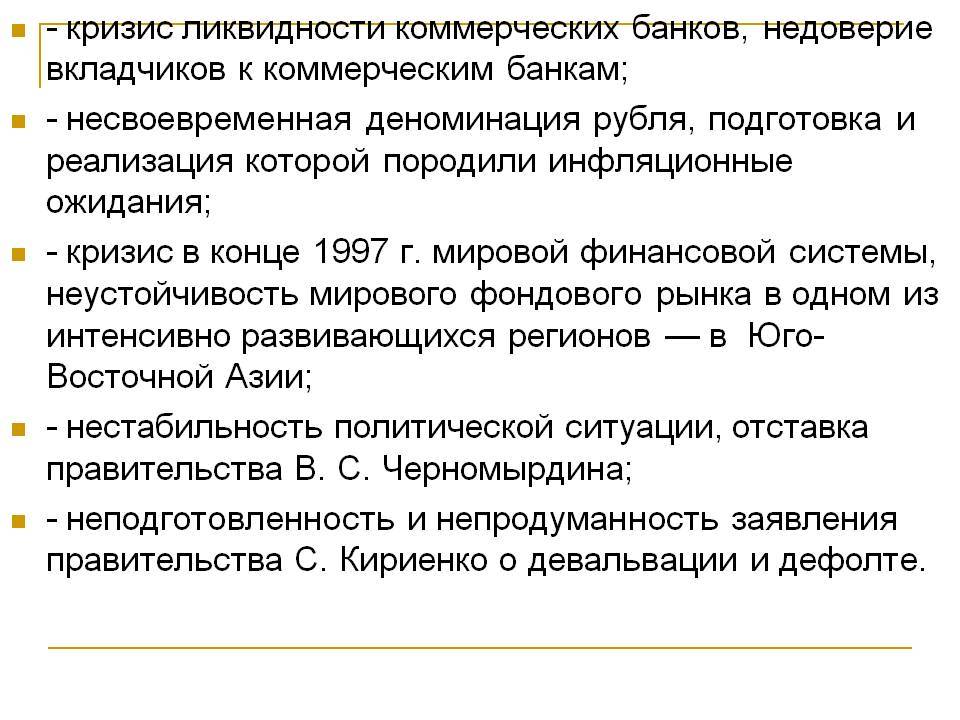

— Санкции подтолкнули его развитие. Надо понимать, что российские банки по-настоящему не оправились от кризиса 2008 года. Тогда банки получили достаточный объём ликвидности от государства. Но проблемы (с плохими долгами, с риск-менеджментом) остались. Потом начался новый потребительский бум, хотя ЦБ ещё в конце 2013 года начал повышать требования к нормативам, чтобы банки создавали больше резервов под кредиты. Уже тогда многие банки понимали, что им придётся менять свои модели бизнеса. В этом году сложилось много факторов, и уже осенью стало понятно, что просто так мы не отскочим.

Про конец потребительского бума

— Что будет с банковской системой в этом году?

— Банковскую систему ждут трудные времена. Это затронет все отрасли и все направления банковского бизнеса. Это затронет кадры, уже начались сокращения в банках.

— Кого начали сокращать?

— Как обычно: PR и HR — тех, кто не приносит, а тратит деньги. Аналитиков сокращают, но далеко не всех. Вообще, любой экономический кризис начинается с сокращений в банковской сфере. Ещё стало ясно, что 2015-й совершенно точно не будет годом розничного кредитования.

— Про потребительские кредиты можно забыть?

— А какой смысл о них думать при таких ставках? Это бессмысленно — платить по 30 % годовых за кредит. У нас сейчас ипотека — 20−25 %. Пока ключевая ставка Центробанка не снизится, про кредитования в широком масштабе на выгодных для людей условиях можно забыть. Первый зампред ЦБ Ксения Юдаева сказала, что они готовы снизить ставку, если инфляция будет 8 %. У нас по итогам года инфляция 11,4 %, и предпосылок к тому, что инфляция быстро снизится, нет.

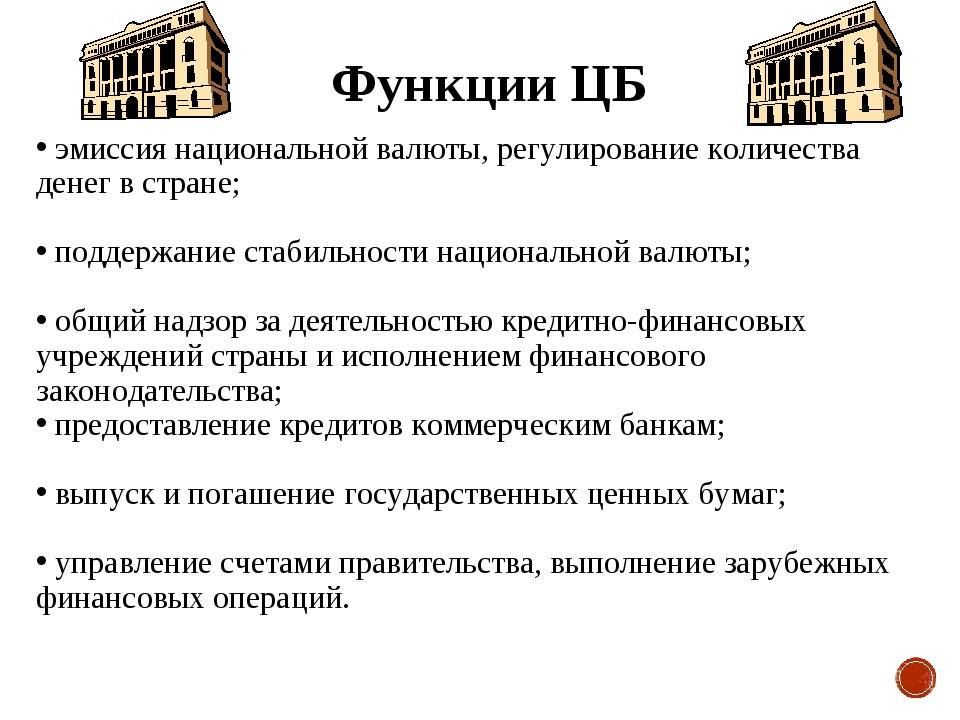

— Объясните, пожалуйста, что значит «ставка Центробанка» в обывательском понимании.

— В обывательском понимании эта ставка означает стоимость денег. Когда ставка высокая, они стоят дорого, поэтому очень сложно получить деньги, например, на развитие бизнеса. Когда хотят стимулировать экономический рост, ставку снижают, чтобы деньги были дешёвыми. А когда хотят сбить инфляцию, деньги должны дорожать. Соответственно, ставка повышается.

Про то, как правильно выбрать банк

— Какие самые простые правила выбора банка, в котором человек собирается открыть вклад?

— Первое, на что не надо смотреть, — на дату его основания. Есть такое обывательское мнение, что чем дольше банк на рынке, тем он надёжнее. Это не так. Дело в том, что лицензий мало выдаётся в последние годы — проще купить действующий банк, чем создавать с нуля. То есть, грубо говоря, можно купить лицензию, которая могла быть выдана в 1993 году. И тогда, действительно, можно написать про банк, что у него более чем двадцатилетняя история. Но это будет всего лишь реклама.

— Понятно. А на что смотреть?

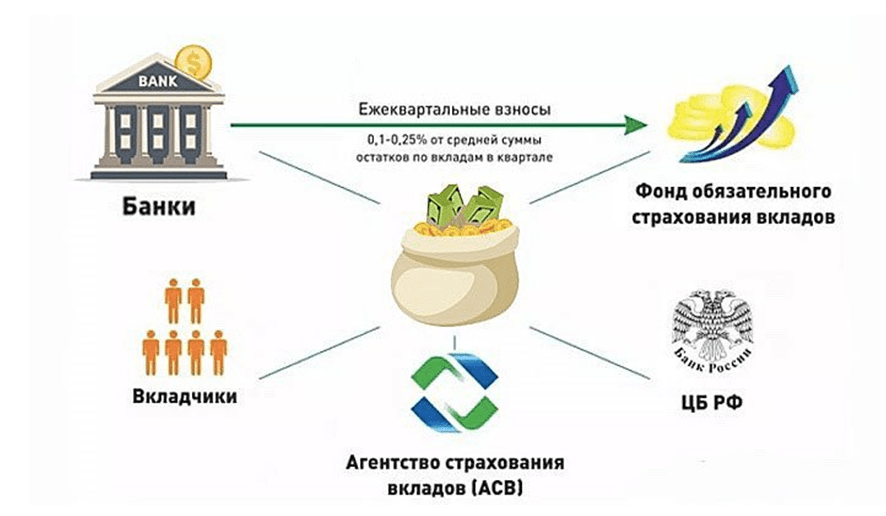

— Нужно смотреть на его величину: по активам или по капиталу. Я не говорю о том, что эти банки обязательно лучше, чем другие. Но у банков с большим объёмом вкладов экономически невыгодно отзывать лицензию. Когда у тебя 60−70 миллиардов рублей на частных депозитах, банкротство обойдётся государству в огромные деньги. Фонд страхования (АСВ) значительно похудел в прошлом году, тот же банк «Траст» они бы физически не потянули. Поэтому экономически выгодно не отзывать лицензию у крупных банков, а их санировать, передавать под управление. В этом случае лицензия не отзывается и банк продолжает выполнять все обязательства. Грубо говоря, ничего с вашими вкладами не случится.

Россияне разочаровались в новогодних вкладах

Обычно в конце уходящего года и начале нового ставки по депозитам остаются сравнительно высокими. В период праздников банки запускают промо-вклады с высокой доходностью, чтобы привлечь новых клиентов и сохранить лояльность прежних вкладчиков.

Но в этот раз лишь немногие кредитные организации готовы были предложить повышенную доходность. Ставки по вкладам сильно зависят от ключевой ставки, которую Центробанк в течение года снизил пять раз подряд. Сейчас этот показатель составляет 6,25%. Чтобы сохранить маржу, многие российские банки вынуждены удерживать депозитные ставки ниже ключевого значения регулятора.

При этом повышенные ставки кредитные организации могут предложить только при условии подключения дополнительных продуктов: дебетовой карты, инвестиционного счета или страхового полиса. К примеру, накануне новогодних праздников «Уралсиб» запустил вклад со ставкой 8,5%. Но получить такую доходность можно было только при открытии ИИС. Аналогичную доходность также предлагал банк «Возрождение» за активное использование его карты.

Предпраздничные предложения не получили особого отклика у граждан. Поэтому российские банки продолжили опускать ставки. Так, доходность рублевых вкладов в канун Нового года снизили «Ак Барс», Ситибанк, «Почта Банк», банк «Восточный», ДОМ.РФ и «Связь Банк». Ставки опустились в диапазоне 0,1-0,5 п.п.

Ставка ниже 5% к концу года

Низкий уровень инфляции не оставляет шансов доходности депозитам в рублях. По прогнозу Минэкономразвития, общий рост цен замедлится до 3%. Опрошенные Bankiros.ru аналитики ожидают, что регулятор продолжит смягчение денежно-кредитной политики. Этому способствует слабый потребительский спрос и требования госпрограмм, в частности о снижении ипотечных ставок до 7% годовых. По мнению экспертов, ключевая ставка в течение 2020 года опустится до 5,5-5,75%.

Ранее глава банка «Открытие» Михаил Задорнов предсказывал, что в наступившем году доходность по рублевым вкладам опустится ниже 5% годовых. Он считает, что инфляция вовсе опустится до 2,5% уже в конце первого квартала.

Согласно консенсус-прогнозу аналитиков «Известий», в среднем ставка по вкладам рухнет к 4,8% годовых по всей банковской системе.

Вкладчики уходят в ценные бумаги

В целом за последние два года доля заемщиков в российских банках несколько сократилась до 35,6%, свидетельствует статистика Центробанка. Вместо депозитов россияне стали больше присматриваться к фондовому рынку. Так, с начала года доля инвесторов с суммой счета на 50-100 тысяч рублей увеличилась вдвое – с 5% до 10%. А новые счета на Московской бирже открыли 3,5 млн человек.

Пока вкладчики не рискуют нести сразу все свои накопления на биржу. Они кладут на брокерский счет часть сбережений, а большую часть оставляют на вкладах. При этом большинство граждан предпочитают гособлигации и «голубые фишки» — акции крупных российских или американских компаний, которые преимущественно приносят стабильный доход.

Эксперты ожидают, что в последующие годы темпы перехода вкладчиков к инвестиционным счетам будут только расти. Руководитель региональной сети «БКС Премьер» Сергей Данилов ожидает, что количество таких инвесторов будет удваиваться с каждым годом.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

Тренд десятилетия — отказ от «кэша»

— Постепенный отказ от наличных денег — это общемировая тенденция последнего десятилетия, по этому пути идут все развитые страны.

Вадим Иосуб

Старший аналитик «Альпари Евразия»

В государствах Северной Европы и Скандинавских странах доля расчетов картой превышает 90%. Это означает практически полный отказ от наличных средств, «кэшем» пользуются в этих странах в основном приезжие.

Причем это настолько всеобъемлющая тенденция, что случаются даже курьезные истории, когда в западных странах в небольших магазинах продавцы вынуждены отказывать покупателям — предъявителям крупных купюр — например, в € 200. Просто потому, что в кассе нет столько наличности, чтобы выдать сдачу. В итоге крупные банкноты люди могут не видеть годами — ими просто не пользуются из-за отсутствия необходимости.

Про панику и психологию

— Когда он начался?

— Первые признаки были заметны ещё в начале 2014 года. Банковская система в России вообще редко находится в здоровом состоянии, проблемы всегда есть и были. Другое дело, что, когда очевидны кризисные явления в экономике (резко сокращаются темпы роста ВВП, капитал бежит из страны, растёт безработица, обесценивается национальная валюта), банковский сектор страдает в первую очередь. И то, что западные рынки в связи с санкциями практически закрыли нашим банкам и компаниям доступ к относительно дешёвым деньгам, было тревожным звонком. К тому же в прошлом году ЦБ «чистил ряды»: у многих банков были отозваны лицензии.

— А почему они отзывали лицензии?

— Отзыв лицензии — процесс очень сложный и просто так не происходит. Были банки, у которых отбирали лицензии за отмывание денег: то есть через банк проводились операции по легализации преступных средств. Отзывали лицензии, если банк переставал осуществлять свои операции, например проводить платежи. Это может быть из-за того, что собственники вывели деньги вкладчиков и предприятий из банка, оставив его с огромной дырой в балансе.

Про судьбу рубля

— Интервенции — это что значит?

— Интервенция — это вмешательство. В данном случае это означает, что ЦБ может продавать или покупать валюту на ежедневных торгах, чтобы скорректировать курс. Например, курс рубля к доллару снижается. Это значит, что на доллары высокий спрос, а предложение — значительно меньше. ЦБ продаёт валюту, то есть увеличивает предложение, и доллары дешевеют.

— А зачем они в кризис отпустили рубль?

— Рубль был переоценён. Это данность. Можно пинать спекулянтов (мощные спекулятивные атаки на рубль, безусловно, были), но при нынешней экономической ситуации и ценах на энергоресурсы рубль не может стоить 35 рублей за доллар, это факт.

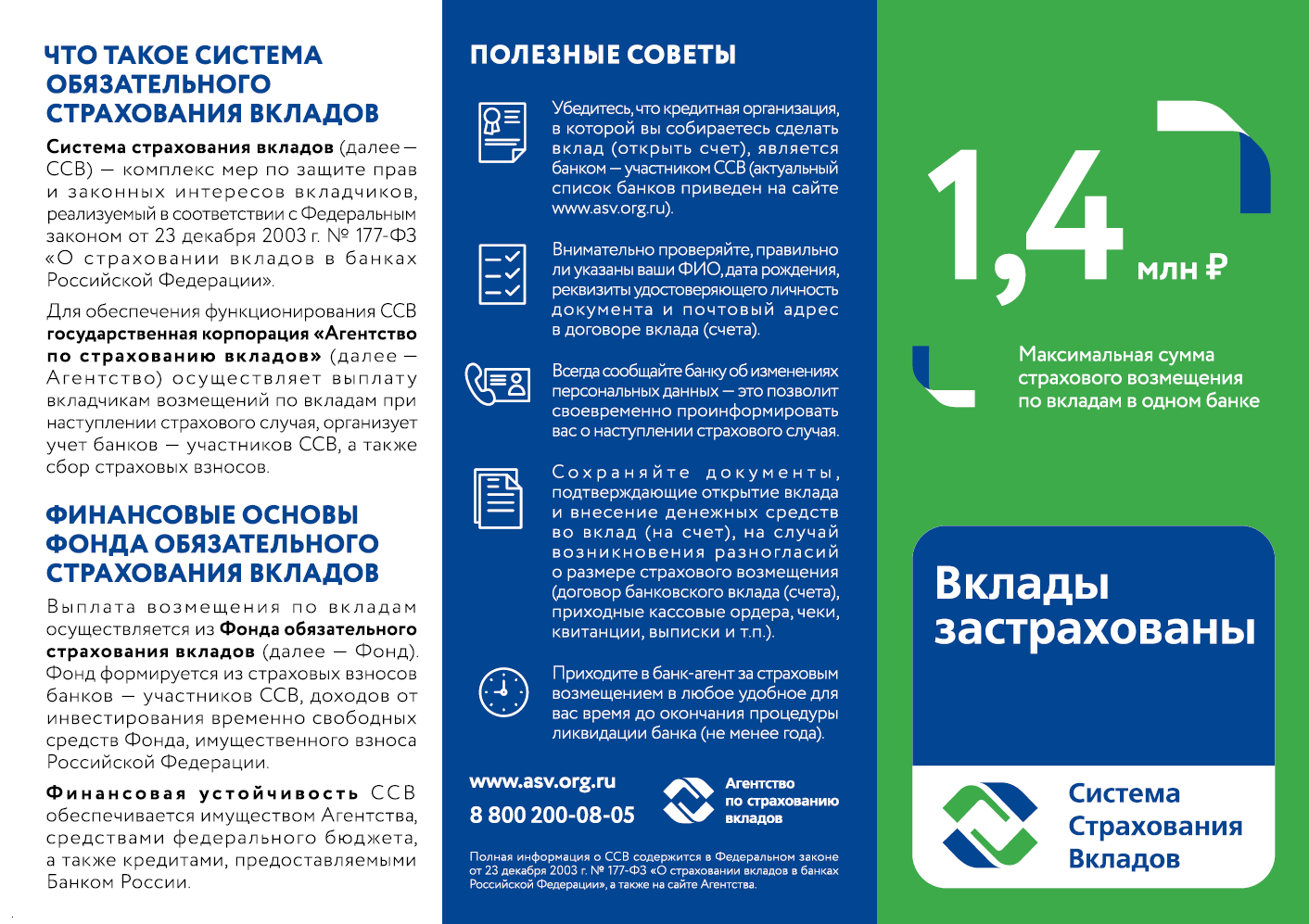

Какова сумма страхового возмещения?

Надо сказать,что максимальная сумма страхового возмещения не меняется с 2015 года: выплачивают не более 1,4 млн рублей вместе с причисленными процентами(для случая «ФорБанка» проценты начисляются до 11 марта включительно).

Кому и когда выплатят вклады,размещенные в «ФорБанке»?

Разъяснения ЦБ.

Что делать,если вклад больше? Заполняя заявление на выплату компенсации,укажите это в специальной графе. Остаток вклада будет выплачиваться уже по ходу пьесы — то есть во время конкурсного производства или ликвидации.

Что происходит на практике? Один из собеседников altapress.ru, у которого в «Зернобанке» хранилась довольно большая сумма,рассказал: 1,4 млн рублей он получил оперативно. А из оставшейся суммы ему вернули только 50%.

Еще 2 млн «растворились» — впрочем,процедура банкротства «Зернобанка», начавшаяся в 2015 году,пока не завершена,имущество продолжают распродавать,конкурсная масса пополняется,так что шанс получить еще какую-то сумму есть.

«Зернобанк».

Анна Зайкова

Как и куда вкладывать деньги

Аналитики финансового рынка советуют диверсифицировать свои риски и разделить все сбережения на три валюты: национальную, евро и доллары США. Первая необходима для повседневных нужд. Её следует вкладывать в надёжный крупный банк на короткие сроки (от одного до трех месяцев), а лучше до востребования. Евро и доллар можно положить на срочные вклады, но также длительностью не более квартала.

Выбор банка для размещения собственных средств очень важен, особенно в кризисные периоды. В ситуации финансовой стабильности можно рисковать и выбирать некрупные сомнительные банки с высокими ставками, в угоду доходности. Но банковский кризис – это прямой запрет на такого рода финансовые решения.

Каким бы глубоким и длительным ни был кризис, всю банковскую систему он не уничтожит, хоть жертв и будет много. В финансовом мире наибольшие шансы выжить у крупных, устойчивых банков. Но, как и положено, эти структуры поднимают ставки одними из последних и уровень доходности их депозитов наименьший. Поэтому выбор стабильного (насколько это возможно в кризис) банка – это шанс для вкладчика максимально минимизировать свои потери.

Банковский кризис – не первый и не последний

Банк Азербайджана не первый и скорее всего не последний банк, у которого возникли проблемы. К этому необходимо быть готовым всегда: большинство банков, особенно крупных, обладают низкой капитализацией и большими долговыми обязательствами.

После 2008 года в банки уже закачали огромные суммы, которые вряд ли вернутся в экономику. В будущем таких запасов может не найтись. Кстати, именно поэтому в Европе введена Директива, которая обязывает банки сначала взять средства у вкладчиков на поддержание собственной жизнеспособности, а лишь затем обращаться за помощью к международным организациям.

Азербайджанский банк сразу обратился к США за помощью. Однако неизвестно, дадут ли запрошенные 3,3 миллиарда, на каких условиях и как быстро.

В это время вкладчикам необходим принять собственные решения относительно вкладов.

Кому будет хуже, если все же наступит кризис банковской системы

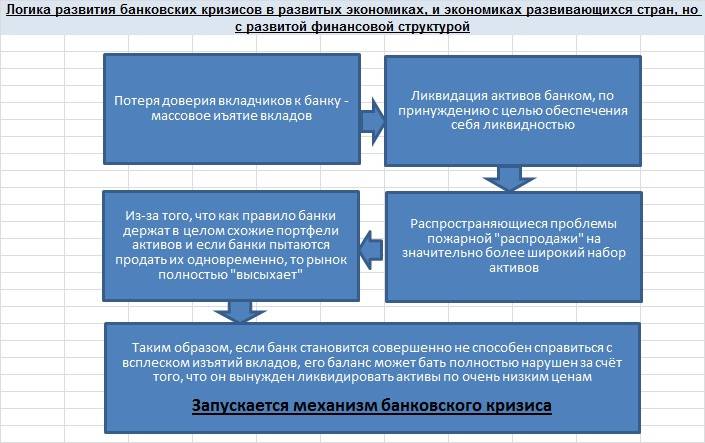

А могла бы вообще банковская система «лечь»? Вероятно, можно было сформировать кризис ликвидности и недостаточности рублевого «кэша», если бы значительное количество людей единовременно стало обращаться в банки за наличными и своими вкладами.

Важно понимать, что любой банк в любой стране и при любом политическом режиме работает так, что его активы — это кредиты, в том числе долгосрочные. Поэтому в один день достать все деньги, которые затребовали бы все пришедшие клиенты, — невозможно

Поэтому если бы в банк выстроилась очередь из 100% его вкладчиков, которые требовали бы снять со счетов вклады и с карт — наличные, наступил бы кризис ликвидности.

Гипотетически, первые 20% людей, ставшие в очередь, смогли бы получить свои деньги, опустошив кассы и счета банка. Остальные 80% — не получили бы ничего: ни наличных, ни возможности совершать безналичные платежи.

Но возникает вопрос: кому в этой ситуации хуже? Банкам? Государству? Или тем 80% клиентов банков, которые не могут ни за что заплатить? В первую очередь под удар попадут именно клиенты банка, которые не успеют обналичить средства. Затем, конечно, это отразится на предприятиях, самих банках и уже потом на государстве. Плохо будет всем.

Как правильно подавать иск в суд?

Перед обращением в суд вкладчику, чтобы его дело завершилось успешно, нужно предпринять несколько важных шагов:

Материалы по теме

Руководитель красноярского кредитного кооператива украл у вкладчиков 12 млн рублей

Красноярцы отнесли в кредитный кооператив 9,2 млн рублей и через три года поняли, что их обманули

Красноярцы «поздравили» обманувший их кредитный кооператив с днем рождения

- Постарайтесь получить в своем кооперативе документы о наличии и сумме задолженности, размере вклада, начисленных процентах и т.д.. Взять такую выписку стоит сразу, как только вы поняли, что КПК в кризисе. Документ будет являться основанием для доказательств в суде, но говорить в своём кооперативе о намерении обращаться в суд не стоит, иначе никакой справки вы не добьетесь. Также приготовьте все квитанции, полученные за время сотрудничества с КПК. Это поможет точно установить сумму долга в суде. Помните, что все документы должны обязательно содержать подпись сотрудника КПК и печать.

- Внимательно изучите условия договора. В условиях очень часто прописывают суд, в котором должны рассматриваться споры в отношении конкретного КПК. Если такой информации нет, то обращайтесь в суд соответствии с законодательством. И опять же проверьте, чтобы все документы были обязательно подписаны представителями КПК. Если на договоре нет подписи и (или) печати, он будет считаться недействительным.

- Верно составьте иск. Обманутые пайщики КПК должны подавать иски о взыскании задолженности. Это очень важный момент для вас, поскольку, как показывает практика, часто в таких случаях подаются иски о защите прав потребителей, и это в корне неверно. Дело в том, что деятельность кредитных потребительских кооперативов по отношению к пайщикам не попадает под действие данного закона, а регулируется только законом «О кредитной кооперации».

- Потребуйте выхода из числа пайщиков, поскольку основной орган управления кооператива — пайщики. И ответственность по долгам кооператива также несут пайщики. Допустим, если кооператив принимал средства от организаций, которые по закону не могут быть пайщиками, то в случае обращения организации-кредитора в суд с требованием о возврате средств, иск может быть подан как к кооперативу, так и к пайщикам, несущих ответственность в соответствии с законом. Да, по факту выходит так, что вы вложили свои деньги и сами же несете за них ответственность.

- После того, как иск подан, получено положительное решение суда и выдан исполнительный лист, необходимо обращаться в отдел судебных приставов с заявлением о возбуждении исполнительного производства.

Обманутым пайщикам стоит добиваться справедливости через суд. В этом помогу юристы с большим практическим опытом в решении подобных дел. В Красноярске помощь пайщикам оказывает юридическое агентство «Территория безопасности» Фото: pixabay.com

Стоит ли бояться киберугроз

В Telegram-каналах заговорили о «киберпартизанах», которые собираются «положить» банковскую систему в Беларуси, чтобы таким образом воздействовать на власть. Я не уверен, что это реалистичные заявления. Все-таки одно дело взломать сайт госорганизации, а совсем другое — банковскую систему безопасности. Это совершенно разный уровень защиты. Поэтому лично я критически отношусь к данной угрозе «киберпартизан» с точки зрения возможности ее реализации.

С другой стороны, любые такие угрозы, высказанные на большую аудиторию, имеют свойство самореализовываться. Т.е. если люди поверят, что угроза кибератаки реальна, то могут пойти в банки за наличкой и своими вкладами. Это тот случай, когда сработать может информационная атака, а не хакерская.

Как восприняли отзыв лицензии у «ФорБанка»?

А напоследок — отзывы о ситуации. Прекращение работы своего банка для многих руководителей компаний-клиентов — штука однозначно малоприятная.

«Вот недавно платеж на ООО пришел из Ростова. Вот и заработали», — мрачно иронизирует предпринимательница в соцсетях(у нее счет в «ФорБанке»).

Объяснения регулятора о причинах отзыва лицензии(нарушал антиотмывочные законы) не особенно напугали общественность. «У меня 25 лет банковского стажа,и я точно знаю,чем отличаются релизы регулятора от реального состояния дел», — сказал один из участников обсуждения.

Прежний вид офиса «ФорБанка».

vk.com/@forbankbusiness-rebrending-forbanka

Накануне 12 марта «ФорБанк» не приостанавливал платежи и никого из своих клиентов не подвел,его акционеры не вступали в споры(как,скажем,в «Зернобанке»).

Так что отзывы о нем положительные. А у кого-то даже ностальгические — ведь банк появился в эпоху надежд. Вот о чем пишут.

«В новейшей истории российской кредитной кооперации Форбанк сыграл важную роль. Банк не только предложил системный взгляд на организацию сектора,но и существенно продвинулся в этом направлении практически. Как сказал поэт,«…он мечтал закусив удила — свесть Америку и Россию. Но затея не удалась. За попытку спасибо!».

«У «ФорБанка» были и достоинства,и недостатки,как везде. Но платежи он переводил мгновенно — в отличие от некоторых банков-гигантов,у которых деньги ходят по два дня».

«Жаль. Ребята искали разные точки роста и экспериментировали в разных форматах».

«Весенним костром догорает эпоха,и мы наблюдаем за тенью и светом»…

Андрей Макулов стал гостем «Школы успеха».

Дмитрий Лямзин,altapress.ru

Что произойдет с вкладом, если вкладчик умрет?

Банки не должны проверять, жив ли вкладчик. Поэтому они просто будут продлевать договор вклада сколько угодно раз.

Но даже если есть информация, что вкладчик умер, банк все равно не может забрать себе деньги. Обязательство банка отдать деньги с вклада не прекращается со смертью вкладчика. Право на вклад переходит наследникам.

Если наследников нет или они не объявляются, у банка все равно нет механизма для закрытия вклада или счета. Та процедура, которая описана в гражданском кодексе, не всегда подходит: для суда нужна вторая сторона, а тут ее как бы не будет. Подать иск к умершему человеку нельзя, а наследников нужно еще найти.

А что в Беларуси

В Беларуси также очевидно прослеживалась тенденция к снижению количества расчетов наличными деньгами. Это стабильный процесс. В 2010 году доля безналичных операций по картам составляла 49,7%, в 2019 — уже 88,8%. А в первом полугодии 2020 года дошла до 90,9%. Отмечу, это статистика только по операциям, совершаемым по картам. Могут быть безналичные операции, когда товары и услуги оплачиваются посредством карты, или операции по обналичиванию денежных средств, например, в банкоматах.

Суммы безналичных операций по картам в Беларуси тоже стабильно росли в течение десятилетия. В 2010 году суммы безналичных платежей в среднем составляли 13,1% от всех имевшихся на картах пользователей средств. Это значит, что тогда 87% суммы снимали «кэшем». В 2019 году этот показатель уже составлял 54,9%. А в первом полугодии 2020 года — 59,9%.

Фото с сайта kp.by

Фото с сайта kp.by

Тенденция к уходу от налички в Беларуси была устойчивой в течение всего десятилетия и оставалась неизменной в начале 2020 года. Этому способствовали усилия государства: терминалами обеспечили практически все торговые точки в стране. Пожалуй, только в самых глубоких селах можно найти магазин без терминала для расчета карточками.

Кроме того, с разной степенью успеха пытались заставить обзавестись терминалами водителей такси. Сейчас терминалы им особенно и не нужны, так как значительная часть пассажиров использует приложение для безналичных расчетов. Также были попытки обязать обзавестись терминалами ИП, продавцов на рынках и т.д. Данных о том, какой процент предпринимателей это сделал, нет, поэтому сложно сказать, насколько результативными были эти усилия.

Виды банковской паники

Выделяют несколько видов банковской паники:

- на уровне отдельного банка, группы банков и банковской системы;

- среди руководителей, акционеров и вкладчиков банка;

- среди контрагентов банка (кредиторов и заемщиков).

На уровне отдельного банка существенное изъятие средств при сокращении притока новых вкладов может происходить при нейтральной реакции участников рынка. В литературе такой вид банковской паники получил название «набег на банк» (bank run). Иногда банку удается компенсировать отток средств привлечением этих же или новых денег на менее благоприятных условиях (перезаключение договоров на короткий срок, под повышенную ставку и т.д.). Однако участники рынка могут расценить повышение процентных ставок по сравнению с рыночными как негативный сигнал.

Одновременное и массовое изъятие денег вкладчиками со своих счетов обусловлено их неуверенностью в платежеспособности банка. Парадокс заключается в том, что увеличение оттока вкладов само по себе может привести банк к потере платежеспособности. Чем больше вкладчиков снимает средства со счетов, тем выше вероятность неплатежей банка по своим обязательствам, стимулирует дальнейший отток денег.

«Бегство денег» с конкретного банка может быть вызвана опасениями клиентов, что данный банк может быть закрыт регулятором (отозвана лицензия, ограниченны операции), или сомнений относительно готовности акционеров и государства предоставить поддержку банку в трудной ситуации. Например, в России банковская паника летом 2004 г. была спровоцирована слухами о причастности ряда банков к отмыванию денег.

Банковская паника может перерасти в банковский кризис (или быть ее составляющей), характеризующийся глубоким расстройством банковской системы.

Не паниковать, думать, разделять

Основное правило инвестирования – это не паниковать и думать. Паника является худшей советчицей, она приводит к принятию необдуманных решений, которые зачастую ошибочны. Первое, что делают в кризисные периоды многие вкладчики — это снимают свои депозиты. Но потом перед ними встает вопрос: «Что с этими деньгами делать дальше?». И вот тут они оказываются в тупике. С одной стороны — деньги на руках, с другой — они тают с каждым днем. Многие граждане так перепуганы вероятностью крушения «их» банка, что предпочитают держать деньги дома, забывая при этом, что дома не будет никаких процентов, а деньги всё равно теряются.

В то же время, в погоне за вкладчиками, банки, даже монстры финансового рынка, активно повышают ставки по депозитам. Такое поведение не неожиданность, а всего лишь один из способов банков выжить, поскольку их источник жизни – это денежные активы, выкачивание которых убивает банк, то есть приводит к банкротству. Деньги для банка – это кровь, благодаря которой функционирует финансовый механизм. А доноры крови – это вкладчики. Поэтому, привлекая вкладчиков, банки и поднимают ставки всё выше и выше.

В любом случае банки дают доходность. Она может быть меньше чем уровень инфляции, но всё равно помогает скорректировать потери. Поэтому вклад – это выход. Вопрос в одном: куда вложить свои «кровно заработанные» и в какой валюте. К сожалению, российский рубль теряет свои позиции, а его незначительное укрепление – это скорее исключение, но никак не положительная тенденция. Поэтому ответ очевиден – вклад в иностранной валюте.

Кому (НЕ) выгодны расчеты наличными

Почти полный отказ от использования наличных денег удобен всем игрокам на рынке.

Государству выгодно стимулировать безналичные расчеты, т. к. деньги на счетах «белые» — это значит, что с них уплачены все налоги. Наличные деньги — это зачастую поле для ухода от легальных процедур.

Высокий оборот наличных денег говорит о существовании выручки, которая, возможно, никак не отражена в документах и с которой не платятся налоги. Кроме того, стоит понимать, что расчеты наличными — это традиционная сфера для криминала: от проституции до торговли наркотиками.

Обычным же людям безналичные расчеты удобны: ниже вероятность, что деньги украдут или они потеряются, не нужно считать мелочь при оплате «не круглой» суммы и т.д. Все — в плюсе.

Фото с сайта unsplash.com

Фото с сайта unsplash.com

В основном к наличным все еще «лежит душа» у тех, кто работает в сервисе: официанты в кафе, сотрудники отелей, водители такси. Это объясняется желанием сэкономить на налогах, получая часть дохода «в серую». Еще один вариант, при котором наличные деньги могут быть более привлекательным вариантом расчетов — страны, где эквайринг по каким-то причинам дороже, чем инкассация. Тогда, конечно, для продавцов с точки зрения снижения расходов наличные будут предпочтительным вариантом.