Участники процедуры банкротства:

Основных участников в банкротстве физ. лиц два: должник и кредитор (или кредиторы). Естественно, каждый в ходе суда преследует свои цели: первый хочет улучшить свою финансовою ситуацию, сняв с себя бремя непосильных выплат, второй – вернуть хотя-бы часть тела займа.

Арбитражный управляющий является как-бы арбитром, который следит за тем, чтобы не нарушались права ни одной из сторон процесса.

И, наконец, арбитражный суд, контролирующий всю процедуру от начала и до конца.

Естественно, стороны подключают для защиты своих интересов профессионалов, то есть юристов, без которых не обходится ни одно судебное банкротство.

Нормативная база

Процедура банкротства физического лица позволяет избавиться от бремени кредитных обязательств, действуя совершенно законно. Кстати, для европейских государств подобная практика достаточно распространенное явление. Многие богатые на сегодня люди (Генри Форд, Дональд Трамп) неоднократно признавались банкротами, что уберегло их в свое время от долговой ямы.

Российская нормативная база в вопросе банкротства физических лиц по состоянию на 2020 год представлена следующими документами:

- ГК РФ.

- Другие законы, регулирующие отрасль несостоятельности граждан.

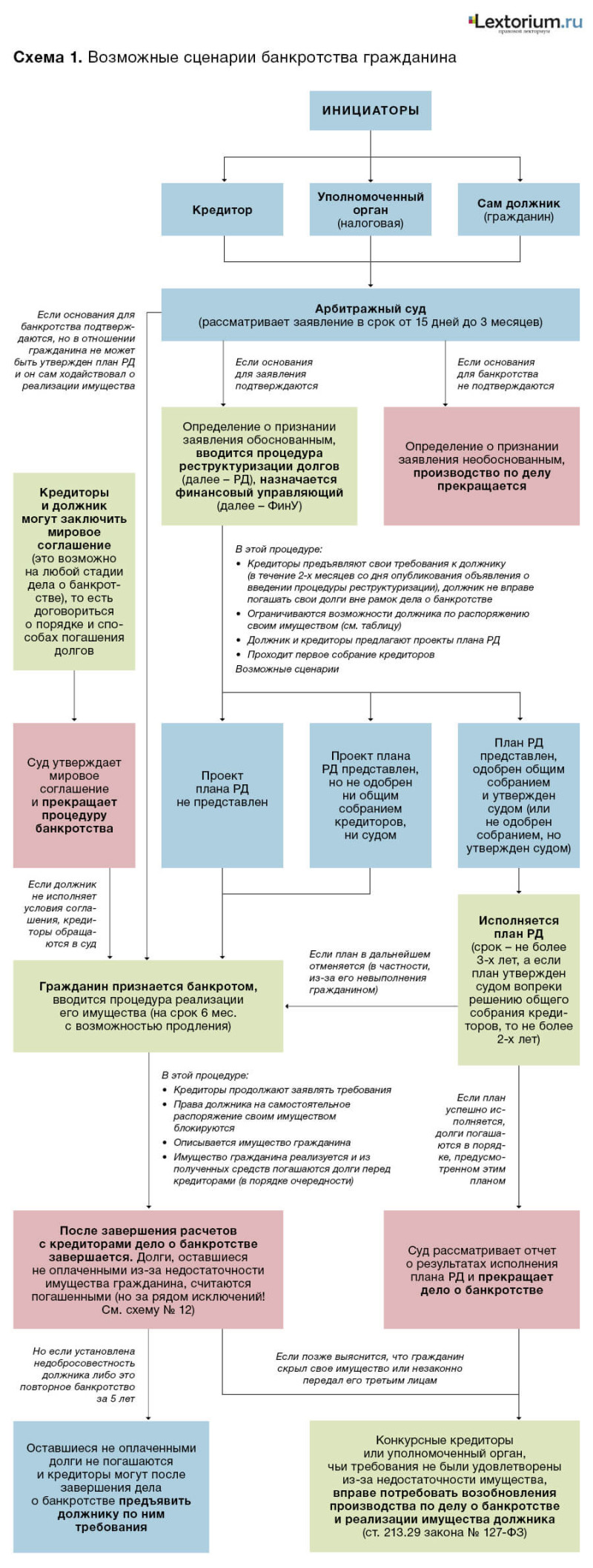

Самой же процедурой занимается арбитражный суд. Права для обращения в соответствующий орган для признания человека банкротом имеет не только прямой должник, но и конкурсный кредитор или другой уполномоченный орган.

Понятие и признаки

Если говорить конкретнее, то банкротство физического лица определяется, как несостоятельность, невозможность обычного гражданина или индивидуального предпринимателя выполнять денежные обязательства перед своими партнерами, контрагентами, банковскими организациями. Однако далеко не каждый «безденежный» человек может быть признан банкротом. В данной терминологии существуют определенные признаки, а именно:

- Сумма общего долга должна быть не менее 500 000 рублей.

- Срок, в течение которого не состоялось погашение – 3 месяца.

Размер задолженности выглядит достаточно крупным для простого потребительского кредита, однако находятся индивидуальные личности, которые умудряются взять взаймы в нескольких финансовых организациях, что приводит их сумму долга к необходимой для признания таких заемщиков банкротами. Возможен также вариант банкротства физических лиц с подачей заявления при наличии и меньшего долга, но тогда эта сумма должна превышать стоимость всего имущества должника.

Итак, суть банкротства физических лиц заключается в том, чтобы помочь человеку в решении его проблем с долгами. Ведь как только он получит соответствующий статус, то все его обязательства перед кредиторами, партнерами и т.д. будут считаться выполненными. Больше не потребуется оплачивать штрафы, пени, проценты по займу и пр. согласно судебному решению.

Банкротство без имущества

Банкротство физических лиц без имущества по закону возможно и проводится согласно статистике в 95% случаев. Здесь имеется ввиду отсутствие любого вида имущества, но не всегда люди понимают и знают, на что они действительно имеют право претендовать.

Например, «безимущественное» банкротство физического лица не будет проведено, если имущество должника зарегистрировано на супруга/супругу. Квартира, дом, машина и пр. не будет считаться здесь личным, только «своим» имуществом потенциального банкрота — второй супруг имеет ½ доли на такое имущество. Т.е

не важно, на кого зарегистрирована недвижимость или транспортное средство, права у мужа и жены одинаковые, если иное не предусмотрено брачным договором

При наличии тех или иных обстоятельств всегда необходимо документальное подтверждение. Если по каким-либо причинам должник не может выяснить, есть ли в его официальном распоряжении движимое или недвижимое имущество, можно обратиться в специальные сервисы Росреестра для подачи запроса (услуга платная).

Процедура банкротства физических лиц также возможна, если вообще ничего нет, все давно уже продано или имеется единственное жилье, которое нельзя реализовать в процедуре. Каждый вопрос будет рассматриваться в индивидуальном порядке, но не стоит забывать про такие понятия, как порядочность и добросовестность. Суд сможет признать заявителя банкротом, но оплатить все необходимые платежи за рассмотрение дела должнику потребуется самостоятельно в обязательном порядке, да и услуги адвоката будут здесь весьма уместны. В одиночку совершить задуманное окажется сложным.

В результате исход событий может быть следующим:

- Реструктуризация суммы долга.

- Мирное соглашение.

- Реализация имущества.

- Продление срока возврата кредита.

- Снятие всех имеющихся штрафных санкций.

- «Прощение» части или всего долга.

С помощью хорошего юриста получится добиться наиболее эффективного результата.

Последствия судебного и внесудебного банкротства: как самому признать себя банкротом с минимальными рисками?

После введения судебной реализации имущества:

- Кредиторы и коллекторы не могут требовать возврата кредитов.

- Судебные приставы приостанавливают взыскание: заработная плата с карты больше не списывается, имущество освобождается от ареста, запрет на выезд за границу снимается. Но аналогичный запрет может наложить суд.

- Просрочки и пени больше не начисляются.

- Финансовые дела должника переходят в компетенцию арбитражного управляющего. Доходами руководит он, а не банкрот.

- Оформление новых кредитов или поручительство невозможны, пока длится судебное дело.

- Заключение сделок на сумму свыше 50 000 рублей под запретом.

- Кредиторы могут оспаривать сделки по отчуждению имущества. Например, когда сторонами выступают близкие родственники или стоимость сделки гораздо ниже рыночной цены.

- Возможные ограничения: введение судебного запрета на выезд за границу на период банкротства; арест имущества. Но ограничения вводятся по ходатайству кредиторов, если есть опасения, что должник вывезет имущество в другую страну или скроется от ответственности сам.

Больше всего должников заботит, существует ли угроза имуществу, не пострадает ли работа. При банкротстве из конкурсной массы исключается имущество в виде единственной квартиры, профессионального оборудования стоимостью до 10 тыс. рублей и бытовой техники с мебелью.

Также можно подать ходатайство об исключении зарплаты — за счет дохода должник обеспечивает себя и свою семью. Но суд вправе оставить должнику сумму в 1 прожиточный минимум на него и каждого члена семьи.

Ходатайство об исключении денежных средств из КМ (35.1 КБ)

Пока идет внесудебное банкротство ограничения следующие:

- Запрет на оформление новых долговых обязательств: человек не может оформить кредит или выступить поручителем по чужому договору.

- Прекращается начисление процентов, штрафов и пеней за неуплату.

- Прекращаются требования по возврату задолженностей со стороны банков, коллекторов и микрофинансовых организаций.

- Кредиторы могут подавать запросы в МВД, СМЭВ и Росреестр о финансовом положении должника. Если обнаружится скрытое имущество, дело, открытое через МФЦ, может перейти в Арбитражный суд. Тогда кредиторы назначают своего арбитражного управляющего, что гарантированно повлечет осложнения.

По завершении судебной и внесудебной процедуры наступают следующие последствия:

- человек не сможет повторно объявить банкротство: в течение 5 лет после судебной процедуры, в течение 10 лет после внесудебного списания долгов;

- оформляя кредит, он в течение 5 лет должен информировать банк о пройденном банкротстве;

- человек не сможет в течение 3 лет стать генеральным директором, войти в Совет директоров или иным способом управлять юридическим лицом;

- в течение 10 лет нельзя быть руководителем банка;

- если банкротство признал ИП, то в течение 5 лет банкрот не сможет снова заниматься такой деятельностью. Если статус ИП был ликвидирован в течение 1 года до внесудебного банкротства, последствия будут те же.

Кроме запрета быть директором предприятия и учредителем юрлица, банкротство не несет ограничений по трудоустройству. Можно работать кем хотите — хоть приставом, хоть депутатом, официально получать зарплату и никого не бояться.

Судебное и внесудебное банкротство можно пройти спокойно и без рисков, обратившись к опытным юристам. Перед тем как оформить заявление, специалисты внимательно проанализируют вашу ситуацию, обстоятельства, предоставят юридические рекомендации.

Какой пакет документов необходимо приложить к заявлению

При подаче искового заявления с просьбой об официальном признании гражданина банкротом необходимо приложить следующие документы для банкротства:

- Свидетельство о браке.

- Свидетельство о расторжении брака.

- Свидетельство об опеке.

- Свидетельство о рождении ребёнка.

- СНИЛС.

- ИНН.

- Письменное доказательство того, что у гражданина в действительности есть долг, о котором он заявляет.

- Обстоятельства, на основании которых возник долг.

- Если есть долги по результатам суда, потребуется предоставить соответствующие решения судов.

- Информация о доходах, которые были получены заявителем за последние три года.

- Информация обо всех совершенных сделках с имуществом должника за последние 3 года.

- Информация о движении денежных средств физлица.

- Гражданский паспорт.

- Брачное соглашение.

- Информация о наличии/отсутствии ИП.

- Полный перечень того имущества, которое по праву собственности принадлежит заемщику. Даже в том случае, если должнику принадлежит только определенная доля, ему также потребуется указать об этом информацию.

- Доказательство того, что собственность в действительности принадлежит должнику.

- Выписка по лицевому счету гражданина.

- Выписка с банковских счетов.

- Справка о доходах.

- Кредитные соглашения. Потребуется указать абсолютно всех кредиторов.

- Опись имущества, которая принадлежит должнику.

- Медицинские справки, которые подтверждают факт наличия травмы, болезни и пр.

- Если у должника есть какие-либо акции, то ему также потребуется предоставить в уполномоченный орган соответствующую выписку из реестра.

Помимо вышеуказанных документов гражданину или организации нужно приложить подробное описание ситуации, на основании которой произошла финансовая несостоятельность. Сведения необходимо предоставить исключительно в письменном виде.

Предоставить весь пакет документов на банкротство можно несколькими способами. Для этого гражданин может обратиться лично в канцелярию суда, либо отправить заявку почтой или онлайн.

Плюсы банкротства физлица

До поиска решения, как оформить банкротство, следует разобраться в преимуществах и минусах банкротства. Нужно понимать, что оформление банкротства в некоторых случаях более опасно и невыгодно, чем попытка вернуть всю задолженность — это связано с тем, что банкроты в обязательном порядке будут должны произвести реализацию имущества.

Несмотря на очевидные проблемы, возникающие при инициировании делопроизводства о банкротстве, спрос у россиян на эту «услугу» ежегодно растет. Такому положению дел способствуют плюсы банкротства для физлиц:

- После реализации имущества должника все неудовлетворенные требования кредиторов амнистируются. Другими словами, должник перестает быть должником. Для него это может быть отличной возможностью начать жизнь с чистого листа, освободившись от непомерной долговой нагрузки;

- Полностью прекращается начисление всевозможных штрафов от кредиторов, неустоек, процентов и т.д.;

- После завершения процедуры банкротства, повторное изъятие собственности в пользу кредиторов не допускается. То есть все нажитое после реализации имущества и удовлетворения ходатайства будет закреплено уже за бывшим должником, и никто не будет иметь право на взыскание этого имущества. Исключением является только оспаривание подозрительных сделок, выполненных должником накануне судопроизводства.

Очень многие недобросовестные должники предусмотрительно «переписывают» все свое наиболее ценное имущество на родственников, друзей и прочих людей, которым они могут доверять.

Конечно, есть шанс, что это останется незамеченным. Но если действовать неаккуратно, кредиторы могут оспорить эти сделки. Так что мы не советуем делать это: при обнаружении такого рода махинаций, мнение судьи о должнике может измениться в кардинально другую сторону.

Лайфхак: главная ошибка должников чаще всего в том, что они переписывают практически всю собственность незадолго до банкротства. Если и действовать «грязно», то хитрее: часть собственности нужно оставить, чтобы этим кредиторы были хотя бы сколько-то удовлетворены, а остальное следует переписывать по частям не позднее четырех месяцев до начала делопроизводства по банкротству. Каждая сделка не должна превышать 300 000 рублей, чтобы вы имели право ее не декларировать.

Результаты завершение процедуры банкротства

Процедура банкротства считается завершенной после ареста имущества и исполнения плана реструктуризации, или заключения мирового соглашения. Банкротство ИП занимает больше времени, так как изначально суд в 99% случаев выносит решение о временном наблюдении за деятельностью предприятия.

Актуально только если ИП не было закрыто. В этот же период по требованию финансового управляющего могут инициировать продажу имущества.

Реструктуризация долга ФЛ

Реструктуризация подразумевает составление плана выплаты задолженностей перед кредиторами с учётом допустимого уровня платежеспособности банкрота и имеющегося у него имущества, которое допускается арестовать для последующей продажи. Допустимые меры реструктуризации:

- изменение периодичности и суммы регулярных платежей в пользу кредиторов;

- аннулирование части долга, по соглашению с кредиторами;

- предоставление временной отсрочки на уплату, если должник потерял работу и временно не трудоустроен;

- рефинансирование, условия которого согласовываются с финансовым управляющим.

Банкротство ИП реструктуризацией задолженности заканчивается редко. Если финансовый управляющий не сможет вывести предприятие из кризиса, то все активы распродаются, деньги передают кредиторам, долги аннулируют.

Мировое соглашение

Мировое соглашение в деле о банкротстве подразумевает аннулирование старых договоров с кредиторами и составление нового, условия которого удовлетворяют каждую из сторон конфликта. Это единственный способ для должника избежать дальнейшего ареста и продажи имущества.

Реализация имущества в счет погашения долга

Вопросом описи и реализации имущества занимается финансовый управляющий. Он выполняет:

- опись имущества, которым владеет банкрот;

- проверку всех операций с собственностью за последние 3 года. Например, должник, подарил родственнику автомобиль, то это может расцениваться, как сокрытие истинных сведений о владении имуществом и «подарок» впоследствии тоже пустят с молотка;

- продажу имущества на открытых торгах;

- выплату вырученных средств кредиторам.

При описи имущества под арест не могут взять:

- жилье, если оно для должника является единственным;

- вещи, необходимые для ведения профессиональной деятельности;

- домашних животных, выращиваемых для убоя и продажи;

- вещи первой необходимости: одежда, продукты питания, объекты интерьера, кухонная утварь;

- государственные награды, медали.

Чаще всего под реализацию попадают:

- автомобили, не используемые для профессиональной деятельности;

- драгоценности: ювелирные украшения, дорогостоящие объекты декора;

- дорогостоящую технику: кроме холодильника, бойлера, насосных станций и всего того, что относится к вещам для обеспечения нормальной жизнедеятельности;

- коммерческая недвижимость;

- жильё, если оно не единственное.

Ценные бумаги и часть акций предприятия тоже могут арестовать в счет уплаты долга, но только если они не являются основным источником дохода (если заработок – это только инвестиционная деятельность).

Как объявить себя банкротом самостоятельно – пошаговая инструкция

Банкротство – процесс длительный и сложный. Его успешность зависит от того, насколько правильно будут подготовлены и пройдены все этапы.

Вам в помощь я подготовила пошаговую инструкцию. Она содержит только самые важные нюансы и практические рекомендации. Знакомьтесь!

Шаг 1. Проверяемся на соответствие критериям банкротства

Просто так инициировать процедуру не получится. Сначала следует убедиться, что ваша финансовая ситуация отвечает законодательно установленным критериям.

К ним относятся:

- Величина долга не менее 500 тыс. рублей. Это может быть совокупная сумма по нескольким задолженностям либо цена одного обязательства.

- Срок просрочки от 3 месяцев.

- Заявитель полностью дееспособен.

- Задолженность подтверждена документально.

Шаг 2. Подготавливаем пакет документов

С критериями разобрались, переходим к сбору документов.

Пакет обязательных бумаг включает в себя:

- перечень кредиторов гражданина и его должников (при наличии);

- расчёт долгов с учётом штрафных санкций (при их наличии) + подтверждающие документы;

- опись всего имущества, находящегося в вашей собственности (в т. ч. заложенное). К описи прилагаются заверенные нотариусом копии правоустанавливающих бумаг на каждую позицию описи;

- перечень имущественных сделок за 3 года, предшествующих процедуре + документация по ним;

- 2НДФЛ (если работаете), справку о статусе безработного (если не работаете или состоите на учёте в центре занятости);

- свидетельство о браке;

- ИНН (копия);

- СНИЛС (копия);

- квитанция об оплате услуг финуправляющего;

- проплаченная квитанция по госпошлине (300 руб.).

Перечень открытый, а значит, он может дополняться другими документами по решению должника и/или других заинтересованных лиц (суда, кредиторов).

Шаг 3. Выбираем СРО АУ

СРО АУ – это саморегулирующая организация арбитражных управляющих. Только её члены могут участвовать в процедуре банкротства.

Все такие организации зарегистрированы в Едином федеральном реестре сведений о банкротстве (ЕФРСБ). Найти эти сведения можно на официальном сайте реестра.

Делая выбор, обращайте внимание на:

- число управляющих, зарегистрированных в СРО (не менее 200 человек);

- её «возраст»;

- размер компенсационного фонда (не менее 50 млн. рублей).

Шаг 4. Составляем и подаём заявление

Заявление должно содержать в себе обязательные сведения:

- персональные данные должника;

- перечень кредиторов с адресами их нахождения;

- сумма задолженности в разбивке по кредиторам;

- наименование СРО АУ, её адрес.

Подаётся заявление с пакетом необходимых документов лично в канцелярию регионального подразделения арбитражного суда. В течение 5 дней судья выносит определение по поданному заявлению.

Шаг 5. Реализуем решения суда

Суд принимает одно из 2-х решений:

- введение реструктуризации, если должник отвечает установленным требованиям;

- реализацию имущества должника, включённого в конкурсную массу.

Если план реструктуризации выполнен успешно и требования кредиторов удовлетворены, то дело должника считается завершённым.

Если план не сработал и требования удовлетворить не удалось, суд отменяет реструктуризацию и назначает реализацию имущества должника.

Шаг 6. Признание банкротом

Имущество продано, долги погашены. Финуправляющий представил отчёт в арбитражный суд.

Суд рассматривает представленные сведения. По результатам рассмотрения выносится определение о завершении расчётов по долгам. Должник освобождается от всех требований кредиторов.

Судебная практика по банкротству физлиц

Дела в этой области в высшей степени похожи друг на друга. Разница заключается лишь в причинах, по которым долги перестали выплачиваться должником, а также в сумме долгов и кредиторах. Если же выявляются «подводные камни», то, как правило, процедуру банкротства приостанавливают до выяснения обстоятельств — вместо одного дела может появиться несколько уголовных, если были обнаружены крупные экономические махинации.

Типичным в этой области делом можно назвать практику за 2018 год под номером №А41–8288/18. Должника признали банкротом, взыскав с него автомобиль и некоторые незначительные ценности, а «в обмен» списали 3 095 177 рублей долга перед тремя разными банками.

Минусы и последствия банкротства

Главная «особенность» и главный же минус банкротства — это реализация имущества. То есть практически все, что находится во владении должника, будет передано в пользу кредиторов с целью удовлетворить их требования.

За должником могут оставить только доход на уровне прожиточного минимума и накопления в том же размере, а также единственное жилье в его собственности. Но, помимо реализации имущества, имеются и другие весомые минусы:

- Процедура оформления банкротства, к сожалению, отнюдь не бесплатна. Стоимость процесса для некоторых должников может быть вполне существенной;

- По решению арбитражного суда, на бывшего должника может быть наложен запрет на выезд за пределы РФ. В таком случае из иностранных государств посещать можно будет только Беларусь, т.к. на границе с ней не осуществляется паспортный контроль;

- Права на все, что входит в конкурсное имущество, которое затем будет продано в пользу кредиторов, отчуждается от должника;

- Запрещается любое проведение сделок с недвижимостью на срок делопроизводства. Сюда относятся не только сделки купли-продажи, но также наложение обременения на собственность и выдача поручительств;

- Доступ ко всем банковским счетам заемщика закрывается на срок производства банкротства. Все банковские карты — кредитные, дебетовые и с сервисом овердрафта — передаются уполномоченным органам;

- Если гражданин захочет взять кредит, в течение последующих пяти лет он обязан уведомлять банковские организации о том, что им была пройдена процедура банкротства;

- В течение трех лет после закрытия дела запрещается занимать должности в государственных органах.

Как видно из минусов и плюсов процедуры, ее можно назвать по меньшей мере неоднозначным решением финансовых проблем. Но, если у человека и так имеются существенные просрочки, он почти наверняка не сможет получить кредит, поэтому банкротство не сильно изменит и без того плохую ситуацию.

Выезд за границу запрещают в редких случаях. А без банковских счетов можно как-то жить, пока не будет закрыто дело. Именно поэтому решение стать банкротом — оправданно, если ситуация патовая.

Процедура банкротства физлица с суммой долга свыше 500 тыс. руб. Пошаговая инструкция

Если сумма долга более 500 тыс. руб. и гражданин не может его погасить, он обязан начать процедуру банкротства. Порядок действий будет следующим:

- Подсчитать задолженность перед каждым кредитором и общую сумму;

- Составить опись ликвидного имущества, список банковских счетов и доходов, указать их источники;

- Подать заявление в арбитражный суд. В заявке следует указать данные кредиторов, размер долга каждому из них. Ограничений по сумме и количеству лиц нет;

- Выплатить госпошлину (300 р.) и вознаграждение назначенному арбитражному управляющему (25 тыс. руб.). Возможны дополнительные расходы, например, если потребуется нотариально заверить какой-либо документ;

- Дождаться решения суда. Время зависит от количества кредиторов, суммы и характера долгов, наличия имущества, которое можно реализовать, чтобы ликвидировать финансовые обязательства;

- Выполнить условия, которые перечислены в постановлении суда.

Длительность процедуры нефиксированная – может занять от нескольких месяцев до нескольких лет.

Важно! Гражданин, задолженность которого превысила полмиллиона, обязан в течение 30 дней обратиться в суд с заявлением о начале процедуры банкротства. В противном случае списание кредита не произойдет, а физлицо будет привлечено к административной ответственности.

Что происходит после процедуры банкротства физического лица

Когда арбитражный суд примет решение в отношении физлица о том, чтобы признать его банкротом, наступит процесс реализации имущества. Так, гражданин больше не сможет распоряжаться своей собственностью.

Финансовый управляющий начнет продажу имущества должника. А все вырученные с торгов денежные средства направит в счет погашение долгов перед кредиторами. Финансовый управляющий будет вправе распоряжаться и активами должника, а именно текущими доходами, акциями и долями в компаниях.

В том случае, если у банкрота кто-то ранее занимал денежные средства, финансовый управляющий также попытается их вернуть, чтобы исполнить обязательства перед кредиторами. Делать он это будет через суд.

После того как заемщик прошёл всю процедуру несостоятельности и был объявлен банкротом, он будет обязан в течение пяти календарных лет уведомлять о своём статусе при попытке взять заем или кредит. Также в течение трёх лет он больше не сможет занимать руководящие должности.

В ближайшие пять лет физическое лицо лишено права повторно объявлять себя банкротом. Поэтому все попытки в соответствующий период пройти процедуру финансовой несостоятельности будут отклонены.

Кому выгодно банкротство

Должников можно разредить на 2 категории:

- те, кто нуждаются в банкротстве;

- кому оно только усугубит положение.

Когда займы, были получены для личных целей, их размеры значительно превышают всё, чем богат задолжавший, то уместно задаться вопросом: как признать себя банкротом, чтобы не платить кредит? Также выгоду найдет должник, у которого стабильный и солидный доход. То есть он способен расплатиться с взыскателями, но на других условиях (реструктуризация).

А вот если гражданин-предприниматель, имеет на балансе дефицитное оборудование для коммерческой деятельности, у него заключены солидные контракты с государственными и крупными частными корпорациями, то он при процедуре может потерять перспективы успешной деловой жизни. Оборудование продадут по низкой цене, контракты и договоры расторгнут, а у партнеров пропадет доверие.

Но в итоге решение о том, стоит ли банкротиться должен принимать сам должник с учетом всех жизненных обстоятельств. https://www.youtube.com/embed/u69vjGoK5WY И именно выгодна ли Вам процедура или противопоказана – это главный ответ на вопрос — с чего начать банкротство?

Процедура банкротства физлица с суммой долга от 50 до 500 тыс. руб. Пошаговая инструкция

Если требуется списание кредита на сумму менее 500 тыс. руб., гражданин сам решает, начинать процедуру или нет. Кредиторы не имеют права обязать его стать банкротом.

Чтобы начать процедуру в досудебном порядке, нужно выполнить следующие действия:

- Подать письменное заявление в МФЦ по месту регистрации или фактического проживания. Услуга бесплатная;

- Приложить к нему список всех кредиторов, перед которыми должник не может выполнить свои финансовые обязательства. Если этого не сделать, процедура внесудебного банкротства на них не будет распространяться. Необходимо указать точные суммы долгов, данные о налогах и иных отчислениях (алименты, поручительства, штрафы, возмещение вреда здоровью и пр.), а также проценты по ним;

- Дождаться ответа из МФЦ. В течение трех рабочих дней данные должника будут переданы в Единый федеральный реестр. Если проверка не выявляет несоответствия в поданной информации, начнется шестимесячная процедура банкротства.

В течение 6 месяцев, пока идет исполнительное производство, кредитор может направить запрос в регистрирующие органы, чтобы узнать, есть ли у должника имущество для описи. Например, дача, автомобиль, земельный участок. Если этого не сделать, после признания гражданина банкротом потребовать реализации имущества в счет уплаты долга будет нельзя.