США больше всех угрожают работе Visa и Mastercard в России

Летом американские сенаторы внесли на рассмотрение верхней палаты конгресса новый пакет антироссийских санкций.

Под них могут попасть банки с большой долей государственного участия: Внешэкономбанк, Сбербанк, ВТБ и Банк Москвы, Газпромбанк, Россельхозбанк и Промсвязьбанк.

Формулировки в законе расплывчатые, и понимать их можно по-разному: от перспективы блокировки физической собственности до запрета любых долларовых транзакций. Теоретически для долларовых расчетов можно использовать счета в банках-корреспондентах. Но тогда эти банки и сами оказываются под риском санкций.

Напрямую новый пакет санкций не имеет отношения к запрету Visa и MasterCard. Но косвенно серьёзно к этому подталкивает, и разговоров по этому поводу полно.

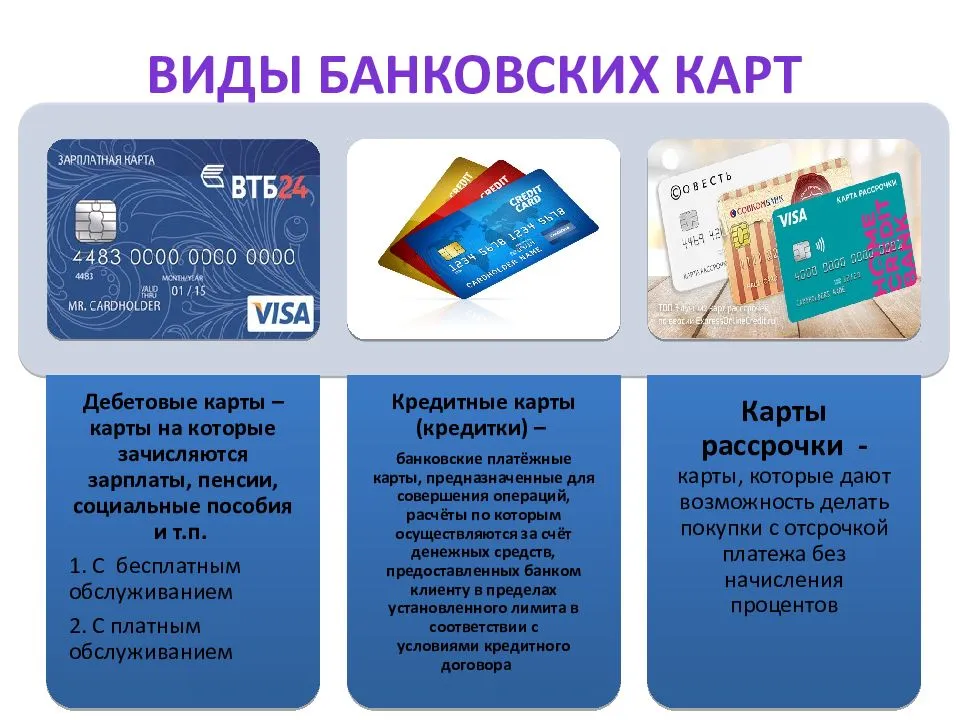

Преимущества и недостатки карт

Банковские продукты Виза используются клиентами во всех сферах жизни. Удобство и простота сервиса сделали его использование повсеместным. В мире насчитывается более двух миллионов держателей Visa. Преимущества использования:

- Широкое применение Виза по всему миру позволяет делать покупки и заказывать услуги там, где находится ее владелец. Опция позволяет не носить с собой толстые кошельки с наличными деньгами, расплачиваясь безналично в любой валюте. Потраченные деньги конвертируются автоматически в нужную валюту без всяких проблем;

- При утрате можно немедленно провести блокировку;

- Дебетовая система ограждает клиента от банковских процентов даже при съеме значительных сумм;

- Все Визы работают с пин — кодом, обеспечивая безопасность средств хозяина, ограждая его от мошенников и воровства;

- Спектр услуг, которые можно оплатить безналично, достаточно широк: продукты, коммунальные услуги, развлечения. Деньги в пластике, практически универсальны для любых платежей.

Несмотря на видимые положительные факторы и предпринимаемые специалистами меры безопасности, система пластиковых карт все же имеет некоторые недостатки:

- Не одна карта не застрахована от размагничивания. Оградить клиентов от распознавания мошенниками их личных данных пока не всегда удается. Развитие компьютерных технологий касается и преступного мира;

- Дебетовые карты не позволяют срочно снять крупную сумму денег. Расчет за границей в торговых точках Визой электрон может занять немало времени.

Платежные системы Visa Electron и Visa Classic имеют каждая свои преимущества и недостатки. Прежде, чем остановить свой выбор на одной из них, следует тщательно изучить качественные показатели карт. Только в этом случае система безлимитных платежей станет неотъемлемой и удобной для обеспечения комфорта жизни и отдыха.

Не выдержат конкуренции

Палихапития предсказывает, что Visa и Mastercard, две крупнейших платежных системы, в 2022 году проиграют конкурентную борьбу таким финансовым инструментам, как блокчейн-проекты и DeFi (децентрализованные финансы – финансовые инструменты в виде сервисов и приложений, созданных на блокчейне).

Он назвал двух платежных гигантов “полностью надуманной дуополией, в существовании которой нет необходимости”, а также выразил убеждение, что их акции станут его “самым прибыльным спредом” в жизни.

Спред – это биржевая сделка, при которой трейдер одновременно выполняет покупку ценной бумаги и ее продажу, чтобы получить прибыль от разницы между ценами покупки и продажи.

Миллиардер советует играть на понижение с акциями этих компаний и, наоборот, открывать длинные позиции для хорошо продуманных криптопроектов Web3, которые, по его мнению, восстановят децентрализованную платежную инфраструктуру.

“Если вы читаете официальные документы этих криптопроектов и систематически анализируете ситуацию, я думаю, что есть смысл открывать по ним длинную позицию, а по Visa и Mastercard – короткую. Потому что я считаю, что это их пиковая рыночная капитализация”, – добавил инвестор.

Web 3.0 – это новая концепция Интернета, основанная на децентрализации, отсутствии единого органа контроля и цензуры. Это ее основное отличие от текущей версии – Web 2.0. Эпоха “нового Интернета” еще не наступила и, как полагают эксперты, может понадобиться несколько лет, прежде чем она наступит.

Вместе с тем Палихапития добавил, что “многие из мошеннических криптопроектов сведутся к нулю”. Он не привел подробностей, лишь согласившись с мнением своих собеседников о том, что криптовалют появилось слишком много и часть из них должна исчезнуть.

Свое мнение он сформировал, в том числе основываясь на решении Amazon запретить использование кредитных карт Visa в Великобритании.

В ноябре онлайн-ритейлер Amazon сообщил, что с 19 января 2022 года больше не будет принимать кредитные карты Visa, выпущенные в Великобритании, из-за высоких комиссий за обработку транзакций. При этом клиенты компании по-прежнему смогут использовать дебетовые карты Visa, кредитные карты Mastercard и American Express, а также кредитные карты Visa, выпущенные за пределами Великобритании.

Ситуацию с Amazon он назвал “канарейкой в шахте” – идиоматическое выражение, обозначающее нечто, сигнализирующее об опасности.

“На мой взгляд, Amazon не стал бы прибегать к чему-то подобному, если только это не проверка того, что они могут сделать по всему миру, – пояснил свою точку зрения миллиардер. – Сегодня действительно нет необходимости, чтобы все эти небольшие бизнесы сидели на рельсах Visa, Mastercard и Amex”.

Палихапития также предсказал, что первопроходцами внедрения новой технологии станут развивающиеся страны. “Вот почему сосредоточение внимания на таких рынках, как Нигерия, для меня намного привлекательнее, чем разговоры об исчезающих западноевропейских странах. Вот где это произойдет”, – считает он.

“Через десять лет мы оглянемся назад, и рыночная капитализация традиционных платежных систем будет существенно ниже”, – убежден инвестор.

Как возможный уход МПС скажется на экономике?

Доля карт VISA составляет 40%, пластиком MasterCard пользуются 36% россиян. Остальные граждане, большая часть из которых бюджетники, пенсионеры и военнослужащие — держатели карточек МИР.

Возможный уход Visa и Mastercard из России повлечет за собой:

- Рост наличного оборота по стране.

- Увеличение теневого сектора.

- Резкое подорожание тарифов и комиссий по карточкам.

Для бизнеса, связанного с туризмом, отключение крупных международных операторов платежных услуг станет негативным событием. Поток туристов в РФ каждый год увеличивается.

Внешняя торговля в стране, если заблокировать операции по карточкам, не остановится. Она зависит от системы SWIFT, а не от участников системы безналичных расчетов.

Если быть прагматиками, то уход Visa, Mastercard и прочих МПС из России маловероятен. Это невыгодно всем участникам рынка. При худшем раскладе компании снова могут вернуться на рынок, но уже после регистрации как иностранные ПС. Они также будут выпускать пластик, но только для себя, при этом следуя правилам Центробанка России.

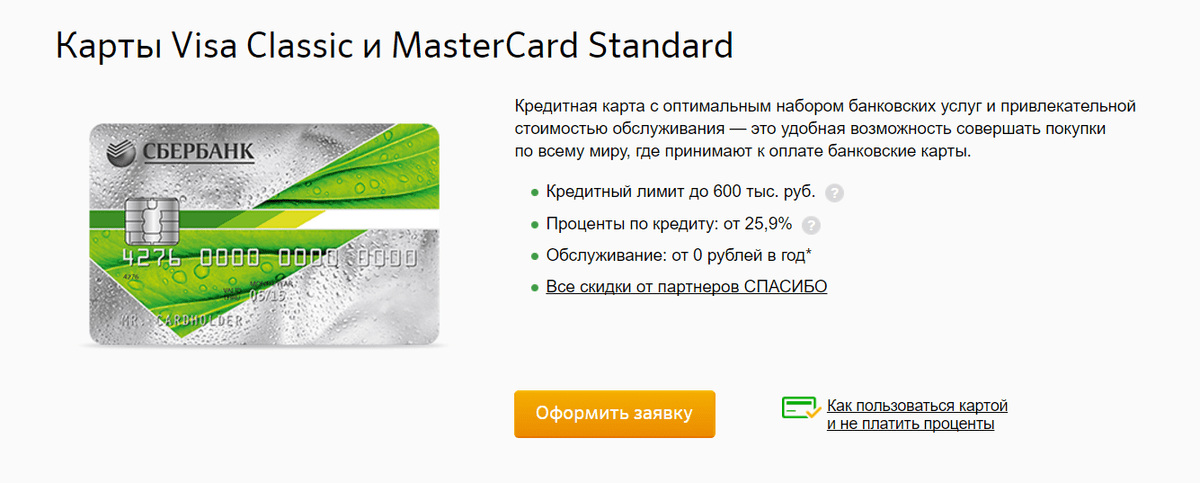

Сбербанк уже готов к блокировке Visa и MasterCard

Будучи крупнейшим банком, именно Сбербанк может подготовить население к отключению Visa и Mastercard

Будучи крупнейшим банком, именно Сбербанк может подготовить население к отключению Visa и Mastercard

Благодаря поддержке государства у Сбербанка в России, объективно говоря, нет конкурентов. Однако миллионы жителей страны могут оказаться заложниками ситуации, если Сбербанк заблокирует выпущенные карты Visa и MasterCard из-за антироссийских санкций.

Есть вероятность того, что правительство РФ запретит Сбербанку работать с Visa и MasterCard уже в 2019 году. Подобная судьба может постигнуть клиентов всех банков с большой долей государственного участия, против которых США всё чаще вводит санкции.

Кому выгодно отключение России

Последствия запрета работы Visa и Mastercard в России почти не ударят по самим процессинговым системам.

Последствия запрета работы Visa и Mastercard в России почти не ударят по самим процессинговым системам.

Visa и MasterCard в России обеспечивают 85-90% операций. С операции каждый банк отчисляет системам в среднем 1,4-1,5%. В целом же российские банки платят американским системам до 120 млрд рублей в год.

Глава аналитического управления банка БКФ Максим Осадчий ещё в 2014 году считает, что отключение не будет смертельным:

Россия для американских платежных систем – это регион, который обеспечивает лишь 2% дохода.

Если системы захотят выдавить с российского рынка, им дешевле будет уйти, чем бороться, обходить законы и нарываться на штрафы.

Почему же в России до 2014 года не развивали национальную платежную систему? Потому что американские карты работали нормально, и их обслуживание обходилось недорого.

К тому же инфраструктура для эмиссии национальных платежных карт стоила несколько сотен миллионов долларов. Их поддержка также исчисляется суммами с большим количеством нулей.

Виза или Мастеркард, что лучше в России

Visa и Mastercard – самые популярные электронные платежные системы в РФ. Распространенность обеих видов карт – около 40%. Различия между функционалом внутри страны практически отсутствуют. Носят технический характер. Скорость транзакций и уровень защищенности одинаковый.

Сами международные платежные системы о количестве выпущенного пластика на локальных рынках не распространяются. Есть упоминание в годовом отчете Национальной системы платежных карт (НCПК) за 2019 год о лидерстве mastercard electronic и mastercard standart на российском рынке.

А по оборотам, со слов банкиров, лидирует Visa. И в мире ее доля побольше. Хотя в последние годы и эта разница стремительно сокращается.

Что на рынке

Visa и Mastercard показали себя ниже рынка в 2021 году: цены на их акции практически не изменились, тогда как индекс S&P 500 вырос на 27%.

Особенно трудной для платежных систем была вторая половина ноября, когда их акции упали на 10% и более. Помимо общих факторов – таких, как распространение штамма Омикрон и рост инфляции, на стоимости ценных бумаг сказалось решение Amazon по Visa. И хотя Mastercard не имел к этому никакого отношения, его акции тоже рухнули.

Но в декабре компании показали лучшие результаты: благодаря росту расходов в праздничный сезон их ценные бумаги росли значительно быстрее рынка, позволив в итоге завершить год хоть и не в большом, но в плюсе.

На 2022 год аналитики настроены оптимистично в отношении обеих компаний, ведь их стоимость напрямую связана с состоянием экономики США, которая, согласно ожиданиям, вырастет на 3,5%.

По данным портала TipRanks, абсолютное большинство аналитиков рекомендуют к покупке ценные бумаги и Visa, и Mastercard. Первой пророчат среднею целевую цену на уровне 273 долларов (по сравнению с 222 долларами на сегодня), второй – 436 долларов (по сравнению с 375 долларами).

Однако обе компании столкнутся с серьезной конкуренцией со стороны более современных проектов, которые рано или поздно могут потеснить платежных гигантов.

Особенности молодежных карт Visa и MasterCard

Так как пользователями банковских карточек являются в основном молодые люди, то специально для данной целевой аудитории ряд банков предлагают молодежные карты, воспользоваться которыми могут физические лица возрастом до 25 лет.

На данный момент выпуск подобных карт осуществляет Сбербанк, РосБанк, Альфа-Банк и ОТП-банк. Абсолютным лидером по выпуску молодежных карт банков является Сбербанк.

Молодежная карта может использоваться для проведения практически всех банковских операций:

- зачисление зарплаты, стипендии, социальных выплат;

- оплата покупок и услуг через терминал и в режиме онлайн;

- снятие и внесение наличности через банкоматы, терминалы или в кассах;

- произведение операций через онлайн-приложения;

- контроль операций через «Сбербанк Онлайн» и «Мобильный банк».

Преимуществом использования молодежной карты является наличие дополнительных бонусов. Например, Сбербанк возвращает до 10% стоимости покупки в виде бонусов, которые потом можно использовать для последующих покупок.

В качестве приятного дополнения можно назвать возможность выбора необычного дизайна, в том числе и по собственному макету.

Для подростков и молодежи возрастом от 14 до 25 лет можно оформить молодежные карты Виза и Мастеркард.

Что говорит ЦБ про отмену Visa и Mastercard?

Еще в начале июля на сайте interfax.ru появилась официальная информация от Центробанка. Многие посчитали, что ЦБ высказался, чтобы успокоить российских пользователей международных платежных систем. Но заявление, которое приводит «Интерфакс» стало чуть ли не единственным официальным, и так и остается до сих пор. Регулятор объяснил, что беспокоиться не из-за чего, такие нововведения только на пользу гражданам.

Платежные системы будут работать в прежнем режиме. Все транзакции внутри страны, включая по карточкам МИР, будет обрабатывать, как и раньше, НСПК. А вот за пределами РФ — отвечают международные ПС.

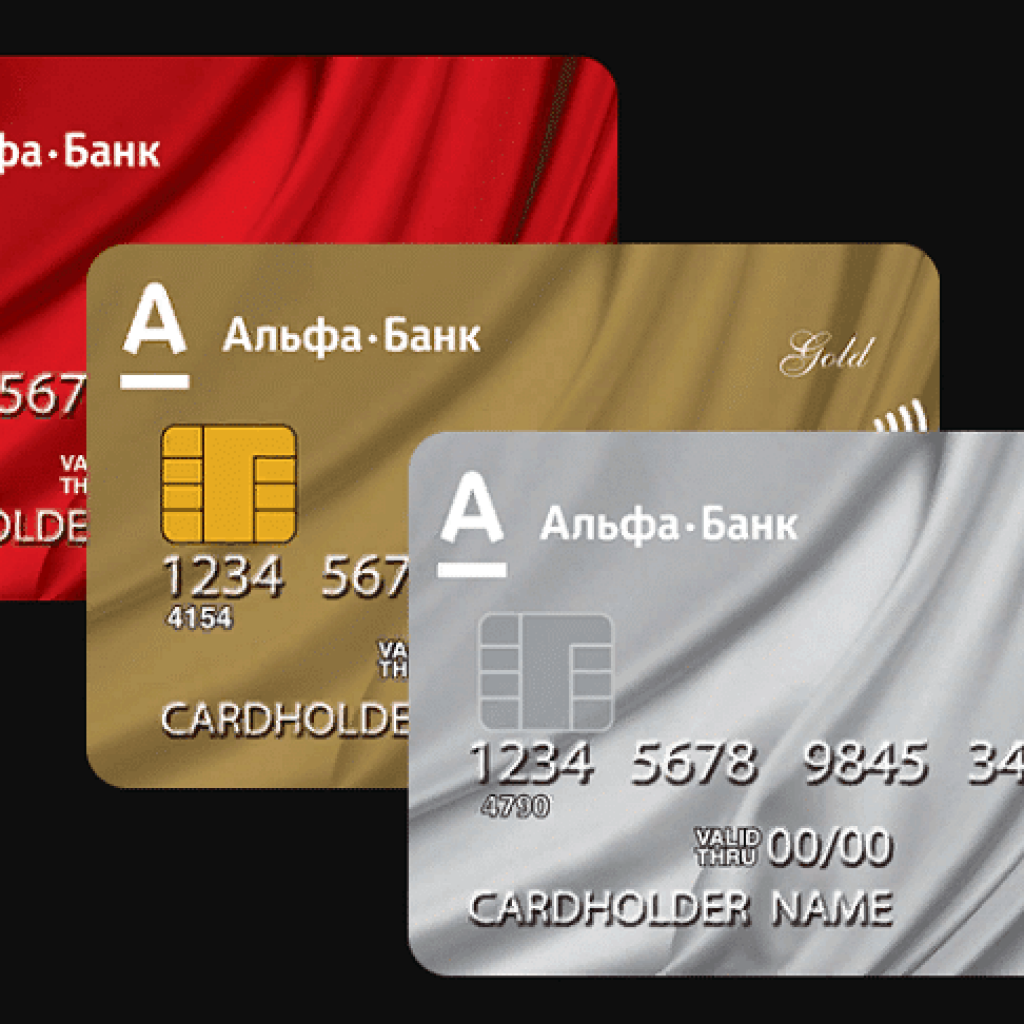

Особенности Visa в Альфа-Банке

В портфеле продуктов Альфа-Банка представлены карты обеих МПС (а также национальной платежной системы «Мир»).

Процесс оформления в Альфа-Банке простой:

- Обратиться в отделение и через 15 минут получить неименную Visa или MasterCard мгновенного выпуска. Обслуживание моментальной Visa бесплатное. Клиент получает возможность оплачивать товары и услуги безналичным способом, снимать деньги в любых банкоматах. На остаток начисляется 5%, кэшбэк на все покупки — 2%.

- Оставить онлайн-заявку через сайт и прийти в пункт обслуживания клиентов, когда карта будет доставлена. Для получения дебетовой этого достаточно, но, чтобы оформить кредитную, нужно предоставить подтверждение дохода. Без 2-НДФЛ или другого документа будет установлен минимальный кредитный лимит.

Процесс оформления карт занимает не более 15 минут.

Процесс оформления карт занимает не более 15 минут.

Партнерские банкоматы

Банки закрывают отделения в небольших городах, потому что содержать помещение и штат при малом количестве клиентов нерентабельно. Но сервис при этом не страдает. Самые востребованные операции — снятие наличных и пополнение счета — остаются доступны по все стране. Это можно сделать в АТМ (Automated Teller Machine) или у партнеров.

Объединенная сеть АТМ включает более 24 тыс. устройств, установленных в 2,9 тыс. населенных пунктов. Снятие наличных и пополнение счета в АТМ банка производятся без комиссии. Узнать местонахождение ближайшего устройства самообслуживания можно онлайн.

Пополнять карту Альфа-Банка и снимать деньги можно через партнеров: Газпромбанк, Росбанк, Открытие, РСХБ, УБРиР, Промсвязьбанк. Комиссия составляет 1,25%, при использовании банкоматов других кредитно-финансовых учреждений — 1,95%, но не менее 30 руб.

Ассортимент тарифов на обслуживание

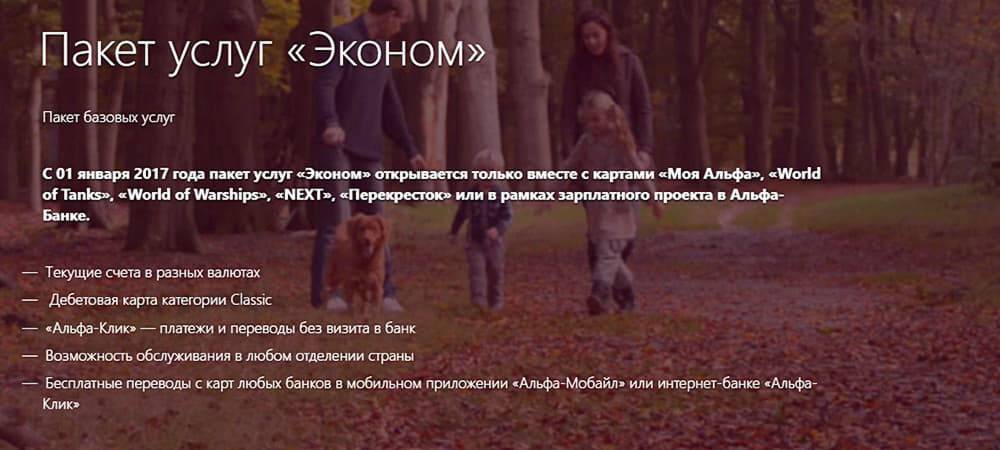

Альфа-Банк создал несколько тарифов для работы с частными и корпоративными клиентами:

- «Эконом». Годовая оплата — 959 руб. В стоимость входит базовый набор услуг: подключение сервиса “Альфа-Клик”, работа с 3 счетами в 3 валютах (рублях, евро и долларах). Если на счете больше 30 тыс. руб., за обслуживание платить не нужно.

- «Оптимум». Стоимость — 1 929 руб. в год. Клиент может открыть 5 карт, 3 счета, подключить “Альфа-Чек” и онлайн-банкинг. Доступны приложения партнеров: “Мои цели”, “Копилка для сдачи” и др. Минимально необходимый неснижаемый остаток для бесплатного обслуживания — 70 тыс. руб.

- «Комфорт». Ежегодная оплата — 5 099 руб. Предложение обеспечивает удобную работу: консультации личного менеджера, 6 депозитных карт уровня Gold, участие в программе накопления миль, бесплатную документационную поддержку в зарубежных поездках, высокий процент на остаток.

- «Максимум». Точная стоимость не установлена и зависит от набора услуг. В рамках базового предложения можно открыть до 6 премиум-карт, которые будут обслуживаться лично прикрепленным специалистом.

Пакет “Эконом” включает базовый набор услуг.

Пакет “Эконом” включает базовый набор услуг.

Стоит подключать пакет услуг, соответствующий потребностям. Это выгоднее, чем менять тарифный план, если понадобится больше опций.

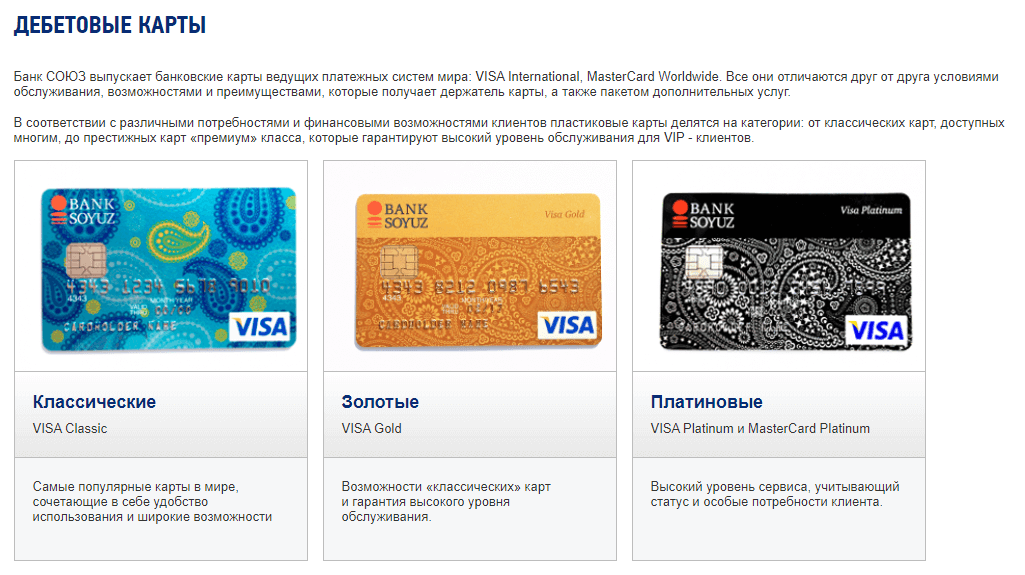

Мир привилегий Виза

Программы привилегий каждой ПС имеют собственные сайты с описанием предложения и с перечнем дополнительных опций и акций. Сайты адаптированы для России. Если рассматривать Visa, то она разделяет премиальные карты на категории, и для каждой категории предусматриваются отдельные бонусные услуги. Чем выше класс, тем больше “пользы” получает держатель:

- Premium. Начальный тип премиальных карт Виза. Держатель получает доступ к программе скидок от партнеров Visa по всей России (все премиальные карты Виза имеют доступ к скидкам);

- Gold. Добавляются экстренные услуги GCAS при нахождении клиента где угодно, медицинская и юридическая поддержка по всему миру;

- Platinum. Ко всему вышеперечисленному добавляется защита покупок и расширенная гарантия на них;

- Signature. Одна из самых статусных карт, к ней дополнительно добавляется бесплатная страховка для путешественников и круглосуточный консьерж-сервис;

- Infinite. В дополнение клиента ждут особые привилегии от партнеров Visa по всей России.

Несколько советов

Независимо от того, картой какой платежной системы вы пользуетесь, стоит прислушаться к нескольким советам, позволяющих избежать возникновению неприятных ситуаций за пределами своей страны:

- на счете должна лежать дополнительная сумма средств. Иногда обменные операции осуществляются не сразу, а через несколько дней, и за это время курс может как упасть, так и вырасти;

- помните о возможности проведения двойной и даже тройной конвертации;

- заранее уточните размер комиссионного сбора в банке за осуществление платежной операции;

- отслеживайте свои траты, подключив услугу мобильного банкинга.

Итак, однозначно сказать, что выбрать: Виза или Мастеркард, невозможно. По своим характеристикам платежные системы очень похожи между собой, система безопасности у обоих находится на высоком уровне. Фактически единственная разница состоит в том, что Виза чаще работает с американскими долларами, в Мастеркард – с евро. В остальном же принципиальной разницы нет.

Что выбрать на все случаи жизни

Как мы сказали выше, далеко не каждый банк при оформлении карты дает выбор из всех трех платежных систем – какие-то в принципе работают только с одной системой (пример – находящиеся под санкциями крымские банки), у других для разных карточных продуктов предлагаются разные платежные системы.

Но если выбор все же есть, то нужно ориентироваться на свой сценарий использования карты, отмечает Дмитрий Сысоев из Brobank.ru:

Но главное, на что нужно обратить внимание – это тарифы по карте. Обычно банки взимают плату за оформление и обслуживание, и чем более высокий статус у карты, тем дороже она обойдется

Поэтому, чтобы не заплатить лишнего (тем более за ненужные возможности), лучше придерживаться такого принципа:

если нужно только снимать деньги и только в России – оформлять самую «дешевую» дебетовую карту с минимальной платой за обслуживание или вообще без нее

Скорее всего, это будет карта «Мир» с моментальной выдачей

Важно обратить внимание на условия снятия наличных – есть ли комиссия и можно ли снимать в «чужих» банкоматах;

если нужно иногда оплачивать что-то картой в России – то оформить карту с самым высоким кешбэком или такую, где при условии оплаты на определенную сумму в месяц обслуживание становится бесплатным. Платежная система тут не важна;

если нужно иногда выезжать за границу и там снимать/оплачивать – то выбирать лучшие условия по валюте

Если поездки планируются в страны Европы, то лучше выбрать Mastercard, если в США и другие страны – то Visa.

У некоторых банков можно подключать валютные счета к основной карте, а, например, у «Яндекс.Денег» это может быть вообще мультивалютный счет – тогда преимущества Visa или Mastercard уже не так важны, и можно выбрать карту просто с самыми низкими тарифами за обслуживание.

Кстати, пенсионеры тоже могут оформить карту Visa или Mastercard – но только если надолго уезжают из России (иначе за границей они просто не смогут получать свои выплаты).

Отличия Визы от Мастеркард

Сразу отметим, что принципиальной разницы между двумя платежными системами нет. Особенно при использовании карт на территории России. За границей отличия немного значительней. Но обо всем по порядку

Конвертация валют

Карточки примут везде, где есть соответствующий значок системы. Другое дело — сколько денег спишет банк после расчетной операции.

Важно учитывать три валюты, которые участвуют в проведении платежа:

- валюта, в которой был открыт счет;

- базовая валюта платежной система;

- валюта, в которой выставлен счет.

«Кэшбэк»Райффайзенбанк, Лиц. № 3292до 4%

бонусами за покупки

Кэшбэк 1.5%на остаток по карте

Оформить карту

Конвертация появляется в том случае, когда базовая валюта не совпадает с валютой, в которой выставлен счет. Чем длиннее цепочка, тем больше будет списана комиссия. Самый неудобный вариант выглядит так:

рубли-евро-доллар (либо рубли-доллар-евро).

И вот здесь, чтобы понять, какая карта лучше — виза или мастеркард, важно знать базовую валюту двух компаний. Считается, что у Виза — это доллар, а Мастеркард — это евро

Чаще всего так и есть, хотя бывают исключения, когда основной валютой Мастеркард выступает доллар. Эту информацию нужно уточнять у менеджера при оформлении карточки.

Так, дебетовыми продуктами Виза выгоднее расплачиваться в таких странах, как:

- США;

- Канада;

- Австралия;

- Латинская Америка: Эквадор, Аргентина, Мексика и др.

Продукты Мастеркард подходят для:

стран еврозоны: Латвия, Эстония, Германия, Бельгия, Франция и т.д.

Кроме того, для поездок за границу лучше иметь отдельную карту — не в рублях, а в валюте страны.

Альфа-КартаАльфа-Банк, Лиц. № 1326до 7%

бонусами за покупки

Кешбэк до 2%на остаток по карте

Оформить карту

PayWave и PayPass

Какая система лучше — visa или mastercard? Какой картой безопасно пользоваться?

Принципиальных отличий в техническом плане нет. Технологии PayWave и PayPass похожи, просто разные компании называют их по-своему.

PayWave и PayPass — это характеристика, которая отвечает за бесконтактную оплату в магазинах. Отличия в системах состоит только в денежных лимитах: до какой суммы не нужно вводить пин-код. В тарифы может вмешаться банк и подкорректировать их, но чаще всего ограничения выглядят так:

- виза — до 3 000 рублей;

- мастеркард — до 1 000 рублей.

Программы лояльности

Один из важных параметров, чем отличается Виза от Мастеркард, — это «плюшки» от компании. Не от банка, а именно от платежной системы.

И та, и другая компания предлагает много бонусов. Но при выборе системы нужно прочитать список привилегий и понять, какими вы на самом деле можете воспользоваться. Это может быть скидка в магазине, где постоянно заказываете товары. Бесплатная страховка для путешествий, которую как раз в следующем месяце нужно оформить. Или бесплатная консультация от эксперта.

«Прибыль»Уралсиб, Лиц. № 30до 6.25%

бонусами за покупки

Кэшбэк до 3%на остаток по карте

Оформить карту

Ниже в таблице мы собрали основные бонусные предложения от двух компаний, которые действует в России. Для каждой страны разработана своя система лояльности

VISA | MASTERCARD | |

|---|---|---|

Программа лояльности | Visa Бонус | Mastercard Rewards |

Категории товаров и услуг, для которых предоставляется скидка |

|

|

Системы бронирования жилья |

|

|

Кафе и рестораны |

|

|

| Компании, которые предоставляют бесплатный интернет за границей (роуминг) |

| |

Автомобильная аренда |

|

|

Онлайн-магазины и онлайн-обучение |

|

|

Юридическая помощь | предоставляется | — |

Медицинская помощь | предоставляется | — |

«Все включено»Фора-Банк, Лиц. № 1885до 3.75%

бонусами за покупки

Кэшбэк до 5%на остаток по карте

Оформить карту

Вывод

Внутри страны вам не о чем беспокоиться. Работа международных платежных систем и внутренней национальной платежной системы отлажена, а комиссии одинаковы для всех и заложены в стоимость товаров в магазинах. Скорее всего, продавец не станет делать вам скидку за то, что вы расплачиваетесь за его товар наличными, так что переживать за «переплату» при оплате картой не стоит. А вот готовиться к покупкам за рубежом стоит заранее.

- Узнать,

карты каких платежных систем принимаются в стране, в которую вы направляетесь. - Завести

карту популярной в этой стране международной платежной системы или национальной

платежной системы, если ее оформляют в России. - Узнать

в своем банке, в какой валюте проводятся расчеты на территории этой страны и

какие комиссии за них взимаются. - Завести

счет в валюте этой страны или одной из валют международного расчета (евро,

доллары) и привязать к карте из пункта 2. - Расплачиваться

на территории страны только в валюте этой страны, чтобы минимизировать комиссию. - На

всякий случай все равно берите с собой наличные. Даже если едете в столицу

крупной европейской страны. Культура и традиции оплаты во всех странах разные.

Где-то картой можно оплатить даже посещение общественной уборной, а где-то вы

можете не найти терминалы в крупном торговом центре. О таких нюансах лучше

заранее поискать информацию на форумах путешественников. - Предупредите

свой банк о поездке. У всех банков действуют разные протоколы безопасности для

защиты клиентов, но, несомненно, внезапная покупка в другой стране может

насторожить кого угодно. Если вы не хотите, чтобы банк посчитал вашу карту

украденной и заблокировал ее в первый же день отпуска, предупредите менеджера о

предстоящем маршруте путешествия.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!