Плюсы и минусы потребительских кредитов

Если рассматривать кредитную карту и кредит по отдельности, у каждого варианта обнаружатся свои индивидуальные достоинства и недостатки. Главным преимуществом потребительского займа является возможность сразу получить достаточно крупную сумму, способную решить многие финансовые проблемы. Также среди плюсов можно отметить следующие моменты:

- ссуда выдается в полном размере непосредственно по факту подписания договора;

- заемщик получает доступ к акциям, позволяющим приобретать товары и услуги с большой скидкой;

- чтобы оформить потребительский заем, в большинстве случаев достаточно предоставить минимальный пакет документов (паспорт и справку с места работы);

- высокая конкуренция между банками способствует систематическому пересмотру условий предоставления ссуд в пользу клиента.

К основным минусам потребительских кредитов относятся:

- наличие процентной ставки, что приводит в итоге к переплате;

- проблемы с взятием кредита лицами без официального оформления на работу или получающим «серую» зарплату;

- наличие жестких штрафных санкций за просроченные платежи, а также в случаях невозможности полного погашения долга;

- долгосрочность выплат, способная привести к долговой зависимости, если платежеспособность заемщика со временем снизится;

- возрастные и прочие ограничения, препятствующие кредитованию определенных групп граждан.

Отличия процентной ставки

Стоит отметить, что процентная ставка по кредитной карте будет гораздо ниже, чем при получении микрозайма. Чтобы получить требуемый денежный лимит в личное пользование, необходимо приложить небольшие усилия:

- Чтобы заявку клиента приняли на рассмотрение, необходимо зайти на сайт МФО. От того, насколько велика заработная плата заёмщика на официальной работе, кредиторы будут отталкиваться, и выбирать сумму, которая будет доступна на кредитной карте. Рассмотрение заявки занимает от 2 часов.

- Некоторые МФО выдают виртуальные кредитные карты, поэтому пользоваться установленным лимитом можно сразу после одобрения заявки. Но если вам потребуется именная кредитка, ее нужно ждать. Срок ожидания варьируется от одного дня до недели, все зависит от города проживания клиента, поэтому процесс получения наличных затягивается.

Какой способ кредитования выбрать микрозайм или кредитную карту, каждый заемщик решает самостоятельно исходя из своего финансового положения и целей кредитования. Все еще сомневаетесь, что лучше? Тогда взвесьте все за и против, перед тем, как занимать деньги. Можно воспользоваться нашим сайтом и сравнить наиболее выгодные предложения. Однако если срочно нужны деньги, то лучше всего прибегнуть к услуге микрозайм. Несмотря на большие процентные ставки, деньги можно получить уже через несколько минут. Но если у вас есть время подождать, то лучше воспользоваться более низкой процентной ставкой, которую предлагает кредитная карта.

Требования к заемщику

Микрозаймы и кредиты обычно доступны только гражданам РФ. Закон не запрещает кредитование иностранцев, но банки и МФО обычно не связываются с такими клиентами из-за возможных проблем при взыскании просроченного долга. Исключение – ипотека в некоторых банках. Минимальный возраст заемщика по законодательству – 18 лет.

Но большинство банков и МФО увеличивают его до 20-23 лет, считая что молодые клиенты еще безответственно относятся к выполнению обязательств по договорам. Дополнительно потенциальный заемщик обязательно должен иметь постоянную регистрацию и источник дохода, позволяющий выплатить долг без просрочек.

Замечание. Некоторые МФО кредитуют людей, имеющих только временную прописку. Но это скорее является исключением из правил.

В отношении доходов банки достаточно требовательны. Они предпочитают выдавать кредиты клиентам, работающим официально по найму. Лишь некоторые банковские учреждения рассматривают в качестве потенциальных заемщиков клиентов с «серой» зарплатой или владельцев бизнеса и ИП. Для МФО большого значения источник дохода не имеет, главное, что он есть. Микрофинансовые организации обычно также не просят подтвердить доходы документами.

К кредитной истории (КИ) банки и микрофинансовые организации также относятся по-разному. Если МФО допускают выдачу микрозаймов клиентам с негативной КИ и даже открытыми просрочками, то в банковских учреждениях они с вероятностью почти 100% получат отказ. Лишь иногда банки допускают заключение кредитных договор с клиентами, которые в прошлом допускали незначительные просрочки сроком до 1 месяца.

Таблица. Сравнение требований к заемщикам в МФО и банках.

| Параметр | МФО | Банк |

| Гражданство | РФ | |

| Возраст | От 18 лет (иногда – от 20-23 лет) | Обычно от 20-23 лет, иногда от 18-19 лет |

| Прописка | Постоянная, но иногда можно получить и с временной | Постоянная в регионе, обслуживаемом кредитной организацией |

| Источник | Любой источник постоянного дохода | Предпочтение отдается клиентам, работающим по найму официально |

| Кредитная история | Не играет особой роли | Крайне важна, при негативной КИ – отказ следует сразу |

Микрозайм или кредитная карта?

Людей, обращающихся за финансовой помощью в МФО, понять несложно. Ведь что нужно сделать для того, чтобы получить те же самые деньги в банке? Сначала собрать все необходимые документы, затем попытаться найти поручителя (при необходимости), после чего — идти в банк, подавать заявку и ждать. Причем ждать не 10 минут, а, например, 2, 3 ,4 дня. С этим никто не спорит. Но почему не отдать свое предпочтение кредитной карте? В наши дни получить ее можно практически моментально, без справок и на гораздо более выгодных условиях.

А какие еще преимущества кредитные карты имеют перед микрокредитованием?

1. Более низкий процент

В целом процентная ставка по кредитным картам несколько больше, чем по потребительским займам. Но при этом она в разы ниже, чем по микрокредитам. Например, в «Банке Москвы» с Вас возьмут 19,9% годовых, а в «БыстроБанке» уже 46%. И даже это не идет ни в какое сравнение с 200% и 300% за год по быстрым ссудам в МФО.

2. Льготный период

Если вы будете успевать погашать задолженность по карте в строго установленный срок (в рамках грейс-периода), тогда Вам вовсе не придется платить проценты. Обычно льготный период распространяет свое действие только на безналичные операции, хотя бывают и исключения.

3. Многократное использование заемных средств

Сегодня абсолютно все кредитные карты являются револьверными, т.е. в случае полного возврата долга они позволяют снова занимать у банка. А это делает их куда более удобным кредитным продуктом, чем любой другой займ наличными.

4. Мгновенное вынесения решения

А что, если деньги понадобились прямо здесь и сейчас? Оказывается, это тоже не проблема. На рынке уже давно появились мгновенные кредитки, которые по подобию микрозайма можно получить в день подачи заявления. Более того, их точно так же можно оформить по одному только паспорту.

5. Онлайн-заявка

Казалось бы, изначально силы в этом аспекте равны. Заявку и на микрокредит, и на карту можно оставить в онлайн-режиме. Причем в обоих случаях кредиторы допускают возможность доставки денежного пластика или наличных прямо на дом.

Отличие тут вдругом — микрофинансовые организации, предлагающие деньги онлайн, сейчас можно пересчитать по пальцам. Большинство из них до сих пор делают акцент на выдаче займов в специально оборудованных офисах или точках. А те, кто этим все-таки занимается, организуют курьерскую доставку лишь в ограниченный список городов.

В случае же с кредитными картами дело обстоит совершенно иначе. Во-первых, у заемщиков здесь имеется более богатый выбор. Во-вторых, они имеют возможность подать заявку сразу в несколько банковских организаций и в случае положительного ответа от пары-тройки кредиторов выбрать наиболее подходящий вариант. Ну и, в-третьих, некоторые банки («Ренессанс Кредит», «Тинькофф Кредитные Системы» и др.) уже давно доставляют кредитки почти во все населенные пункты. А это значит, что получить карту по Интернету сегодня могут и жители солнечного Краснодара, и уроженцы снежного Новосибирска.

6. Способы погашения

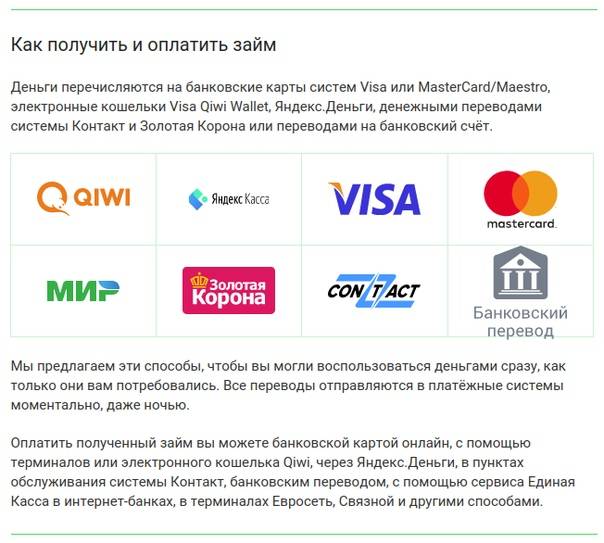

Зачастую погасить микрозайм можно только одним или двумя способами. Например, компания «МигКредит» предлагает только один вариант внесения средств — через магазины компании «Евросеть».

А вот пополнить кредитную карту куда проще. Сделать это можно и через кассу, и простым переводом с карты на карту, и пополнением карточного счета через терминал или банкомат, и безналичным перечислением из любого другого банка, а также многими другими методами.

7. Различные бонусные программы и программы лояльности

Банкиры очень ценят своих карточных заемщиков и постоянно предлагают им всевозможные «плюшки»: подарки, скидки, бонусы, возврат части потраченных средства обратно на карту и т.п. Грубо говоря, держатели карт могут не только экономить, но еще и немножко зарабатывать.

Что такое кредит

Кредит – это денежная ссуда, которую заемщику выдает банк под определенный процент. Срок кредитования также оговаривается заранее и может быть изменен, только если стороны сделки достигнут соответствующего соглашения. На выдачу кредитов необходима лицензия ЦБ РФ. Она может быть получена исключительно банком. Небанковские организации не могут предоставлять кредиты населению или организациям.

Кредит наличными в банке Открытие

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

5 лет

Ставка:

от

9,9%

Возраст:

от

21 до

68 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в Райффайзенбанке

Подробнее

Кредитный лимит:

от 90 000 до 2 000 000 руб.

Срок до:

5 лет

Ставка:

от

9,99%

Возраст:

от

23 до

67 лет

Рассмотрение:

15 минут

Оформить

Кредит наличными в Альфа-Банке

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка:

от

7,7%

Возраст:

от

21 до

70 лет

Рассмотрение:

2 минуты

Оформить

Кредит наличными в банке Тинькофф

Подробнее

Кредитный лимит:

от 50 000 до 2 000 000 руб.

Срок до:

3 лет

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

30 минут

Оформить

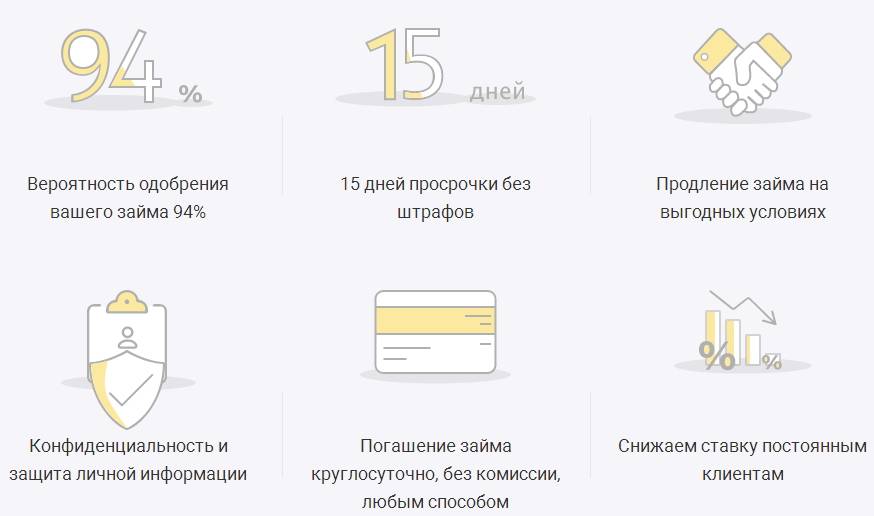

Joymoney

Joymoney предлагает простой процесс подачи заявки на получение денег, который не требует справок, залога или поручителей. Для участия в программе потребуются паспортные данные и банковская карта. Если не успеваете погасить заем вовремя, его можно продлить на 14 дней и избежать неисполнения обязательств по оплате в срок.

Если готовы вовремя выполнять все требования, то Joymoney может стать идеальным кредитором. МФО предлагает онлайн займы без проверок на сумму до 70 000 руб., которые попадут на счет через несколько минут. Более длительные сроки взимают более высокий процент, но предлагают низкие ежемесячные платежи.

Являетесь ответственным заемщиком, но у вас нет кредитной истории, подтверждающей это? Joymoney – лучшее МФО для онлайн займа на карту. Убедитесь, что учитываете комиссию за отправку через терминалы Qiwi или банковским переводом. Финансирование в Joymoney занимает до 6 месяцев, что намного дольше, чем в других МФО в России.

Достоинства и минусы микрозаймов

микрозайм:

микрозайм:

| Достоинства | Недостатки |

| Максимально простые условия предоставления займа (нужен лишь паспорт). | Высокая процентная ставка. Это объясняется тем, при предоставлении займа МФО страхуется посредством назначения больших процентов, поскольку риск невозврата выдаваемых средств очень высок. Однако некоторые организации все же выдают беспроцентные займы, тем самым привлекая новых клиентов. |

| Редкие случаи отказа даже при наличии плохой кредитной истории. Если получен отказ в банке – значит это Ваш вариант. Подобным предложением часто пользуются безработные, домохозяйки, студенты. | Сравнительно небольшая сумма займа при первом обращении. Чтобы получать более значительный размер микрокредита, нужно доказать свою надежность, вовремя погасив долг. Постоянным клиентам МФО предоставляет большие суммы. |

| Возможна выдача денег в режиме онлайн. | Не исключен риск мошенничества. Недобросовестные МФО крадут личные данные клиентов, деньги и даже могут оставить их с большими долгами. |

| Быстрое рассмотрение заявки и оформление. Получение денег возможно уже через 15-20 минут после рассмотрения заявки. | |

| Выдача денег и погашение займа возможно разными способами. Финансы могут быть начислены на электронный кошелек, лицевой счет, банковскую карточку либо выданы наличными. | |

| Опция продления (пролонгации), если отсутствует возможность погасить долг в срок. Продлить договор можно на несколько дней/недель. Нередко МФО приостанавливает начисление ежедневных процентов. Чтобы воспользоваться услугой, нужно посетить офис организации. Если микрозайм оформлен онлайн, то необходимо оплатить начисленные проценты и, при необходимости, отдельную комиссию. |

Как выбрать надежную микрофинансовую организацию

Когда стоит брать кредит наличными

Кредит лучше подходит в той ситуации, когда нужно получить наличные деньги, и сразу крупную сумму на руки.

После заключения кредитного договора с банком, вся сумма денег сразу выдается на руки. Возврат долга и процентов происходит ежемесячно по оговоренному графику платежей. Сколько нужно возвращать и когда, известно заранее. При возврате кредита сумму долга, включающую проценты и другие сборы, разбивают на определенное количество месяцев, в течении которых задолженность будет погашена полностью. Для того, чтобы кредит не создавал дополнительных сложностей, нужно аккуратно, не нарушая графика, делать ежемесячный платеж.

Также необходимо внимательно изучить ту часть договора с банком, где прописаны условия досрочного погашения кредита и штрафные санкции, и в дальнейшем, придерживаться графика платежей, чтобы ни попадать под штраф.

Таким образом, кредит, как инструмент займа, лучше использовать для разовой, крупной, заранее спланированной покупки.

Когда известно, что нужно купить, и сколько это будет стоить. Недостаток кредита – сразу после его выдачи начинается начисление процентов за его использование. Как правило, кредит оформляется как единоразовая услуга. Если понадобятся деньги еще раз, придется все оформлять заново.

Преимущества кредита наличными:

- В случае крупной разовой покупки (например автомобиля), лучше использовать кредит наличными, поскольку на лимит по кредитной карте устанавливается верхний предел.

- Лимит на карте банками устанавливаются индивидуально, в зависимости от доходов клиента.

- При расчете наличными использовать такой кредит более удобно. В отличие от кредитной карты, при выдаче кредита в виде наличных, нет комиссии за снятие наличных средств в банкомате или кассе банка.

- При одинаковой сумме долга, ежемесячный платеж по кредиту будет меньше, чем размер платежа по кредитной карте. Однако, срок возврата долга по кредиту наличными больше, чем по кредитной карте.

- Процентная ставка по кредиту ниже, чем проценты за пользование кредитной картой, при большем сроке возврата долга по кредиту, чем по кредитной карте.

Когда кредитная карта выгодней кредита наличными

Кредитную карту удобно использовать, когда нужно делать много или несколько заранее незапланированных покупок, и в тех случаях, когда деньги с карты будут тратиться частями и постепенно. Если на кредитной карте не используется кредитный лимит, никаких обязательств перед банком нет, и проценты не начисляются. Проценты по карточному кредиту начисляются не на всю сумму, а только на ту часть, которую использовали. У кредитной карты есть одно существенное преимущество – льготный период погашения кредита. Как правило, это период 55-90 дней, в течение которого не начисляются проценты на снятые в кредит деньги.

Таким образом, внимательные и аккуратные заемщики, до окончания льготного периода возвращающие деньги банку, вообще не платят процентов за кредит.

Деньги с кредитной карты в рамках установленного лимита можно использовать сколько угодно раз, при этом важно не забывать вовремя возвращать долг банку.

За просрочку по возврату придется заплатить штраф и проценты, которые, как правило, больше, чем в случае обычного кредита. Ежемесячный платеж состоит из погашения части кредита, процентов за его использование и суммы за обслуживание. Также могут быть и дополнительные платежи по кредиту, такие как страховка. Оптимальный вариант погашения долга – в рамках льготного периода. При оплате кредитной картой по безналичному расчету, комиссия банка не снимается. Лучше не использовать кредитную карту для снятия наличных, за такую операцию банками взимается комиссия от 4%, что увеличивает расходы по обслуживанию карты.

В некоторых случаях, часть средств, при расчете кредитной картой, возвращается банком заемщику в виде бонуса. Эти деньги в дальнейшем можно использовать для покупок и расчетов в тех торговых сетях, с которыми у банка заключены партнерские отношения.

Плюсы и минусы каждого из кредитов

С целями и сроками разобрались, теперь определимся с достоинствами и недостатками каждого из кредитов.

Для большей наглядности составим таблицу, в которой приведем сравнение по двум кредитам:

| Условия | Кредит наличными | Кредитная карта |

|---|---|---|

| 1. Выдача кредита | Кредит выдается единоразово, на одну конкретную покупку, проценты начисляются с первого дня оформления кредита, комиссия за предоставления кредита не берется. | Оформляя карту вы получаете возможность в пределах обусловленных договором использовать полученную вами сумму нужное количество раз, т.е. погасив кредит, вы можете опять снять деньги с карты. |

| 2. Процентная ставка по кредиту | Ставка по целевому кредитованию значительно ниже чем у нецелевого (9-13% годовых). | Кредитка предусматривает льготный период погашения задолженности, до 3 месяцев, за которые комиссия не начисляется совсем. Однако при превышении этого срока ставка может достигать 15-25% |

| 3. Размер платежей | Согласно договору, устанавливается строгий график погашения задолженности с четко установленной суммой оплаты. | Для того чтобы не платить проценты за пользование кредитом сумму задолженности нужно внести во время действия льготного периода. |

| 4. Дополнительные преимущества | Отсутствие бонусов. | Предусмотрены скидки в магазинах, а также существует возможность возврата денег на счет за повершенные покупки. |

| 5. Комиссии | — комиссия за обслуживание счета, — комиссия за погашение кредита, — комиссия при оформлении, — комиссия за просрок платежа. | — комиссия за снятие наличных в банкомате. |

| 6. Использование | Кредит берется на момент приобретения конкретной покупки. | Деньги могут быть использованы в любой удобный момент. |

| 7. Досрочное погашение | Банки чаще всего предусматривают штраф за досрочное закрытие кредитного займа | Погашение кредита по карте до истечения льготного периода обеспечивает нулевую процентную ставку за использование кредитных средств. |

Внимательно изучив эту информацию, вы сами сделаете для себя вывод, какой из кредитов вам больше всего подходит. Исходя из таблицы, видно, что и тот и другой кредитный продукт имеет ряд плюсов и минусов.

Важно! Если сумма кредита небольшая, и вы сможете найти деньги чтобы погасить его в кратчайшие сроки, тогда лучше отдать предпочтение кредитной карте. В конце хотелось бы отметить, выбирая кредитное соглашение внимательно взвесьте все плюсы и минусы

Ведь если нужна большая сумма на длительный срок, тогда целевое кредитование является единственным доступным вариантом. А вот если кредит нужен небольшой, и вы за короткий срок найдете чем его погасить, или вам нужны деньги для постоянных покупок, тогда лучше воспользоваться кредиткой. Это позволит вам и сэкономить на процентах, да и предоставит некоторые приятные бонусы

В конце хотелось бы отметить, выбирая кредитное соглашение внимательно взвесьте все плюсы и минусы. Ведь если нужна большая сумма на длительный срок, тогда целевое кредитование является единственным доступным вариантом. А вот если кредит нужен небольшой, и вы за короткий срок найдете чем его погасить, или вам нужны деньги для постоянных покупок, тогда лучше воспользоваться кредиткой. Это позволит вам и сэкономить на процентах, да и предоставит некоторые приятные бонусы.

Недостатки кредитных карт

- Получить кредитную карту может быть намного сложнее, чем быстрый займ. Банки выдвигают ограничения по возрасту, региону проживания, доходу и трудовому стажу клиента. Важна также кредитная история человека. Кредитку не всегда выдают только по паспорту, дополнительно могут потребоваться и другие документы.

- Банки вводят особые ограничения на такие операции, как снятие наличных с кредитки или перевод средств. Обычно они сопровождаются высокими комиссиями и прекращением срока грейс-периода. Лишь отдельные банки (такие, как Альфа-Банк и Райффайзен) выдают кредитки с возможностью снятия наличных без каких-либо санкций.

- Получение кредитки — дело не самое быстрое. Изготовление карты и ее выдача где-то могут занимать один-два рабочих дня, а где-то — все пять или семь. Что касается моментальных кредиток, они обычно менее удобны и функциональны.

- Банки могут закрыть кредитку, которой в течение долгого времени не пользуются. Держать ее в качестве запасного платежного инструмента может быть сложно.

- Чтобы оформить кредитную карту, обычно нужно идти в офис одного из банков. Хотя этот минус уходит в прошлое — все больше финансовых учреждений принимают заявки на получение кредитки онлайн, а готовую карту доставляет курьер.

Что необходимо делать, чтобы получить выбранную кредитную карту

Кредитные организации постоянно улучшают условия по картам, предлагая все большее вознаграждение, больше преимуществ и привилегий, но в то же время становятся более избирательными в отношении клиентов. Количество отказов в отношении самых выгодных кредитных карт с лучшими условиями растет.

Что можно сделать, чтобы увеличить свои шансы? Ниже несколько рекомендаций.

Улучшайте свою репутацию (кредитоспособность)

Кредитоспособность — это не только уровень ваших финансовых возможностей, но и ответственное поведение.

Кредитные организации оценивают вашу кредитоспособность в большей степени на основе вашей кредитной истории.

Существенно улучшить кредитную историю — это задача даже не месяцев, а лет.

Не ждите, сразу начинайте улучшать вашу кредитоспособность.

Несколько шагов для этого вы можете сделать немедленно.

- Вносите платежи по карте вовремя. Это необходимо не только для того, чтобы избежать штрафных санкций. История своевременных платежей представляет вас более ответственным в глазах кредитной организации.

- Используйте не весь кредитный лимит по карте. Сохраняйте баланс между кредитным лимитом по карте и использованной суммой кредита. Оптимальным является использование кредитных средств на уровне 30-40 % от суммы кредитного лимита. Тем самым вы показываете банку, что знаете, как управлять расходами и избежать возможности перерасхода средств и неисполнения обязательств.

Подготовьтесь к процедуре подачи заявки

Подаете ли вы заявку онлайн, посредством электронной почты или же в отделении банка, будьте готовы к тому, что у вас запросят определенную информацию.

Кроме Ф. И. О., даты рождения, адреса проживания и регистрации, у вас могут запросить следующие данные:

- размер постоянного дохода;

- сведения о работе и образовании;

- сведения о текущей кредитной нагрузке.

После получения заявки кредитная организация проводит проверку вашей кредитоспособности, в том числе может сделать запрос в бюро кредитных историй.

Следует учесть, что частые проверки кредитной истории со стороны банков (частые обращения в бюро кредитных историй) могут негативно влиять на ваш кредитный рейтинг. Поэтому следует внимательно относиться к выбору кредитной карты, на которую вы хотите подать заявку, чтобы уменьшить количество запросов вашей кредитной истории.

Используйте все преимущества новой кредитной карты

Используйте на практике все преимущества вашей новой кредитной карты, будь то программы вознаграждения, возможность рефинансирования или беспроцентный период.

В этом случае владение кредитной картой станет действительно полезным для достижения ваших финансовых целей.

Содержание информации выше не является рекламным материалом, не подлежало согласованию либо одобрению никакими кредитными организациями, в том числе нашими партнерами.

Микрозайм: что это такое?

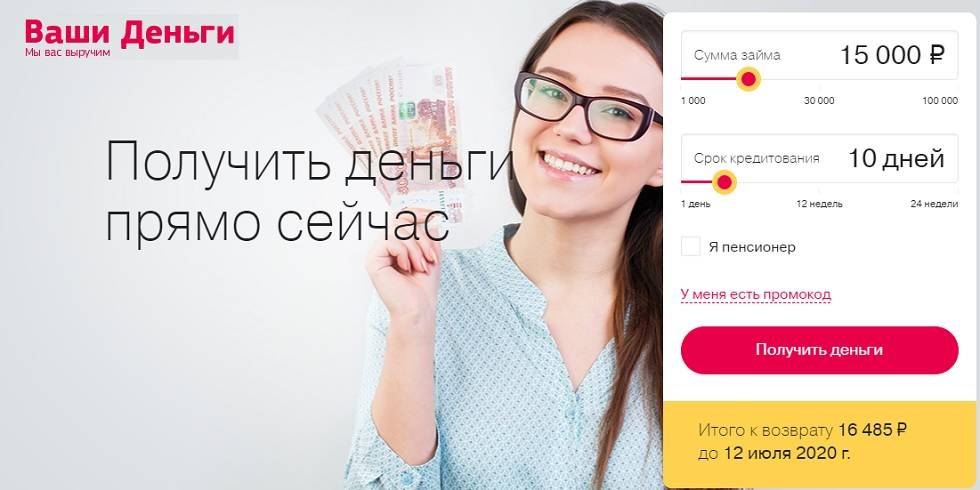

Уже из названия нетрудно понять, что микрозайм (или микрокредит) представляет собой небольшую сумму денежных средств (обычно не более 50-100 тысяч рублей), выдаваемую на строго определенный период и под заранее установленные проценты. Срок, впрочем, также не самый большой — от пары дней до 6-12 месяцев.

Предоставляют микрокредиты так называемые МФО (микрофинансовые организации), число которых в последнее время увеличивается чуть ли не в геометрической прогрессии. При этом оформить быструю ссуду в одной из таких организаций сегодня можно либо при личном визите в офис, либо в онлайн-режиме. Последнее, разумеется, бывает намного удобнее.

Наиболее интересным параметром в микрозаймах выступают процентные ставки. В годовом выражении они могут достигать и 200%, и 500% и даже 1 000%. Пугает, правда? Поэтому и клиентам о них обычно не говорят, заменяя понятие годовой ставки чуть более ласковым для уха дневным процентом — 0,5% или даже 3% в день, согласитесь, воспринимаются немного легче.

Отличие микрозайма от кредита

Как уже стало понятно из вышесказанного, кредит отличают от микрозайма сроки, суммы и проценты. Однако есть некоторые отличия, которые на первый взгляд даже незаметны.

Для банка требуется присутствие самого заемщика лично. В банке невозможно получить кредит через Интернет или по телефону. Обязательно нужно прийти в офис и подписать договор о получении кредита, предоставить при этом некоторый список документов. Все это, конечно, требует затрат личного времени. Порой заемщик не может обратиться в банк в тот самый день, или предоставить вовремя необходимую документацию. Если кредит нужен срочно, а документы могут быть готовы спустя некоторое время, после которого получать его уже может быть поздно. Добавить к этому также можно эмоциональное напряжение и кредитную историю человека, которая также очень важна для банков.

Микрокредитование лишено таких недостатков. Заемщику достаточно иметь устройство, подключенное к глобальной сети. Заявку можно сделать в любое удобное для себя время. А договор заключить уже в офисе в удобное для себя время. Нет необходимости отпрашиваться с работы или срочно приезжать из командировки. Заемщик вообще может находиться не в той стране, в которой он подает заявку.

МФО предлагают разные способы получения займа и его погашения. Человек выбирает для себя сам. Конечно, не крупные суммы более выгодно получать в МФО, особенно когда нужны деньги в срочном порядке. Сроки и переплата будут меньше банковских вариантов. У некоторых банков есть минимальный порог, с которого начинается кредитование.

Условия кредитов: ищем выгодные

С поиском выгодного кредита дела обстоят намного проще, чем с выбором кредитной карты. Ставка разных банков примерно одинаковая, вы выигрываете всего несколько процентов, поэтому нужно оценивать в первую очередь на саму компанию. Смотрите на то, в каком банке получаете зарплату, вспоминайте, где до этого уже успешно брали кредит.

Например, сейчас МТС Банк активно «всучивает» своим постоянным клиентам займы под хорошие проценты. Они пробивают номер, который вы указываете в анкете, и если не было непогашенных задолженностей, то быстро дают одобрение. Стоит посмотреть и условия этих банков:

- У Сбербанка ставка зависит от суммы кредита. Если вы берёте меньше 300 тыс. руб, то ставка – 12,9-19,9%, сумма 300 тыс. руб.-1 млн. руб, то ставка – 11,9-16,9%. Нужно больше 1 млн. руб., ставка будет 11,9-12,9%. Для заявки нужен паспорт: можно обратиться в офис или заполнить анкету через интернет.

- ВТБ предлагает ставку от 6,4% для зарплатных клиентов, а для обычных – от 6,9%. Взять можно до 5 млн. на 7 лет.

- Тинькофф выдаёт кредиты при помощи курьера, который привезёт вам дебетовую карту с нужной суммой. Для оформления понадобится паспорт. Ставка от 6,9-8,9%. Без залога можно взять сумму до 2 млн.

- У Альфа банка можно взять до 5 млн. на срок 1-5 лет. Ставка от 6,5%.

Оформить заявку в Альфа Банке - У Почта банка кредит вы можете оформить по ставке от 7,9%. На сумму до 3 млн. руб. на срок до 5 лет.

Оформить заявку в Почта Банке

Как видите, спор о том, что выгоднее: кредит или кредитная карта, это как мысли о том «что было раньше: курица или яйцо». У каждого своя правда, но зато теперь вы точно знаете, когда нужно брать кредит, а когда кредитную карту. Не стоит забывать и о третьем способе, от которого вы будете только в плюсе.

Перед вами предложения разных банков: можно подробнее посмотреть эти компании или выбрать другие, будучи уже подкованным в примерных условиях, на которые стоит соглашаться. Посмотрите, есть даже кредитные карты, у которых вне льготного периода ставка лучше, чем по кредитам других банков. Сейчас есть из чего выбрать, поэтому не теряйте время!

Кому не нужна кредитная карта?

Почти никто не застрахован от того, что деньги могут понадобиться в любой момент. Даже у состоятельных людей возникает такая потребность. Казалось бы, зачем нужна кредитка, когда итак есть деньги? Ответ прост – на непредвиденный случай, связанный с задержкой зарплаты, большими тратами на праздники — Новый год, 23 февраля, . Если есть возможность, то оформить кредитную карту нужно – она может выручить в нужный момент. Кредитная карта может оказаться не нужной тому, кто:

Почти никто не застрахован от того, что деньги могут понадобиться в любой момент. Даже у состоятельных людей возникает такая потребность. Казалось бы, зачем нужна кредитка, когда итак есть деньги? Ответ прост – на непредвиденный случай, связанный с задержкой зарплаты, большими тратами на праздники — Новый год, 23 февраля, . Если есть возможность, то оформить кредитную карту нужно – она может выручить в нужный момент. Кредитная карта может оказаться не нужной тому, кто:

- Любить тратить много и не любит считать потраченные средства.

- Неответственно относится к погашению долга – при несвоевременном возврате потраченной суммы кредитная история может сильно испортиться.

- Не пользуется кредитными средствами и предпочитает копить, а потом покупать. Таких людей остается все меньше. Наличие денег на карте обычно располагает к тому, чтобы их потратить здесь и сейчас.

- Не может понять принцип работы кредитной карты, льготного периода, расчета минимального платежа. Уровень финансовой грамотности некоторых пользователей пока оставляет желать лучшего, поэтому лучше воздержаться от траты кредитных денег, чем потом возвращать их с большой переплатой.

В каком случае процентная ставка будет выгоднее?

Микрозаймы имеют множество преимуществ: их легко получить, деньги приходят практически сразу же, оформить мини займ очень просто. Поэтому это нормально, что процентная будет немного выше. Банки в среднем предлагают от 23 до 50% годовых. Тут надо иметь в виду, что процентная ставка будет сильно зависеть от вашего банка и вашей ситуации. Тем не менее микрозаймы обычно предлагают процентную ставку до 3% дневных. Конечно, и в этом случае все будет зависеть от микрофинансовой организации, в которую вы обратитесь, а также суммы займа и срока, на который вы берете микрокредит. В случае с микрозаймами, перед тем как взять деньги, вы всегда можете прикинуть в режиме онлайн, сколько вам придется возвращать. Стоит помнить, что многие банки могут предложить вам льготный период погашения задолженности, который в среднем может составить 50 дней. Так как срок возврата микрозайма обычно короче, МФО не могут предложить вам такой бонус при оформлении быстрого займа.