Факторы, влияющие на принятие решения

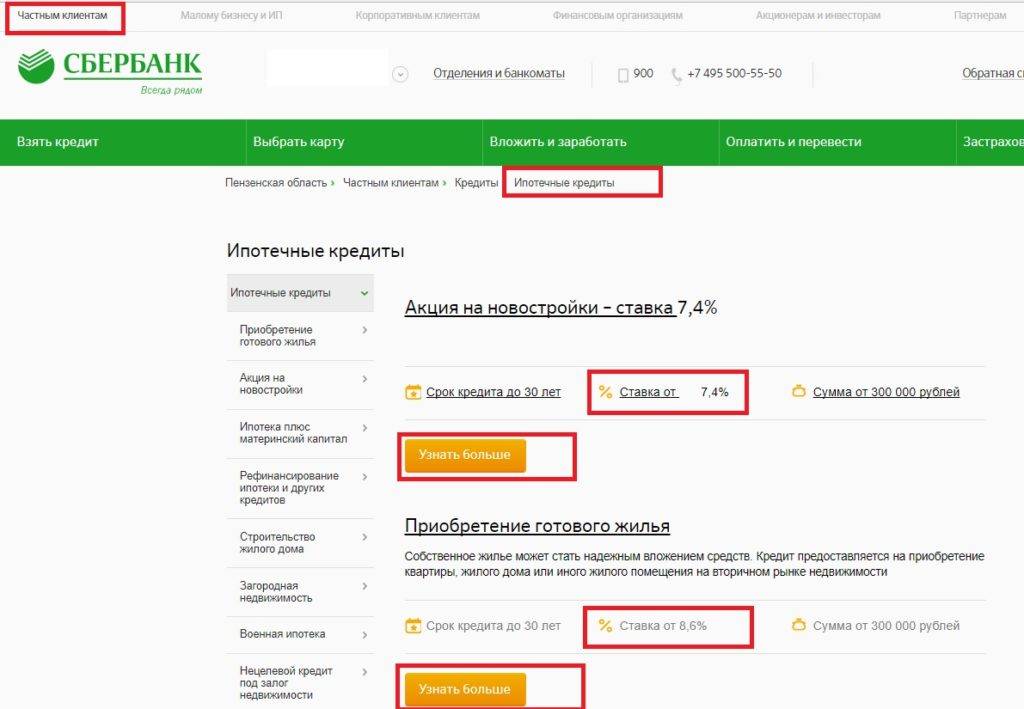

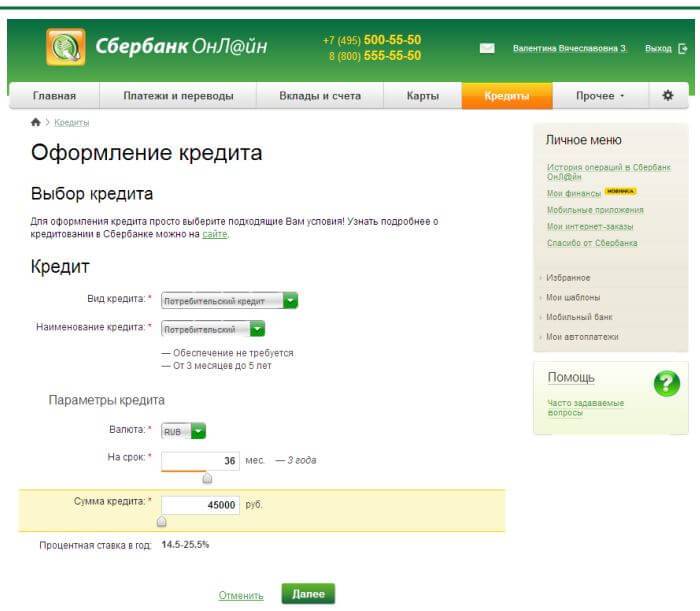

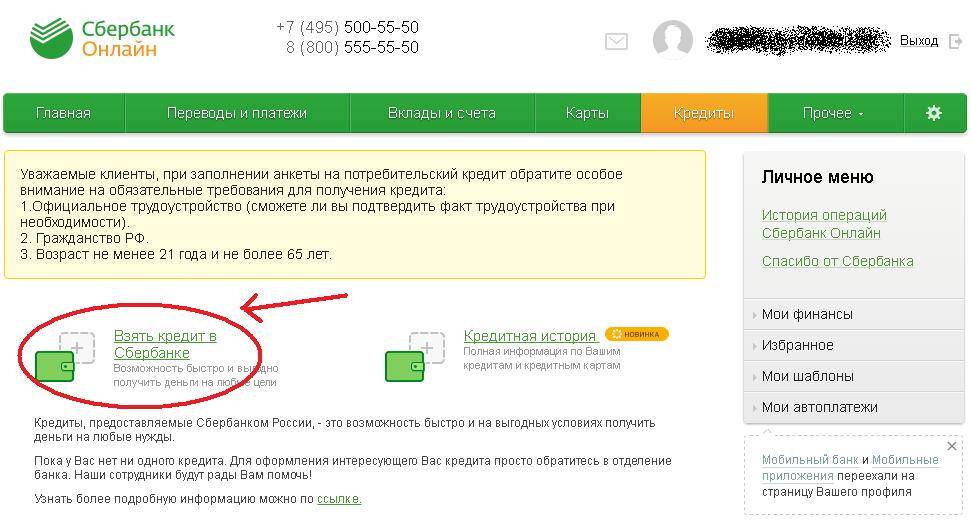

Заемщики, имеющие действующую кредитку, могут обратиться в отделение Сбербанка для оформления потребительского продукта или иной ссуды. Дополнительно оформление возможно непосредственно через сайт кредитора. Присутствует ряд моментов, оказывающих влияние на вероятность одобрения займа:

- Уровень официального дохода кредитуемого лица, а также его трудовой стаж, на последнем месте трудовой деятельности.

- Величина платежной нагрузки по отдельным действующим кредитам и количество текущих открытых ссуд.

- Возможность подтверждения заработка, либо получение денежных средств на счет в Сбербанке России (пенсия, зарплата или иной достаток).

- Наличие всех необходимых документов, которые требуется взять с собой для оформления ссуды (паспорт, СНИЛС или ИНН, справка о доходах).

- Учитывается такое условие, как кредитная история кредитуемого лица, а также наличие или отсутствие просрочек по платежам до полного погашения займа.

- Обслуживание в Сбербанке кроме кредитной карты (зарплатные счета, вклады, облигации, накопительные счета).

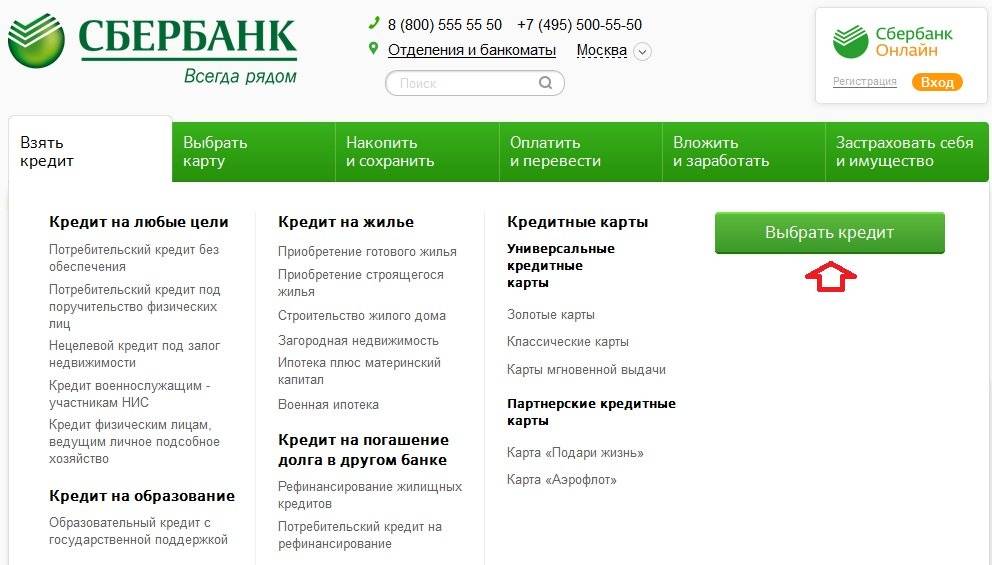

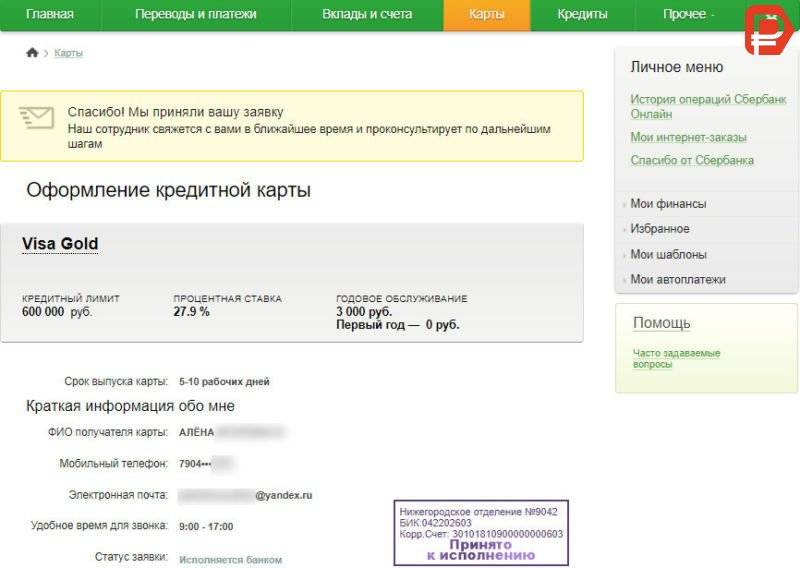

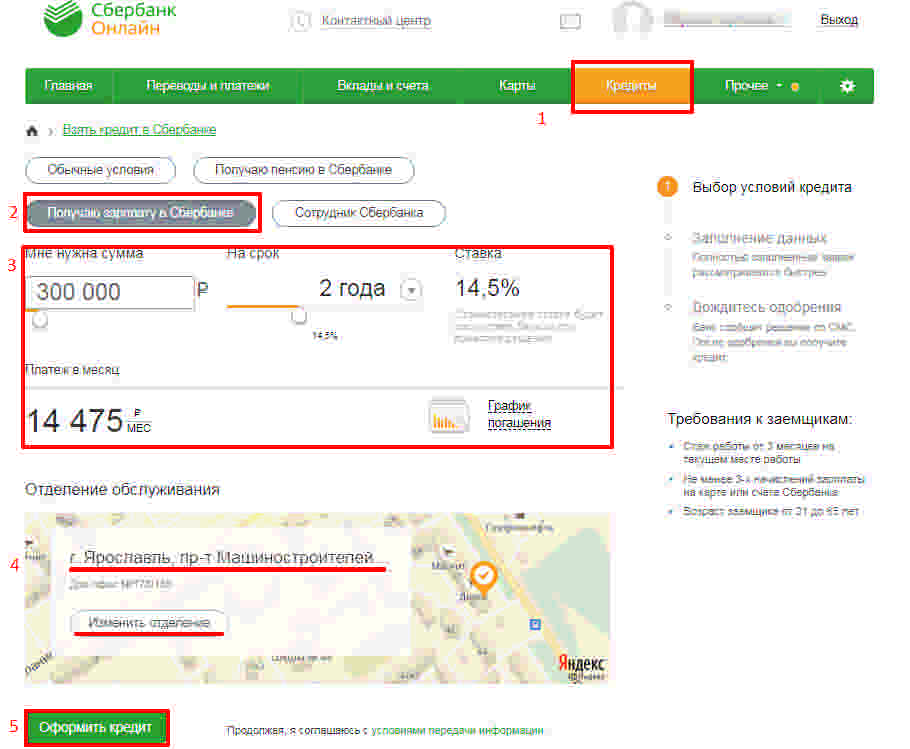

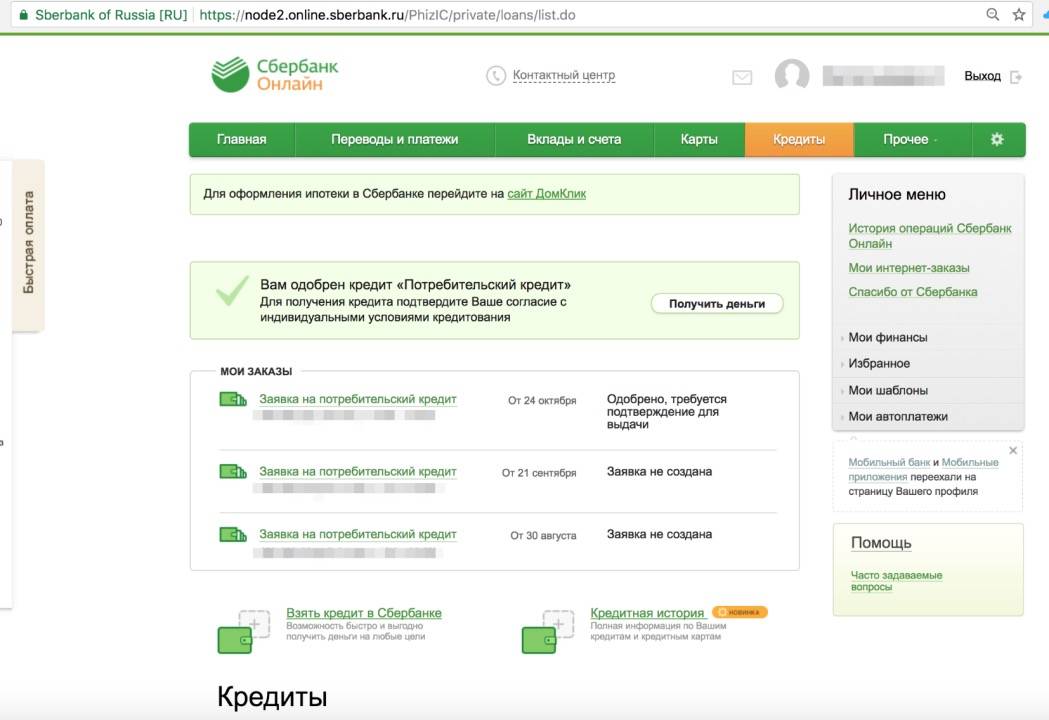

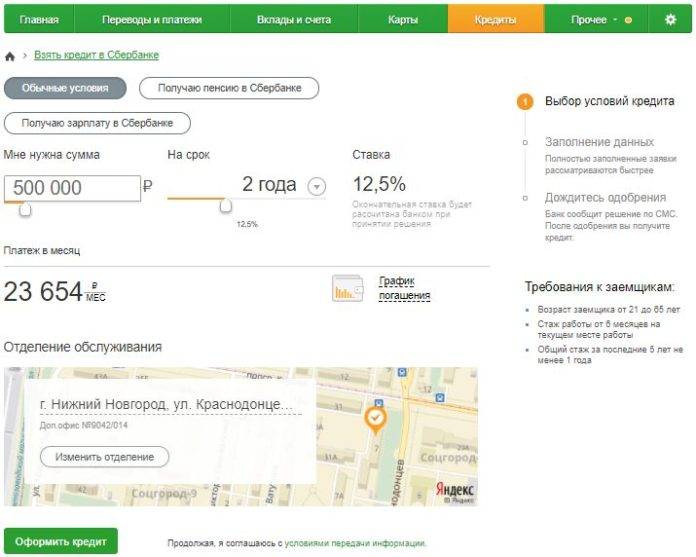

Все эти моменты оказывают непосредственное влияние на вероятность одобрения кредитной программы для потенциального заемщика. Дополнительно учитывается наличие в собственности дорогостоящего имущества и вариант подачи заявки. Если обращение сделано после регистрации на сайте Сбербанка онлайн, то вероятность одобрения выше, так как имеется больше времени для обработки запроса на ссуду.

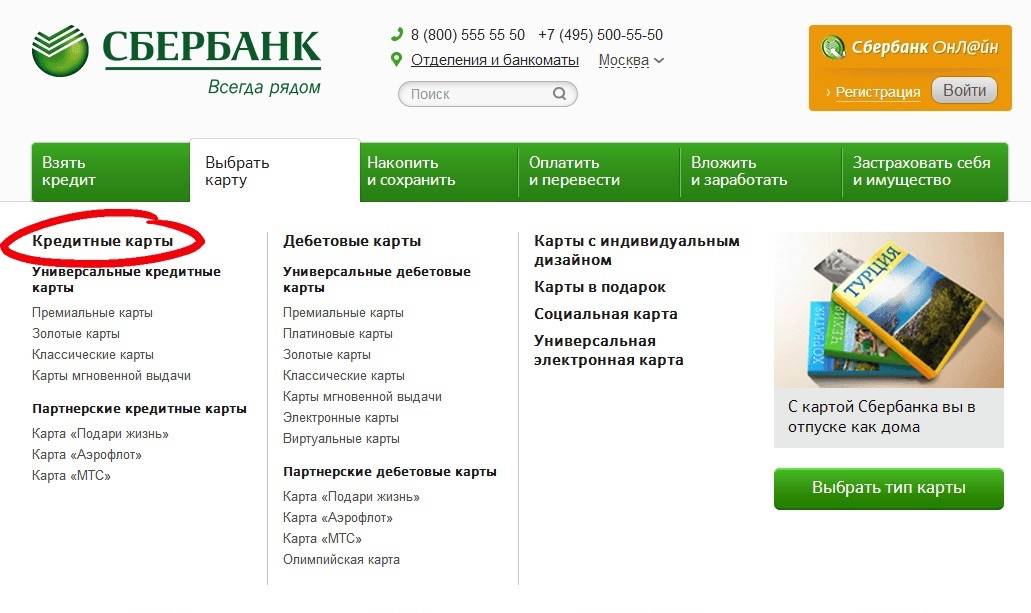

Кредитная карта вместо кредита наличными

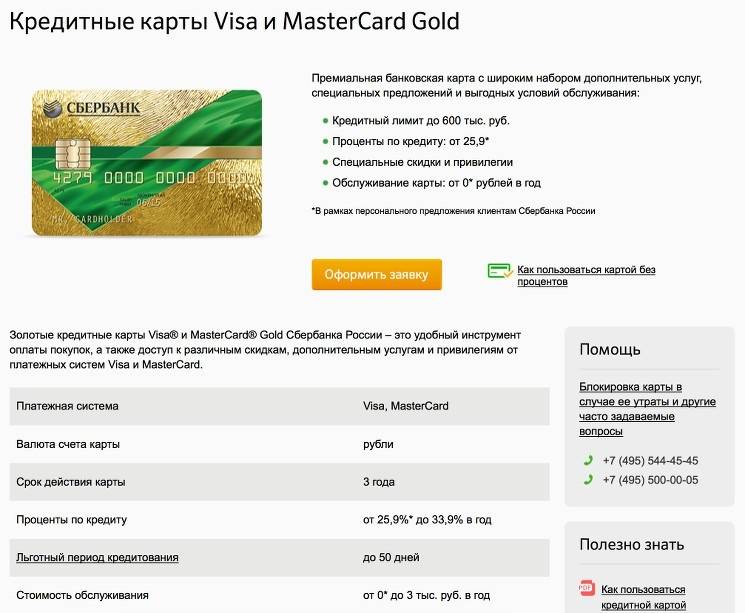

Часто бывает так, что кредитор отказывает в представлении второго кредита, но предлагает получить кредитную карту с меньшим лимитом, чем запрашивает клиент. Некоторые заемщики соглашаются, некоторые отказываются от такого предложения. В подобной ситуации лучше не оформлять карту сразу, а попросить время на раздумья.

Положительное решение по кредитной карте будет действительно в течение месяца. За этот срок потенциальный заемщик может попробовать оформить кредит наличными на нужную сумму в сторонней кредитной организации. Иногда кредитная карта имеет более высокую процентную ставку, чем кредит наличными. Если уж действительно нужна кредитная карта, стоит рассмотреть другие банки.

Только не нужно обращаться во все банки подряд. Информация о поданных заявках будет отображена в кредитной истории и это не лучшим образом на нее повлияет. Клиенту нужно заранее подумать, в какой банк обратиться, чтобы кредит был одобрен наверняка.

Например, более лояльны к заемщикам будут в Хоум Кредит, Пойдем, Тинькофф, Ренессанс Кредит и т.п.

Кредитная карта Тинькофф

- Сумма кредита до 300 000 рублей

- Грейс на покупки 55 дней

- Оформление не выходя из дома, получение курьером

- Бесплатный интернет-банк

- Хорошая служба поддержки, куда можно дозвониться всегда

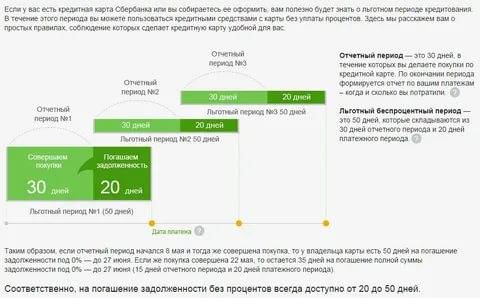

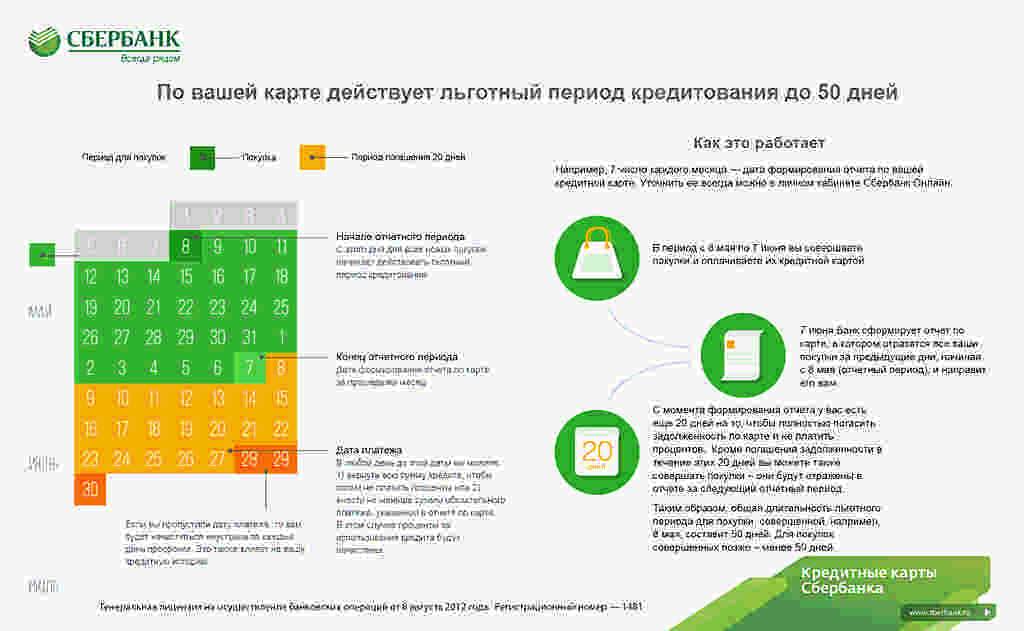

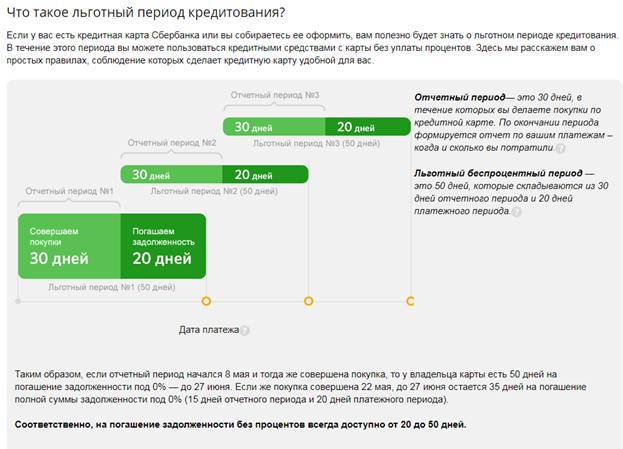

Это очень удобный кредитный инструмент, благодаря которому можно пользоваться заемными средствами в течение 50-100 дней без начисления процентов на израсходованный лимит. Только не стоит делать из кредитной карты кредит наличными, обнуляя весь лимит в банкомате и выплачивая ежемесячные взносы.

Во-первых, 5-10% от суммы клиент потеряет на снятии наличных в банкомате. Комиссия за обналичивание по кредиткам практически неизбежна. Во-вторых, по кредитным картам переплата выше, чем по потребительским займам в 2-4 раза. Именно поэтому карта — не самая выгодная альтернатива потребительскому кредиту.

Играет ли наличие кредитки положительную роль

Несомненно, наличие открытой кредитной банковской карты оказывает существенное влияние. Рассмотрим основные преимущества и недостатки присутствия карточки у потенциального заемщика

- для оформления кредитуемому лицу необходимо только один раз прийти в банк (составление дополнительной заявки не требуется);

- для оформления предоставляется минимальный пакет документов потенциального клиента;

- таким заемщикам Сбербанк предоставляет возможность снизить ставку по процентам, так как заемщик является постоянным;

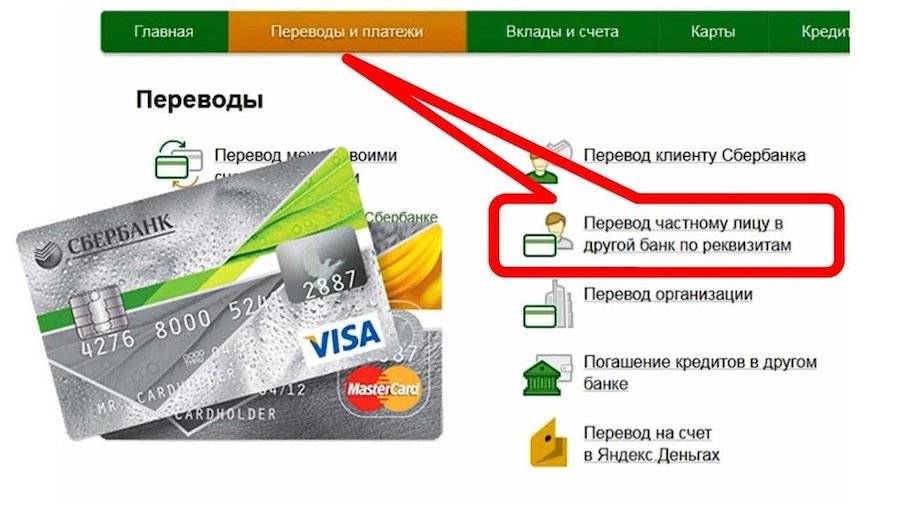

- при необходимости, деньги могут быть переведены на действующий счет дебетовой банковской карты;

- все данные клиента уже находятся у кредитора, и если он исправно платит по своим долгам, то периодически банк сам будет предлагать оформление ссуды.

Наряду с этими плюсами, есть также и ряд недостатков. При наличии некоторых просрочек по карточке, в ссуде будет отказано, даже если информация об этом не передавалась в бюро кредитной истории. Периодически Сбербанк предлагает своим кредитуемым лицам выгодные программы (предложения действуют ограниченное время и при отказе от него, некоторое время, последующие заявки клиента не одобряются).

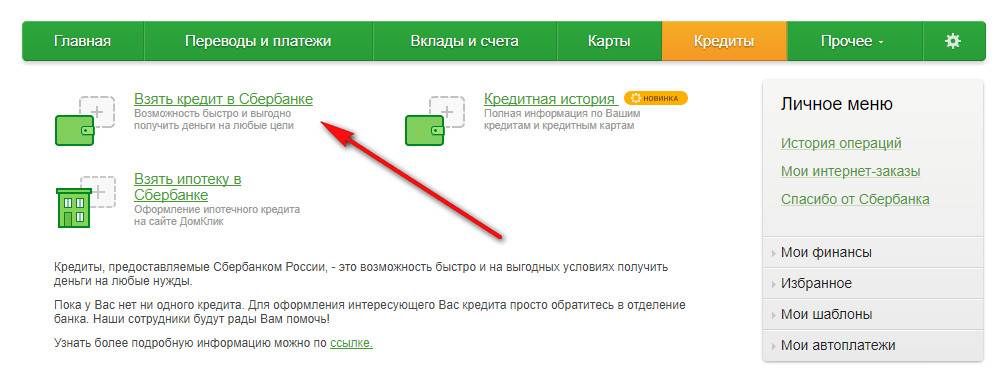

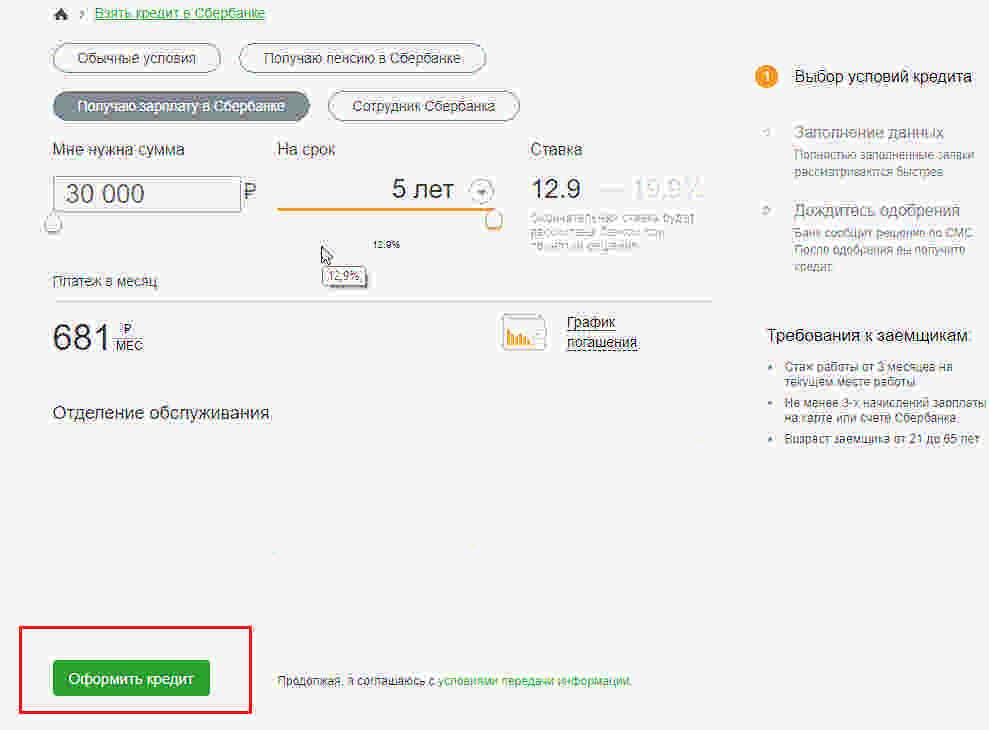

Как получить кредит

Рекомендую обратить внимание на следующие моменты. Возраст. То, что вы станете совершеннолетним, не означает, что все банки будут готовы дать вам кредит

Некоторые банки дают их лицам не моложе 21 или даже 23 лет

То, что вы станете совершеннолетним, не означает, что все банки будут готовы дать вам кредит. Некоторые банки дают их лицам не моложе 21 или даже 23 лет

Возраст. То, что вы станете совершеннолетним, не означает, что все банки будут готовы дать вам кредит. Некоторые банки дают их лицам не моложе 21 или даже 23 лет.

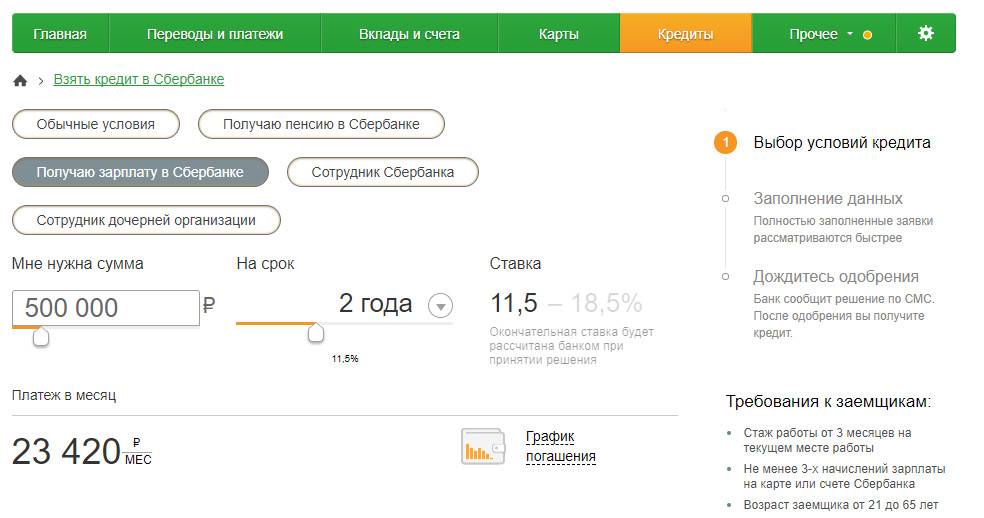

Например, , только если заемщик получает зарплату или пенсию на карту банка. Если надумаете брать кредит, сначала проверьте на сайте конкретного банка требования к заемщикам. Или позвоните в банк по горячей линии и уточните все детали.

Доход. Если часть зарплаты вы получаете в конверте, отразить весь доход поможет справка по форме банка. Образец справки можно получить в банке.

В этой справке работодатель отражает весь ваш доход — как официальный, так и неофициальный. Если получаете зарплату на карту или храните деньги в каком-то банке, в первую очередь стоит подать заявку на кредит именно там. Ваш банк видит, как часто вы пополняете счет, а значит, у него уже есть информация о вашем заработке.

При этом в зависимости от цели кредита и желаемой суммы справка о доходах может вообще не потребоваться.

Кредитная история. Поскольку ранее вы еще не брали кредитов, банк ничего не знает о вашей платежной дисциплине

И важно с самого начала ее не испортить

Не спешите подавать сразу много заявок. Если начнете рассылать их одну за другой, банки могут подумать, что у вас проблемы с деньгами, и откажут в кредите. Прежде чем подавать заявку, свяжитесь с банком, предложение которого вас заинтересовало. Расскажите о своем доходе, возрасте и спросите, подходите ли вы под его требования. Так вы сможете избежать лишних заявок, по которым возможен отказ.

Учитывая ваш возраст, размер дохода и отсутствие кредитной истории, вряд ли сейчас банк будет готов выдать вам кредит на большую сумму.

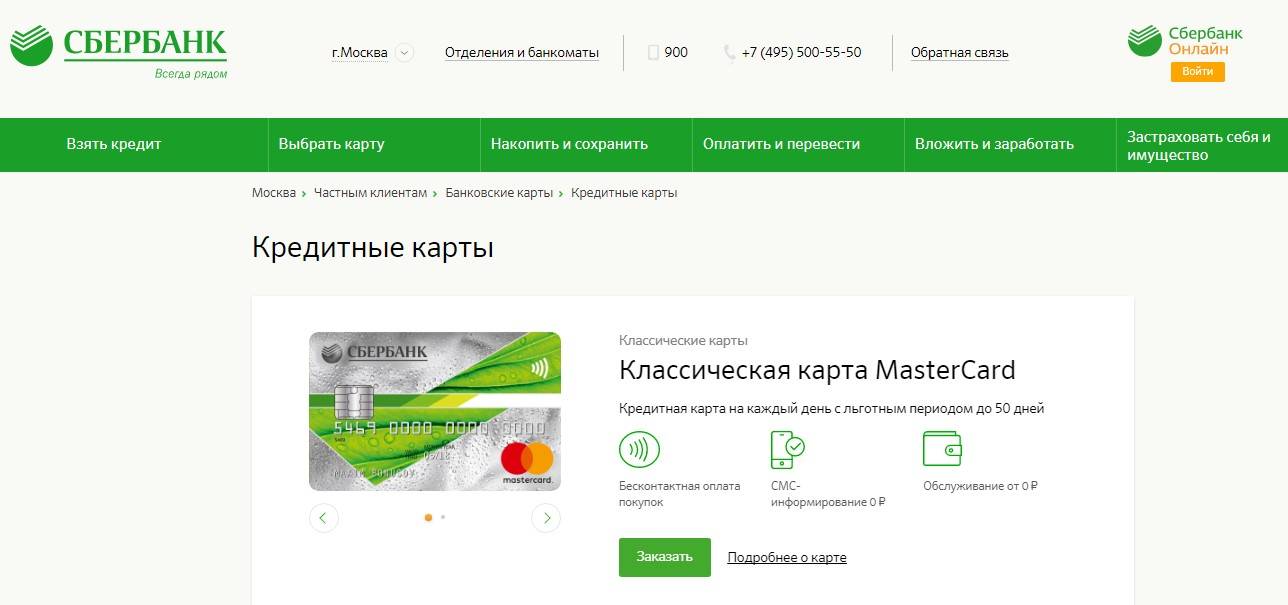

Если в будущем вы хотите рассчитывать на крупные суммы, я советую начать с оформления кредитки. Даже если вам одобрят небольшой кредитный лимит, с ее помощью вы будете создавать себе хорошую кредитную историю. Для этого нужно расплачиваться кредиткой и своевременно возвращать потраченные деньги. Мы уже рассказывали, как правильно пользоваться беспроцентным периодом, чтобы не платить проценты.

Только для начала обязательно внимательно ознакомьтесь с условиями договора, а также почитайте наши статьи про кредитки:

- Как оформить кредитку и правильно ей пользоваться

- Как правильно гасить долг по кредитке

- Может ли кредитная карта быть резервом на черный день

Получение повторного кредита

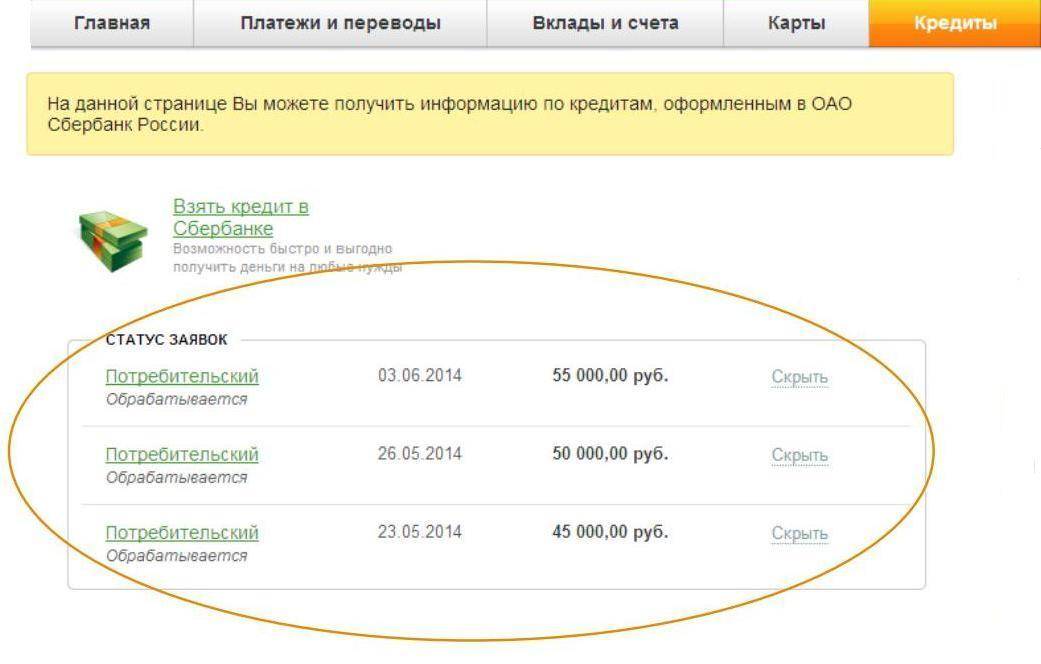

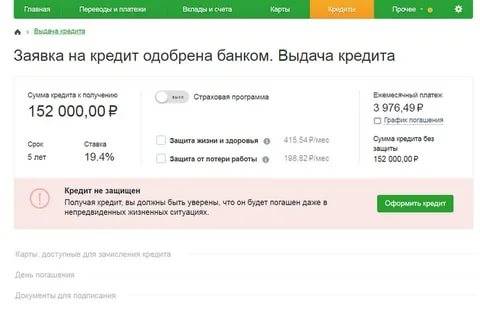

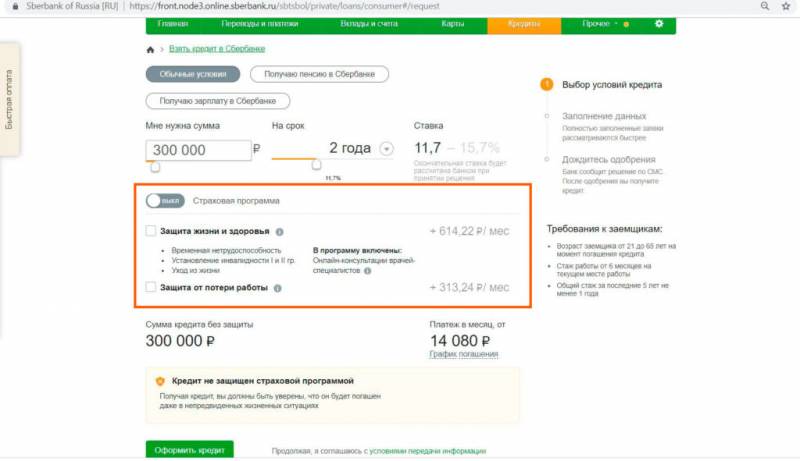

В случае если заемщик твердо решил получить кредит именно в Сбербанке, следует быть готовым к тому, что, несмотря на аналогичную процентную ставку, сумма может оказаться гораздо меньшей, чем ожидается, а сроки выплаты совершенно короткие.

В большинстве случаев повторных кредитов в залог придется предоставить имущество и найти надежных поручителей. Но и этого окажется недостаточно, чтобы получить займ сразу же после обращения, так как каждое последующее заявление на кредитование без погашения предыдущего кредита рассматривается все дольше и тщательнее. В качестве дополнения можно предоставить справку о доходе супруги (супруги), сделав его (ее) своим созаемщиком, тогда банку будут предложены сведения об общем доходе семьи.

В любом случае, клиенту необходимо предоставить перечень необходимых документов, при этом следует учесть, что чем больше сумма повторного займа, тем больше будет требоваться различных документов и справок.

Тем не менее, самыми главными документами при подаче заявления на предоставление клиенту кредита являются:

- Паспорт гражданина Российской Федерации;

- Финансовая справка 2-НДФЛ;

- Удостоверение пенсионера;

- Водительские права;

- Страховое свидетельство.

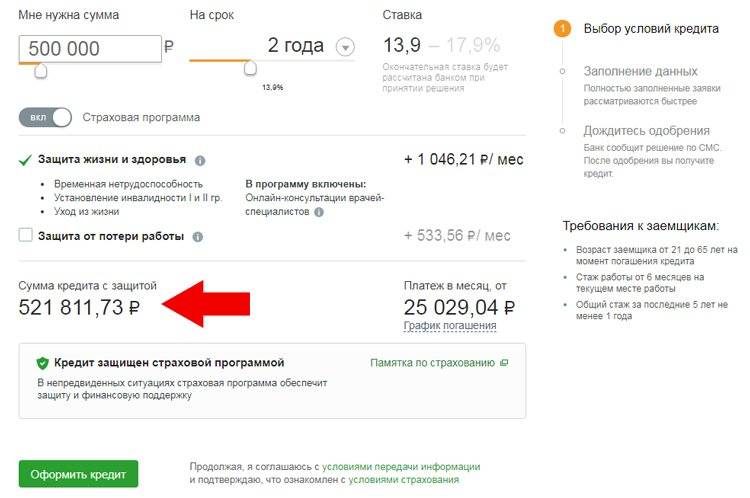

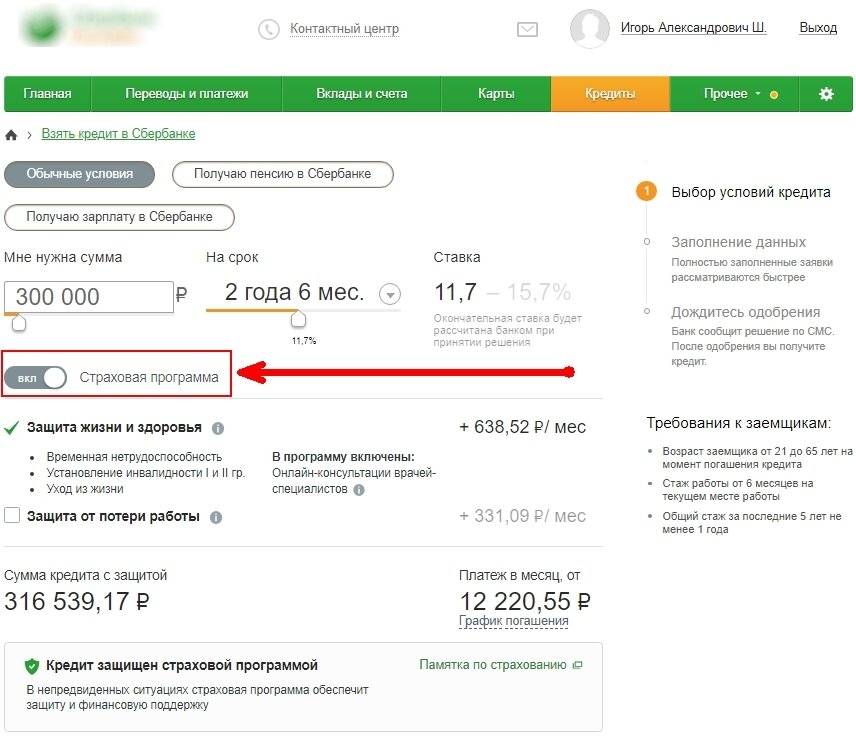

Перед тем как подписывать документы, необходимо проконсультироваться со специалистом и уточнить все нюансы в банке. Особого внимания потребует процесс страхования и условий по предоставлению кредита.

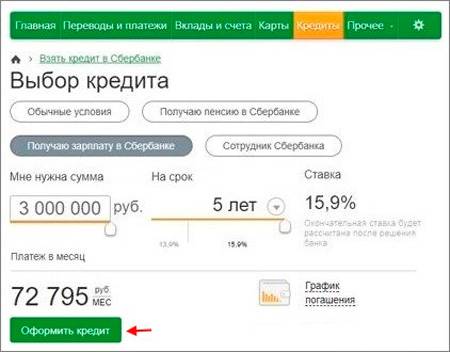

В каком размере можно запросить третий по счёту кредит

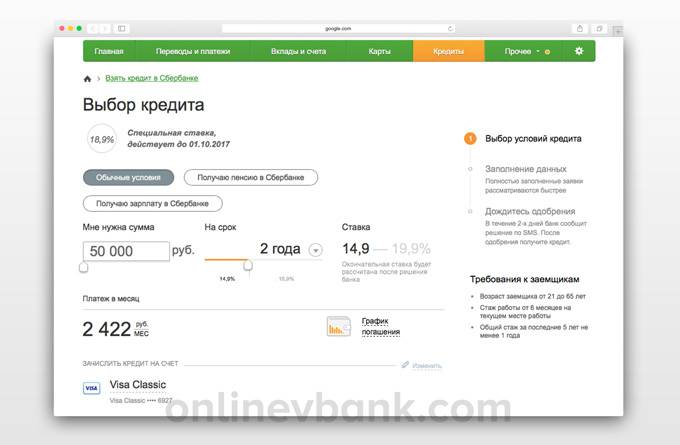

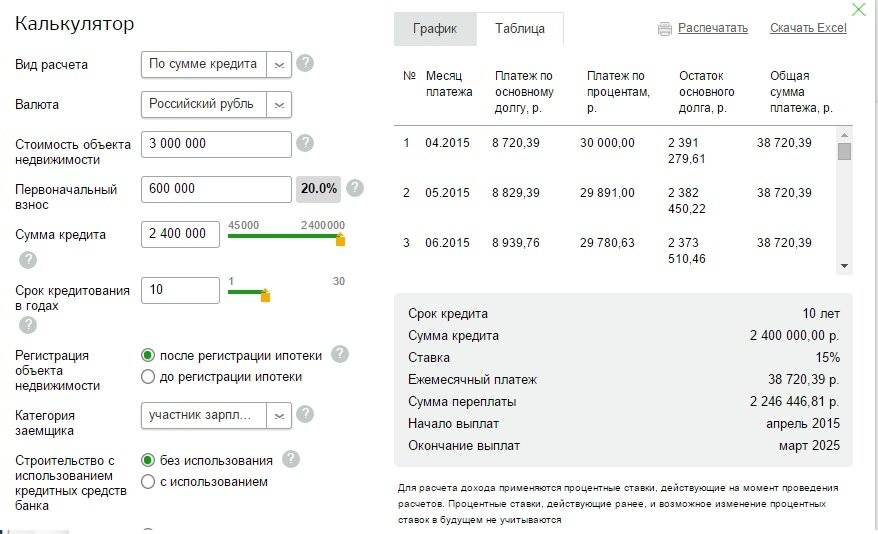

Всё, опять же, зависит от вашей кредитной загруженности. Чтобы уменьшить риск отказа в кредитовании, мо советуем предварительно рассчитать оптимальную сумму нового займа.

Для этого свои официальные чистые доходы (в месяц, за минусом налогов) разделите на 2 (возьмите 50%). Вычтите из полученного результата сумму ежемесячных платежей по имеющимся двум кредитам.

Затем полученное число умножьте на количество месяцев, на которое вы планируете кредитоваться. Полученную сумму уменьшите на 20-30% (годовые проценты).

Полученный окончательный результат и есть оптимальный размер 3-го кредита, который нужно будет указать в подаваемой онлайн-заявке.

Причины отказа в кредите

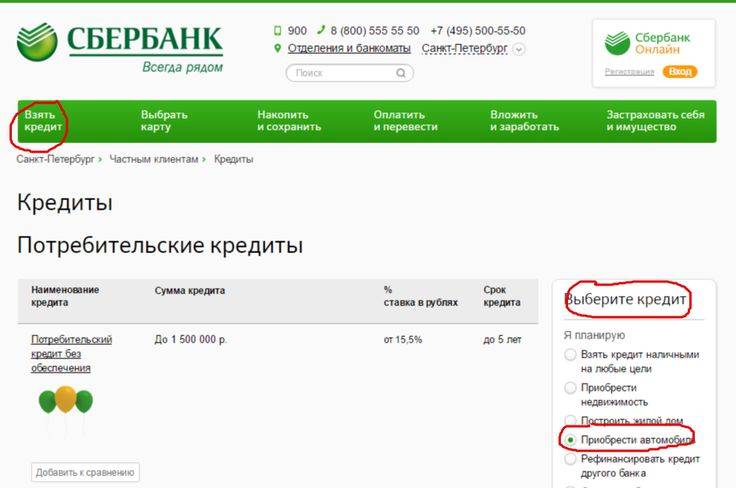

Конечно, Сбербанк дает деньги не всем

Конечно, Сбербанк дает деньги не всем, поэтому случаются и отказы. Они происходят по следующим основаниям:

- Клиент раньше не возвращал кредиты или у него есть проблемы с просроченными платежами или другими обязательствами. Может также быть ситуация, когда в заявке были указаны будущие траты на ремонт, а средства были потрачены на другие цели.

- Следующая причина отказа состоит в том, что доходы получаемые человеком маленькие. У каждого банка есть специальная программа, которая проводит расчеты исходя из суммы затребованного кредита, доходов, процентов и других платежей. Если она рассчитает, что на выплату кредита у человека или совокупного дохода семьи будет более 50%, то скорей всего займ будет не выдан. Исключением является ситуация перекредитования.

- Следующая причина может состоять в том, что заемщик не зарегистрирован по месту нахождения отделения, или вообще проживает без прописки. В таком случае при не возврате средств сотрудникам службы безопасности банка будет проблематично его разыскать, поэтому никто рисковать не будет.

Последняя причина состоит в том, что человек собрал не правильный пакет документов, или не смог грамотно оформить заявку. Такие отказы случаются все чаще, поэтому к сбору и оформлению документов нужно относиться внимательно.

Если заем все же не дают?

Если Сбербанк не одобрил заявленную сумму кредита или вовсе отказал, следует попробовать обратиться в другую кредитную организацию. На крайний случай можно оформить ссуду и в МФО, но помните, что проценты там очень высокие.

МФО с самыми оптимальными условиями:

- «Вкармане». Максимальная сумма кредита – 30 тысяч рублей, срок возврата денег – до 30 дней. Получить ссуду можно через интернет путем зачисления на карту, а при необходимости продлить срок выплаты. Организация предлагает получить первый заем без уплаты процентов.

- «Контакт». МФО выдает кредит по паспорту в течение нескольких минут через всемирную сеть. Срок возврата задолженности – до 1 месяца. Получить деньги могут даже те, кто имеет низкий кредитный рейтинг и частые просрочки.

- «Честное слово». Деньги можно получить на срок от 5 до 30 дней, размер займа – от 3 до 10 тысяч рублей. Кредитные средства зачисляются на дебетовую карточку клиента, рассмотрение занимает всего несколько минут.

- «Займер» позволяет получить от 1 до 30 тысяч рублей на срок от 7 до 30 дней. Решение принимается в онлайн режиме, при этом заемщик может иметь любую банковскую историю.

Если вы самостоятельно посчитали платежеспособность и сомневаетесь, дадут ли кредит в Сбербанке, не стоит сразу обращаться в микрофинансовые организации. Условия обслуживания здесь настолько невыгодны, что МФО должны стать последним местом для оформления займа. К тому же, они часто сотрудничают с сомнительными коллекторскими агентствами, которые нарушают закон в отношении заемщиков. Лучше попробуйте подать заявку сразу в несколько банков и затем среди одобренных кредитов выберите оптимальный.

Как быть, если есть непогашенный микрозаем?

Выдача кредита при наличии микрозаймов

Банк может выдать Вам кредит при наличии микрозайма в случае, если у Вас будет хорошая кредитная история. Иными словами, не должно быть задержек по выплате долгов по обязательствам на Ваше имя. Только с учетом данных пунктов можно претендовать на получение кредита при наличии микрозаймов в МФО.

Получение микрозайма при непогашенном займе

Учреждения, которые лояльно относятся к своим клиентам, – это микрофинансовые организации (МФО). Поэтому они всегда идут на уступки, если у заемщика имеется еще один заем.

Самое важное – чтобы заемщик оплачивал существующий заем своевременно, не допуская просрочек. Также нужно понимать, что при росте финансовой нагрузки у Вас не должно возникнуть проблем с оплатой по второму займу.

Перед тем как оформлять новый заем – реально оцените свои возможности, а также улучшите кредитную историю доступными способами.

Перед тем как оформлять новый заем – реально оцените свои возможности, а также улучшите кредитную историю доступными способами.

Сколько микрозаймов можно оформить в МФО

Если Вы планируете взять еще один микрозайм в том же МФО, в котором имеется долг, – то можно получить отказ. Во многих подобных учреждениях имеется условие, по которому МФО предоставляет следующий заем только после погашения предыдущего.

Если Вам необходимо получить несколько займов, то следует подавать заявки на их оформлении одновременно. За это время информация о наличии долгов в БКИ еще не появится, и МФО может оформить заем без проблем.

Главный совет – получать только то количество займов, которые Вы сможете погасить. Не стоит гнаться за «легкими» деньгами в МФО, ведь на каждую сумму начисляют большой процент, а за просрочку сроков оплаты – действуют штрафы.

Прежде чем оформлять микрозаймы нужно посчитать, сможете ли Вы оплатить их, не испортив кредитную историю, а также останутся ли у Вас денежные средства для нормальной жизни?

Получение микрокредита на погашение нескольких займов в МФО

В случае если Вам необходимо оформить заем на погашении нескольких кредитов в микрофинансовых учреждениях, то можно воспользоваться услугой рефинансирования. Это означает, что Вы можете оформить заем в другом МФО и погасить долг в первом. Также можно попробовать перекредитовать заем в банке.

Требования к заёмщику и необходимые документы

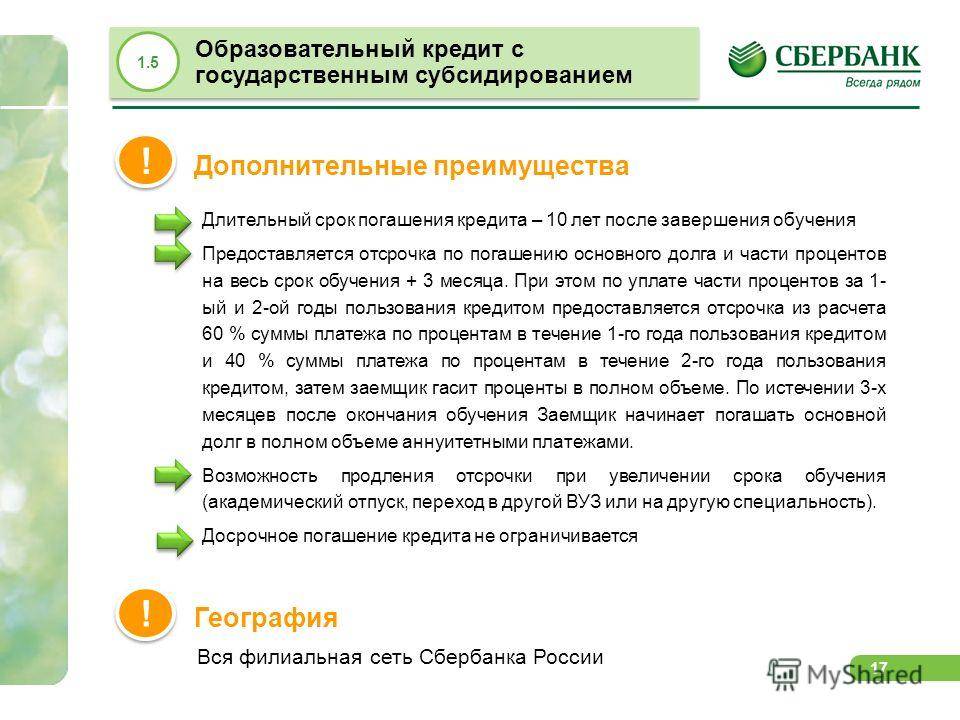

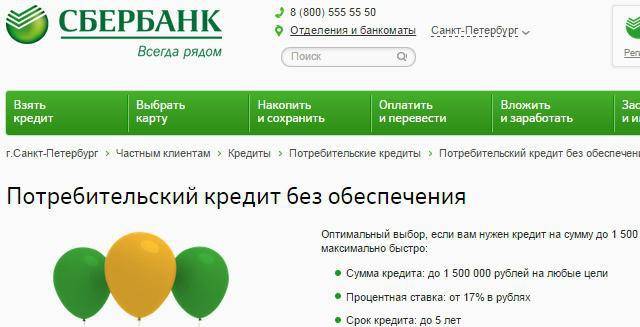

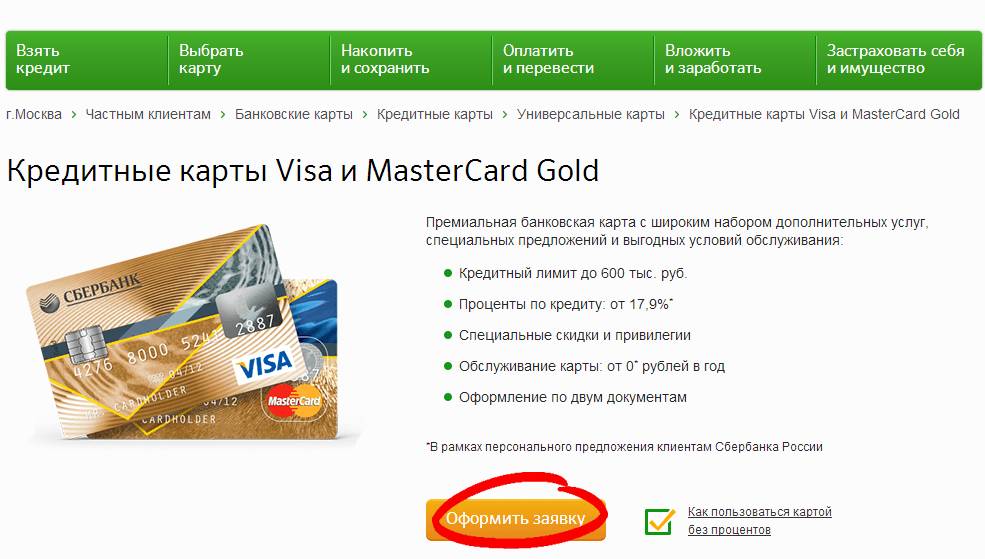

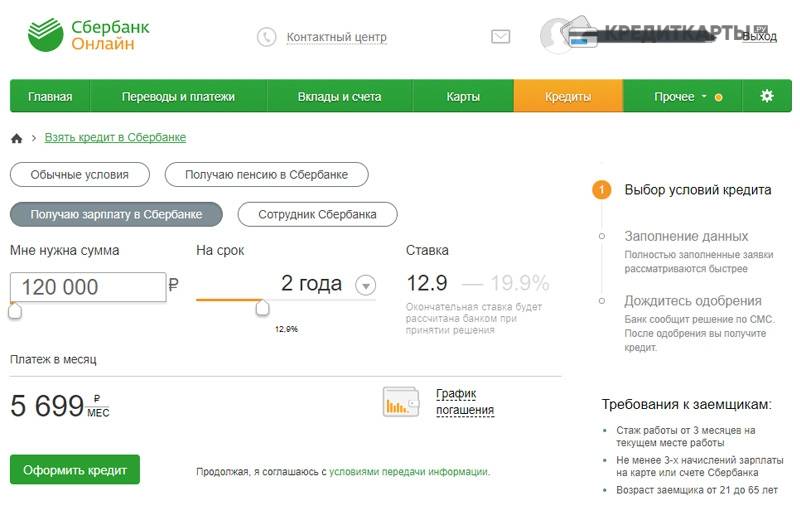

Чтобы Сбербанк одобрил заявку на перевод кредитной карты в потребительский кредит, заемщик должен отвечать определенным требованиям:

- Отсутствие просрочек по обязательным платежам по кредитной карте. Если заемщик каждый месяц вносил хотя бы минимальную указанную сумму, шансы получить одобрение на рефинансирование кредита очень большие. При наличии просрочек по внесению обязательных платежей или в том случае, если заемщик полностью снял весь лимит с карты и не вносит уже минимальные проценты, шансы получить одобрение на рефинансирование низкие.

- Кредитная карта должна быть в рублях. Рефинансирование осуществляется только для кредитных карт, оформленных в национальной валюте.

- Срок действия кредитной карты больше трех месяцев. Если он меньше, рекомендуется предварительно заказать новую карту и только после этого подать заявку на рефинансирование.

Сбербанк отказывается переводить в потребительский кредит карты клиентов, которые несвоевременно погашают долг. Поэтому для оформления рефинансирования рекомендуется предварительно погасить текущий долг, взяв потребительский кредит в другом банке. Также следует учесть, что рефинансирование могут оформить только граждане старше 21 года, с постоянным местом работы и регистрацией.

Документы

Для оформления рефинансирования кредитной карты потребуются такие же документы, которые нужны для обычного потребительского кредита:

- Паспорт.

- Справка о доходах. Можно представить в банк справку по форме 2-НДФЛ или по образцу банка. Сбербанк требует справки о доходах за последние полгода.

- Подтверждение дополнительных доходов. Это может быть контракт об сдачи в аренду недвижимости, налоговая декларация, справки о пенсии или стипендии.

- Трудовая книжка. В банк нужно предоставить копию документа, на котором работодателем заверена каждая страница документа. При этом в трудовой книжке должна быть отметка работы заемщика на конкретном предприятии.

- Другие документы по требованию банка. Если размер долга значительный или у заемщика были просрочки оплаты ежемесячных обязательных платежей, банк может затребовать и другие документы, которые подтвердят платежеспособность заемщика.

Как узнать есть ли у меня кредитные карты?

Кредитные отношения, которые сложились между банком и клиентом, зафиксированы в Бюро. Одно из известных подобных учреждения носит название Национальное бюро кредитных историй, сокращенно – НКБИ. Организация работает с 2005 года. В Бюро хранится исчерпывающая информация о действующих, а также о закрытых займах, кредитных картах, открытых в разных финансовых учреждениях.

Если вы хотите выяснить свою кредитную историю, а также проверить имеются ли у вас активизированные кредитки, то рекомендуем обратиться в офис банка-партнера Бюро или воспользоваться специальным онлайн-сервисом. Данная услуга является бесплатной, но с определенными условиями. То есть, у каждого лица есть право один раз в год безвозмездно получить услуги НКБИ, то есть узнать свою кредитную историю. Если вы делаете запрос чаще, то за каждое последующее обращение физическому лицу придется заплатить 450 рублей.

Заявление на формирование отчета можно подать следующим образом:

- Почтой

- Онлайн в Интернете

- Телеграммой

- Лично обратиться в НБКИ

- Обратиться в организацию, которая напрямую сотрудничает с НБКИ

Давайте каждый из этих способов рассмотрим более подробно

Почта

Подготовьте письменный запрос, который должен быть на бланке, представленном на официальном сайте НБКИ.

- Заверьте свою подпись у нотариуса.

- В конверт сложите заявление, а также квитанцию об оплате услуги, если у вас это повторный запрос в течение одного года.

- Письмо отправьте по официальному адресу НБКИ.

- Ответ от Бюро вы получите на тот адрес, который был указан вами при отправлении письма.

Онлайн в интернете

Комментарии от alexD: На самом я считаю такой способ наиболее удобный и главное вы потеряете меньше всего времени. Получите нужную информацию на вашу электронную почту. Это достаточно актуально для больших городов, где перемещение порой отнимает большую часть времени. Также это актуально и для небольших поселков городского типа, где возможности посетить офис компании просто нет.

Телеграмма

- Найдите почту, которая занимается предоставлением услуг телеграфной связи.

- Направьте в Бюро телеграмму, где в обязательном порядке укажите ФИО, дату и место рождения, а также контактный телефон, адрес и данные паспорта.

- Сотрудник почты должен заверить вашу подпись. Для этого предъявите ему свой паспорт.

- Оплатите услуги, если делаете запрос чаще, чем раз в год и копию квитанции отправьте почтой.

- Дождитесь отчет из Бюро по почте.

Личное обращение в офис по работе с заемщиками

Да, действительно за кредитной историей вы можете обратиться и в отделение любого банка, не только в бюро кредитных историй. Вы потеряете время, но тем не менее для многих данный способ остается наиболее удобным.

Адреса отделений, вы можете узнать на сайтах компаний.

Почему Сбербанк дает отказы на кредиты?

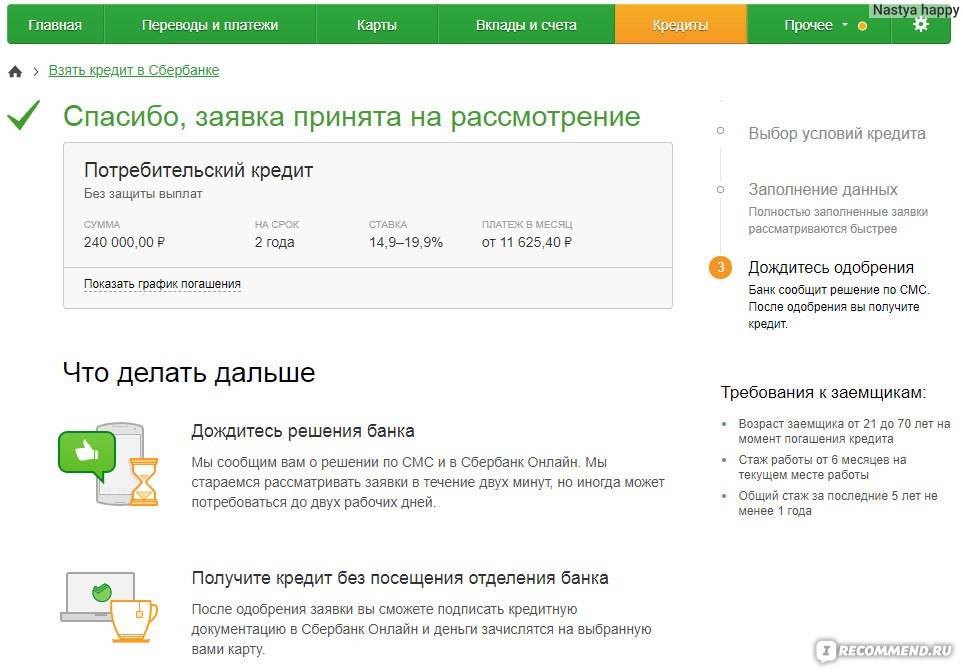

Повторное обращение может быть подано через интернет или во время личного визита в финансовую организацию. Эксперты советуют прибегнуть к помощи второго метода, если компания не одобрила займ при первом обращении, или срок действия положительного ответа истёк. Во втором случае допустима подача заявки в любое время. Однако обычно размер доступной суммы в подобной ситуации уменьшается.

Обычно банк не сообщает клиентам причины принятых решений. В результате лицу может быть совершенно непонятна мотивация учреждение. Если денежные средства очень нужны, допустимо повторное обращение.

Однако важно тщательно проанализировать сложившуюся ситуацию, чтобы понять причины вынесенного вердикта. Сбербанк отказывает клиентам в предоставлении денежных средств в долг в следующих ситуациях:

Возникла техническая ошибка. Нередко даже благонадежных пользователей могут случайно занести в чёрный список. Иногда данные клиента совпадают со сведениями о лице, которое успело запятнать репутацию перед финансовой организацией. Иногда неточности возникают при заполнении анкеты или предъявлении пакета документации. Если в бумагах будет выявлено расхождение информации, компания не станет разбираться. Она сразу же ответит отказом по заявке.

Клиент успел испортить кредитную историю

На состояние КИ финансовая организация обращает внимание в первую очередь. Сведения о просрочках, нарушениях договора и иных нюанса заносятся в личное дело

Получив заявку от клиента, Сбербанк в обязательном порядке обратиться в БКИ. Если присутствует большое количество нарушений в прошлом, человека могут сразу же включить в список нежелательных клиентов.

Лицо не соответствует требованиям выбранного тарифного плана. Сбербанк оценивает заемщиков по ряду критериев. Учреждении принимает во внимание возраст, срок трудоустройства, присутствие официальной регистрации, документов и прочих особенностей. Условия могут меняться в зависимости от кредитного продукта. Если какой-либо из параметров не соответствует установленным требованиям, сразу же принимается отрицательное решение.

Присутствует большое количество кредитных обязательств перед другими финансовыми учреждениями. Если присутствуют незакрытые займы перед другими банками, Сбербанк произведет оценку возможностей погашения новой задолженности, сопоставив запрашиваемую сумму и размер дохода с учетом долгов. В результате риск вынесения отрицательного решения повышается. Когда присутствует одна ипотека, получить вторую проблематично.

Размер доходов заемщика чаще всего не считается преградой для одобрения заявки. Если клиент зарекомендовал себя как благонадежный, однако у него присутствует маленькая зарплата, финансовая организация скорее всего одобрит заявку. Однако сумма может быть существенно снижена. Подобное решение принимается для того, чтобы расширить список новых клиентов, но гарантировать себе возврат денежных средств.

Причины отказа Сбербанка в кредите