Добровольное страхование

Второй вид страхования осуществляется исключительно на добровольных началах. Закон определяет для него только общие положения, а конкретные условия устанавливает уже страховщик. Надо отметить, что добровольность здесь – прерогатива страхователя, т.к. брокер не может отказать в заключении договора своему клиенту.

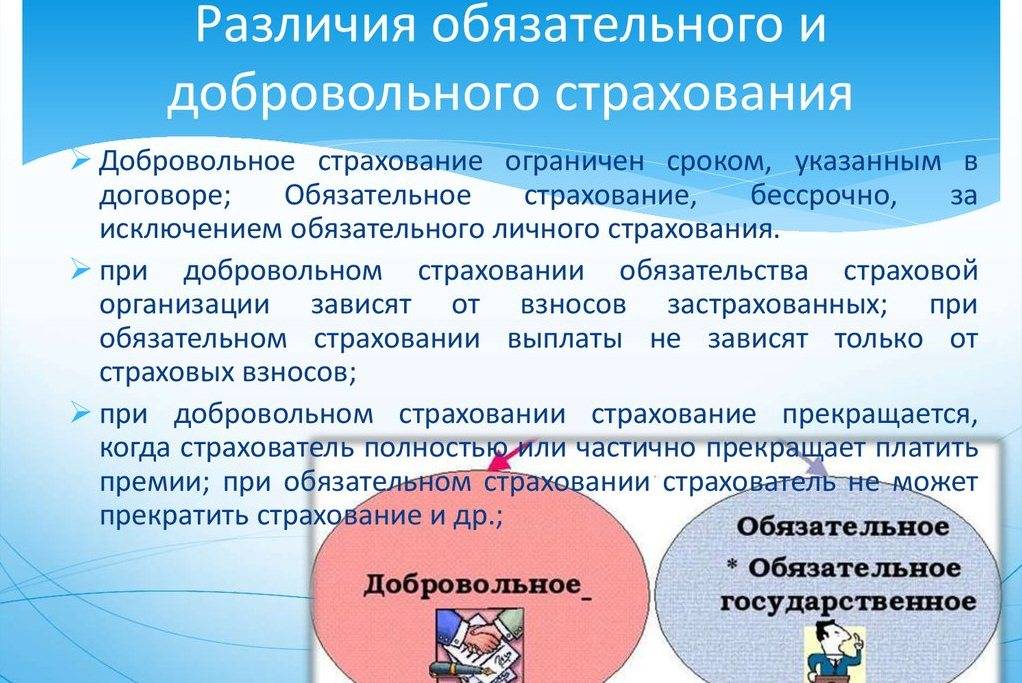

Для ДС (добровольного страхования) характерно предъявление некоторых требований, которым страхователь должен соответствовать для получения полиса. Последний всегда выдается только на определенный срок. Продлить полис можно путем заключения повторного договора. Иногда действует и автопродление. Невыплата страховой премии в обозначенный период ведет к прекращению действия договора о ДС.

Виды страхования

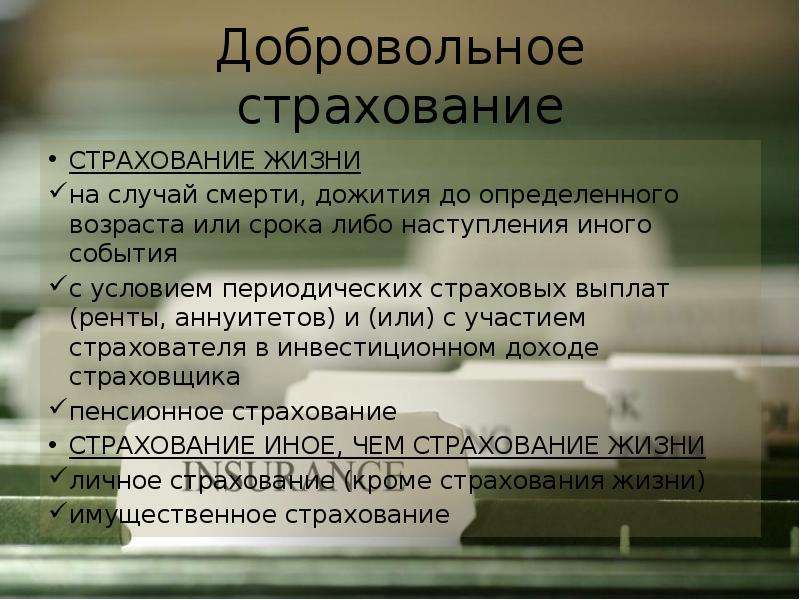

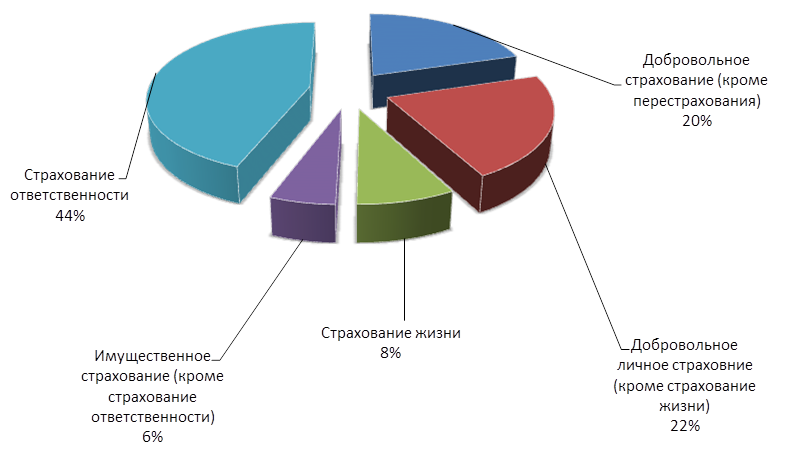

Насчет классификации видов нет единого мнения. В подавляющей части государств выделяется только страхование жизни и то, что с ним не связано. ГК РФ прописывает имущественное и личное. Некоторые теоретики повторяют свою классификацию за законом, другие выделяют три ветви – ответственности, личное и имущественное, а третьи высказываются, что видов страхования уже четыре – имущественное, рисков, личное и ответственности.

Рассмотрим самую распространенную классификацию:

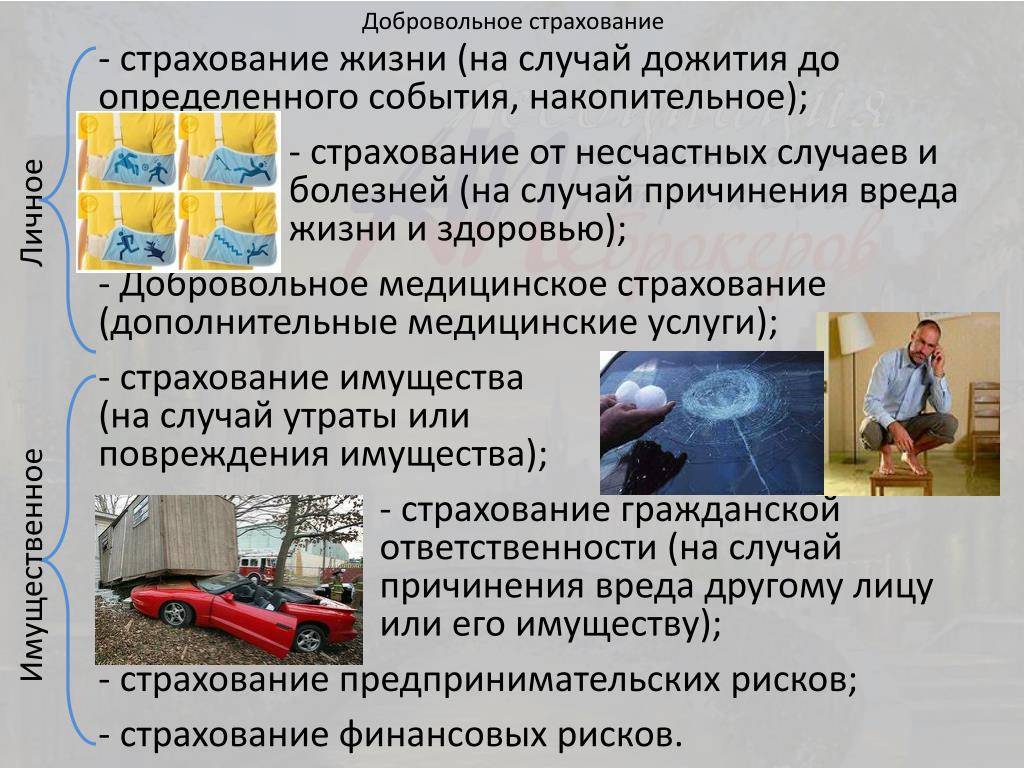

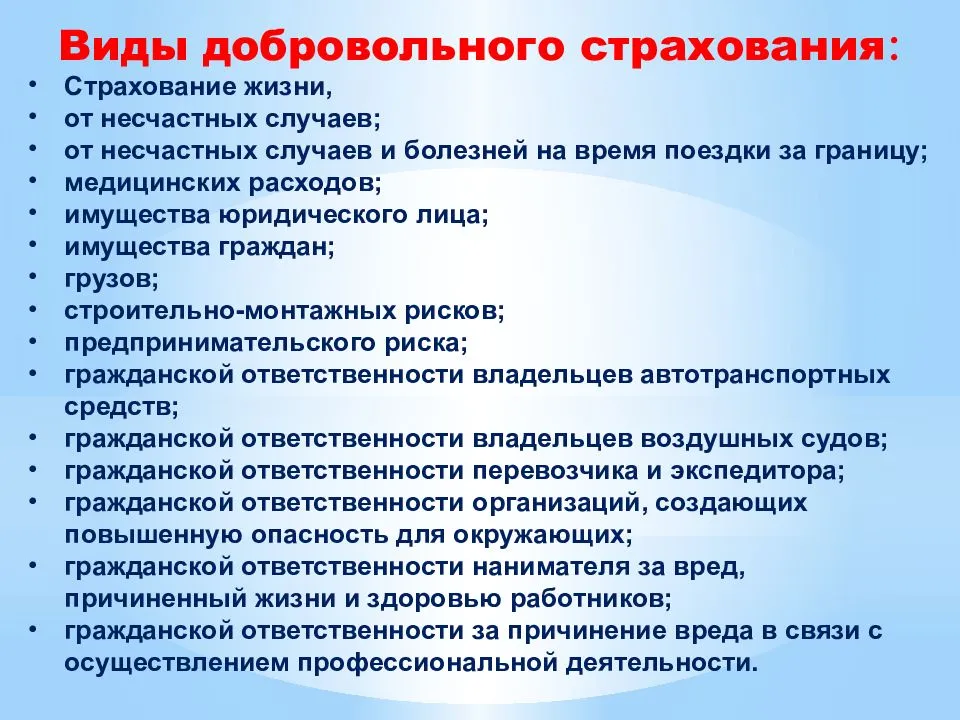

- Страхование ответственности. Касается случаев, когда страхователь должен возместить вред, причиненный им иному лицу. Сюда включается гражданская ответственность перевозчика, владельцев ТС (транспортных средств), предприятий, на которых наблюдается повышенный уровень опасности, профессиональная ответственность, ответственность за неисполнение взятых на себя обязательств.

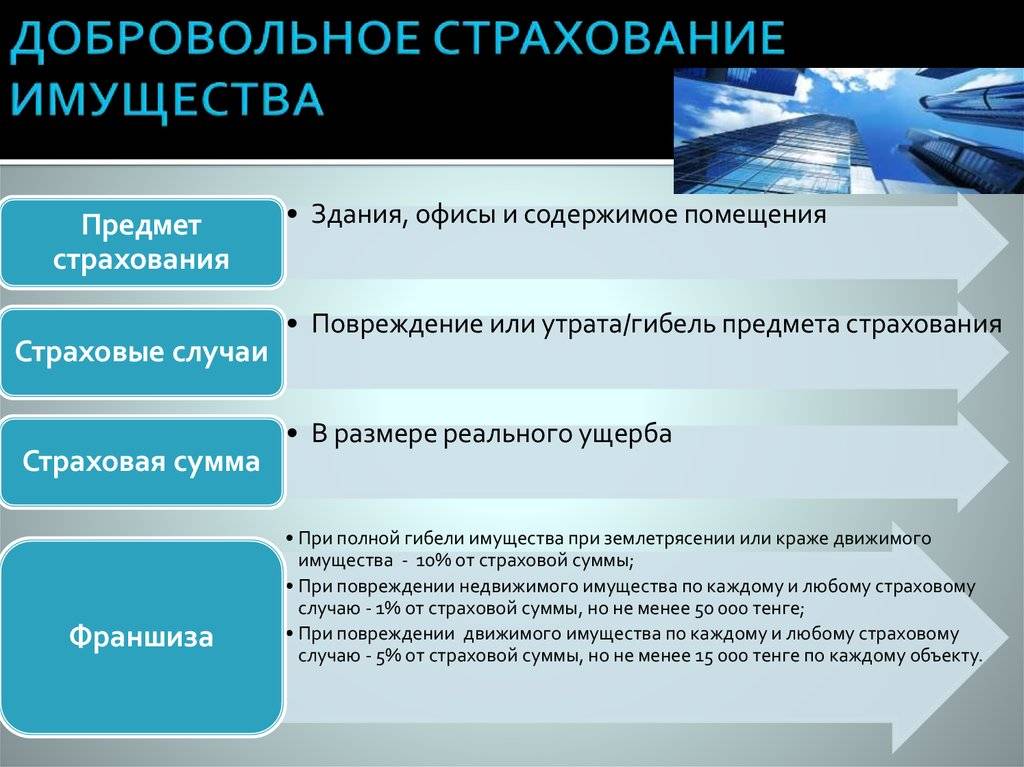

- Имущественное страхование. Включаются отношения, связанные с распоряжением, владением и пользованием имуществом. Это страхование финансовых и предпринимательских рисков, имущества граждан, организаций, предприятий, транспорта. Некоторые классификации прибавляют в эту группу и страхование ответственности.

- Личное страхование. Сюда включается все, связанное с трудоспособностью, пенсионным обеспечением, жизнью и здоровьем застрахованного. В частности, страхование жизни, от несчастных случаев, заболеваний и медицинское.

Все перечисленное, в свою очередь, разбивается на обязательное и добровольное медицинское страхование.

Плюсы и минусы добровольного страхования

В РФ действуют самые разнообразные виды добровольного страхования, направленные на удовлетворение широкого спектра имущественных интересов граждан. Как и любая продукция, все они имеют свои достоинства и недостатки.

Так, существующие в Российской Федерации виды добровольного страхования имеют такие плюсы:

- предоставление дополнительных услуг сверх тех, что установленых государством;

- сумма взносов значительно меньше потенциального ущерба даже при наступлении самых простых событий;

- более комфортные условия использования возможностей полиса, чем при его отсутствии;

- возможность выбора оптимального количества опций;

- предоставление клиентам права выбора форм оплаты и сроков действия соглашений;

- потенциальный шанс выгодно вложить средства и даже получить прибыль.

Однако, установленным в РФ видам добровольного страхования присущи и такие минусы:

- некоторые виды обязательных страховок оформляются бесплатно, а за добровольные нужно платить самому;

- в оформлении полиса может быть отказано людям со слабым здоровьем, в преклонном возрасте или страдающими смертельными заболеваниями;

- вероятность навязывания клиентам дополнительных опций, которые им не нужны, но стоят денег;

- необходимость ежегодно продлевать полис добровольной страховки, тогда как обязательный действует постоянно (ДМС, жизни).

Принципы соцстраха

Добровольное страхование осуществляется на основе соглашения между застрахованным лицом и страховщиком. Такое страхование базируется на определенных принципах.

- Принцип срочности означает, что страховка распространяется на определенный период. Срок страховки обязательно указывается в договоре, подписанном застрахованным лицом и страховщиком.

- Страхование должно быть направлено на определенный объект (здоровье, имущество, обязательства перед банками). Предмет страховки должен быть отражен в договоре.

- Застрахованный гражданин обязан совершать страховые выплаты. Периодичность и величина взносов должна быть прописана в договоре. В случае, если застрахованное лицо своевременно не оплатило взнос, действие договора прекращается.

- При подписании договора обязательно должно быть волеизъявление обеих сторон. Застрахованное лицо соглашается со всеми условиями договора.

Важно! ДСС должно быть в соответствии с законодательством, не нарушать прав и свобод других граждан.

Обязательное страхование

ОС – это предписание законодательства государства для страховщиков, принуждающее их вносить страховые платежи. Оно распространяется на те объекты и случаи, когда уровень возмещения вреда затрагивает не только конкретное лицо, но и ряд общественных интересов. Обособленно стоит обязательное государственное страхование, осуществляемое за счет госбюджета или иных источников.

Главное отличие договора обязательного от добровольного страхования в том, что от первого гражданин не может отказаться. При этом лично он оформляет только полис ОМС и ОСАГО (при наличии авто), вся другая страховая защита работает автоматически.

Положения об обязательных страховых полисах можно прочесть в ст. 927 ГК РФ. Согласно им, страховщик несет обязанность застраховывать определенные объекты, а застрахованный – вносить причитающиеся платежи. В законе о добровольном и обязательном страховании предусмотрены:

- список объектов, которые обязательно должны быть застрахованы;

- нормы страхового обеспечения;

- тарифные ставки, их дифференциация;

- объем ответственности;

- права и обязанности двух сторон – страхуемого и страховщика;

- периодичность внесения платежей.

Когда применяется добровольное страхование кредитов?

Отличаясь от установленного законом обязательного страхования, без которого взаимодействие кредитора с заемщиком становится неправомерным, добровольное страхование основывается на решении клиента воспользоваться обеспечением. Если получатель кредита не желает оформлять полис при оформлении необеспеченного займа, сделка сохраняет юридическую силу.

Договоры добровольного страхования заключаются при обоюдной заинтересованности банка и клиента. Если заемщик не согласен оформлять страховку, финансовое учреждение не вправе заставить клиента изменить принятое решение.

При отказе физического лица от страховки, банки обязаны предоставить ему условия кредитования, сопоставимые с обеспеченными страхованием. В договорах потребительского кредитования обязательно должны содержаться сведения о последствиях отказа от страховки. Как правило, имеется в виду повышение процентной ставки.

Функции

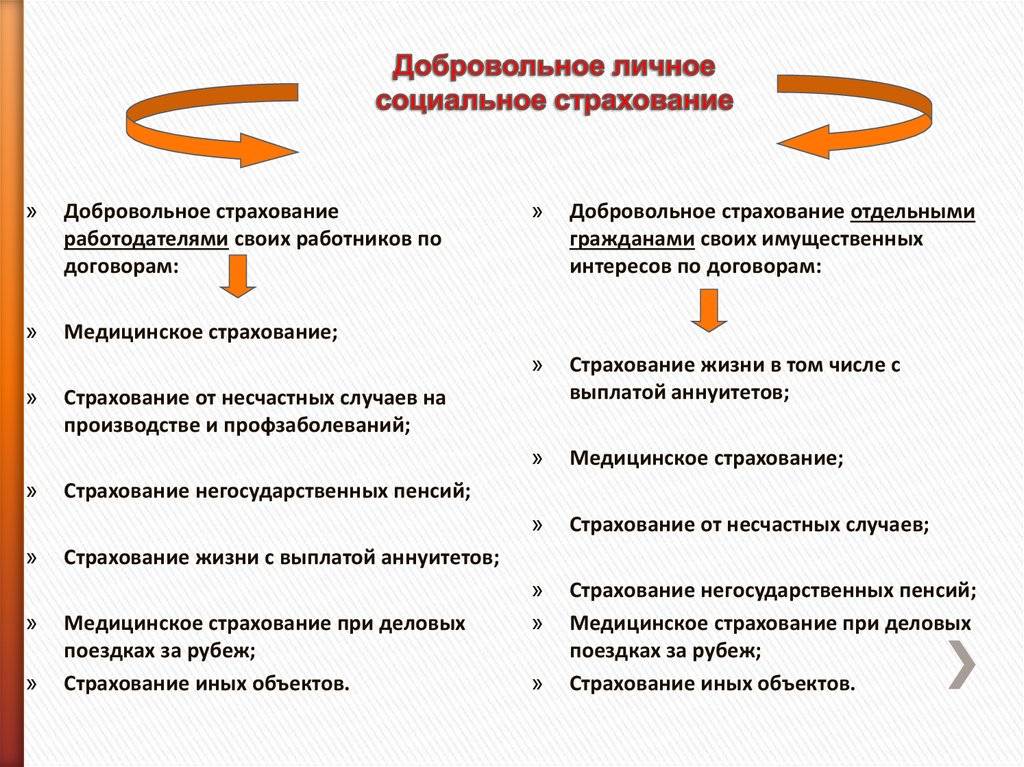

Главной целью добровольного соцстрахования является снижение рисков. Действия страхования в первую очередь, ориентированы на работающих граждан, подвергающихся всевозможным рискам. Добровольное соцстрахование базируется на индивидуальной и коллективной ответственности.

Процедура ДСС производится за счет следующих разновидностей денежных поступлений:

- денег, собранных в результате страховых взносов;

- взносов, которые страхователи выплачивают из своих доходов;

- денежных взносов работодателей, которые страхуют подчиненных за свой счет.

Важно понимать, что добровольное соцстрахование не является аналогом общего обязательного страхования. ДСС выступает вспомогательным органом, повышающим степень защиты граждан и позволяющим страховать любую вещь или неимущественный объект

Понятие

Добровольное социальное страхование упоминается в статье 39 Конституции РФ. Главный закон страны поощряет использование и применение ДСС. Добровольное социальное обеспечение развито во многих странах. Иностранцы пользуются ДСС наравне с обязательным. Однако в России ДСС не столь популярно и распространено среди населения.

Бесплатная консультация Юриста

+8 800 100-61-94

Соцстрахование регулируется специальным Федеральным Законом № 255 от 29.12.2006 года «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». В Законе предусмотрены возможные страховые случаи и риски. Также в законе содержится перечень лиц, для которых обязательно соцстрахование.

Добровольное соцстрахование распространяется не на всех граждан, а лишь на некоторые категории.

В ФЗ № 255 имеется полный список граждан, которые могут осуществлять ДСС:

- индивидуальные предприниматели;

- нотариусы;

- арбитражные управляющие;

- оценщики;

- адвокаты;

- патентные поверенные;

- члены фермерских хозяйств;

- участники родовых общин малочисленных народов Сибири, Дальнего Востока, а также Крайнего Севера.

Существует ряд особенностей ДСС:

- Лица, желающие добровольно уплачивать страховые взносы, должны написать соответствующее заявление и подать в орган страховщика по месту проживания.

- Регистрация происходит в течение трех дней. Застрахованное лицо обязано внести страховой взнос не позднее 31 декабря.

- Страховые взносы перечисляются безналичным способом либо почтовым переводом на счет страховщика.

- Величина страховых взносов зависит от стоимости страхового года. Данная стоимость рассчитывается в зависимости от величины оплаты труда. Поэтому в каждом регионе величина страховых взносов разная.

Внимание! Граждане, оформившие самозанятость, не подлежат регистрации в качестве добровольных страхователей.

Обязательное страхование (ОС)

Согласно российскому законодательству государство обязуется защищать жизнь, здоровье и имущество всех граждан, если им будет нанесен какой-либо вред и/или ущерб. Сюда также включается риск гражданской ответственности, который может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Обязательное страхование защищает интересы общества целиком, а не только отдельных граждан. Перечень организаций, которые имеют право осуществлять подобный вид деятельности, определен на законодательном уровне. При этом главная особенность – это полнота охвата, ведь именно благодаря этому есть возможность использовать минимальные тарифные ставки.

Обязательное страхование включает следующие виды:

- Соцстрахование бывает пенсионным, медицинским, и др.;

- Страхование военнослужащих;

- Страхование ответственности перевозчиков различных видов транспорта;

- Страхование депозитных (банковских) вкладов.

При этом самостоятельно оформлять полис нужно только в двух случаях: при медицинском страховании и при оформлении полиса ОСАГО. Во всех других ситуациях страховая защита происходит автоматически, без участия физического лица. Гражданин не имеет права отказаться от ОС.

Разновидности ДС

Не все типы страховых договоров можно четко разделить. Например, социальное страхование – добровольное и обязательное, как и медицинское, одно из его разновидностей. А вот конкретно к ДС относится следующее:

- Страхование жизни – выплата близким страхователя определенных сумм после его смерти.

- Пенсионное – предлагает гражданину накопить определенные суммы для своей будущей пенсии.

- От несчастных происшествий – потери трудоспособности, болезни, травмы, получения инвалидности.

- Жилья – квартир, комнат, частных домов, дач.

- Животных – характерно для владельцев дорогостоящих питомцев и скота. В случае травмы или болезни любимца выплачивается компенсация.

- Ипотечное – защищает выплачивающих ипотеку от неприятных обстоятельств.

- КАСКО – компенсация в случае любого ДТП, угона, пожара и иной беды, которая может приключиться с автомобилем.

- ДМС – медицинское страхование, частично или полностью компенсирующее затраты на лечение.

Принципы ДС

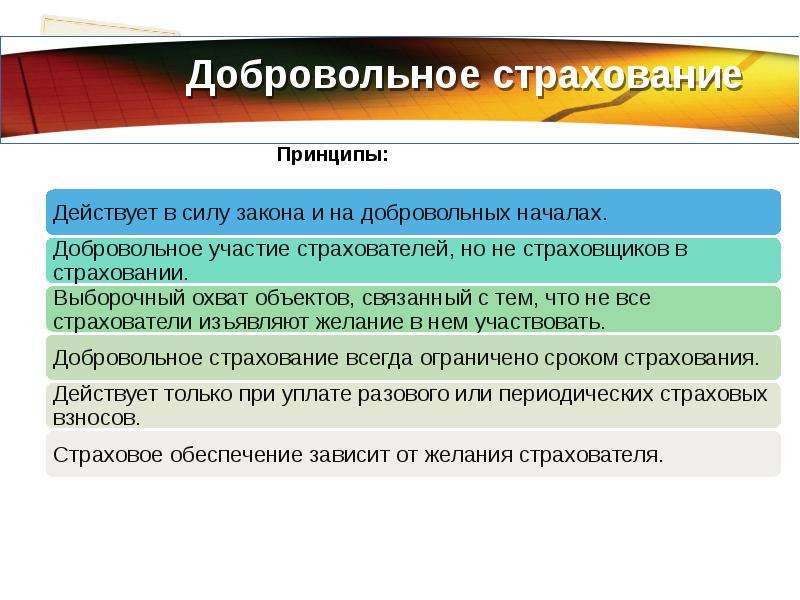

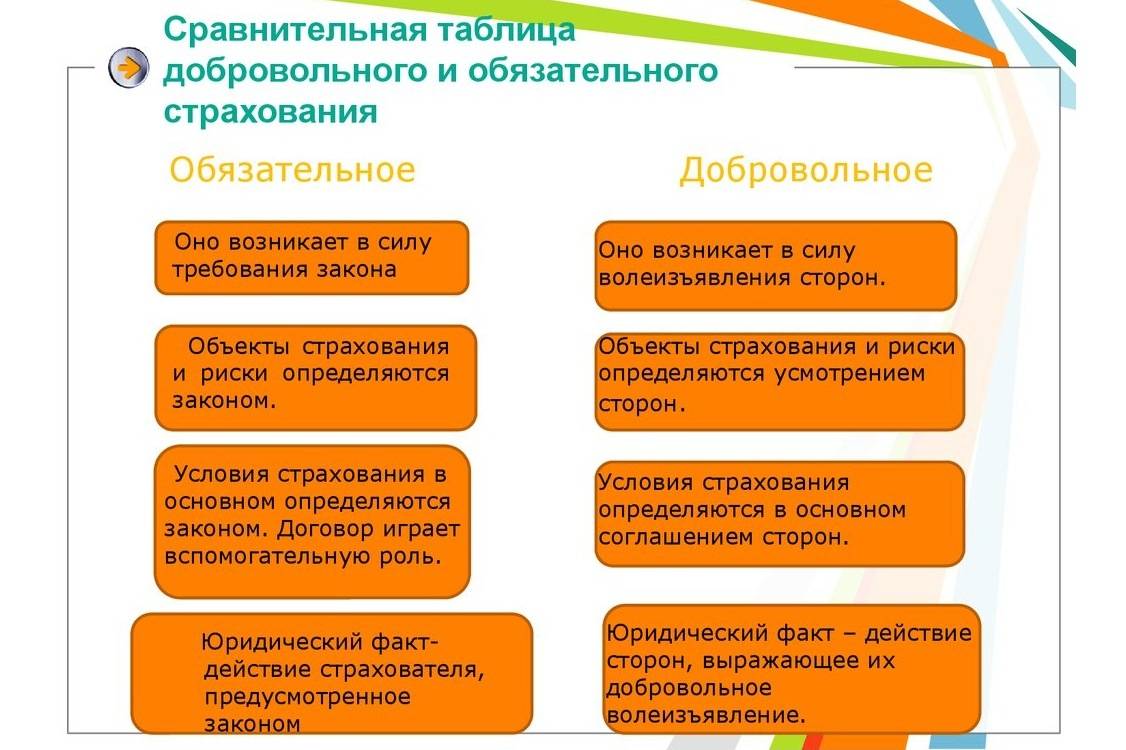

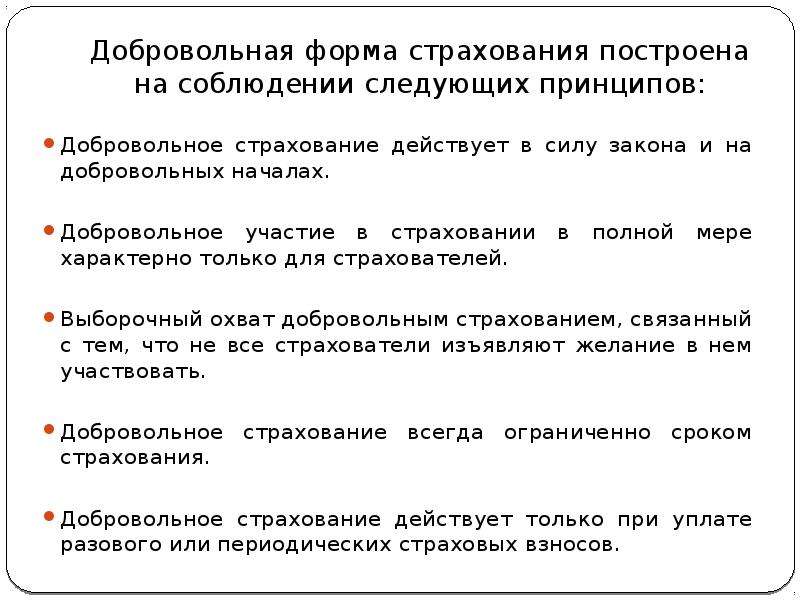

Принципы обязательного и добровольного страхования расхожи. ДС характеризует:

- Добровольность. Как мы упоминали, она касается только страхователя, а не фирмы-страховщика.

- Выборочный охват. Не все граждане считают нужным заключить договор добровольного страхования. Кроме того, страховые компании и сами накладывают ограничения для страхователей – возраст, состояние здоровья, аварийность имущества и проч.

- Срочность. Договор ДС всегда имеет определенный период действия.

- Зависимость от уплаты взносов. Соглашение о страховании аннулируется, если страхователь перестал вносить страховые премии.

- Скользящий размер страхового покрытия. Размер страховой суммы устанавливается в договоре результатом соглашения страховщика и страхователя.

Обязательное и добровольное страхование хоть и перекликаются между собой, но имеют много принципиальных отличий. Кроме того, один и тот же вид страхования может быть и ОС, и ДС.

Что такое добровольное страхование в РФ

Понятие «добровольное страхование» представляет собой договорные отношения о предоставлении определенных услуг за оговоренную плату в случае наступления событий, прописанных в соглашении сторон. Подобные события рассматриваются, как вероятные, но с неизвестной степенью наступления, как по времени, так и самому факту. В качестве субъектов выступают с одной стороны руководители предприятий и отдельные физические лица, а с другой — компании, имеющие действующие лицензии от Центрального Банка РФ. Принцип работы программы заключается в том, что составляется договор добровольного страхования, заинтересованная сторона делает добровольные страховые платежи, за счет которых компанией формируется денежный фонд. В свою очередь, второй фигурант сделки, которым является компания, берет на себя обязательства по осуществлению выплат или оплате услуг при наступлении событий, прописанных в совместном документе. Правила относительно того, за счет чего работают системы добровольного страхования, разрабатываются и устанавливаются на государственном уровне. В нормативных актах учитываются интересы клиентов, страховщиков и государства, которое через свои органы осуществляет сбор налогов, полученных участниками сделок.

Правила использования полиса ДМС

Правила использования полиса ДМС регламентируются договором конкретной компании и программой страхования, которая обычно есть на сайте. Вы должны изучить их от первой буквы до последней.

Что должно интересовать в первую очередь:

- Наименование медицинских учреждений, которые будут обслуживать по полису ДМС. Иногда это одна, иногда сеть клиник. В основном, все они находятся в одном регионе. Малая часть страховых компаний разрешает лечиться в другой области.

- Виды медицинской помощи, подлежащие оплате. Например, в одной из компаний в программе страхования указаны: амбулаторно-поликлиническое обслуживание, стоматологическая помощь, помощь на дому, стационарная помощь, включая стационарозамещающие технологии (стационар одного дня, дневной стационар), скорая и неотложная медицинская помощь, восстановительное лечение.

- Услуги, которые оплатит страховая, в рамках каждого вида медицинской помощи. Например, приемы, консультации и манипуляции специалистов, функциональная диагностика, ультразвуковые диагностические исследования, лабораторные исследования, рентген и компьютерная томография и др.

- Список услуг, не входящих в программу страхования. Большинство страховщиков не оплатит медицинские услуги по лечению злокачественных опухолей, СПИД, венерических заболеваний, эпилепсии, туберкулеза, лучевой болезни, услуги по планированию семьи, зубопротезирование и еще целый ряд заболеваний. Получение справок в бассейн, в детские оздоровительные лагеря, санатории, на водительские права, ношение оружия и пр. не относятся к страховым случаям.

- Как пользоваться полисом при наступлении страхового случая. Варианты могут быть разные. В одном случае можно сразу обратиться в прикрепленную к полису клинику, а потом уже связаться со страховой компанией. Последняя вышлет гарантийное письмо и оплатит оказанные услуги. В другом случае нужно сначала связаться со страховщиком, он подскажет дальнейший алгоритм. Нарушение принятого порядка действий грозит тем, что компания не оплатит счета за лечение.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Вот такая картинка есть на одном из сайтов страховой компании. Под каждым случаем скрывается своя инструкция. В некоторых требуется заполнить анкету с описанием симптомов заболевания, в других дан телефон горячей линии, который работает 24/7.

Отличия от обязательного

Некоторые граждане уверены, что обязательное и добровольное страхование тождественные понятия и ничем не отличаются друг от друга. Это заблуждение имеет место быть, поскольку ДСС не слишком распространено в России.

В чем же различия между добровольным и обязательным соцстрахованием:

- Обязательное страхование заключается и оформляется в принудительном порядке, вне зависимости от того, хочет ли страховать что-либо гражданин или нет. При добровольном страховании учитывается волеизъявление сторон.

- Круг объектов добровольного страхования значительно шире, нежели обязательного. Посредством ДСС можно застраховать любую вещь, начиная от жизни ребенка, заканчивая здоровьем домашних питомцев.

- Величина страховых взносов по обязательному СС фиксирована по всей территории государства. Для расчета страховых взносов ДСС используется величина минимального размера оплаты труда и другие критерии. Поэтому в каждом регионе сумма взносов может существенно отличаться.

- Деятельность ДСС осуществляется некоммерческими организациями.

- Процедура страхования и его условия определяются самой страховой организацией при ДСС.

Что такое кредитное страхование?

Кредитное страхование — это обеспечительная мера, призванная обезопасить кредитора от финансовых потерь во время возврата должником полученных взаймы денег. Страховые выплаты производятся в случае возникновения непредвиденных жизненных ситуаций, которые препятствуют выполнению заемщиком финансовых обязательств.

Правовое регулирование страхования кредитов осуществляется Федеральными законами:

- «О потребительском кредите (займе)».

- «Об ипотеке (залоге недвижимости)».

Права и обязанности сторон застрахованной кредитной сделки защищены нормами Гражданского кодекса РФ. С учетом положений закона «О защите прав потребителей», физические лица в ряде случаев могут отказаться от полиса на протяжении периода охлаждения (14 дней с момента подписания договора).

Кто имеет право участвовать в программе

Само понятие термина добровольное страхование предполагает имущественные интересы и инициативу со стороны физических и юридических лиц и готовность компании удовлетворить данные запросы. Но, к участию в программе могут быть допущены не все.

Такое право предоставляется:

- Компаниям, имеющим уставные документы, орган управления, аккредитацию в банках и действующую лицензию на выполнение операций, которые относятся к добровольному страхованию.

- Брокерам и агентам, являющимися официальными представителями компаний, имеющими право от их имени заключать страховые договора.

- Дееспособным гражданам РФ, достигшим совершеннолетия. До 14 лет их интересы представляют родители или опекуны.

- Иностранцам, имеющим РВП или ВНЖ.

- Предпринимателям, осуществляющим отношения с наемными рабочими на основе договоров. Плюс к этому лицензия и ИНН.

Страхование жизни

Налог на прибыль. В соответствии с п.16 ст.255 НК РФ к расходам на оплату труда относятся суммы платежей (взносов) работодателей по договорам долгосрочного страхования жизни, если такие договоры заключаются на срок не менее 5 лет и в течение этих 5 лет не предусматривают страховых выплат, в том числе в виде рент и (или) аннуитетов (за исключением страховой выплаты, предусмотренной в случае наступления смерти застрахованного лица), в пользу застрахованного лица. Таким образом, НК РФ не признает расходами для целей налогообложения договоры страхования жизни, заключенные на срок менее 5 лет, договоры страхования сроком действия более 5 лет, но предусматривающие выплату ренты (аннуитетов) ранее чем через 5 лет, или при расторжении договора страхования.

Предельный размер платежей, включаемых в состав расходов на оплату труда, составляет 12% от фонда оплаты труда.

Пример 4. Организация заключила со страховой компанией договор долгосрочного страхования жизни сроком на 8 лет. Сумма страховой премии составляет 92 000 руб. Фонд оплаты труда в организации составляет:

за I квартал – 20 000 руб.;

за полугодие – 45 000 руб.;

за 9 месяцев – 78 000 руб.;

за год – 115 000 руб.

В октябре 2003 г. было заключено дополнительное соглашение к договору, в связи с которым срок договора устанавливался 4 года.

При перечислении страховой премии в учете оформлена запись: Дебет 97, Кредит 76 – на сумму 42 000 руб. Ежеквартально в учете будет оформляться запись: Дебет 26, Кредит 97 – на сумму 92 000 / 8 / 4 = 2875 руб. Результаты расчетов приведены в табл. 3.

Таблица 3

Период | Сумма расходов на страхование, руб. | Фонд оплаты труда, руб. | Предельная величина расходов настрахование, руб. | Расходы, не принимаемые для целей налогообложения, руб. |

I квартал | 2 875 | 20 000 | 2 400 | 475 |

II квартал | 2 875 | 25 000 | ||

Полугодие | 5 750 | 45 000 | 5 400 | 350 |

III квартал | 2 875 | 33 000 | ||

9 месяцев | 8 625 | 78 000 | 9 360 | 745 |

IV квартал | 2 875 | 37 000 | ||

Год | 11 500 | 115 000 | - | 11 500 <**> |

<**> В связи с тем что срок договора стал менее 5 лет, вся сумма расходов на страхование не включается в расчет налогооблагаемой базы по налогу на прибыль. На сумму образовавшейся постоянной разницы будет сформировано постоянное налоговое обязательство.

ЕСН. Согласно пп.7 п.1 ст.238 НК РФ не подлежат налогообложению суммы страховых платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей. Таким образом, суммы платежей по таким договорам независимо от суммы и срока договора ЕСН облагаться не будут.

НДФЛ. В соответствии с п.1 ст.213 НК РФ не подлежат налогообложению страховые выплаты в связи с наступлением страхового случая по добровольному долгосрочному (на срок не менее 5 лет) страхованию жизни, не предусматривающим страховых выплат, в том числе в виде рент и (или) аннуитетов (за исключением страховой выплаты, предусмотренной в случае наступления смерти застрахованного лица), в пользу застрахованного лица. Суммы страховых выплат по договорам добровольного долгосрочного страхования жизни, заключенным на срок менее 5 лет, не учитываются при определении налоговой базы, если суммы страховых выплат не превышают сумм внесенных физическими лицами страховых взносов, увеличенных на сумму, рассчитанную исходя из действующей ставки рефинансирования Банка России на дату заключения указанных договоров.

В противном случае разница между указанными суммами учитывается при определении налоговой базы и подлежит налогообложению у источника выплаты по налоговой ставке 35%.

Если договор добровольного долгосрочного страхования жизни расторгается до истечения пятилетнего срока его действия и физическому лицу возвращается денежная (выкупная) сумма, то разница между суммой выкупа и суммой внесенных взносов подлежит обложению налогом на доходы у источника выплаты.

Принципы обязательной формы страхования

Для обязательного страхования характерны пять принципов:

- Обязательность. Диктуется соответствующим законодательным актом.

- Сплошной охват населения. Для этого происходит регистрация застрахованных, устанавливаются определенные сроки внесения страховых премий.

- Независимость от внесения оплаты. Если застрахованное лицо не внесло полагающийся платеж, обязательное страхование не перестает действовать. Страховая премия будет взыскана в судебном порядке с начислением пени за просрочку.

- Бессрочность. Страховой период заканчивается только с гибелью страхователя либо его имущества.

- Фиксированный показатель страхового покрытия. Стоимость возмещения – это либо абсолютная величина, либо какой-то четкий процент от внесенных страховых сумм.

Добровольное страхование

Полис ДМС действует для юридических и физических лиц, которые могут обращаться для финансовой защиты в любую страховую компанию. Программы страхования:

- Личное — страхование физических лиц на случай проблем со здоровьем, потери жизни. Возраст застрахованных — 3-75 лет. Выгодоприобретатели — страхователь, прямые наследники. Перечень рисков клиент выбирает самостоятельно. Для подтверждения наступления страхового случая нужна справка медучреждения. СК берет на себя обязательства по уплате возмещения в пределах суммы, установленной в договоре. Виды страховок — ДМС, туристическое, от несчастного случая, страхование жизни (рисковое, накопительное).

- Имущественное. Объекты — движимое, недвижимое имущество (собственное, арендованное, в доверительном управлении), материальные ценности. Выгодоприобретатели — страхователи, третьи лица. Размер возмещения устанавливается в договоре, зависит от стоимости объекта и не может превышать сумму реального ущерба. СК может компенсировать полную стоимость поврежденного или утраченного имущества (расходы по его восстановлению), доходы, не полученные страхователем из-за страхового случая.

- Страхование ответственности — возмещение ущерба, причиненного личности или имуществу третьих лиц. Этот вид страховых услуг актуален для владельцев городских квартир, где существует риск аварии коммуникаций, грузоперевозчиков (порча багажа, просрочка доставки груза), предпринимателей, заемщиков (риск неисполнения обязательств).

Добровольное страхование действует определенный временной период (от нескольких дней до нескольких лет). Страховой фонд формируется за счет взносов страхователей и средств самой СК. Заключение договора подтверждается полисом.

Оставить заявку

Понятие “страхование”

Страхованием называют весь комплекс страховой деятельности (первичное страхование, перестрахование, взаимострахование, сострахование), который направлен на страховую защиту.

Более емкое определение: отношения, которые устанавливаются между страховщиком и страхователем для защиты имущества и частных, и юридических лиц (имеются в виду только застрахованные) при наступлении страхового случая в счет специальных денежных фондов. Они формируются из отчисляемых страхователями премий или взносов.

Выделяются две формы страхования – обязательная и добровольная. О них мы поговорим далее, а пока рассмотрим классификацию видов этого явления.

Почему банки навязывают заемщикам страховые полисы?

Добровольное страхование — это необязательная дополнительная услуга, от которой заемщик может отказаться. Кредитор не вправе навязывать клиенту платные опции. Тем не менее финансовое учреждение сохраняет за собой право ужесточить условия кредитования, если заемщик откажется от полиса.

Продажа страховок выгодна банкам по нескольким причинам:

- От реализации услуг партнеров кредиторы получают комиссионные выплаты. При оформлении займов банки рекомендуют воспользоваться полисами определённых компаний, с которыми сотрудничают.

- Страхование гарантирует возврат займов. При наступлении страховых случаев часть обязательств возлагается на страховщика. В итоге полис снижает финансовые риски кредиторов.

- Страховка повышает стоимость кредита. Зачастую банки и страховые компании входят в единые холдинги, чья выручка напрямую зависит от согласованных действий их участников.

Страхование кредитов, безусловно, имеет множество преимущество, но выгоду заемщик может получить только при наличии реальных рисков. В противном случае страхование должно сопровождаться существенным улучшением условий кредитования. Оформлять полис без снижения процентной ставки экономически нецелесообразно.

Заключение

Законодательством предусмотрено как обязательное, так и добровольное соцстрахование. Граждане, решившие застраховать какой-либо объект добровольно, должны выбрать подходящую страховую компанию и заключить с ней договор на определенный срок. Периодичность страховых взносов и их величина зависит от страховщика.

Все условия должны быть прописаны в договоре страхования. Застраховать в добровольном порядке можно как жизнь и здоровье, так и различное имущество. При наступлении страхового случая все расходы несет страховщик, который обязан их возместить страхователю. Существуют ситуации, при которых страхование имущества невозможно, либо при наступлении страхового случая, страховщик не оплачивает расходы.