Какой случай является нестраховым по ОСАГО

Страховой случай по ОСАГО, это ДТП, в котором:

a) виновником является лицо, имеющее действующий страховой полис автогражданки;

b) используется ТС, указанное в страховом полисе;

c) пострадавшей стороне нанесен вред жизни/здоровью/имуществу;

d) обстоятельства возникновения ДТП являются стразовым риском и не порождают обязательства страховщика по договору.

Нестраховой случай при ДТП

Нестраховыми также могут признаваться и случаи нанесения ущерба в аварии, если обстоятельства его нанесения не входят в число страховых рисков. Таковыми нестраховыми событиями, согласно п. 2 ст. 6 ФЗ № 40, считаются факты ДТП:

- с причинением вреда при использовании иного ТС, не указанного в полисе;

- произошедших в результате испытаний/тренировок/соревнования на специальных трассах;

- произошедшие в результате перевозки спецгрузов, если такой риск по закону подлежит отдельному страхованию;

- в которых виновный водитель причинил вред собственному ТС/прицепу/своему грузу или имуществу;

- в результате которого вред нанесен жизни/здоровью/имуществу пассажиров, если такой ущерб подлежит возмещению перевозчиком;

- в результате которого пострадали только здания/сооружения, имеющие культурное значение, антиквариат, ценные бумаги и наличные деньги, объекты интеллектуальной собственности.

Если у стоящего автомобиля откроется дверь

Под использованием транспортного средства, как указано в ст. 1 Закона N 40-ФЗ, понимается эксплуатация транспортного средства, связанная с его движением в пределах дорог (дорожном движении), а также на прилегающих к ним и предназначенных для движения транспортных средств территориях (во дворах, в жилых массивах, на стоянках транспортных средств, заправочных станциях и других территориях). Эксплуатация оборудования, установленного на транспортном средстве и непосредственно не связанного с участием транспортного средства в дорожном движении, не является использованием транспортного средства.

Очевидно, что стоящее на месте транспортное средство нельзя рассматривать как использование транспортного средства, поскольку движение в пределах дорог не осуществляется.

Согласно п. 1.2 Постановления Правительства РФ от 23.10.1993 N 1090 “О правилах дорожного движения” под дорожным движением понимается совокупность общественных отношений, возникающих в процессе перемещения людей и грузов с помощью транспортных средств или без таковых в пределах дорог.

Термин “эксплуатация транспортного средства”, как видно из определения, приведенного в ст. 1 Закона N 40-ФЗ, является более широким, нежели термин “использование транспортного средства”.

Кроме того, согласно определению “эксплуатация оборудования, установленного на транспортном средстве и непосредственно не связанного с участием транспортного средства в дорожном движении, не является использованием транспортного средства”.

Открывание и закрывание дверей стоящего автомобиля непосредственно не связано с его движением, так как происходит в момент его остановки, таким образом, выходит за пределы понятия “использование транспортного средства” и является частным случаем его эксплуатации.

Исходя из сказанного, следует, что причинение вреда при подобной эксплуатации транспортного средства не является страховым случаем по договору ОСАГО, и значит, вред потерпевшему будет возмещать не страховая компания, а непосредственно причинитель вреда.

Несмотря на приведенную аргументацию, суды признают возникновение гражданской ответственности при подобных обстоятельствах страховым случаем по договору ОСАГО (Постановления ФАС Московского округа от 03.09.2007, 10.09.2007 N КГ-А40/8620-07, ФАС Северо-Западного округа от 16.09.2008 N А56-37761/2007, от 20.12.2007 N А56-2358/2007).

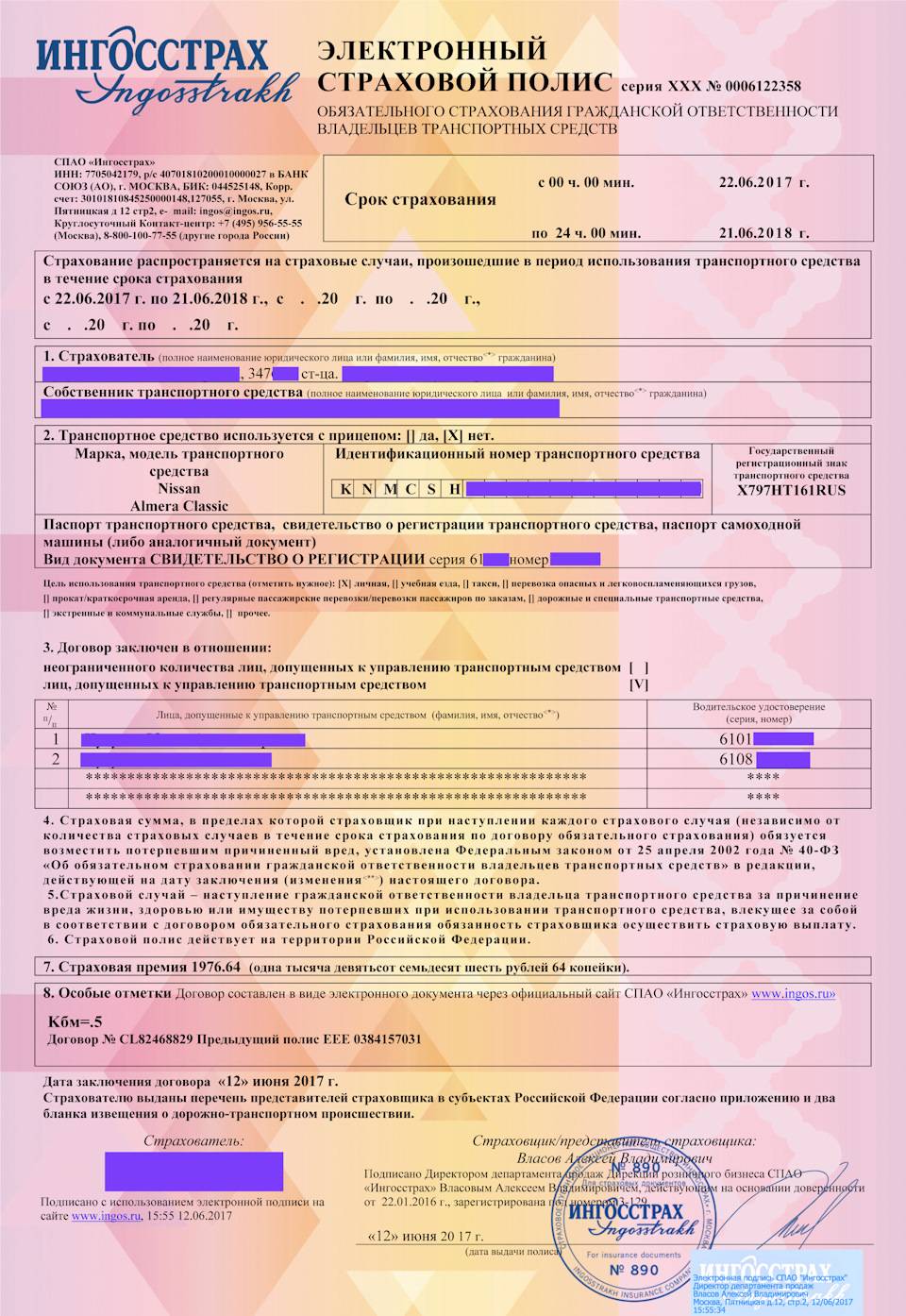

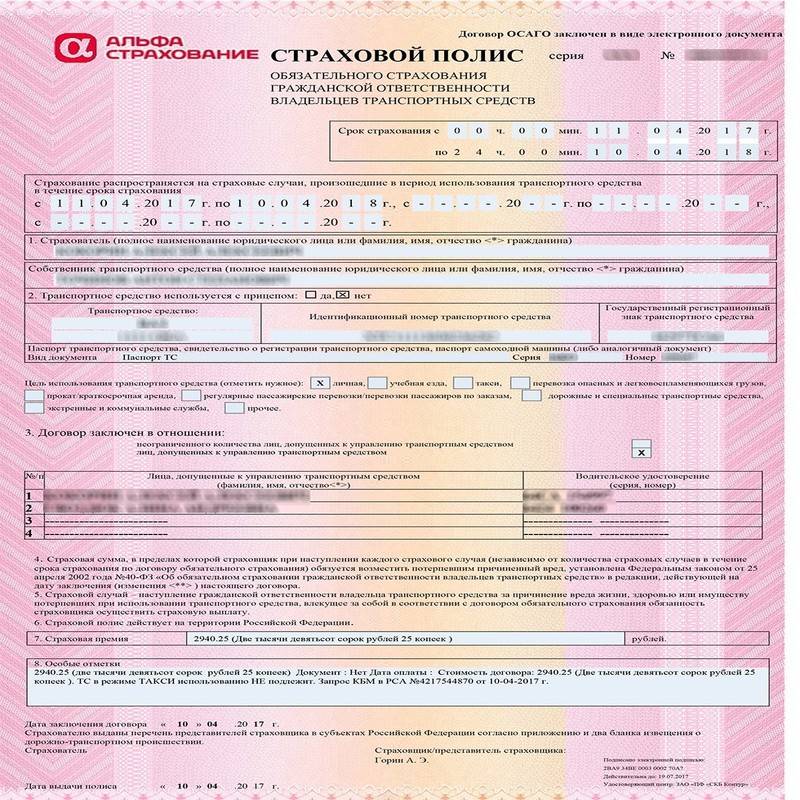

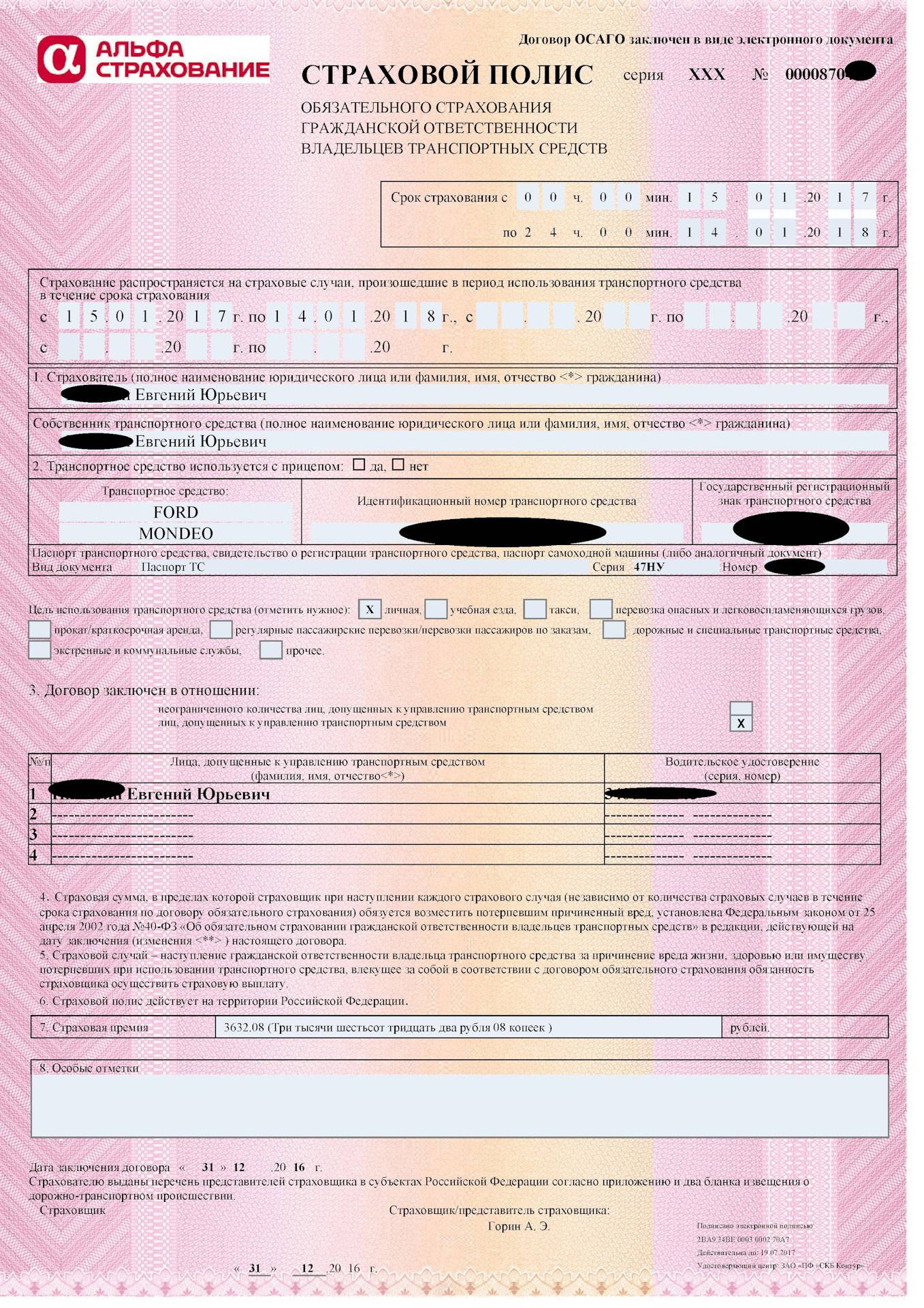

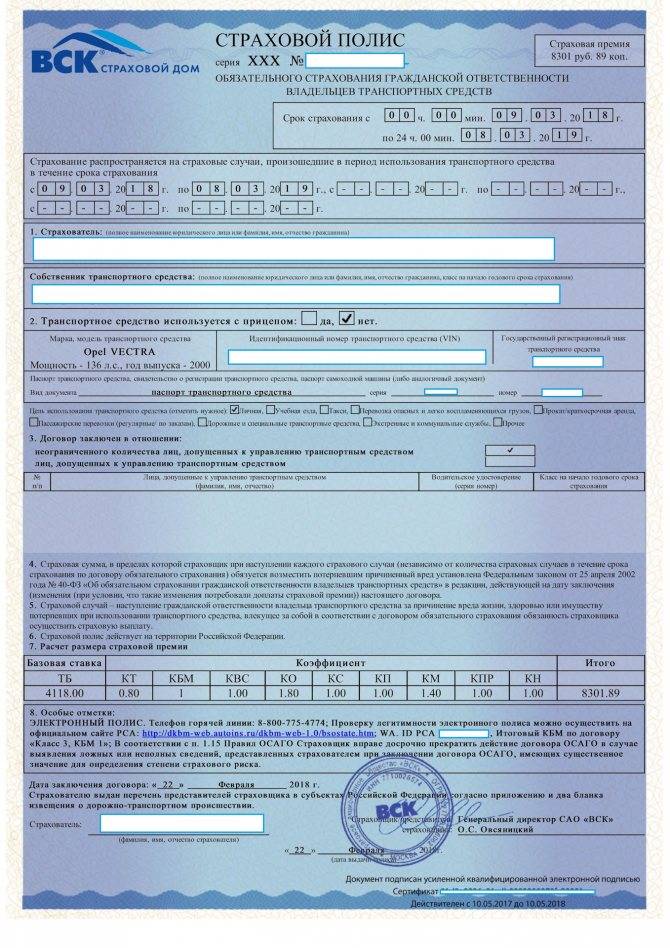

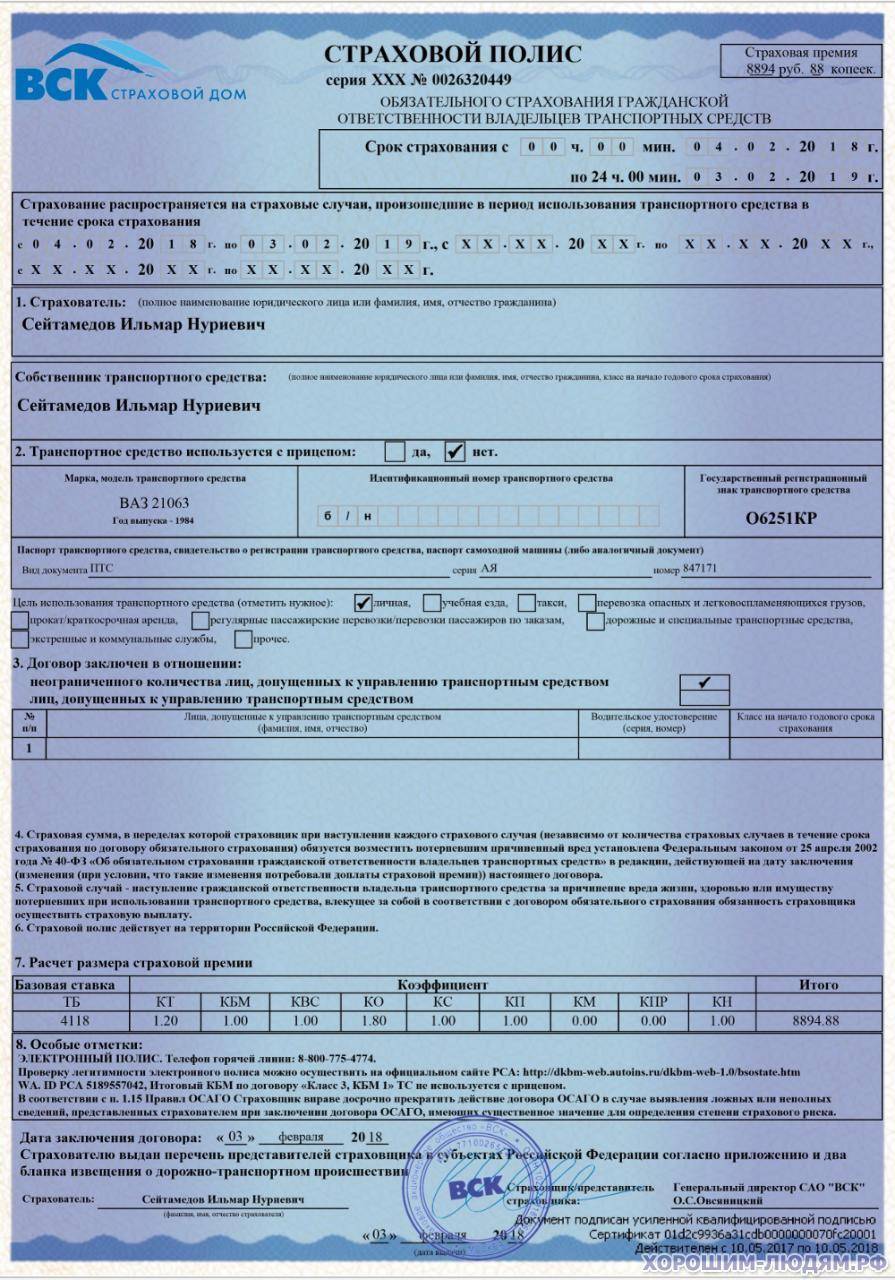

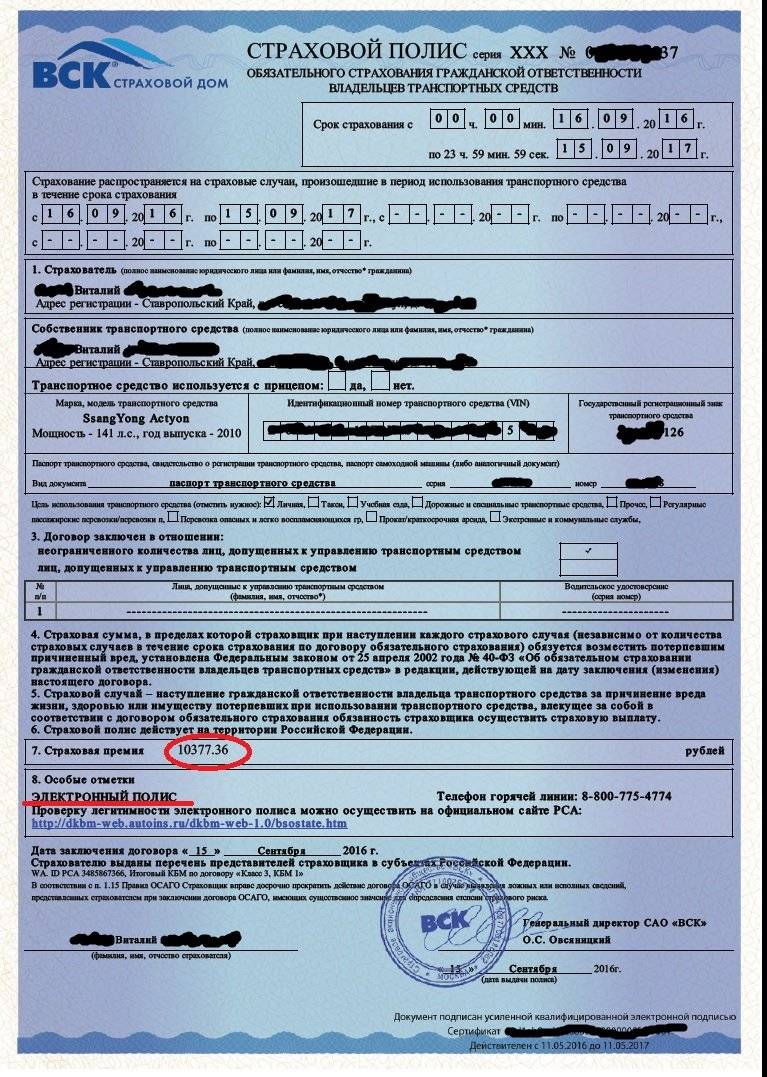

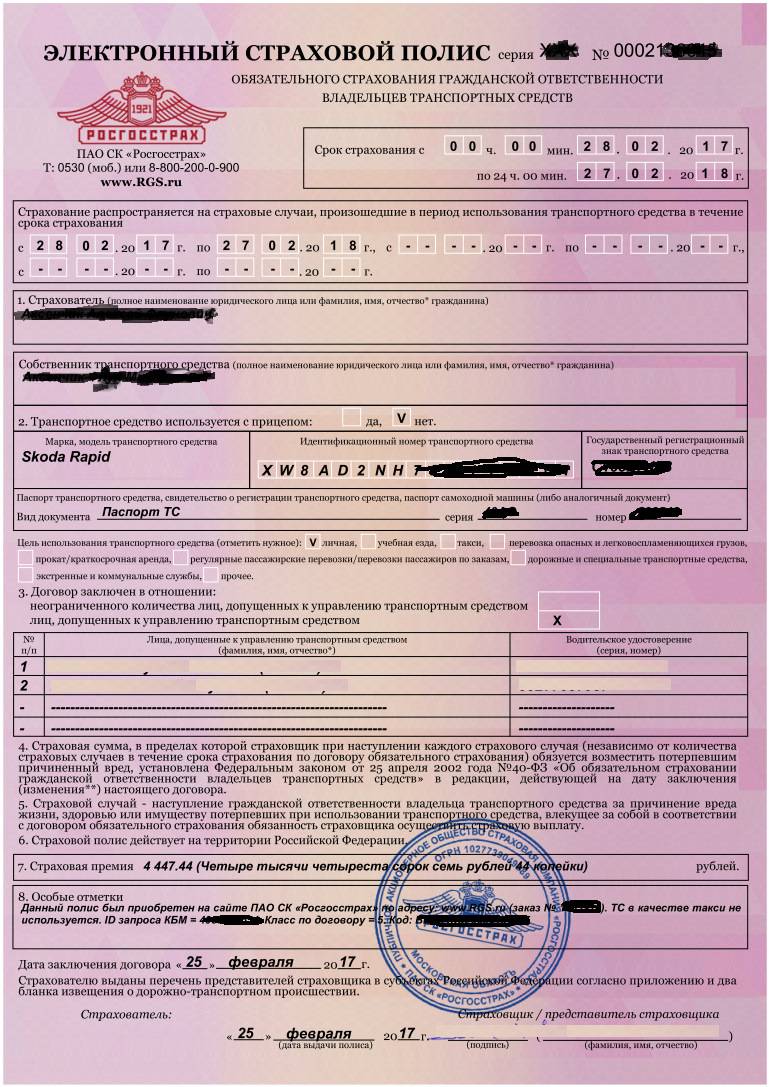

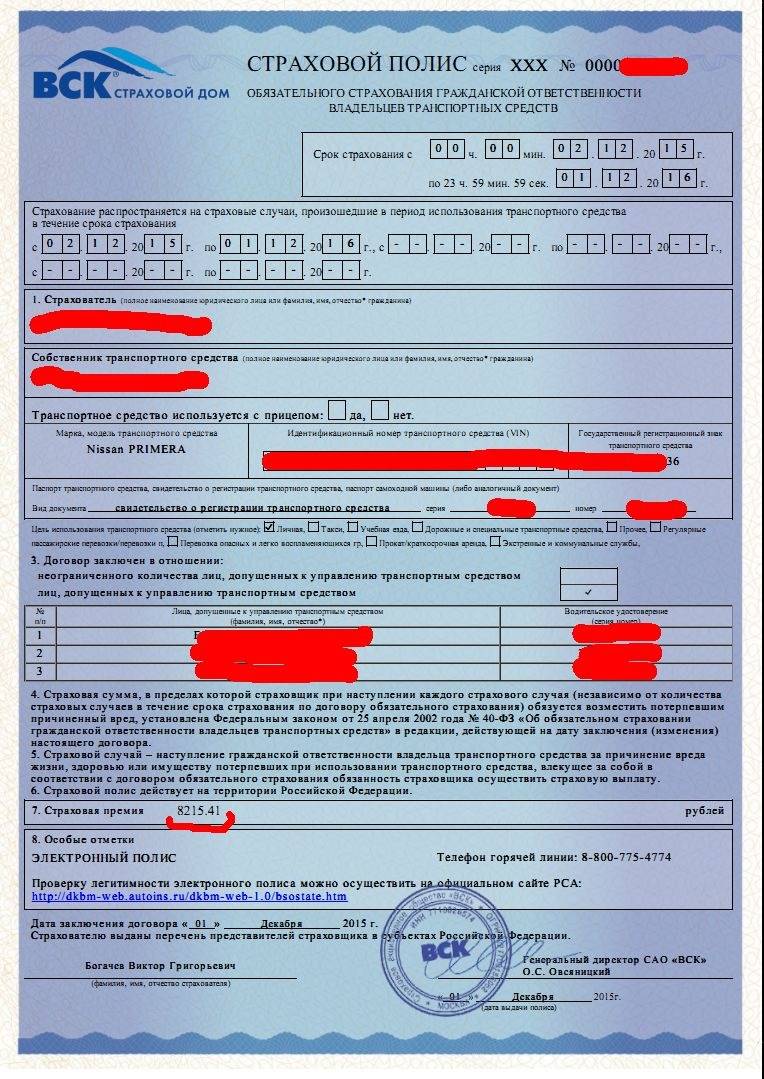

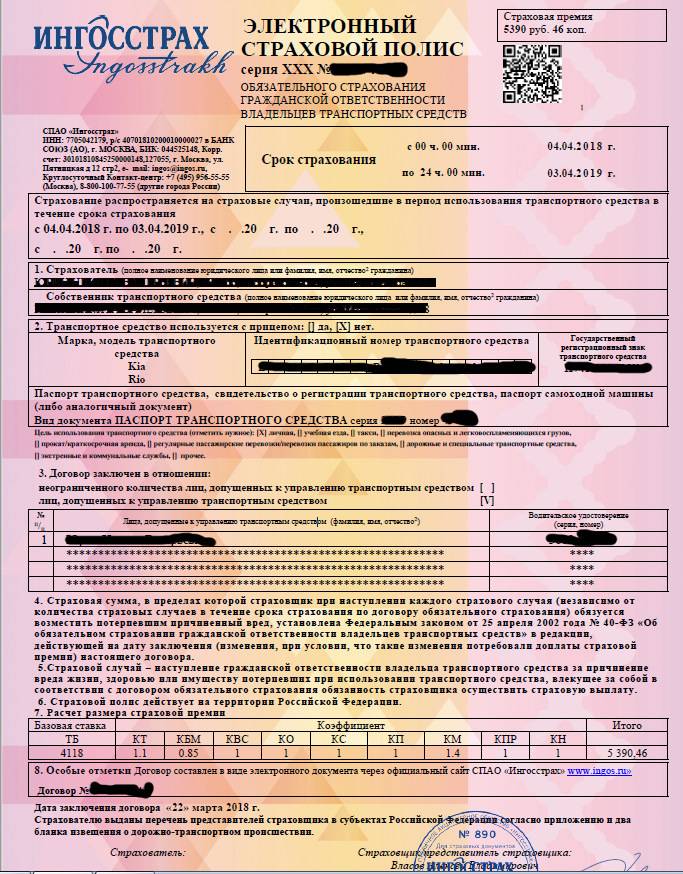

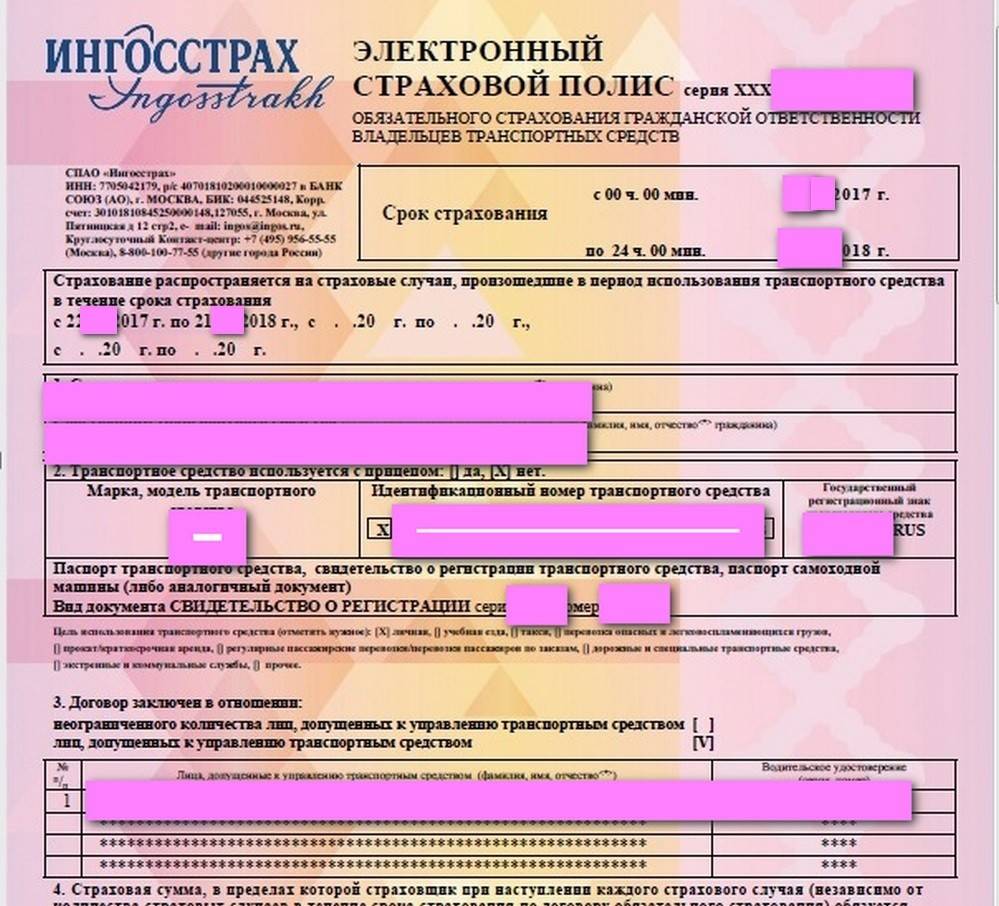

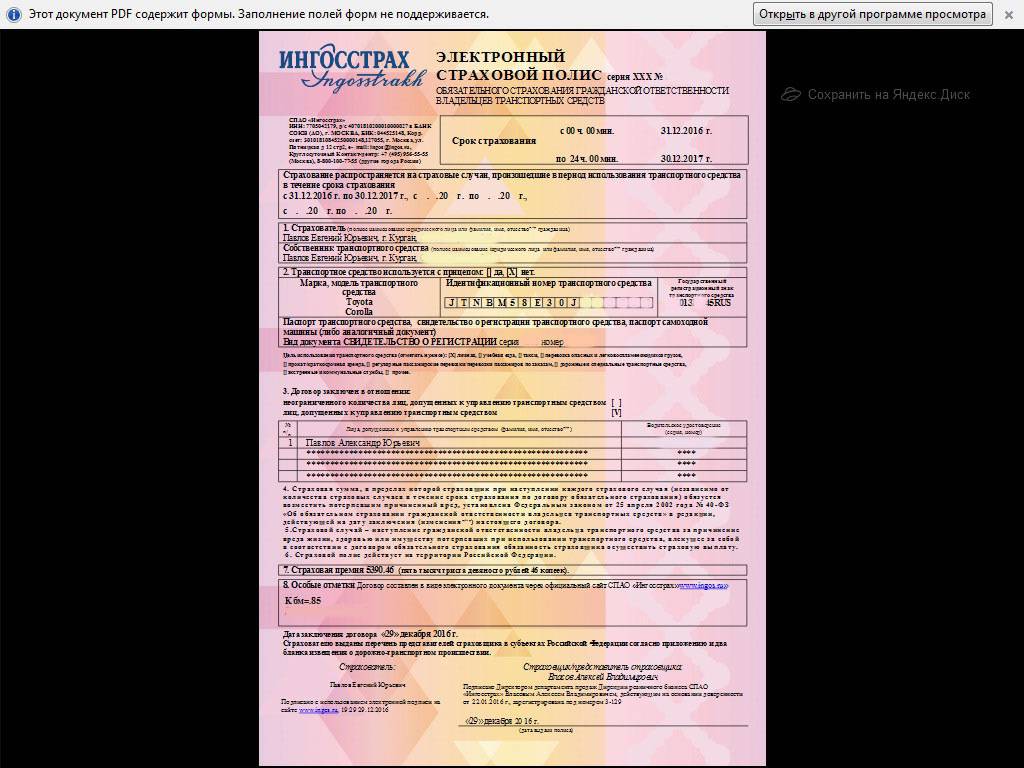

Существенные условия

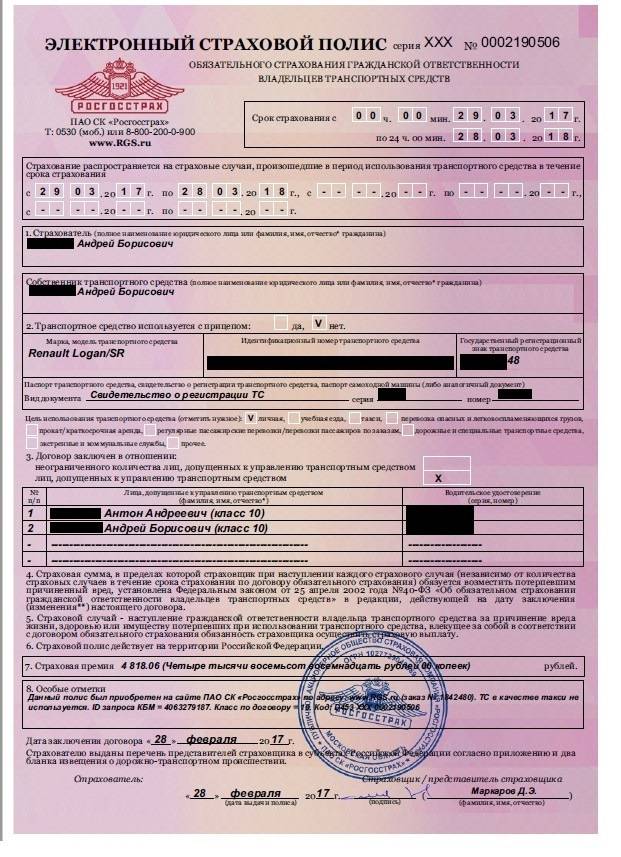

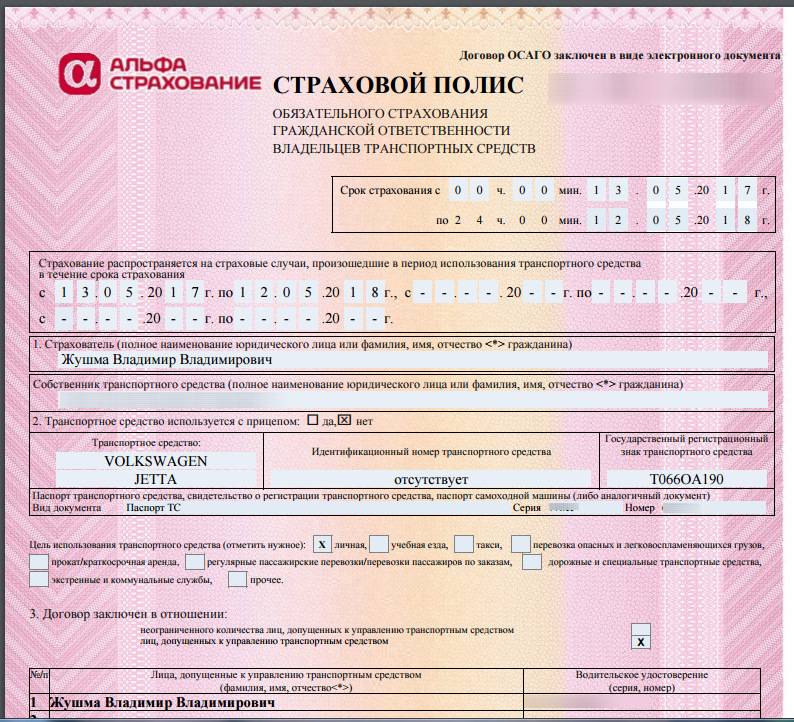

Заключать договора можно как для получения годового полиса, так и услуги с правом использования ею в течение 3 лет.

Кроме того выдаются полисы по обязательному автогражданскому страхованию также и для машин с транзитными номерами. Это требуется для того, чтобы действия водителя были защищены на краткий период, когда он покупает машину и направляет ее к месту регистрации в ГИБДД.

Также полисы ОСАГО следует разделить на те, которые выписываются с определенными ограничениями и те, которые выдаются без каких-либо ограничений.

К существенным условиям при заключении договора со страховой компанией следует относить:

- Объект страхового соглашения – автомобиль, подлежащий защите при управлении им.

- Список случаев, которые признаются компанией страховыми, при наступлении которых она будет платить страховку – все случаи ДТП.

- Стоимость договора, которая всегда будет рассчитываться индивидуально по следующим составляющим:

- неизменный базовый тариф;

- КБМ водителя;

- категории шофера – уровень его мастерства;

- мощность ТС;

- регион, где был поставлен на регистрационный учет автомобиль;

- период, сколько уже используется авто или будет использоваться, в том числе и сезонность использования;

- были ли получены какие-то выплаты по предыдущему полису водителем.

- Срок действия договора.

- Размер страховых выплат при наступлении страхового случая.

При этом, что касается исключений среди страховых случаев, то их можно свести в единой таблице.

Исключения – случаи, не считающиеся страховыми по полису ОСАГО:

| Случай | Особенности, основания для отказа в выплате страховки |

| Аварии с участием застрахованной машины, которые не были указаны в договоре. | Речь идет о машинах-участницах ДТП, которые не указаны в договоре. Такие случаи не оплачиваются. Оплачиваться будут только те ситуации, где участницей аварии была машина, указанная в договоре. |

| ДТП, которые происходят на спортплощадках или на закрытых автодорогах. | Случаи соревнований, либо испытаний машин. |

| Ущерб при некоторых грузоперевозках. | Если груз отдельно не был застрахован, значит, этот ущерб не возмещается. |

| Вред имуществу при погрузочно-разгрузочных работах. | Работы грузчиков не относятся к гражданской ответственности водителя. |

| Вред работнику, который был ему причинен в момент исполнения им трудовых обязанностей. | Если водитель является оформленным шофером в какой-либо транспортной компании, то для таких случаев действуют свои страховки. |

| Возмещение морального вреда, упущенных выгод после ДТП. | Моральный вред и упущенные доходы не относят к гражданской ответственности водителя. |

| Ущерб пассажирам. | На случай возмещения пассажирских ущербов действует обычно страховка КАСКО или ДСАГО. |

Главные принципы страховки по ОСАГО

ОСАГО страхует ваше поведение за рулем: если авария совершена по вашей вине, ущерб пострадавшим в ДТП будет возмещен из средств СК в пределах лимитов страхования. Для потерпевшей стороны наличие страховки — гарантия того, что причиненный ущерб будет возмещен в любом случае.

Еще один принцип страховки ОСАГО — наличие виновной и пострадавшей сторон. Это обязательно для установления страхового случая. ОСАГО страхует ответственность на дороге. Если нет виновных и потерпевших — значит, нет факта наступления ответственности. В такой ситуации страховка не работает.

Если виновный в происшествии скроется с места аварии, это не означает отсутствие страхового случая. Факта наличия виновника ДТП достаточно для получения страховки.

Страховка по ОСАГО не работает на возмещение морального вреда после ДТП. Страховым случаем для выплат признается только материальный вред.

И еще одно важное правило — страховка ОСАГО не работает на покрытие ущерба виновной в ДТП стороны. То есть, если виновник аварии также повредил свой автомобиль, страховая возместит ущерб только потерпевшей стороне

Ремонтировать свою машину он будет за свой счет. Если максимального лимита в 400 тысяч не хватает на покрытие ущерба, оставшаяся сумма взыскивается с виновного лица в судебном порядке.

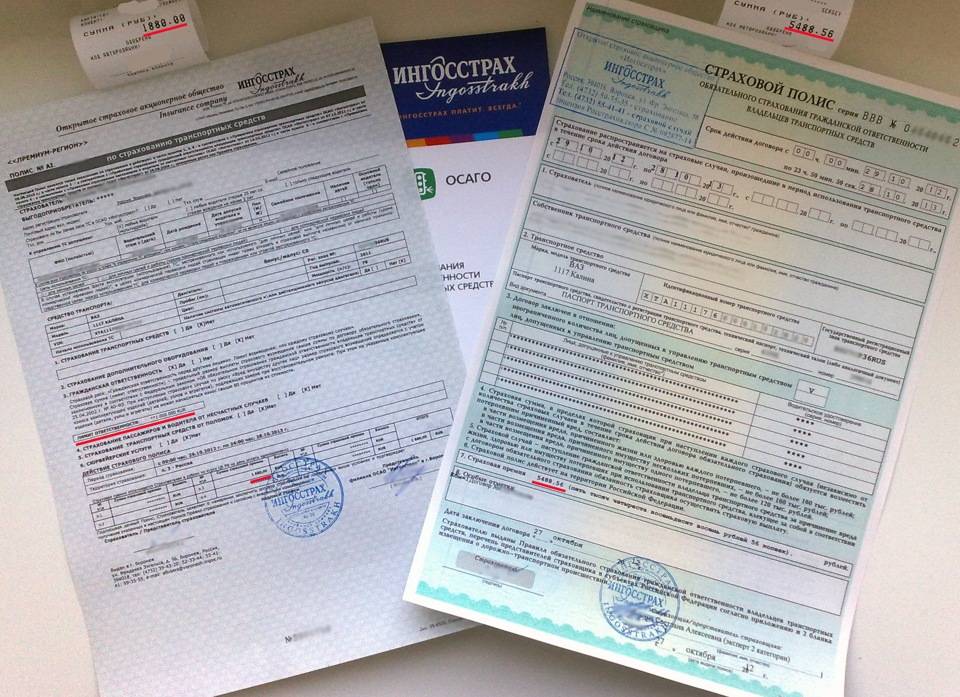

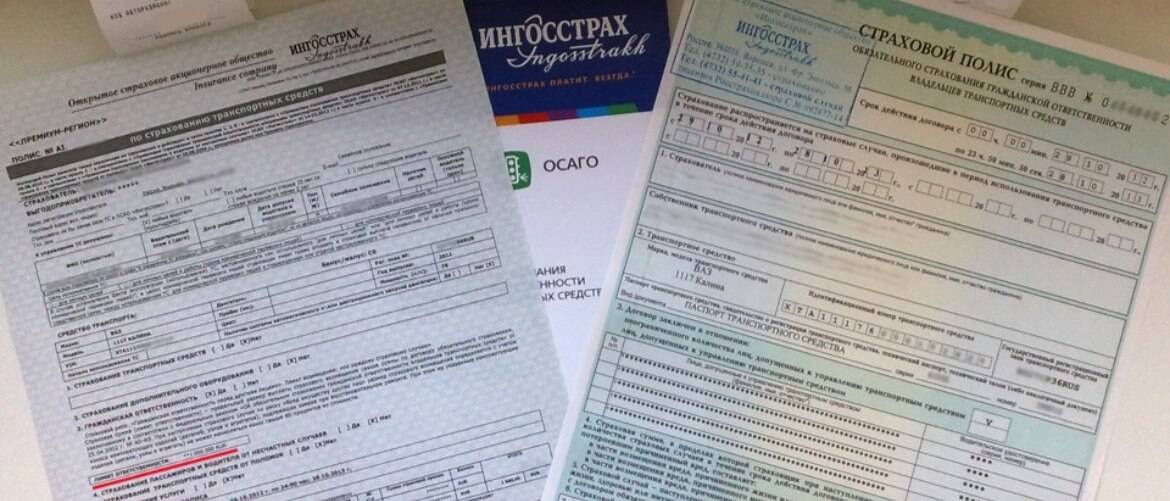

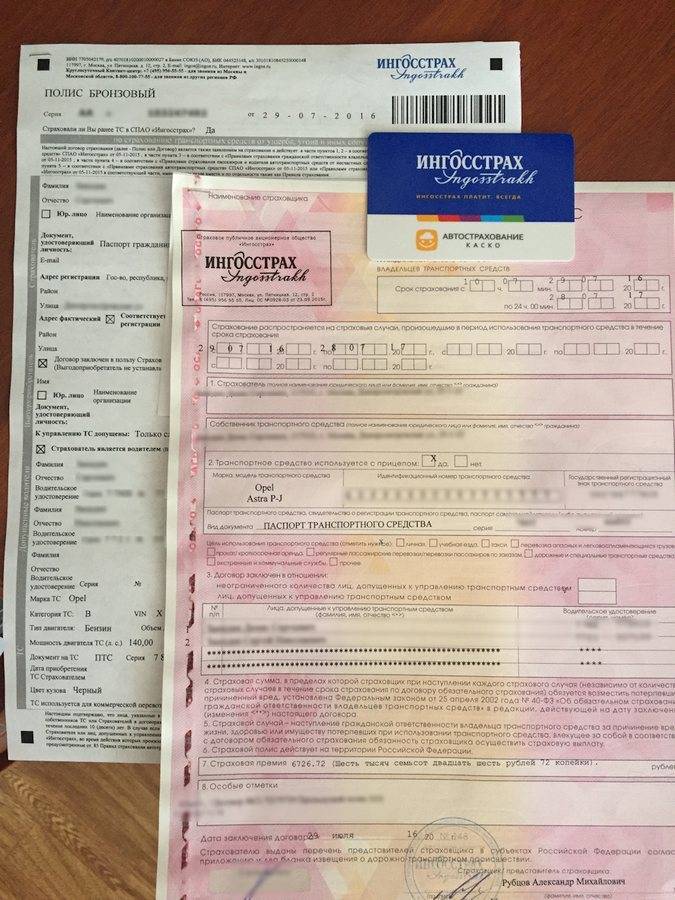

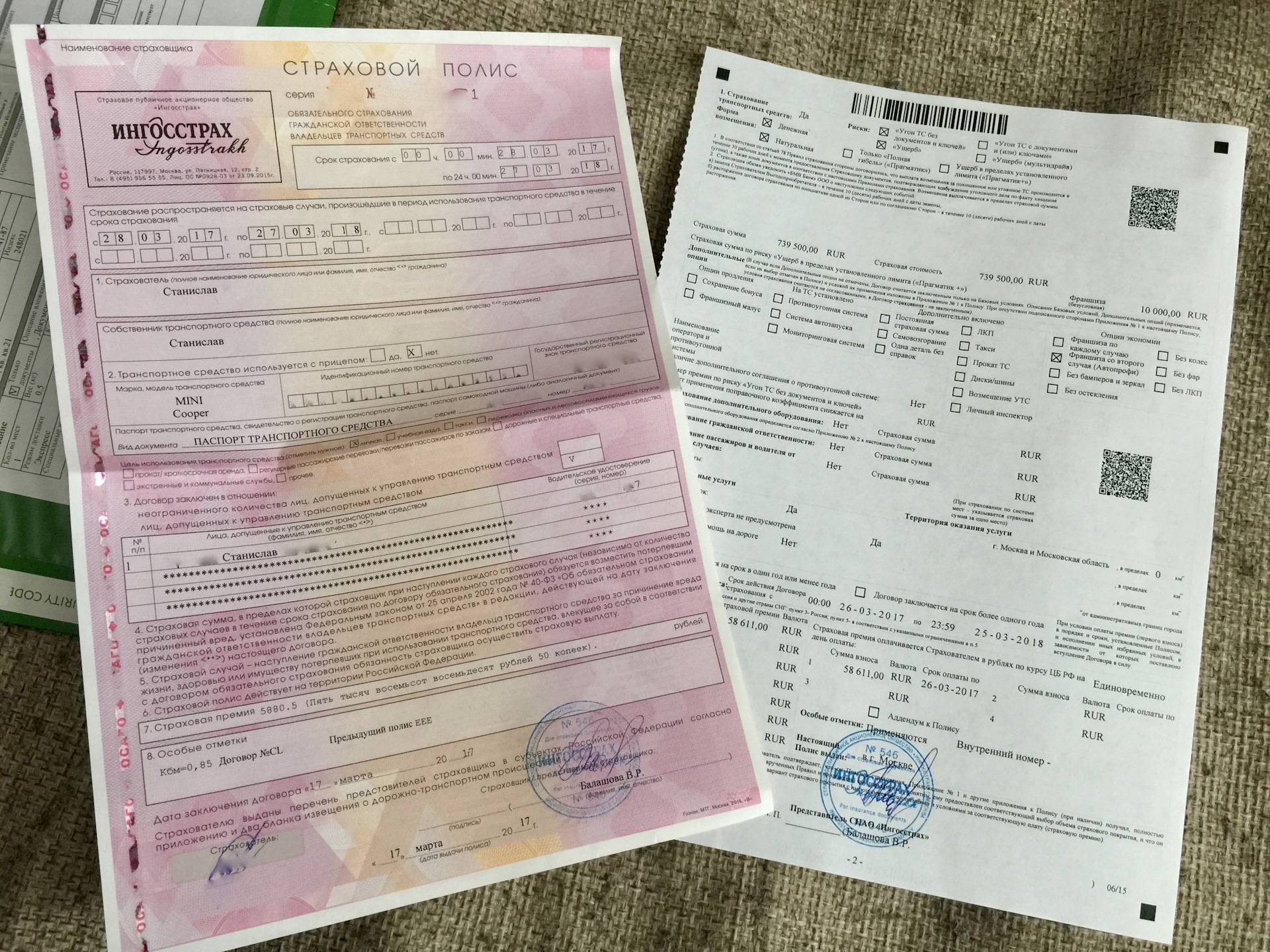

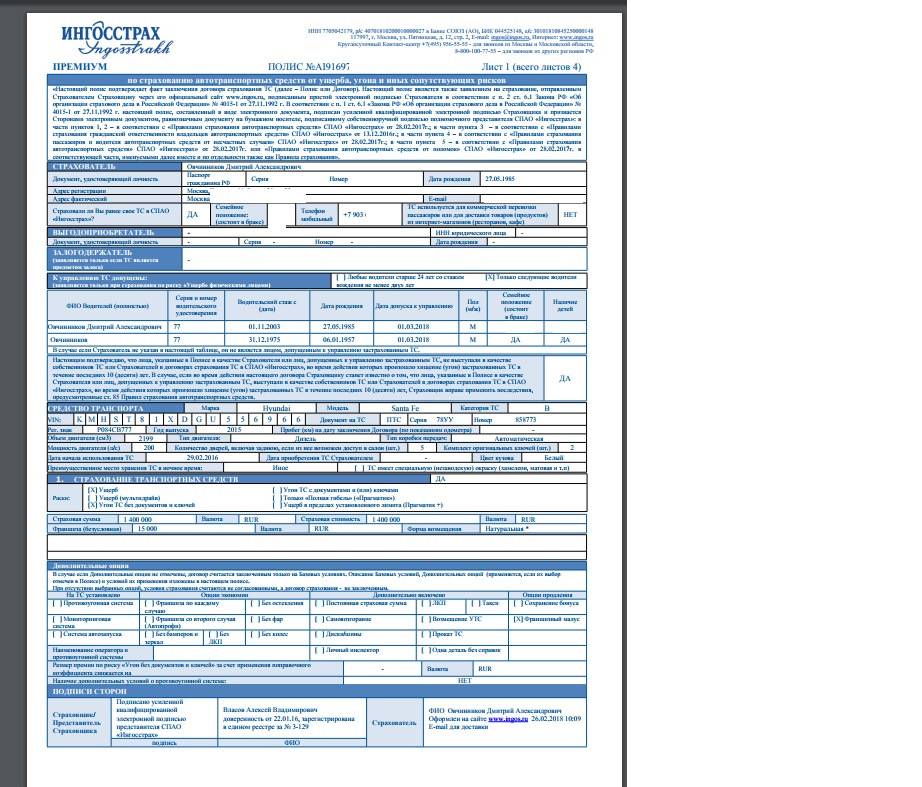

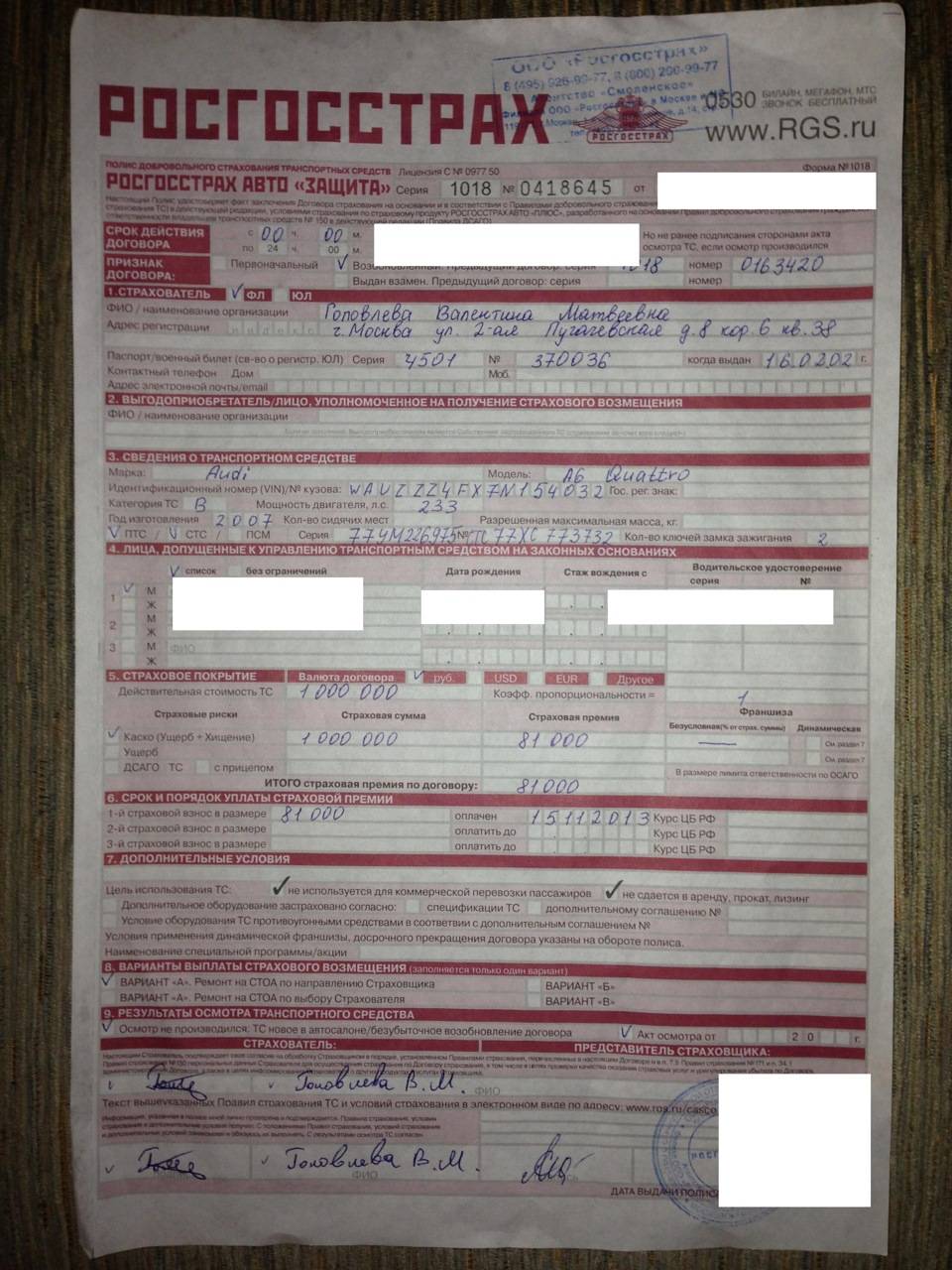

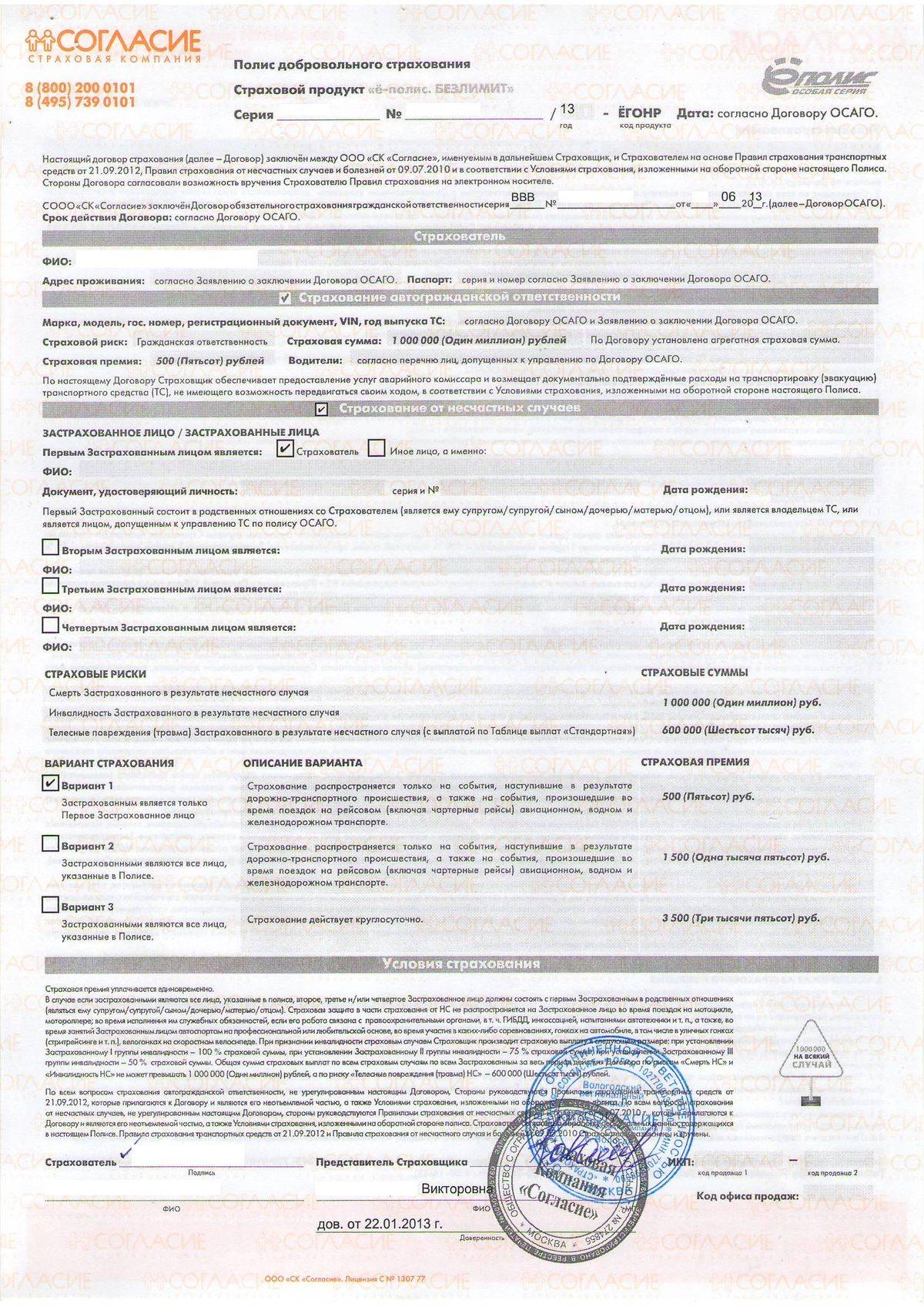

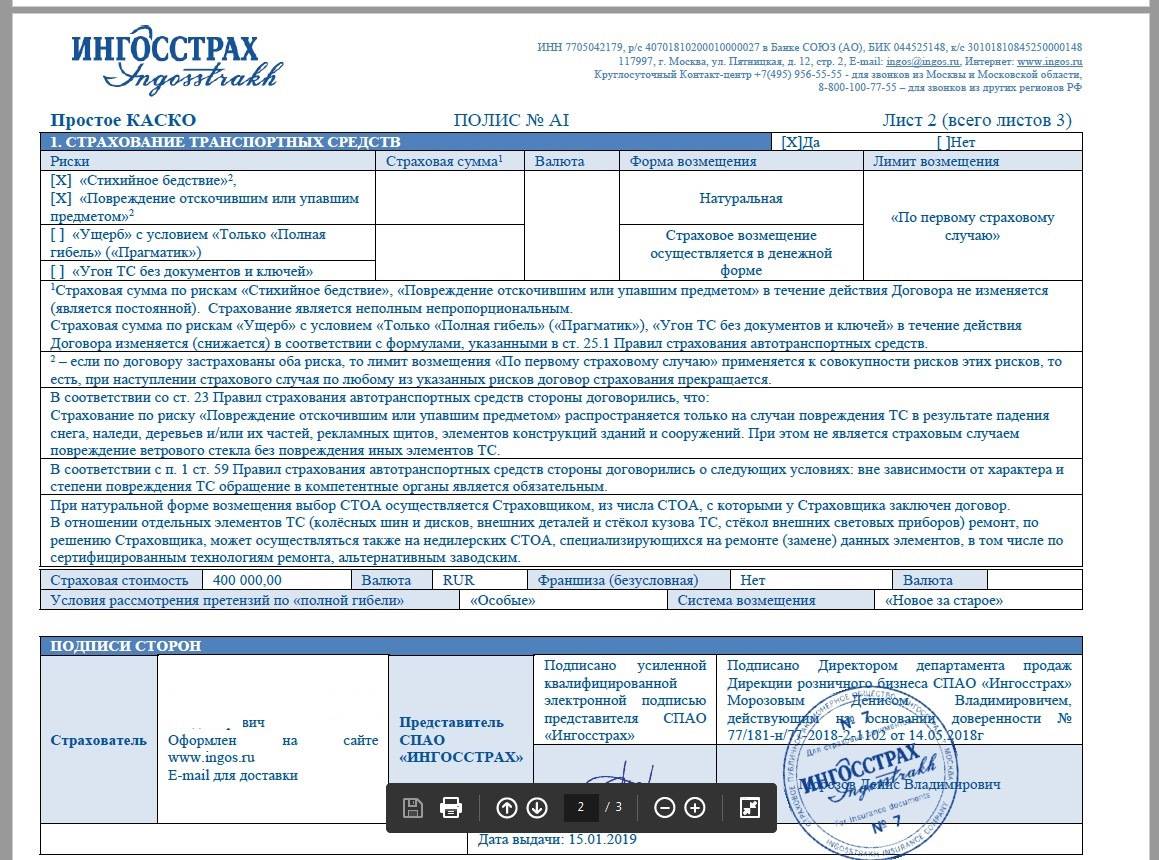

Страхование КАСКО и обязанности страховой компании при данном виде страховки

КАСКО – добровольный вид страхования автомобиля. Стоимость определяется индивидуально и зависит от износа ТС, франшизы, оценочной стоимости независимым экспертом.

При страховании КАСКО страховая компания покрывает максимально количество возможных рисков:

- случаи повреждения собственного автомобиля при ДТП;

- пожар в следствии, несчастного случая или умышленного поджога третьими лицами;

- природные стихийные действия;

- повреждения лакокрасочного покрытия автомобиля за счет попадания камней на дороге, падение сверху предметов с нанесением ущерба;

- действия третьих лиц – кража деталей, бой стекла, повреждение кузова.

- угон застрахованного транспортного средства.

Проблемы

Страховая отказывается заключить договор

Бывают ситуации, когда страховщик отказывает обратившемуся лицу в заключении с ним обязательного договора ОСАГО. Если вы попали в такую ситуацию, то первым делом затребуйте письменный мотивированный отказ в заключении с вами этого соглашения.

Если отказ первоначально прозвучал в устной форме, то неплохо, если это произошло при свидетелях, так как в дальнейшем это поможет вам отстоять свои права.

Отказ в подавляющем большинстве случаев страхователь получает в том случае, когда отказывается от навязанных ему дополнительных платных и необязательных видов страхования. Но, такие действия страховщика неправомерны, так как согласно 2 пункта 16 статьи федерального закона, защищающего права потребителей, запрещено при приобретении одних товаров или услуг навязывать приобретение других товаров или услуг, так как каждый потребитель имеет право на свободный выбор.

Популярные причины отказа:

- В ближайшем времени ожидается повышение тарифов и расценок на страховые услуги. Страховые агенты в этом случае не хотят упустить дополнительную выгоду и ссылаются на отсутствие бланков или какую-либо другую несущественную причину.

- Вы отказались от заключения дополнительных к ОСАГО соглашений.

Кодекс об административных правонарушениях предусматривает ответственность за неправомерный отказ в заключении договора страхования.

Дополнительные к договору услуги: как отказаться?

Уже сообщалось о том, что дополнительные виды страховки, навязанные автовладельцу, когда он приходит заключить одно лишь ОСАГО – это незаконно, но что делать, если вдруг вы попали в такую ситуацию?

Во-первых, откажитесь от таких услуг, так как соглашаясь с ними вы тратите лишние деньги, а также еще больше утверждаете страховщика в том, что он сможет таким образом дополнительно подзаработать.

Во-вторых, потребуйте письменное заявление страховщика о вашем несогласии с навязанными услугами. При этом в тексте обязательно должно быть отражено то, что вам эти услуги не нужны и вам их навязывают.

В-третьих, пригласите кого-либо с собой к страховщику вкачестве свидетеля. Выбирая свидетеля, не приглашайте родственника. Пусть это будет коллега или же просто товарищ. В случае если дело дойдет до суда, то его слова будут более убедительны и восприняты судом не так скептически.

В-четвертых, на основании заявление составьте текст претензии, потребуйте расторжения дополнительных соглашений либо же заключения договора ОСАГО без них.

Таким образом, договор ОСАГО – это обязательный вид соглашения на оказание страховых услуг в случае ДТП. Без ОСАГО управление транспортным средством считается неправомерным и влечет наложение штрафных санкций.

Заключая договор автострахования, внимательно читайте все документы, чтобы предупредить навязывание дополнительных видов страховки, так как сегодня это довольно популярное нарушение закона со стороны страховых агентов. В случае, если при заключении договора вы получили отказ, то знайте, что это абсурд и отказать в заключении обязательного вида страховки вам никто не может. Защищайте свои права и интересы любым доступным вам способом.

Подписывать соглашение или нет?

Ответ на этот вопрос зависит от условий и суммы выплат по соглашению.

Что нужно знать?

- Во-первых, в Законе Об ОСАГО нет требования обязательно подписывать такое соглашение. Страховщик обязан возместить ущерб на основании вашего заявления о страховом возмещении: либо деньгами, либо направлением машины на ремонт. На это законом отводится 20 дней с момента принятия документов от потерпевшего в ДТП.

- Во-вторых, вы можете смело отказываться от подписания такого соглашения, несмотря на уговоры или угрозы от страхового агента. Например, вам могут сказать: «не подпишете соглашение – не получите денег».

- В-третьих, в соглашении часто указывают заниженную сумму покрытия убытков от ДТП. Если в реальности на восстановление автомобиля нужно 150 тысяч рублей, то страховая «насчитает» вам всего 90 тысяч. Расчёт на то, что владелец не может сходу определить реальный размер ущерба. Ну и сразу получит всю сумму компенсации. И по идее должен согласиться на предложенный страховщиком вариант.

Практика показывает, что в 90% случаев допсоглашение о выплатах ставит потерпевшего в невыгодное положение. Судите сами: экспертиза не проводится, оценка ущерба – на глаз, пункт о согласии с насчитанной суммой, пункт об отсутствии претензий к страховщику, пункт об исполнении обязанностей страховщика в полном объеме и надлежащим образом… Хотя по факту – это законный способ СК обмануть водителя и прикрыть свои тылы от судебных разбирательств. Думайте, стоит ли идти на поводу у страховой фирмы?

Я не подписал согласие на выплату – направят на ремонт?

Да, поскольку не соблюдено условие для перечисления страховых выплат на основании соглашения между сторонами.

Правда, в вашем случае могут быть другие условия по ФЗ № 40 Об ОСАГО. Например, полная гибель автомобиля (не подлежит восстановлению). Или удалённость СТО от места жительства потерпевшего – свыше 50 км, а организовать эвакуацию автомобиля к месту ремонта для страховщика слишком накладно.

В этих и других случаях вместо направления на ремонт вам всё же должны выплатить денежную компенсацию.

Что делать при наступлении страхового случая по ОСАГО

При наступлении страхового события пострадавшая сторона должна направить в свою страховую компанию заявление о расследовании происшествия и о выплате компенсации.

При отсутствии у виновника автостраховки вся сумма для погашения ущерба выплачивается им непосредственно.

Какие документы нужны

Для принятия заявления потерпевший должен в отведенный срок предоставить необходимый пакет документов. Если оба участника ДТП заключили контракт с одной и той же компанией, то процедура оформления СС будет проходить по упрощенной схеме.

Если же страховые компании разные, то потерпевшему понадобятся следующие документы:

Заявление с просьбой о выплате компенсации.

- Документ, удостоверяющий личность заявителя.

- Справка, выданная инспектором ГИБДД, или европротокол.

- Извещение о происшествии на дороге.

- Справка о ДТП.

При нанесении физического вреда человеку также необходимо приложить врачебное заключение.

Сроки обращения и рассмотрения

Чтобы не получить отказ от страховой компании на выплату ущерба, потерпевшая сторона должна обратиться с соответствующим заявлением в течение определенного периода времени. Данное правило также распространяется и на инициатора аварии.

Во избежание неприятных ситуаций лучше подавать заявление на компенсацию сразу после фиксирования факта ДТП.

С момента подачи заявления компания начинает рассматривать данный СС. Согласно законодательному акту «Об ОСАГО» окончательное решение должно быть принято не позднее чем через 20 дней с момента подачи заявления.

Выплаты

В настоящий момент страховые фирмы выплачивают ОСАГО только в натуральном виде. Это обозначает, что они оплачивают ремонт автомобиля или больничные счета, но не выдают денежную компенсацию непосредственно пострадавшей стороне.

Как правило, у каждой страховой фирмы есть список СТО, где пострадавший может осуществить оплаченный ремонт.

Исключением являются только случаи полной непригодности автомобиля и гибели человека.

Выплаты за СС в 2019 году:

- Вред здоровью и жизни человека – 500 тыс. руб.

- Расходы на погребение – 475 тыс. руб. близкому родственнику и 50 тыс. руб. дальнему.

- Вред имуществу – 400 тыс. руб.

- Возмещение ущерба на основе европротокола – 100 тыс. руб.

- Повреждение транспортного средства – 100 тыс. руб.

Что делать, если страховая компания отказывает в выплатах

Если страховая компания отказывает в выплатах на не законных основаниях, то у владельца транспортного средства есть несколько способов решения данной проблемы.

Порядок действий такой:

- Для начала необходимо получить письменное подтверждение отказа.

- Вместе с этим документом нужно отправить жалобу в РСА или Банк России.

- Если результата не будет, то необходимо подать иск в районный суд по месту нахождения страховой компании.

При подтверждении необоснованности отказа от выплат, страховщик обязуется выплатить компенсацию в полной мере. Вместе с ней он также обязан заплатить неустойку и пеню.

Страховой случай без ДТП: возможно ли это?

Согласно Закону «Об ОСАГО», когда факт ДТП не фиксируется документально, то не стоит рассчитывать, что страховая организация станет что-либо выплачивать.

Но здесь есть одно исключение из правил. Некоторые компании занимаются навязыванием своим клиентам различных дополнительных услуг, а среди таковых есть программы страхования от ущерба и от угона. Так что, если клиент решил дополнительно включить в свой полис одну из этих программ, то при наступлении страхового случая ему будет выплачиваться компенсация.

Напомним, чтобы точно получить выплату, необходимо четкое действие по алгоритму. Сначала внимательно осмотреть место ДТП, связаться с ГИБДД и со страховой компанией, ничего не трогать, зафиксировать место происшествия на камеру. Также следует найти свидетелей и взять у них контакты, посмотреть документы виновника, изучить протокол перед его подписанием. На протяжении 5 дней после ДТП обязательно обратиться в страховую компанию со справкой, которая подтверждает факт происшествия. В назначенное время будет проведена экспертиза, после чего страховая компания выдаст направление на ремонт.

Мы разобрались, какие случаи являются страховыми, а какие нет. Не стоит забывать, что страховщик по возможности попытается уклониться от выплаты, но внимательное изучение всех статей ФЗ «Об ОСАГО» по выплатам или поддержка автоюриста поможет этого не допустить.

Таким образом, получение компенсации при наступлении страхового случая имеет свои “подводные камни”

Водителю очень важно знать о них, чтобы всегда защитить свои права и по возможности оспорить решения компании, не исполняющей свои обязательства по договору

Возмещение убытков

Общие принципы возмещения убытков (вне зависимости от характера правонарушения) установлены ст. 15 ГК РФ. Согласно п. 1 данной статьи лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере.

В соответствии с п. 2 указанной статьи под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Согласно ст. 1 Федеральным законом от 25.04.2002 N 40-ФЗ “Об обязательном страховании гражданской ответственности владельцев транспортных средств” (далее – Закон N 40-ФЗ) договор ОСАГО представляет собой договор страхования, по которому страховщик обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить потерпевшим причиненный вследствие этого события вред их жизни, здоровью или имуществу (осуществить страховую выплату) в пределах определенной договором суммы (страховой суммы).

В силу данной статьи страховым случаем признается наступление гражданской ответственности владельца транспортного средства за причинение вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства, влекущее за собой в соответствии с договором ОСАГО обязанность страховщика осуществить страховую выплату.

Пункт 2.1 ст. 12 Закона N 40-ФЗ предусматривает, что размер подлежащих возмещению убытков в случае повреждения имущества потерпевшего определяется в размере расходов, необходимых для приведения имущества в состояние, в котором оно находилось до момента наступления страхового случая. К указанным расходам относятся также расходы на материалы и запасные части, необходимые для восстановительного ремонта, расходы на оплату работ, связанных с таким ремонтом (п. 2.2 ст. 12).

Согласно п. 63 Правил обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденных Постановлением Правительства РФ от 07.05.2003 N 263 (далее – Правила ОСАГО) при определении размера восстановительных расходов учитывается износ частей, узлов, агрегатов и деталей, используемых при восстановительных работах.

Правила ОСАГО изданы в соответствии с Законом N 40-ФЗ для определения условий, на которых заключается договор обязательного страхования (ст. 5 Закона N 40-ФЗ), поэтому положения этих Правил не должны противоречить указанному Закону.

Однако Закон N 40-ФЗ не предусматривает ограничения страховой выплаты в связи с состоянием, в котором находилось имущество в момент причинения вреда.

Таким образом, содержащееся в п. 63 Правил ОСАГО положение об учете износа имущества противоречит Закону N 40-ФЗ и общим правилам гражданского законодательства о возмещении убытков, поэтому при решении вопроса о размере страховой выплаты суд на основании ч. 2 ст. 13 АПК РФ должен руководствоваться Законом N 40-ФЗ как актом, имеющим большую юридическую силу.

Учитывая изложенное, действия страховой компании, осуществляющей выплату страхового возмещения с учетом износа частей, узлов, агрегатов и деталей, являются неправомерными.

Указанная позиция является устоявшейся в судебной практике (Постановление Президиума ВАС РФ от 20.02.2007 N 13377/06, Определения ВАС РФ от 25.02.2009 N 1204/09, от 28.02.2008 N 17730/07, Постановления ФАС Северо-Западного округа от 25.07.2007 N А66-17464/2005, ФАС Московского округа от 20.10.2008 N КГ-А40/8631-08, ФАС Уральского округа от 04.02.2009 N Ф09-82/09-С4).

Если страховая отказывается заключить договор ОСАГО

Для более детального регулирования процесса покупки обязательного полиса автомобилистами существует специальная Памятка, утвержденная Министерством Финансов РФ.

На основании такого положения страховые компании не имеют никаких прав отказывать водителям в продаже полисов ОСАГО, если те подали заявление.

В свою очередь, все автомобилисты имеют полное право выбрать любого страховщика, подать заявление на получение полиса и получить его.

Такие нормы закреплены в п. 1.5 Правил ОСАГО, которые утверждены были российским Центробанком его Положением №431-П от 19.09.14 г., Министерством Финансов России и основным законом ОСАГО №40-ФЗ от 25.04.02 г.

Кроме того, если страховая компания начинает навязывать страхователю дополнительные свои услуги, а клиент отказывается от них, то это также считается неправомочным в глазах закона.

В этом случае, когда необходимо по правилам сделки с банком, например, при оформлении автокредита, оформить обязательный полис добровольного типа страховки, клиент уже после заключения такого второстепенного договора будет иметь право активировать свой отказ от допов ОСАГО после заключения договора в течение 5 дней расторгнуть его в одностороннем порядке.

Возможные обоснованные случаи, когда страховщик отказывает в продаже полиса ОСАГО заявителю, являются следующие ситуации:

- техническая проблема – нет связи с единой базой данных – РСА (АИС РСА);

- закончились бланки договоров (полисов) именно для страхования ОСАГО;

- когда клиент категорически отказывается отдавать свой автомобиль на технический осмотр специалистом страховой компании;

- если от имени владельца машины действует его представитель и у него не т доверенности для участия в сделке, тогда компания имеет полное право отказать ему в предоставлении полиса.

Там говорится о том, что при невозможности заключения договора с клиентом, страховая компания обязана выдать отказ в письменной форме, который будет признан юридическим грамотным и мотивированным.

На случай необоснованного отказа, потенциальному страхователю (клиенту страховщика) необходимо сначала написать претензию (или жалобу) на имя руководителя страховой компании, и если ее не удовлетворять, только тогда писать жалобу на компанию в Роспотребнадзор или в Банк России.

Образец заявления-претензии на имя руководства страховой компании:

Образец жалобы в Роспотербнадзор:

Выводы. Делайте страховку у нас

Не сомневайтесь в том, может ли агент отказать в ОСАГО. Если вы предоставили все нужные документы, а серверы базы данных РСА работают в штатном режиме – компания обязана оформить полис. Поскольку сами страховщики в курсе этого, а размер штрафов за нарушение довольно большой, в большинстве случаев вам будет достаточно дать понять: вы знаете свои права и готовы их отстаивать.

Если же разговоры никуда не привели, необходимо сделать следующее:

- Зафиксировать отказ на аудио, видео либо в письменной форме

- Отправить жалобы в РСА, Центробанк, прокуратуру, ФАС и суд по месту жительства, прикрепив к ним доказательства отказа

В результате вы добьетесь справедливости, а возможно, даже получите дополнительную компенсацию.