Семейный бюджет, в тетради или нет – неважно, главное – его вести!

Люди по-разному относятся к планированию семейного бюджета. Кто-то вообще не задумывается о том, куда уходят деньги, кто-то скрупулезно подсчитывает каждую копеечку, не позволяя себе даже мелкой незапланированной покупки.

Поговорим о разумном учете трат и расходов: зачем это нужно и какие способы учета существуют.

1. Семейный бюджет, его виды и способы ведения…

Многие с ностальгией вспоминают те времена, когда уже зарабатывали на себя, но еще жили с родителями.

Да, отсчитывали какую-то сумму общую копилку, но как ведется хозяйство, хватает ли на все денег, вообще было неинтересно. Да и у мамы с папой всегда можно было перехватить до зарплаты, если поистратился.

Всю тяжесть ведения бюджета приходится испытывать, когда человек обзаводится своей семьей, при этом уровень его заработка оставляет желать лучшего.

В этой ситуации выигрывают те, что умеют вести денежный учет в тетради или каким-то другим способом, потому что им удается равномерно распределять расходы и даже что-то откладывать.

Семейный бюджет – это деньги, которые тратятся на семейные нужды:

- оплату коммуналки;

- закупку продуктов и бытовой химии;

- одежду;

- лекарства;

- крупные покупки в дом, например, бытовой техники;

- совместный отдых;

- детей и т.п.

Независимо от суммы заработка, должно хватать на все обязательные расходы. В идеале – нужно что-то откладывать на будущее.

Есть 2 основных вида семейного бюджета:

Общий.

То есть прибыль всех работающих членов семьи, проживающих под одной крышей, складывается в общую копилку. Семьи выбирают свой вариант бюджета.

Например, можно отдавать всю зарплату до копеечки в общую кассу, или же довольствоваться установленной суммой, тратя остальное по своему усмотрению.

Индивидуальный.

То есть каждый из работающих членов семьи распоряжается личными заработками по своему усмотрению, при этом общие покупки оплачиваются:

- в порядке очереди;

- в пределах ответственности за свой сектор;

- любым другим удобным для всех способом.

Мы сегодня поговорим о том, как вести семейный общий бюджет в наиболее простом его варианте: в тетради.

2. Зачем вести семейный бюджет в тетради?

<?php if ( ! is_single ( array(883, 15772, 33900, 37506, 38863, 38890, 38931) ) ) { ?><?php } ?>

Казалось бы, зачем скатываться в архаику, если существует множество компьютерных программ, начиная с Microsoft Office Excel, и разных онлайн-приложений, например, Money Lover?

И все же, ведение семейного бюджета в тетради имеет свои преимущества:

Относительная дешевизна.

Купить блокнот или тетрадь, ручку и простейший калькулятор – горазд дешевле, чем тратиться на оргтехнику и оплату интернета.

Простота ведения.

Какой бы простой не была программа, все равно придется потратить некоторое время на ее освоение, тогда как с тетрадью никаких проблем не возникнет.

Доступность для всех.

Даже люди, совершенно не владеющие компьютером, могут вести в тетради свой бюджет.

Отсутствие подготовительного периода.

Если пользоваться какими-то компьютерными программами, то все равно нужно время, чтобы приступить к делу: выбрать программу, научиться ею пользоваться.

Тогда как начать вести семейный бюджет по старинке можно в любой момент: какая-то тетрадь дома найдется, ручка тоже, а калькулятор есть и в мобилке.

Независимость от обстоятельств.

Вам не нужно переживать по поводу того, что нет света или интернета, не придется ждать, пока вы придете домой, чтобы сесть за расчеты. Тетрадь и ручка всегда под рукой.

А как у вас с ответственностью, Тинькофф-банк?

У нас есть бесплатный сервис для подачи деклараций и сдачи отчетности. Это самообслуживание и только для клиентов Тинькофф-бизнеса, то есть для тех, у кого открыт наш бизнесовый счет. Это не основная услуга, а подарок нашим клиентам. Сервисом можно не пользоваться, если у вас есть свой бухгалтер или вы любите талончики.

Приложение подходит только для ИП на ЕНВД и УСН 6% без сотрудников. Если вы работает на общей системе, рассчитываетесь валютой, платите зарплату или принимаете наличные, Тинькофф-бухгалтерия не подойдет.

У нас нет персональных бухгалтеров, и мы не сможем общаться за вас с ведомствами. Наша ответственность — чтобы приложение работало, выписки подгружались без сбоев, декларация всегда была по актуальной форме, а подписать ее можно было прямо с телефона.

У нас есть техподдержка и менеджеры. Мы постараемся вам помочь с онлайн-кассой и проконсультируем по поводу валютных переводов, но вряд ли возьмемся самостоятельно заниматься вашими документами и решать вопросы за вас. Это сейчас. Как будет в будущем — посмотрим.

Если у вас есть вопрос о налогах, бизнесе или законах, пишите: ask@tinkoff.ru. На самые интересные вопросы ответим в журнале.

По каким критериям будет оцениваться.

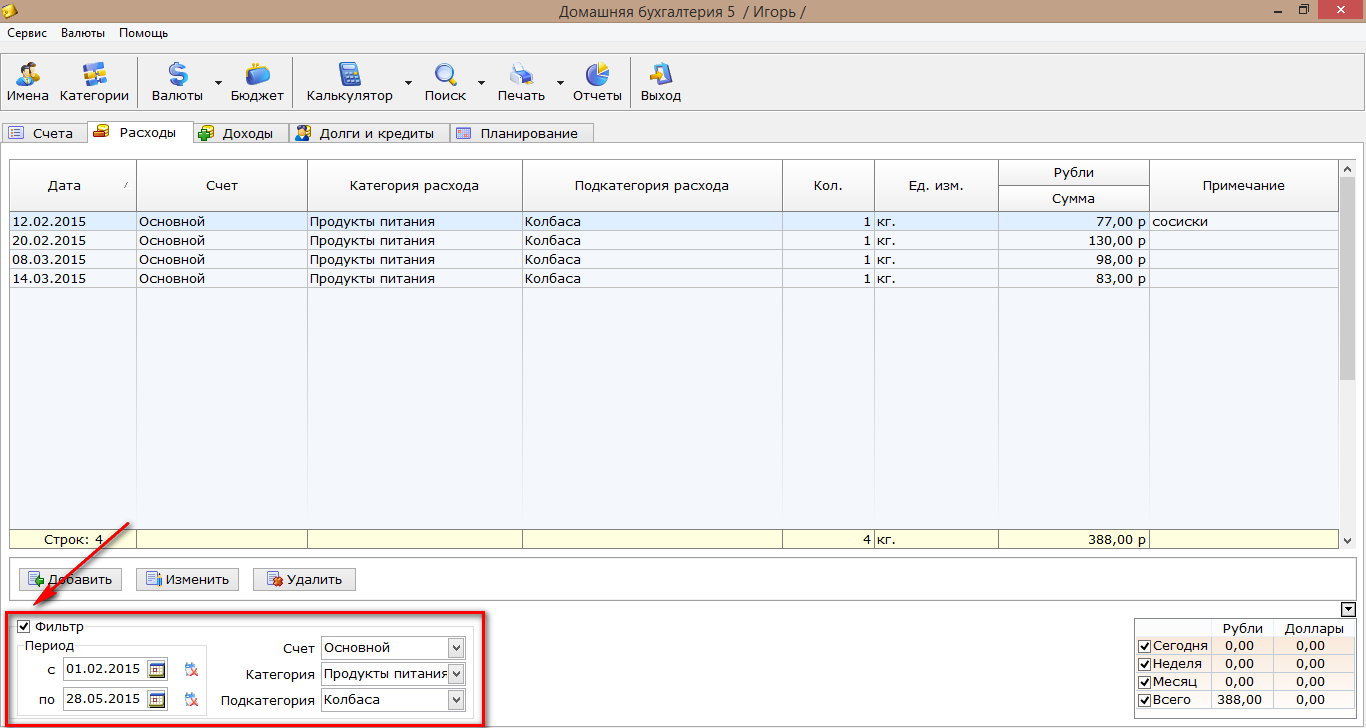

Во первых это прежде всего удобство. Если в системе все не интуитивно понятно, то на то, чтобы сделать операцию вам потребуется куча времени. Система учета финансов должна быть проста и все действия должны делаться в 1-2 клика.

Ошибки — в системе может быть куча ошибок, которые затрудняют жизнь пользователям. Некорректное отображение на разных телефонах, кривая верстка, зависания и тормоза — это все, что может сильно затруднить взаимодействие с системой и сделать ее полностью непригодной.

Учет финансов — это не только один сайт. Многие люди сейчас используют мобильные приложения. Онлайн система — это не значит, что ее не должно быть у вас в телефоне. Мобильные приложения есть и будут оставаться частью системы.

Быстродействие системы — я не хочу долго ждать при работе с системой

Это очень важно для меня.

Ну и последнее — это что система умеет. Посчитать разницу между расходами и доходами может любой человек

На мой взгляд такая система должна наглядно показывать, сколько я потратил на еду, одежду — т.е. учитывать категории трат.

Как простому пользователю мне всегда интересно.

1. Сколько денег у меня в кошельке.

2. Сколько будет в следующем месяце.

3. На что я трачу больше всего?

4. Сколько мне надо, чтобы купить авто, квартиру и т.д.

5. Посчитать кредит, вклад, ипотеку — проверить не обманывает ли меня банк, распечатать результаты расчета, свои транзакции.

6. Экспортировать свои данные из интернет банка, выписки по карте и т.д.

7. Иметь систему всегда под рукой.

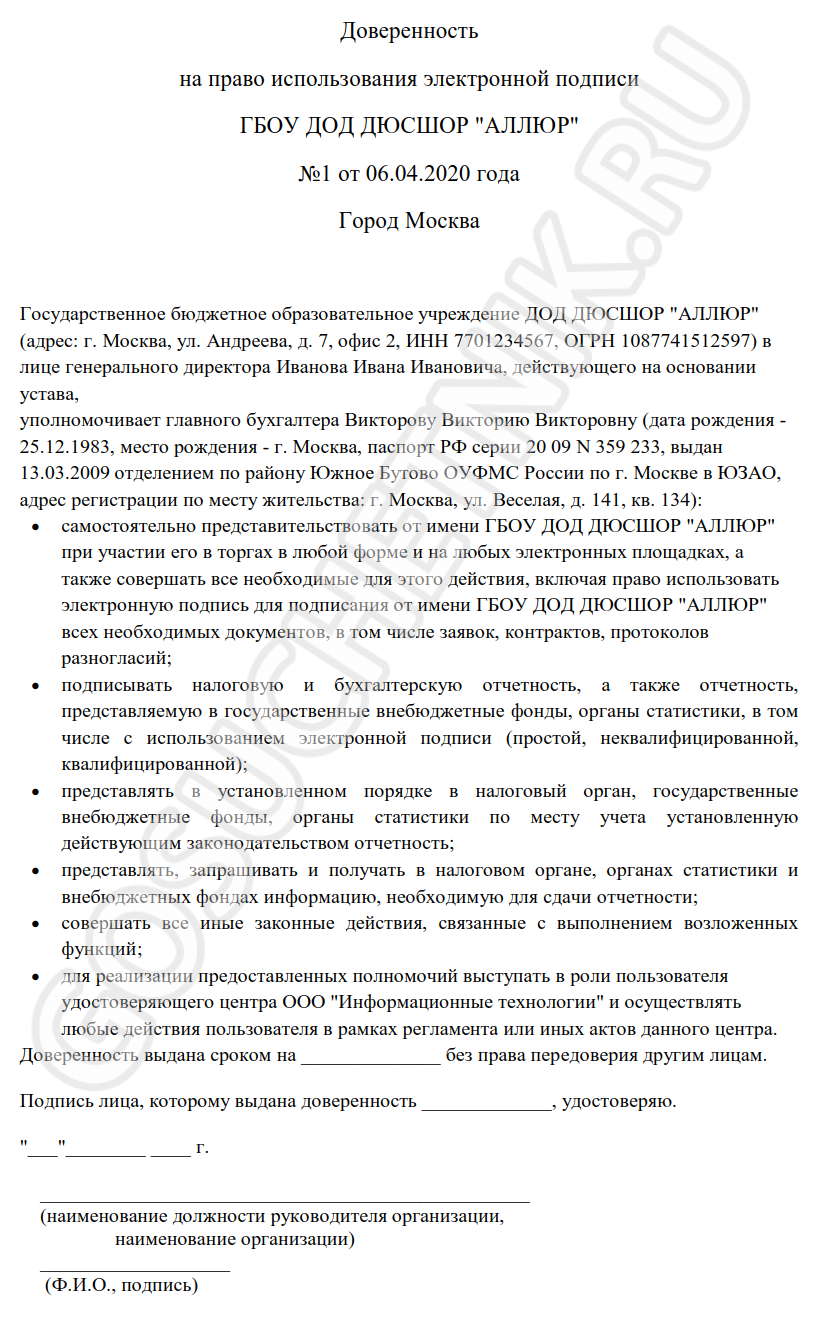

Решение проблемы с ЭЦП

Если необходимость в подписании электронных документов возникает постоянно, рекомендуем доверенному сотруднику, в нашем случае бухгалтеру, изготовить отдельную ЭП организации.

Полномочия бухгалтерской ЭП определяет руководитель. Например, удостоверение бухгалтерской, финансовой и налоговой отчетности в электронной форме. Это значит, что ЭП бухгалтера достаточно, чтобы удостоверить расчет по страховым взносам, бухгалтерский баланс или СЗВ-М.

Чтобы оформить бухгалтеру ЭП для удостоверения отчетности, оформите ему доверенность на право использования ЭП от имени организации.

Универсальная система планирования ресурсов, URP Промо

Представляю очень простое и универсальное решение для сквозного планирования всех ресурсов предприятия от продаж до производства, логистики, HR, финансов и т.д. Система позволяет создавать расписания для любых ресурсов и планировать календарные потребности всех ресурсов предприятия, включая отражение в бюджетах рамках одного цикла планирования (например, планировать платежный календарь сразу к поставкам сырья к календарным потребностям производства одним нажатием кнопки). Также данный подход и система пригодны для задач моделирования и прогнозирования, например, для задач моделирования прибыли, нахождения точки безубыточности, ценообразования.

1 стартмани

Даже если у семьи повышается доход, это не значит, что ее члены смогут позволить себе больше, пишет Галина Ширшик в газете 15 минут.

Нередко, большая часть зарплаты уходит “без пользы” в неизвестном направлении. Все дело в том, что, начиная с определенной суммы, мы сами теряем контроль над деньгами. Исправить ситуацию поможет ведение домашней бухгалтерии.

Зачем это нужно

Главный аргумент в пользу того, чтобы завести семейный “бюджетник” очевиден – вам станет легче следить за тем, куда, собственно, деваются деньги. Ведь они, как правило, всегда заканчиваются не вовремя.

“Эффективное составление бюджета помогает сэкономить в среднем 15-30% семейных средств, – рассказала о выгодах Юлия Паламар, финансовый аналитик компании Простобанк Консалтинг. – Таким образом, вы избежите ненужных трат, а также сумеете уменьшить свои расходы”. Но сколько конкретно удастся сэкономить, будет зависеть от личностных и профессиональных качеств всех членов семьи, а также от их уровня доходов и расходов.

Впрочем, составление бюджета и контроль трат помогает не только тем, у кого “финансы поют романсы”. Пригодится это и людям с заработком выше среднего, но которые не могут купить себе что-нибудь значительное – все деньги расходуются на мелочи. В этом случае контроль над бюджетом поможет принимать правильные финансовые решения и отказаться от дорогостоящих кредитов. А значит, неплохо сэкономить.

“Но само по себе ведение учета расходов вряд ли даст существенный результат, – утверждает Игорь Андрейчин, создатель сервиса учета личных финансов Homemoney. – Существенную выгоду принесет только умение правильно составить бюджет на основе объективной информации о тратах и планах семьи. Кроме того, понадобится умение четко придерживаться этого бюджета”.

Главное, не воспринимать учет расходов как рутинное ежевечернее внесение данных в систему. Лишь в начале, когда человек привыкает к этому инструменту финансовой грамотности, придется записывать свои расходы ежедневно. Со временем структура расходов становится прогнозируемой, что существенно экономит время. Если вы сверхзанятой человек, то даже еженедельный учет с ежемесячным анализом поможет улучшить состояние вашего бюджета.

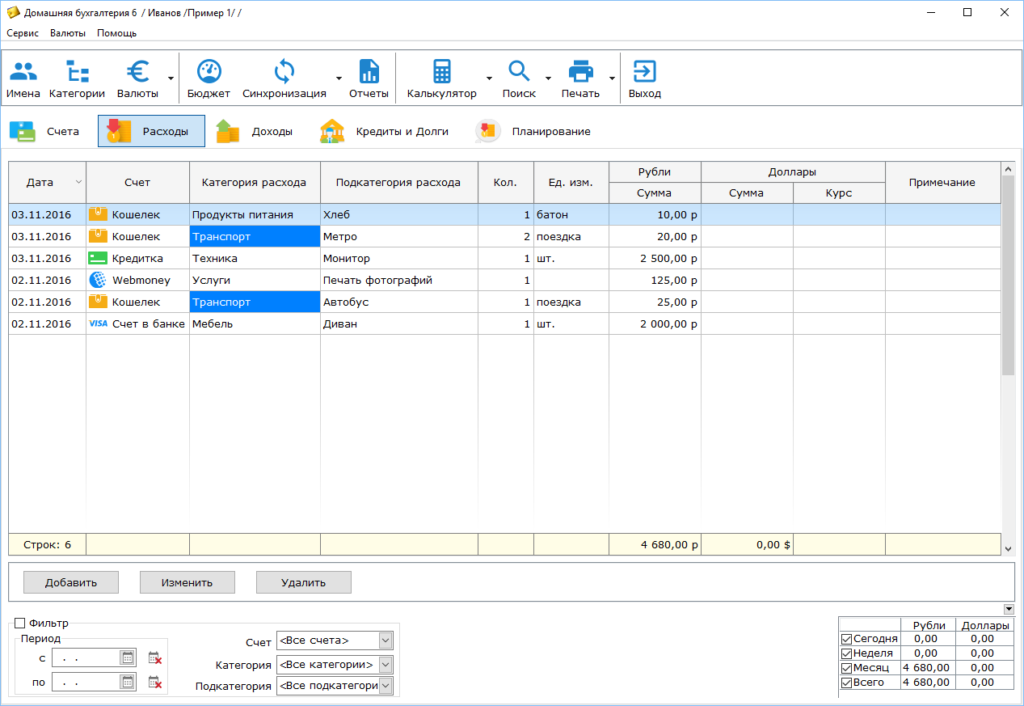

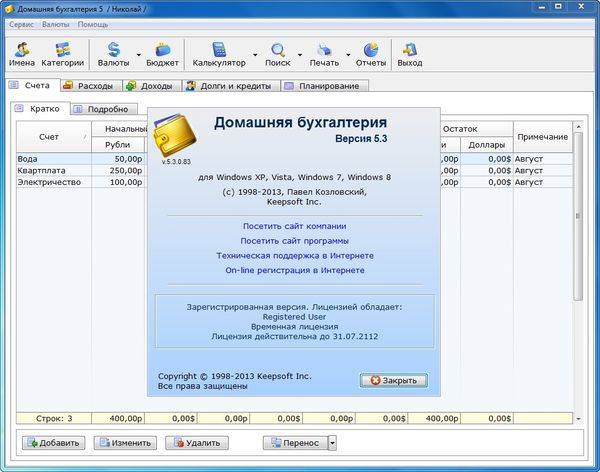

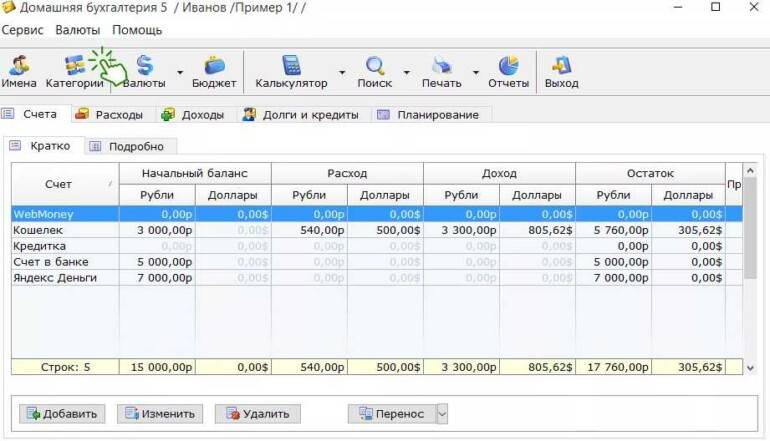

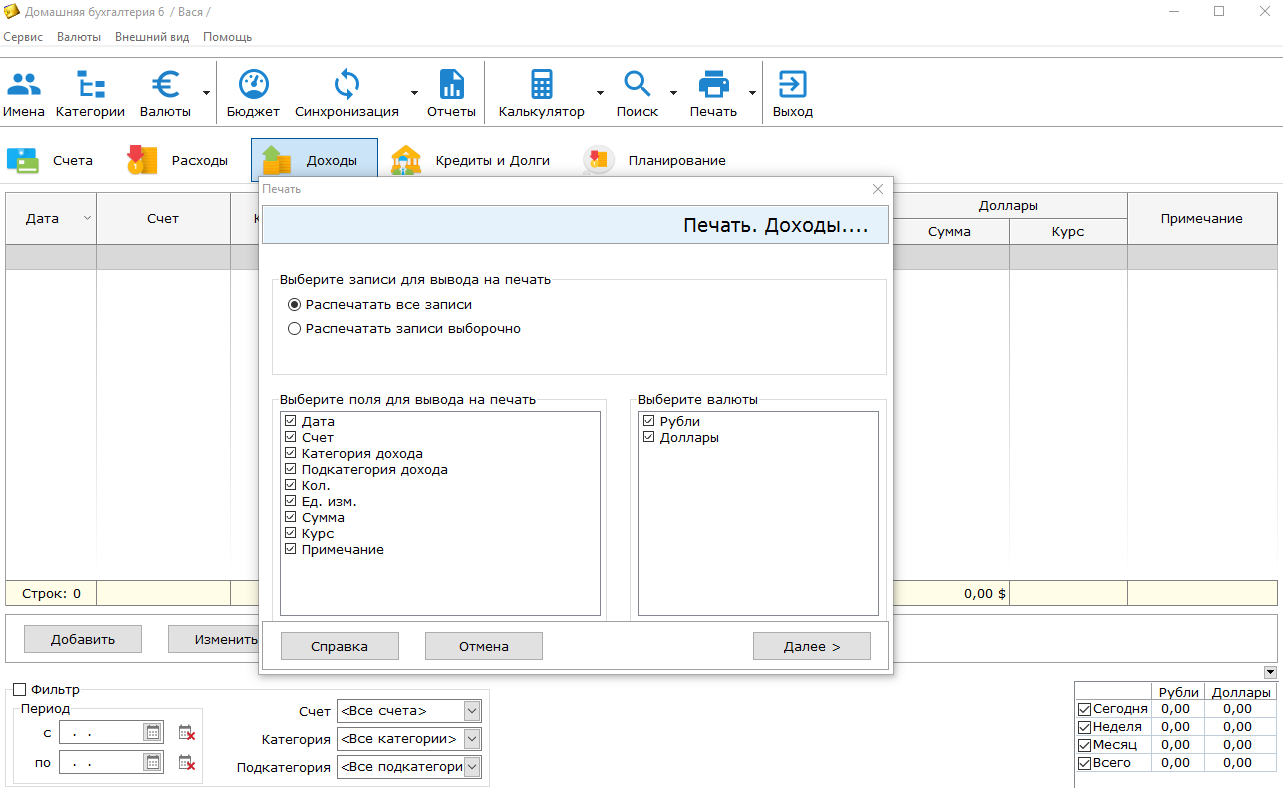

Электронный бухгалтер

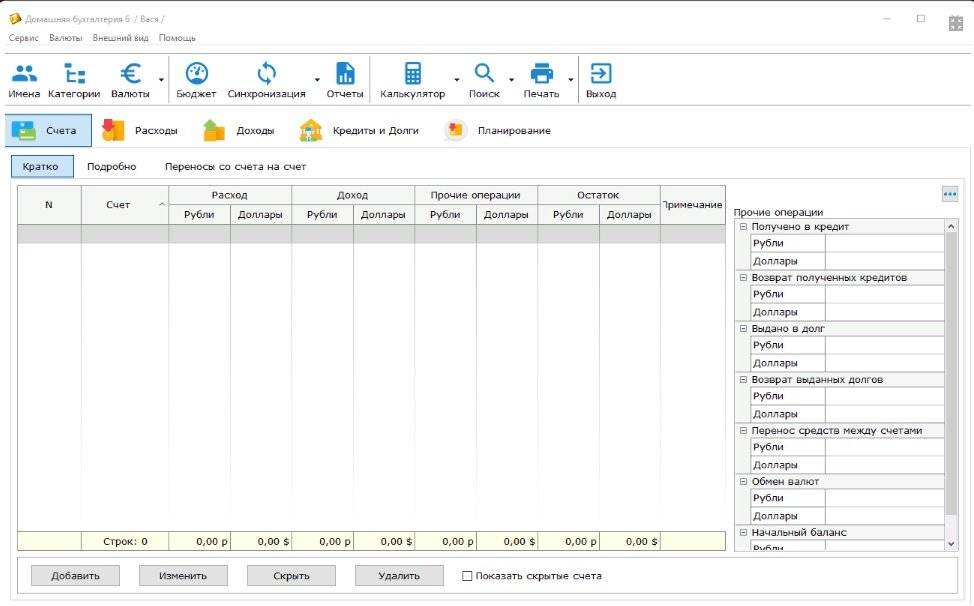

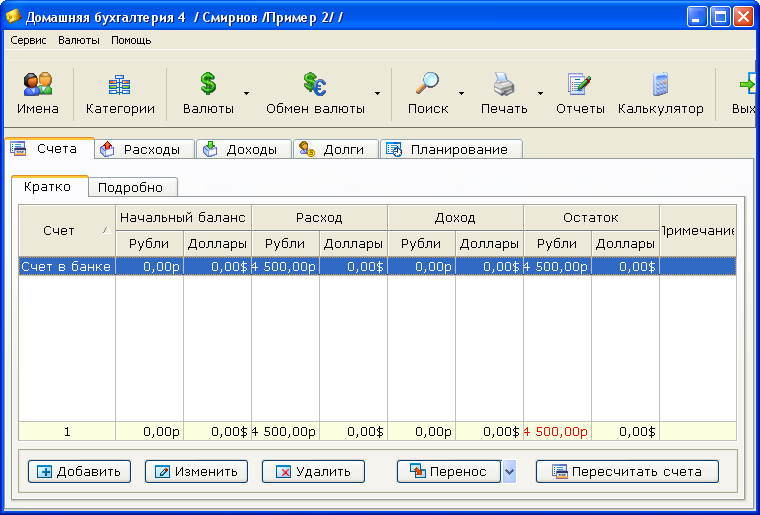

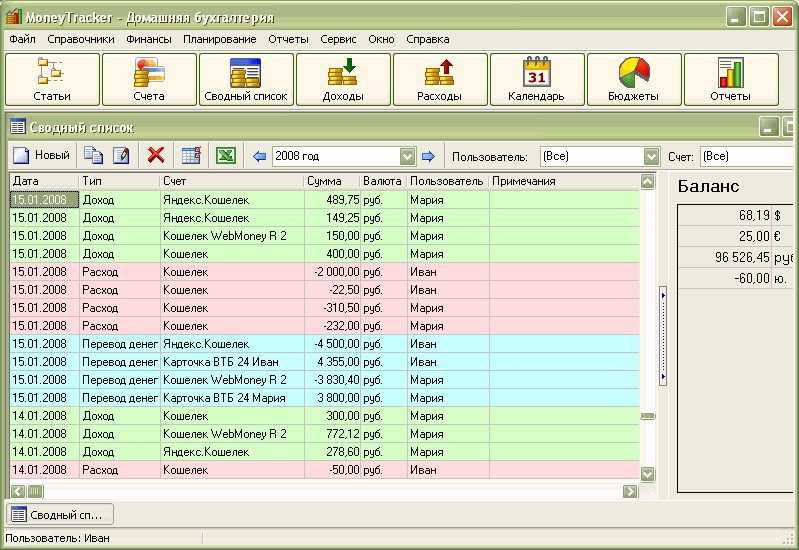

Записывать ежедневные расходы можно и в обычную тетрадь в клеточку. Но в этом случае много времени уходит на подсчет результатов и анализ данных. Сегодня для учета личных финансов существует ряд компьютерных программ и интернет-сервисов, помогающих планировать затраты. Многие из них можно устанавливать не только на ПК, но и на мобильный телефон.

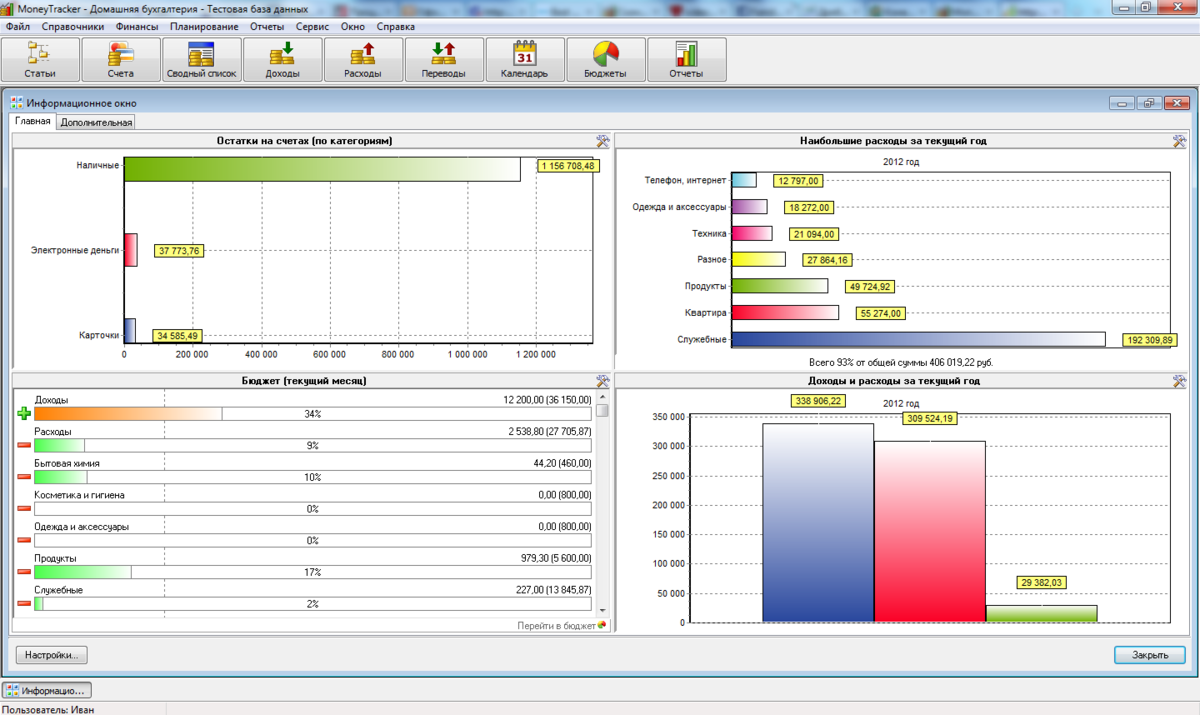

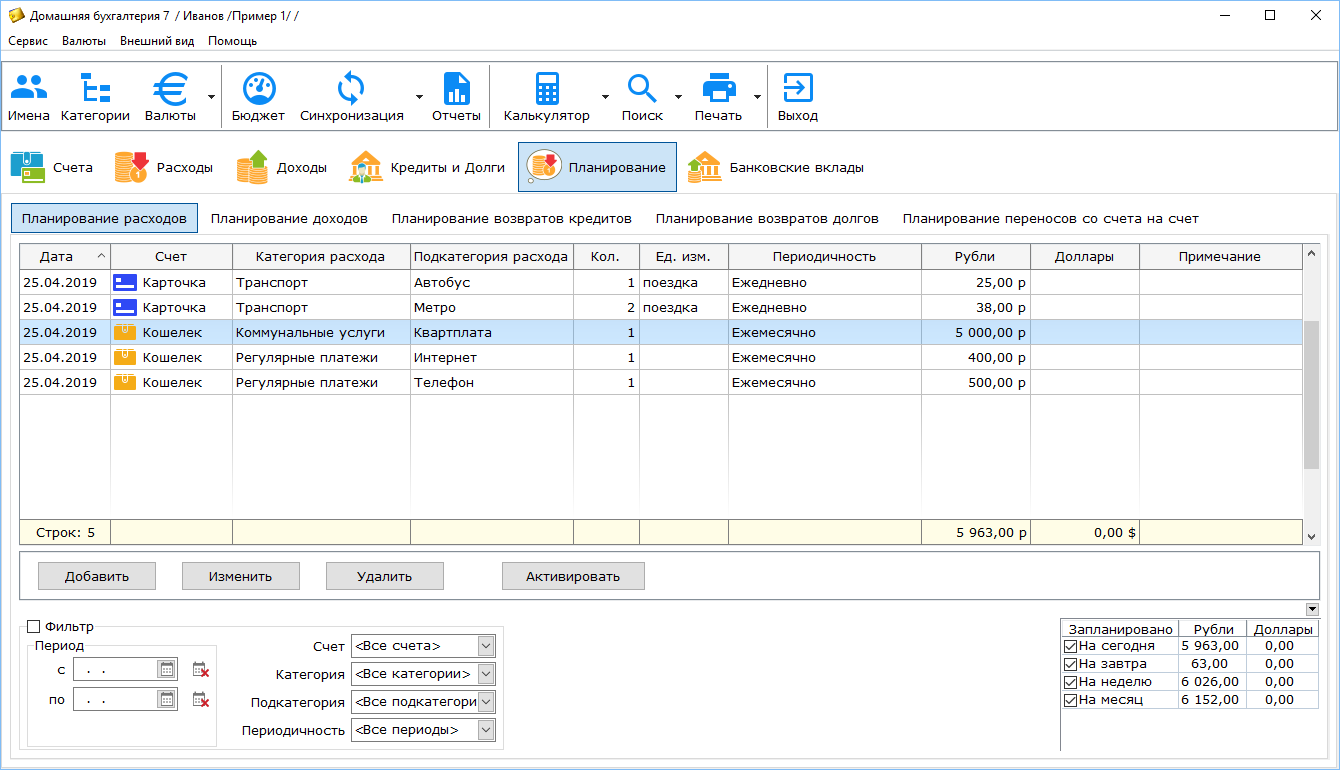

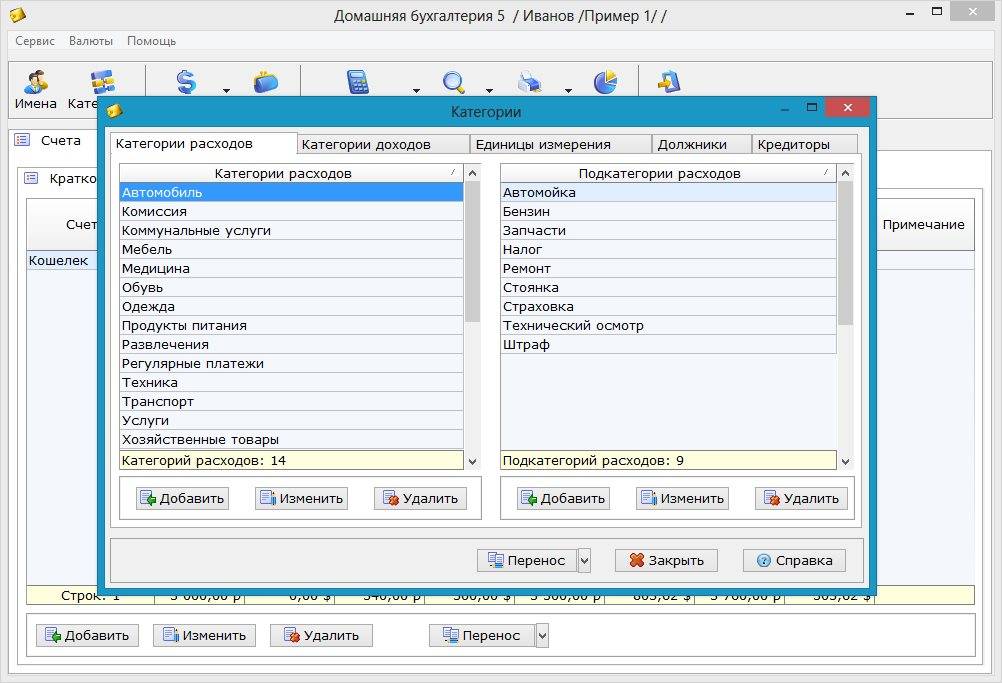

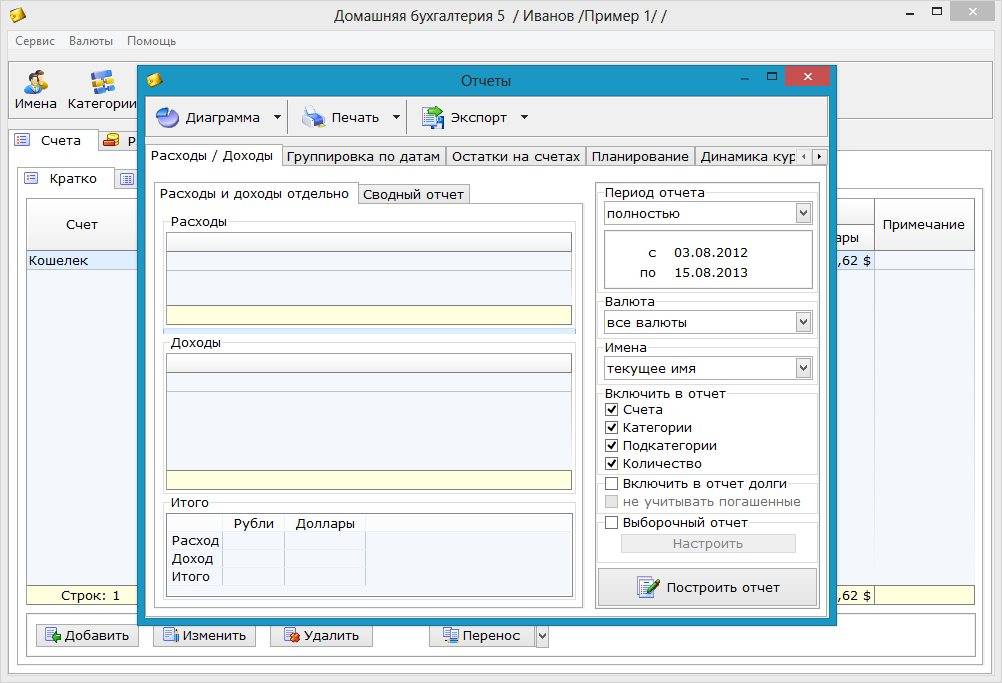

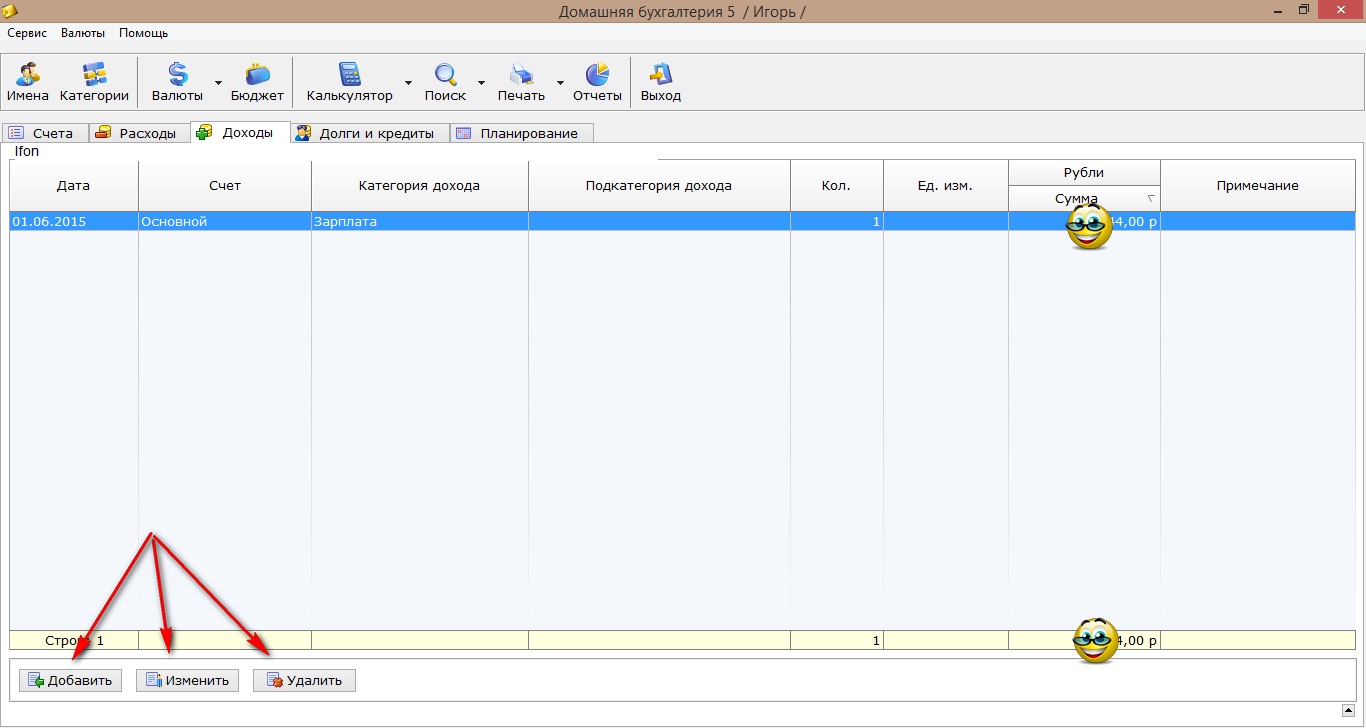

Выбирая программу нужно обратить внимание на удобство интерфейса и функциональность. Часто, кроме банального учета доходов и расходов, программы позволяют делать графические отчеты, составлять бюджет на определенный период, планировать реализацию финансовых целей и вести “напоминалку”

Храним деньги в Интернете

Ведение бухгалтерии на веб-сайтах имеет ряд преимуществ перед стационарными программами. Во-первых, вы не привязаны к конкретному компьютеру, а можете управлять своим счетом с любой машины, имеющей выход в интернет. Во-вторых, хранить данные на сервере надежнее, чем на компьютере, так как здесь работают системы автоматического резервирования данных. И, наконец, регистрация на сайтах не требует введения подлинных личных данных, что исключает визит налоговиков.

Незаменимым помощником в ведении домашней бухгалтерии может стать и мобильный телефон. Ведь большинство программ для личной бухгалтерии можно закачать на мобильник или синхронизировать с интернет-версией. Правда, для этих целей подойдет только смартфон с кнопочной клавиатурой или коммуникатор.

“Все эти инструменты очень эффективны, – отметила Юлия Паламар. – Но если задаться целью привести в порядок финансовые дела, можно пользоваться и обычным Excel”. Чтобы вы ни выбрали, вы сможете получить ответ на извечный вопрос “куда деваются деньги?”. А грамотно используя эти простые инструменты, существенно “поправите” свой финансовый баланс.

Как обойтись без бухгалтера

Если вы пока не можете взять опытного специалиста в штат, есть другие способы справляться с бухучётом.

Если вы ИП, можно не вести бухгалтерский учёт и ограничиться финансовым, который позволит отслеживать денежные потоки.

Если вы ООО, удовлетворяющее критериям малого бизнеса, попробуйте вести учёт самостоятельно — пройдите краткосрочные бухгалтерские курсы или используйте специальные программы, не требующие особых экономических знаний. Некоторые сервисы предлагают бесплатный пробный период использования и варианты решений для бизнеса на выбор. Например, у Бухгалтерии Сбербанка их три.

Если вы применяете несколько налоговых режимов, бухучёт будет сложным — в данном случае желательна квалифицированная помощь. Наймите стажёра-операциониста, который сможет обрабатывать первичную документацию, или отдайте ведение бухучёта на аутсорсинг, или используйте разное ПО для операций по каждому режиму. Затраты на эти услуги окупятся сполна.

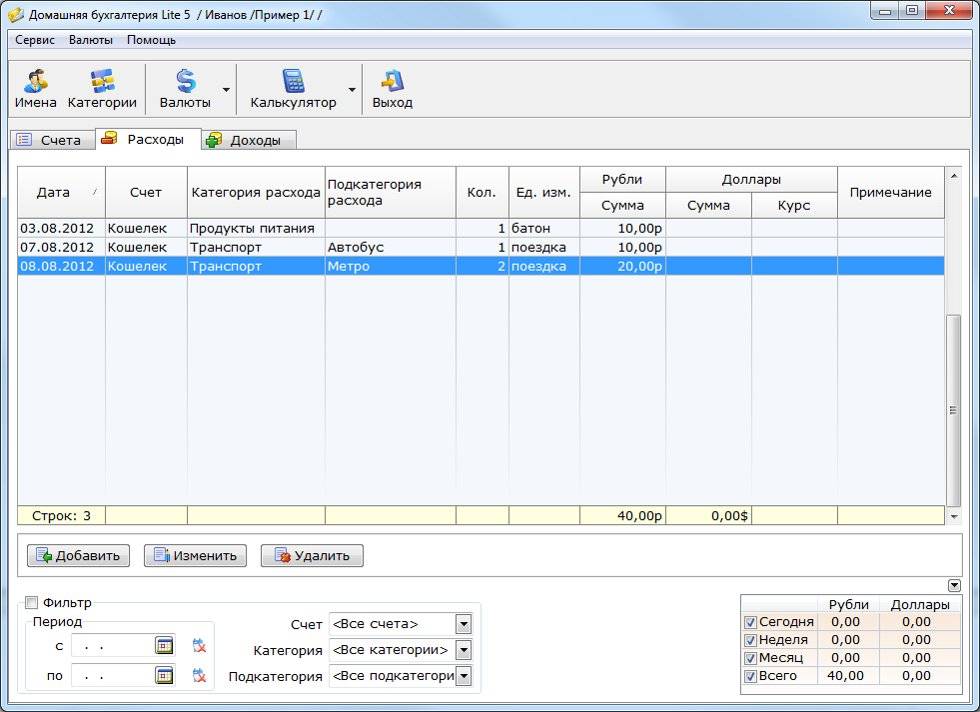

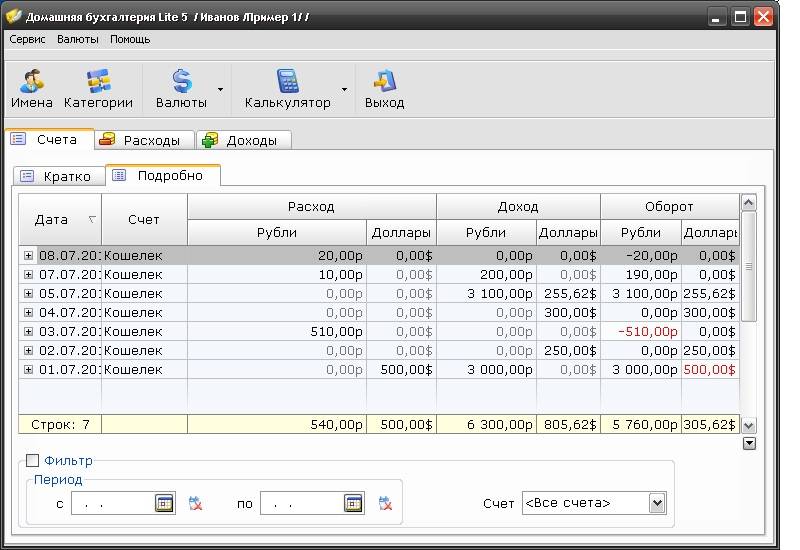

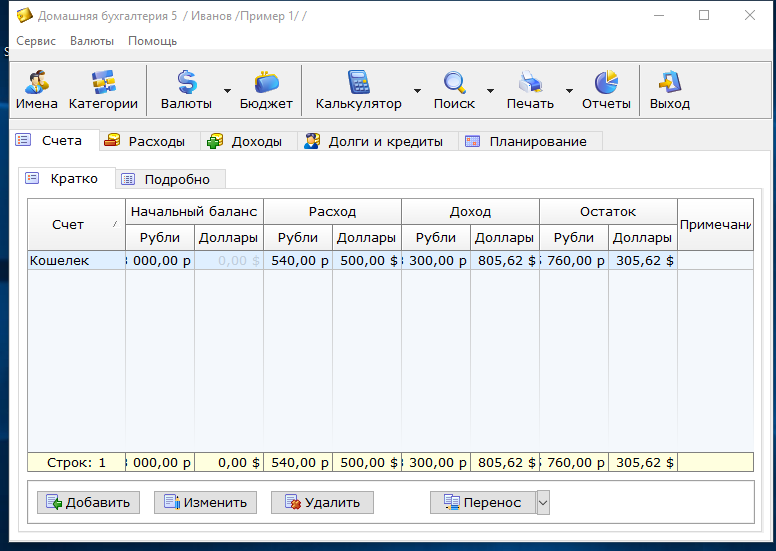

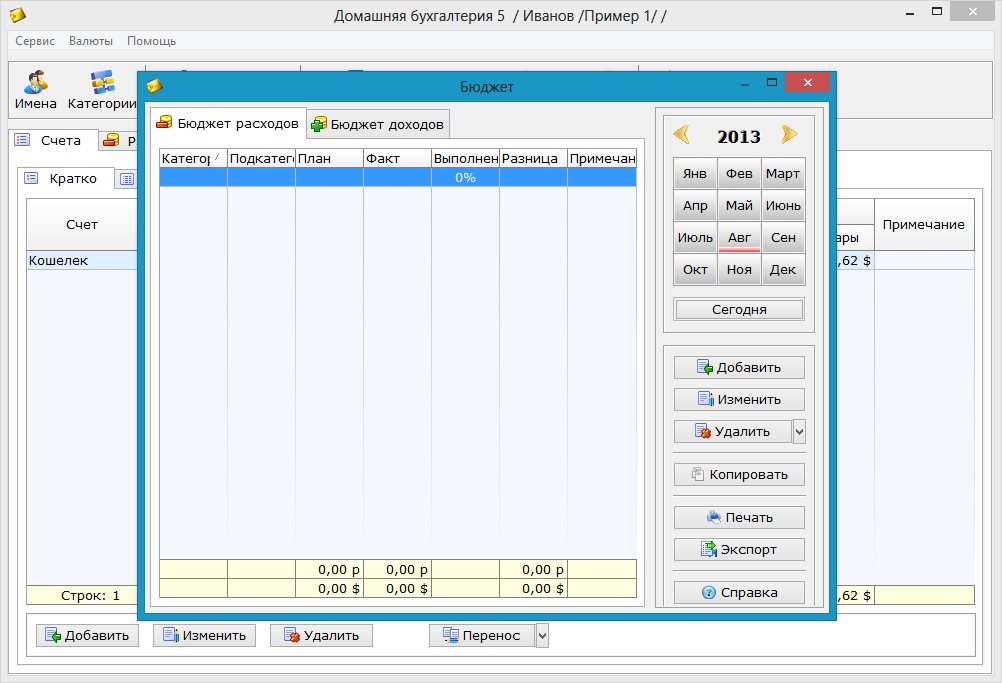

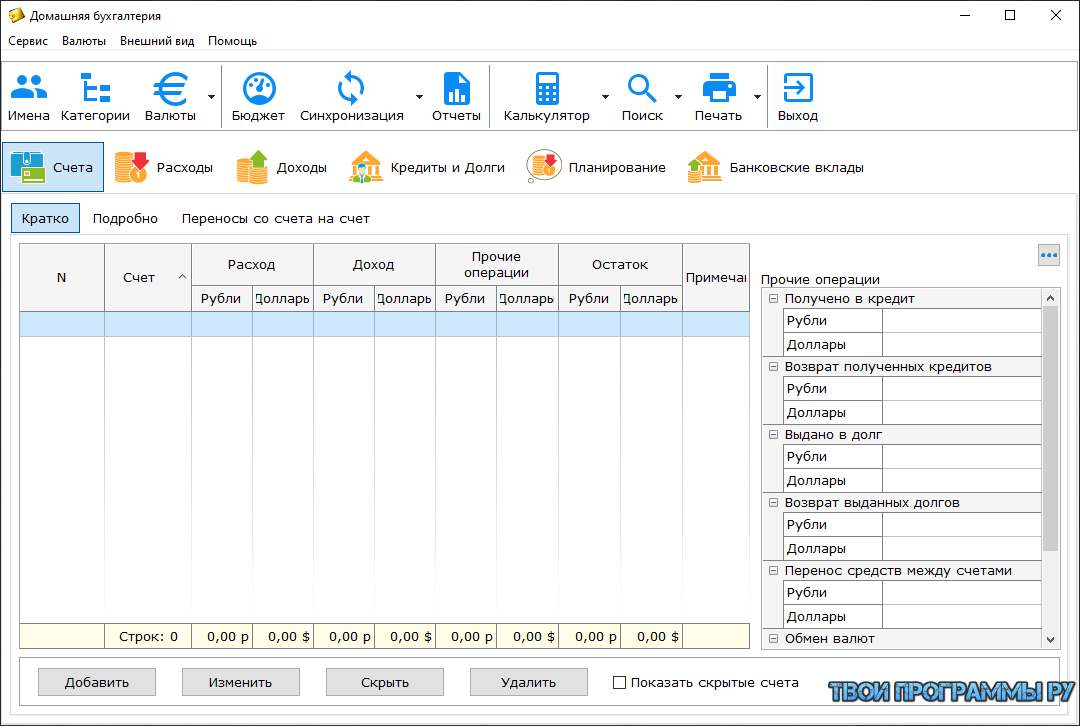

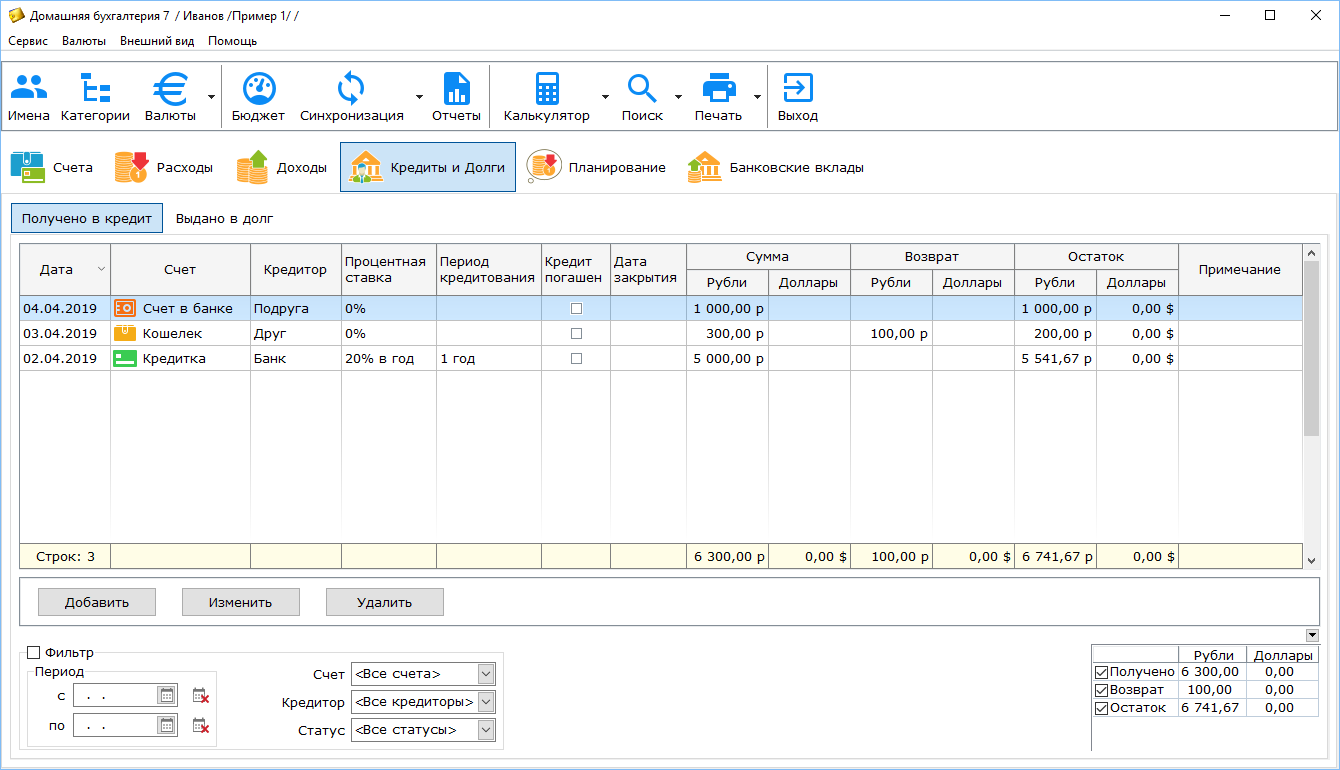

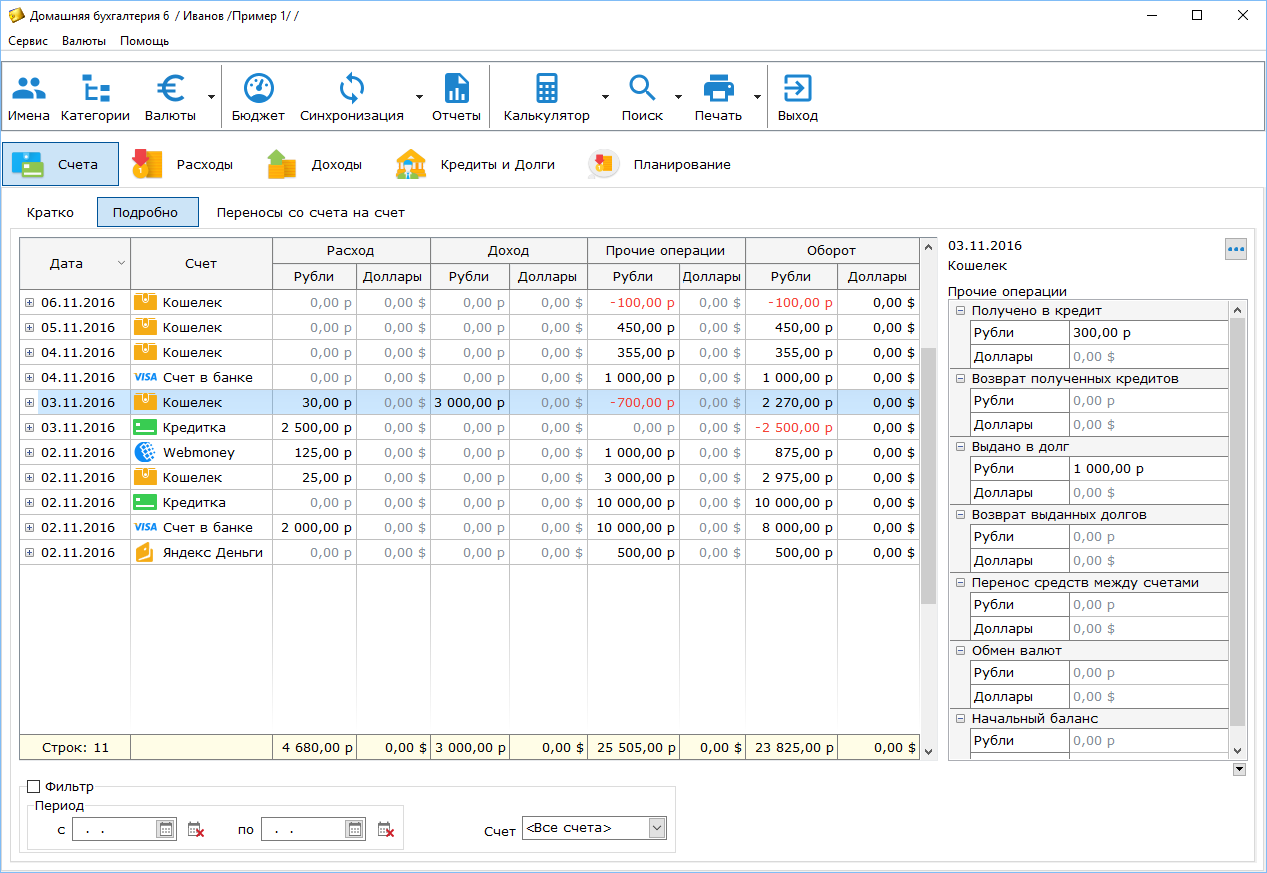

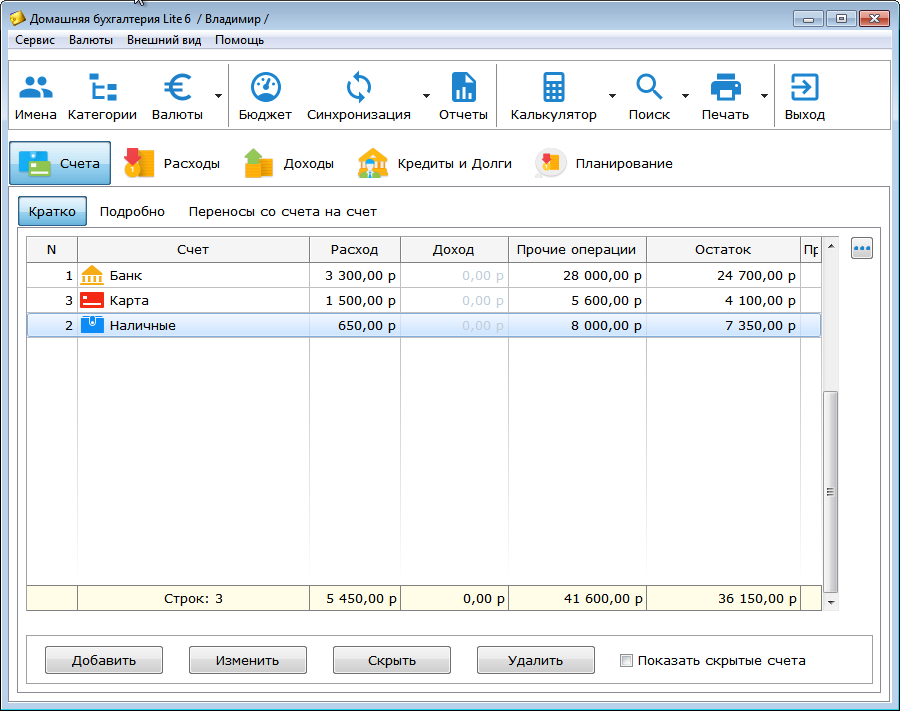

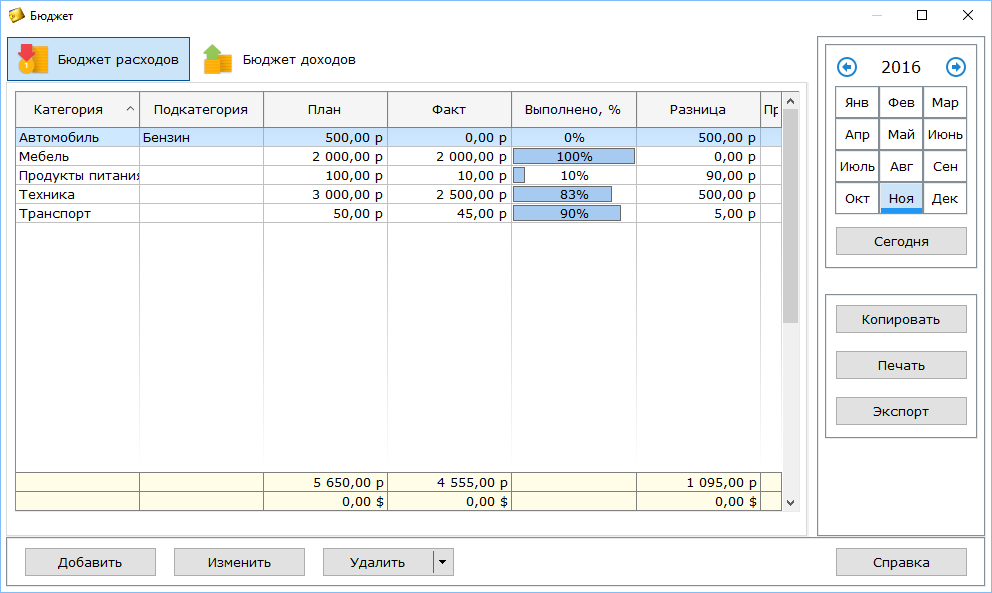

Семейный бюджет Lite

Данная программа призвана разгрузить ваши муки в отношении подсчета личных трат. От вас требуется лишь ввести собственные доходы и расходы в соответствующие колонки.

Все остальные операции программа сделает самостоятельно.

Преимущества клиента следующие:

- учитывается доходность по нескольким основным категориям и счетам;

- можно заниматься учетом собственных долгов, кредитов, инвестиций, вкладов и прочих расчетов;

- вы можете воспользоваться функцией авто-категорий, т.е. при вводе названий товара программа будет автоматически подбирать требуемую категорию из таблицы;

- детальный отчет из 8 частей одним кликом;

- экспорт в HTML, BMP, TXT, Word и Excel. Также есть возможность распечатки и сохранения документа.

Клиентом может пользоваться одновременно несколько человек. При этом каждый будет обладать собственной учетной записью и паролем.

Последний можно установить при запуске приложения.

Поиск доходов и расходов очень удобен, поскольку есть возможность настроить выдачу сразу по нескольким фильтрам: товар, дата, категория и т.д.

Инструкция, как перевести бухгалтера на удаленку

Перевод работника бухгалтерии на дистанционный труд ничем не отличается от алгоритма, предусмотренного для остальных категорий специалистов. Работодателю следует соблюдать инструкцию:

- Получить от сотрудника заявление с просьбой трудиться из дома.

- Согласовать рабочие моменты дистанционного труда.

- Оформить дополнительное соглашение.

- Обеспечить трудовой процесс в удаленной форме.

Ничего сложного нет. Но работа бухгалтерии напрямую связана с финансами организации. Проблем нет, если сотрудник — это опытный и проверенный временем работник. А если финансист — новичок, еще не заслуживший доверия? Разберем все нюансы перевода бухгалтера поэтапно.

Начинаем с азов

Подсчет домашних финансов требует скрупулезности, честности и некоторого насилия над собой. Потому что придется записывать все доходы и расходы, даже ту маленькую конфетку, съеденную за кофе с коллегой. И собирать чеки.

Для анализа учет расходов придется вести не менее 3 месяцев. Доходы, как правило, довольно постоянная величина, и особого внимания не требуют.

Первоначально разделите все расходные части домашнего бюджета на обязательные и необязательные платежи.

К обязательным относятся:

- коммунальные расходы;

- возможно, оплата кредита;

- садик, оплата обучения;

- связь;

- в некоторых случаях медицинские услуги и перечень жизненно необходимых лекарственных средств;

- продукты питания и товары первой необходимости.

Все остальные расходы являются необязательными. Это бензин, использование транспорта, покупка сотой кофточки или пачки сигарет.

В течение месяца в строку «расходы» будут попадать все траты. По истечении этого периода подведите итоги. Иногда они могут шокировать, так как наглядно показывают статьи затрат в отдельно взятом домохозяйстве. Особенно это касается мелких трат типа чашечки кофе из кофеавтомата.

После первого шока некоторые прекращают вести учет своих финансов. И в нехватке средств винят всех, кроме себя. Другие начинают искать возможности уменьшить расходы и подбирают технические средства для домашней бухгалтерии.

Что за онлайн-бухгалтерии

В России есть несколько способов вести бухгалтерию.

Инхаус: бухгалтер сидит в офисе и считает все лично. Бухгалтер — сотрудник компании и теоретически может нести полную материальную ответственность за свои ошибки. Но это касается только главбухов и заместителей: взыскать всю сумму ущерба с кадровика или обычного бухгалтера почти невозможно. Вариант подходит тем, у кого большой документооборот, сложные операции или постоянно нужен персональный бухгалтер.

Аутсорс: бухгалтерская фирма делает все то же самое удаленно — по телефону, через чат, специальное приложение, как угодно. Фирма может нести материальную ответственность за свои ошибки, если это есть в договоре. Может нести ограниченную ответственность — например, при любой сумме ущерба выплачивать не больше того, что клиент заплатил за обслуживание. Ответственность может быть застрахована на крупную сумму. Подходит предпринимателям, у которых стандартные операции, простой учет или по разным причинам нет возможности держать сотрудника в штате.

Селф-сервис: предпринимателю даются какие-то инструменты, которые упрощают отчетность и ведение бухгалтерии, но пользуется он ими сам. Сервисы обычно отвечают за корректность своих алгоритмов, но ответственность перед законом в итоге лежит на предпринимателе. Удобно, если у вас 6% УСН, нет сотрудников и наличных расчетов.

Ноу-сервис: занимаете очередь за талончиком.

Онлайн-бухгалтерии — это либо аутсорс, либо селф-сервис, надо смотреть по договору. И это сильно влияет на степень надежности и ответственности этой конкретной бухгалтерии.

Как выбрать программу для бухучёта

Идеального программного обеспечения, которое подошло бы и лавке по продаже орехов, и оконной фабрике, не существует. Выбирая программу, подумайте, что она должна уметь и каким запросам соответствовать. Вот перечень параметров, которые стоит учесть:

- подготовка отчётности в соответствии с налоговым спецрежимом и организационно-правовой формой;

- возможность синхронизации с кассовым аппаратом;

- возможность запуска на разных устройствах, включая мобильные;

- наличие напоминания о сроках отчётности;

- умение формировать отчёты в цифрах и графиках;

- степень сложности в обращении;

- стоимость.

Программы, рассчитанные на неспециалиста, легче в использовании: они дают подсказки, формируют отчёты по готовым схемам и упрощают анализ финансовых данных.

8 золотых правил как вести учет семейного бюджета

- Назначьте ответственного за ведение бюджета

В некоторых семьях практикуется совместный бюджет, в других муж и жена распоряжаются зарплатой самостоятельно. Но даже в этом случае часть денег нужно будет отдавать на общие расходы, и кому-то придётся следить, чтобы все счета оплачивались вовремя, а отложенное не тратилось на ерунду. Кто должен вести семейный бюджет, супругам лучше решить самим. Обычно эта задача поручается более дисциплинированному и ответственному человеку.

- Минимум 10% от доходов откладывайте в семейный бюджет

Не держите заначку под рукой, чтобы не возникало желания её потратить. Лучший способ накопить денег – открыть счёт в банке и переводить туда какую-то сумму с каждой зарплаты.

Если, к примеру, совокупный доход пары составляет 70 тысяч рублей в месяц, и 10 % от него перечисляется на счёт, через год там будет как минимум 84 тысячи рублей (плюс процент от банка). Эту сумму можно увеличить, если откладывать все внезапные поступления в виде премий или подарков.

Ставьте цели, это важно

Мало кто умеет копить просто так. Чтобы откладывать как можно больше денег, нужно понимать, зачем вам это нужно.

Первое, о чём стоит подумать – формирование финансовой подушки безопасности, это примерно три ваших оклада. Столько желательно иметь в запасе на случай непредвиденных ситуаций, таких как болезнь или увольнение с работы

Достигнув этой цели, переходите к чему-то важному лично для вас: копите на покупки машины, ипотеку или поездку на острова

- Откройте совместный счёт

Вести семейный бюджет куда легче при наличии общего счёта. Там вы сможете собирать деньги на оплату счетов, покупку еды и крупные совместные приобретения. Это поможет избежать глупых ситуаций, когда каждый из супругов думал, что за квартиру должен заплатить другой. К тому же, не будет никаких взаимных претензий: получив зарплату, каждый будет переводить оговоренную сумму на общий счёт, 10 % откладывать в копилку, а остальное тратить по своему усмотрению.

- Узнайте, на что тратятся ваши деньги

Приучите себя обращать внимание, сколько денег вы потратили и на что. Учёт затрат можно вести разными способами, например, в мобильном приложении вашего банка или в специальной программе для финансового планирования. Так вы сможете выявить основные статьи расходов и найти возможности для экономии

Так вы сможете выявить основные статьи расходов и найти возможности для экономии.

Не забывайте и о мелких тратах. Зачастую из покупок, которые мы считаем несущественными, в итоге складывается весьма крупная сумма. Допустим, вечером вы решили поехать домой на такси, потому что была очень плохая погода. На следующий день вы пообедали в кафе вместо того, чтобы взять еду из дома. На выходных вам стало лень готовить и вы заказали две пиццы. В первом и во втором случае вы потратили 300 рублей, в третьем – 1500. По отдельности эти цифры кажутся небольшими, а в целом это больше двух тысяч за одну неделю. И эти деньги вполне могли остаться при вас.

Ответственное отношение к деньгам – это не талант, а навык, который при желании можно выработать.

- Составьте финансовый план

О большинстве расходов нам, как правило, известно заранее. Включите предполагаемые траты в свой план и начинайте собирать деньги заранее. Например, если в октябре, ноябре и декабре откладывать по 3300 рублей, то к Новому году у вас будет порядка 10 тысяч на подарки. Если этого не сделать, то в нужный момент денег может не хватить. А если повезёт и перед праздником вам выдадут премию, вы сможете существенно пополнить свою копилку.

- Не откладывайте оплату счетов на потом

Увы, быть взрослым и ответственным человеком не всегда легко. Нужно регулярно и в срок перечислять деньги за коммунальные услуги, вносить платежи по кредитам и т. д. Практически всегда несоблюдение сроков приводит к дополнительным затратам.

- Рассчитайте бюджет на день

Подсчитайте, какую часть вашего дохода вы тратите на обязательные выплаты, еду, проезд и т. д. Оставшуюся сумму поделите на количество дней в месяце. Результат покажет, сколько вы можете потратить в течение одного дня. Если сегодня уложиться в лимит не получилось – ограничьте затраты завтра.

Какую ответственность несут сервисы за свои ошибки

Это зависит от договора. В законе нет таких требований, чтобы любой бухгалтерский сервис отвечал перед клиентом за начисленные пени и штрафы. Есть общие правила об ответственности по договорам оказания услуг, а также персональная договоренность с конкретным клиентом. В любом случае ответственность должна быть зафиксирована в документах и читать их нужно заранее.

Это касается не только сервисов, но и вообще любого исполнителя. Даже если вам его очень рекомендовали, всегда читайте договор. Когда-нибудь он обязательно пригодится.

Не всегда ограничение ответственности сервиса говорит о его ненадежности. Есть сервисы, которые не дают консультаций, не считают взносы в соцстрах и не могут следить за сроками оплаты патента. Но они этого и не обещают. Это может быть просто приложение или бесплатная программа для заполнения декларации — логично не брать на себя лишние риски.

Почему передать ЭП руководителя ответственному бухгалтеру опасно

Электронная подпись равнозначна собственноручной подписи лица, на которого оформлена эта самая ЭП. Если передать ЭП в распоряжение другого работника, то руководитель наделяет подчиненного всеми полномочиями работодателя. Если подчиненный нарушит законодательство или совершит противоправное деяние, то ответственность все равно ложится на руководителя.

Ведь сделка или противозаконный документ подписан ЭП руководителя. Директор не сможет доказать, что подпись передана бухгалтеру временно. Например, если недобросовестный бухгалтер спишет все деньги компании со счетов, то ответственным будет директор. Так как платежное поручение, преданное в банк, удостоверено директорской ЭП.

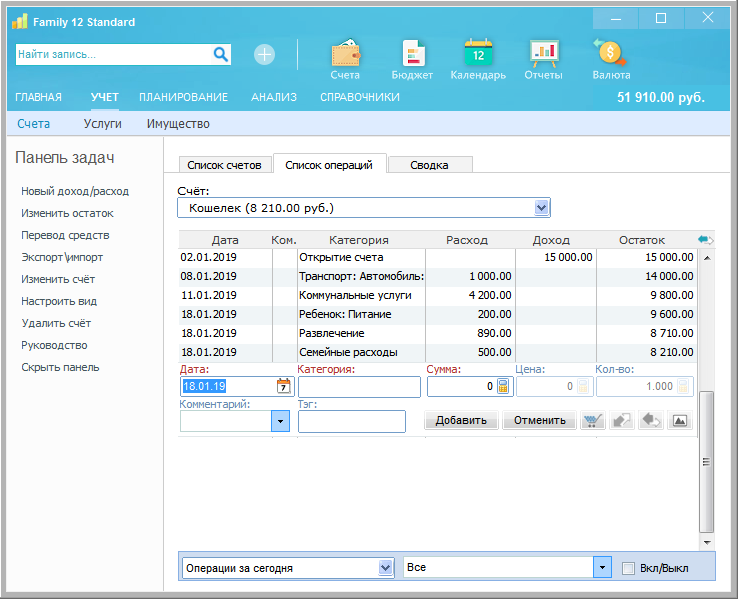

HomeBank

Бесплатное приложение, позволяющее вести учет своих финансов.

С помощью ПО вы сможете полностью контролировать свои доходы и расходы, планировать бюджет семьи, анализировать траты и не только. Возьмите траты под свой полный контроль.

Программа поддерживает тесную интеграцию и импорт данных из сервисов Microsoft Money и Quicken, а также других приложений для управления собственными средствами.

Поддерживает форматы QIF, QFX, CSV и OFX.

Из функций предусмотрено обнаружение дублированных транзакций. Это позволяет избежать путаницы в расчетах и захламленности БД.

Обратите внимание! Транзакции можно упорядочить, поделив на категории. Также можно распланировать автоматическое добавление приходных операций в созданную базу данных, добавляя различные тэги и не только

Также имеется функция, позволяющая редактировать одновременно сразу несколько полей, что значительно ускоряет и упрощает процесс ведения бухгалтерии.

Устанавливайте уровень годового или месячного бюджета для каждой категории, если потребуется.

Генерируйте динамическую отчетность, отражающий текущее состояние вашего финансового положения. Если понадобится, их можно снабдить диаграммами для наглядности.