Погашение в сумму или срок – что выбрать?

Согласно Федеральному Закону №284, банки не имеют права ограничивать клиентов в досрочной выплате ипотечного кредита. Если же такой пункт был внесён в договор, он не будет иметь юридической силы.

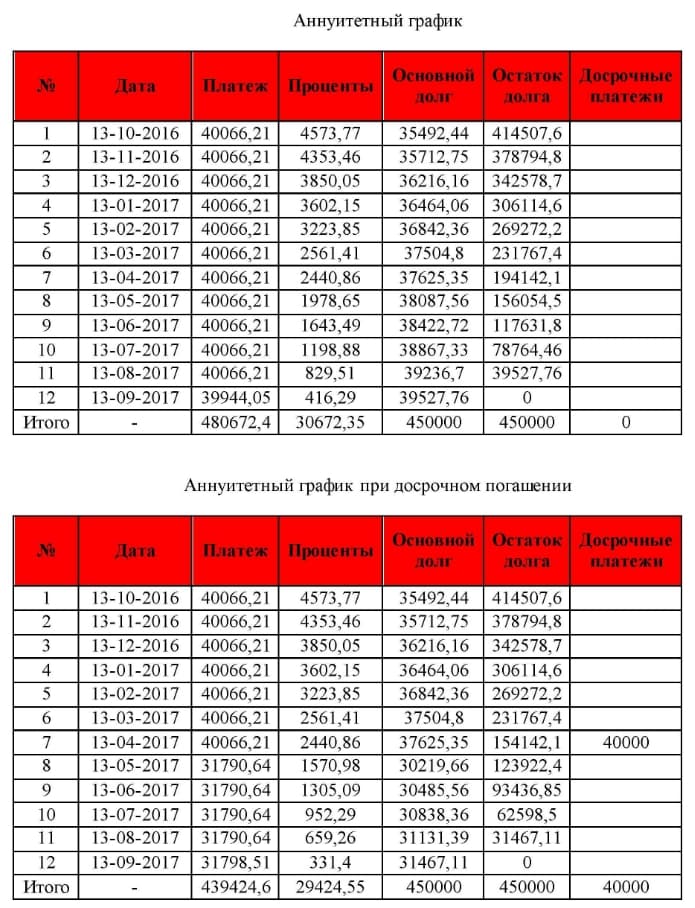

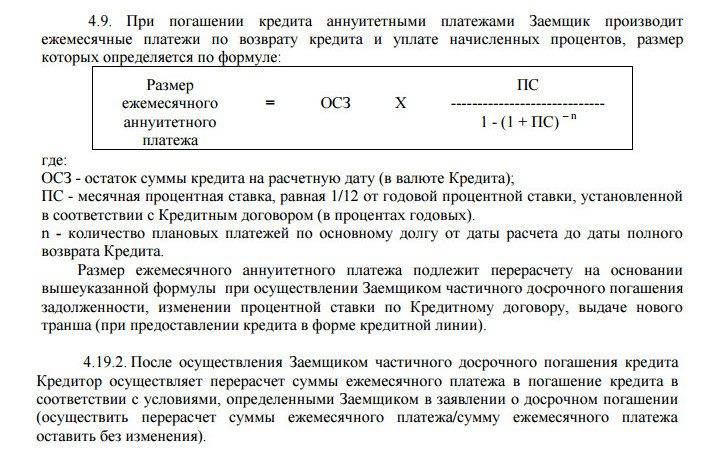

Как известно, получив от банка займ, мы обязуемся выплачивать ему проценты по этому займу. График выплаты задолженности может составляться в двух видах: аннуитетными платежами или дифференцированными платежами.

- Если выбрана схема дифференцированными платежами, то проценты равномерно распределены по всей сумме выплаты. Большая выплата уменьшит как общую сумму выплачиваемых процентов, так и последующие платежи. При таком виде выплат целесообразно будет вносить большие суммы и в конце, и в начале выплат, поскольку всё это уменьшает общую сумму выплат: дополнительная сумма гасит основной долг, снижая переплату на остальные платежи.

- Если оплата производится аннуитетными выплатами, Вы погасите проценты в первой части выплаты ипотеки. Исходя из этого, досрочное погашение кредита будет не таким уместным, поскольку главной его целью является уменьшение общих выплат путём снижения выплат по процентам.

Тем не менее, при аннуитетных платежах погашение может быть на особых условиях:

- Сохранение суммы ежемесячных выплат, но снижение срока выплаты кредита. Сокращение срока выплаты ведёт к уменьшению размеров выплачиваемых процентов;

- Сохранение срока выплаты, но уменьшение суммы ежемесячного платежа. Меньше выгоды, но сокращение финансовой нагрузки на семейный бюджет.

Возможные ограничения досрочного погашения со стороны банка

Сопротивление со стороны кредиторов действительно присутствует. Банку действительно невыгодно, если деньги возвращаются преждевременно, так как процентная ставка определяется из расчета максимального срока возврата. Поэтому банкиры стараются защитить и сохранить прибыль, сформированную за счет процентов, выплачиваемых заемщиками. Условия досрочного погашения зависит от требований подписанного договора. Иногда банковская структура предусматривает следующие ограничения:

- Минимальная сумма платежа. В Сбербанке это 15 тысяч рублей.

- Подается письменное уведомление за месяц до погашения займа.

- Заемщик выплачивает неустойку за досрочное погашение долга.

- Банк производит перерасчет процентной ставки в сторону увеличения.

Сбербанк позволяет всем клиентам погасить остаток задолженности в любой момент без каких-либо штрафов и перерасчетов.

Расчет процентов переплаты

Это сделать довольно легко. Потребуется взять сумму процентов за пользование кредитом, которые предусмотрены кредитным договором и разделить это число на количество месяцев, во время которых вы фактически пользовались банковскими деньгами.

Если вы не хотите самостоятельно считать это, можете попросить сделать пересчет кредитного инспектора. Скорее всего во время пересчета окажется, что вы переплатили и банк вам должен какую-то сумму денег. Чем выше сумма досрочного гашения и чем дольше вы вносите средства в счет погашения кредита, тем больше может оказаться сумма переплаты.

Интересно, что заемщик может вернуть 13% от этой суммы, но для этого необходимо собрать необходимые документы и подать их в ФНС. Денежные средства будут перечислены на указанный вами счет. Однако для получения этого налогового вычета требуется иметь официальный доход.

Методы досрочного погашения ипотечного кредита

Возвращать долг банку разрешено спустя полгода после покупки квартиры. Вносить на счет суммы можно через касса, в банкомате (терминале), в личном кабинете клиента Сбербанка. возврат кредита производится согласно графикам. При преждевременном погашении следует придерживать ряда правил, чтобы избежать ненужных издержек и сэкономить время. Ведь проценты по кредиту насчитываются за каждый день использования денежных средств, предоставленных банком.

Правила досрочного частичного погашения

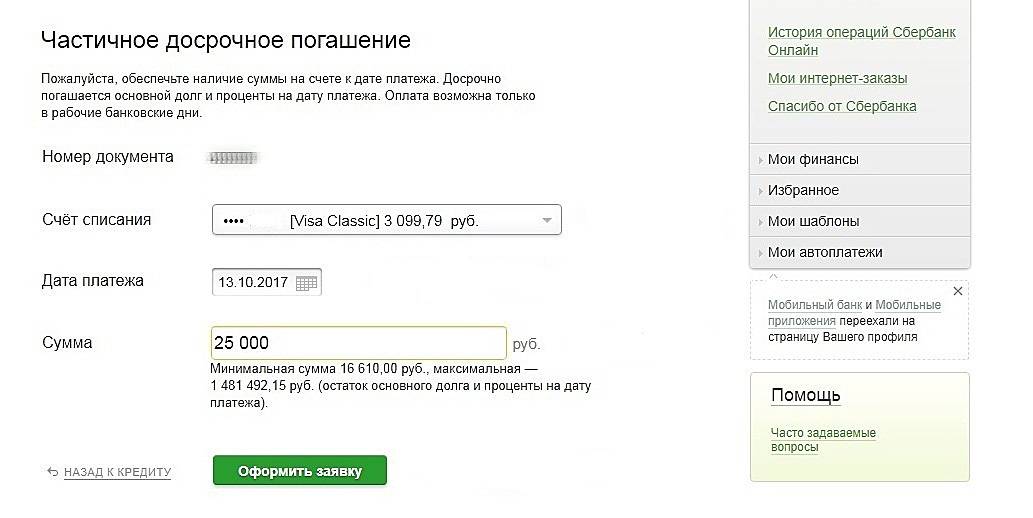

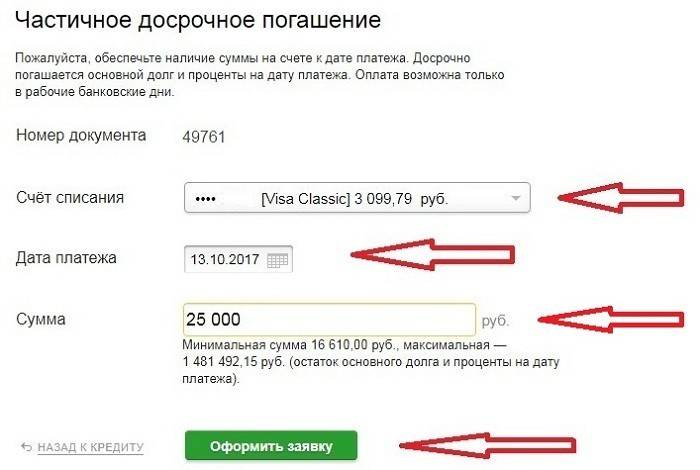

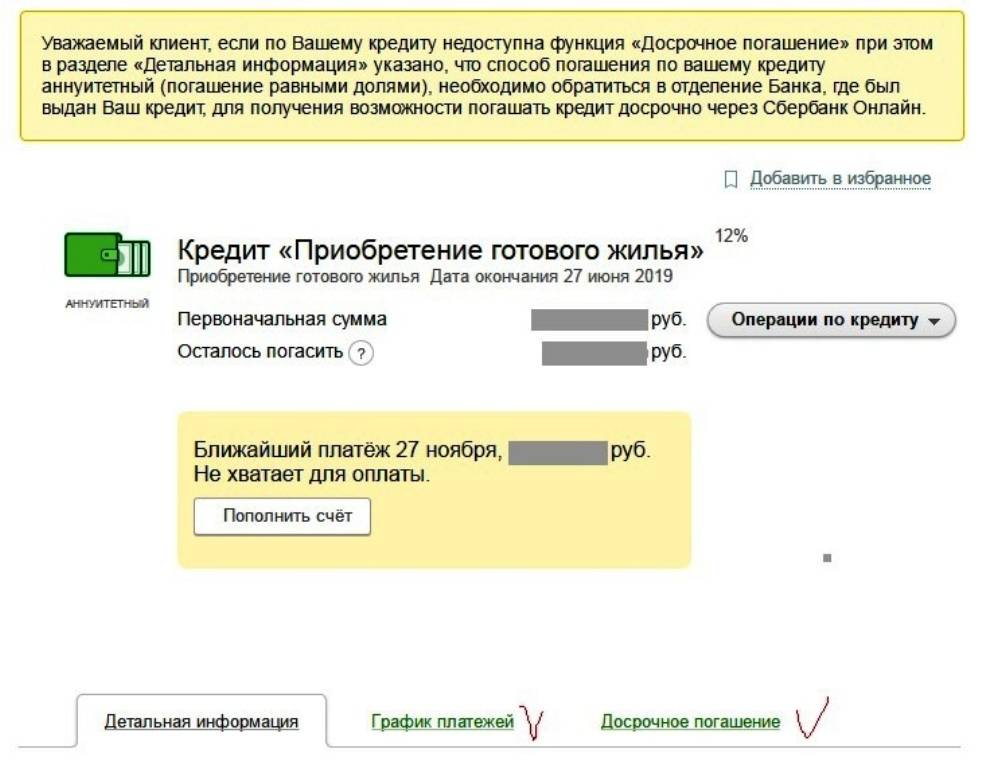

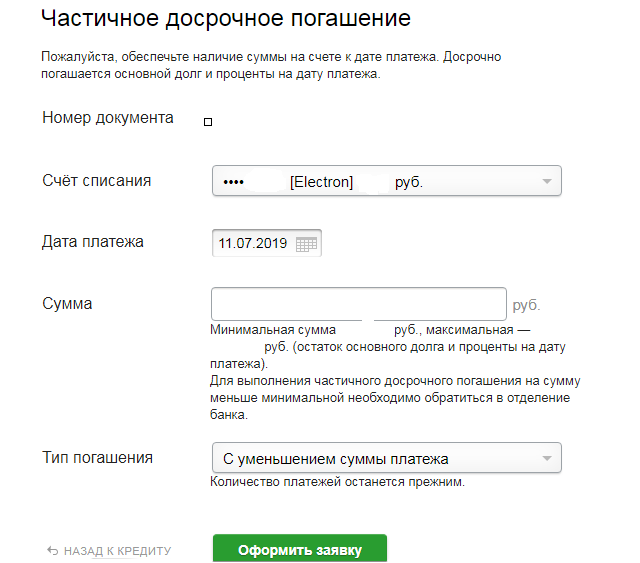

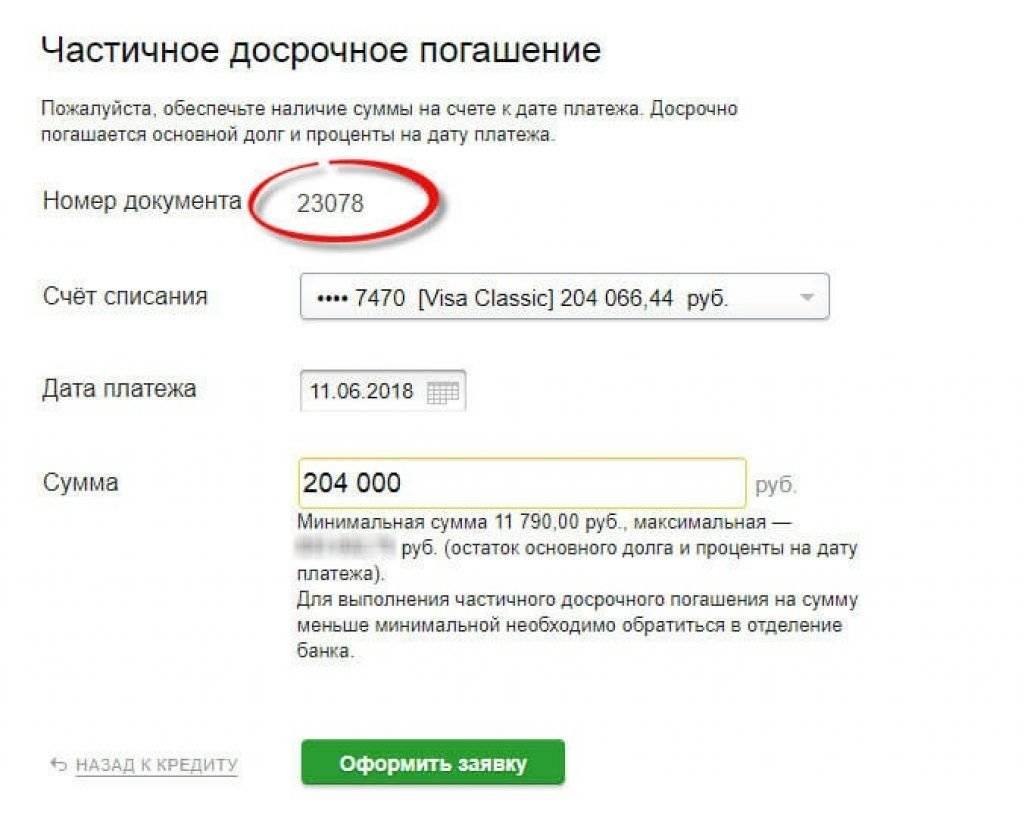

Придется обращаться в отделение, которое оформляло ипотеку. Альтернатива – подача заявки в удаленном режиме с помощью функционала личного кабинета. При этом требуется чтобы:

- Сумма обязательного платежа и переплаты превышала 15000 руб.

- Заявление передавалось за месяц лично или с помощью Интернета.

- Документ подписывается лично. Электронный запрос подтверждается кодом из СМС.

Желательно после проведения транзакции тут же обратиться в Сбербанк, чтобы обговорить новые условия погашения оставшейся задолженности.

Схема действий

Пошаговый алгоритм предполагает следующие действия заемщика:

- Подача заявления с указанием суммы погашения.

- Ожидание одобрения банка (приходит в течение месяца).

- Внесение денежных знаков на счет (зачисление).

После этого обратитесь в отделение банка, выдавшего заем, получите новый график платежей, подпишите дополнение в основному договору. При себе необходимо иметь действующий (не просроченный) паспорт. Желательно взять с собой второе удостоверение личности. Подойдут водительские права, пропуск с фотографией, воинский билет и т.д.

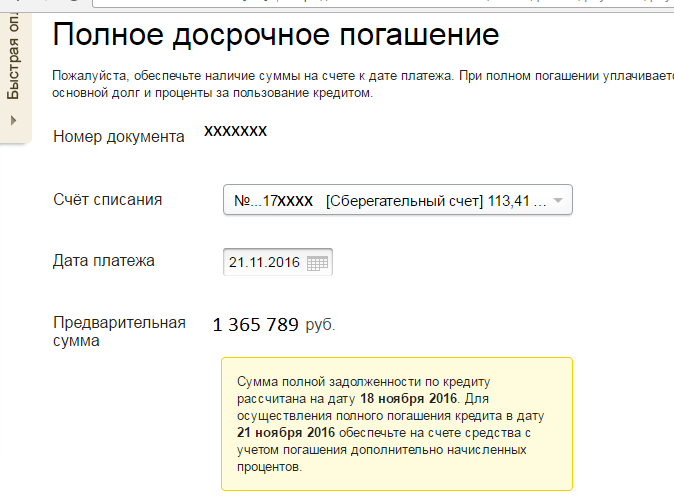

Как полностью досрочно погасить ипотечный кредит?

Необходимо четко придерживаться пошаговой инструкции, которая включает следующие действия:

- Внесите средства на счет, предоставленный Сбербанком для ежемесячных выплат. Оплата должна соответствовать сумме запроса.

- Получите квитанцию, обратитесь к операционисту, убедитесь, чтобы после зачисления баланс по счету стал нулевым.

Обязательно получите справку, подтверждающую, что долгов больше нет, и договор прекратил действие по причине возврата кредитных средств в полном объеме. Обратитесь в местный офис Росреестра, подайте заявление, снимите обременение. Тогда можно распоряжается недвижимостью без ограничений.

Советы для ипотечных заемщиков

Внимательно зачитывайте договор перед визированием. Еще лучше, предоставьте документ для профессионального юридического, финансового мониторинга. Это позволит избежать скрытых, невыгодных условий. Подписывая, еще раз убедитесь, что все пункты являются приемлемыми. По возможности оформляйте досрочное погашение с сокращением срока кредитования. Тогда переплата будет минимальной. Уменьшать ежемесячный взнос имеет смысл, если планируется снижение уровня дохода или когда нужны деньги на другие цели.

Наличие депозита увеличивает уровень безопасности плательщика. Доход, сформированный процентами по вкладу, используйте в качестве досрочных выплат. Погашение займа за счет депозита не рекомендуется.

Ошибки заемщика при досрочном погашении

Некоторым приятнее держать деньги в руках, и потому для погашения имеющиеся суммы не используются. Итог – большая переплата. Другие не отделяют понятия обязательного платежа и досрочного. Если вносится 60 000 при обязательном взносе в 40 000, всего 20 тыс. идут на досрочное погашение. Не нужно собирать большую сумму. Гасите по мере возможности. Пока накопится желаемое количество, переплата по процентам будет расти. Однако последние деньги не стоит нести в банк. Держите в доме или на карте сумму на случай болезни, утраты работы и т.д.

Правильные шаги заемщика для досрочного погашения

При оформлении досрочного погашения пользуйтесь инструкциями, приведенным ниже. Контролируйте, чтобы после внесения средств банк сократил срок выплаты, а не снизил обязательный платеж. Как только в руках окажутся ликвидные 99% от следующего взноса, оплатите ипотеку, изменив условия договора. Не пренебрегайте налоговым вычетом. Подавайте декларацию в первый месяц года, чтобы как можно раньше вернуть часть затраченных средств. Воспользуйтесь рефинансированием, реструктуризацией, кредитными каникулами.

В любых непонятных ситуациях обращайтесь за бесплатной консультацией к специалистам. Это можно сделать по телефону, электронной почте, в режиме онлайн.

Мне нравится9Не нравится

Досрочное погашение

Право на досрочное возмещение кредита от Сбербанка заемщик приобретает при подписании договоренностей, содержащих такой параграф в стандартном порядке. При этом преждевременное погашение ссуды подразумевается в полноценном и фрагментарном видах, после чего наступают разнообразные последствия для кредитуемого.

Законодательная база, регулирующая досрочное возмещение:

Кто имеет право на преждевременное погашение кредита:

- заемщик в единственном лице по договору кредитования;

- титульный созаемщик;

- любой из остальных созаемщиков.

Безусловно, гарантия на досрочное внесение части средств или аннулирование задолженности распространяется в Сбербанке на ипотечные и прочие разновидности кредитов. При этом Сбербанк упростил требования к населению относительно заблаговременного предупреждения о таком волеизъявлении. Он установил норму о внесении средств в досрочном режиме прямо в день письменного уведомления.

Этот шаг не противоречит законодательной формулировке, т. к. последняя прописана преимущественно для защиты интересов самой кредитно-финансовой инстанции. Таким образом, в контексте клиентоориентированности Сбербанк в очередной раз идет навстречу своим потребителям. От граждан не требуется прохождения этапа ожидания по написанному ими заявлению.

Необходимые действия для досрочного закрытия кредита

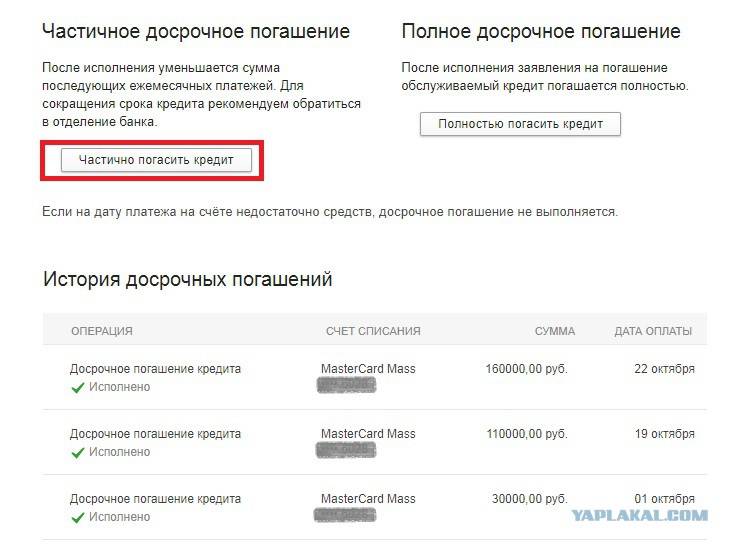

Независимо от вида досрочного гашения кредита, клиенту необходимо предпринять следующие действия:

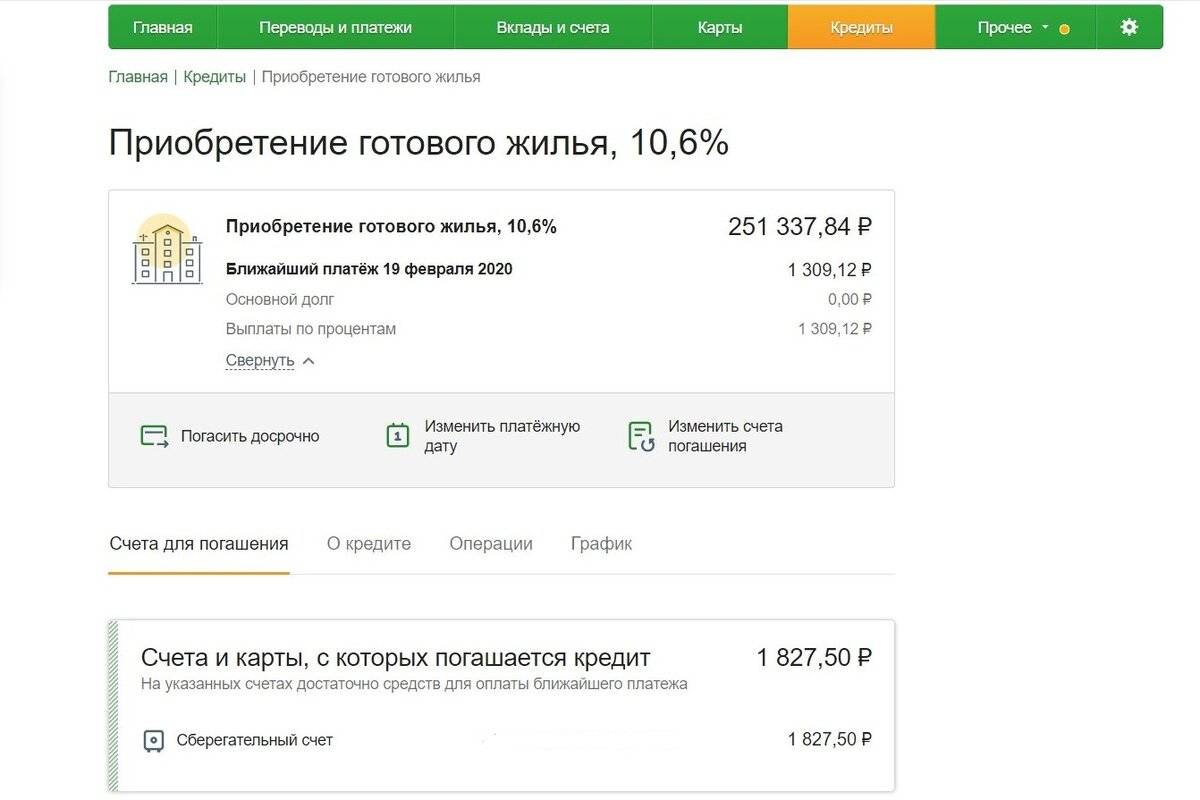

- Обратиться в ближайшее отделение Сбербанка для уточнения суммы задолженности на день, когда вы собираетесь внести денежные средства. Также эту информацию можно получить по телефону горячей линии Сбербанка после прохождения процедуры верификации.

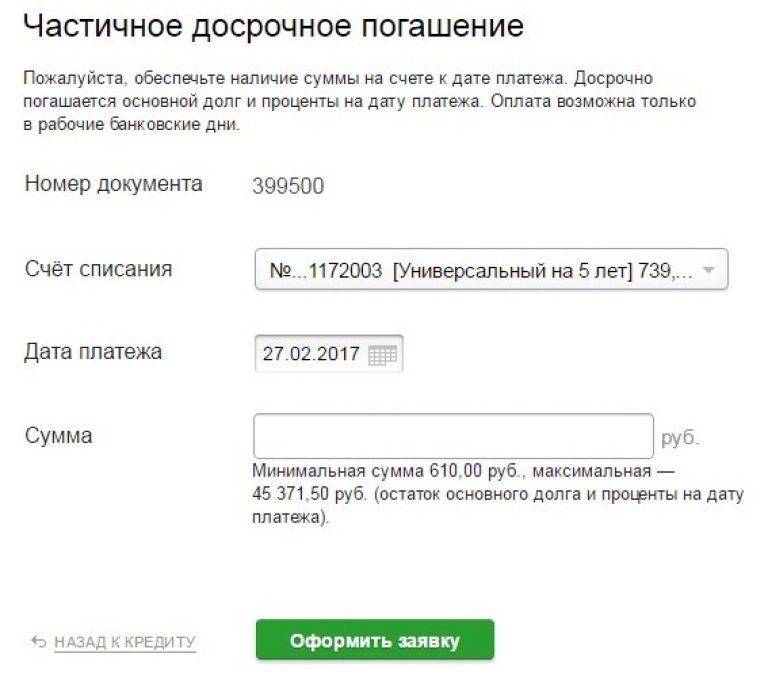

- Написать заявление на досрочное погашение задолженности. В данном заявлении должна прописываться текущая сумма задолженности, дата внесения денежных средств, сумма, которую вносит клиент и сумма остатка.

- Подписать дополнительное соглашение с банком. Если ранее ЧДГ и ПДГ могли осуществляться через 15 дней после написания заявления, но не раньше наступления даты планового платежа, то сейчас списание денежных средств может осуществляться в день их внесения.

- Подписать график гашения. Если планируется осуществление ПДГ, то в графике гашения в следующий месяц будет стоять 0. При ЧДГ сумма планового платежа будет пересмотрена в меньшую сторону.

- Внести необходимую сумму в кассу банка.

- Взять справку о закрытии кредита, если планируется ПДГ.

Большинство кредитных договоров Сбербанка предусматривают минимальную сумму частичного гашения 15 тысяч рублей.

Возврат страховки

По желанию клиент оформляет страховой полис. Компания берёт на себя выплату задолженности в случае смерти заёмщика или утраты им способности работать из-за несчастного случая. Страховку не включают в договор потребительских кредитов, но при оформлении ипотеки предусмотрено большее количество случаев:

- травма или заболевание, из-за которого клиент не может некоторое время работать;

- незапланированные трудности с финансовым состоянием;

- сокращение или увольнение с основного места работы не по вине заёмщика.

Полис прекращает действовать в момент, когда клиент отказался от него или наступил один из страховых случаев. Если кредит был выплачен досрочно, то меняется сумма, которую выплачивает страховая компания:

- до одного месяца — клиент получает затраченные средства в полном объёме;

- до 6 месяцев — 50% страховки;

- от полугода — заёмщику не возвращают его деньги.

Банковский сотрудник не будет рассказывать клиенту о том, как вернуть страховку, так как ему это невыгодно. Этим вопросом придётся заниматься самостоятельно. Процедура проходит в несколько этапов:

- нужно посетить отделение банка;

- оформить соответствующее заявление и указать все данные о кредите;

- получить выписку о закрытии задолженности;

- передать документы на рассмотрение и ожидать положенный срок.

Если заявку одобрят, то средства поступят на счёт заёмщика в течение десяти дней. Их сумма не зависит от даты составления страхового договора. Оплата кредита досрочно разрешена Сбербанком соответственно законодательству. Процедура не влияет на дальнейшее сотрудничество клиента с организацией.

Когда лучше и выгоднее делать?

- Практически все ипотечные программы подразумевают аннуитетную форму оплаты кредита. Это значит, что первые 5-10 лет оплачивания ипотеки пойдут не на саму задолженность (так называемое «тело» кредита), а на проценты. Если заемщик взял ипотеку недавно, скажем, год-два назад, погашать ее в досрочном порядке очень выгодно, т. к. в соответствии с ипотечным договором досрочные платежи идут именно на «тело» кредита, а не на проценты.

Таким образом, заемщик значительно сократит конечную сумму займа, а значит, итоговая переплата банку сильно уменьшится.

И наоборот, если заемщик уже выплатил больше половины кредита по аннуитетному графику платежей, досрочно погашать кредит практически не имеет смысла — вся оставшаяся сумма и так пойдет на тело кредита, и существенно снизить переплату не удастся.

То же самое касается и дифференцированной системы оплаты — если досрочно погашать ипотеку в самом начале кредитования, это имеет финансовую выгоду, если уже половина оплачена, смысла это имеет мало, по крайней мере с точки зрения переплаты по займу.

- Решение о досрочном погашении кредита имеет субъективный характер. Заемщиков часто угнетает нестабильное положение, когда приобретенное по ипотеке жилье фактически может быть отобрано банком в любой финансово тяжелый для клиента момент. Более того, желание поскорее избавиться от задолженности также объясняется тяжестью ежемесячных выплат, которые чаще всего составляют внушительные суммы — 20 тысяч рублей и больше.Заемщики, не желающие в долгосрочной перспективе лишать себя отпуска, хороших развлечений и прочих атрибутов высокого уровня жизни, стараются быстро разделаться с ипотекой.

- Некоторые категории заемщиков по разным причинам не желают сокращать общий срок выплат, но желают сократить размер ежемесячного платежа. Так поступают, как правило, в финансово нестабильной ситуации — например, до заемщика дошел обоснованный слух, что его могут уволить с работы, соответственно, на поиск новой вакантной должности может уйти немалое время, а между тем платить по ипотеке все равно надо.

Тогда часть накоплений заемщика может быть использована для уменьшения ежемесячного платежа.

Таким образом, конечная выгода зависит только от преследуемых заемщиком целей: те, кто желает переплатить банку как можно меньшую сумму, постараются сделать это в самом начале ипотечного кредитования, категории заемщиков, желающие избавиться от психологической и физической нагрузки, могут досрочно погасить ипотеку в любое время, даже за несколько лет до окончания срока кредитования — в зависимости от их усталости.

Подробно о том, можно ли преждевременно погашать займ в Сбербанке, в чем заключается выгода, а когда это убыточно, читайте тут.

Выгодно ли досрочное погашение кредита при аннуитетных платежах

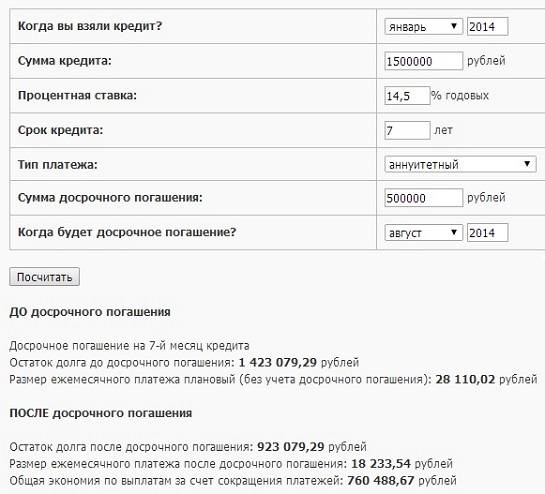

Если вы желаете быстрее избавиться от долга, необходимо предварительно рассчитать схему досрочного погашения, приняв решение: выгодно это делать или нет.

Процедура досрочного погашения предполагает два варианта действий:

1. Досрочное частичное погашение кредита.

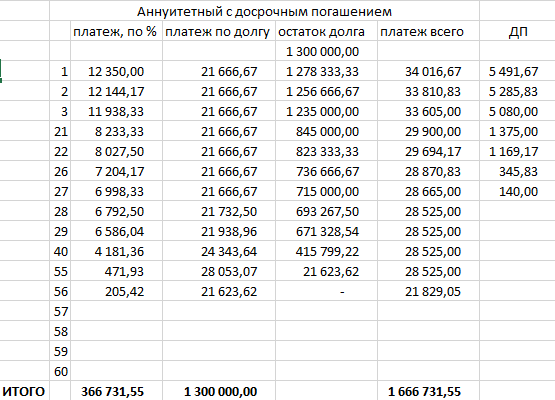

В этом случае можно вносить досрочные платежи маленькими суммами или большими, при этом количество ежемесячных платежей или срок кредита будут меняться. Это зависит от политики погашения банка или выбора заемщика, если кредитно-финансовое учреждение предоставляет возможность выбирать.

Плюс аннуитетных платежей в данном контексте – приблизительно равномерное снижение и тела кредита, и начисляемых процентов (если погашение идет в счет уменьшения величины ежемесячных платежей). Если же речь об уменьшении срока кредитования, очевидных плюсов нет. Экономии на досрочках в таком случае добиться не удастся.

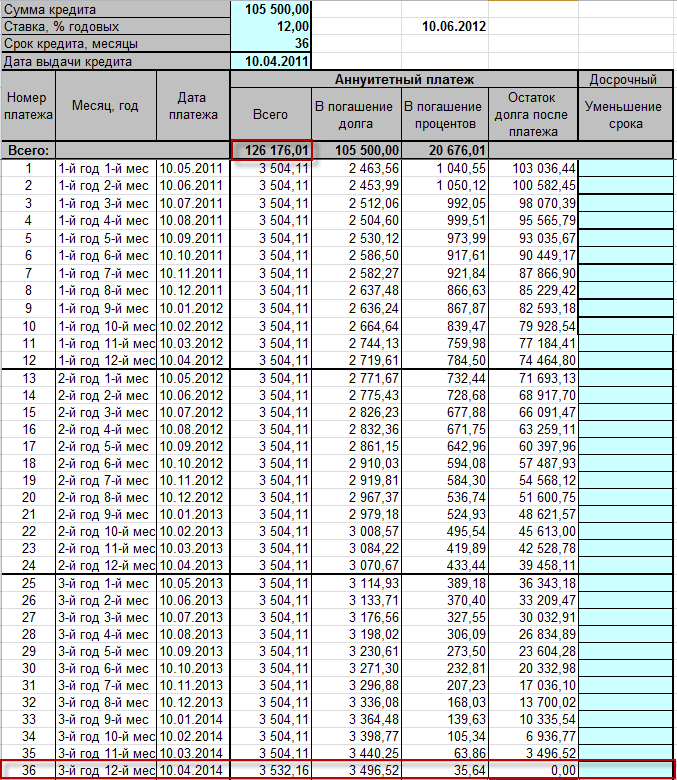

Пример: берем 100 тысяч под 16,9% на год. Имеем 12 одинаковых платежей по 9,1 тысячи рублей. Если ежемесячно вносить по 2 тысячи сверх платежей по графику, делать это в счет снижения их величины, к концу срока обязательный платеж снизится до 2,7 тысячи рублей (плюс 2 тысячи, которые регулярно уплачивались). Сумма переплат станет меньше на 5-6 тысяч рублей.

Если дело касается уменьшения срока кредитования, все иначе: внеся, скажем, 9,1 тысячи рублей в день выдачи кредита, мы просто снизим срок до 11 месяцев. Сумма переплат останется неизменной. Единственное преимущество – возможность быстро погасить кредит.

Итак, первый – самый выгодный способ досрочного погашения.

Рассмотрим еще один интересный вариант действий.

2. Полное досрочное погашение.

В данном случае при досрочном погашении все выгоды очевидны: чем раньше осуществляется полное погашение кредита, тем меньше заемщик выплачивает процентов.

Пример: те же 100 тысяч, сроки и ставка. Решившись на досрочное погашение долгов, вместо 108 тысяч рублей заемщик суммарно выплатит только 104-105 тысяч. Экономия небольшая.

Таким образом, аннуитет выгодно гасить досрочно. Особенно если сроки кредитования достигают нескольких лет: начисленных на тело кредита процентов будет больше.

Для сравнения пример: 100 тысяч, 36 месяцев, 16,9% годовых. Суммарная переплата – 28 тысяч рублей (против 8-9 для 1 года).

Как осуществить оплату займа досрочно

Согласно правилам Сбербанка условия досрочной оплаты займа различаются в зависимости от того, идет ли речь о:

| Частичном погашении | Должник в данный месяц вносит большую сумму, чем обязан, но долг за ним остается |

| Полном | Покупатель недвижимости оплачивает всю остающуюся сумму и долгов перед организацией у него не остается |

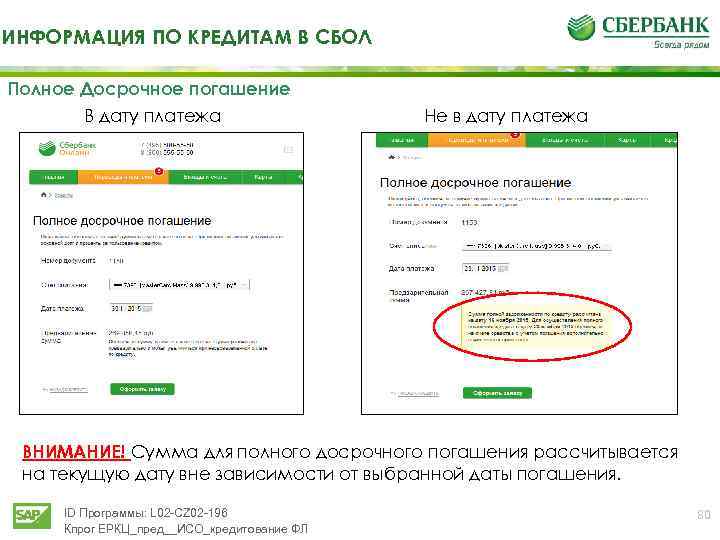

Существенное различие в процедуре между двумя этими случаями в том, что окончательная оплата производится в любой день (если это не выходной и не праздник), а частичная — происходит в очередную дату, когда должен быть произведен аннуитетный платеж.

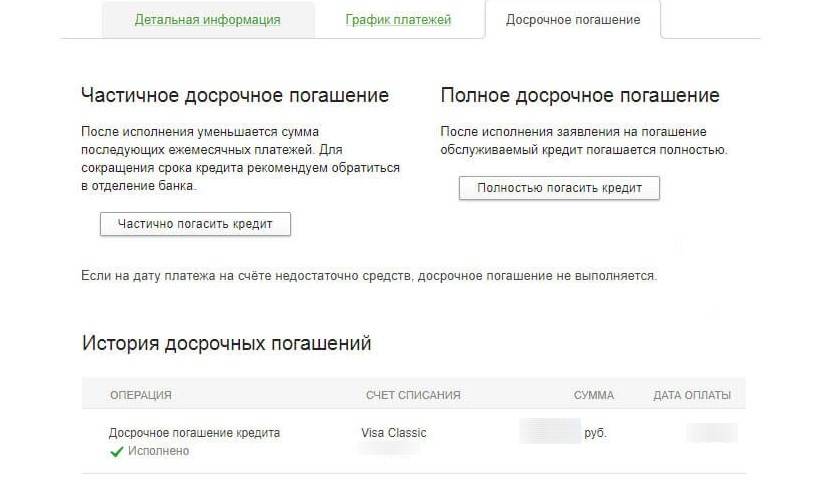

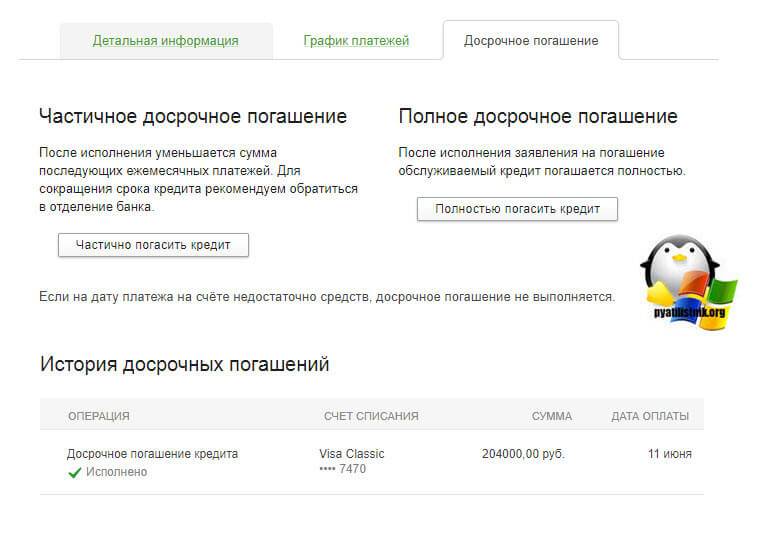

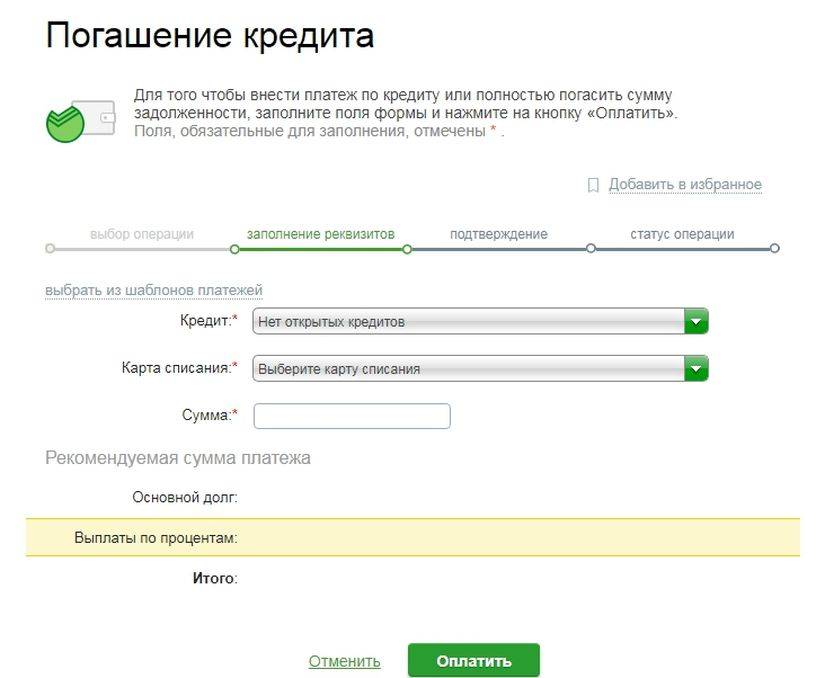

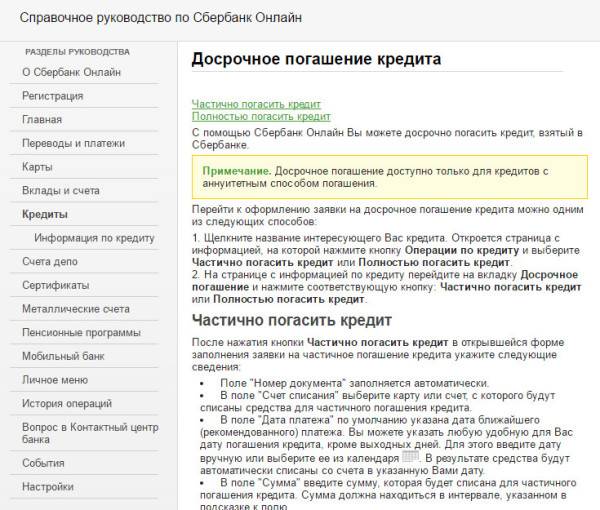

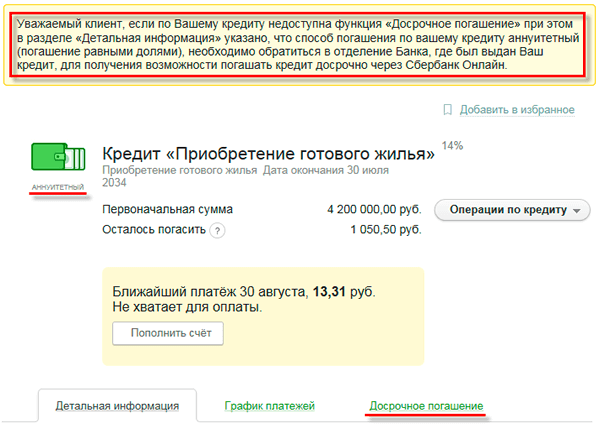

Осуществить такое действие можно либо в отделении банка (об этом варианте будет рассказываться подробно в нескольких следующих разделах), либо онлайн на портале Сбербанка (этому методу посвящен один специальный раздел ниже).

Как оформить досрочное погашение аннуитетного кредитного займа

Вариантов два:

1. Оформить досрочное погашение в офисе банка.

Долгий и скучный способ. Потребуется визит в отделение, притом именно в то, в котором был заключен договор. Придется писать заявление, прописывать сумму и обозначать все детали досрочного погашения.

2. Оформить погашение через интернет-банк или мобильное приложение банка, если такая возможность предусмотрена.

Быстро, просто, никуда не нужно ходить.

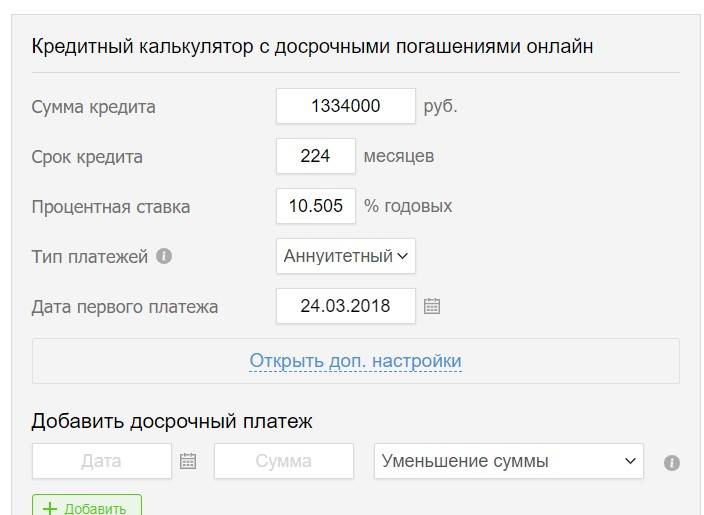

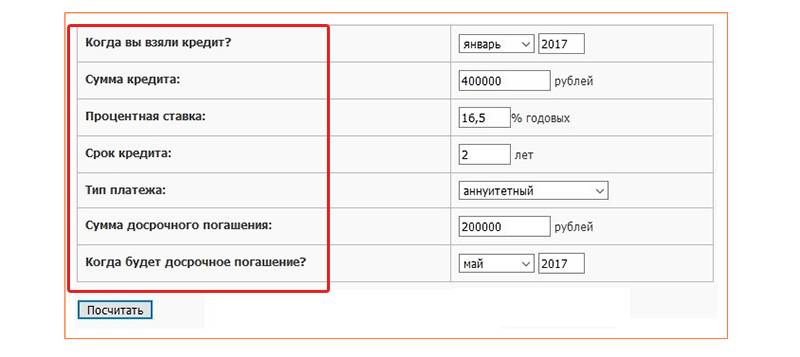

Правильный расчет досрочного покрытия по аннуитету

Расчет займа при досрочных выплатах, точнее, его перерасчет, в общем случае осуществляется банком по факту внесения досрочного платежа. Если в веб-версии или в приложении банка информация о досрочных погашениях недоступна, как и график, составленный с их учетом, можно обратиться за новой копией в отделение. Опять же, потребуется посетить именно то, где был оформлен кредит.

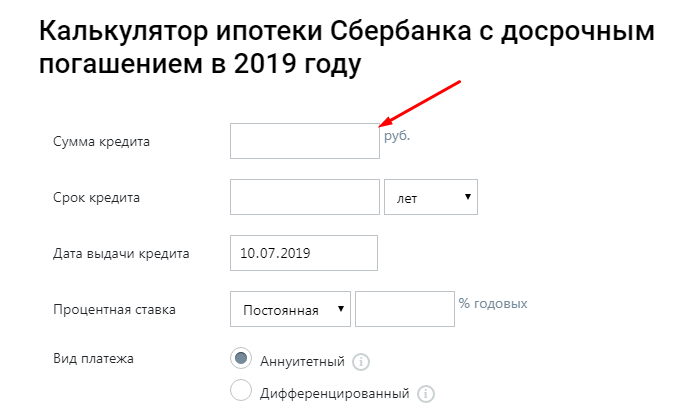

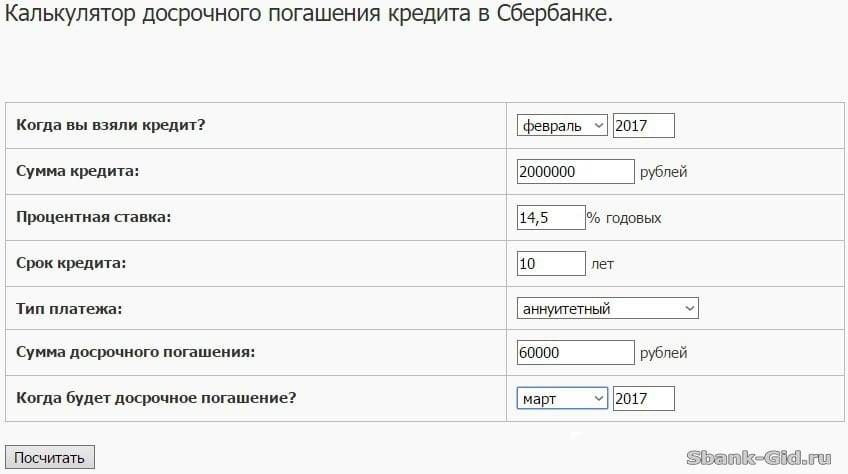

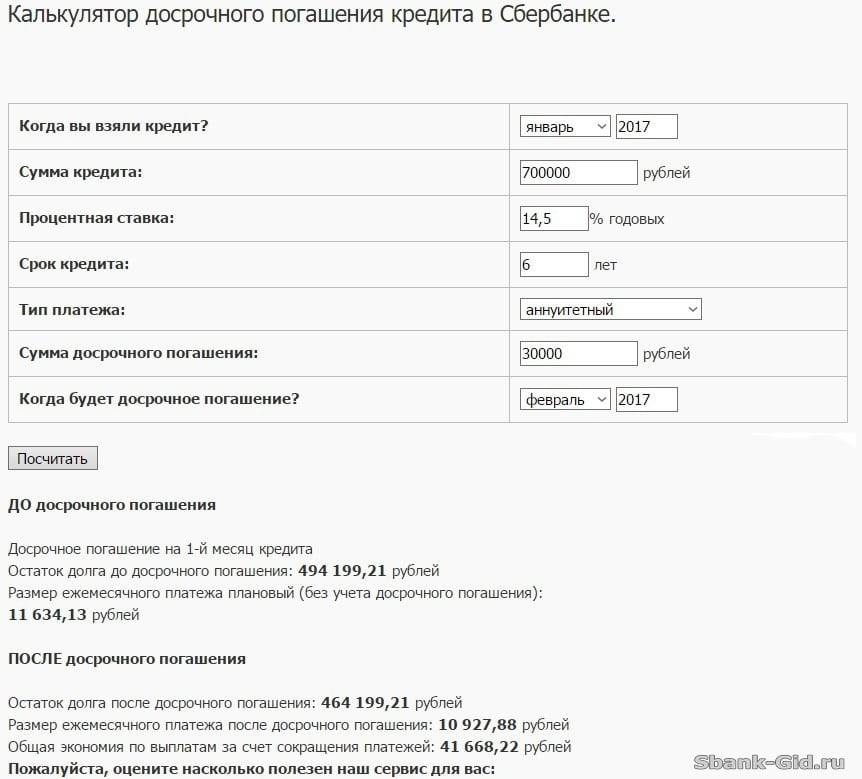

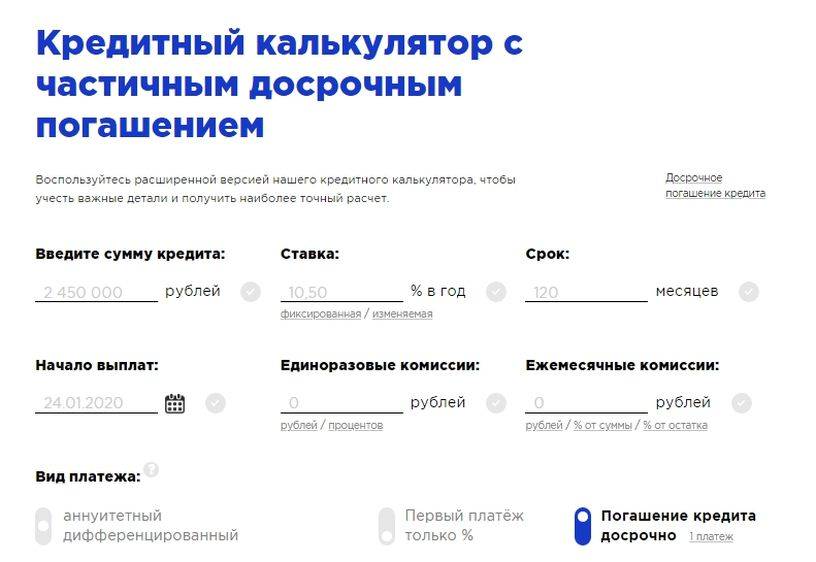

Если есть желание, можно осуществить предварительный расчет самостоятельно. Для этого достаточно обратиться к любому кредитному калькулятору, в который встроена опция указания досрочных платежей.

Как быстрее всего погасить аннуитетный кредит

Рассмотрим случай, когда тело кредита выплачивается быстрее всего. Это уже рассмотренный ранее способ: достаточно по мере возможности регулярно осуществлять досрочное погашение аннуитетного платежа (каждого очередного) в счет снижения сроков кредитования.

Способ действительно позволяет быстро погасить кредит, но он совсем невыгоден. Лучше всего проводить досрочное погашение, выбирая снижение величины ежемесячных платежей.

Напутствие:

- Изучайте условия подписываемых договоров.

- Рассчитывайте выгоды и преимущества досрочных платежей самостоятельно или при помощи кредитных калькуляторов.

- Взвешивайте все «за» и «против» в вашей ситуации.

- Не переплачивайте!

Досрочное погашение аннуитетного кредита в 2018 году: выгодно ли?

Если верить статистике, две трети российских семей имеют хотя бы один кредит. Вступая в кредитные отношения с банком, должники стараются, как можно быстрее, избавиться от обременения и погасить кредит досрочно. Однако, при выдаче займа банком составляется кредитный договор с графиком погашения долга, рассчитанным на весь период кредитования.

Очевидно, что терять дополнительную прибыль в виде процентной стоимости займа, коммерческим банкам не выгодно. Именно поэтому банки не жалуют попытки досрочного погашения и заранее пытаются обезопасить свое финансовое состояние от таких сюрпризов.

В договоре могут быть указаны скрытые комиссии, штрафы за погашение кредита ранее срока окончания заемного требования и прочие финансовые уловки. Эти действия незаконны, но, поставив подпись в таком договоре, клиенту будет сложно доказать нарушение его прав и законов банком в суде.

Досрочное погашение аннуитетного кредита возможно. Нужно лишь грамотно действовать, чтобы выгодно и без участия в судебных прениях исполнить свои долговые обязательства.

В чем особенности аннуитетной системы?

Большая часть кредитов, предоставляемых коммерческими банками – это кредиты с аннуитетными платежами. Аннуитет предполагает погашение долга ежемесячными одинаковыми платежами в течение всего периода займа.

Дифференцированные платежи, в отличие от аннуитетных, имеют каждый месяц различные суммы, размер которых снижается с каждым месяцем кредитования.

Тело кредита при дифференцированных платежах делится в равных долях на весь срок кредита, а проценты по мере выплаты – уменьшаются.

Очевидно, что использование аннуитетной системы более выгодно для коммерческих банков.

В основе выгоды лежат две причины:

- Большая сумма переплаты по кредиту;

- В начале срока кредитования уплачиваются проценты, а основной долг – в конце.

Как правило, около 90% структуры ежемесячного платежа – это проценты по кредиту. Получается, что банк страхует себя аннуитетной системой, взыскивая с должника сначала свою прибыль, а уже после ее возмещения – размер предоставленной ссуды.

Клиенты, в свою очередь, либо вообще не знают о возможности дифференцированного начисления процентов, либо выбирают аннуитетную систему по причине простоты и возможности одобрения высокой суммы кредита.

Возникает вопрос, можно ли досрочно погасить аннуитетный кредит? Как выгоднее провернуть операцию в ситуации, когда проценты по кредиту выплачены до окончания срока ссуды?

Процедура досрочного погашения

Досрочное погашение кредита с аннуитетными платежами предусмотрено законом. Банку запрещено взыскивать с клиента штрафные санкции за нарушение графика кредитных платежей.

Процесс выплаты может осуществляться в двух видах:

- Полное досрочное погашение. В данном случае нужно будет заплатить полную сумму тела кредита и проценты, соответствующие фактической дате погашения долга. Рассчитать данные показатели можно с помощью калькулятора досрочного погашения кредита или попросить менеджера банка. Не забудьте проверить данные расчеты.

- Частичное досрочное погашение. Это более распространенный вариант досрочной выплаты. Сумма может быть уплачена любая, если договором не предусмотрено иное. Внеся денежную сумму, клиент имеет право выбрать один из двух сценариев дальнейшего погашения долга: сокращение срока кредита или снижение ежемесячной выплаты.

Имея намерение досрочно погасить аннуитетный кредит, обязательно заранее уведомите банк об этом. Законом на это предусмотрено 30 дней до момента погашения.

После того, как клиент выбирает дальнейшие принципы погашения кредита, банк разрабатывает новый график погашения долга и выдает его копию должнику.

Образец заявления на досрочное погашение

Как правило, уведомление банка о намерении досрочной выплаты кредита должно быть оформлено в письменной форме. Некоторые банки не требуют заявления, ограничиваясь устным волеизъявлением.

Итак, заявление о досрочном погашении аннуитетного кредита должно выглядеть следующим образом:

Начальнику ПАО «КредитДебит»

Комнякову Петру Викторовичу

Отделение банка №12

г. Москва, ул. Горчакова, д.12

От Неклюдовой Ольги Петровны

прож.: г. Москва, ул. Толстого, д.12, кв.56

тел.: 89078967789

Заявление о досрочном погашении кредита

Как досрочно погасить кредит

Сбербанк отменил привилегию, выданную ему законом РФ, по обязательному истребованию от должника уведомления о предстоящем погашении в 30-дневный срок. Таким образом, погасить свой долг любым из представленных методов можно прямо в момент оформления соответствующего заявления на бланке кредитора или в онлайн-форме на веб-сайте.

Куда обращаться:

- в отделение, выдавшее кредит;

- в любое другое отделение, предоставляющее подобные услуги (список можно уточнить в справочной службе Сбербанка).

Важнейшим принципом для осуществления досрочной транзакции в счет кредитного долга выступает своевременное ликвидирование просрочек и, соответственно, начисленных по ним пени. При ином раскладе Сбербанк запрещает проводить мероприятия по досрочному внесению денег на долговой счет кредита.

Варианты по срокам внесения финансов:

- в платежную дату по договору;

- вне таковой даты.

Во втором случае денежный транш зачисляется по графику в ближайший аннуитетный платеж. Так как обслуживание кредита производится в Сбербанке в основном в рублевом эквиваленте, то валюта в виде доллара для досрочных переводов не допускается. Следует заблаговременно осуществить конвертацию и внести для исчисления допустимую российскую валюту.

Впоследствии при частично произведенном досрочном погашении любого кредита в Сбербанке кредитный эксперт выдает обслуживаемому лицу новый график выплат. В ситуации с аннуляцией задолженности бывшему должнику предоставляется справка о закрытии кредита с пометкой об отсутствии претензий со стороны Сбербанка. К ней может прилагаться и выписка со счета.

Если после погашения части долга выявляется остаток, равный 300 руб. или меньше этой суммы, то количество следующих оплатных месяцев сокращается до одного. На обратившегося ложится бремя погашения остатка, процентов за пользование услугой, а также различных неустоек в последующую платежную дату. Поэтому при намерении полностью погасить кредит требуется заблаговременно уточнить необходимую к оплате сумму.

Оформление

Клиент должен внимательно изучить свой договор с банком, где приписываются основные условия досрочного погашения долга:

- Когда нужно обращаться в банк? Сбербанк устанавливает временной лимит раньше которого нельзя начать процедуру закрытия долга. Срок зависит от кредитной программы и может составлять один, три месяца или полгода.

- Сбербанк обязывает клиента заблаговременно оповещать о намерении досрочного погашения долга (три дня минимум, в некоторых договорах это полгода).

Какие при себе иметь документы (на примере ипотеки):

- договор с банком (копия);

- выписка ЕРГЮЛ (нотариально заверенная копия или оригинал бланка);

- договор о покупке жилья или иные правоустанавливающие документы на объект;

- банковская закладная (в оригинале).

Далее Сбербанк выдаёт заёмщику документ, подтверждающий полное или частичное погашение долга по ипотеке или потребительскому займу. Если погашение частичное, клиенту выдадут изменённый график выплат.

Заявление на досрочное погашение кредита

Заявитель при обращении в банк с целью оповестить его о досрочном погашении долга должен написать заявление. В нем клиент указывает тип погашения (полное или частично досрочное). В случае частичной выплаты суммы долга клиент может указать, что он хочет получить в итоге – уменьшить размер ежемесячного платежа, или сократить срок кредитования.

Способы перевода денег

Когда заявление рассмотрено и одобрено, клиенту остается лишь закрыть кредит, вернув нужную сумму банку.

Переводить деньги в счёт выплаты задолженности Сбербанку можно несколькими способами:

- погасить кредит в отделении банка;

- оформить перевод через Сбербанк Онлайн с карты Сбербанка (доступно зарегистрированным клиентам в онлайн системе);

- перевести деньги через Мобильный банк (операция доступна клиентам, подключившим услугу);

- оформить перевод с карты другого банка (в этом случае уплачивается большая комиссия).

При транзакциях внутри системы Сбербанка комиссия не снимается. При переводе с карты другого банка комиссия устанавливается банком-донором (обычно 1-3% от переведённой суммы).