Память и внимание

Между тем первый день февраля президент посвятил не только экономической повестке. В понедельник Владимир Путин также встретился с патриархом Московским и всея Руси Кириллом, чтобы поздравить его с 12-й годовщиной интронизации. Кроме того, Владимир Путин возложил цветы к могиле народного артиста СССР Василия Ланового, который в понедельник был похоронен на Новодевичьем кладбище. Почтил глава РФ и память Бориса Ельцина, которому 1 февраля исполнилось бы 90 лет.

Владимир Путин отметил, что главной чертой первого президента страны была способность всегда брать ответственность на себя.

— Задним числом мы всегда все, как говорится, умны, а вот когда события накатываются как снежный ком — это совсем другая ситуация. И Борис Николаевич никогда не уклонялся от ответственности, от того груза ответственности, который лег на его плечи, — сказал президент.

Он уверен, что «страна должна помнить о таких людях».

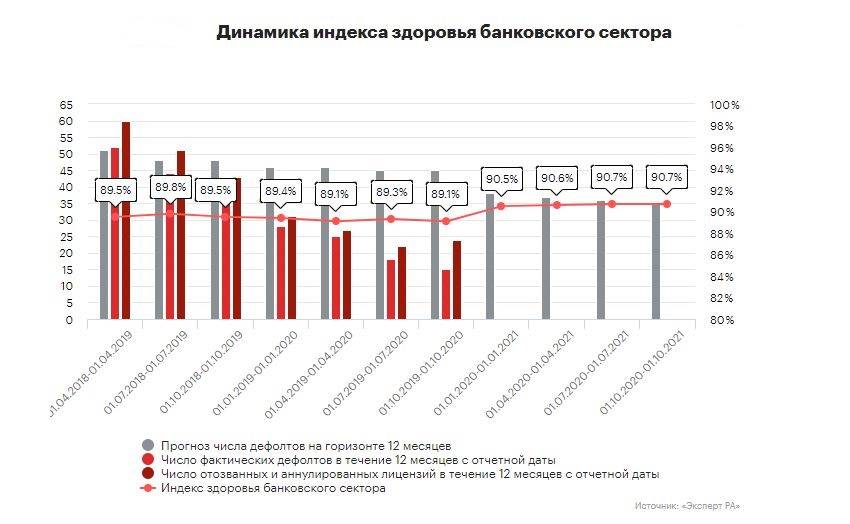

Как будет складываться ситуация с отзывами лицензий

Прогноз «Эксперт РА» по дефолтам соответствует индексу банковского здоровья на уровне 90,7% на 1 октября — за третий квартал показатель не изменился. На начало этого года он составлял 90,5%, а к группе риска аналитики относили 38 банков.

В 2020 году динамика отзыва лицензий у кредитных организаций была неравномерной: Банк России не применял крайние надзорные меры в период первой волны пандемии, но с 1 июля возобновил проверки банков и лишение их лицензий. Пауза со стороны ЦБ привела к отставанию фактических дефолтов банков от прогноза, говорит Юрий Беликов. «С одной стороны, это приводит к тому, что ожидаемые дефолты просто накапливаются и переносятся на 2021 год. С другой стороны, наблюдаются другие тренды — ускорение аннулирования лицензий и ликвидаций по инициативе самих владельцев банков, это в значительной степени компенсирует снижение частоты реальных дефолтов, реальных отзывов лицензий», — уточняет он.

Ранее в «Эксперт РА» прогнозировали ускорение ухода игроков с рынка как в принудительном, так и в добровольном порядке. В третьем квартале ЦБ отозвал три банковские лицензии, еще шесть были аннулированы по инициативе владельцев организаций. В октябре и начале ноября процесс ускорился — примерно за полтора месяца разрешения на работу лишились пять банков. Впрочем, всплеск может быть временным, подчеркивает Беликов: «Пошла вторая волна пандемии, вполне вероятно, что такой высокой частоты отзывов мы не увидим в оставшиеся дни этого года, поскольку опять возможно торможение выездных проверок ЦБ. Неясно, будет ли Банк России приостанавливать применение крайних регулятивных мер, как весной».

ЦБ пока принципиально не изменил подход к применению крайних надзорных мер, считает Дмитрий Назаров: «В подавляющем большинстве случаев причиной отзыва лицензий стала не тяжелая экономическая ситуация, вызванная пандемией, а хронические проблемы, которые банки испытывали на протяжении последних двух лет. Прежде всего это высокий объем проблемных кредитов и неадекватный уровень резервов. В некоторых случаях наблюдались признаки вывода активов или нарушения законодательства». По словам аналитика, пандемия и снятие послаблений для банков ускорит уход проблемных игроков с рынка в следующем году.

С какими проблемами сталкиваются банки

В третьем квартале кредитное качество портфелей банков в среднем не улучшилось, а у проблемных игроков не было даже «точечного повышения устойчивости», отмечают аналитики. По их оценкам, за последние 12 месяцев 26% действующих банков были убыточны, а в январе-сентябре больше трети организаций (36%) столкнулись со снижением регулятивного капитала. Значительная доля участников рынка также испытала чистый отток средств клиентов: у 50% банков снизились остатки на вкладах населения, у 36% — на счетах бизнеса.

Процесс ухудшения финансового положения еще напрямую не связан с потерями от пандемии: для участников рынка еще действуют послабления от ЦБ, они могут не резервировать реструктуризированные кредиты, поясняет управляющий директор отдела валидации «Эксперт РА» Юрий Беликов. «Рентабельность снижается в первую очередь из-за того, что выпадает часть доходной базы, снижается транзакционная активность клиентов, процентные доходы падают в условиях торможения кредитования в некоторых сегментах, а также из-за снижения ставок в целом. В то же время оперативно оптимизировать расходы большинству банков не удается», — поясняет он. Аналитик ожидает, что во второй половине 2021 года уже 45–50% банков покажут убытки и снижение регулятивного капитала.

Абсолютный объем убытков, которые показывают банковские и небанковские кредитные организации, пока несопоставим с прибылью, которую генерирует остальной сектор, — на 1 октября он составлял 37 млрд руб. против прибыли 1,38 трлн руб., отмечает ведущий аналитик направления «Финансовые институты» агентства S&P Дмитрий Назаров. «Однако текущий кризис усложнит ситуацию для банков, которые уже перед кризисом имели проблемы с качеством активов или бизнес-моделью, особенно для небольших банков. Отмена регуляторных послаблений усугубит ситуацию», — подчеркивает он.

«Масштаб убытков и скорость их проявления в отчетности во многом зависят от того, продлит ли ЦБ послабления для банков. Пока были заявления, что этого скорее не произойдет. Но все может быть, особенно в условиях второй волны пандемии», — добавляет Беликов.

В 2-м полугодии 2020 года мы ожидаем оживления кредитования преимущественно в сегментах с высоким уровнем маржи

Прогноз агентства «Эксперт РА» предполагает отсутствие введения повторных жестких карантинных и иных значимых ограничительных мер на фоне второй волны COVID-19, а также сохранение санкционного давления на текущем уровне до конца 2020 года. Мы ожидаем, что уровень инфляции по итогам года останется в рамках таргета, что позволит регулятору понизить ключевую ставку на 0,25 п. п., до 4 %. В результате мы ожидаем некоторого восстановления кредитной активности со стороны банков в 2-м полугодии 2020 года. Ограничивать рост кредитования по-прежнему будет негативная динамика реальных располагаемых доходов населения и ВВП, которые, по нашим оценкам, снизятся по итогам 2020 года на 3,1 и 3,8 % соответственно.

Таблица 2. Ключевые макроэкономические предпосылки прогноза

| Показатель | 2020 П |

| Темп прироста реального ВВП, % | -3,8 |

| Уровень инфляции по итогам года, % | 3,7 |

| Ключевая ставка Банка России (на конец года), % | 4 |

| Цена нефти марки Brent, долл. за баррель (среднегодовая) | 45 |

| Темп прироста реальных располагаемых доходов населения, % | -3,1 |

По итогам 2020 года мы ожидаем роста автокредитования в пределах 3 % и более заметного восстановления кредитной активности в сегменте необеспеченного потребкредитования, поскольку он остается наиболее высокомаржинальным и позволит поддержать рентабельность сектора. Так, в отличие от остальных сегментов процентные ставки по необеспеченным потребкредитам, несмотря на смягчение денежно-кредитной политики, в 1-м полугодии 2020 года не снижались. В результате в 2020 году портфель необеспеченных потребкредитов, по нашим оценкам, прибавит порядка 8–10 против 21 % за 2019-й, в том числе благодаря восстановлению кредитования, ограниченного в II квартале 2020-го. Ипотечное кредитование в 2020 году вновь станет драйвером рынка и вырастет на 14–15 % благодаря рекордно низким ставкам и госпрограмме субсидирования процентной ставки, продленной до середины 2021-го. Сохранение повышенной потребности корпоративных заемщиков в оборотном капитале обеспечит рост кредитования крупного бизнеса (+5–6 % без учета валютной переоценки по итогам 2020 года). Кредитование МСБ также покажет двухзначные темпы роста в 2020 году (+ 14–16 %) за счет сохранения активной выдачи кредитов в рамках господдержки. Также мы ожидаем ускорения роста портфеля гарантий в 2-м полугодии 2020 года по причине сезонности, которой в значительной степени подвержен гарантийный бизнес. Тем не менее в связи с экономическим спадом портфель гарантий прибавит порядка 7 % по итогам 2020 года, что в два раза ниже прироста за 2019-й.

Таблица 3. Прогноз ключевых финансовых показателей банковского сектора

| Показатель | 01.01.2019 | 01.01.2020 | 01.07.2020 | 01.01.2021 П |

| Кредиты крупному бизнесу, млрд руб.: | 29 157 | 29 040 | 30 668 | 28 500 |

| темп прироста номинальный, % | 12 | -0,4 | 5,6 | – |

| темп прироста с исключением валютной переоценки без учета изменений в Едином реестре субъектов МСБ (оценка агентства «Эксперт РА»), % | 11,1 | -2,1 | 1,9 | 6 |

| Необеспеченные потребительские кредиты ФЛ, млрд руб.: | 7 386 | 8 926 | 9 104 | 9 640 |

| темп прироста, % | 22,2 | 20,8 | 2,0 | 8 |

| Ипотечные кредиты, млрд руб.: | 6 410 | 7 492 | 7 966 | 8 616 |

| темп прироста, % | 23,6 | 16,9 | 6,3 | 15 |

| Гарантии, млрд руб.: | 5 617 | 6 382 | 6 473 | 6 861 |

| темп прироста, % | -1,0 | 14 | 1,1 | 6 |

| Кредиты МСБ, млрд руб.: | 4 215 | 4 737 | 5 174 | 5 495 |

| темп прироста без учета изменений в Едином реестре субъектов МСБ (оценка агентства «Эксперт РА»), % | 7,1 | 23,9 | 9,2 | 16 |

| Автокредиты, млрд руб.: | 817 | 931 | 927 | 955 |

| темп прироста, % | 15,5 | 14,0 | -0,4 | 3 |

| Прибыль до налогов по РСБУ (без эффекта МСФО 9), млрд руб. | 1 345 | 1 600 | 761 | 1 200–1 300 |

| ROE (по прибыли до налогов без эффекта МСФО 9), % | 13,8 | 14,6 | 12,4 | 11–12 |

За что боролись

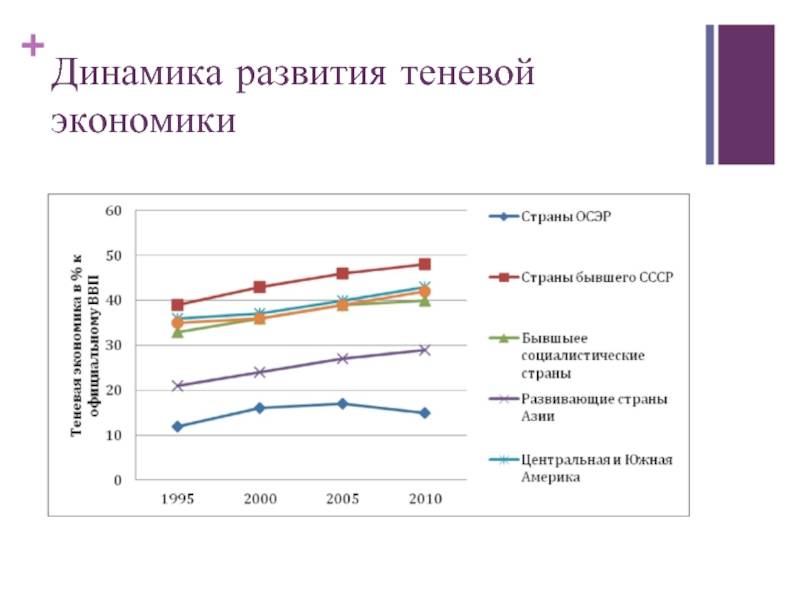

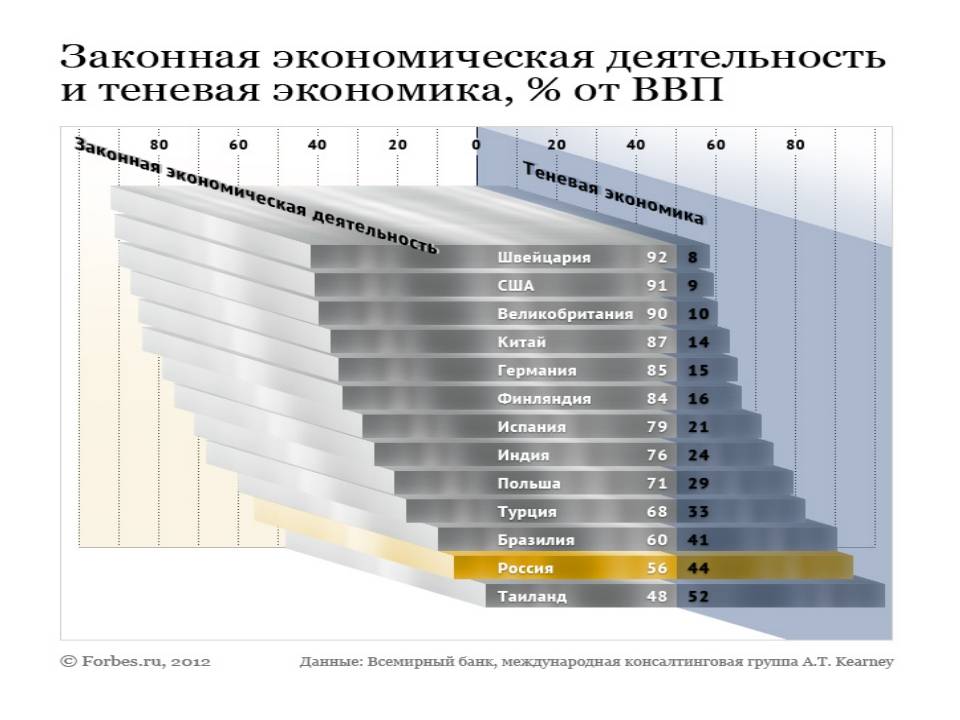

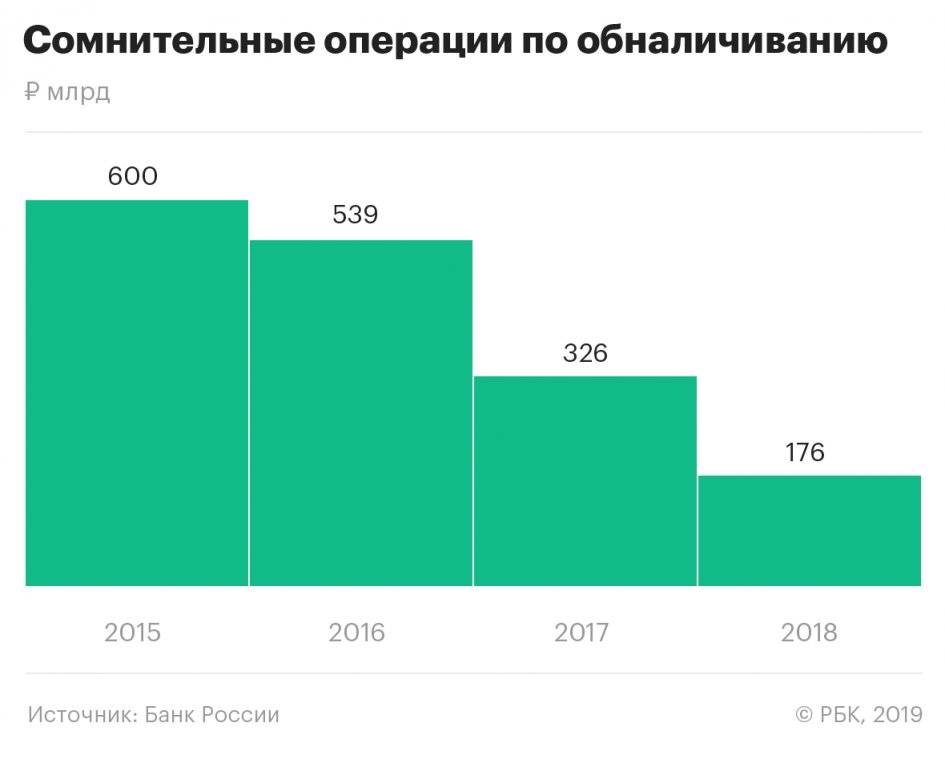

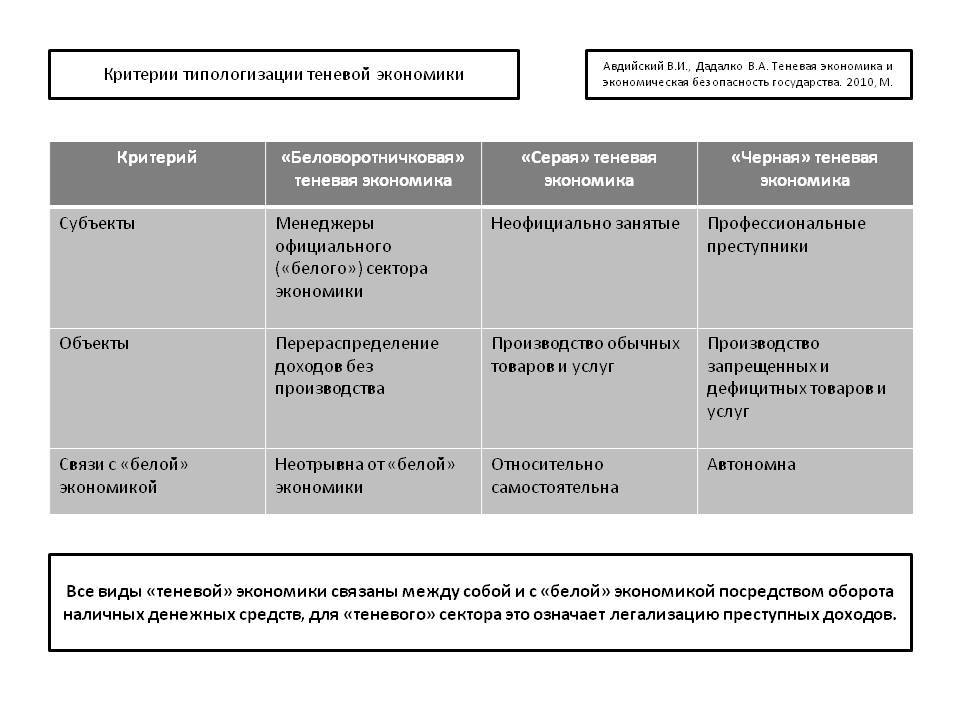

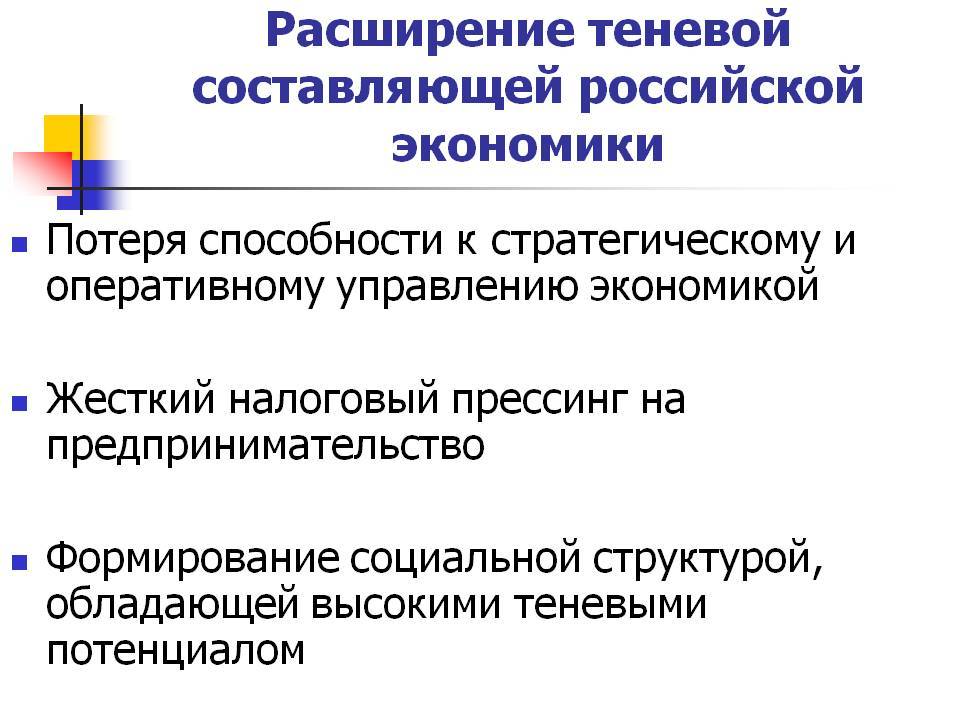

Банковский сектор в последние годы действительно стал менее охотно наращивать портфели корпоративных кредитов, признает руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. Это было обусловлено как замедлением темпов роста экономики, борьбой ЦБ с инфляцией и сокращением кредитной нагрузки компаний в целом, так и такими специфическими факторами, как «чистка» банковской системы и борьба с «теневой экономикой». Здесь стоит отметить и влияние укрепления рубля, которое вызвало негативную переоценку выданных кредитов в иностранной валюте.

В итоге доля портфеля кредитов нефинансовым организациям к ВВП на последнюю отчетную дату составила даже не 52,9%, как еще четыре года назад, а лишь 31,4% от ВВП, отмечает он.

Подобная динамика отчасти объясняет вялые темпы инвестиций (как один из компонентов этого), а также замедление темпов роста экономики, которая перестала ощущать приток «крови». Отсюда же — анонсирование нацпроектов, которые должны компенсировать сокращение частных инвестиций, говорит эксперт.

Причина сложившейся тенденции носит многоаспектный характер, констатирует Михаил Коган. Это высокие реальные процентные ставки, ужесточение стандартов кредитования, сокращение долговой нагрузки самими предприятиями, сокращение их численности, обусловленное, в том числе, ужесточением налоговой нагрузки, блокировкой счетов банками, а также общей экономической ситуацией. Сыграло свою роль и сокращение числа банков, в первую очередь региональных, которые были сфокусированы на обслуживании малого и среднего бизнеса. Федеральные работают больше с крупным бизнесом, который сокращал долговую нагрузку и у которого есть доступ к долговому рынку, в том числе за счет выпуска облигаций, номинированных в иностранных валютах.

Отчасти причина таких неутешительных цифр – это переориентация самих банков на розницу, с которой работать проще и где куда больше процентная маржа, перекрывающая возможные риски, а кредитная нагрузка до момента кредитного бума была относительно невелика. В кредитовании юридических лиц и ниже маржа, и как показывает статистика ЦБ уже очевидны риски – просроченная задолженность достигла 8% против 6,3% на начало года, при том, что многие банки не успели полностью «очистить» портфель от «плохих кредитов» за предыдущие годы. По рознице (4,6%) картина лучше, хотя это только за счет активной выдачи кредитов в последнее время.

Малый и средний бизнес

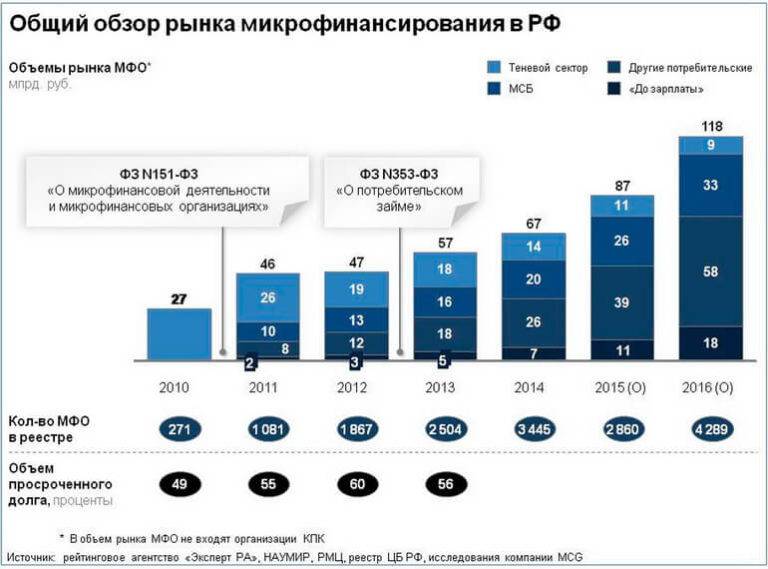

По итогам 2019 года портфель кредитов МСБ показал рекордный прирост в 24%. Помимо снижения уровня процентных ставок поддержку кредитованию МСБ обеспечили значительное увеличение количества банков-участников программы льготного кредитования МСБ (с 15 в 2018 году до 70 на начало 2019 года и до 90 к середине прошлого года), существенное расширение перечня отраслей для получения льготного кредита, а также возможность применять упрощенные подходы к оценке финансового положения субъектов МСБ без обязательного запроса их финансовой отчетности. Кроме того, в середине 2019 года Минэкономразвития увеличило максимальную сумму льготного кредита до 500 млн руб. на цели пополнения оборотных средств и до 2 млрд руб. на инвестиционные цели, а также сократило минимальную сумму – до 500 тыс. руб., что позволило ускорить темпы выдачи кредитов МСБ во 2-ом полугодии прошлого года. Данные новации продолжат оказывать положительное влияние на рост кредитования МСБ и в текущем году. Помимо этого, поддержку кредитованию МСБ в 2020 году окажет снижение коэффициентов риска по кредитам МСБ, оцениваемым на индивидуальной основе (со 100% до 85%), а также новый льготный кредит на развитие предпринимательской деятельности для микропредприятий в рамках программы Минэкономразвития. В результате, мы ожидаем, что по итогам 2020 года кредитование МСБ замедлится, но благодаря указанным выше факторам, темпы прироста составят 14%.

Крупный бизнес

В 2019 году портфель кредитов крупному бизнесу сократился на 2%, что было обусловлено как слабым ростом экономики, так и активным развитием долгового рынка ценных бумаг: по итогам 2019 года эмитенты разместили облигации на 2,64 трлн руб., что почти вдвое выше показателя 2018 года и на 30% выше рекордного 2017 года (2,02 трлн руб.). Крупному бизнесу было выгоднее привлекать фондирование на долговом рынке, чем в банках, поскольку в прошлом году произошло заметное сужение кредитных спредов в доходностях между эмитентами высокого и умеренно-высокого кредитного качества. Таким образом, инвестиции в облигации частично замещают кредитование крупного бизнеса: по итогам 2019 года объем вложений банков в корпоративные облигации вырос на 2,4%.

Учитывая изменившуюся макроэкономическую ситуацию, «Эксперт РА» ожидает, что в 2020 году активность корпоративных заемщиков на долговых рынках существенно снизится. По прогнозу в 2020 году рост кредитования крупного корпоративного сектора помимо макроэкономической ситуации будут ограничивать повышение надбавок к достаточности капитала системно значимых банков и ужесточение требований к резервированию кредитов, выданных на совершение сделок M&A. Но за счет валютной переоценки сокращение совокупного кредитного портфеля крупного бизнеса не превысит итоги 2019 года (минус 2%).

Термины

Расходы на развитие ИТ-инфраструктуры — это расходы на разработку, внедрение и развитие средств автоматизации банка, которые обеспечивают потребности развития бизнеса и, как правило, осуществляющиеся в рамках бюджета развития.

Расходы на поддержку и сопровождение ИТ-инфраструктуры и прикладного ПО — это расходы, которые обеспечивают иную прикладную цель, не приводящую к развитию бизнеса и, как правило, осуществляющиеся за счет бюджета сопровождения.

Доля онлайн-продаж банковских продуктов — это количество продуктов, проданных через ДБО, интернет-банк и/или мобильное приложение (т.е. без физического посещения офиса клиентом) по отношению ко всем проданным продуктам (кредитным, депозитным, гарантийным, открытым счетам).

Кредитутся покупатели, но не производители

Проблема в том, говорит, в свою очередь эксперт Академии управления финансами и инвестициями Алексей Кричевский, что большинство крупных банков не рассматривает кредитование юридических лиц без залогового имущества, и так было на протяжении последних десяти лет как минимум. При этом анализируется не только кредитная история компании, ее обороты, собственный капитал, но и кредитные истории управленцев, принимающих решения и имеющих право подписи. В ряде случаев это серьезно затрудняет получение банковского займа.

Сейчас мы наблюдаем точно такую же картину: кредитование населения растет за счет снижающейся ключевой ставки и, как следствие, роста размеров и объемов выданных ипотечных кредитов. Причем уже сейчас видно, что банки все неохотнее выдают ипотеку даже добросовестным заемщикам, но с небольшим первоначальным взносом, поскольку во главе угла стоит получение прибыли.

Если так плотно начинают закручиваться гайки для физических лиц, то как быть нефинансовым организациям – вопрос риторический. Программа развития малого и среднего бизнеса не дает ощутимого результата, несмотря на ее определенные успехи, поскольку в целом ситуация не улучшается. Большинство «выстреливших» стартапов – это частные займы и инвестиции, или инвестиции бизнес-ангелов, а не банковское кредитование.

Поэтому, полагает Алексей Кричевский, на среднесрочном горизонте изменения в этом секторе экономики если и будут, то минимальными, поскольку пока что банкам важнее не обороты компаний и прибыль, в том числе та, которая будет достигаться с помощью вливания дополнительных кредитных средств, а залог, кредитная история и репутация топ-менеджмента.

Можно добавить, что проблемы с кредитованием — очень высокие в недавнем прошлом ставки и долгие сроки получения заемных средств (нужных «вчера», но выдаваемых «завтра»), на фоне околонулевой динамики экономического роста неблагоприятным образом отразились и на кредитных историях. При формальном подходе найти сейчас в стране безупречного заемщика нелегко. Круг замыкается. При этом и многие клиенты с безупречными «историями» либо не слишком интересны банкам, либо сами не смотрят в их сторону из-за всех вышеописанных обстоятельств.

Любопытна аргументация ЦБ: «банки не стремятся снижать стандарты выдачи». Но банки действуют в условиях регулирования, а им задаются в значительной мере эти стандарты.

Хорошо только одно: тема глубокой стагнации кредитования выходит из тени, куда ее много лет задвигали, объявляя разговор на эту тему чуть ли не неприличным. Счетная палата в данном случае высвечивает очередную острую проблему, в чем, видимо, состоит сейчас одна из ее основных функций.

Так роста не будет

Рост банковского кредитования экономики, и в первую очередь, нефинансовых организаций, является одним из наиболее значимых факторов для ускорения развития финансового сектора и увеличения его вклада в обеспечение экономического роста. Об этом заявили в Счетной палате, эксперты которой отметили, что на сегодняшний день сложились неблагоприятные условия для кредитования реального сектора.

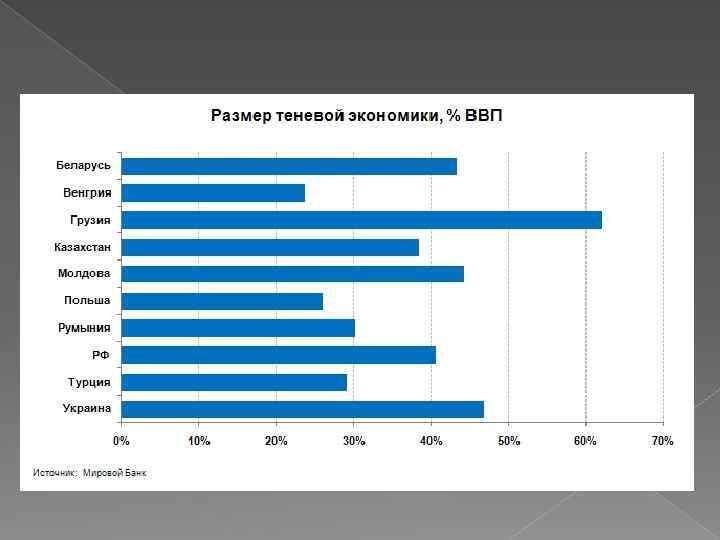

При анализе реализации «Основных направлений развития финансового рынка РФ» Банка России Счетная палата отметила, что кредиты нефинансовым организациям за 2016-2018 годы сократились и в реальном выражении, и по отношению к ВВП. Аудиторы ссылаются на данные Всемирного банка, именно там подсчитали, что в России внутренний кредит, предоставленный финансовым сектором, составлял в 2015 году 57,8 % ВВП и относительно сократился в 2018 году до 53,9 % ВВП.

Да и этот уровень 15-го года был очень, очень низким: «В мире данный показатель увеличился со 132,8% ВВП в 2015 году до 142,5 % ВВП в 2018 году», — сообщается в отчете.

Между тем, сообщает ТАСС, в Банке России объяснили негативную динамику номинальных темпов роста банковского сектора, прежде всего корпоративного кредитования, существенным влиянием изменение курса рубля (-6 п. п. в 2016 г., -2 п. п. в 2017 г. и +5 п. п. в 2018 г.). «В результате в номинальном выражении в 2016 г. наблюдалось снижение объемов корпоративного кредитования, а в 2017 г. — практически нулевой их прирост. В 2018 г. в этом сегменте произошел рост кредитования (+10,5% в номинальном выражении). Темп прироста корпоративного кредитования в 2019 году оставался достаточно низким (+4,4% за 11 месяцев 2019 года), что свидетельствует о невысоком спросе со стороны качественных заемщиков, в то время как снижать стандарты выдачи, чтобы кредитовать менее надежных заемщиков, банки не стремятся», — сообщил представитель пресс-службы регулятора.

Доступность кредитов для бизнеса является одним из главных условий развития экономики наряду с государственными и частными инвестициями в основной капитал, вложениями в человеческий капитал (образование, НИОКР, медицина) и ростом производительности труда, констатирует первый вице-президент «Опоры России» Павел Сигал. В развитых странах от 50% до 80% ВВП составляет прибыль от деятельности предприятий малого и среднего бизнеса, чему способствуют дешевые и «длинные» кредитные деньги.

В РФ же доля малого и среднего бизнеса составляет не более 20% ВВП на протяжении многих лет, а в последние годы их количество сокращается. Индекс деловой активности РМI в 2019 году упал ниже 50 п.п., что говорит о снижении деловой активности и стагнации этого сектора. Одним из факторов, которые способствуют этой тенденции, предприниматели называют недоступность кредитных средств (сложность в получении кредита и высокие ставки).

И финансирование сектора МСП сейчас является одной из главных проблем для развития экономики, уверен эксперт. На рост корпоративного кредитования негативно влияют следующие факторы: высокие ставки по кредитам, высокие риски, минимальные сроки погашения займов, ограниченное количество предложений для МСП, сложность их получения, снижение спроса на кредитные продукты со стороны предприятий и организаций

Банковские структуры неохотно и крайне осторожно кредитуют малый и средний бизнес, так как опасаются потери прибыли и увеличения доли невозвратных кредитов

Улучшение системы кредитования для МСП одновременно со снижением налоговой нагрузки может разогнать это сектор и привести к росту занятости населения, стимулировать потребительский спрос и увеличить долю МСП в ВВП страны, что в целом положительно скажется на росте экономики РФ, уверен Павел Сигал.

Список замечаний

Как ранее сообщал замминистра экономического развития Илья Торосов, ключевое в новом законопроекте Минэка — это отказ от процедур наблюдения, финансового оздоровления и внешнего управления. Их предлагается заменить двумя процессами: реабилитационным и ликвидационным. Кроме этого, планируется реформа института арбитражных управляющих (АУ) — они будут назначаться на основе балльной оценки или случайного выбора компьютера. Также, министерство предложило создать регистр таких специалистов, усилить ответственность саморегулируемых организаций (СРО) и т.д.

Впрочем, несмотря на заявление Ильи Торосова о том, что противоречия по законопроекту, которые возникали в ходе его разработки, удалось снять, у крупного бизнеса к его тексту остались серьезные вопросы.

Из письма главы РСПП Александра Шохина в адрес замминистра следует, что предприниматели не могут поддержать такую редакцию документа.

«Законопроект по-прежнему содержит большое количество новелл, которые не только не улучшают действующее регулирование, но, напротив, нарушают баланс интересов должников и кредиторов, могут привести к увеличению количества злоупотреблений со стороны недобросовестных лиц и в целом снизят эффективность процедур, применяемых в деле о банкротстве», — пишет Александр Шохин Илье Торосову.

Нас ждут цифровые Фукусимы

Фото: ИЗВЕСТИЯ/Алексей Майшев

Фото: ИЗВЕСТИЯ/Алексей Майшев

Значительная часть замечаний РСПП связана с нововведениями, которые касаются СРО и арбитражных управляющих. Так, снижение минимального числа членов саморегулируемых организаций со 100 до 10 или 20 человек, в зависимости от типа, фактически превратит этот институт в управляющие компании, которые будут действовать исключительно в интересах своих участников. Сегодня на рынке около 50 организаций, многие из которых балансируют на грани минимальной численности и не могут качественно выполнять свою работу из-за недостатка трудовых ресурсов и средств, говорится в заключении. Поэтому нижнюю планку по количеству членов следует, наоборот, поднять, уверены в РСПП.

Не устроило союз и исключение из законопроекта нормы о максимальном размере выплаты из компенсационного фонда СРО на возмещение убытков, в случае если арбитражный управляющий нанес бизнесу вред. Это приведет к быстрому исчерпанию ресурсов фондов и не даст многим добросовестным предпринимателям возможности получить возмещение. Восстановить справедливость поможет ограничение максимального размера компенсации по одному случаю причинения убытков в 20% объема фонда СРО, говорится в заключении.

Кроме того, в РСПП раскритиковали порядок выбора арбитражного управляющего с помощью баллов. По мнению союза, они присваиваются на основе формальных показателей и не характеризуют добросовестность и компетентность специалистов. Например, процент погашения требований кредиторов или повышение цены продажи имущества — именно это ключевые критерии оценки — прежде всего зависит от финансового состояния должника и наличия ликвидных активов в собственности, а не от квалификации АУ. Одновременно такой подход лишает специалистов стимулов повышать профессиональный уровень и деловую репутацию.

Не оценили в союзе и систему случайного выбора арбитражного управляющего: она неминуемо снизит качество проведения процедур банкротства, уверены там. В законопроекте следует сохранить возможность кредиторов выбирать кандидатуру арбитражного управляющего или саморегулируемую организацию с учетом специфики деятельности должника, уверены в РСПП.

Критике крупного бизнеса подвергся также тот факт, что законопроект предусматривает возможность выполнения функций АУ организациями, созданными рядом госкорпораций (например, «Ростехом», «Роскосмосом» и «Росатомом»), а также «иными юридическими лицами», определенными правительством. При этом к указанным организациям не устанавливается минимальных требований, таких как профессиональная подготовка руководителей, страхование ответственности, членство в СРО, говорится в заключении РСПП.