Прекращение использования cookie-файлов

На Сайте Компании используются cookie-файлы двух разных типов:

- сеансовые cookie-файлы. Это временные файлы cookie, которые хранятся на устройстве пользователя

до того момента, когда пользователь покидает Сайт Компании; - постоянные cookie-файлы. Эти cookie-файлы остаются на устройстве пользователя на длительный срок

или вплоть до момента их ручного удаления.

Прекращение использования cookie-файлов на Сайте Компании возможно путем:

- отключения использования cookie-файлов в настройках веб-браузера;

- отказа от использования Сайта Компании.

Отключение используемых Сайтами Компании cookie-файлов может привести к снижению удобства использования Сайта.

Большинство браузеров позволяют просматривать, удалять и блокировать cookie-файлы c веб-сайтов.

Информация по управлению cookie-файлами может быть найдена в документации на используемый браузер.

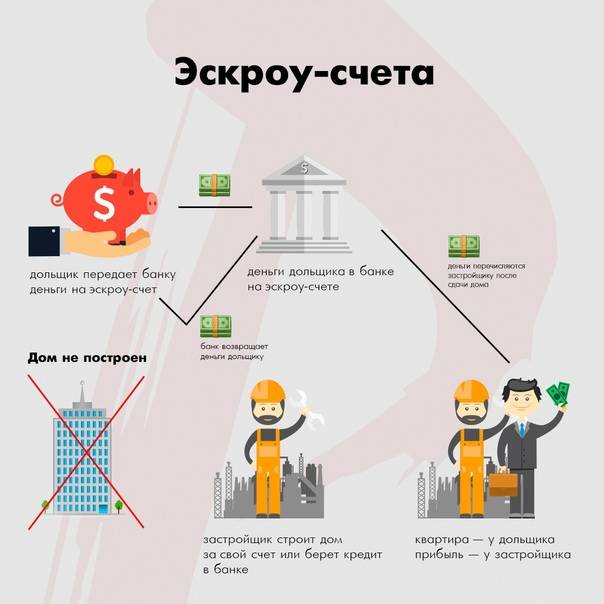

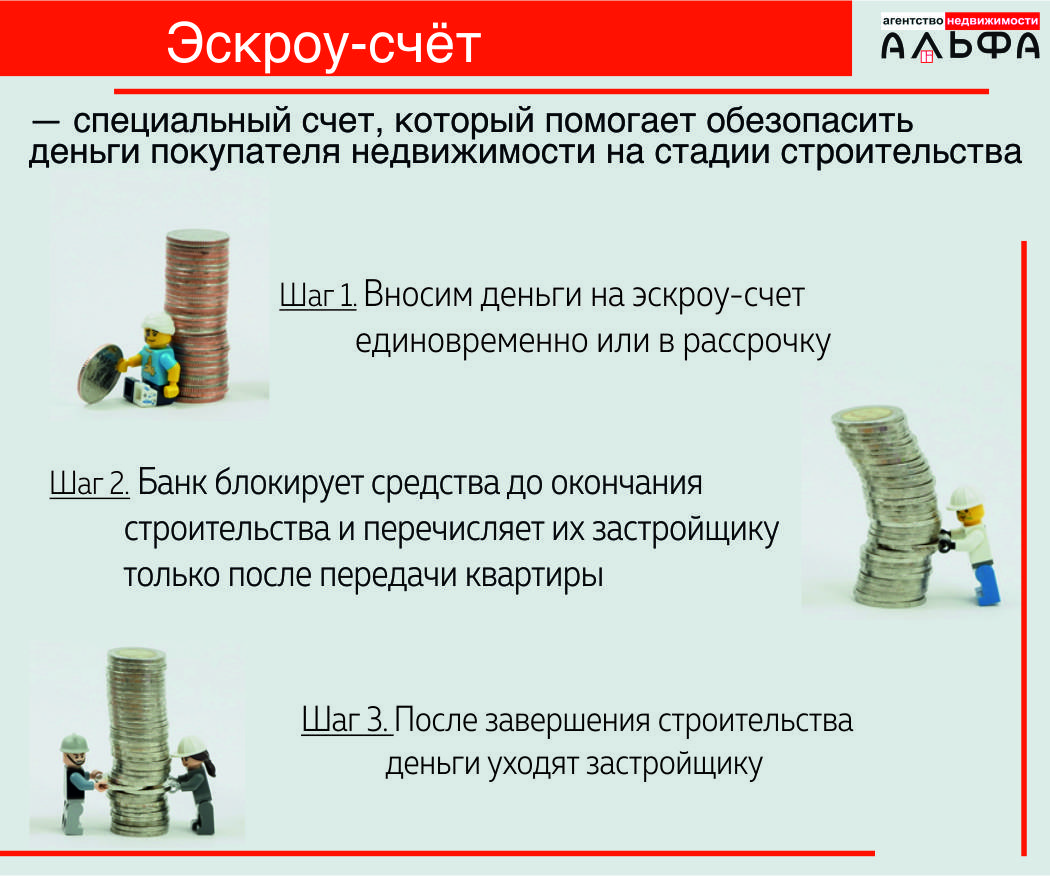

Эскроу в строительной индустрии

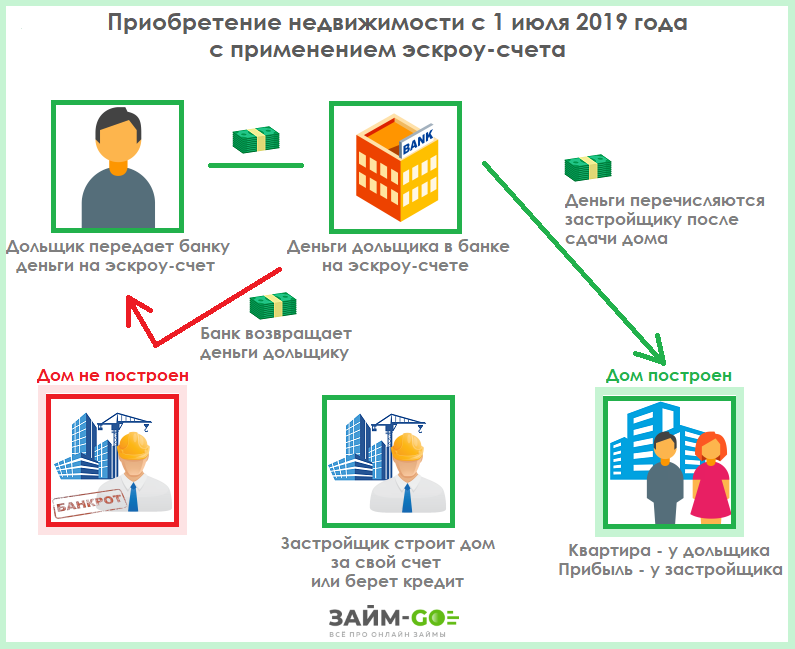

С 1 июля 2019 года использование счетов эскроу в долевом строительстве в России становится обязательным. При этом право выбора банка будет закреплено за застройщиком, но это может быть только аккредитованный банк из реестра Центробанка. На начало 2019 года таких банков насчитывается около 60.

По большинству договоров застройщик получает право на денежные средства с эскроу счетов дольщиков при сдаче дома. Даже если у кого-то из покупателей есть претензии, например, по качеству отделки, деньги все равно уйдут бенефициару. Поэтому при подписании документа следует внимательно ознакомиться с ним и отказаться, если условия не обеспечивают достаточную защиту интересов покупателя. В противном случае при обнаружении в полученной квартире каких-либо недостатков может возникнуть необходимость судиться с застройщиком.

Несмотря на описанное выше обстоятельство, договор эскроу все равно защищает права покупателей гораздо лучше, чем договор долевого участия. В теории его применение позволит сократить до нуля количество обманутых дольщиков по новым сделкам долевого строительства. Ведь строительная компания не получит денег с эскроу счетов до тех пор, пока не сдаст объект, а во время строительства будет вынуждена пользоваться собственными средствами или банковским кредитом. Поэтому в ее интересах завершить процесс без просрочек и избежать переплат.

Важно, что кредитующий компанию банк отслеживает использование денежных средств. Раньше некоторые застройщики порой достраивали старые объекты за счет денег новых дольщиков, что приводило к возникновению ситуации, схожей с финансовыми пирамидами

Но при использовании эскроу такое будет исключено. И даже в случае банкротства застройщика граждане не потеряют свои деньги – банк разблокирует эскроу счета и вернет им ранее внесенные средства.

Для застройщиков схема работы с эскроу не слишком выгодна – она удорожает стоимость строительства, так как банк предоставляет на него деньги под проценты. Как минимум часть этих процентов заплатят покупатели — аналитики сходятся во мнении, что цены на жилье в 2019-2020 годах вырастут. Многие мелкие строительные компании будут вынуждены уйти с рынка, а некоторые крупные предпочтут не связываться с эскроу-счетами и продавать уже готовые квартиры. По мере освобождения рынка от недвижимости, построенной до введения новых правил долевого строительства, будет увеличиваться стоимость жилья.

Особенности взаимоотношений участников сделки с банком

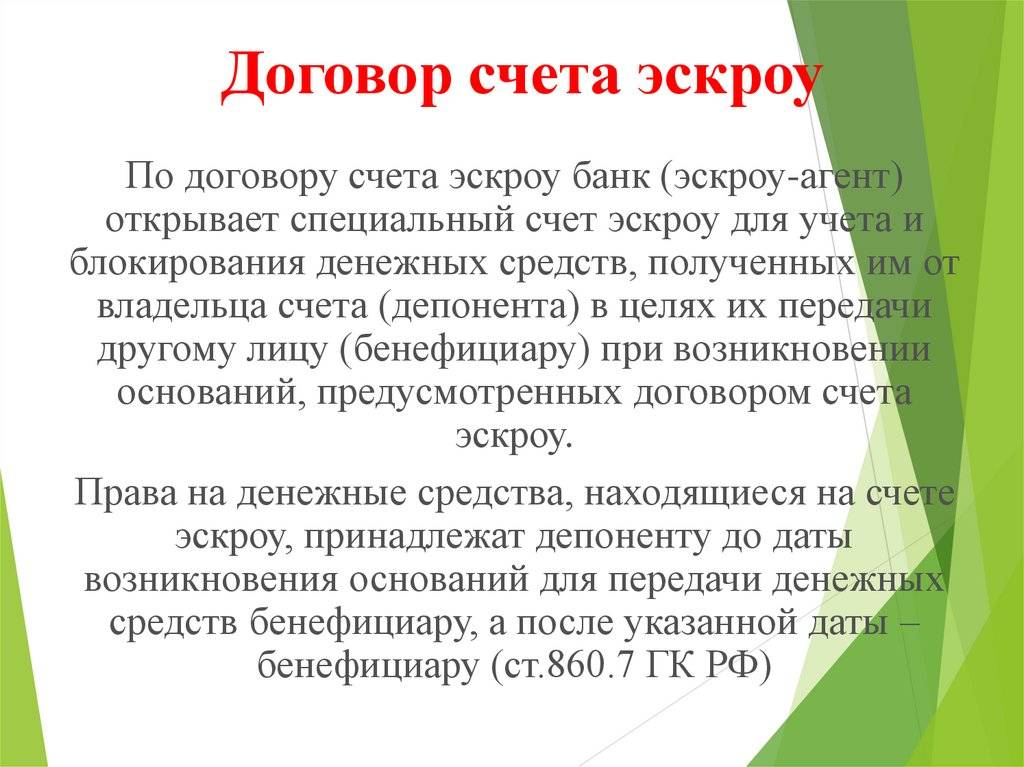

Применительно к банковскому договору участники основной сделки выступают в качестве бенефициара и депонента, которому и принадлежит счёт. В договоре счета эскроу должны быть отражены права и обязанности сторон по ведению счета, порядок и условия осуществления расчетных операций. Волеизъявление сторон относится к числу солидарных. А сам счёт подразумевает, что его можно пополнять.

К примеру, если у какой-то из сторон в настоящей момент нет всей суммы, но она предполагает, что деньги появятся в обозримом будущем, то отсутствие их в настоящий момент не является препятствием для совершения сделки. Недопустимо лишь хранение на счете других средств, не имеющих отношение к депозиту эксроу счета. Параллельно с открытием эскроу счета одна из сторон может получить кредит в том же или другом банке.

Кроме этого в договоре эксроу счета указывается порядок его открытия и закрытия.

Функциональность этого счета сводится к тому, что депонент обеспечивает выплату денег, предназначенных кредитору по обязательству основного договора, исключительно после выполнения тем его встречных обязанностей, а бенефициар получает возможность воспользоваться деньгами только после того, как выполнит свои обязанности. Разумеется, сотрудники банка не проверяют это в различных инстанциях. Они выполняют свою часть обязательств после того, как им предоставляются документы, подтверждающие, что какой-то этап исполнения договора уже наступил.

Конечно, это не даёт абсолютных гарантий. Деньги могут стать доступными бенефициару в силу предоставления им ложной документации или в результате сговора с сотрудниками банка. Но в таком случае возникнет состав даже не правонарушения, а уголовного преступления.

В настоящее время эскроу счета широко используются при совершении крупных операций, являющихся результатом ведения коммерческой деятельности. Это сделки, связанные с реорганизацией компаний, инвестированием, сменой владельцев юридических лиц. Однако постепенно они становятся популярными и среди обычных граждан.

При открытии счета эскроу придётся не только заплатить за его обслуживание и другие услуги банка по проверке документов, но и налоги государству. Без всякого сомнения, банк передаст данные о сделке в ФНС, со всеми вытекающими последствиями. В плане сохранения банковской тайны лица могут надеяться только на то, что информация о сделке не станет доступной случайным лицам, но не государству.

Ст. 860.9 ГК РФ, которая регламентирует предоставление сведений, составляющих банковскую тайну, по договору счета эскроу, говорит лишь о том, что они доступны как депоненту, так и бенефициару.

Плюсы и минусы

Скорее всего, все плюсы и минусы проявят себя в последующие месяцы работы нового механизма. Пока предварительные оценки.

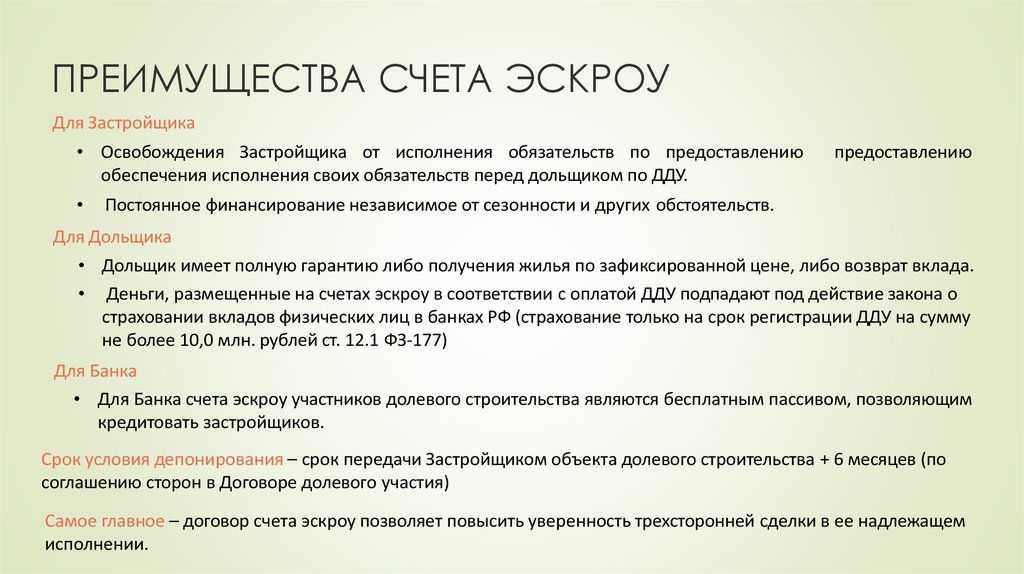

Преимущества:

- Максимальное снижение финансового риска для всех участников сделки.

- Возможность переводить деньги безналичным путем, а также хранить другое ценное имущество.

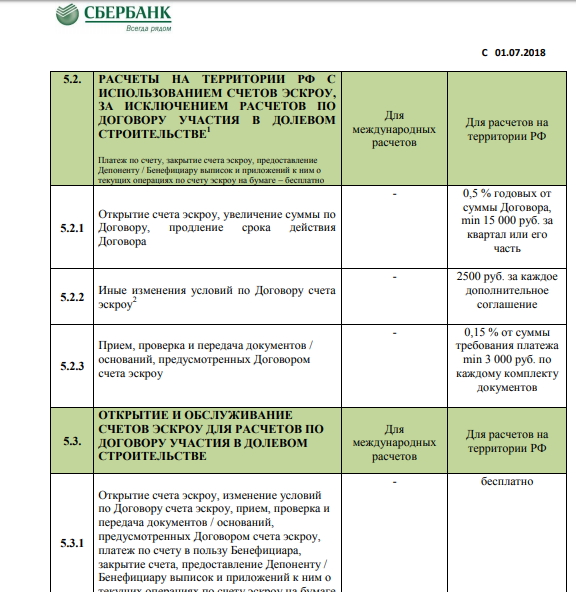

- Незначительная комиссия за обслуживание, а при долевом строительстве – полное ее отсутствие.

- Участие в программе страхования вкладов и повышенная сумма возмещения в случае использования счета для сделок с недвижимостью.

- Застройщик не заинтересован в затягивании сроков строительства. Сдал дом – получил деньги.

- Запрет на принудительное взыскание и арест имущества на счете.

Недостатки:

- Возможное удорожание стоимости жилья из-за необходимости использования застройщиками заемных денег.

- Для некоторых сделок сумма возмещения при банкротстве агента в 10 млн рублей недостаточна (например, покупка бизнеса, элитного жилья). Надо открывать несколько счетов, что не очень удобно.

- Отсутствие индексации денег на счете. При долгосрочных сделках деньги постепенно обесцениваются. В случае невыполнения продавцом своих обязательств агент вернет покупателю всю сумму. Но с учетом инфляции это будут уже совсем не те деньги, да и время окажется потерянным.

Особенности эскроу-счетов по закону об участии в долевом строительстве

Помимо ГК РФ вопрос эскроу-счетов регулирует 214-ФЗ. Здесь, в частности, отмечается, что денежные средства на счет гражданин переводит только после того, как договор покупки будущей новостройки будет соответствующим образом зарегистрирован.

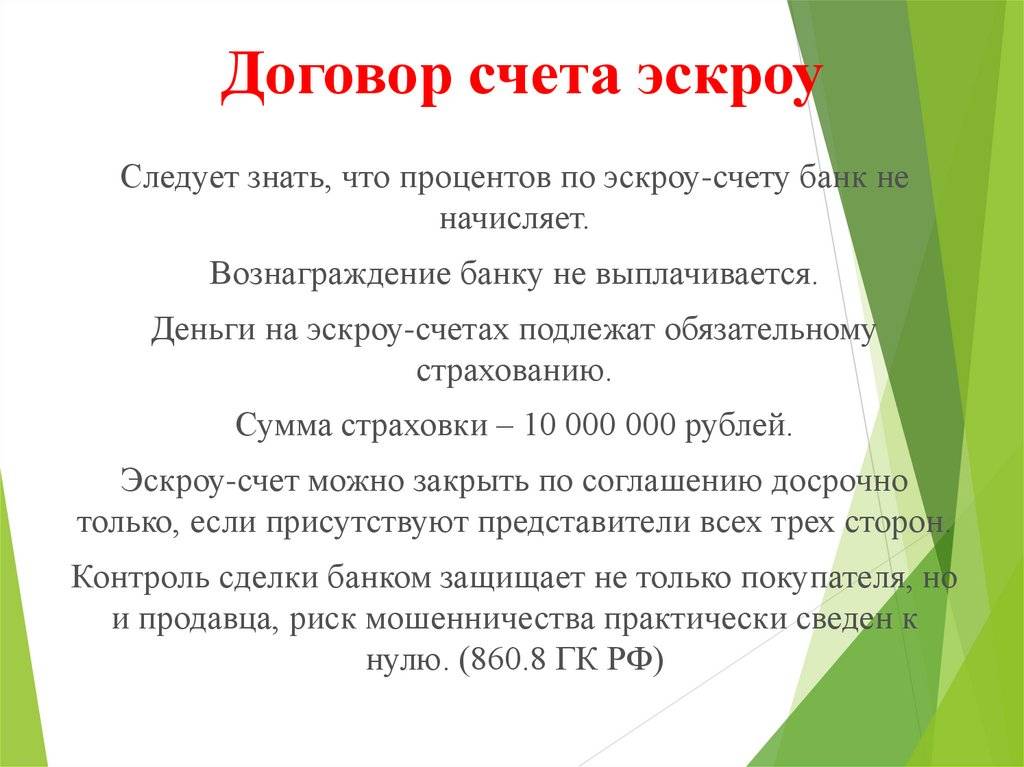

Во время нахождения средств на счете банк не начисляет проценты на указанную сумму, но и выплата вознаграждения ему тоже не предусмотрена.

Чтобы получить средства граждан на замороженных счетах, застройщик должен будет предоставить банку письменные доказательство того, что стройка подошла к концу. Это может быть разрешение на ввод в эксплуатацию дома, сведения из ЕГРН о том, что государство зарегистрировало право собственности в отношении квартиры и т.д.

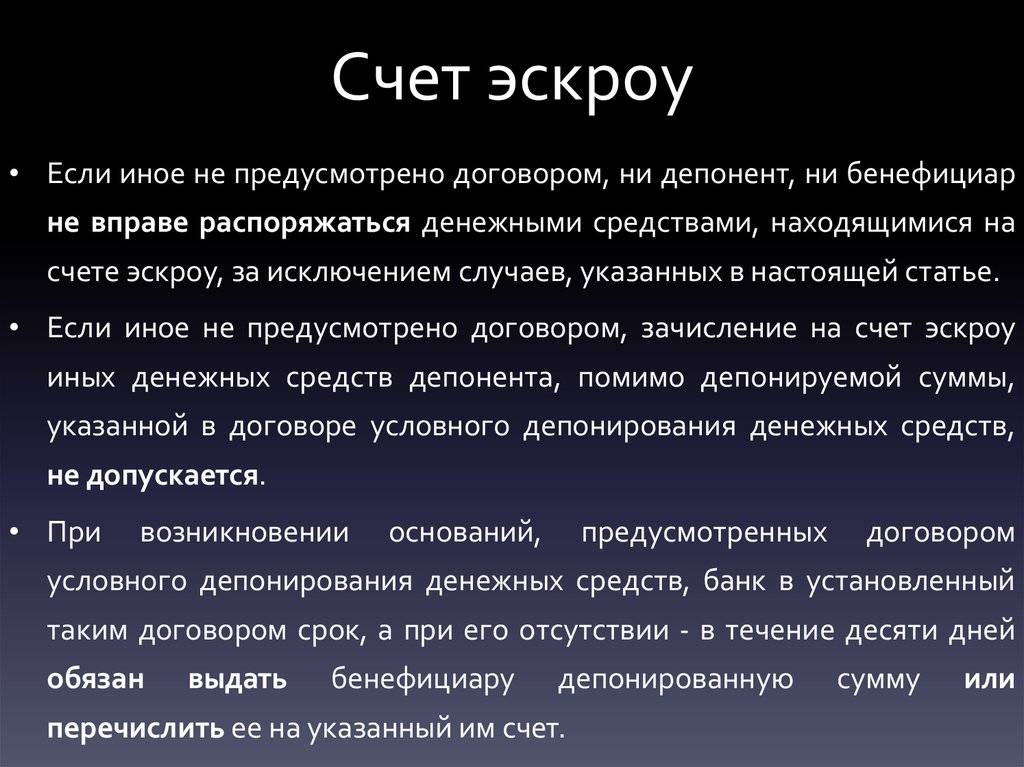

Нюансы счетов эскроу по ГК РФ

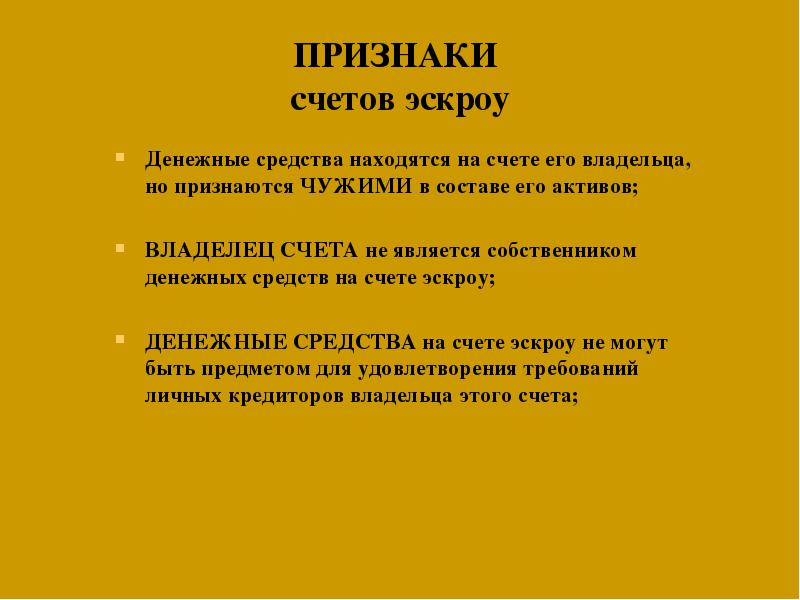

У таких счетов есть свои особенности. Например, ГК РФ напоминает, что ни застройщик, ни покупатель не могут принимать решения в отношении средств, которые были внесены на эскроу-счета. На указанный счет можно вносить только те суммы, о которых шла речь в договоре.

После срабатывания условий, указанных в договоре, банк должен в установленный срок отдать деньги застройщику. Если такой срок не указан в договоре, то перечислить деньги нужно в течение 10 дней.

Отдельно ГК РФ указывает на то, что со счетов эскроу нельзя списывать деньги за долги покупателя или застройщика. Как известно, приставы обладают возможностью мониторить банковские счета должника и при наличии на них средств могут накладывать арест, а также осуществлять списание в счет погашения задолженности. Подробнее об этом читайте в нашем материале «Могут ли приставы удерживать деньги с пенсии в 2019 году?»

Договор эскроу действует только 5 лет. Если стороны заключили соглашение, в котором прописан больший срок или срок не указан вовсе, то законодательство будет считать срок такого договора на уровне 5 лет.

Банк отвечает за сохранность переданных ему денежных средств, либо другого имущества, которое должно перейти третьей стороне при условии выполнения обязательства.

Стороны могут отказаться от договора эскроу. Для этого им нужно вместе посетить банк и подготовить письменное уведомление, в котором они изъявляют желание прекратить договор. В случае разрыва деньги возвращаются покупателю. Если застройщик выполнил условия, то деньги переводятся ему.

Ответы на вопросы читателей

Термин «эскроу» пришел в русский язык из английского (escrow – «условный», в бизнес-терминологии – «условное депонирование»). Означает внесение денег на хранение для третьего лица с предоставлением ему доступа только при выполнении определенных условий. Ударение в русском слове, как и в английском, ставится на предпоследний слог: «эскрОу».

Эскроу-счета для дольщиков застройщик может открыть только в том банке, который предоставит кредит на строительство. Соответственно, строительная компания будет гарантированно располагать необходимыми для возведения дома средствами. Да, они недешевые, но застройщик уже не так зависит от продаж квартир, может выстраивать более долгосрочную маркетинговую кампанию таких продаж.

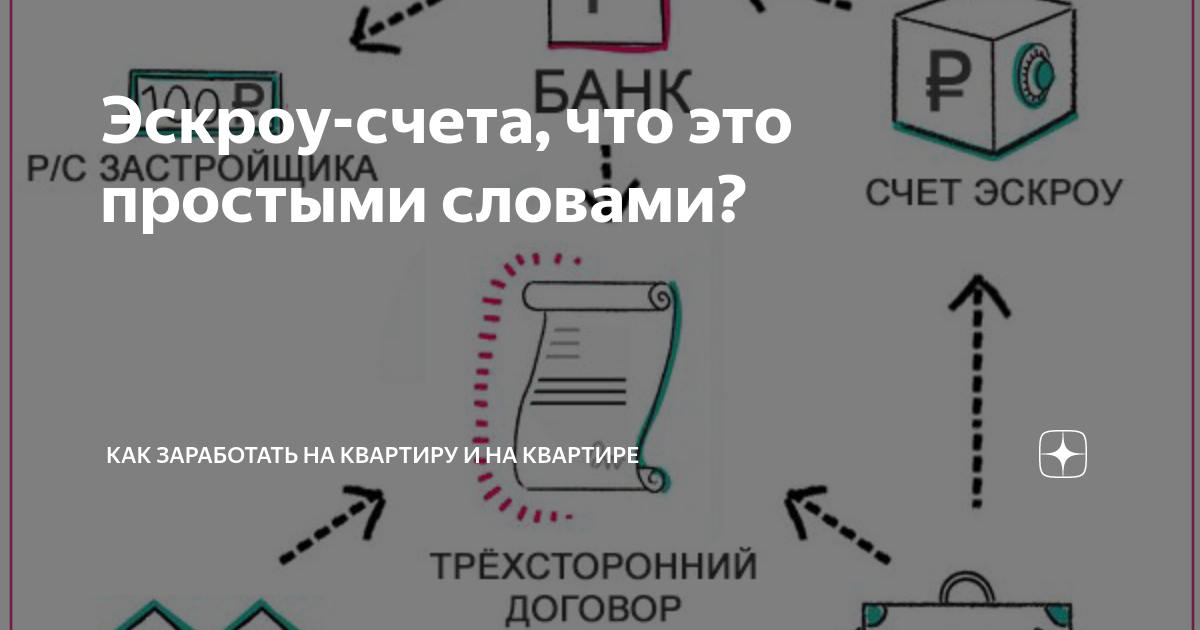

Обязательное использование эскроу-счета в долевом строительстве введено с 1 июля 2019 года. Таким образом государство защищает дольщиков от недобросовестных застройщиков и от рыночных рисков в процессе строительства. Эскроу-счет по закону о долевом строительстве – это обособленный счет, на который покупатель вносит деньги за недвижимость, а продавец получает к ним доступ только после сдачи дома в эксплуатацию. Гарантом сделки является банк. При этом деньги на счету блокированы и для покупателя – он не может их забрать, не расторгнув договор долевого участия. Эскроу-счет в данном случае – инструмент, обеспечивающий выполнение сторонами договора их обязательств.

В сделке с использованием счета эскроу участвуют три стороны: продавец, покупатель и банк, гарантирующий выполнение условий сделки. Этот банк и является эскроу-агентом. Формально он не имеет собственного интереса в сделке, его услуги оплачиваются не из средств, внесенных на счет эскроу. В то же время объективно банк – главный выгодоприобретатель новой системы. Он получает в свое распоряжение бесплатные деньги дольщиков (на них не начисляются проценты), берет плату с застройщика за использование счета эскроу, а также получает с застройщика проценты за пользование кредитом, выданным под залог средств, размещенных на счету эскроу.

Нет, для открытия эскроу-счета обязательно личное присутствие в банке.

Закон №214-ФЗ позволяет работать без использования эскроу-счетов тем застройщикам, которые начали возводить объекты до начала действия поправок в закон о долевом строительстве (до 1.07.2019). Правда, при этом здание должно быть построено минимум на одну треть, а с дольщиков собрано как минимум 10% необходимых средств. Некоторые застройщики пользуются этой нормой и «продают» еще не построенные квартиры аффилированным компаниям, чтобы набрать те самые 10% средств. Затем квартиры переоформляются на новых покупателей по переуступке прав. Такая схема незаконна, но для ее выявления необходима проверка по инициативе прокуратуры. Понятно, что без конкретного сигнала от кого-либо из участников сделки прокуратура работать по объекту не будет. А участникам сигнализировать невыгодно, поскольку использование эскроу-счета вызывает удорожание квадратных метров.

Если же речь идет о продаже недвижимости либо других товаров и услуг, то использование счета эскроу – дело добровольное.

Использование счета эскроу приводит к повышению цены на квартиру, поскольку застройщику нужно компенсировать банковские проценты за пользование кредитом на строительство, а также процент за пользование собственно счетом эскроу.

Эскроу-сервисы используются в интернет-торговле, это цифровой аналог банковских эскроу-счетов. Существуют специальные сервисы, которые принимают от покупателя деньги на хранение и выдают продавцу только после получения покупателем товара. Например, на Западе сервис escrow.com защищает от мошенничества при сделках, совершаемых на сайтах типа eBay или FedEx. В России применяются такие эскроу-сервисы как CashPass или SafeCrow. Собственные и партнерские эскроу-сервисы используются на сайтах бесплатных объявлений – Авито и др.

С формальной точки зрения ни сам процесс открытия счета эскроу для юрлица, ни формат его обслуживания ничем не отличаются от аналогичных действий для физических лиц. Есть лишь один нюанс: организации не подпадают под действие закона о страховании вкладов. Так что в случае банкротства банка, где открыт счет эскроу, страховое возмещение юрлицу выплачено не будет. Однако организация может застраховать свои деньги самостоятельно в любой страховой компании.

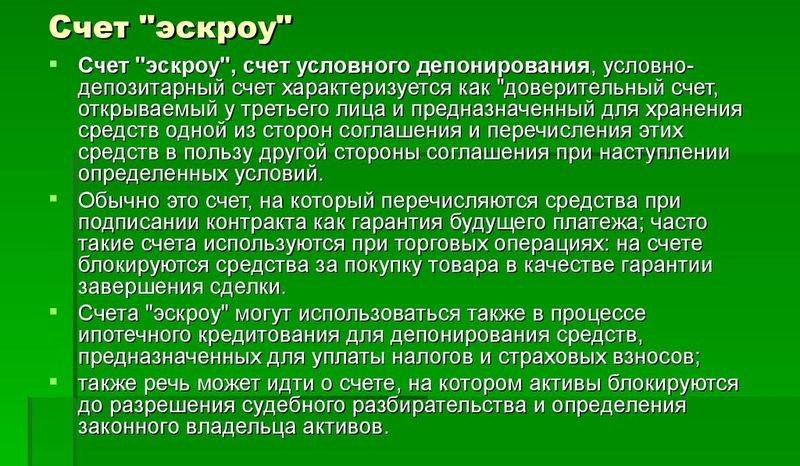

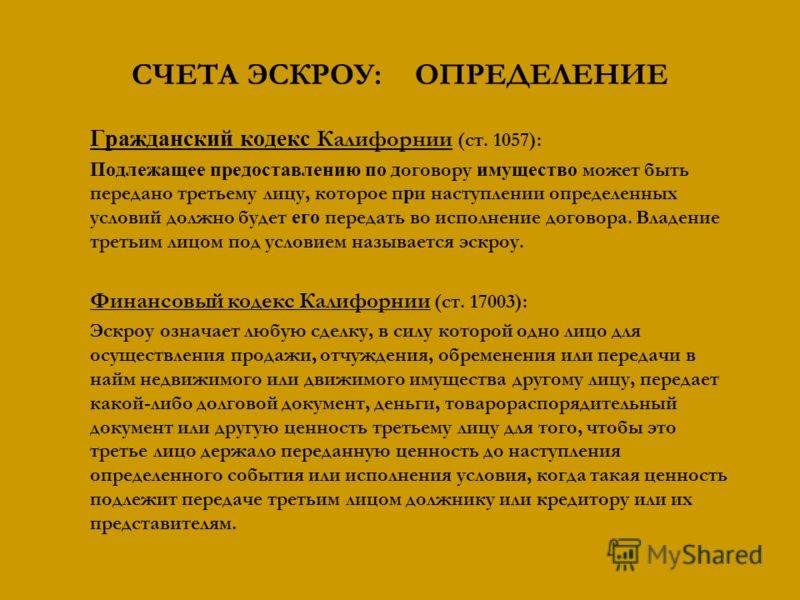

Что означает эскроу счет?

Термин «эскроу-счет» имеет английское происхождение. В переводе escrow account – это особый счет, предполагающий учет имущества, документов, денег до момента возникновения конкретных обстоятельств или исполнения взятых обязательств. В международной практике подобная услуга оказывается широким кругом юрлиц – банками, специализированными конторами, юридическими фирмами. Широкое распространение получило использование в торговле, при покупке недвижимого имущества.

Сделка предусматривает участие трех сторон по договору счета эскроу:

- покупателя (депонента), открывшего счет для исполнения договора;

- продавца (бенефициара);

- эскроу-агента, контролирующего этапы сделки и выдачу средств со специального счета (в России им может быть банк).

Определение простыми словами означает, что ценности передаются другой стороне с особого счета после того, как были исполнены обязательства по договору.

Закон не предполагает ограничений по использованию эскроу-счета – это может быть организация или частное лицо.

Принцип эскроу-счета стал применяться сравнительно недавно, после введения в ГК РФ §3 гл. 45, регламентирующей связи депонента с бенефициаром и эскроу-агентом. Новизна понятия пока не дает некоторым финансовым организациям в полной мере предлагать подобные услуги. Сложности с реализацией возникают и у сторон сделки с недвижимостью.

Применительно к России использование эксроу имеет много сходств с аккредитивом, который более понятен лицам, работающим в сфере недвижимости, и положительно зарекомендовал себя на практике.

Преимущества и недостатки

Для максимальной защиты собственных финансовых средств всегда можно открыть эскроу счет — многие уже оценили достоинства данного вида услуг, среди которых можно выделить:

- минимизирование любых рисков со сделками, связанными с приобретением дорогостоящего имущества — именно поэтому использование счёта эскроу в долевом строительстве и других вариантах приобретения жилья становится наиболее актуальным;

- состояние счёта в индивидуальном порядке проверяется банковскими служащими — это обеспечивает гарантированную защиту от любых мошеннических действий;

- продавец может рассчитывать на гарантированную покупку недвижимости, поскольку человек, открывший специальный счет, вряд ли откажется от заранее согласованной сделки.

Среди минусов популярного банковского решения можно выделить следующие:

- достаточно высокая стоимость процентной оплаты услуги;

- необходимость оформления дополнительной документации — потребуется заключение специального договора с банковской организацией;

- не все банковские структуры готовы предоставить данную услугу — в России с ней работают ограниченное число банков.

Многие активно используют инновационное банковское решение при осуществлении любых финансовых сделок, где важно обеспечить полную безопасность проведения личных средств. К примеру, специальные эскроу счета застройщика являются обязательным компонентом осуществления безопасной деятельности по продаже любых имущественных объектов по соглашению с законодательством

Список банковских организаций РФ, где можно открыть эскроу

На данный момент вы не сможете получить исчерпывающий и полный список кредитных организаций, в том числе, на популярном портале banki.ru, которые обслуживают физических лиц по договорам счёта эскроу. Если вы обращаетесь к любому из средних или мелких игроков, делающих бизнес в банковской сфере, то вам нужно обязательно уточнять, есть ли у них услуга по эскроу и какие условия и ограничения по нему установлены в этом кредитном учреждении, например, одни банки допускают возможность сделок на основе эскроу с иностранными гражданами, другие банковские организации ставят необсуждаемым условием то, что эскроу у них доступен только для россиян.

Из крупных банковских учреждений, предоставляющих своим клиентам возможность воспользоваться преимуществами эскроу, можно выделить следующие организации:

- Уралсиб.

- Сбербанк.

- Соверен-банк.

- ВТБ24.

Юридические особенности

Согласно статье 926.1 Гражданского кодекса РФ, до момента расчета деньги на эскроу счете являются собственностью того, кто их внес. Момент расчета наступает при выполнении продавцом требуемых пунктов договора и предоставлении необходимых документов. Внесенные покупателем средства блокируются банком до наступления одного из перечисленных в договоре обстоятельств. До этого срока любая из участвующих в сделке сторон может требовать у банка предоставить ей сведения о состоянии счета.

По мнению экспертов, конструкция договора эскроу является достаточно гибкой и удобной. Дополнительным преимуществом по сравнению с аккредитивом или использованием банковской ячейки служит тот факт, что стороны могут вписать в документ условие, требующее от эскроу-агента проводить детальную проверку выполнения бенефициаром перечисленных обязательств.

У эскроу в России имеются свои плюсы и минусы. Плюсы следующие:

- Не требуется работать с большими суммами наличных, как при использовании банковской ячейки. А значит, покупателю не придется путешествовать до банка с чемоданом денег.

- За открытие счета эскроу банки часто берут доли процента от его суммы, что во многих случаях выгоднее, чем аренда ячейки или оформление аккредитива. При взятии ипотечного кредита в том же банке счет эскроу могут открыть и бесплатно.

- Денежные средства на подобных счетах защищены системой страхования вкладов. При этом максимальная сумма возмещения для сделок с недвижимостью составляет 10 млн. рублей, что гораздо больше, чем по другим счетам, включая аккредитивные (1,4 млн. рублей).

- Аккредитацию для работы по соответствующей схеме получили только самые надежные из российских банков. Все они участвуют в государственной программе страхования вкладов и имеют высокий кредитный рейтинг.

- Покупатель может быть уверен, что списание денег произойдет только после выполнения условий договора, например, передачи готовой квартиры или сдачи объекта.

- Договор эскроу позволяет продать квартиру новому дольщику на этапе строительства дома. При этом все права и обязанности по счету переходят к нему.

Не лишен счет эскроу и минусов:

- Если сделка проводится не с недвижимостью, максимальная сумма страхового возмещения остается стандартной – 1,4 млн. рублей. Да и в случае покупки квартиры увеличенная сумма страховки действует только 3 рабочих дня с даты регистрации прав.

- Заключить договор эскроу можно не с любым банком. И не всегда в банке с возможностью его заключения будут самые выгодные условия по ипотеке. При покупке квартиры на этапе строительства выбор эскроу-агента формально остается за застройщиком.

- Требуется дополнительное документальное оформление. Для составления или проверки необходимых бумаг рекомендуется воспользоваться услугами профессионального юриста, знакомого со схемой сделки с использованием эскроу счетов.

- Итоговая стоимость приобретаемого жилья может быть ощутимо выше, чем при стандартном договоре долевого участия.

Преимущества и недостатки для участников сделки

Эскроу-счета гарантируют надежность сделки при покупке квартиры для обеих сторон, поскольку банк не просто резервирует финансы до момента соблюдения девелопером обязательств, но и контролирует их передачу. Однако новая схема имеет как преимущества, так и недостатки.

Для дольщиков преимуществ больше всего:

- Минимальная вероятность контакта с мошенниками, что исключает денежные потери.

- Прозрачность, а также строгий контроль всех финансовых поступлений.

- Гарантия успешного проведения сделки – получения квартиры или возврата инвестиций.

- Эскроу обходится дешевле, нежели альтернативные варианты – аккредитив или банковская ячейка.

- Финансы на счетах страхуются. Даже если у банка будет отозвана лицензия, средства вернут дольщику в размере, соответствующем стоимости недвижимости (но не больше 10 млн. рублей).

- Возможность перевести нужную сумму на счет безналичным платежом, что гораздо безопаснее и удобнее взноса наличными.

- Среди застройщиков формируется здоровая конкуренция – останутся только добросовестные.

- Возможны льготы и плавающие ставки для владельцев ипотечных кредитов, открывающих эскроу-счет в том же банке.

Среди недостатков:

- Ограниченное число банков, работающих со счетами данного типа.

- Беспочвенные опасения, что переход на эскроу-счета усложнит расторжение договора долевого участия с застройщиком, когда возникнет такая необходимость (например, изменилось финансовое положение покупателя). На самом деле процедура расторжения практически не отличается от обычной, просто выплата денег будет осуществляться банком.

- В отличие от депозита, сумма, что лежит на эскроу, замораживается, и на нее не начисляются проценты. При долгосрочном хранении стоит вспомнить об инфляции, а значит – о частичном убытке дольщика.

Некоторые застройщики не признают данную схему удобной для себя, поскольку она лишает их возможности напрямую привлекать деньги от дольщиков. Следовательно, большинству компаний придется вести строительство за свой счет либо брать солидный кредит в банке. Но для девелоперов здесь есть преимущество: чем больше средств у покупателей на эскроу-счетах, тем дешевле обойдется проектное финансирование (банк снизит процентные ставки).

Несомненно, необходимость сотрудничать с посредником-банком повлечет дополнительные комиссионные расходы и повысит общую стоимость операций. Подобные изменения существенно отразятся на работе девелоперов и приведут к повышению цен на жилье в новостройках. А в случае задержки сдачи объекта в эксплуатацию более, чем на 6 месяцев, любого застройщика могут признать банкротом (для правительства это очередной «рычаг управления» стройкой).

Но не стоит отметать еще один вариант развития событий: разорение значительной части строительных компаний, которое повлечет за собой сокращение рабочих мест. Не исключено также, что из-за необходимости открытия эскроу-счетов будет наблюдаться частичный переход застройщиков на «серые» схемы привлечения капитала. Но несмотря на все минусы, даже здесь есть приятный «бонус» для строительных организаций: больше не потребуются дополнительные формы обеспечения, а соответственно, лишние затраты в виде оплаты поручительства банков, страховых взносов, отчислений в компенсационный фонд.

Напоследок стоит вспомнить и о третьей стороне – банках. Да, они выиграют больше всех. Но теперь, скорее всего, начнут кредитовать только компании, которых уже обслуживали на протяжении нескольких лет и в чьей надежности убеждены, поскольку принимают на себя риски, связанные с незавершенным строительством.

А вот что касается уже запущенных объектов, которые нуждаются в финансировании, но не могут быть достроены по старой схеме за счет дольщиков, то здесь есть высокая степень риска, что они будут заморожены или переданы на завершение другим девелоперам. Однако, если компания ранее работала с банками, значит ее надежность уже подтверждена фактами и она сможет получить кредит, чтобы избежать неприятностей. Именно от этого следует отталкиваться инвестору, выбирая квартиру в новостройке.