Риски в страховании жизни

Первый пункт из трех перечисленный делит огромный портфель продуктов категории на две большие группы. Страхование на случай смерти – первая группа. По риску гибели предусмотрена выплата полной страховой суммы.

Возмещение получают те, кто указан в полисе, как наследники. Как правило, это разовая компенсация или выплата, разбитая на части. Перечисляются части в течение ограниченного периода (год).

Вторая группа рисков при страховании жизни и здоровья касается трудоспособности (физической) страхователя или застрахованного, если полис оплачивает работодатель. Здесь рисковая часть делится еще на две подгруппы:

- временная потеря трудоспособности в результате травмы;

- постоянная или долговременная утрата способности работать при установлении группы инвалидности.

Травма и выплаты на ее лечение

Категории отличаются между собой не только обстоятельствами наступления страховых событий. Страхование на случай травм – один из самых сложных пунктов договора по трем причинам.

- Он считается временным риском не только потому, что травму можно вылечить, но и по причине установления максимальных периодов осуществления выплат. Часто они ограничены 3-4 месяцами.

- По риску получения травмы (особенно часто это применяется в обязательном и добровольном страховании жизни и здоровья от несчастных случаев) может быть установлена условная франшиза в днях. Если человек восстанавливает собственную трудоспособность за означенное число дней, СК ему не платит. В противном случае – перечисляет сумму за все дни начиная с первого. Безусловной франшиза тоже может быть, но реже.

- Часто в договоре установлен день, с которого страховщик должен перечислять деньги.

Оценка риска в обязательном и добровольном страховании жизни и здоровья проводится в соответствии с таблицами травм. Это внутренний документ СК, в котором увечья классифицируются по органам и степени тяжести.

Постоянная нетрудоспособность – риск «инвалидность»

По риску «инвалидность» выплачивается заданный процент от максимальной суммы договора в зависимости от группы:

- если медкомиссия присваивает больному первую группу инвалидности, он получает всю сумму;

- вторая группа – размер выплаты от 50 до 80% суммы полиса страхования на случай инвалидности;

- при установлении третьей группы застрахованный получит от 30 до 50% от максимума.

Время начала выплат – по факту предоставления справки от МСЭК.

Оценка уровня риска

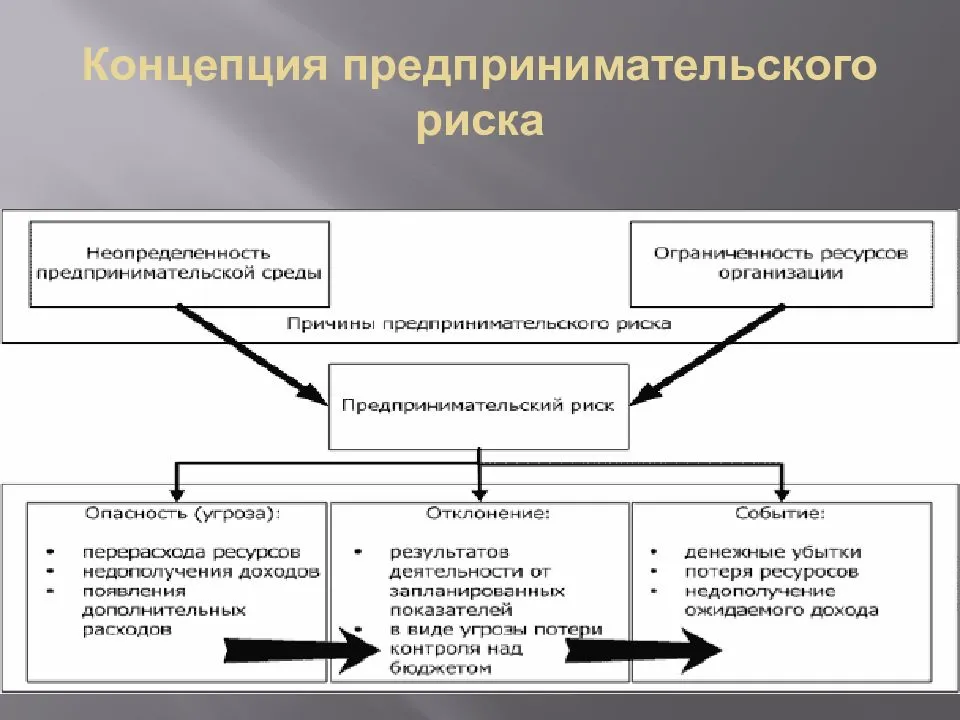

Управление риском требует анализа и оценки, включающей регулярное выявление факторов и видов в сочетании с их количественным определением.

Источниками для выполнения анализа и оценки рисков являются сведения из:

- отчетности компании;

- списка штатов;

- карт технологических потоков;

- соглашений, контрактов;

- показателя себестоимости;

- финансовых (производственных) планов.

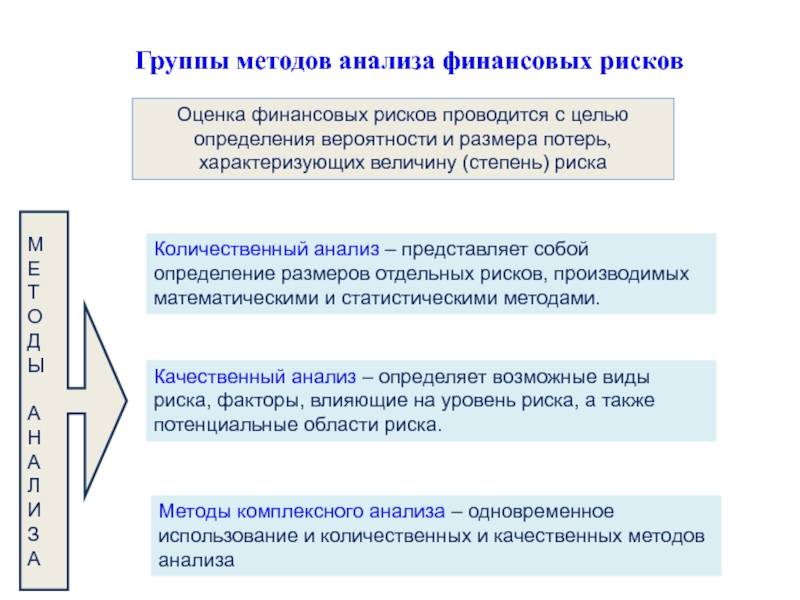

Процедура оценки включает качественный и количественный этапы.

На этапе качественной оценки выявляются источники и причины риска, работы, при которых он образуется и воздействует на хозяйственный процесс. Качественные итоги служат исходной информацией для анализа количественного, оценивающего только проблемные моменты в ходе проведения конкретной операции.

При количественном анализе определяются числовые параметры по отдельным рискам, по потенциальному урону от них. Завершением анализа является подготовка системы противодействующих мероприятий и расчет стоимости их проведения.

Количественная оценка рисков использует методы:

- статистические, изучающие вероятность ущерба по показателям предшествующего периода;

- аналитические, прогнозирующие возможность урона на основе математических моделей и используемые преимущественно для анализа угроз в проектах по инвестированию;

- экспертных оценок, совмещающих логические и статистические приемы при изучении результатов опросов, которые выступают единственным источником сведений;

- аналогов, используемых при невозможности применения иных методов и выявляющих общие зависимости для экстраполяции их на изучаемый объект.

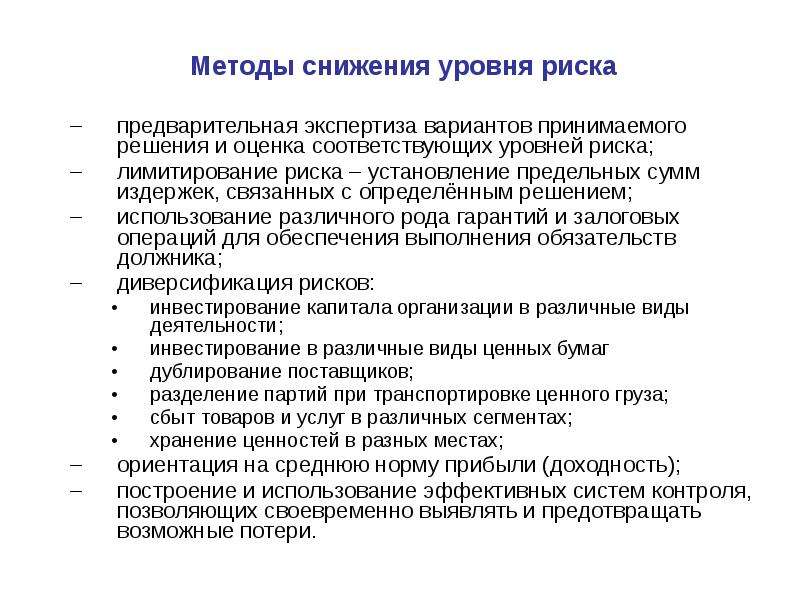

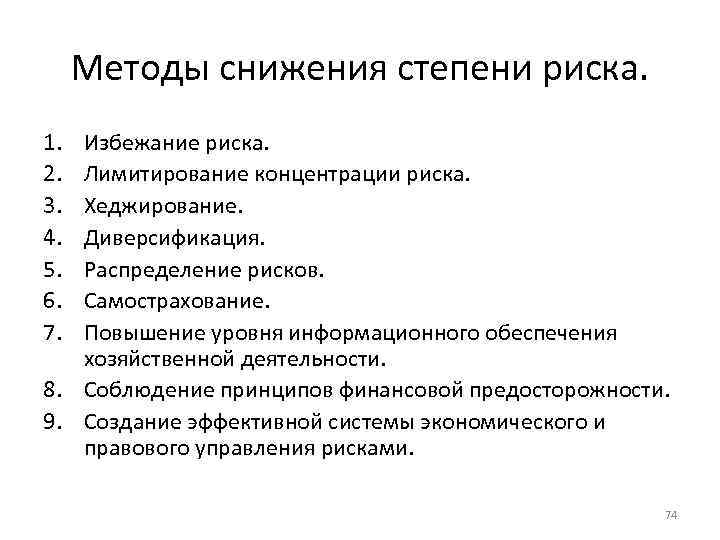

В зависимости от типа воздействия используют следующие методы управления рисками:

- Уменьшение риска, понижающего вероятность за счет диверсификации производства, замены технологии, изменении стратегии по работе в проблемных странах.

- Сохранение риска — наблюдение без воздействия. Приемлем для ситуаций, когда граница образования проблемы находится на допустимом уровне или активные меры невозможны либо экономически не оправданы.

- Отказ от риска, предусматривающий его устранение за счет перехода на безопасную технологию, отказа от сотрудничества с сомнительным партнером, реализации проблемного актива.

- Перевод риска на иных лиц (страхование, хеджирование).

- Перевод риска на контрагента (через обязательства по контракту), когда воздействие неэффективно или невозможно, а граница риска выше допустимого показателя (штрафы, факторинг без регресса)

- Передача риска на аутсорсинг за счет вывода непрофильных функций в другие организации (деятельность по перевозкам, автоматизация учета).

Выбор методов оценки или управления производится по каждому риску отдельно с учетом вероятностного ущерба и возможности создания проблемных ситуаций.

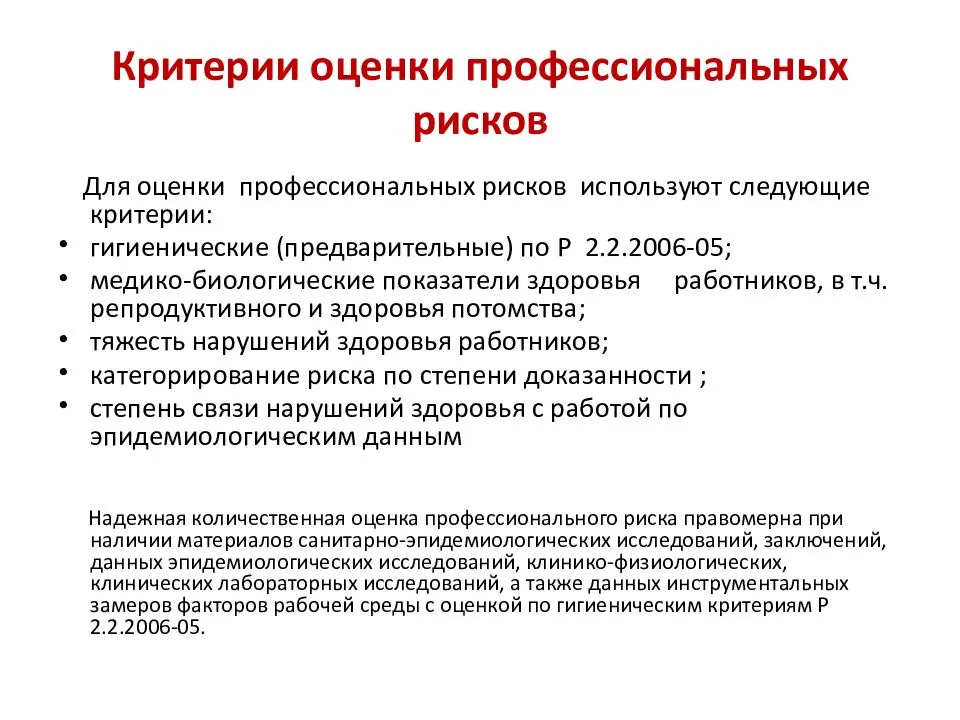

Оценка профессиональных рисков в 2021 году: что изменилось в нормативной базе

Мы являемся свидетелями сдвига парадигмы в сторону риск-ориентированного подхода в охране труда. 95% новых правил содержат указание на необходимость не только проведения оценки профессиональных рисков, но и требования по применению их результатов.

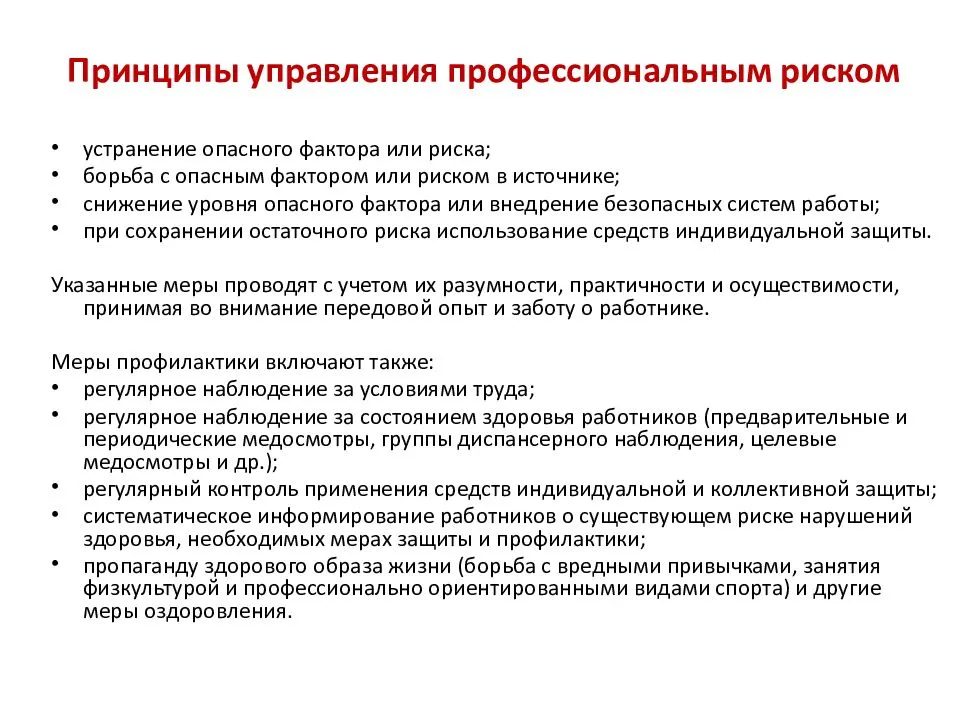

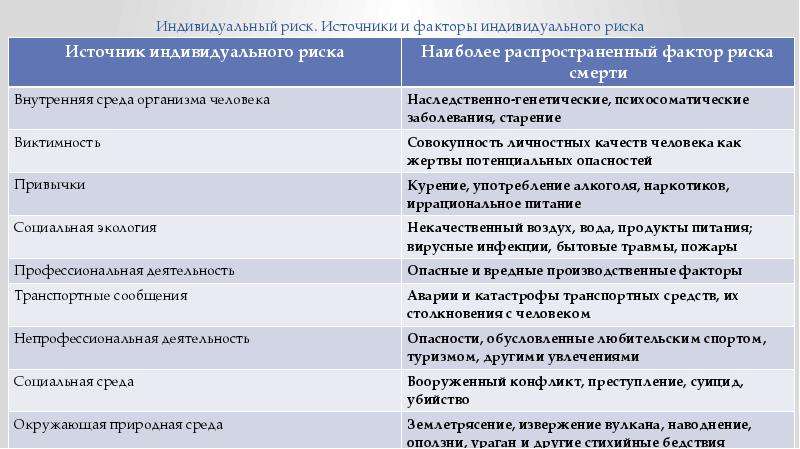

Профессиональный риск — это вероятность причинения вреда здоровью при воздействии на работников вредных и опасных производственных факторов.

Оценка профессиональных рисков в 2021 году перешла из области теории в практическое действие. Теперь при выполнении требований новых правил по охране труда, работодатель не только должен провести оценку профессиональных рисков (это даже не обсуждается), а принять конкретные действия по применению ее результатов.

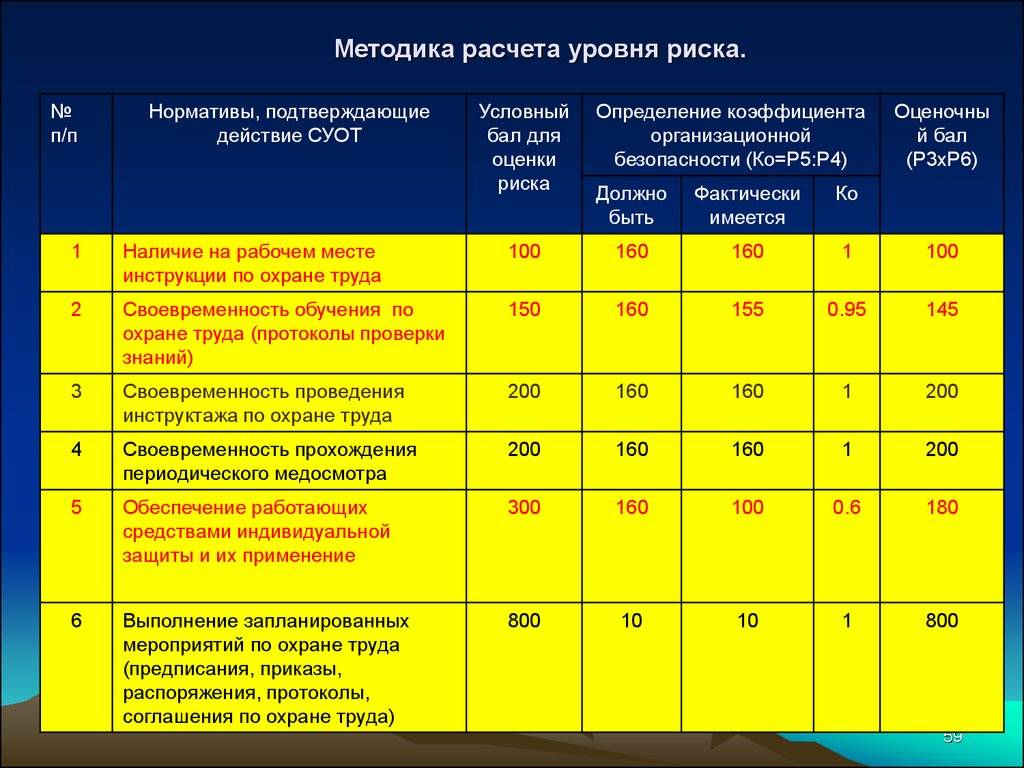

Таблица. Требования к оценке профрисков в правилах по охране труда в 2021 году

Подробнее об изменениях законодательной базы по охране труда прочитайте в нашей статье: Новые правила по охране труда на 2021 год: обзор НПА

Еще до начала выполнения работ с повышенной опасностью необходимо учесть результаты оценки рисков. Поэтому результаты оценки рисков обязательно оформите в виде карты оценки рисков и доведите не только для работников, но и для разработчиков планов производства работ (ППР) и выдающих наряд.

Пример

Монтажнику выдают одежду согласно типовым нормам. Но в правилах по охране труда при работе на высоте указано, что работодатель в зависимости от результатов оценки рисков должен принять меры по минимизации рисков. В компании необходимо разработать карту оценки рисков и передать ее в техническую службу работодателя для принятия дополнительных мер.

Образец карты проведения оценки профессиональных рисков

Если работников в подразделении много, сделайте сводную карту по всем рабочим местам. В карте оценки рисков нужно указать меры по снижению воздействия опасностей. В зависимости от того, какие меры перечислены в карте оценки рисков, нужно разрабатывать улучшенные нормы выдачи спецодежды, приобретение дополнительных средств индивидуальной или коллективной защиты.

Работодатель в зависимости от специфики своей деятельности и исходя из оценки уровня профессионального риска вправе:

- устанавливать дополнительные требования безопасности, не противоречащие Правилам. Эти требования охраны труда необходимо закрепить в соответствующих инструкциях по охране труда, и доводить до работников в виде распоряжений, указаний, инструктажа;

- применять приборы, устройства, оборудование и (или) комплекс (систему) приборов, устройств, оборудования, обеспечивающие дистанционную видео-, аудио или иную фиксацию процессов производства работ. Это необходимо для контроля за безопасным производством работ.

Если по результатам СОУТ на рабочих местах установили наличие вредных (опасных) условий, работодатель обязан провести мероприятия, чтобы улучшить условия труда работников, снизить уровень профессионального риска и воздействия вредных и (или) опасных производственных факторов. В случае, если сделать это невозможно из-за характера или условий деятельности предприятия, то проводить работы без обеспечения работников соответствующими средствами коллективной и индивидуальной защиты запрещается.

Обратите внимание! Продолжать работы на рабочих местах, имеющих критические риски для здоровья, возможно только после проведения мероприятий по изменению производственного процесса и условий проведения работ, обеспечивающих исключение или уменьшение воздействия вредных и (или) опасных факторов до уровня допустимого и разработки соответствующей нормативно-правовой или технической документации.

Работы, связанные с риском для жизни и здоровья работников, можно поручать только наиболее квалифицированным, опытным работникам, прошедшим специальную профессиональную подготовку. В статье 196 ТК РФ указано, что работодатель сам определяет, кому из сотрудников нужно повышать квалификацию. Поэтому сам работодатель принимает решение в пользу подготовки работников на наиболее опасные рабочие места.

Система классификации

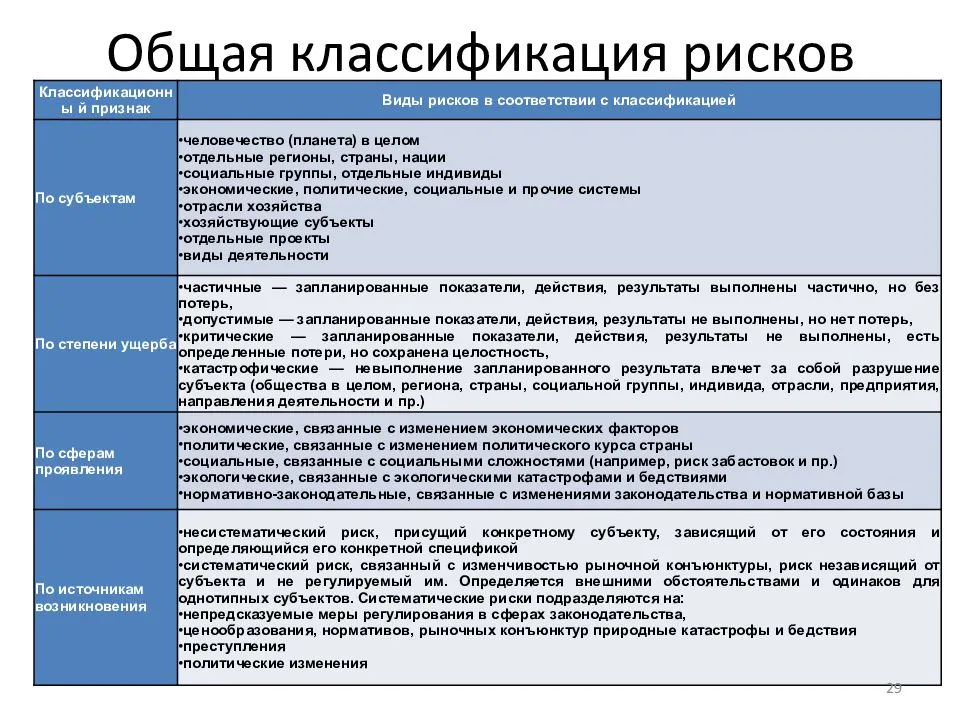

Классификация рисков подразумевает систематизацию их множества по разным критериям, объединяющую подмножества в единые понятия.

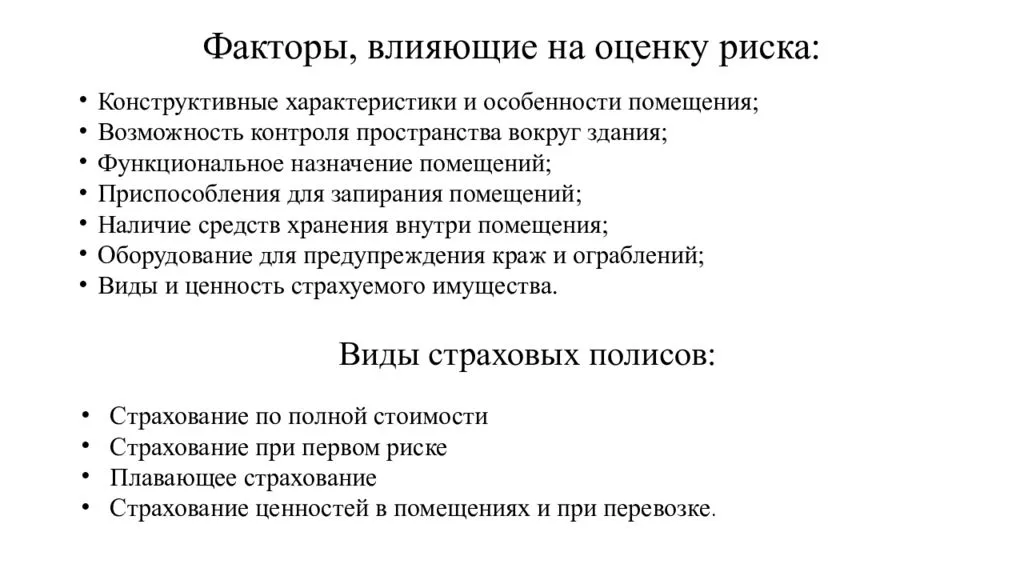

При создании классификации учитываются понятия, относящиеся к характеристике рисков, в числе которых:

- период образования;

- причины и явления, способствующие возникновению;

- метод подсчета;

- тип последствий;

- ареал охвата.

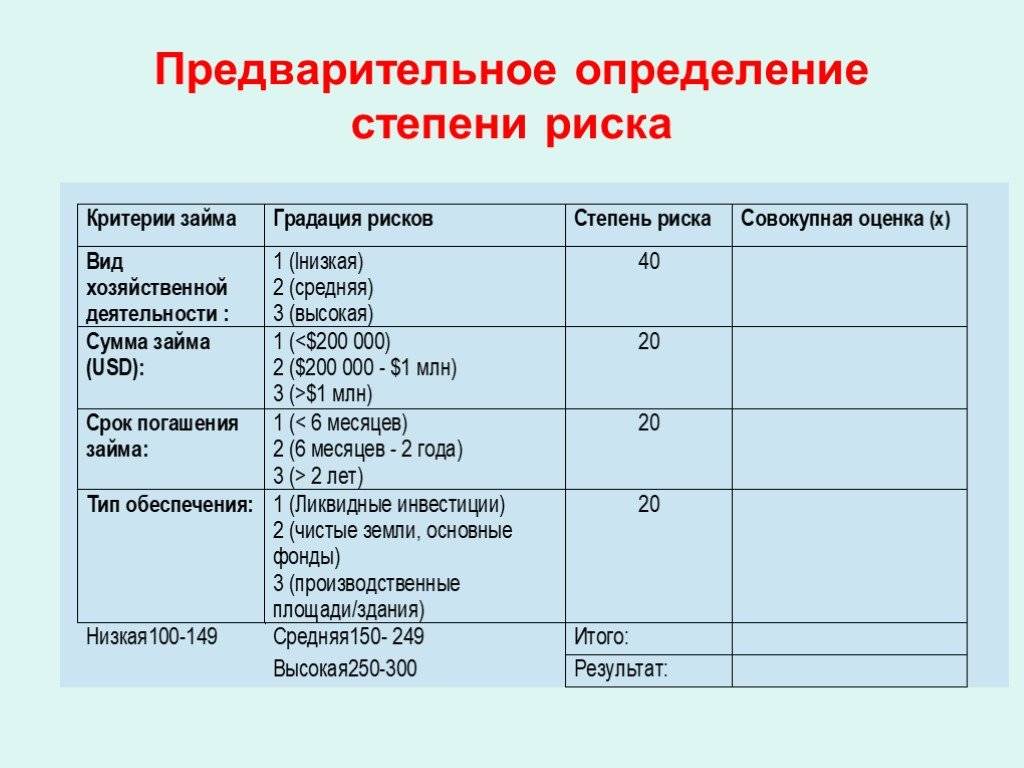

Методика оценки финансовых рисков при формировании кредитной политики предприятия.

По периоду возникновения риски делят на:

- перспективные;

- ретроспективные;

- текущие.

По характеру учета риски бывают:

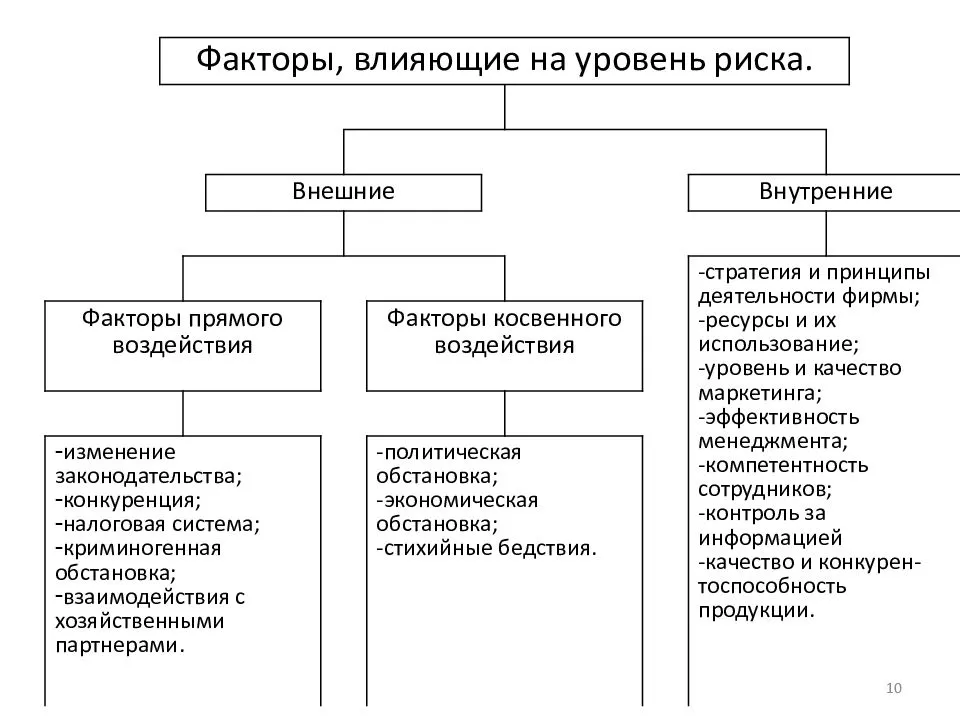

- Внутренние, вызванные работой компании исходя из деловой активности ее руководства, показателей специализации, производительности, стратегии маркетинга, технической оснащенности.

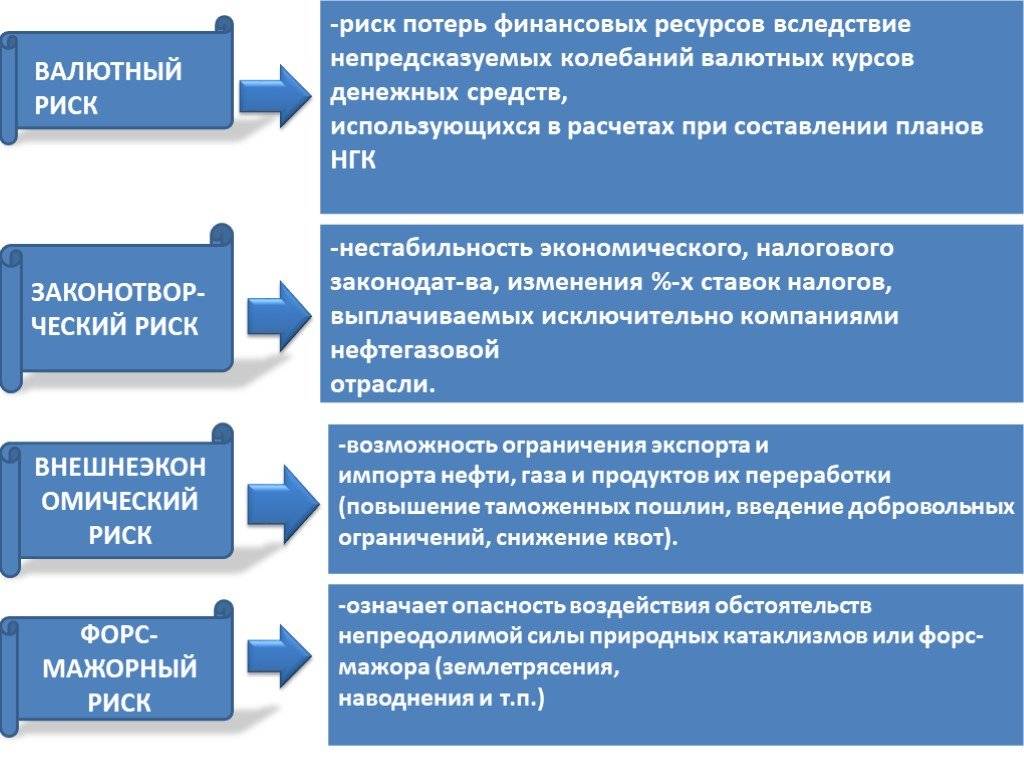

- Внешние, непосредственно не касающиеся производственного процесса и образуемые экономическими, политическими, географическими причинами.

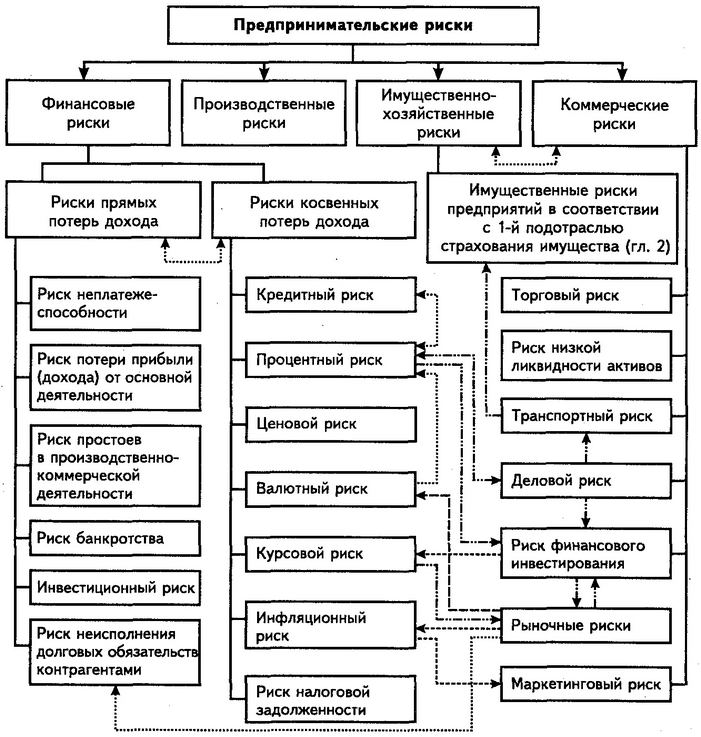

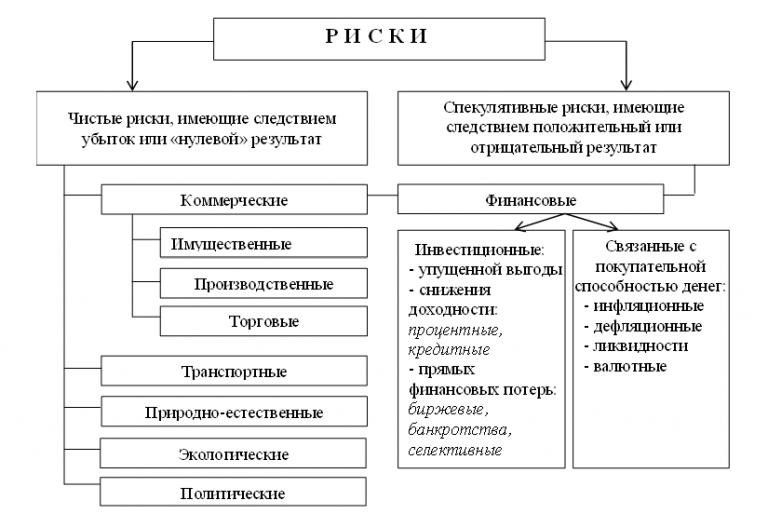

В зависимости от последствий риски подразделяют на:

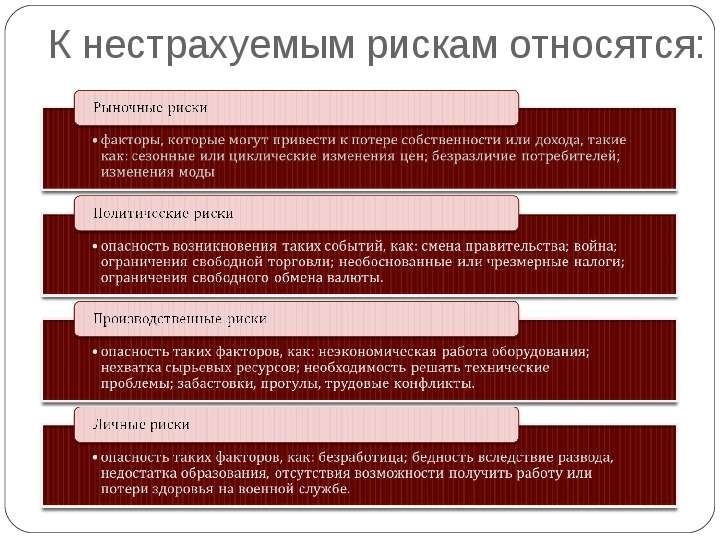

- Спекулятивные. Они могут стать причиной как потерь, так и добавочной прибыли из-за резких колебаний курсов валют, законодательства (по налогам), рыночной конъюнктуры.

- Чистые. Их характерной особенностью являются обязательные производственные потери из-за природных бедствий, войн, несчастных случаев.

По сфере образования риски делят на:

- Производственный, связываемый с неисполнением планов и производственных обязательств организации из-за влияния (неблагоприятного) внешних обстоятельств или ошибочного применения новых основных или оборотных средств. Основными причинами его возникновения могут быть:

- понижение планируемых объемов выпуска;

- увеличение затрат;

- оплата завышенных сумм обязательных платежей;

- несоблюдение условий поставок;

- поломка (уничтожение) оборудования.

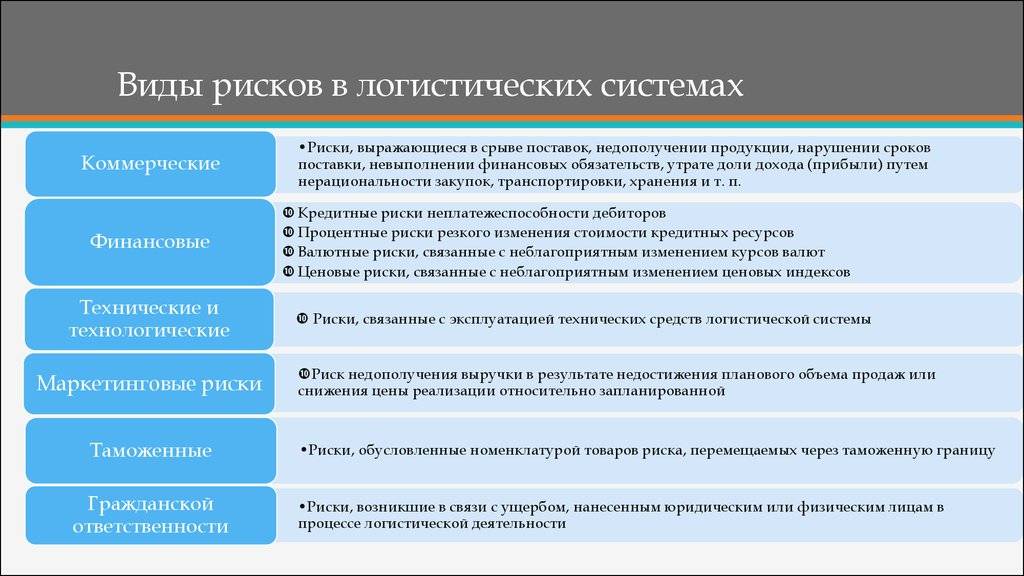

- Коммерческий, возникающий при продаже товаров (услуг), изготовленных или приобретенных организацией. Главными причинами служат:

- понижение размера реализации по конъюнктурным или иным причинам;

- рост стоимости закупа продукции;

- уменьшение товарной массы в обращении;

- увеличение издержек.

- Финансовый, зависящий от возможности неисполнения компанией обязательств по причине:

- обесценивания портфеля инвестиций из-за колебания курсов валюты;

- непроведения проплат.

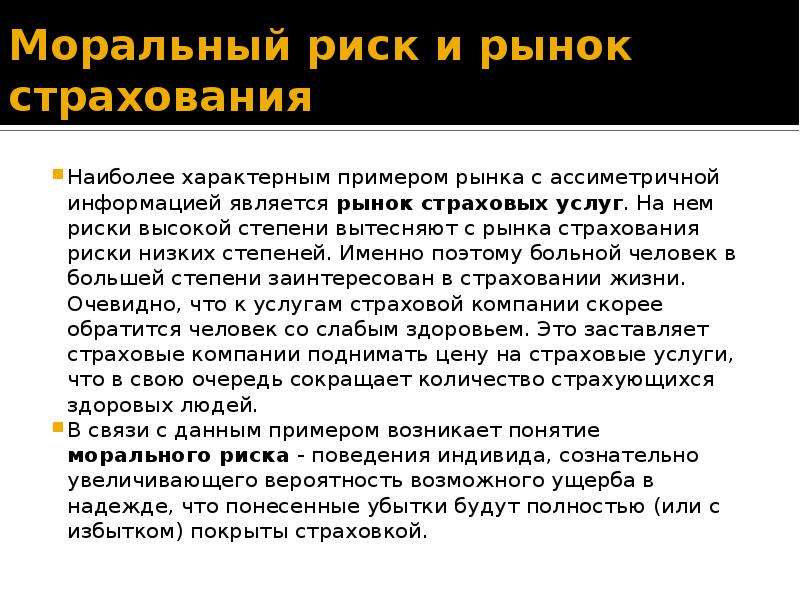

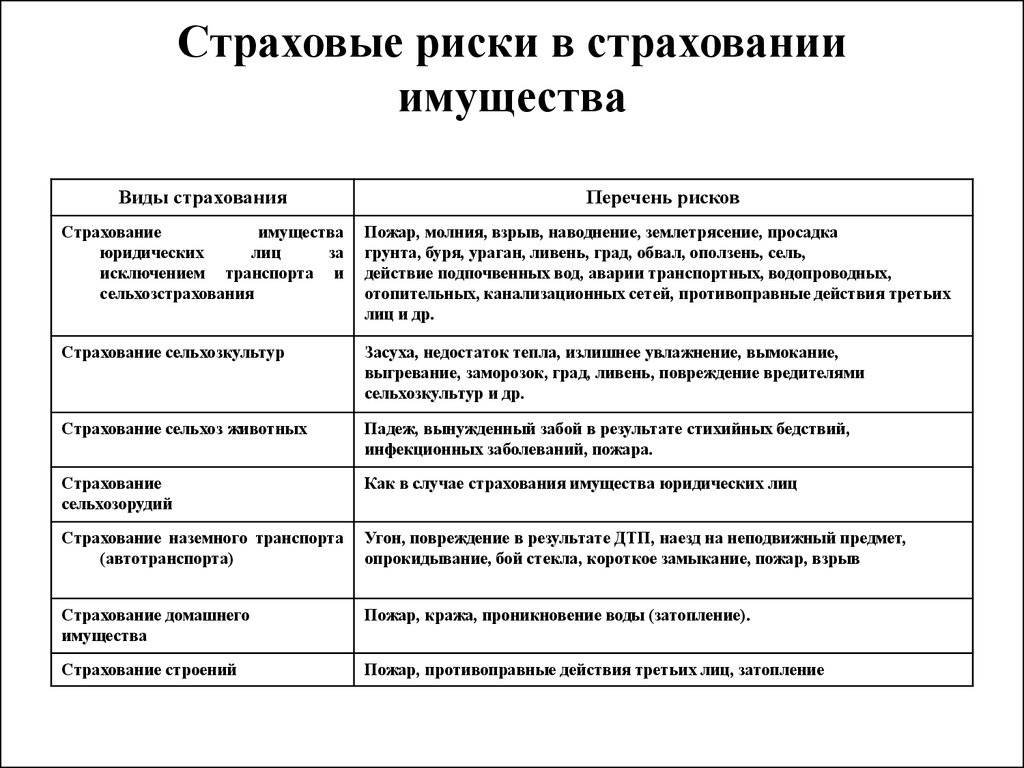

- Страховой или шанс образования страховой ситуации, оговоренной сделкой, по которой страховщик обязан оплатить возмещение.

По причинам возникновения подразделяют риски на политические (война, запрещение вывоза/завоза товаров, запрет на передвижения/перемещения через границу) и экономические, вызванные изменениями в организации или в экономике государства (колебания рыночной конъюнктуры, дисбаланс ликвидности, падение уровня управления).

Исходя из производственного процесса риски делят на:

- Организационные, возникающие из-за ошибок сотрудников или менеджмента компании, нарушений внутреннего контроля или правил выполнения работ.

- Рыночные, зависящие от конъюнктуры рынка (товарной стоимости, спроса на товар, потери ликвидности, курсовых колебаний).

- Кредитные, связанные с нарушением контрагентом срока исполнения обязательств по сделке. Имеют отношение к предприятиям с дебиторской задолженностью, к компаниям, занятым на рынке ценных бумаг.

- Юридические, когда потери возникают из-за отсутствия учета законодательных норм, их изменения в период сделки, некорректности составления документации, несоответствия законов разных государств.

- Технические и производственные, связанные с причинением вреда окружающей среде, с авариями из-за нарушения работы объекта из-за ошибок при проектировании, строительстве.

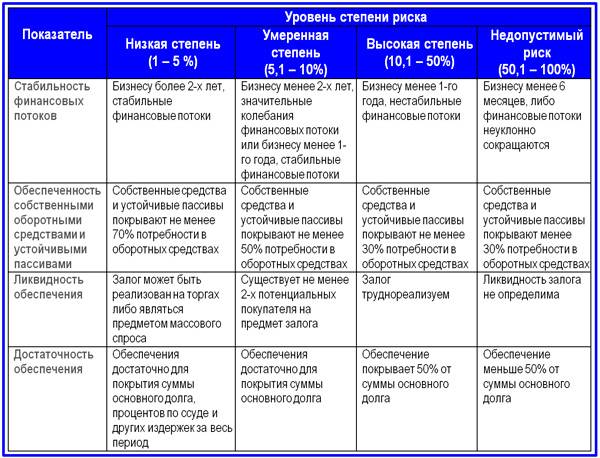

С учетом потенциальных последствий риски классифицируются на:

- Допустимые, когда из-за отсутствия некоторых действий компании угрожает потеря дохода (прибыли). В этом случае коммерческая деятельность не лишается экономической целесообразности, так как размер потерь не больше размера прогнозируемого дохода.

- Критические, при которых организации грозит утрата выручки, заведомо перекрывающей прогнозируемую прибыль. При самом плохом раскладе компании угрожает потеря всех средств, направленных на реализацию сделки.

- Катастрофические, когда предприятие теряет платежеспособность. Размер потерь может превысить размер собственного капитала предприятия. К указанной категории относятся ситуации, угрожающие экологической катастрофой или безопасности граждан.

Характеристики рисков

Риски содержат факторы, отличающиеся по времени или месту образования, способу проявления, степени влияния на работу организации. Результатом их влияния может быть неблагоприятная ситуация в виде:

- упущенной (недополученной) выгоды;

- прямого убытка;

- отсутствия результата деятельности;

- события, способного стать причиной убытков или неполучения доходов в последующем.

Виды рисков предприятия взаимосвязаны и взаимозависимы. Изменение одного может влиять на другие, усиливая или уменьшая их выраженность.

Какие существуют риски, связанные с участием организации в совместных предприятиях и ассоциированных организациях?

Риски характеризуют следующие понятия:

- Экономическая сущность, связь с хозяйственной деятельностью предприятия, влияние на образование прибыли.

- Вероятность образования, проявляющаяся в том, что в хозяйственной деятельности негативное событие может произойти или нет в зависимости от ряда факторов.

- Неопределённость последствий, отсутствие закономерности. По степени риска последствия хозяйственного процесса могут изменяться в значительном диапазоне, находя отражение в виде материальных потерь и при формировании доходной части.

- Ожидаемая неблагоприятность воздействия. Последствия рисков отражаются на результатах процесса производства позитивно или негативно, но оценивать их принято с позиции возможных отрицательных последствий. В результате рисков возможна потеря прибыли и самого капитала, что чревато в критических обстоятельствах банкротством компании.

- Вариативность уровня, изменяемость из-за влияния факторов, находящихся в непрерывной динамике.

- Субъективность оценки, то есть ее неравнозначность в зависимости от ряда факторов (достоверности информации, полноты, квалификации менеджеров).

Налоговые риски крупных сельскохозяйственных предприятий.

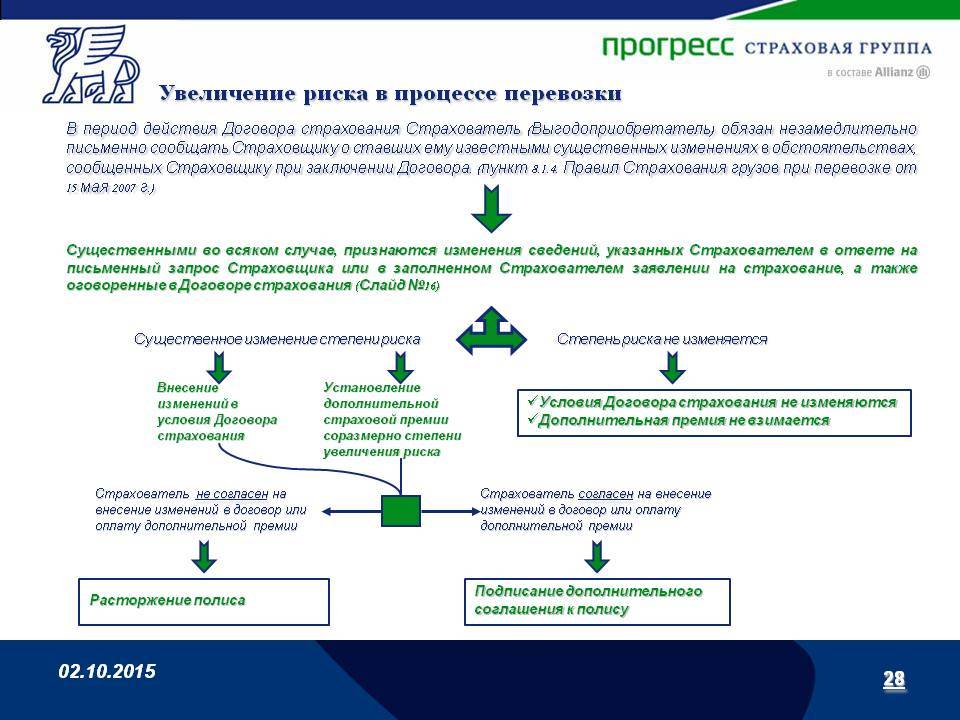

Законодательная база

В Гражданском кодексе РФ есть специальная статья, посвященная вопросу — ст. 959 «Последствия увеличения страхового риска». В частности здесь указано, что страхователь (лицо, чье имущество страхуется) обязан сообщить своей страховой компании о наступлении неких событий, повлиявших на увеличение вероятности наступления рискового события. В отношении имущественного страхования таковым событием может стать передача застрахованного имущества в аренду третьим лицам или же проведение строительных (ремонтных) работ на территории, где находится застрахованное имущество. Если страхователь не знал, но должен был знать о таких событиях — ответственность с него не снимается. Но в то же время ответственность может быть снята, если страхователь не знал и не мог узнать об увеличении вероятности наступления рискового события.

После того, как страхователь передаст СК нужную информацию, та имеет право потребовать пересмотра условий страхования. Например, из договора страховки может быть изъят конкретное рисковое событие, или страховщик просто потребует доплаты за полис. В то же время, если СК не сочтет нужным, она может и не воспользоваться правом пересмотра условия страхования. Если страхователь посчитает вновь предложенные условия неприемлемыми для себя, он может отказаться от переподписания договора. В таком случае за СК остается право на расторжение договора страховки

Важно учитывать, что статья 958 ГК РФ дает возможность страхователю вернуть часть страховой премии пропорционально неиспользованной части страхового полиса

Если страхователь не сообщит СК об увеличении вероятности наступления рискового события, страховщик имеет полное право в одностороннем порядке расторгнуть договор страховки. Кроме того, за страховщиком останется право требования на возмещение убытков, которые он понес в связи с необходимостью досрочного расторжения договора. То есть, в этом случае страхователь не сможет вернуть средства, внесенные им в качестве страховой премии. Если на момент принятия решения страховщиком вероятность рискового события снизилась до прежнего уровня, все его претензии не будут являться существенными. То есть, даже в том случае, если страхователь не сообщил страховой компании об увеличении вероятности рискового события, но на момент попытки расторжения договора со стороны СК страховой риск снизился до прежнего уровня (например, были закончены ремонтные работы в регионе, где находится застрахованное имущество), договор остается действительным (нерасторгнутым).

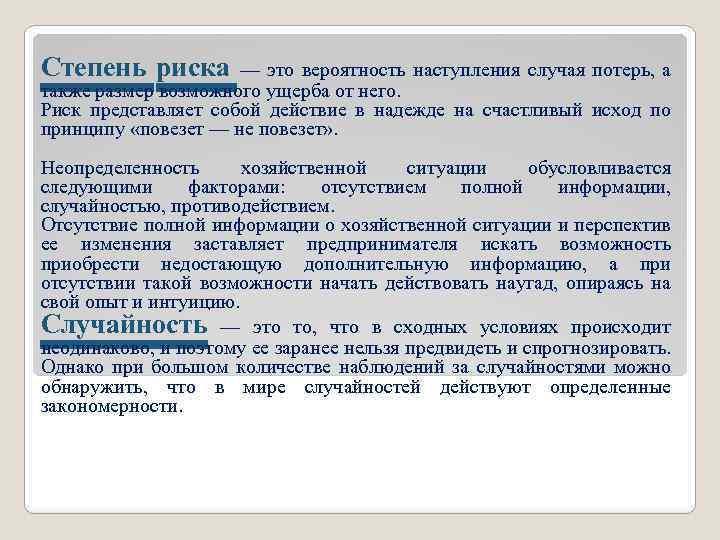

Что такое риски

Прежде чем понять, как работать с рисками, давайте проговорим, что это такое и какие они бывают.

Риски — это негативные события, которые могут произойти и повлиять на проект. Например, государство выпустит новый закон или разработчик временно не сможет работать над проектом.

Если негативное событие произойдет в любом случае — это не риск, а задача. Например, проджект знает, что новому QA-инженеру нужно в два раза больше времени на тестирование продукта. Его задача — учесть факт и заложить достаточно времени на этот этап.

Риски можно делить на внешние и внутренние.

Внешние риски находятся в окружении проекта — поставщиках, подрядчиках и клиентах, государстве, окружающей среде. К ним относятся срыв сроков подрядчиками, стихийное бедствие или новый закон.

Внутренние риски — это все потенциальные проблемы организации и проектной команды. Например, кто-то неожиданно уволится или команда начала использовать новую технологию и заложила недостаточно времени на ее изучение и эксперименты с ней.

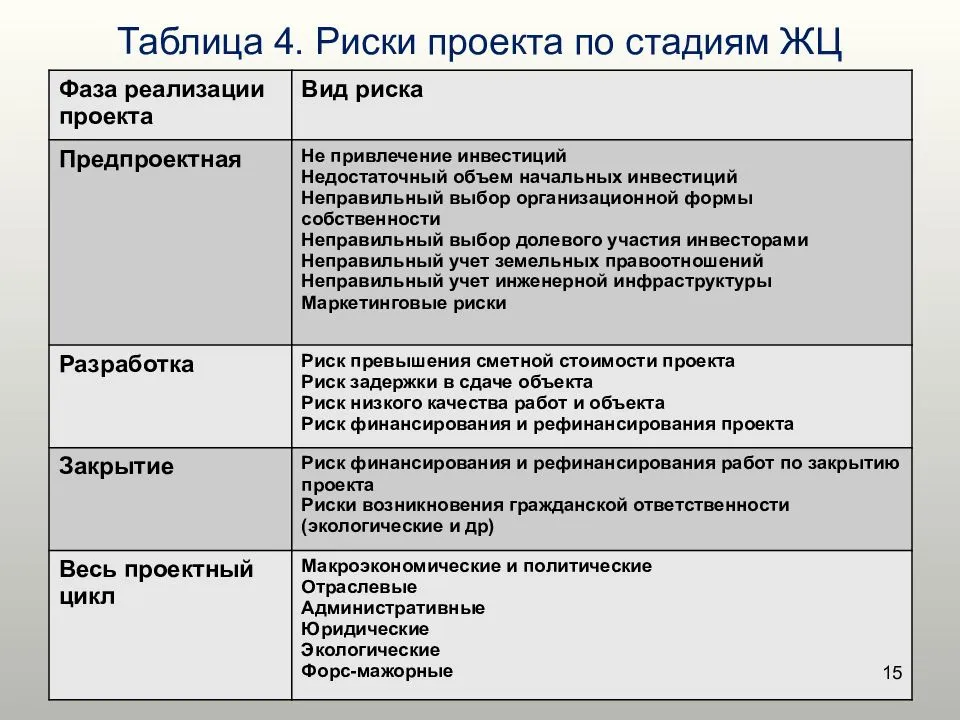

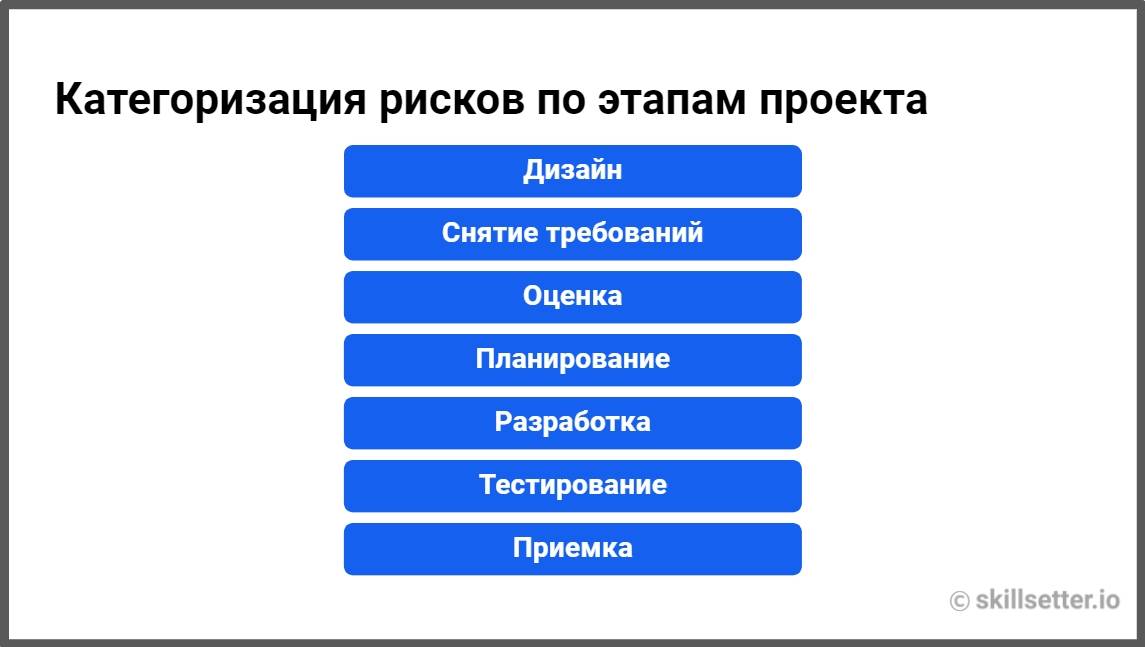

Также можно категоризировать риски по этапам проекта.

Например, типовой риск на стадии дизайна — заказчики не утвердили макет. После разработки может оказаться, что они по-другому их представляли. Тогда придется потратить время на внесение изменений, а для этого нужны дополнительные ресурсы.

Чем раньше проджект выявит и проработает риск, тем дешевле и проще будет его компенсация или предотвращение. Если детально изучить требования и обсудить непонятные моменты, то на этапе тестирования будет меньше проблем.

В статье вы встретитесь с терминами, которые могут быть вам незнакомы. Их использует в своей работе Анастасия Борисюк в Актион Технологии. Давайте введем определения, чтобы говорить на одном языке.

ДОДинг, от Defenition of Done — это встреча между заказчиком, проджектом и тимлидом. Цель встречи — договориться, что будет сделано в фиче, для кого она, какую проблему решает. Это нужно, чтобы можно было грубо оценить, приоритизировать и запланировать работу.

Предоценка — это грубая оценка работы тимлидом. Она проводится после ДОДинга и используется для планирования и выставления сроков работы проектной команды. Для этого тимлид берет время на то, чтобы еще раз все прочитать и продумать технические аспекты реализации.

Проработка рисков для SportLife

После чашки кофе вы приступаете к выбору стратегии управления выявленными рисками.

Стратегия «Принять риск». Все ваши риски на этапе оценки достаточно значимы. Вы не можете просто принять их.

Стратегия «Передать другому». Передать задачу другому тоже не получится — по договору все задачи по проекту лежат на вашей проектной команде.

Стратегия «Уклониться от риска». От рисков, связанных с декомпозицией задач, можно уклониться. Они предсказуемые, и вы можете сделать так, чтобы риск не стал проблемой.

Риск предоценки без декомпозиции можно предотвратить, заранее попросив тимлида декомпозировать задачу на более мелкие шаги и проверив, как у него это получилось. Если же риск все-таки станет проблемой, нужно посмотреть, можно ли убрать что-то из скоупа и вынести в следующий спринт.

Чтобы предотвратить риск слишком крупной декомпозиции, нужно прописать, из каких этапов будут состоять решение и работы. На груминге фичи нужно сравнить предоценку и оценку. Если же риск станет проблемой, нужно занести в реестр рисков, какие работы не были учтены. Это поможет не допустить такого с другой фичей.

Комментарий к статье 959 Гражданского Кодекса РФ

1. Обязанность сообщать страховщику о всех значительных изменениях в принятом на страхование риске должна выполняться страхователем или выгодоприобретателем безусловно, т.е. независимо от того, есть ли на то указание в договоре. Страховщик должен быть поставлен в известность о таких изменениях незамедлительно — сразу же после того, как они стали известны страхователю или выгодоприобретателю. Для передачи сведений должны использоваться современные средства быстрой связи. Страхователь или выгодоприобретатель освобождаются от такой обязанности, если подобные сведения им не известны и не могут быть известны.

Обязанность сообщать страховщику указанные сведения наступает лишь тогда, когда изменились обстоятельства, сообщенные ему при заключении договора (см. коммент. к ст. 944), и эти изменения существенно влияют на вероятность наступления страхового случая. О всех прочих изменениях в страховом риске страхователь или выгодоприобретатель могут сообщать лишь по своему усмотрению

В связи с тем что вопрос о степени значимости тех или иных изменений в страховом риске может явиться предметом разногласий между страховщиком и страхователем (выгодоприобретателем), весьма важно, чтобы перечень таких обстоятельств содержался в договоре или был приведен в стандартных правилах страхования. Тогда сообщение перечисленных в них сведений становится непременной обязанностью страхователя или выгодоприобретателя. Так, в § 8 Общих условий Ингосстраха по страхованию животных страховщику должно быть сообщено о таких обстоятельствах, как перегон скота с пастбища на пастбище, использование животных в иных, нежели указано в заявлении на страхование, целях, содержание в помещениях, где находятся застрахованные животные, других, не принадлежащих страхователю животных

Так, в § 8 Общих условий Ингосстраха по страхованию животных страховщику должно быть сообщено о таких обстоятельствах, как перегон скота с пастбища на пастбище, использование животных в иных, нежели указано в заявлении на страхование, целях, содержание в помещениях, где находятся застрахованные животные, других, не принадлежащих страхователю животных.

2. Увеличение степени страхового риска дает страховщику право потребовать изменения условий договора или соразмерного увеличения причитающейся ему страховой премии. Данная норма является диспозитивной, поэтому страховщик может воспользоваться предоставленным ему правом по своему усмотрению. При несогласии страхователя или выгодоприобретателя договор может быть расторгнут по заявлению страховщика со ссылкой на существенные изменения обстоятельств (ст. 451 ГК). В таком случае договор считается расторгнутым с момента соглашения об этом сторон, причем стороны вправе согласовать вопрос о порядке расчетов по страховой премии за неистекший период действия договора. Если страхователь или выгодоприобретатель не согласны на изменение условий или на соразмерное увеличение страховой премии, договор страхования прекращается с момента наступления изменений в риске.

3. Невыполнение предписаний настоящей статьи является основанием расторгнуть договор по усмотрению страховщика с возмещением ему убытков. Но он лишен права требовать расторжения, если обстоятельства, увеличивающие степень страхового риска, уже отпали. По смыслу этой нормы в данной ситуации страховщик также не вправе требовать и соразмерного увеличения страховой премии.

4. Правила п. п. 2 и 3 применяются в отношении имущественного страхования независимо от того, включены такие условия в договор или нет. Однако в личном страховании страховщик может воспользоваться правом на применение изложенных в указанных нормах правил только при условии внесения их в текст договора.

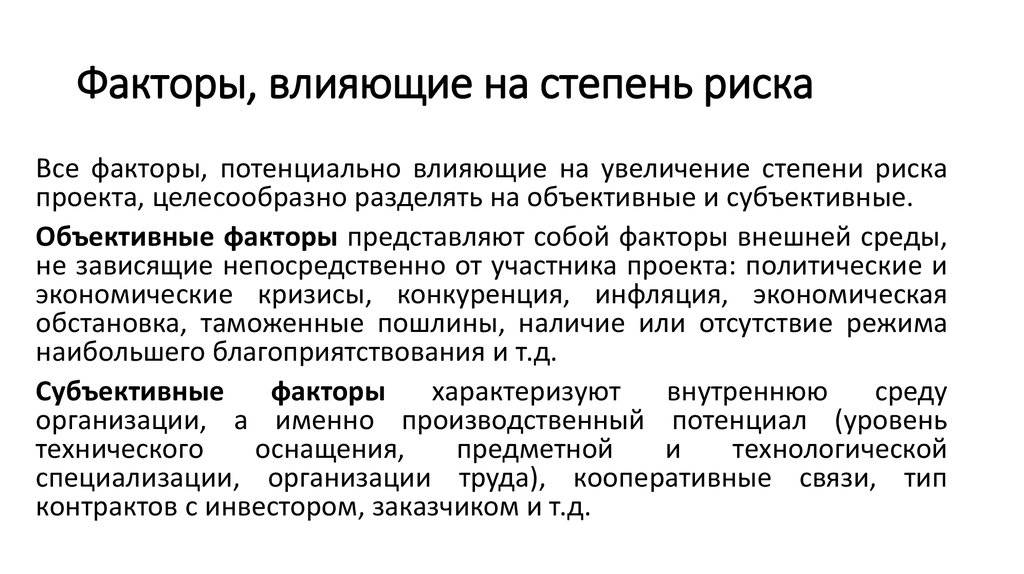

Еще по теме Все факторы, влияющие на степень риска:

- 9.2. Страховой риск

- РАЦИОНАЛЬНОСТЬ, НЕПОЛНАЯ РАЦИОНАЛЬНОСТЬ,ИРРАЦИОНАЛЬНОСТЬ : ПСИХОЛОГИЧЕСКИЕ ФАКТОРЫ

- 1.3. Методология и факторы превентивного управления в системе обеспечения экономической безопасности предпринимательскихструктур

- 1.2. Методические подходы к определению факторов устойчивости промышленного предприятия

- Все факторы, влияющие на степень риска

- § 17.2. ФАКТОРЫ, ВЛИЯЮЩИЕ НА ЦЕНУ В ТУРИЗМЕ

- § 32.3. ФАКТОРЫ, ВЛИЯЮЩИЕ НА УРОВЕНЬ ПРЕДПРИНИМАТЕЛЬСКОГО РИСКА

- Увеличение доходности, финансовой устойчивости, несение риска.

- 7.4. Управление рисками

- 1.2. Психологическая традиция исследований личностной готовности к риску

- Этап развития команды как фактор успешного группового решения творческих задач.

- Общие сведения о вредных факторах производственной среды

- Факторы, влияющие на доходность операций с ценными бумагами

- ОБЩАЯ ХАРАКТЕРИСТИКА РИСКОВ И ИХ КЛАССИФИКАЦИЯ

- 9.3.Этапы политики управления финансовыми рисками

- Социальные риски

- 1. Понятие и факторы, определяющие ликвидность и платежеспособность банка

- Отраслевые факторы кредитной политики.