ИИС и БС

Итак, Жора выбрал себе брокера, а брокер его и спрашивает: что открываем, ИИС или БС? Но Жора не растерялся, ведь Жора знает, что ИИС – это индивидуальный инвестиционный счет, а БС – брокерский счет. И то и другое – счета, на которые нужно класть деньги, чтобы торговать на бирже. Но есть важные отличия. На ИИС можно класть только рубли и торговать только на российских биржах. БС можно использовать для торговли по всему миру. Зато за ИИС можно получить плюшки от государства: налоговый вычет или отмену налога на прибыль. Взамен нужно не закрывать ИИС и не выводить с него деньги минимум 3 года. БС можно открывать и закрывать когда угодно, но при закрытии придется заплатить налог на прибыль: 13%. Впрочем, можно не выбирать, а открыть и ИИС и БС. Если точно знать, для чего оно надо.

VISA, MasterCard, МИР

У Жоры три банковские карты: МИР от Сбербанка, MasterCard от Тинькофф и VISA от ВТБ. И это не только три разных банка, это еще и три разные платежные системы. Платежная система – это такой оператор, который контролирует все сделки по картам. Ты только приложил карту к терминалу, а терминал уже отправил сигнал в свой банк, банк перенаправил его на сервер платежной системы, платежная система перенаправила запрос в твой банк, твой банк сообщил ей, что деньги на счету есть, и сигнал отправился в обратном направлении.

И зачем же такие сложности? А чтобы ты с картой любого банка мог купить что угодно у продавца с терминалом любого другого банка. Ведь банков очень много и ни один из них не может заключить договоры на перевод со всеми остальными. А вот с платежными системами – легко.

Инвестиции

У Жоры Капустина есть немного свободных денег. Он хочет превратить их в много свободных денег. Как это сделать? Конечно, с помощью инвестиций. Стать инвестором просто. Если ты купил сани летом, на распродаже, а продал зимой в два раза дороже, ты уже спекулянт инвестор. Ты проинвестировал собственный маленький бизнес по продаже сезонных товаров.

Дал деньги соседу, чтобы тот купил яблоки у дачников и продал их в городе с двойной наценкой, а часть прибыли – тебе? Ты снова инвестор. Ты проинвестировал бизнес соседа. Положил деньги в банк под небольшой процент? Ты опять инвестор. Совсем не обязательно ворочать миллионами на счетах и выводить деньги в офшоры. Главное – каждый раз получать чуть больше денег, чем было в начале. Впрочем, даже если на выходе получается меньше денег, чем было в начале, ты все равно инвестор. Просто какой-то невезучий.

Суть

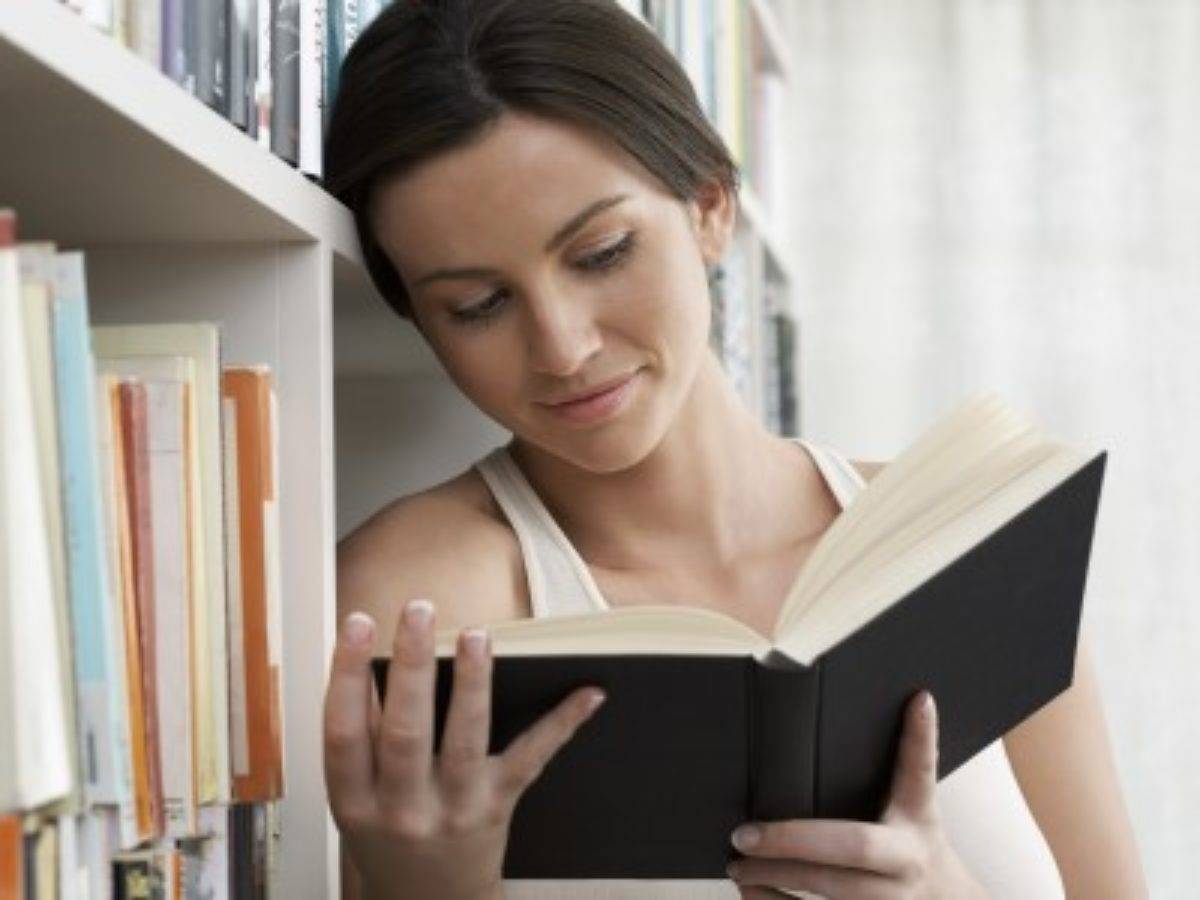

Как и все остальное в жизни, изучение того, как работают финансовые рынки, требует времени. Однако принятие более простого подхода за счет сохранения определенного уровня невежества может быть опасным, особенно когда прерогатива компании – повысить доверие инвесторов, используя как можно больше положительных ценностей. Знание того, что означает каждый термин, почему он используется, и понимание того, как он влияет на курс акций, – это всего лишь несколько способов, с помощью которых новички могут лучше узнать финансовые рынки, а также приобрести навыки критического мышления, когда дело доходит до финансовых новостей.

Статья подготовлена NESrakonk.ru

Акции и облигации

Тут, конечно, сразу два термина, но смысл у них похожий. И то и другое – ценные бумаги. Если совсем упростить, то облигации – это долговые расписки под проценты. Ты даешь в долг какой-нибудь компании, или даже целой стране, а она обязуется вернуть долг и немного сверху. Как много “сверху” и через сколько вернуть – зависит от конкретной облигации. Например, Жора покупает за тысячу рублей облигацию с 5-летним сроком погашения под 10 % годовых. Значит, сначала ему 4 года платят по 100 рублей в год (10 %), а потом возвращают его тысячу.

Акции работают немного по-другому. Если Жора покупает на 1000 рублей акции какой-нибудь компании, назовем ее “Яблоко”, никто не гарантирует ему прибыль и даже просто возврат. Но если “Яблоко” растет, развивается и показывает отличный доход, акции дорожают. И через год Жора может их продать уже не за 1000, а за 1300 рублей. Если же “Яблоко” показывает плохие результаты и теряет долю рынка, акции дешевеют. И Жоре остается либо продать их дешевле, либо ждать и верить, что ситуация изменится.

Объявление о доходах

Чтобы проиллюстрировать это, вот отрывки из апокрифического новостного сообщения о прибылях и убытках вымышленной компании Hemlock Incorporated.

Hemlock Incorporated объявила о результатах за 3 квартал 2019 финансового года после закрытия рынков, сообщив о прибыли без учета GAAP на акцию в размере 67 центов, что на 17% больше, чем в прошлом квартале, в сочетании с чистой прибылью в 250 миллионов долларов по сравнению с 235 миллионами долларов. Прогноз по прибыли Hemlock Incorporated находится в пределах диапазона, при этом EBITDA, чистая прибыль от продолжающейся деятельности и свободный денежный поток превышают верхний предел их соответствующих ориентиров.

Основные события третьего квартала 2017 года:

- Денежные средства и их эквиваленты в размере 128 миллионов долларов США.

- EBITDA выросла на 19% по сравнению со вторым кварталом.

- Свободный денежный поток составил 35 млн долларов по сравнению с 32,7 млн долларов во втором квартале.

- Общий долг увеличился с 95 миллионов долларов до 100 миллионов долларов.

Однако, несмотря на 17% -ный прирост прибыли на акцию, Hemlock Incorporated упала значительно ниже оценки аналитиков в 71 цент. В сочетании с растущим общим долгом Hemlock некоторые аналитики ставят под сомнение способность компании обслуживать свой долг в будущем.

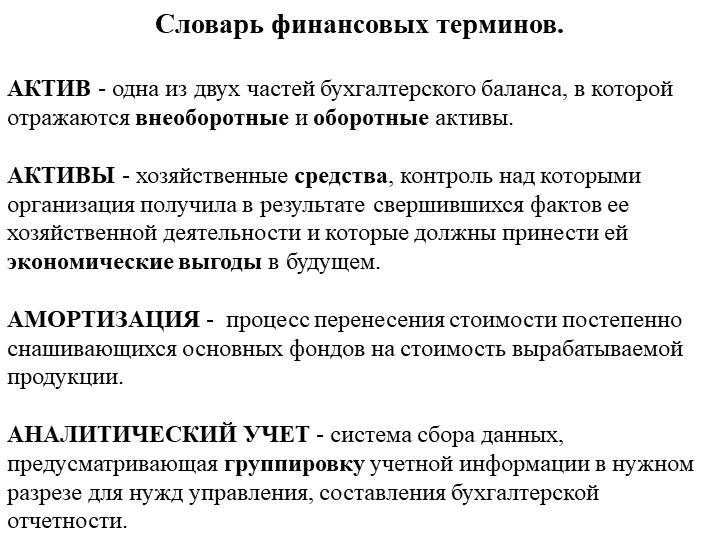

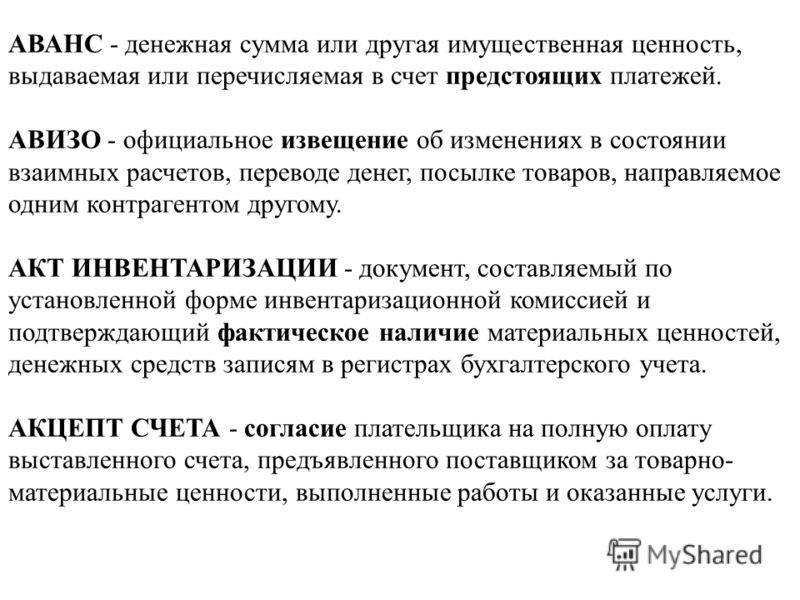

Финансовый словарь

Познакомить старших дошкольников с основами финансовой грамотности на доступном уровне.

Познакомить старших дошкольников с основами финансовой грамотности на доступном уровне.

- ПОТРЕБНОСТИ

Потребности – это то, что необходимо человеку, без чего он не может обойтись.

Жизненно важные потребности – это то, без чего человек не может жить (пища, солнце, воздух, вода, жилье, одежда).

Возможности – это то, что человек может получить, сделать, добиться.

Материальные потребности – это потребности, которые удовлетворяются через материальный предмет.

Нематериальные потребности: потребности в образовании, в отдыхе, в дружбе, в любви, в заботе и др.

Изучение раздела «Потребности» подготавливает дошкольников к изучению раздела «Труд», способствует пониманию взаимосвязи между категорией «потребности» и трудом как основным источником для удовлетворения многочисленных потребностей человека.

- ТРУД

Труд – деятельность человека, которая направлена на удовлетворение потребностей.

Профессия – это основное занятие, дело, которому человек обучен. (Например, врач, учитель).

Специальность – это дело, которым человек конкретно занимается в рамках своей профессии. (Врач-терапевт, врач-хирург, учитель истории, учитель начальных классов и т. д.)

Продукт труда – результат труда.

Изучение раздела «Труд» подготавливает дошкольников к изучению разделов «Товар» и «Деньги». Способствует пониманию взаимосвязи между понятием «труд», «товар», «деньги» как основных источников для удовлетворения многочисленных потребностей человека.

- ТОВАР

Товар – продукт труда для обмена или продажи.

Полезность товара – способность товара удовлетворять потребности человека.

Стоимость – затраты, необходимые для создания товара.

Цена – количество денег, которые надо заплатить за товар или услугу.

Покупка – приобретение товара за определенную плату.

Распродажа – торговля товарами сезонного спроса по сниженным ценам.

Изучение раздела «Товар» опирается на представления детей, сформированные при изучении разделов «Потребности» и «Труд», закрепляет понимание того, что любой товар создаётся трудом для удовлетворения потребностей человека.

Усвоение раздела «Товар» подготавливает дошкольников к восприятию содержания раздела «Деньги», способствует пониманию роли денег в процессе купли-продажи.

- ДЕНЬГИ

Деньги – особый универсальный товар, который измеряет стоимость других товаров или услуг.

Монеты – деньги, изготовленные из металла.

Банкнота – вид бумажных денег.

Банк – кредитно-финансовое учреждение, осуществляющее операции, связанные с накоплением денежных средств, посредничеством в платежах, кредитованием.

Вклад – деньги, хранящиеся в банках.

Кредит – деньги, предоставленные в долг с уплатой процента.

Валюта – денежная единица страны.

Изучение раздела «Деньги» опирается на представления детей, сформированные при изучении разделов «Потребности» и «Товар», закрепляет понимание того, что любой товар, созданный для удовлетворения потребностей человека, покупается и продаётся за деньги. Усвоение раздела «Деньги» подготавливает дошкольников к восприятию содержания раздела «Семейный бюджет», способствует пониманию роли денег в процессе планирования доходов и расходов семьи.

- СЕМЕЙНЫЙ БЮДЖЕТ

Семейный бюджет – это доходы и расходы денежных средств семьи.

Доход – это материальные ценности или средства, полученные нами в результате какой-либо работы.

Расход – это деньги или материальные ценности,затраченные на оплату услуг и на покупку вещей.

Доходы семьи – это деньги, которые члены семьи приносят в дом.

Зарплата – это деньги, получаемые за работу.

Зарплата – это оплата труда за месяц, за неделю или день.

Пенсия – это деньги, которые платят пожилым людям, проработавшим до этого много лет.

Стипендия – это ежемесячная денежная выплата студентам.

Премия – это деньги, получаемые дополнительно к заработной плате за особые успехи в работе.

Изучение раздела «Семейный бюджет» завершает реализацию базового модуля «Финансовая азбука». В рамках раздела «Семейный бюджет» расширяются представления, полученные в ходе изучения разделов «Потребности», «Деньги», «Труд».

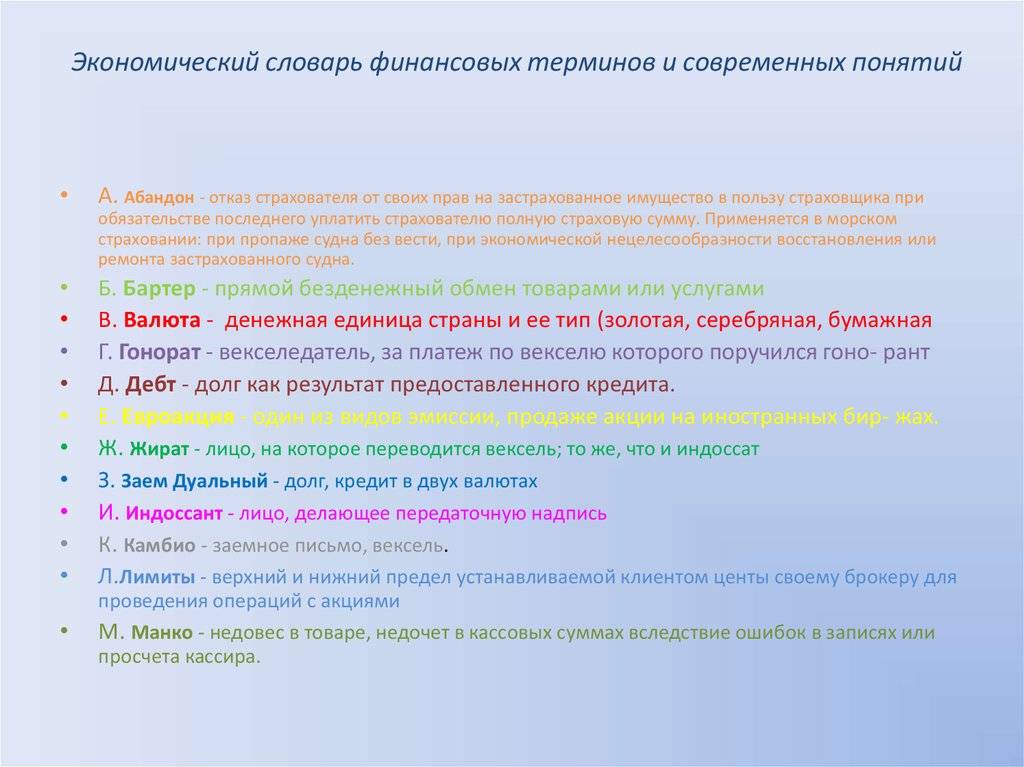

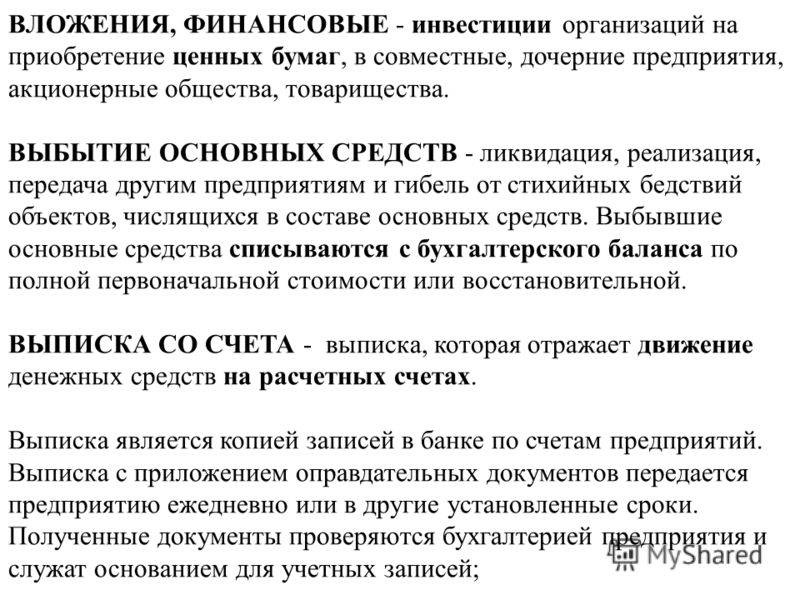

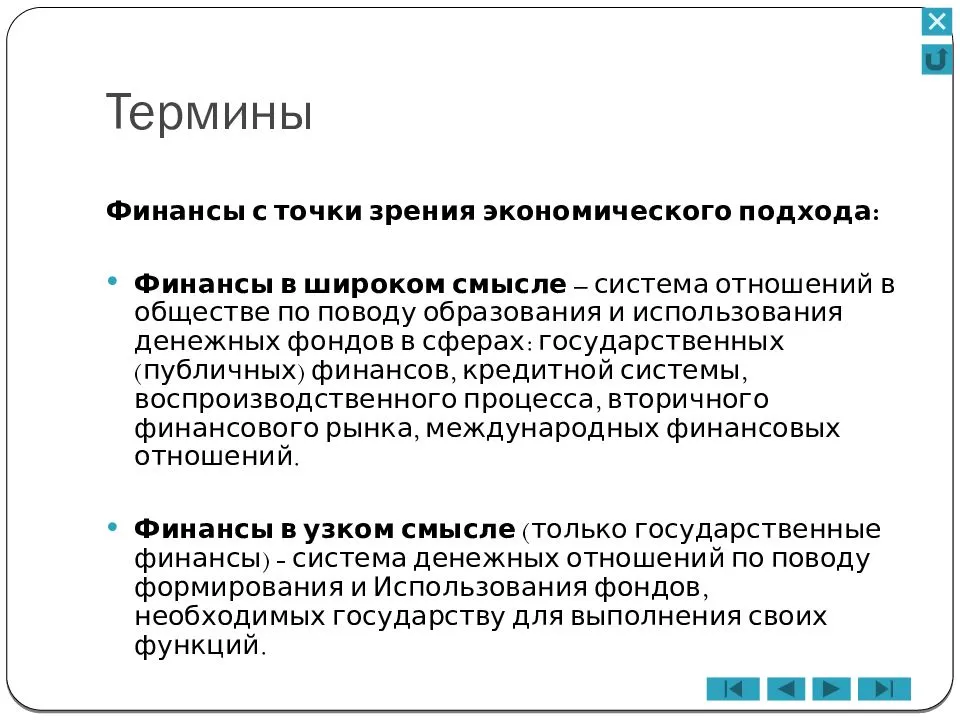

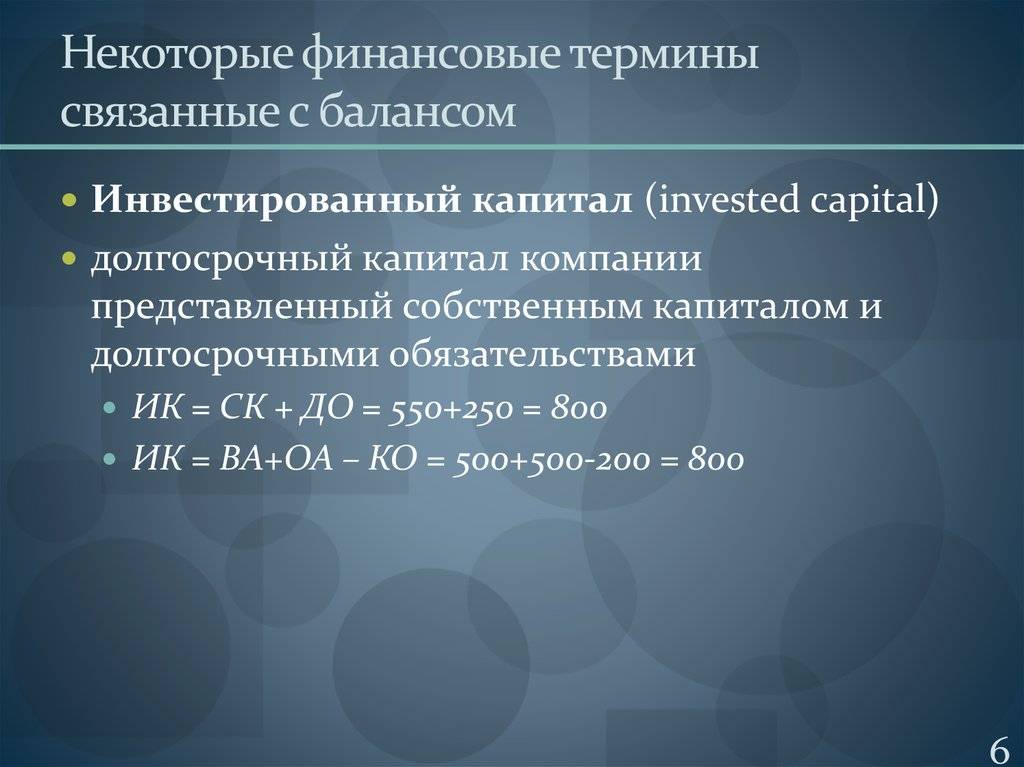

Словарь терминов финансовой грамотности

Итак, я постарался собрать наиболее часто встречающиеся в наших разговорах термины в одной статье.

Активы. Это то, что принадлежит человеку и способно приносить или уже приносит некий доход или экономическую выгоду. Здесь мы говорили об активах и пассивах более подробно.

Акции. Акциями называют ценные бумаги компаний, которые можно приобрести на бирже. Обладание акциями равнозначно обладанию доли в этой компании со всеми выгодами в виде части прибыли (дивидендов) и так далее.

Биржевой брокер. Это своего рода посредник между инвестором и биржей, без которого торговать не получится. Выбор брокера очень важен, так как от этого будет зависеть удобство вашей торговли, объем сопутствующих расходов в виде комиссий, доступ к разнообразным активам. Помимо непосредственно доступа к бирже, многие брокеры предоставляют клиентам возможность обучения и аналитические материалы.

Депозит (депозитный вклад). Это размещение в банке денежных средств на заранее оговоренных и прописанных в договоре условиях – срок, процентная ставка, возможность частично снять средства или пополнить вклад. Большинство россиян предпочитают открыть вклад в банке, вместо выхода на биржу.

Инвестиции – вложение средств в активы на длительный срок с целью получения дохода в дальнейшем. Как правило, инвесторы вкладывают свои сбережения в различные по природе активы – ценные бумаги, недвижимость, предметы искусства и т.д.

Ликвидность (актива) – показатель, который определяет, насколько актив востребован рынком, насколько в будущем его можно будет легко продать.

Облигация. Бумага, которая подтверждает тот факт, что человек (инвестор) дал в долг некую сумму компании (региону, государству), которая ее выпустила. За это держатель облигации получает прибыль в виде периодической выплаты купонов.

Обыкновенные акции. Это ценные бумаги, дающие право на участие в управлении компанией. Однако по обыкновенным акциям может быть принято решение о невыплате дивидендов, а значит, держатели рискуют остаться без предполагаемой прибыли.

Привилегированные акции. Акции, которые, в отличие от обыкновенных, дают возможность получить дивиденды независимо от того, решила ли компания их выплачивать или нет, по итогам года. При этом права на управление компанией они не дают.

Стартап. Перспективный в будущем бизнес-проект, требующий денег на свою реализацию. Обычно находится на стадии разработки или плана.

Фондовая биржа. Это то место, где встречаются инвесторы и компании, где заключаются сделки между ними.

Формула сложных процентов. Формула, согласно которой при формировании дохода учитывается не только инвестиция, но и процентный доход, полученный инвестором ранее, и реинвестированный.

Фьючерс – договор о том, что в будущем, в определённое время, продавец продаёт, а покупатель покупает тот или иной товар или ценные бумаги по определенной цене. Подробнее о фьючерсах мы говорили ранее.

Хеджирование (хеджирование рисками) – совершение сделок противоположного характера с целью защититься от возможных рисков.

ETF – торгуемый на бирже фонд. Включает в себя определенный набор активов рынка, в зависимости от характера и целей. Имеет относительно невысокую стоимость, при этом владелец становится держателем акций ряда популярных компаний. Способен принести доход только от роста стоимости актива, дивиденды по ETF фондам обычно не выплачиваются.

Несомненно, это далеко не полный словарь финансовой грамотности, и он будет и должен пополняться вами в дальнейшем. Однако здесь отражены наиболее часто используемые нами понятия, незнание которых недопустимо даже новичками.

Это очень обширная область, поэтому охватить абсолютно все явления, понятия, термины в одной статье просто невозможно

Оно и не нужно, ведь в дальнейшем база усложняется, а значит на начальном этапе важно усвоить наиболее простые и распространенные слова

В зависимости от того, какое направление возьмет ваше обучение в дальнейшем, словарь будет расширяться по теме финансов, инвестиций, личного ведения дела и так далее.