Кто должен приводить в действие решения финомбудсмена

Решения финансового уполномоченного должны выполняться сторонами конфликта точно так же, как и постановления суда. Срок, в течение которого необходимо восстановить права пострадавшего гражданина, указывается в тексте вердикта. Обычно он не превышает 30 дней с момента вступления решения в законную силу.

Что делать, если компания не возместит гражданину причиненный ущерб в отведенное для этого время? В этом случае пострадавший человек может обратиться к уполномоченному за получением специального удостоверения. Данный документ можно будет направить в службу судебных приставов. Удостоверение финомбудсмена имеет такую же юридическую силу, как и постановление суда. Судебные приставы принудительно взыщут с финансовой организации ущерб, который она причинила гражданину. Получить удостоверение можно будет в течение 3 месяцев с той даты, которая указана как конечный срок исполнения решения уполномоченного.

Выигранные дела

Списан долг 1 692 301 ₽

Начало работы 07.04.2020

Дата завершения 13.04.2021

Ситуация Решил помочь детям, взял кредит, потом еще один, все получалось, пока у них не родились дети, помощь в погашении пропала, как и финансовая устойчивость.

Результат 3 банка и налоговая служба включились в процедуру, но это не помешало списать все долги. Теперь они равны 0 рублей.

Списан долг 539 235 ₽

Начало работы 14.11.2019

Дата завершения 31.03.2021

Ситуация 4 кредитора, «как коршуны вцепились» в Светлану. Значительное ухудшение финансового положения их не интересовало, агрессивно требовали своевременную оплату.

Результат Уже после первого заседания все кредиторы «убавили пыл», получив уведомление о старте процедуры банкротства. Задолженность полностью списана.

Списан долг 1 645 111 ₽

Начало работы 03.05.2020

Дата завершения 25.03.2021

Ситуация Произошло сокращение на работе, ситуация с вирусом только усугубила финансовое положение.

Результат Арбитражный суд Волгоградской области официально признал клиента банкротом, за 10 месяцев Анастасии удалось списать все долги.

Списан долг 1 199 684 ₽

Начало работы 11.03.2020

Дата завершения 24.03.2021

Ситуация После потери работы — доход упал до уровня прожиточного минимума, оплачивать кредит стало невозможно, банки отказывали в рефинансировании и кредитных каникулах.

Результат Банкротство помогло решить финансовые проблемы, все требования кредиторов аннулированы.

Списан долг 992 386 ₽

Начало работы 11.10.2019

Дата завершения 22.03.2021

Ситуация Ситуация, к сожалению, стандартная: долг начал расти с момента потери высокооплачиваемой работы.

Результат Арбитражный суд Москвы постановил: освободить клиента от дальнейшего исполнения требований всех кредиторов — долг успешно списан.

Списан долг 946 276 ₽

Начало работы 21.01.2020

Дата завершения 16.03.2021

Ситуация 2020 год был для клиента неудачным, долги нарастали, вносить своевременные платежи в декабре стало просто невозможно.

Результат 5 кредиторов, дело рассматривалось дистанционно в Арбитражном Суде Республики Татарстан — долги успешно списаны.

Списан долг 2 632 758 ₽

Начало работы 03.02.2020

Дата завершения 12.03.2021

Ситуация Нарастающие долги «загнали в угол», приставы арестовали зарплатный счет.

Результат В первый месяц был разморожен счет, размер ежемесячного взыскания снижен вдвое, а через 12 месяцев успешно списана вся сумма долга.

Списан долг 3 609 456 ₽

Начало работы 03.06.2020

Дата завершения 11.03.2021

Ситуация 3 крупных банка кредитора, задумка не переросла в стабильный бизнес. От идеи пришлось отказаться, продать оборудование, но долг остался.

Результат Не смотря на внушительную сумму долга, он был полностью списан. Предпринимательская ошибка не растянулась на долгие годы, лишь на 9 месяцев и 7 дней.

Списан долг 2 865 646 ₽

Начало работы 10.01.2020

Дата завершения 05.03.2021

Ситуация Дело о банкротстве рассматривалось по месту прописки клиента в Арбитражном суде Астраханской области.

Результат Работа велась дистанционно, долг успешно списан, не смотря на увеличение сроков ввиду весенне-летней вирусной пандемии.

Списан долг 528 473 ₽

Начало работы 08.05.2020

Дата завершения 02.03.2021

Ситуация Разрозненный долг в ходе рефинансирования был сконцентрирован в ПАО «ВТБ», но выигранное время и -1% не помогли, просрочки не прекратились.

Результат Долг успешно списан, а также все проценты начисленные банком за несвоевременное внесение платежей.

Корень проблем

В топ-30 кредитных организаций на вопросы «Известий» о том, какие виды допуслуг зачастую становятся предметом спора с клиентами и сколько жалоб заемщиков, по их сведениям, находятся на рассмотрении финансового уполномоченного, не ответили. В УБРиР сказали, что не обладают информацией об обращении клиентов к финомбудсмену с претензией на банк.

Факт того, что из 2,7 тыс. в работу принято только 30% обращений говорит о необходимости внимательного изучения заемщиками договоров, считает руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган. А с учетом того, что в пользу граждан вынесено лишь каждое пятое решение, стоит позаботиться и о повышении уровня финансовой и правовой грамотности, подчеркнул он.

Почти 3 тыс. обращений говорят о серьезном потенциале службы и востребованности ее среди граждан, считает руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева. К тому же потребители пока недостаточно информированы о порядке подачи жалоб, и не в последнюю очередь виноваты в этом банки, которые обязаны информировать их. Именно этим объясняется число отказов, добавила она.

— Не стоит забывать, что определенный процент жалоб может быть необоснованным, и тогда решение принимается не в пользу гражданина. Служба создана для защиты прав, а не для поощрения потребительского экстремизма, случаи которого есть и в практике нашего проекта, — отметила Евгения Лазарева.

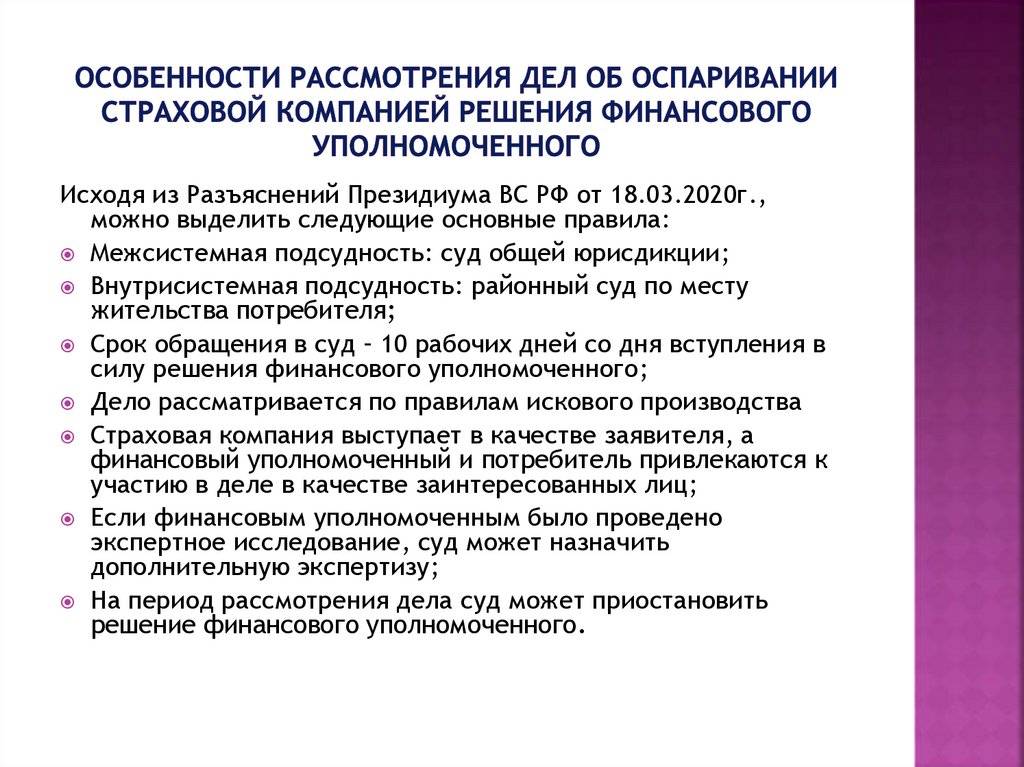

Насколько эффективно работает институт финуполномоченного

На официальном сайте финомбудсмена опубликован отчет о работе этого органа за 2019 год. Согласно этому документу, в течение года в адрес уполномоченного поступило 36 858 обращений. 97% заявлений было связано с ненадлежащим исполнением страховыми компаниями договоров ОСАГО. По итогам заявлений от граждан было принято 30 909 решений.

В 52,4% случаев финуполномоченный вынес вердикт о необходимости полностью или частично удовлетворить претензию обратившегося к нему гражданина. В 47,6% случаев заявителям было отказано в удовлетворении их требований.

Из 16 188 решений, вынесенных в пользу клиентов финансовых организаций, исполнено 10 530 (65%). Исполнение 26,5% вердиктов приостановлено, так как компании обжаловали их в суд. Еще в 9,5% случаев нет никакой информации об исполнении решений.

В течение 2019 года уполномоченный выдал обратившимся к нему гражданам 1 123 удостоверения для принудительного взыскания материального ущерба со стороны финансовых компаний.

moneyzz.ru

Рубрика:

Советы, инструкции и пошаговые руководства

Потенциал жалоб

Со временем и по мере роста финграмотности потребителей доля принятых к рассмотрению обращений будет расти, уверены в ЦБ. Тогда как, говоря о сокращении разбирательств в судах в банковской сфере, там предложили судить по опыту урегулирования омбудсменом страховых споров, который привел к существенному снижению числа судебных дел на этом рынке.

В целом эффективность нового инструмента, по мнению Евгении Лазаревой из ОНФ, будет видна минимум через полгода или год с момента его запуска.

Статистика за I квартал не в полной мере отражает тот объем претензий, который будет поступать в службу, отметил вице-президент Ассоциации банков России Алексей Войлуков. Так как не все потребители знают о новом инструменте. Кроме того, с учетом необходимости соблюдения претензионного порядка и обращения первоначально в банк январь и часть февраля непоказательны, добавил он.

По оценкам Ассоциации банков, финомбудсмену в год может поступать более 20 тыс. обращений в отношении банков. Существенный рост числа жалоб на протяжении ближайших нескольких лет видится вполне реальным, согласился и Михаил Коган.

Между тем, по мнению гендиректора финтех-платформы «Фаст Ривер» Анастасии Усковой, практика работы финомбудсмена пока сырая и будет не раз меняться. Например, спорным остается взнос банков в размере 9,3 тыс. рублей за жалобы, по которым финансовый уполномоченный признал неправым потребителя, привела она. По мнению Алексея Войлукова, по отказным обращениям тариф однозначно должен быть нулевым.

Уполномочен вмешаться

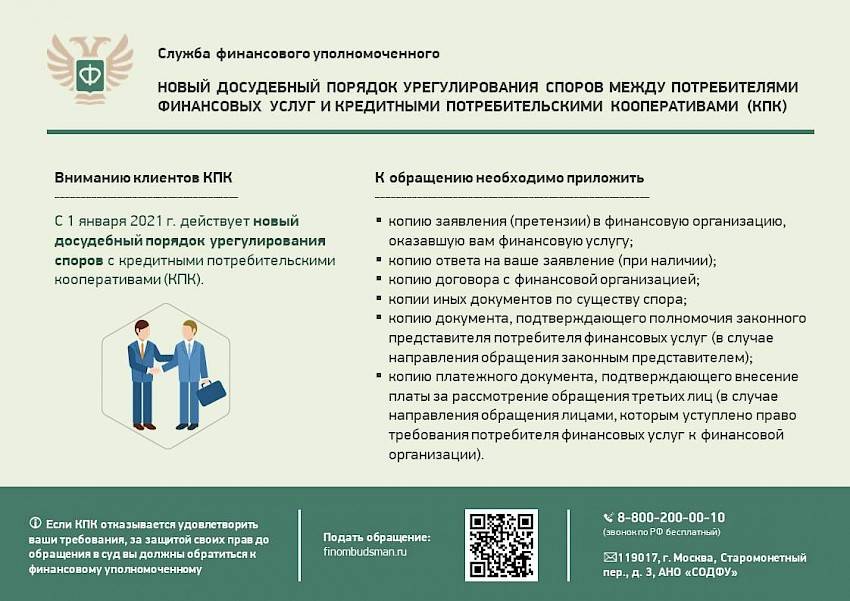

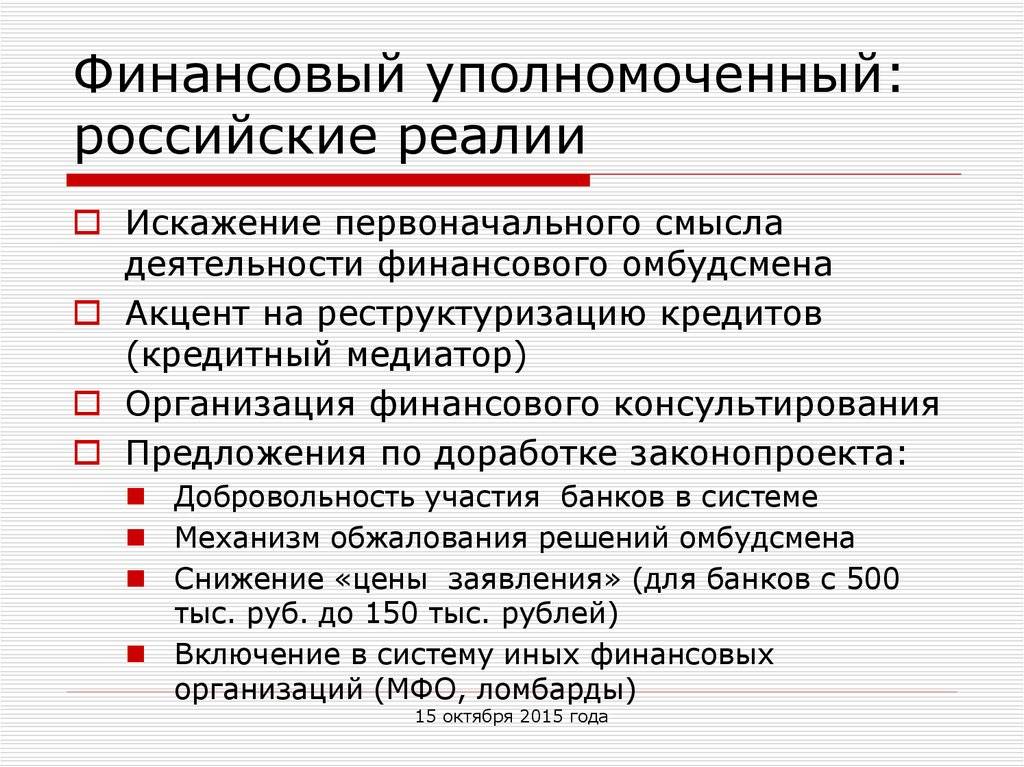

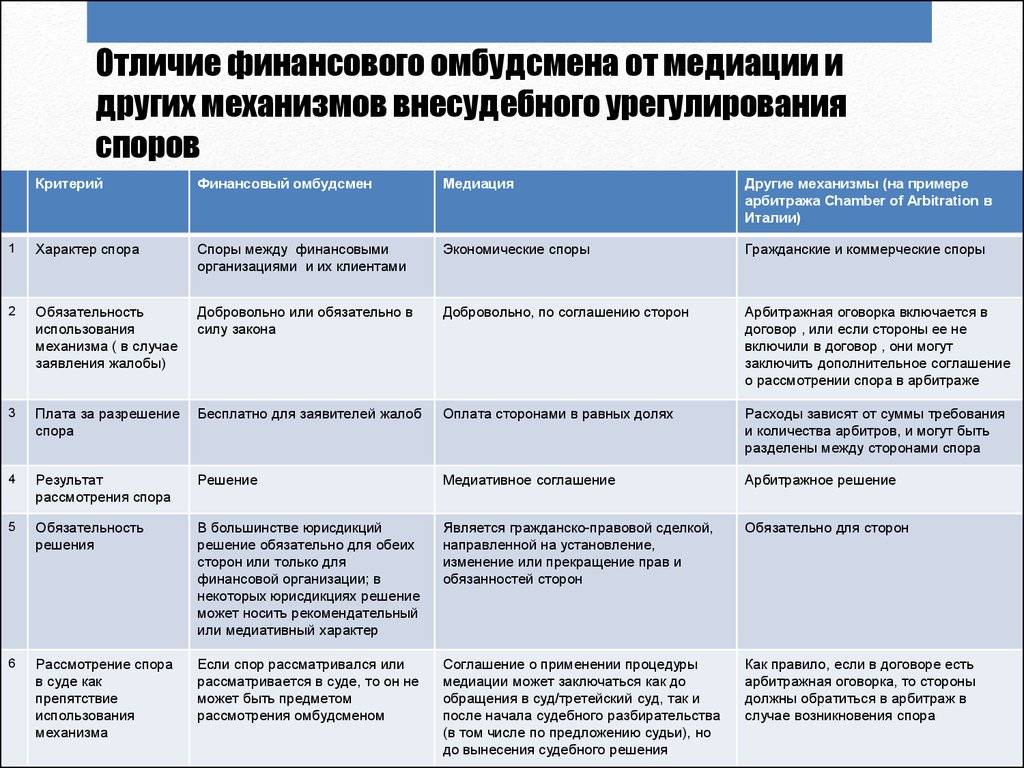

Служба финансового уполномоченного с 2021 года начала рассматривать досудебные споры граждан с банками, а также негосударственными пенсионными фондами (НПФ), ломбардами и кредитными потребительскими кооперативами. До этого она разбирала претензии населения только к страховым и микрофинансовым компаниям.

Справка «Известий»

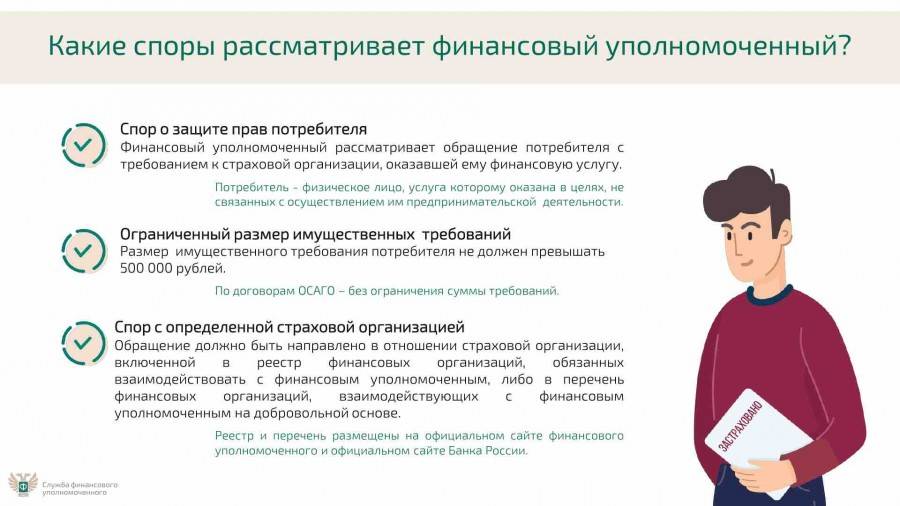

Институт финуполномоченного создан в России в 2018 году с целью повышения эффективности защиты прав потребителей финансовых услуг и снижения количества судебных споров между компаниями и их клиентами. При этом он рассматривает вопросы имущественного характера на сумму до 500 тыс. рублей, а возмещение упущенной выгоды или морального вреда находятся вне его компетенции. Для граждан обращение бесплатное. Всего в январе–марте 2021 года в финомбудсмен поступило 44,3 тыс. обращений, львиная доля из которых — 41 тыс. — приходится на рынок страхования. На МФО поступила 321 жалоба.

В январе–марте 2021-го клиенты кредитных организаций направили 2,74 тыс. обращений, рассказал «Известиям» главный финансовый уполномоченный Юрий Воронин. Из них 2,16 тыс. связаны с потребительским кредитованием, остальные — с банковскими счетами и переводами. Споры в основном связаны с несогласием потребителя с удержанием платы за дополнительные услуги — обычно это приобретение страховки при предоставлении кредита и присоединение клиента к коллективному договору страхования, пояснил он.

Впрочем, как уточнили «Известиям» в пресс-службе финомбудсмена, из общего количества поступивших обращений на рассмотрение принято только каждое третье (820). Из них финансовым уполномоченным вынесено 502 решения: 112 — в пользу потребителей финуслуг, а 390 — в защиту банков, подчеркнули там. Средний размер требований граждан составляет 114,6 тыс. рублей.

Уже сейчас некоторые крупные банки добровольно выполняют требования потребителей после взаимодействия с финомбудсменом, заверили в пресс-службе, добавив, что информация об исполнении вынесенных решений раскрывается только по итогам года. Вместе с тем там пояснили, что основанием для отказа в рассмотрении заявлений стало то, что клиенты предварительно не обратились с претензией в финансовую организацию, как того требует закон, а также недостаточная информированность граждан о порядке подачи жалоб.

В Центробанке «Известиям» заявили, что преждевременно оценивать работу финомбудсмена в части досудебного разрешения имущественных споров между банками и их клиентами, так как она началась только в 2021-м. Но статистика обращений граждан уже говорит о востребованности такого инструмента, считают в регуляторе.

Как обратиться к финансовому уполномоченному

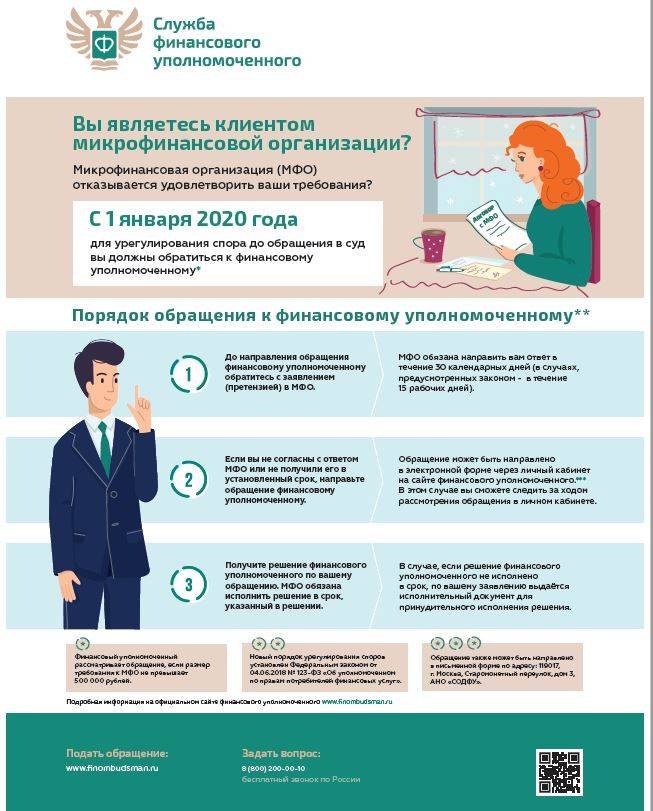

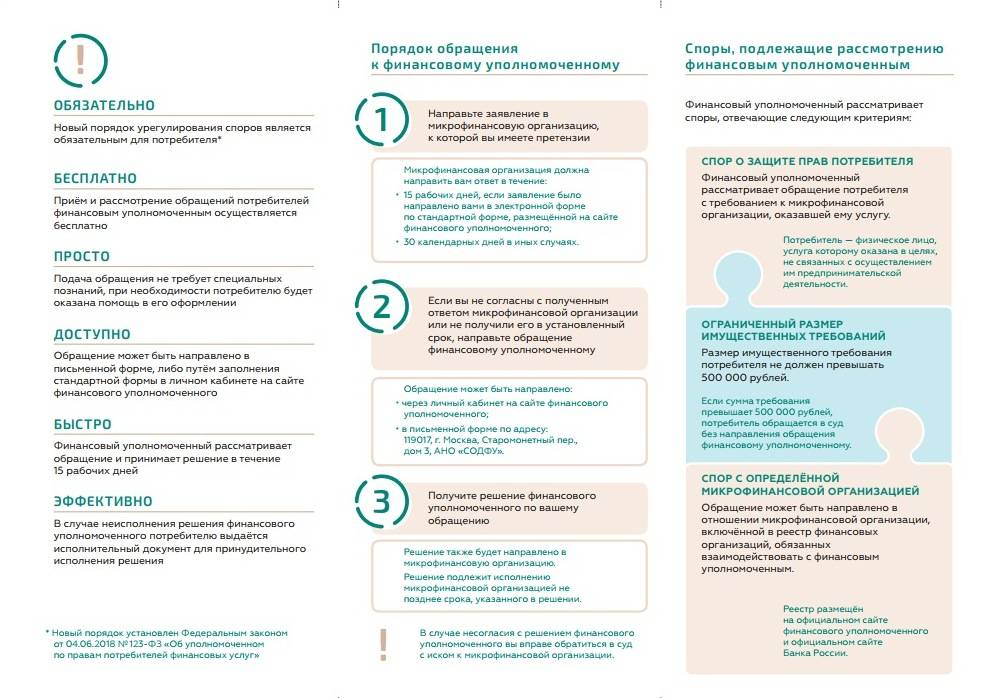

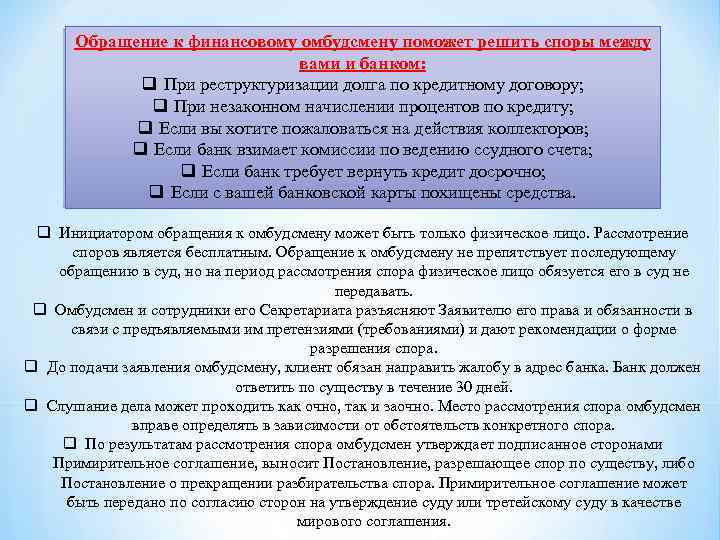

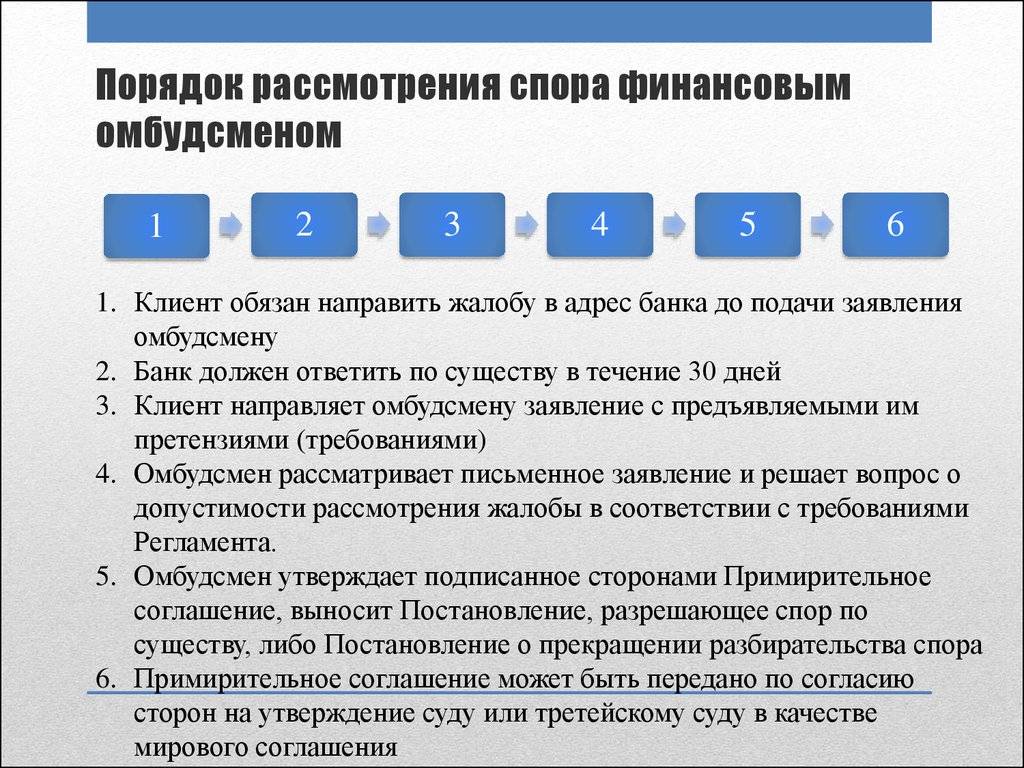

Что нужно делать, если у клиента страховой или кредитной компании возникли с ней разногласия? На первом этапе необходимо попытаться разрешить конфликт напрямую с поставщиком услуг, без привлечения третьей стороны. Для этого нужно отправить в адрес компании письменную претензию с изложением и обоснованием своих требований. Такие письма отсылаются на электронный или почтовый адрес организации, который указан в ее официальных контактах.

Если с момента предполагаемого нарушения прав потребителя не прошло 180 дней, то учреждение, получившее подобную претензию, должно ответить на нее в течение 15 дней. Во всех остальных ситуациях на ответ по претензиям коммерческим компаниям дается 30 дней.

Если официальный ответ организации не устроит потребителя (или если он не получит его в установленные сроки), то тогда человек получает право обратиться за решением своего вопроса к финансовому уполномоченному.

Написать обращение финомбудсмену можно на официальном интернет-сайте этого органа. Чтобы составить заявление, необходимо сначала зарегистрироваться на данном ресурсе.

При подаче обращения нужно будет указать учреждение, которое нарушило права потребителя и причинило ему ущерб. Далее из предложенного списка выбираются сфера деятельности компании (например, страхование), оказываемая ею услуга, по которой возникли разногласия (скажем, ОСАГО), предмет спора (например, невыплата положенного страхового возмещения), а также размер требования гражданина к нарушителю его прав.

На следующем шаге в специальном поле заявитель должен кратко изложить суть своей претензии. Размер обращения к уполномоченному не должен превышать 2 000 знаков (это примерно одна страница текста, набранного в Word). Если письмо c изложением ситуации получилось длиннее, то его можно будет прикрепить отдельным файлом.

К своему обращению заявитель должен приложить скан-копии документов — договор с финансовой организацией и отправленную в ее адрес претензию. Если компания, нарушившая права потребителя, прислала свой ответ, то нужно будет прикрепить и его. При необходимости к заявлению прикладываются иные документы, относящиеся к делу (например, постановление ГИБДД).

В течение 3 дней после отправки обращения гражданину должно прийти уведомление о том, принял ли уполномоченный его дело к рассмотрению или нет. Отказаться от урегулирования вопроса данный орган может только в том случае, если описанная ситуация выходит за пределы его компетенции (организация не включена в перечень компаний, обязанных взаимодействовать с уполномоченным; сумма требований превышает лимит; истек срок исковой давности и т. д.).

Какие сроки отводятся финомбудсмену для вынесения вердикта по спорной ситуации? Если гражданин обратился к нему лично (а не через посредника), то вопрос должен быть рассмотрен в течение 15 дней после поступления обращения. Если для принятия решения требуется проведение технической экспертизы, то на нее дополнительно отводится еще 10 дней.

Вынесенный вердикт уполномоченный должен отправить на электронную почту заявителя и той компании, в адрес которой была предъявлена претензия. На это закон отводит органу 1 рабочий день. Статус своего обращения и принятые по нему решения заявитель может отслеживать в Личном кабинете на интернет-сайте финуправа.

Кто такой финуполномоченный?

Уже 3 месяца как функционирует служба финансового уполномоченного. И за это время поступило порядка 2,8 тыс. обращений от клиентов по поводу банков. Из них 78,5% относились к сфере потребительского кредитования: несогласие заемщиков с удержанием с них средств за дополнительные услуги, например при навязывании страховки при предоставлении кредита, или о добровольно-принудительном присоединении клиента к коллективному договору страхования. Это денежные средства за подключение к различным программам страхования, требования о возврате денежных средств, которые были удержаны банком при страховании кредитов при его досрочном погашении. С 1 июня 2019 года введена обязательная норма об обращении к финансовому уполномоченному при досудебном урегулировании споров.

Свою работу омбудсмен начал с претензий в адрес страховщиков. В прошлом году 185,5 тысяч претензий, что составляет почти 99% обращений физлиц, относились к спорам в сфере страхования. Размер требований граждан к страховщикам составлял 208,8 тыс. рублей. Отметим, что в 43% споров финомбудсмен поддерживал сторону граждан. По данной теме было вынесено 555 решений, в 21,8% требования граждан были полностью или частично удовлетворены службой, а в 63,4% вынесены отказы, в оставшихся случаях стороны приходили к мировому соглашению.

По словам омбудсмена, в число заявлений клиентов банков входят также обращения от ипотечных заемщиков, которые застраховались по закону при получении кредита. В службе финуполномоченного сообщили, что заемщик вправе при досрочном погашении кредита вернуть себе часть страховой премии. Такая практика уже сложилась.

Не по адресу

Граждане направили финансовому уполномоченному 306 обращений в отношении микрофинансовых организаций за первое полугодие 2020-го. К рассмотрению принято 56 из них, рассказал главный финомбудсмен Юрий Воронин. В большей части отклоненных заявлений (55%) отсутствовали имущественные требования к МФО. Например, потребители направляли финансовому уполномоченному обращения, связанные с недобросовестными действиями по возврату задолженности, оформлением займов третьими лицами по чужому паспорту и отказом МФО в реструктуризации ссуд. Рассмотрение подобного рода обращений не относится к компетенции финансового уполномоченного.

В оставшихся 45% случаев граждане не соблюли предусмотренный законом о финомбудсмене претензионный порядок. Клиент МФО до обращения к уполномоченному должен составить жалобу в финансовую компанию. Только в случае несогласия с полученным ответом или его отсутствия потребитель может направить обращение финансовому уполномоченному.

Справка «Известий»

Должность финансового уполномоченного (омбудсмена) появилась в России в сентябре 2018 года. Его задача — решать имущественные споры между гражданами и финансовыми организациями, не доводя дело до суда. Возмещение упущенной выгоды или морального вреда находятся вне его компетенции. Так с 1 июня 2019 года он рассматривает споры со страховыми компаниями за исключением ОМС. С начала 2020 года финуполномоченный занялся претензиями к МФО, а с 1 января 2021 года будет принимать жалобы на банки, кредитные кооперативы, ломбарды и НПФ.

Функции финансового уполномоченного со страховыми отвечают главной проблеме граждан — нежеланием компаний выплачивать возмещение или попыткой максимально снизить его размер. В случае с МФО потребители рассчитывали на другие полномочия. Согласно исследованию ОНФ, большинство граждан ожидали от финомбудсмена юридических консультаций и правовой помощи — 43% опрошенных, а также помощи в досудебном урегулировании споров с финансовыми организациями — 38%.