Выбираем подходящий тип ИИС

При выборе индивидуального инвестиционного счета обращать внимание следует на многие факторы. Однако, в первую очередь, следует полагаться на вашу личную ситуацию

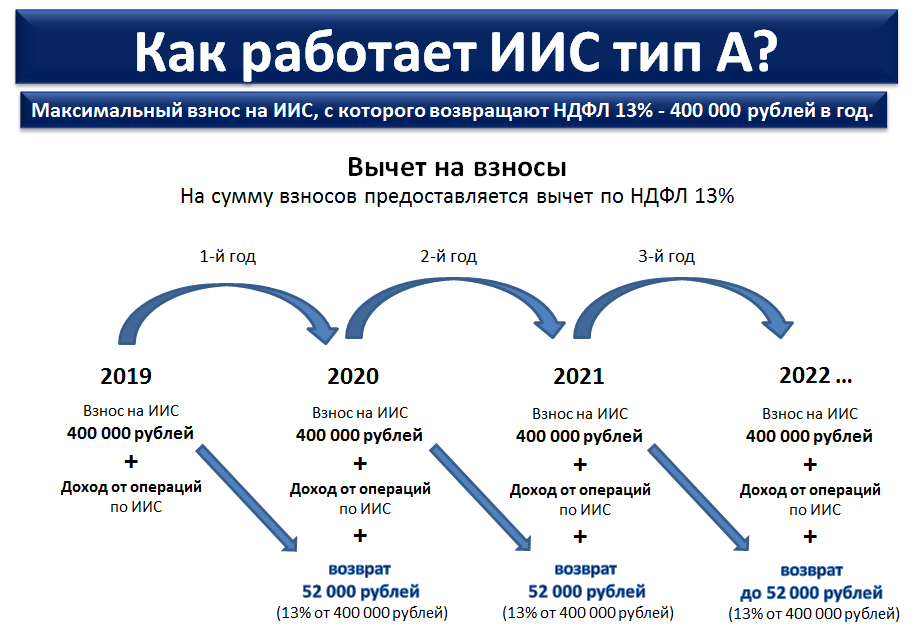

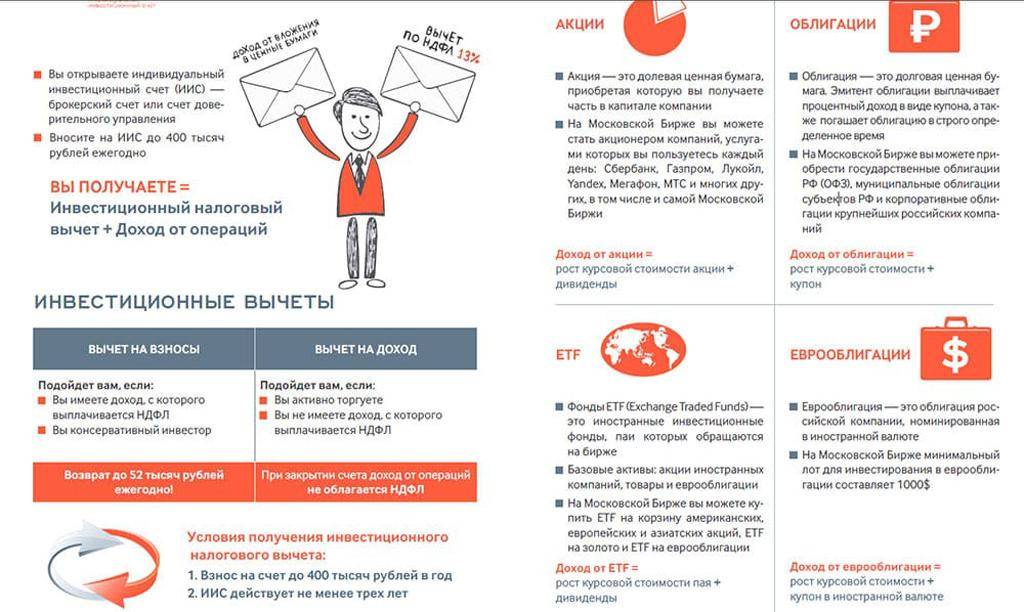

Если, к примеру, официального дохода у вас нет или он минимален, очевидно, что вам подойдет второй тип с налоговым вычетом на доход. Если же вы имеете официальные доходы, с которых регулярно уплачиваете приличный НДФЛ, значит, вам подойдет 1 вариант. В данном случае принимать решение, какой тип вычета использовать, необходимо на основании факторов доходности и времени использования.

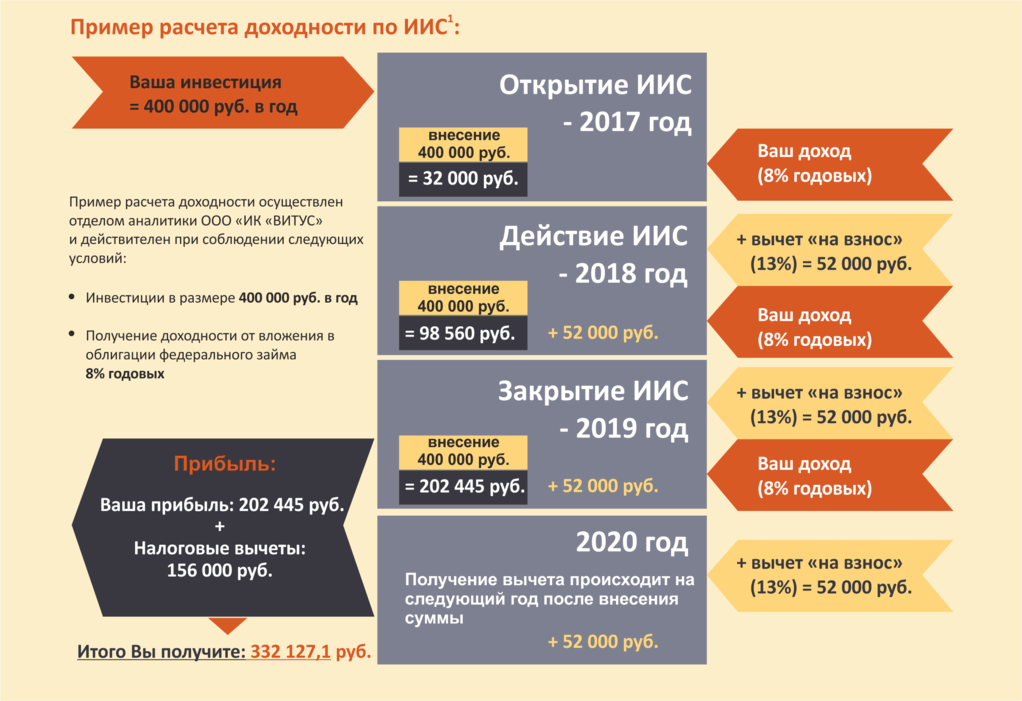

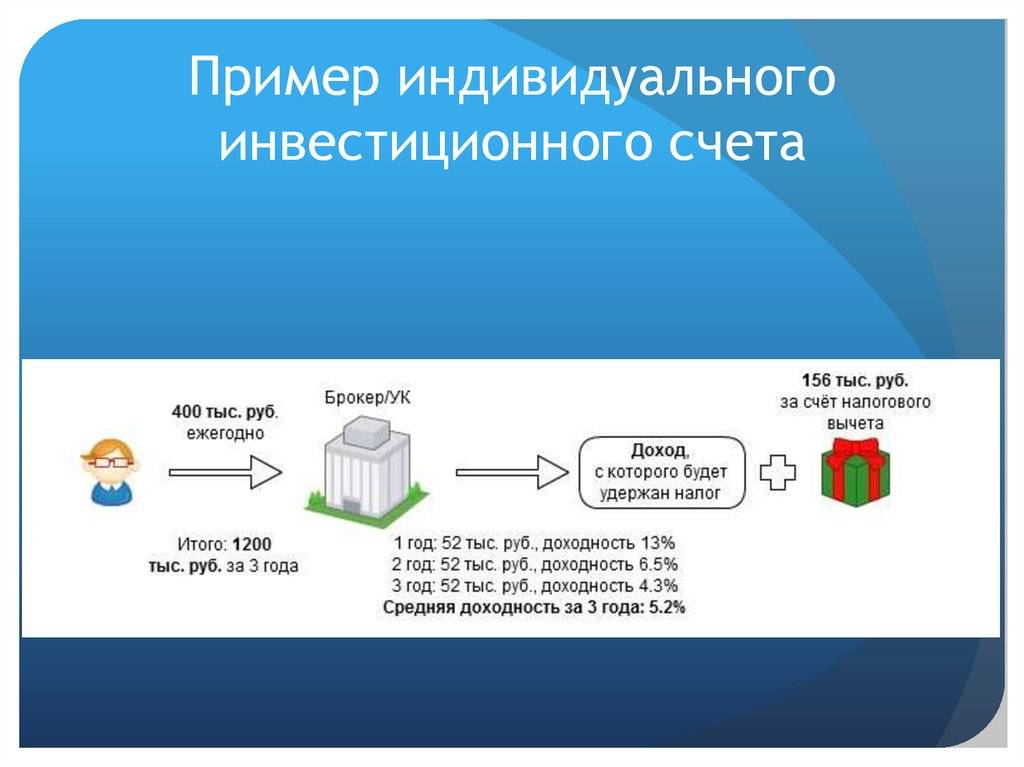

Для наглядности предлагаю вашему вниманию конкретный пример. Предположим, что мы планируем инвестировать 400 тысяч рублей. Доходность вложения составляет 10% годовых. Вооружившись калькулятором, узнаем, что, вкладывая деньги на 13 лет, выгоднее выбрать первый тип вычета. Однако если срок капиталовложений будет больше, выгоднее выбирать второй.

| Год | Сумма взноса, тыс. руб. | Доходность, % | Баланс в конце года, тыс. руб. | Вычет А, тыс. руб. | Вычет Б, тыс. руб. | Прибыль А, тыс. руб. | Прибыль Б, тыс. руб. | Разница, тыс. руб. | Вычет А, % | Вычет Б, % |

|---|---|---|---|---|---|---|---|---|---|---|

| 1 | 400 | 0.1 | 440 | 52 | – | – | – | |||

| 2 | 400 | 0.1 | 924 | 104 | – | – | – | |||

| 3 | 400 | 0.1 | 1456 | 156 | 33.3 | 379 | 256 | -122.7 | 14.37 | 10 |

| 4 | 400 | 0.1 | 2 042 | 208 | 57.5 | 592, 6 | 442 | -150.5 | 13.01 | 10 |

| 5 | 400 | 0.1 | 2 686 | 260 | 89.2 | 857 | 686 | -171 | 12.13 | 10 |

| 6 | 400 | 0.1 | 3 395 | 312 | 129.3 | 1 178 | 995 | -182.7 | 11.53 | 10 |

| 7 | 400 | 0.1 | 4175 | 364 | 178.7 | 1560 | 1374 | -185.3 | 11.09 | 10 |

| 8 | 400 | 0.1 | 5032 | 416 | 238.13 | 2010 | 1832 | -177.9 | 10.76 | 10 |

| 9 | 400 | 0.1 | 5975 | 468 | 308.75 | 2534 | 2375 | -159.3 | 10.51 | 10 |

| 10 | 400 | 0.1 | 7013 | 520 | 391.62 | 3141 | 3012 | -128.4 | 10.32 | 10 |

| 11 | 400 | 0.1 | 8154 | 572 | 488 | 3838 | 3754 | -84 | 10.16 | 10 |

| 12 | 400 | 0.1 | 9409 | 624 | 599 | 4634 | 4609 | -24.8 | 10.04 | 10 |

| 13 | 400 | 0.1 | 10790 | 676 | 726.7 | 5539 | 5590 | 50.7 | 9.94 | 10 |

| 14 | 400 | 0.1 | 12309 | 728 | 872.2 | 6565 | 6709 | 144 | 9.86 | 10 |

| 15 | 400 | 0.1 | 13980 | 780 | 1037 | 7723 | 7980 | 257 | 9.79 | 10 |

| 16 | 400 | 0.1 | 15818 | 832 | 1224 | 9026 | 9418 | 392 | 9.74 | 10 |

| 17 | 400 | 0.1 | 17840 | 884 | 1435 | 10489 | 11040 | 551 | 9.69 | 10 |

| 18 | 400 | 0.1 | 20064 | 936 | 1672 | 12127 | 12864 | 736 | 9.66 | 10 |

| 19 | 400 | 0.1 | 22510 | 988 | 1938 | 13960 | 14910 | 950 | 9.63 | 10 |

| 20 | 400 | 0.1 | 25201 | 1040 | 2236 | 16005 | 17201 | 1196 | 9.6 | 10 |

Обратите внимание, что по мере увеличения объема прибыли растет и налоговый вычет на доход, значительно превосходящий фиксированный вычет на взнос. Именно по этой причине второй тип ИИС намного выгоднее применять, когда речь идет о больших сроках инвестирования и доходности

Промежуточный итог

Таким образом, делаем вывод, что первый тип вычета подойдет в том случае, когда:

- владелец ИИС имеет официальные источники доходов, с которых уплачивает приличный НДФЛ;

- владелец ИИС является консерватором, а потому предпочитает инвестировать в облигации и другие низкорисковые инструменты;

- горизонт инвестирования не превышает 7-12 лет.

А вот вычет второго типа имеет смысл выбирать тем, кто:

- лишён официального дохода, а потому не платит НДФЛ;

- ожидает, что прибыль от торговли окажется больше, нежели сумма вычета;

- планирует инвестировать на длительный срок – 12-15 лет.

Выбирать тип вычета сразу же при открытии ИИС не обязательно. Вы можете сделать это на третьем году работы счета. Однако совмещать два типа вычетов одновременно не получится. Получив вычет на взнос, использовать вычет на доход уже не удастся.

ИИС — особенности и основные моменты

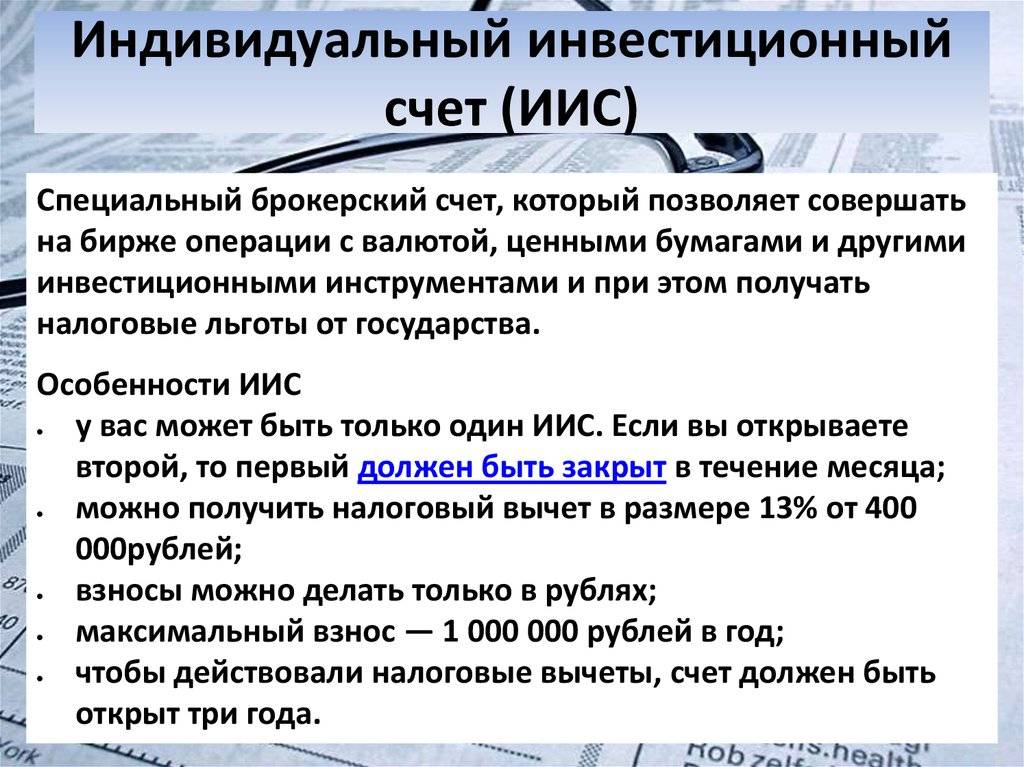

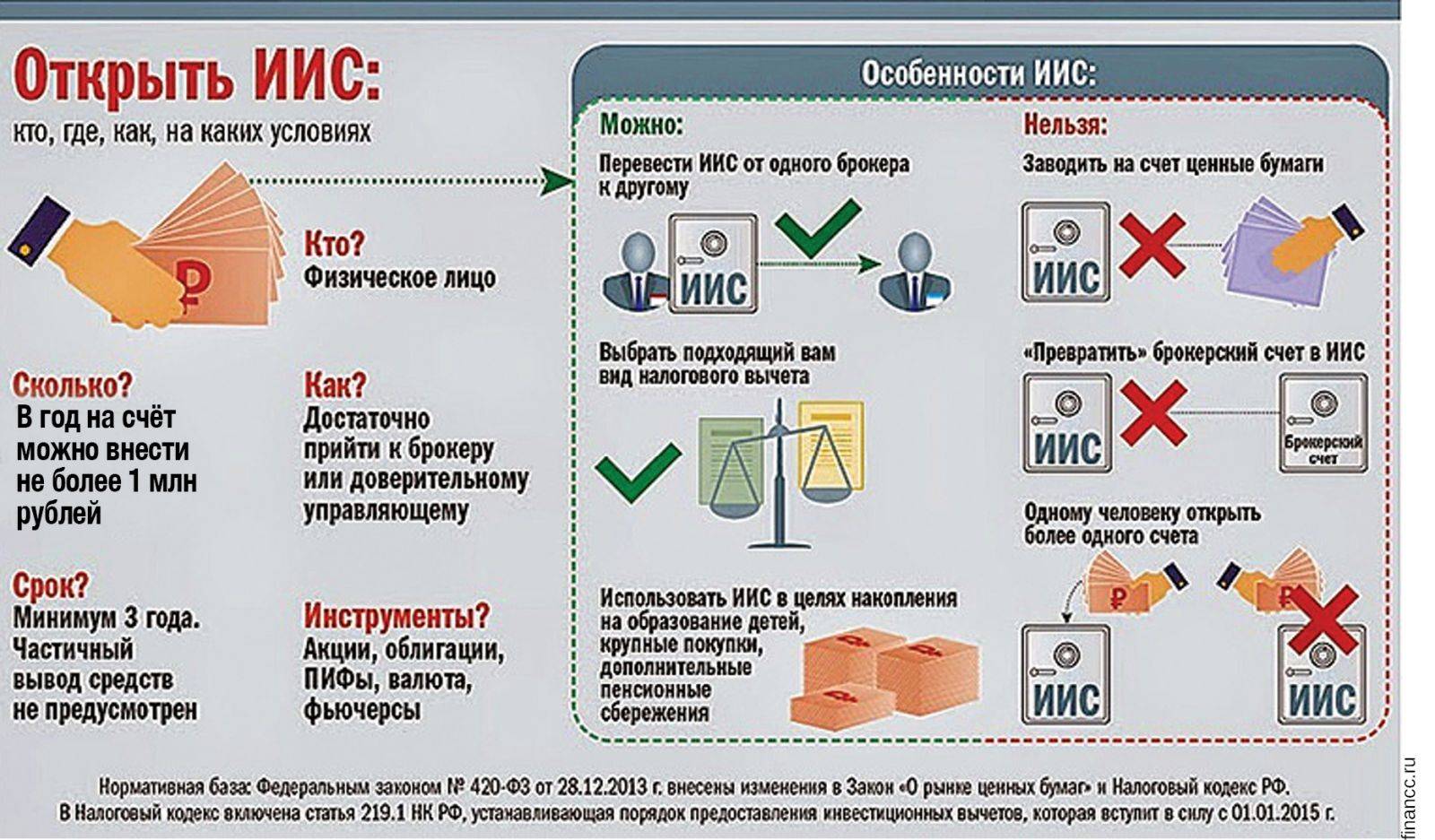

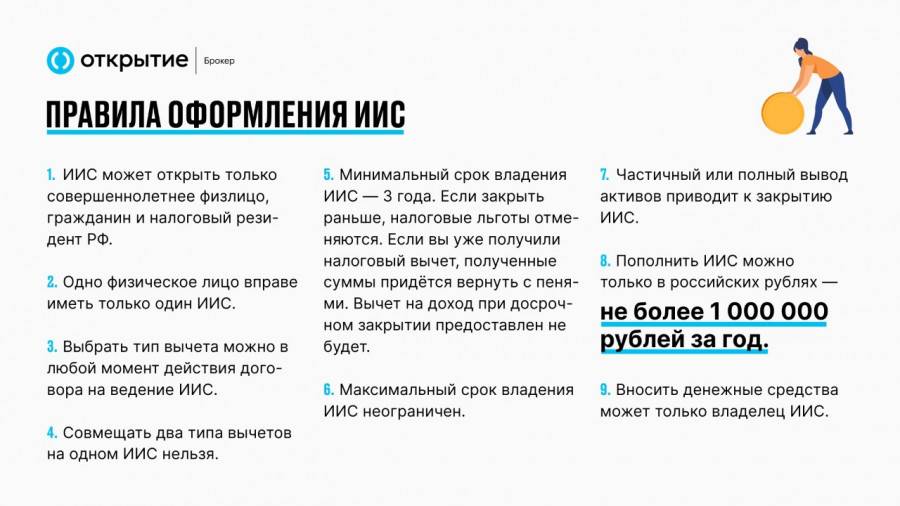

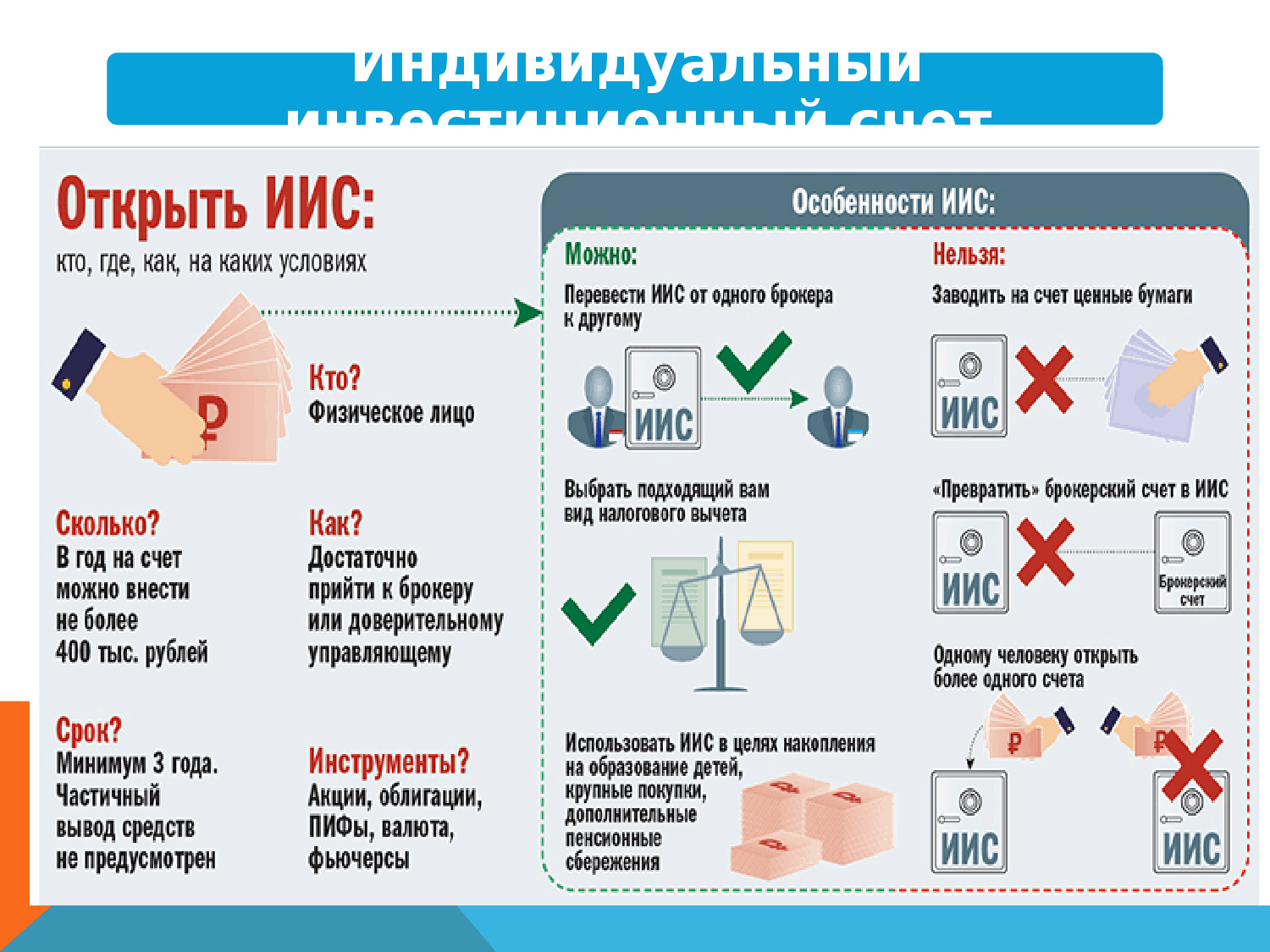

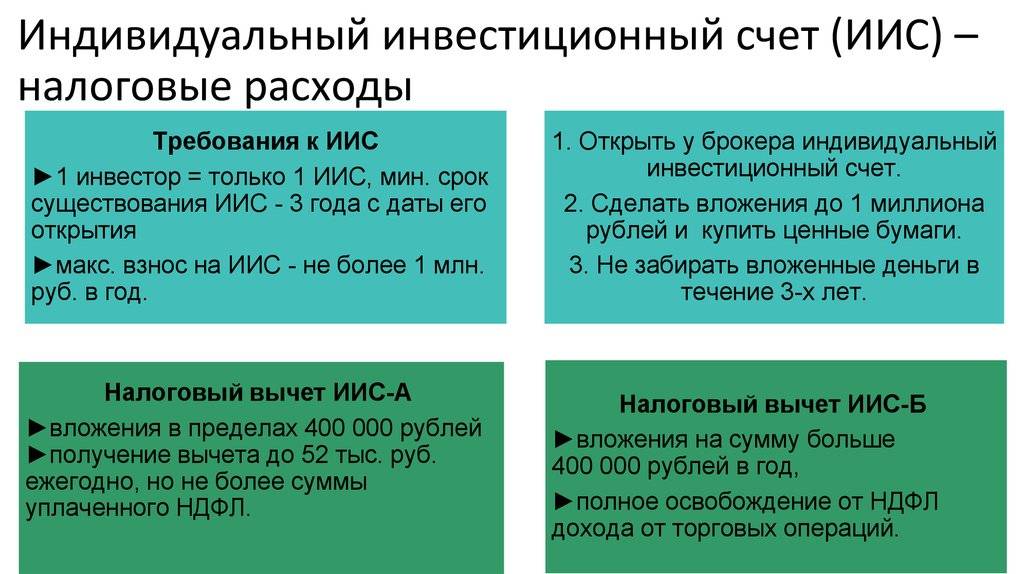

- На одного гражданина может быть оформлен только один действующий ИИС.

- Можно менять брокерскую компанию, перенося свой ИИС, но иметь активный можно только один.

- ИИС открывается бесплатно. Плата за обслуживание отсутствует. Необязательно его пополнять сразу. На нём может быть нулевая сумма сколь угодно долго.

- Пополнение возможно только в рублях. Но можно ещё переводить на него ценные бумаги, но это вызовет неудобство в дальнейшем при заполнение декларации для вычета.

- Максимальная сумма пополнения за один расчётный год (с 1 января по 31 декабря) не должна превышать 1 млн рублей. Например, допускается внесение средств по 1 млн рублей 30 декабря 2019 года и 3 января 2020 года.

- Максимальная сумма, с которой можно осуществить налоговый вычет по “типу А” (на взнос) составляет 400 тыс. рублей в год. Если пополнить за год на 700 тыс. рублей, то вычет всё равно оформят лишь с суммы в 400.

- На нём доступны все ценные бумаги РФ, которые есть на Московской бирже: акции и облигации, ETF фонды, а также валюта. С 2014 г. появились американские акции на Санкт-Петербургской, которые доступны для покупки.

- Если закрыть индивидуальный инвестиционный счёт, то можно открыть его снова.

- Закрыть счёт можно в любое время, но для получения вычета он должен быть открыт не менее 3 лет. При этом нельзя снимать деньги (даже частично). Можно только пополнять. Если вы получали налоговый вычет и закрыли его ранее 3 лет, то придётся вернуть весь вычет с уплатой пеней.

- Датой открытия счёта считается подача брокеру распоряжения об открытии. Пополнить его можно в любое время. Хоть через 1 год, хоть через 3 года.

- Можно воспользоваться только одним из двух налоговых вычетов: “тип А” или “тип Б” (о них дальше пойдёт речь), при этом тип нельзя потом изменять.

- По ИИС не берётся налог на прибыль до момента его закрытия. Это даёт дополнительные возможности для дохода. Единственным исключением является налог на дивиденды и купонный доход с облигаций (если он облагается налогом). Напомню, что на обычном брокерском счёту налог на зафиксированную прибыль платится в конце каждого года.

Советую также ознакомиться:

FAQ по ИИС — ответы на популярные вопросы;

Более подробно про ОФЗ читайте в статье:

Как закрыть ИИС

Чтобы вы могли воспользоваться налоговым вычетом, ваш счет ИИС должен существовать не менее трех лет. Однако, если по каким-либо причинам возникла необходимость расторгнуть договор раньше этого срока, сделать это возможно. В этом случае вы потеряете свое право на получение налогового вычета.

Как и с получением вычета, процедура расторжения договора зависит от того, каким вариантом вычета вы пользовались: «А» или «Б».

Закрытие счета по типу вычета «А»

Досрочное закрытие счета с вычетом по типу «А» не только лишит права на вычет. Вам также придется:

- Вернуть государству сумму вычета, полученную ранее.

- Выплатить пени, рассчитываемые с того дня, когда вы получили налоговый вычет. Пеня начисляется за каждый календарный день с момента получения вычета и до его возврата государству. Пеня рассчитывается как одна трехсотая ставки рефинансирования за каждый день просрочки.

- Оплатить 13% с полученного дохода. Для этого никаких действий выполнять не придется. Налог удержит ваш брокер. Льгот по налогообложению при расторжении договора нет.

Закрытие счета по типу вычета «Б»

В этом случае вы, досрочно расторгая договор, оплачиваете 13% от полученной прибыли. Налог удерживает ваш брокер.

Если вы не продали свои ценные бумаги (независимо от того, каким типом вычета пользуетесь), а просто перевели их на другой брокерский счет, вы оплатите налог позже. При закрытии счета (в случае перевода бумаг) предоставьте информацию о движении ценных бумаг новому брокеру, чтобы он учел сумму, за которую они приобретались, и правильно рассчитал налог, когда вы будете продавать свои ценные бумаги.

Где и как открыть счет – обзор и сравнение брокеров

Открыть счет можно в банке, филиале управляющей компании или брокерской компании. Убедитесь, есть ли у выбранной организации лицензия на ведение брокерской деятельности.

На сайте «Мосбиржи» есть рейтинг брокеров. Выберите самое оптимальное для вас предложение и заключите договор. Для составления договора вам понадобится паспорт гражданина РФ, СНИЛС, ИНН.

Ваш выбор должен основываться на ряде критериев:

- Возможность вывода дивидендов и купонов со счета ИИС на банковский или другой брокерский счет.

- Надежность брокера. Этот фактор отражает «возраст» брокера, то есть количество лет, которое он работает на рынке, его место в рейтинге.

- Наличие представительства в вашем городе, чтобы без промедления получать документы для налоговой.

- Размер комиссии.

- Количество клиентов.

- Биржи, на которые у брокера есть выход («Мосбиржа», биржа СПб).

Рассмотрим предложения пяти брокеров, лидирующих в рейтинге «Мосбиржи». Все они имеют высокую степень надежности и большое число клиентов.

ФИНАМ

Общие сведения. Финам – известный игрок валютного рынка, компания-трейдер, инвестор. Работает уже более 25 лет. Имеет множество наград, большую клиентскую базу.

Комиссия. Предусмотрена для акций и облигаций от 0,035%.

Обслуживание счета. Ежемесячно взимается 177 рублей, есть тарифы с более высокой брокерской комиссией, но без ежемесячной платы.

Особенности. Депозитарий 177 рублей при условии изменений остатков по ценным бумагам. Позволяет выводить с ИИС дивиденды на стандартный брокерский счет (не на банковский). На сторонние счета купоны выводить нельзя. Есть доступ к бирже в СПб, валютной секции. Счет открывается лично и на сайте компании.

БКС

Общие сведения. БКС – Финансовая группа с более чем 24-летним опытом. Специализируется на предоставлении консалтинговых, брокерских услуг клиентам с разным объёмом инвестиций. Имеет множество наград, обширную клиентскую базу.

Комиссия. Размер зависит от выбранного тарифа. От 0,007% до 0,3%, есть минимальные платы за сделку.

Обслуживание счета. От 177 до 354 рублей, в зависимости от выбранного тарифа.

Особенности. Депозитарная комиссия 177 рублей. Доступны все торговые программы. Есть возможность вывода активов с ИИС (купоны и дивиденды). Есть доступ к валютной секции и на биржу СПб. Счет открывается лично и на сайте компании.

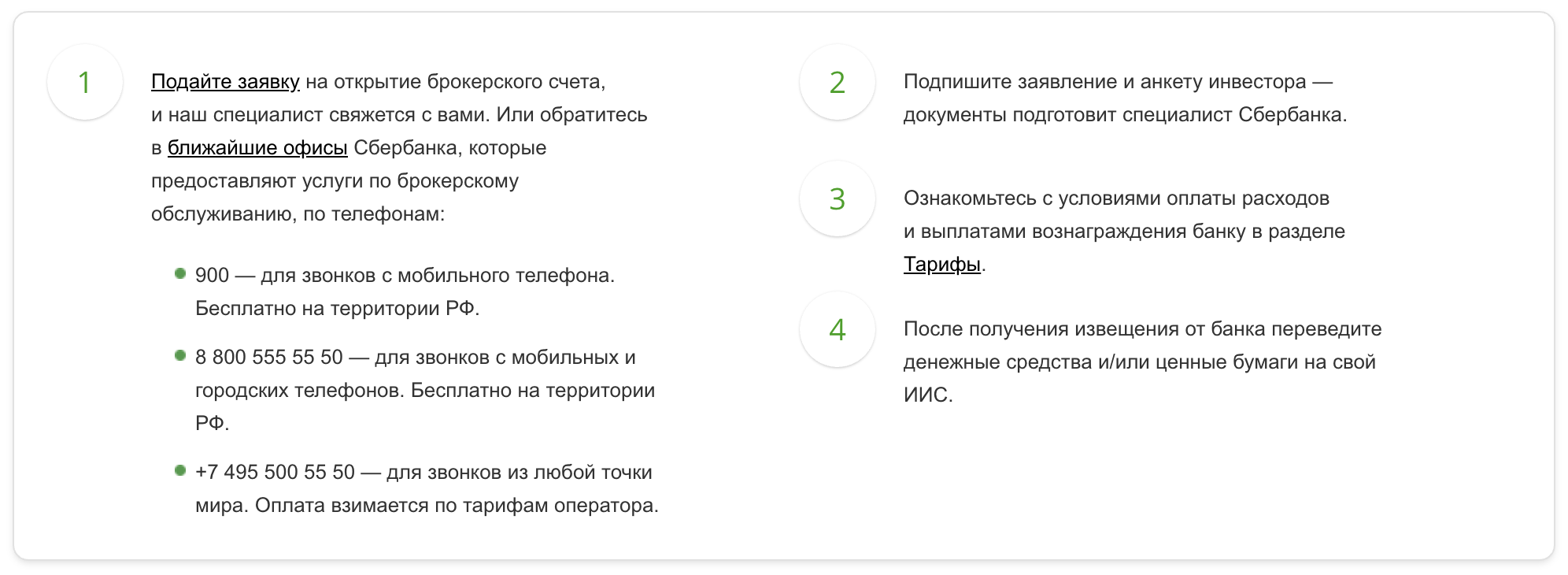

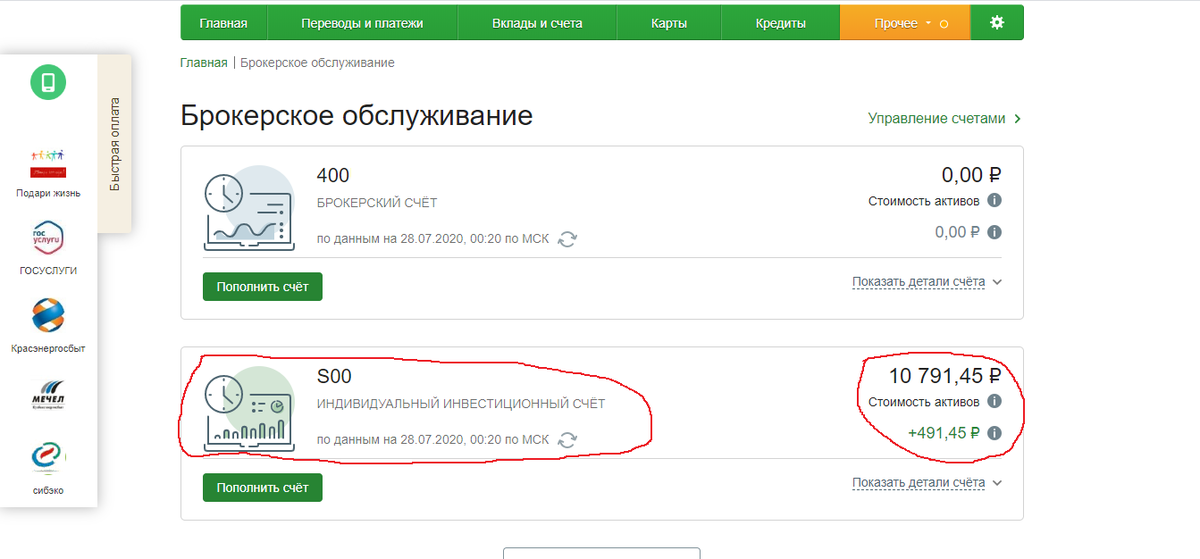

СБЕРБАНК

Общие сведения. Известный крупный банк. Имеет разветвленную сеть филиалов во всех регионах страны. Лидирует по числу активов физических и юридических лиц.

Комиссия. Размер комиссии от 0,06%.

Обслуживание счета. Нет.

Особенности. Пользоваться услугами можно с помощью мобильного приложения. Можно выводить активы в виде купонов и дивидендов. Нет доступа к бирже в Санкт-Петербурге. Открыть можно через личный кабинет онлайн на сайте или через приложение.

ВТБ

Общие сведения. Крупный известный банк с развитой сетью филиалов в регионах РФ.

Комиссия. Размер комиссии составляет от 0,05%.

Обслуживание счета. Нет.

Особенности. Депозитарий равен 150 рублям в месяц. Если на счете есть ценные бумаги банка ВТБ, размер депозитария равен 105 рублям в месяц. Есть тариф «ВТБ Онлайн», по которому нет депозитария. Можно выводить активы со счетов ИИС в виде купонов и дивидендов. Нет доступа к бирже в Санкт-Петербурге и на валютную секцию.

ТИНЬКОФФ

Общие сведения. Известный в РФ интернет-банк, работающий без филиалов.

Комиссия. Размер комиссии составляет 0,3%.

Обслуживание счета. 99 рублей в месяц при наличии сделок и 0 рублей, если в месяце сделок не было.

Особенности. Депозитарная комиссия не взимается. Торговый терминал находится на сайте банка (брокера). Дает доступ для ИИС к бирже СПб и валютной секции. Открыть можно в режиме онлайн. Нельзя выводить купоны и дивиденды.

Основные риски

Как и другие инструменты инвестирования, ИМС предполагает определенные риски.

Инвестиции в такие счета не застрахованы в Агентстве по страхованию вкладов, а менеджер или брокер теоретически могут потерять лицензию. Однако, заказчику даже при таких обстоятельствах вряд ли потерял бы все — акции и облигации хранятся в депозитарии, он сохранит.

Потери по ценным бумагам, правда, в другой ситуации — если вы вдруг банкрот, эмитента или стране случится дефолт.

Не исключает мошенничества со стороны брокера. Ручка только крупные солидные компании, получив информацию о своих результатах за последние годы.

- Об авторе

Сергей Конюшенко

Главный редактор , moycapital.com

Уже более 15 лет я являюсь финансовым аналитиком крупных компаний. Финансы, инвестиции, ведение бюджета – это моя профессиональная деятельность и теперь каждый может пользоваться моими советами для улучшения своего будущего.

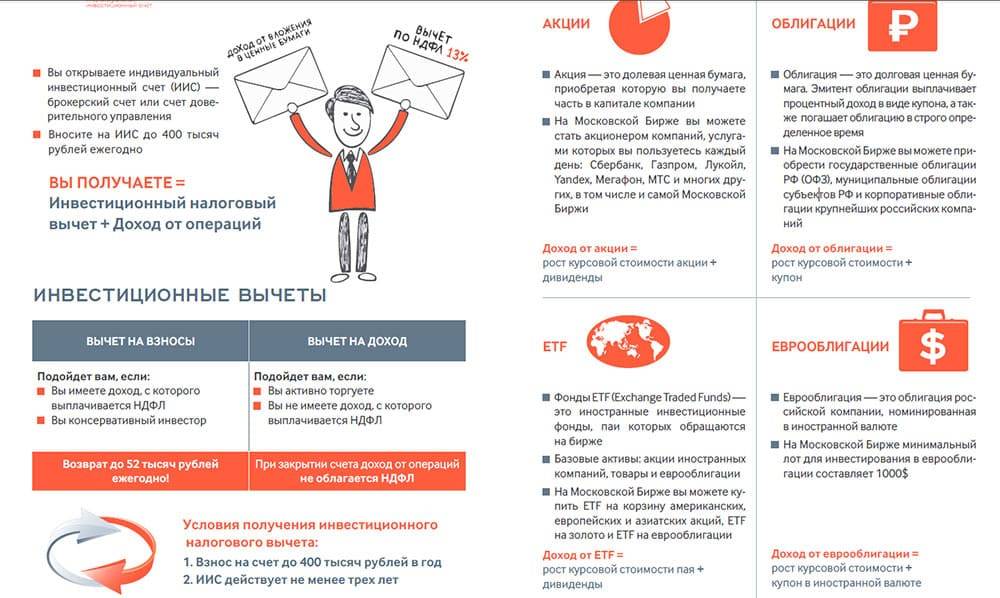

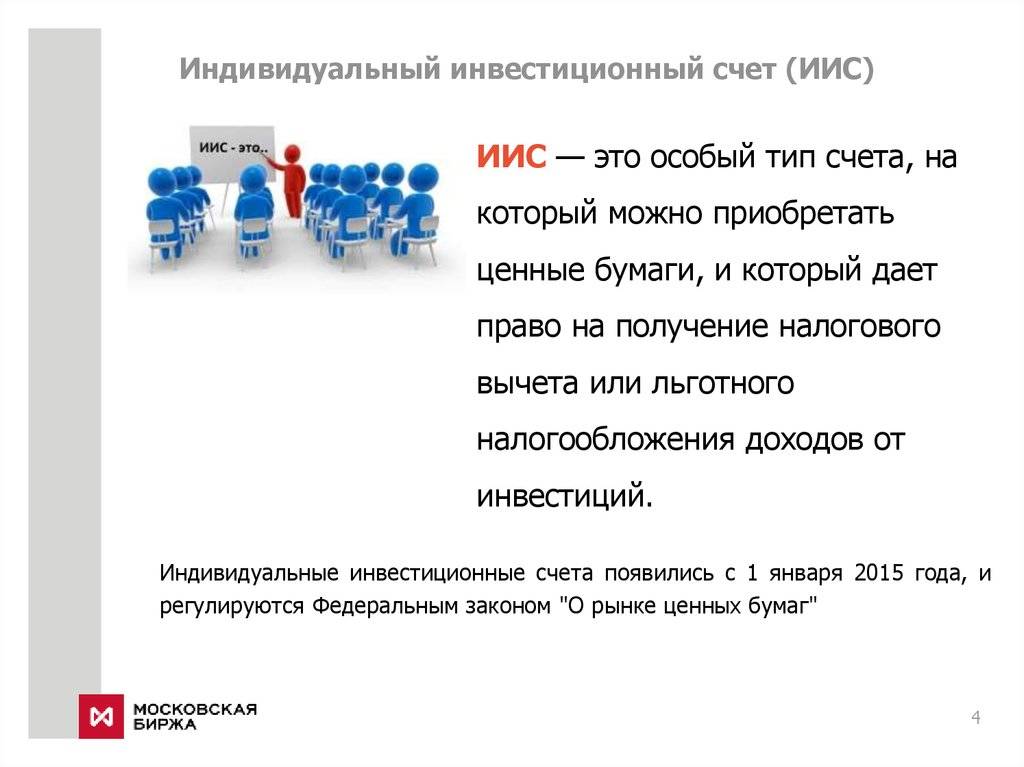

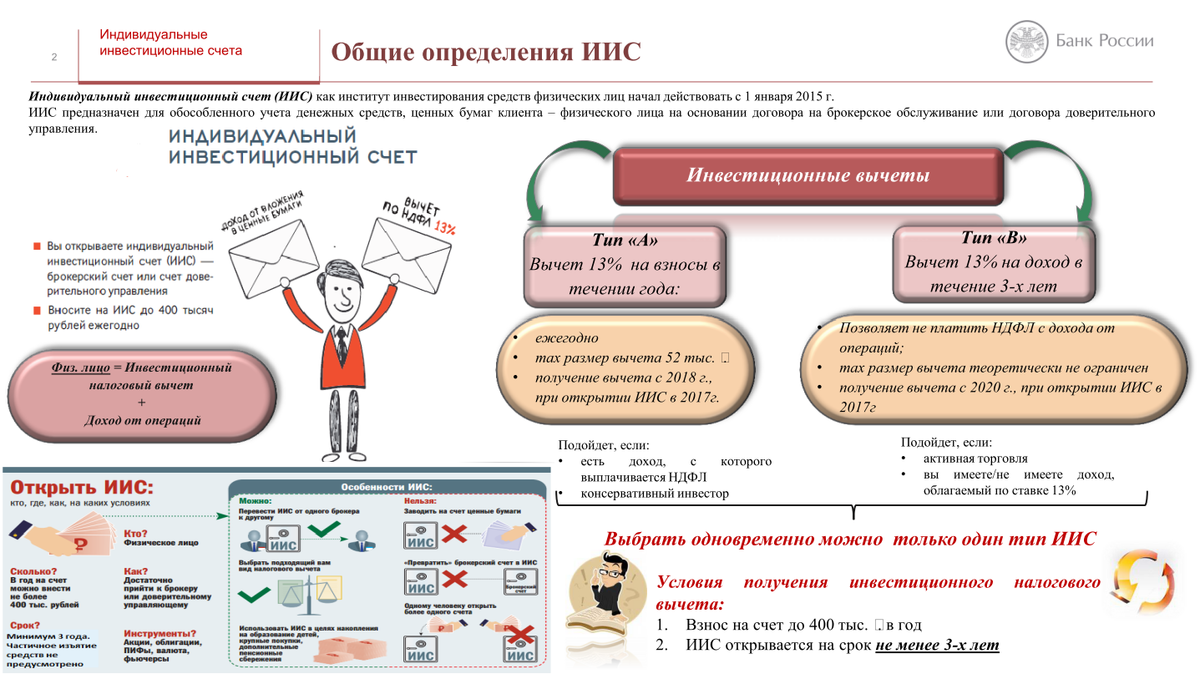

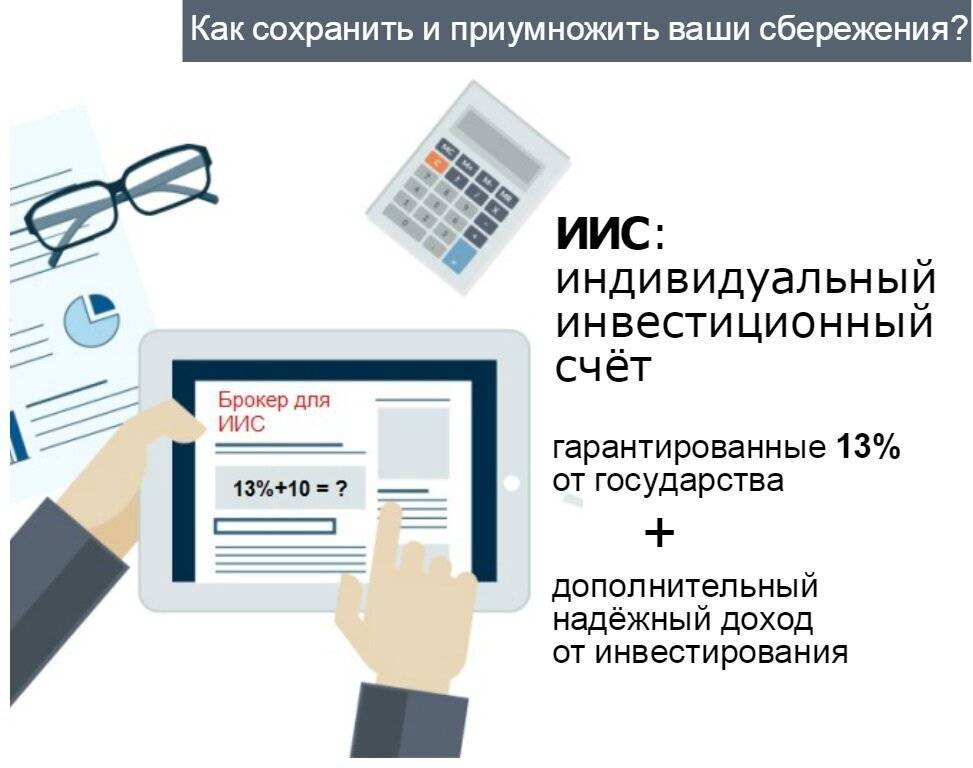

Индивидуальный инвестиционный счет: что это

Индивидуальные инвестиционные счета – это особый тип счетов, посредством которых можно приобретать ценные бумаги, который предоставляет своим владельцам право на получение налогового вычета либо на льготное налогообложение доходов, полученных в процессе инвестирования. Открытием счета ИИС занимаются управляющие компании и брокеры. У данного способа инвестирования есть определенные особенности и ряд ограничений:

- Для получения льгот и возврата НДФЛ инвестиционный счет должен отработать как минимум 3 года. Ограничений по максимальному сроку не предусматривается.

- ИИС можно закрыть в любое время, забрав вложенные в него средства и выведя прибыль. Но если счет не успеет при этом проработать три года, вы лишитесь права воспользоваться налоговыми льготами. Именно поэтому я рекомендую вам продержаться 3 года и не поддаваться соблазну вывести деньги раньше срока.

- Отсчет трех лет стартует с момента открытия счета.

- Физическим лицом может быть открыт лишь один инвестиционный счет.

- Максимальная сумма, которая может быть внесена на индивидуальный инвестиционный счет, ограничивается 1 миллионом рублей в год, но налоговый вычет можно получить максимум с 400 000 рублей в год, это 52 000 рублей. Что же касается минимального порога, то никаких финансовых барьеров для открытия ИИС не существует. Вы даже можете открыть счет с нулевым балансом и пополнить его тогда, когда у вас появится такая возможность.

- Наличие ИИС предоставляет вам возможность зарабатывать на покупке всевозможных финансовых инструментов: акций, облигаций, фьючерсов, опционов, паев и валюты.

- Чтобы получить дополнительный доход, вам вовсе необязательно покупать какие-либо финансовые инструменты. Вы вполне можете ограничить свою инвестиционную активность внесением денег на индивидуальный инвестиционный счет и получением с них налогового вычета 13%.

Сравнение с депозитом

Во многом индивидуальный инвестиционный счет схож с классическим банковским депозитом. Однако, банки медленно, но уверенно продолжают снижать процентные ставки по вкладам, сокращая тем самым потенциальную доходность такой инвестиции. А учитывая, что дивиденды, полученные от депозита, еще и облагаются налогом, если ставка выше на 5% и более ставки ЦБ РФ, надеяться, что когда-либо пассивный доход станет основой вашего бюджета, не приходится. В свою очередь, ИИС полностью возвращают налоги и имеют в разы большую доходность, нежели аналогичные вклады в банках. Для большей наглядности разницы между классическим депозитом и ИИС я свел два этих инвестиционных инструмента в единую таблицу:

| Депозит | Индивидуальный инвестиционный счет | |

|---|---|---|

| Срок | От 1 месяца до нескольких лет | От 3 лет |

| Доходность | Даже 5% годовых дают далеко не все банки | Не фиксируется, в среднем можно рассчитывать 5-8% в год + 13% с вычета |

| Риски | Минимальны. АСВ вернёт суммы до 1 400 000 рублей. С 10.2020 г. повышен лимит страховки до 10 млн руб. на срок до 3-х месяцев (касается полученной суммы от продажи квартир, наследства) | ИИС не застрахован в АСВ |

| Ограничения по сумме вклада | Отсутствуют | Не более 1 000 000 рублей в год |

| Налоги | 13%, если ставка больше чем на 5% ставки ЦБ | 0, Если используем ИИС тип Б |

Ощутимые плюсы ИИС

Чтобы вам было легче решить, стоит ли вам открывать индивидуальный инвестиционный счет или лучше ограничиться банальным банковским депозитом, давайте рассмотрим преимущества индивидуального инвестиционного счета:

- Вы получаете налоговый вычет. Каждый владелец ИИС имеет право не платить налоги в государственную казну. Точнее, уплаченные налоги возвращаются ему назад через налоговую службу. Было бы идеально, если сумма налогов автоматически переводилась на счёт вклада, однако, система таким образом работать не может: придется уплатить налоги, а затем их вернуть. Для возврата вам нужно будет представить налоговой службе справку с места работы, где будет прописана сумма уплаченных налогов за конкретный период. Такая схема подходит тем, кто получает официальную (белую) зарплату. Что же касается безработных и фрилансеров, в их случае вычет производится с налогов с дохода.

- Все доходы освобождаются от налогов. Активным инвесторам предоставляется второй вариант льготного инвестирования – все доходы по ИИС не облагаются налогами.

- Риски защищены. Ни для кого не секрет, что любые инвестиции – это всегда риск. Однако открытие ИИС страхует вас если не от потери всего дохода, то как минимум от той части, которая уходит на уплату налогов. Выбирая консервативную стратегию инвестирования, вкладывая деньги только в государственные или корпоративные облигации, вы минимизируете вероятность потери прибыли и тем самым защищаете активы от инфляции.

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.

Как и где можно открыть счет и получить налоговые льготы

Открыть индивидуальный инвестиционный счет для вкладчика могут:

- брокеры;

- банки;

- управляющие компании.

При открытии счета стоит обратить внимание на один нюанс. Брокер не попросит сразу вносить деньги по договору

А вот управляющая компания ставит условие – внесение средств при открытии ИИС.

Все компании разделяю по 3 основным категориям:

- высшей. Это компании-рекордсмены по открытию индивидуальных инвестиционных счетов. Больше 50 % оборота принадлежит им. Есть представительства во всех крупных городах;

- средней. Известные фирмы, но объемы их не такие крупные. Это даже может быть известный банк. Но, имея оборот на фондовом рынке, они вполне логично открывают ИИС;

- низшей. В эту группу относятся все остальные компании, в основном малознакомые.

Московская биржа составляет рейтинг брокеров по критериям: количеству активных клиентов и объемам проводимых операций.

Для того чтобы получить льготы, нужно обратиться в ИНФС.

Открытие ИИС у брокера

Для начала надо открыть рейтинги и выбрать самых надежных брокеров. Далее наступает время изучения тарифов. Самый выгодный:

- минимальная комиссия за проведение сделок;

- нет абонентской платы каждый месяц;

- небольшая сумма просится за депозитарий, возможно, вообще отсутствует;

- не платится процент от размера капитала.

Для открытия индивидуального инвестиционного счета нужно подойти в офис или зарегистрироваться на сайте. Понадобится паспорт, ИНН. Вносить деньги сразу необязательно.

Открытие ИИС у управляющей компании

У каждой управляющей компании могут быть свои условия заключения договора, основанного на доверительном управлении. Но процедура открытия ничем не отличается от брокерской, кроме того, что деньги необходимо внести при заключении соглашения.

Сколько можно открыть ИИС

Закон не ограничивает количество индивидуальных инвестиционных счетов, которые открываются друг за другом. Так же и сроки их открытия с получением налогового вычета. А вот одновременно открывать более одного индивидуального инвестиционного счета нельзя.

Можно ли вывести деньги досрочно

Вывести деньги до окончания 3-летнего срока возможно. Но вкладчик в таком случае не может получать 13 %. А все то, что уже получил, придется возместить государству.

Можно ли использовать ИИС на Форексе

С индивидуальным инвестиционным счетом на Форексе не работают, и вряд ли будет такая возможность. Потому что государству невыгодно вложение в валютный рынок вместо поддержания и развития своих производств, фирм и компаний.

Что лучше: ИИС или ПИФ

- Оба инструмента предназначены для заработка на фондовом рынке. Но их сравнение можно назвать условным. На ИИС можно приобрести вместе с другими активами паи ПИФа. Плюс ПИФа в том, что выводятся средства когда угодно, а минусы – нет возврата 13 %.

- Инвестируются деньги только согласно стратегии ПИФа. Обычно они работают только с акциями или только с облигациями.

- Размер взноса независимо от того, получен доход в текущем периоде или нет.

Как и где открыть

Открытие счета сопровождается заключением договора с брокером или управляющей компанией. Вы сами решаете, где лучше его открыть.

Брокеры

Если вы открываете ИИС у брокера, то заключаете с ним договор на брокерское обслуживание. По такому договору вы сами решаете, какие ценные бумаги приобретать.

Однако есть ограничения. Не разрешается покупать:

- ценные бумаги иностранных фирм, не торгующихся на российской бирже;

- облигации федерального займа для физических лиц (ОФЗ-н);

- валюту.

Брокер берет комиссию за ведение договора и совершение сделок. Многие компании консультируют своих клиентов и помогают сформировать подходящую структуру инвестиционного портфеля, а также предлагают готовые решения для инвесторов.

На сайте Московской Биржи есть рейтинг брокеров, лидирующих по количеству зарегистрированных ИИС. На данный момент лидерами являются:

- Сбербанк,

- БКС,

- Финам,

- ФК Открытие,

- ВТБ,

- Альфа-Банк.

Кстати, многие банки предлагают вместе с инвестиционным счетом открыть дополнительно и брокерский. Он в отличие от инвестиционного позволяет свободно торговать на рынке Форекс и не имеет ограничений по сумме пополнения, но за все полученные доходы придется уплатить НДФЛ, так как для него не предусмотрен льготный налоговый режим.

Чтобы открыть счет достаточно прийти лично в офис либо оставить заявку на сайте выбранной компании. Перед подписанием договора внимательно ознакомьтесь с тарифами.

ИИС, открытый у брокера, начинает действовать в тот момент, когда подписан договор. Деньги можно внести в любой момент после подписания договора.

Управляющие компании

Счет, открытый в управляющей компании, начнет действовать с даты его пополнения. При этом будет заключен договор доверительного управления.

Это значит, что вы полностью доверяете управляющему распоряжаться внесенными деньгами. Но это вовсе не означает, что управляющий будет делать все, что угодно. Все сделки будут совершаться в соответствии с выбранной вами стратегией инвестирования и подписанным договором.

Лидерами по количеству зарегистрированных счетов являются следующие управляющие компании:

- Сбербанк Управление Активами,

- Альфа-Капитал,

- Открытие,

- Газпромбанк – Управление активами,

- Группа УК Регион.

Управляющие компании обычно устанавливают минимальный размер платежа для открытия ИИС. И за их услуги также придется платить.

Помимо действующих запретов (покупка иностранных ценных бумаг, которые не торгуются на российском рынке, покупка/продажа валюты на рынке Форекс, приобретение “народных” ОФЗ) для счетов, открытых в управляющей компании, есть еще дополнительные запреты и ограничения:

- управляющей компании запрещается покупать собственные ПИФы на средства ИИС;

- часть средств может быть размещена на банковский депозит, но не более 15 % от общей суммы средств на счете.