Спекулятивная торговля

Именно это определение является синонимом понятия “трейдинг”. В этом случае заработок основывается на изменении цен активов, которые происходят достаточно оперативно и могут принести как доход, так и потери. В целом, говоря о спекуляции и инвестициях, отличия между ними и состоят в уровне риска, где в случае с трейдингом этот уровень намного выше.

- При спекуляции сделки происходят часто и на довольно короткий срок

- Главным инструментом в данном случае является технический анализ

- Спекулянты имеют слабую диверсификацию своих вложений, что дополнительно повышает риск

- По сути заработок в этом случае строится на ошибках таких же трейдеров, которые не смогли предвидеть движение рынка

Для того, чтобы заниматься спекуляциями, требуются очень глубокие познания о рынке и процессах, которые происходят на нем, а также наличие значительного опыта. Ко всему этому добавляются временные затраты, так как операции совершаются очень часто.

Заработок при спекулятивных инвестициях достигается трудно, его сложно удерживать на стабильном уровне, а также есть высокий риск потерять все. На одной из бирж было проведено исследование, согласно которому только 1% трейдеров смог показать стабильный уровень заработка в течение нескольких лет.

Спокойнее спит инвестор

Пока спекулянт борется с рынком, пытаясь вырвать для себя часть прибыли из ежедневных колебаний цен, инвестор выбирает акции для портфеля и спокойно ждёт, контролируя риск. Такой подход позволяет сосредоточиться на работе или ведении бизнеса, в то время как вложенные сбережения приносят прибыль за счёт увеличения капитала. Лучший пример инвестирования в ценные компании — стратегия известного инвестора Уоррена Баффетта.

Что такое Инвестиции

8.3K

Он строит портфели на протяжении многих лет, выбирая акции надёжных компаний, которые давно делят прибыль с акционерами, выплачивая так называемые дивиденды. Эта простая стратегия, которая использовалась десятилетиями, превосходит результаты спекулянтов из агрессивных паевых инвестиционных фондов.

Успех в инвестировании зависит от того, что инвестор знает и каковы рыночные условия. На второй фактор никто не влияет, но первый зависит только от опыта, который инвестор приобретает при каждой последующей сделке. Инвестирование — это процесс, и по мере накопления опыта будут получены результаты.

Виды опционов

Основными видами опционов являются: права; варранты (или ордера); опционы вида «пут»; опционы вида «колл».

Права как разновидность опционов предоставляют инвестору право приобрести некоторую ДОЛЮ в НОВОМ выпуске акций у того же эмитента по курсу ниже рыночного в течение относительно короткого срока (1-2 месяца).

Варрант (или ордер) – опцион, позволяющий приобрести обыкновенные акции по курсу выше рыночного в течение длительного срока, обычно исчисляемого несколькими годами.

Опционы вида «пут» предоставляют право их владельцу ПРОДАТЬ, а опционы вида «колл» — КУПИТЬ 100 акций по заранее оговоренному курсу до истечения срока действия опциона, который обычно ограничивается несколькими месяцами.

Приобретать опционы «пут» имеет смысл при наличии предпосылок к СНИЖЕНИЮ курса акций, тогда как приобретение опционов «колл», напротив, рассчитано на ожидаемое ПОВЫШЕНИЕ их стоимости.

Вложение средств в опционы – не самый простой вид инвестирования, который в силу своей специфики требует специальных познаний.

При наличии соответствующих навыков инвестирование в опционы может оказаться очень прибыльным делом.

Что такое «фьючерс»?

Помимо опционов, к спекулятивным инвестициям относятся также вложения в финансовые и товарные фьючерсы.

Фьючерсы — это контракты, в силу которых продавцы обязаны поставить, а покупатели — приобрести финансовые инструменты (в том числе иностранную валюту, ценные бумаги) либо определенный товар (мясо, молоко, фрукты) на заранее оговоренную дату в будущем на определенных условиях.

Когда речь идет об иностранной валюте или ценных бумагах, мы имеем дело с финансовыми фьючерсами.

Если предметом сделки выступают иные материальные ценности – мы говорим о товарных фьючерсах.

Фьючерсы выполняют ту же роль в сегменте товарных сделок, что и опционы при сделках с ценными бумагами.

Почему нельзя просто купить валюту или открыть валютный депозит

Вложение денег в валюту путем покупки наличности или открытия валютного депозита подкупает своей простотой и кажущейся на первый взгляд эффективностью. Мы привыкли к тому, что курс доллара США и евро по отношению к рублю чаще растет, чем падает. Получается, что мы покупаем валюту, кладем ее в сейф или банк, ждем очередного ослабления рубля и радуемся полученной прибыли. Но забываем о двух важных моментах.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Возможность укрепления рубля

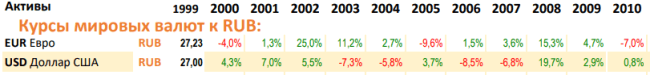

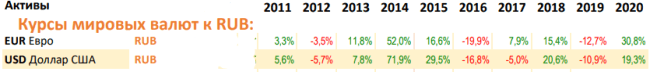

В истории рублевого курса есть не только периоды падения, но и роста. И неизвестно, на какой именно стадии вы купили валюту

Это неважно, если вы копите деньги на отпуск или обучение ребенка за границей в ближайшие 1–3 года. В этом случае депозит будет наилучшим решением

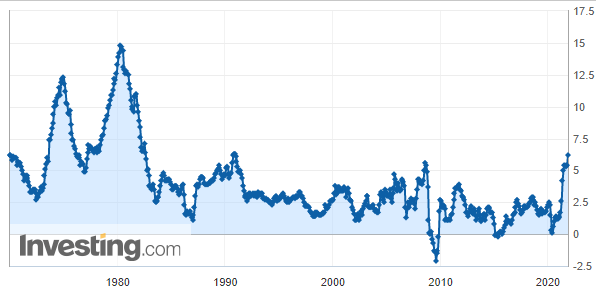

Но инвестиции – это сохранение и приумножение капитала в течение 5 и более лет. И я покажу, какая картина с курсом доллара и евро к рублю наблюдалась за прошедшие 20 лет (зеленым цветом выделен рост, красным – падение).

По отношению к евро из 21 года наш рубль укреплялся по итогам 6 лет, по отношению к доллару – по итогам 8 лет.

Но для инвестора имеет значение не курс, а доходность инструмента. Здесь я приведу расчеты эксперта в сфере пассивных инвестиций Сергея Спирина. На основе официальных данных Центробанка, Росстата, Мосбиржи он составил таблицу доходности инвестиционных инструментов и регулярно ее обновляет.

Вот что мы видим в отношении доллара и евро.

| Инструмент | Доходность, % годовых | ||

| 2016–2020 | 2011–2020 | 2003–2020 | |

| Доллар США | 0,3 % | 9,3 % | 4,8 % |

| Евро | 2,6 % | 8,4 % | 5,8 % |

Не так и плохо. А теперь сравните с доходностью по некоторым другим инструментам, которые доступны абсолютно любому человеку.

| Инструмент | Доходность, % годовых | ||

| 2016–2020 | 2011–2020 | 2003–2020 | |

| Индекс S&P 500 | 13,2 % | 21,9 % | 13,6 % |

| Золото | 12,3 % | 12,4 % | 15,2 % |

Вывод: есть более достойные варианты, куда лучше вложить валюту.

Инфляция

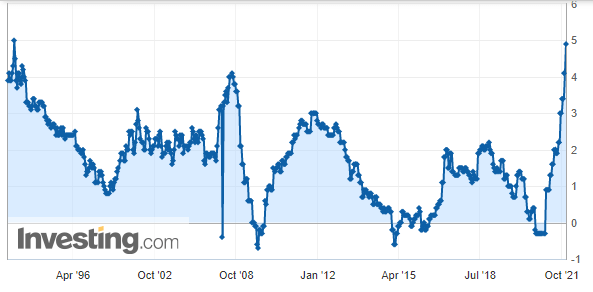

Инфляция – экономическое явление, которое означает обесценивание денег. Мы ежемесячно слышим о ней в России. Но обесценивается не только рубль, но и валюты других стран мира. В 2021 г. мы видим ее существенный рост не только в России, но и в США и странах Еврозоны. А это означает, что валютные сбережения обесцениваются на уровень инфляции в этих странах.

В США по состоянию на ноябрь 2021 г. годовая инфляция составила 6,2 %. Было время, когда она превышала 14 %. До 2020 г. держалась в диапазоне от 2 до 3,5 %.

В странах Еврозоны по состоянию на ноябрь 2021 г. годовая инфляция составила 4,9 %. И это худший показатель с 1991 г.

Инфляцию обязательно надо сравнить с процентами по валютным депозитам, если вы хотите хранить доллары и евро именно в банке. По данным Центробанка, за октябрь 2021 г. средневзвешенная процентная ставка по депозитам свыше 1 года в долларах США составила 0,76 %, в евро – 0,29 %. Получается, что зарабатывать вы будете 0,76 % годовых, а терять 6,2 % от своего вклада в долларах США. В евро заработаете 0,29 %, потеряете – 4,9 %.

Инвестиции

Так если купить квартиру и ее использовать для сдачи в аренду, что через лет 10 на вырученный доход можно купить еще одну квартиру. То есть активы увеличатся вдвое. То же происходит и с приобретенными акциями, которые гарантированно приносят нам 10-15 процентов в год, а в зависимости от развития компании возможно и больше. К активам можно отнести и контентный сайт, на котором размещаем рекламу и получаем пассивный доход, который можем, как забирать себе, так и вкладывать в дальнейшее развитие.

Кроме того, в качестве объектов инвестиций могут выступать основные фонды предприятий, оборудование и производственные средства, участки земли, ценные бумаги, кредитование или лизинг.

Инвестиции можно разделить на два типа:

- Реальные, которые направлены на развитие компаний и организаций, производящих товары или услуги.

- Фондовые, которые направлены на поддержание предприятий через покупку акций или финансовых услуг.

По сроку инвестиции можно разделить на краткосрочные (менее года), среднесрочные (1-5 лет) и долгосрочные (более пяти лет).

Активные инвестиции

Активные инвестиции принесли состояние Уоррену Баффету, но в целом это достаточно сложная деятельность. Ее суть заключается в том, чтобы получить доходность выше средней по рынку, используя объекты, которые имеют высокий дивиденды либо по какой-то причине недооценены рынком.

Говоря об инвестициях и спекуляциях важно понимать, в чем разница между ними. Различия заметны на примере активных инвестиций:

- Активный инвестор выбирает длительные сроки вложения, не интересуясь возможностью быстро получить прибыль

- Главной целью таких инвестиций является не сама прибыль, а доля в растущей и стабильной компании. Поэтому для выбор объекта используется фундаментальный анализ

- Для снижения рисков активный инвестор использует диверсификацию, добавляя в портфель акции компаний из разных сфер

- Шансы на регулярное получение прибыли выше рынка не так велики, так как риск потерь все равно остается, даже под управлением грамотными финансистами.

Если рассматривать инвестиции и спекуляции на финансовом рынке, в контексте активных инвестиций, то в данном случае риск при спекулятивном трейдинге будет намного выше.

Как сформировать инвестиционный портфель по уровню риска

Приведу несколько обобщенных примеров о том, как собрать инвестиционный портфель.

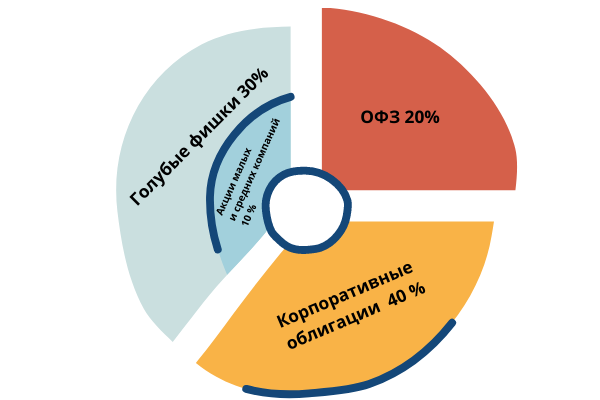

Консервативный-это портфель инвестора, когда его состав обычно не так часто пересматривается. В основном, состоит из крупных компаний. Это по большей части “голубые фишки”. И имеющие еще хорошую дивидендную политику. Сюда же входят облигации.

Главная задача такого портфеля-сохранить капитал, так как в банках на депозитах уже не тот эффект. И приятным бонусом идет получение денег от умеренного роста цены акций, выплаты дивидендов.

Пример консервативного портфеля:

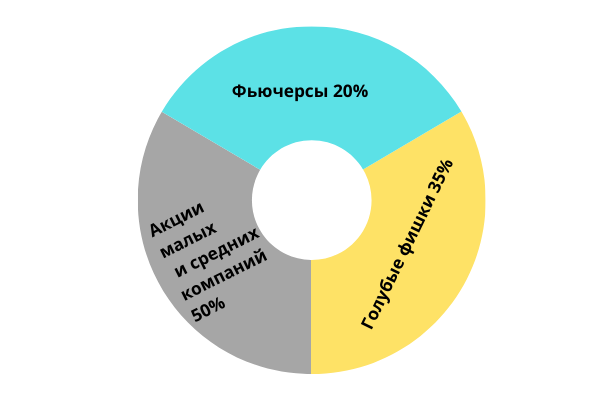

Агрессивный — Это более рискованный портфель и даже более подвижный. Сюда входят фьючерсы, которые уже нельзя так просто прикупить на длительный срок. Кроме них входят акции развивающихся молодых компаний,немного голубых фишек-самых передовых и щедрых на дивиденды. Данный портфель может приносить больше прибыли,чем консервативный однозначно.

Умеренный портфель-сочетает микс предыдущих двух портфелей. Потому что в него входят и надежные бумаги с долгосрочной перспективой держания. Так и спекулятивные активы в виде тех ж фьючерсов, которые при ваших операциях меняются с одних на другие в вашем портфеле. Прирост капитала выше среднего. И можно назвать портфель сбалансированным.

Важно! Представленные варианты портфелей просто примеры разделений. Могут быть разные варианты портфелей. Это зависит от статуса инвестора и его денежных возможностей

Но любой из таких портфелей можно разбавить,например, американскими активами.

Лучшие и проверенные варианты для инвестирования

По объекту инвестирования выделяют три основных направления:

- Реальные. Производятся строительство, открытие новых объектов и прочее;

- Венчурные. Вложения в стартапы, в революционные идеи. Такие инвестиции могут принести как много денег, так и упасть в ноль;

- Финансовые. Вложения в рынок ценных бумаг;

Частные инвесторы чаще используют третий вариант, они идут на фондовые рынки, поскольку у них отсутствуют огромные средства для вложений в реальные сектора, но есть желание просто заработать.

Для мелких инвесторов фондовая биржа даёт следующие преимущества:

- Все вложения можно моментально обменять на деньги, поскольку биржевой рынок является ликвидным;

- Уровень дохода ценных бумаг хоть как-то можно предсказывать;

- У инвестора остаётся полностью свободное время, поскольку он не занимается непосредственно управлением компаниями;

Фондовые брокеры предлагают множество вариантов для инвестиций:

- Акции. Позволяют купить долю компании. Это самые рискованные вложения, но с большим потенциалом прибыли. Так же есть возможность рассчитывать на ежегодные выплаты дивидендов. Обычно эта сумма в районе 5-8%.

- Облигации. Позволяет дать компании деньги в долг под проценты. Самый стабильный способ заработка для инвесторов. Процент дохода больше, чем в банковских вкладах и есть возможность забрать свои деньги в любой момент, не теряя заработанные проценты.

- ETF фонды. Биржевые фонды, которые содержат в себе множество различных активов из какого-то сектора. Например, американские акции, еврооблигации, корпоративные облигации.

- Валюта. Инвестирование в рост или падение доллара. Есть также возможность спекулировать на купле/продаже.

- Товары. Торговля на нефти и золоте. В целом такой вид рынка более присущ профессионалам. Остальные рынки довольно маленькие.

- Фьючерсы. Почти то же самое, что и акции, но более рискованны. Есть смысл покупать фьючерс на индекс и зарабатывать на общем росте индексов. Покупать фьючерс на акции не имеет особого смысла в большинстве случаев.

- Доверительное управление. У брокера есть много счетов со стратегиями. На выбор предлагаются консервативные варианты и более рискованные.

Рекомендую для работы с ценными бумагами на бирже следующих брокеров:

Почему именно эти брокеры? Перечислим кратко их плюсы:

- Есть все доступные финансовые инструменты;

- Есть доступ к Московской и Санкт-Петербургской бирже;

- Минимальные комиссии за торговый оборот;

- Бесплатное пополнение/снятие денег;

- Удобные мобильные приложения для торговли;

- Регистрацию можно пройти удалённо;

Есть ещё термин «интеллектуальных инвестиций», в этом случае вложения проводят в персонал, образование.

Что такое инвестиции простыми словами

Инвестиции (от англ. “Investments”) — это вложения денежных средств для получения прибыли. Инвестиции это своего рода игра между соотношением риска и прибыли.

Проще говоря: инвестиции — это долгосрочные вложения капитала с целью получения дохода. Иногда говорят, что инвестиции — это владение бизнесом.

Опытные инвесторы понимают: вложения могут принести убытки и даже полностью пропасть. Любая инвестиция содержит долю риска. Чем выше риск, тем больший потенциальный доход.

Например, банковский вклад не содержит в себе никаких рисков, но и приносит крайне мало. Торговля на бирже ценных бумаг может принести гораздо больше в долгосрочной перспективе, а краткосрочно — уменьшить состояние инвестора.

Процесс вложений денежных средств с целью получения прибыли или какого-то другого желаемого результата называется «инвестиционной деятельности».

Инвестиции окружают нас повсюду. Например, создание любого бизнеса является инвестицией. Невозможно заранее предугадать какой будет доход и какие сложности могут возникнуть у бизнесмена. Прогнозы даже от опытных бизнесменов могут не сбыться из-за каких-то непредсказуемых обстоятельств.

Инвестиции и риск тесно связаны: чем выше риски, тем больше ожидается доходность от вложений.

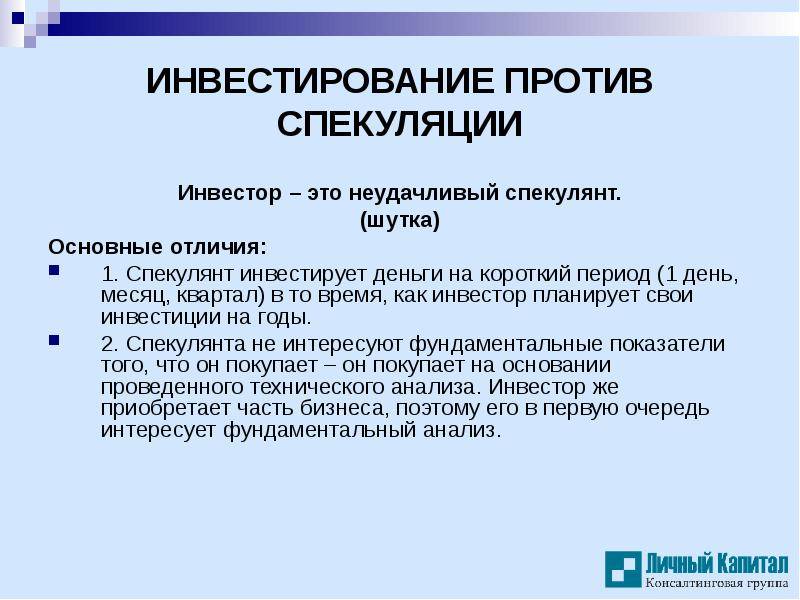

Многие обычные граждане путают два понятия: инвестиции и спекуляции. Но между ними есть существенное различие по времени. Считается, что если вложение сделано на срок менее 1 года, то это спекуляция.

Противоположностью инвестиции является “дивестиции”.

Из Википедии:

Дивестиции (англ. divestment, divestiture) — это изъятие капиталовложений, продажа части активов или всей компании.

Цели инвестиций:

- Прямое получение прибыли вкладчикам;

- Сохранение капитала;

- Спекулятивная;

Спекуляция: сделки и стратегии

Спекулянты могут совершать и использовать множество типов сделок. Некоторые из них включают:

- Будущие контракты: покупатели и продавцы соглашаются на продажу определенного актива по приемлемой цене в заранее определенный момент в будущем. Покупатель соглашается купить базовый актив по истечении срока действия контракта. Фьючерсные контракты торгуются на биржах и обычно используются при торговле товарами.

- Опционы пут и колл: в опционе пут владелец контракта имеет право, но не обязан, продать любую часть ценной бумаги по согласованной цене в определенный период времени. С другой стороны, опцион колл позволяет владельцу контракта купить базовый актив до истечения срока действия контракта по указанной цене.

- Короткая продажа: когда трейдер продает на короткую позицию, он предполагает, что цена ценной бумаги в будущем упадет, а затем открывает позицию.

Спекулянты используют самые популярные стратегии — от стоп-лоссов до торговли по шаблонам. Трейдер говорит брокеру купить или продать акцию, когда она достигнет определенной цены. Делая это, инвестор может минимизировать свои потери по акциям. Между тем, торговля по шаблонам использует тенденции цен для выявления возможностей. Такой технический анализ помогает инвесторам применить стратегию (глядя на прошлые рыночные показатели). Это необходимо, чтобы делать прогнозы относительно будущего актива.

Важно

И инвесторы, и спекулянты вкладывают свои деньги в различные инвестиционные инструменты, включая акции и опционы с фиксированным доходом. Акции или обыкновенные операции представляют собой определенный процент собственности в компании. Они приобретаются на биржах или через частную продажу. Компании ранжируются по рыночной капитализации или общей рыночной стоимости их выпущенных акций.

- Паевые инвестиционные фонды и ETF также являются популярными вариантами инвестирования. Паевой инвестиционный фонд управляется менеджером фонда, который использует денежные средства инвесторов для покупки различных активов и ценных бумаг. ETF содержат корзину базовых активов, и их цены меняются в течение торгового дня, как и цены на акции.

- Активы с фиксированным доходом включают:

- облигации;

- векселя;

- другие активы.

Они могут быть выпущены корпорациями или правительствами различных уровней. Многие активы с фиксированным доходом используются для финансирования проектов и (деловых) предприятий и выплачивают проценты до наступления срока их погашения. В тот период номинальная стоимость транспортного средства возвращается инвестору. Например, облигация, выпущенная казначействами России, имеет срок погашения 30 лет. Проценты инвесторам выплачиваются два раза в год.

Инвесторы могут захотеть рассмотреть период удержания своих инвестиций и их налоговые последствия. Период владения определяет размер налога, причитающегося с инвестиции. Этот период исчисляется со дня после покупки инвестиции до дня ее продажи или выбытия. Налоговая служба считает холдинги сроком на один год или более долгосрочными. Все, что ниже этого значения, считается краткосрочным вложением. Долгосрочная прибыль обычно облагается более выгодным налогом, чем краткосрочная.

Спекуляция или инвестирование: что лучше

Мнение финансового эксперта

Разница между инвестированием и спекуляцией заключается в долгосрочном и краткосрочном временном горизонте.

- Инвестирование является синонимом намерения купить актив, который будет удерживаться в течение более длительного периода. Как правило, существует стратегия покупки и удержания актива по определенной причине, например, в поисках повышения или дохода.

- Спекуляция на сегодняшний день синонимична торговле, потому что она больше ориентирована на краткосрочные движения на рынке. Клиент может спекулировать, потому что думает, что событие в ближайшем будущем повлияет на конкретный актив.

Спекулянты часто используют производные финансовые инструменты, такие как:

- опционные контракты;

- фьючерсные контракты;

- другие синтетические инвестиции.

Они делают это вместо того, чтобы покупать и удерживать определенные ценные бумаги.

Литература

- Зви Боди, Алекс Кейн, Алан Маркус. Принципы инвестиций = Essentials of Investments. — М.: «Вильямс», 2004. — 984 с. — ISBN 978-5-8459-1311-1.

- Петров В. С. Теория и практика инвестиционного анализа фондовых активов. Информанализ. — М: Маркет ДС, 2008. — 480 с. — ISBN 978-5-7958-0201-5.

- Савенок, Владимир Степанович. Личный финансовый план. Первый шаг к финансовой независимости. — Питер, 2009. — 320 с. — ISBN 978-5-91180-994-2..

- Ноам Вассерман. Главная книга основателя бизнеса: Кого брать с собой, как делить прибыль, как распределять роли и другие вопросы, которые надо решить с самого начала = The Founder’s Dilemmas Anticipating and Avoiding The Pitfalls that Can Sink a Startup. — М.: Альпина Паблишер, 2014. — 364 с. — ISBN 978-5-9614-4445-2.

- Федеральный закон от 25 февраля 1999 г. N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»

- Жеральд Отье. Из ряда вон! Как зарабатывать на альтернативных инвестициях. — М.: Интеллектуальная Литература, 2019. — ISBN 978-5-6042878-6-6.

Спекуляции на фондовом или валютном рынках

Суть спекулятивной торговли заключается в том, что трейдер покупает финансовый инструмент, чтобы в дальнейшем продать его по более высокой цене. Или наоборот, если речь идет об игре на понижение. Как правило, это активная торговля, в результате которой можно заработать в короткие сроки. Обычно приобретают валюту, ценные бумаги, фьючерсы, драгоценные металлы и ждут, когда цена на них изменится в нужную сторону.

Особенности трейдинга:

- использование преимущественно технического анализа, состоящего в исследовании движения цены и определении трендов на графике;

- использование кредитного плеча;

- частые сделки;

- возможность быстро получить прибыль по сравнению с инвестированием.

Торгуя на валютном и фондовом рынках, очень важно правильно определять время входа и выхода из сделки. Новичкам бывает трудно это сделать, но со временем этот навык вырабатывается, а вместе с ним трейдер может торговать одновременно несколькими инструментами

Инвестиции и спекуляции: что выбрать?

Не существует однозначного ответа на вопрос, что выгоднее, инвестирование или активная торговля. Инвесторы рискуют меньше, но и получают прибыль не сразу. А трейдеры могут в один момент потерять все средства, а могут и значительно поправить свое финансовое состояние. Поэтому выбирать следует не из желания заработать много денег, а из целей, которые вы перед собой ставите, и особенностей вашего темперамента. Основные различия между трейдингом и инвестированием:

Временной параметр. Поймите, сколько часов в день вы сможете уделять торговле. Если вы сильно ограничены во времени, остановитесь на инвестициях – они не требуют ежедневного вовлечения в процесс. Активная торговля подойдет тем, кто хочет научиться работе на финансовых рынках или, к примеру, сделать заработок в этой сфере основным. Наличие свободных средств. На валютный рынок можно входить и с небольшим стартовым капиталом – далее он увеличивается с помощью кредитного плеча

Важно и то, что эти деньги будет не жалко потерять – трейдеры-новички часто допускают ошибки на старте. Инвестиции же должны быть достаточно крупными, чтобы приносимая прибыль была заметна

Форма получения дохода

Трейдер спекулирует на рынке, то есть зарабатывает на минимальных изменениях цены актива, и иногда сделки по покупке и продаже могут совершаться в течение нескольких секунд. Инвестор считается долгосрочным игроком – он получает прибыль в виде процентов, которые начисляются на выбранный актив. Риски и доходность. Известно правило – чем больше прибыль, тем выше риск. Это надо помнить и при выборе между активной торговлей и инвестированием. Спекулятивные операции совершаются часто, за счет чего выигрывают в доходности. Соответственно, трейдер и рискует больше.

Инвестиции или спекуляции – личное решение каждого. Но иногда выбор трудно обосновать без посторонней помощи. В этом случае лучше воспользоваться услугами профессионального инвестиционного консультанта, который поможет избежать ошибок в начале пути и подскажет верное решение.

Что такое инвестиционный портфель

Инвестиционный портфель — это распределение средств в какой-то сбалансированной пропорции между различными видами инвестиций и/или разных компаний между собой, чтобы диверсифицировать риски.

Инвестиционный портфель является просто набором различных инвестиций в разные активы и отрасли. Такой подход позволяет уменьшить риски, при этом получить более стабильный доход (фактически гарантированный), но из-за широкой диверсификации, он будет близок к среднему по рынку.

Опытные инвесторы самостоятельно формируют инвестиционный портфель. Брокеры любят рекомендовать готовые варианты портфелей ценных бумаг. За вложение средств необходимо будет отдать небольшую комиссию, но для тех, кому не охота разбираться и вникать во все нюансы это хороший способ для заработка по тарифу “все включено”.

- Консервативный – стабильный портфель, но с небольшим доходом. Фактически это 100% гарантированные инвестиции.

- Агрессивный – инвестирование в рискованные активы, которые могут не принести прибыли. Доход ожидается гораздо больше, чем у первого варианта. Обычно в этот способ вкладывают лишь часть средств.

- Сбалансированный – сочетание первых двух портфелей.

По другому инвестиции в ценные бумаги и формирование портфеля называют “портфельным инвестированием”.

Доходность и риски

Спекуляции в трейдинге могут приносить просто огромные деньги. Часто в разных источниках пишут, что в спекуляциях будут огромные риски потерять все. А если возьмете плечо, то риски становятся просто космическими.

Каждый должен сделать свой выбор. Мой выбор однозначно в пользу трейдинга и спекуляций. Уж очень скучным и неоправданным я вижу тщательный отбор активов в портфель.

В трейдинге не каждый день торгуешь, из 20 торговых дней месяца можно вообще половину не торговать, а значит, деньги будут у вас на счете просто болтаться. И вы будете без эмоционального напряжения.

В долгосрочное инвестирование все-таки важно вкладывать огромное количество денег. Тогда, полученная, к примеру, прибыль в 40% (хотя их еще попробуй за год заработать) из вложенного миллиона рублей будет как-то ощущаться

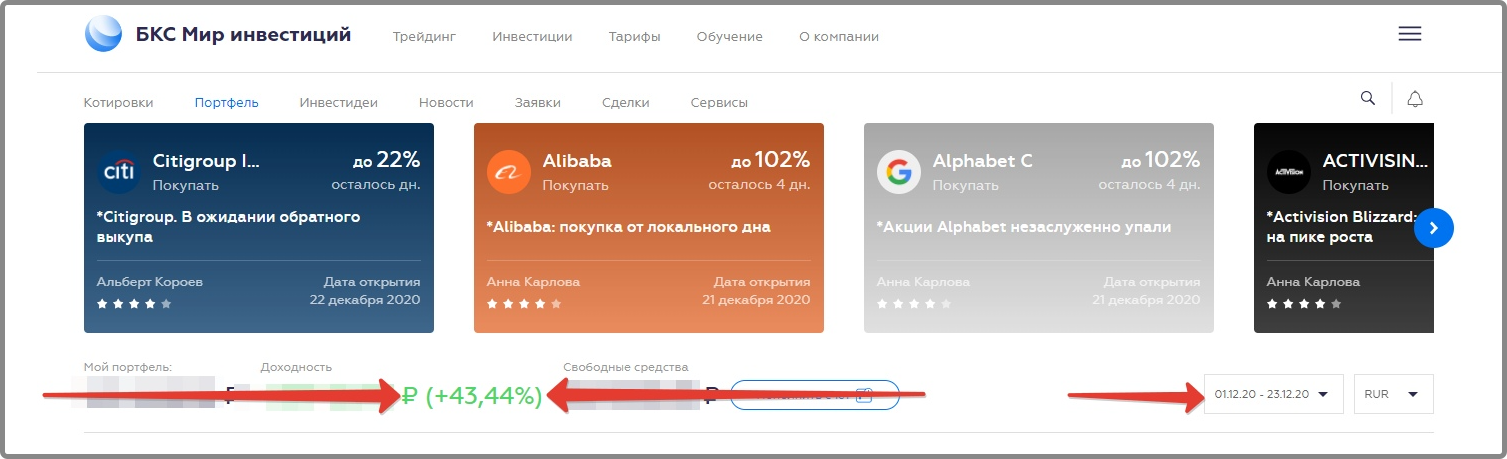

А в трейдинге можно даже не за полный месяц получить около 40% прибыли. Мой реальный пример заработка в декабре 2020 года. Это один из самых последних таких удачных примеров. А доводилось и свыше 300% за месяц зарабатывать.

О своих результатах торговли раскрутке брокерского счета с 50 000 рублей я публикую обычно здесь:

Поэтому, миф о том, что малыми суммами денег лучше идти в спекуляции очень наивен и для наивных инвесторов.

Но есть факт, что в долгий срок фондовый рынок все-таки растет и еще не стоит забывать про выплаты дивидендов компаниями. Это тоже дает хорошую доходность в целом вашему инвестиционному портфелю.

В общем оптимальный вариант все-таки, когда часть средств идет на инвестиции в долгий срок, а часть-в трейдинг. Соотношение в литературе можно встретить и 70 к 30, и 50 к 50. Из собственного опыта я бы меньшую долю оставила бы на долгосрочные инвестиции, а большую часть в спекуляции. Но! Если вы совсем новичок, наоборот сделать, на какое-то время.

Все зависит от вашей квалификации, от ваших финансовых возможностей, и от жадности к деньгам. Сократить риски инвестиционного портфеля можно всегда за счет переформирования самого портфеля.

Виды инвестиций

1. По сроку инвестирования выделяют:

- Краткосрочные (до 1 года);

- Среднесрочные (до 5 лет);

- Долгосрочные (от 5 лет);

2. По региональной принадлежности выделяют:

- Внутренние (отечественные);

- Внешние (зарубежные);

3. По способу воспроизводства:

- Валовые (строительство новых объектов);

- Реновационные (покрытие амортизационных отчислений);

- Чистые (разница между валовой инвестицией и амортизацией);

Кто могут быть инвесторами:

- Физические лица;

- Юридические лица;

- Компании (фонды и организации);

- Государство;

В современном капиталистическом мире подавляющую долю реальных инвестиций составляют частные инвестиции.

Из Википедии:

Начальные инвестиции (или нетто-инвестиции) являются инвестициями, направляемыми на основание предприятия, объекта.

Спекулятивные инвестиции: заключение

С учетом формата статьи на этом обзор спекулятивных инвестиционных инструментов мы сегодня закончим.

Вместе с тем, к каждому из них мы обязательно еще вернемся на страницах сайта, уделив больше внимания специфическим особенностям и технике инвестирования в них средств, другим смежным вопросам.

На практике отличить спекулянта от инвестора получается не всегда. Часто спекуляции перерастают в инвестиции и – наоборот.

И то, и другое способно обеспечить вкладчику как получение прибыли, так и привести к испепеляющим убыткам.

За рамками статьи остался целый блок инвестиций в высокодоходные проекты (хайпы), которые, по своей сути, относятся к спекулятивным.

Это сделано умышленно, поскольку подобные инвестиции получили широкое распространение лишь в последние десятилетия, тогда как описанные в статье финансовые инструменты имеют куда как больший период жизнеспособности.

Надеюсь, поднятые в статье вопросы будут интересны как для изучения, так и открытого обсуждения. Удачи!

Подводим итоги

Если говорить простыми словами, то спекуляции — это способ быстрого заработка, а инвестиции — это продуманное вложение средств на долгий срок в ожидании будущей прибыли. Ниже перечислены основные отличия между этими двумя видами биржевой деятельности:

- Временной горизонт. Если с момента открытия сделки до её закрытия прошло меньше одного года, то такая операция считается спекулятивной. Трейдеры могут владеть активами в течение нескольких минут, а инвесторы вкладывают деньги на несколько лет или даже десятилетий.

- Доходность. Потенциально на спекуляциях можно заработать огромные деньги, причём в рекордно короткие сроки (день, неделя, месяц). Даже самая перспективная инвестиция не сможет принести столь высокую прибыль за такой небольшой временной промежуток.

- Риск. Трейдинг — это рискованное занятие, так как шансы мгновенно потерять всю сумму вложений очень велики. На спекуляциях зарабатывают лишь 5% трейдеров, а остальные регулярно терпят убытки. В этом отношении инвестиции имеют огромное преимущество, так как их портфельные риски в разы меньше.

- Диверсификация. При спекулятивной торговле трейдеры обычно оперируют несколькими инструментами (часто это лишь 1-2 наименования акций или фьючерсов). Портфель активного инвестора имеет более высокий уровень диверсификации, так как капитал распределяется между десятками или сотнями различных активов. При пассивном инвестировании диверсификация достигается благодаря вложениям в индексные фонды.

- Инструменты. Спекулянты часто используют кредитное плечо — торговля с привлечением заёмных средств. Это также существенно повышает риски трейдера. Инвесторы крайне редко прибегают к данному инструменту.

Лучшие доходные карты 2022

Прибыль

Уралсиб

Дебетовая карта

- до 8% на остаток

- до 3% кэшбэка на всё

- 0-99₽ за обслуживание

Подробнее

ПОРА

УБРиР

Дебетовая карта

- до 6% на остаток

- до 6% кэшбэка

- 0-99₽ за обслуживание

Подробнее

ОТП Максимум+

ОТП Банк

Дебетовая карта

- до 10% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru