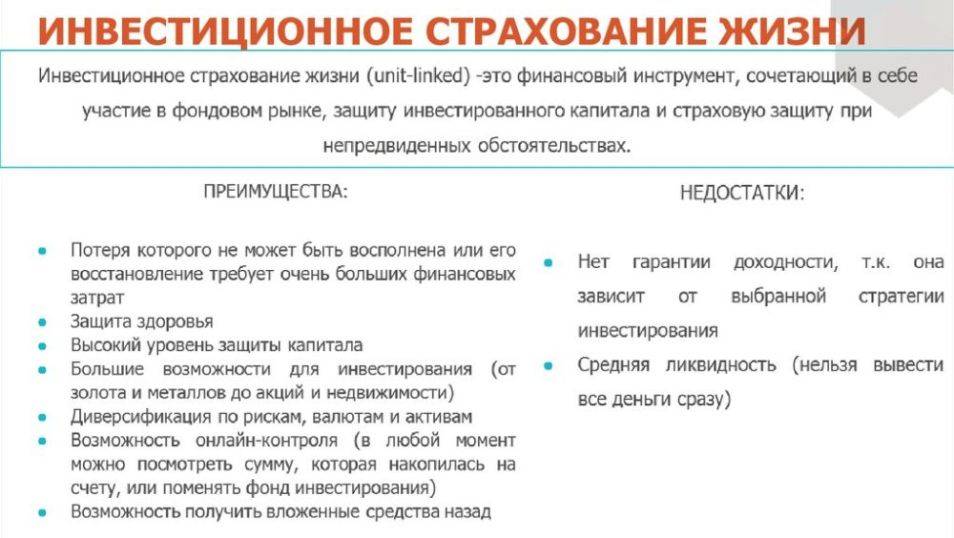

ЧТО ЗА ИСЖ?

Грубо: ИСЖ — это страховка и, возможно, доходная инвестиция в одном флаконе.

Как это работает? Средства, которые вкладывает клиент, дальше делятся на две части для последующих инвестиций страховщиком: консервативный фонд и агрессивный, причем в агрессивный направляют максимум 20–30% вложений. Инвестирует деньги страховщик.

Считается, что инвестирование консервативного фонда очень осторожное — например, государственные облигации. Считается, что оно гарантирует возврат первоначальных вложений и покрывает возможные потери по агрессивному портфелю. Средства, попавшие в агрессивный портфель, — потенциальный доход (или убытки, если не повезет) клиента

Эти деньги вкладываются в более рискованные, но и более доходные акции, драгоценные металлы, нефть, производные инструменты, привязанные к каким-то активам (например, индексы) и пр. Степень агрессивности клиент зачастую может выбрать из предложенных страховщиком вариантов

Средства, попавшие в агрессивный портфель, — потенциальный доход (или убытки, если не повезет) клиента. Эти деньги вкладываются в более рискованные, но и более доходные акции, драгоценные металлы, нефть, производные инструменты, привязанные к каким-то активам (например, индексы) и пр. Степень агрессивности клиент зачастую может выбрать из предложенных страховщиком вариантов.

Страховщик инвестирует все сам? Его кто-то контролирует? Зачастую страховщик может сотрудничать с инвестиционными банками или управляющими компаниями, которые более профессиональны в инвестициях. Кроме того, есть специальный депозитарий, который отслеживает, куда компания направляет деньги и с кем она совершает сделки купли-продажи. Если компания вдруг возьмет и купит совсем «маргинальные» акции, то спецдепозитарий тут же «настучит» и страховщику, и в Центральный банк, который в свою очередь может сделать компании предписание.

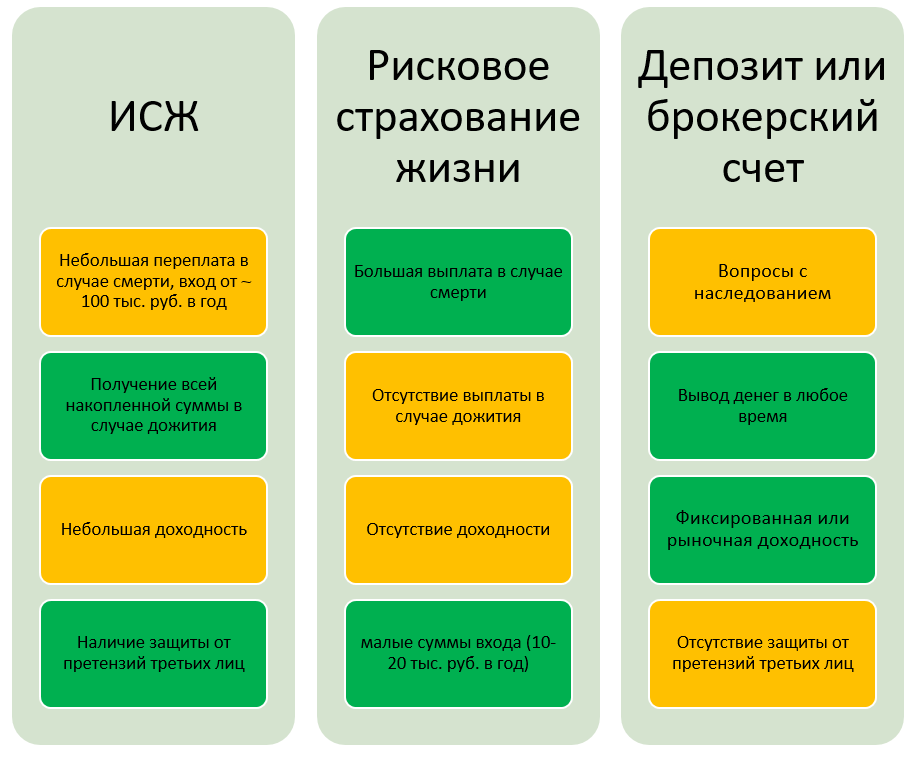

Депозит или страховка? Все про инвестиционное страхование

В России, несмотря на кризис, наблюдается рост спроса на инвестиционное страхование жизни. Может быть именно негативные процессы, происходящие в экономике страны, подстегнули данный интерес. Физлица все чаще задумываются о финансовом планировании и возможности не зависеть от перипетий судьбы.

Рассмотрим, что такое инвестиционное страхование, и чем оно отличается от стандартного банковского депозита.

Инвестиционное страхование жизни

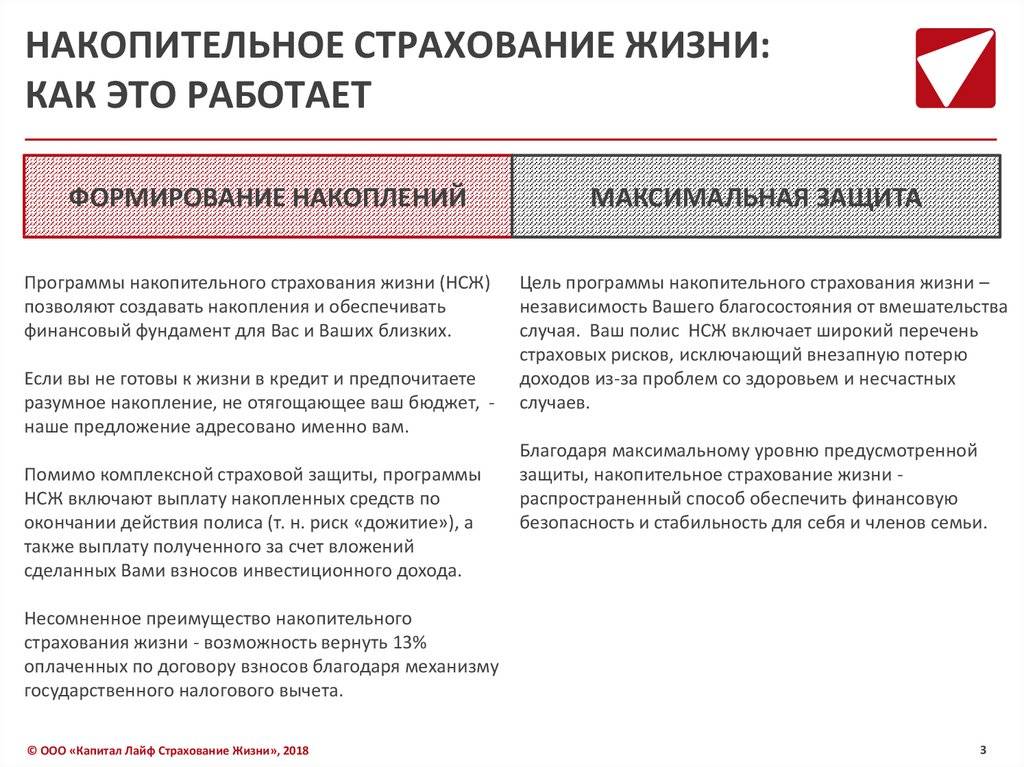

Минимальный срок, на который заключается договор инвестиционного (накопительного) страхования, составляет пять лет. Чем дольше действует страховка, тем выше итоговая сумма накоплений. В различных программах могут быть разные условия. Однако общий смысл таких продуктов – это создание сбережений с одновременной страховой защитой.

Совет!

Если застрахованный уйдет из жизни в результате болезни до окончания контракта, то страховые выплаты будут сделаны его близким родственникам. Если же причина гибели – несчастный случай, то страховые выплаты будут произведены в двойном размере.

Почему данное страхование называется инвестиционным? Дело в том, что денежные средства не просто аккумулируются на счете клиента. Они направляются в различные высоконадежные ценные бумаги, а вся полученная прибыль от таких инвестиций в конце срока действия страхового договора на счет клиента, так же, как и внесенные им финансовые средства.

Главное преимущество накопительного страхования – это предоставление структурного продукта со 100% гарантией возврата капитала

Такая услуга уже привлекла внимание состоятельных людей, которые хотели бы не только защитить свои деньги, но и увеличить их. Однако у любого финансового инструмента есть свои плюсы и минусы

Рассмотрим их.

Накопительное страхование жизни

Плюсы:

- обеспечение страховой защиты;

- накопление целевых сбережений (например, второй пенсии);

- гарантия возврата вклада плюс инвестиционный процент;

- налоговые льготы (на сумму до 120 тысяч);

- дисциплинирует благодаря невозможности снять деньги раньше срока (защита капитала от самого клиента);

- индивидуальный подход для получения заданной прибыли;

- невозможность судебных взысканий по договорам накопительного страхования.

Минусы:

- низкая доходность по сравнению с депозитом;

- длительные договорные обязательства (от 5 до 30 лет).

Когда вы рассматриваете программы инвестиционного страхования, выбирайте максимально комфортные условия для себя. Лучше всего обратиться за помощью к страховому консультанту, чтобы он помог рассчитать оптимальный размер страховых взносов и их частоту.

https://youtube.com/watch?v=ZMahr71HRQs

Для этого нужно учитывать, какую сумму накоплений вы планируете сделать, ваш доход в настоящем и будущем, а также длительность действия полиса.

Банковский депозит

Депозит представляет собой деньги, которые физическое лицо размещает в банке на какой-либо срок. На срок действия депозита полученный капитал становится оборотными средствами финансового учреждения. При этом деньги вкладчиков выдаются в качестве кредита для юридических лиц и направляются на покупку высокодоходных ценных бумаг.

Даже если деятельность банка не принесла прибыли, он обязан исполнить свои договорные обязательства перед клиентами и выплатить проценты и первоначальную сумму в полном объеме. Есть возможность делать взносы в иностранной валюте, чтобы защитить деньги от инфляции.

Однако проценты на вклады в российских рублях – выше. Депозиты бывают срочные, до востребования и условные. Все зависит от тех задач, которые нужно решить при помощи вклада.

Плюсы:

- довольно высокий процент по сравнению с накопительным страхованием, особенно в российских рублях;

- размер вклада может быть любым;

- начисление процентов на всю сумму идет с момента заключения договора;

- возможность снять деньги досрочно, по требованию клиента;

- государственное страхование вклада в размере 1 400 000 рублей;

- простота открытия счета.

Минусы:

- действие инфляции, особенно в рублевых счетах;

- неясные условия начисления процентов;

- использование нестандартных методов и скрытых комиссий, уменьшающих прибыль клиента (открытие карт- или пенсионного счета и др.);

- экономические риски в работе банковской системы.

Как видно, аргументов в пользу депозита довольно много. Однако у депозита есть два значительных минуса – он не обеспечивает необходимую страховую защиту, а возможность снять деньги с вклада по первому требованию снижает вероятность их сохранности в долгосрочной перспективе.

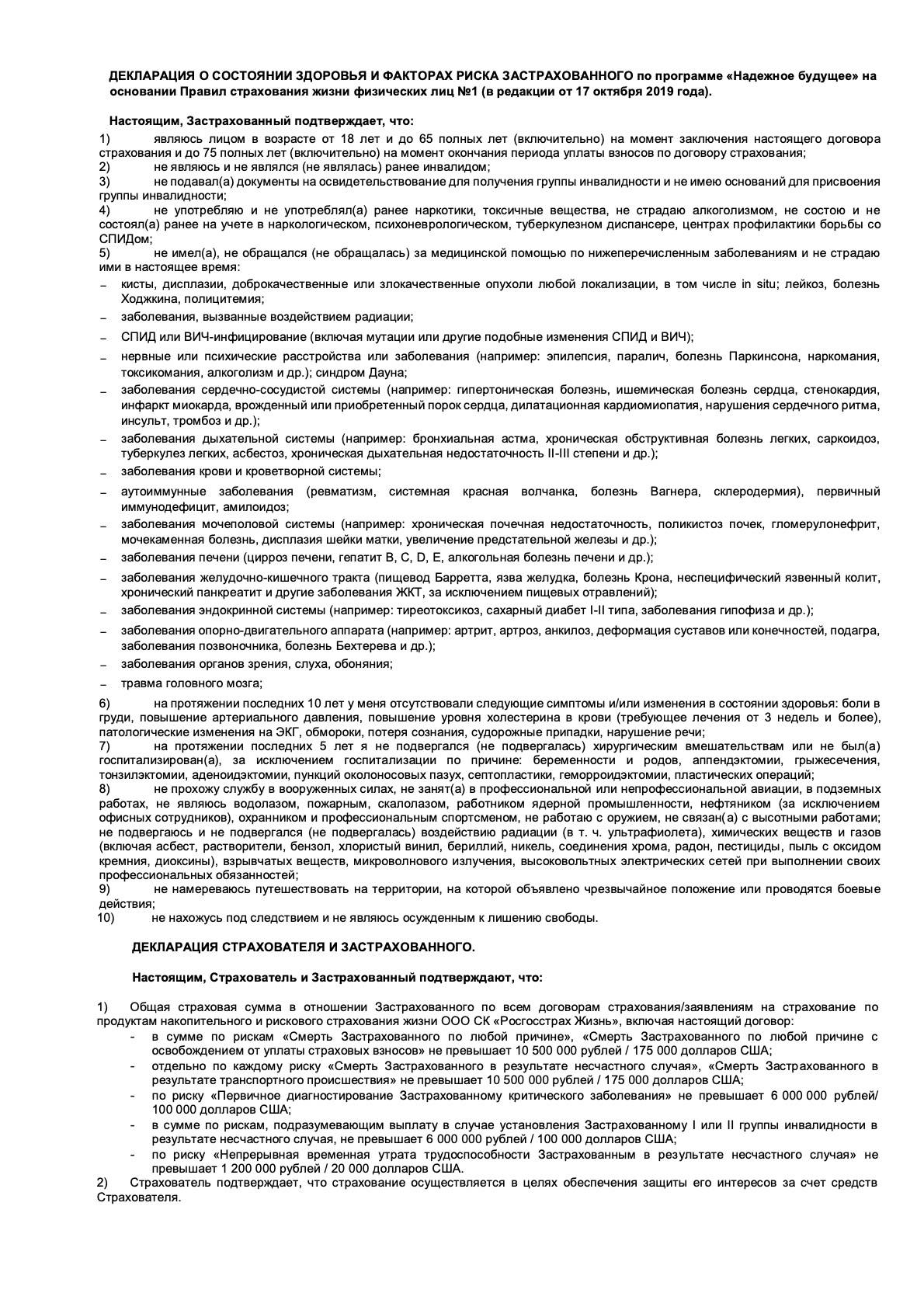

Декларация

При подписании договора клиент автоматически подписывает Декларацию, которая является его частью. Ее подписание, с одной стороны, дает клиенту возможность заключить договор НСЖ сразу в офисе банка, а, с другой стороны, подтверждает, что клиент согласен со всеми перечисленными пунктами, особенно касающимися состояния здоровья застрахованного.

Ниже представлена первая страница Декларации о состоянии здоровья по продукту накопительного страхования жизни “Надежное Будущее”.

Однако у андеррайтинга есть и определенный плюс – в некоторых случаях это возможность пройти бесплатный чек-ап здоровья за средства страховой компании. Согласно комментариям компании, был интересный случай, когда у клиента во время такого чек-апа нашли серьезное нарушение сердечного ритма и смогли буквально на месте исправить это. Клиент был очень благодарен и признался, что и не узнал бы о недуге, а свою одышку и частую усталость списывал на стрессовую работу и возраст.

Важным положительным моментом программы является действие страховой защиты уже с первого взноса. Ни один другой финансовый инструмент ее не дает.

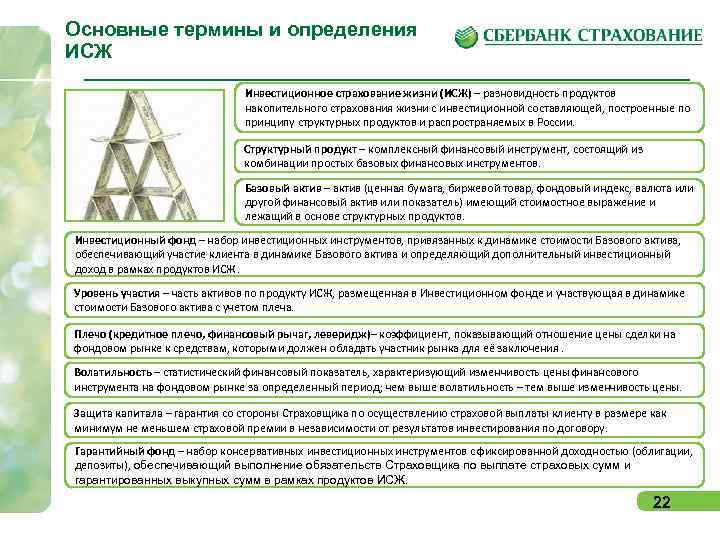

Как работает ИСЖ?

Средства, которые клиент доверяет страховой компании по договору ИСЖ, делятся для последующих инвестиций на две части:

• Гарантийный фонд для получения стабильного дохода;• Инвестиционный фонд для высокодоходных вложений.

Гарантийный фонд

Инвестирование гарантийного фонда очень осторожное. Средства вкладываются, например, в государственные облигации. Они приносит стабильный доход, который обеспечивает 100% возврат вложенных денег при любой ситуации на рынке

В результате по окончании действия программы гарантируется полный возврат средств

Они приносит стабильный доход, который обеспечивает 100% возврат вложенных денег при любой ситуации на рынке. В результате по окончании действия программы гарантируется полный возврат средств.

Инвестиционный фонд

Эта часть денег клиента инвестируются в инструменты, которые позволяют получить потенциально высокий доход. При этом клиент сам может выбрать себе инвестиционную программу из тех, что ему предложит страховщик.

Выбор, как правило, не велик. Предлагаются всего два варианта программ под разные стратегии инвестирования:

✓ консервативная — в которой страховщик будет вкладывать ваши деньги в самые надежные активы, например в те же облигации. При этом риски потерять деньги ниже, но и вероятная прибыль меньше;✓ агрессивная — при выборе которой страховщик сможет инвестировать ваши деньги еще и в акции, в том числе иностранных компаний. В этом случае появляется вероятность большего дохода, но выше риск вообще ничего не заработать.

Размер и наличие дополнительного инвестиционного дохода зависит от поведения выбранной стратегии инвестирования и не является гарантированным.

В какие именно акции-облигации будут вкладываться деньги и в каких объемах в обоих случаях клиент толком не знает. Ему остается довериться профессионалам и ждать прибыли.

? Можно ли менять выбранную инвестиционную стратегию?

Как правило, менять стратегию разрешается раз в год. Это делается, если инвестиции не приносят желаемого результата. Или же наоборот для фиксации прибыли, если есть опасения, что доходность снизится.

Дополнительные плюсы страхования жизни

Льготный режим налогообложения. Выплаты по рисковым событиям (уход из жизни, инвалидность и т.п.) не облагаются налогами. Подоходный налог с выплат по дожитию взимается только с разницы между суммой выплаты и суммой взносов, причем эта разница уменьшается на ставку рефинансирования Центрального банка Российской Федерации.

Особый статус полисов страхования жизни. Они не являются имуществом и, следовательно, не подлежат конфискации, аресту или разделу (например, при разводе). На них не может быть наложено взыскание со стороны третьих лиц.

Важно!

Адресность. Страховые выплаты в случае смерти не включаются в наследство и производятся назначенным выгодоприобретателям, а страховые выплаты по дожитию – только самому застрахованному лицу.. Индивидуальность

Все долгосрочные программы подбираются и рассчитываются индивидуально для каждого конкретного клиента с учетом всех факторов и пожеланий

Индивидуальность. Все долгосрочные программы подбираются и рассчитываются индивидуально для каждого конкретного клиента с учетом всех факторов и пожеланий.

Какие особенности необходимо учитывать при выборе программ страхования жизни?

Необходимо определить, какая из программ страхования жизни подойдет лично для Вас. При выборе программы следует иметь в виду, что, оговорив условия, программу можно дополнить или изменить с учетом потребностей конкретного клиента.

Важно правильно определить страховую компанию, которой можно доверить столь серьезный вопрос, как финансовая защита себя и своих близких на длительный срок

При этом необходимо обратить внимание на опыт работы компании, ее положение на профессиональном рынке, состав акционеров, стратегию, ее финансовые показатели, рейтинг надежности

Следует рассматривать программу страхования жизни только как один из элементов персонального финансового планирования, нацеленного в первую очередь на финансовую защиту и долгосрочное сохранение средств. Не рекомендуется использовать страхование жизни в качестве единственного финансового инструмента.

Кто защищает Ваши права?

Страхование жизни – сфера организованной финансовой деятельности, которая очень строго контролируется государством. Права клиентов защищают:

- Банк России (Центральный банк Российской Федерации, cbr.ru);

- Роспотребнадзор (Федеральная служба по надзору в сфере защиты прав потребителей и благополучия человека, rospotrebnadzor.ru);

- ФАС России (Федеральная антимонопольная служба, fas.gov.ru);

- Роскомнадзор – в части защиты персональных данных (Федеральная служба по надзору в сфере связи, информационных технологий и массовых коммуникаций, rosohrancult.ru).

Какие законодательные изменения произошли в сфере страхования жизни за последнее время?

Федеральным законом от 23.06.2016 № 194-ФЗ «О внесении изменений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации» и статью 3 Федерального закона «Об актуарной деятельности в Российской Федерации», вступившим в силу с 04.07.2016, внесены изменения в пункт 4 статьи 32.9 Закон Российской Федерации от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации», снимающие ограничения на запрет заключения договоров страхования в виде электронных документов по отдельным видам страхования.

В связи с данными изменениями удаленный порядок заключения договоров страхования стал возможен в таких видах страхования, как пенсионное страхование и страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика.

Страховая защита – готовность страховой компании предоставить клиенту при наступлении страхового случая материальное обеспечение – страховую выплату.

Выгодоприобретатель – человек, в пользу которого заключается договор страхования жизни (тот, кто получает страховую выплату).

Инвестирование – вложение денег с целью получения прибыли.

Взнос – уплата денег по договору страхования.

Риск – предполагаемое событие, в случае наступления которого производится страхование.

Риск «дожитие» – дожитие застрахованного лица до определенного момента времени, в который этот риск либо реализуется, либо нет.

Риск «уход из жизни» – смерть застрахованного лица.

Рисковые опции – предполагаемые события, в случае наступления которых производится страхование.

Фондовый рынок – это рынок торговли ценными бумагами.

Что нужно знать при выборе инвестиционного страхования жизни

За последние несколько лет участились случаи того, что большая часть клиентов говорит о содержании предлагаемых к подписанию договоров как таковых, которые сформированы по аналогии со стандартным депозитом.

Единственная особенность заключается в уровне дохода, который при ИСЖ немного больше обычного вклада.

Перед подписанием соглашения необходимо обращать внимание на некоторые особенности. Они заключаются в том, что прибыль по инвестиционным программам достигается исключительно за счет инвестиций средств вкладчика во что-либо

Однако далеко не все предлагаемые стратегии отличаются полной прозрачностью.

По этой причине, у них есть только несколько вариантов действий:

- приступить к самостоятельному подбору продуктов, которые напрямую связаны со стоимостью конкретной группы товаров либо фондов, пользуясь при этом общедоступными каналами;

- полностью доверить управление своими активами менеджменту страховой компании.

Первый вариант пользуется успехом только у профессиональных инвесторов, которые уже наработали опыт в инвестиционном страховании. Второй метод больше подходит для новичков. Его преимущество заключается в гарантийном получении стабильного пассивного дохода, недостаток — минимальный уровень доходности. Также полезно знать о стратегиях управления банковскими вкладами.

Список популярных и надёжных банков, предлагающих услугу ИСЖ

| Банк | Особенности |

|---|---|

| ЛокоБанк и «Альфастрахование» | ЛокоБанк совместно со страховой компанией « Альфастрахование » предлагает программу инвестиционного страхования жизни «Капитал в плюс». Главное преимущество программы – 100% возврат инвестированного капитала на момент окончания программы. Даже при падении рынка, страхователь получит обратно всю вложенную сумму. Также в договоре указывается актуальный коэффициент участия, остающийся неизменным до конца программы |

| Росгосстрах | Программа инвестиционного страхования жизни от Росгосстраха «Управление капиталом» предоставляет клиенту право самостоятельного выбора инвестиционной стратегии. Вложения будут состоять из двух частей: акций и облигаций. Клиент сам выбирает баланс указанных частей, размер взносов и периодичность их выплат |

| Сбербанк | Предлагает программу ИСЖ «Сберегательное страхование» со 100 процентным возвратом инвестированного капитала по окончании программы (даже при отсутствии страхового случая). Клиент может сам выбирать размер взносов и срок программы, а также получать круглосуточные и безлимитные онлайн-консультации врача. Также Сбербанк предлагает клиентам программу «СмартПолис», которая гарантирует защиту капитала и здоровья страхователя при возникновении неблагоприятных жизненных ситуаций. СмартПолис имеет такие преимущества, как: • Клиент сам выбирает инвестиционное направление: акции различных отечественных компаний и акции самого Сбербанка, драгоценные металлы, недвижимость и прочее; • Выгодоприобретателями (бенефициариями) могут быть сразу несколько человек независимо от родственных связей с застрахованным лицом; • Льготное налогообложение. Если договор заключён сроком на 5 лет и более, то страхователь имеет право на налоговый вычет, который позволяет вернуть уплаченный с доходов НДФЛ. |

| ВТБ | Банк предлагает два инвестиционных проекта: «Максимум» и «Фиксированный доход». Эти проекты имеют следующие общие особенности: • Страховка выплачивается при смерти от любой причины; • Срок страхования составляет от трёх лет; • Весь инвестированный капитал будет возвращён со 100% гарантией, даже если выбранная стратегия не принесёт положительных результатов. Помимо возможности страхования взрослых, ВТБ предлагает страхование детей. Для обеспечения достойного образования и финансовой защиты ребёнка при возникновении непредвиденных ситуаций, родители могут застраховать своих детей по программе накопительного страхования жизни (НСЖ) «На вырост». Основное преимущество программы накопительного страхования жизни состоит в том, что денежные средства являются целевыми, и никто, кроме ребёнка не сможет их использовать |

| Открытие | Предлагает программу «Фактор роста», по которой минимальный размер инвестиционного взноса составляет 30 000 рублей, срок действия программы – от 3 до 5 лет. Банк «Открытие» гарантирует: • Финансовую защиту. 100 % возврат вложенной суммы на момент окончания программы; • Индивидуальную юридическую защиту. Выплаты получают только лица, указанные в договоре. Также вложенные средства не подлежат аресту и конфискации; • Налоговые льготы. Страхователь получает социальный налоговый вычет. Освобождаются от налоговых платежей и выплаты по рисковым событиям. |

| Ренессанс Кредит и Ренессанс-Жизнь | Банк «Ренессанс Кредит» и СК «Ренессанс-Жизнь» предлагают программу «Инвестор», по условиям которой сумма взноса должна быть не меньше 100 000 рублей, а возраст застрахованного лица от 18 до 80 лет. Воспользовавшись программой «Инвестор», клиент получает: • Гарантированную защиту от потери капитала; • Социальный налоговый вычет с вложенных средств; • Сохранение капитала при возникновении имущественных споров. Также можно воспользоваться программой «Наследие» от СК «Ренессанс-Жизнь», которая поможет накопить необходимую сумму и обеспечит надёжную страховую защиту в любой жизненной ситуации |

| Открытие и «ВСК-Линия жизни» | Программа «Линия роста» от «ВСК-Линия жизни» разработана специально для клиентов Бинбанка. Срок действия программы составляет от 3 до 5 лет, возраст страхователя не должен превышать 70 лет. Сумма годовых взносов начинается от 100 000 рублей |

| Газпромбанк и СК «Согаз» | Предлагают программу «Индекс доверия», которая гарантирует высокие выплаты при наступлении страхового случая: до 300% от суммы взноса. Стоимость полиса по программе « Индекс доверия» составляет 100 000 рублей, а срок действия – 3 года |

Стоит ли рассматривать ИСЖ и НСЖ как альтернативу банковскому вкладу?

Часто ИСЖ и НСЖ преподносят как хорошую альтернативу банковскому вкладу. И это понятно: размер ежегодного взноса по договорам ИСЖ и НСЖ сможет потянуть не каждый, проще переманить потенциального вкладчика. И вот здесь начинается самое интересное.

ИСЖ и НСЖ неподготовленному инвестору не стоит рассматривать как альтернативу вкладу. Эти инструменты более рисковые, а доходность по ним, в отличие от вкладов, не гарантирована.

НСЖ – это вид страхования жизни, при котором вы ежегодно платите взносы, т.е. бесплатно кредитуете компанию, а она вас страхует. По истечении срока страхования вам возвращают сумму взносов за 3–5 лет.

ИСЖ – это вид страхования жизни, при котором вы ежегодно платите взносы, а компания, которая страхует вашу жизнь, их инвестирует и потом делится с вами прибылью. Если повезет, то через 3–5 лет вместе с внесенной суммой страховых взносов вы получите дополнительный доход. Согласно статистике, прибыль составляет 3–4% (при уровне инфляции около 8% в 2021 г.).

Статистика Центробанка за 2020 г.

Показатель | Значение |

|---|---|

Средняя доходность по трехлетним полисам ИСЖ, завершившимся в 2020 г. | 4,7 |

Средняя инфляция за период 2017–2020 гг. | 3,9 |

Средневзвешенные ставки по банковским депозитам физлиц, заключенным за 2017 г. на срок от 1 года до 3 лет | 7,0 |

Средняя доходность по пятилетним полисам ИСЖ, завершившимся в 2020 г. | 3,1 |

Средняя инфляция за период 2015–2020 гг. | 3,9 |

Средневзвешенные ставки по банковским депозитам физлиц, заключенным за 2015 г. на срок более 3 лет | 8,1 |

При заключении договора ИСЖ сотрудники банков говорят о 8–15% прибыли. Но страхование – это платная услуга, за которую банк удерживает часть прибыли по инвестициям. Кроме того, успешность вложений зависит от качества инвестирования и множества других факторов. Именно поэтому в начале 2021 г. Банк России рекомендовал не продавать гражданам без специальных знаний сложные для понимания продукты ИСЖ и НСЖ. Ранее, 11 января 2019 г., Банк России издал Указание № 5055-у «О минимальных (стандартных) требованиях к условиям и порядку осуществления добровольного страхования жизни с условием периодических страховых выплат (рент, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика». Согласно этому указанию страховщик обязан до подписания договора ИСЖ раскрыть потребителю все его условия в специальной таблице-памятке. Гражданина должны уведомить о том, что договор носит рисковый характер и не является альтернативой вкладу. Но памятка – это одно, а на словах сотрудники сообщают порой совсем другое.

Ключевые отличия договора банковского вклада от договоров ИСЖ и НСЖ

Банковский вклад | ИСЖ и НСЖ | |

|---|---|---|

Порядок заключения и пролонгации | Единовременный вклад на оговоренный период под фиксированную процентную ставку | Необходимо внесение ежегодных взносов. При пропуске платежа договор расторгается, а страховая сумма, внесенная к этому моменту, не возвращается |

Срок | Любой | От 3 лет |

Возможность досрочного расторжения договора и последствия | Досрочное расторжение договора возможно в любой момент. Риск – потеря процентов по вкладу (полностью или частично, зависит от условий договора) | Расторжение договора до истечения 3 лет повлечет потерю всей суммы страховых взносов. При досрочном расторжении на 4–5-й год страхования выплачивается «выкупная сумма». Она составляет 60–90% от суммы взносов (чем ближе к дате истечения срока страхования, тем больше выплата). |

Наличие гарантированной доходности | Фиксированная процентная ставка – до 7–8% на дату написания этого материала | Гарантирован возврат внесенной суммы страховых взносов по истечении срока страхования. Доходность плавающая, не гарантирована. По итогам 2020 г. она составляла в среднем 3–4% |

Участие в системе страхования вкладов | Вклад застрахован (до 1 400 000 руб.) | Не является вкладом и не подпадает под условия страхования вкладов |

Наличие страховки на период инвестирования | Нет | В период действия договора жизнь гражданина считается застрахованной |

Последствия смерти гражданина | Сумма выплачивается наследникам и входит в наследственную массу | Наследники получают выплату по договору страхования |

Возможность получения налогового вычета | Нет | При заключении договора на срок от 5 лет можно получить налоговый вычет, т.е. вернуть налог в размере 13% от суммы взносов. Но это актуально только для граждан, которые платят НДФЛ |