Топ банков с подобным предложением

Выбор банка и соответственно управляющей компании в случае с инвестиционным вкладом является залогом успеха или неудачи инвестиций. Поэтому к данному вопросу следует подходить максимально серьезно.

На сегодняшний день топ банков, предлагающих воспользоваться инвестиционными вкладами выглядит следующим образом:

- Газпромбанк;

- Альфа-Банк;

- ВТБ24;

- Росгосстрах Банк;

- Сбербанк;

- Россельхозбанк.

Мы намерено не пронумеровали приведенный список. Он представляет из себя перечень надежных банков, с которыми стоит иметь дело. Окончательное же решение остается за потенциальным вкладчиком.

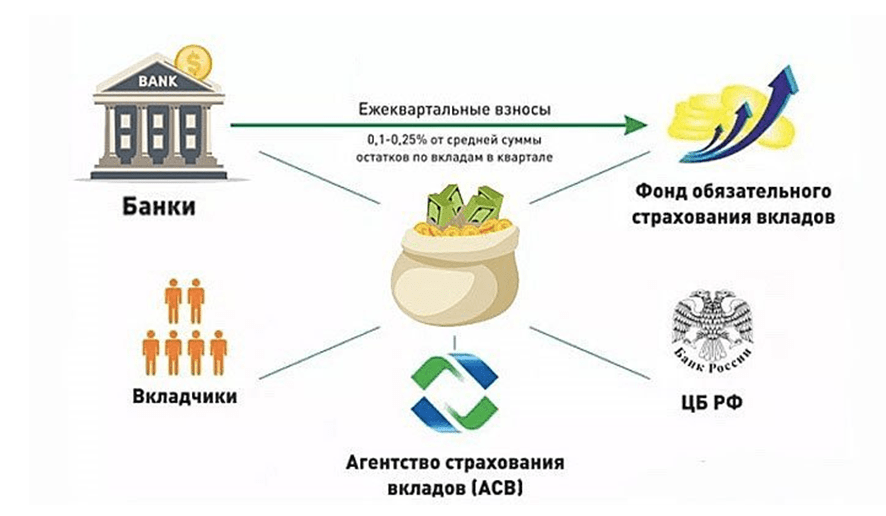

Страхование инвестиционных вкладов

Ответить однозначно застрахованы ли инвестиционные вклады или нет, не получится. Страховка при открытии счета есть, но покрывает она только сумму, которая остается в банке на депозите. Согласно законодательству, максимальная сумма, которую можно получить в случае отзыва у банка лицензии, составляет 1,4 млн. рублей.

Паевой капитал, являющийся второй составляющей инвестиционного вклада, не подлежит страхованию и никак не защищен от фондовых рисков. Эта информация указывается в договоре в первую очередь, так как гарантировать сохранность и прибыльность инвестиций на законодательном уровне не представляется возможным.

Учитывая, что страхование инвестиционных вкладов проводится частично, нужно тщательно подбирать банк и управляющую компанию, которой можно доверить свои сбережения

Важно внимательно выбирать банковское учреждение, детально изучать тактику и инструменты, используемые для торговли на фондовом рынке

Депозит или инвестирование?

В отличие от депозитов, где установлена фиксированная ставка, инвестиции позволяют получить гораздо большую прибыль. Определять инструмент для вложения собственных средств придется самим.

Инвестирование в любую сферу несет определенные риски. Высокие доходы уравновешивают периоды без прибыли или вовсе убыточные.

Открывая срочный вклад, вы уверены в получении конкретной прибыли. Она указана в договоре заранее.

В своих инвестиционных предложениях банки такой гарантии не дают. Эти риски вкладчик принимает сознательно, заключая договор.

Инвестиции привлекают людей тем, что при распределении инвестиционных рисков (диверсификации вложений) активы приносят хороший доход. Значительно выше, чем при использовании депозита.

Актуальные предложения для инвесторов

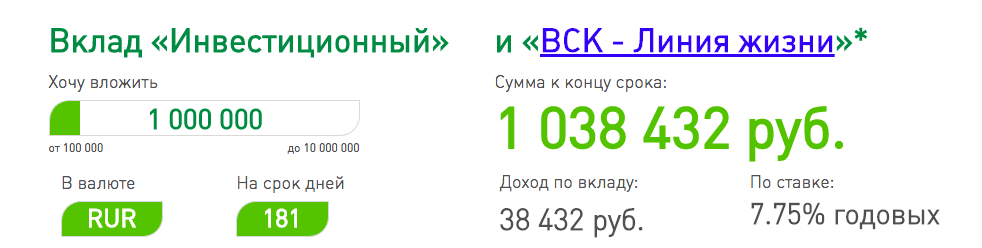

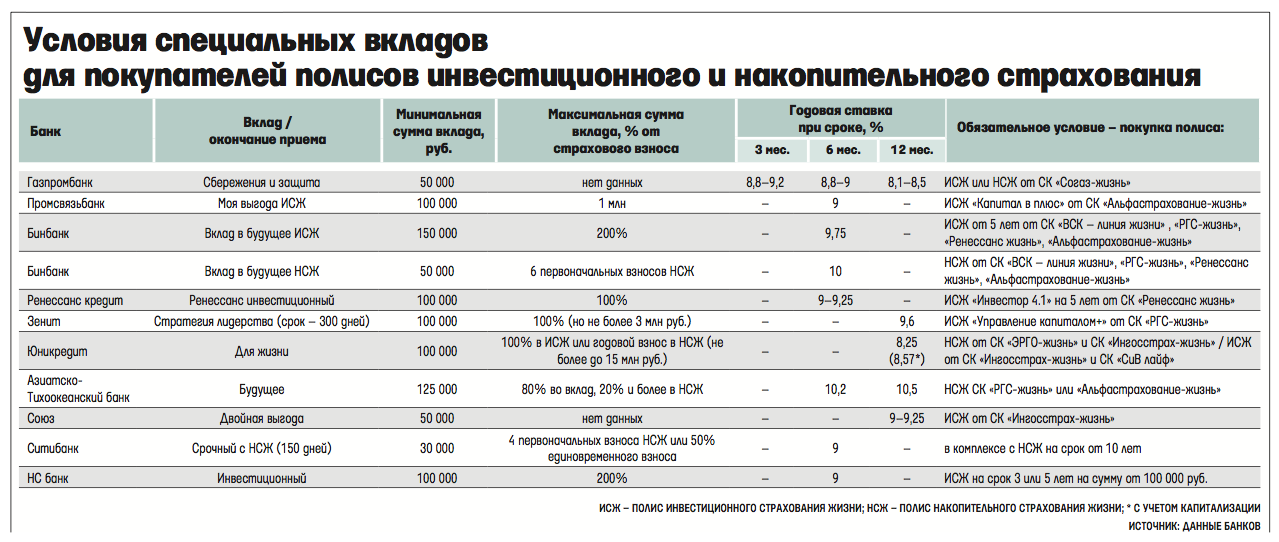

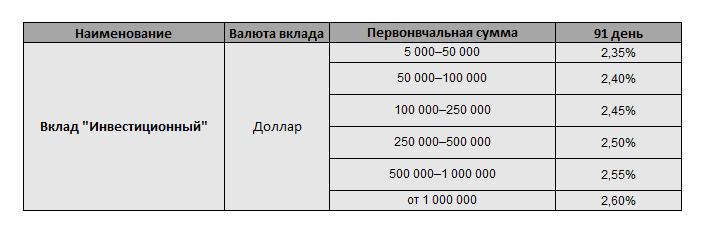

В настоящее время в банковском секторе действует много различных предложений, касающихся инвестирования средств граждан. Выбор программы будет зависеть от уровня дохода по вкладу, условий размещения инвестиций, наличия гарантий банка.

Сводная таблица включает основной перечень предложений от российских банков:

| Наименование организации | Название вклада | Доход, % | Особые условия | Срок |

| Столичная Финансовая корпорация | Столичный +Подарок | 19,0 | Предложение ограничено московским регионом | 1 год |

| Азиатско-Тихоокеанский Банк | Инвестиционный вклад | 10,4 | Открытие вклада с оформлением страхования жизни. Уплата процентов в конце срока. Возможно расторжение договора раньше окончания срока | 367 дн. |

| УралСиб Банк | Верное решение | 9,0 | Оформляется инвестиционное страхование жизни. Возможно досрочное закрытие с выплатой процентов в конце срока | 91 дн. |

| Ситибанк | Срочный | 9,0 | Только для участников комплексных программ инвестирования. Расторжение договора возможно до окончания срока. Проценты выплачиваются в конце | 100 дн. |

| Газпромбанк | Инвестиционный доход | 8,9 | Средства вкладываются в интервальные ПИФы с участием банка. Проценты выплачиваются в конце срока | 91 дн. |

| Россельхозбанк | Инвестиционный | 8,6 | Приобретаются паи фондов, управляемых с участием банка, в размере первого взноса по депозиту | 395 дн. |

| Сбербанк | Сберегательный сертификат | 7,25 | Приобретение ценной бумаги – сберегательного сертификата на предъявителя. Повышенная ставка по вкладу Сбербанка — ввиду отсутствия страхования | 91 дн. |

Инвестиционный вклад как способ приумножить капитал

Многие из нас привыкли хранить денежные средства на банковских депозитах. Этот инструмент для накопления за многие годы существования показал себя, как надёжный способ обезопасить себя от потери денег. Депозит можно открыть в любом банке за считаные минуты, что весьма удобно для населения.

Однако, несмотря на преимущества, у банковского вклада есть один важный недостаток. Речь идёт о низких процентных ставках. Они по большей части не покрывают инфляцию, а в лучшем случае помогают сохранить личные накопления. Этот недостаток и заставляет задумываться вкладчиков о более прибыльных банковских инструментах.

Одним из них и является инвестиционный вклад.

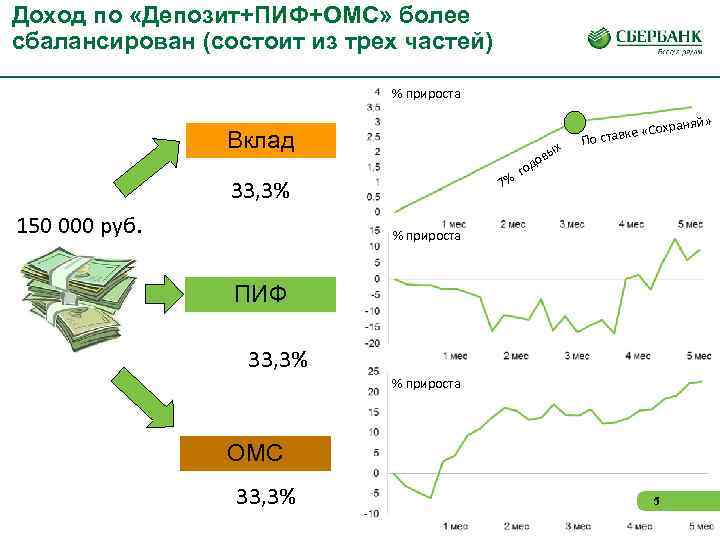

Его отличие от обычного депозита заключается в том, что состоит он из двух частей:

Иными словами, если вы открыли инвестиционный вклад, то по праву можете считать себя инвестором. Средства, вложенные в паи ПИФов, обычно используются банковскими организациями на фондовом рынке: покупаются акции различных компаний.

Не стоит путать ИИС (индивидуальный инвестиционный счёт) и инвестиционный вклад. В первом случае вы самостоятельно управляете средствами непосредственно на фондовом рынке: покупаете и продаёте активы наиболее выгодно для себя.

А индивидуальный инвестиционный вклад подразумевает, что вы не участвуете в процессе совершения сделок: просто передаёте деньги в банк и забываете о них на указанное в договоре время.

Выбрать инструменты для вложений вы можете сами, но с некоторыми ограничениями. Банк предоставит список паёв, которые вы сможете приобрести. Возможности купить другие активы у вас не будет, что и указывается в договоре между банком и вами.

Также банковская организация самостоятельно распределяет процентное соотношение депозита и вложений в ПИФы с учётом того, что депозит вы сможете открыть на сумму, не превышающую стоимости приобретённых паёв.

Минимальная сумма для вложений оговаривается банком и, чаще всего, эта отметка приравнена к 100 000 рублям.

Суть подобных вкладов заключается в том, что банк формирует инвестиционный фонд из средств большого числа владельцев капитала и размещает их на площадках фондового рынка. Затем полученная прибыль распределяется между всеми вкладчиками за вычетом процентов в качестве вознаграждения управляющей компании.

Это интересно: Банк Югра — вклады физических лиц

Закрытие вклада

Прежде всего, необходимо помнить, что досрочное закрытие вклада не выгодно для инвестора.

Естественно банк не вправе отказать в желании клиента, однако такой разрыв отношений ведет к потере прибыли и в некоторых случаях предусматривает оплату расходов, связанных с операциями по закрытию счета.

Хотите открыть вклад до востребования, тогда вам нужно знать его особенности, о которых вы можете прочесть тут.

В стандартном варианте счет закрывается автоматически по истечению срока, так как в большинстве случаев он не пролонгируется.

Снятие денег

Деньги снимаются вместе с прибылью по окончанию действия сертификата или периода инвестирования. Для этого инвестору следует проехать в отделение с договором и удостоверением личности.

Если же клиент не появляется в назначенный срок, средства перечисляются на специально открытый для данного случая счет. При досрочном изъятии средств, клиент пишет заявление, и только после его рассмотрения банком может получить свои средства в 100% объеме.

Важно: при желании сотрудничать с банком после истечения срока, договор в случае отсутствия иных договоренностей заключается заново

Как выбрать банк для открытия вклада?

Выбирать инвестиционный вклад по единым для всех критериям качества нельзя, т.к. этих критериев нет ни для профессионалов рынка, ни для рядовых кладчиков. Экономическая теория и текущая практика не дают однозначных рекомендаций в том, каким должен быть оптимальный инвестиционный вклад. Банки также не могут точно предсказать итоговую прибыль, потому дают возможность клиентам самим выбирать вариант вклада и размещение его инвестиционной части в определенных активах.

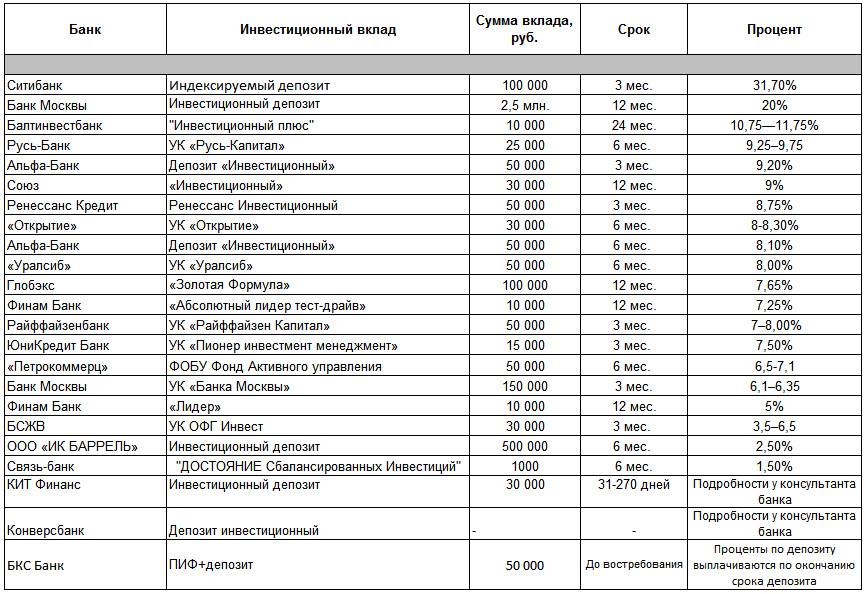

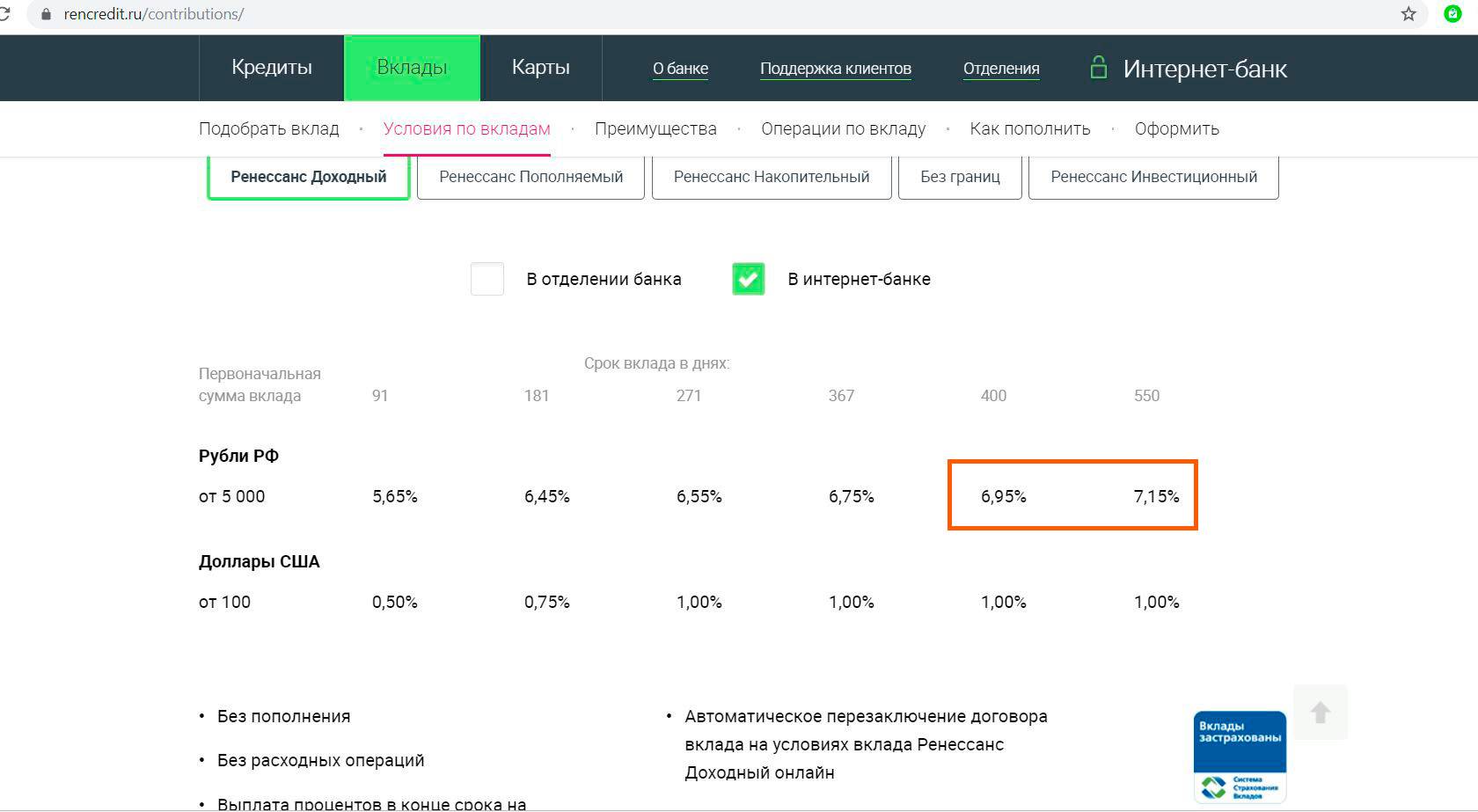

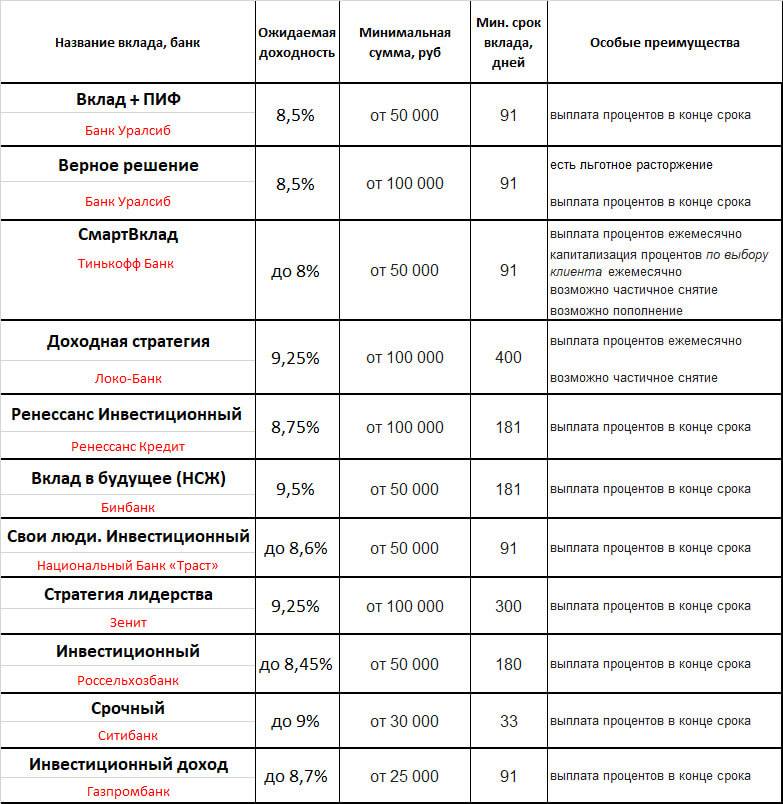

Инвестиционные вклады в 2020 году предлагали около 2 десятков банковских организаций. В этой таблице из них выбраны 10, предлагающих высокие процентные ставки на депозитную часть.

| Банк | |||||||||

| Тариф | Вклад «Доходная стратегия» | «Моя стратегия» | «На вершине» | «Двойная выгода плюс» | «Инвестиционный» | «Абсолютное решение» | «Надежная защита» | «Стратегический» | «Инвестиционный» |

Годовой процент | до 7% | до 7% | до 7% | 6.3% | 6.25% | до 6.9% | до 6.27% | до 5.6% | до 5.4% |

Величина вложения | 1 миллион рублей | 1 миллион рублей | 1 миллион рублей | 1 миллион рублей | 1 миллион рублей | 1 миллион рублей | 1 миллион рублей | 1 миллион рублей | 1 миллион рублей |

Доход от вложения | 47 тысяч 597 рублей | 70 тысяч 287 рублей | 75 тысяч 307 рублей | 63 тысяч 085 рублей | 32 тысяч 158 рублей | 74 тысячи 303 рублей | 67 тысяч 256 рублей | 63 тысяч 768 рублей | 58 тысяч 904 рублей |

Период размещения | 300 дней | 1 год и 2 дня | 1 год и 2 дня | 1 год и 1 день | 181 день | 1 год и 2 дня | 1 год и 2 дня | 395 дней | 1395 дней |

Способ уплаты процентов | на банковскую карту | на специальный счет | на специальный счет | на специальный счет | на специальный счет | на специальный счет | на специальный счет | на специальный счет | на специальный счет |

Порядок выплаты дохода | по результатам месяца | по итогам всего периода | по итогам всего периода | по итогам всего периода | по итогам всего периода | по итогам всего периода | по результатам месяца | по итогам всего периода | по итогам всего периода |

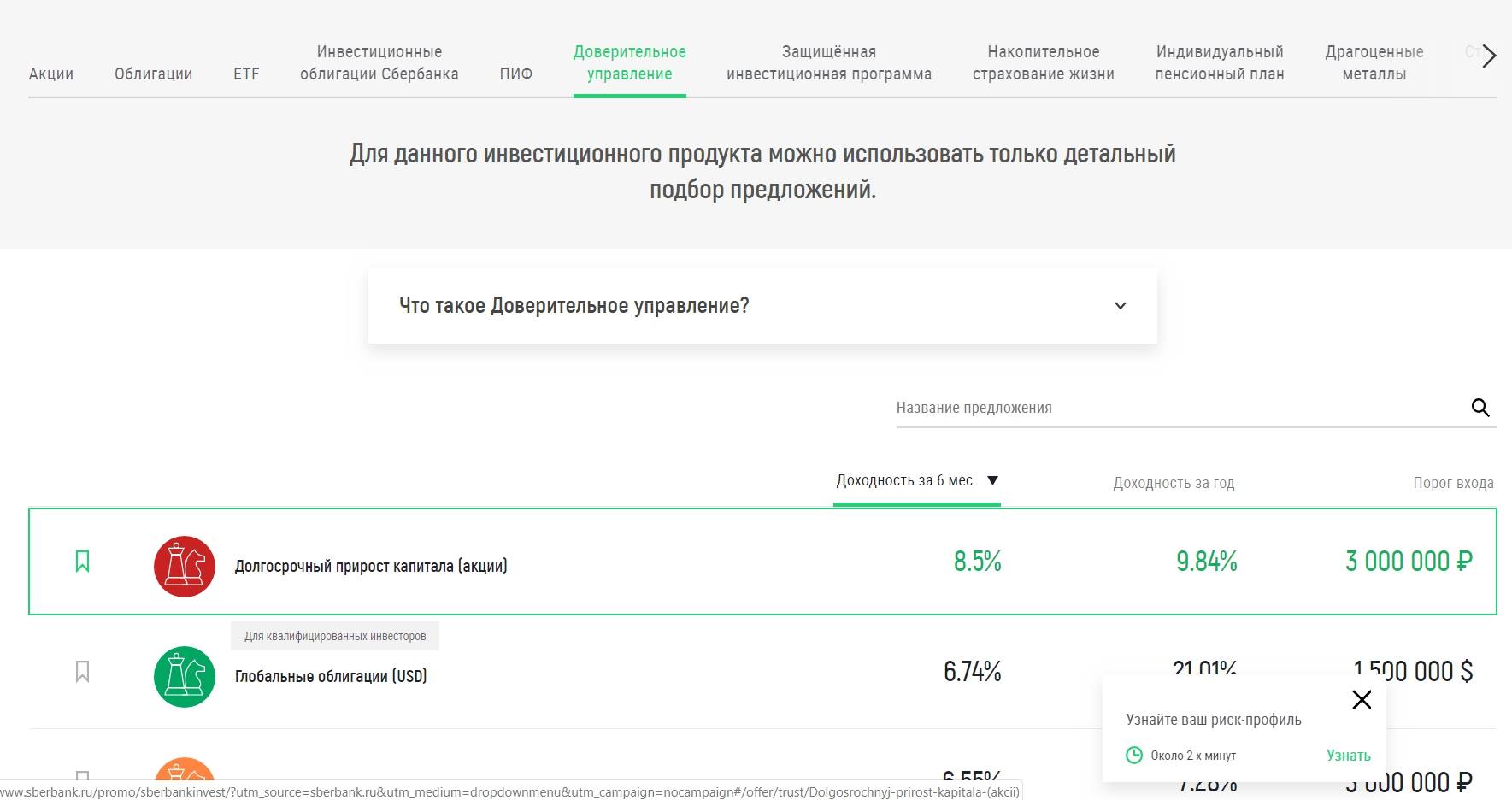

В таблице не указан Сбербанк России, хотя в этом учреждении есть и выбор депозитных продуктов, и несколько инвестиционных программ. Но варианта подходящего под описание инвестиционного вклада – нет. Ближе всего к инвестиционным депозитам подходит такой продукт Сбербанка как «Защищенная инвестиционная программа». На сайте Банка ее графически представили так:

Много общего с инвестиционными вкладами: вложение разделяется между инструментами с гарантированным и негарантированным доходом, итоговая прибыль вкладчика неизвестна, но первоначальная сумма возвращается клиенту. Сбербанк также предлагает инвестиции в паевые фонды, покупку страховых продуктов и услуги по управлению инвестициями в других областях. Эти предложения не обещают обязательного возврата всей вложенной суммы. Рассчитать доходность по банковскому вкладу можно при помощи депозитного калькулятора.

Стоит ли вкладывать деньги в инвестиционный депозит?

Если ваша главная задача сохранить 100% своих средств. То инвест вклад в банке вам не подойдет. Действуйте консервативно — выбирайте традиционные накопительные вклады с защитой.

Если же ваша задача получать более высокий процент с умеренной степенью риска и опробовать такой инструмент инвестирования, как Паевые инвестиционные фонды. То именно инвест вклад подходит, как нельзя лучше. Благодаря ему вы поймете принцип инвестирования, не потеряв при этом сразу же все свои сбережения. Часть ваших средств будет застрахована — это еще один немаловажный плюс.

К тому же при успешном инвестировании и грамотной работе управляющих вы вправе рассчитывать на получения довольно хорошей прибыли. Данный инструмент является хорошим вариантом получения пассивного дохода.

Актуальные предложения ведущих банков:

Мы проверили мониторинг действующих вкладов популярных российских банков. По итогам которого видно, что практически все финансовые учреждения предлагают одинаковые условия. Средняя процентная ставка составляет — 9%. Минимальная сумма — 25 000 рублей.

Заключение: Прежде всего такой инструмент вложения денег подойдет тем, кто не привык рисковать. Но хочет получать большую прибыль, чем может предложит накопительный счет. Для инвесторов более высокого уровня данное предложение будет одним из хороших источников диверсификации портфеля. К тому же данный способ поможет проверить, как банк справляется с управлением предоставленными активами.

Куда лучше инвестировать вместо вклада в банке?

Во что инвестировать вместо банковского вклада

Понятно, что выбрать вместо вклада в банке самостоятельные инвестиции выгоднее. При этом инвестор непросто получает более высокую ставку, но и способен самостоятельно влиять на свою прибыль. Для этих целей существуют различные инструменты.

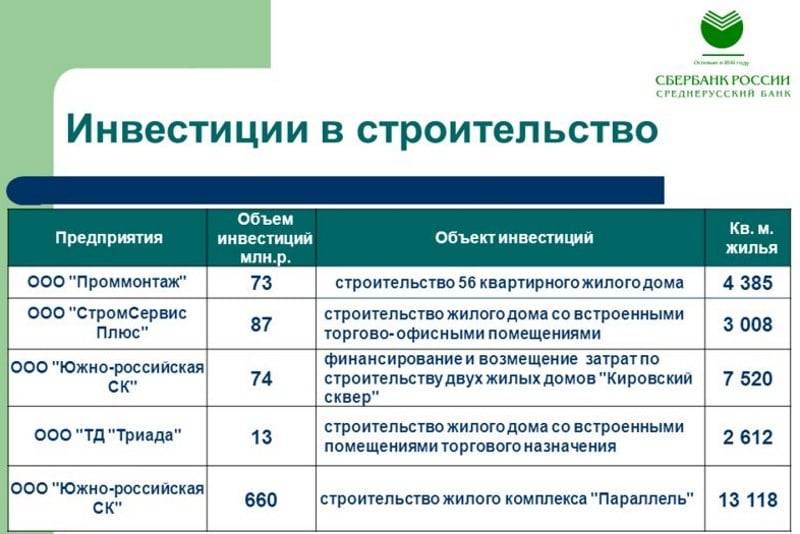

Средства можно вкладывать напрямую в конкретный бизнес, недвижимость или другие активы. Но для большинства инвесторов предпочтительный вариант, куда вложить деньги вместо банковского вклада – это фондовый рынок. Для приобретения ценных бумаг и других активов на нем необязательно иметь крупный капитал. Начать инвестировать можно и с небольших сумм.

Делать инвестиции на фондовом рынке россиянам проще всего на Московской Бирже через одного из брокеров, имеющих необходимую лицензию ЦБ РФ. Но на нем предлагаются различные инструменты для инвестиций. Каждый из них имеет свои особенности и нюансы.

Инвестировать в акции в текущем году следует с осторожностью. Рынок перегрет, и многие эксперты прогнозируют на нем кризис в 2021-2022 годах

Его итоги могут оказаться непредсказуемыми. По опыту прошлых сложных периодов даже гигантам рынка их удается успешно преодолеть не всегда.

Рекомендуется пользоваться следующими инструментами:

- Облигации надежных компаний. Если выбирать бумаги с фиксированной доходностью, то можно найти облигации, позволяющие получить от 8-15% годовых. Это существенно выше, чем ставки по вкладам. При этом, например, надежность облигаций компаний с госучастием обычно не ниже.

- Долларовые активы. Присмотреться можно к долларовым ETF, еврооблигации. Сам доллар также чувствует себя довольно уверенно и способен принести неплохую прибыль.

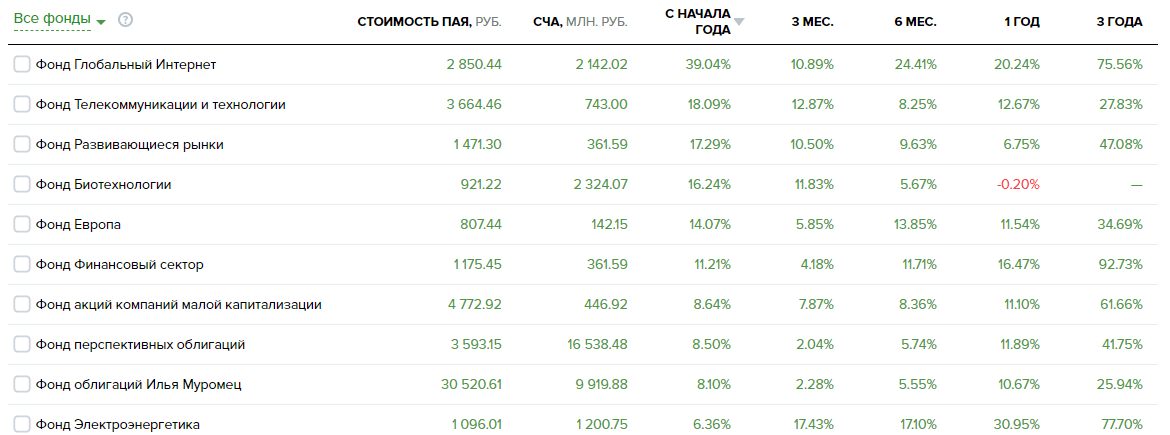

- ПИФы и БПИФ. Этот инструмент будет интересен тем, кто не хочет самостоятельно заниматься подборкой бумаг для портфеля. Все управление средствами фонда осуществляет профессиональная команда управляющей компании. Они же при необходимости продают одни бумаги и покупают взамен их другие. Большинству инвесторов подойдут смешенные фонды, состоящие из акций и облигаций различных компаний. Они сочетают довольно хорошую доходность при средних рисках.

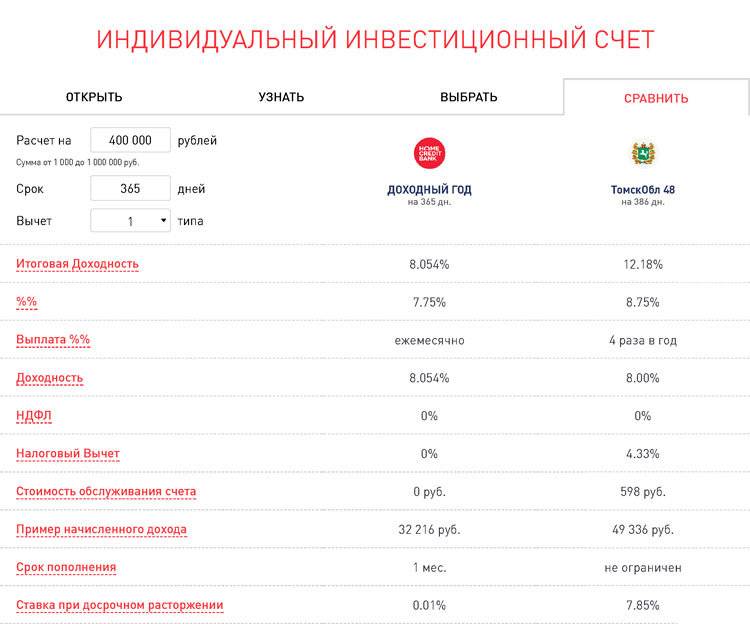

Российские граждане для увеличения доходности по инвестициям в фондовый рынок на срок от 3 лет могут использовать специальный тип брокерского счета – ИИС (индивидуальный инвестиционный счет). За его пополнение можно получить вычет по НДФЛ на сумму до 400 тыс. р. в год. Итоговая выгода может составить до 52 тыс. рублей за год. Вместо данного вычета, можно выбрать также вариант с освобождением дохода по ИИС от налогов.

Вклад в банке или инвестиции – что выгоднее в 2022 году? Ответ на вопрос однозначен – инвестиции. Вклады подойдут лишь для хранения некоторых сумм, доступ к которым может потребоваться срочно

Из доступных вариантов инвестиций предпочтение стоит отдавать фондовому рынку, а из предложенных на нем инструментов следует обратить внимание на облигации крупных компаний, долларовые ETF, еврооблигации, а также ПИФы и БПИФы смешенного типа. Уровень дохода по ним достаточно высок, а риски при этом находятся на среднем уровне или ниже

Но все же надо понимать, что любые инвестиции несут определенные риски и делать их надо ответственно.

Направления инвестиционной программы

В офисе Сбербанка вам предложат выбрать одно из трех предложений. От этого зависит доходность вложений. Поэтому внимательно ознакомьтесь с направлениями защищенных инвестиционных программ. О них вам расскажет менеджер на консультации.

Заключив договор, внесите деньги. На клиентов банка, имеющих открытые счета, не распространяются комиссии.

- Хороший доход приносит покупка акций американских компаний — производителей товаров широкого потребления. Направление инвестиций под названием «Потребительский сектор США».

- «Новые технологии» — Сбербанк вкладывает деньги в инновации по всему миру. Эти инвестиции составляют наиболее рискованную часть. Зато формируют высокий доход.

- От инфляции капиталы можно защитить, покупая облигации высокого качества на мировом рынке. Это направление называется «Глобальный фонд облигаций».

Какие существуют риски при открытии инвестиционных вкладов — обзор основных рисков

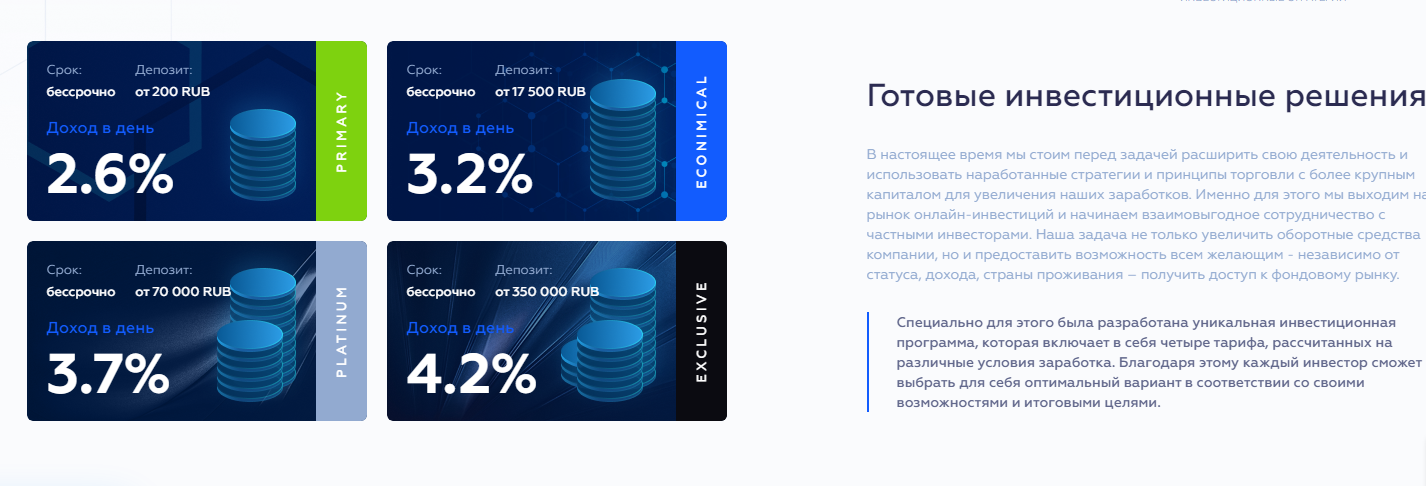

Складывать деньги в общий котел и позволять распоряжаться ими третьей стороне, которая все равно возьмет свой процент (даже если активы фонда были снижены) — это уже почти авантюра!

Поэтому стоит заранее знать о рисках, которым подвергаются инвестиционные вклады.

Риск 1. Рыночная неопределенность

Мы можем не беспокоится за депозитную часть своего вклада, но вот паевые фонды порой ходят по лезвию ножа.

Неоднозначность рыночных тенденций беспокоит всех финансистов от новичков до матерых волков бизнеса. Активы могут колебаться в определенном диапазоне, главное, чтобы их не выпускали из рук управляющие компании.

Распоряжающиеся паевыми фондами предприятия заинтересованы в получении дохода, но, как ни странно, они застрахованы от неудач именно за счет наших вложенных средств.

Управляющие компании в любом случае возьмут свой процент и не останутся без прибыли. Работа брокеров всегда оплачивается.

С вашего вклада снимут проценты в зависимости:

- от объема активов (в случае отрицательного дохода);

- от величины прибыли.

Риск 2. Кредитный фактор

Комбинируя свой вклад, вы защищаете половину своих денег, гарантируя их возврат. Депозитная часть страхуется Агентством по страхованию вкладов. И при грамотном разделении средств депозит всегда будет вам возвращен! Напомним, что максимальная сумма возмещения по одному депозитному вкладу составляет не более 1,4 млн. рублей.

Но другая половина, вложенная в финансовые активы паевых инвестиционных фондов, будет подобна кошке, которая гуляет сама по себе.

Максимальные проценты прибыли по депозиту дадут вам 10-12% прибыли, в то время как стоимость ПИФ за тот же срок может увеличиться вдвое!

Но мы должны знать, на что идем! При отзыве лицензии у банка вложения в ПИФ будут потеряны, поэтому стоит обращать львиную долю внимания на опыт и надежность работы банка.

Риск 3. Ликвидность

Следующий фактор целиком зависит от вкладчика. Потеряв надежду на выгоду в ПИФе и получая минимум процентов на депозите, не долго и разочароваться в инвестиционных вкладах. А если вдруг понадобятся деньги на непредвиденные расходы? Если все же по каким-то причинам придется закрывать счет?

При досрочном закрытии инвестиционного вклада следует помнить, что вам выплатят минимальные проценты вознаграждения от суммы активов!

Знайте также, что после закрытия вклада вам придется уплатить 13% налогов, ибо инвестиции в ПИФ рассматриваются уже как предпринимательская деятельность.

Смотрим простое симпатичное видео об инвестициях в паевые фонды.

Как оформить

Процедура открытия инвестиционного продукта практически идентична процессу открытия классического вклада.

Общий порядок действий:

- гражданин выбирает подходящий банк;

- уточняет возможность оформления – в офисе или онлайн;

- если был выбран 1-й способ, посещает отделение банка с пакетом документации и суммой средств;

- заключает договор инвестиционного вклада;

- оплачивает инвестиционные паи и оставшуюся сумму вклада в кассе кредитной организации.

Как правило, ничего сложного в процедуре открытия инвестиционного продукта нет. Сотрудники банка всегда помогут клиенту как в оформлении и приеме документации, так и окажут консультативную поддержку.

Если же лицо уже ранее пользовалось продуктами и услугами банка, становится доступным оформление через интернет. Необходимо заранее уточнить, предоставляет ли организация такую возможность.

Возврат подоходного налога

Ст. 219.1. НК РФ регламентирует порядок предоставления инвестиционных налоговых вычетов.

Чтобы гражданин мог воспользоваться данным вычетом, необходимо соблюдение условий:

- срок вложений – не менее 3 лет;

- предельная сумма денежных средств на счету – 400 тыс. рублей;

- можно открыть лишь один счет.

Необходимо различать индивидуальный инвестиционный счет (ИИС) и инвестиционный вклад. ИИС – это возможность самостоятельного управления инвестициями (например, Сбербанк предлагает торговать на инвестиционных площадках самостоятельно, предварительно пройдя курс обучения).

Во всех рассмотренных нами банках максимальный срок инвестирования – 1 год. Соответственно, ни о каком вычете не может идти и речи.

Что такое ИИС?

Это разновидность брокерского счета со специальным налоговым режимом, который действует для резидентов РФ. ИСС можно открыть с 2015 года, и он набирает обороты популярности. В России открыто свыше 1 млн счетов. Чаще всего ИИС выбирают в качестве замены банковского депозита, когда ставка постоянно снижается.

Необходимо отметить, что на одного человека можно открыть 1 инвестиционный счет. Открывая второй, первый на протяжении месяца нужно закрыть. При этом параллельно с наличием ИСС у одного брокера, можно иметь неограниченное число брокерских счетов в других фирмах. Это не запрещено. Плюс индивидуального инвестиционного счета, если сравнивать с классическим депозитом у брокера – наличие прав на налоговые вычеты, которые представлены двумя типами.

А или вычет на взнос

В рамках данного вычета можно получить от государства 13% уплаченного НДФЛ до 52 тыс. рублей в год. Для получения максимального объема вычета нужно за календарный год пополнить баланс на 400 тыс. рублей, при этом выплатить НДФЛ на 52 тыс. рублей. Эти деньги не дарятся, а возвращаются, поскольку они были оплачены пользователем государству. Помните, что больше выплаченной суммы НДФЛ за 12 месяцев получить нельзя. Некоторые думают, что достаточно ежегодно пополнять ИСС на 400 тыс. рублей и получать 52 тыс. рублей на халяву. Это не так, если не было пополнения за календарный год, помните, вы не вернете больше, чем уплатили НДФЛ за год.

Преимущество этого вычета – отложенное налогообложение, налог с прибыльных операций будет рассчитываться только после деактивации счета, а не ежегодно как на стандартном счете брокера. И данные средства можно инвестировать.

Декабрь отличный период открытия счета, поскольку можно успеть пополнить счет до конца года на сумму до 400 тыс. рублей для получения максимального вычета. В начале января подать документы на получение вычета и весной деньги придут на руки.

Чтобы подать документы не требуется посещать офис, нужно перейти на сайт налоговой. Предстоит оформить электронную подпись в ближайшем МФЦ, собираете нужные документы у брокера, загружаете весь пакет на сайт налоговой. Учтите, что этот вариант не позволяет получить налоговую ставку с дивидендов.

Б – вычет на доход

Освобождает от выплаты НДФЛ доход, который получен на финансовых рынках в рамках вашего индивидуального счета. Налог с дивидендов и купонов будет уплачен. Относительно получения такого вычета:

- В налоговой нужно взять справку, что по данному ИИС не было получен вычет типа А.

- Справка предоставляется брокеру.

- В период закрытия счета брокерская организация не взимает НДФЛ при транзакциях в плюс на счете.

Клиент может самостоятельно выбрать тип счета, сделать это можно не сразу. Можно подождать 3 года, отталкиваясь от выплаченной суммы налога, денег на балансе и доходности выбрать наиболее оптимальный вариант. Как правило, вычет типа А считается самым идеальным, если нет космической доходности. Ждать с выбором больше 3 лет не рекомендуется. Поскольку выбрав схему А, вернуть его совокупно можно за последние три года, что было то сгорает.

Помните, что изменить схему вычета в процессе невозможно. Учтите, что пополнение ИИС допускается на сумму в 1 млн рублей ежегодно.

Преимущества и недостатки

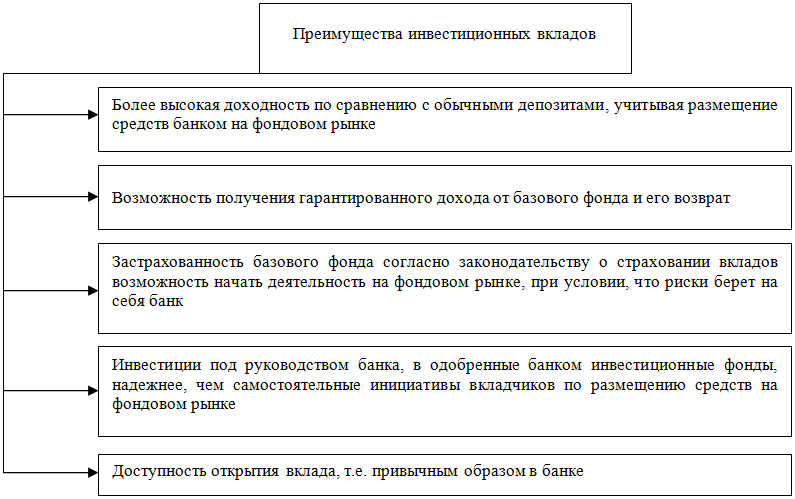

В заботе о приумножении личных сбережений граждане обращаются к оформлению инвестиционных вкладов. Однако данный продукт имеет и положительные, и отрицательные стороны.

Достоинства инвестиционного сотрудничества:

- по окончании срока действия договора гарантирована прибыль в виде фиксированного процента на определенную долю инвестированных средств;

- успешная торговля на фондовом рынке приносит доход, зачастую многократно превышающий процент по обычному депозиту в банке;

- простая процедура открытия – от вкладчика требуются только паспорт, деньги и желание заключить договор;

- при открытии счета онлайн возможно оформление под более выгодный процент;

- отзыв средств предусмотрен в любой день на усмотрение вкладчика. Средства возвращаются инвестору по его первому требованию.

Вероятность высокого дохода требует от вкладчика готовности к определенным минусам данного варианта сотрудничества:

- досрочное снятие влечет за собой потерю процентов, которые начисляются, как правило, по окончании периода инвестирования;

- невозможность частичного снятия порою не позволяет воспользоваться небольшой суммой от инвестиций. Вклад подлежит отзыву только в полном объеме, с потерей будущих процентов при досрочном расторжении договора;

- неудачное вложение в ПИФ означает потерю средств, которая никак не компенсируется банком;

- при отрицательных итогах торговли банк насчитает комиссионные, взимаемые за услуги по проведению сделок, которые клиент оплачивает дополнительно (данная услуга является возмездной в любом случае);

- большинство инвестиций оформляются на короткий срок, что не совсем удобно для инвесторов, намеренных вложить средства надолго;

- невозможность пополнения депозита;

- отсутствие капитализации (проценты выдают только в конце срока);

- доход, полученный в результате инвестиций, облагается НДФЛ, снижая тем самым размер фактически получаемой прибыли на 13,0%.

Понятие

Инвестиционный вклад представляет собой депозит, сумма которого делится на две части:

- Базовую – это привычный вклад.

- Дополнительную – средства этой части будут инвестировать в паевые инвестиционные фонды (ПИФы).

Деньги, вложенные в инвестиционные фонды, используются банками для игры на фондовом рынке, где приобретаются акции различных предприятий.

Следует понимать различия между индивидуальным инвестиционным счётом (ИИС) и инвестиционным вкладом. ИИС – это инвестиции, которыми клиент может управлять самостоятельно (например, известная всем банковская организация Сбербанк. Инвестиционный вклад, оформленный там, предполагает самостоятельную торговлю на площадках после прохождения обучающего курса).

Клиент, вложивший средства в инвестиционный вклад, не принимает участия в процессе совершения дальнейших сделок, он просто вручает средства банку и забывает о них на время, прописанное в условиях контракта.

Заключение

Инвестиционный вклад более сложный, чем банковский депозит, поэтому стоит внимательнее читать все страницы договора и задавать интересующие вопросы представителям банка.

Сроки открытия таких вкладов небольшие: от полугода до двух лет. Но договора НСЖ и ИСЖ заключаются на более длительный срок, что также является неожиданностью для многих вкладчиков. При досрочном их расторжении клиенты теряют деньги. Покупка паев ПИФов на год – рискованная операция. Фондовый рынок может повести себя непредсказуемо. Все эти нюансы надо учитывать при открытии.

Вклад с инвестиционным доходом – интересный продукт, но для клиентов, которые готовы рискнуть частью своего капитала и настроены на длительное инвестирование.