Индивидуальный инвестиционный счет: что это

Индивидуальные инвестиционные счета – это особый тип счетов, посредством которых можно приобретать ценные бумаги, который предоставляет своим владельцам право на получение налогового вычета либо на льготное налогообложение доходов, полученных в процессе инвестирования. Открытием счета ИИС занимаются управляющие компании и брокеры. У данного способа инвестирования есть определенные особенности и ряд ограничений:

- Для получения льгот и возврата НДФЛ инвестиционный счет должен отработать как минимум 3 года. Ограничений по максимальному сроку не предусматривается.

- ИИС можно закрыть в любое время, забрав вложенные в него средства и выведя прибыль. Но если счет не успеет при этом проработать три года, вы лишитесь права воспользоваться налоговыми льготами. Именно поэтому я рекомендую вам продержаться 3 года и не поддаваться соблазну вывести деньги раньше срока.

- Отсчет трех лет стартует с момента открытия счета.

- Физическим лицом может быть открыт лишь один инвестиционный счет.

- Максимальная сумма, которая может быть внесена на индивидуальный инвестиционный счет, ограничивается 1 миллионом рублей в год, но налоговый вычет можно получить максимум с 400 000 рублей в год, это 52 000 рублей. Что же касается минимального порога, то никаких финансовых барьеров для открытия ИИС не существует. Вы даже можете открыть счет с нулевым балансом и пополнить его тогда, когда у вас появится такая возможность.

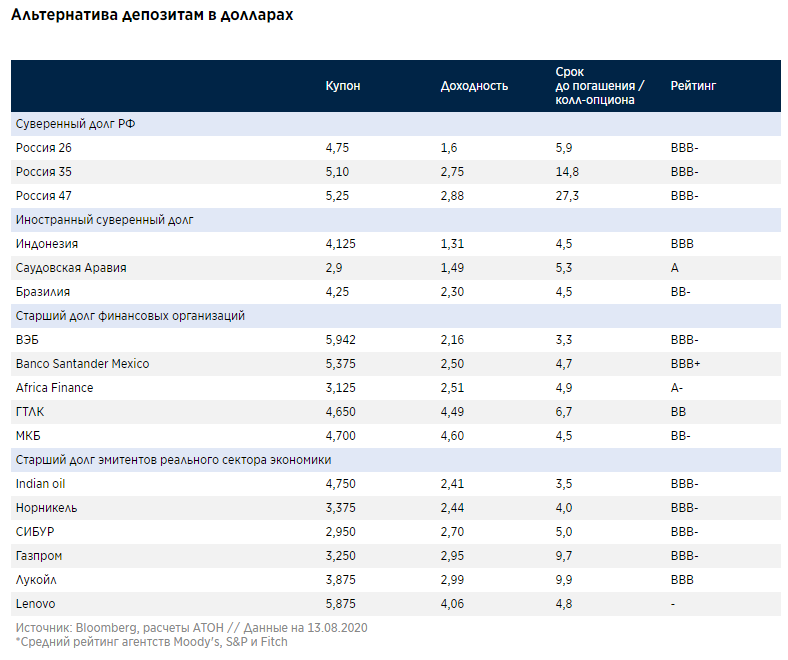

- Наличие ИИС предоставляет вам возможность зарабатывать на покупке всевозможных финансовых инструментов: акций, облигаций, фьючерсов, опционов, паев и валюты.

- Чтобы получить дополнительный доход, вам вовсе необязательно покупать какие-либо финансовые инструменты. Вы вполне можете ограничить свою инвестиционную активность внесением денег на индивидуальный инвестиционный счет и получением с них налогового вычета 13%.

Сравнение с депозитом

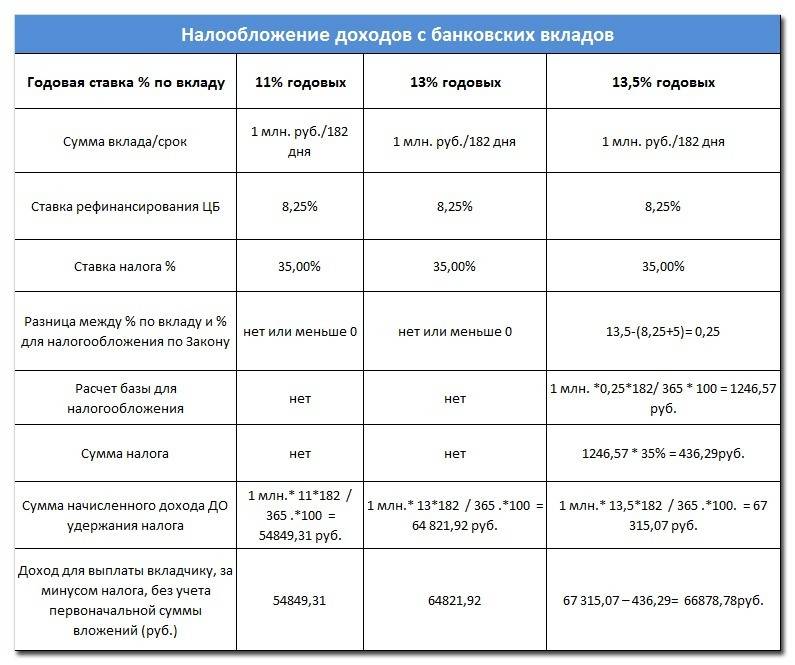

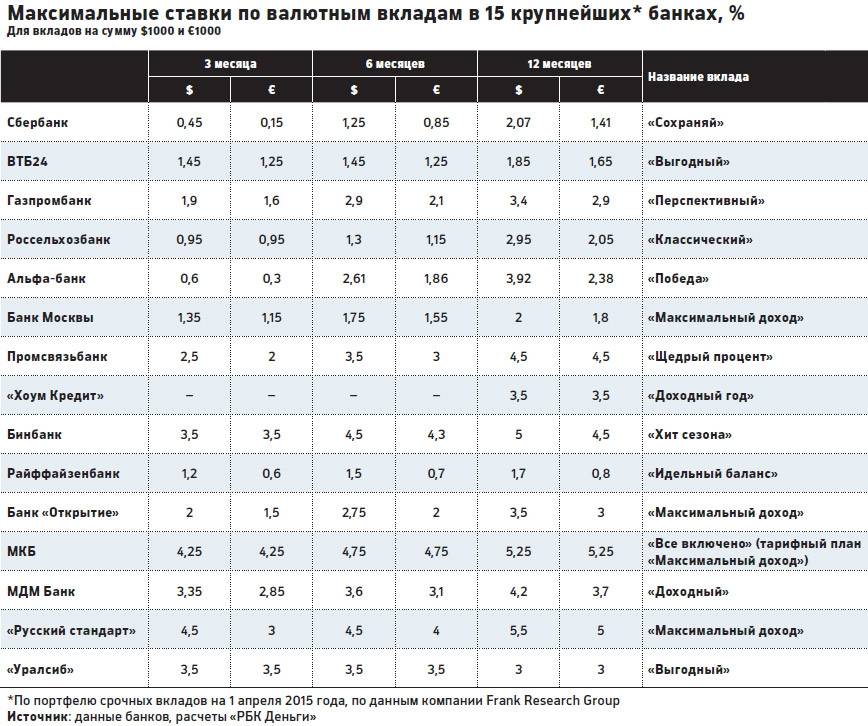

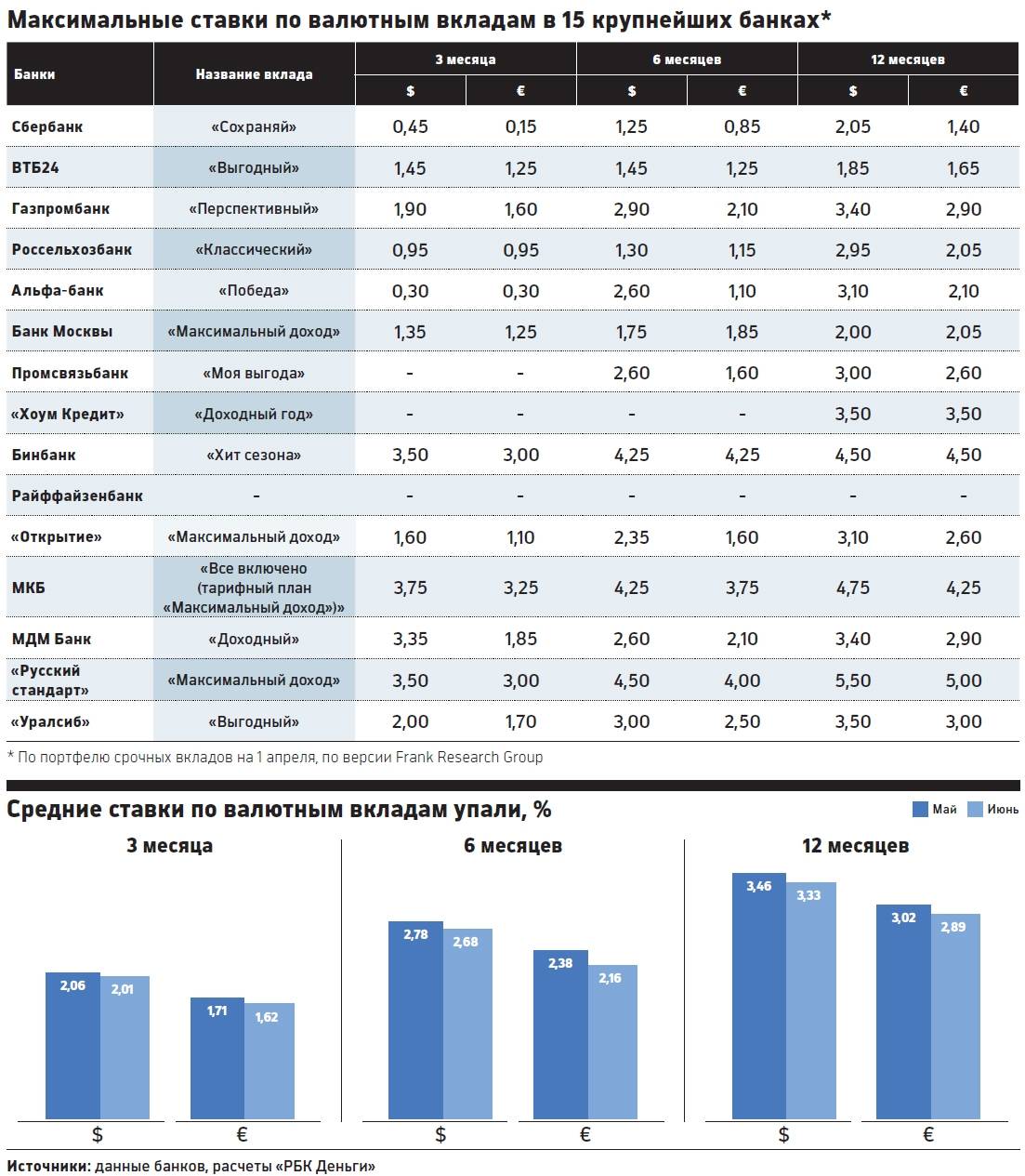

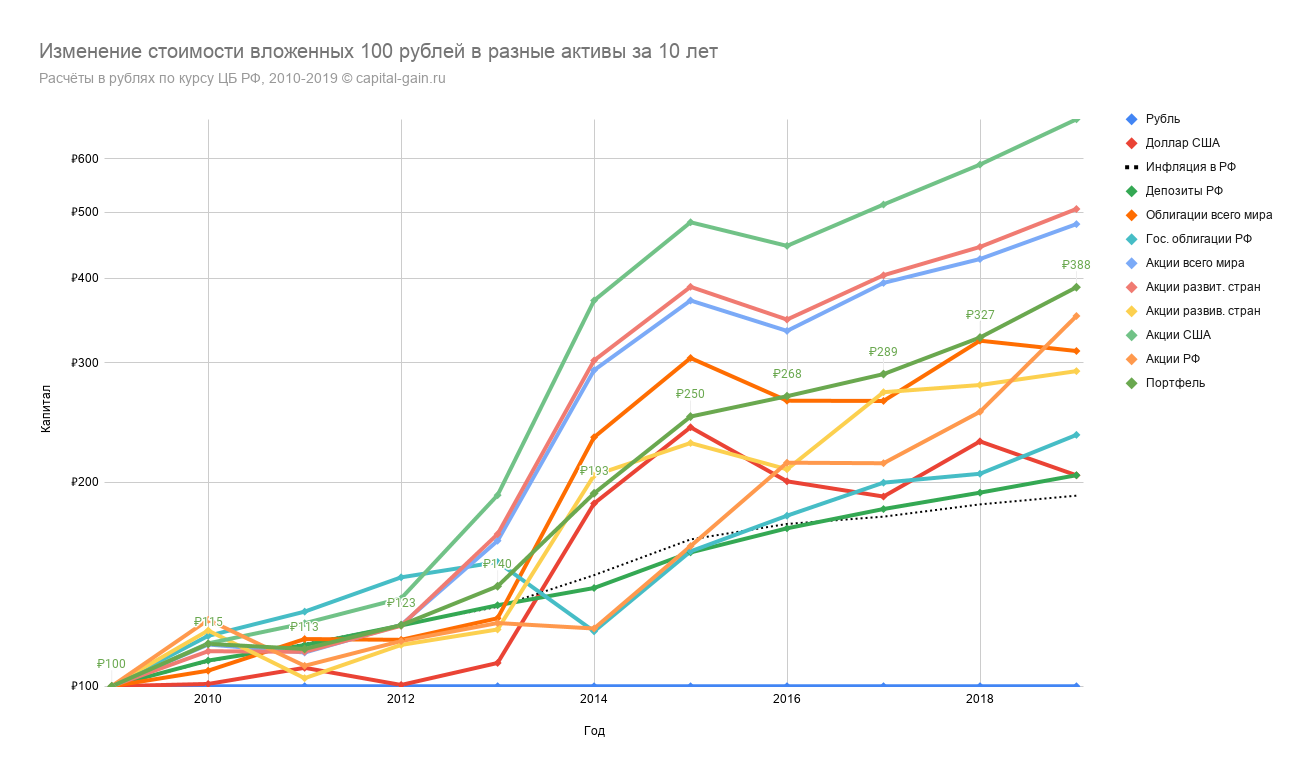

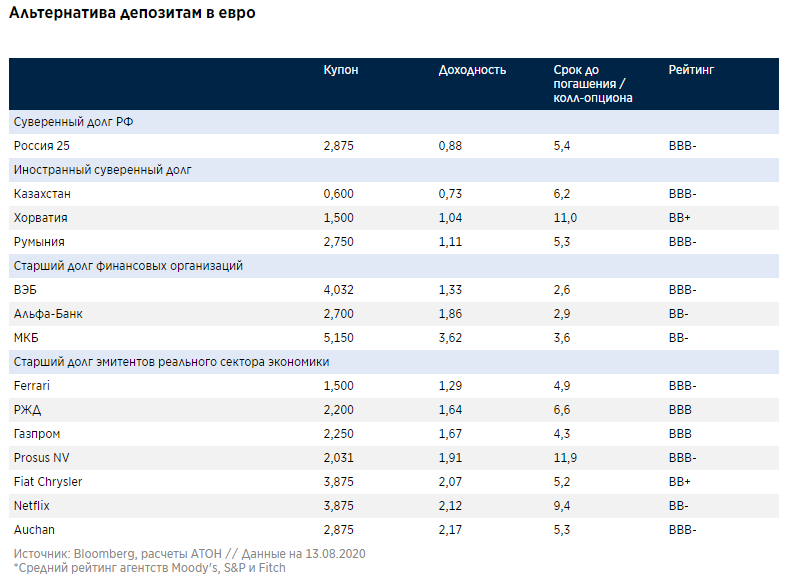

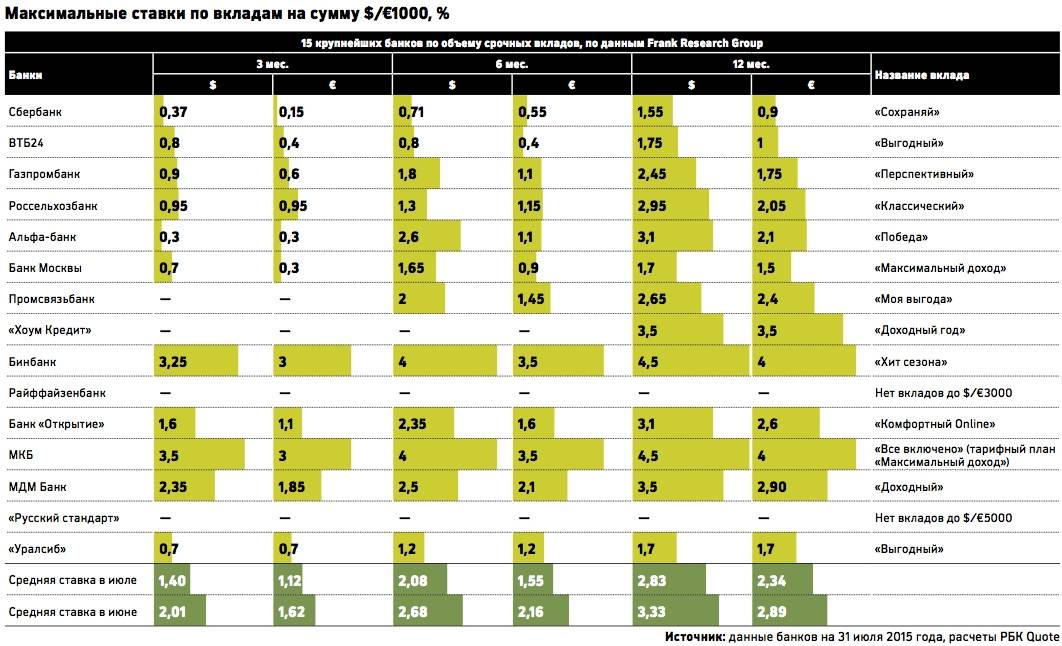

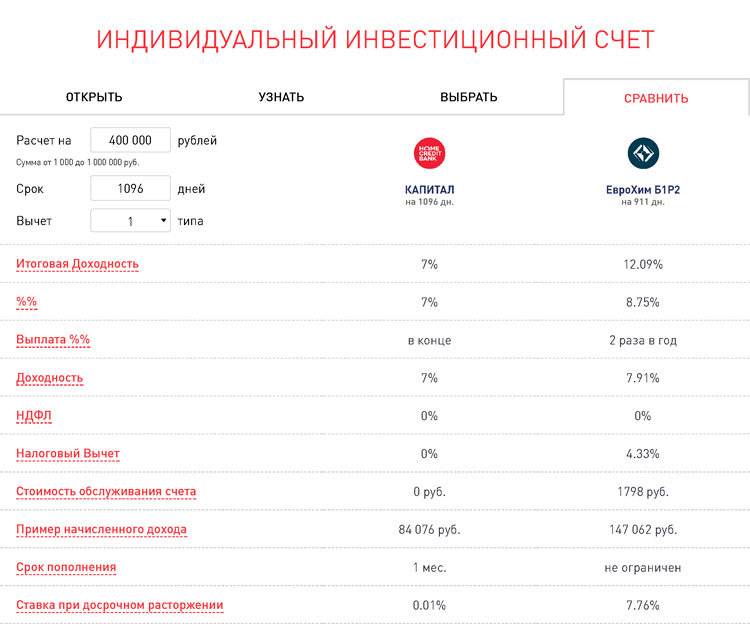

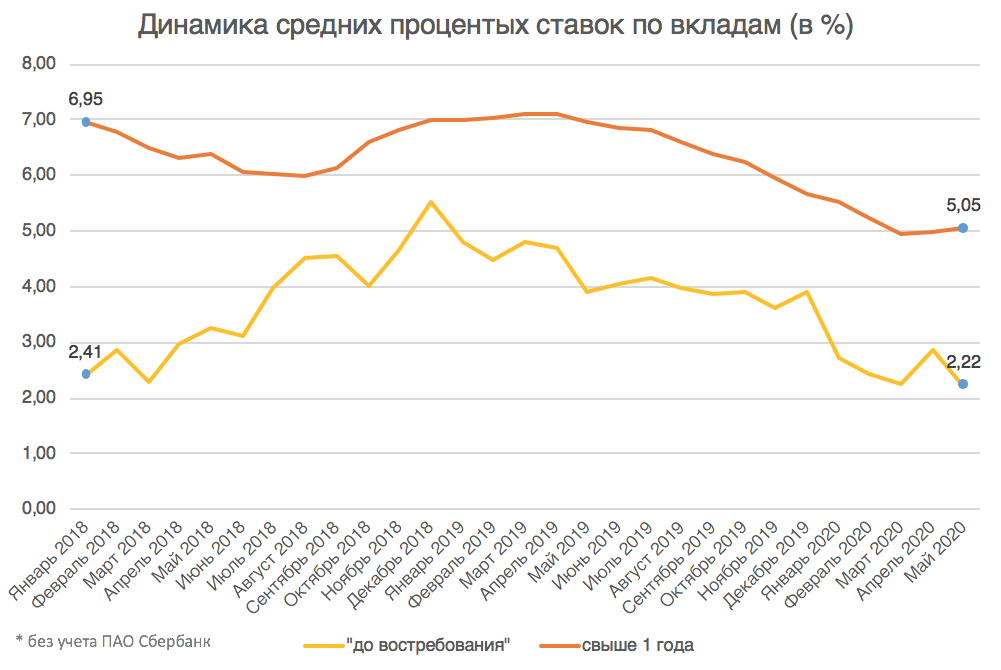

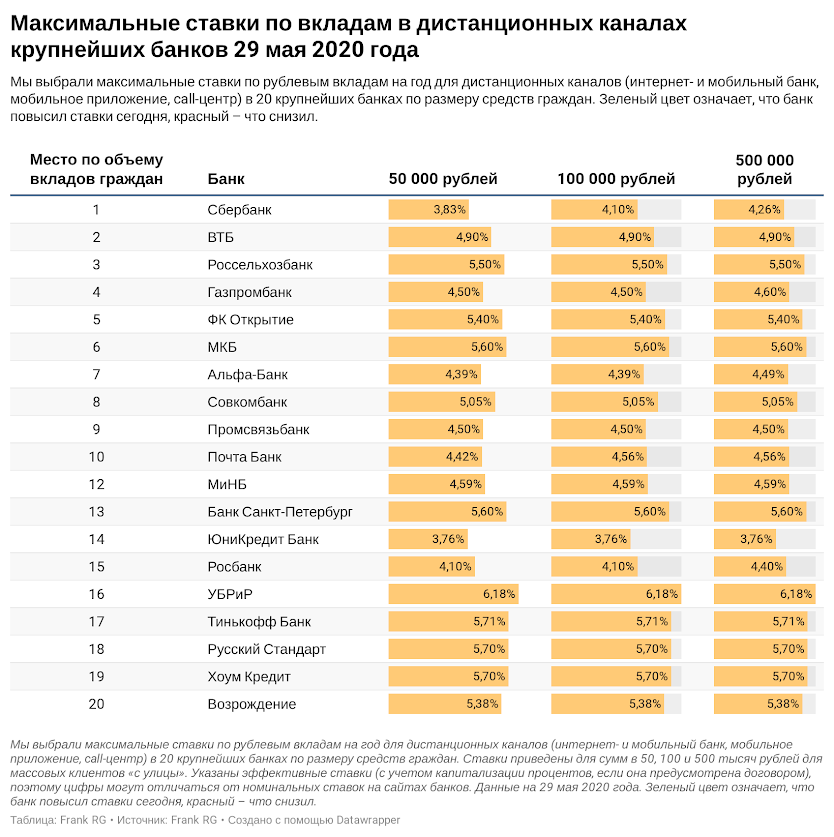

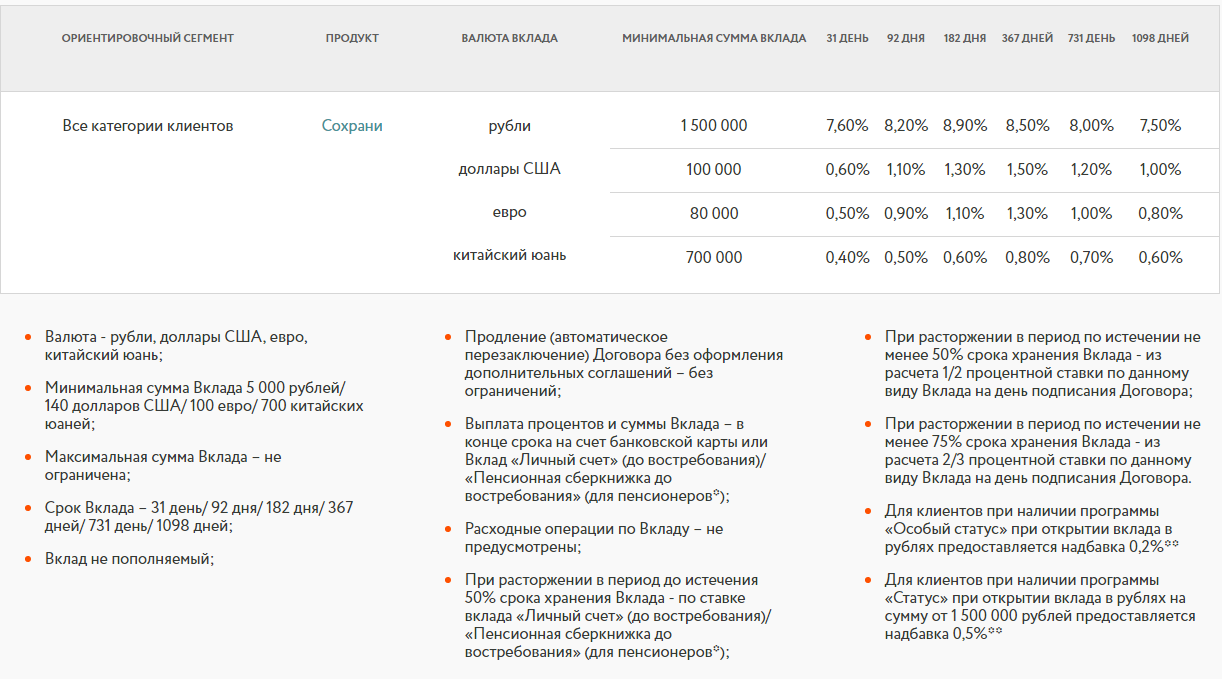

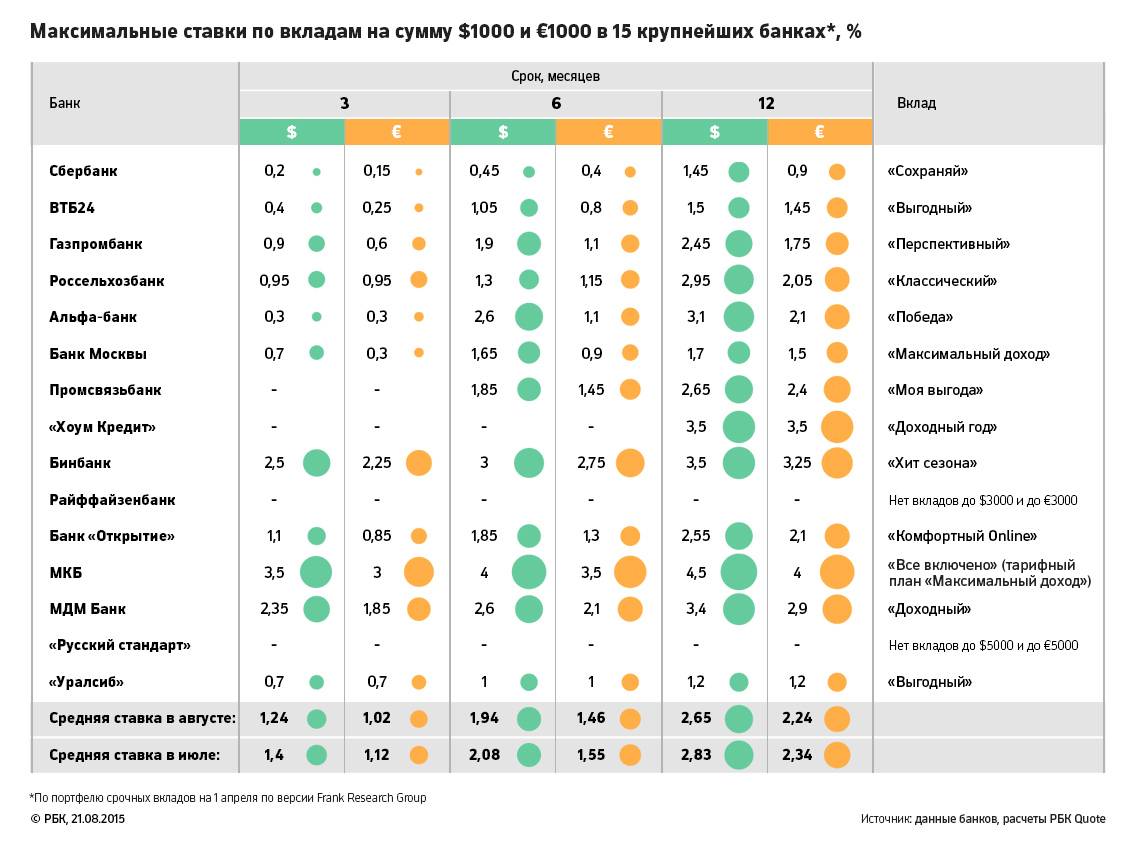

Во многом индивидуальный инвестиционный счет схож с классическим банковским депозитом. Однако, банки медленно, но уверенно продолжают снижать процентные ставки по вкладам, сокращая тем самым потенциальную доходность такой инвестиции. А учитывая, что дивиденды, полученные от депозита, еще и облагаются налогом, если ставка выше на 5% и более ставки ЦБ РФ, надеяться, что когда-либо пассивный доход станет основой вашего бюджета, не приходится. В свою очередь, ИИС полностью возвращают налоги и имеют в разы большую доходность, нежели аналогичные вклады в банках. Для большей наглядности разницы между классическим депозитом и ИИС я свел два этих инвестиционных инструмента в единую таблицу:

| Депозит | Индивидуальный инвестиционный счет | |

|---|---|---|

| Срок | От 1 месяца до нескольких лет | От 3 лет |

| Доходность | Даже 5% годовых дают далеко не все банки | Не фиксируется, в среднем можно рассчитывать 5-8% в год + 13% с вычета |

| Риски | Минимальны. АСВ вернёт суммы до 1 400 000 рублей. С 10.2020 г. повышен лимит страховки до 10 млн руб. на срок до 3-х месяцев (касается полученной суммы от продажи квартир, наследства) | ИИС не застрахован в АСВ |

| Ограничения по сумме вклада | Отсутствуют | Не более 1 000 000 рублей в год |

| Налоги | 13%, если ставка больше чем на 5% ставки ЦБ | 0, Если используем ИИС тип Б |

Ощутимые плюсы ИИС

Чтобы вам было легче решить, стоит ли вам открывать индивидуальный инвестиционный счет или лучше ограничиться банальным банковским депозитом, давайте рассмотрим преимущества индивидуального инвестиционного счета:

- Вы получаете налоговый вычет. Каждый владелец ИИС имеет право не платить налоги в государственную казну. Точнее, уплаченные налоги возвращаются ему назад через налоговую службу. Было бы идеально, если сумма налогов автоматически переводилась на счёт вклада, однако, система таким образом работать не может: придется уплатить налоги, а затем их вернуть. Для возврата вам нужно будет представить налоговой службе справку с места работы, где будет прописана сумма уплаченных налогов за конкретный период. Такая схема подходит тем, кто получает официальную (белую) зарплату. Что же касается безработных и фрилансеров, в их случае вычет производится с налогов с дохода.

- Все доходы освобождаются от налогов. Активным инвесторам предоставляется второй вариант льготного инвестирования – все доходы по ИИС не облагаются налогами.

- Риски защищены. Ни для кого не секрет, что любые инвестиции – это всегда риск. Однако открытие ИИС страхует вас если не от потери всего дохода, то как минимум от той части, которая уходит на уплату налогов. Выбирая консервативную стратегию инвестирования, вкладывая деньги только в государственные или корпоративные облигации, вы минимизируете вероятность потери прибыли и тем самым защищаете активы от инфляции.

Застрахованы ли инвестиционные вклады государством

Мы уже привыкли, что государство заботится о денежных средствах физлиц, размещенных на банковских депозитах, страхуя их на случай отзыва лицензии у кредитной организации, в которой размещены деньги вкладчиков. На сегодняшний день страховая сумма определена в размере 1,4 млн руб.

Однако инвестиционные вклады — продукт, который несколько отличается от обычных банковских депозитов, совмещая в себе срочный вклад и долю в ПИФе. Поэтому у многих потенциальных инвесторов возникает вопрос: «А распространяется ли на него закон о страховании вкладов?».

К сожалению, у таких банковских продуктов застрахована государством только та часть денег вкладчика, которая размещена непосредственно на срочном депозите. Всё остальное — это риски самого инвестора.

Какие существуют риски для вкладчиков и как их избежать

Любые инвестиции, целью которых служит прибыль, сопряжены с различными рисками. Инвестиционные вклады не исключение.

Они подвергаются рискам:

- получения убытка по Фонду, в котором куплен пай;

- закрытие Управляющей компании;

- отзыва лицензии у кредитной организации, где открыт депозит.

Чтобы вкладчику снизить рисковость такого инвестирования, следует:

- убедиться в надёжности банка-партнера, проверив его по всем базам на сайте ЦБ РФ;

- определять для инвестиций крупный, известный банк, желательно с госучастием;

- выбирать инвестиционные вклады без премии за риск. По их условиям клиент получит в конце срока всю сумму своих вложений независимо от ситуации на фондовом рынке;

- выбирать из предложенных ПИФов (если банк предлагает несколько Фондов) те, которые давно работают и имеют пусть небольшую, но стабильную прибыль.

Критерии выбора банка

Вклад с инвестиционным доходом более рискованный инструмент, чем простой банковский депозит. Надежным должен быть не только банк, где будут лежать деньги, но и управляющие компании, страховые фонды, которые отвечают за инвестиционную часть.

Критерии выбора банка и их партнеров для открытия вклада с инвестиционным доходом:

Надежность

Клиент должен проверить, входит ли банк в государственную систему страхования вкладов. Это можно сделать на официальном сайте Агентства по страхованию вкладов: https://www.asv.org.ru/insurance/banks_list/. Участие в программе гарантирует возврат денег с депозита в случае банкротства банка или отзыва лицензии.

Рейтинг банка.

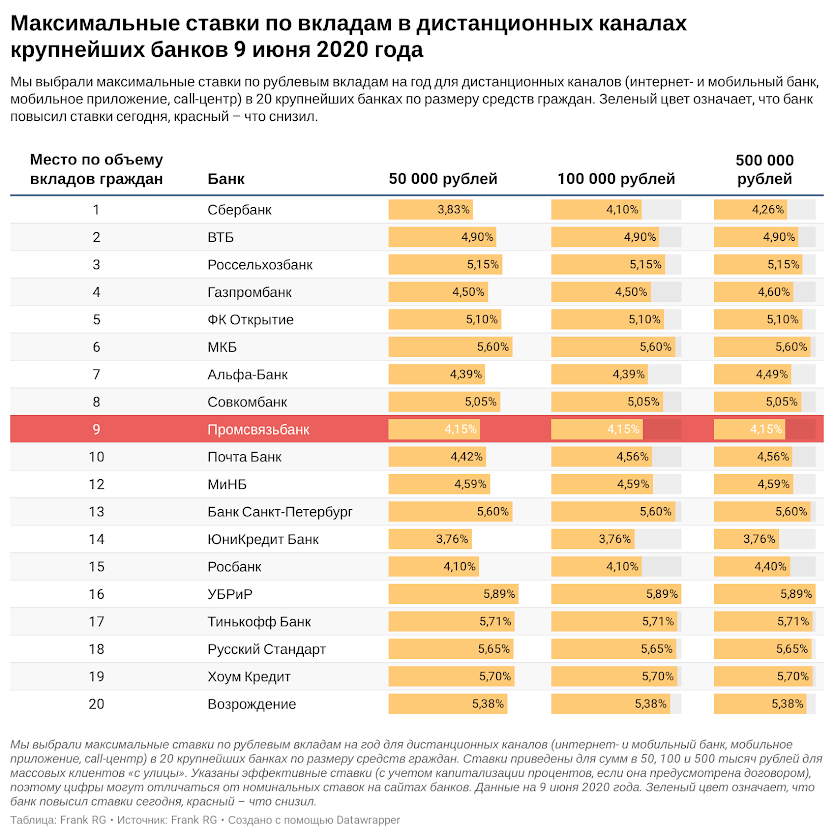

Открывать вклад лучше в крупном банке, который существует на рынке не один десяток лет. Международные и отечественные агентства присваивают финансовым организациям рейтинги с краткосрочным и долгосрочным прогнозами. Как правило, эту информацию можно найти на официальных сайтах банков.

На финансовом портале Банки.ру публикуются рейтинги по каждому банку от Moody’s и Эксперт РА. Кроме того, аналитики сайта на основе отчетности компаний составляют финансовый рейтинг. Клиенту в первую очередь стоит ориентироваться на банки из ТОП-20.

Рейтинг управляющей компании.

От выбора УК зависит доходность второй части вклада – инвестиционной. Деньги, собранные от вкладчиков, управляющие вкладывают в различные активы. Ценные бумаги обращаются на фондовой бирже. УК должна иметь лицензию на осуществление брокерской деятельности и доступ к торгам на бирже.

Наличие лицензии можно посмотреть на сайте Центробанка. На сайте Московской биржи есть список аккредитованных профессиональных участников.

Рейтинг управляющих компаний по объему средств в управлении размещен на финансовом портале Банки.ру. Ведущим рейтинговым агентством России является Эксперт РА. На его сайте можно познакомиться с актуальными данными рейтинга по каждой управляющей компании.

Для выбора УК и ПИФов по доходности, стоимости чистых активов, минимальным издержкам удобно пользоваться сайтом investfunds.ru.

Условия открытия вклада.

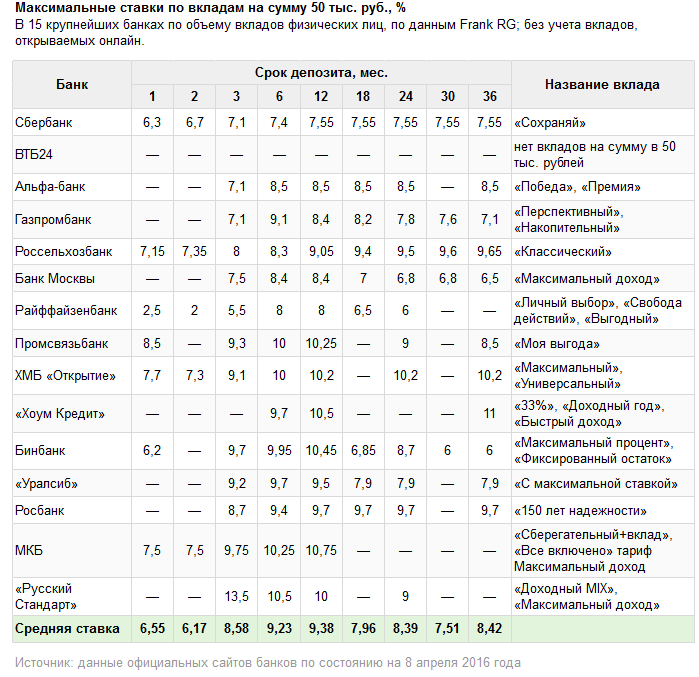

Условия по инвестиционным вкладам существенно отличаются в разных банках: процентная ставка по депозиту, минимальный порог входа, процентное распределение долей, срок и др. Поэтому стоит изучить несколько предложений, чтобы выбрать оптимальное.

Например, в банке Открытие по вкладу “Открытый” в качестве инвестиционного продукта предлагают купить полисы ИСЖ, НСЖ, заключить договор ДУ с различными стратегиями инвестирования. Минимальный порог от 50 000 руб. Максимальная ставка по депозитной части – 7,7 % годовых(2020 год).

Комбинированные вклады против обычных с отдельным открытием ИИС

Для начала стоит заострить внимание, что независимо от выбранного банка условия открытия и получения вычета по ИИС остаются едиными: минимальный срок взноса 3 года, максимальная сумма ежегодного взноса до 1 млн р., и пополнение возможно только в рублях. При желании купить акции зарубежных компаний обмен валюты производится непосредственно на ИИС

При желании купить акции зарубежных компаний обмен валюты производится непосредственно на ИИС.

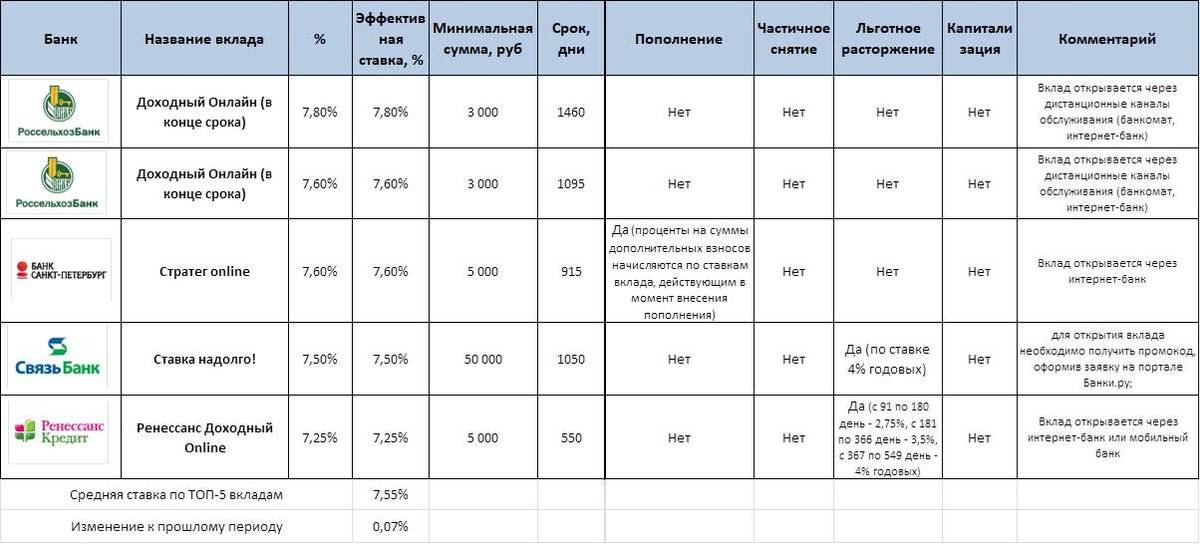

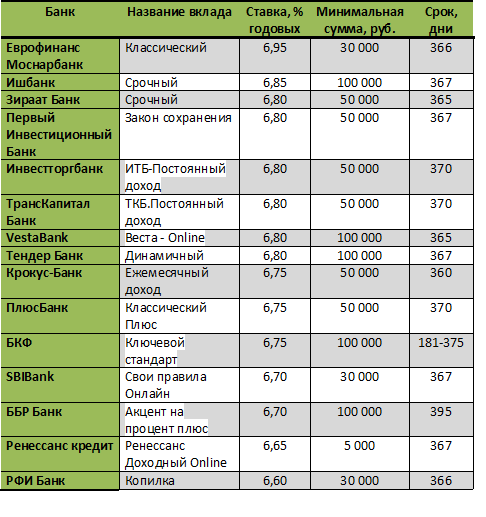

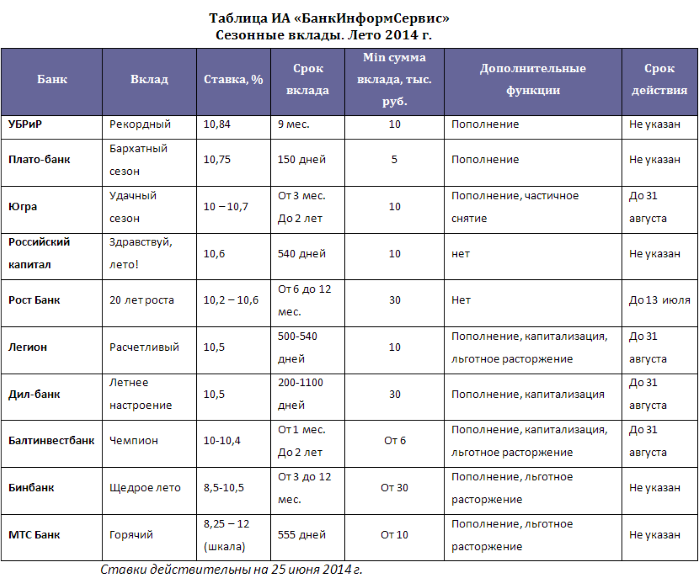

Чтобы увидеть реальную выгоду от использования комбинированных счетов, стоит рассмотреть реальные предложения по обычным вкладам и с открытием ИИС в нескольких крупных банках страны.

| Банк | Обычный вклад | Вклад + ИИС |

|---|---|---|

| Газпромбанк | «Копить»:

| «Двойной доход»:

|

| Альфа-Банк | «Альфа-Вклад»:

| «Умный плюс»:

|

Как видим, основная ставка по обычным депозитам незначительно меньше, чем по вкладам с ИИС. Конечно, даже по обычным вкладам можно повысить ставку до максимума, которая практически будет соответствовать уровню ставки вклада с открытием ИИС, но при этом банк устанавливает множество дополнительных требований. Что же касается вкладов с ИИС, они, на первый взгляд, выгоднее обычных вкладов – тем более размер инвестиционного дохода может достигать 30% за 3 года действия ИИС.

Однако, стоит понимать, что по инвестициям не гарантирован доход, а размер вклада должен соответствовать размеру перечисленных средств на ИИС, что серьезно снижает сумму, на которую будет начислен гарантированный процент по вкладу. Следовательно, выгодность такого вклада довольно сложно рассчитать при условии отсутствия гарантий по получению прибыли от инвестиций.

Как открыть инвестиционный вклад — пошаговая инструкция

Процедура открытия инвестиционного вклада немногим отличается от размещения денег на обычный срочный депозит. Однако некоторые отличая всё же есть.

Открыть инвестиционный вклад — несложно

Открыть инвестиционный вклад — несложно

Чтобы не запутаться в них, быстро и правильно открыть счёт, я подготовила для моих читателей небольшое пошаговое руководство.

Шаг 1. Выбираем банк и заключаем договор

Перво-наперво, нужно выбрать кредитную организацию. Быстрее и проще всего делать это с помощью сервисов на специализированных сайтах. Например, таких, как sravni.ru и banki.ru.

Пользоваться подбощиком на этих ресурсах несложно: достаточно в отведенные поля формы ввести основные параметры продукта и через пару секунд все предложения предстанут перед вами в виде таблицы.

Выбирайте наиболее понравившиеся, помечайте их галочкой и отправляйте в сравнение. Так вы из множества банков и их депозитных предложений выберите то, что наилучшим образом устроит именно вас.

Шаг 2. Покупаем паи инвестиционного фонда (ПИФ)

Купить инвестиционный пай клиент может только в той Управляющей компании, которую предложит банк. Как правило, это компания открыта самим финучреждением.

Например, у Россельхозбанка — это ООО «РСХБ Управление Активами», у Райффазенбанка — УК «Райффазен Капитал» и т.д. Некоторые банки, например Ситибанк, предлагают своим вкладчикам на выбор паевые инвестфонды нескольких сторонних УК.

Все ПИФы в рамках инвестиционного депозита относятся к категории «открытые», то есть фонды, в которых покупку-продажу долей можно совершать в любое время.

Для совершения покупки необходимо обратиться в УК и заполнить следующие документы:

- Анкету.

- Заявление на приобретение пая.

- Заявление на открытие счета в реестре.

Оплата производится путем перевода денежных средств с банковского счёта клиента. Сумма, потраченная на приобретение доли в фонде, должна быть равной сумме, которую клиент планирует разместить на срочный депозит.

Шаг 3. Вносим деньги на депозит

После оплаты установленной условиями суммы, нужно посетить отделение кредитной организации и внести необходимое количество денежных средств на счёт инвестиционного вклада.

При себе следует иметь:

- паспорт;

- ИНН (не все банки требуют);

- документ, подтверждающий факт оплаты пая (дата должна соответствовать дате заключения депозитного договора).

После внесения денег (со счета безналично или наличными в кассу учреждения) договор считается заключенным, а вклад — открытым.

Преимущества, недостатки и риски

Подобно любым вложениям у инвестиционных вкладов имеются как положительные, так и отрицательные стороны. Выбор целесообразности подобных инвестиций всегда остается за клиентом. Только вкладчик может решить насколько для него интересны и выгодны такие инвестиции.

Плюсы подобных банковских продуктов.

- После окончания срока вклада клиент получает гарантированную часть прибыли, которую формирует депозитная часть.

- При грамотной и профессиональной работе управляющей компании выбранного ПИФа будет получена прибыль, которая может значительно превысить проценты, начисленные со вклада.

- Чтобы открыть инвестиционный банковский вклад, не нужно быть экспертом по финансовым рынкам. Для этого необходим лишь паспорт, заявление и деньги.

- В любой время вкладчик имеет право возвратить инвестированные денежные средства. Банк и ПИФ не могут отказать клиенту в этом требовании.

Недостатки и потенциальные риски.

- Присутствие кредитного фактора. Ели банк окажется неплатежеспособным и потеряет лицензию, то вкладчик частично потеряет инвестированные средства.

- При досрочном снятии денег банк не станет оплачивать клиенту начисленные к этому моменту проценты.

- Фактор рыночной нестабильности. На фондовом рынке может сложиться ситуация, при которой купленные акции будут не расти, а падать в цене. Значит это негативно скажется на потенциальной прибыльности инвестиционного вклада. В худшем случае есть риск лишиться средств, инвестированных в ПИФ.

- Краткосрочность подобных банковских инструментов. Обычно в договоре фигурирует срок до 12 месяцев.

- Подобный вклад не может быть пополнен и не имеет капитализации процентов.

- В случае получения дохода по дополнительной инвестиционной части с него взимается налог 13%.

Как правильно открыть

Процесс открытия инвестиционных вкладов практически не имеет отличий от той же процедуры, совершаемой для обычного банковского депозита.

Основные трудности для инвестора лежат в плоскости подбора оптимального финансового продукта. Необходимо определиться с банком и сроком вложения.

Всем новичкам мы не рекомендуем полагаться на удачу и действовать наобум. Правильнее основывать свой выбор на информации, полученной в ходе консультации с профессиональным финансистом или аналитиком.

Открытие инвестиционного вклада подразумевает под собой прохождение нескольких последовательных этапов.

Выбор банка и управляющей компании. Последняя во всех случаях является структурным подразделением выбранного банковского учреждения

Следует обращать внимание на наличие у него опыта по открытию подобных вкладов. Мы не рекомендуем работать с недавно открывшимися финансовыми организациями – это будет чревато дополнительными рисками

Кроме того, следует выделить достаточное количество времени на анализ условий по вкладу. Прежде всего нас интересует его сумма, отношение депозита к сумме паев, активы ПИФа.

Приобретение паев в ПИФе. Именно этот шаг определяет итоговое получение прибыли по договору. Ошибка может обернуться финансовыми потерями. Спросите совета у сотрудника управляющей компании, но окончательное решение принимайте сами.

Открытие банковского вклада. Это потребует заключение соответствующего договора. Процедура стандартная и не вызовет у вкладчика каких-либо сложностей.

Передача уполномоченному сотруднику банка документов, которые подтверждают приобретение паев.

Внесение денег на банковский счет. В настоящее время банки принимают как наличную оплату через кассу, так и безналичные переводы, в том числе совершенные посредством интернета.

После внесения денег на счет инвестиционного вклада, он признается открытым. Конкретное число будет указано в заключенном контракте.

Новости раздела

Ирина Афанасьева, «Открытие Брокер»: «Два месяца назад рисков было больше»

30 апреля 2020 10:45

Средняя доходность инвестиционных продуктов группы «Открытие» за 2019 год в 2-3 раза превысила ставки по вкладам

05 марта 2020 08:33

Михаил Задорнов: «НПФ «Открытие» показал лучшие показатели по инвестированию среди крупнейших пенсионных фондов России»

20 февраля 2020 17:41

Объем средств под управлением Private Banking ВТБ превысил 2 трлн рублей

17 февраля 2020 19:09

ВТБ стал лидером по объемам привлечения в ПИФы по итогам января

13 февраля 2020 12:15

Секреты инвестирования

29 января 2020 09:01

Уникальный подарок на Новый год

19 декабря 2019 10:00

Выбирая банк, стоит присмотреться к тем, кто учитывает предпочтения клиентов

11 декабря 2019 10:47

Доходность инвестиционных продуктов клиентов группы «Открытие» в два-три раза превысила ставки по вкладам

13 ноября 2019 14:44

«Открытие Брокер» платит начинающим инвесторам кэшбек в размере до 30%

03 октября 2019 13:35

Окно возможностей для инвестора откроет региональное агентство по привлечению инвестиций

27 августа 2019 16:19

Передовое сельхозпредприятие региона запускает собственную котельную

14 июня 2019 12:07

Комиссия ТОСЭР Тольятти одобрила заявки двух новых резидентов

06 июня 2019 08:50

Венчурный фонд Самарской области запускает акселератор для стартапов ранних стадий

23 мая 2019 17:49

В технопарке «Жигулевская долина» пройдет стартап-сессия с экспертами из США

23 мая 2019 12:58

Участники программы лояльности «O.InveStore!» смогут подписаться на «ИнвестИдеи.ру»

18 апреля 2019 17:11

ТОСЭР «Тольятти» пополнилась двумя новыми резидентами

13 апреля 2019 16:47

«Открытие Брокер» приглашает начинающих инвесторов поучаствовать в конкурсе «Инвест Триал»

11 апреля 2019 15:21

ФРИИ и Венчурный фонд Самарской области вложились в стартап по диагностированию рака

27 декабря 2018 10:33

Дело о пропаже почти 2 млрд руб. владельца ТЦ «Вива Лэнд» с брокерских счетов отправлено на пересмотр

07 декабря 2018 09:41

Цены растут, ипотека дорожает: во что инвестировать

28 ноября 2018 09:00

Владельцам индивидуальных инвестиционных счетов, открытых в 2015 году, пора выбирать тип налогового вычета

22 ноября 2018 15:41

Индивидуальные инвестсчета — разумная альтернатива вкладам

20 ноября 2018 15:42

«Открытие Брокер» представил премиальный сервис «Advisory»

26 октября 2018 11:21

Специалисты фондового рынка помогут выбрать акции

25 октября 2018 17:09

Компания «Открытие Брокер» представила авторскую торговую стратегию

24 октября 2018 17:13

«Открытие Брокер» рассказал о прибыльных инвестициях IV квартала 2018 года

23 октября 2018 13:50

Самарским инвесторам доступны зарубежные рынки

12 октября 2018 15:24

Резидент «Жигулевской долины» LARTE Design создает тюнинг для авто премиум-класса по последней моде

12 октября 2018 09:53

Мобильное приложение «Открытие Брокер» теперь на Android

11 октября 2018 11:26

В Самарской области растёт число владельцев индивидуальных инвестиционных счетов

27 сентября 2018 13:44

На финансовый рынок пришли инвесторы

26 сентября 2018 16:22

Все новости

Стоит ли его открывать

Чаще всего к инвестиционным вкладам прибегают те люди, которых не устраивает низкая доходность по классическим банковским депозитам. При этом они должны с пониманием относиться к существующим рискам.

Кроме того, рассматриваемый финансовый продукт подходит начинающим инвесторам. Речь идет о том этапе, когда человек активно интересуется и изучает фондовый рынок, но при этом не имеет достаточных знаний или навыков для самостоятельной торговли.

Для консервативного вкладчика, не приемлющего инвестиционные риски, мы не рекомендуем рассматривать подобные вклады. Также их не следует открывать на последние сбережения.

Застрахованы ли инвестиционные вклады

Говоря об инвестиционном вкладе, мы рассматриваем единый продукт, состоящий из стандартного депозита и инвестиций. При этом мы понимаем, что в Российской Федерации существует эффективная система страхования банковских вкладах. Но страхуется ли рассматриваемый специфический финансовый продукт?

Условия действующей системы страхования вкладов позволяют в каждом конкретном случае давать гарантии вкладчикам на сумму не превышающую 1,4 миллиона рублей. Если у банка отзовут лицензию, то его клиенты гарантировано получат свои деньги с начисленными процентами.

Если сумма по депозиту превышает 1,4 миллиона, то оставшаяся часть может быть возвращена посредством судебного иска.

Депозитная составляющая часть инвестиционного вклада точно также подлежит страхованию со стороны указанной системы. Таким образом, если вложение будет убыточным, то эта его часть подлежит возврату вкладчику.

Однако это не означает, что кто-то будет возвращать деньги, направленные на покупку паев в ПИФе. Если вложение будет убыточным, то вкладчик просто потеряет их. Другими словами, все, что связано с инвестиционной частью не подлежит страхованию и является исключительными рисками самого клиента.

Чем вклад с инвестиционным доходом отличается от обычного депозита?

Механизм работы инвестиционного счета:

- Клиент хранит определенную сумму денег (банк устанавливает минимальный размер) на срочном депозите. Срок от полугода до двух лет. Процентная ставка устанавливается на 1 – 2 пункта выше, чем по обычному вкладу. Но для ее получения необходимо выполнить условия по инвестиционной части договора. Депозит не предусматривает пополнения и частичного снятия денег. В случае досрочного закрытия счета, банк начисляет минимальный процент, как для вклада “До востребования”.

- Банк устанавливает минимальную долю депозитной части в общей сумме инвестиционного вклада. Оставшуюся долю средств клиент вкладывает в выбранный инвестиционный продукт из списка, предложенного банком. Он не участвует в покупке ценных бумаг на фондовой бирже. Бразды управления находятся полностью в руках управляющей компании (УК).

- Договор на открытие инвестиционного вклада составляется только после того, как клиент документально подтвердит вложение денег в инвестиционные продукты банка. Сделать это надо в течение 5 – 7 дней.

Как это работает на примере. Клиент имеет 1 млн рублей. Он решил открыть вклад с инвестиционным доходом. Определил, что 50 % положит на депозит, а на оставшиеся 50 % купит паи ПИФа. Банк установил повышенный процент по вкладу в 7,5 % годовых. Варианты развития событий:

Вариант 1. По итогам года доходность по инвестиционной части составила 15 %. Клиент получил:

Доходность всего вклада составила: 11,25 %

Вариант 2. По итогам года управляющие ПИФом получили убыток по инвестициям в 15 %. Клиенту вернули:

Доходность всего вклада составила: – 3,75 %.

Главное отличие инвестиционного вклада от банковского депозита – это то, что доходность по инвестиционной части никто не гарантирует. Она зависит от множества факторов: профессионализма управляющей компании, ситуации на фондовом рынке, внешней и внутренней политики государства и т. д. Клиент психологически должен быть готов, что он может потерять часть или все средства, вложенные в инвестиционный продукт.

Депозитная часть застрахована в Агентстве по страхованию вкладов. Поэтому даже в случае банкротства банка и отзыва у него лицензии вкладчику вернут деньги в сумме до 1,4 млн рублей. К сожалению, при негативном развитии событий с банком клиент потеряет деньги в инвестициях.

Сберегательный счет и ПИФы: как покупать и продавать ценные бумаги выгодно?

Многие кредитные организации предлагают своим клиентам открытие индивидуальных инвестиционных счетов (особый вид брокерского счета), прибыль по которым значительно превышает проценты по вкладам. Возможность их открытия сейчас предусмотрена во многих банковских мобильных приложениях. С помощью таких счетов клиент может торговать на бирже через банк или профессионального участника рынка ценных бумаг – брокера. То есть, пополняя инвестиционный счет, вы предоставляете в доверительное управление банку или брокеру деньги, которые он инвестирует в ценные бумаги.

Стоит обратить внимание на то, что, хотя многие брокеры функционируют совместно с кредитными организациями, а управляющие компании, которые занимаются управлением инвестиционными средствами, нередко являются дочерними организациями банков, осуществляемая ими инвестиционная деятельность с вашими денежными средствами не подлежит обязательному страхованию. Как и любой доход, выручка от инвестиций подлежит налогообложению

В целях стимулирования инвестиционной деятельности граждан государство установило налоговые льготы по НДФЛ для таких доходов, а именно налоговый вычет по двум моделям: первый – в размере 13% от вложенной суммы, но не более уплаченного НДФЛ и не больше 52 тыс. руб. в год; второй – освобождение дохода от инвестиций от 13-процентного налога. Таким образом, первая модель позволяет получить от государства налоговый вычет из уплаченного по другим доходам налога вне зависимости от успешности инвестиционной деятельности, а вторая более подходит для инвесторов, чья деятельность приносит значительный доход.

Как и любой доход, выручка от инвестиций подлежит налогообложению. В целях стимулирования инвестиционной деятельности граждан государство установило налоговые льготы по НДФЛ для таких доходов, а именно налоговый вычет по двум моделям: первый – в размере 13% от вложенной суммы, но не более уплаченного НДФЛ и не больше 52 тыс. руб. в год; второй – освобождение дохода от инвестиций от 13-процентного налога. Таким образом, первая модель позволяет получить от государства налоговый вычет из уплаченного по другим доходам налога вне зависимости от успешности инвестиционной деятельности, а вторая более подходит для инвесторов, чья деятельность приносит значительный доход.

Налоговые льготы предоставляются только плательщикам НДФЛ, т.е. работающим гражданам. Для их получения срок инвестирования должен составлять не менее трех лет, а максимальный размер взноса ограничен 1 млн руб. в год. Также нельзя забывать, что деньги на инвестиционных счетах не подлежат обязательному страхованию, а неэффективные решения, касающиеся купли-продажи ценных бумаг, могут привести к потере накоплений.

Получается, без специальных знаний о рынке ценных бумаг можно получить доход в размере 13% годовых лишь при помощи использования налоговой льготы. Такой способ инвестирования выгоднее открытия обычного вклада или простого брокерского счета, так как последний функционирует по тем же правилам, но не предусматривает налоговые льготы.

Кроме того, многие кредитные организации и брокеры предлагают уже готовые «пакетные» инвестиционные решения, с которыми можно ознакомиться на сайтах банков или в мобильном приложении. Их доходность может составлять 20–30% при покупке низкорисковых ценных бумаг, которые обычно выпускают государство или крупные организации, и от 40% при инвестировании в высокорисковые активы.

Топ банков с подобным предложением

Выбор банка и соответственно управляющей компании в случае с инвестиционным вкладом является залогом успеха или неудачи инвестиций. Поэтому к данному вопросу следует подходить максимально серьезно.

На сегодняшний день топ банков, предлагающих воспользоваться инвестиционными вкладами выглядит следующим образом:

- Газпромбанк;

- Альфа-Банк;

- ВТБ24;

- Росгосстрах Банк;

- Сбербанк;

- Россельхозбанк.

Мы намерено не пронумеровали приведенный список. Он представляет из себя перечень надежных банков, с которыми стоит иметь дело. Окончательное же решение остается за потенциальным вкладчиком.

Выводы: какой из вкладов банка самый выгодный сегодня?

По годовой ставке наиболее выгоден банковский склад «Открытый», который при учете надбавок помогает получить высокую прибыль. Максимальный порог — 7,8% годовых в рублях с учетом капитализации и надбавки в 2%, которая положена при оформлении договора на сумму более 50 000 руб. и на период в 1 год. Для получения высокого процента необходимо также подписать соглашение на приобретение инвестиционного продукта.

При отсутствии инвестиционного пакета «Надежный промо» или классический «Надежный». Варианты вкладов с возможностью свободного управления средствами подойдут для граждан, которым требуется снимать и пополнять сберегательные счета до окончания срока действия соглашения с банковской организацией.