Причины для отказа

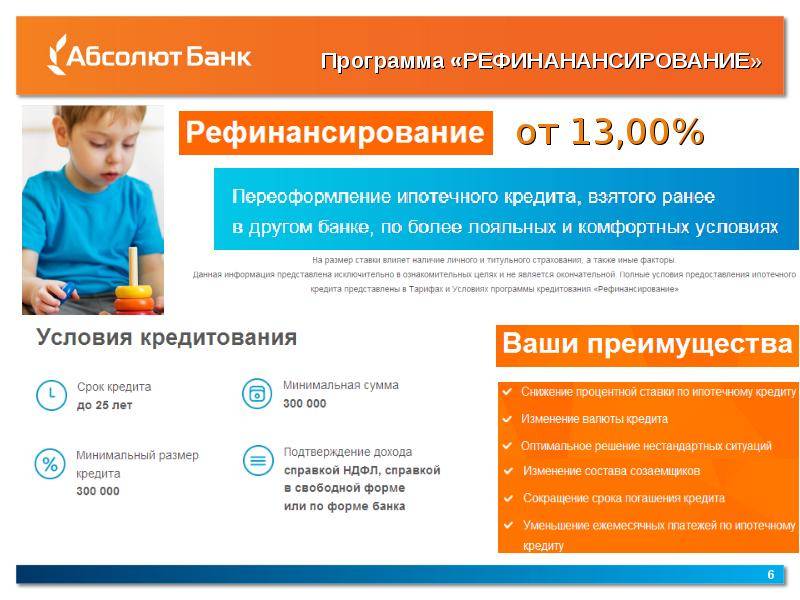

Абсолют Банк может отказать в рефинансировании, если заемщик не соответствует его требованиям. Например, если у клиента были частые просрочки по кредитам без уважительной причины либо до окончания выплаты займа осталось менее года.

Причины для отказа:

- низкий уровень платежеспособности клиента;

- плохая кредитная история;

- вынужденная реструктуризация займа в прошлом (например, в связи с понижением зарплаты);

- отказ основного кредитора в рефинансировании кредита.

Иногда клиенты и сами отказываются от идеи рефинансирования, если после подсчета ежемесячного кредитного платежа по новому займу выяснится, что разница не столь уж и значительна. Это может произойти, если банк добавит надбавки к процентной ставке, что сведет на нет, все попытки заемщика сэкономить на рефинансировании.

Что сделать, чтобы повысить шансы на одобрение?

Для получения позитивного ответа банка нужно подтвердить приличный уровень заработка, а также по возможности поступление на счет дополнительных средств. Например, если квартира сдается, то можно приложить копию договора аренды, квитанции о получении денег, если заемщик получает проценты от вклада – копию депозитного договора. Поможет также справка о доходах от работы по совместительству, а также гражданско-правовые договора (авторского заказа, выполнения работ и пр.).

Чтобы перекредитоваться на лучших условиях, стоит также рассмотреть и другие предложения на рынке. У нас вы можете ознакомиться с программами рефинансирования ипотеки от Сбербанка, ВТБ 24, Россельхозбанка, Уралсиба, Газпромбанка, Открытия, ДельтаКредита, Альфа-Банка, Возрождения и Райффайзенбанка.

Рефинансирование ипотеки может стать удачным решением для семьи, которая оформляла кредит по высоким кредитным ставкам. Если разница между ставками составляет хотя бы несколько процентных пунктов, то в Абсолют Банке можно найти выгодный вариант перекредитования с минимальными расходами на переоформление.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Военная ипотека

Кроме того, стоит внимательно изучить способы снижения процентной ставки. В числе последних может фигурировать подтверждение доходов именно справкой 2НДФЛ (а не по форме банка), больший первоначальный взнос, уменьшение срока кредита и так далее. Это позволит выявить продукты, наиболее подходящие исходя из индивидуальных требований получателя ссуды. Чаще всего подобные предложения имеют определенные ограничения – в частности, в отношении выбора объекта и/или параметров кредита. Однако выгода с финансовой точки зрения способна компенсировать возникающие в этой связи неудобства, обеспечивая востребованность такого рода займов.

В числе социальных проектов государства реализуются программы, направленные на улучшение жилищных условий отдельных категорий населения. Как правило, к таковым относятся работники бюджетных сфер и силовых структур, а также финансово уязвимые группы граждан и нуждающиеся в расширении жилого пространства. Каждый банк устанавливает собственные требования к ипотечным заемщикам. Основное из них – наличие дохода, достаточного для обслуживания ипотечного займа.

Чаще всего верхней и нижней планкой ограничивается возраст, а также устанавливается минимально необходимый рабочий стаж – общий (или за последние несколько лет) и на последнем месте.

В конце 2011 года мы взяли квартиру в ипотеку. Двухкомнатную, на окраине Москвы. Несмотря на опыт и доброжелательность сотрудников, они недоговаривают информацию, поэтому мне пришлось искать ответы на многие вопросы самой. Нам пришлось пойти на рефинансирование, и эта процедура далась нам не так просто. Хотя при заключении договора сотрудники заявили, что это вообще не проблема, и что процесс будет проходить моментально.

Сотрудники рассказывали нам с мужем по ипотеке все нюансы, прям как маленьким детям. А мы задавали и задавали много вопросов. Отсюда напрашивается один вывод: если вы готовы изучить все программы и проштудировать все вопросы, никаких подводных камней и скрытых сюрпризов не будет. Что мне нравится в Абсолют банке, так это качество сервиса.

Сотрудничаю с ним не первый год: раньше просто сделала карту, потом застраховала свою машину, а впоследствии решила обратиться за ипотекой именно сюда. Мне довелось иметь дело с компетентными специалистами, которые знают свою работу и любят ее. Но не понравился один момент: вопрос, почему банк не осуществляет снижения ставок процента по кредиту?

Я плачу по 13%, а новым клиентам банк предлагает по 11%. В то же время АИЖК (агентство ипотечного жилищного кредитования) предлагает мне помощь всего под 10%. Не понимают такую политику банка, неужели он не боится потерять всех своих клиентов? Абсолют банк – коммерческое финансовое заведение, оказывающее физическим и юридическим лицам широкий спектр разноплановых услуг и сервисов.

Это закрытое акционерное общество функционирует с 1993 года и оказывает населению обширный спектр услуг в различных сферах. Ипотека является лидирующим звеном специализации организации Абсолют банк, отзывы по ипотеке от частных лиц будут рассмотрены и изучены в рамках данного материала.

Отделения в России

Отделения Абсолют банка есть во всех регионах России, адрес любого можно узнать на официальном сайте в интернете, для общей информации некоторые представлены в таблице:

| Название | Адрес | Часы работы |

| Центральное отделение | Москва, Цветной бульвар, 18 | пн-чт: с 9 до 18; пт: с 9 до 17 |

| Омский Операционный офис | Омск, просп. Карла Маркса, 32 | пн-пт: с 9 до 20; сб: с 10 до 16 |

| Дополнительный офис Площадь 1905 года | Екатеринбург, просп. Ленина, 20 | пн-пт: с 9 до 20; сб: с 10 до 16 |

| Магнитогорский Операционный офис | Магнитогорск, просп. Карла Маркса, 126 | пн-пт: с 9 до 18 |

| Челябинский Операционный офис | Челябинск, ул. Кирова, 5-в | пн-пт: с 9 до 20; сб: с 9 до 16 |

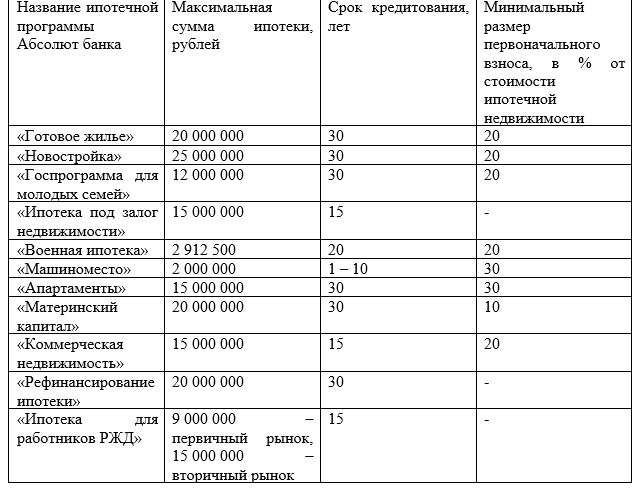

Виды ипотечного кредитования

Ипотечные предложения от Абсолют банка позволяют приобрести недвижимость любого вида. Для оформления займа на более хороших условиях есть специальные программы ипотечного кредитования, которые могут подстроиться под отдельные ситуации.

Ипотечный кредит на покупку недвижимости на вторичном рынке

Данный ипотечный кредит выдаётся в рублях, а его максимальная сумма составляет 20 миллионов. Срок выплаты кредита не может превышать 30 лет. Цель займа – покупка залоговой недвижимости. Минимальный годовой процент равняется 10%.

Ипотечное рефинансирование

Такую операцию в «Абсолют банке» можно произвести в рублях с минимальными процентами, составляющими 11% в год. Кредит может достигать до 20 миллионов рублей. Сроки выплаты до 30-ти лет. Первоначальный взнос не обязателен, поэтому эта сумма отсчитывается в 0%.

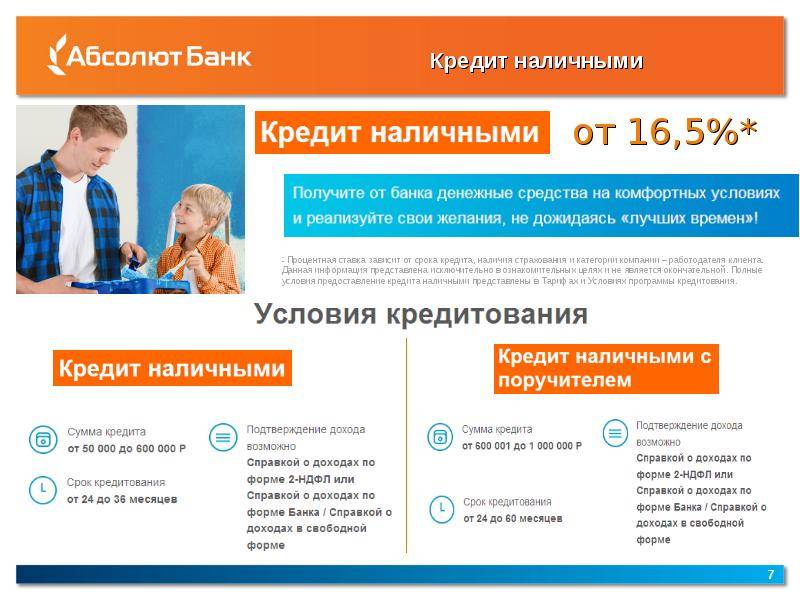

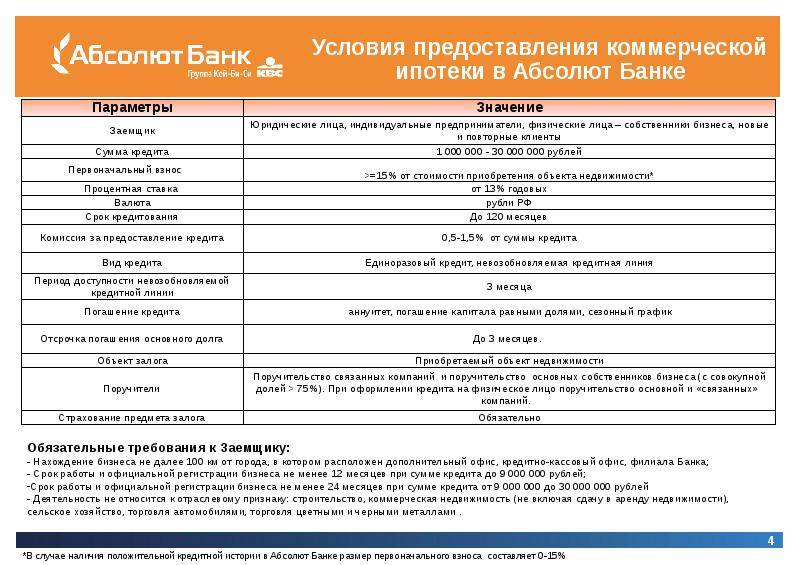

Ипотечное кредитование на покупку коммерческого помещения

Основная валюта для такой сделки в «Абсолют банке» это российский рубль. В других валютах никаких сделок и операций не проводят. Минимальная процентная ставка 11,5% за год.

Максимальный срок выплаты кредита составляет 10 лет. Цель кредитования указывается как коммерческая недвижимость, куда входит: офис, склад, торговый зал, гараж, цех по производству.

Первый взнос равен 30%, а максимальное значение кредита может быть 15 миллионов рублей.

Кредит для покупки недвижимости с первичного рынка

Ссуда отсчитывается исключительно в рублёвом эквиваленте, а ставка равняется 10-ти процентам в год. Максимальный срок соглашения может расти до 30-ти лет. Цель кредитования – залоговая недвижимость.

Также потребуется одноразовая предоплата в размере 15% от суммы кредита.

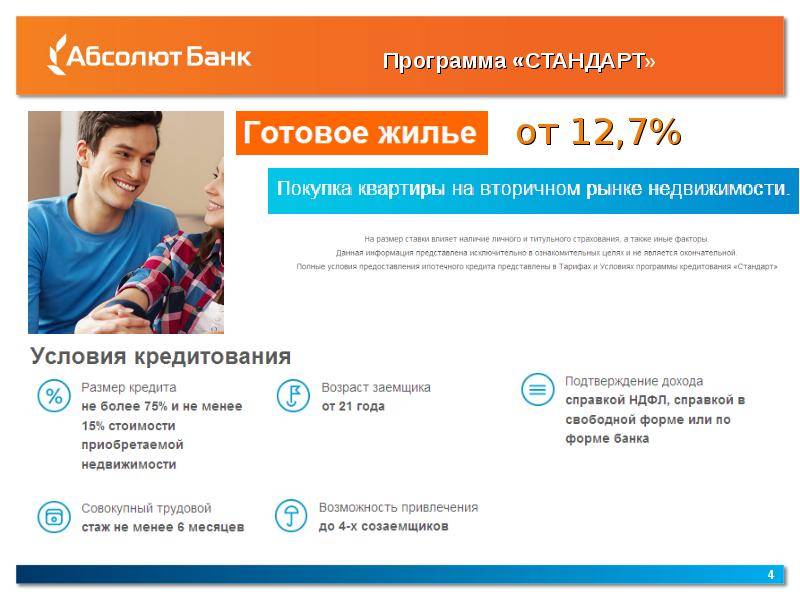

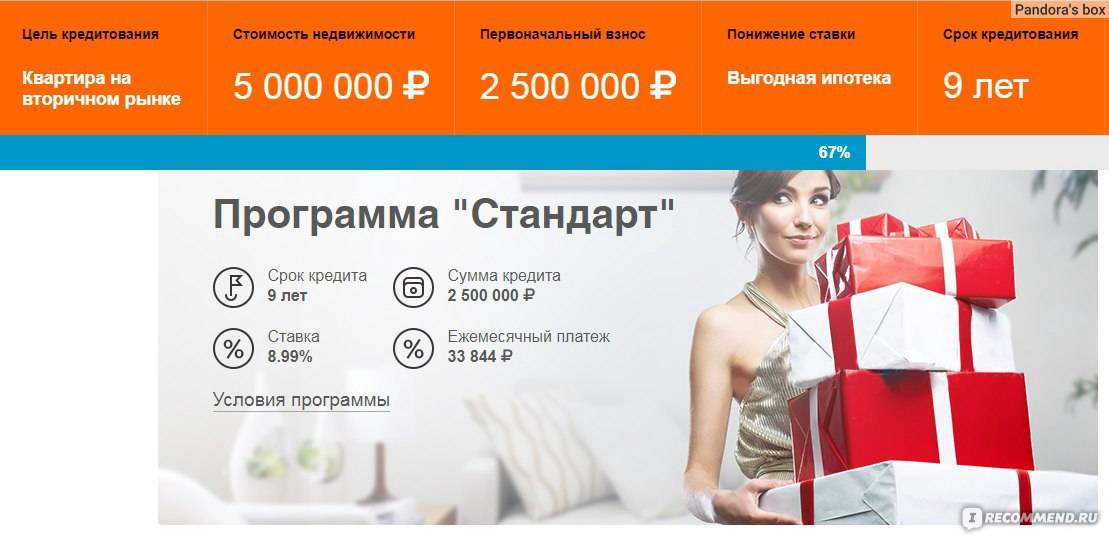

Программа «Стандарт»

Эта программа «Абсолют банка» представляет собой классическую ссуду на 20 миллионов рублей. Годовой процент при этом достигает 11%. Срок выплаты до 30 лет.

Приобретение квартиры в районе новостроек, а соглашение может основываться на заключении договора о долевом участии. Первоначальный взнос равняется 15%.

Кредит Перспектива

Так как ликвидность приобретаемого жилья более низкая, лояльность условий этого кредита также не очень высока. В имущество, которое можно приобрести за кредитные средства можно отнести жилые дома, земельные участки и коттеджи.

Также программа подразумевает цель кредитования для покупки дачи или на строительство и ремонт. Сумма первого взноса – 0%, а максимальная сумма кредита может доходить до 15 миллионов рублей, на максимальный срок в 15 лет. Процентная ставка при этом равняется 13,65%.

Военная программа

Данное кредитование в «Абсолют банке» возможно для приобретения недвижимости в пределах первичного и вторичного рынка, а также в новостройках и строящихся объектах. Кредитные средства отсчитываются в рублях, а максимальные сроки выплат не превышают 20 лет.

Каждая из программ предполагает включение более лояльных условий, относительно максимальной величины кредита и минимальной процентной ставки. Основные условия, которые мы перечислили ранее, это всё что требуется от заемщика.

Выполнив их, получить положительный ответ в оформлении кредита по одной из программ не составит труда.

Ипотека в Абсолют банке

Исчерпывающий перечень условий по оформлению ипотеки в Абсолют Банке можно узнать на официальном сайте банка в интернете. Согласно предложенным на сайте условиям, ипотека может быть предоставлена заёмщика по программам:

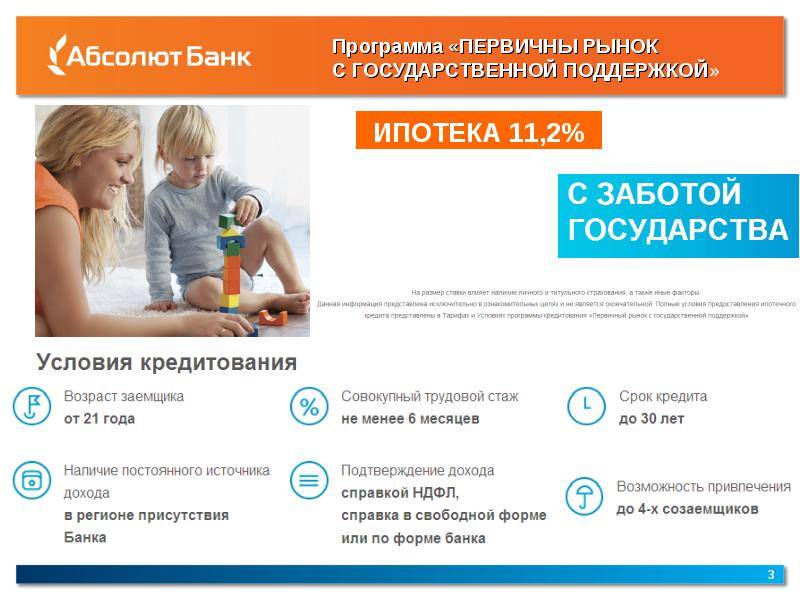

- Ипотека с государственной поддержкой;

- Ипотека на покупку готового жилья;

- Ипотека по покупку жилья в новостройке.

Программа ипотечного кредитования с государственной поддержкой обладает рядом преимуществ относительно прочих ипотечных продуктов. Срок кредита предусматривает займ на период до 30 лет, первоначальный взнос по кредиту составляет не менее 20 %, начальная ставка по кредиту на льготный период составляет от 6 % в год. Кроме того, для семей с детьми предусмотрены кредитные льготы. Банком предоставляются равные условия по программам кредитования на покупку готового жилья и жилья в новостройке. Также для получения кредита можно привлекать до 4 дополнительных заёмщиков.

Как использовать калькулятор

Чтобы воспользоваться калькулятором достаточно:

- Выбрать цель кредитования

- Ввести процентную ставку

- Указать стоимость жилья

- Ввести первоначальный взнос

- Выбрать срок ипотеки

- По возможности выбрать доп-опции снижения % ставки

- Кликнуть на «Рассчитать» и увидеть График Платежей

После расчета ипотеки можно принять решение, а реализовать его можно в ближайщем офисе Сбербанка, где сотрудник предоставит вам анкету-договор, подскажет перечень документов для оформления. Стоит отменить так же основные преимущества ипотечного калькулятора, а именно то, что он учитывает при формировании ставки.

- Наличие зарплатной или пенсионной карты Сбербанка

- Размер первоначального взноса

- Выбор страхования жизни и ипотечного жилья

- Электронная регистрация прав собственности

- Скидка при выборе жилья у застройщика

- Выбор программы «Молодая семья»

Что нужно для оформления сделки

Для того, чтобы оформление ипотеки прошло максимально легко и быстро, следует придерживаться определённого порядка действий. Так, прежде всего необходимо заполнить заявку-анкету, которую можно найти на сайте банка-кредитора либо получить у менеджера в банковском отделении. Заявка, как правило, содержит основную информацию о клиенте, а также о желаемом размере финансирования и выбранной кредитной программе. Ознакомиться с формой анкеты-заявки для получения ссудных средств можно в статье «».

После рассмотрения заявки (это занимает не более 5 дней), сотрудники банка сообщают клиенту о принятом решении. В случае получения положительного ответа заёмщику следует представить банку все необходимые документы для проверки.

Далее следует этап выбора недвижимости. Документы по недвижимости подаются на рассмотрение в банк для утверждения, после чего клиент может оформлять сделку с продавцом, внеся аванс за счёт личных сбережений. На основе правоустанавливающих документов на жилплощадь, заёмщик оформляет ипотеку и подписывает кредитный договор, после чего ему становится доступна необходимая сумма для проведения окончательных расчётов с продавцом недвижимости. Найти детальную информацию об условиях получения банковского финансирования можно в публикации «».

Оформление ипотечного кредита проходит с обязательным присутствием заёмщика. Подписание договора лицами, действующими по доверенности, в таком случае не допускается. Договор подписывается в двух экземплярах, один их которых хранится в финансовом учреждении, а второй отдаётся клиенту.

Необходимые документы

Ипотека от Абсолют-Банка оформляется на основе рассмотрения банком таких документов дебитора, как:

- ;

- ;

- заверенная нотариусом или работодателем копия трудового договора или ;

- справка о доходах или выписка с зарплатного счёта;

- бумаги, подтверждающие наличие дополнительного дохода.

Для одобрения банком объекта залога, подаются следующие документы:

- ;

- правоустанавливающие документы на залоговую недвижимость;

- технический паспорт;

- или справка, подтверждающая, что в квартире нет прописанных жильцов.

Выбираем жилье

Выбрать подходящее жильё можно самостоятельно либо при помощи услуг агента по недвижимости

При выборе того или иного жилого объекта важно контролировать не только его технические характеристики, но и юридическую чистоту в отношении имущественных прав третьих лиц. Для обеспечения максимальной защищённости собственных прав на жилплощадь в случае её приобретения можно воспользоваться услугой титульного страхования, что в совокупности с личным страхованием клиента позволит снизить процентную ставку по ипотеке

Если залоговое имущество находится в хорошем состоянии и отличается высокой ликвидностью, банк, как правило, соглашается на заключение сделки.

Реструктуризация ипотеки

По разным причинам, которые ни заёмщик, ни банк не могут предсказать, могут наступать временные финансовые трудности в погашении задолженности по ипотеке.Такие причины могут заключаться в:

- Колебании курса валюты;

- Временной нетрудоспособности или болезни, инвалидности;

- Потере работы или приостановке выплаты заработной платы;

- Уходе за ребёнком.

Касательно этих и других обстоятельств Абсолют банк может пойти навстречу клиенту и позволить временное снижение процентных ставок, увеличение срока кредитования или льготный период неуплаты ежемесячных платежей по ипотеке.

Такие условия рассматриваются индивидуально для каждой ситуации после подачи соответствующего заявления и подтверждающих документов, которые обуславливают уважительность причины неплатёжеспособности.

Полезное видео:

Про порядок и особенности списания основного долга по ипотеке читайте в этой статье.

Нюансы ипотечного страхования в банке Абсолют

Страховка в Абсолют банке при ипотеке делится на два вида: обязательную в рамках закона и добровольную. Первая называется «страхование залогового имущества», и стоимость полиса невелика. Добровольное же страхование стоит, в зависимости от программы:

- 0,12% от суммы задолженности — от утраты прав на жилье;

- 0,4% — от случайной утраты жилья;

- 0,7% — при страховании жизни и здоровья.

Отказ оформить полис приводит к увеличению ставки и наоборот. Поэтому есть смысл не отказываться от оформления добровольного страхования. Тем более, страховые выплаты включаются в ежемесячный платеж, поэтому клиент даже не заметит присутствия страховых контор. До наступления страхового случая, разумеется.

Об ипотеке с господдержкой

Также напомним, что в Российской Федерации действует возможность приобретения ипотеки с государственной поддержкой. Данная ипотечная программа дает возможность покупки жилья семьям со средним доходом, которым не под силу выплачивать ипотеку самостоятельно. В таком случае государство частично перенаправляет средства с Пенсионного фонда на кредитование.

С помощью такой программы можно купить квартиру в новостройке, которая была возведена при финансировании государства. Такая господдержка имеет свои плюсы и минусы, но в целом достаточно хорошо помогает молодым людям обретать свое жилье.

Минусы программы таковы, что оплатить первоначальный взнос от 20 % могут позволить себе не все. Сниженная процентная ставка от 11 % действует лишь с момента, когда заемщик оформит квартиру на себя, а в момент строительства ставки выше.

Не все банки принимают участие в подобных программах, что может стать достаточной проблемой в провинции.

Абсолют Банк предоставляет своим клиентам подобную возможность. Процентная ставка по данной ипотеке с господдержкой составляет 11,2 %. Первый взнос – от 20 %, минимальная сумма кредита 300 000 рублей, сроком до 30 лет. На данный момент это одно из лучших предложений на рынке кредитования.

Для сравнения изучите варианты получения подобной ипотечной программы в Сбербанке.

Абсолют Банк калькулятор ипотеки

Абсолют Банк является универсальным кредитным учреждением, который занимается предоставлением финансовых услуг населению. Он активно предлагает гражданам ипотечные продукты, разрабатывая удобные кредитные программы и сервисы. Жилищный заем может быть направлен на приобретение разных объектов первичного и вторичного рынка, есть предложения рефинансирования ипотечных кредитов, банк ведет работу и с различными формами государственного субсидирования. Предлагается учреждением Абсолют Банк калькулятор ипотеки, который работает онлайн и позволяет моментально узнать о параметрах ипотеки на основаниях заданных условий.

Как работает ипотечный калькулятор Абсолют Банка?

Эта программа располагается на сайте Абсолют Банка в разделе ипотечного кредитования. Каждый посетитель сайта может указать в ипотечном калькуляторе интересующие его параметры жилищного займа и увидеть соответствующий данным параметрам ежемесячный платеж, а также процентную ставку. Это собственный калькулятор банка, поэтому не нужно рыться в тарифах, все формулы и ставки уже запрограммированы, для расчета нужно только указать исходные параметры ипотеки.

В Абсолют банке очень подробный и удобный калькулятор, который учитывает много аспектов, позволяя совершать максимально точные расчеты. Открыв страницу с ипотечным калькулятором, следует выполнить ряд действий:

- Указать цель кредитования. В рамках ипотечного кредитования банк выдает ссуды на квартиры, апартаменты, предоставляет наличные кредиты под залог недвижимости, предлагает услуги рефинансирования. Выбрав целью кредитования квартиру или апартаменты, нужно указать принадлежность объекта к первичному или вторичному рынку. Абсолют Банк выдает ипотеку на объекты первичного рынка с применением государственного субсидирования. Если вас интересует именно этот продукт, нужно указать это в калькуляторе. Если в планах привлечение материнского капитала, это также указывается на данном этапе расчета.

- Далее калькулятор переадресовывает на следующую страницу расчета, где следует указать ключевую информацию для выведения результата. Первое поле — это стоимость недвижимости. Удобно, что калькулятор сразу указывает на максимальные и минимальные суммы, соответственно, гражданин выбирает цену объекта в заданных рамках. В следующем поле нужно указать размер первого взноса, который готов внести заемщик в счет покупки. Минимальный взнос — 15% от цены покупаемой недвижимости.

- На следующей странице гражданин указывает, нужны ли ему дополнительные услуги, подключение которых уменьшает размер ставки. Об этих услугах можно прочесть на сайте Абсолют Банка. Если услуги не нужны, следует просто нажать кнопку «Далее».

- В завершении потенциальный заемщик указывает срок, на который он желает оформить ипотеку, этот срок ограничивается 25-ю годами. После этого для учреждения Абсолют Банк калькулятор ипотеки указывает на основные параметры ссуды: это соответствующая заданным параметрам и программе процентная ставка, а также ежемесячный платеж.

После проведения расчетов

Если, например, ежемесячный платеж оказался большим, то можно поиграть с условиями, указав меньшую сумму или больший срок оформления. В итоге можно подобрать максимально комфортный ипотечный кредит. Если такой найден, то сразу же с сайта Абсолют Банка можно обратиться за оформлением жилищного займа. Заявка подается прямо со страницы с результатом расчета.

Онлайн-заявка требует заполнения всего нескольких полей. Нужно представиться, указать свой контактный номер телефона и указать регион проживания. Вскоре с потенциальным заемщиком связывается менеджер Абсолют Банка, который проконсультирует по всем вопросам и расскажет о дальнейшей процедуре оформления ипотеки.

Реструктуризация ипотеки в Абсолют банке

Абсолют банк – один из немногих российских банков, имеющий стандартную программу реструктуризации ипотеки. Воспользоваться ей может любой владелец ипотечного кредита банка, в случае ухудшения своего финансового положения. В качестве причин для реструктуризации, которые принимаются банком как адекватные, могут фигурировать:

- потеря трудоспособности;

- уменьшение зарплаты или увольнение;

- резкие колебания курса валют (для ипотеки Абсолют банка, полученной в иностранной валюте);

- рождение ребенка и оформление отпуска по уходу за детьми.

Форм реструктуризации ипотеки Абсолют банка может быть несколько, в зависимости от причин, послуживших основанием для пересмотра условий договора с банком и продолжительности затруднительного финансового положения клиента:

- увеличение срока действия договора с банком, и за счет этого снижение размера ежемесячного платежа;

- отсрочка по выплате основного долга на срок до полугода, заемщик выплачивает только проценты по ипотеке;

- отсрочка по выплате процентов по ипотеке на срок до полугода, а заемщик в течение этого периода выплачивает только фиксированную сумму в счет погашения основного долга (сумма обсуждается с банком);

- смена способа выплаты с дифференцированного на равные ежемесячные платежи, в итоге вместо крупных сумм, вся сумма выплат делится поровну на количество месяцев и итоговая сумма каждого платежа становится меньше.

Если вы нуждаетесь в реструктуризации, то обратитесь в любое отделение Абсолют банка, оформите заявку на реструктуризацию и предоставьте необходимые документы в соответствии с рекомендациями банка (список документов доступен для загрузки в конце этой статьи).

Полезные ссылки

Необходимые документы

Чтобы банк Абсолют смог принять решение о выдаче ипотечного кредита, заемщику потребуется предоставить определенный пакет документов, среди которых можно выделить:

- обязательные;

- необязательные.

В обязательно предоставляемый перечень документации входят:

- анкета-заявление;

- общегражданский паспорт;

- копия трудовой книжки, которая заверена по месту осуществления трудовой деятельности;

- документ, который подтверждает получение заемщиком определенного уровня доходов:

- или 2-НДФЛ;

- или справка в свободной форме;

- или по форме Абсолют банка.

Кроме обязательного пакета, специалистами банка может быть затребован и дополнительный:

- если клиент получает годовую премию на постоянной основе, потребуется 2-НДФЛ за последние 24 месяца;

- документы, которые удостоверяют наличие у заемщика:

- финансовых средств на счетах в банках;

- прибыли от сдаваемой в аренду недвижимости (договор аренды, налоговая декларация);

пенсии (справка из ПФР о назначении и размере).

Абсолют банк не возвращает переданные на рассмотрение документы даже, если по жилищному кредиту было принято отрицательное решение.

Каждая страница ксерокопии трудовой книжки должна быть заверена работодателем:

- печать организации (кроме случаев, когда организация не использует печать);

- подпись ответственного сотрудника и расшифровка подписи;

- должность ответственного сотрудника;

- дата заверения.

На справке о доходах обязательно должен присутствовать оттиск печати организации-работодателя, кроме случаев, когда организация-работодатель не использует печать.

Если клиент получает заработную плату на карту, эмитированную Абсолют банком, справку о доходах можно заменить выпиской по зарплатной карте за последние полгода. Выписка формируется специалистом банка самостоятельно, без участия заемщика.