Возможна ли военная ипотека для военных пенсионеров?

Государство обеспокоено вопросом обеспечения военнослужащих жильем. Жилищные права этой категории граждан закреплены в Законе «О статусе военнослужащих». Кроме того, разработана и успешно работает государственная программа «Военная ипотека», благодаря которой счастливыми обладателями собственных квадратных метров стали уже тысячи семей военных по контракту.

Но как быть военным пенсионерам, которые по разным причинам не успели приобрести для себя жилье во время службы? Смогут ли они обзавестись долгожданной крышей над головой после увольнения и как военному пенсионеру получить жилье?

Ответ на этот вопрос положительный. Жилье для военных пенсионеров можно получить:

По договору социального найма.

На праве собственности.

Благодаря единовременной денежной выплате (ЕДВ), которую можно использовать для покупки жилья.

Используя средства, накопленные на индивидуальном счете участника НИС.

Остановимся на каждом из вариантов обеспечения военных пенсионеров жильем поподробнее.

Условия кредитования

Военный пенсионер выходит на пенсию, отслужив не меньше 20 лет, а это значительно раньше, чем тот, которому положена гражданская пенсия.

В получении кредита бывший военнослужащий имеет немало преимуществ:

- Относительно молодой возраст.

- Гарантированно получаемые военные пенсии.

- Дополнительный доход от заработной платы.

- Возможность получения еще и гражданской пенсии за выслугу лет, от 65 лет.

Стандартная военная пенсия не слишком отличается по размерам от обычной, но есть и ряд исключений. Размеры выплат складываются из ряда факторов, и в некоторых случаях сумма их довольно высока.

Доход бывшего военного может быть вполне приличным, а ведь именно этот фактор является важным для банков. Поэтому взять кредит военному пенсионеру можно на значительно более выгодных условиях, с большей суммой и на больший срок, чем простому пенсионеру.

ВАРИАНТЫ ИПОТЕКИ

Военная ипотека для пенсионеров имеет несколько вариантов:

- приобретение жилья за счет накоплений на именном счете без привлечения кредита;

- покупка недвижимости по ипотечному договору под льготную ставку — ежемесячные платежи будет перечислять в банк государство;

- использование субсидии, направленной на частичное погашение уже взятой ипотеки.

Если у пенсионера есть недвижимость, то он может получить кредит под ее залог. Те, кто не успел воспользоваться льготой до выхода на пенсию по достижению возраста, получают все свои накопления с именного счета, которые они могут потратить на покупку жилья.

Если квартира все же была приобретена по военной ипотеке за время службы, вышедший в отставку заемщик должен будет гасить остаток долга самостоятельно. Обременение в пользу государства с недвижимости снимут, для этого военному пенсионеру нужно сообщить Росвоенипотеке об уходе со службы в течение пяти дней после отставки. А вот из-под банковского залога квартира выйдет только при полной выплате кредита.

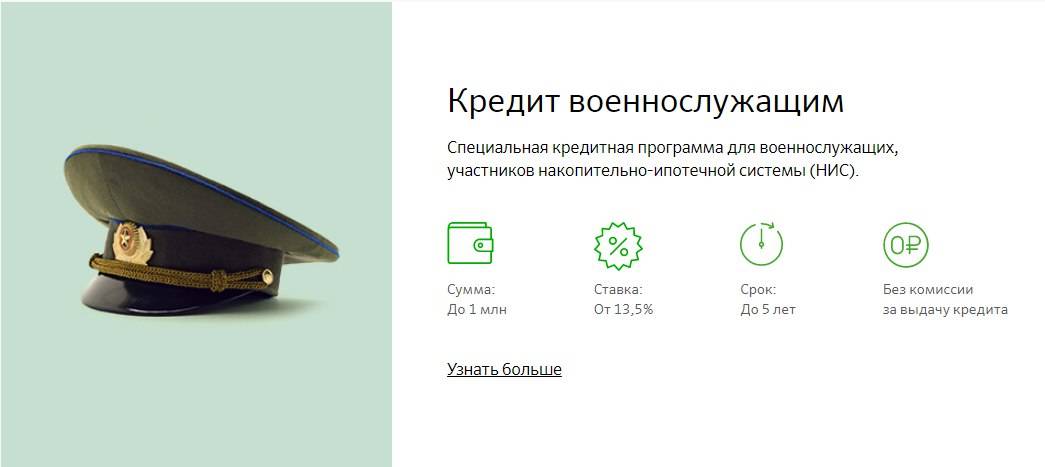

Банки, выдающие кредит военным пенсионерам

Наименование | Сумма | Ставка | Срок | Возраст |

ВТБ | 1 миллион | от 9,4% | 25 лет | до 65 лет |

Райффайзенбанк | 2 миллиона | от 12,9% | 5 лет | до 65 лет |

Сбербанк | 3 миллиона | от 11,9% | 20 лет | до 65 лет |

Россельхозбанк | 500 тысяч | от 12% | 7 лет | до 75 лет |

Хоум Кредит | 1 миллион | от 12,5% | 7 лет | до 69 лет |

Крайинвест | 3 миллиона | от 12,5% | 5 лет | до 65 лет |

Газпромбанк | 1 миллион | от 13% | 5 лет | до 65 лет |

Восточный | 15 миллионов | от 12% | 15 лет | до 75 лет |

Альфа-Банк | 3 миллиона | от 11,9% | 5 лет | до 75 лет |

МКБ | 2 миллиона | от 12% | 15 лет | до 68 лет |

Ренессанс | 500 тысяч | от 15,9% | 5 лет | до 70 лет |

При выборе финансовой организации стоит внимательно ознакомиться с условиями пользования займом.

Какие банки одобрят ипотечный займ

Как уже говорилось выше, то не важно в каком банке происходит оформление ипотеки заёмщик сохраняет за собой право на субсидию. Мы подобрали для вас 8 лучших предложений:

| Банк | Условие |

| Сбербанк | Сумма кредита начинается с 300 000 рублей и ограничивается только 85% стоимостью квартиры; Ставка от 8,5 % годовых; Срок от 5 до 30 лет. |

| Промсвязьбанк | Сумма кредита начинается с 500 000 рублей и заканчивается 20 000 000 рублей; Ставка от 9,4 % годовых; Срок выплат от 3 до 25 лет. |

| Россельхозбанк | Сумма займа начинается со 100 000 рублей, максимальная же возможная – 20 000 000 рублей; Ставка от 9,3 % годовых; Срок от 1 до 30 лет. |

| Открытие | Сумма займа начинается с 500 000 рублей и заканчивается 50 000 000 рублей; Ставка от 8,9 % годовых; Срок от 3 до 30 лет. |

| Альфа-Банк | Сумма ссуды начинается с 300 000 рублей, максимальная сумма устанавливается индивидуально, но не больше 30 000 000 рублей; Обязательно первоначальный взнос от 20 % от суммы кредита; Ставка от 8,5 % годовых; Срок кредита от 2 до 25 лет. |

| Газпромбанк | Сумма ссуды от 500 000 рублей и максимальная сумма, которую можно получить 60 000 000 рублей; Ставка от 6,7 % годовых; Срок кредита от 1 года и до 30 лет. |

| ВТБ | Минимальная сумма займа – 600 000 рублей, максимальная сумма займа 60 000 000 рублей; Ставка от 6 % годовых; Срок от 3 до 30 лет. |

| Уралсиб | Минимальная сумма кредита 5 000 000 рублей, максимальная сумма кредита 15 000 000 рублей; Ставка от 8,7 % годовых; Срок кредита от 3 до 30 лет. |

Чтобы получить кредит нужно соответствовать требованиям кредитора, у каждого банка они могут отличаться. Но в целом они схожи, итак, какие требования у банков:

- Гражданство РФ;

- Первоначальный взнос от 15% от стоимости квартиры;

- Возраст заёмщика от 20 до 70 лет;

- Официальное трудоустройство и белая зарплата;

- Стаж на последнем месте работы от 3 месяцев;

- Доход, соответствующий платежам по кредитам;

- Хорошая кредитная история.

Если ипотека оформляется вместе с созаёмщиком (например, если ипотека оформляется в браке, то поручительство супруга обязательно), то созаёмщик должен также соответствовать требованиям банка, а его доход будет учитываться при расчёте кредита.

Учреждение от заёмщика всегда требует первоначальный взнос по ипотеке, в основном требование для суммы минимум 15-20% редко 10%. Банк заинтересован в этом так как это ещё одно подтверждение платежеспособности клиента. Раз он смог накопить необходимую сумму, значит и платить по кредиту также сможет.

Вместо первоначального взноса банк принимает материнский сертификат, а также другие субсидии, которые можно использовать для жилищных займов. Чтобы использовать материнский сертификат нужно будет заключить предварительный договор купли продажи и с ним отправиться в ПФР с просьбой о переводе средств в банк. Предварительно нужно попросить справку об остатке денег на счёте, для финансовой организации.

Полицейский может использовать одновременно материнский сертификат и оформить кредит по льготной программе для семей (у кого родился второй или третий ребенок не позднее 2020 года). Так можно получить ставку от 4,5 % годовых.

Рекомендации пенсионерам

Если человек пенсионного возраста действительно хочет оформить ипотеку, то желательно учитывать несколько советов:

- надо заранее перевести свою пенсию в Сбербанк;

- если перечисляются деньги на счет другого банка, то придется брать справку из ПФ за полгода;

- желательно наличие постоянной прописки, так как если имеется временная регистрация, то обычно Сбербанк отказывает в кредитовании;

- обычно получить одобрение может только пенсионер, которому не больше 70 лет, так как если на момент погашения займа ему будет больше 75 лет, то в большинстве случаев будет получен отказ в предоставлении заемных средств на покупку жилья;

- снизить ставку процента можно при привлечении поручителей или созаемщиков.

Как получить ипотеку пенсионеру? Фото: ipotekaved.ru

Как получить ипотеку пенсионеру? Фото: ipotekaved.ru

Чем выше ежемесячный доход потенциального заемщика, тем более выгодные условия кредитования будут предложены ему.

Минусы оформления ипотеки пенсионером

К минусам получения ипотечного кредита относится необходимость тратить деньги на оценку покупаемой недвижимости. Также приходится открывать счет в Сбербанке и уплачивать средства за его обслуживание.

При появлении просрочек придется уплачивать значительные штрафы.

Условия ипотеки для военных пенсионеров

Банки выдают ипотечный кредит для пенсионеров на покупку недвижимости или ее строительство при соблюдении нескольких условий:

- Наличие собственных денежных средств для оплаты первоначального взноса. Сумма определяется в процентном отношении к стоимости жилья и варьируется в зависимости от выбранной кредитной организации.

- Процентная ставка. В отличие от стандартных ипотечных программ, займы на жилье предоставляются военным пенсионерам под меньший процент.

- Срок кредитования. Определяется в индивидуальном порядке в зависимости от возраста заявителя и суммы займа.

Требования к заемщикам

Финансовые организации предъявляют ряд требований к заемщику для выдачи военной ипотеки:

- Являться участником НИС на протяжении минимум 3 лет.

- Стаж армейской службы должен составлять минимум 20 лет, а причина увольнения в запас – выслуга лет.

- Стаж службы должен быть не менее 10 лет, если увольнение произошло по состоянию здоровья, в связи с организационно-штатными мероприятиями или по семейным обстоятельствам.

Какой банк выбрать?

На сегодняшний день основными конкурентами в России остаются Сбербанк и ВТБ 24, поскольку они предлагают похожие оптимальные условия, а также их отделения находятся в каждом населённом пункте.

На сегодняшний день основными конкурентами в России остаются Сбербанк и ВТБ 24, поскольку они предлагают похожие оптимальные условия, а также их отделения находятся в каждом населённом пункте.

Какой банк выбрать, решать вам, однако следует взвесить все плюсы и минусы, поинтересоваться отзывами других клиентов.

Наиболее примечательным в выборе является тот факт, с каким банком у клиента уже есть кредитная история или другие виды услуг, потому что банки предлагают своим постоянным клиентам сниженные процентные ставки, а также упрощенную процедуру оформления.

Где лучше взять ипотеку в ВТБ 24 или Сбербанке.

Условия и требования банков

Для того, чтобы оформить договор ипотеки после выхода на пенсию и воспользоваться положенными ему от государства средствами, военный пенсионер должен соответствовать некоторым критериям и соблюсти процедуру заключения договора.

Для участия в программе по военной ипотеке пенсионер обязан был участвовать в накопительной системе не менее 3 лет до увольнения, а общий стаж службы должен составить минимум 20 лет.

При досрочном уходе в запас по состоянию здоровья, семейным обстоятельствам или другим важным причинам может быть засчитан стаж в 10 лет.

Часто банки предлагают похожие условия кредитования, однако не все из них предусматривают подобные программы для обслуживания пенсионеров.

Условиями банков являются срок выдачи кредита, процентные ставки и первоначальный взнос.

Многие думают, что можно взять ипотеку военному пенсионеру вплоть до достижения 75 лет, но такое мнение является ошибочным, ведь такого максимального возраста он может достичь во время выплаты кредита.

Более того — сумма должна быть уже выплачена до 75 лет.

Проценты в каждом банке немного отличаются, но в основном являются довольно лояльными и подъёмными для выплаты, и зависят от срока, на который выдаётся ипотека, и первоначального взноса.

Последний устанавливается банком в зависимости от стоимости объекта залога и покупки.

Кто может стать заемщиком

Пенсионеры, желающие оформить ипотеку в Сбербанке, должны предварительно оценить все требования.

К ним относится:

- наличие российского гражданства;

- подтверждение постоянной регистрации в регионе, где имеется отделение Сбербанка;

- наличие постоянного дохода, за счет которого имеется возможность оплачивать платежи по ипотеке, поэтому пенсионер должен быть работающим гражданином или получающим официальные доходы другим способом, например, сдавая недвижимость в аренду или получая платежи из банка по вкладу;

- к моменту, когда будет полностью погашен займ, заемщику не должно быть больше 75 лет.

Как правильно оформить закладную на квартиру по ипотеке — смотрите тут.

Важно! Если у пенсионера имеется исключительно небольшая пенсия, то в кредитовании будет отказано

Какие нужны документы

Оформление ипотечного кредита в Сбербанке требует от заемщика подготовки определенной документации, представленной бумагами:

- анкета по форме банка, заполненная только достоверной информацией;

- паспорт потенциального заемщика, причем в нем должна иметься отметка о наличии подходящей постоянной регистрации;

- документы, указывающие на наличие постоянного дохода пенсионера, причем они могут быть представлены справками из ПФ, декларацией 3-НДФЛ или выписками со счетов других банков;

- документация на приобретаемую недвижимость;

- если дополнительно передается какое-либо имущество в виде залога, то требуются бумаги на него.

В большинстве случаев Сбербанк требует привлечения поручителей, а в этом случае они должны быть платежеспособными и имеющими хорошую кредитную историю.

Требования к заемщику

Чтобы получить целевой кредит для покупки жилья, пенсионер должен соответствовать установленным банком требованиям.

Возраст

Это один из основных параметров, по которому кредиторы оценивают своих потенциальных клиентов.

Возраст является основным параметром, по которому оценивают клиентов.

Возраст является основным параметром, по которому оценивают клиентов.

Например, в Росссельхозбанке и Сбербанке займы предоставляют гражданам до 75 лет, в Тинькофф Банке, Газпромбанке и Совкомбанке — до 70 лет. Но чем меньше разница между фактическим возрастом пенсионера и граничным для получения ссуды, тем больше шансов получить одобрение по кредитной заявке.

Так, если гражданину 69 лет, то в Газпромбанке, где договор кредитования можно подписать только до 70 лет, в заявке откажут, т. к. за год пенсионер точно не сможет погасить задолженность.

Доход

Для получения жилищной ссуды любой заемщик должен документально подтвердить свои доходы. Для этого нужна справка 2-НДФЛ, которую пенсионерам выдают в Пенсионном фонде РФ. Если гражданин трудоустроен, выписка берется у работодателя.

Страхование

При получении ипотеки в любом банке обязательно оформляют страховой договор на приобретаемую жилую недвижимость, которая автоматически становится залогом кредитора. Дополнительно каждое учреждение пытается навязать клиентам полис на жизнь и здоровье. Но если молодые трудоспособные люди могут отказаться от этой услуги, то пенсионерам без такой страховки просто не дадут кредит.

Страхование — обязательное условие при оформлении ипотеки.

Страхование — обязательное условие при оформлении ипотеки.

Поручители или созаемщики

Пожилые люди относятся к группе риска, поэтому жилищный заем без обеспечения кредитного соглашения одобряют не всем. В такой ситуации рекомендуется привлекать созаемщиков, которыми могут выступать:

- супруги заявителей, имеющие стабильный ежемесячный доход;

- официально трудоустроенные дети заемщика.

Если таких родственников нет, нужно привлекать поручителей, которыми могут стать трудоспособные физические лица, соответствующие требованиям кредитной организации.

Погашение ипотеки

График выплат, размер ежемесячных платежей и период возврата кредитной задолженности фиксируются в договоре. При этом возвращать долг банку заемщик может разными способами:

- непосредственно через кассу отделения банка;

- дистанционно через «Личный кабинет» в интернет-банкинге;

- через кассы сторонних финучреждений;

- с помощью терминалов самообслуживания;

- почтовым переводом.

Главное — не допускать просрочек, чтобы кредитор не начислял штрафы и не испортилась кредитная история. В зависимости от выбора способа оплаты, средства могут зачисляться на счет кредитной организации от 1 до 7 дней.

Погашение ипотеки происходит через кассу банка.

Погашение ипотеки происходит через кассу банка.

Военная ипотека для пенсионеров

После выхода на пенсию граждане, проходившие военную службу, перестают платить в пользу так называемой накопительной ипотечной системы (NIS). По закону они могут использовать эти сбережения, например, для покупки дома и выплаты их банку в качестве первоначального взноса. Сумма получается приличной, она послужит надежным гарантом для банка, поэтому отказать заемщику вряд ли получится. Перечень документов для оформления ипотеки для пенсионера-военнослужащего такой же, как и выше.

См. Также: «Максимальный возраст для получения ипотеки: условия и тонкости оформления»

Финансовая организация распределяет деньги на жилье в рублях, и сумма рассчитывается в рамках выбранной программы и с учетом цены квартиры или дома. Ничего страшного, если пенсионер тоже работает, потому что заявление может быть отклонено, если единственным доходом клиента является пенсия.

Увольнение с военной ипотекой при выслуге 20 лет

Рассмотрим случаи увольнения с двадцатилетней выслугой по собственному желанию.

Достижение выслуги в двадцать лет в календарном или льготном исчислении у военнослужащего появляется право безвозмездного использования накоплений на лицевом счету участника накопительно-ипотечной программы.

Если военнослужащий еще не воспользовался средствами ЦЖЗ, то все накопления на его лицевом счету могут быть использованы им по своему усмотрению.

Если военный уже приобрел квартиру по военной ипотеке, то все переведенные застройщику деньги целевого жилищного займа и уплаченные банку проценты будут считаться средствами военнослужащего

Но при этом важно понимать, что обязательства перед банком у участника программы «Военная ипотека» остаются в соответствие с графиком платежей, так как график платежей по кредиту рассчитывается до предельного возраста (ранее 45 лет, сейчас 50 лет), а не до достижения выслуги 20 лет

При увольнении по своему желанию с выслугой более 20-ти лет, обязательства перед государством считаются выполненными, а банку остаток средств выплачивать придется самостоятельно, поэтому при увольнении необходимо оценить текущую кредитную нагрузку и принять окончательное решение.

Также необходимо понимать, что первые годы кредитования осуществляется погашения процентов по военноипотечному договору, потому на момент увольнения может оказаться так, что военный будет погашать почти все тело кредита взятого изначально.

Участник НИС должен уведомить банковское учреждение и Росвоенипотеку об увольнении из армии в пятидневный срок

Важно соблюдать эти требования, чтобы избежать штрафных санкций по кредиту и взыскания переплат от ФГКУ «Росвоенипотека»

В настоящее время не редки случаи увольнения военнослужащих, которые не знают своих прав и обязанностей, возникающих для участников программы «Военная ипотека». Для семей военных уведомление о возмещении средств ЦЖЗ становится удивлением и приводит в уныние. Даже продажа квартиры в последствии, не всегда позволяет закрыть все обязательства перед государством и банком.

Подробную информацию о порядке увольнения и других вопросах накопительно-ипотечной системы, Вы сможете найти в разделе «Информация для военнослужащих» на нашем сайте.

Также Вам может быть интересно:

Особенности ипотечной программы

Изначально в программу накопительно-ипотечной системы могли вступить лишь офицеры и военнослужащие-контрактники ВС РФ. Однако, кроме них и служащих в МВД, на эту привилегию с недавних пор могут рассчитывать и некоторые сотрудники таких ведомств, как ФСБ и МЧС. При этом:

- Военная ипотека для ФСБ доступна и лицам, проходящим службу в пограничных войсках. Они так же, как и представители ФСБ, могут получить заем независимо от того, имеется ли в их собственности жилая недвижимость. В последние годы ипотечные кредиты для этой категории силовиков стали выдаваться, в том числе, на долевое жильё.

- Одной из особенностей ипотеки для сотрудников МЧС в 2021 году является то, что оформить договор купли-продажи недвижимости можно всего за 1 неделю.

Полезно знать: для военнослужащих Минобороны эта процедура занимает 4 недели.

Другое существенное отличие – сотрудник МЧС сможет получить ипотечный кредит, заключив в обязательном порядке комплексный договор страхования жизни и здоровья. Объяснять это требование излишне.

В структуру МЧС входят не только воинские формирования, но и подразделения, укомплектованные гражданским персоналом. Данный фактор обусловливает доступность для разных структур этого ведомства различных форм жилищного обеспечения. Таковыми могут быть: военная ипотека, выплата ЕСВ, жильё в собственность, жилплощадь по договору социального найма, служебная жилплощадь.

Документы на предоставление полицейскому ипотеки

Список документов для оформления займа сотруднику полиции потребуется довольно внушительный. При этом на некоторые из них распространяется условие срока давности.

Итак, ипотека полицейским в 2021 году будет выдана по предоставлении ими следующих документов:

- .

- Документ, подтверждающий неподобающие условия проживания.

- .

- либо о .

- Справки о рождении несовершеннолетних детей.

- Справки с мест службы, подтверждающие выслугу лет.

- Справка об уже находящемся в собственности сотрудника МВД либо членов его семьи недвижимого имущества.

Собрав этот пакет документов, можно обращаться за получением льготы.

Порядок оформления

Процедура получения единовременной социальной выплаты начинается с подачи рапорта в Главное управление МВД РФ. Приложить к нему необходимо вышеуказанные документы. Их рассмотрение уполномоченными органами может длиться до 2 месяцев. Если будет принято положительное решение, на специально открытый счёт сотрудника правоохранительных органов перечисляется рассчитанная сумма социальной выплаты. А сам полицейский получает соответствующий сертификат.

И в заключение несколько слов, без которых ответ на вопрос, как оформить ипотеку и при этом узнать размер единовременной выплаты, будет неполным. Выше были указаны цифры размеров жилплощади, на основании которых производится расчёт суммы ЕСВ. Следует знать, что полученный в ходе вычисления результат умножается в свою очередь на два коэффициента. Такое арифметическое действие выполняется для привязки ранее подсчитанной суммы к месту и сроку службы полицейского.

Какие коммерческие организации выдают ипотечный займ бывшим военнослужащим

Пенсия у военных наступает в 40 — 45 лет. Не все банковские структуры предлагают военному пенсионеру взять ипотеку. Вот самые популярные учреждения, куда обращаются в прошлом военнообязанные.

Ипотека военным пенсионерам в Сбербанке

Ставка находится на отметке — 9,2% . Ограничения по возрасту не установлены. Можно взять заем до 85% от конечной стоимости жилья. Тогда сумма первоначального взноса составит 15%. Она практически идентична и у других банков.

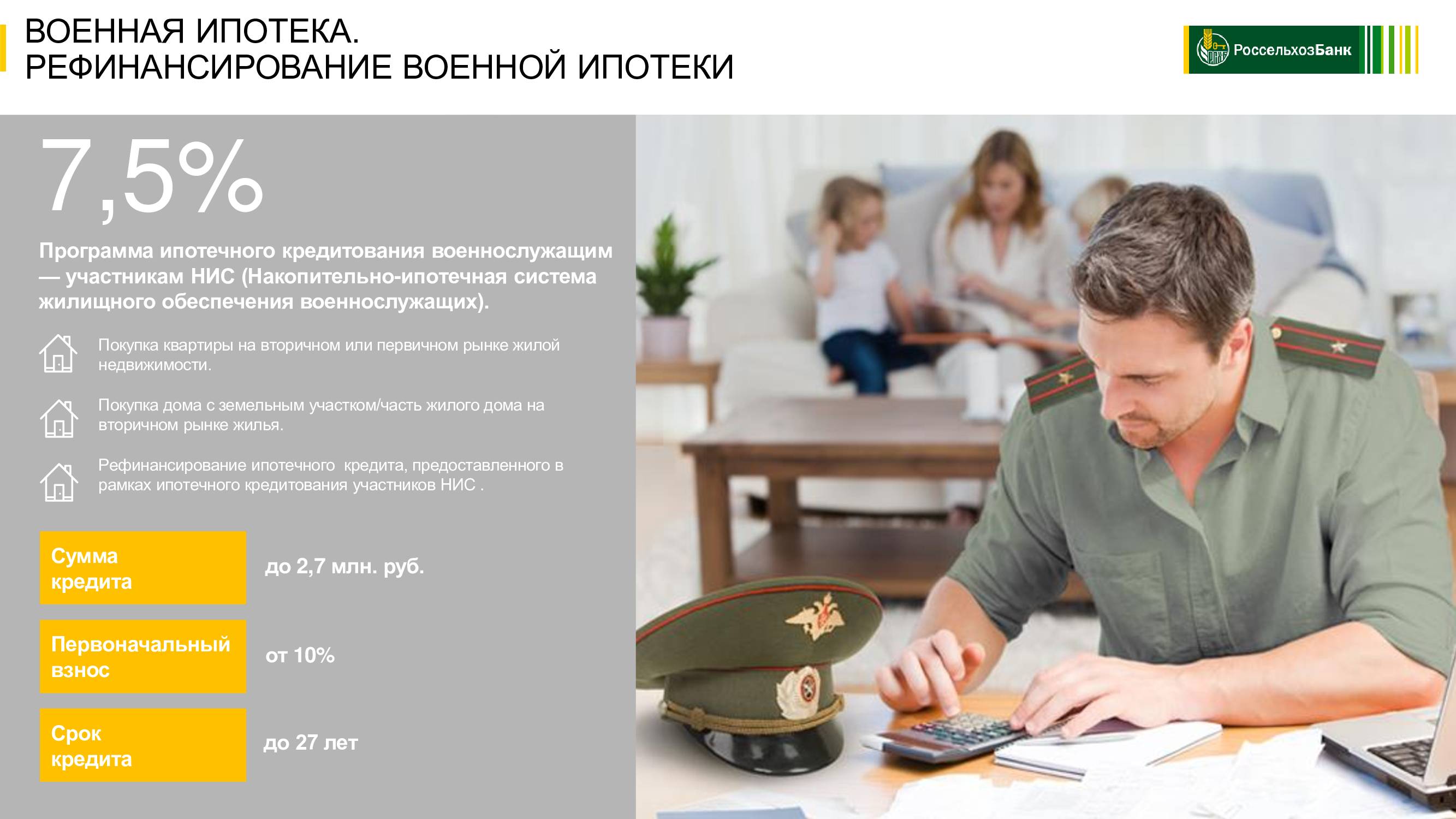

Россельхозбанк

Процентная ставка ниже, чем в Сбербанке — 8,75% годовых. Но есть возрастные ограничения. Заемщику на момент оформления ипотеки должно быть не более 75 лет. Максимальный заемный лимит — до 2, 4 миллиона рублей. Первоначальный взнос равен 10%. Этот банк рассматривает варианты жилья преимущественно на первичном рынке .

Совкомбанк

Военные пенсионеры, обратившиеся в эту организацию, получат самую низкую ставку по сравнению с аналогичными банками — от 7,9% годовых . Возрастной порог увеличен до 85 лет. Но сумма займа не должна превышать 30 миллионов рублей. Первоначальный взнос — 10%.

Альфа — Банк

Процентная ставка — от 9,69%. Нет возрастных ограничений для получения ипотеки. Вы можете запросить у банка сумму не более 50 миллионов рублей, уплатив первоначальный взнос 20%.

ВТБ Банк

Заемщику выдается кредит до 2,84 миллионов руб., под 8,8%. Первый взнос составит 15%. Кредит доступен военному пенсионеру любой возрастной категории.

Промсвязьбанк

Получить одобрение кредита в этой структуре можно под 8,85% . Организация предоставит займ на сумму не более 2,815 миллионов рублей, при внесении первоначального платежа 10%. Возраст пенсионера не должен превышать 65 лет.

Требования банков к военным пенсионерам

Банки предоставляют ипотечные ссуды отставным военнослужащим при условии выполнения требований, утвержденных кредитором.

В 2017 году требования к первоначальному взносу колеблются по банкам в пределах10%-20% от стоимости приобретения, а процентная ставка – 10,5%-12,1% по новостройкам и 11,7%-12,5% по вторичному жилью.

Для получения займа следует подготовить справку из Пенсионного фонда, документ о сумме накоплений в НИС, справку о доходах (форма 2-НДФЛ) и документ о занятости с последнего места работы, если заявитель трудоустроен на момент обращения за ссудой.

В большинстве банков, в том числе в Россельхозбанке, предлагающих ипотечное кредитование для отставных военнослужащих, выдают средства на покупку жилья преимущественно на первичном рынке.

Приобрести квартиру в новостройке или на вторичном рынке, жилой дом в любом регионестраны можно в Сбербанке и в банке ВТБ24.

Банки вправе требовать от потенциального заемщика определенных гарантий своевременного погашения процентов по кредиту и возврата самого долга в виде поручительств платежеспособных граждан или дополнительного залога недвижимого или движимого имущества.

Рекомендуем посмотреть это видео ниже:

https://youtube.com/watch?v=QG3VYB36sX0%3F

Заемщик должен уточнить, можно ли ему рассчитывать на определенные льготы в виде большей суммы займа, пониженной процентной ставки или длительного периода кредитования в случае максимального выполнения не только обязательных, но и дополнительных условий кредитора.

Если заявитель предпочтет получить потеку по общим программам, то срок займа может быть более длительным (до достижения им 65-75 лет), но другие условия для пенсионеров ужесточатся (первый взнос, процентная ставка, штрафные санкции), а также добавится необходимость страхования жизни заемщика.