«Письмо счастья» пришло всем

Проверка налогоплательщиков — работа ФНС. Способы проверки и выявления нарушителей разные. Например, физическим лицам, владельцам нескольких квартир или коммерческой недвижимости, ФНС высылает письма, где просит предоставить декларацию о доходах от аренды. Тут же приводит нормы закона, где говорится об ответственности за уклонение от налогов. Иногда случаются казусы. Декларацию требуют за 3 года, а недвижимость в собственности только год.

Заметим, что посылая письмо, инспектор ещё ничего не доказал и не начислил.

Налогоплательщик может повести себя по-разному:

- Проигнорировать письмо.

- Прийти в налоговую и возмущённо доказывать, что во второй квартире живёт сын, сестра, мать или другой родственник, который ничего за съём жилья не платит.

- Раскаяться в нарушении закона и предоставить декларацию за три года.

То есть часть людей выйдет из тени. Эффект от рассылки может быть разным. Вполне возможно, часть людей выйдет из тени. В ситуации с приобретением дорогого имущества при низкой зарплате действия налоговой вполне могут носить массовый характер — часть недобросовестных, но пугливых граждан действительно придут заполнять декларацию

Впрочем, могут быть и другие причины. Например, на владельца Мерседеса в налоговую поступила жалоба от «доброжелателя». Это основание для проверки.

Кировчанин мог попасть под перекрёстную проверку. Например, инспектор доказывал наличие «серых» зарплат у его работодателя, а наткнулся на Мерседес за 6 000 000 рублей. Заодно проверил и его.

Делаем несколько выводов:

- Налоговая всё видит.

- Если есть желание и веские основания, ФНС докажет нарушение и доначислит налоги.

- Если пришло письмо от налоговой, не обязательно сразу заполнять декларацию за 3 года. Лучше спокойно разобраться.

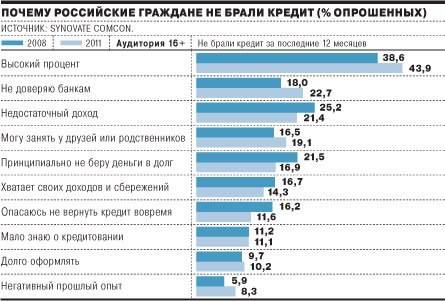

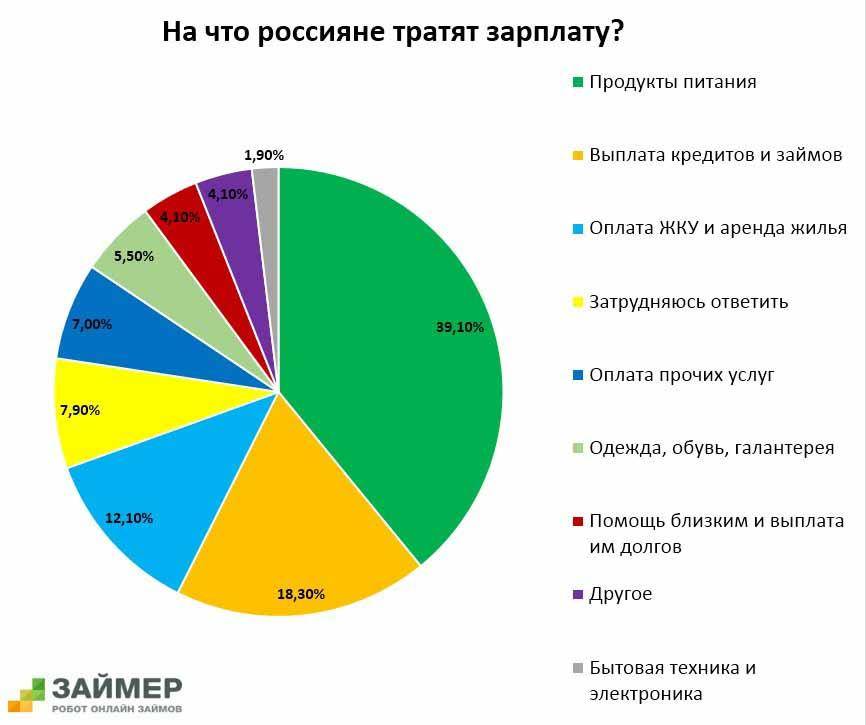

На какие нужды берут деньги у банков россияне

По данным банков, 13% заёмщиков берут деньги у них для того, что расплатиться по старым долгам. Около 7% россиян тратят полученные от кредитно-финансовых учреждений денежные средства на лечение, 5% на свадьбы, похороны и отпуск, 1% на обучение. В настоящее время кредиты имеет 59% трудоспособного населения страны.

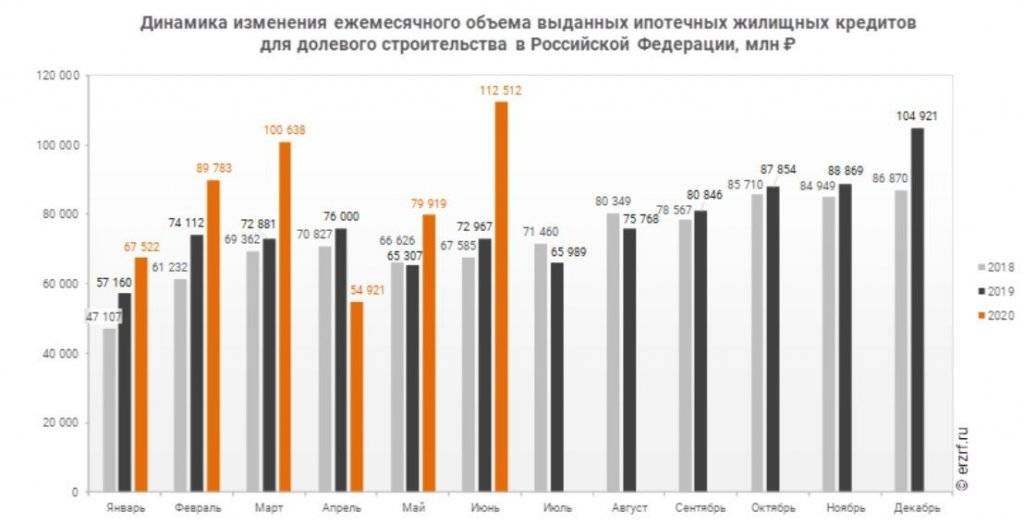

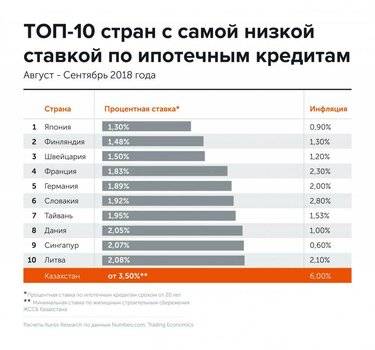

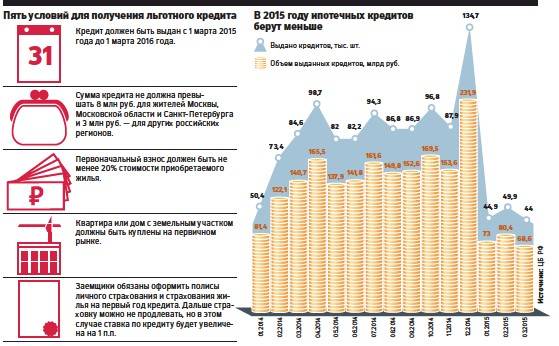

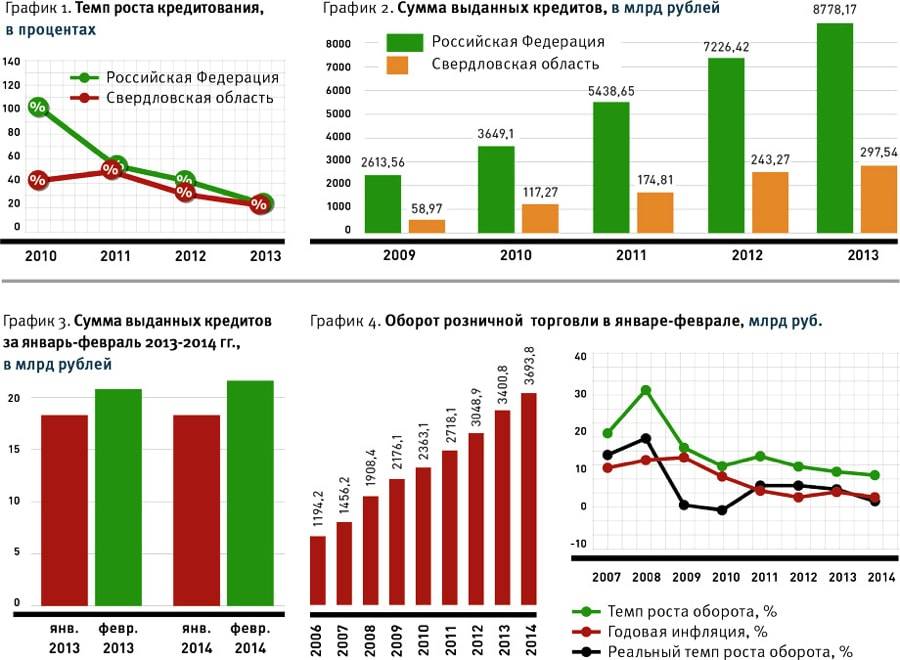

В банковской сфере наблюдается рост ипотечного и авто кредитования. Всё больше россиян пытаются с помощью кредитов решить свой жилищный вопрос.

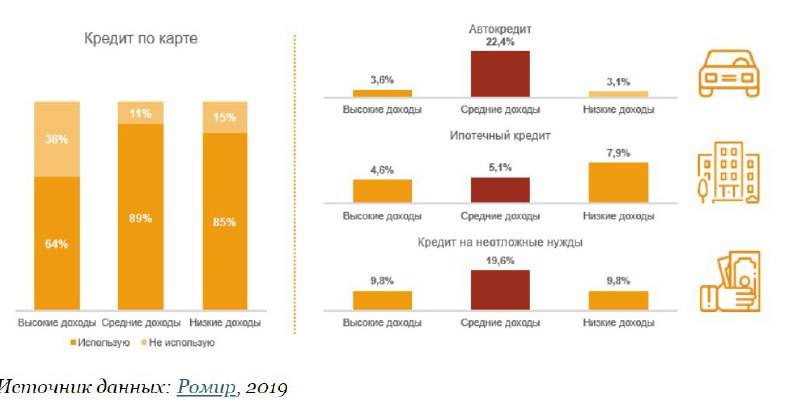

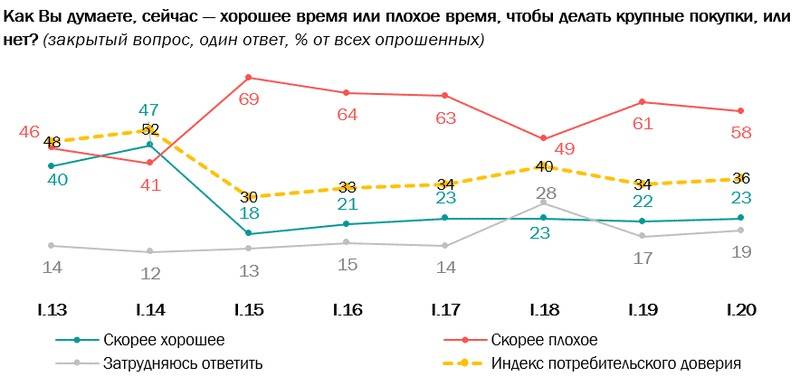

Проводимые СМИ опросы населения страны дали следующие результаты:

- Каждый третий россиян имеет кредит. Из них 63% выплачивают займы на потребительские нужды и 37% ипотеку.

- Ипотечное кредитование пользуется популярностью у населения, имеющего доход «ниже среднего».

- Потребительскими кредитами пользуются люди с очень низким уровнем дохода. На суммы займов они чаще всего покупают бытовую технику.

- Каждый четвёртый россиянин покупает в кредит авто.

Что такое скоринговый коэффициент?

Когда вы подаете заявку на кредит в банке и получаете отказ, вы недоумеваете почему. Вроде все в порядке, у вас стабильная работа и зарплата.

Однако кредит вам не дали. Вы обращаетесь в банк с просьбой пояснить свое решение

В ответ получаете или невнимание банка или отказ

Все просто, сам банк не знает, почему отказ. Поэтому ему проще сказать, что мы не обязаны вам отвечать. На стороне банка работает так называемая скоринговая система, которая на основании вашего финансового положения принимает решение — можно вам дать кредит или нет. А если и да, то под какой процент. И сотрудники банка не знают, почему вам не дали кредит, могут лишь догадываться.

На данной странице представлен калькулятор, необходимы для вычисления скорингового коэффциента.

По простому это калькулятор для оценки вашей кредитоспособности. В международной практике при выдаче кредита у каждого заемщика происходит расчет скорингового коэффициента.

Скоринговый коэффциент важен для банка, потому что позволяют определить вероятность возврата денег для банка. Данная вероятность вычисляется исходя из статистических исследований, которые проводятся на множестве заемщиков.

Кроме вашего дохода банк при скоринге анализирует кучу других параметров. Однако все таки основным параметром является ваш доход и кредитная история.

Последствия закредитованности

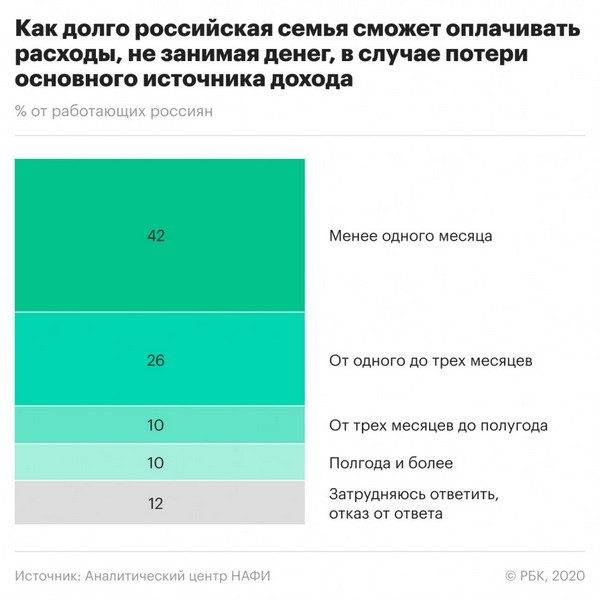

В таких республиках, как Алтай закредитованность работающего населения составляет 91%. При снижении доходов россиян и вялого роста экономики страны такой показатель говорит о том, что люди берут кредиты не от хорошей жизни.

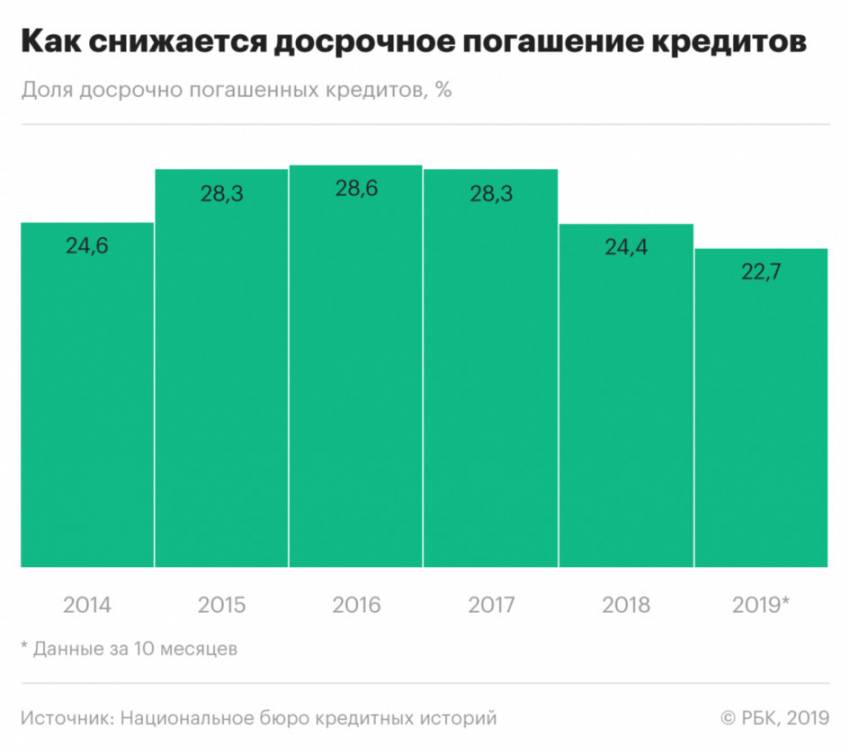

Увеличение кредитной нагрузки на население при постоянно снижающемся уровне их доходов создает условия для попадания россиян в длительное долговое рабство. Принятое ЦБ решение о повышение нормы резервирования заставляет кредитно-финансовые учреждения ужесточить требования, предъявляемые к заёмщикам. Всё это может вызвать кризис в банковской сфере страны. Эксперты считают, что уже в 2019 году в России останется всего 400 банков.

Падение доходов может стать причиной роста просроченной задолженности и росту банкротств физических лиц. Всё больше жителей страны видят в этом процессе единственный путь выхода из долгового рабства.

Популярные вопросы и ответы по скорингу

Что сейчас главное при одобрении кредита?

С 1 октября каждый банк по указанию ЦБ считает ПДН. Это показатель долговой нагрузки. Если у вас долговая нагрузка больше 50%, то кредит вам не светит. Посчитать показатель долговой нагрузки можно на нашем сайте.

Любой банк перед тем, как проводить скоринг, сначала считает ПДН. На ПДН влияют ваши официально подтвержденные доходы и расходы.

Почему мне везде отказывают, как узнать?

Причины отказа обычно находятся на поверхности. Отказ придет автоматом, если:

- Вы в черном списке банка

- У вас есть действующие открытые исполнительные производства(можно проверить по сайту ФСПП)

- У вас есть текущие открытые просрочки в банках

- Вы были судимы, ваш супруг находится в тюрьме или был судим

- У вас долги по коммуналке, алиментам, сотовой связи

Во всех вышеуказанных случаях вероятность получения кредита близка в нулю.

Как увеличить свой скоринговый балл?

Скоринг – это комплексная оценка заемщика. Скоринговый балл вырастет, если:

- У вас будет стабильная высокооплачиваемая работа, чем больше непрерывный стаж на одном месте, тем лучше.

- У вас нет текущих просрочек по кредиту, маленькая финансовая нагрузка(посчитать можно здесь)

- У вас хорошая кредитная история – вы брали и вовремя отдавали займы

- У вас высшее образование, а лучше два или три

- Вы не имеете и не имели долгов по алиментам, сотовой связи, коммунальным платежам

- Вы не обращались с поддельными документами в банк для получения кредита

Некоторые факторы нельзя уже изменить, некоторые можно. Все будет зависеть от человека.

Дмитрий Тачков

Разработчик калькуляторов

Финансовое образование

Опыт работы в банке

Специалист по микрозаймам

Создатель калькулятора

О разрабочике

Привет. Я разработчик данного калькулятора. Буду рад, если вы оцените калькулятор, выбрав один из 3х вариантов ниже. Ваши оценки помогут улучшить работу инструмента. За оценку респект и спасибо.

Непонятно

9

Сойдет

9

Годнота

19

Тарифы и программы кредитования

Микрокредитная компания «Кредиттер» предлагает займы новым и постоянным клиентам по процентной ставке до 1% в день.

Минимальная сумма займа составляет 2000 рублей, максимальная 50000 рублей.

Новые заемщики имеют возможность получить от 2 до 14 тысяч рублей на срок до 21 дня. Каждый последующий займ можно брать на большую сумму и более длительный срок.

Таким способом заемщик может получать займы по такой схеме лояльности:

- На 2 займ — минус 5%.

- На 3 займ — минус 10%.

- На 4 займ — минус 15%.

- На 5 займ — минус 20%.

- На 6 и последующие — минус 25%.

Успешное сотрудничество с МФО позволяет физическому лицу получать займы на такие суммы и сроки:

| Займ | Сумма | Ставка в день | Срок, дней | Мин. возраст |

|---|---|---|---|---|

| Первый | 2-14 тыс. руб. | 1% | до 21 | 21 |

| Второй | 2-15 тыс. руб. | 1% | до 30 | 21 |

| Третий | 2-20 тыс. руб. | 1% | до 30 | 21 |

| Четвертый | 2-30 тыс. руб. | 1% | до 30 | 21 |

| Пятый | 10-30 тыс. руб. | 1% | до 65 | 21 |

| Шестой и последующие | 30-50 тыс. руб. | 1% | до 182 | 21 |

Особенности проверки платежеспособности в онлайн МФО

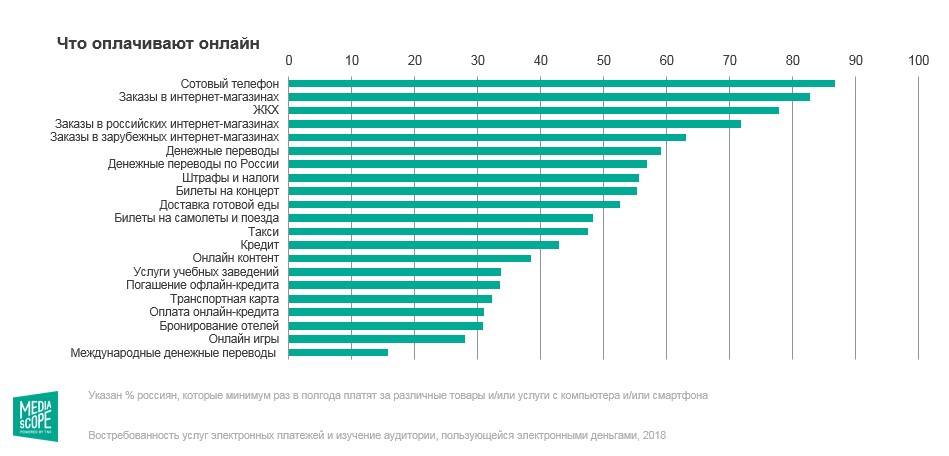

Практически все организации предоставляют микрозаймы не только в офисах, но и онлайн. Некоторые компании существуют только в интернет-формате. С точки зрения процедуры проверки это означает, что визуальный скоринг при обращении в сети отсутствует. Также значительно упрощается само оформление, поскольку от клиента обычно не требуется предоставление информации об уровне дохода и трудоустройстве.

С другой стороны, процентная ставка при онлайн обращении в среднем не отличается от выплаты по микрокредиту, оформленному традиционным способом (в офисе). Поэтому МФО дополнительно страхуются на случай невозврата и готовы предоставить клиенту меньшие суммы. В случае успешного погашения при последующих обращениях размер микрокредита повышается в среднем на 5-10 тысяч рублей.

Долги россиян

В данный момент вы платите кредит?

ДаНет

Закредитованность населения России 2019 — статистика необдуманных решений. Общая сумма долговых обязательств россиян перешагнула отметку 55 триллионов рублей. Из них более 15 триллионов рублей они задолжали на 1 января 2019 года банками. Степень закредитованности населения в регионах страны неоднородна.

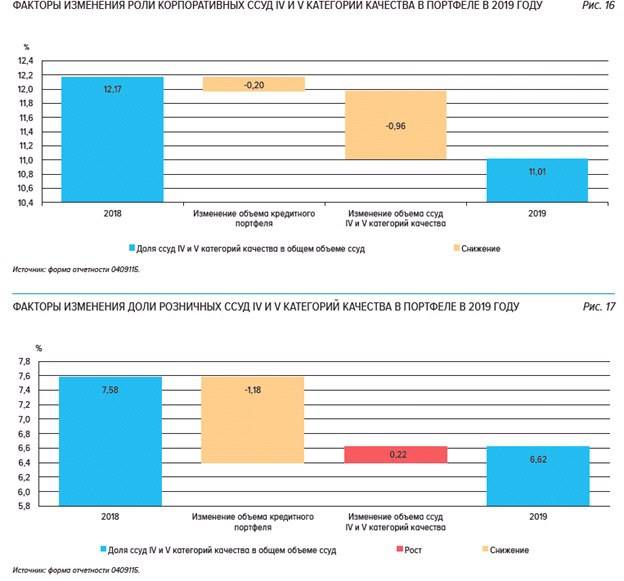

По данным Росстата, меньше всего должны банкам жители Ингушетии. Несмотря на это, Республика является лидером по просроченным платежам. Они составляют 43% от общей суммы заимствования. Аналитики посчитали, что в 2018 году задолженность средней российской семьи составляла 234 тысячи рублей. Её рост 19%. Доля «плохих» долгов достигла 5,2%.

Самые закредитованные регионы страны:

При проведении анализов долговых обязательств эксперты определяют в каких категориях займов наиболее высокий процент закредитованности россиян. Жители страны предпочитают брать в долг наличные денежные средства. Январь 2019 года стал рекордным по сумме выдачи кредитов. Сумма взятых у банков россиянами средств превысила 550 млрд. рублей. Число заёмщиков увеличилось на 2,5 миллиона человек. Из них 1,13 млн. получили кредиты наличными денежными средствами.

Общая сумма долговых обязательств граждан значительно превышает их накопления. Разница составляет около 700%. В конце 2018 года Всемирный банк подготовил доклад о состоянии экономики России, часть которого была посвящена кредитам граждан страны. В нём было отмечено, что из структуры кредитования уходят валютные займы. В настоящее время они составляют всего 0,7% от общей суммы выданных населению ссуд.

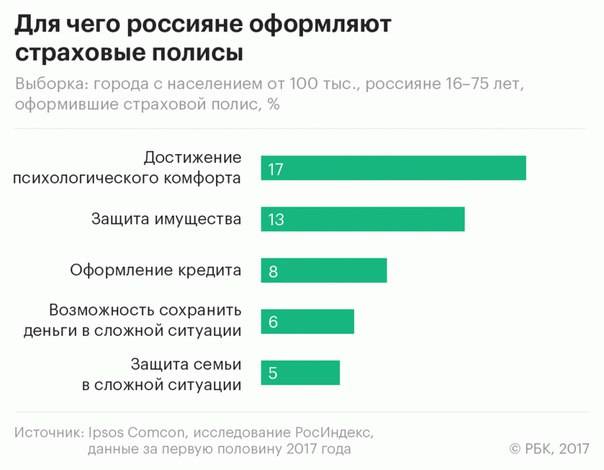

Дополнительные услуги: страхование и исправление КИ

Основное направление МФО Creditter — выдача краткосрочных займов по всей России. Компания предлагает клиентам воспользоваться дополнительными услугами:

- Застраховать себя от несчастного случая, следствием которого может быть потеря жизни или здоровья. Страховка оформляется по желанию клиента во время формирования заявки на микрозайм. Максимальная сумма выплат до 300 тысяч рублей. Срок действия страхования приравнивается к сроку кредита. Стоимость услуги рассчитывается в индивидуальном порядке.

- Исправление плохой кредитной истории. МФО Кредиттер предлагает заемщику микрозайм на небольшую сумму и срок пользования. Для улучшения КИ следует вовремя погасить несколько микрокредитов. После каждого своевременного погашения компания передает данные в БКИ, и кредитный рейтинг физического лица повышается.

- Компания Creditter предлагает своим клиентам бесплатно узнать информацию о состоянии своей КИ, отправляя запрос в Бюро кредитных историй.