Банкротство физических лиц

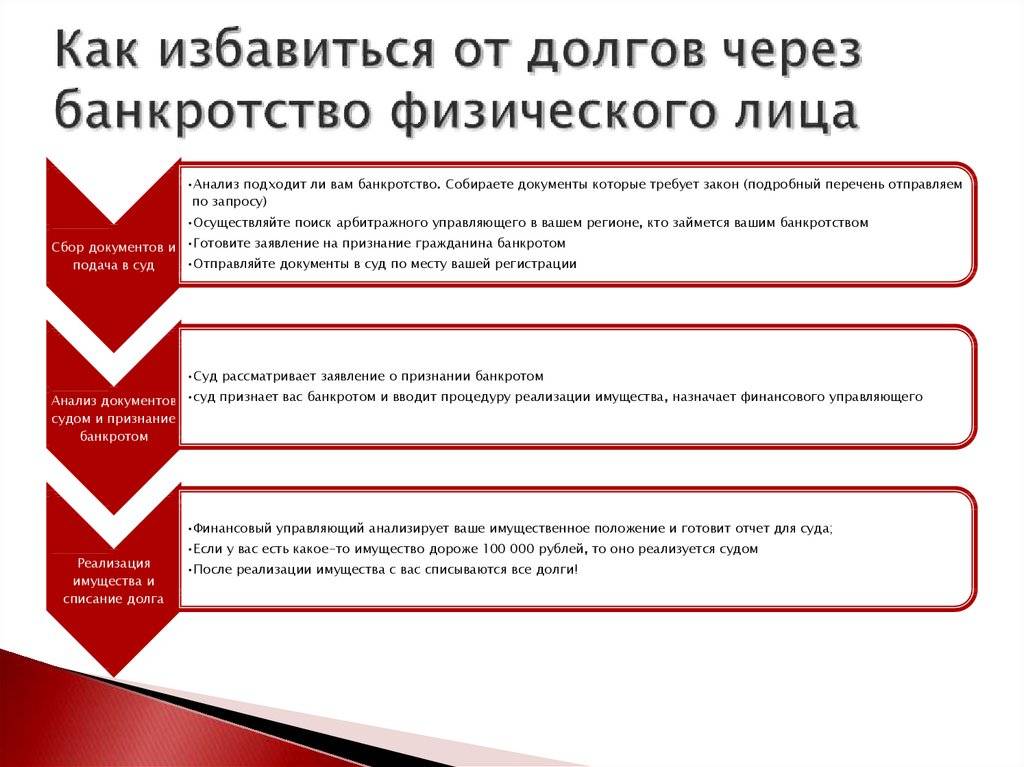

В соответствии с Федеральным Законом, если долг по вашему кредиту превышает 500000 рублей, вы имеете право объявить себя банкротом в судебном порядке. Для этого вам нужно обратиться с иском в суд для признания себя банкротом. Кстати, всю процедуру банкротства будет вести финансовый управляющий, за услуги которого вам придется заплатить около 25000 рублей, плюс оплатить государственную пошлину.

Итак, ваш финансовый управляющий будет оповещать ваших кредиторов о процедуре банкротства, которые могут предъявить требования возврата долгов. После окончания судебного разбирательства ваше имущество будет реализовано в пользу ваших кредиторов. Соответственно, если вашего личного имущества будет недостаточно для покрытия долгов они будут списаны, вы будете признаны банкротом.

Когда банки могут простить долги

Банковские учреждения никакого отношения к благотворительности не имеют, потому на практике случаи, когда долги кому-то были прощены, практически не встречаются. Это финансовая организация, доход которой складывается из операций по прокручиванию денежных средств, например, на займах.

Когда оформляется кредит, заемщику выдается график, по которому нужно будет погашать долги. Если отмечается нарушение платежей, применяются штрафные санкции вроде пени. Если заемщик прекратит выплаты, то задолженность станет быстро увеличиваться. Взыскать ее банк может через суд.

- Если заемщик скончался, то кредитная организация может простить долг.

- Задолженность может быть прощена, если ее сумма меньше, чем траты на взыскание.

- Простить долги могут и по причине истечения срока исковой давности.

Списать, изменить условия по платежам и займам банк может и другими способами.

Как быстро избавиться от кредитов — лучшая «десятка» способов

Чтобы справиться с долговой кабалой, воспользуйтесь одним или сразу несколькими советами:

- Ведите семейный бюджет. Если это требование уже соблюдается, продолжайте в том же духе. Такой путь позволяет заранее спланировать покупки и расходы, уменьшить «утечку» денег и быстрее расплатиться с долгами.

- При наличии большого числа кредитов с небольшой суммой, помните о необходимости погашения всех долгов. Учтите условия кредитования — сроки погашения, размер задолженности, процентную ставку и другие. Чтобы избежать головной боли, оформите большой кредит и погасите с его помощью мелкие займы. Как результат, вы снижаете размер ежемесячных выплат и концентрируетесь на одном долге.

- Откажитесь от нескольких кредитных карточек. Лучше завести дебетовую карту, пополнить ее на определенную сумму и пользоваться деньгами при необходимости. Если вы нуждаетесь в периодическом оформлении кредита, оставьте только одну карточку, а от остальных откажитесь.

- Возьмите за правило отдавать не меньше 10% от получаемой каждый месяц прибыли. Эта норма работает даже при отсутствии оформленного займа. Если приходится решать дилемму, как быстро избавиться от долгов и кредитов, вы не подготовили себе «подушку безопасности» в виде определенной суммы. Чтобы исключить проблемы с банками, достаточно мыслить на шаг вперед и перечислять часть заработной платы каждый месяц на отдельную карту или депозит в банке.

- Внимательно изучите условия «своего» банка при наличии долгосрочного займа. Одним из способов снижения размера ежемесячных выплат является оформление нового кредита с последующим покрытием прежней задолженности. Финансовое учреждение не будет против, ведь клиент никуда не девается, а выплата долга идет более активно.

И еще пять способов

- Платите вовремя. На вопрос, как быстро избавиться от кредитов, можно ответить просто — «Платите своевременно». Не секрет, что задолженность перед банком приводит к начислению пени и штрафов. Кроме того, портится кредитная история, что усложняет или сводит на «нет» возможность оформления займа в будущем. Возьмите за правило, всегда платить по счетам. Если отсутствуют деньги при наступлении даты оплаты, стоит занять у друзей и знакомых.

- Попробуйте ограничить себя в расходах, чтобы увечить размер выплат по кредиту. Такой шаг будет эффективен даже в том случае, если ограничение касается только одного месяца. Обязательны траты можно перенести на будущий период. В чем суть? За счет погашения большей суммы, размер выплат уменьшится, что снизит нагрузку на семейный бюджет.

- Продайте что-нибудь ценное. Если вы видите, что не справляетесь с долговыми обязательствами, а штрафы только увеличиваются, продайте какую-нибудь вещь, и отнесите вырученные средства в банк.

- При наличии нескольких небольших займов и невозможности оформить крупный кредит, начните погашение с минимального долга. Ежемесячно вносите платеж, который на 10-20 процентов будет больше обычного, что гарантирует выплату долга раньше срока.

- Как только вам удалось избавиться от кредитов и долгов, сделайте себе приятное — сходите в кафе, театр или кино. Этот психологический момент очень важен. Он позволяет гордиться собой и получить ряд положительных эмоций после сложного периода.

Как получить законную отсрочку по выплате займа?

Для тех, кого интересует вопрос, как избавиться от займов, если платить нечем, важно понимать, что долги необходимо возвращать. Когда клиент готов оплатить и не собирается оспаривать долги, он может обратиться в компанию с просьбой кредитных каникул или отсрочке платежа

Необходимо аргументировать свою просьбу и убедить кредитора в твердом намерении накопить средства и рассчитаться по задолженности.

Для этого важно аргументировать свои слова документами, подтверждающими изменение финансового положения. В случае одобрения, компания разрабатывает новый график погашения с учетом просьбы клиента

Обращение с просьбой пролонгации договора должно подаваться в МФО

Важно постараться соблюсти все правила обращения и зафиксировать их. В некоторых случаях вопрос удается решить в досудебном порядке обойдясь мировым соглашением

Если заем был получен по программе залогового имущества и все тонкости соглашения были соблюдены с учетом законодательства, кредитор имеет право претендовать на залоговое имущество и начать процедуру перехода права собственности. Однако, если сделка является сомнительной, стоит воспользоваться правом подать исковое заявление и защитить свои права на собственность. Только суд может принять решение о продаже имущества должника в пользу кредитора.

Согласно ст. 808 ГК РФ договор должен быть составлен письменно. А ст. 812 ГК РФ предполагает законное оспаривание договора. МФО являются законными участниками финансового рынка и работают, руководствуясь рядом нормативно-правовых документов и внутренних правил, которые разрабатываются на основании Закона о микрокредитовании. Вопросы кредитования регулируются Законом «О потребительском кредите» от 21.12.2013 г. № 353 ФЗ.

Продаем имущество вместе с кредитом

Выложить огромную сумму денег за недвижимость или автомобиль готовы далеко не все. А вот приобрести имущество вместе с кредитом может практически каждый работающий гражданин. Заемщик может найти покупателя, который с радостью будет оплачивать свою покупку равными платежами. Клиент банка, который не знает о том, как избавиться от кредитов законно, при этом только выигрывает. Стоит лишь переоформить свой долг на кого-либо и получить разницу между рыночной стоимостью имущества и остатком кредитных обязательств.

Процедура переоформления договора также проходит в банке. Прежде всего нужно снять запрет на отчуждение имущества, а далее кредит переоформляется на покупателя

Очень важно при этом, чтобы человек, приобретающий квартиру или автомобиль, отвечал всем условиям банка. Заемщиком, как правило, не может стать безработный или пенсионер старше определенного возраста

Как списать долги по закону

Банкротство гражданина через суд

Это самый радикальный способ. Если нечем платить по долгам, а их размер уже выше 350 тысяч рублей, можно объявить себя банкротом в суде.

Пока идет судебная процедура банкротства, должник не может управлять своим имуществом — всем распоряжается финансовый управляющий. Ценную собственность кроме единственной квартиры, мебели, техники и личных вещей, забирают для продажи. Даже зарплату или пенсию по закону должны включать в конкурсную массу. Гражданину выделяются средства в размере прожиточного минимума на него самого плюс на каждого его иждивенца. Остальные деньги пойдут на погашение долгов.

Подробно по теме: как проходит банкротство физического лица

При банкротстве назначается независимый специалист для контроля финансов, продажи имущества и расчетов с банками. Финансовый управляющий проверит счета должника, для чего на время процедуры заберет все банковские карты и даже электронные кошельки, если они зарегистрированы на должника. После банкротства карты и счета возвращаются физ.лицу, пользоваться ими можно, все аресты и блокировки счетов банки обязаны снять.

Банкротство физ.лица не сказывается на работе — вы вправе продолжать трудиться на той же должности, работать на себя, быть самозанятым или не работать. Человека не лишают пенсии и социальных выплат, пособий и мат. Помощи — вы можете рассчитывать на льготы в том же объеме, как и до списания долгов.

Cложнее будет получить другую ссуду или кредит. Справедливости ради, когда человек подает на банкротство, кредитная история у него уже испорчена, и поскольку долги после банкротства погашаются, то банки прекращают пополнять кредитную историю ежемесячными записями о просрочках.

Через пару лет можно восстановить репутацию благонадежного заемщика. Официальный банкрот имеет больше шансов на одобрение кредита, чем тот, кто бегает от приставов и коллекторов.

Банкротство — это легальный способ как вылезти из долгов и кредитов.

Должник вправе самостоятельно начать процедуру банкротства в следующих случаях:

долг суммарно от 350 тыс. руб.;

объективно не может исполнять обязательства — он потерял работу или заболел, либо денег не хватает из-за инфляции;

размер просрочек превышает 10% от всего долга, за счет продажи имущества не расплатиться.

С начала банкротства гражданин не платит кредиты — долг фиксируется, чтобы в результате списать его под ноль. Требовать с вас деньги банки, МФО или коллекторы не вправе. Приставы тоже прекращают взыскание, снимают аресты и запреты.

Есть список имущества, которое нельзя изъять и реализовать на торгах. Суд не забирает единственное жилье должника и его личные вещи.

Минус банкротства через суд в том, что оно не бесплатное — стоимость начинается от 80 000 рублей. Получается, что если негде взять деньги на банкротство физ.лица, то долги не списать? Для списания потребуется первый взнос — нужно оплатить услуги финуправляющего и госпошлину. Это 25300 рублей. Далее юристы по банкротству предлагают рассрочку: например, гражданин платит 8 000 в месяц в течение 10 -12 месяцев.

Наши услуги

В 2022 от государства можно получить материальную помощь на банкротство физ.лица. Мы рассказали об этом в разделе .

Банкрот избавляется от кредитов, микрозаймов, долгов по ЖКХ, требований коллекторов — полностью, официально и законно.

Цена банкротства физлиц рассчитывается индивидуально, юристы учитывают количество кредиторов, были ли сделки, которые можно оспорить, и другие факторы риска. Как рассчитывать стоимость, читайте в этом материале или

.

Внесудебное банкротство в МФЦ

В 2022 работает бесплатная процедура банкротства через МФЦ. Она проводится без суда и финуправляющего, а для списания долгов достаточно подать заявление в ближайший МФЦ.

Но доступно внесудебное банкротство только для граждан с долгами от 50 000 до 500 000 рублей и при условии, что приставы прекратили производство по долгам по ч.4 п.1 ст.46 ФЗ №229. При этом новых дел в ФССП не открыто.

Пройти бесплатное банкротство — получите инструкцию от юриста

Судебное разбирательство

Еще один способ как законно избавиться от кредитных долгов – это судебное разбирательство. Этот вариант долгий, не очень надежный, однако в некоторых случаях позволяет списать с себя всю задолженность.

Для списания долгов через суд нужно:

- не вносить платежи по кредиту;

- не иметь в собственности ликвидного имущества.

Через 90 дней просрочки банк, как правило, применяет более жесткие меры по взысканию – передает дело заемщика коллекторам или обращается в суд. Если дело дошло до суда, то скрыться от кредитора и органов не получится. Суд признает должника банкротом и вынесет решение о принудительном взыскании задолженности через приставов. В этом случае органы могут арестовать имущество (машину, ценные вещи, недвижимость, часть доходов), выставить его на торги, продать и закрыть дело.

Чтобы органы не списывали ежемесячно часть зарплаты, придется расстаться с официальным заработком и найти неофициальный источник дохода. В этом случае приставы не смогут изымать средства с зарплаты.

Если у человека не будет ни имущества, ни доходов, то приставы направят письмо в банк о невозможности взыскания средств. Долги спишутся, а исполнительное производство закроют.

Плюсы:

- возможность полностью списать задолженность;

- возможность сохранить имущество от приставов.

Минусы:

- это длительная процедура, требующая юридической подкованности или помощи специалиста;

- приставы могут оспорить сделки должника, если тот до процедуры банкротства решит переписать имущество на другое лицо.

Как избавиться от долгов по кредитам с помощью астрологии

Для начала рекомендую составить свою финансовую натальную карту. Вы узнаете, как звезды влияют на ваше отношение к долгам, что принесет вам кредит — нищету или успех, в какие дни лучше обращаться в банк.

Ведические знания помогут найти способ, как избавиться от кредитов максимально быстро. Для этого нужно узнать, какие действия или события приносят вам дополнительную прибыль. Эти факторы индивидуальны. Например, сторонний заработок может возникать, когда человек меняет свою внешность и имидж. Или когда занимается ремонтом и прибирается в доме. Но некоторым людям для получения денег нужно просто много и усердно работать.

Из натальной карты можно увидеть, насколько опасны долги именно для вас. Например, если в гороскопе есть влияние Раху на 6-й дом, такому человеку будет сложно расплачиваться по счетам.

Но даже если у вас в карте собраны негативные финансовые признаки, это не значит, что вам категорически нельзя брать кредиты. Просто нужно быть очень осторожным и продумывать каждый шаг. В вашем случае не стоит занимать для развлечения, покупки дорогой одежды или айфонов. Но если вы хотите вложиться в свое будущее, например, открыть свое дело, пойти учиться или пройти повышение квалификации, то тогда кредит полностью оправдан. Став профессионалом в своей сфере, вы отобьете стоимость вложений и заработаете больше. В Школе Лакшми много таких примеров, когда за пару месяцев обучения ученики не только приобрели новую профессию и полезные навыки, но и оплатили обучение с заказов. Истории успеха можно почитать в статьях «Как я спасла свою семью и нашла стабильный источник дохода», Как я обрела внутреннюю свободу и удвоила свой доходи Как я избавилась от зависти и стала зарабатывать в декретном отпуске.

Хотите освоить полезные практики, составить свою натальную карту и узнать будущее? Тогда смотрите наш бесплатный вебинар и получайте ответы на самые важные вопросы. Зарегистрируйтесь на этой странице, и мы пришлем вам ссылку на вебинар

Рефинансирование

Иногда жизненные обстоятельства вынуждают оформить несколько кредитов. Ситуация осложняется, если заемщик не может платить по кредитам и не справляется с взваленным на себя грузом. Здесь можно воспользоваться рефинансированием кредитного займа.

Произвести рефинансирование можно только при соответствии требованиям:

- ранее кредит не подвергался реструктуризации;

- заемщик исправно расплачивался по кредиту в течение 6-12-месячного срока;

- просрочек по займу не было;

- срок договора подходит к концу больше, чем через 6 месяцев.

Таким способом можно удачно рассчитаться со всеми долгами, объединив их в один, что гораздо проще.

Досудебные способы – как избавиться от долга без суда

Большинство финансовых учреждений предлагают услуги по реструктуризации кредитов с целью снизить нагрузку на должника путем увеличения срока действия кредита.Есть целый ряд полезных рекомендаций о том, как уменьшить размер долга в досудебном порядке:

- Многие банки могут предлагать специальные кредитные каникулы и другие механизмы снижения затрат и получения от клиента выплат.

- В некоторых случаях при поддержке адвоката или профессионального юриста можно договориться о выкупе вашего долга за часть суммы задолженности близким родственником – таким образом все долговые обязательства будут являться уже предметом обсуждения между должником и лицом, выкупившим долг. Сотрудники банка часто продают задолженности сторонним коллекторским организациям по сниженной ставке, поэтому причин отказывать в подобном предложении близким клиента при моментальном наличии требуемой суммы у них не будет.

В целом, следует помнить, что банкам намного выгоднее получить хотя бы какие-либо средства от клиента, поэтому связавшись с сотрудниками банка можно найти наиболее подходящий для должника выход и избежать последующих судебных тяжб и споров с коллекторами.

Стоит ли брать новый кредит, чтобы погасить старый

Не получиться расплатиться с обременениями, если сетовать на кармические неудачи. Поэтому нужно разобраться с долгами раз и навсегда. Не стоит пользоваться услугами и займами, вроде «антикредит» или «антиколлектор». От этого вряд ли будет толк. Гораздо проще будет бороться, если следовать данным рекомендациям. Пусть быстрого возврата средств или огромного изобилия они не принесут, но со временем, вы сможете забыть о «выживании» и вздохнуть полной грудью.

По мнению многих, чтобы раздать имеющиеся кредиты, ни в коем случае не стоит брать новые. Однако это не совсем так. Если у должника имеется несколько маленьких заемов, то гораздо проще объединить их в один большой. Этот метод называется унификацией, он позволяет снизить кредитную нагрузку, но не уйти от обязанности погашения.

Также можно воспользоваться рефинансированием, если условия по новому заимствованию будут более выгодными. Если из-за плохой кредитной истории вам не одобряют, можно попросить своего друга выступить в качестве поручителя. А также подготовить полный пакет документов, чтобы повысить шансы взять обязательство.

В иных ситуациях брать новые займы не рекомендуется, иначе они могут захлестнуть вас. Очередность оплаты должна быть в виде градации от самого обременительного к простому.

Бюджетный план

Основываясь на рекомендациях и правилах, представленных выше, любой человек может составить свой реальный план, как ликвидировать долги и разбогатеть, не привлекая психологов, астрологов и экстрасенсов. Осуществление его может занять много времени, но это того стоит.

Если вы не хотите потерять квартиру за долги по ипотеке или лишиться другого имущества, то следует разобраться с ними раз и навсегда. План действий может выглядеть приблизительно так:

- Рассчитываем точный размер долга. Если потребуется уточнить данные, то обратитесь в банк, где происходило кредитование.

- Делим всю сумму своего дохода на несколько частей, как описано в примере выше.

- На погашение просрочки выделяем ежемесячно определенную долю своего бюджета. Для этого нужно предварительно поделить долг на равные части.

- Не используем дополнительные кредиты, овердрафты и т. д., если они не помогут совершить вам закрытие на более выгодных условиях.

Как только вы начнете следовать рекомендациям, ваш бюджет начнет оживать, а у вас появится возможность зарабатывать больше и расплатиться со всеми долгами по кредитам, МФО и т. д.

Имейте запас денег

Избавиться от долгов поможет создание «копилки», к которой можно обратиться в случае надобности. Расходуя сумму с неприкосновенного счёта, необходимо осознавать, что денежные средства придётся вернуть.

Для формирования финансовых накоплений откладывайте определённый процент. Выделяйте на такую статью 5% от прибыли. Дальше увеличивайте сумму.

Ирина Долинская, психолог, автор книг и игры «Триумф Свободы», советует: «Начните с 1% и постепенно доведите эту сумму до 10%. Когда скопится существенный бюджет начните инвестировать».

Алексей Новиков, начальник управления маркетинга УК «Открытие», дополняет: «После глубокого анализа вашего финансового положения рассчитайте, какую сумму можно отложить или инвестировать. Для этого нужны данные: сумма всех активов и их местонахождение, сумма ежемесячного «чистого» дохода, сумма ежемесячных расходов и перечень финансовых целей в приоритетном порядке”.

Онлайн заявка на кредит наличными

Получите потребительский кредит без отказа на лучших условиях! ТОП самых популярных предложений за последние 3 месяца:

Банк Предложение Максимальная сумма Заявка онлайн

Займер

Займ на карту. Быстрое одобрение онлайн. Мгновенное получение не выходя из дома. Ставка от 0,35% в день

До 30 000 рублей

Получить деньги

Тинькофф

Кредитная карта Platinum. 0% годовых на все покупки по карте до 55 дней. Ставка от 12%

До 300 000 рублей

Получить деньги

Альфа-банк

Карта 100 дней без % по кредиту на покупки и снятие наличных. Выпуск карты бесплатно. 0 % на снятие наличных

До 300 000 рублей

Получить деньги

Совесть

Честная карта рассрочки — 0% в 50 000 магазинов. 10 месяцев рассрочки. Дарим 500 руб!

до 300 000 рублей

Получить деньги

МТС Банк

Карта МТС CashBack. Кэшбэк 5%. обслуживание. 111 дней беспроцентный период. До 299 999 руб.

Получить деньги

Дебетовая карта «Польза»

До 10% годовых на остаток по счёту. 10% кэшбэк. 0 руб. за обслуживание До 300 000 рублей

Получить деньги

Совкомбанк

Денежный кредит под 8,9%, на 12 месяцев 100 тысяч рублей

Получить деньги

Судебная практика оспаривания договоров займов

Судебная практика предполагает оспаривание займов и позволяет доказать, что истец не получал денежные средства от кредитора (или получал не в том количестве, которое требует от него сторона ответчика). Необходимо учитывать, что оспорить договор можно только в следующих случаях:

- Отсутствие письменного соглашения (договора), которое скреплено и подтверждено двумя сторонами.

- Договор представлен, но был составлен при определенных условиях (под действием угроз, насилия, обманных действий со стороны мошенников).

Если в судебном порядке удается доказать, что заёмщик не получал деньги, такой договор признается незаконным и аннулируется. А доказательства обязательства по выплате с истца полностью снимаются. Но если заемщик доказывает, что получил сумму меньше указанной в соглашении, договор признается заключенным на данную сумму. В том случае, когда все доказательства являются правдивыми, шансы у заемщика доказать свою правоту достаточно велики.

Как не попасть в «долговую яму»

От возникновения долгов никто не застрахован, однако если придерживаться определенных правил, то можно избежать множества неприятностей. К таковым относятся:

- Перед тем как брать кредит, стоит адекватно оценить свои финансовые возможности. Не нужно взваливать себе на плечи непосильный кредит, надеясь, например, на повышение зарплаты, или получение наследства. Мнимые возможности способны обеспечить попадание в «долговую яму»;

- Многие клиенты отказываются от такого вида услуг как страхование. На самом деле, в случае наступления страхового случая, страховая компания перекроет за клиента все долги перед банком. К страховым случаям можно отнести, например, сокращение на работе, наступление инвалидности, смерть должника и прочее;

- Если же в жизни человека все-таки наступили неприятные ситуации, связанные с возвратом долгов, то лучше всего обратиться за помощью к квалифицированным юристам. Они способны представлять интересы клиента в суде, а так же защитят от коллекторов.

Самое главное чего не стоит делать должнику – это пытаться избегать встреч с кредиторами, и менять место жительства. О возникших трудностях стоит говорить сразу, и открыто. Только таким способом можно решить вопрос о законном списании долгов.

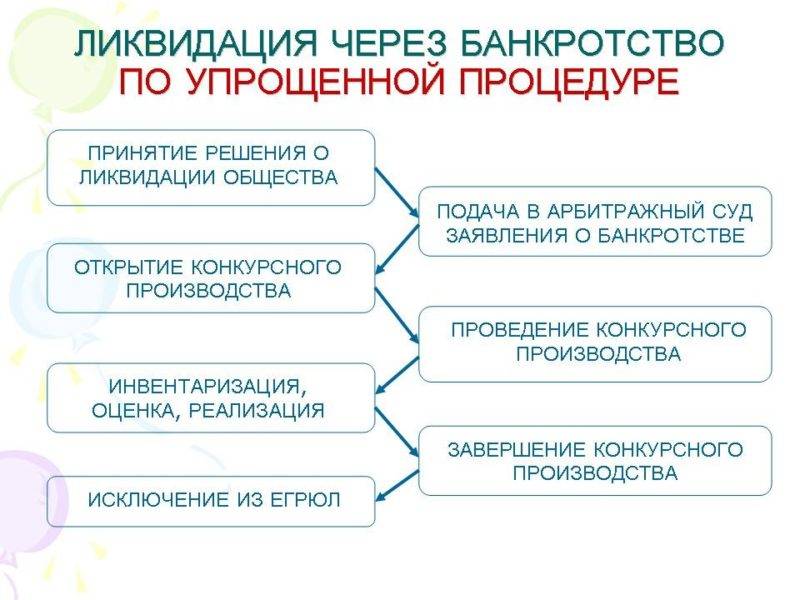

Внесудебное (упрощенное) банкротство

Внесудебное банкротство возможно при сумме долга от 50 тыс. до 500 тыс. руб. (без учета неустоек). Это бесплатная процедура. Оформляется такое банкротство через МФЦ. Но добиться его сложно – слишком много параметров должно совпадать.

В частности, ваши долги должны быть «просужены» и признаны невозможными ко взысканию. То есть кредитор должен обратиться в суд за взысканием, в отношении неплательщика должны возбудить исполнительное производство и затем завершить это производство, оформив акт о невозможности взыскания. Иными словами, упрощенное банкротство будет доступно лишь после того, как к вам пришли судебные приставы с исполнительным листом и не нашли, что у вас взять: ни имущества, на которое можно обратить взыскание; ни активов (доли ООО, акции и т.д.); ни доходов более прожиточного минимума, из которых можно было бы удерживать какую-то часть ежемесячно.

Для примера: в Краснодарском крае в 2020 г. было возбуждено 88 процедур упрощенного банкротства. В феврале 2021-го мы провели мониторинг и обнаружили, что ни одна из этих процедур еще не завершена. То есть пока неизвестно, спишут долги этих людей или нет.

Более реальный вариант избавления от долгов – обычное, судебное банкротство.

Начните отдавать

Долги самостоятельно могут только накапливаться, а не исчезать. Чтобы от них избавиться, откажитесь от новых кредитов и постепенно погашайте старые. Не стремитесь отдавать сразу всю сумму, которая составляет большую часть дохода – это путь к увеличению задолженности. Заранее определите её приемлемый размер. Надежда Сендецкая, трансформационный коуч-психолог и бизнес-тренер, советует: «Возьмите жизнь в руки — начните отдавать долги в размере 20% от любой полученной суммы».

Чтобы понять, какой частью доходов можно безболезненно пожертвовать, займитесь формированием личного бюджета. Статью расходов на погашение кредитов введите отдельным пунктом. Если в конце месяца образуются излишки, то также отдавайте их в качестве взносов.

Юрий Моша уточняет: «Если берёте в долг, чтобы дотянуть до зарплаты — значит вы плохо планируете свой семейный бюджет. Внимательно проанализируйте структуру доходов и расходов».

Законные способы избавления от долгов

Обычно кредитор идет навстречу должнику, поскольку заинтересован в том, чтобы задолженность по кредиту была закрыта, и предлагает ряд процедур, которые позволят заемщику улучшить свое материальное положение в установленный срок и в дальнейшем добросовестно выполнять взятое обязательство.

- Консолидация кредита – объединение несколько кредитов в один с целью выплаты задолженности. Такое слияние кредитных счетов позволит должнику контролировать одну задолженность, изменить график погашения, сдвинет сроки ежемесячных выплат и их сумму, снизит процентную ставку, сократив итоговую стоимость долга по кредиту.

- Реструктуризация долга предоставит заемщику льготный период выплат, в течение которого ежемесячные платежи будут только по процентам; либо позволит увеличить сам период выплат по кредиту, снизив сумму ежемесячных платежей, но при этом итоговая стоимость кредита увеличится.

- Рефинансирование долга по кредиту подразумевает обращение в банк за новым займом в счет погашения задолженности по существующему кредиту. Это позволит должнику изменить график платежа и сроки ежемесячных выплат, снизив тем самым долговую нагрузку. Подобный заем лучше брать в том же банке, где и был оформлен кредит, по которому существует задолженность.

- Кредитные каникулы (отсрочка платежа) способны помочь должнику на установленный в дополнительном соглашении к договору срок снизить сумму ежемесячных выплат, избежать накопления задолженности и привести финансовые дела в порядок. Должник может воспользоваться либо полной отсрочкой платежа на срок не более чем 6 месяцев; либо частичной, когда выплачиваются только проценты по кредиту, а основная сумма долга в расчет не берется; либо изменить валюту займа, внося ежемесячные выплаты той валютой, курс которой в данный момент более выгоден.

- Продажа залогового имущества в досудебном порядке по более выгодной цене, чем реализует кредитор, позволит должнику полностью погасить задолженность по залоговому кредиту.

Какой выход может предложить банк

В случае если нет денег на погашение очередного платежа, следует честно сообщить об этом в банк. Кредитор заинтересован в своевременных выплатах по кредиту. Менеджеры банка рассматривают ситуацию каждого должника и стараются предложить ему подходящую льготную программу.

Реструктуризация

Изменения графика платежей, направленные на снижение ежемесячной долговой нагрузки. В процессе проведения процедуры возможно продление срока кредитования или отсрочка в оплате основного долга. Погашение растягивается по времени, за счет чего ежемесячный платеж становится меньше. В результате реструктуризации сумма долговых обязательств не уменьшается.

Кредитные каникулы

Отсрочка платежей на срок до одного года. В это время должник оплачивает только текущие проценты или вовсе не вносит платежей. Оплата основного долга сдвигается во времени, увеличивая срок действия договора.

Процедура полезна в качестве краткосрочного оздоровительного финансового инструмента, позволяет должнику привести в порядок финансы, решить срочные материальные проблемы, найти новую работу или дополнительный источник доходов. В конечном счете кредитные каникулы увеличивают общую стоимость кредита, а в некоторых случаях приводят к начислению дополнительных штрафов и повышению процентной ставки.

Продажа залога

Реализация залогового имущества – очевидный способ рассчитаться с долгом. Однако столь радикальная мера зачастую невыгодна для должника. Заемщику лучше не ждать момента, когда банк конфискует имущество и начнет реализацию на торгах. Для должника выгоднее произвести поиск покупателя и продажу самостоятельно. Главное, получить у банка письменное согласие на процедуру.

Помощь поручителя

Желая предотвратить просрочку, заемщик может обратиться за помощью к поручителю. Дело в том, что поручитель несет ответственность солидарно с титульным заемщиком, а значит, имеет прямую обязанность по погашению кредитного договора. Ему выгоднее оказать посильную помощь должнику, не дожидаясь, когда банк начислит дополнительные пени и выставит к погашению сумму в размере общей задолженности.

Кредитор может самостоятельно предъявить финансовые требования поручителю при любом нарушении сроков оплаты. Чаще банку выгодно именно так востребовать долг, не прибегая к судебным разбирательствам.

Как списать долги в банке

Чтобы избавиться от кредитов законно, достаточно вносить платежи соответственно кредитному графику. Но если финансовая ситуация плачевна, нужно попробовать альтернативные способы.

Для физических лиц предусмотрено и успешно опробовано на тысячах заемщиков банков несколько вариантов, как списать кредиты. Рассмотрим их подробнее.

Истечение срока давности

После того как время погашения займа упущено, появляются просрочки, штрафы и пени. Задолженность растет, как снежный ком, кажется, что выхода из ситуации нет. На самом деле избавиться от ссуды можно, если выдержать несколько лет банковской осады.

К таковым относятся:

- внесение денежных средств на кредитный счет (размер взноса значения не имеет);

- подписание договора реструктуризации;

- письменное признание долга;

- запись телефонного разговора, в котором должник признает наличие невыполненного обязательства.

Финансовая организация может написать исковое заявление в судебные органы и по прошествии этого срока. Главная задача заемщика – присутствовать на процессе и заявить ходатайство об истечении срока давности.

https://youtube.com/watch?v=CTnqovNm0GM

Видео: Как списать долг по кредиту по истечении срока исковой давности.

Списание по причине смерти

Смерть физического лица – веская причина для списания долгов. Но не все так просто. Если умерший заемщик имел близких родственников-наследников, события будут развиваться по одному из вариантов:

- Принятие наследства. Правопреемники получают не только имущество, но также права и обязанности наследодателя. Если родственники заемщика планируют получить его состояние, они должны исполнять его долговые обязательства.

- Отказ от наследства. Если получать нечего или сумма выплат по займу намного превышает стоимость самого наследства, проще от него отказаться. В таком случае банку некому будет предъявлять претензии, долг автоматически спишется.

Банкротство физических лиц

Для тех, кто долгие годы пытался решить вопрос, как списать долги по кредитам, закон о банкротстве физических лиц был долгожданным.

Основания для проведения процедуры:

- общая сумма задолженности равна или превышает 500 000 рублей;

- просрочка по платежам свыше 90 дней.

В отношении должника будут проведены следующие мероприятия:

- опись имеющегося имущества;

- передача финансовому управляющему всех банковских карт;

- запрет выезда на границу;

- запрет приобретения недвижимости, иного дорогостоящего имущества;

- обязанность уведомлять кредитные организации о банкротстве при обращении к ним;

- запрет занимать любые управленческие должности в юридических организациях.

Видео: Процедура банкротства физических лиц.

Кредитная амнистия

Единственным вариантом избавиться от кредитных долгов законно и без потерь является одноименная амнистия.

Существует два варианта:

- Общенациональные долговые списания. Инициируются Правительством РФ или Администрацией Президента и выражаются в виде Указа Президента или Федерального закона.

- Банковская амнистия. Представляет собой реструктуризацию долга, при которой списываются все дополнительные расходы (проценты, пени, штрафы), а заемщику остается выплатить только основную сумму.

Чтобы попасть в число счастливчиков, заемщик должен соответствовать следующим условиям:

- иметь положительную кредитную историю по предыдущим займам;

- относиться к льготной категории граждан (многодетная семья, военнослужащий, пенсионер, инвалид);

- иметь документальное подтверждение причины, из-за которой сформировалась задолженность (медицинские документы, справка о сокращении, уменьшении заработной платы).

По амнистии можно списать долги по кредитам, но как это будет осуществлено, зависит от решения государственных чиновников, банка:

- полностью или частично;

- в отношении ипотечных займов, автокредитов;

- перерасчет задолженности (например, доллары в рубли);

- снижение процентной ставки;

- списание штрафов, пени.