Как осуществляется выплата процентов по депозиту?

Порядок начисления и выплаты процентов по вкладу позволяет клиенту распланировать свой доход с размещенных средств: готов ли он ждать получения реальных денег с депозита долго (т.е. у него нет в планах затрат, связанных с этими деньгами), или же он хочет получать их постоянно через короткие промежутки времени.

Существуют следующие варианты периодов выплаты процентов:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

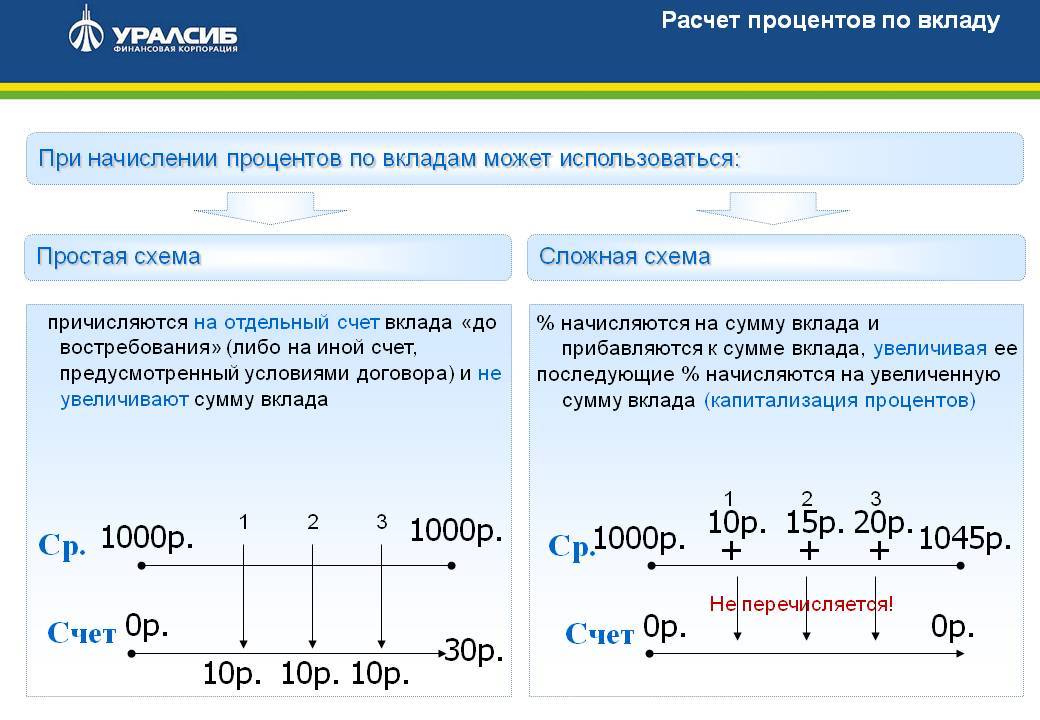

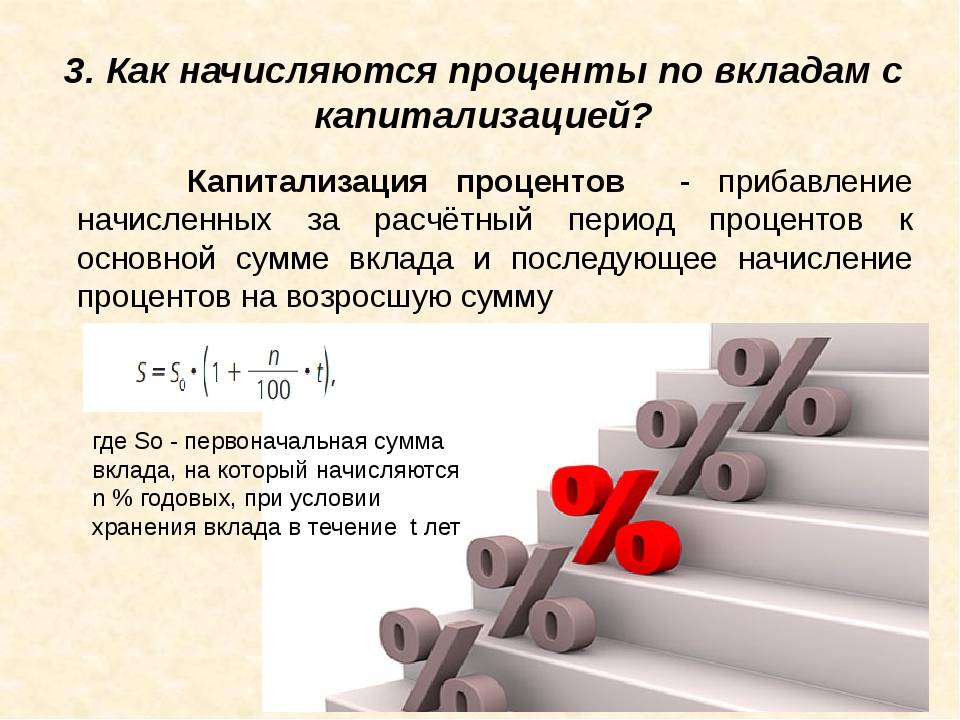

Капитализацию следует рассматривать отдельно, т.к. в этом случае выплата процентов вообще не осуществляется: все проценты прибавляются к основной сумме вклада.

Получить свои проценты можно на свою банковскую карту, которая привязана к депозиту, или же на свой счет в банке. Есть предложения с выплатой процентов на пенсионную карту клиента.

https://www.youtube.com/watch?v=https:accounts.google.comServiceLogin

Стоит также помнить, что после выплаты процентов обязательно надо заплатить налоги.

Налог на доход по вкладам

Налоговый кодекс Российской Федерации предусматривает налогооблажение вкладов в следующих случаях:

- Если процентная ставка по рублевому вкладу превышает значение ключевой ставки ЦБ РФ на момент заключения или пролонгации договора, увеличенной на 5 процентных пунктов.

- Если процентная ставка по валютному вкладу превышает 9%.

Ставка налога составляет 35% для резидентов РФ и 30% для нерезидентов.

При этом налогом облагается не весь доход, полученный от вклада, а только часть, полученная в результате превышения процентной ставки по вкладу пороговой ставки. Для того, чтобы рассчитать налоговую базу (сумму, облагаемую налогом), нужно сначала рассчитать проценты налисленные по номинальной ставке вклада, а затем сделать аналогичный расчет по пороговой ставке. Разница этих сумм и будет являться налоговой базой. Для получения величины налога остается умножить эту сумму на ставку налога.

Наш депозитный калькулятор рассчитает ваш вклад с учетом налогов.

Как проверить точность начислений

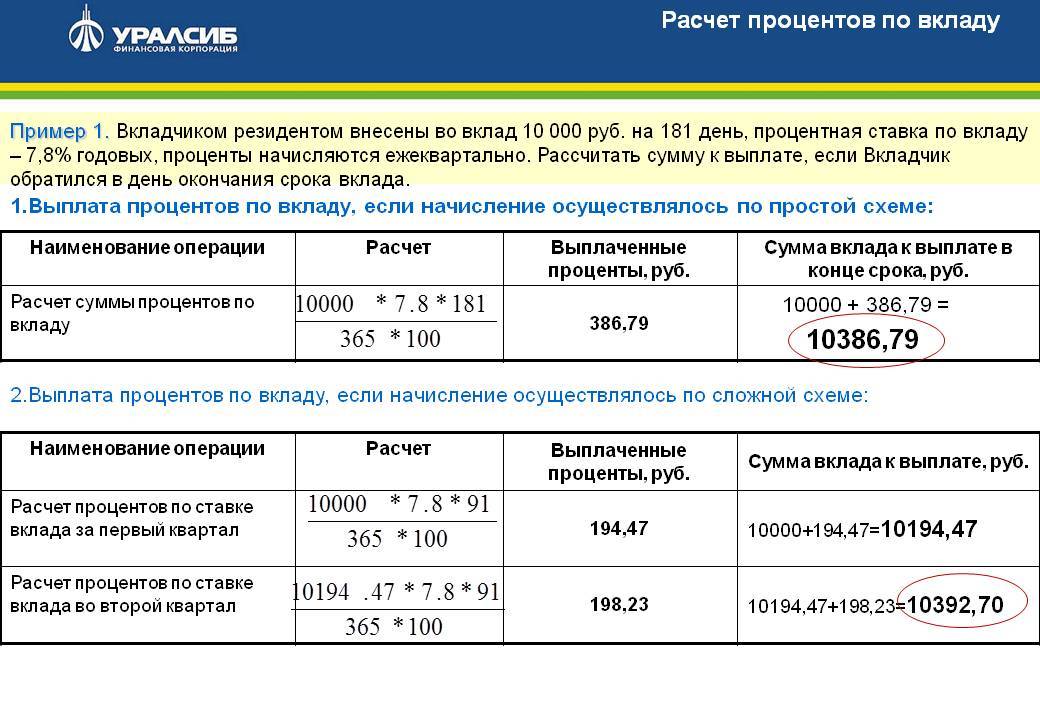

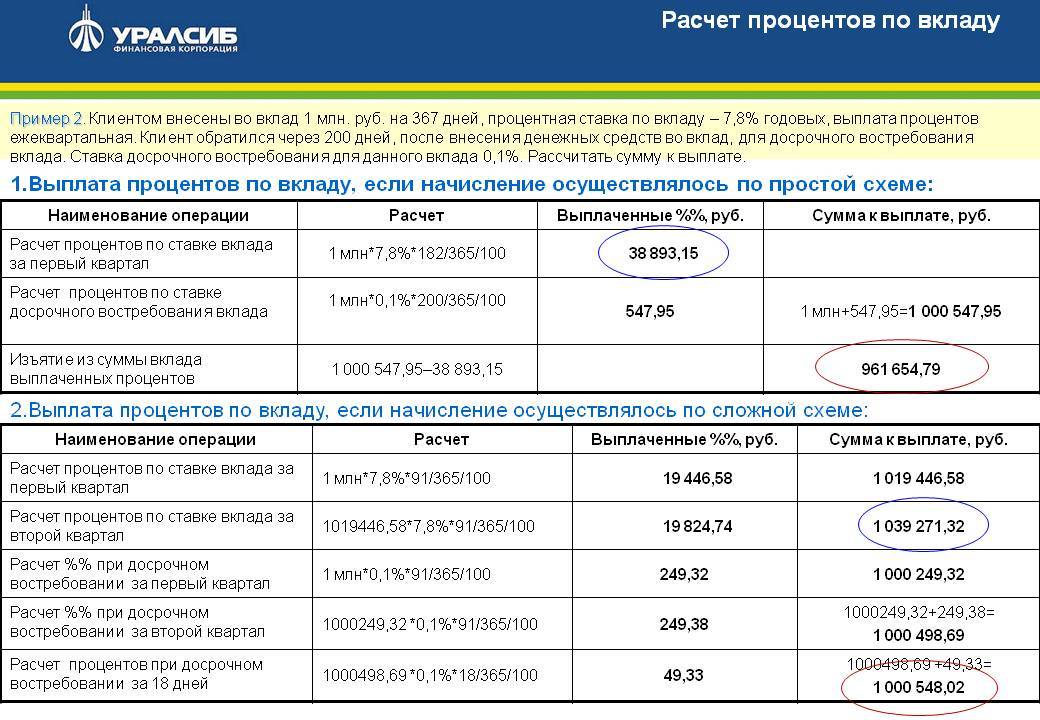

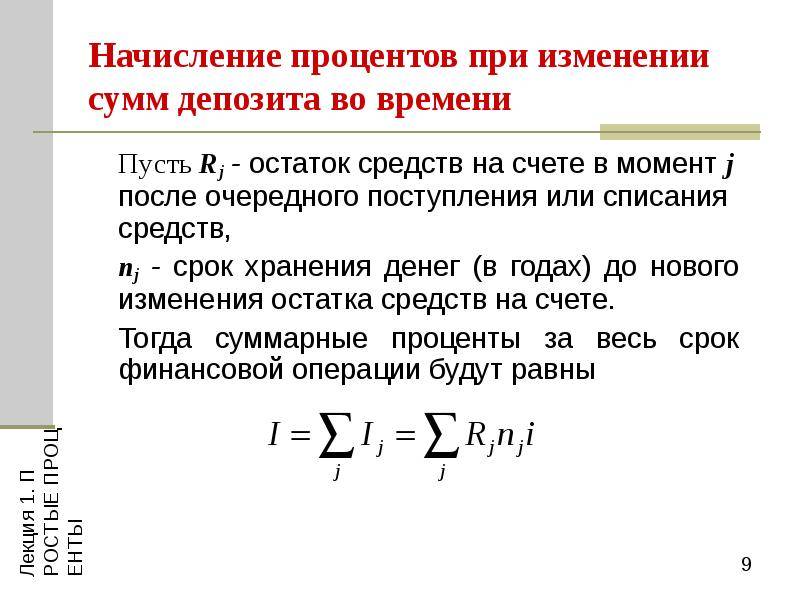

Конечно, можно использовать онлайн-калькуляторы, но с учетом праздничных и выходных дней, они могут давать далеко не 100% точности. Чтобы рассчитать доход, стоит опираться на ежегодно утверждаемый производственный календарь. Давайте, попробуем сделать это самостоятельно. Например, 20.01 (январь) 2014 года некий вкладчик открыл депозит с начальным капиталом в 5 000 рублей, под 9% годовых сроком на 9 месяцев (или 273 суток).

Депозит был оформлен с ежеквартальной капитализацией. Причем были совершены следующие операции:

- 10.03 (в марте) счет был пополнен на 30 000 руб.

- 15.07 (июль) были сняты 10 000 руб.

С учетом того, что 20.04 и 20.07 2014 года приходились на выходные дни (воскресенье), мы получим следующие данные:

| Количество суток | Дата | Приход | Расход | Итоговая сумма |

| 20 января | 5 000 | 5 000 | ||

| 49 | 10 марта | 30 000 | 35 000 | |

| 42 | 21 апреля | 422,88 (проценты) | 35 422,88 | |

| 85 | 15 июля | 10 000 | 25 422,88 | |

| 6 | 21 июля | 780,03 (проценты) | 26 202,91 | |

| 91 | 20 октября | 587,95 (проценты) | 26 790,86 |

Расчеты происходили по следующей схеме:

- 20 января – 10 марта: 5 000 х 9 / 100 х 49 / 365 = 60,41.

- 10 марта – 21 апреля: 35 000 х 9 / 100 х 42 / 365 = 362,47.

- 20 января – 21 апреля: 60,41 + 362,47 = 422,88.

- 21 апреля – 15 июля: 35 422,88 х 9 / 100 х 85 / 365 = 742,42.

- 15 июля – 21 июля: 25 422,88 х 9 / 100 х 6 / 365 = 37,61.

- 21 апреля – 21 июля: 742,42 + 37,61 = 780,03.

- 21 июля – 20 октября: 26 202,91 х 9 / 100 х 91 / 365 = 587,95.

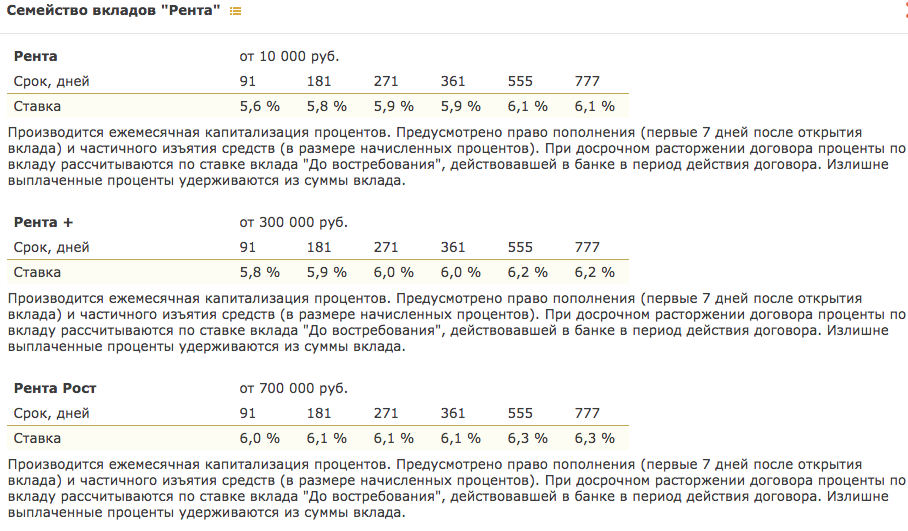

Плюсы и минусы капитализации процентов для вкладчика

Разумеется, такое выгодное решение тоже предусматривает ряд неудобств, иначе банки попросту не предлагали бы другие типы вкладов.

Плюсы:

При долгосрочном инвестировании средств периодическая капитализация средств значительно увеличивает итоговую прибыль вклада

Обратите внимание: чем чаще происходит капитализация, тем большую прибыль получит вкладчик;

Для тех, кто планирует собрать крупную сумму — в качестве обеспечения пенсии или для покупки чего-либо, — вклад с начислением процентов позволит обойтись без лишних трат, т.к. снимать деньги достаточно затруднительно для пользователей данного вида вклада

В таком случае счет становится отчасти сберегательным.

Минусы:

- Сумма, получаемая с процентов ежемесячно, порой может очень сильно помогать вкладчику с его финансовой ситуацией. Однако вклад с капитализацией подразумевает, что все эти проценты начисляются обратно на счет — это означает, что вкладчик отказывается от прибыли в краткосрочной перспективе ради большей прибыли в долгосрочной;

- Если гражданину крайне важна возможность без ограничений снимать деньги со счета или необходима доступность досрочного расторжения договора в одностороннем порядке, то вклад с капитализацией не подходит однозначно, т.к. по условиям договора ограничивается и срок, и сумма снятия денежных средств.

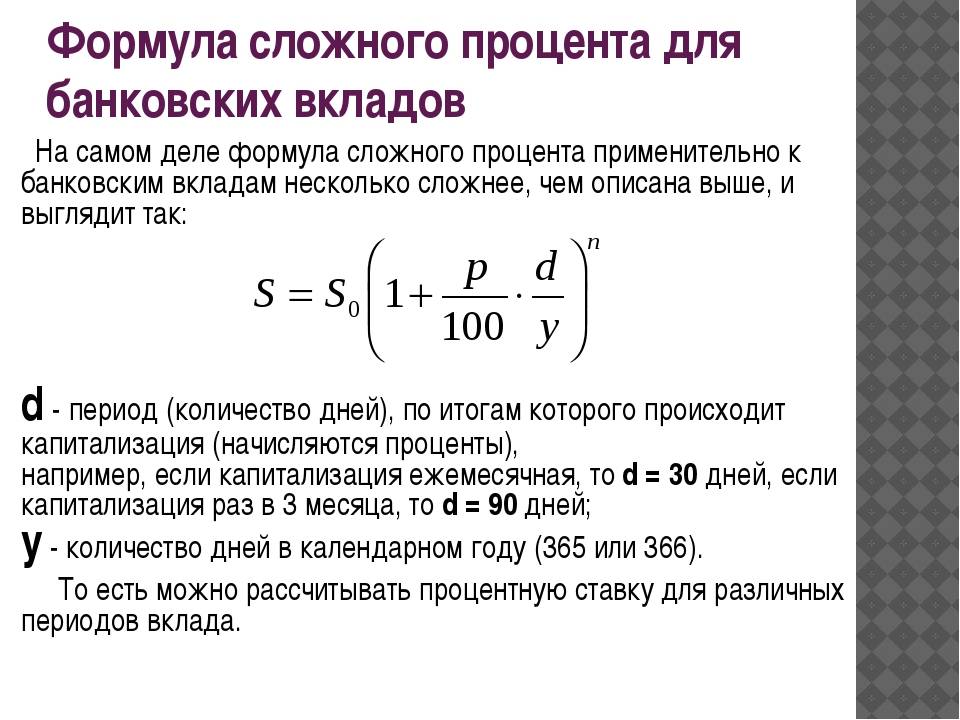

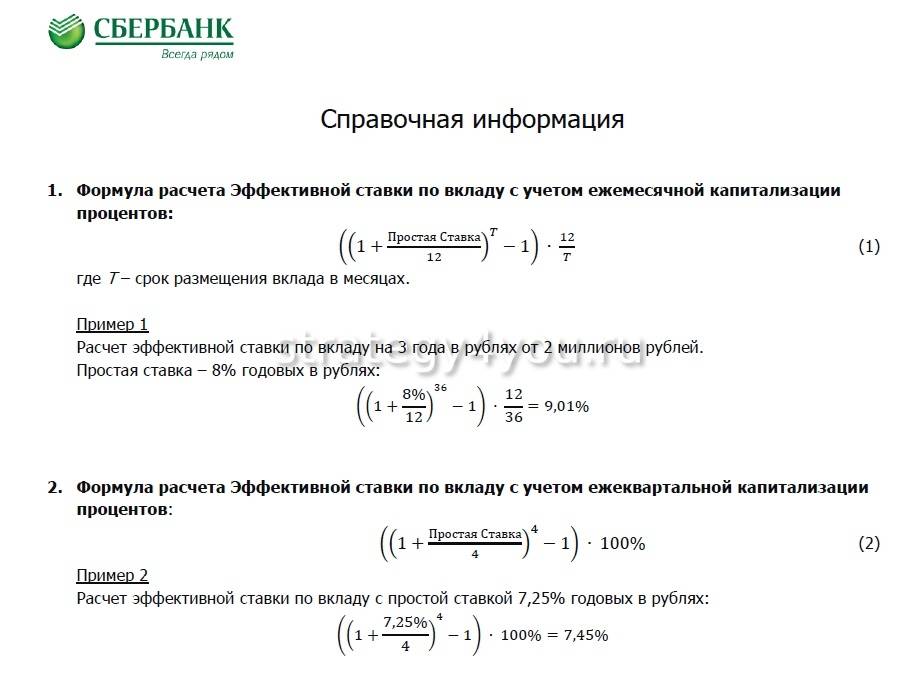

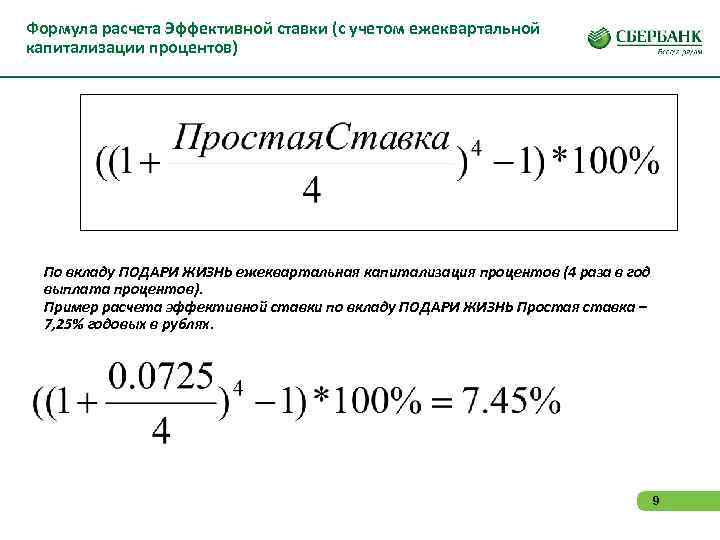

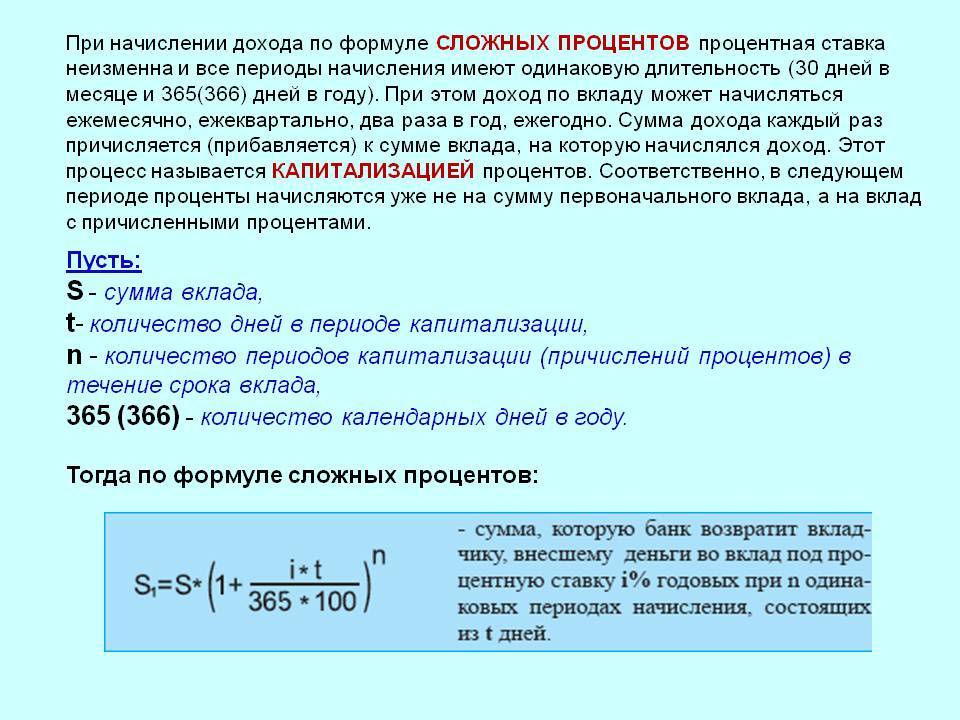

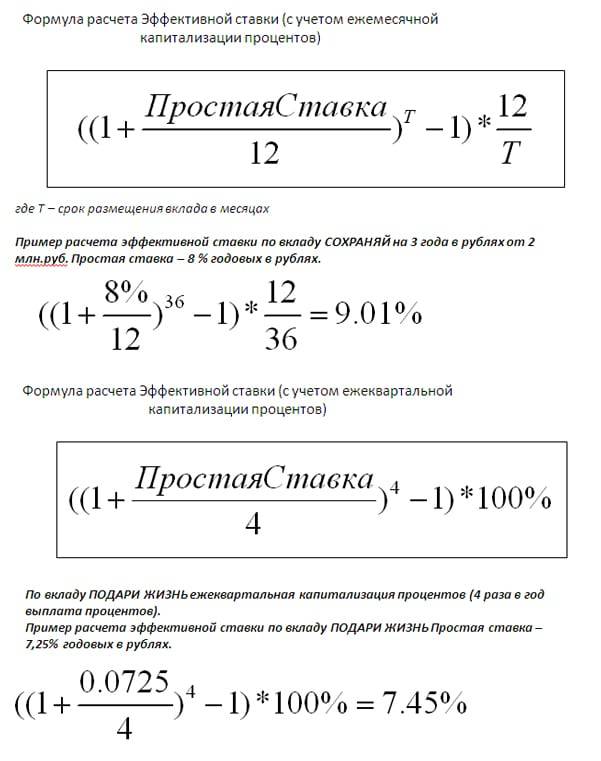

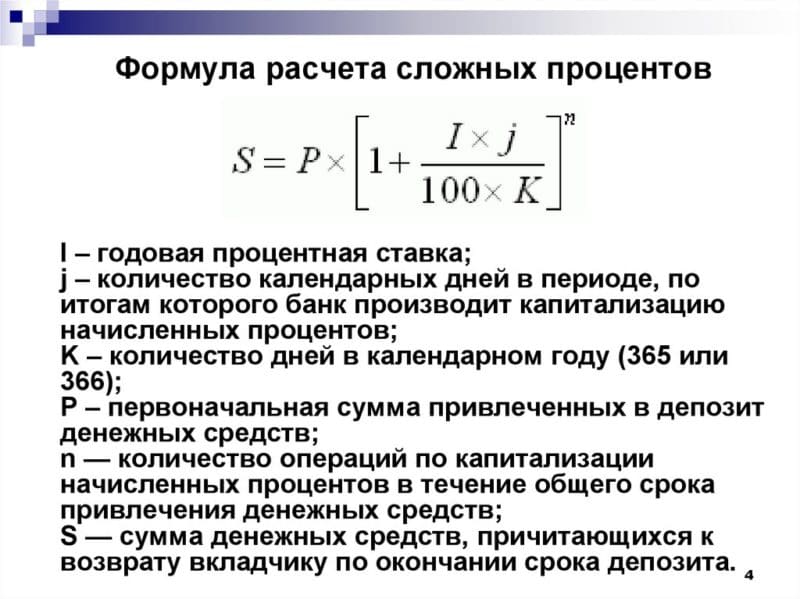

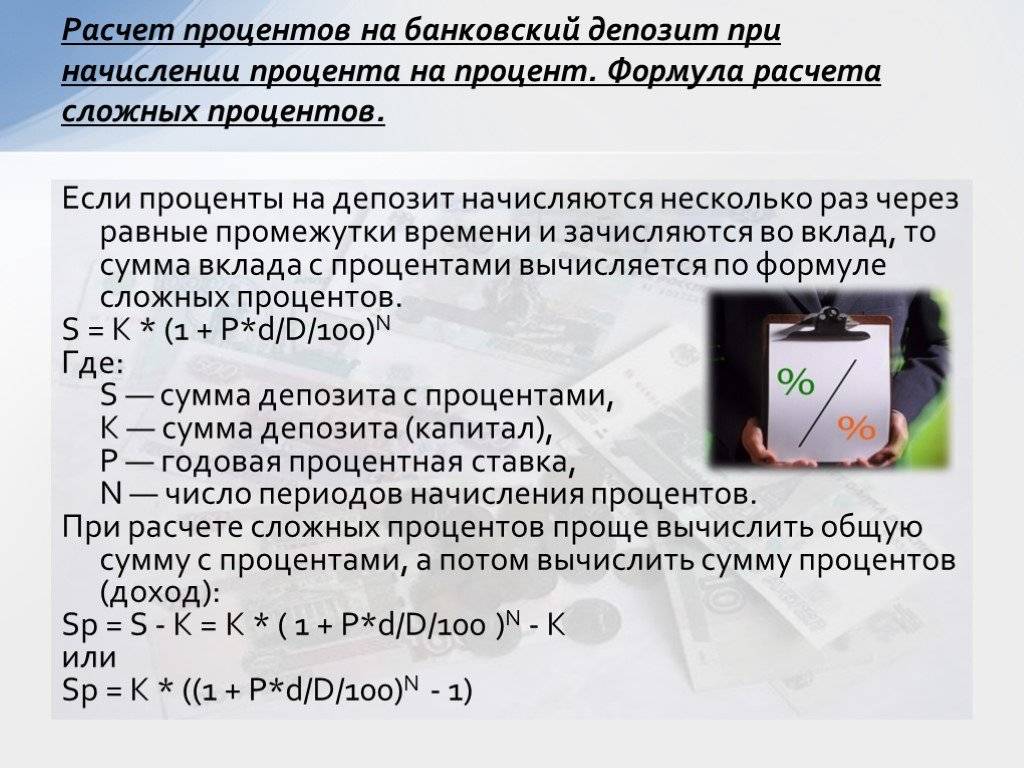

Формула расчета сложного процента по вкладам в банках

S=K * (1 r/t)

https://www.youtube.com/watch?v=ytpressru

K — это ваша первоначальная сумма, которую вы внесли в банк,

r — годовая процентная ставка, под которую вы положили в банк, например, 10% годовых — это 0,1, 12% годовых — это 0,12

t — количество выплат по процентам в год, например, если проценты начисляются ежегодно, то t=1, ежеквартально t=4, ежемесячно t=12

S — сумма, которая окажется у вас на счету по истечении срока вклада.

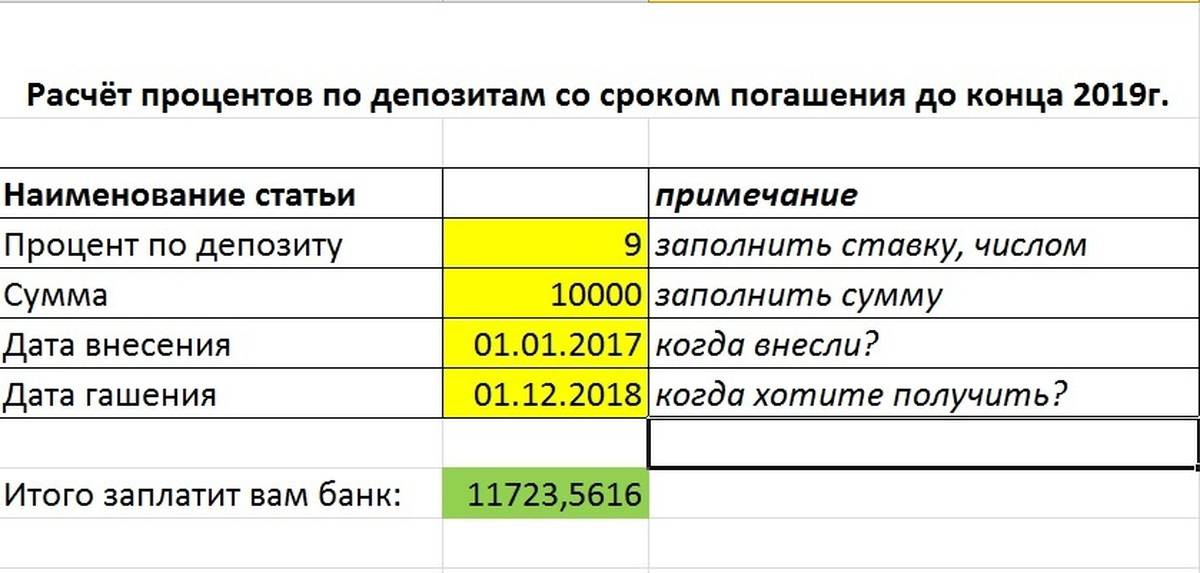

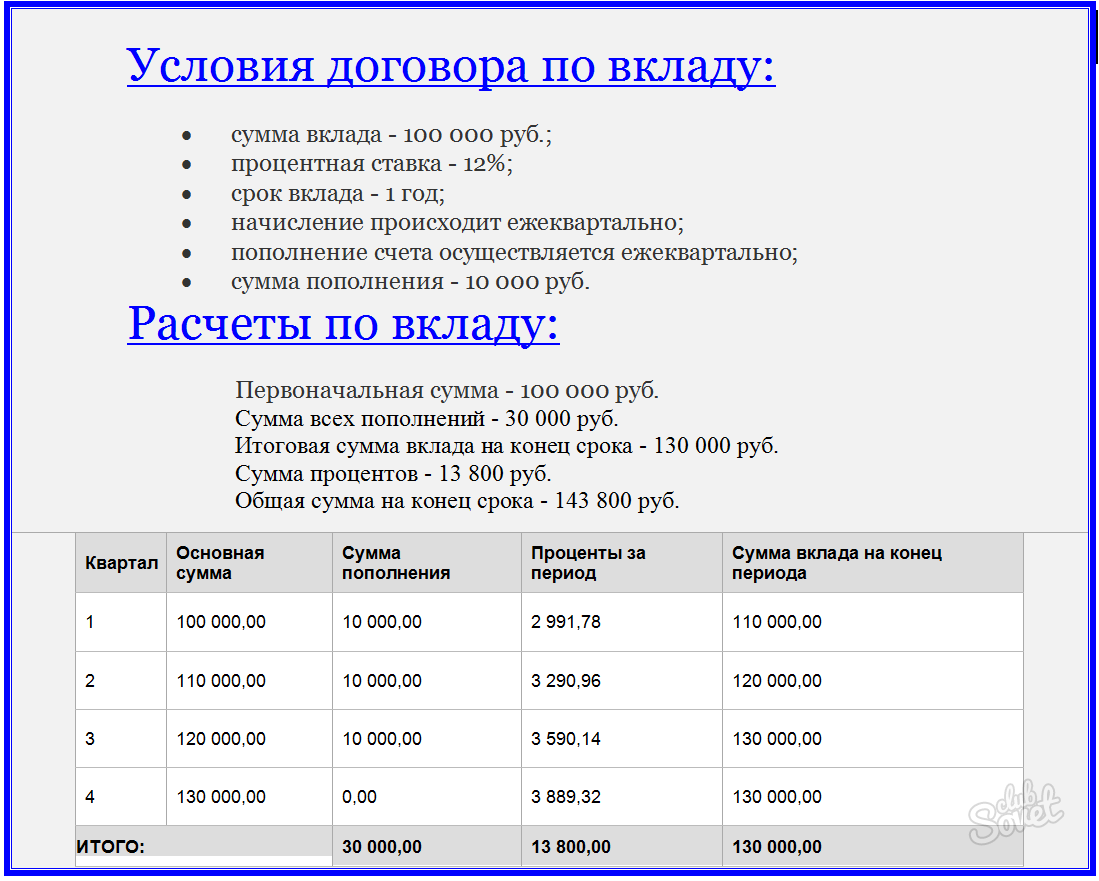

Пример.

Вы открыли вклад на срок 2 года, под 12% годовых, капитализация процентов ежеквартальная. Вы внесли 10 000 рублей.

K=10 000r=0,12%t=4TM=8

Получаем, S=10 000 * (1 0.12/4)∧8 = 12 668 рублей.

Итого за 2 года подобный вклад принесет вам 2 668 рублей или 26,68% доходности.

Конечно, разница в 2,68% не такая уж и большая. Но все меняется если изменится сумма вклада в большую сторону или же увеличиться срок вклада. Именно на больших временных интервалах разница между простым и сложным начисление процентов наиболее заметна. На длительных интервалах времени разница в достигнутом результате может изменяться в разы. Недаром Ротшильды (богатейшее семейство планеты) называли сложные проценты «восьмым чудом света«.

Поэтому, при поиске более выгодного вклада в банках, обращайте внимание на вид начисление процентов. Для того, чтобы точно рассчитать проценты по депозитам с капитализацией, воспользуйтесь калькулятором доходности вкладов. Для того, чтобы точно рассчитать проценты по депозитам с капитализацией, воспользуйтесь калькулятором доходности вкладов

Для того, чтобы точно рассчитать проценты по депозитам с капитализацией, воспользуйтесь калькулятором доходности вкладов.

- S — изначальная сумма вместе с процентами т.е. общая сумма вклада

- P — первоначальная сумма вклада

- I — годовая процентная ставка

- n — количество пройденных периодов капитализации за весь срок

Размер вашей прибыли будет зависеть от многих факторов, например от первоначальной суммы ваших вкладов. Либо от процентной ставки относительно, которых и будет происходить капитализация.

Помните, что сложный процент будет работать на вас, только в случае, если вы не будете снимать прибыль каждый год или квартал.

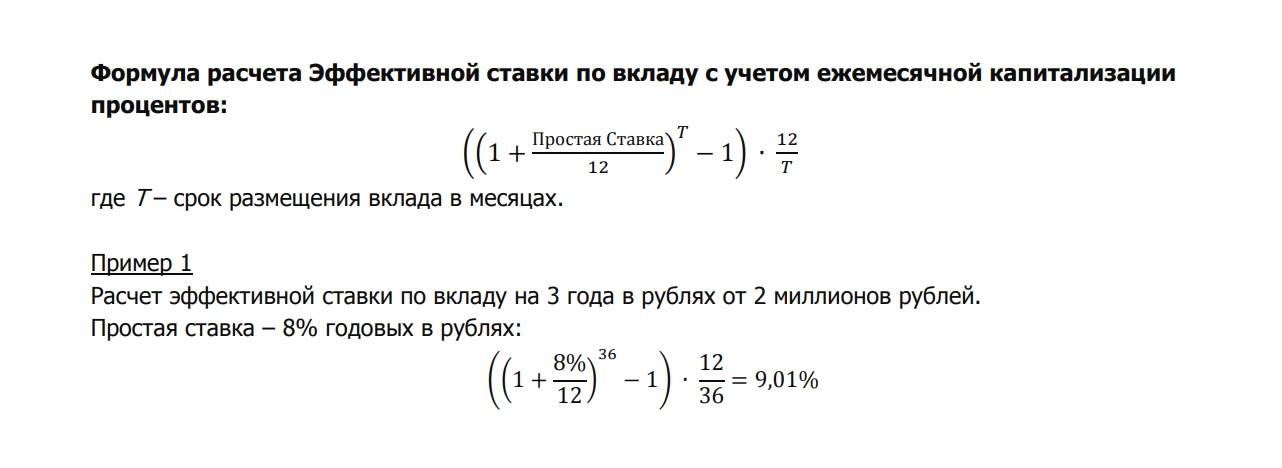

Помимо стандартного вида капитализации, когда проценты начисляются раз в год, существует и более выгодный вид капитализации. Речь идёт о ежемесячных начислениях процентов и с последующим ростом общей прибыли.

Единственным отличием от основной формулы является, тот факт, что n это уже не количество лет, а количество месяцев. Также показатель процентов стоит разделить на 12 месяцев, чтобы получить точные месячные данные.

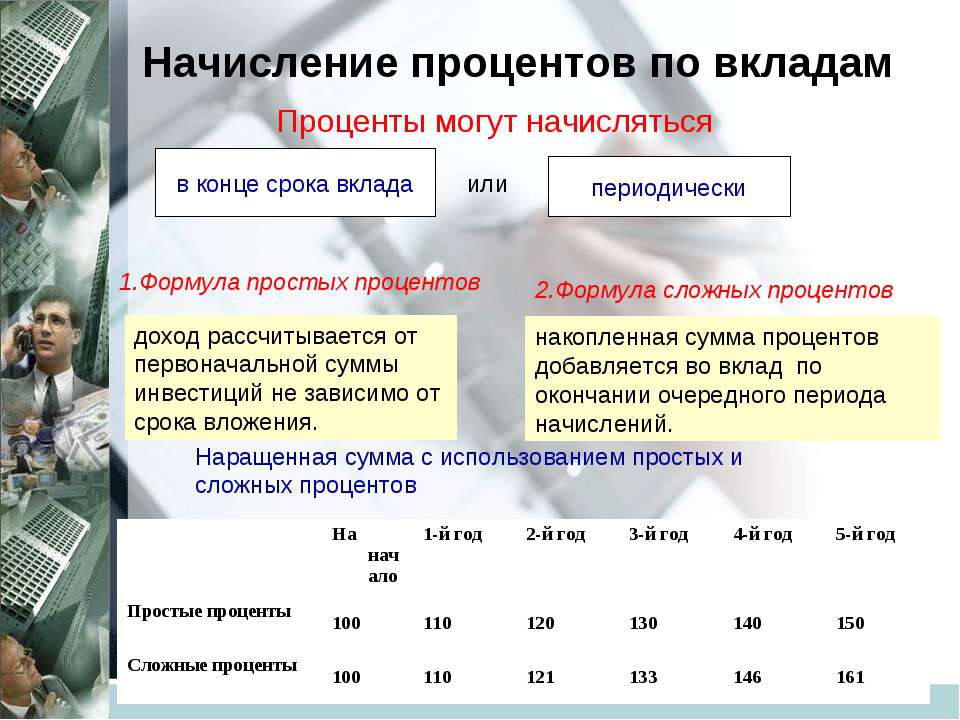

Сложные проценты способны вас обеспечить прибылью гораздо лучше чем простые проценты. Однако стоит заметить, что прибыль здесь будет формироваться на долгосрочной основе. Чтобы вы наглядно поняли разницу между этими процентами и оценили выгоду для себя, рассмотрим два небольших сравнительных примера.

Представьте, что вы инвестировали 1 000 000 рублей на 12 лет под 10 % годовых. Вы не осуществляете дополнительных взносов к вкладу, а прибыль снимаете.

Во втором случае условия остаются таким же, только с разницей, что вы прибыль не снимаете и она суммируется к основному вкладу и уже прибыль рассчитывается от новой суммы с каждым годом. Для наглядности сделаем расчёты в цифрах.

Часто бывает так, что перед человеком стоит нелёгкая задача, выбрать вклад с более простым начислением процентов, но с большой процентной ставкой, либо выбрать вклад с меньшей процентной ставкой, но с возможностью капитализацией этих самых процентов.

Перед выбором внимательно изучите договор, который предоставляется банком. Также оцените ваши цели и задачи, чтобы лучше понять, что вам больше подходит.

Не стоит забывать, что проценты способны приносить выгоду лишь до определённого периода времени либо после определённого периода

Немаловажное значение играет время

Ведь капитализация процентов способна принести ощутимую выгоду и пользу не всем, а лишь тем, кто собирается осуществить вложения на более длительный срок, как правило, от 5 лет и более. Вся прелесть капитализации процентов в том, что чем дольше лежит вклад, тем на большую доходность можно претендовать.

Также, банком в договорах могут указываться разные условия, например, если вкладчик ранее чем через 10 лет снимет прибыль со своего вклада, то это может привести к значительному понижению его дохода, а может и к полной утрате дохода в будущем.

Понимание, того как работают сложные проценты вам поможет больше заработать на своих капиталовложениях. Практически любой банкир вам скажет, что вклад по более низкой ставке но с возможностью капитализации, более выгоден, чем вклад с более высокой ставкой, но без возможности сложного начисления процентов.

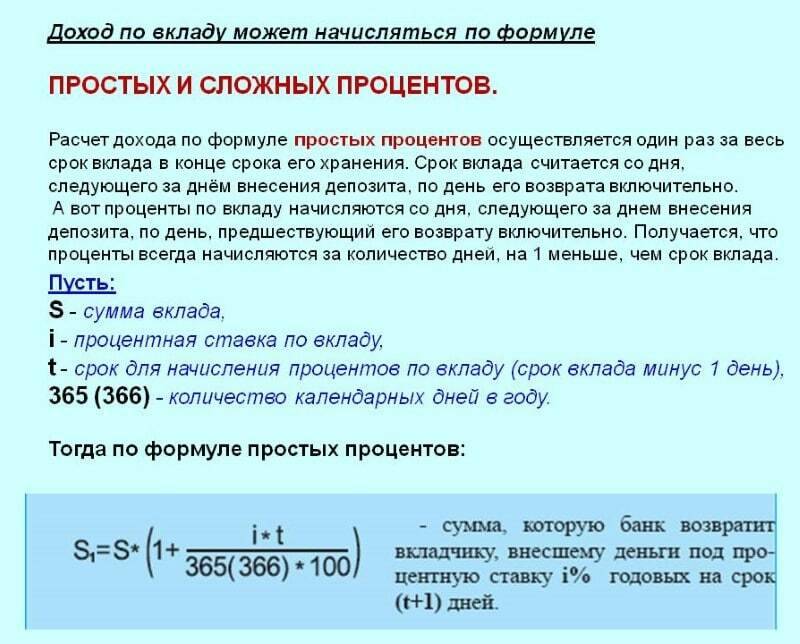

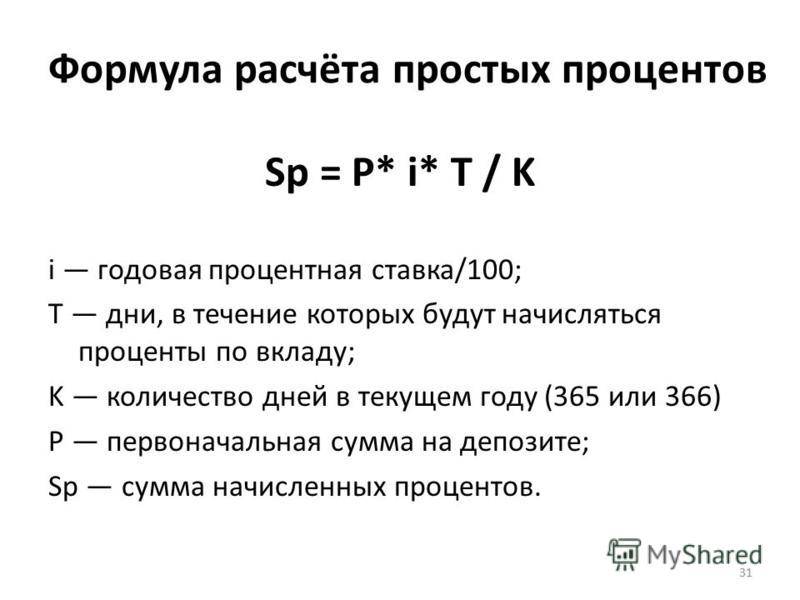

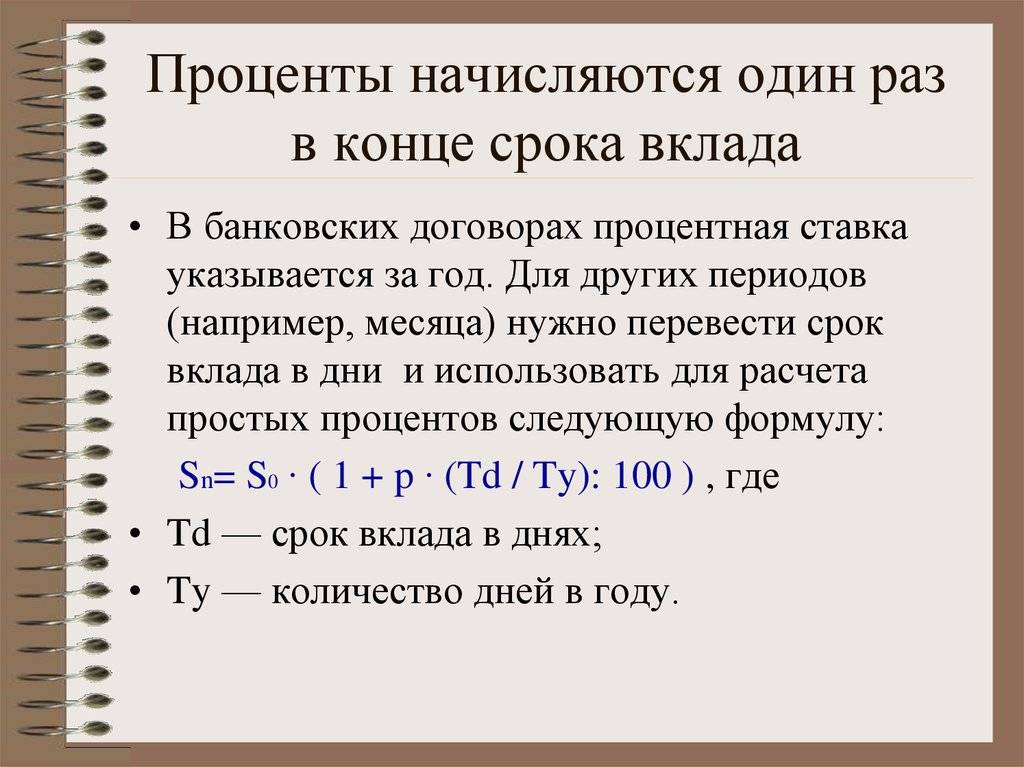

Как начисляется простой процент – формула, разъяснения

При простой схеме расчета вкладчик получает свой процент в целом за весь срок кредитования – при этом проценты не присоединяются к основной сумме. Соответственно, простые проценты рассчитываются по такой формуле:

Приведем несколько примеров расчета простых процентов:

Пример 1. Вкладчик разместил вклад на сумму в 50 000 рублей в банке под 5% годовых с выплатой средств в конце периода. Срок вклада – 3 месяца (91 день), а год не високосный. Посчитаем, какой доход получит вкладчик и какую сумму он получит на руки в конце срока, использовав формулу простых процентов:

На руки вкладчик получит такую сумму: 50 000 + 616,44 = 50 616,44 рублей

Пример 2. Вкладчик разместил вклад на 50 000 рублей под 5% годовых с ежемесячной выплатой на срок в 6 месяцев (с января по июнь), а год – високосный. Как будет рассчитываться его ежемесячный процентный доход?

Для начала нужно вспомнить, что в високосном году в месяце может быть разное число дней: 29, 30 и 31. И в нашем случае будут все варианты:

- в 29-дневном месяце (февраль) процентные доходы составят: (50 000 * 0,05 * 29) / 366 = 198,09 рублей

- в 30-дневном месяце (апрель и июнь): (50 000 * 0,05 * 30) / 366 = 204,92 рубля

- в 31-дневном месяце (январь, март, май): (50 000 * 0,05 * 31) / 366 = 211,75 рублей

Соответственно, вкладчик получит доход в размере:

На руки вкладчик получит, соответственно, 51 243,17 рубля.

Как было сказано, месяц размещения и снятия вклада при таком способе начисления процентов не учитываются.

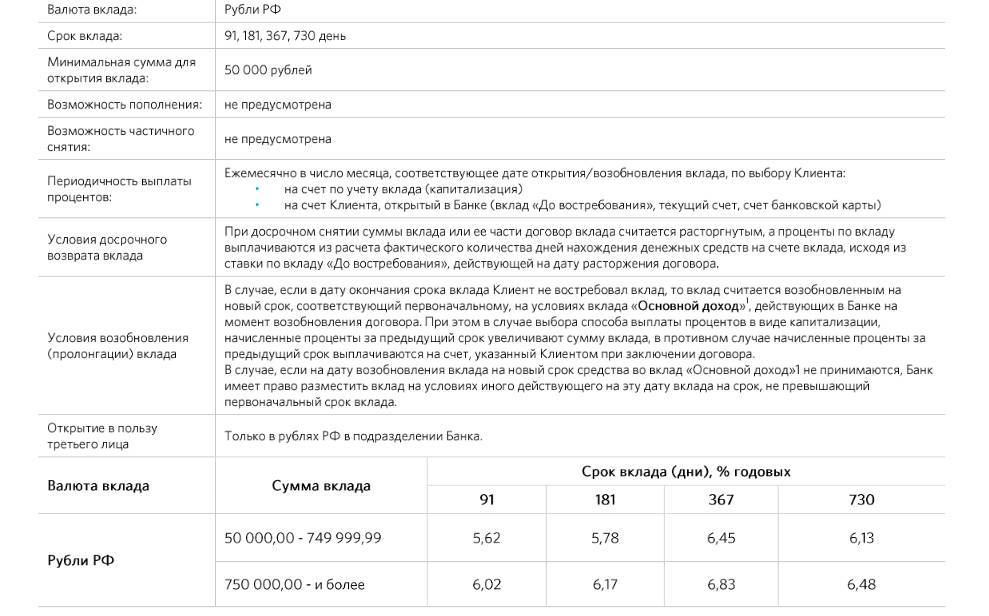

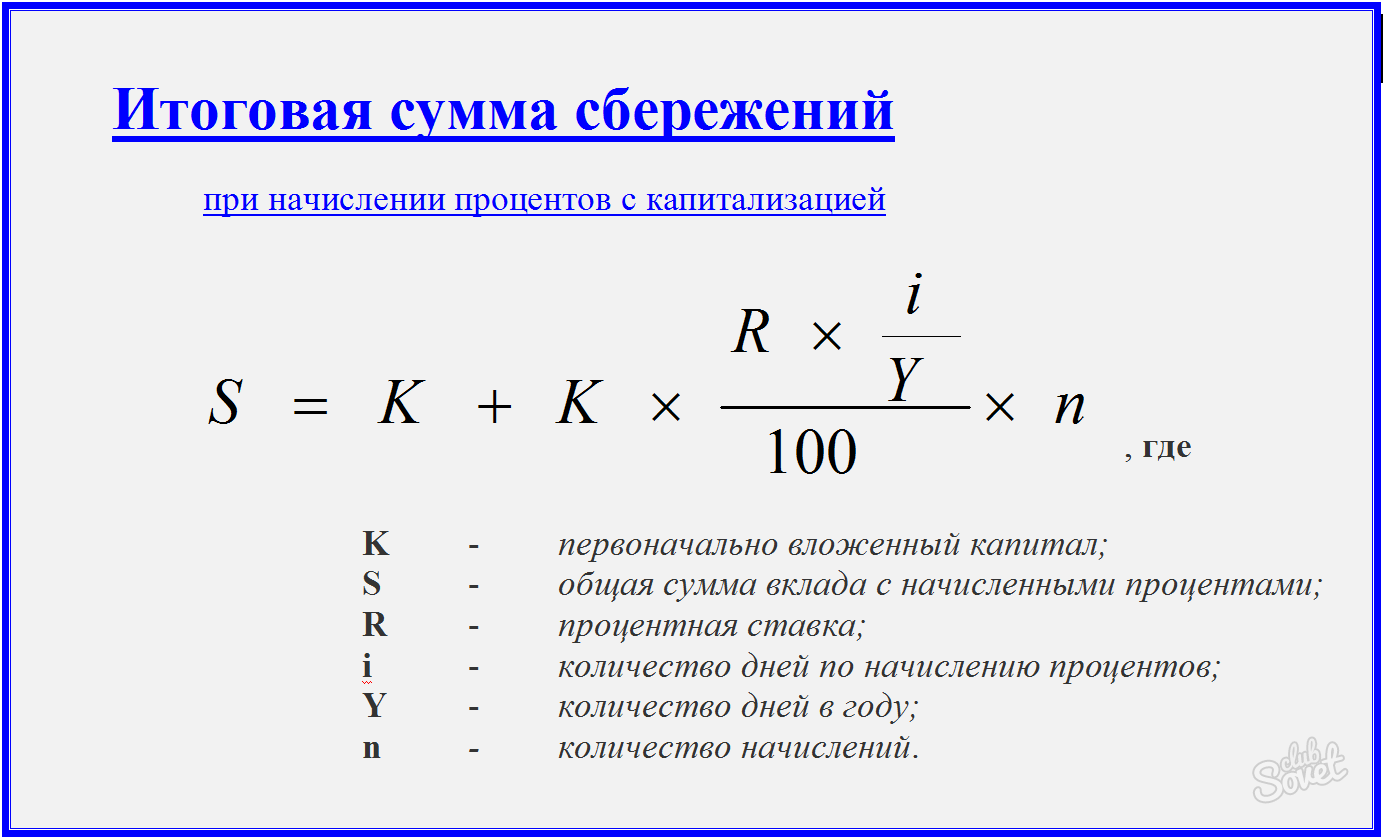

Договор банковского вклада с капитализацией процентов

Капитализация означает, что после начисления проценты присоединяются к сумме вклада. Наиболее типовыми условиями размещения денежных средств является ежемесячное начисление процентов.

Например, организация разместила 100 000 рублей на 1 год под 6 % годовых с ежемесячным начислением вознаграждения за пользование денежными средствами и их капитализацией. По окончании 1-го месяца вознаграждение рассчитывается от 100 000 рублей, и доход за 1-й месяц составит 500 руб. Поскольку доходы по вкладу капитализируются, то в следующем месяце они будут начисляться уже не от суммы 100 000 рублей, а от суммы 100 500 рублей и так далее.

Проценты по депозиту, проводки в случае капитализации процентов.

Операция | Дебет | Кредит | Первичный документ |

Перечислены денежные средства на депозит в рублях | 55.03 | 51 | Банковская выписка |

Перечислены денежные средства на депозит в валюте | 55.03 | 52 | Банковская выписка |

Начислены % по депозиту в рублях | 76.03 | 91.1 | Справка-расчет |

Возврат рублевого депозита с % на расчетный счет в связи с окончанием срока депозитного договора | 51 | 55.03 | Банковская выписка |

Возврат валютного депозита на расчетный счет в связи с окончанием срока депозитного договора | 52 | 55.03 | Банковская выписка |

Советы по расчету и работе с банками

Страхование

Все открываемые вклады застрахованы на общую сумму 1 400 000 рублей в одном банке. Здесь все учитывается вместе с начисляемым на вашу сумму процентом. То есть, если ваш депозит больше 1 400 000 рублей, то имеет смысл разбить его на несколько счетов поменьше. Все полученные лимиты следует вложить в разные банки. Еще лучше, если вы посчитаете итоговую сумму с будущими процентами, и убедитесь, что она меньше вашего лимита. В таком случае, отзыв лицензии у банка позволит вам вернуть как ваш первоначальный взнос, так и начисленные на него проценты. К примеру, если банк, в котором у вас был открыт депозитный счет на сумму в 2 000 000 рублей, обанкротится, то агентство по страхованию вкладов вернет вам только 1 400 000 миллионов, а оставшиеся 600 000 будут потеряны навсегда.

Проценты

- Если процент по вкладу на 5% и более превышает ставку рефинансирования ЦБ РФ, доходы капиталовкладчиков облагаются налогом 35% на сумму, превышающую этот предел;

- При одинаковой процентной ставке вклады с капитализацией обеспечивают большую доходность. Это стоит учесть при выборе вклада.

Договор

При оформлении депозита, сохраните у себя договор с банком, квитанции по переводу денег на счет, сохраняйте у себя все выписки по начислениям процентов на ваш счет. Это позволит вам обезопасить свои деньги от тетрадочных вкладов (не зарегистрированных официально счетов в банке). В крупных банках это большая редкость — наткнуться на идущий мимо кассы банковский депозит. Но лучше обезопасить свои деньги и хранить договор и официальные документы о переводе денег в банк.

Комиссии

Если в банке есть поощрение в виде компенсации комиссии при переводе денег со счета в другом банке на счет вклада, обязательно воспользуйтесь ей. Вместо того, чтобы снимать наличку и нести ее в кассу организации, где хотите оформить накопительный счет, воспользуйтесь безналичным переводом.

Краткосрочные вклады

Если вам нужно положить деньги на срок 1-3-6 месяцев, самым выгодным вариантом для вас будет перевод средств на дебетовую карту с начислением процентов на остаток. Это связано с тем, что при маленьких сроках инвестирования проценты в среднем начисляются в размере 4-6% на сумму первоначального взноса, при этом на дебетовых картах начисление идет от 5% годовых на остаток.

Приведу свой пример: я пользуюсь дебетовой картой Тинькофф, у нее идет начисление на остаток денег на карте в размере 5% годовых. Если у вас есть сумма, которую нужно хранить и в любой момент может понадобиться вывод средств, накопительный счет лучший вариант, так как нет лимита по срокам и суммам. Сумма начислений будет зависеть от количества дней, в течение которых деньги лежали на счету.

Оформить дебетовую карту Тинькофф

Достоинство этого варианта еще и в том, что снять деньги вы можете в любой момент, когда пожелаете. То есть, перерасчета по процентам, как в случае с банковскими вкладами, здесь нет. Более детально с дебетовыми картами с начислением процентов на остаток вы можете ознакомиться в моей отдельной статье.

Формула капитализации процентов

Классическая формула капитализации процентов (формула сложных процентов) имеет следующий вид:

D = D * (1 + r)n

гдеD – сумма вклада (с начисленными процентами) после окончания срока действия договора вклада (т.е. сумма, которую в конечном итоге получит вкладчик «на руки»); D – первоначальная сумма вклада; r – процентная ставка по вкладу; n – количество периодов начисления (периодов капитализации).

Несколько замечаний к вышеприведённой формуле:

- Процентная ставка должна применяться в виде коэффициента, т.е. её значение необходимо разделить на 100. Например, если значение процентной ставки составляет 12%, то в расчёте необходимо использовать коэффициент 0,12.

- Значение процентной ставки необходимо привести к периоду капитализации. Например, если капитализация осуществляется ежемесячно, то годовую процентную ставку необходимо привести к месячной норме. В нашем случае, при процентной ставке в 12% годовых для расчёта будет использоваться 1% (12% годовых делим на 12 месяцев). И не забываем про пункт 1 (разделить на 100, т.е. в формуле нужно будет использовать 0,01).

- Количество периодов капитализации определяется исходя из общего срока действия договора вклада и периодичности капитализации. Например, по вкладу на 1 год с ежемесячной капитализацией количество периодов капитализации составит 12, а для вклада на 2 года с ежеквартальной капитализацией – 8 (2 года по 4 квартала).

Рассмотрим пример. Вкладчик разместил 100 тыс. на 1 год с ежемесячной капитализацией под 12% годовых. После окончания срока действия вклада он получит:

100 000 * (1 + 0,01)12 = 112 682,50

Если капитализация будет ежеквартально, то сумма составит:

100 000 * (1 + 0,03)4 = 112 550,88

По вкладу без капитализации и выплатой процентов в конце срока вкладчик получит 112 тыс.

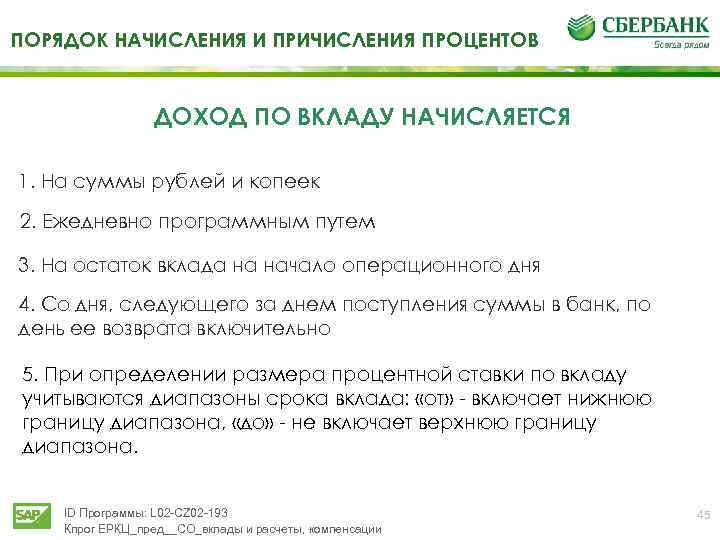

Мы рассмотрели самый простой вариант формулы сложных процентов. Но на практике всё происходит несколько иначе и связано это в первую очередь с тем, что в операционных системах банков начисление процентов, как правило, происходит ежедневно. Не путайте понятия «начисление» и «капитализация». Банк ежедневно начисляет проценты, а по завершении календарного месяца (или иного расчётного периода, т.е. периода капитализации) всю сумму начисленных процентов прибавляет к сумме вклада. «Так, в чём же подвох?» — спросите вы. А дьявол кроется в деталях. Например, при ежемесячной капитализации за январь проценты будут начислены за 31 день, а за февраль – только за 28 (или 29 в високосный год). Поэтому, для более корректных расчётов применяется следующая формула:

гдеD – сумма вклада (с начисленными процентами) после окончания срока действия договора вклада; D – первоначальная сумма вклада; r – процентная ставка по вкладу, % годовых; k — количество дней в периоде капитализации; T — количество дней в году; n – количество периодов начисления (периодов капитализации).

В нашем случае при применении данной формулы получим следующий результат:

Моменты, на которые следует обратить особое внимание при расчётах:

- Внимательно читайте условия договора вклада, особенно в части того, как банк осуществляет начисление процентов. Например, банк может учитывать первый день вклада и не учитывать последний (день выдачи), может не учитывать и первый и последний день; может использовать фактическое количество дней в году (365/366) или условное (360). В каждом банке свои правила и основываются они на учётной политике банка.

- Если проценты по вкладу облагаются налогом и банк является налоговым агентом, не забывайте уменьшить сумму начисленных процентов на ставку налогообложения.

Приняв во внимание изложенные в данной статье моменты, вы с лёгкостью сможете самостоятельно произвести необходимые расчёты и проверить сумму начисленных и выплаченных вам процентов. Работа банков не является безупречной, банально может произойти сбой в ИТ системах при начислении процентов или в дело вмешается человеческий фактор (операционист некорректно заполнит данные в системе по вашему вкладу) и т.п

Поэтому проверка расчётных данных никогда не повредит.