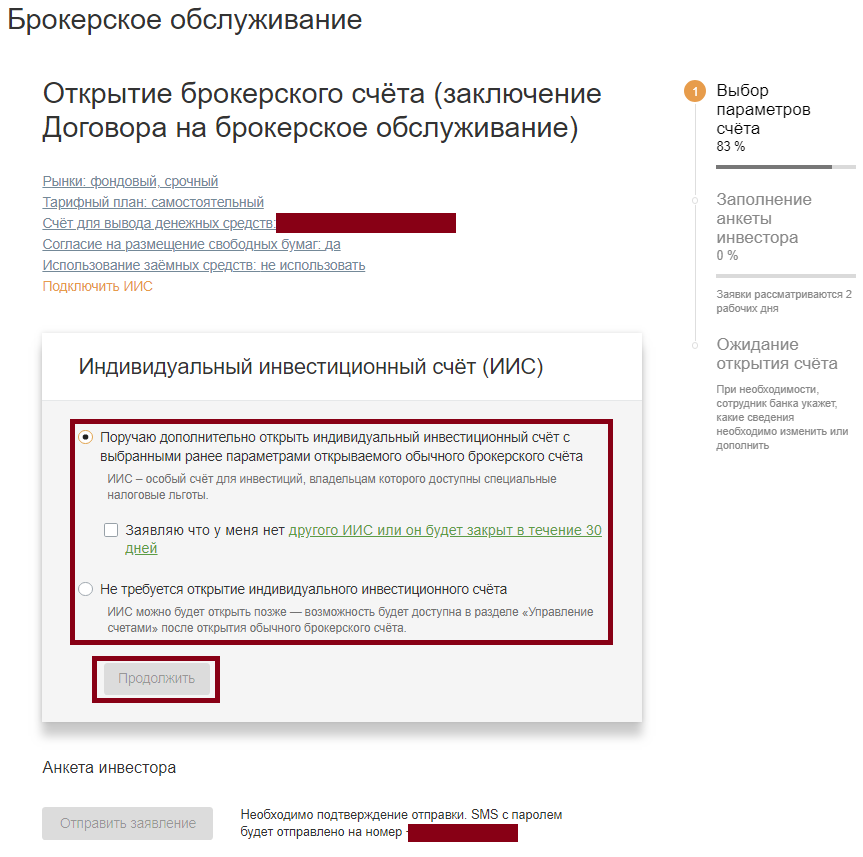

Индивидуальный инвестиционный счет (ИИС)

В 2015 году государство решило привлечь как можно больше россиян к инвестициям в ценные бумаги и предложило новый инструмент для инвестирования — индивидуальный инвестиционный счет. Главное преимущество ИИС в том, что его владелец может получить налоговый вычет — до 52 тысяч рублей в год. Однако у ИИС есть и ряд ограничений:

- Налоговый вычет доступен только для резидентов РФ — людей, которые прожили в России не менее 183 дней в течение календарного года.

- На ИИС можно вносить только рубли.

- На ИИС можно инвестировать до 1 млн рублей в год.

- По закону один человек может открыть только один ИИС. Но наличие ИИС не мешает ему быть владельцем одного или нескольких брокерских счетов.

- Деньги с ИИС нельзя выводить в течение трех лет со дня открытия счета. Можно продавать и покупать ценные бумаги, получать дивиденды, но при этом все деньги будут аккумулированы на счету.

- В случае досрочного закрытия ИИС (в течение первых трех лет) его владелец теряет право на налоговый вычет. А уже полученные вычеты придется вернуть государству, в некоторых случаях даже с процентами за использование денег.

Но есть и хорошая новость: налоговый вычет зависит не от даты внесения денег, а от даты открытия счета.

Вы открыли ИИС 1 января 2021 года. А первые деньги внесли только 31 декабря 2021-го. Если вы не будете закрывать ИИС до января 2024 года, вы сможете получить налоговый вычет за три года, хотя по факту деньги будут находиться на счету лишь в течение двух лет.

У ИИС есть еще одно значимое преимущество перед брокерским счетом. Это отсроченное налогообложение: налог с дохода от сделок считается только после закрытия ИИС, а значит, в течение трех и более лет деньги, предназначенные для уплаты налога, можно инвестировать и получать дополнительный доход.

Владелец ИИС может выбрать один из двух вариантов налогового вычета.

Вычет на взнос — тип А

Этот тип вычета подходит для тех, кто платит НДФЛ (налог на доходы физических лиц) — 13% от дохода. Получать налоговый вычет по ИИС можно в течение трех лет как ежегодно, так и сразу за три года.

Максимальную сумму — 52 тысячи рублей в год — вернут, если взнос на ИИС в текущем году был не менее 400 тысяч рублей и если официальная зарплата инвестора, с которой работодатель платил НДФЛ, была не менее 400 тысяч рублей в год.

Зарплата Ивана — 100 тысяч рублей в месяц. С этой суммы работодатель отчисляет НДФЛ — 13 тысяч рублей (13%). Ежегодно Иван пополняет ИИС на 400 тысяч рублей. Если Иван не закроет свой счет в течение трех лет, он получит 156 тысяч рублей (400 тысяч × 0,13 = 52 тысячи рублей в год) налогового вычета вне зависимости от доходности самих инвестиций.

Вычет на доход — тип Б

Такой вычет подходит для индивидуальных предпринимателей на упрощенке, самозанятых и других людей, которые не платят НДФЛ. Выбирая вычет типа Б, можно рассчитывать на возврат 13% от дохода, полученного от инвестиций (но не более 52 тысяч в год).

Павел — самозанятый копирайтер на удаленке. Он платит со всех заработков налог на профессиональный доход (4–6%). Но этот налог — не НДФЛ. Поэтому вычет типа А не для Павла. Он может получить возврат НДФЛ (13%) на доход от инвестиций, если выберет налоговый вычет типа Б. Например, Павел купил 400 акций российской промышленной компании по цене 1000 рублей за штуку (инвестировал ту же сумму, что и Иван из первого примера). Дивидендная доходность акций составила 11%. Павел получил 44 тысячи рублей дивидендов. Но НДФЛ (44 тысячи × 13% = 5720 рублей) он с них платить не должен, так как сумма налога не превышает 52 тысячи рублей.

Тип вычета необязательно выбирать при открытии счета. Если по какой-то причине вам выгоднее выбрать тип Б и вы не обращались в налоговую инспекцию за вычетом типа А, вы можете сообщить о желании использовать вычет типа Б своему брокеру при закрытии ИИС.

Зачем нужен брокерский счёт

По Федеральному закону № 39 «Об инвестиционной деятельности в Российской Федерации», физические лица не могут торговать на бирже самостоятельно. Такое право есть только у юридических лиц, которые называются брокерами или брокерскими компаниями. Они выполняют заявки инвестора на покупку или продажу бумаг, например, акций и облигаций.

Поэтому, чтобы начать инвестировать на фондовом рынке, обычный гражданин подписывает с брокером договор на оказание инвестиционных услуг. После подписания договора брокер открывает инвестору брокерский и депозитарный счёта.

Чтобы не нарваться на мошенников, проверьте лицензию брокера. Её выдаёт Центробанк РФ. Лицензия подтверждает, что компания может заниматься брокерской деятельностью и выполнять сделки физических лиц на бирже.

Компании размещают лицензии у себя на сайтах, но дополнительно их можно посмотреть . Скачайте файл «Список брокеров» и найдите в нём компанию по названию юридического лица.

Удаленное обслуживание

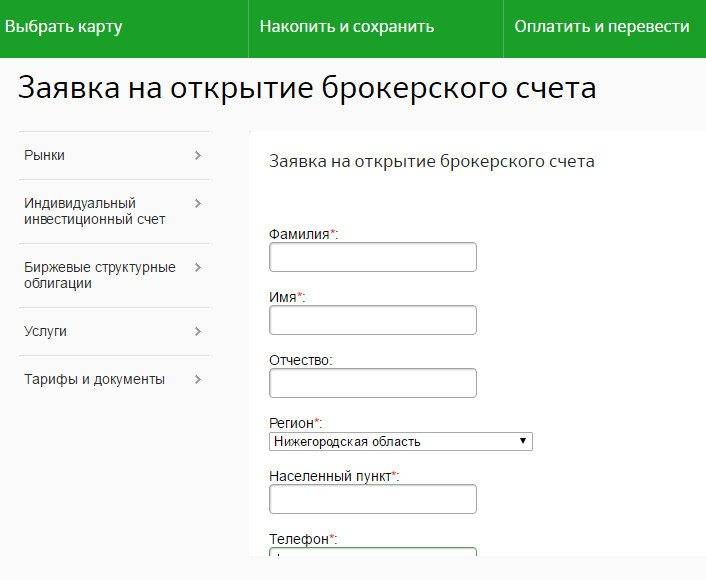

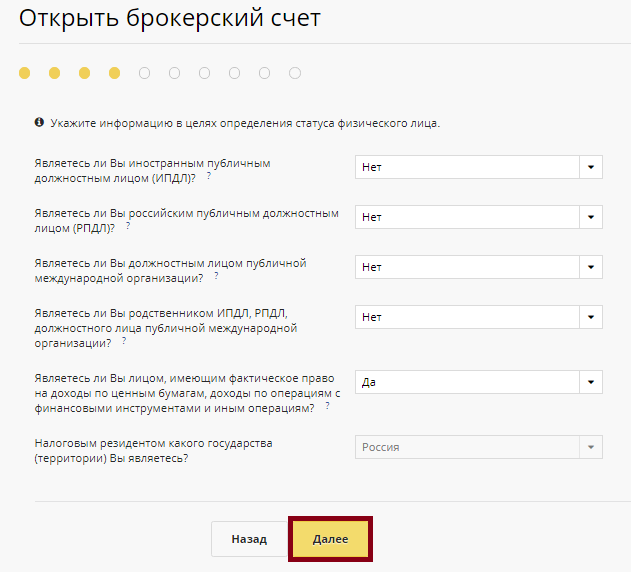

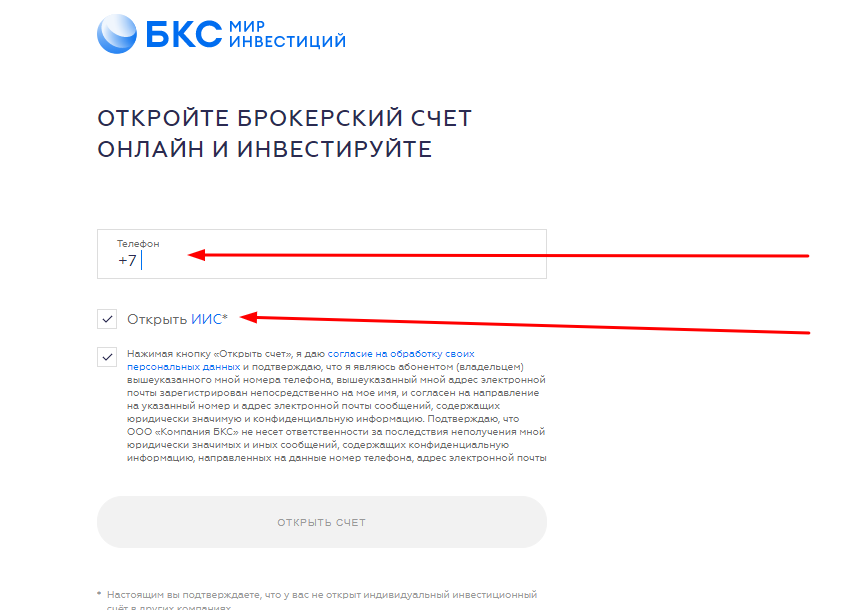

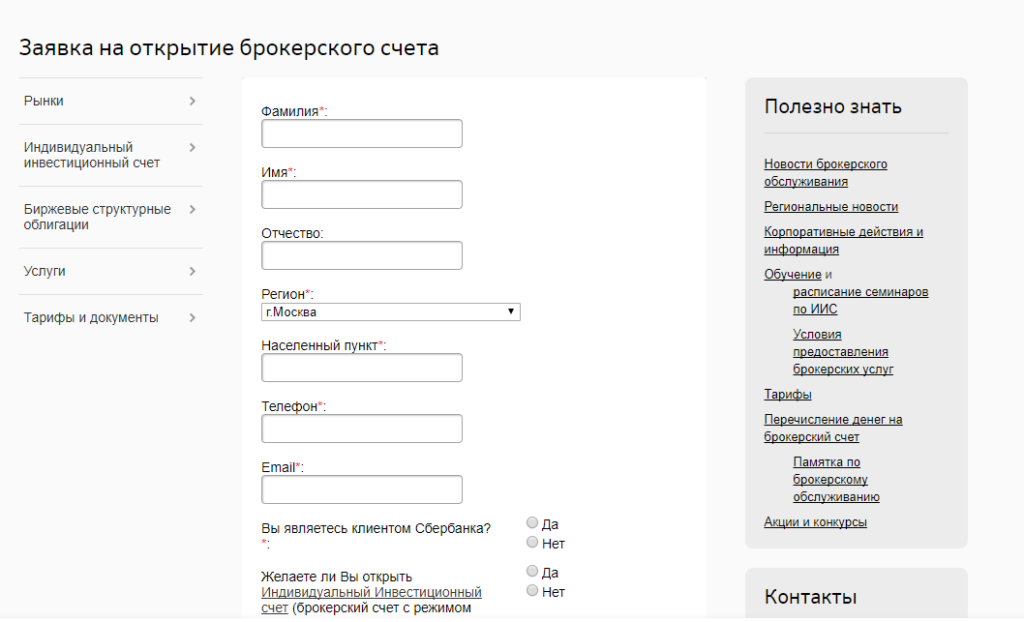

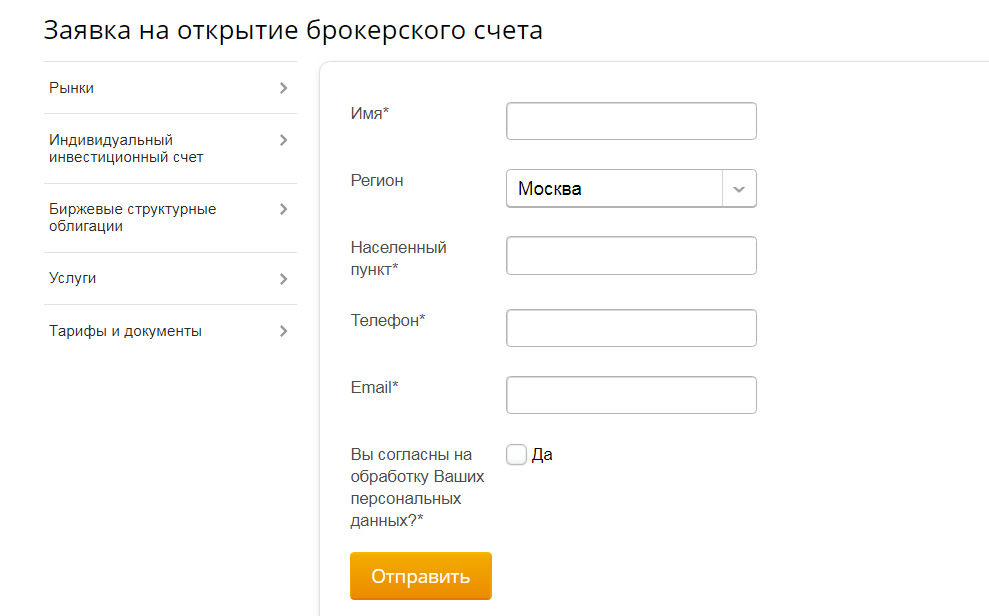

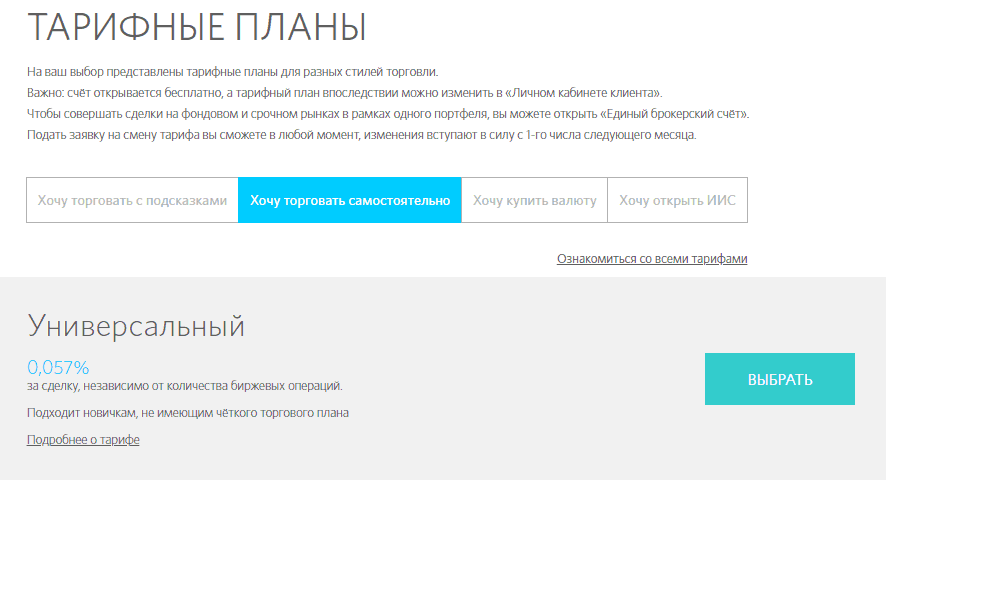

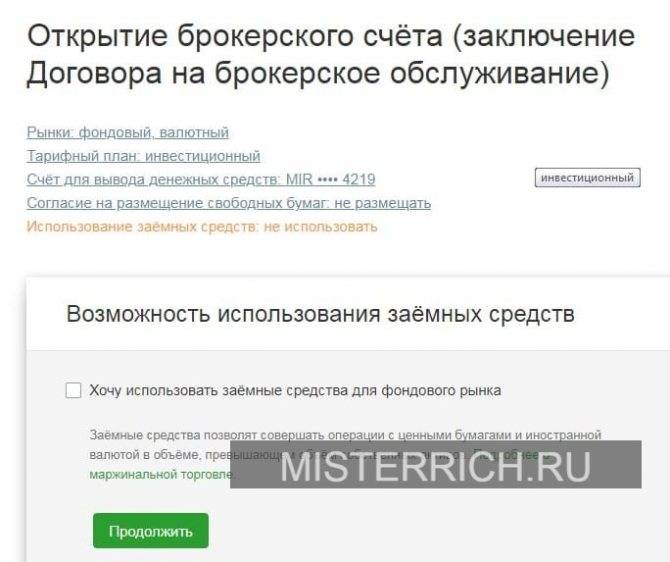

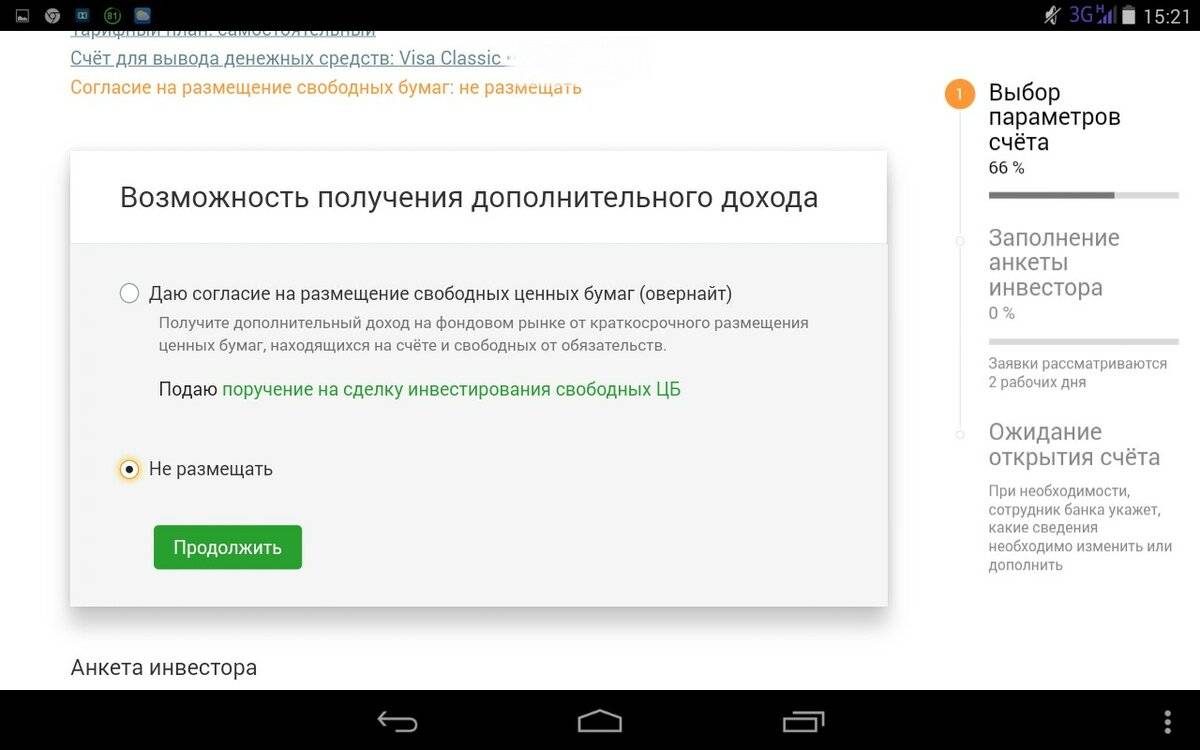

Ряд компаний предлагает удаленное открытие счета. Сделать это можно на официальном сайте компании, где клиенту предложат ознакомиться со всеми тарифными планами и выбрать для себя наиболее подходящий.

Для примера, удаленное открытие счета возможно в «Открытии Брокер», «БКС Брокер», «Финам», «Альфа-Капитал». Точные условия обслуживания, порядок внесения денег и вывода средств лучше уточнять на сайте организации, в личном кабинете или у консультантов компании.

Важно заметить, что уже на этом этапе нужно понимать, о какой сумме для внесения на брокерский счет будет идти речь. Чаще всего клиентам предлагают подобрать тариф, в котором установлена фиксированная стоимость за совершение одной операции

Эта опция введена специально для новых клиентов, у которых еще не выработана четкая стратегия по работе на бирже

Чаще всего клиентам предлагают подобрать тариф, в котором установлена фиксированная стоимость за совершение одной операции. Эта опция введена специально для новых клиентов, у которых еще не выработана четкая стратегия по работе на бирже.

Тарифы

Размер тарифов соотносится с объемом торговли. Больше оборот – меньше комиссии. В начале сотрудничества брокеры зачастую предлагают льготные тарифы. Существуют безлимитные, когда отсутствует привязка к количеству сделок. Ежемесячно вносится конкретная сумма и работа ничем не ограничивается.

Доход брокера определяется процентом от сделки. Комиссия списывается или по итогам дня или в конце месяца. Возможна абонентская плата, берущаяся за предоставление программного обеспечения.

В любом случае надо получить у брокера ответы на следующие вопросы:

- Каковы расходы на депозитарий?

- Абонентская плата берется ежемесячно или раз в год?

- Ставка за пользование кредитным плечом?

- Размер комиссионных при покупке/продаже активов?

Комиссии брокеров

Тарифная политика брокерских компаний, как правило, предусматривает списание следующих комиссий:

- Процент от суммы сделки. В среднем брокеры за каждую операцию берут от 0,05 до 0,1%. Если клиент захочет приобрести активы на сумму 100 000 рублей, то комиссия за брокерское обслуживание составит от 50 до 100 рублей. Такая же плата спишется при продаже активов.

- Фиксированная комиссия в месяц (абонентская плата). Брокер может установить минимальный размер комиссии за каждую сделку или установить обязательный платёж, который инвестор должен вносить ежемесячно независимо от объёма операций. В среднем абонентская плата может составлять от 100 до 300 рублей в месяц.

- Плата за услуги депозитария. За хранение ценных бумаг дополнительно списывается до 200-300 рублей в месяц. В некоторых брокерских компаниях этот вид комиссии может отсутствовать, однако зачастую такие «льготы» компенсируются более высоким процентом за сделки.

- Комиссия за пополнение и списание средств со счёта. В большинстве случаев брокеры проводят ввод и вывод активов бесплатно или за небольшую плату (до 20 рублей за операцию).

Одна брокерская компания может предлагать своим клиентам на выбор несколько тарифных планов, в рамках которых будут действовать разные условия начисления и списания комиссий. Выбор тарифа зависит от того, как часто инвестор планирует участвовать в торгах. В этой связи выделяют два типа инвестиционных стратегий:

Для активных трейдеров. Такие клиенты каждый день заключают сделки на бирже

В данном случае при выборе тарифа нужно обращать внимание на сумму комиссии за каждую операцию. Чем она меньше, тем лучше

Размер абонентской платы в месяц, а также вознаграждение за услуги депозитария имеют второстепенное значение.

Для пассивных инвесторов. Эти участники фондового рынка совершают операции по брокерскому счёту примерно 2-3 раза в месяц. Для таких клиентов важен размер минимальной платы за обслуживание и комиссия за депозитарные услуги. Указанные тарифы также будут иметь определяющее значение, если инвестор планирует оперировать небольшими суммами. Например, если лимит на брокерском счёте составляет всего 30 000 рублей, а в месяц списывается абонентская плата в размере 295 рублей, то за год клиент только на этой комиссии потеряет 12%. Чтобы восполнить издержки, необходимо получить высокий уровень доходности, что удаётся новичкам крайне редко.

Клиентам, которые предпочитают умеренную стратегию инвестирования, предлагаются оптимальные тарифы.

Условия пользования

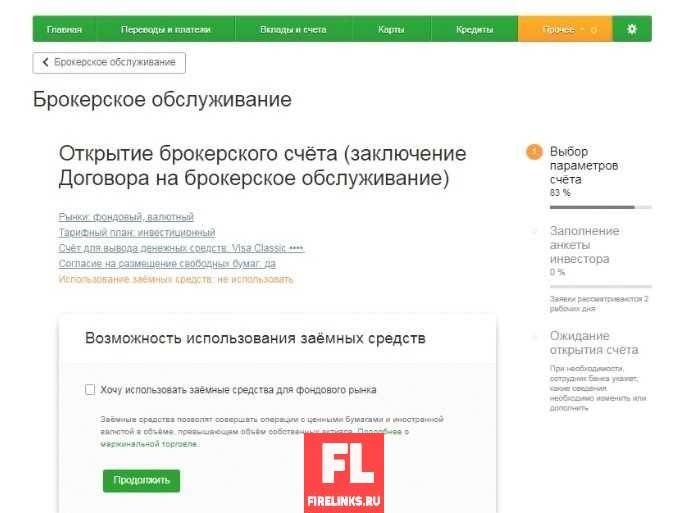

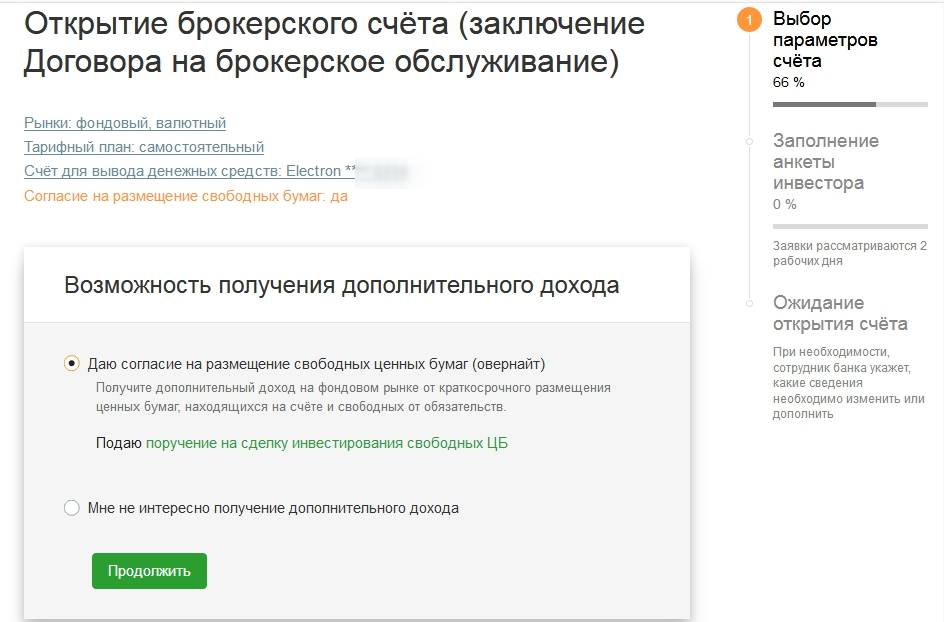

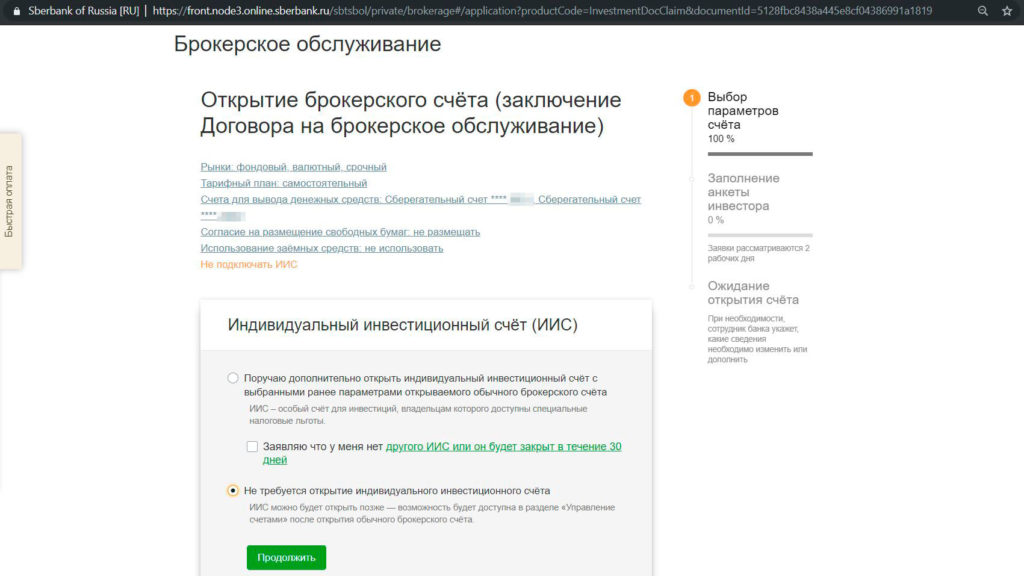

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

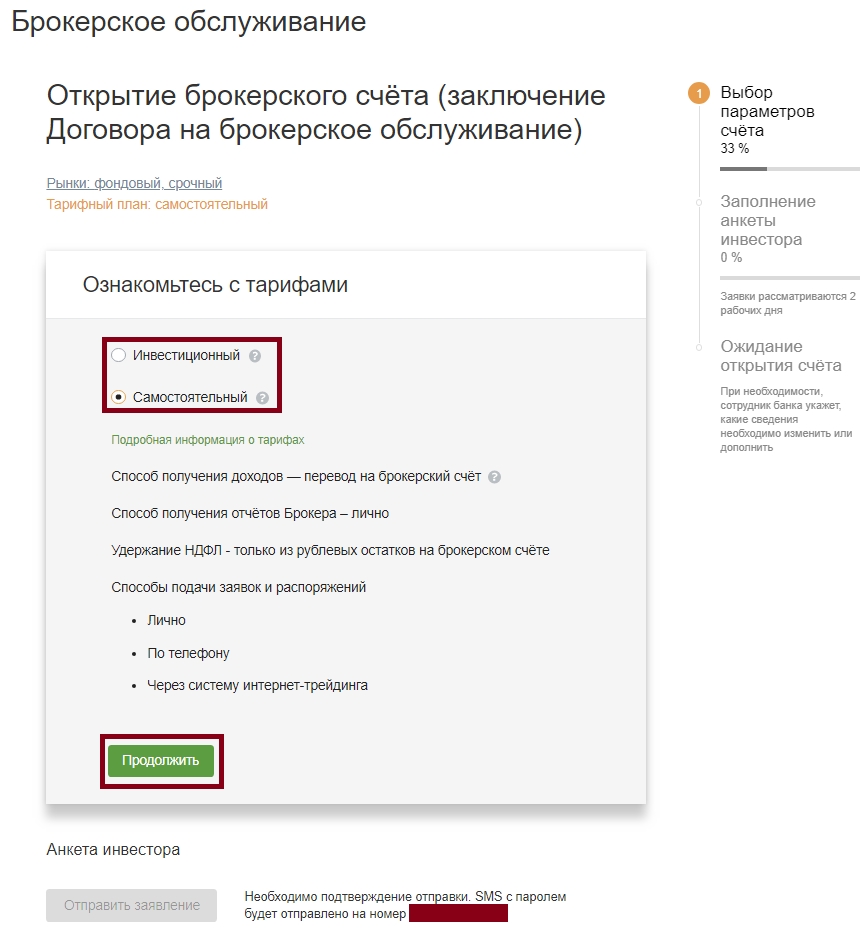

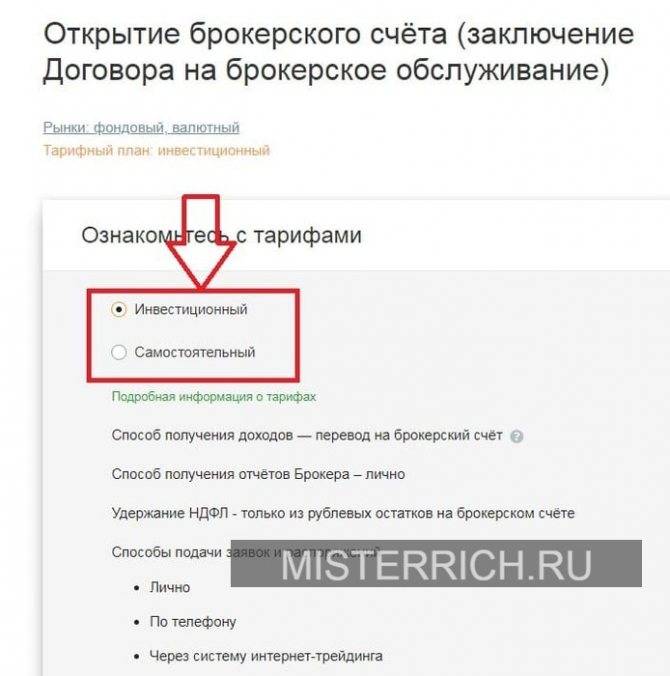

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Тарифы

Для физического лица доступны 2 тарифа:

- Самостоятельный – отличный старт для новичков. Минимальные комиссии за сделку, нет платы за обслуживание счета.

- Инвестиционный – для опытных инвесторов. Комиссии выше, но есть регулярная инвестиционная рассылка от команды аналитиков Сбербанка. Доступ к ежедневным обзорам по инструментам получают только квалифицированные инвесторы.

Сравнение комиссий в таблице:

Комиссии | Самостоятельный | Инвестиционный |

За совершение сделок на фондовом рынке: | ||

0,06 % | 0,3 % | |

0,035 % | 0,3 % | |

0,018 % | 0,3 % | |

За совершение сделок на валютном рынке: | ||

0,2 % | 0,2 % | |

0,02 % | 0,2 % | |

За совершение сделок на срочном рынке | 0,5 руб. за контракт | 0,5 руб. за контракт |

Подача заявок по телефону (комиссия берется с 21-го поручения в течение месяца) | 150 руб. | 150 руб. |

Минимального депозита на тарифах нет. Можно пополнить счет хоть на 1 000 руб. и купить свою первую акцию. Дополнительно взимается комиссия биржи в размере 0,01 % от объема сделки.

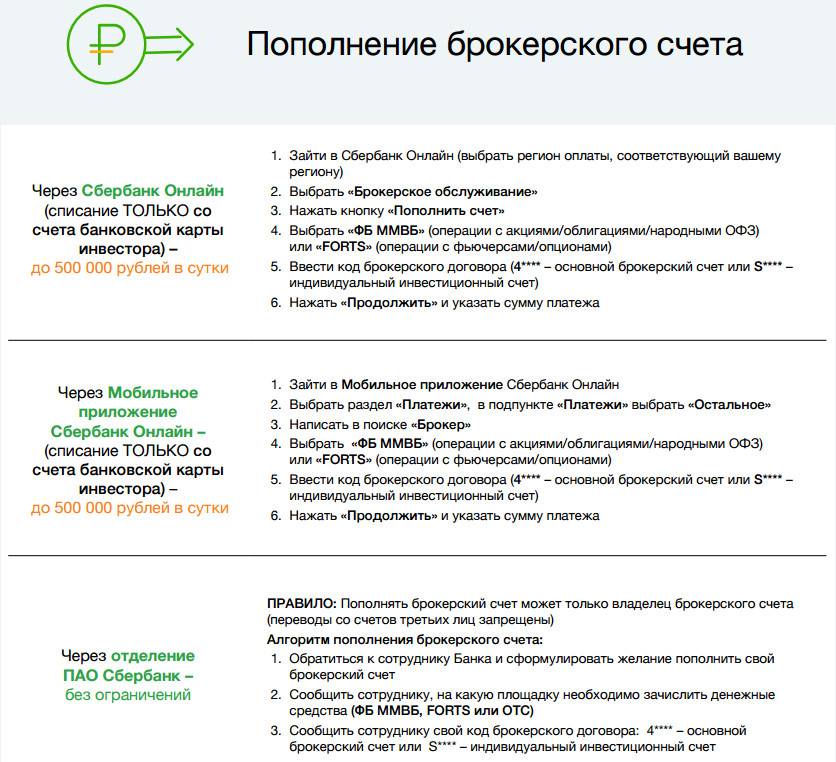

Как пополнить счет

Пополнить брокерский счет удобнее через интернет (мобильное приложение или “Сбербанк Онлайн”). Рассмотрим на примере смартфона.

Шаг 1. В мобильном приложении выбрать вкладку “Инвестиции и пенсии” и счет, который будете пополнять.

Шаг 2. Выбрать рынок, на котором будут осуществляться сделки, номер банковской карты и сумму пополнения.

Шаг 3. Нажать на кнопку “Пополнить счет”. Деньги приходят моментально.

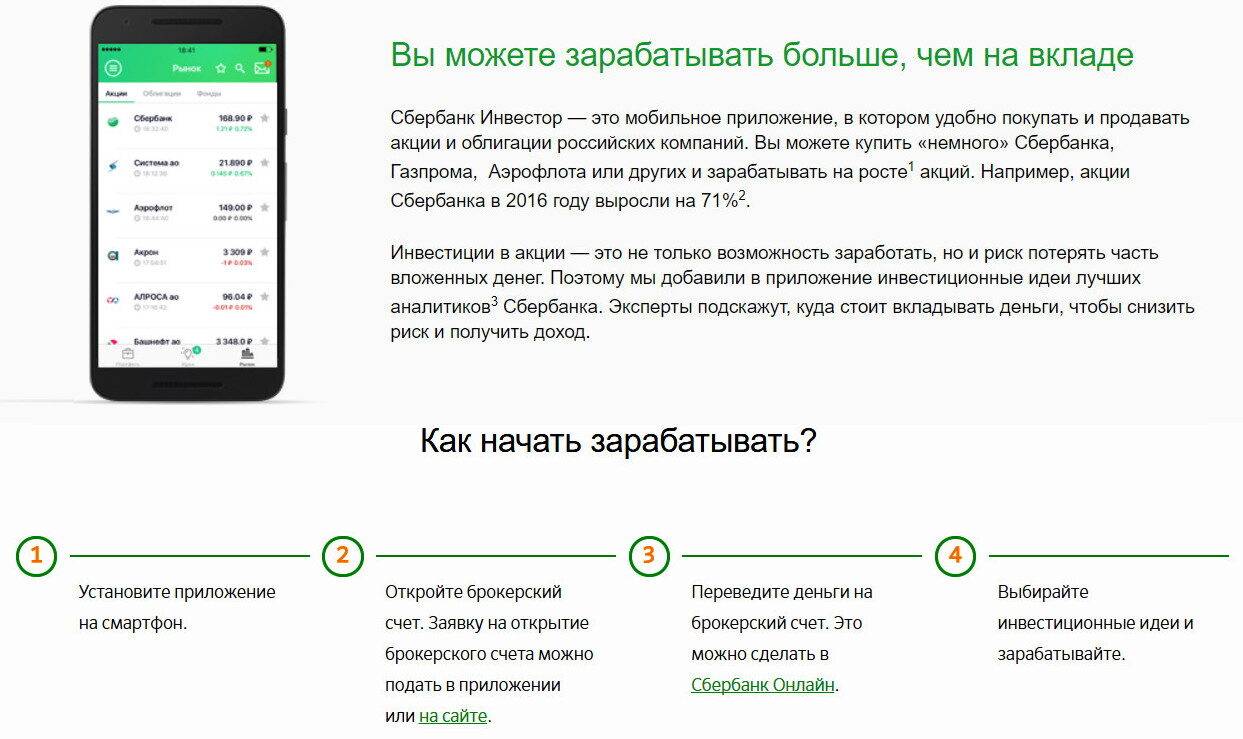

Как покупать и продавать ценные бумаги

Самые большие неудобства для инвесторов скрываются именно в процедуре купли-продажи ценных бумаг. Есть 2 возможности: мобильное приложение “Сбербанк Инвестор” и торговая платформа QUIK. Остановимся подробнее на первом варианте, потому что второй не зависит от брокера – программа одинаковая для всех.

К сожалению, компьютерной версии собственной торговой платформы у Сбербанка нет, только мобильное приложение, которое мало кому нравится. Главные недостатки – это отсутствие биржевого стакана, где можно посмотреть актуальные цены спроса и предложения на ценные бумаги, и особенности формирования рыночной цены.

Рассмотрим на скринах, как купить акцию (продажа проводится аналогично).

Шаг 1. Вход в приложение происходит по номеру договора и паролю. Надо выбрать вкладку “Рынок”.

Шаг 2. Из предложенного списка акций, облигаций, фондов и валюты выбираем нужную позицию. Я для примера взяла привилегированную акцию Сбербанка.

Шаг 3. Изучаем аналитику по выбранному инструменту и нажимаем кнопку “Купить”.

Шаг 4. А теперь самый важный момент. Внимательно читаем, что написано в самом низу экрана. Рыночная цена устанавливается как цена последней сделки + 2 %. На скрине ниже цена последней сделки была 217,61 руб. Цена по рынку будет – 221,96 руб. Если вы оставите галочку в поле (она стоит по умолчанию), то купите акцию за 221,96 руб. Если галочку уберете, то сможете выставить свою цену, как минимум уменьшив ее на 2 %. Я всегда ориентируюсь на биржевой стакан. У Сбербанка его нет, поэтому приходится смотреть у другого моего брокера.

Не рекомендую в приложении “Сбербанк Инвестор” покупать или продавать акции “по рынку”. Всегда пользуйтесь лимитированной заявкой, т. е. самостоятельно назначайте цену. Такой проблемы не будет, если пользоваться платформой QUIK (там есть стакан). Но не все новички ею пользуются.

Способы открытия брокерского счета

В настоящее время существуют три способа. Ниже представлен подробный пошаговый алгоритм действий для каждого из имеющихся вариантов.

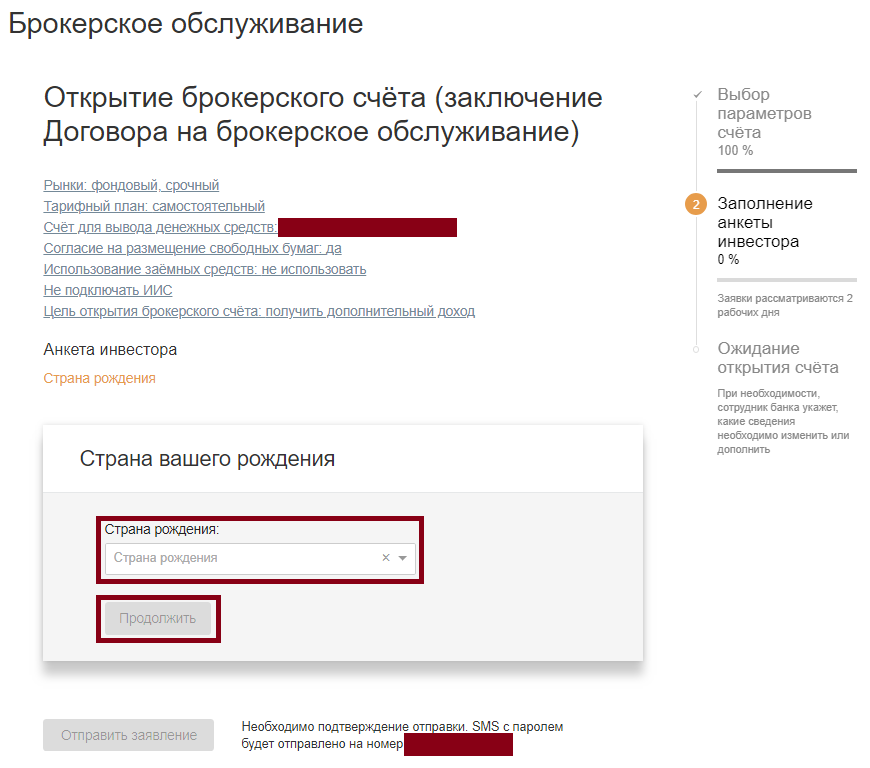

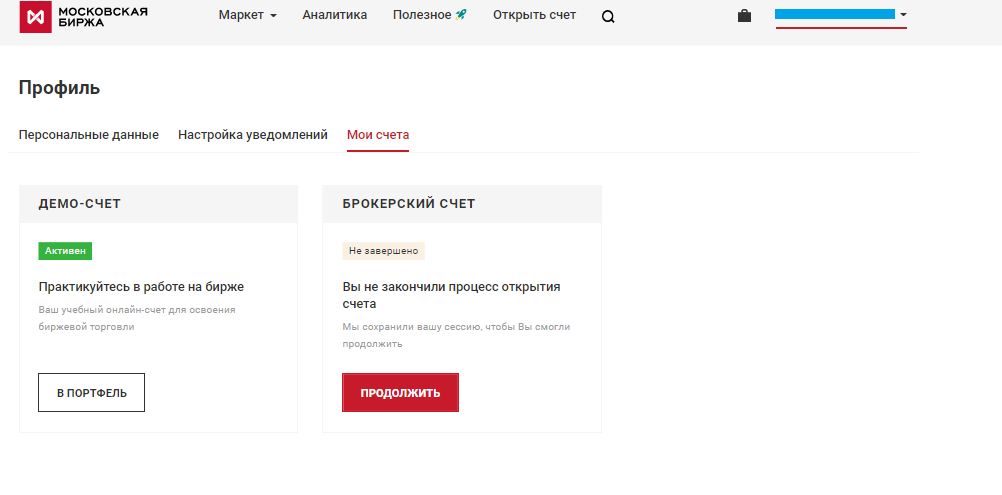

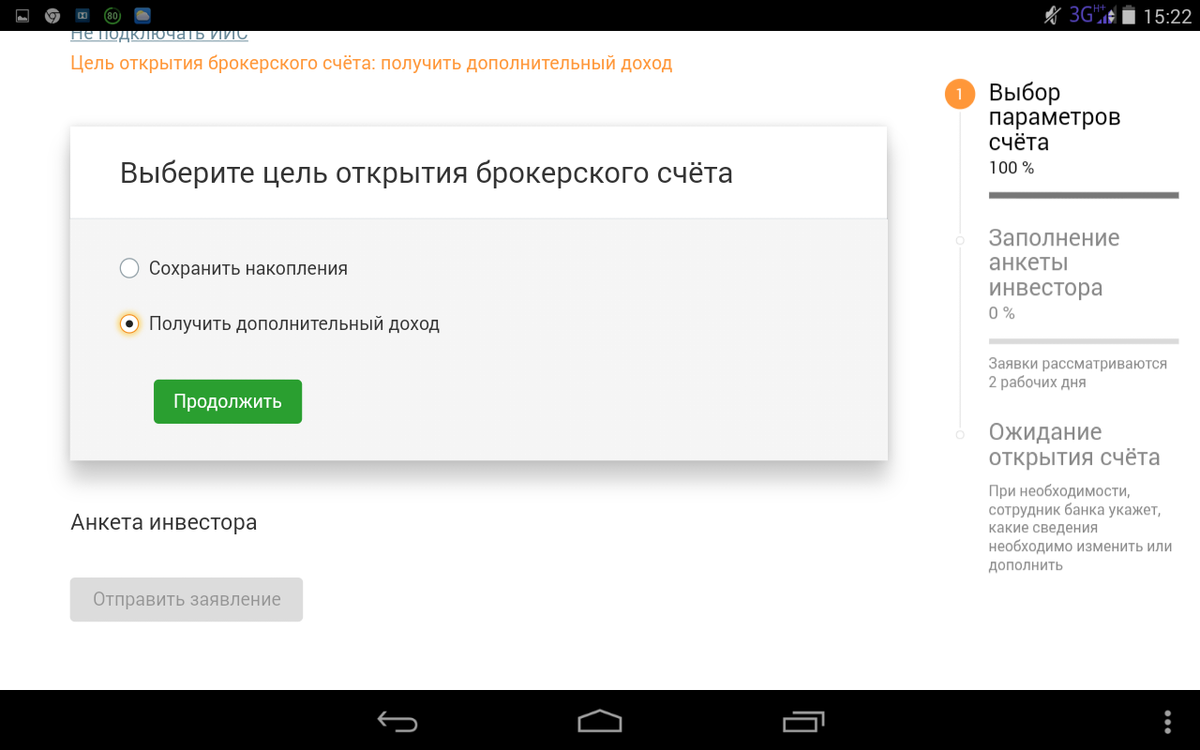

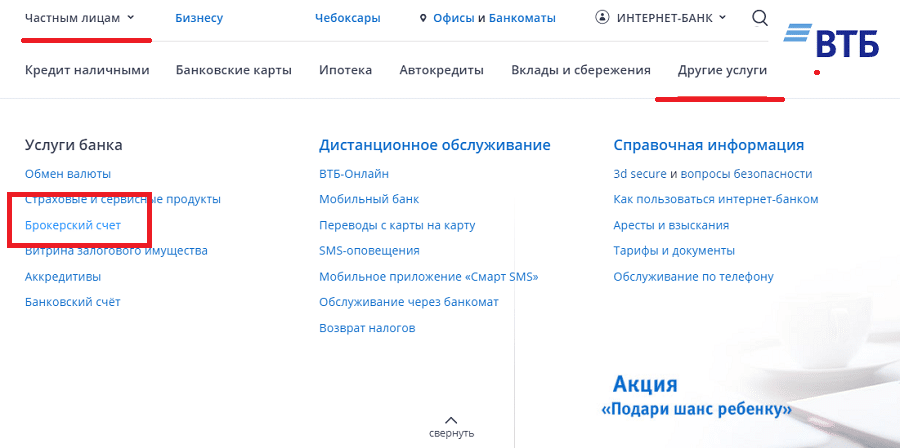

Через ВТБ онлайн для клиентов банка

Такой способ подойдет той категории граждан, которые в настоящее время уже являются клиентами ВТБ. Нужно совершить ряд последовательных действий.

Переход на сайт банка

На главной странице банка нажать на кнопку «Инвестиции» на верхней панели, а на новой – кликнуть «Открыть онлайн», выделенную на красном фоне.

Откроется форма для ввода номера карты или логина в системе ВТБ-Онлайн. После внесения данных нажать «Далее».

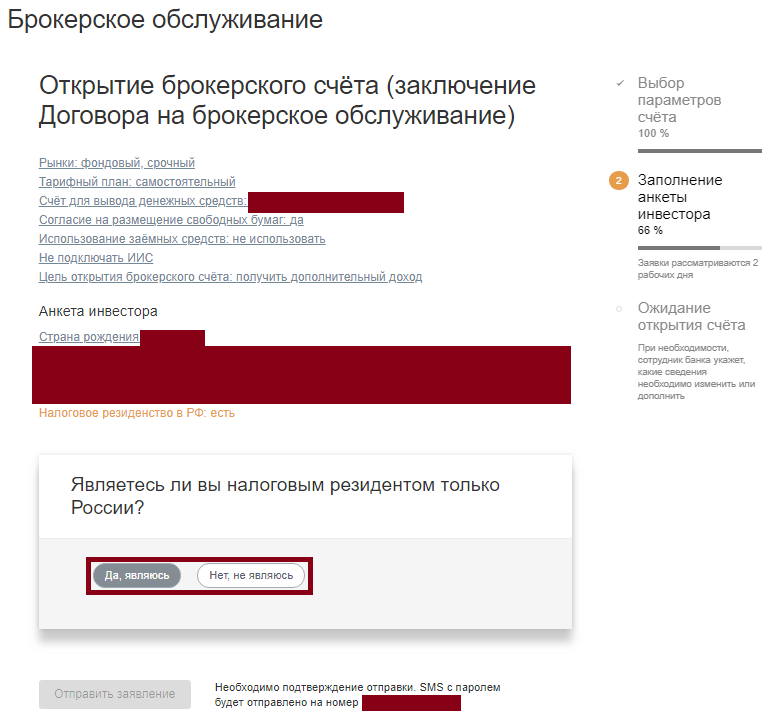

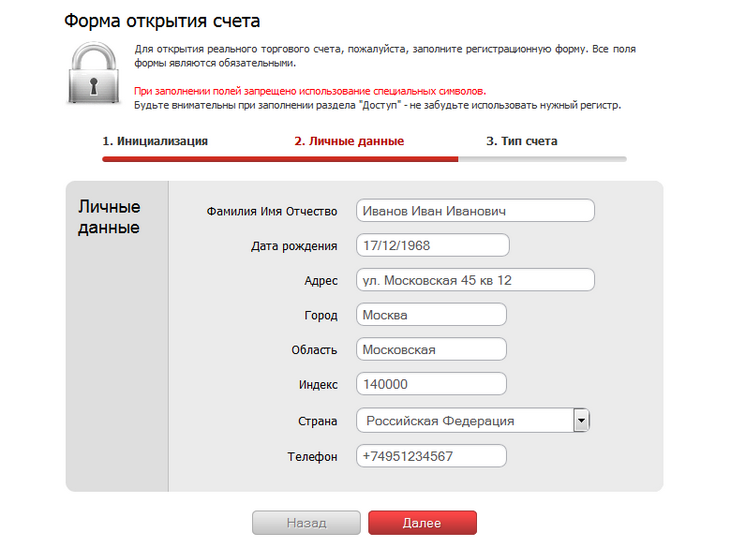

Заполнение персональных данных

Процесс подачи заявки состоит из трех этапов, на первом из которых необходимо ввести личные данные (фамилия, имя, отчество, дата рождения, контактный телефон и адрес электронной почты). По окончании заполнения нажать на кнопку «Все верно», выделенную на синем фоне.

На следующем шаге предлагается дополнительно открыть ИИС. Сделав выбор, кликнуть «Продолжить» на синем фоне.

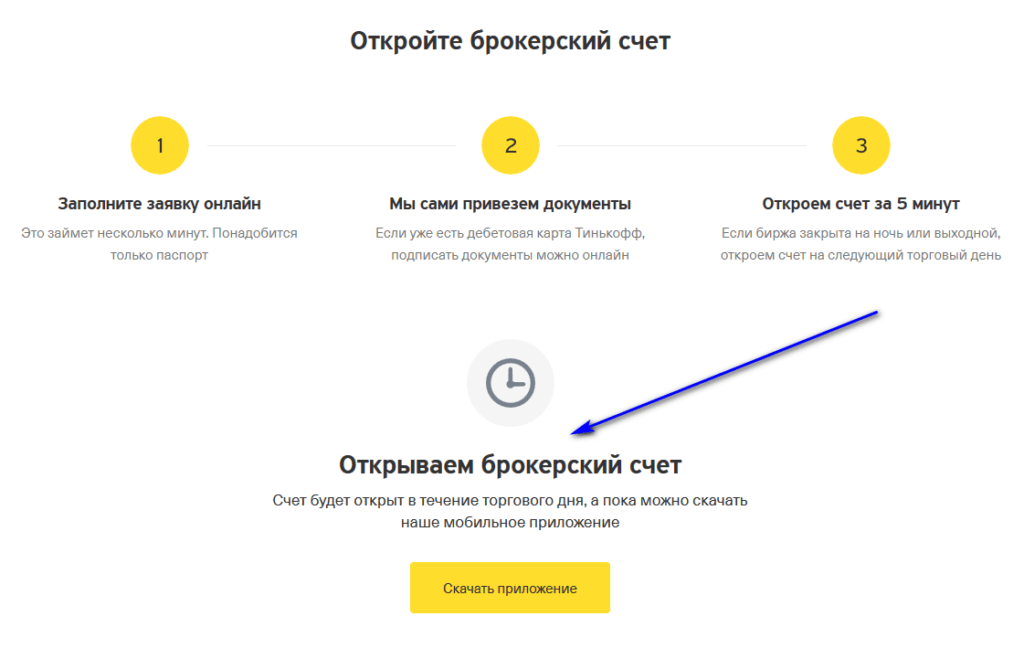

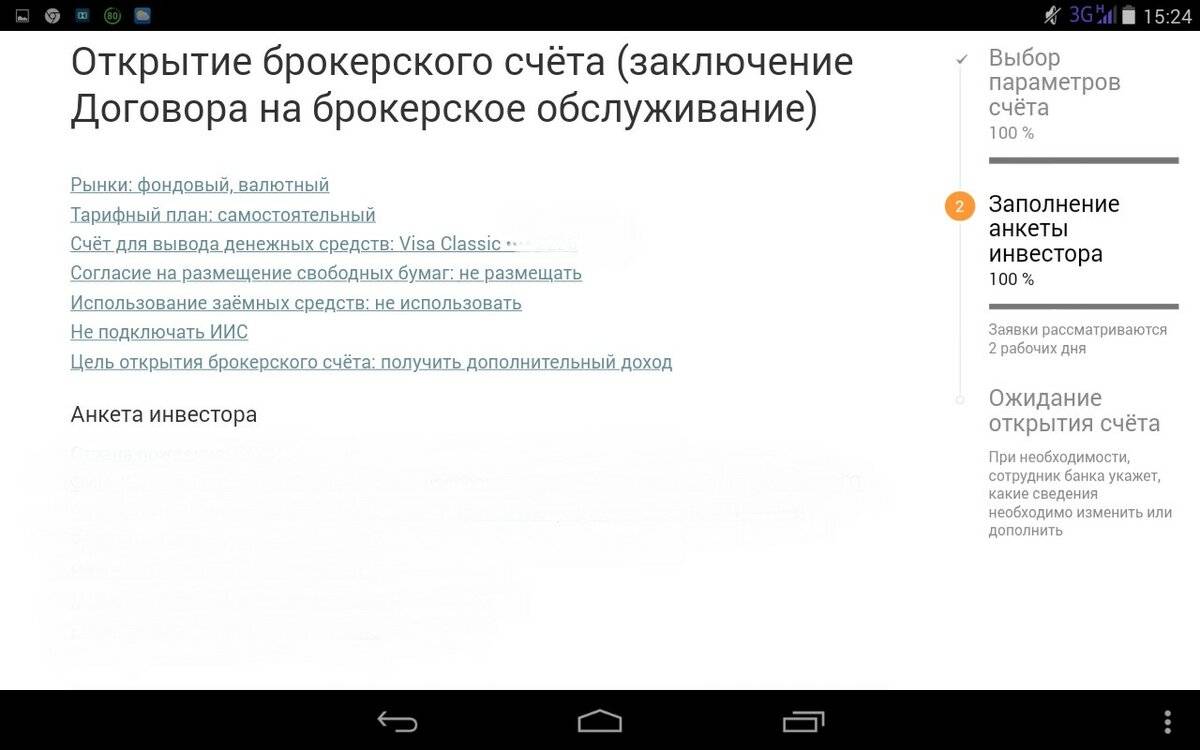

Выбор тарифа и подписание заявления

Подробно ознакомившись с представленными данными о создаваемом аккаунте и подписав заявление, запрашивается код подтверждения, нажав на кнопку «Получить SMS/Push код» в нижней правой части экрана. Оформление завершено. Аккаунт будет создан в течение 5 минут. Банк дополнительно известит о создании брокерского продукта.

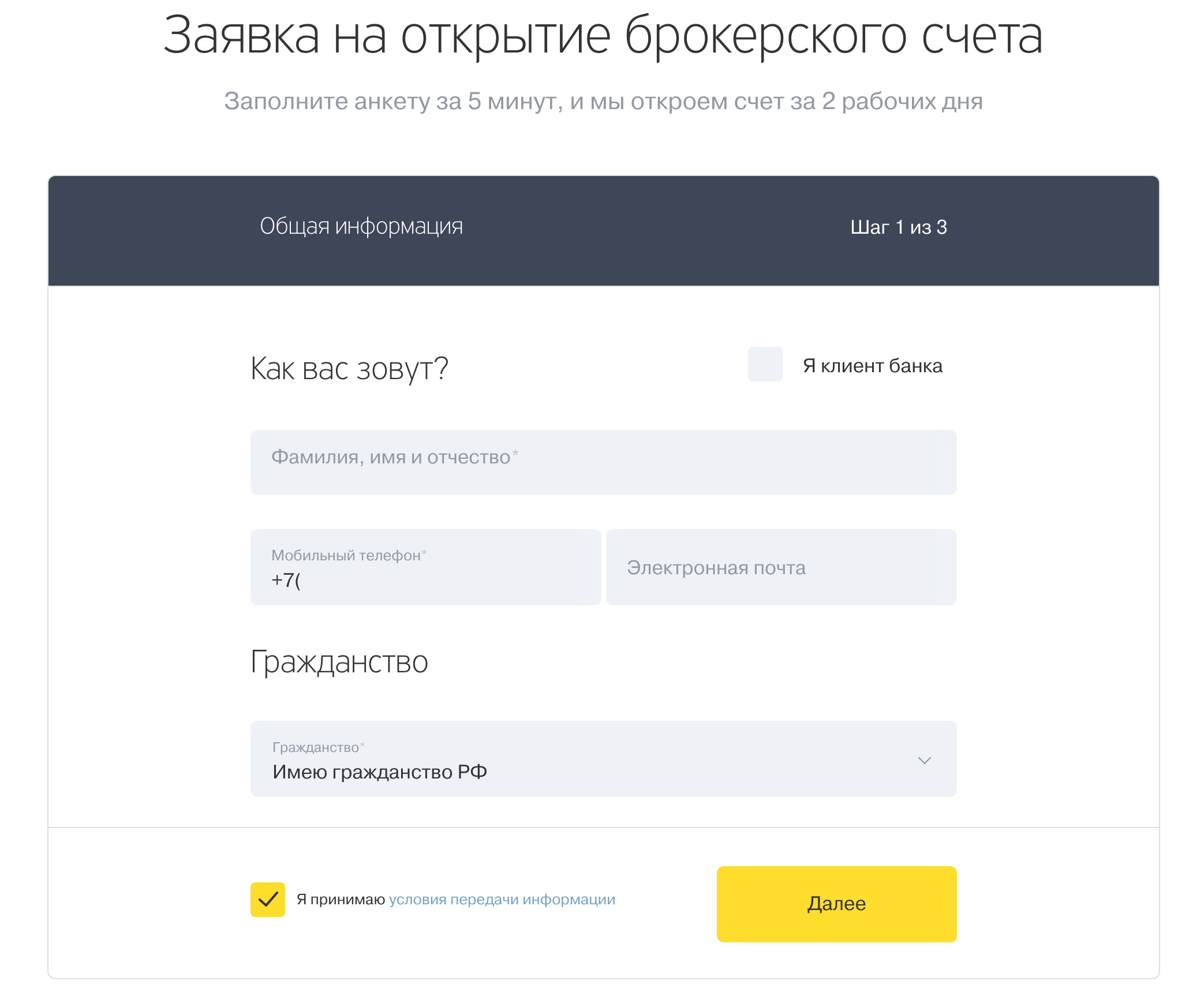

Для тех кто еще не является клиентом банка

В такой ситуации будущим инвесторам нужно установить приложение «Мои Инвестиции».

На первой появившейся странице экрана, сразу кликнуть «Открыть брокерский счет».

Выбор метода оформления

Затем будет предложено перейти в ВТБ-Онлайн, но поскольку обратившийся еще не является клиентом этой кредитной организации, то необходимо выбрать нижнюю опцию на голубом фоне «Открыть счет онлайн».

Непосредственное открытие

Затем специальный робот-советник проведет клиента по всей процедуре оформления брокерского договора. Для старта процесса нажать «Начать». В ходе этой процедуры предстоит ввести персональные и паспортные данные (также ИНН или СНИЛС), а после этого подтвердить операцию при помощи пароля из СМС-уведомления. Аккаунт будет одобрен и открыт в течение 10-15 минут. Дополнительно банк выпустит дебетовую карту, куда будет выплачиваться доход от инвестиционных сделок. Подача заявки завершена.

В офисе банка

Альтернативным способом (не дистанционным) является открытие брокерского аккаунта в офисном отделении ВТБ, который оказывает инвестиционные услуги. При себе нужно иметь паспорт, а также ИНН или СНИЛС.

Допускается хранение средств в рублях, евро, американских долларах, швейцарских франках, фунтах стерлингов и китайских юанях. Комиссий за открытие брокерского счета не существует. По результату создания аккаунта, клиент получит подтверждающее этот факт СМС-уведомление с присвоенным номером соглашения.

Тарифы на обслуживание

До 2020 г. оператор предлагал около 10 тарифных планов — «Универсальный», «Профессионал» и др. В новой версии их всего 4.

«Все включено»

Наиболее популярный тарифный план подходит большинству трейдеров.

Условия:

- действует единая комиссия по операциям на Московской и Санкт-Петербургской биржах;

- отсутствует плата за депозитарий и обслуживание счета.

Условия тарифа «Все включено».

«Инвестиционный»

В этом тарифе плата за операцию ниже, но установлен минимальный порог платы за сделку в 50 руб.

Ежемесячная абонплата отсутствует.

«Премиальный»

Этот тарифный план отличают:

- «плавающая» комиссия;

- ежемесячная абонплата в размере 150-250 руб.

Точное значение каждого параметра зависит от объема инвестиций в предыдущем периоде.

Условия тарифного плана «Премиальный».

«Спекулятивный»

Специальный тариф с особенно низкой комиссией, рассчитанный на активную работу на бирже.

Абонентская плата за месяц составляет 150-250 руб. и зависит от капиталооборота.

Отличия брокерского счета от депозита

Самое главное отличие в том, что брокерский счет-это точно не депозит. Ведь депозит используется для сбережения каких-то ваших денег с какой-то прибылью, всего лишь покрывающую или не покрывающую инфляцию.

Ну так принято рассуждать обычно у нас! И тут, хоть доход и маленький, но вы его гарантированно получите, если не снимете деньги раньше. И даже платить никаких комиссий за депозит вам не надо.

А вот на брокерском счете можно зарабатывать с помощью своих же денег на торговле, на дивидендах. И тут конечно никто вам не даст гарантии, что вы получите тот доход, на который вы рассчитываете. Да еще и за обслуживание брокерского счета придется тоже платить комиссию. Даже, если у вас не будет никаких операций.

Доходность у инвестора может быть в десятки раз больше дохода от депозита, который заранее уже будет прописан и вы будете его знать. Но чтобы вам получить такой доход-вам придется хорошо постараться.

Но и у депозитов есть недостаток. Оказывается, застраховано у нас может быть только 1 400 000 рублей. А деньги на бирже вообще не застрахованы, вообще никакая сумма.

Если смотреть минимальный порог для открытия депозита, то у многих банков он имеется. У брокерского счета раньше у всех был тоже минимальный порог. Но сейчас на рынке таких услуг все поменялось и появилась возможность торговать без какой-то пороговой суммы.

В любом случае из 285 компаний, оказывающих брокерские услуги вы точно найдете нужный вам вариант. Тем более, биржи, включая, самую распространенную Московскую биржу регистрируют таких брокеров, которые получили лицензию от Центробанка.

И на сайте Московской биржи вы всегда можете посмотреть список брокеров, с которыми работает биржа.

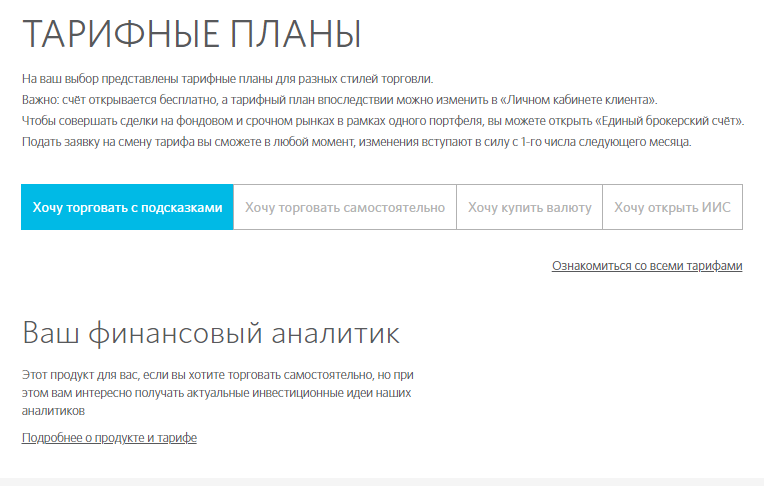

«Открытие Брокер» — Как Открыть Брокерский Счет?

Для начала работы на бирже предстоит открыть счет у брокера и определиться с выбором тарифного обслуживания. По умолчанию брокер предлагает тариф Универсальный или Ваш финансовый аналитик, однако могут быть выбраны любые из действующих планов.

Для регистрации у брокера может быть использована привязка к аккаунту на Госуслугах, либо обходятся без нее. Действуя в следующей последовательности, инвестор проходит регистрацию онлайн, без обращения в офис.

Этап первый. Подготовка к регистрации.

На сайте «Открытие Брокер» нажимают на кнопку ».

Появляется окно с информацией, что на дальнейшую процедуру уйдет не более 7 минут, а для регистрации нужны данные паспорта. Когда завершится активация, на телефон приходит оповещение с подтверждением успешной регистрации договора.

С правой стороны есть столбец с выбором тарифа. Если планируется открытие инвестиционного счета отмечает галочкой соответствующий пункт и нажимают на открытие онлайн.

Выбор тарифа организован по вкладкам: торговля самостоятельная, с подсказками, валютой. После выбора тарифа приступают непосредственно к регистрации.

Этап второй. Соглашение об электронной подписи.

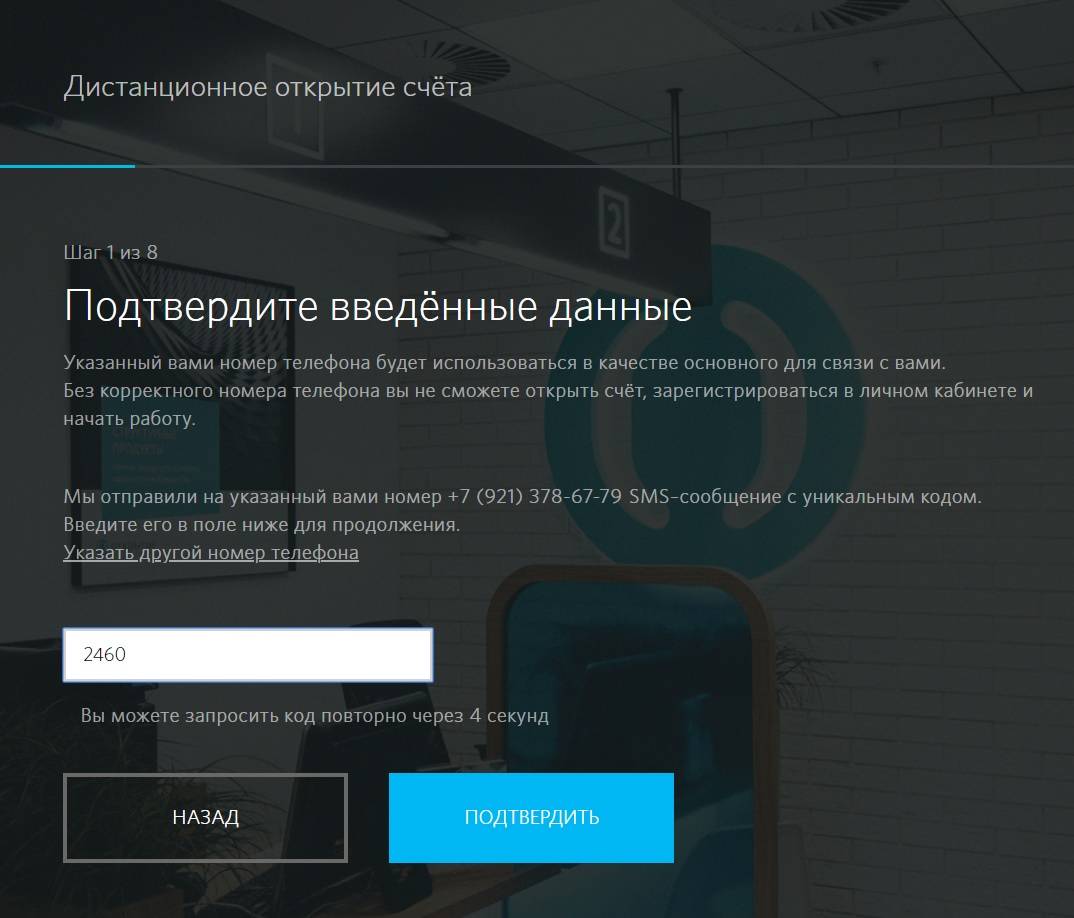

Приступают непосредственно к открытию счета, подтвердив согласие на работу с ПЭП:

В окне дистанционного открытия счета вносят личную информацию о клиенте – фамилию и имя, телефон, электронный адрес.На вкладке подтверждают галочками согласие на коммуникацию, обработку данных, условия применения цифровой подписи (ПЭП).

Заполнив всю необходимую информацию, переходят к следующему шагу регистрации, с указанием подтверждающего пароля из смс в пустое поле нового окошка.

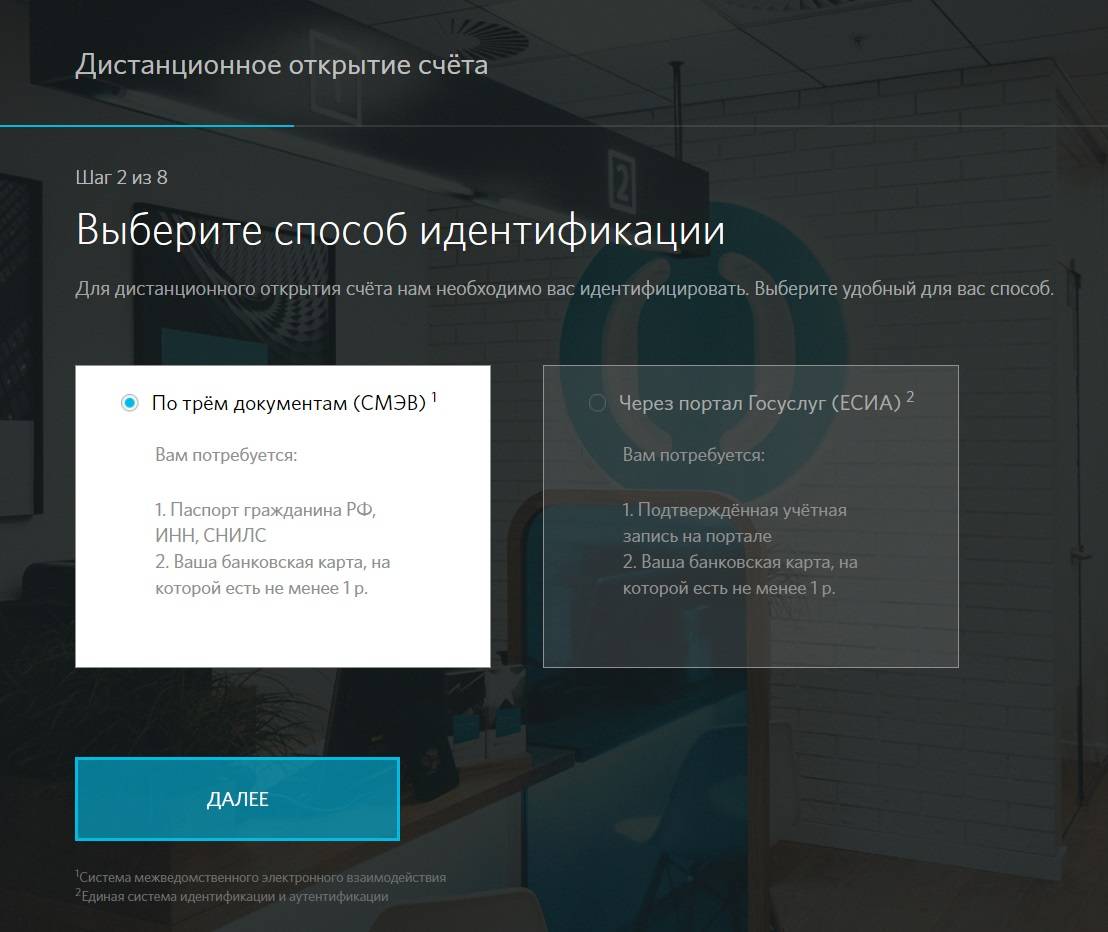

Этап третий. Способ идентификации.

Для организации дальнейшего сотрудничества с брокером, пользователь выбирает удобный способ идентификации:

- через зарегистрированный аккаунт на Госуслугах;

- с предоставлением 3 документов (паспорта, СНИЛС и ИНН).

В обоих случаях необходимо наличие банковской карточки с положительным балансом (не менее 1 рубля).

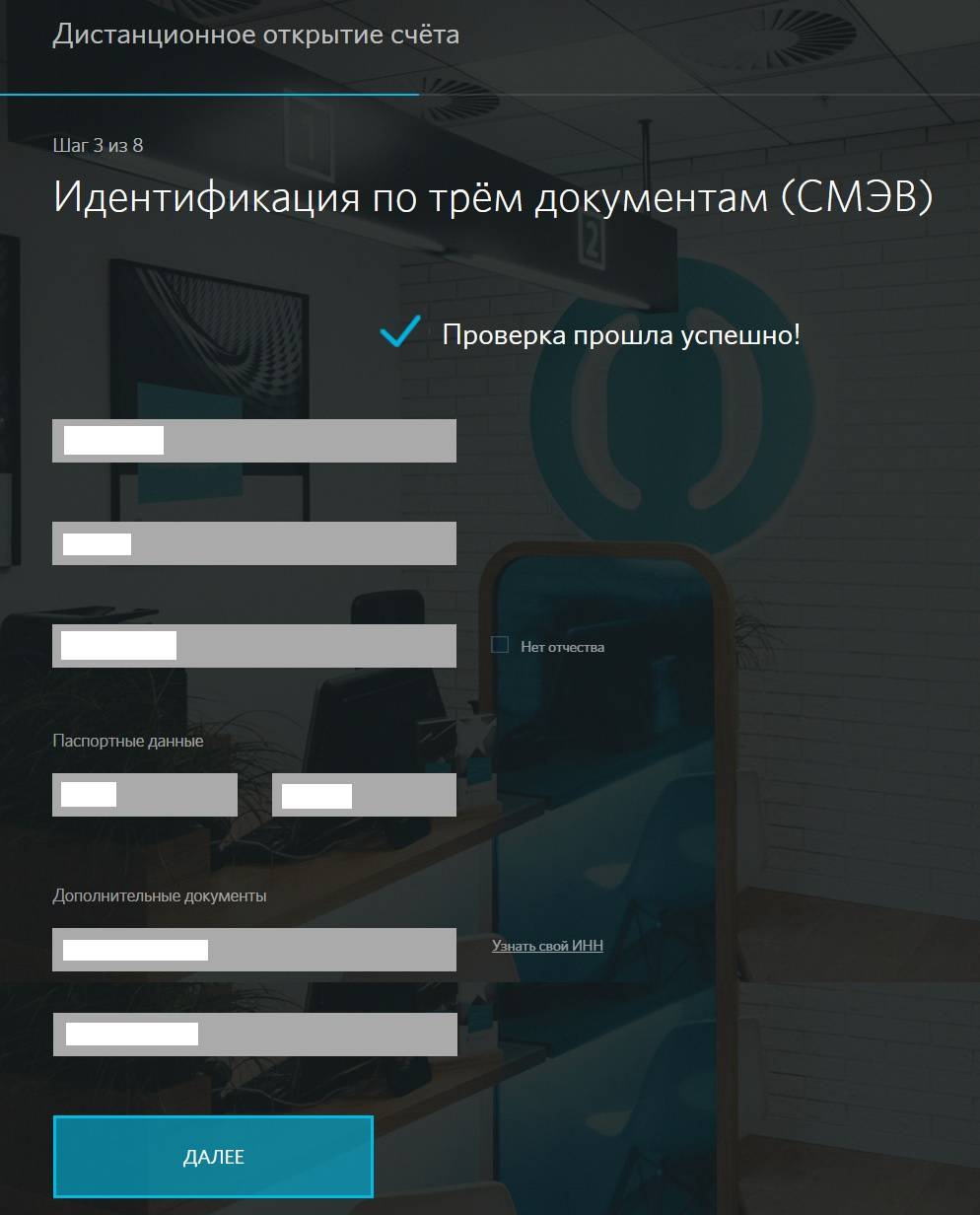

При выборе идентификации по 3 документам вводят ФИО, номере паспорта, ИНН и СНИЛС. Система приступит к проверке переданных сведений, после чего сообщит об успешном подтверждении.

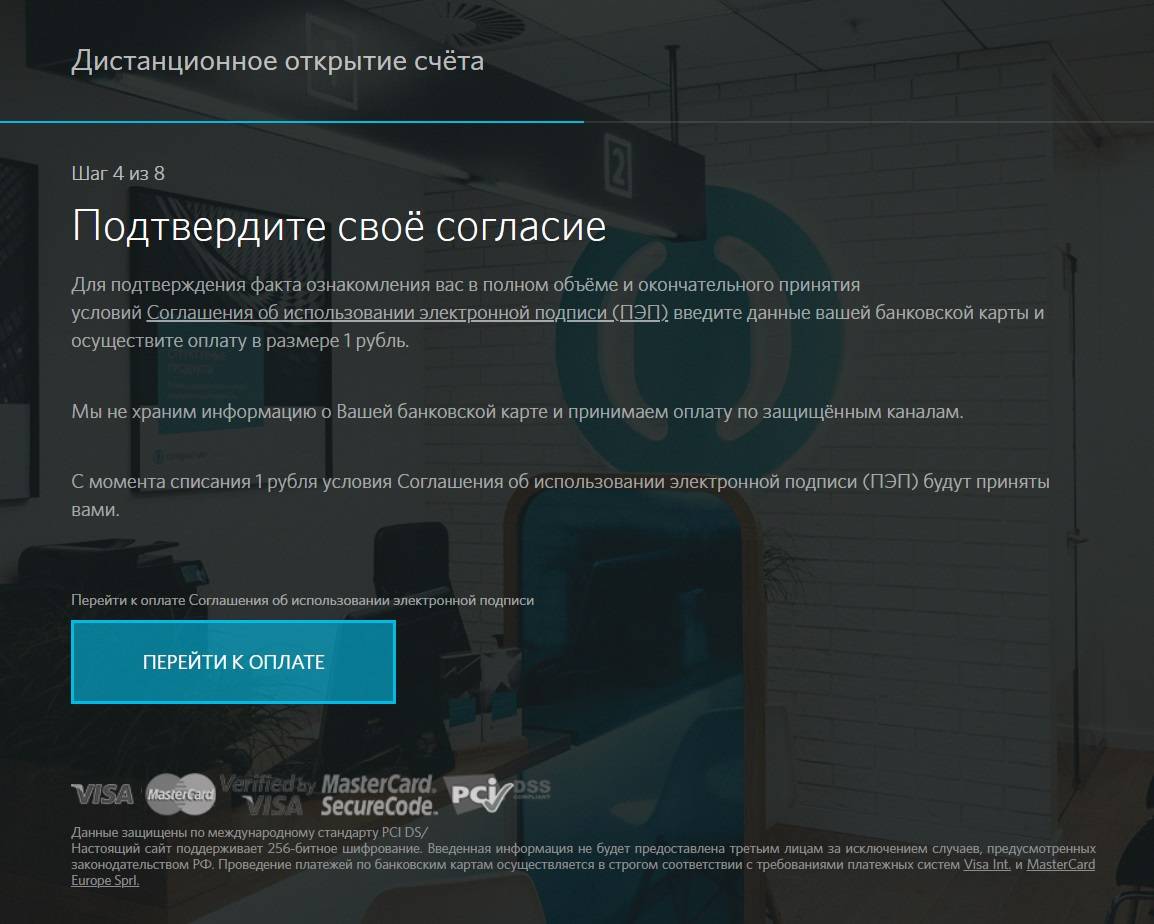

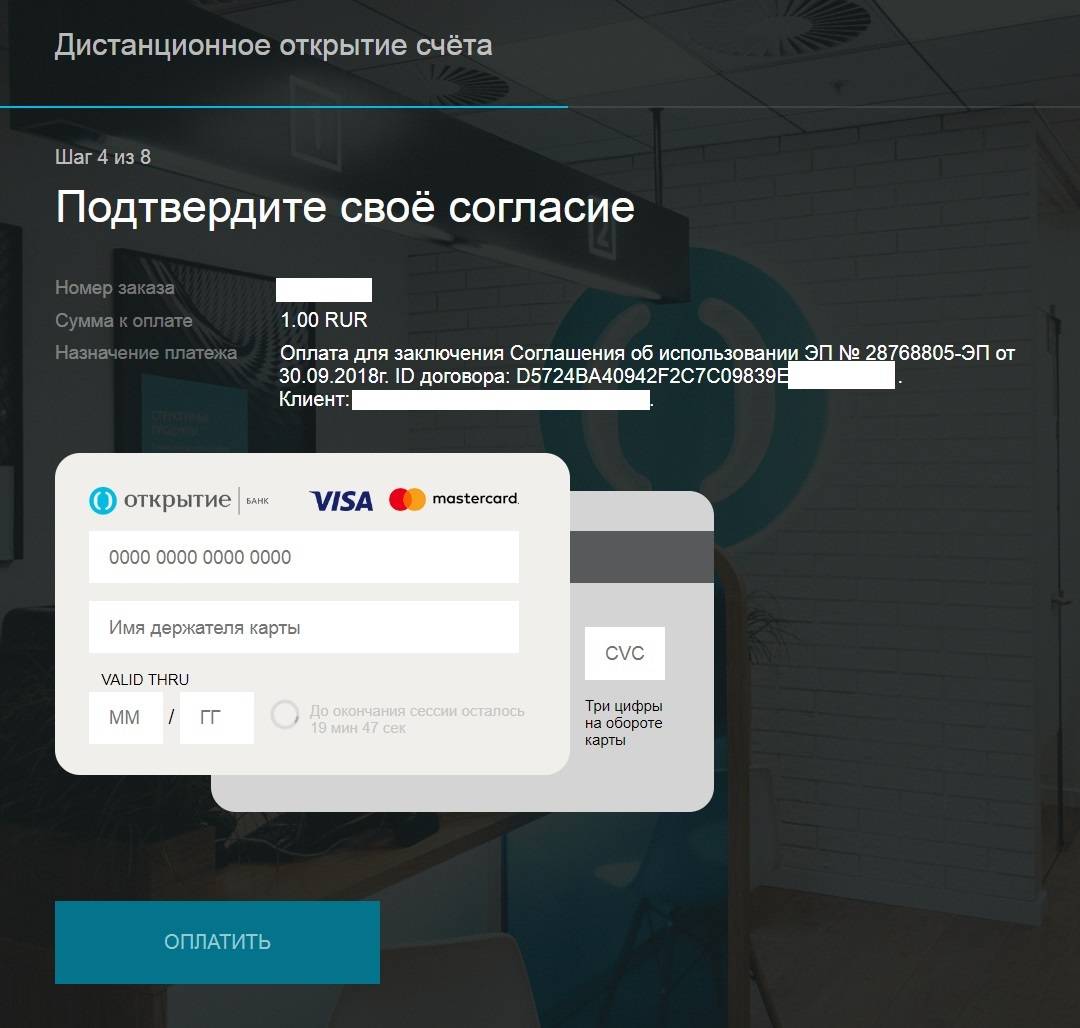

Этап четвертый. Подтверждение согласия.

Теперь предстоит передать согласие на использование ПЭП (электронной подписи) путем списания с банковской карточки 1 рубль. Клиент нажимает на кнопку «перейти к оплате» и заполняет реквизиты карточки для списания.

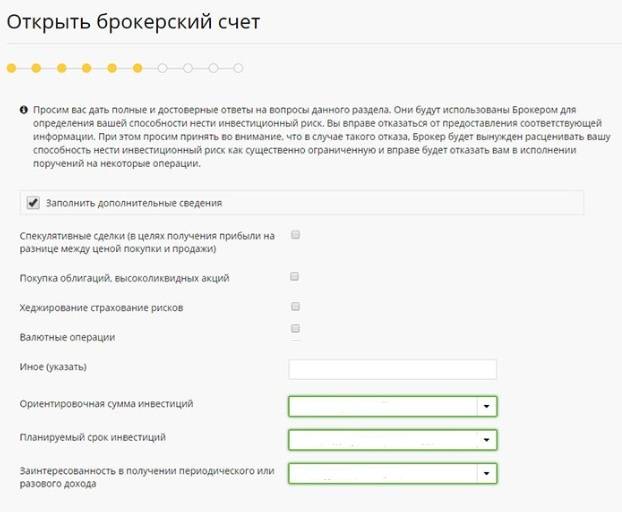

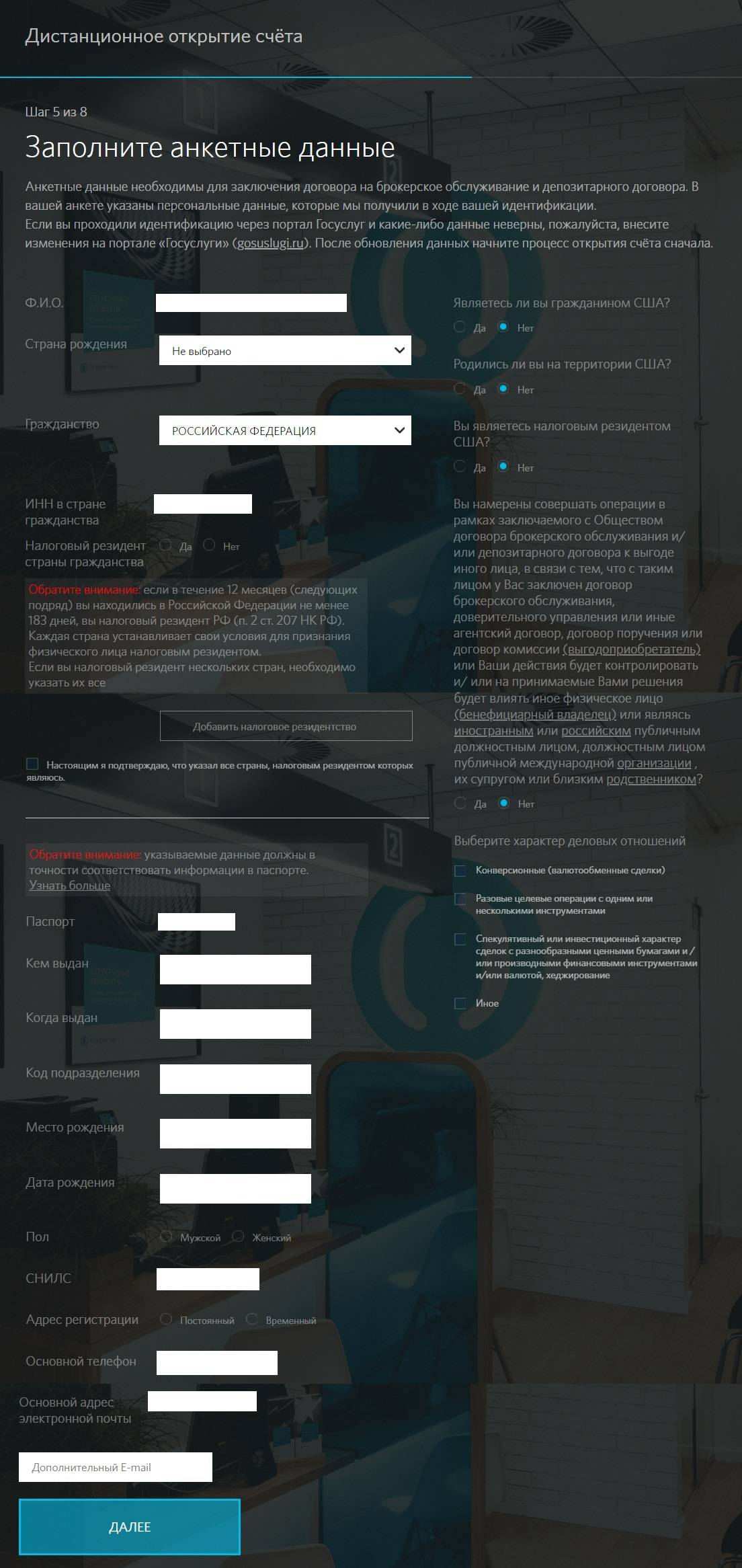

Этап пятый. Заполнение анкеты.

Заполняются анкетные данные для регистрации клиента (ФИО, паспорт, гражданство, СНИЛС, пол, информация о рождении и месте проживания).

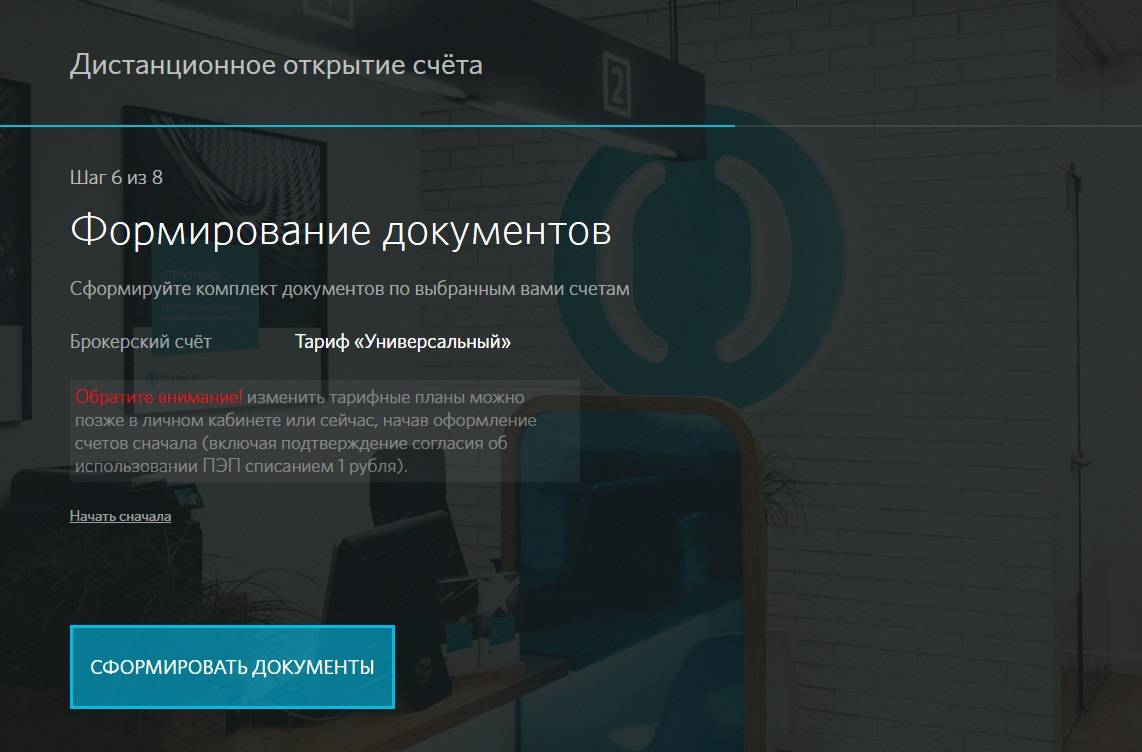

Этап шестой. Формирование пакета.

Формируется пакет бумаг по выбранному тарифу (в новом окне нажимают клавишу «сформировать документы»).

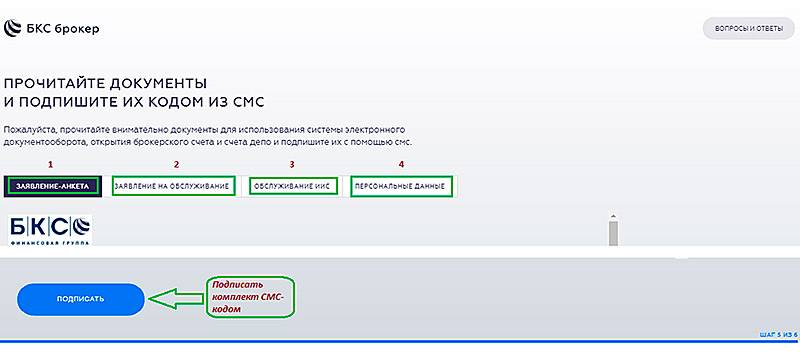

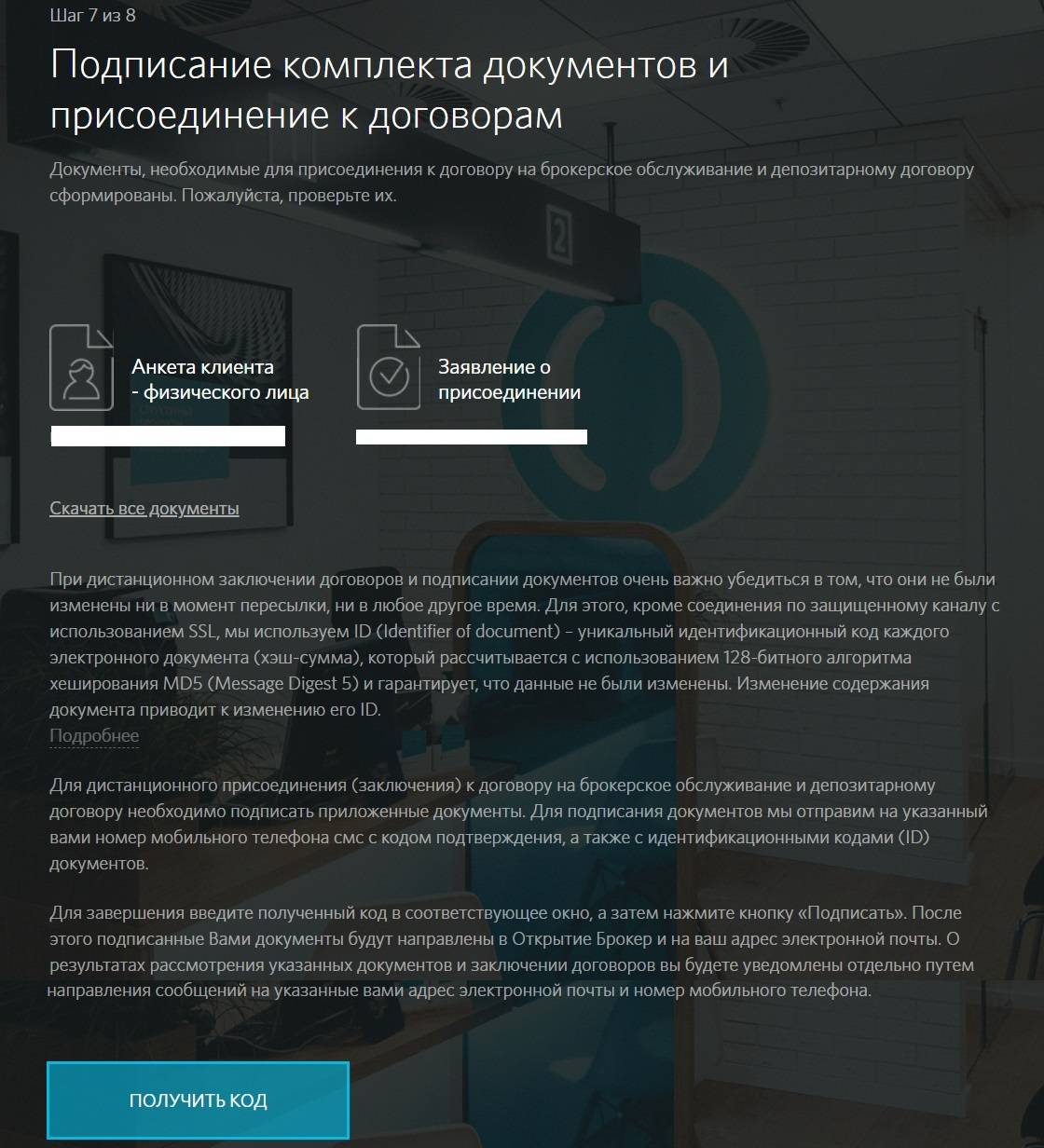

Этап седьмой. Электронное подписание договорного пакета

Подписание документов дистанционным способом организовано путем ввода пароля, полученного в смс-сообщении.

Перед этим документы скачивают и подтверждают свое согласие, нажав на клавишу получения кода. Когда пароль введен в соответствующее окошко, нажимают на кнопку «подписать».

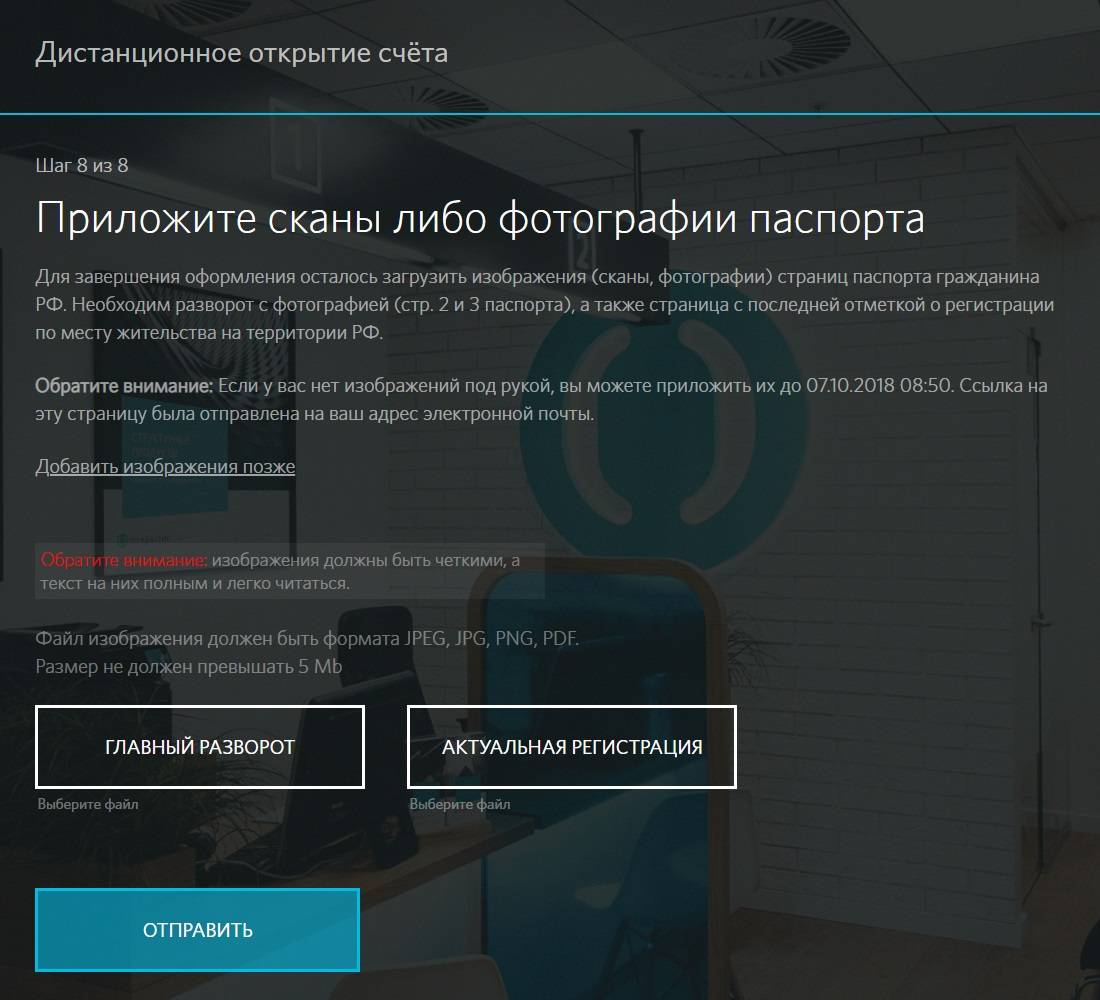

Этап восьмой. Передача фото и сканов

Последним этапом клиент подселяет личные документы (т.е. паспорт). В новом окне подселяют файлы с изображением страниц 2-3, а также страницы с пропиской. Если вкладывают файлы с фото, необходимо позаботиться о качестве снимков, годные для распознавания. Когда файлы подселены и готовы к отправке, остается нажать на клавишу «отправить».

В новом окне появляется приветствие от брокера, уведомляющее об окончании регистрации. Клиенту просят дождаться, когда на почту и в смс придет оповещение, что счет стал активным. После зачисления средств на счет, можно приступать к активным действиям на бирже.

Процесс открытия только выглядит сложным и многоэтапным. На самом деле, достаточно лишь следовать инструкциям на сайте, заполняя необходимую информацию и читая подсказки. Если возникли затруднения, в любой момент можно обратиться к сотрудникам брокера за помощью.