Признаки надвигающегося кризиса:

Высокая закредитованность населения.

Отчего произошла? Тут все просто. Цены растут — зарплаты не растут. Покупательная способность падает, а суммы доходов у людей остаются на прежнем уровне (следовательно, купить на старые зарплаты они уже могут намного меньше). Если еще пару лет назад банки пиарили автокредиты, то теперь у них лозунги вроде «Собери ребенка в школу в кредит». Согласно статистике, у половины заемщиков в России оформлен не один кредит и не 2, а в среднем, 4. Как видите, один часто берется на погашение другого.

Рост налогов и дополнительных сборов.

С одной стороны может показаться, что эта мера призвана для того, чтобы наполнить бюджет и подготовить страну к масштабным нацпроектам. Но почему бы не найти другие источники финансирования? Ответ прост — они не работают, а экономика неэффективна. Для малого и среднего бизнеса мы видим многочисленные новые налоги, штрафы, сборы. Чтобы наполнить пустующую казну, деньги изымаются у населения.

Низкая покупательная способность

Об этом я уже упоминала в статье. Народ чувствует надвигающуюся опасность. По опыту 2014 года, когда рубль пережил заметное падение, многие хотят не прогадать момент и спасти сбережения, обменяв валюту. Они активно бегут скупать доллары, что наносит еще больший удар по рублю и он падает еще ниже.

Погасите свои кредиты

Многие из наших сограждан приобретают себе вещи не на накопления, а в кредит (то есть тратят еще незаработанные деньги). На заемные средства покупаются не только дорогостоящие товары (недвижимость, автомобили), но и бытовая техника, мебель, одежда. Россияне часто берут кредиты, чтобы, например, съездить на море или сыграть свадьбу.

Закредитованному человеку непросто вносить банку обязательные платежи даже в экономически благоприятной ситуации, когда он получает стабильный доход. С наступлением финансового кризиса положение дел ухудшится. В трудные времена работодатель может снизить своим сотрудникам зарплату или уволить часть из них по сокращению штатов. В этом случае доход заемщика сократится, а размер регулярных платежей в банк — нет. При возникновении просрочек (даже если в них виновата общая экономическая ситуация, а не сам заемщик) банк может принудительно взыскать с человека одолженную сумму, а также проценты, штрафы и пени по займу. По решению суда с должника, не справившегося со своими обязательствами, будет удерживаться до 50% с зарплаты. В счет погашения долга может быть продано с торгов часть его имущества.

Поэтому в преддверии экономического кризиса самым лучшим шагом будет максимальный возврат всех кредитов. Если вы сейчас стоите перед выбором, куда направить свободные деньги — купить новый айфон или закрыть взятый ранее потребительский займ — сначала рассчитайтесь с долгом. Отсутствие долговых обязательств и регулярных платежей по кредитам позволит вам легче пережить в будущем трудные времена.

Что делать, если ваши кредитные обязательства велики, и вы не можете погасить займ полностью? Скажем, у вас оформлена ипотека или автокредит на большую сумму. В данной ситуации вам в обязательном порядке нужно накопить финансовый резерв в размере от 3 до 6 месячных платежей по займу. При крупных кредитах создание денежного резерва даже более предпочтительно, чем внесение досрочных платежей (с целью снижения суммы ежемесячного списания).

Что делать с деньгами в кризис?

Все что вы можете сделать, чтобы минимизировать влияние кризиса 2020 года – экономить и создавать финансовую подушку. Инвестировать сбережения аналитики советуют в валюту – евро или доллары. По прогнозам экономистов, падение стоимости рубля продолжится и в текущем году, поэтому вкладывать деньги лучше в более стабильную американскую или европейскую валюту.

Для инвестирования вы можете выбрать:

- вклад в банке;

- золото (слитки и металлический счет);

- акции иностранных компаний;

- еврооблигации;

- недвижимость.

Вклады

Хранить сбережения безопасней всего в банке – на депозитном или сберегательном счете. Вклады с возможностью пополнения помогут вам не только сберечь накопленные деньги и получить доход с процентов, но и постепенно увеличить сумму вложений. Рублевые вклады, несмотря на более высокий процент, часто являются менее доходными, чем вклады в долларах.

Доход по валютным депозитам складывается из суммы начисленных процентов по договору и курсовой разницы между покупкой и продажей. Если вы откроете вклад в момент, когда доллар стоит минимально, а за время хранения в банке его курс значительно вырастет, вы сможете получить хороший доход.

Золото

Выгодной инвестицией может стать золото. В периоды кризисов его стоимость чаще всего падает. Вы можете купить золото в физической форме – в виде слитков или в виртуальном виде, открыв металлический счет.

Ценные бумаги

Те, кто хорошо разбирается в тонкостях биржевой торговли, могут вложить деньги ценные бумаги, например, в акции иностранных компаний или еврооблигации. Чтобы понять, как работают эти финансовые инструменты, потребуется время, однако впоследствии вы сможете получить хорошую прибыль.

Недвижимость

Более простой и знакомый большинству способ вложений – недвижимость. Это один из самых надежных способов инвестирования, который при грамотном планировании будет приносить прибыль в любое время. При выборе недвижимости ориентируйтесь на надежные объекты, которые даже в случае ухудшения экономической ситуации будут приносить доход.

Расставим точки над i

Прежде всего, давайте договоримся, что мы реально смотрим на ситуацию.

Российский кризис 2021 года, по большому счету, не зависит ни от чего, что происходит за пределами страны. Настоящая причина кризиса – сугубо российские проблемы, мы сейчас не будем в них вдаваться, читайте наши более подробные материалы на этот счет: кризисная ситуация 2018 года, когда закончится кризис, история последних российских кризисов.

Таким образом, даже если произойдет что-то совершенно невероятное, и цена на нефть подскочит в два раза, а с России снимут все санкции, руководство страны все равно что-то такое придумает, что снова шарахнет по стране и приведет к очередному витку «неразрешимых» проблем, вопрос только времени.

Впрочем, на этот счет можно даже не волноваться, ведь вряд ли с России снимут большую часть санкций, точно так же, вряд ли цена на нефть вырастет в разы.

Поэтому учитывайте, что кризис не закончится. Что бы ни происходило, российская экономика будет в плохом состоянии, бизнесу будет тяжело, с работой будет плохо, доходы населения существенно не вырастут, а социальная сфера будет ухудшаться. Короче, простым людям лучше не станет.

Так что не надо надеяться ни на кого, кроме себя. Только ваши собственные действия решат ваши проблемы.

Что известно о мировом кризисе

В источниках настойчиво муссируется тема мирового кризиса. По мнению сторонников мирового заговора, цикличность развития экономики – это своеобразная неизбежность, наступающая, по разным версиям, раз в десятилетние или раз в 12 лет (как символы года по китайскому календарю).

Для пущей неизбежности перечисляются все сопутствующие атрибуты: отсутствие работы, тотальные увольнения, перепроизводство продукции и отсутствие востребованности из-за низкого покупательского спроса.

Элементарное знание истории подсказывает, что ни одна, ни вторая теория не подтверждаются историческими фактами. Первый суперкризис был в США. Если считать его началом отсчета, то не сходится ни 10, ни 12 лет. Старт образовался в 1929 году, а пик, с его вселенскими ужасами, – в 1933.

Прибавляя четную цифру – не важно, 12 или 10 лет, неизменно получаем нечетную дату. Тогда неясно, о каком соблюдении цикличности идет речь в 2008 и в 2020 годах

Некоторые эксперты ссылаются на 3 неблагоприятных года в российской истории – 1998, 2008 и нынешний, . Между первой и второй датой – десятилетие, поэтому пессимистические пророчества начались в 2018, а затем плавно передвинулись.

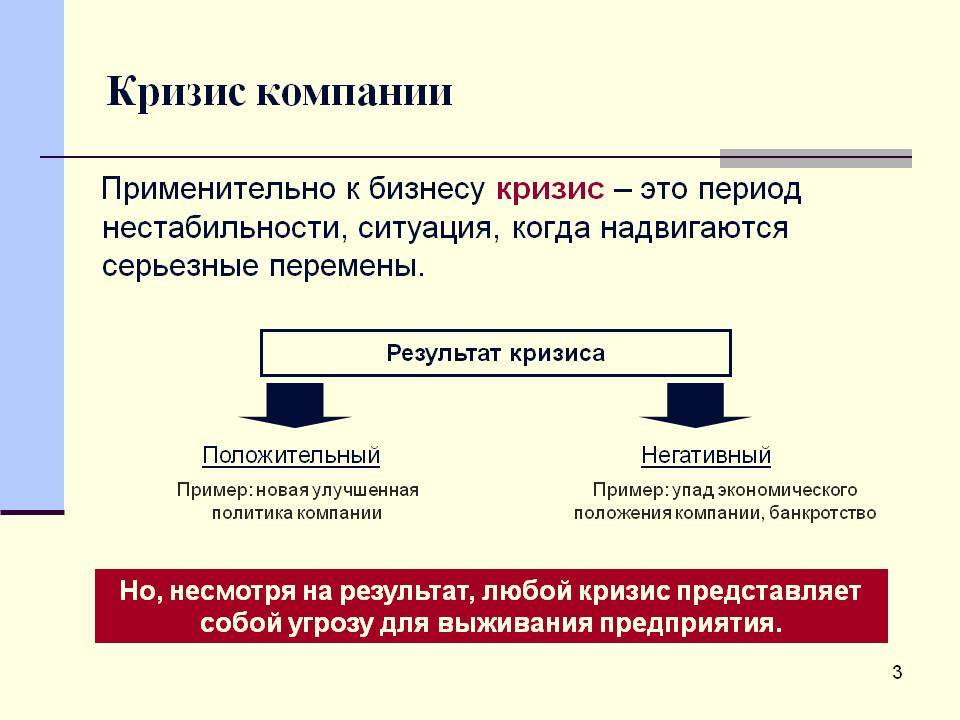

Погашение долгов

В период кризиса прибыль падает, расплачиваться по кредитам становится сложнее. Владельцы компаний, которые используют заемные средства для развития бизнеса, стараются погасить большую часть долга в сезон продаж, до рецессии экономики.

Много денег – это главный показатель: недооценка значения тяжелой работы

Фирма из Израиля снизила стоимость искусственного мяса более чем в два раза

Профессиональный обнимальщик: самые редкие профессии в мире

Джаред Фридман, специалист по финансовому планированию Redwood Planning из Нью-Джерси, придерживается такой теории: “Наша компания старается расплатиться с долгами как можно быстрее до наступления кризиса. Это экономит средства, которые уходят на погашение процентов банку”.

Если появились тревожные звоночки

Первая ошибка — делать вид, что ничего не происходит. Нельзя думать, что все рассосётся, стоит лишь ненадолго затянуть поясок. Это глупость.

Сразу же обозначьте сотрудникам, что в условиях приближающегося кризиса ваша компания живёт в новой реальности. Учитывайте то, как меняется рынок, и предпочтения ваших клиентов. Возможно, вам придётся полностью перелопатить бизнес. При этом владелец не обязан погружаться в оперативку, но должен работать в несколько раз больше, чем обычно (выполняя именно обязанности владельца компании). Например, во время коронакризиса мы очень многое перенесли в онлайн, но это было выполнение стратегической задачи, а не погружение в оперативку.

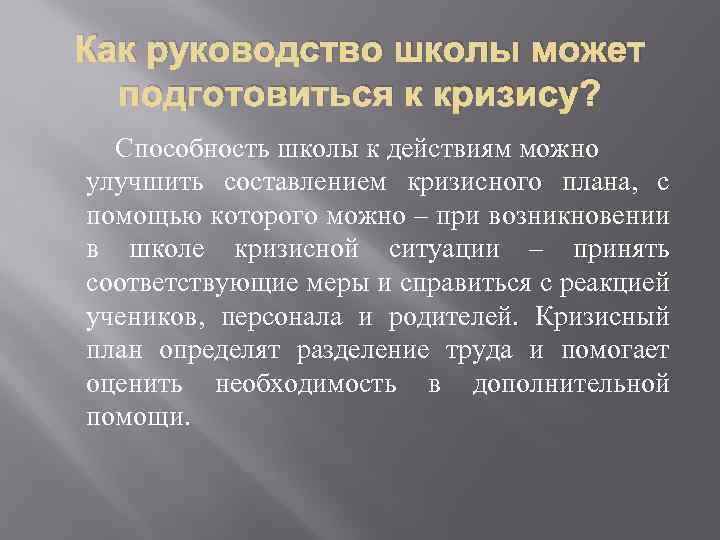

Что делать перед финансовым кризисом?

Итак, что делать перед финансовым кризисом, чтобы максимально обезопасить себя от всех вышеупомянутых рисков. Обозначу самые важные направления.

Максимально рассчитаться с долгами. Предусмотрительно полагая, что с наступлением кризиса ваша платежеспособность может упасть, необходимо заблаговременно по максимуму закрыть долги. В том числе, постараться погасить кредиты досрочно, хотя бы их большую часть. Во-первых, таким образом вы избавитесь от долгов, во-вторых, сократите свои текущие расходы. И то, и другое в кризис будет очень полезно.

Увеличить резервный фонд. Чувствуя преддверие кризиса, необходимо увеличить личные резервы, т.н. «подушку безопасности», как минимум, в 2 раза. Например, если до этого резервный фонд составлял полугодовой финансовый запас, нужно увеличить его до годового. Это существенно укрепит ваше финансовое состояние на период финансового кризиса, и обезопасит вас сразу от нескольких видов рисков.

Увеличить резервный фонд можно за счет сокращения текущих расходов, сокращения объема сбережений, отказа от крупных покупок не первой необходимости, вывода капитала из рисковых активов (обо всем этом буду говорить далее).

Сделать необходимые крупные покупки. Если вы планировали сделать какие-то действительно жизненно необходимые покупки в ближайшем будущем — лучше сделать их раньше, потому как цена может подняться, да и хранить сбережения в национальной валюте в кризис небезопасно.

Отказаться от крупных покупок не первой необходимости. Если же вы планировали потратить крупные суммы на какие-то необязательные расходы (например, отпуск, путешествия и т.п.) — от них на время кризиса целесообразно отказаться.

Сократить сбережения. За счет сокращения сбережений можно рассчитаться с долгами и кредитами, увеличить резервный фонд и сделать необходимые крупные покупки заранее, до того как они подорожают.

Перевести оставшиеся сбережения в инвалюту. Хотя бы их основную часть. Так вы защитите себя от риска девальвации. Укрепление национальной валюты в период финансового кризиса маловероятно.

Сделать запасы. Перед кризисом целесообразно заблаговременно запастись нескоропортящимися продуктами и другими товарами, которыми вы пользуетесь регулярно. Потому что в дальнейшем они могут подорожать — так вы сможете сэкономить

Только важно правильно рассчитать количество запасов и не покупать такие объемы, которые испортятся ранее, чем вы сможете их потребить

Найти альтернативные источники дохода. Особенно этот шаг касается тех, у кого всего один источник дохода — зарплата. Нужно осознавать, что в кризис ваши шансы лишиться работы и зарплаты резко увеличиваются. Поэтому нужно подстраховаться и заранее побеспокоиться о том, как еще вы бы могли зарабатывать деньги

Рекомендую обратить внимание на разные варианты заработка в интернете — эта сфера менее всего подвержена влиянию общих кризисов

Вывести капитал из рисковых активов. И, наконец, важный шаг для инвесторов. Если у вас есть вложения в рисковые активы — лучше заблаговременно вывести из них капитал. Например, если ожидается внутренний финансовый кризис в вашей стране — выведите капитал из рисковых активов этой страны, а если глобальный мировой финансовый кризис — из всех рисковых активов. На время кризиса лучше всего оставить только самые консервативные и высоконадежные вложения (например, иностранная валюта).

Обращение к ETF

Состоятельные предприниматели предпочитают защитить финансы до предполагаемого спада производства. Для этого они вкладывают часть активов в ETF – биржевые инвестиционные фонды.

Приобретение акции ETF представляет собой шанс вложиться в ценные бумаги российских и международных компаний с минимальным риском. Чтобы не “прогореть”, скупая акции по низкой цене во время кризиса, финансовые эксперты советуют вкладывать в ETF от 1 % до 5 % активов.

Это время для ухода за маленькими детьми: как объяснить пробелы в своем резюме

Прочитать три книги и другие новогодние решения для карьерного роста

Работа наскучила, по службе не продвигают: подождать ради резюме или уйти

В России ETF можно приобрести на Московской бирже, на выбор участника торгов – один из 14 фондов. Участвуя в торговле, по сути, покупатель приобретает не одну акцию, а пакет ценных бумаг.

Снизить риски портфеля, покупая ETF, можно несколькими способами:

- покупая различные классы активов, это могут быть ценные бумаги развитых стран, например, США или корпоративные облигации;

- вкладывая не только в иностранную валюту.

Чтобы сохранить прибыль, не рекомендуется покупать акции в иностранной валюте, идущей на спад. В таком случае лучше выбрать акции FinEx Cash Equivalents, которые можно приобрести, в том числе в национальной валюте – рублях (FXMM).

Но не всегда риск при покупке выбранных ценных бумаг оправдывает вложения. Прежде чем вкладывать даже 1-5 % активов, следует взвесить все “за” и “против”.

Найдите себе подработку

Пока не наступили тяжелые времена, разумно заранее позаботиться об источнике дополнительного дохода. Как найти подработку по душе? Для этого необходимо заглянуть внутрь себя и ответить на вопрос: «Чем мне нравится заниматься больше всего?». Кто-то из нас сможет:

Подработка будет приносить доход, который можно направлять на формирование «подушки безопасности». Кроме того, в процессе новой деятельности вы получите те самые навыки, которые повысят вашу ценность на рынке труда. Вполне возможно, что со временем подработка станет основным источником ваших доходов.

Помните: здоровый человек, который владеет востребованной обществом специальностью, имеет финансовые накопления и не имеет долгов, справится с любым кризисом.

moneyzz.ru

Рубрика:

Советы, инструкции и пошаговые руководства

Как подготовиться

Не покупайте имущество, квартиры, машины, все это точно обесцениться в первую очередь, такие вещи лучше покупать как раз во время кризиса, на сохраненные активы, как это делают «крупные» ребята.

Нужно вложиться в то на что будет спрос. Хоть и мировой кризис происходит обычно с руки США, покупка долларов выглядит весьма оправдано, ведь именно их скупают во время кризиса. Да-да, жизнь несправедлива, а вы думали что будет иначе?

Также не стоит забывать про золото и другой драгоценный металл, цены на них сейчас как раз вполне адекватные.

Но? конечно, самым интересным является криптовалюта, особенно биткоин. Ведь несмотря на свою волатильность, криптовалюта может стать тем убежищем, в сторону которого посмотрят не только обычные люди, но и крупные игроки и даже корпорации. Ведь биткоин невозможно допечатать, их сложно отследить, и этого актива не было во время предыдущих финансовых кризисов.

Биткоин и другая топовая криптовалюта может стать для нас не просто спасением от кризиса, а инструментом, который поможет значительно приумножить наши сбережения.

Кстати, анонимный создатель биткоина Сатоши Накамото как раз таки начал разрабатывать биткоин после последнего кризиса 2008 года, чтобы у людей были независимые деньги, которые никто не может забрать либо допечатать.

Что делать для подготовки к кризису

Подготовка к кризису 2020 года заключается не только в том, чтобы уменьшить траты или выгодно вложить сбережения. От человека требуется полная смена образа жизни.

Откладывание средств

Представители всех профессий рискуют оказаться без работы. Необходимо готовить финансовую подушку безопасности на случай увольнения. Отказ от необдуманных и неоправданных капиталовложений поможет сохранить деньги.

Не стоит тратить средства на:

- Автомобиль. Машина требует дополнительных расходов — покупки страхового полиса, технического осмотра и т. д.

- Детские игрушки. Новый плюшевый мишка радует в течение первых нескольких дней после покупки, а затем ребенок теряет к нему интерес. Накануне кризиса можно спрятать часть игрушек, а через некоторое время начать отдавать их по одной сыну или дочери. Успевший забыть о своем конструкторе ребенок будет считать его только что купленным.

- Отдых. Заменить поездку на море или за границу можно отдыхом на родине. Владельцы автомобилей имеют возможность выехать с семьей за город или в соседний регион.

- Косметику. Не следует покупать туалетную воду за 1500 руб. Мыло популярных брендов заменит дешевый аналог, стоимость которого не превышает 20-25 руб.

- Посещение увеселительных мероприятий. Неблагоприятный экономический прогноз должен заставить отказаться от походов в кино, рестораны, кафе, на концерты и выставки. Во многих городах периодически проводятся бесплатные культурные мероприятия. Нежелательно часто устраивать домашние застолья.

Инвестиции

Экономисты рекомендуют инвестировать свои сбережения в доллары или евро. Эти валюты растут в цене по отношению к рублю. Многочисленные отзывы свидетельствуют о том, что выгодной инвестицией станет покупка золота, которое во время кризисов становится дешевле. Покупать слитки нужно в банке, а не по объявлению в интернете. В случае необходимости драгоценный металл продают. С полученного дохода уплачивается налог 13%. Приобретать биткоины экономисты не советуют.

Кем лучше работать

Выживание в кризис обычному человеку обеспечит профессия, всегда востребованная на рынке. Стоит отказаться от творческих ремесел — писатель, художник, актер. Вне зависимости от состояния экономике, люди нуждаются в продуктах питания, услугах учителей, медработников, слесарей.

Моральная сторона

Паника не только не помогает людям выжить в кризис, но и усугубляет проблему. Рецессия начала 1990-х гг. привела к увеличению числа самоубийств. Чтобы морально поддержать себя, следует чаще вспоминать о том, что экономические проблемы в стране и в мире не будут длиться долго. Отсутствие покупательского спроса приведет к бедности даже сверхбогатых людей. Меры для выхода из сложившегося положения обязательно будут предприняты.

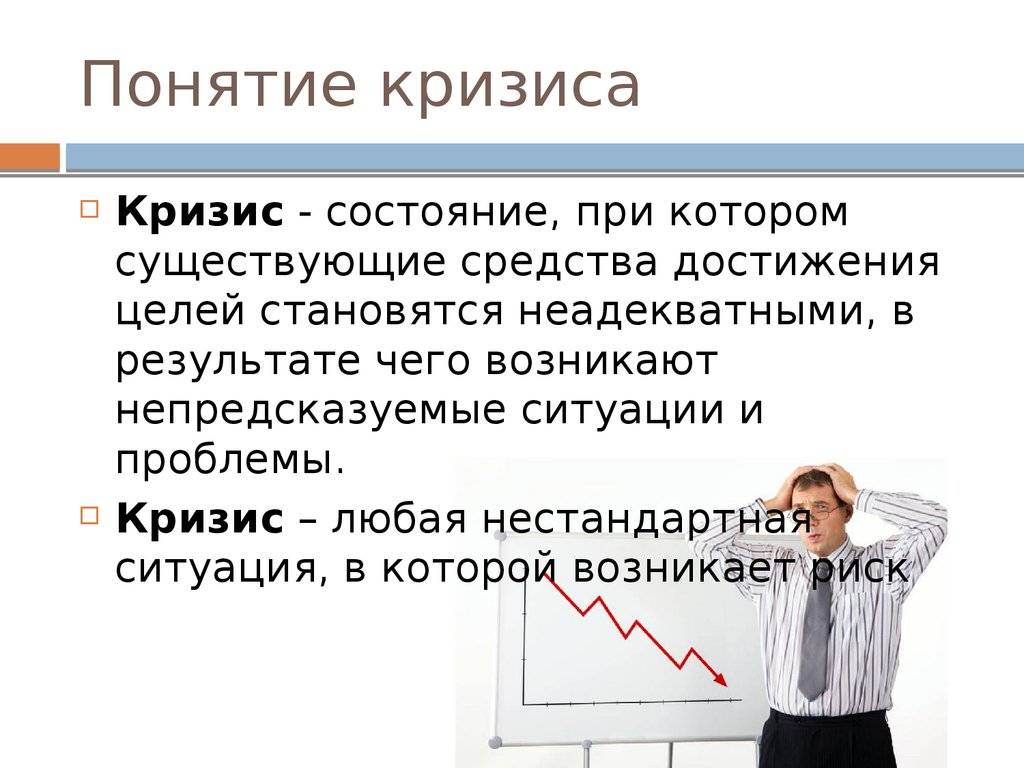

Кризис рядом

С чего мы вообще решили что кризис будет? Ведь если экономика идет в рост, а в мире в целом вроде бы все в порядке, то о каком кризисе может идти речь? Дело в том, что кризис, как и доллар США – явление постоянное, а точнее цикличное. В мире всегда что-то меняется, в странах проходят реформы, сменяется власть, даже распадаются целые государства, а мировой кризис приходит постоянно и весьма стабильно.

У нас на слуху кризис 2008 года, который многие хорошо помнят. На самом деле финансовые проблемы в мире происходят последние лет так сто, и приходят каждые 10-15 лет.

Сегодня индикатором кризиса можно считать процентную ставку Федеральной резервной системы США. Да, да, именно США. Почему именно США? читайте дальше.

Давайте разберемся, что вообще такое процентная ставка? Это процент, под который ФРС США выдает кредиты коммерческим банкам на пополнение своих резервов, а после эти банки выдают населению и другим компания кредиты. Изменение этой ставки «тянет» за собой множество прямых и косвенных последствий для мировой экономики. Вслед за американским регулятором ставку вынуждены поднимать и остальные банки мира.

А что такое ФРС? Это Федеральная резервная система, которая печатает доллары и определяет кредитную политику страны с крупнейшей экономикой мира. Непосвященные считают, что ФРС является американским государственным учреждением, что совершенно не соответствует истине. Каким бы странным это не казалось, но Федеральная резервная система США не имеет отношения к государству.

Их собственниками являются некоторые из самых больших коммерческих банков Соединенных Штатов. Выходит что печатает и выдает деньги частная структура.

Так вот, процентная ставка ФРС до кризиса 2008 года выросла до 5,25%, то есть это были дорогие деньги. Но затем настал период низких ставок и мировая экономика получала дешевые деньги. Компании с удовольствием брали заемные средства под небольшой процент. Их стоимость на рынке росла, они превращались в многомиллиардные корпорации. Акции этих компаний дорожали день ото дня. Но на деле все эти компании – по уши в долгах.

Это подтверждает и фондовый индекс S&P 500, который фактически постоянно рос с 2008 года.

А что происходит сейчас? Процентную ставку за последние три года повысили до 2,50%, и рост точно продолжиться. Можно предположить, что дойдя до уровня 5% нас ждет очередная карусель под названием “Мировой финансовый кризис”.

Международный валютный фонд уже высказывал свою обеспокоенность денежно-кредитной политикой Федерального резерва США. А глава МВФ Кристин Лагард публично заявила, что общая стоимость мировой задолженности как в государственном, так и в частном секторах взлетела на 60% за последние 10 лет, достигнув рекордного максимума в $184 трлн.

Даже аналитики ведущего банка США JPMorgan Chase предрекают кризис 2020 года, к слову, владельцы этого банка имеют отношение к созданию и наверняка некоему контролю над Федеральной резервной системой США.

Почему будут падать рынки?

В 2021 году в начале года почему то постоянно вижу множество статей о пузыре на фондовом рынке. Что рынок скоро рухнет. Крахом я называю снижение рынка на 35% и ниже. Но почему то никто не говорит, как подготовиться к этому? И что делать? Все находят множество причин для скорого краха, но естественно не знают, когда он будет.

Первая причина возможного краха — переоценность некоторых акций. Все говорят о пузыре на фондовом рынке. В пример приводят Тесла. Она имеет показатель P/E 1292.45. Т.е. для того, чтоб окупиться, Тесла должна проработать 1200 лет. Показатель P/B(цена деленная на базовую бухгалтерскую стоимость активов) равен 42.17. Т.е. сейчас компания стоит 4200 % своей балансовой стоимости. Вывод, который обычно делают — сейчас цены накручены спекулятивно и рано или поздно будет спад. У некоторых компаний и речи не идет о прибыли, т.е. они выросли только за счет ожиданий

Таких компаний много и не все они приносят доход. Именно вера в будущее компании заставляет инвесторов покупать их. Если инвесторы разочаруются в результатах компаний и поймут, что их реальная стоимость меньше, это спровоцирует массовые продажи акций. В след за этими продажами упадет весь индекс S&P 500 и весь фондовый рынок.

Вторая причина краха — наличие отложенного спроса после карантина. Эту причину в одном из последних видео на Ютуб озвучил популярный блогер Василий Олейник. Суть в том, что когда спрос восстановится после пандемии, границы откроют, то на рынок выйдет очень много наличности.

Вырастет инфляция и доходность валютных облигаций США станет отрицательной. В результате это спровоцирует продажу облигаций, покупать их никто не будет. В результате наличия большого предложения и малого спроса цены облигаций будут падать. Облигации по малым ставкам не будут пользоваться спросом, ставки по облигациям вырастут.

В результате роста ставок по облигациям многие начнут выходить из акций и вкладываться в облигации как в надежные инструменты с более высокой ставкой. Зачем платить за акции, если можно получить фикс. доходность + меньшие риски? В результате рынок акций упадет

Если посмотреть на график денежной наличности, то США в 2020 году напечатало наибольшее количество денег(вы можете найти этого график по запросу FRED M1)

Сбережение средств

Задача работающего специалиста состоит в том, чтобы в период активной трудовой деятельности сберегать часть текущих доходов и формировать свой резервный капитал, который можно инвестировать в различные типы активов, приносящие пассивный доход: квартиры, банковские вклады, ценные бумаги. Создавая резервы, необходимо исходить из двух критериев активов — ликвидность и способность генерировать постоянный денежный поток.

В России сегодня четыре наиболее популярных способа сбережения средств: это банковские вклады, валюта, сдача квартир в аренду, инвестиции в ценные бумаги. У каждого из данного типа инструментов есть свои плюсы и минусы. В зависимости от потребностей в наличности в кризис необходимо формировать их структуру. Нормальной ситуацией является наличие кредитных обязательств и сбережений, которые обладают ликвидностью и могут быть использованы для частичного или полного погашения кредитных обязательств в кризис.

Банковские депозиты приносят стабильный доход, риски с депозитами минимальны, наиболее крупные банки проходят кризисы стабильно, возврат средств с депозита возможен в любой момент. Валюта практически не приносит доход, однако обладает максимальной ликвидностью и в кризис значительно переоценивается. Однако у сбережений в валюте есть большой психологический минус — валюту тяжело менять. При падающем рубле всегда есть ожидания, что курс будет еще ниже, при укрепляющемся рублем курс вчера всегда был лучше, чем сегодня.

Квартиры в кризис теряют свою ликвидность, но могу приносить доход от сдачи в аренду и являться стабильным источником альтернативного дохода в период экономического спада. Акции и облигации обладают максимальной ликвидностью и могут быть проданы в любой момент, однако стоимость акций в кризис снижается, поэтому преобладание в инвестиционном портфеле менее волатильных облигаций делает портфель более устойчивым к наступлению кризиса.

В заключение необходимо еще раз подчеркнуть главную мысль. Кризисы были, есть и будут. Нельзя предугадать и предсказать, когда начнется следующий. Поэтому каждая семья должна формировать свой бюджет, чтобы быть готовым к наступлению любого кризиса в будущем. Контроль за кредитной нагрузкой и текущими расходами позволяет сформировать резервный капитал. Правильное инвестирование сбережений позволит получать пассивный доход и быть источником доходов в любой кризисной ситуации.

Что происходит с клиентами: «Не ожидаем улучшения»

Среди наших клиентов есть различные компании из разных сфер и индустрий: частный бизнес и государственные компании. С платежеспособностью у всех сейчас ситуация плохая.

Мы регулярно собираем информацию от клиентов по всем отраслям: это производство, услуги, торговля, общепит, банки, страховые и финансовые компании.

Каждую неделю мы проводим оценку по 10-балльной шкале, где 0 — все прекрасно, а 10 — это полная катастрофа. Сейчас в среднем — 7 баллов.Это общая оценка — есть сферы, в которых дела обстоят лучше, есть и те, в которых все намного хуже. Лучше дела обстоят у банков, ИТ-компаний, строительных компаний, ритейлеров продуктов питания. Хуже — в торговле (кроме продуктов питания в рознице), особенно в регионах, и в общепите.

По нашим оценкам, сейчас ситуация гораздо хуже, чем во время кризиса 2008–2010 года. При этом в июне мы не ожидаем улучшения, считаем, что ситуация будет примерно такая же, как в мае.

Полную версию беседы с Андреем Яхновцом в эфире проекта «Рабочая группа» смотрите в видео:

Внимание! У вас отключен JavaScript, ваш браузер не поддерживает HTML5, или установлена старая версия проигрывателя Adobe Flash Player

Освойте новую специальность

Однако, чтобы не потерять доход в кризис, прилежно исполнять свои трудовые обязанности может оказаться недостаточным. Мир вокруг нас быстро меняется. В связи с автоматизацией производства многие традиционные специальности теряют свою актуальность. Зато в век развития цифровых технологий появляется повышенный спрос на новые специальности, например, в IT-сфере.

Скорее всего, в кризис многие производители, чтобы сократить свои издержки, будут стараться выходить на покупателей напрямую через интернет. В связи с этим на рынке труда повысится спрос на такие специальности, как программист, разработчик сайтов, веб-дизайнер, автор текстового контента, аналитик данных и даже просто оператор компьютера.

Кризисные времена пока не наступили. Поэтому сейчас самое время посмотреть в будущее, задуматься над повышением своей ценности на современном рынке труда, освоить новую перспективную специальность. В случае потери работы это позволит вам найти себя в новой востребованной сфере.

Мнение Нуриэля Рубина о мировом кризисе в 2020 году

Наибольшее количество ссылок можно встретить на слова Нуриэля Рубини, знаменитого экономиста, предсказавшего финансовую рецессию 2008 года.

Он действительно рассказал о четырех ошибках в оценке потенциальной возможности мирового кризиса в связи с распространением коронавируса 2020 года:

- наивность предположения о том, что эпидемия будет только на территории Китая;

- не менее трогательные заблуждения о том, что ее остановят, как сначала говорили, к началу февраля, затем – к концу марта или началу второго квартала, а теперь – к концу мая;

- бурный рост мировой экономики после того, как наступление пандемии будет остановлено;

- возможность защиты рынка отдельной страны от последствий с помощью регуляторов и экономических рычагов.

Парадоксально, но общая схема мирового кризиса по Нуриэлю Рубини кажется до крайности примитивной, если вспомнить, что первые пророчества о грядущем финансовом апокалипсисе гипотетически ни сном, ни духом не ведали, что грядет такая масштабная эпидемия.

Ведь именно она сейчас расценивается мировыми экспертами, как главный фактор падения цен в нефтедобывающей отрасли, упадка туристического бизнеса (основного источника дохода для многих стран), развития фармацевтических концернов и розничных торговых сетей.

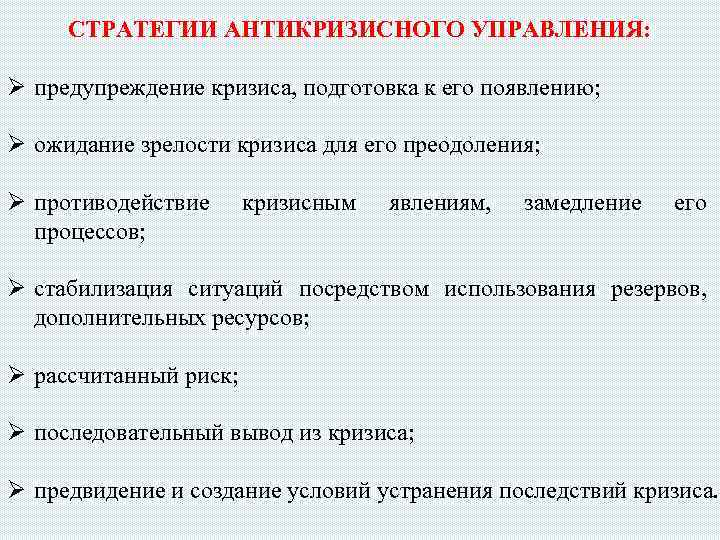

Управление персоналом в кризис

В кризис не работают только откровенно плохо управляемые иерархии. Не стоит бояться этого слова, это просто обозначение того, что у каждого руководителя своя область ответственности, ведь они действительно могут на неё влиять, то есть эта область управляема.

В трудные времена нужно закручивать гайки, требовать больше, укреплять дисциплину, то есть прикладывать больше усилий. А значит, нужно фокусироваться и концентрироваться. При этом жёсткая иерархия не предусматривает какие-то проволочки. Это означает, что хорошие руководители могут быстро перестраивать работу своих сотрудников, менять и адаптировать стандарты. Систематизированные компании показывают себя гораздо лучше конкурентов, в чьих бизнесах нет порядка.

Переговорите об улучшении условий труда

Пока у нас еще есть рынок труда и потеря ценного сотрудника является гораздо более серьезной проблемой для компании, чем 10 лет назад. Это означает, что можно говорить о повышении зарплаты. Особенно в конце года, когда бюджеты установлены, и вы можете что-то утянуть для себя.

Даже если компания будет настойчиво утверждать, что нет возможности увеличения зарплаты, вы можете договориться например на более короткое рабочее время за ту же зарплату, или некоторые дополнительные льготы? Может быть, вы сможете получить дополнительное профессиональное звание, которое повысит вашу ценность на рынке труда или другие, более интересные и менее обременительные обязанности?

Создайте финансовую «подушку безопасности»

Прогнозируя возможное уменьшение доходов, необходимо заранее начать откладывать деньги. На случай уменьшения или потери дохода у вас должно лежать на резервном счете от 3 до 6 минимальных месячных трат (на продукты питания, оплату коммунальных услуг, связи, транспортных расходов, покупку средств гигиены, лекарств и т. д.). Выяснить размер минимальных месячных трат следует заранее. Это можно сделать с помощью регулярных записей своих расходов.

Учтите также, что в кризис не только сложно накопить деньги, но даже сохранить накопленное. В период экономических неурядиц многократно возрастает инфляция, которая обесценивает финансовые сбережения.

Чтобы сберечь свои активы, следуйте правилу «не хранить все яйца в одной корзине». Что это означает? При падении корзины неизбежно разбиваются все лежащие в ней яйца. Но если разместить продукты в разных емкостях, то в случае падения одной из них остальные останутся целыми.

Точно также, если вы станете хранить свои сбережения в одной валюте (например, в рублях), то в случае девальвации российской денежной единицы вы лишитесь накоплений. Поэтому храните деньги в разных валютах (часть — в рублях, часть — в долларах и евро), а также в золоте, облигациях государственного займа, акциях крупных компаний и т. д.

Если вы будете следовать этому правилу, то в случае экономических неурядиц не только не разоритесь, но и разбогатеете. Ведь в кризис многие активы (например, акции частых фирм) дешевеют, и их можно будет купить по более выгодной стоимости.

Выводы: «Компаниям нужен свой резерв здоровья»

Мое личное мнение: резкие «повороты» — это, скорее, признак непрофессионализма управленцев. Не говорю про форс-мажоры — есть «черные лебеди», которые невозможно предусмотреть. Но главный вывод, который подтвердился в результате кризиса: все почему-то очень много думают про стратегию, про рынок, про возможности (и это очень правильно), но забывают про структуру, про полномочия, про ответственность, про рабочие процессы.

Это выглядит так: человек забыл про свое здоровье, но при этом готовится взойти на Эверест.Если у вас в организации все в порядке «со здоровьем», то вы с гораздо большей долей вероятности переживете любой кризис. Даже если нет видения или стратегии, за счет резерва здоровья вы этот удар примете и потом решите, что делать. А если у вас, например, классная стратегия, но вы получили по морде, а здоровье слабое — то вас похоронят…