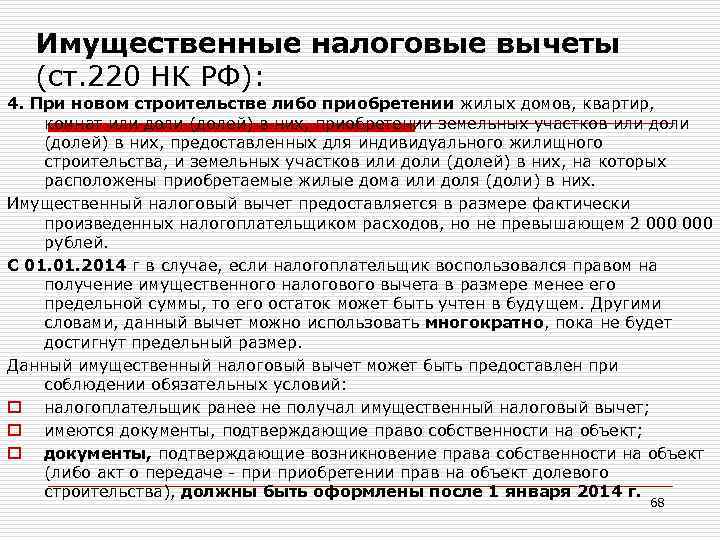

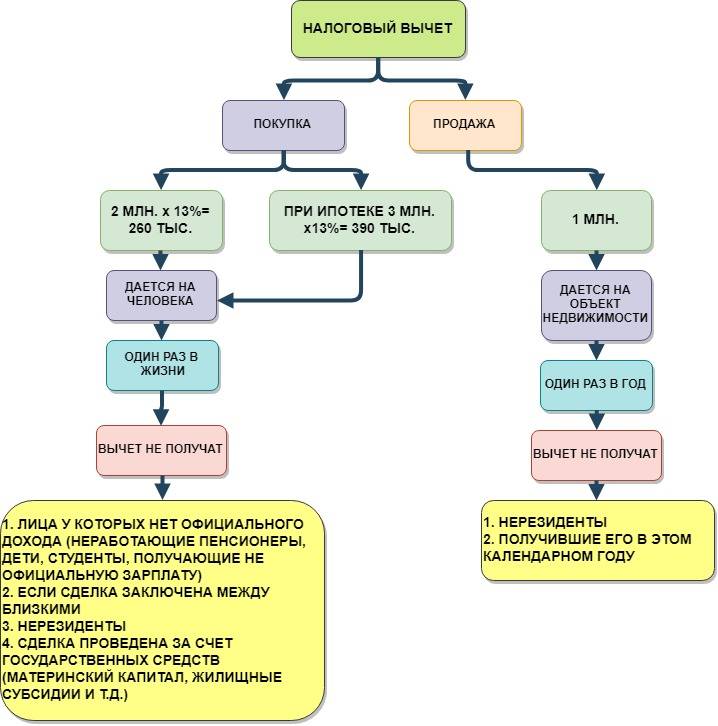

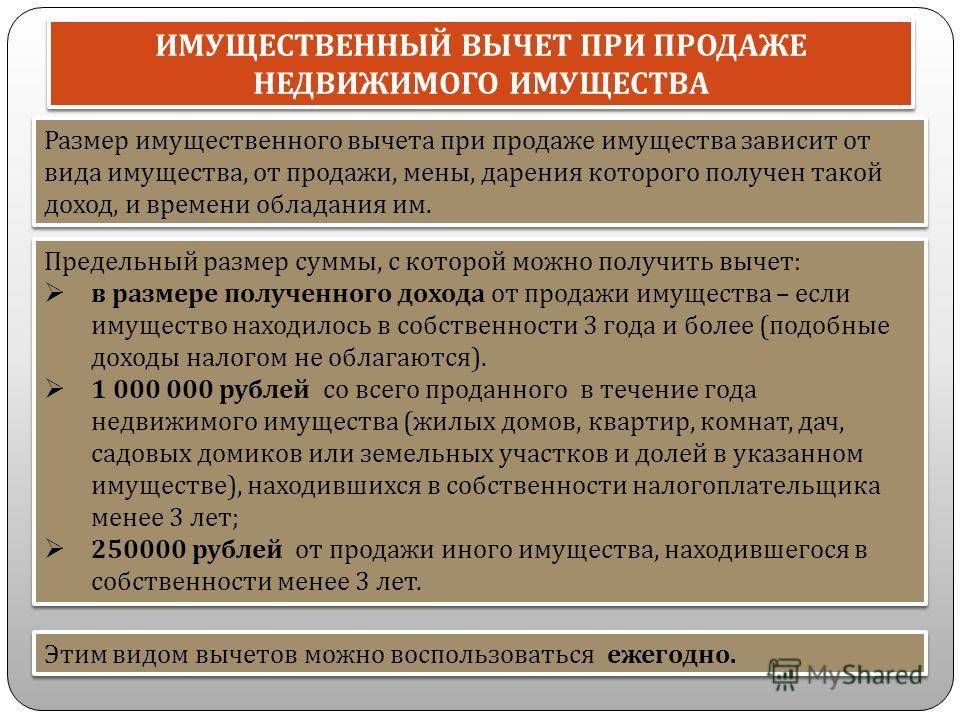

Размер льготы

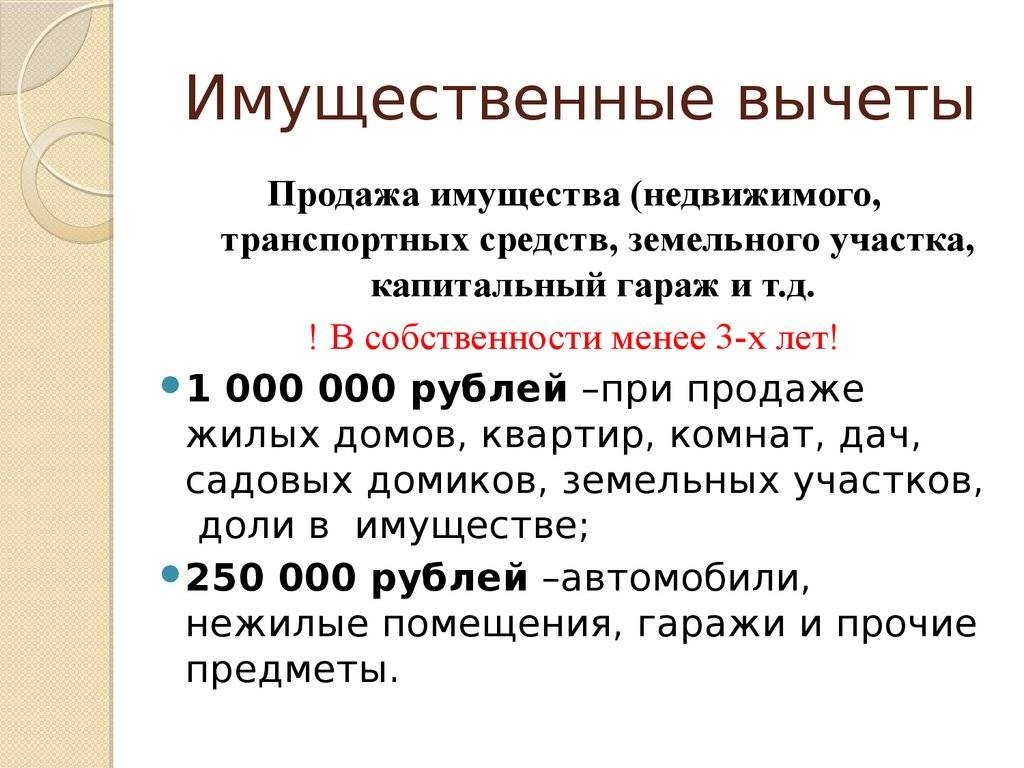

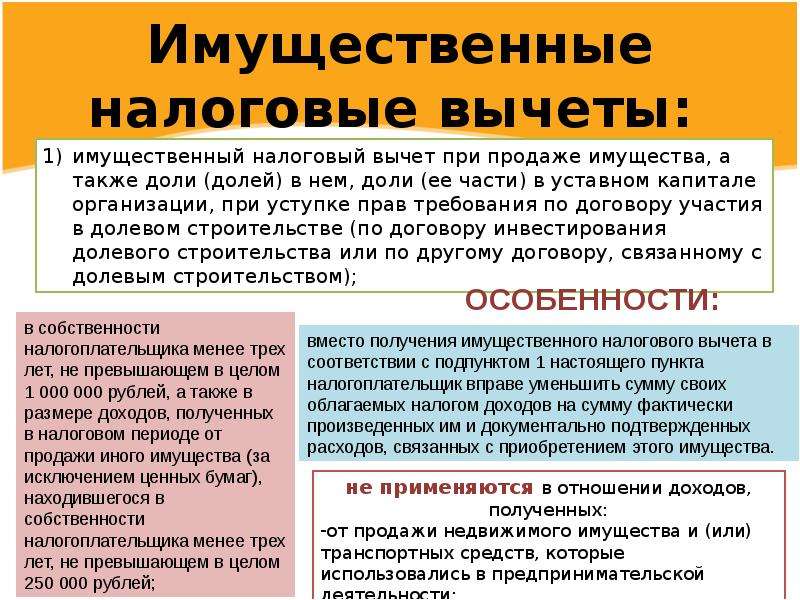

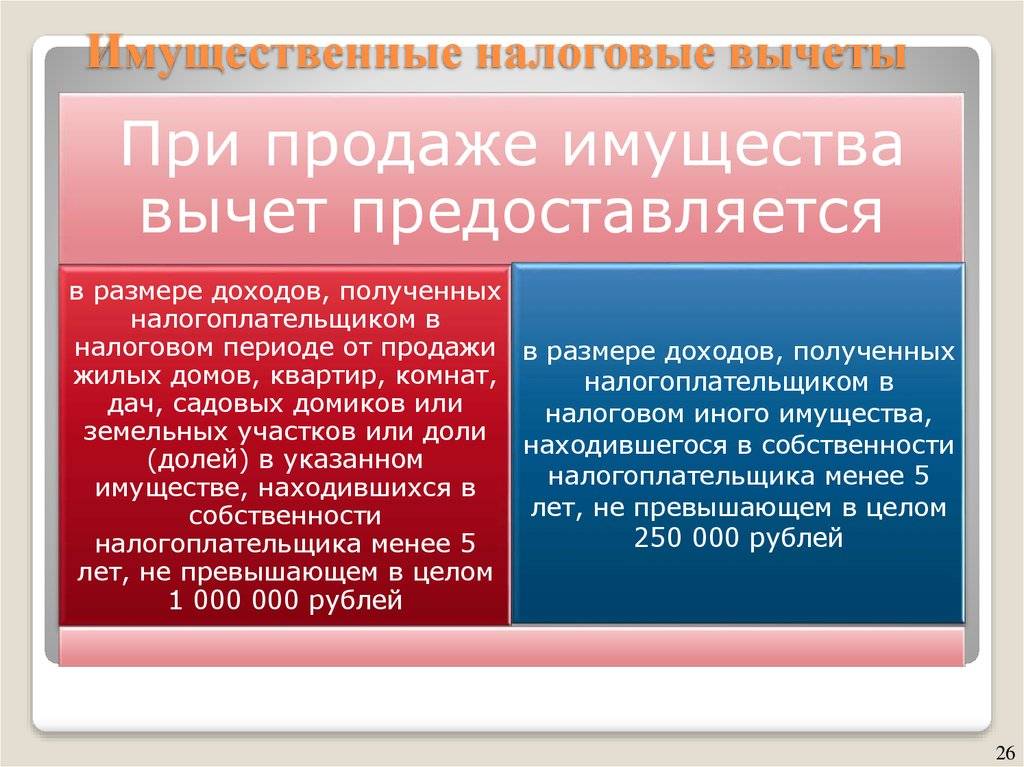

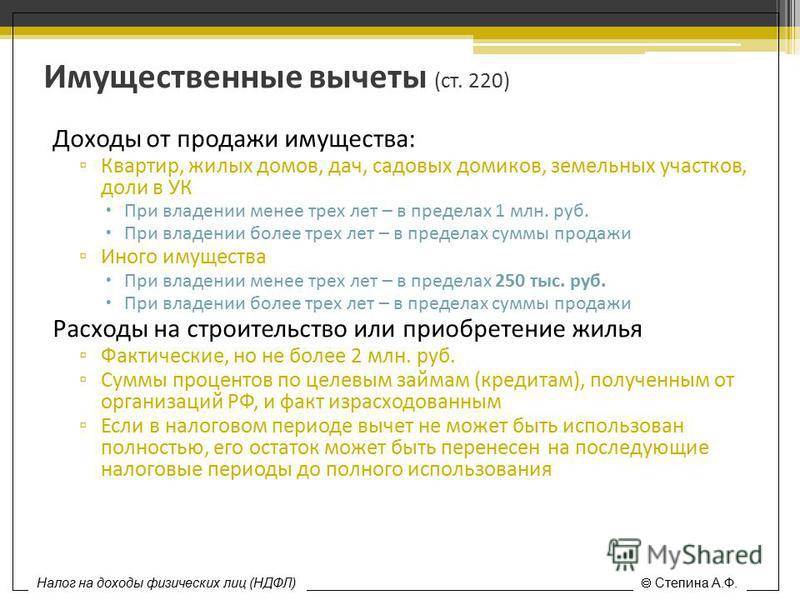

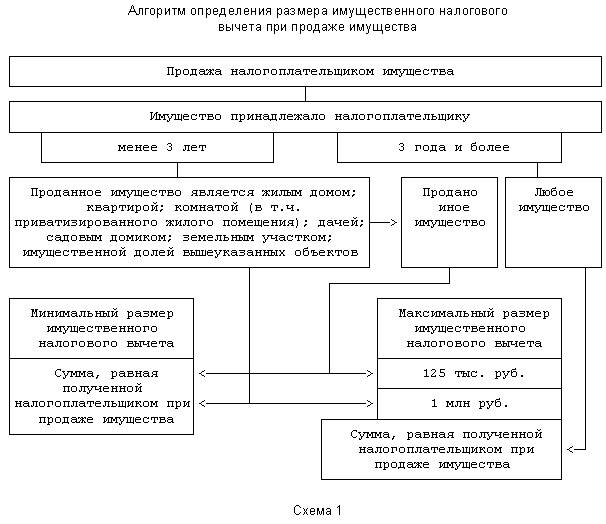

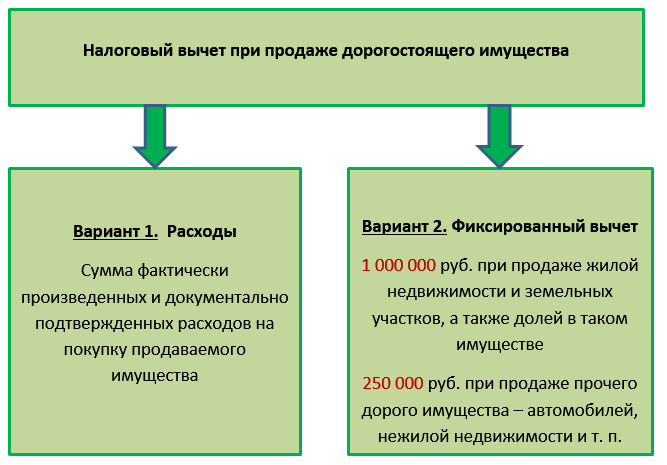

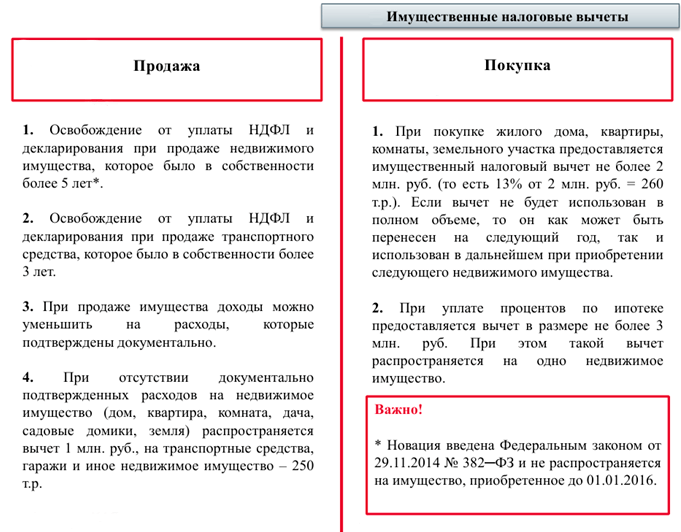

Льготу можно получить в размере:

- одного миллион рублей;

- всей суммы расходов, связанных с покупкой недвижимости, если они подтверждаются документально.

В расходы включается не только сумма самого жилья, но и процентов по кредиту, услуги риелтора и т.д.

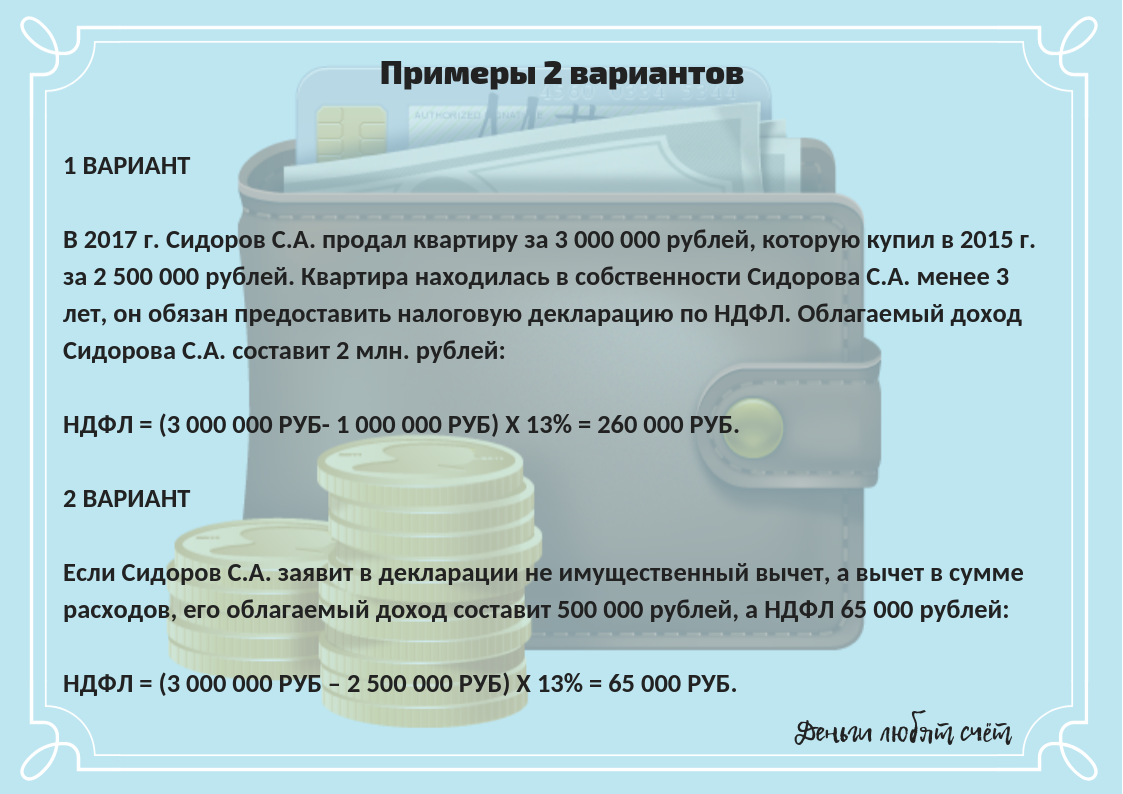

Расчёт суммы подоходного налога при применении льготы

Если налоговый вычет заявляется в фиксированном размере:

НДФЛ = (Доход от продажи квартиры — 1млн.руб) * 13%

И в размере осуществлённых расходов:

НДФЛ = (Доход — подтверждённые расходы) * 13%

Стоит отметить, что изменениями, вступившими в силу в 2016 году, законодатель пресёк возможные спекуляции с недвижимостью. Теперь указание в договоре суммы, меньше 1 млн. руб. для ухода от уплаты налога не будет лишать лицо обязанности уплатить налог.

В случае если доход от продажи недвижимости, приобретённой в 2016 году будет меньше её кадастровой стоимости умноженной на коэффициент 0.7, расчёт налога будет произведён следующим образом:

НДФЛ = (Кадастровая стоимость * 0,7) * 13%

Необходимо отметить, что субъекты РФ вправе сами устанавливать срок владения и коэффициент.

Ситуация № 1

Юдину С.К. в 2014 году в наследство от бабушки перешла однокомнатная квартира. В 2015 году он продал её за 1 245 780 р. Так как подтверждение расходам отсутствует и налоговый вычет заявляется в размере 1млн.р., сумма к уплате составит 31 951 р.:

(1 245 780 — 1 000 000) * 13%

Ситуация № 2

Сердечнов В.А в 2014 году в кредит приобрёл квартиру стоимостью 2 432 500 р. Проценты по ипотеке составили 236 000 р. В 2016 году он продал недвижимость за 3 855 900 р. Так как расходы подтверждаются соответствующими документами, Сердечнов может учесть их при расчёте НДФЛ. В данном случае уплатить в бюджет ему будет необходимо 154 362 р.

(3 855 900 — 2 432 500 — 236 000) * 13%

Ситуация № 3

Светин Д. А. в 2015 году продал приобретённую годом ранее квартиру. Реальная сумма сделки составила 3 955 700 р. Чтобы не уплачивать налог, Светин указал в договоре сумму в размере 950 000 р., а остальная часть денег была оформлена по расписке. Кадастровая стоимость составила 3 100 000 р. Несмотря на то что сумма по договору меньше фиксированного размера налогового вычета Светин должен будет отчислить государству подоходный налог в размере 282 100 р.

(3 100 000 * 0,7) * 13 %

Величина налоговой льготы

Максимальный размер льготы закреплен законодательно. Налогооблагаемую базу можно уменьшить на сумму до 1 млн. рублей от общего количества расходов, которые были связаны с покупкой недвижимости. Однако их предстоит подтвердить документально. В расходы входит не только цена недвижимости, но и проценты по кредиту, если жилье приобретается на деньги банка, также затраты на услуги риэлтора и иные расходы.

Видео

Использовать льготу в фиксированном размере можно тогда, когда гражданин не может документально подтвердить понесенные расходы, или их размер меньше 1000000 руб. В иной ситуации имеет смысл уменьшить размер налогооблагаемого дохода на сумму, которая реально была потрачена на покупку.

Можно ли не платить налог вовсе

Многие люди, желающие продать свою квартиру, спрашивают не только о том, как получить налоговый вычет, но также и о том, возможно ли вовсе освободиться от уплаты налогов. Да, можно в рамках правового поля снизить сумму дохода, которая облагается налогом, предоставив для этого документацию для подтверждения совершенных расходов на покупку. На практике даже сложности и материальное неустойчивое положение никоим образом не освобождает собственника от НДФЛ при продаже (хотя на практике такое возможно с учетом выбранной системы при всех имеющихся для этого условиях, но налог все равно платится, а затем получается вычет).

Единственное исключение: когда квартира продается близкому родственнику, тогда нет необходимости платить налог.

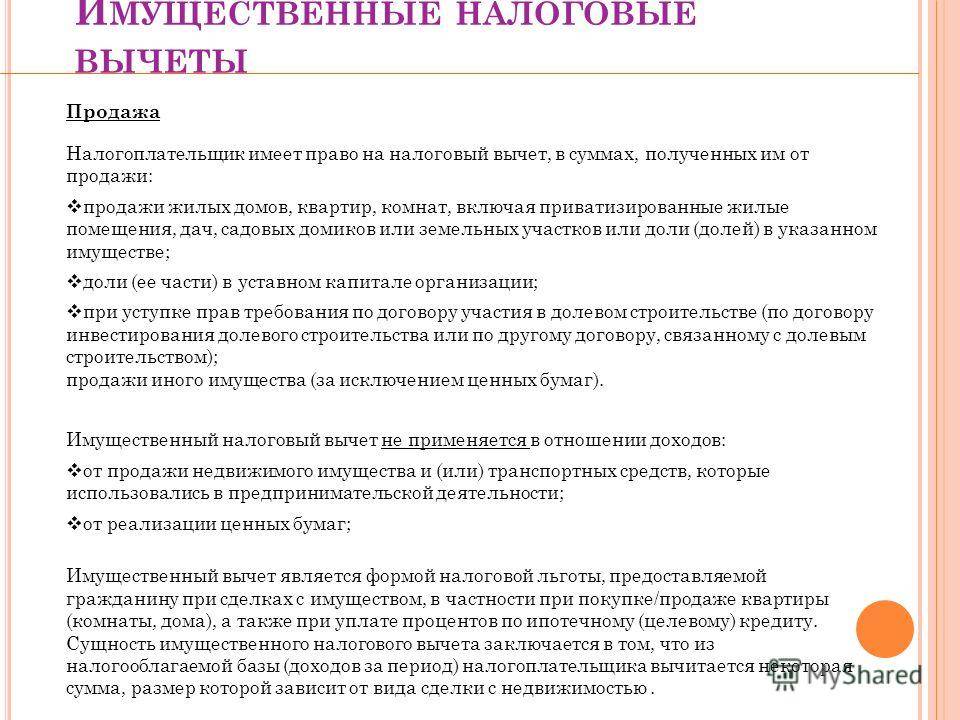

Количество допустимых применений при продаже

Налоговый вычет при продаже квартиры можно получать за все время своей жизни столько раз, сколько необходимо. Ограничений законодательство не предписывает. Это большой плюс, если сравнивать, например, с вычетом при покупке. Есть только одна временная рамка: воспользоваться такой возможностью можно только раз в год.

Другими словами: в течение года вы можете совершать столько сделок купли-продажи, сколько считаете нужным, но освободить из прибыли больше 1 000 000 рублей не получится (актуально для ситуаций, когда имущество было в праве собственности менее 5 лет).

Оставшаяся прибыль облагается налогом по классической схеме.

Документы для оформления вычета при продаже имущества

Для оформления имущественного вычета требуются следующие документы:

- налоговая декларация (форма 3-НДФЛ) на тот налоговый период в котором произошла продажа имущества;

- заявление на налоговый вычет;

- справка о доходах (форма 2-НДФЛ) с работы налогоплательщика;

- документы, подтверждающие право на вычет:

- если предъявляется право на вычет в фактической сумме продажи (1 000 000 или 250 000 рублей), предоставляются документы, подтверждающие срок нахождения имущества в собственности (регистрационное свидетельство (копия), копия договора купли-продажи имущества; соглашение о распределении вычета, копия выписки из лицевого счета квартиросъемщика и др.);

- если вместо имущественного вычета используется право на уменьшение дохода на понесенные расходы, предоставляются документы подтверждающие расходы (например, квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца; товарные и кассовые чеки).

Как распределить налоговый вычет при продаже доли в квартире

Обычно долевое участие во владении недвижимостью происходит в результате получения квартиры в наследство или в подарок нескольким людям от одного общего родственника.

При продаже подобной недвижимости учитывается равность или неравность долевого участия владельцев.

- Равнодолевая собственность. Налоговый вычет при продаже доли в квартире распределяют пропорционально доле каждого из совладельцев Как пример: один из совладельцев с долей 1/5 площади, второй – 4/5. Из максимальной суммы вычета первому совладельцу полагается 50 тысяч рублей, второму – 200 тысяч.

- Если долевой процент не был выделен, совладельцы разделят сумму вычета согласно договоренности. Сумма вычета будет распределена согласно заявлениям собственников, в пользу того, кто работает на госпредприятии и регулярно выплачивает налоги.

Об обязанности декларирования доходов после реализации

Когда декларирование доходов от продажи недвижимости является обязательным

Отчётность всегда была обязанностью продавцов, которые реализуют своё имущество. Но установлено несколько случаев, когда подобные декларации не предусмотрены.

Например, оформление документа не потребуется, если:

- Прошло уже от пяти лет с момента оформления собственности на объект.

- Сам объект приобретался до 1 января 2016 года и им владеют в пределах 3-5 лет.

Во всех других случаях отчёты подаются:

- При организации сделок сразу с несколькими объектами. И сроке владения каждым от пяти лет и более.

- Если полученного вычета хватило, чтобы компенсировать расходы полностью.

- Когда продаётся объект, которым владеют менее 5 лет. И который оформлен по договору на переуступку.

- При менее чем пятилетнем сроке собственности. И использовании предварительно таких сделок, как рента с содержанием иждивенцев, получение в наследство со стороны родственников, дарение, приватизация.

На сайте ФНС России подробно описывается как форма документа, так и порядок подачи. Величина НДФЛ снижается благодаря введению специальных вычетов.

А уплата осуществляется до 15 июля в том же следующем году после реализации.

Какие последствия наступают, если декларацию не оформить?

- Начисление штрафов, доходящих до 20 процентов от общей суммы сделки. Если действия считаются умышленными, то размер штрафов возрастает до 40 процентов.

- Пени начисляются, когда декларация подана и всё вычислено верно, но не уплачен сам налог.

- Каждый месяц просрочки времени подачи декларации обходится в пять процентов от суммы.

Сумма налогового вычета при продаже квартиры

Как ранее замечено, применение вычета к прибыли от продажи квартиры имеет место быть только в том случае, если бывшим собственником (продавцом) не соблюдено правило о минимальных сроках владения.

Чтобы объективно понимать, как оформить возврат налога при продаже квартиры, следует ознакомиться с несколькими примерами расчета:

Пример 1. При продаже долевой недвижимости.

В январе 2019 года гражданин А и Б продали унаследованную в ноябре 2016 года квартиру за 1,7 млн. рублей, на которую у них была оформлена долевая собственность в соотношении 2/3 и 1/3 соответственно. На недвижимость, перешедшую во владение по безвозмездным сделкам, законом установлен минимальный срок владения в 3 года, но с момента внесения записи в ЕГРП и до отчуждения объекта не истек период в полных 36 месяцев, поэтому у продавцов возникла обязанность по уплате 13% с дохода.

Так, при заполнении налоговой декларации бывшие владельцы должны отразить следующие данные по расчету НДФЛ:

Размер прибыли гражданина А составляет 1 млн. 133 тыс., гражданина Б – 566 тыс.666 рублей;

Максимально возможная к вычету с налогооблагаемой базы сумма не может составлять более 1 млн. на один объект недвижимости, поэтому бывшим собственникам позволено уменьшить прибыль на 2/3 и 1/3 от миллиона, что составляет 666 тыс. 666 рулей – для гражданина А и 333 тыс. 333 рубля – для гражданина Б.

Бывший владелец наибольшей доли должен уплатить в бюджет: (1 млн. 133 тыс. рублей – 666 тыс. 666 рублей) * 13% = 60 тыс. 623 рубля;

Бывший собственник наименьшей доли – (566 тыс. 666 рублей – 333 тыс. 333 рубля) * 13% = 30 тыс. 333 рубля.

Пример 2. Продажа квартиры по преднамеренно заниженной стоимости.

Вера Петровна продала квартиру раньше истечения минимального срока владения. Фактически, женщина получила от продажи объекта выкупную стоимость в размере 1,4 млн. рублей, но в договоре купли-продажи фигурировала преднамеренно заниженная цена, кратная 600 тыс. рублей. Бывшая владелица недвижимости при составлении налоговой отчетности применила вычет и, тем самым, полностью сняла с себя бремя по уплате сбора с дохода.

При проведении фискальным органом камеральной проверки было выявлено, что выкупная стоимость объекта, установленная Верой Петровной в договоре, на 100 тыс. ниже кадастровой. Данный факт стал основанием для перерасчета налога сотрудниками ФНС.

Для предупреждения случаев умышленного сокрытия физическими лицами прибыли от продажи недвижимости путем указания стоимости ниже рыночной, применяется следующий алгоритм:

(Кадастровая стоимость объекта * 0,7) * 0,13;

Итого: (700 тыс. р. * 0,7) * 0,13 = 63 тыс. 700 рублей – сумма, которую Вера Петровна должна внести в казну государства.

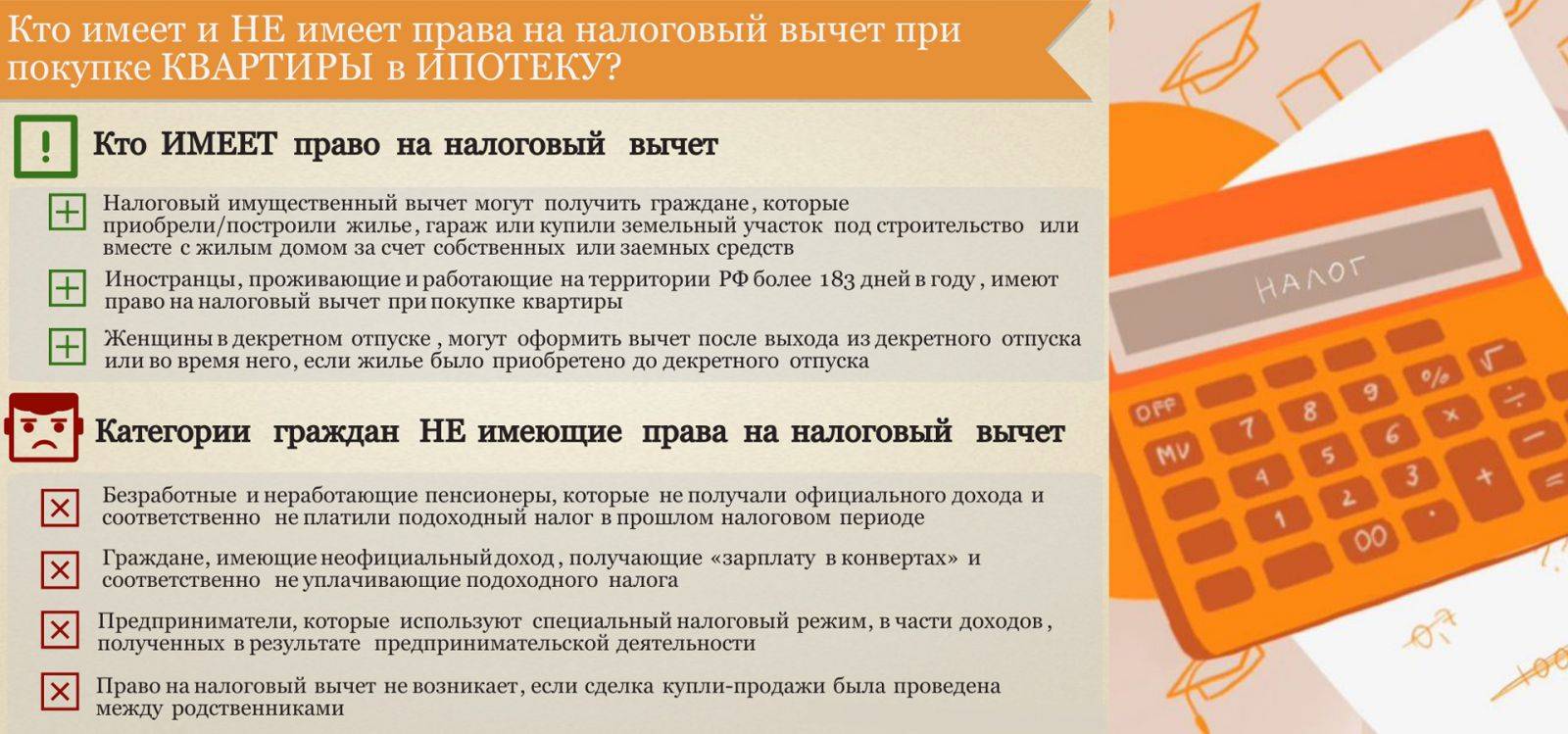

Условия получения льготы

Кто может воспользоваться льготой:

- физлица, проживающие в России более 183 дней (резиденты РФ);

- ИП, не использовавшие проданную собственность в коммерческой деятельности

Имущественный вычет предоставляется при определённых условия. В частности:

- квартира должна быть в собственности не менее установленного законом срока;

- прибыль от продажи квартиры должна быть не менее миллиона рублей;

- недвижимость не должна использоваться для извлечения прибыли.

Рассмотрим более подробно каждое из условий.

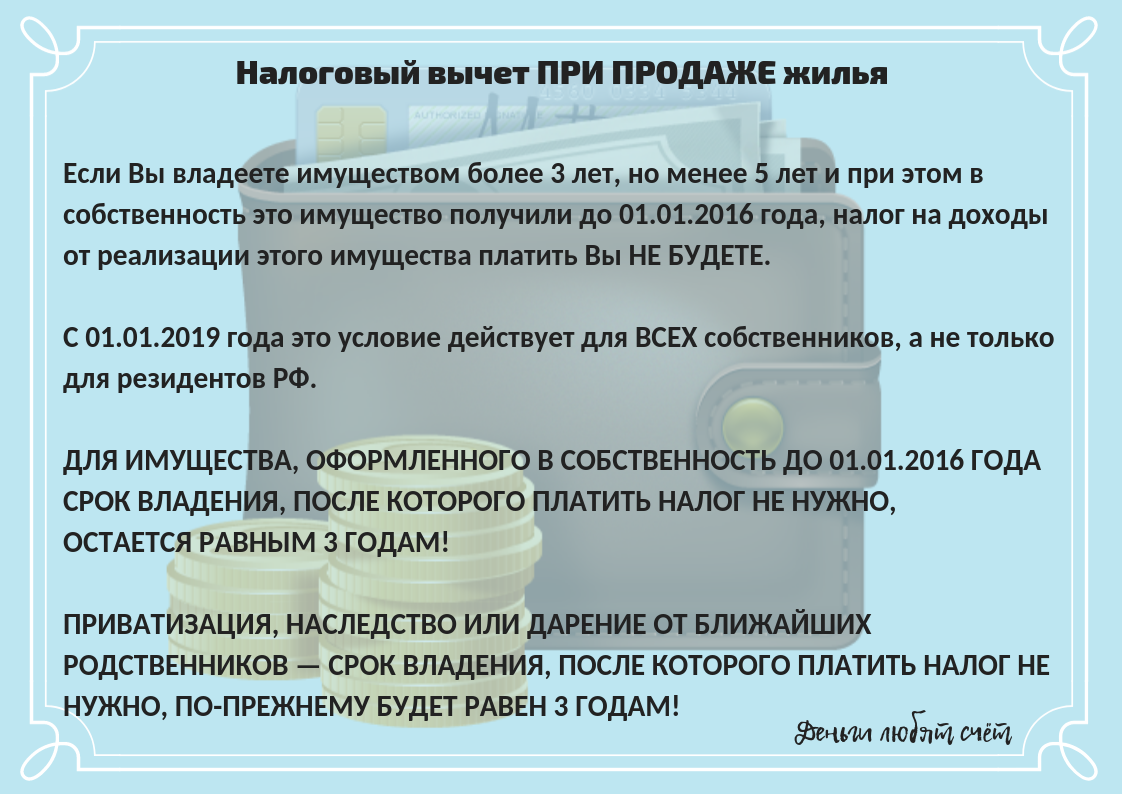

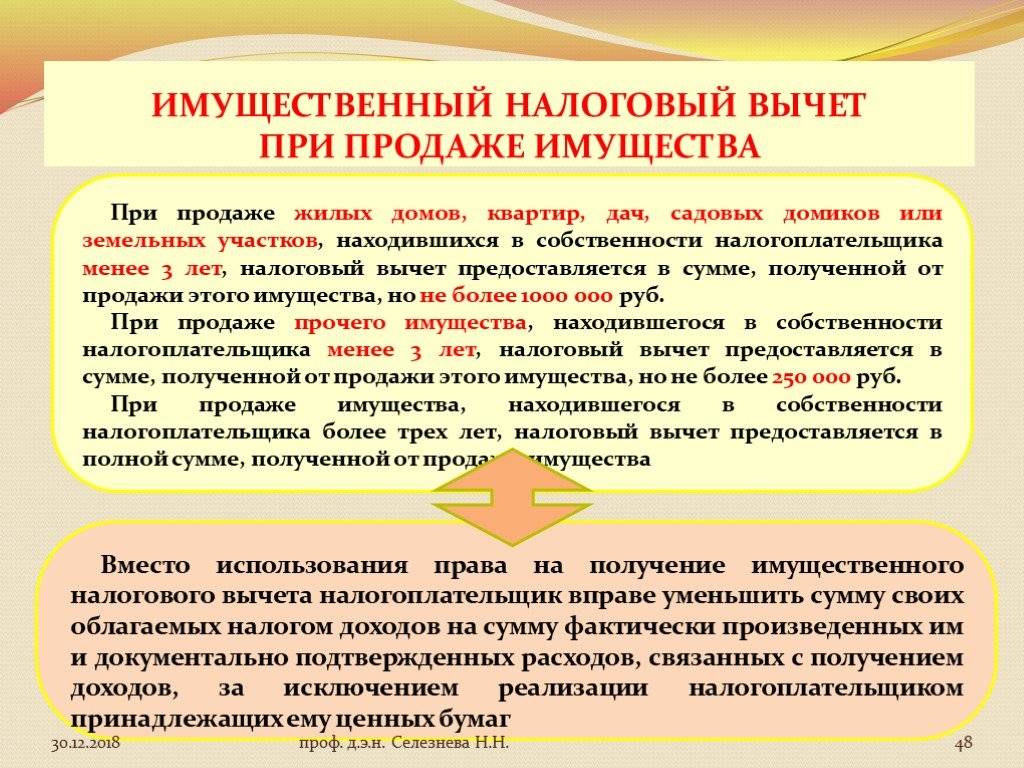

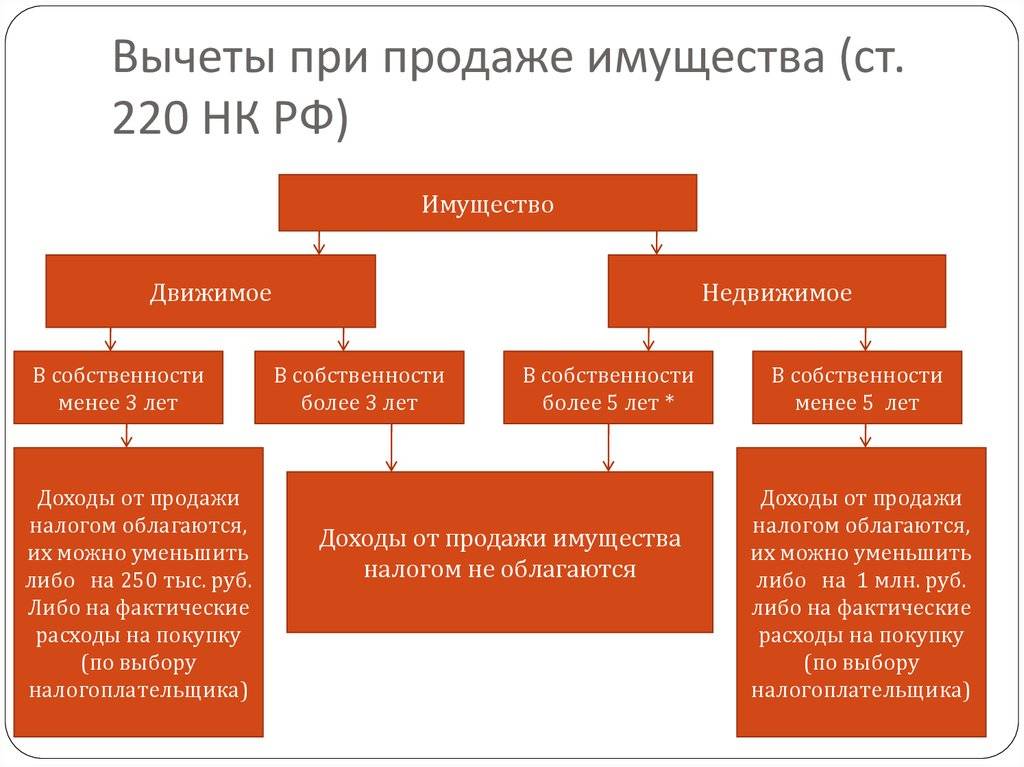

Срок собственности

До 2016 года общий срок владения недвижимостью, освобождающий гражданина от уплаты налога, был равен 3 годам независимо от способа ее получения. Однако, с нового года вступили в силу изменения, увеличившие срок до пяти лет. Трёхлетний срок законодатель оставил для недвижимости:

- полученной в дар от родственников или по наследству;

- зарегистрированной до 2016 года;

- в порядке приватизации или по договору пожизненной ренты;

Отдельные правила определения срока собственности

При продаже квартиры, полученной в наследство, началом правом собственности считается дата открытия наследства.

Часто спорные вопросы возникают при реализации доли в недвижимости. Например, супруга первоначально владела 1/3 доли, впоследствии к ней перешли оставшиеся 2/3. Какой момент считать началом течения срока собственности?

По многочисленным ранним разъяснениям Минфина, данным до 2014 года, срок владения всей квартирой нужно было исчислять с момента регистрации первоначальной доли, ведь изменение размера доли не влечёт изменение срока владения объектом.

Однако, в 2014 году позиция финансового ведомства изменилась и в настоящий момент с доли, находящейся в собственности менее трёх лет при продаже необходимо уплатить налог и соответственно можно заявить имущественный вычет.

Стоит изучить: Возврат налогового вычета при покупке квартиры

Варианты получения вычета

Как получить имущественный вычет: варианты

Самый популярный вариант – когда гражданин сам обращается в налоговые органы, собрав весь пакет положенных документов. Предоставленные бумаги внимательно изучаются, после чего принимается соответствующее решение. И заявителю просто отдают деньги. Это особенно актуально для тех, кто планирует совершать крупные покупки.

Но возможен и другой вариант. Работник отдаёт заявление в адрес работодателя. Который на некоторое время потом просто перестанет удерживать налог с выплачиваемой зарплаты.

Благодаря этому будет увеличиваться доход, получаемый ежемесячно. Главное – чтобы с момента приобретения жилья прошло не больше трёх лет. Когда этот срок заканчивается, у работодателей уже нет права освобождать сотрудников от такой нагрузки.

На вычет можно рассчитывать не только при приобретении или продаже жилья, но и при заключении договора мены. Но тогда компенсация возникает только на разницу сделки, если она имеется. Главное – чтобы сам факт доплаты был подтверждён, документально. И чтобы само условие было указано в официальном договоре.

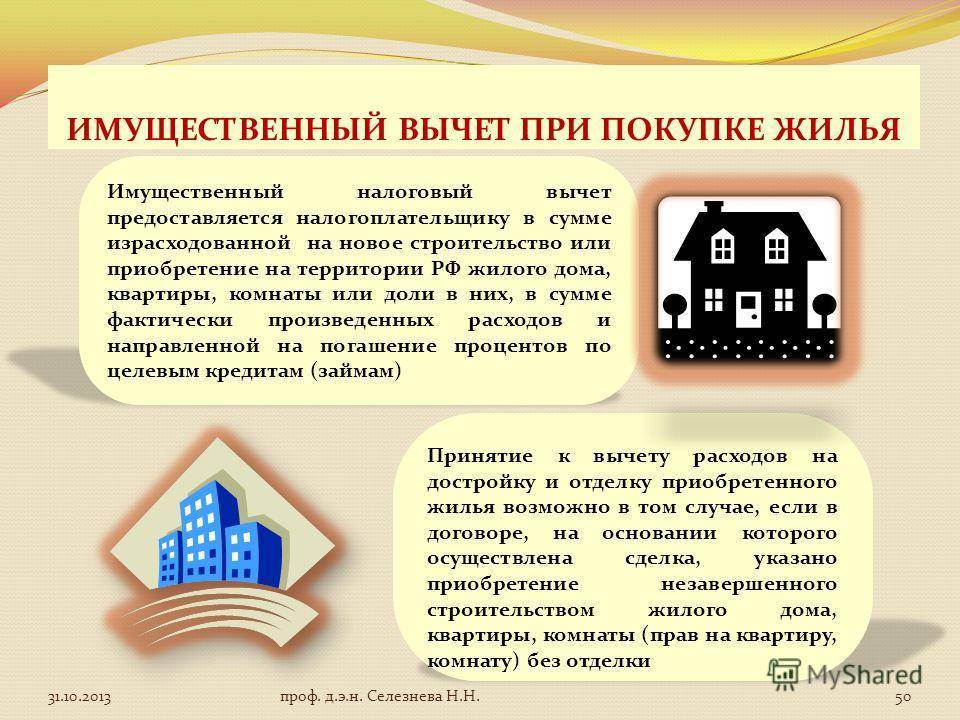

Право на вычет появляется и у тех, кто приобретает объекты незавершённого строительства. В таком случае можно компенсировать и внутреннюю отделку.

Смотрите следующее видео о налоге с продажи недвижимости:

https://youtube.com/watch?v=vjXu9Gajg5o

Мар 13, 2018

Как оформить налоговый вычет при продаже квартиры

- Определение вида вычета, который целесообразно применить для снижения налогооблагаемой базы от продажи недвижимости:

- 1 млн. рублей – если объект получен в собственность в результате безвозмездной сделки или понесенные при покупке такой квартиры расходы составили меньше миллиона;

- На величину ранее возникших при покупке недвижимости расходов – если есть документы, подтверждающие заявленные издержки;

- Подготовка копий требуемых к предъявлению бумаг;

- Заполнение налоговой декларации;

- Передача пакета документов на камеральную проверку в фискальный орган по месту прописки.

Если реализуется общая собственность

Недвижимость может находиться в совместной собственности. Это также отразится на особенностях получения вычета. Его сумма распределяется между супругами. Действие осуществляется на основании заявления. Если документ не был составлен, распределение полагающегося вычета по умолчанию осуществляется в равных долях.

Льготу при продаже квартиры разрешается использовать хоть каждый год. Эта особенность кардинально отличается от налогового вычета при покупке квартиры, который доступен по использованию только один раз в жизни. Однако существует ряд ограничений. Если за год человек реализовал сразу несколько объектов, возврат будет предоставлен только по одному из них.

Видео

Как исчисляется срок в 5 лет

Срок в 5 лет стоит отсчитывать с той даты, когда владелец получил на руки свидетельство о регистрации права

Это правило важно, но на практике можно встретить и другие варианты развития событий

Самый частый пример. Хозяин недвижимости живет в квартире 25 лет, он приватизирует квартиру, а совсем скоро принимает решение о продаже. Получается, что у него есть на руках свидетельство, но не прошло еще 5 лет с момента его получения. Значит, оплачиваться будет вся сумма налога.

Еще один наглядный пример. Семья купила 7 лет назад квартиру в долевом строительстве. 6 лет назад дом ввели в эксплуатацию, но документы люди получили только 4 года том назад, значит, срок не истек.

Сколько раз можно воспользоваться льготой?

При продаже квартиры возврат налога может быть предоставлен не один, а много раз. Но если в течение года продается несколько объектов, то вычет считается в целом по всем объектам на сумму не более 1 млн. рублей.

Возможность уменьшения налогооблагаемой базы предоставляется начиная с года продажи квартиры, и за все последующие годы. До тех пор, пока не будет выбрана вся положенная по закону сумма сокращения налога.

Итак, мы поговорили о налоговом вычете и как его его получить. Рекомендуем также ознакомиться с другими материалами по теме налогообложения при продаже квартиры. Читайте о том, как сэкономить на налоге нерезиденту РФ, нужно ли платить налог пенсионеру и о нюансах налога и вычета при продаже квартиры близкому родственнику.

Какой размер налогового вычета при продаже квартиры?

После реализации жилья государство возвращает лишь пресловутые 13% от суммы вычета, то есть уплаченный владельцем квартиры или дома налог.

В цифрах это выглядит так: если, как пример, брать максимальный лимит (2 миллиона рублей), то возврату подлежат 260 тыс. рублей – эта сумма соответствует 13-процентной ставке от выше обозначенного лимита.

Чтобы не платить налог за проданное жилье или свести его сумму к минимуму, можно в течение календарного года приобрести квартиру и сразу же продать ее. Таким образом, участник сделки обретает право требовать взаимозачета по налогу и вычету.

Например, приобретя жилье за 1 млн. 350 тыс. рублей, продав ее за 1 млн. 500 рублей и взамен купив другую, уже за 1 млн. 750 рублей, можно рассчитать сумму налога и возврата.

Итак, разница, полученная при покупке первой квартиры, составляет 150 000 руб. Если умножить разницу на налоговую ставку, то получится 19 500 рублей, которые собственник недвижимости должен уплатить государству.

Но есть нюанс – он потратил еще большую сумму на покупку другой квартиры, приобретя при сделке еще и право на получение вычета в сумме 227, 5 тысячи рублей. И теперь уже государство должно вернуть собственнику жилья эти деньги.

При обращении за налоговым вычетом, владелец жилья получит 208,5 тыс. рублей –причитающийся налог в сумме 19,5 тысячи государство оставит в казне, а остальное на протяжении определенного периода возвратит заявителю.

Условия получения имущественного вычета при продаже квартиры

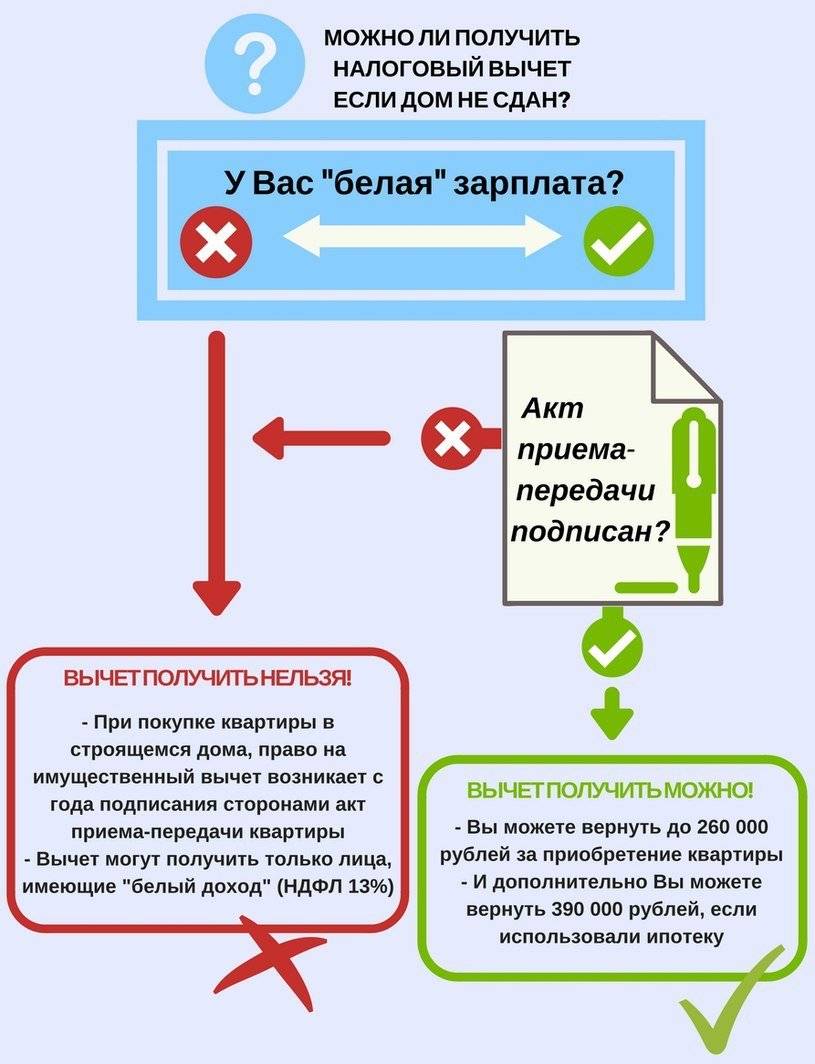

Право на снижение налогового бремени с прибыли от продажи квартиры или любого другого жилого объекта возникает при совокупности следующих обстоятельств:

- Налогоплательщиком выступает физическое лицо или ИП (во втором случае необходимо подтвердить, что недвижимость не использовалась для целей предпринимательской деятельности);

- Наличие официального места работы и отчисление с вознаграждения НДФЛ;

- Российское гражданство и пребывание в статусе резидента страны.

Закон указывает два альтернативных способа получения имущественного налогового вычета при продаже квартиры:

- Путем уменьшения налоговой базы на фиксированную величину, равную 1 млн. рублей;

- Путем уменьшения налоговой базы на сумму расходов, возникших при приобретении такого объекта (только при условии предъявления документов, подтверждающих обусловленные издержки: договор купли-продажи, квитанция по оплате услуг риэлтора, банковские справки с указанием переплаты по процентам в рамках ипотечных обязательств).

Сроки владения недвижимостью оказывают решающее значение на возникновение обязанности по уплате НДФЛ с полученной выручки. В случае, если объект пребывал в собственности продавца минимально отведенный промежуток времени или более того, то необходимость отчислять государству часть суммы с дохода от реализации квартиры, дома отпадает.

Нормативный регламент определяет следующие минимальные сроки владения:

- 5 лет – если недвижимость поступила в собственность после января 2016 года;

- 3 года – если недвижимость была оформлена в собственность до января 2016 года;

- 3 года – если триада прав на недвижимый объект возникла в результате наследования, дарения, по условиям договора ренты, приватизации.

Началом течения минимально установленного срока признается момент внесения записи в государственный реестр. Указанный период измеряется не календарным годом, а месяцами. Для полного освобождения от уплаты сбора с продажи недвижимости со дня получения свидетельства о регистрации права собственности должно пройти 36 или 60 месяцев соответственно.