Расчет грейс-периода

Первое, с чем стоит разобраться – условия льготного периода. Вам нужно понимать, когда он начинается, за какой промежуток времени учитываются операции, когда и в каком размере нужно вносить оплату. Это позволит не пропустить момент начисления процентов и вовремя оплатить задолженность по кредитке. Причем не стоит надеяться только на банковское оповещение, ведь и оно может дать сбой. Разберитесь с правилами расчета грейс и самостоятельно контролируйте срок его окончания.

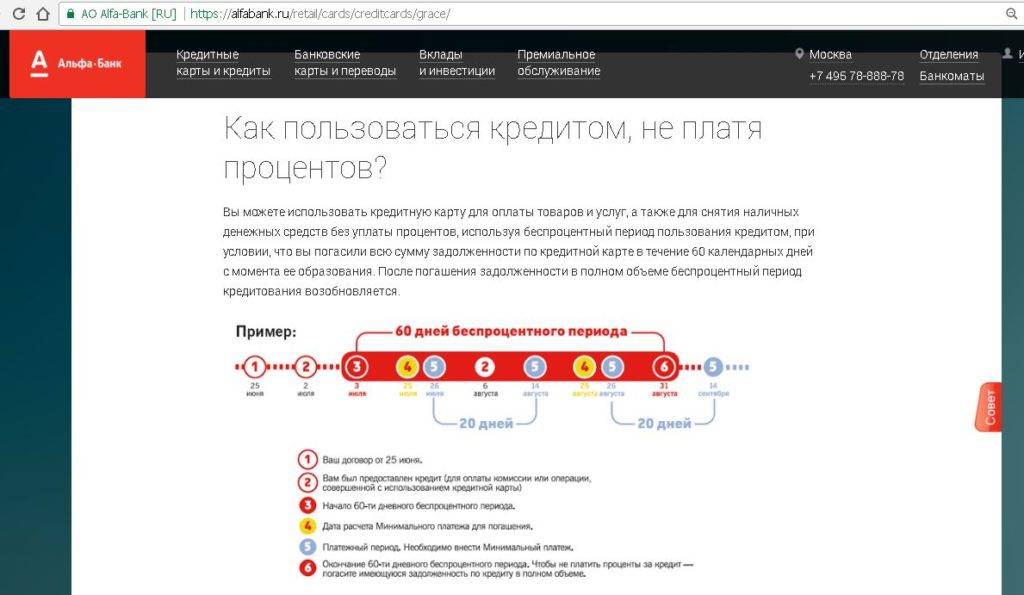

Помните, что банки рассчитывают льготный период по-разному. Поэтому есть смысл заглянуть на сайт кредитной организации и ознакомиться с представленной на нем информацией. Но есть и объединяющие моменты, о которых расскажем далее.

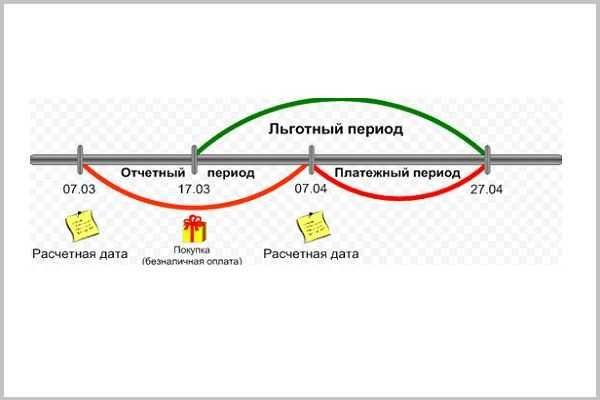

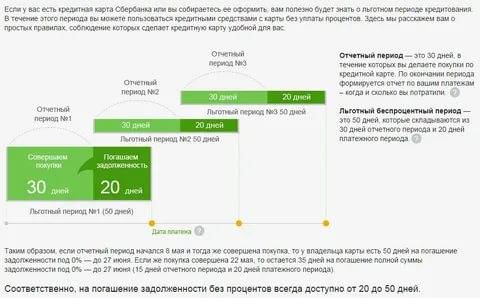

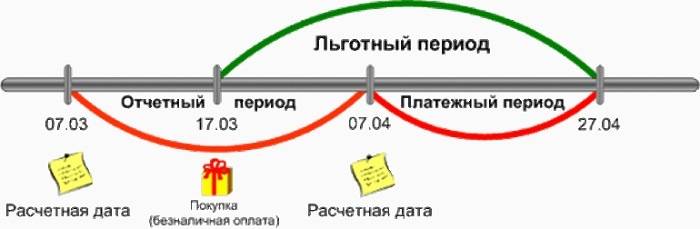

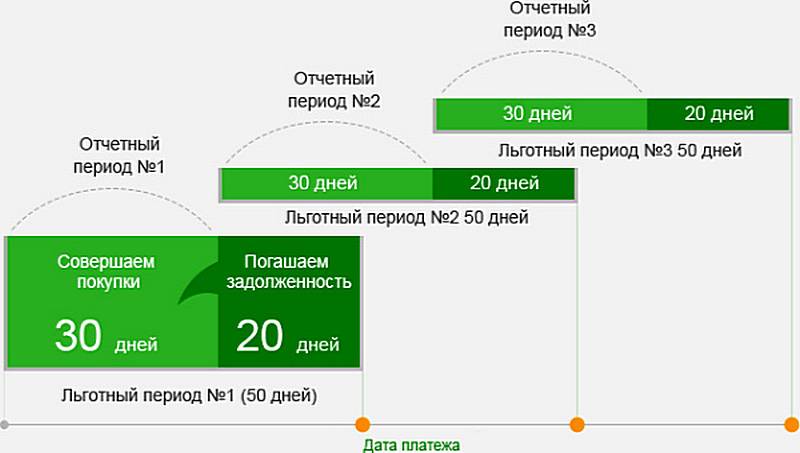

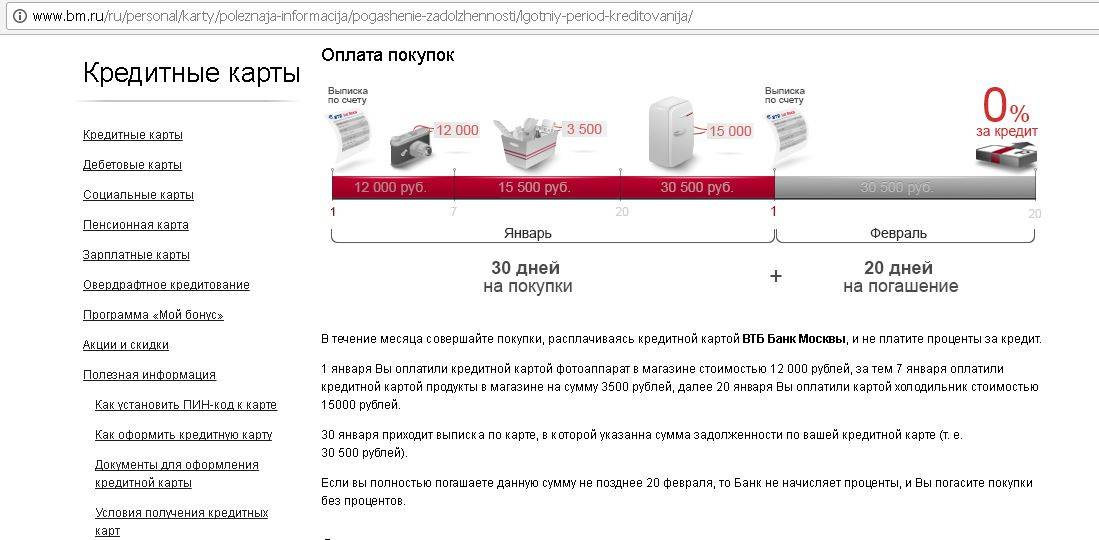

- Грейс складывается из расчетного и платежного периодов. Первый длится один месяц, в течение которого учитываются все совершенные по карте операции. Второй предназначен для внесения оплаты без процентов. Платежный период может составлять от 20 до 70 дней в зависимости от правил банка.

- По окончании расчетного периода клиенту отправляется банковская выписка с расшифровкой всех совершенных операций, суммой задолженности, датой и размером ежемесячного платежа. Отдельно указаны объем минимального погашения и для продолжения использования льготного периода. Владелец кредитки может выбрать тот или другой вариант оплаты, но в первом случае банк насчитает процент согласно тарифу.

Вычисление суммы платежа делается на основании расчетного периода. Это самый популярный вариант, его используют большинство российских банков. В редких случаях применяется система расчета отдельно для каждой покупки. Тогда клиент возвращает банку потраченные суммы в том порядке, как происходили списания. Но данная схема очень запутана и потому обычно не применяется.

Принцип работы кредитной карты

При выпуске кредитной карты банк одобряет конкретный лимит, в пределах которого клиент может совершать операции по карте. Допускается оплата товаров или услуг в торговых точках, онлайн-покупки и получение денег в банкоматах. На наличные и безналичные транзакции могут быть установлены различные процентные ставки.

По подавляющему большинству кредиток предоставляется льготный период — промежуток времени, в границах которого не начисляются проценты при условии возврата задолженности в полном объеме.

Исходя из условий конкретного финансового учреждения грейс-период может возникать только при безналичных операциях или распространяться также на снятие наличности. Беспроцентный период может возобновляться при каждой новой покупке или только в случае полного погашения израсходованной суммы по уже открытому.

При невыполнении условий льготного периода проценты начисляются на потраченную сумму за фактическое количество дней пользования заемными средствами. Кроме того, должен быть внесен минимальный ежемесячный платеж. Он рассчитывается в соотношении к имеющемуся долгу и обычно составляет 5% плюс причитающиеся проценты.

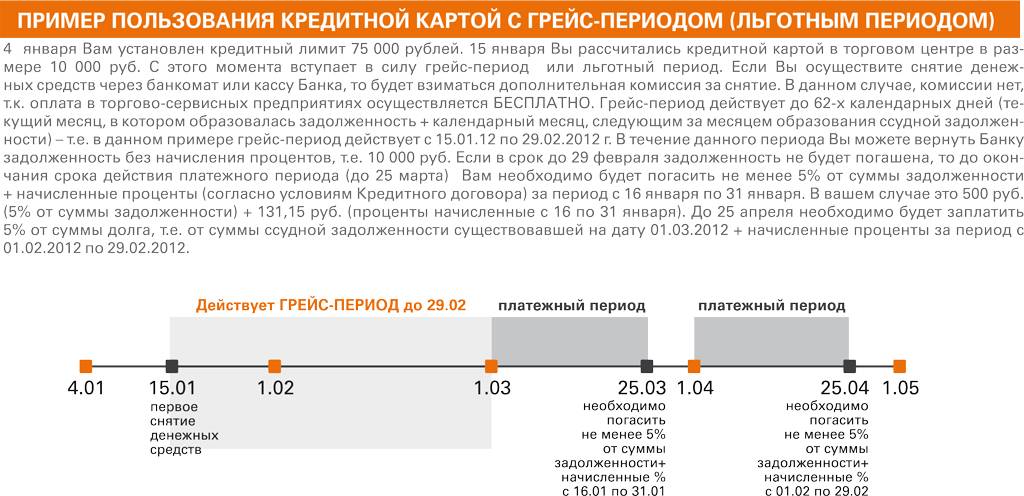

Виды погашения заемных средств по кредитным картам Сбербанка

Держатели кредиток Сбербанка, успевающие погасить задолженность до окончания льготного периода, могут пользоваться кредитными ресурсами без переплаты в форме процентов. Под льготным периодом понимается временной промежуток, в течение которого финансовое учреждение дает возможность физическим лицам из числа держателей карт пользоваться заемными средствами по нулевой процентной ставке.

Существует два варианта погашения задолженности:

- досрочный (до истечения льготного периода);

- ежемесячными платежами по кредитной карте Сбербанка.

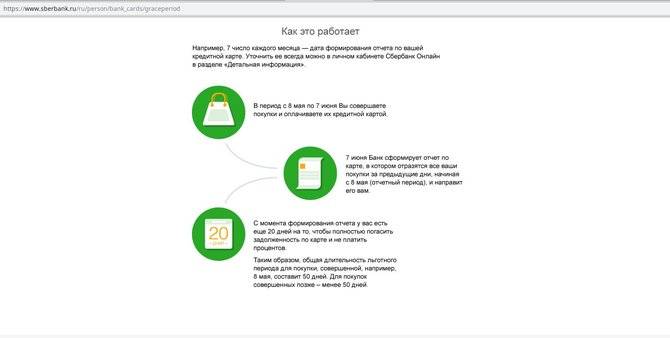

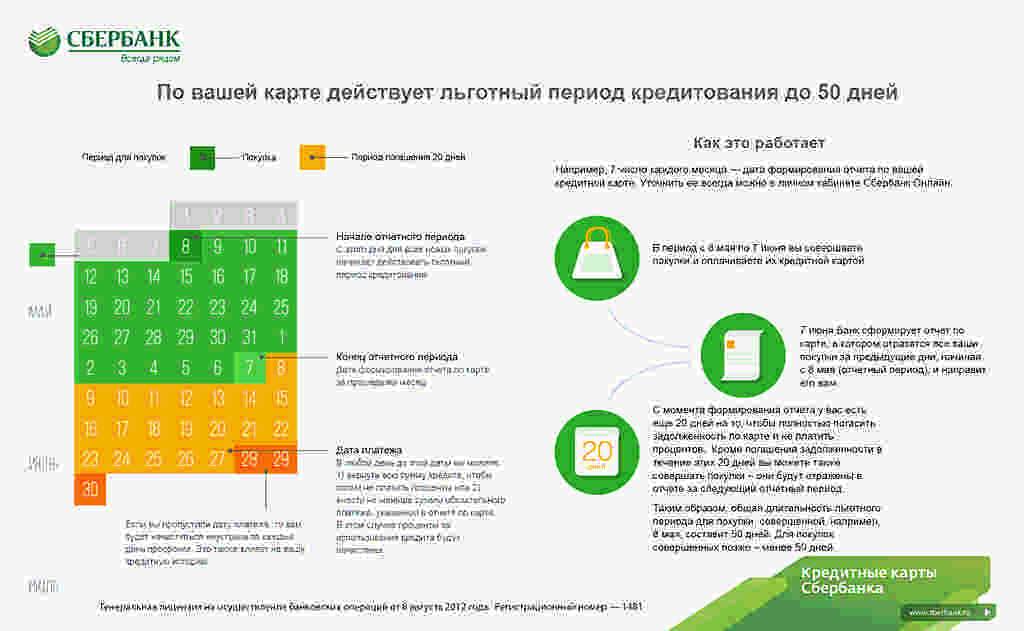

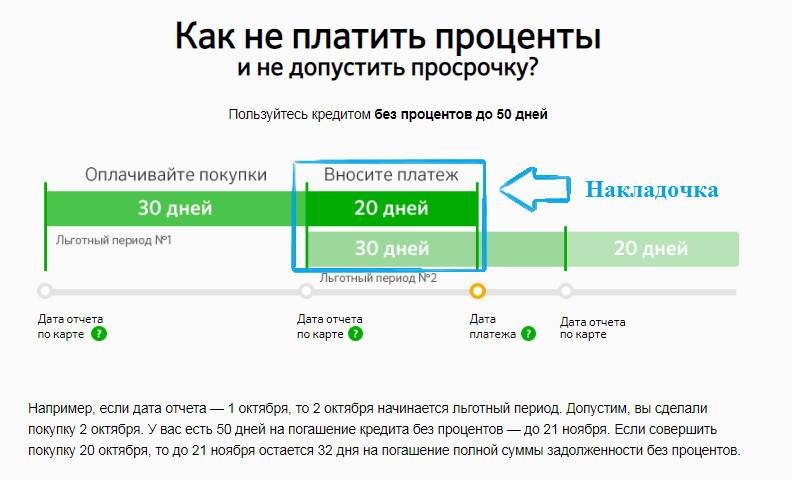

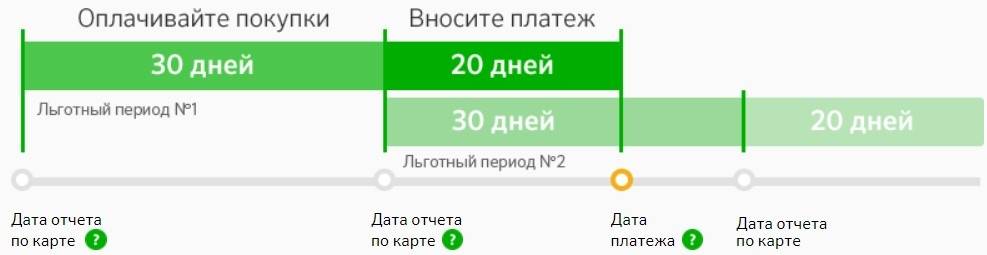

Для первого случая необходимо придерживаться сроков отчетного и платежного периодов. Сбербанк устанавливает общий льготный временной интервал, равный 50 дням. В него входят 30 дней отчетного периода и 20 дней платежного. В последний день отчетного периода банк формирует свод расходов по карте и итог задолженности за последний месячный интервал. После этой даты у держателя карты есть 20 дней, чтобы погасить появившуюся задолженность.

Если успеть пополнить карту на сумму займа до истечения последних суток платежного периода, то проценты применяться не будут. Размер обязательных платежей будет зависеть от наличия операций по снятию наличности с кредитки и предусмотренной платы за обслуживание карты.

При несоблюдении сроков льготного временного интервала возможны такие варианты:

- во время платежного периода был внесен минимальный ежемесячный платеж, который оказался меньше необходимой для погашения займа суммы;

- деньги не были внесены на карту.

В первом случае штрафов и неустоек не предусмотрено, к оставшейся непогашенной сумме кредита будет применяться указанная в договоре процентная ставка до момента окончательного погашения займа. Во втором варианте дополнительно будут начисляться неустойки.

На сайте финансовой организации приведен калькулятор по кредитной карте Сбербанка, помогающий определить, сколько дней бесплатного пользования средствами кредитки осталось в текущем отчетном периоде. Этот сервис направлен на устранение путаницы с идентификацией временных рамок льготных периодов.

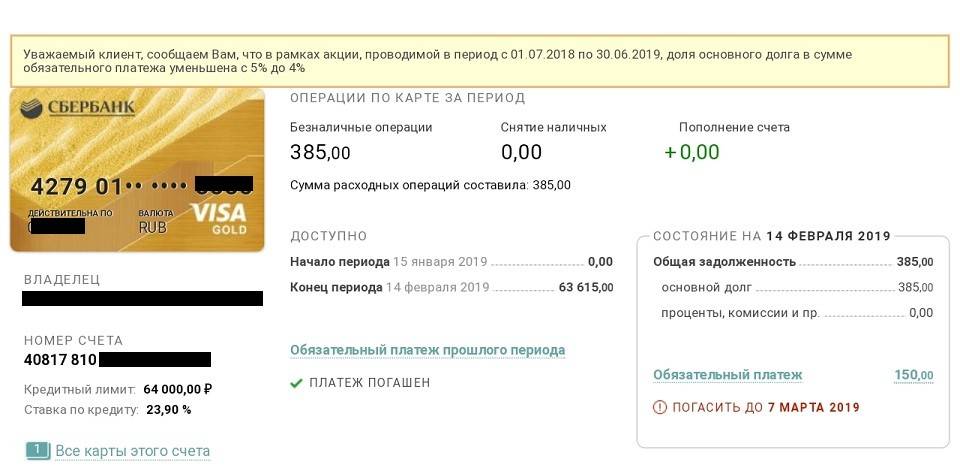

Чтобы правильно рассчитать платеж по кредитной карте, необходимо ориентироваться на очередность погашения долга при зачислении средств на баланс кредитки:

- Оплата в счет основного долга (минимум 5% от потраченных средств, но не меньше 150 р.).

- Гасится имевшее место превышение лимита.

- Закрываются суммы по начисленным процентам за отчетный период.

- Последними идут в зачет комиссионные вознаграждения и неустойки.

Сумму, которая должна быть внесена на карту в качестве обязательного платежа, можно узнать:

- лично обратившись к банковскому сотруднику в одном из отделений организации;

- через систему Сбербанк-онлайн после успешной авторизации;

- позвонив на горячую линию банка.

Считайте правильно

Как же в этом случае надо поступить Николаю, чтобы покупка мебели в кредит стала выгодной?

Допустим, с каждой зарплаты можно откладывать 10 000 грн. Тогда за 3 месяца он накопит 30 000 грн, которые сразу же после покупки положит на карту. Еще 20 000 грн он будет вносить частями до окончания льготного периода. Таким образом, через 60 дней его долг будет погашен, а проценты банку платить не придется.

Главное достоинство кредитки — возможность совершать необходимые, особенно крупные покупки сразу, не ожидая долгое время

Здесь важно адекватно оценивать свои возможности

macbook, air, calculator

Что нужно знать о кредитных картах

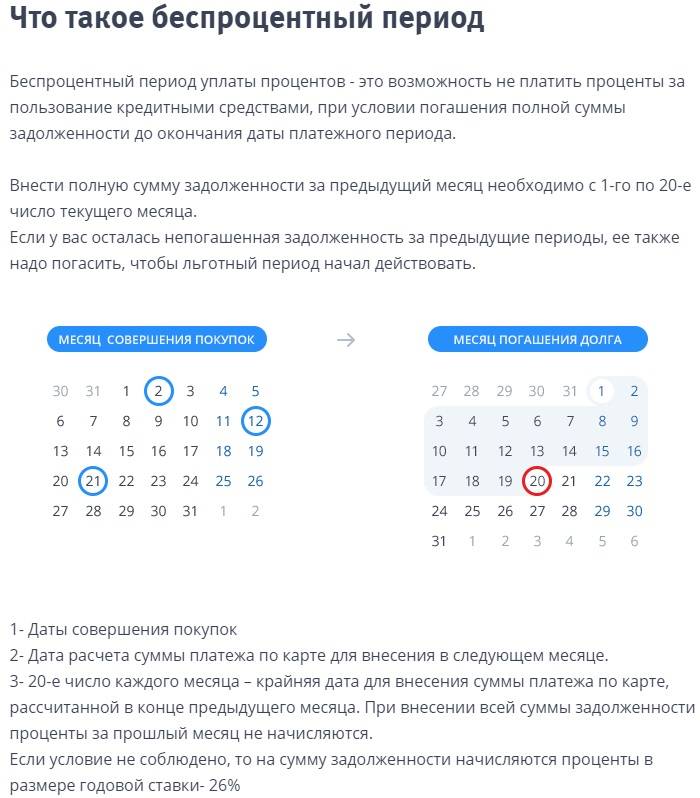

Рассмотрим, как действует льготный период по кредитке. Это основной параметр кредитной карты, который позволяет зарабатывать на ней.

Вариантов, как банки считают льготный период несколько. Одни отсчет льготного периода начинают с 1-го дня месяца, другие — с момента первой покупки. Одни считают расходы по карте в течении 30 дней и дают дополнительные дни для погашения задолженности. Другие считают расходы в течении всего льготного периода и погасить задолженность нужно до окончания льготного срока.

Давайте разберемся в особенностях каждого из этих методов расчета льготного периода и что это может нам дать.

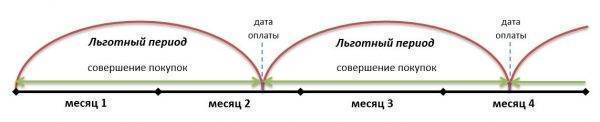

1 вариант – Расходы считаются в течении 30 дней.

Обычно этот вариант используется для карт с 50+ дневным льготным периодом. Особенность данного варианта в том, что по карте, обычно, будет действовать два льготных периода. По крайней мере, некоторый промежуток времени.

Отсчет льготного периода начинается с 1-го числа месяца.

Дата оплаты фиксированная, но может смещаться при попадании ее на выходной день.

Имейте ввиду, что средства, которые мы израсходуем 30-го числа месяца, будут иметь льготный период всего 20 дней.

Как работает: в течении первого месяца мы совершаем покупки. Начинает действовать первый льготный период. После этого нам дается 20 дней во втором месяце, чтобы погасить образовавшуюся задолженность. Одновременно с этим, с 1-го числа второго месяца начинает действовать второй льготный период. То есть мы совершаем покупки на деньги банка и не платим проценты за это. По окончанию второго месяца, нам дается еще 20 дней в третьем месяце на погашении образовавшейся задолженности. Этот сценарий продолжается дальше. Главное своевременно гасить задолженность.

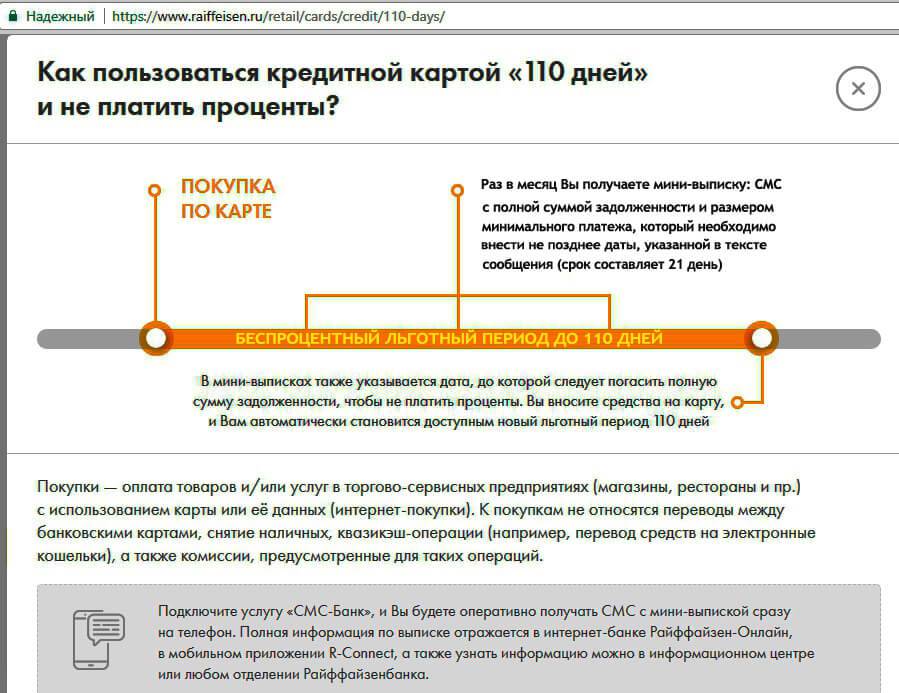

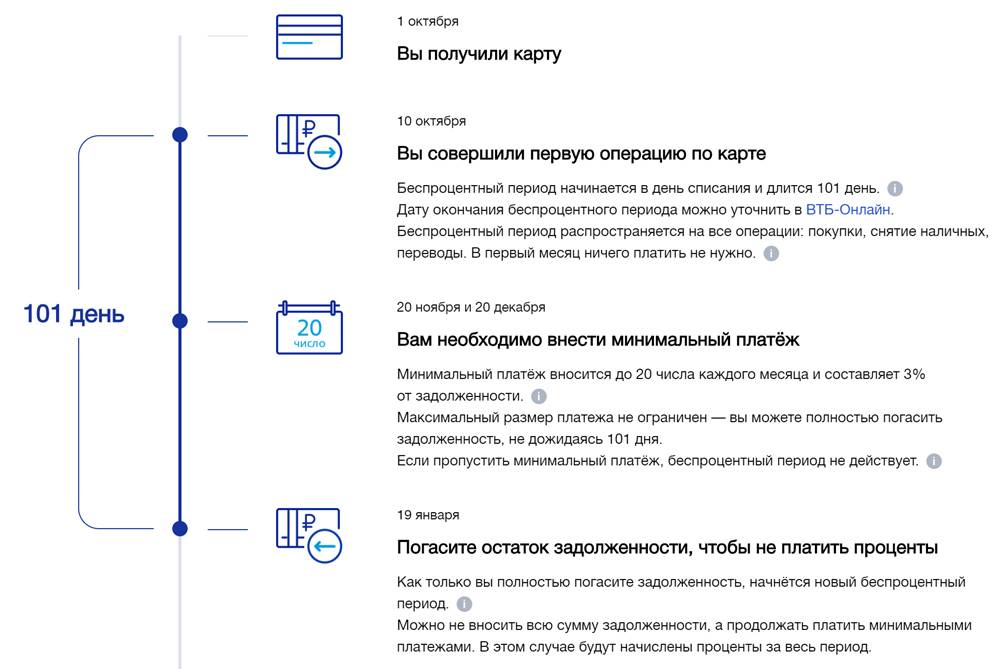

2 вариант — расходы считаются в течении всего льготного периода.

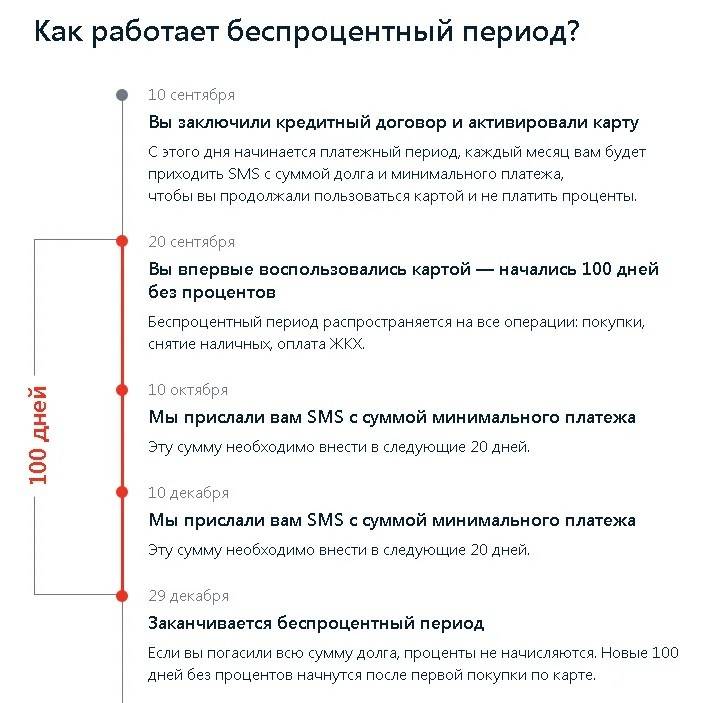

Обычно, этот вариант используется для карт с 100+ дневным льготным периодом. Особенность данного варианта в том, что по карте, обычно, будет существовать только один льготный период. А также то, что в течении льготного периода необходимо будет вносить минимальные платежи.

Отсчет льготного периода начинается с даты 1-ой покупки.

Дата оплаты задолженности зависит от даты начала льготного периода.

Имейте ввиду, что чем ближе к концу льготного периода мы совершим покупку по карте, тем меньше будет реальный льготный период. Например, мы совершаем покупку на 95 день с начала действия льготного периода, тогда на эту покупку льготный период составит всего 5 дней.

Как работает: в течении 100+ дней совершаем покупки на деньги банка. По завершению этого периода, погашаем задолженность. После этого, как только совершаем новую покупка, начинается новый льготный период.

В то время, пока мы тратим деньги банка, наши собственные деньги должны работать на нас и приносить доход. О том, как это организовать, будет рассказано далее в статье.

Где получить кредитную карту — ТОП-5 банков

При оформлении кредитной карты важно внимательно изучить условия банков и выбрать наиболее оптимальный вариант. Кредитка должна стать помощником, а не бездонной пропастью, съедающей всю зарплату. Предлагаем пятерку ТОП-5 банков, которые пользуются наибольшим спросом среди клиентов и имеют хорошие отзывы по обслуживанию кредитных карточек

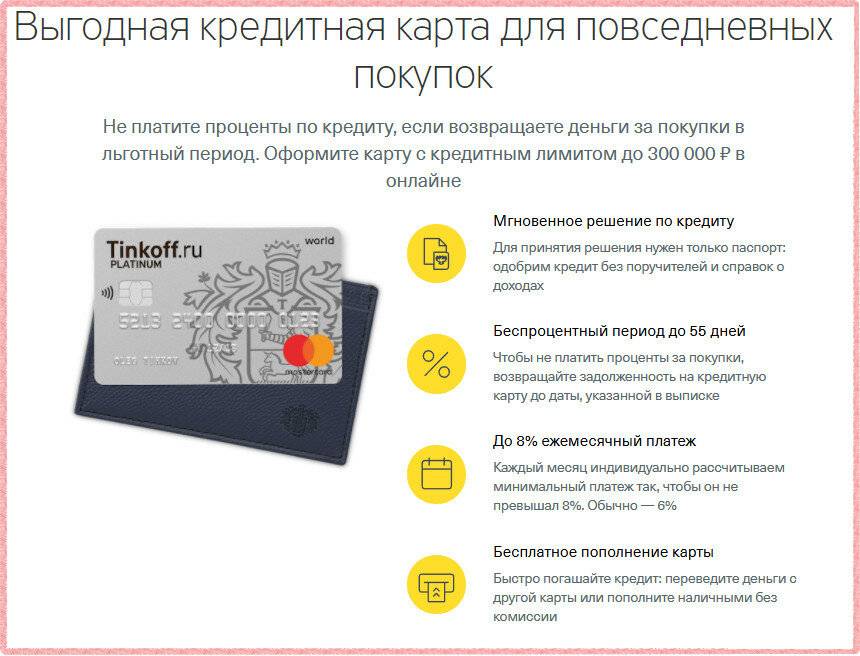

Тинькофф Банк

Кредитные карты Тинькофф Банк пользуются большим спросом среди россиян. Самой популярной кредиткой в Тинькофф Банк является карта «Тинькофф Платинум» с лимитом 300 000 рублей.

Это кредитная карта от Тинькофф банка с беспроцентным периодом до 55 дней, а процентная ставка стартует с 12%. Пользователь может использовать средства на свое усмотрение, не отчитываясь банку о целевом назначении денег. Минимальный ежемесячный платеж — 8%. Также клиент сам может выбрать категории повышенного кэшбэка в банке Тинькофф, чтобы получать максимум пользы и выгоды.

Также заемщику придется вносить средства за обслуживание карты — около 590 рублей в год.

В интернете можно найти много отзывов о кредитной карте «Тинькофф Платинум», которые подтверждают ее популярность и универсальность.

Совкомбанк

Совкомбанк разработал уникальное предложение для своих клиентов. Это кредитная карта «Халва», которая предусматривает беспроцентную оплату товаров сроком от 2 до 12 месяцев.

В рамках использования этой программы все процентные обязательства покрывают магазины, в которых совершались покупки.

Максимальный лимит 350 000 рублей, выпуск и обслуживание карточки не требует дополнительных затрат. Также предусмотрены денежные бонусы — по карте «Халва» можно получить кэшбэк в размере 12%.

Реальные отзывы на кредитную карту «Халва» подтверждают ее универсальность и практичность, а простота в оформлении и использовании кредитки от Совкомбанка позволяет быстро получить ее каждому желающему.

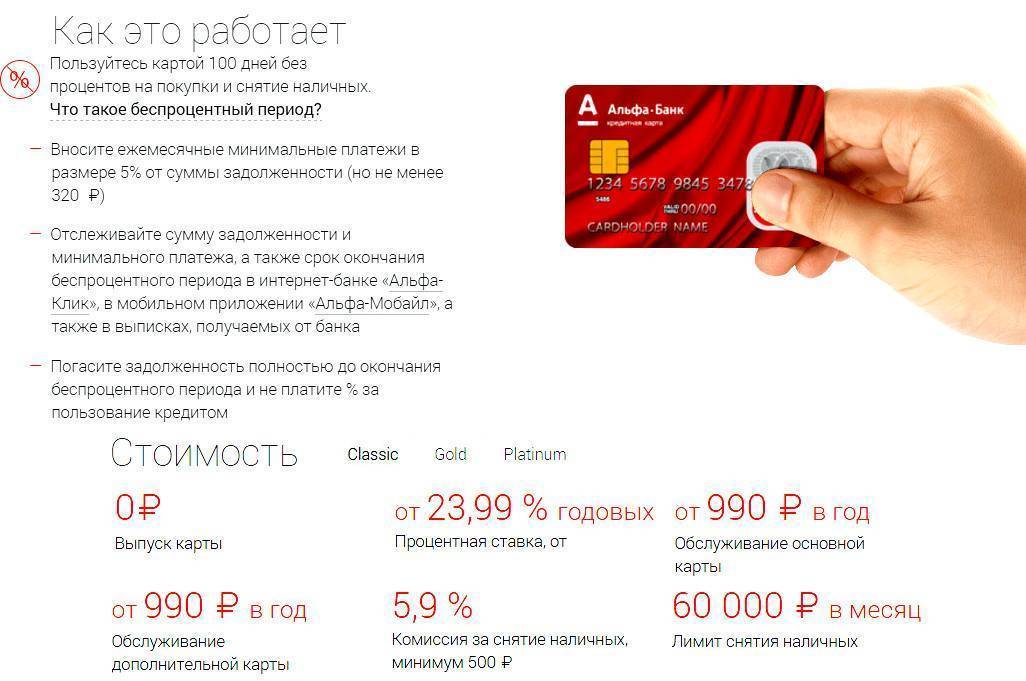

Альфа-банк

В Альфа-банке можно оформить кредитку Visa Classic с лимитом до 500 000 рублей. Специальное предложение предусматривает грейс-период на протяжении 100 дней. Процентная ставка стартует с 14,99%. Можно ли пользоваться кредитной картой с меньшим процентом, стоит уточнить в отделении банка.

Снятие наличных до 50 000 рублей осуществляется без дополнительных комиссий. Обслуживание карточки обойдется в 590 рублей в год.

Кроме Visa Classic, Альфа-банк имеет еще несколько выгодных кредитных карт. Каждая из них располагает своими особенностями и подходит для разных групп клиентов. Поэтому лучше внимательно изучить условия использования и отзывы реальных клиентов на кредитные карты от Альфа-банка, перед тем как приступать к оформлению.

Росбанк “#МожноВСЁ”

С помощью карты Росбанка «Можно все» реально совершать покупки и другие траты с привилегиями платиновых карт платежной системы Visa. Банковский продукт #МожноВСЕ предлагает не только кредитный лимит до 1 миллиона рублей, но и беспроцентный период выплаты на 62 дня. Выпуск карточки бесплатный, обслуживание составляет до 89 рублей в год, но при активном использовании «Можно все» эта услуга тоже не оплачивается.

Для оформления понадобится паспорт, справка о доходах, обязательным является регистрация в регионе банка, а также минимальный срок работы на последнем месте трудоустройства в 3 месяца.

ХоумКредит “Свобода”

Кредитный продукт от Хоум Кредит банка в виде карты рассрочки «Свобода» доступен всем гражданам РФ с постоянной регистрацией и при условии совершеннолетия на момент оформления кредитки.

Условия использования карты «Свобода» от банка Home Credit подразумевают покупку товаров от магазинов-партнеров. При этом срок рассрочки составляет до 12 месяцев, 51 день из которых без процентов.

Полный список магазинов-партнеров карты рассрочки «Свобода» поможет получить максимальную пользу от использования и сэкономить немало денежных средств. Все остальные покупки можно оформить в рассрочку без процентов на срок до 3 месяцев.

Из основных требований к владельцам карты, кроме совершеннолетия и гражданства, является стаж работы минимум три месяца на последнем месте трудоустройства

Также важно при оформлении иметь при себе паспорт, 2-НДФЛ или справку по форме банка

В целом, карта рассрочки от банка Home Credit очень проста в получении и использовании. А отзывы довольных клиентов карты «Свобода» только подтверждают заявленные банком сильные стороны финансового продукта.

Документы, необходимые для оформления карты

Есть неписанный закон финансовых организаций: чем больше документов предоставил клиент, тем выше вероятность низкой процентной ставки по кредитным продуктам.

В стандартный пакет для оформления кредитки входят:

- анкета заёмщика;

- заявление на выдачу;

- паспорт;

- СНИЛС и ИНН.

В дополнительный пакет документов можно отнести:

- справку о доходах по форме банка;

- справку 2-НДФЛ;

- копию трудовой книжки или договора;

- другие удостоверения личности (загранпаспорт, водительское удостоверение и пр.);

- заверенную информацию о вкладах или сберегательных счетах;

- документы на собственность.

Многие банки идут по упрощённой схеме оформления кредитных карт и требуют минимум документов. Это же правило работает, если получатель кредитки уже является клиентом банка и имеет другой счёт, например для перечисления зарплаты.

Оформление кредитной карты

В стандартном оформлении в офисе банка процедура займет порядка одного-двух часов, если карту будут сразу изготавливать.

Если финансовое учреждение не может выпустить именную карту сразу (а это частое явление для филиалов или дополнительных офисов), то пластик будет готов в течение одного-двух рабочих дней.

Если было предварительное одобрение: в случае заранее поданной заявки или банк сам прислал предложение, то процесс пойдет намного быстрее, так как обычно кредитка уже выпущена банком и просто ждёт активации от клиента.

Онлайн-заявка на кредит

Для упрощения получения кредитной карты пользователь может подать заявку дистанционно.

Для этого необходимо:

В течение часа приходит SMS с предварительным ответом или звонит специалист банка, который и сообщает решение.

Общие правила использования кредиток

Кредитная карта позволяет своему держателю тратить деньги в пределах установленного банком лимита. Размер этого лимита зависит от платежеспособности и надежности держателя и может изменяться со временем. Долг по кредитному лимиту следует погашать – полностью или по частям. На непогашенную задолженность начисляются проценты по установленной банком ставке.

У большинства кредитных карт предусмотрен льготный период, в течение которого проценты не начисляются. За это время вы можете погасить долг по кредитной карте полностью без переплат. Льготный период не распространяется на некоторые операции (в том числе, на снятие наличных) и прекращается при неполном внесении долга.

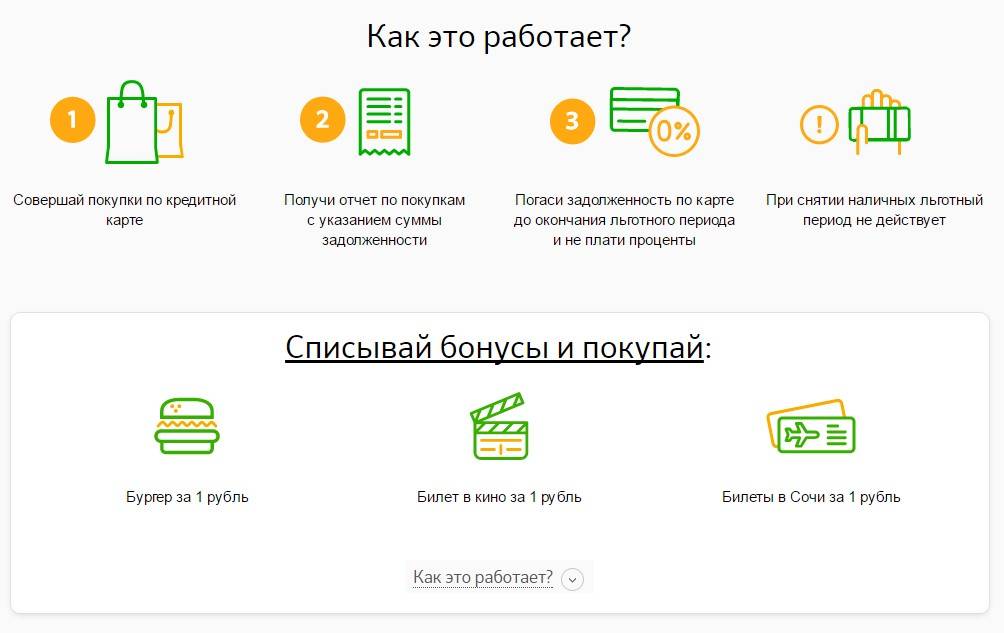

Банки поощряют активное использование кредиток всевозможными бонусными программами. Например, Сбербанк предлагает программу «Спасибо», по которой небольшой процент от суммы покупки зачисляется на специальный счет. Этим бонусом можно затем оплатить часть следующей покупки. Для многих карт доступен кэшбэк – возврат части потраченной суммы обратно на карту. Он действует для определенных категорий товаров и услуг и заранее определяется банком для разных типов карт. Бонусные программы приносят выгоду как держателям карт, так и банкам– первые экономят на своих покупках, вторые привлекают новых клиентов и получают комиссию с безналичных операций от магазинов. По характеру использования кредитные карты бывают нескольких видов. В зависимости от формы исполнения они могут быть обычными или виртуальными. В зависимости от статуса – моментальными, классическими, золотыми или платиновыми. Карты выпускаются в различных платежных системах – это также влияет на их использование. Также кредиток отличаются условия – размеры кредитного лимита и беспроцентного периода, процентные ставки, бонусы, требования к держателям и другие

Важно правильно выбрать карту, чтобы она была удобной и выгодной для использования

Правила для обычных карт

Обычной кредитной картой можно свободно оплачивать любые товары и услуги, в том числе в интернете и за границей. Такая карта может поддерживать бесконтактную оплату – в этом случае для совершения платежа достаточно приложить карточку к терминалу. Следить за лимитами и задолженностями можно в интернет-банке или мобильном приложении.

Снять деньги с карты сложнее. Многие банки устанавливают лимит на снятие за день, месяц или год – у кредиток он более жесткий, чем у дебетовых карт. Более того, снятие денег облагается комиссией до 5-8% от снятой суммы. Если снимать деньги не в банкомате, а в отделении банка, то комиссия увеличивается. Только несколько предложений позволяют снимать наличные без комиссии.

Срок действия кредитной карты – от одного до трех-пяти лет. Когда он подходит к концу, банк начинает процедуру перевыпуска карты в прописанном в договоре порядке. Обращаться в банк не обязательно: он сам известит вас о начале процедуры. Если же карта вам больше не нужна и у вас нет долгов по ней, то можно попросить о закрытии счета. После перевыпуска или закрытия старая карта возвращается банку или уничтожается.

Правила для виртуальных карт

Виртуальная карта имеет те же реквизиты, что и кредитная карта – номер, срок действия, код безопасности и другие. Для нее также действуют льготный период и процентные ставки. Поэтому общие правила использования виртуальной кредитки – те же, что и для обычной. При этом с виртуальной карточки нельзя снимать наличные и отправлять переводы.

Срок действия у виртуальной карты обычно короче, чем у реальной – он длится до одного-двух лет. По его истечении карточка автоматически перевыпускается или, если долг полностью погашен, закрывается. Также, если у вас нет долга, вы можете закрыть такую кредитку досрочно через интернет-банк или мобильное приложение. Обращаться в отделение и платить дополнительные комиссии при этом не нужно.

Кредитка Тинькофф

Банк Тинькофф славится своим лояльным отношением к потенциальным заемщикам. Процент одобрения кредитных карт здесь очень высокий. От будущего владельца кредитки банк попросит только паспорт, дополнительных документов не потребуется, даже если вы пожелаете запросить значительный лимит.

Основные требования к заемщикам:

- гражданство России;

- возраст от 18 до 70 лет;

- наличие российской прописки;

- желательно официальное трудоустройство.

Все банковские операции, в том числе и оформление заявки, проводятся в онлайн-режиме. Заполнить анкету можно на сайте финансовой организации. Решение принимается моментально, вы сразу узнаете, сколько вам одобрили и под какую процентную ставку. Сам пластик будет бесплатно доставлен по домашнему или рабочему адресу уже через пару дней.

Правда, такая простота оформления карты Тинькофф компенсируется невыгодными условиями обслуживания, если сравнить их, к примеру, со Сбербанком. В частности, клиентам стоит быть готовыми к высокой процентной ставке. Банк берет от 12% до 29,9% за безналичные операции, от 30% до 49,9% за снятие наличных. Основное неудовольствие клиентов Тинькофф связано именно с этим условием. На практике процент почти всегда оказывается на верхней границе допустимого значения.

Условия и ставки

Параметры платежного средства зависят от выбранной кредитной программы. Однако существуют общие условия, с которыми нужно ознакомиться перед подписанием договора.

Общие условия использования

Карточным кредитам свойственны такие параметры:

- Плата за годовое обслуживание составляет 0-3490 руб. в год. Она зависит от выбранного тарифного плана, соблюдения требований банка.

- Минимальный обязательный платеж составляет 5% суммы займа + проценты за пользование займом. Дата внесения указывается в выписке по счету и договоре. За отказ от уплаты указанной суммы банк начисляет неустойку 0,05% в день.

- За выпуск карты взимается 500 руб. Деньги списываются после проведения первой транзакции. Деньги возвращаются при оплате покупок на сумму более 10 тыс. руб. 500 руб. поступают на бонусный счет в виде баллов.

- С любых покупок начисляется кэшбэк в размере 1%. Для этого нужно выплачивать долг минимальными обязательными платежами. При оплате покупок через онлайн-банкинг или приложение начисляется еще 2% бонусов.

- Кредитный лимит рассчитывается с учетом статуса клиента, вида выбранной программы. Минимальная сумма займа составляет 20 тыс. руб., максимальная — 500 тыс. руб. Большие суммы доступны только постоянным клиентам, часто пользующимся финансовыми услугами. Кредитный лимит со временем может меняться.

При оплате кредитной картой начисляется кэшбэк в размере 1%.

Общие требования к заемщику

Оформляющий кредит клиент должен соответствовать таким требованиям:

- иметь российское гражданство;

- быть старше 21, моложе 75 лет;

- работать не менее 3 месяцев на последнем месте;

- не являться индивидуальным предпринимателем;

- получать заработную плату в размере 15 тыс. руб. (после вычета налогов).

Для получения минимального лимита достаточно паспорта и любого второго документа. При получении больших сумм нужно предоставить:

- справку 2-НДФЛ или по форме банка;

- заграничный паспорт с отметками о поездках;

- СТС или ПТС транспортного средства, выпущенного менее 7 лет назад;

- справку о размере пенсии;

- СНИЛС.

Как работает льготный период

Беспроцентный срок делится на платежный и расчетный. Последний начинается 5-го числа каждого нового месяца. За точку отсчета платежного периода берут 5 число месяца, следующего за расчетным. Сначала клиент пользуется заемными средствами.

Льготный период действует в отношении таких операций:

- безналичного расчета за покупки в магазинах;

- оплаты интернет-заказов;

- расчета за услуги.

Грейс-период прерывается при совершении таких операций:

- денежных переводов;

- квази-кэш;

- брокерских транзакций;

- оплаты ставок в игорных заведениях;

- сделок по финансированию.

Сразу после совершения таких операций начинают начисляться проценты по кредиту.

Грейс-период позволяет клиенту вернуть взятые деньги, не платя за это проценты.

Снятие наличных

Комиссия за обналичивание едина для всех кредитных карт. Она составляет 4,9% суммы, но не менее 490 руб. Комиссия списывается как при использовании фирменных терминалов, так и при работе со сторонними банкоматами. Та же плата взимается за денежные переводы.

Закрытие кредитки

Прекратить действие карты, просто уничтожив ее, клиент не сможет. Для закрытия счета выполняют следующие шаги:

- Посещают банковское отделение. Нужно предоставить паспорт, иметь при себе платежное средство необязательно.

- Сообщают сотруднику банка о намерении закрытия счета.

- Заполняют предоставленный менеджером бланк. На этом же этапе рассчитывается сумма, которую нужно заплатить для закрытия кредита.

- Вносят средства. Наличные направляются на карточный счет. Можно выполнить операцию и через онлайн-банкинг.

- Закрытие счета. Этот этап может занимать от 30 до 60 суток. Это время необходимо для выявления и устранения неточностей, способных делать баланс отрицательным.

После закрытия счета клиент получает справку об отсутствии задолженности.

Заключение

Давайте подведем итог. Я решила сделать это в виде сводки главных правил пользования кредитными картами, о которых мы говорили на протяжении всей статьи.

Правило 1. Заводите кредитку, только если имеете постоянный доход. Не стоит рассматривать ее, как средство продержаться до зарплаты. Помните, что это не ваши деньги и их надо отдавать вовремя или расплачиваться за задержку.

Правило 2. Не снимайте наличные с кредитной карты. За это банк берет немаленькую комиссию (исключения – банки, у которых операция снятия наличных входит в льготный период).

Правило 3. Научитесь правильно рассчитывать беспроцентный период. У вас всегда есть доступ к дистанционным каналам обслуживания, где можно уточнить информацию.

Правило 4. Вовремя погашайте кредит и желательно всю сумму долга до конца льготного периода. Так вы избежите начисления процентов.

Правило 5. Соблюдайте меры безопасности и не поддавайтесь на уловки мошенников.

Вот, пожалуй, и все. Если хотите еще больше узнать о критериях выбора кредитки, то посмотрите статью о лучших кредитных картах и их грамотном использовании.

Подписывайтесь на наш блог, потому что впереди еще много интересных исследований.