Как снять собственные средства?

Многих почему-то особенно волнует проблема снятия этой самой собственной части. На самом деле здесь ничего сложного нет – ведь деньги ваши личные, так что и снять их можно как удобно. Проблема может быть зарыта, пожалуй, только у банка… Но мы ведь говорим про Сбербанк!

- С дебетовых карт деньги можно снять в банкоматах без комиссии до установленного по карте лимита. В кассах отделения возможна комиссия!

- С кредитными картами нужно быть осторожным и знать точную сумму – чтобы при снятии не уйти в кредитный лимит. Сделать это можно и самостоятельно, но проще обратиться в отделение с конкретной просьбой, что не возникло случайной ошибки. Объясните свою проблему, пусть сотрудники банка сами рассчитают все возможные комиссии и необходимую сумму. Дело в том, что при снятии денег даже в банкомате с кредитки возможно начисление комиссии – а это уже вариант небольшого превышения снятия и попадания в кредит со всеми его проблемами. Если же делаете сами – можете снять или в банкомате, или же просто оплатить в магазине на непревышающую сумму.

Проценты и комиссии при снятии в банкоматах с кредитной карты могут различаться. Уточняйте в своем банке! Не доверяйте публичным источникам.

Заблокированная сумма на карте Сбербанка

Мы уже говорили в рамках статьи на данном сайте, как узнать заблокированную сумму на карте и сегодня решили рассмотреть конкретный пример, рассказав о том, как узнать о заблокированной сумме на карте Сбербанка.

Преднамеренная блокировка средств

О таких операциях блокировки средств Сбербанк предупреждает посредством СМС-сообщения, если у вас подключен мобильный банк.

Непреднамеренная блокировка средств

Блокировка средств на вашей карте может произойти и без вашей воли, по желанию банка. Это может сделано при выявлении подозрительных операций, проводимых по карте. Например, сотрудники банка могут сослаться на статью № 115-ФЗ “О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма”.

Пугаться не стоит, такие случаи не редкость. Чаще всего деньги блокируются при зачислении денег на карту, то есть, когда вы переводите на карту очень большие суммы. Например, выводя деньги через брокера с фондового рынка на обычную карту Сбербанка, не используя расчётный счёт ИП.

В такой ситуации, смс сообщение о блокировки может не поступить. Деньги будут просто заблокированы на карте на неопределённый срок.

Как узнать заблокированную сумму на карте Сбербанка

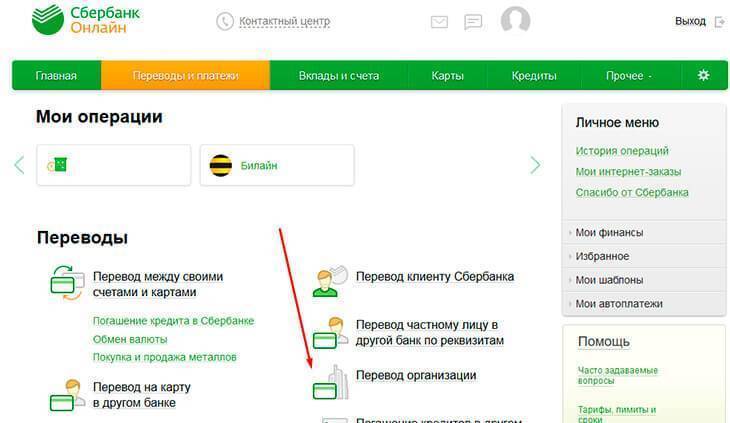

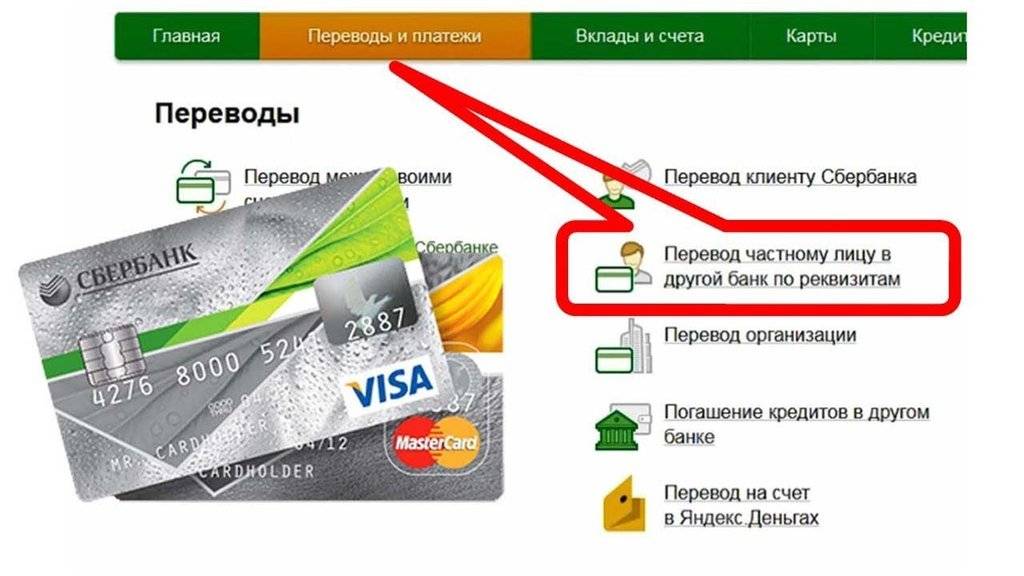

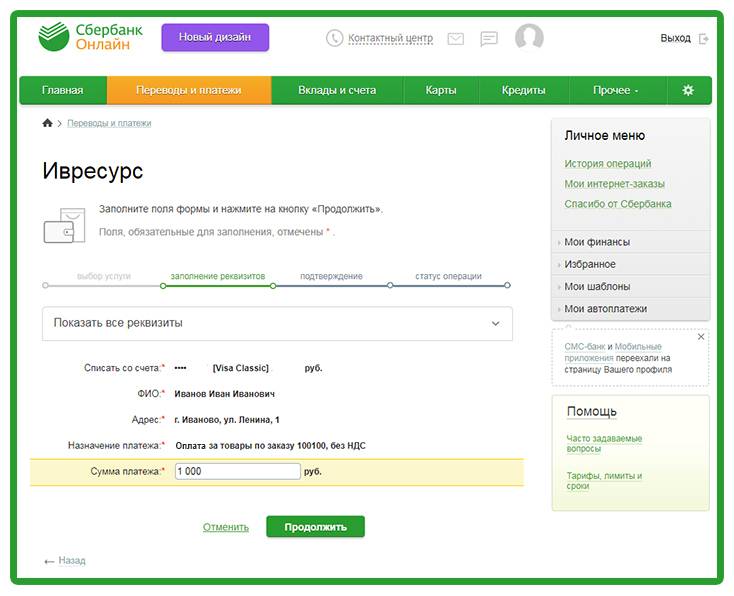

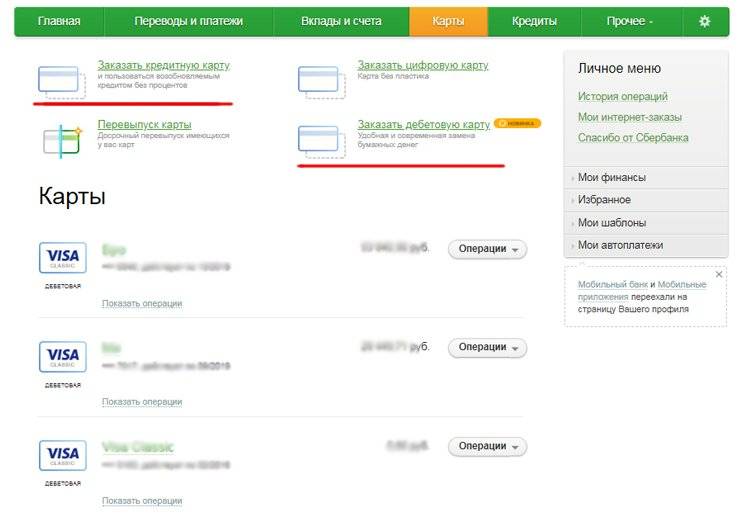

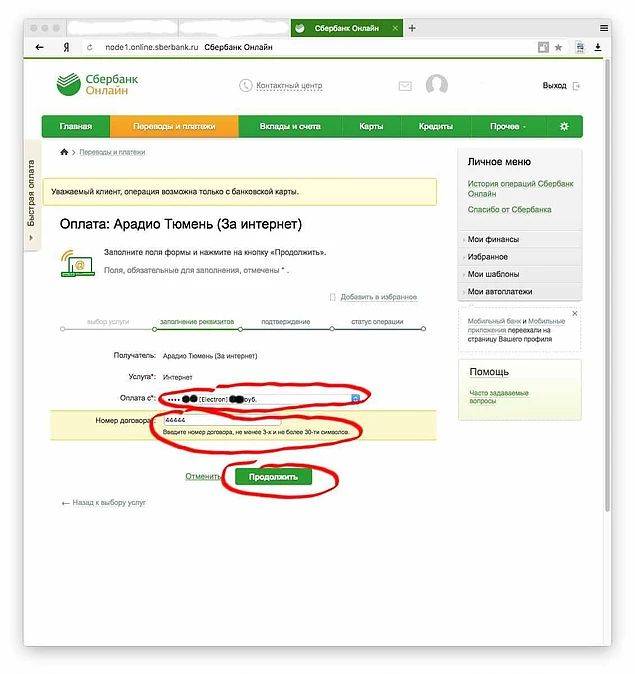

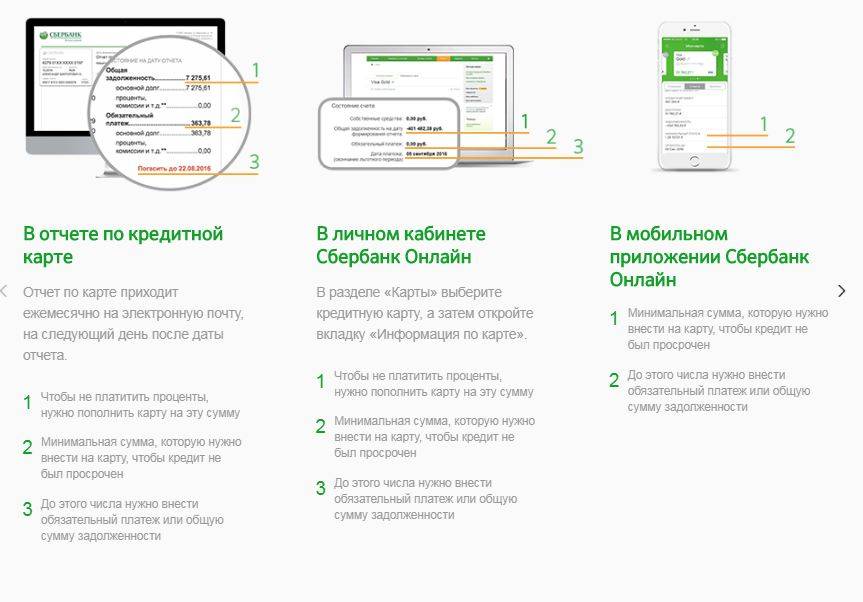

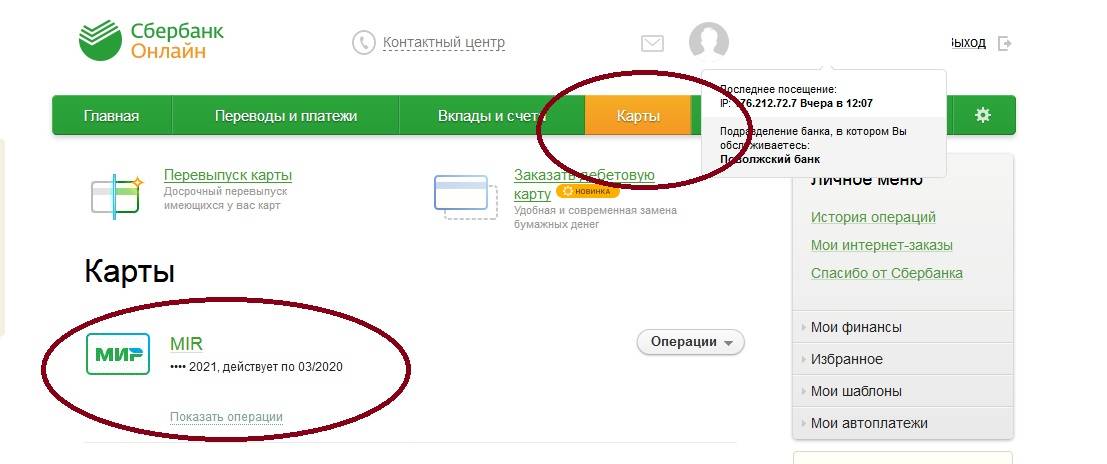

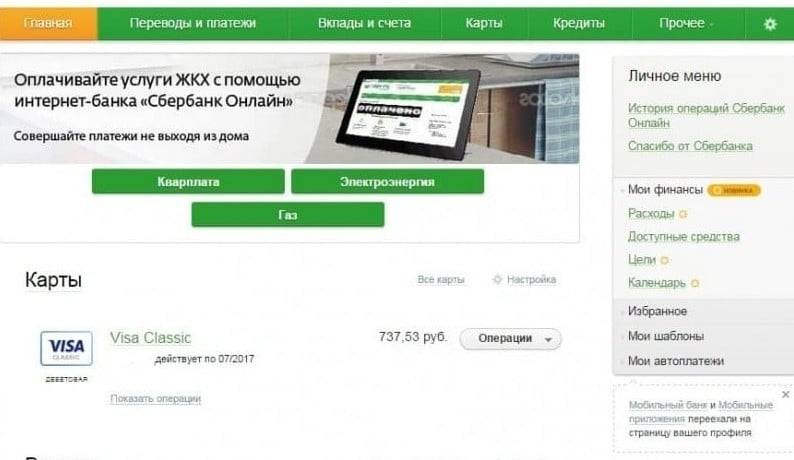

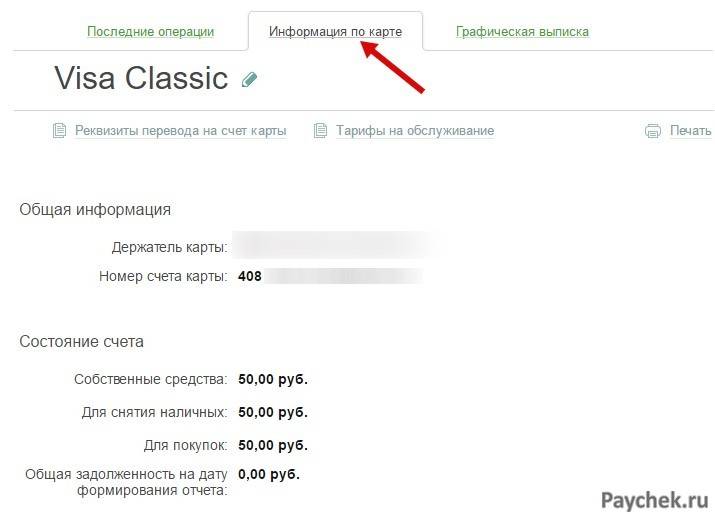

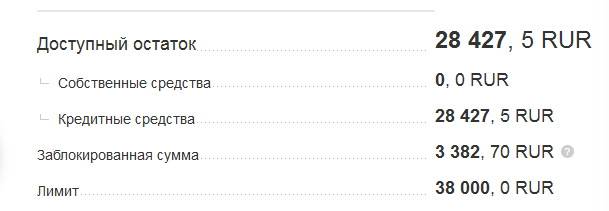

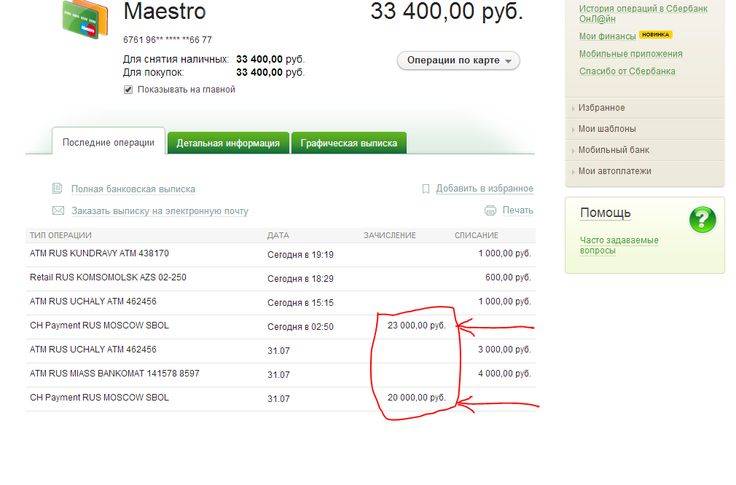

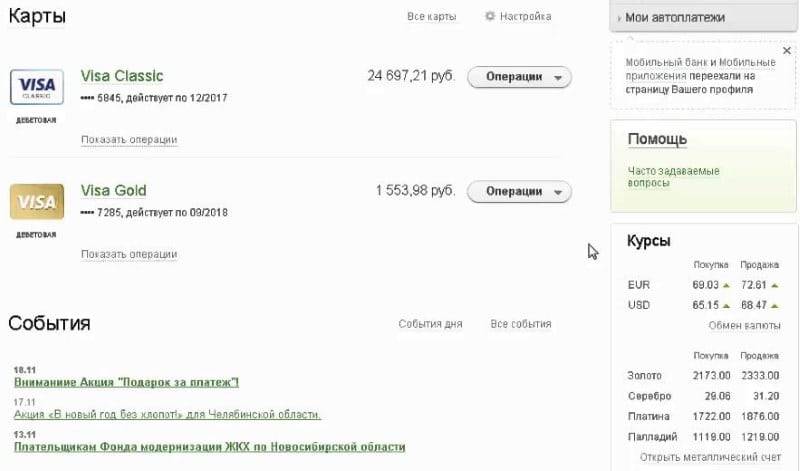

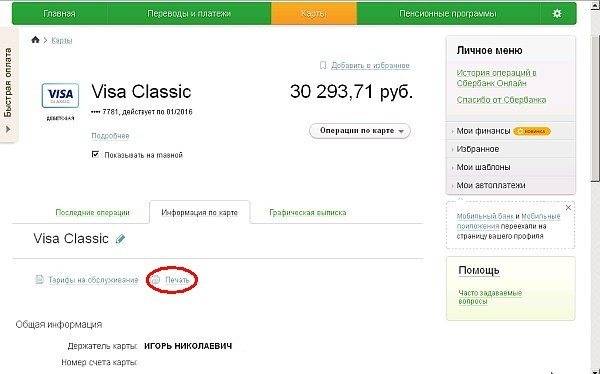

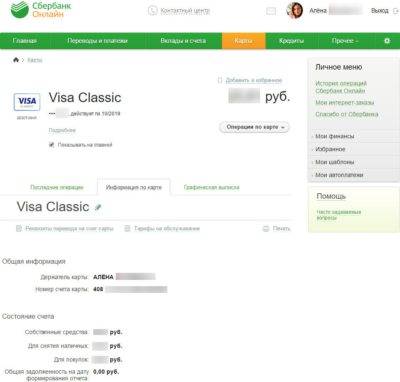

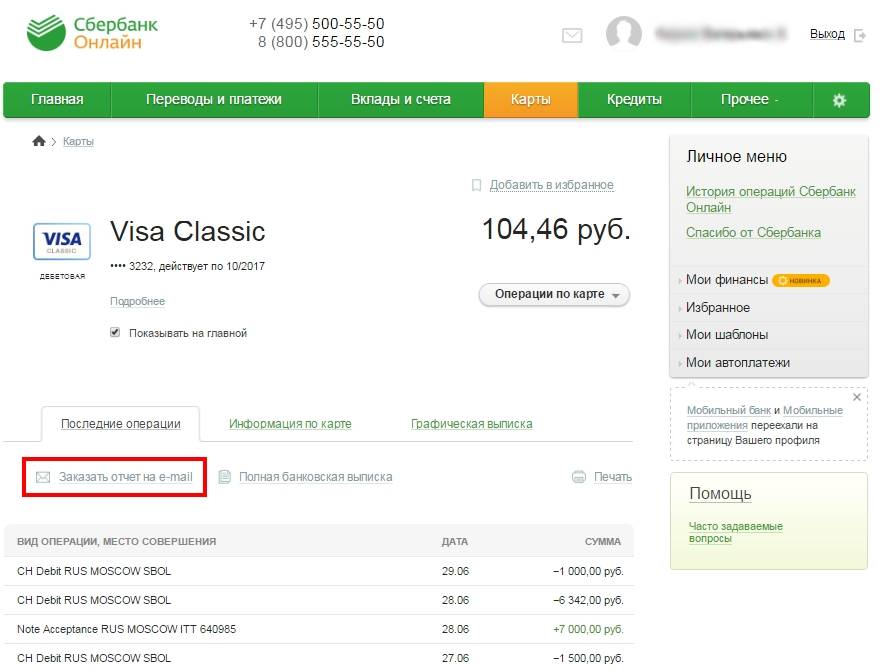

Узнать сумму заблокированных средств можно через систему Сбербанк Онлайн, это наиболее удобный способ.

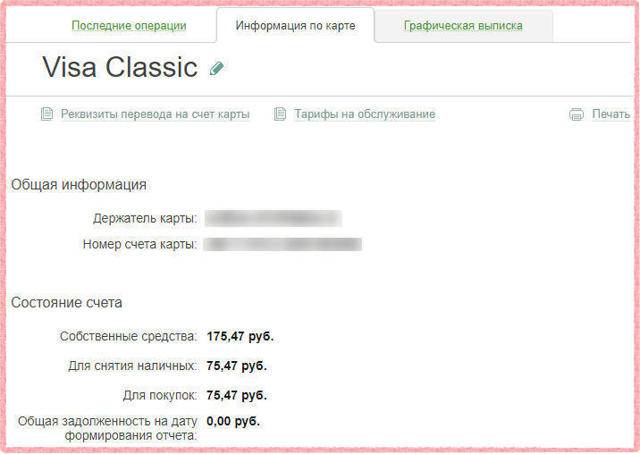

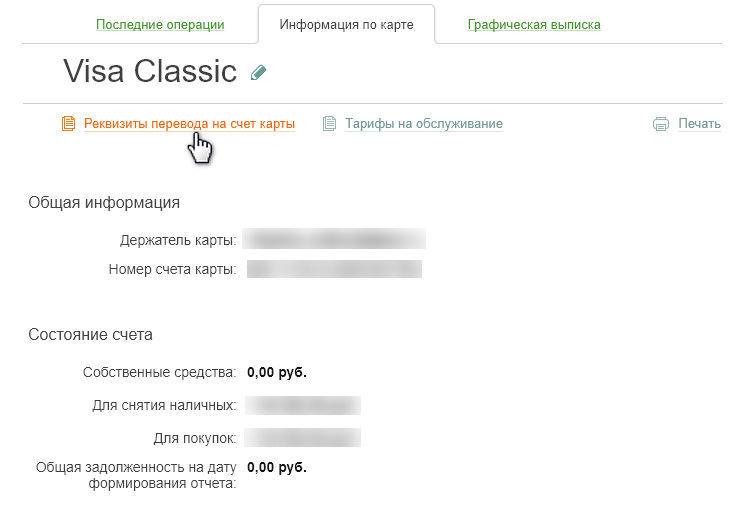

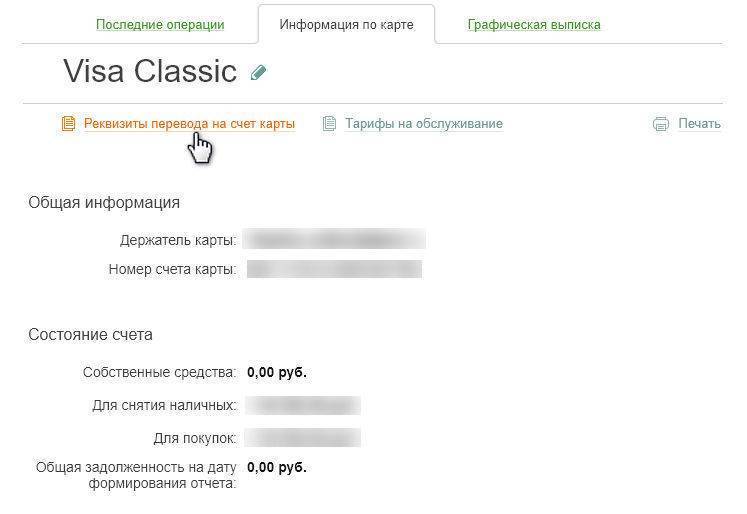

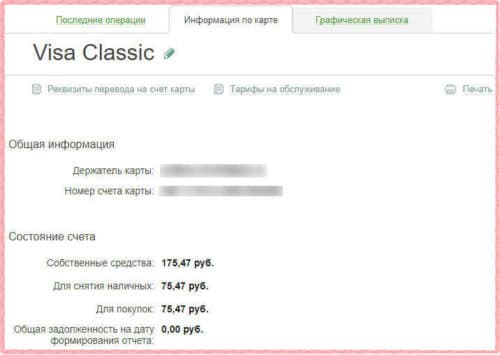

Войдите в личный кабинет и вам сразу бросится в глаза разница в строках «собственные средства« и «для снятия наличных». Если разница есть, значит есть и заблокированная сумма. Вот вам пример, как это будет выглядеть на странице личного кабинета.

Как разблокировать деньги на карте

Если деньги были заблокированы целенаправленно какой-то организацией, они либо вернутся вам через 30 дней, либо будут окончательно списаны, например, в счёт оплаты покупки.

Чтобы разблокировать поступившие на вашу карту, но недоступные для снятия деньги, необходимо обратиться в службу поддержки Сбербанка по телефону горячей линии и выяснить, для начала, по какой причине деньги были заблокированы.

Скорее всего, банк запросит дополнительные документы, на основании которых был совершён перевод. Вам придётся постараться, чтобы доказать, что деньги были переведены не в рамках незаконной предпринимательской деятельности, хотя, это сложно.

Собственные и заёмные средства

Также важно понимать, что такое собственные средства на карте Сбербанка и каким именно образом они отличаются от заёмных

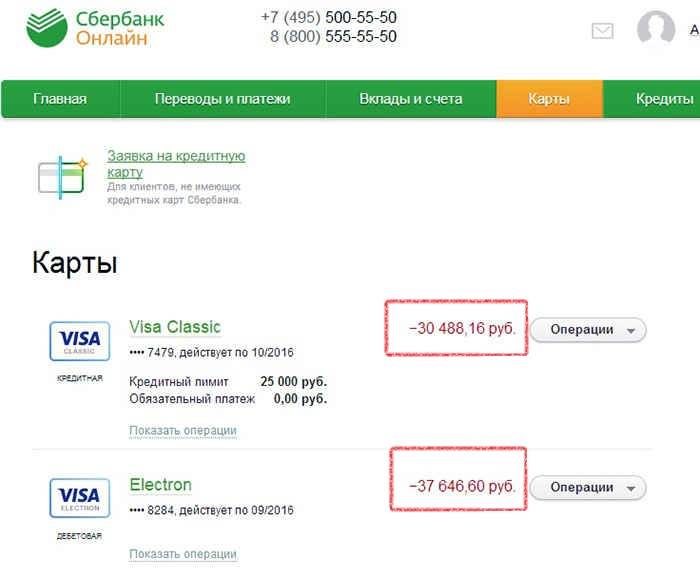

- Если у клиента имеется дебетовая карта, то технически все средства на ней считаются собственными.

- Если у клиента имеется кредитная карта, то технически все средства на ней, входящие в кредитный лимит, являются заёмными. Средства выше этой суммы являются собственными.

Непреднамеренная блокировка заёмных средств маловероятна, потому что они принадлежат банку, что значит, что кредитное учреждение блокирует само себя.

Когда вы кладёте средства на кредитную карту, то в первую очередь они идут на погашение кредита, а только когда он погашен, они становятся собственными.

Подведение итога

Если деньги были заблокированы какой-то организацией, например, онлайн магазином, ничего в этом страшного нет, ведь операция инициирована вами.

В случае, если деньги на карте Сбербанка были заблокированы из-за подозрений на незаконную деятельность всё несколько сложнее и отправителю придётся предоставить вам документы, на основании которых он совершал перевод. Ну, а вы уже отнесёте эти документы в банк на проверку.

В большинстве случаев, владелец получает свои деньги назад, банк их разблокирует и даст вам вывести. Однако в дальнейшем обслуживании карты вам может быть отказано.

Дебетовая или кредитная?

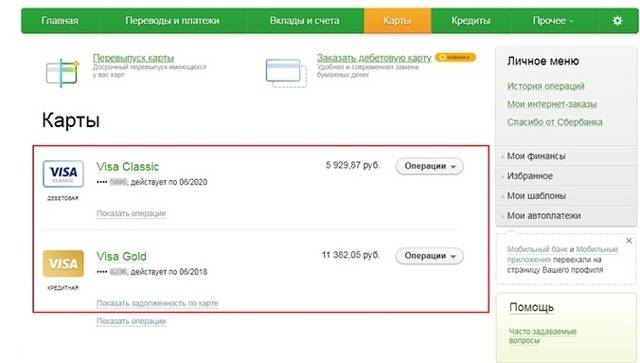

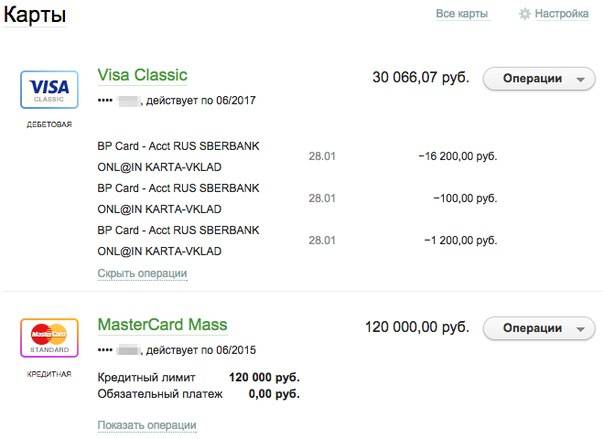

И тут осенило. Ведь кредитными картами раньше не приходилось пользоваться, и вам не советую, так что, возможно, проблема засела именно там. Напоминаем, что карты бывают в основе двух видов:

- Дебетовые – значит, что используются только ваши личные средства. Бывают карты с овердрафтом, но это уже больше про кредитный лимит.

- Кредитные – кроме ваших средств, возможно использование денег банка – кредит.

И вот тут была собака зарыта. У кредитных карт есть:

- Собственные средства – ваши личные деньги, которые вы храните на карте.

- Кредитные средства – тот самый кредит от банка, который вы можете использовать.

Вот и все различие. Дальше можно не читать) Если вы не хотите только почерпнуть чего-то интересного.

Уважаемый читатель! Есть дополнение или замечание? А напиши-ка нам и другим читателям свой отзыв, а лучше полезную историю – представь, как можно просто помочь другим людям!

Собственные средства вы складываете на кредитку по своему желанию. Если представить матрешку из банковского счета, то внутри расположены доступные кредитные средства, а уже снаружи ваши личные собственные. Так если вы будете тратить где-то деньги с карты, то сначала используется верхний слой (собственные), а уже затем внутренний (кредитные). Ведь все просто?

При пополнении баланса карта все будет наоборот – сначала заполняется полностью кредитный лимит, а уже потом остатки перетекают на счет собственных средств. И ведь тоже ничего сложного?

У дебетовых карт все деньги – собственные средства. На кредитной – все, что не входит в кредитный лимит.

Источник

Причины блокировки средств на карте

Причиной блокировки денег на карте Сбербанка может быть:

- нарушение пунктов договора, подписанного с банком — финансовое учреждение вправе «заморозить» деньги, если клиент не выполняет договоренности;

- превышение лимита кредитных средств;

- просрочка по платежам;

- «заморозка» суммы для оплаты покупок или бронирования номеров в отелях — наиболее частая причина блокировки, которая снимается, когда деньги списываются на счет получателя;

- подозрение банка о потере кредитки или ее краже — блокировка осуществляется в целях спасения находящихся на пластике средств от злоумышленников;

- блокировка по желанию держателя карты;

- проведение незаконных операций — крупные переводы на счет физического лица рассматриваются как незаконные, что приводит к блокировке финансового носителя в целом;

- неверный ввод пин-кода больше 3-х раз — такие действия считаются угрозой взлома;

- подача судебной инстанции — происходит, если у держателя карты есть задолженности и суд выносит решение снять долг с карточного счета (блок осуществляется только в пределах той суммы, что указана в судебном постановлении);

- закончившийся срок действия карточки — обычно банк автоматически перевыпускает пластик, а на старом носителе блокирует денежные остатки.

Преднамеренная блокировка средств

К преднамеренной блокировке средств финансовым учреждением относятся случаи, когда владелец карты знает о совершаемых действиях. В случае утери кредитки или ее краже, держатель уведомляет банк о своем желании «заморозить» счет.

Чаще всего такое происходит, когда осуществляется покупка товаров или оплата услуг. Заблокированная сумма может равняться как нескольким рублям, так и всему размеру заказа. После получения товара деньги списываются на счет продавца, при условии выбора опции пост оплаты.

Непреднамеренная блокировка средств

Непреднамеренная «заморозка» происходит, если банк подозревает держателя пластика в мошенничестве, отмывании доходов или осуществлении нелегальных операций. Возможна блокировка как самой транзакции, так и всех денег на карте. Никаких уведомлений о блокировке не присылается.

Но на кредитных картах непреднамеренный блок происходит крайне редко, ведь получается, что банк «замораживает» собственные средства, которые были даны в кредит клиенту. Собственными на кредитке считаются только деньги, сумма которых выше установленного заемного лимита.

Зачем банк блокирует средства

Банк блокирует средства на карте по нескольким причинам. Их можно разделить на две категории:

- Блокировка средств по заявлению держателя карты.

- Блокировка в одностороннем порядке со стороны банка.

Заявление клиента на блокировку средств составляется в следующих случаях:

- кража карты;

- утеря;

- порча пластика (невозможность дальнейших расчетов с использованием именно этой карты, требуется замена).

Сбербанк блокирует сумму на карте, если:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Зафиксированы случаи проведения операций, не соответствующих законодательству РФ.

Несколько раз был неверно набран пин-код

Очень важно знать пин-код, поскольку это единственный доступ к совершению операций по ней. Когда несколько раз (обычно 3 раза) допускается ошибка хотя бы в одном знаке, значит карта будет автоматически заблокирована.

Получено решение суда

Если у держателя карты имеются какие-либо задолженности перед сторонними организациями, и ведется судебное разбирательство об их взыскании, банк может по итогам решения суда получить предписание о списании или блокировке средств на счетах должника, в том числе и на карточном счете.

Закончился срок действия карты. Этот платежный инструмент имеет период времени, в течение которого можно совершать операции. По истечении этого срока карта становится недоступной. Обычно банк заранее перевыпускает пластик на следующий срок, но если этот момент пропустить и не получить вовремя карту, можно остаться без средств.

Выявлены факты возникновения просроченной задолженности.

Перелимит доступных средств. При выборке кредита может возникнуть ситуация, когда сумма платежа превышает доступный лимит средств. Тогда банк блокирует данную операцию.

Значение заморозки средств — приостановление любых расходных операций для сохранения имеющейся денежной суммы (от кражи, для дальнейших обязательных расчетов и прочее).

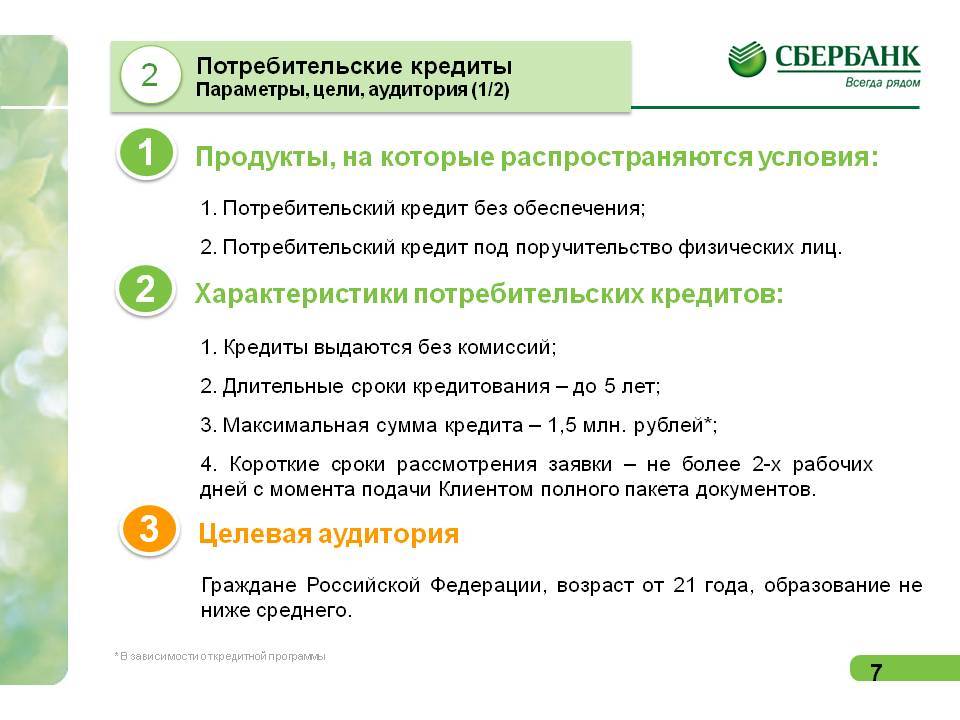

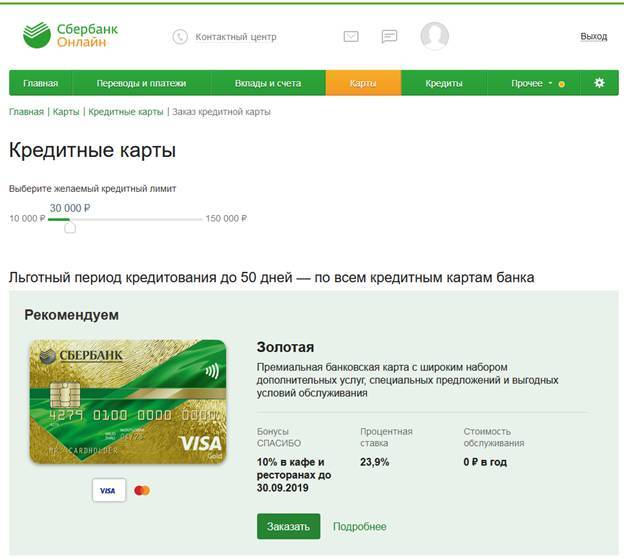

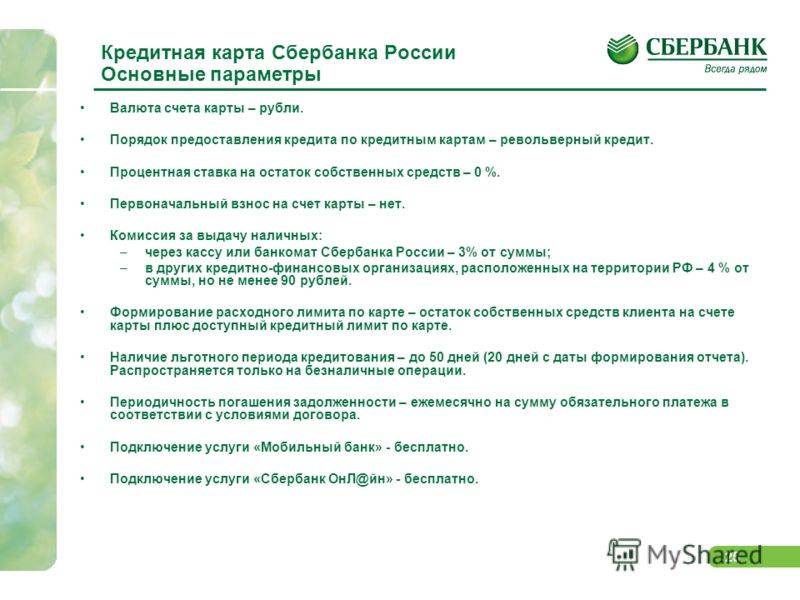

Основные достоинства кредитных карт

Для решения собственных финансовых трудностей вы можете воспользоваться такой услугой Сбербанка, как потребительский кредит. Однако посещать отделение каждый раз, как только вам потребуется новая сумма, не совсем удобно. Именно для таких случаев и нужна кредитная карта, избавляющая вас от необходимости регулярно посещать банковское отделение. Нужно лишь получить определенный лимит, и пользоваться этими средствами в указанный в договоре период (как правило, это 3 года).

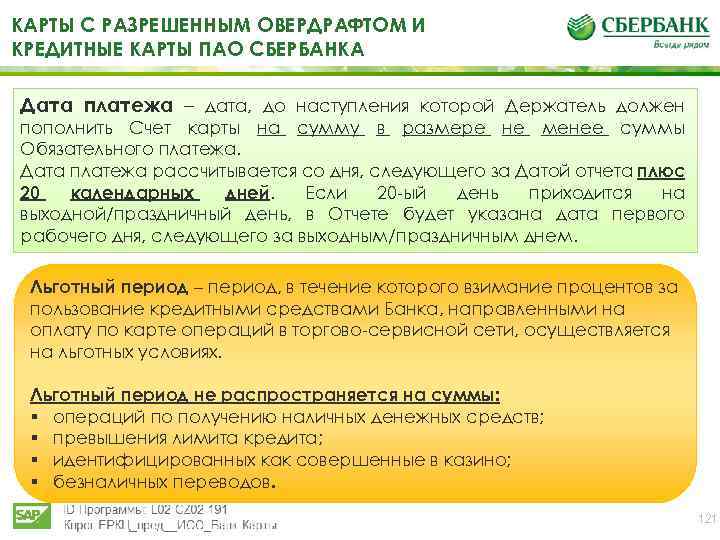

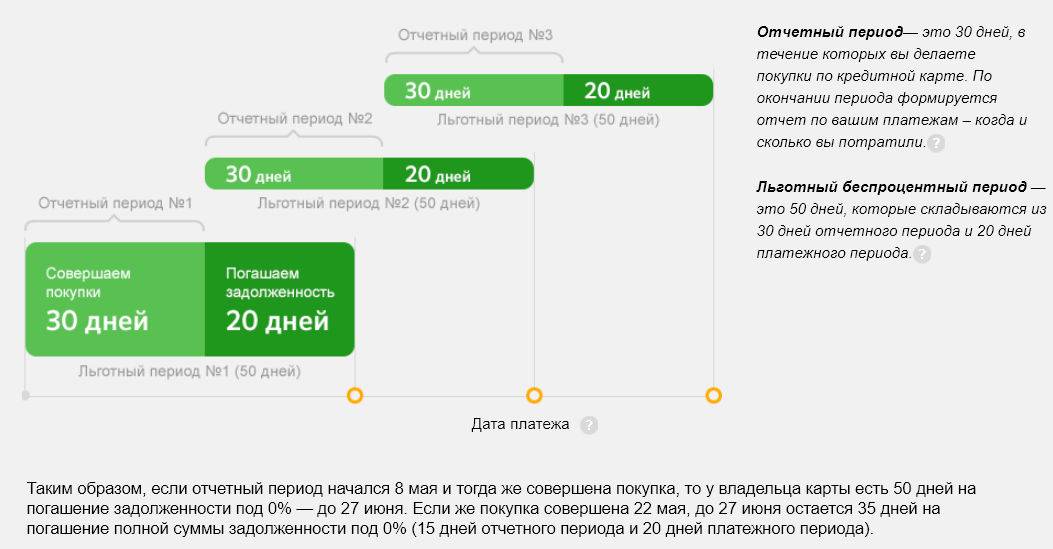

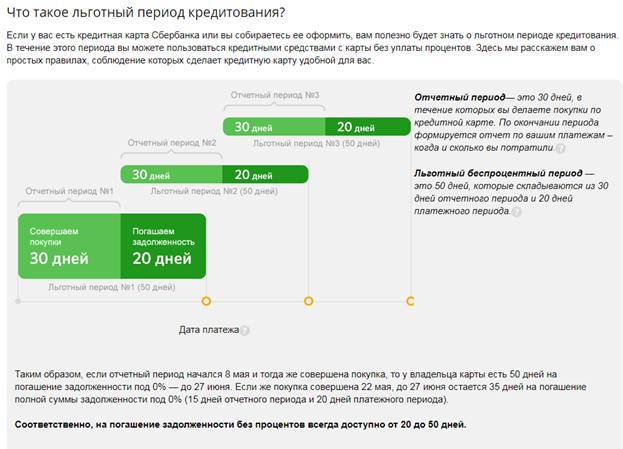

Многие банки предлагают своим клиентам льготный период на использование кредитных карт. Это значит, что вы можете пользоваться заемными средствами в течение конкретного периода совершенно бесплатно. Детально о таком понятии, как «льготный период», мы расскажем в отдельной статье.

При этом необходимо учитывать следующие моменты:

- Используйте кредитную карту для оплаты товаров и услуг, тогда это будет для вас выгодно. Если снимать с кредитки наличные, то придется оплатить комиссию банку в размере 1-7%, кроме того, будет прекращено действие льготного периода. Чтобы узнать все нюансы пользования предоставленной вам кредитной картой, внимательно ознакомьтесь с договором.

- С вас будет взиматься плата за годовое обслуживание. То есть если вы не планируете пользоваться кредиткой регулярно, лучше подыщите другой вариант кредитования, не предусматривающий снятие такой комиссии.

Есть кредитный карты с овердрафтом — они позволяют клиенту превысить установленный кредитный лимит и уйти «в минус». На таких картах функции кредитки и накопительного счета совмещены.

При образовании остатка денежных средств на такой карте, на них будет начисляться доход. В любой момент заемщик сможет взять нужную ему сумму из овердрафта. Погасить задолженность можно будет одним платежом за весь срок использования счета, либо за один месяц.

Источник

Зачем нужны собственные средства на карте Сбербанка и что это такое

Если клиент захочет снять наличность с кредитки, то процент будет высоким. Это в сравнении с дебетовыми видами. Но при расчёте в торговых точках или онлайн магазинах, комиссия не взимается.

Выходит, что клиент получает убыток, когда забирает с карточки наличные деньги. Когда на кредитке лежит сумма, превышающая обычную, на неё не начисляются дополнительные проценты. Дебетовая в этом вопросе выгоднее. Человек получает 1% на остаток суммы. К тому ж, она может участвовать в различных бонусных программах, которые приносят дополнительный доход пользователю.

На сберегательный счёт держателя карточки комиссия не начисляется. Банк оценивает состояние счёта, и может забирать кредитные накопления человека в счёт задолженности. Если пользователю непонятно что происходит с его денежными активами, он может обратиться в любое отделение сберкассы, и прояснить ситуацию.

Деньги, которые предоставляет кредитка нужно возвращать в установленный срок. Если нарушены правила льготного периода, то на долг начисляется процент. Конечно же, кредитку можно использовать для того, чтобы на ней числилась сумма (сверх кредитного лимита) для покупок в интернете. Тогда нет комиссии.

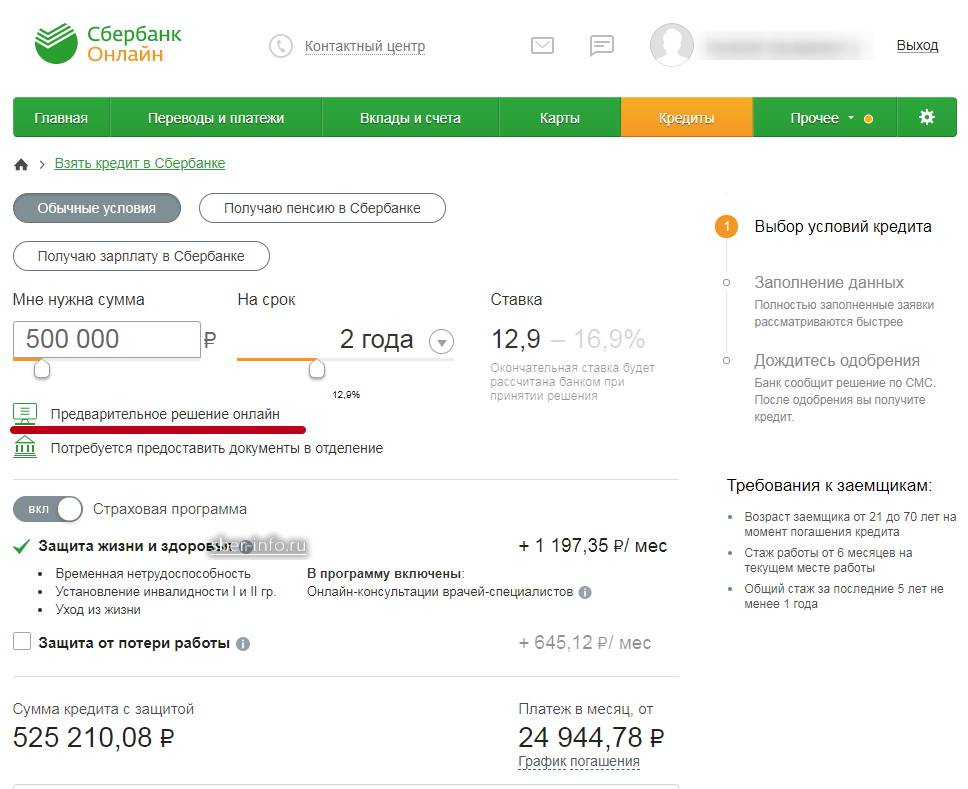

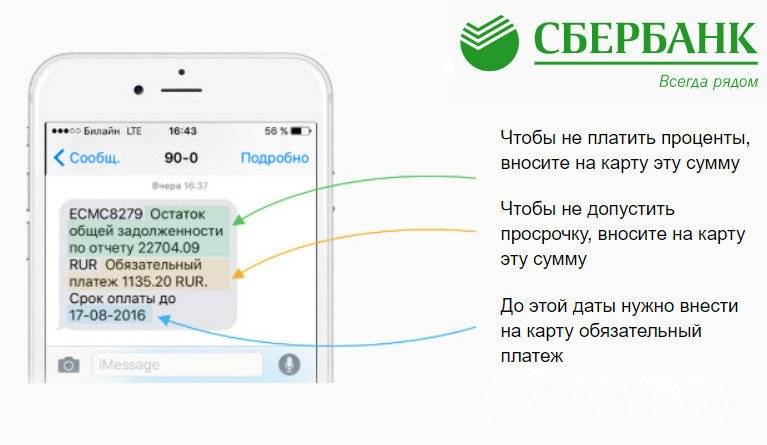

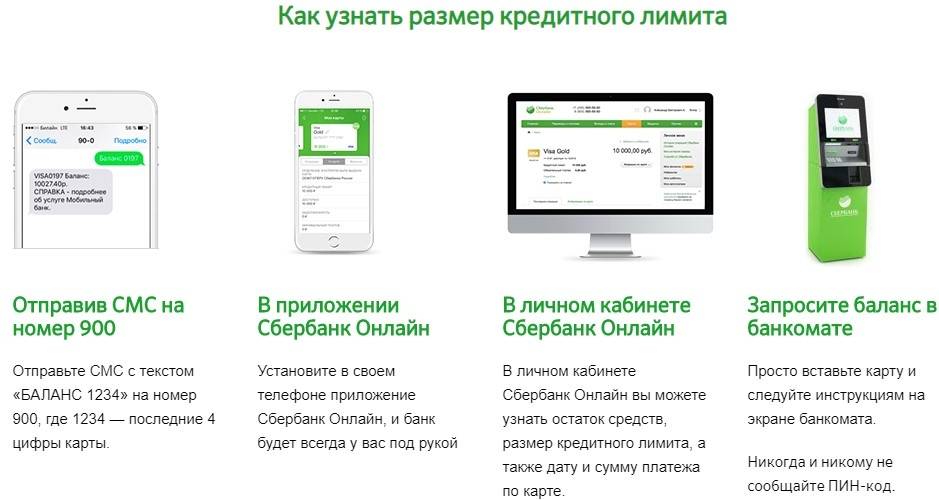

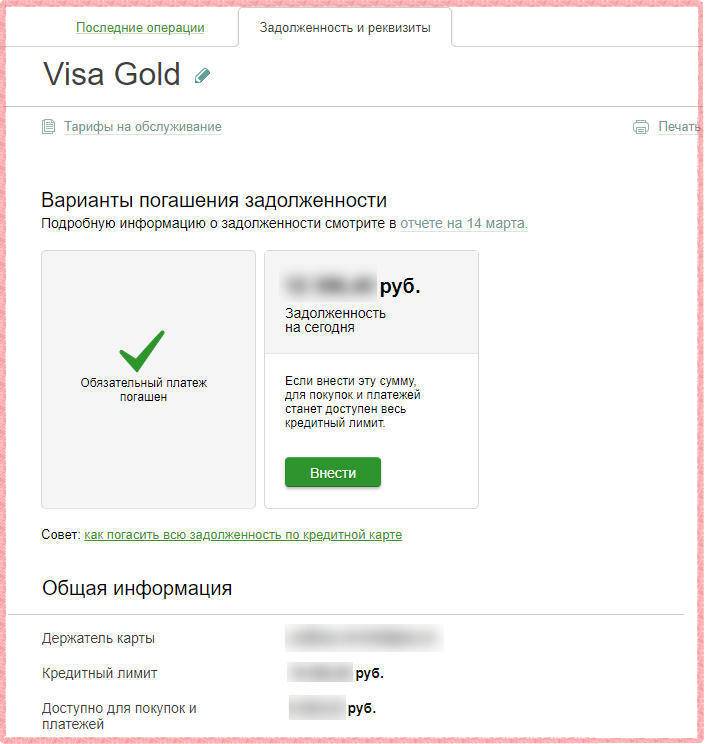

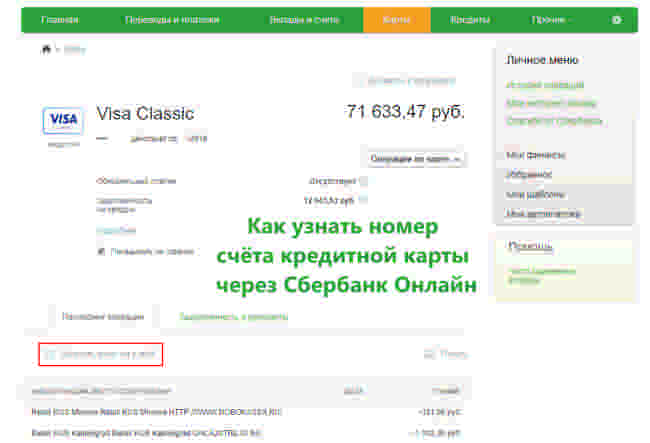

Для контроля расхода по карте, рекомендуют пользоваться Сбербанком Онлайн. Он показывает:

- размер кредитного лимита, деньги, предоставленные банком;

- средства, которые принадлежат держателю карточки (сверх лимита);

- размер долгового обязательства перед банком;

- ежемесячный платёж;

- дату проведённого платежа.

Читать дальше:

Куда можно съездить за границу без загранпаспорта

Что такое собственные средства на кредитной карте?

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Собственными средствами на кредитке считаются деньги, превышающие установленный размер кредитного лимита. Например, если баланс карты положительный — допустим, 20 тысяч рублей, — а кредитный лимит составляет 250 000 рублей, то фактический лимит вырастает до 270 000 рублей. Таким образом все, что идет сверх 250 000 рублей, является вашими собственными средствами. Хранить их на кредитке можно, но идея эта, прямо скажем, выгодна не всегда: если вам понадобится срочно снять деньги, вам придется заплатить большую комиссию за обналичивание. Об этом и других нюансах — в настоящей статье.

В случае с дебетовыми карточками все более или менее понятно: есть карта, к ней привязан дебетовый счет, все средства на счету и карте являются собственностью пользователя. Там можно хранить денежные средства, не опасаясь, что с ними что-нибудь случится.

В свою очередь, кредитка — это, главным образом, возможность брать микрозаймы без существенных ограничений и каких-либо бюрократических процедур. Поэтому банковские организации — в том числе крупные банки, вроде Сбербанка или ВТБ — рассматривают все сторонние функции кредитки лишь как дополнение, не более.

Пример. Допустим, кредитный лимит составляет 300 тысяч рублей. У клиента была задолженность в размере 15 000 рублей. Он положил на карту 40 000 рублей, чтобы они в будущем сразу снимались в счет задолженности. Тогда его фактический кредитный лимит составит 300 000 рублей + 25 000 рублей, что остались после уплаты уже существующего долга. Соответственно, оставшиеся 25 000 рублей и являются собственными средствами клиента.

Комиссия за просрочку платежа

При невыполнении обязательств, клиент обязательно будет нести дополнительные расходы в виде комиссии за просрочку. Ее размер не зависит от типа кредитки и составляет в каждом случае ровно 36% годовых на сумму просрочки. Разумеется, размер платежа будет увеличиваться при последующей неуплате. Например, клиент должен был внести на счет 5 тысяч рублей, но не сделал этого своевременно. За месяц накопится сумма комиссии за просрочку в размере около 150 рублей. В следующем месяце, если он не заплатит очередные 5 тысяч рублей, общая сумма просрочки составит уже 10 тысяч рублей. Как следствие, размер комиссии возрастет до 300 рублей и так далее. Расти такая сумма может бесконечно, потому просрочек лучше не допускать. Всегда следует помнить о том, что, если клиент взял кредит, он просто обязан вернуть деньги точно в срок.

Условия снятия собственных средств с кредитной карты

Они полностью аналогичны условиям снятия не своих средств. Есть только одно исключение: в отличие от обналичивания кредитных денег, вам не придется возвращать сумму к отчетной дате с набежавшими процентами. Все обналичивание, что идет сверх кредитного лимита, банк просто не считает как выдачу займа. Поэтому вам не придется платить за это годовые проценты.

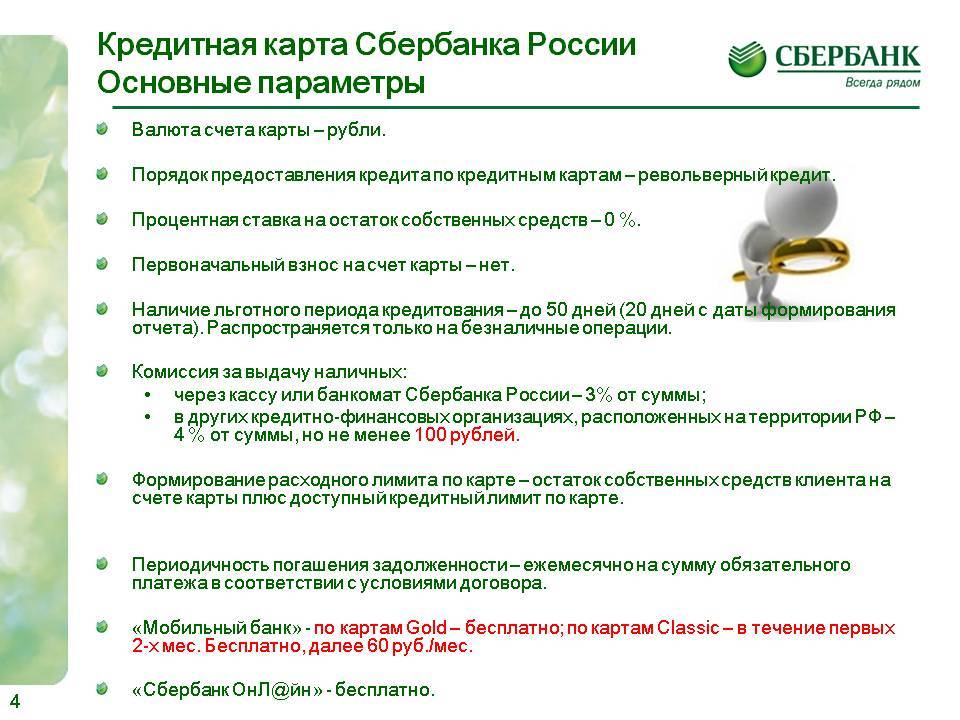

Но комиссия за обналичивание по-прежнему остается. Тут не имеет значения, чьи средства вы обналичиваете. У Сбербанка по всем кредитным картам установлена единая унифицированная комиссия в размере:

- Если вы снимаете свою наличность в офисах и банкоматах Сбербанка или его дочерних банков, взимается 3% от суммы, но не меньше 390 рублей;

- Если вы предпочли обналичить деньги в банкоматах и кассах «чужих» банков, взимается 4% от суммы, но не меньше 390 рублей.

Как видно, комиссия достаточно немаленькая. Особенно неприятно, если вам в срочном порядке необходимо снять маленькую сумму — скажем, 2000 рублей: фактически при таком запросе вы получите всего 1610 рублей; комиссия в таком случае составляет почти 20%.

Что еще более неприятно, так это отсутствие поблажек VIP-клиентам. В независимости от формата карты — будь она золотой, премиальной или классической — все равно комиссия составляет 3-4% с фиксированным минимумом 390 рублей.

Поэтому следует тщательно подумать, стоит ли рассматривать кредитную карточку вот в таком амплуа — месте, где можно хранить деньги.

Ограничения на использование

Нередко потребителям, решившим хранить свои деньги на кредитной карточке Сбербанка или другой финансовой организации, приходится сталкиваться с определенными ограничениями, не позволяющими использовать платежный инструмент в стандартном режиме.

Следует узнать о них прежде, чем вносить собственные финансы на кредитный продукт:

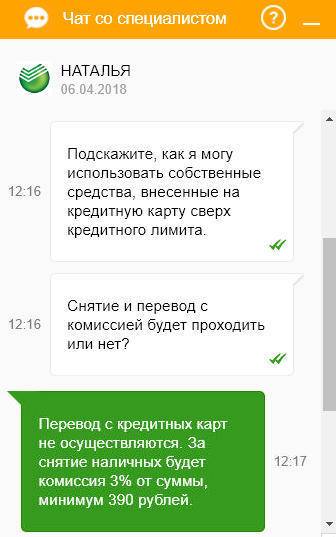

- совершение перевода кому-либо не предусмотрено большинством кредиток;

- обналичивание собственных средств потребует от потребителя уплату комиссии, которая может варьироваться от 3% и выше;

- если пользователь решит полностью вывести свои деньги, по счету образуется задолженность.

Последний вариант требует отдельного рассмотрения, так как несмотря на вывод исключительно собственных средств, клиент обнуляет счет. Разбираясь, как снять собственные средства с карты Сбербанка, следует помнить, что подобная операция предполагает взимание комиссии, которая списывается за счет заемных средств. Это и приводит к образованию долга и негативным последствиям в дальнейшем.

Важно своевременно погашать даже небольшие задолженности, так как это чревато серьезными проблемами в дальнейшем. Прежде всего, клиента ждет отрицательная кредитная история, а также дополнительные пени и штрафы, что значит увеличение расходов и снижение вероятности получения кредита в будущем

Можно ли в принципе хранить незаемные средства на кредитной карте и стоит ли?

Хранение своих денег на карточке более чем возможно. Банк, эмитировавший карту, не запрещает размещать собственные средства на кредитке. Однако, нужно учитывать, что банк воспринимает эти денежные средства как пополнение, а не как перевод с целью хранения. Этот аспект приводит к следующим проблемам:

- Во-первых, снятие своих денег с кредитной карты Сбербанка или любой другой организации производится с комиссией. Все верно — банк не учитывает ваши пополнения как что-то, что нужно рассчитывать отдельно от кредитного лимита. Поэтому за каждое обналичивание с вашего счета будут дополнительно взиматься проценты от суммы вывода, установленные банком. И если вдруг клиенту срочно придется снимать наличные, он может пожалеть, что когда-то закинул на кредитку деньги сверх кредитного лимита;

- Во-вторых, на собственные средства, расположенные на кредитке, не распространяется программа «доход на остаток». В свою очередь пользователи дебетовых карт могут получать доход до 8% годовых просто за то, что на их дебетовой карте всегда имеется какая-либо сумма. Таким образом, открыть дебетку и хранить на ней деньги может быть значительно выгоднее;

- В-третьих, клиент может случайно потратить больше, чем у него имелось денег на кредитной карте. Такие случаи, кстати говоря, не редкость. В результате клиент берет займ у банка и, при наступлении отчетной даты или после окончания льготного периода, у него внезапно появляется крупная задолженность. Да не просто долг, но еще и со штрафными процентами за просрочку.

Как видно, хранение собственных средств в таком месте — отнюдь не самое удобное и выгодное предприятие. При возникновении срочной необходимости снять деньги, клиент заплатит за это большую сумму, и это при том, что деньги-то его, заработанные. Отсутствие дополнительного дохода и риск чересчур сильно увеличить свое потребление тоже омрачают ситуацию.

С другой стороны, хранить деньги на кредитной карточке — тоже не всегда плохое решение: все зависит от условий пользования картой. Иметь на ней свои личные средства может быть выгодно в следующих случаях:

- Некоторые карточки, особенно золотые и платиновые, дают своим держателям ряд очень серьезных привилегий. Например, невероятно высокий кэшбек до 20% от суммы покупки или бесплатное бронирование билетов и отелей за рубежом. В таком случае периодически хранить на кредитке свои деньги может быть выгодно;

- Если вы всегда расплачиваетесь за покупки безналичным способом. В таком случае самый главный минус этой идеи пропадает, а именно — высокая комиссия за снятие собственных средств с кредитной карты Сбербанка или другого банка.

Кроме того, существуют пограничные предложения. Они называются «карты с овердрафтом». По сути это дебетовые карточки, но с возможностью уйти в отрицательный баланс, т.е. клиент таким образом получает у банка микрозайм.

Плюс карты с овердрафтом заключается в том, что вы можете одновременно хранить деньги без ущерба для себя и даже с дополнительным доходом в виде процентов на остаток — при этом вы по-прежнему можете взять маленький кредит в случае острой необходимости. Можно сказать, что овердрафт — наиболее оптимальный вариант.

Овердрафт для юридических лиц

Овердрафт не обязательно распространяется на все виды карт. Что значит овердрафтная карта Сбербанка? Прежде всего, овердрафт, которым можно воспользоваться в Сбербанке, различается по видам:

- для юридических лиц;

- технический;

- для физических лиц.

Овердрафт для юридических лиц подразумевает использование пластиковой карты Сбербанка для расчетов при нулевом остатке на счете. По сути это микрокредит, который предоставляется не каждой организации. Если у юридического лица по счету ежедневно проходят поступления денежных средств, то фирма может рассчитывать на овердрафт. Если денежные обороты не отличаются постоянством, то овердрафт вряд ли удастся подключить. При этом юридическому лицу нет необходимости обращаться каждый раз в банк, чтобы воспользоваться овердрафтной услугой. Но надо быть готовым к тому, что при первом поступлении на расчетный счет денежных средств, долг перед Сбербанком тут же будет погашен автоматически.

В законе о банковском деле существует такое понятие как очередность платежей. По сути, закон устанавливает, в какой очередности должны погашаться долги владельца расчетного счета, если их больше, чем свободных денежных средств. Не считаясь с желаниями владельца, банк может самостоятельно снимать деньги со счета в случае, если долги попадают в категорию принудительного взыскания. Например, если на расчетный счет клиента предъявлен исполнительный лист судебного пристава, то банк обязан удовлетворить требования, так как такой платеж стоит одним из первых в очередности. Так и овердрафт погашается в первой очереди по сравнению с желанием клиента заплатить за коммунальные расходы, например.

Свои средства на кредитке

Еще одно частое затруднение – как снять собственные средства с кредитной карточки. Дело в том, что по кредитке нередко предоставляются льготные условия: зачисляется определенный кэшбэк при расчете именно ей, предлагаются бонусные баллы и так далее. Польстившись на возможную выгоду, человек использует карту для покупки. Но что-то идет не так, товар приходится вернуть или же по иным причинам транзакция отменяется. Владелец идет в банкомат, снимает точно ту же сумму, что клал раньше… и становится должником, а то и попросту не может снять деньги.

Если подойди с таким вопросом к сотруднику банка, можно узнать много интересно

Оказывается, банковская организация может все средства на карт-счете считать заемными, и неважно как они там оказались. То есть правила их использования отличаются от дебетовых карт. И даже в банкомате они снимаются с большой комиссией

И перевести их на дебетовую карту нельзя, зато на покупки можно расходовать свободно

И даже в банкомате они снимаются с большой комиссией. И перевести их на дебетовую карту нельзя, зато на покупки можно расходовать свободно.

Действовать в такой ситуации можно по-разному. Можно снять всю положенную сумму, тогда придется погашать комиссию (и желательно быстрее, пока на нее не начисляются проценты). Можно снять меньше положенной суммы – но тут сложно посчитать, сколько именно доступно без залезания в долги. Или же можно оставить их на кредитке и использовать для дальнейших покупок.

Последний вариант не столь уж привлекателен. Мало того, что средства фактически выпадают из обращения, так еще и за хранение их на карточке банк ничего не платит. На дебетовом счету набегали бы проценты, а здесь банк просто считает их своими деньгами.

Собственные средства в балансе – это строка, описывающая деньги, действительно принадлежащие клиенту

А вот доступный баланс содержит в себе неоднозначность, обращаться с которой нужно крайне осторожно, чтобы не пополнить ряды кредитных должников

Собственные средства на карте Сбербанка: что это такое и как снять

На вопрос наших читателей, что такое собственные средства на карте Сбербанка, мы немного призадумались. Если быть полностью честными, совсем «подвисли». Пользуешься далеко не первый год картами Сбера, а тут на тебе – собственные средства, которые ты в глаза не видел. Ну что же, долг обязывает на подвиги – поехали разбираться в этом странном вопросе.

Дебетовая или кредитная?

И тут осенило. Ведь кредитными картами раньше не приходилось пользоваться, и вам не советую, так что, возможно, проблема засела именно там. Напоминаем, что карты бывают в основе двух видов:

- Дебетовые – значит, что используются только ваши личные средства. Бывают карты с овердрафтом, но это уже больше про кредитный лимит.

- Кредитные – кроме ваших средств, возможно использование денег банка – кредит.

И вот тут была собака зарыта. У кредитных карт есть:

- Собственные средства – ваши личные деньги, которые вы храните на карте.

- Кредитные средства – тот самый кредит от банка, который вы можете использовать.

Вот и все различие. Дальше можно не читать) Если вы не хотите только почерпнуть чего-то интересного.

Уважаемый читатель! Есть дополнение или замечание? А напиши-ка нам и другим читателям свой отзыв, а лучше полезную историю – представь, как можно просто помочь другим людям!

Собственные средства вы складываете на кредитку по своему желанию. Если представить матрешку из банковского счета, то внутри расположены доступные кредитные средства, а уже снаружи ваши личные собственные. Так если вы будете тратить где-то деньги с карты, то сначала используется верхний слой (собственные), а уже затем внутренний (кредитные). Ведь все просто?

У дебетовых карт все деньги – собственные средства. На кредитной – все, что не входит в кредитный лимит.

Как снять собственные средства?

Многих почему-то особенно волнует проблема снятия этой самой собственной части. На самом деле здесь ничего сложного нет – ведь деньги ваши личные, так что и снять их можно как удобно. Проблема может быть зарыта, пожалуй, только у банка… Но мы ведь говорим про Сбербанк!

- С дебетовых карт деньги можно снять в банкоматах без комиссии до установленного по карте лимита. В кассах отделения возможна комиссия!

- С кредитными картами нужно быть осторожным и знать точную сумму – чтобы при снятии не уйти в кредитный лимит. Сделать это можно и самостоятельно, но проще обратиться в отделение с конкретной просьбой, что не возникло случайной ошибки. Объясните свою проблему, пусть сотрудники банка сами рассчитают все возможные комиссии и необходимую сумму. Дело в том, что при снятии денег даже в банкомате с кредитки возможно начисление комиссии – а это уже вариант небольшого превышения снятия и попадания в кредит со всеми его проблемами. Если же делаете сами – можете снять или в банкомате, или же просто оплатить в магазине на непревышающую сумму.

Проценты и комиссии при снятии в банкоматах с кредитной карты могут различаться. Уточняйте в своем банке! Не доверяйте публичным источникам.

Собственные средства и блокировка

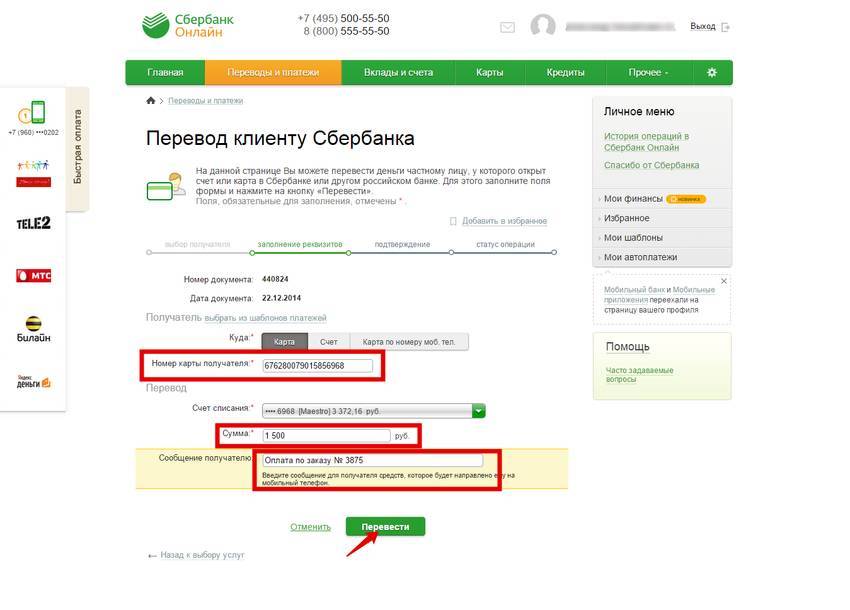

Другая интересная история с собственными средствами на банковских картах связана с блокировками. Для упрощения примера разберем дебетовую карту. В Сбербанк.Онлайн здесь будут доступны 2 поля:

- Собственные средства

- Для снятия наличных

На дебетовой карте в идеальной ситуации эти две суммы одинаковы – ведь все свое вы можете снять. Но на практике может сложиться ситуация, что собственных средств больше, чем доступно для снятия наличных.

Дело в том, что могут возникнуть блокировки денег или «заморозка», так что общая ваша сумма может быть немного ограничена суммой для снятия. Примеры:

- Вы сами попросили заморозить какую-то транзакцию.

- Транзакция была заморожена в подозрении на мошенничество.

- Транзакция просто временно подвисла, и оплата еще не прошла.

- Транзакция заблокирована магазином – например, при бронировании отелей сумма замораживается сразу, а списывается уже по факту заселения/выселения.

В любом случае блокировка рано или поздно снимется, переживать по этому вопросу не нужно. Просто знайте, что такие расхождения в суммах бывают. То же самое и с кредитными картами.

Загрузка…