Демо-версия

Для желающих попробовать свои силы в данном направлении без открытия такого счета существует демо-версия приложения. Когда пользователь работает в таком режиме, он не рискует своими средствами, но получает возможность проработать собственную стратегию инвестирования, при необходимости подкорректировать ее, изучить все предлагаемые опции.

Тестовый режим без регистрации доступен на 30 суток. Пользователь получает 100 тысяч рублей для проведения условных сделок. Система отслеживает выполняемые действия и анализирует их для составления отчета.

В приложении реализована функция открытия личного инвестсчета либо счета со стандартными условиями, можно воспользоваться привилегиями в части налогообложения. Еще один интересный вариант – создание двух счетов с простым переключением между ними.

Сам порядок продажи акций «Сбербанка» довольно прост:

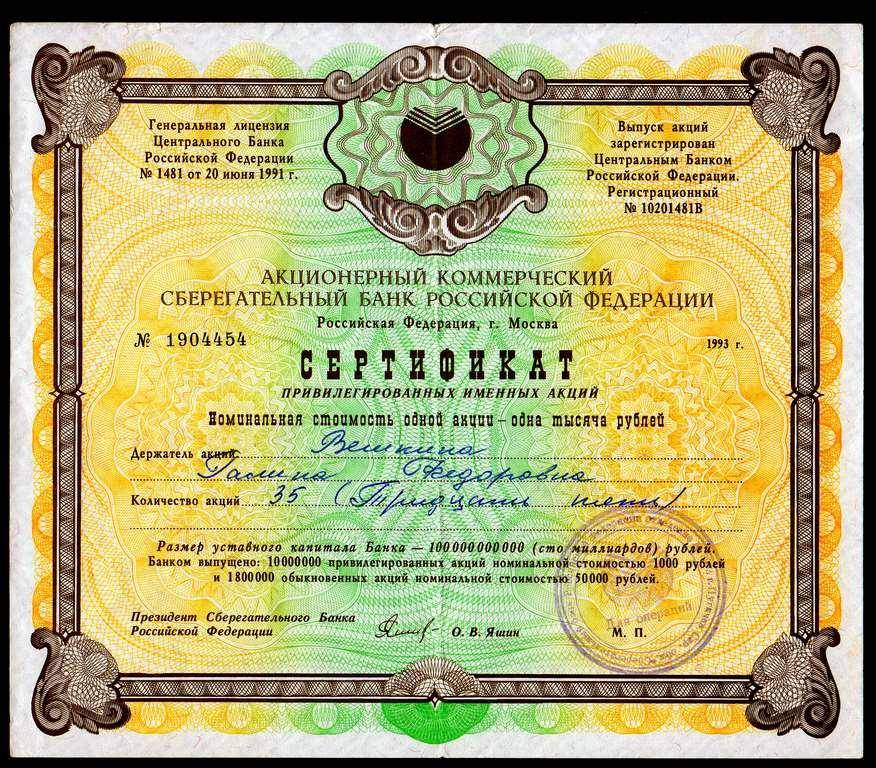

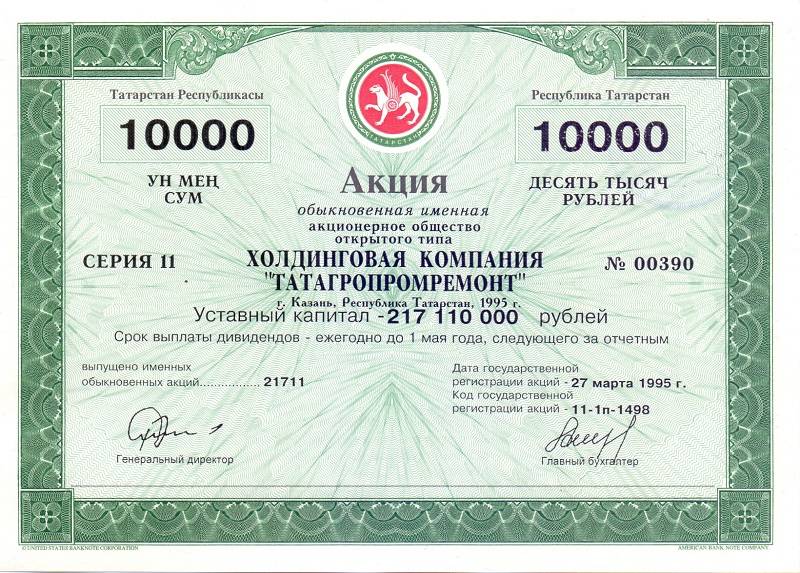

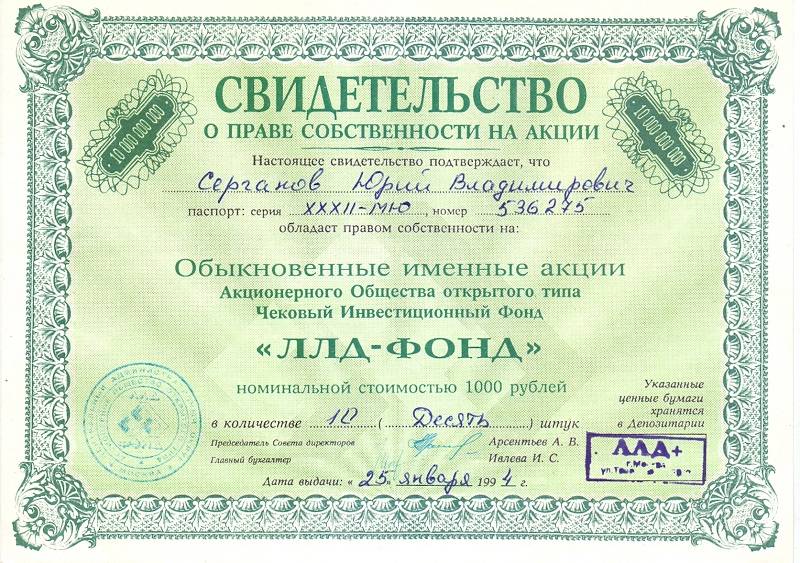

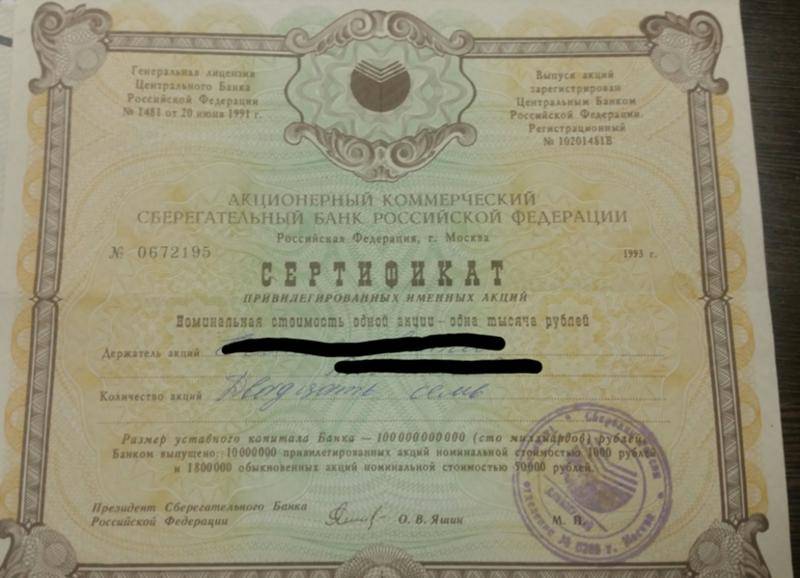

Во избежании недопониманий с будущим покупателем ваших акций, рекомендую заранее определиться, какие именно у вас акции «Сбербанка» обыкновенные или привилегированные. Дело в том, что цена на акции сильно отличается. Это также необходимо, чтобы сразу знать точно, на какую сумму вы можете рассчитывать после продажи акций.

Также рекомендую заранее тщательно собрать все имеющиеся у вас в наличии документы, подтверждающие владение вами данных акций: сертификаты, выписки из реестра акционеров, договора купли-продажи, письма и т.п

В дальнейшем это может здорово упростить процесс продажи вами акций «Сбербанка», а в некоторых случаях, даже поможет вам сэкономить деньги при продаже или вообще продать значительно дороже.

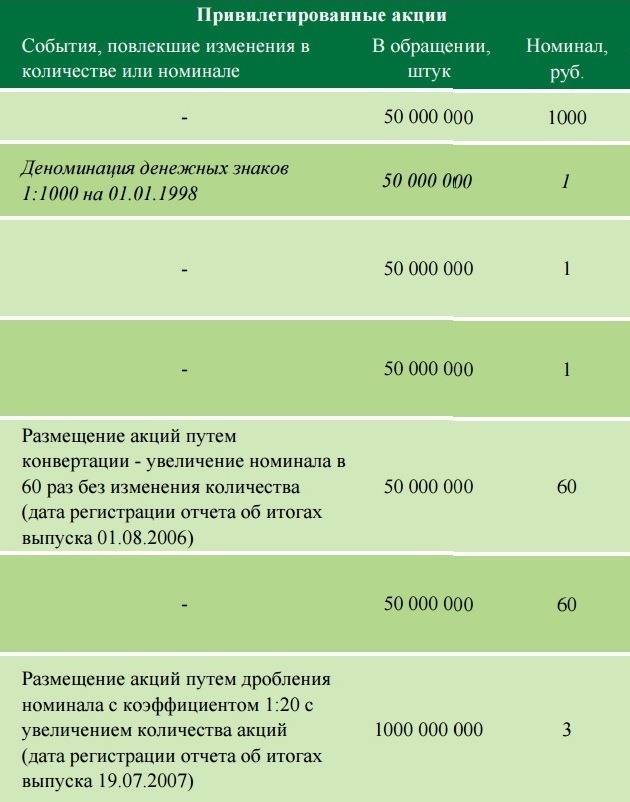

Обратите внимание, что в сертификатах указывается количество акций до конвертации «старыми». Для пересчета акций в «новые» следует умножить на коэффициенты: 1000 — для обыкновенных акций и 20 — для привилегированных, т.е

количество обыкновенных акций, указанных в сертификате, необходимо умножить на 1000, а привилегированных- на 20. Например, если у вас сертификат на: 1 обыкновенную акцию и 100 привилегированных, то значит, что на сегодня вы располагаете 1000 обыкновенных и 2000 привилегированными акциями. Более подробную информацию про конвертации различных акций (в т.ч. Сбербанка) вы можете посмотреть в статье про конвертацию акций.

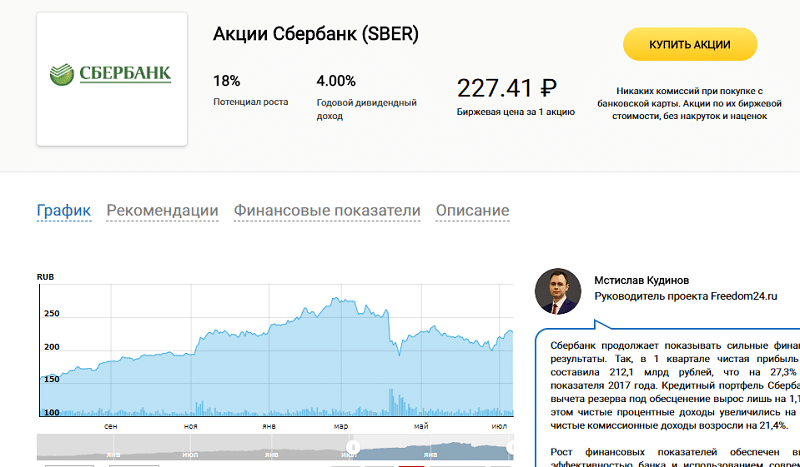

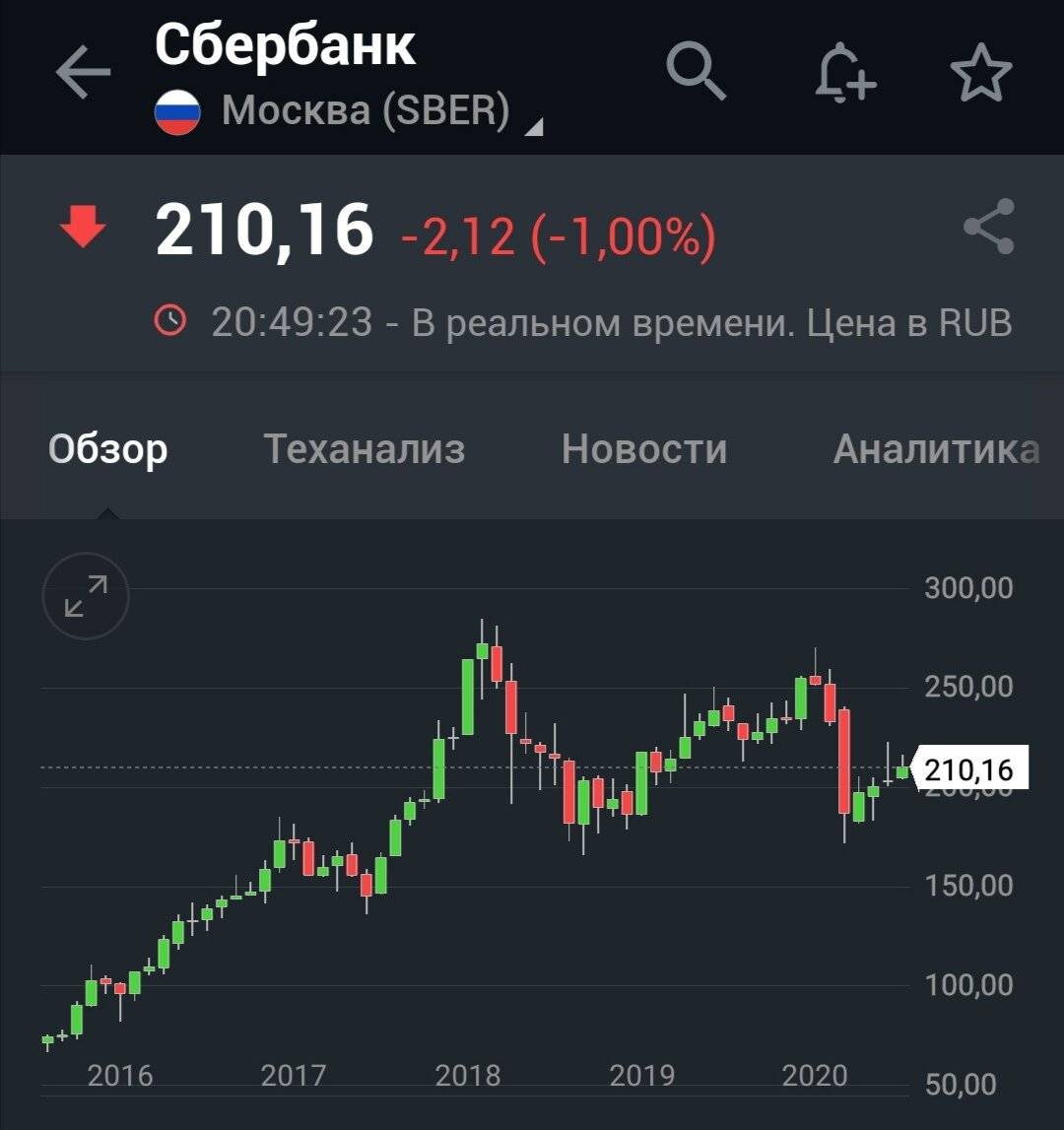

Будет неплохо если вы заранее узнаете текущую цену акции «Сбербанка» на бирже ММВБ и биржевую стоимость вашего пакета. Вы всегда можете узнать стоимость обыкновенных и привилегированных акций «Сбербанка», позвонив по телефону: 8(800)775-21-28 (Бесплатный звонок по России) или можете оставить заявку на бесплатную консультацию .

Выбрать способ продажи ваших акций. Существует 2 основных способа продажи акций «Сбербанка»:

А) Продажа акций через сам «Сбербанк», т.е. через ближайшее отделение «Сбербанка».

Этот способ продажи акций наиболее сложен для простого акционера. При продаже акций данным способом, акционеру необходимо обратиться в ближайшее отделение «Сбербанка» и самостоятельно заполнить ряд брокерских документов. Несмотря на более высокую итоговую стоимость пакета ваших акций, сама процедура передачи акций в этом случае будет не быстрой. Вы сначала отдаете ваши акции и после этого в течении 5 рабочих дней получаете деньги на счет. Кроме того, придется оплатить пошлину за перевод акций и налог 13%.

Б) Продажа акций «Сбербанка» через инвестиционную компанию или частного покупателя.

При продаже акций «Сбербанка» через инвестиционную компанию, как правило, всю процедуру оформления и перевода акций берет на себя покупатель (компания). Процесс продажи проходит в течении 1 дня и деньги вы получаете сразу «на руки» наличными (иногда переводом на счет). Такой способ наиболее удобен обычному акционеру. Единственное ограничение- количество принадлежащих вам акций. Если вы планируете продать небольшой пакет акций «Сбербанка» (до 1000 шт), то курс продажи через инвестиционную компанию может быть невыгодным для вас. В этом случае вам лучше обратиться в отделение «Сбербанка» (см способ А)

Какими путями можно провести такую сделку

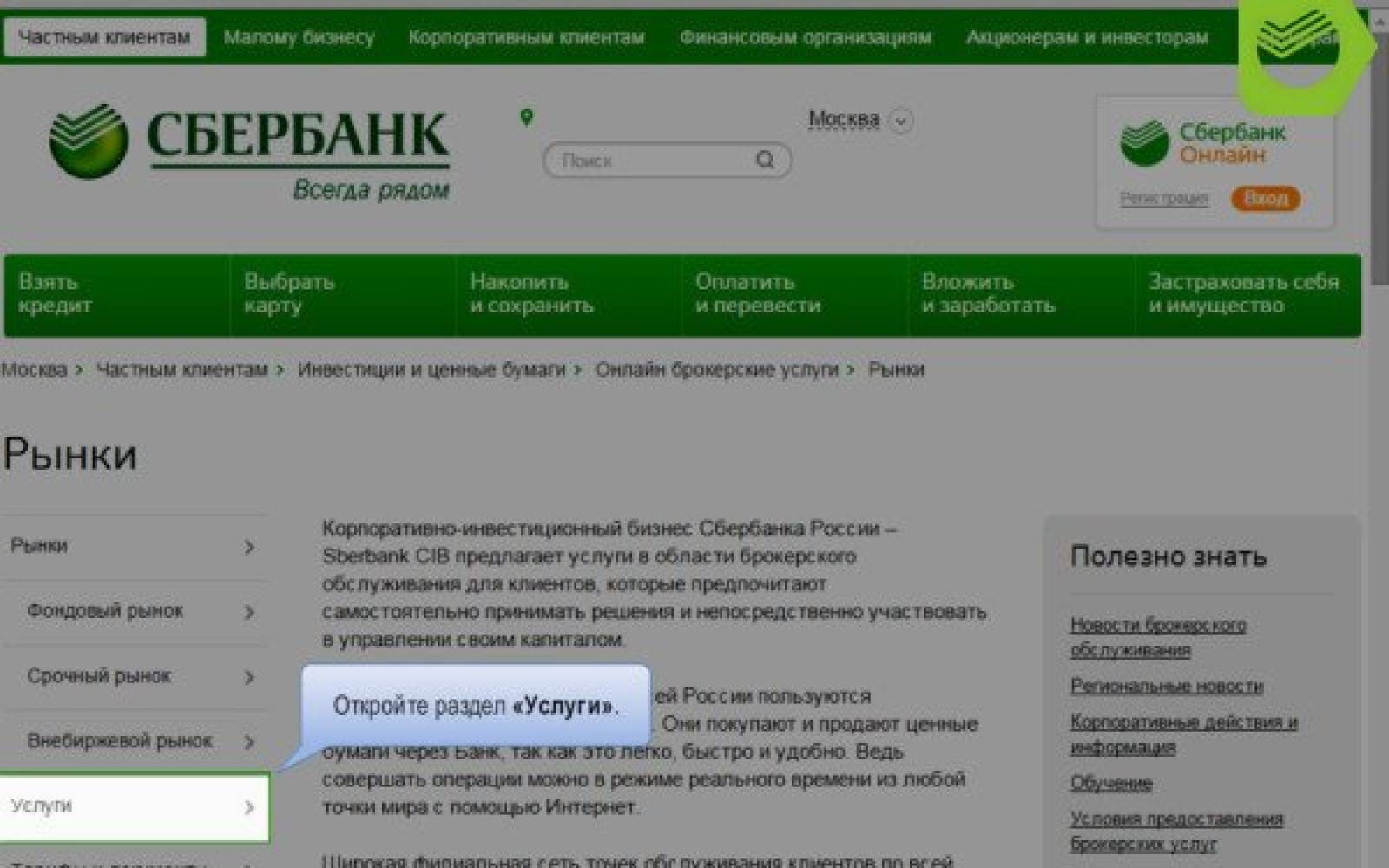

Сбербанк предоставляет брокерские услуги всем клиентам, которые желают продавать и покупать акции. Так, любой желающий может как продать акции Сбербанка Сбербанку посредством интернета, так с помощью других способов.

Брокерское обслуживание

Под брокерским обслуживанием понимается комплекс определённых продуктов и услуг, которые компания предоставляет своим клиентам. В основе этих услуг лежит предоставление доступа на биржу, интернет-трейдинг, предоставление консультаций на каждом этапе проведении сделок.

Как уже было сказано выше, Сбербанк предоставляет своим клиентам брокерские услуги. Причём клиент может самостоятельно выбрать один из двух пакетов брокерских услуг: самостоятельный или инвестиционный.

Тарифы на брокерское обслуживание

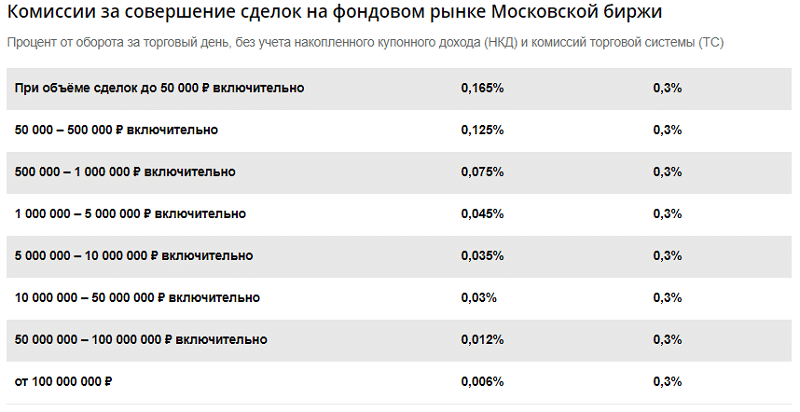

За совершение сделок по купле и продажи ценных бумаг посредством Сбербанка, взимается комиссионный сбор. Размер комиссии напрямую зависит от выбранного пакета услуг, а также суммы оборота за один торговый день (без учёта комиссии торговой системы).

- Максимальная сумма комиссии представлена в пакете «Инвестиционный» и составляет – 0,3%.

- Размер комиссии в пакете «Самостоятельный» составляет – от 0,165 до 0,006% (максимальная комиссия при объёме сделок до 50 тысяч рублей, минимальная при объёме от 100 миллионов).

Инвестиционные компании

Торговля ценными бумагами является крайне рискованным занятием. Для успешной торговли требуется глубокое знание рынка и большой опыт. Если вы не хотите посвящать практически всё своё время инвестированию в акции, то можете доверить это профессионалам. Для этого необходимо лишь вложить денежные средства в инвестиционную компанию.

Сбербанк предлагает частным инвесторам услугу доверительного управления их денежными средствами. Так, от инвестора требуется лишь вложить денежные средства. При этом Сбербанк сразу же предоставляет информацию о размере будущей прибыли вкладчика и степени рискованности вложения. За свою работу, банк взимает определённой процент от всей стоимости активов.

Получить подробную информацию о стратегиях доверительного управления и комиссиях можно на сайте .

Фондовая биржа

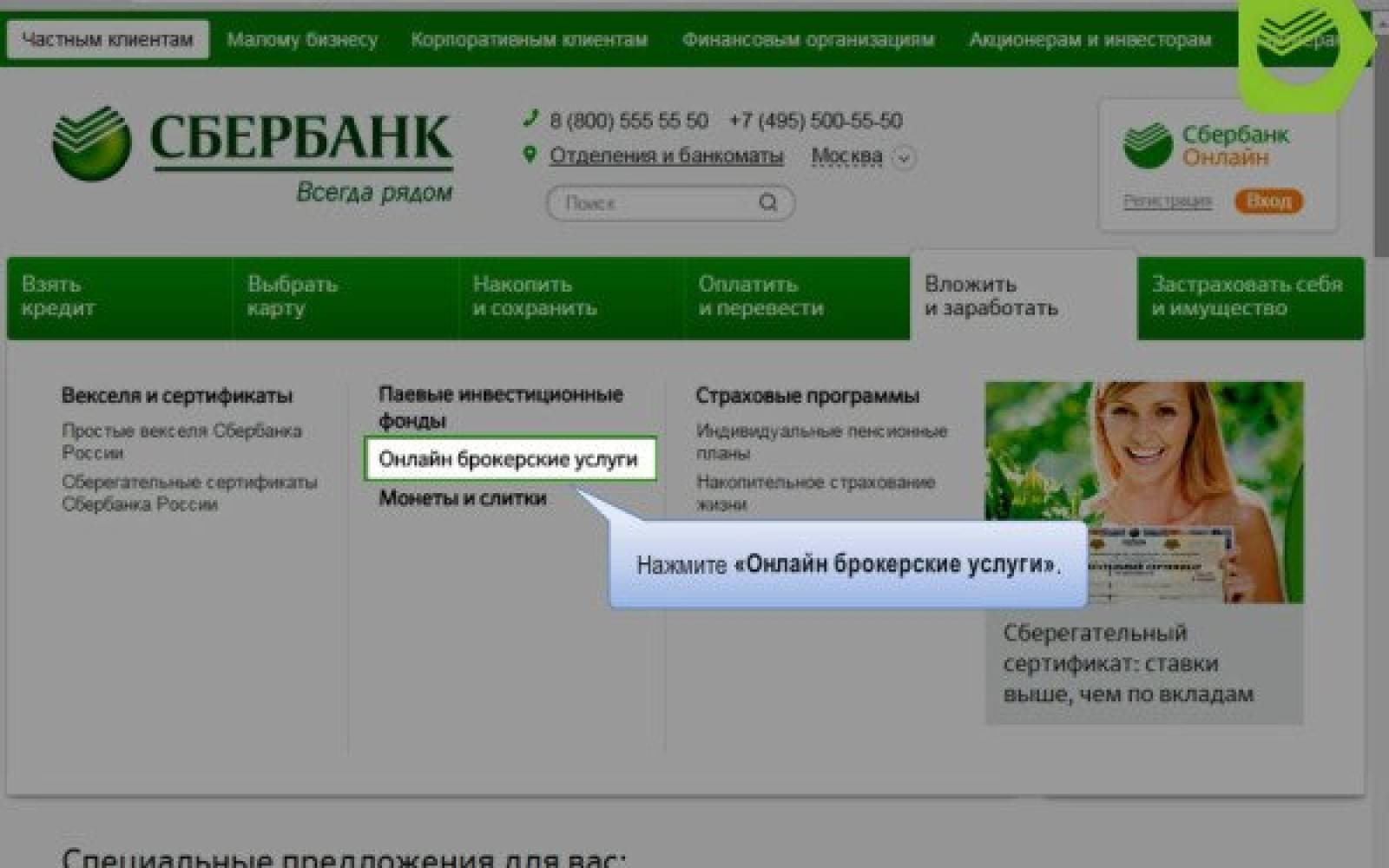

Сбербанк предоставляет доступ к различным фондовым биржам через специальные приложения «Сбербанк Инвестор» и QUIK. В этих приложениях, пользователь может свободно торговать ценными бумагами российских компаний через свой счёт, открытый в Сбербанке. Кроме того, в приложениях можно получить подробную аналитику о вариантах инвестиционных вложений в различные компании от экспертов.

Для торговли на фондовой бирже через Сбербанк необходимо лишь установить одно из указанных приложений, открыть брокерский или инвестиционный счёт, перевести деньги на созданный счёт через сервис Сбербанк Онлайн и начать зарабатывать деньги.

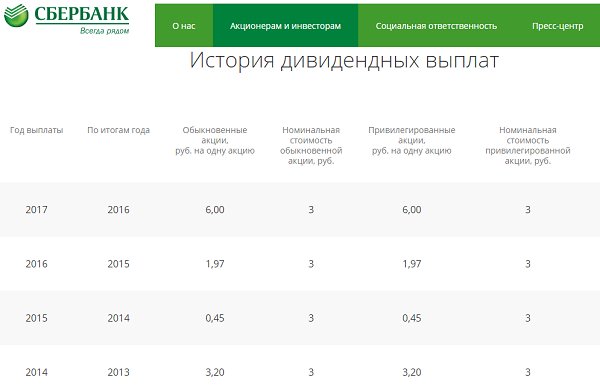

Как начисляются дивиденды по акциям Сбербанка

Новая дивидендная политика и стратегия до 2000 года, одобренная наблюдательным советом банка, привела к росту выплат до 50% чистой прибыли по стандартам МСФО. Сегодня на бирже торгуется два вида бумаг Сбербанка – привилегированные и обыкновенные акции. А размер обязательных дивидендов банка составил теперь 15% от номинала. Раньше эта ставка была равна всего 3%.

Однако такая ставка действует только на привилегированные акции. По обычным они совершенно иные. При этом банк стремиться выплачивать своим акционерам одинаковые дивиденды по двум типам бумаг. Выплаты по ним в 2021 году, по заявлению председателя правления Германа Грефа, будут сделаны максимальные. В марте доходность акций составила:

- 6,63% на акцию по обычным.

- 7,26% по привилегированной.

Для получения таких дивидендов достаточно открыть брокерский счет, и приобрести акции Сбербанка. Ваша задача быть держателем акции на дату фиксации реестра. Об этом дне компания делает заблаговременное уведомление. При этом стоит учесть, что сумма, которая будет заявлена в реестре, на ваш счет поступит меньше на 13%. Этот налог удерживается со всех физических лиц.

Важно! Являясь держателем акции, при начислении дивидендов вы получите сумму ниже на 13% заявленной в реестре. НДФЛ удерживается со всех физлиц владельцев акций Сбербанка

Стоит ли покупать

Наличие ценных бумаг в перспективе прекрасная возможность оставить их в наследство или же оформить дарственную детям, другим близким родственникам. При грамотной работе увеличиваются шансы получить дополнительную прибыль по дивидендам за короткое время в виде процентов. Поэтому до того как купить ценные бумаги Сбербанка, инвестор должен быть абсолютно уверенным в эффективности объекта. При нынешней нестабильной экономике главным критерием долгосрочного инвестирования выступают стабильность и высокие экономические показатели.

Задаваясь вопросом, стоит ли покупать акции Сбербанка, нужно посмотреть показатели, которые доступны на различных специализированных площадках Интернета, положительно характеризующие данную финансовую организацию:

- гарантированная государственная поддержка, так как Центробанк является главным акционером;

- достойное место по основному капиталу в структуре банков мира;

- кредитование российских предприятий – более трети всех займов;

- высокий рейтинг надежности; огромная сеть филиалов;

- предоставление двух видов инвестиций – обычные и привилегированные;

- устойчивый рост доходности;

- лидерство по динамике, опережение темпов изменений общего индекса ММВБ;

- способность восстановиться и развиваться после «обвальных» проблем в 2008 года.

Эти и другие данные могут наглядно говорить о том, что акции Сбербанка являются ликвидными на российском фондовом рынке и гарантированным вложением, поскольку «за плечами» финансового учреждения стоит государство, которое отвечает по всем обязательствам.

Кроме этого, статистика показывает, что большая часть операций совершается частными лицами через Сбербанк. Относительно стоимости ценных бумаг – она имеет устойчивую тенденцию роста. Кроме кризисного периода 2013 -2014 годов (за одну акцию давали не более семидесяти рублей), только раз цена акций серьезно упала – они стоили меньше двадцати рублей – это было в 2008 году. На этот год эксперты дают прогнозы котировки в диапазоне 190 – 250 рублей. Минимальная стоимость сегодня 170, а максимальная – 260 рублей.

Чтобы добиться успехов, извлечь максимум прибыли, нужно придерживаться этих показателей, совершая покупки и продажи.

Реализовать акции можно несколькими способами

Реализовать акции можно несколькими способами

Ставки и комиссии

Обслуживание счета в рамках Сбербанк-Инвестор по стоимости аналогично тарифному плану под названием «Самостоятельный». Размер комиссии рассчитывается с учетом оборота на фондовом рынке за день. Ставка составляет:

- При обороте в пределах 50 тысяч рублей – 0,165%.

- При обороте до 500 тысяч рублей – 0,125%.

- До 1 миллиона рублей – 0,075%.

- В остальных случаях комиссионные варьируются от 0,045% до 0,006%.

Обзор тарифов доступен при покупке эмитентов в приложении. Это позволяет пользователю всегда точно знать сумму, которая спишется со счета.

Важно! Цена ведения счета составляет 149 рублей ежемесячно, эта сумма не зависит от оборота. При отсутствии сделок в течение месяца комиссия не высчитывается.. Если пользователь планирует вывести деньги на счет в Сбербанке, такая услуга предоставляется бесплатно

При переводе в другие банки придется заплатить 2% от суммы перевода. Дивиденды и купонные выплаты зачисляются непосредственно на брокерский счет, их можно направить на приобретение новых бумаг и акций. В случае продажи клиентом ценных бумаг с прибылью, банк должен удержать из полученного дохода налог в размере 13%. То же самое касается купонов и дивидендов

Если пользователь планирует вывести деньги на счет в Сбербанке, такая услуга предоставляется бесплатно. При переводе в другие банки придется заплатить 2% от суммы перевода. Дивиденды и купонные выплаты зачисляются непосредственно на брокерский счет, их можно направить на приобретение новых бумаг и акций. В случае продажи клиентом ценных бумаг с прибылью, банк должен удержать из полученного дохода налог в размере 13%. То же самое касается купонов и дивидендов.

За счет простого интерфейса и встроенного помощника проводить эффективные операции на рынке может любой пользователь, даже если у него нет опыта в инвестировании. В приложении есть раздел с ответами на часто возникающие вопросы. При необходимости можно обратиться за поддержкой в соответствующую службу или уточнить нужные данные через форму онлайн-заявки.

Как получить дивиденды по акциям Сбербанка

Право на дивиденды имеют держатели акций, владеющие ими на момент закрытия реестра акционеров. В 2020 г. это произойдёт 16 июля. Наблюдательный совет рекомендовал собранию акционеров утвердить дивиденды в размере 18,7 руб. на акцию. То есть доходность по бумаге составит 9,9% годовых. Поэтому, если вы планируете получить дивиденды по акциям Сбербанка за 2019 г., приобретите их не позднее 14 июля. Учтите, что обычно после объявления размера выплат активы дорожают, поэтому заблаговременно позаботьтесь об их покупке.

Нюансы процедуры: как не попасть в руки мошенников

Если вы владеете ценной бумагой, то объявленные дивиденды начисляются автоматически. На счёт поступит сумма, уменьшенная на 13% – это налог на доходы физлиц, который удерживает брокер. Чтобы всё прошло гладко, убедитесь, что в реестре акционеров указаны актуальные реквизиты лицевого счёта. Иначе Сбербанк не сможет перечислить причитающиеся вам деньги.

Чтобы не стать жертвой мошенников, при покупке акций обращайтесь только к лицензированным брокерам. Лучше потратить 10–20 минут, чтобы открыть личный кабинет на официальном ресурсе организации, имеющей лицензию на ведение брокерской и депозитарной деятельности, чем приобретать ценные бумаги у сомнительных посредников.

Оставляйте заявки на приобретение акций только на официальных сайтах кредитных организаций или брокеров. Не переходите по сомнительным ссылкам и ни в коем случае не покупайте акции по телефону. Так вы сохраните свои деньги.

Как приобрести

Подобно другим финансовым организациям, Сбербанк обращает свои акции на крупнейших вторичных рынках – фондовых биржах, таких как ММВБ. Однако частные инвесторы не имеют возможности принимать участие в торгах. До вложения средств инвестору нужно определиться с выбором способа извлечения дохода.

Существует два основных варианта:

- Активными самостоятельными действиями по закупке и продаже ценных бумаг.

- Пассивным получением дивидендов без участия на валютной бирже.

Работа с биржей

Где можно купить акции? Более простым вариантом будет обращение на биржу. Для совершения покупки акций потребуются брокерские услуги – то есть посредничество между биржей и инвестором. Открыв счет и внеся определенную сумму средств на счет, можно начинать покупку. Каждым брокерам предоставляется программа для компьютера инвестора (торговый терминал), посредством которой выбираются акции из полного биржевого листинга, уточняется их объем, стоимость.

Заключить договор на подобное обслуживание можно в отделении банка, список их представлен на сайте финансовой организации (раздел «частным клиентам»). Воспользовавшись брокерскими услугами, выступить лично трейдером. Это обеспечивает своевременную покупку ценных бумаг по устраивающей цене покупателя. В данном качестве банк предоставляет услуги частным инвесторам различного уровня. Трейдеры, которые работают через Сбербанк, каждый день занимаются покупкой и продажей акции, используя онлайн-программы, они позволяют совершать операции в любом уголке планеты.

Работа через брокера, дает возможность инвестору от своего имени напрямую совершать сделки на площадках биржи на протяжении торгов. Оказание услуг не бесплатно – Сбербанк берет процент за совершение операций, техподдержку, сохранность приобретенных акций в депозитарии т.д. Подключается онлайн-система в банковском подразделении. Чтобы участвовать в торгах на бирже, можно внести деньги безналичным способом.

Тем, кому привычнее обычный способ инвестирования доступно долговременное вложение непосредственно в банке. Для этого открывается специальный счет, определяется количество ценных бумаг, производится оплата. Если инвестор предполагает активные действия (посещать собрания акционеров, голосовать), ему нужна будет солидная покупка акций Сбербанка (обычно, это два процента от общего их количества).

За оформление и прочие процедуры придется заплатить полпроцента от стоимости пакета. Хранить акции можно у себя или отдать на сохранение банку. Любой способ – хранение постоянного пакета или торговля на бирже – несет в себе определенный риск. Тем не менее, если в первом случае на это может оказывать влияние общая динамика курсового роста, то во втором – только умелая стратегия частного инвестора как трейдера.

Другой вариант

Как купить акции, не привлекая профи участников рынка? Обратившись прямо в любое отделение банка. В этой ситуации финансовая организация сама будет устанавливать внутренний курс покупок и продаж, к сожалению, подобный расклад может быть невыгоден для инвестора. Еще внебиржевой вариант – обратиться за покупкой к частному лицу напрямую. Такой вариант тоже не очень удобен – все равно придется делать запись в акционерном реестре, где присвоится банковский счет для дальнейшего перечисления дивидендов или денег.

Зная способы покупки, инвестор сам должен выбрать подходящий для себя вариант.

Покупка акций ПАО «Газпром» (GAZP) на примере терминала QUIK

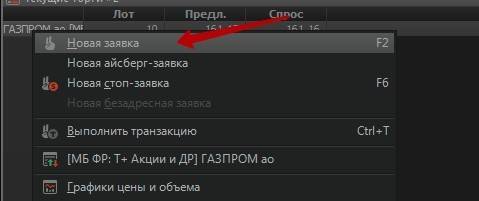

В окне «Текущие торги» щелкните правой кнопкой мыши на строку «ГАЗПРОМ ао» и выберите пункт меню «Новая заявка».

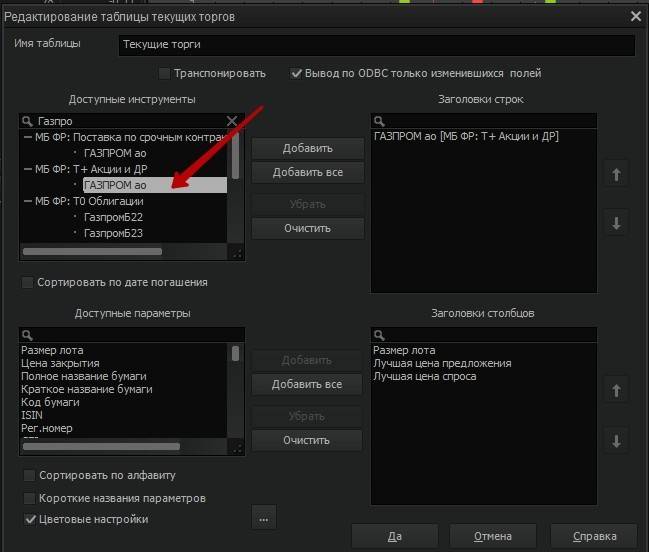

Если у вас отсутствует окно «Текущие торги» или строка «ГАЗПРОМ ао», выберите в верхнем меню пункт «Создать окно» → «Текущие торги».

Появится окно для создания и редактирования таблицы текущих торгов. В ней в поле «Доступные инструменты» начните вводить «Газпром» и в блоке «МБ ФР: Т+ Акции и ДР» выделите «ГАЗПРОМ ао» и нажмите кнопку «Добавить».

В поле «Доступные параметры» можете выбрать любые интересующие параметры: от размера лота и тикера бумаги, до текущей лучшей цены предложения и спроса. После чего нажмите «Да».

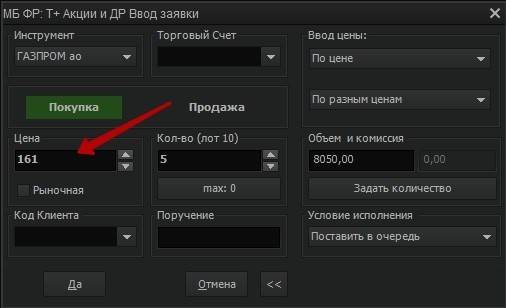

После появления окна «Ввод заявки» введите желаемую цену и количество лотов к покупке.

1 лот содержит 10 акций Газпрома, т.е. если цена акций Газпрома составляет 161 рубль за 1 акцию один лот обойдется вам в 1 610 рублей плюс комиссия брокера за сделку.

Продавать акции также просто, для этого выставьте лоты на продажу и установите цену продажи. Акции Газпрома являются высоколиквидными и продаются очень быстро.

Учтите, что за каждую сделку брокер взимает комиссию с клиента, помимо этого ежемесячно может потребоваться оплачивать комиссию за облуживание брокерского счета.

Открытие брокерского счета в Сбербанке

Брокерский счет – необходимый финансовый инструмент для приобретения любых продуктов фондового рынка. Открыть его можно в Сбербанке. Однако перед этим следует изучить все его достоинства и недостатки.

Преимущества

Преимущества открытия брокерского счета в Сбербанке:

- Минимальная сумма пополнения. Учреждение позволяет внести любое количество денег на счет. Главное, чтобы средств хватило на покупку хотя бы одной акции. Многие банки вводят лимиты на первое пополнение, вплоть до 100 000 рублей.

- Надежность. Сбербанк – одно из самых надежных финансовых учреждений России, поэтому открывать здесь счет, в том числе брокерский, безопасно.

- Удобный интерфейс. Управление личным кабинетом инвестора осуществляется через программу Сбербанк онлайн, к которой уже успели привыкнуть большинство клиентов компании.

- Информация обо всех видах счета находится в одном месте.

- Доступность. Сбербанк имеет множество отделений по всей стране, что позволяет выбирать офис, ближайший к дому или работе.

Недостатки

К недостаткам брокерского счета в Сбербанке относится:

- Высокая стоимость. Сбербанк устанавливает самые высокие расценки за свои услуги по сравнению с другими брокерами. Если при этом инвестор часто совершает покупки ценных бумаг, то прибыль от вкладов в существенной степени уменьшается. Чтобы избежать такой ситуации с акциями Газпром, рекомендуется приобретать активы за один раз и рассчитывать на продолжительные инвестиции.

- Неудобство приобретения активов. Нельзя размещать заявку на осуществление сделки через сайт. Сбербанк позволяет делать только голосовые заявки или использовать специальную программу QUIK. При этом остановлены лимиты. В месяц бесплатно можно оставить только 21 голосовую заявку. Каждая следующая заявка обойдется инвестору в 150 рублей. Обычно для приобретения акций Газпрома хватает в среднем не более 10 заявок в месяц. Однако такое ограничение не может быть отнесено к преимуществам брокерского счета в Сбербанке.

- Все голосовые заявки должны быть подтверждены письменно. Для этого необходимо лично обратиться в отделении Сбербанка. При этом офис придется выбирать тот же, где было заключено соглашение на оказание брокерских услуг.

Профессионалы рекомендуют учитывать, что приобретение акций через Сбербанк не обязывает открывать счет именно у этого брокера, но для удобства сделки лучше, если счет будет открыт именно в этом учреждении.

Как продать акции Сбербанка через Сбербанк: пошаговая инструкция

Если вы решите закончить историю с ценными бумагами банка, то их всегда можно продать. Цена на акции формируется на Международной валютной бирже. Здесь устанавливается биржевая цена. А вот рыночная их стоимость зависит от ряда параметров:

- Количество имеющихся у вас акций. Чем их больше, тем большую цену можно получить.

- Брокер, через которого вы ее реализуете.

Покупку акций Сбербанка осуществляют различные инвестиционные компании. Они готовы предложить сделку за небольшой комиссионный процент. В онлайн приложении инвестора Сбербанка есть информация только о продаже их собственных акций. Однако, продажа их собственных акций через Сбербанк возможна.

Банк предоставляет брокерские услуги, поэтому продать акции можно несколькими путями. Кратко рассмотрим имеющиеся возможности:

- Через брокерское обслуживание. У вас будет в наличии доступ на биржу, а торговать акциями вы сможете через брокера или самостоятельно. При подключении к сделкам брокера берется комиссия. Максимальный ее размер 0,3%, без него комиссионный сбор составит 0,006% — 0,165%.

- Через доверительное управление Сбербанка. Полная информация о стратегиях и условиях размещена на официальном сайте банка.

- На фондовой бирже. Через приложение Сбербанк Инвестор, у вас будет открыт выход на эту биржу, где вы сможете реализовать продажу акций Сбербанка.

Продажа через Сбербанк их акций, как и других ценных бумаг происходит по четко отработанной схеме. Поэтапно процесс будет выглядеть следующим образом:

- Откройте инвестиционный счет на сайте Сбербанка.

- Передайте акции Сбербанка на открытый вами счет через установленную программу «Инвестор».

- Авторизуйтесь в скачанном приложении.

- Выставите акции Сбербанка на продажу.

- Дождитесь их продажи, денежные средства за них поступят на ваш счет.

В 2021 году продать акции Сбербанка можно без обращения в офис. Все осуществляется в дистанционном режиме, а их стоимость вы можете уточнить на Московской бирже.

Документы для покупки ценных бумаг

При обращении в Сбербанк для осуществления сделки при себе инвестор должен иметь паспорт и ИНН. С них специалист снимает копии. После этого сотрудник подразделения заполняет документы и предоставляет их на подпись вкладчику. В число таких формуляров входят:

- заявление для получения брокерских услуг;

- уведомление обо всех возможных инвестиционных рисках;

- анкета вкладчика;

- документ, в котором указаны все расценки брокера за совершение тех или иных сделок и обслуживание счета;

- дополнительная анкета с инвестора;

- акт приемки-передачи таблицы с кодами и непосредственно сама таблица.

Что такое акции Сбербанка

Они представляют собой разновидность ценных долевых бумаг, позволяющие их законному обладателю претендовать на доходы банка в виде определенной части дивидендов и имущества при ликвидации. Какие акции можно купить в Сбербанке? В настоящее время с учетом предпочтений инвестора и его намерений, которые он преследует, доступны следующие виды:

- простые;

- привилегированные.

Первые дают возможность быть активными участниками акционерного собрания, то есть иметь право голоса. Одна ценная бумага – один голос. Это является основным их достоинством. По стоимости они дороже простых акций, вместе с тем доходности отводится второстепенная роль.

Привилегированные акции потенциально несут своим обладателям больше преимуществ относительно дивидендов, так как прибыль от них значительно выше. Поэтому покупают их в банке те, кто настроен на получение доходов, а не активное участие в деятельности финансового учреждения. Выплачиваются проценты от чистой прибыли, согласно установленного регламента, раз в году.

Акция Сбербанка

Акция Сбербанка

Следует отметить, что в России такой вид ценных бумаг достаточно распространен и популярен в отличие от мировых финансовых учреждений. Причина, скорее всего, кроется в том, что свое широкое распространение они получили во время приватизации, когда их приобретали трудовые коллективы.

Кстати, их владельцы, согласно российскому законодательству, также могут голосовать на собраниях при следующих обстоятельствах:

- когда происходит реорганизация АО;

- не выплачиваются дивиденды.