Продажа долга коллекторам – законы и правила

Может показаться, что передача задолженности третьим лицам – нарушение действующего законодательства. Но на деле это не так. Продажа долговых обязанностей коллекторским компаниям – абсолютно законное дело. Сейчас подобные «трансферы» должников регулируются рядом статей ГК РФ. Главное – все сделать правильно.

Какие законы отвечают за передачу долга

Это допускается статьей 382 Гражданского Кодекса РФ. Но допускается это делать только после того, как заёмщик просрочил платежи.

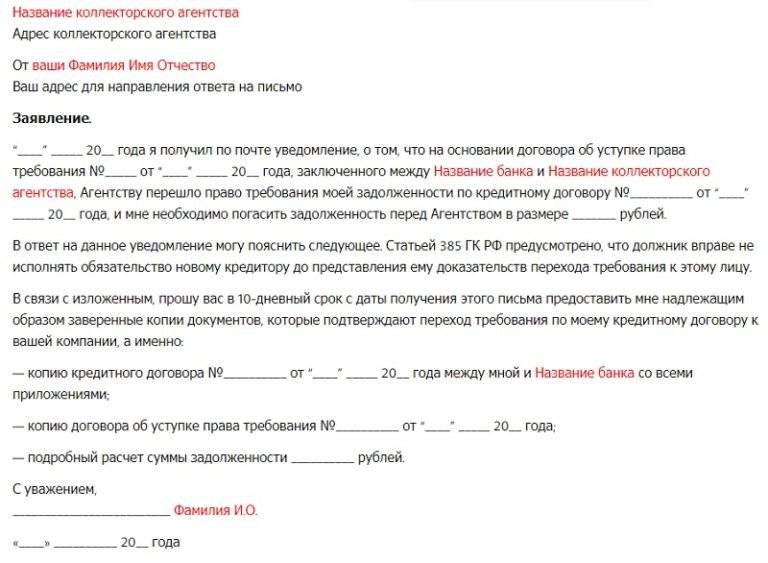

Должника при этом могут даже не спрашивать, если он уже заключил договор (статья 382 ГК РФ). Достаточно просто предупредить его за 30 дней до фактической передачи задолженности, что выплачивать деньги он теперь будет другим людям. Уведомлять необходимо заказным письмом по месту жительства. Без уведомления (и сохранения его заверенной копии у займодателя) продажа долгов не считается – обязательства должника не переходят к другим людям, и он имеет право платить деньги туда, куда платил (или не платил, но должен был) ранее.

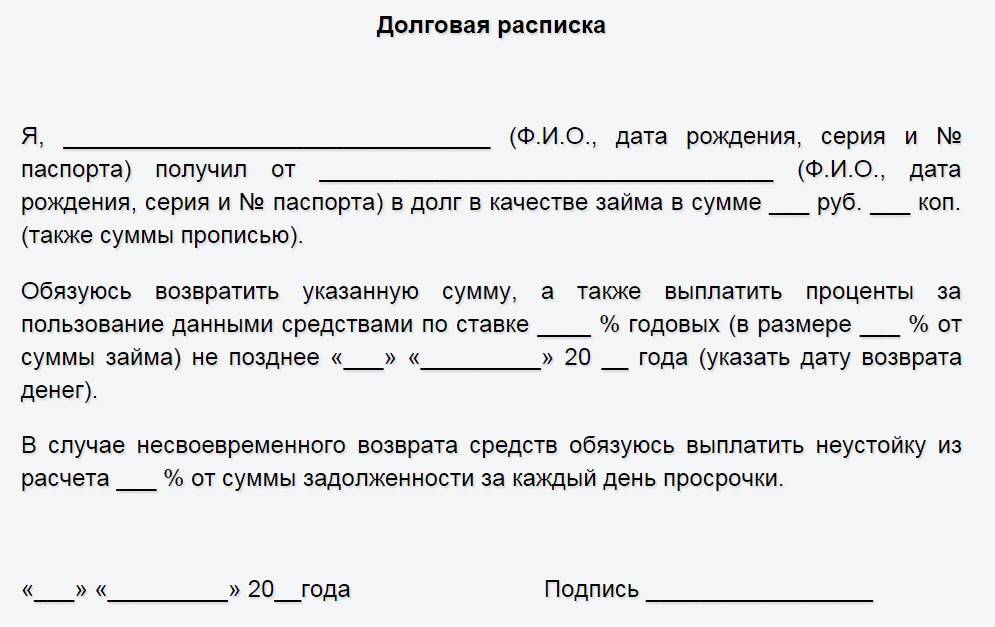

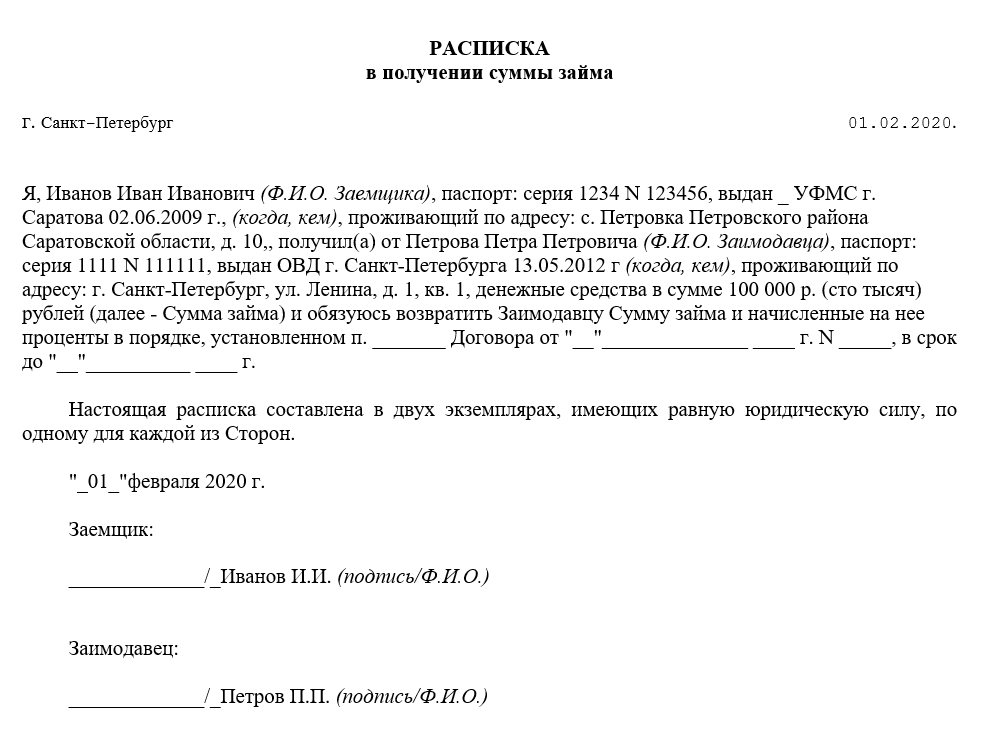

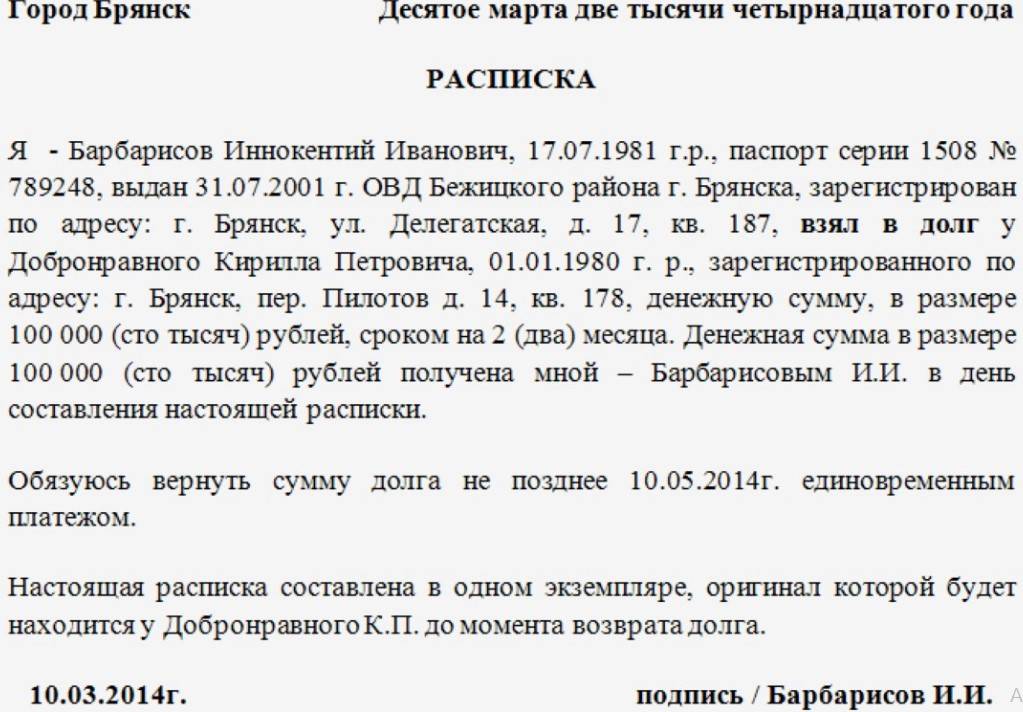

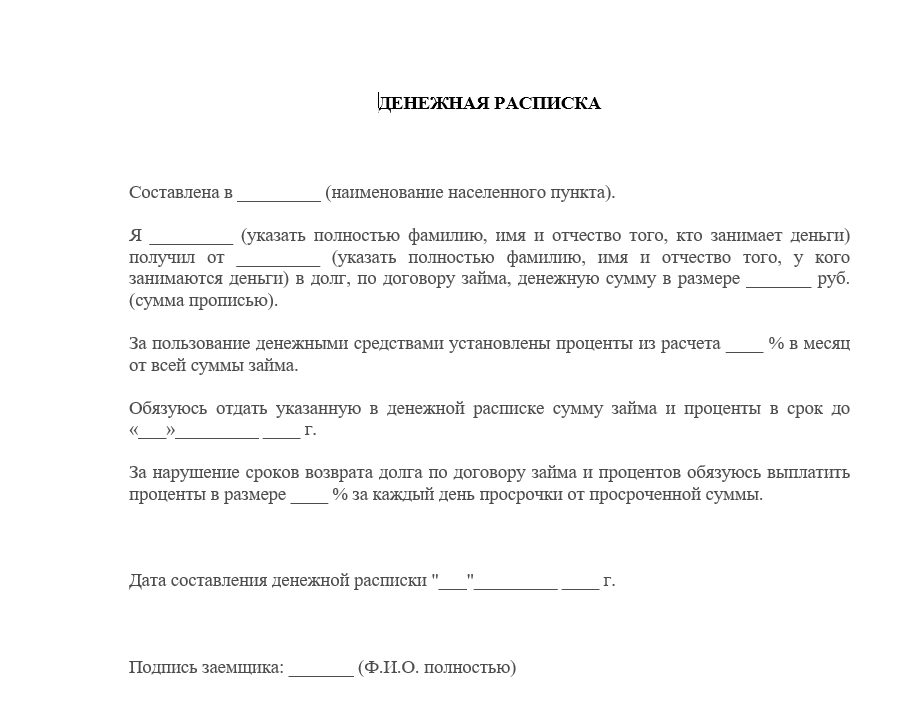

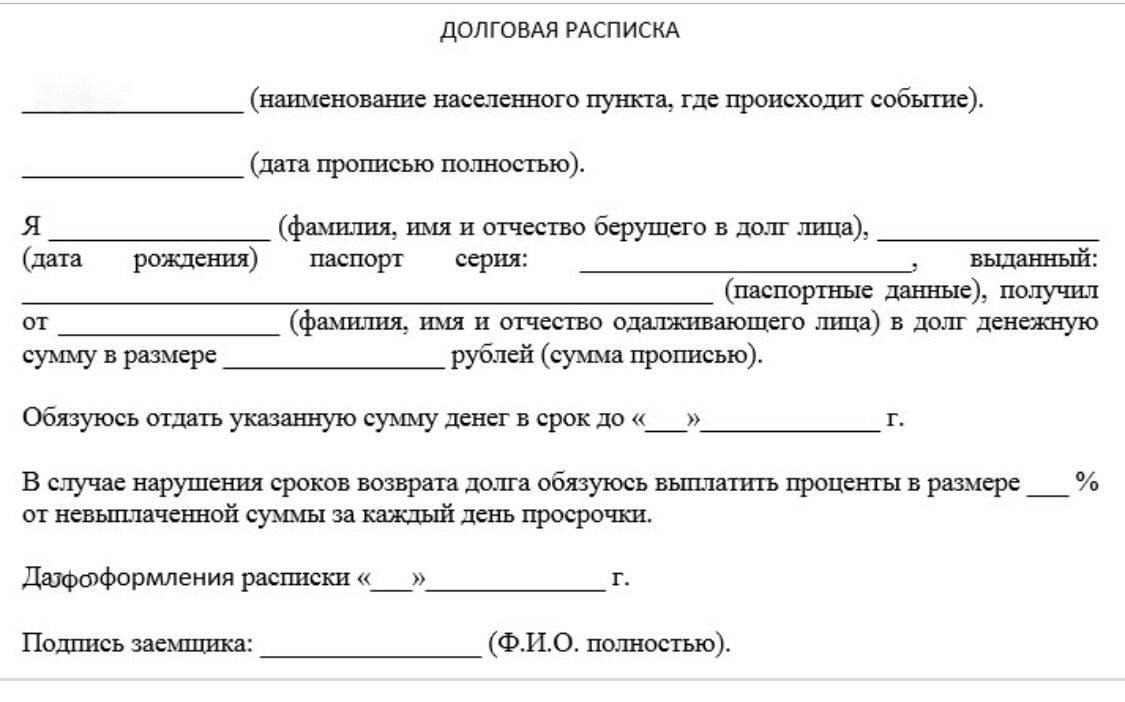

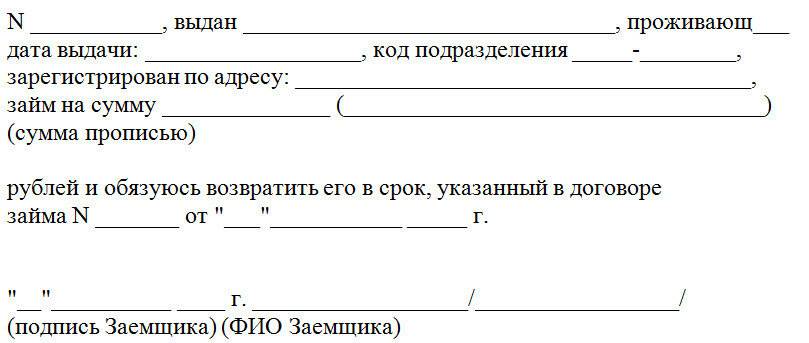

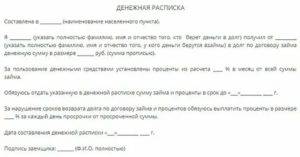

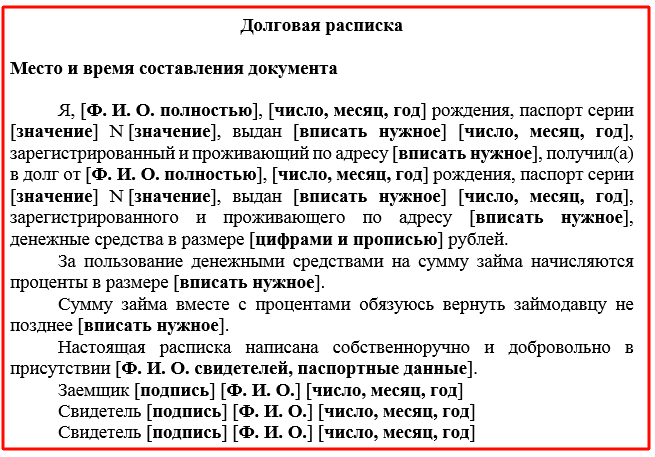

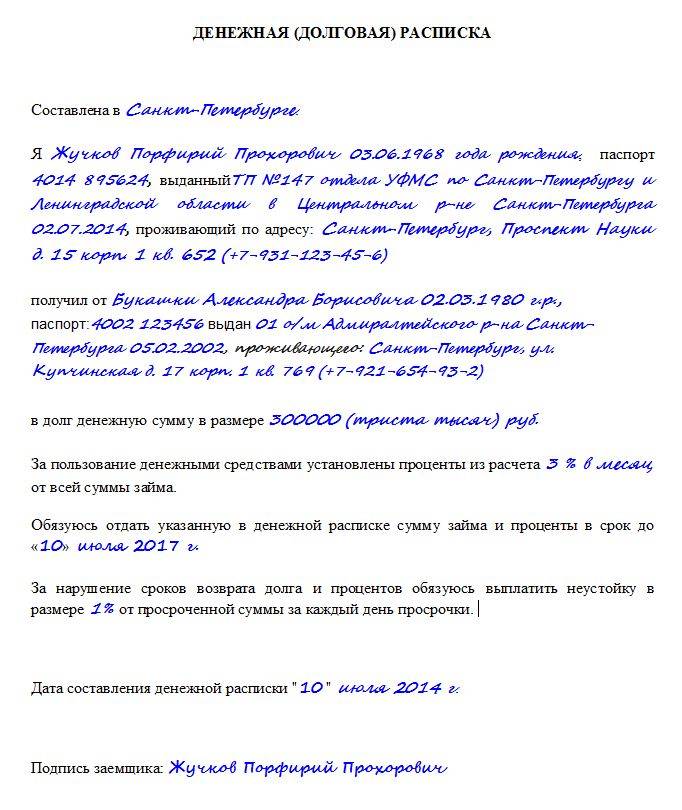

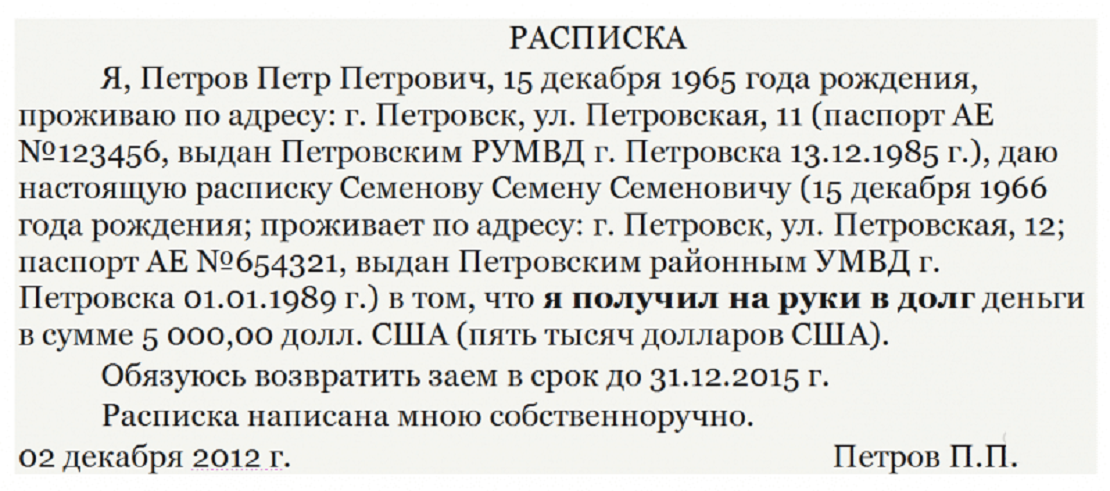

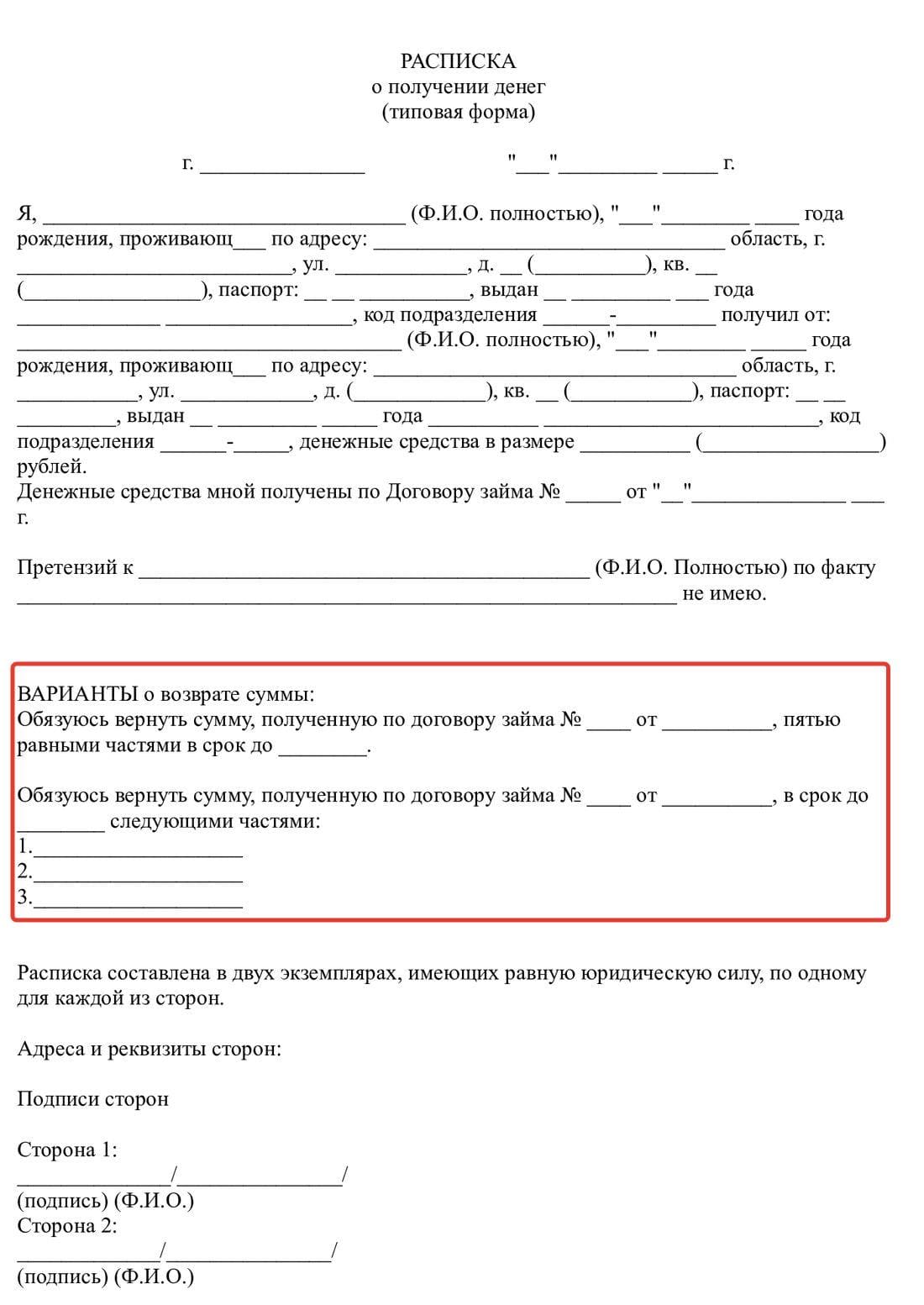

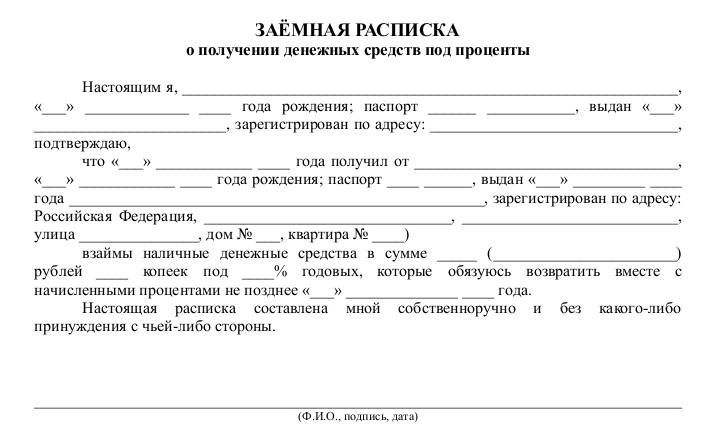

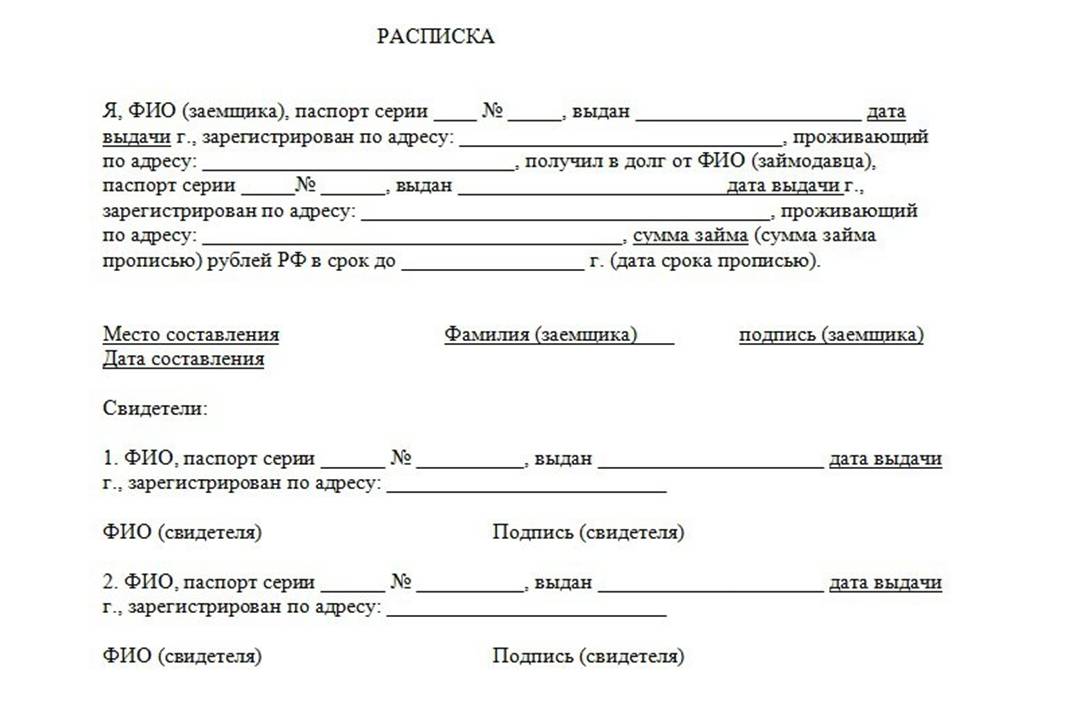

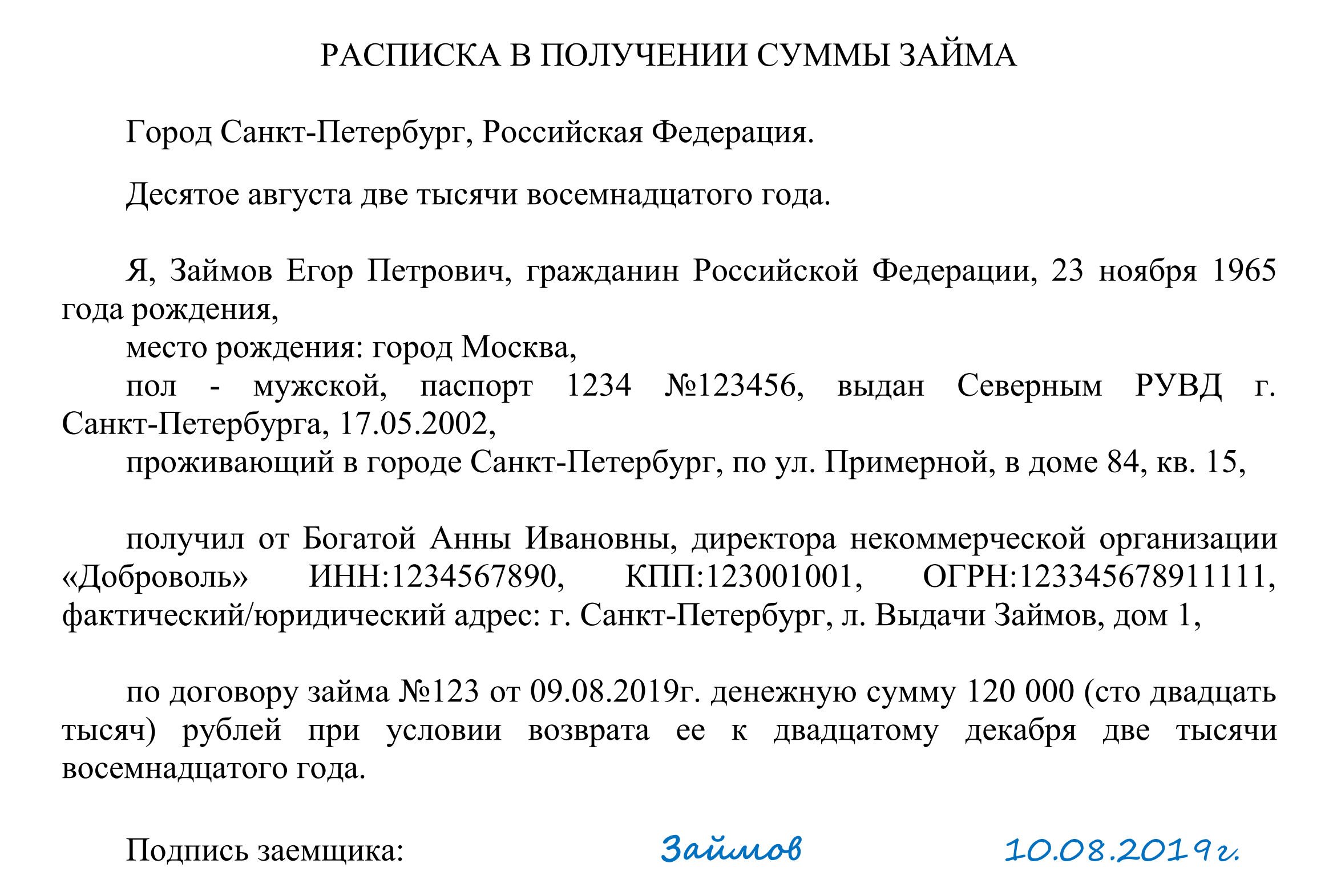

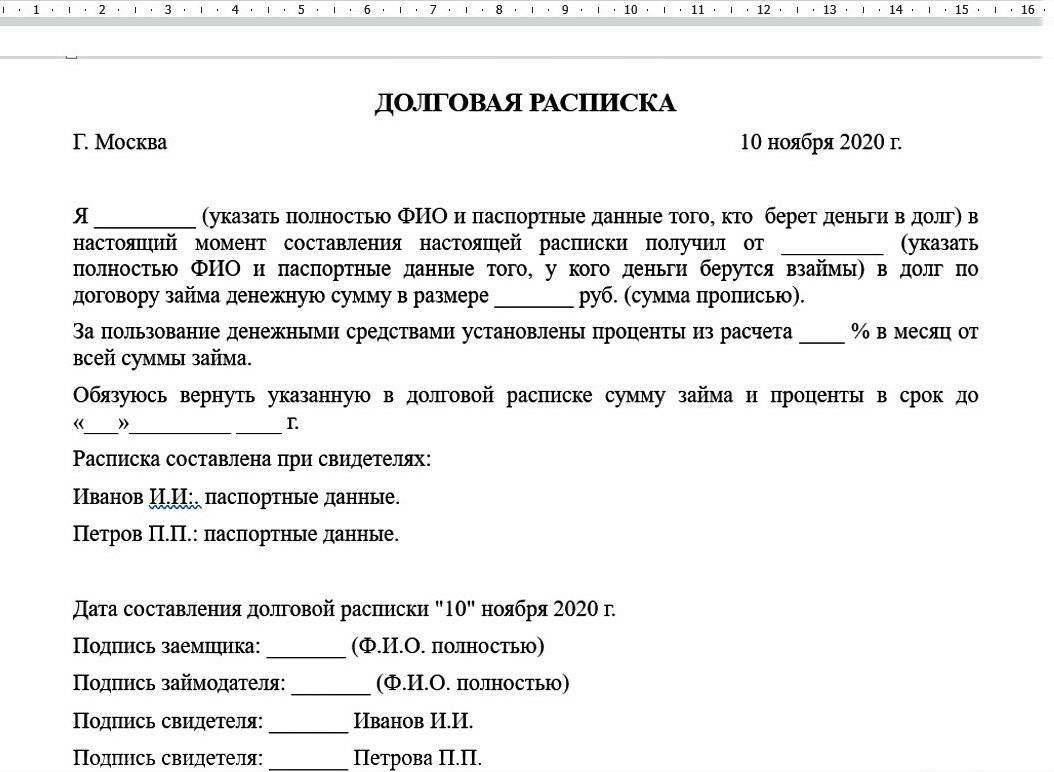

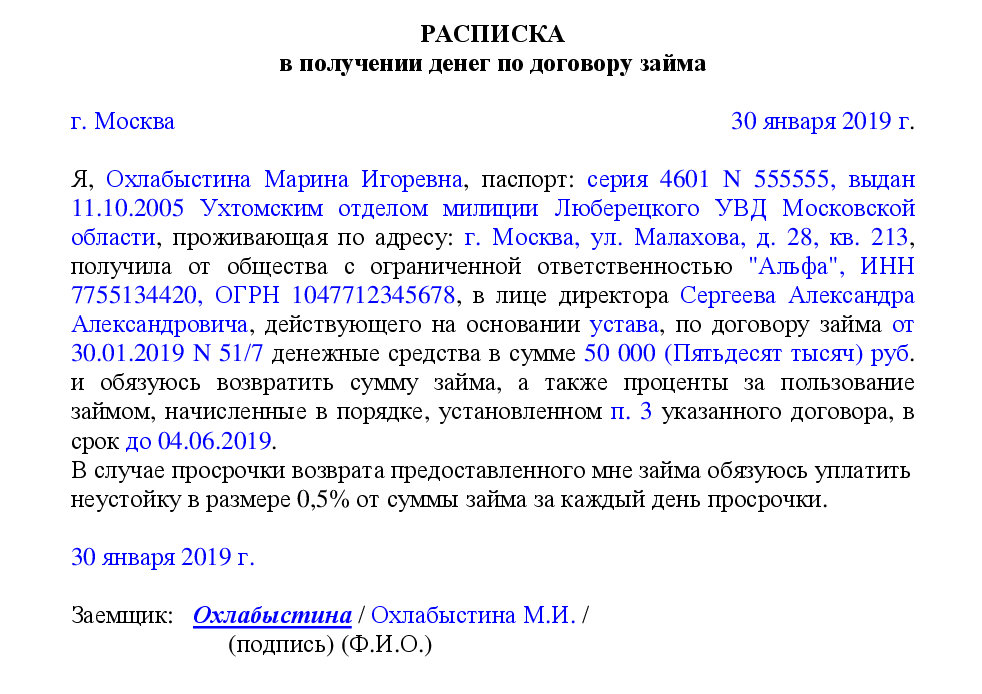

Но очень важно правильно составить договор на этапе выдачи займа. В нем обязательно должен быть отдельный пункт, который указывает на право займодателя передать долги третьим лицам в случае неисполнения обязательств со стороны заёмщика

Если должник в свое время подписал такой договор – право продавать задолженность у банка/физического лица есть. В противном случае – нет.

Какие долги продать можно

По закону продаже подлежит только четыре типа долгов:

- кредитный;

- по договору займа;

- по договору подряда;

- по договору поставки.

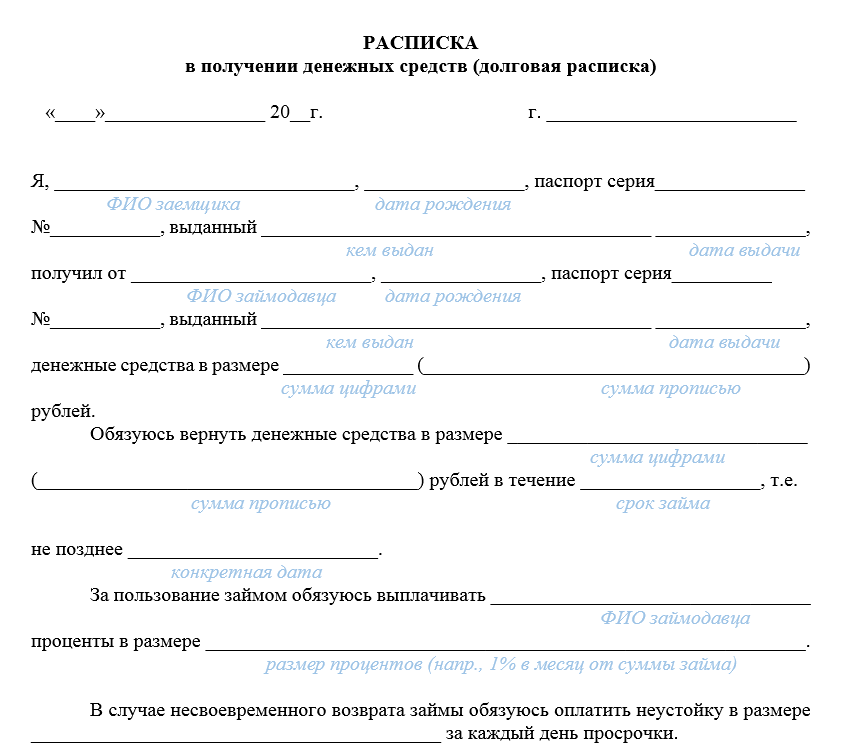

Эти четыре типа долговых обязательств можно передавать физическим лицам или коллекторским агентствам. Но только при условии, что есть подтверждающие документы. Без подтверждения обязательств никто за «возмещение» не возьмется.

Какие задолженности не продаются

Передача прав требования третьим лицам требует спешки

Важно уложиться в сроки исковой давности по долгу. Согласно статье 196 ГК РФ, этот срок не может превышать трёх лет (десяти лет, если он был приостановлен в связи с исключительными случаями)

Если срок уже истёк, то выбить из должника что-либо через суд будет очень трудно. И продавать такую задолженность запрещено.

А вот некоторые типы долгов передавать третьим лицам нельзя по закону. В такую категорию попадают:

- алименты;

- обязательства супругов при разводе;

- возмещение материального вреда здоровью/жизни;

- обязательства юридического лица перед работниками в случае реорганизации;

- компенсация морального ущерба.

Кроме того, невозможно передать долги в том случае, если заёмщик при заключении договора не давал на это своего согласия.

Как правило, под это выделяется отдельный пункт в договоре. И заёмщик обязан согласиться. В противном случае в суде передачу долгов коллекторам сочтут ничтожной, и взимать долги они не будут иметь права. Но попросить согласия можно и после заключения договора в отдельном порядке.

Условия продажи долга физическим лицом

До недавнего времени коллекторы имели больше свободы в выборе методов воздействия на должников и взыскания с них задолженности. Но на сегодняшний день их возможности сильно ограничены на законодательном уровне. Это обуславливает то, что коллекторы теперь выкупают только те долги, которые будут им выгодны.

Заключение договора цессии между физлицом и коллекторской организацией возможно при соблюдении ряда условий:

- должник имеет достаточный уровень платежеспособности;

- в сделке фигурирует достаточно крупная сумма;

- имеется обеспечение по займу (закладная, поручительство и т.д.);

- стоимость цессии обойдется в сумму, не превышающую 50% фактического долга (чем ниже дисконтная ставка, тем больше шансов продать проблемный долг).

Судебная практика

Куда и когда обращаться, чтобы долг был возвращен, если у кредитора нет расписки и свидетелей? На первом этапе надо самостоятельно попробовать урегулировать конфликт. Но если это сделать невозможно и заемщик злостно уклоняется от возврата денежных средств, значит надо собрать необходимые доказательства о факте займа.С собранными доказательствами нужно обращаться в полицейское управление. Для этого потребуется:

- удостоверение личности кредитора;

- письменное заявление с объяснением ситуации;

- собранные доказательства.

Полицейские примут соответствующие меры, но если даже и такие меры не помогут, в таком случае остается только одно — обращение в судебные органы.

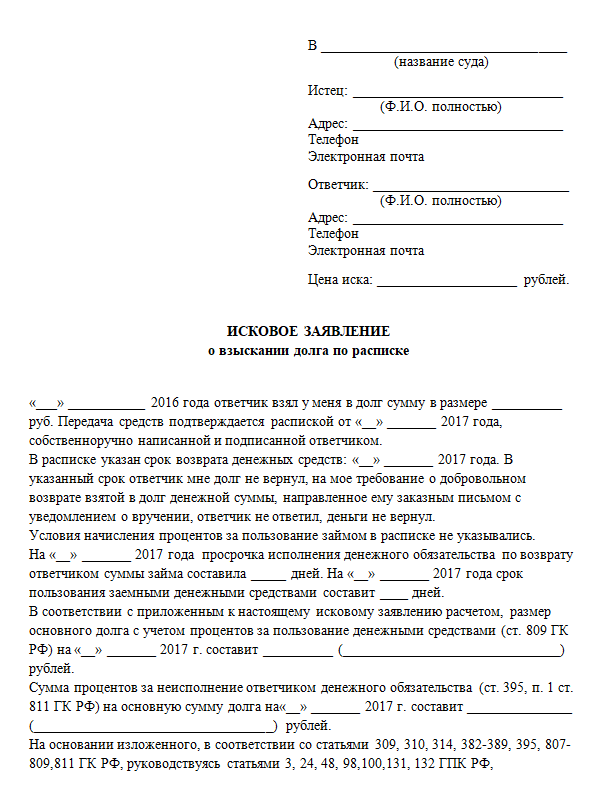

К исковому заявлению можно приложить требования о выплате должником компенсации, неустойки и упущенную выгоду, вследствие невозврата денежных средств. Все эти данные должны быть рассчитаны и подтверждены соответствующими расчетами. Также, должнику можно предъявить через исковое заявление оплату государственной пошлины, то есть судебные издержки.

Желательно добиться в суде решение о полном и немедленном погашении задолженности. В противном случае, если должник имеет минимальную заработную плату, то факт погашения денежных средств будет происходить по минимальным взысканиям и очень длительное время.

Досудебное взыскание долга по расписке — шанс вернуть деньги без суда

В случае, когда кредитор не нашел компромисса с должником по взысканию денег по расписке, но и продавать долги коллекторам не хочет (как ни крути, а это потеря приличной доли долга), он может подать официальное заявление о вынесении судебного приказа, который будет вынесен судом и выдан заявителю вместе с исполнительным листком. Именно по нему судебные приставы, возбудят исполнительное производство и будут применять в отношении неплательщика принудительные меры взыскания различного характера.

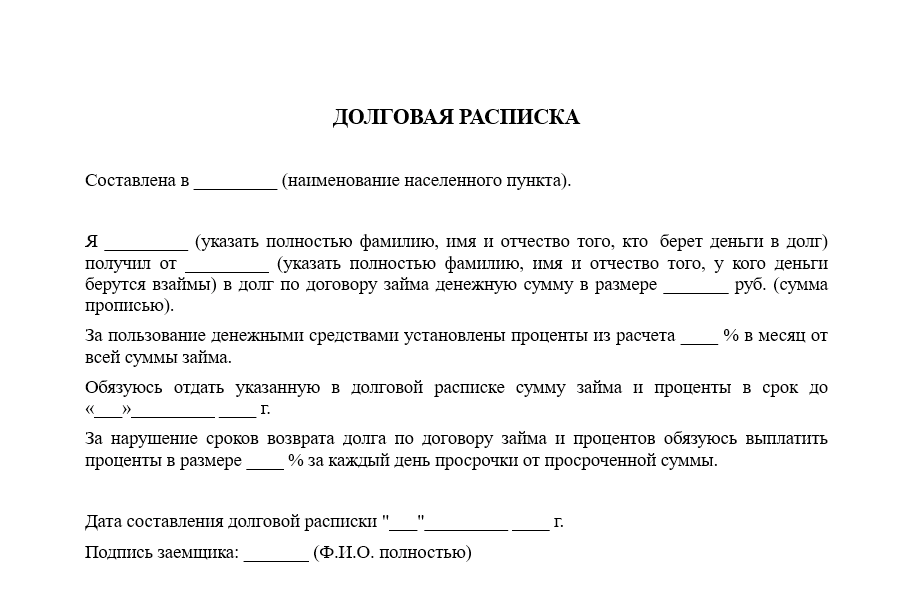

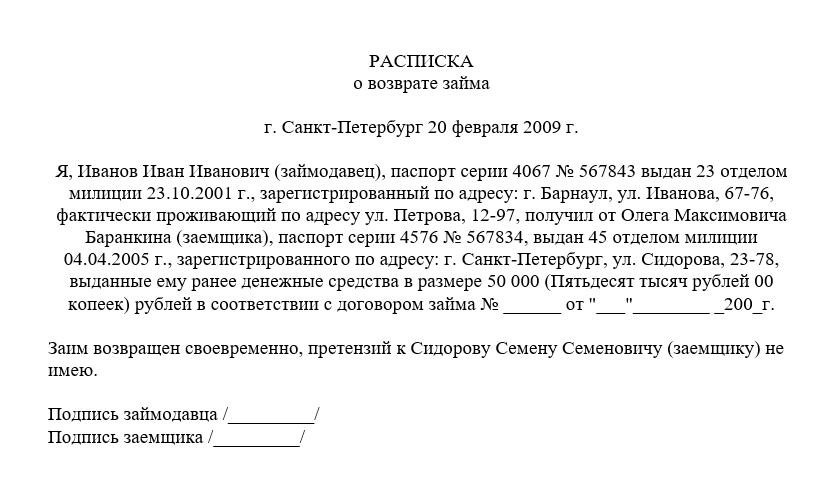

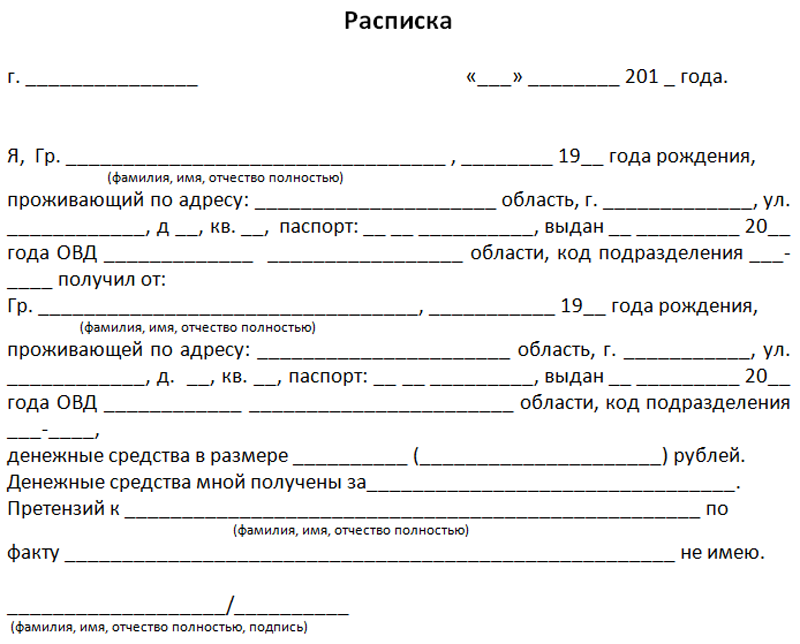

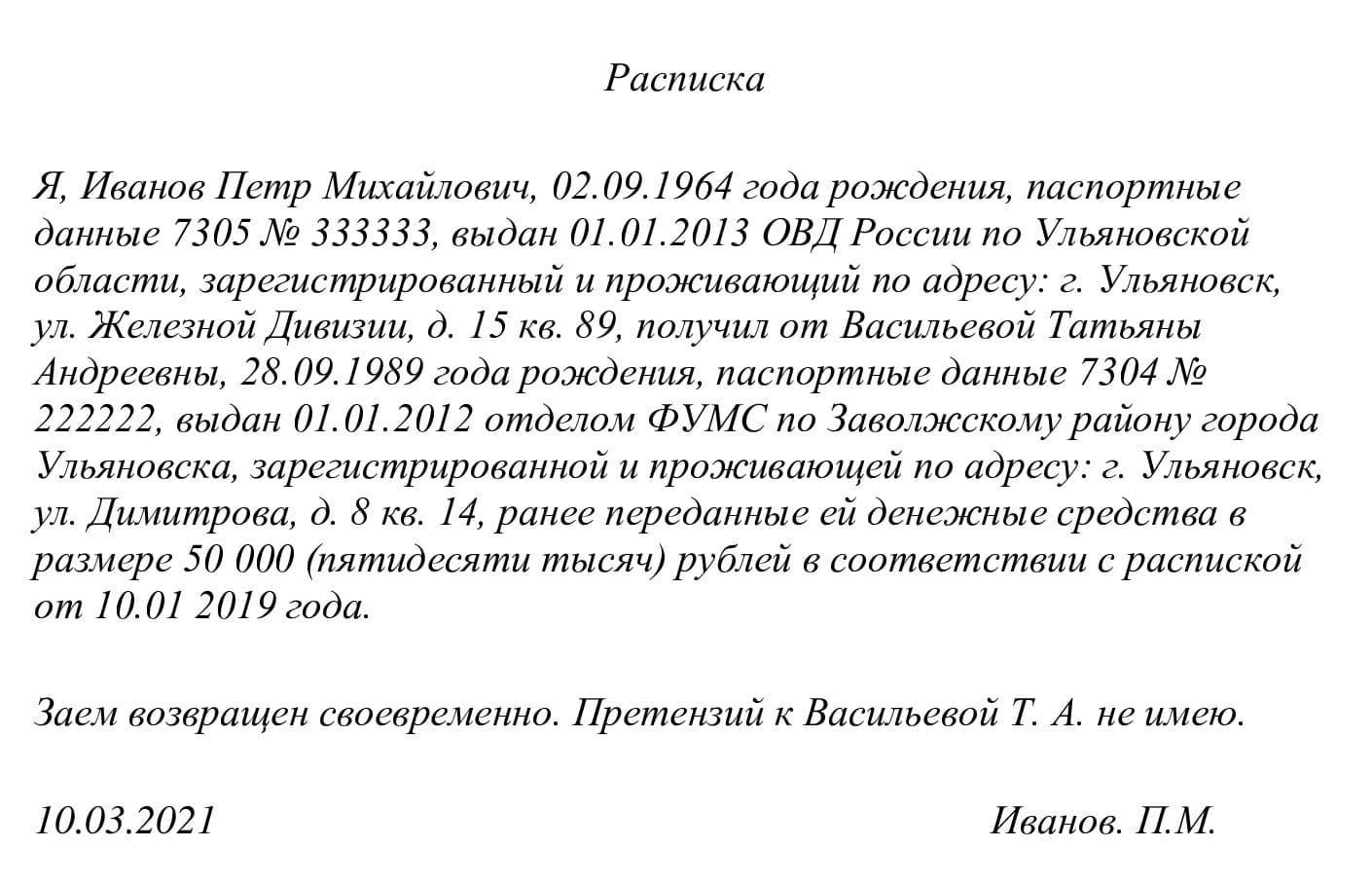

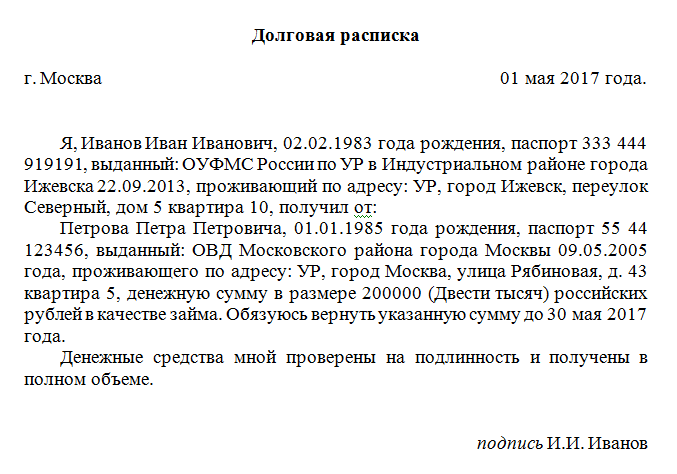

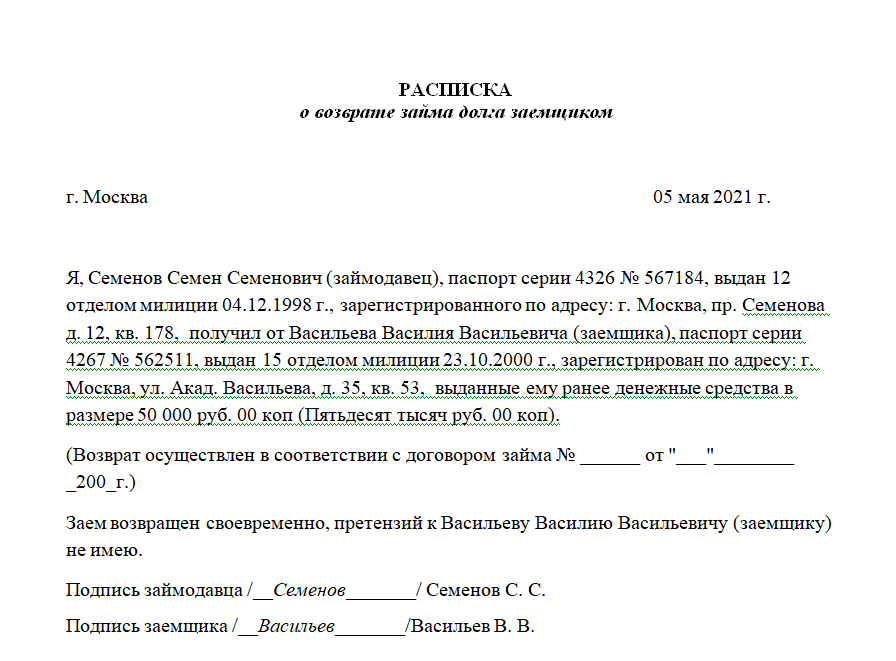

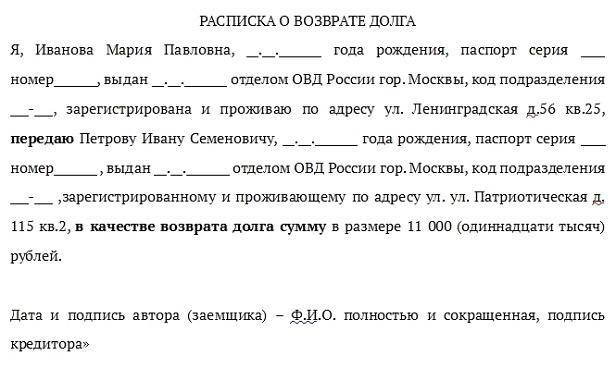

Для того чтобы был вынесен судебный приказ, будет достаточно заявления кредитора и оригинала расписки о получении денежных средств должником. При подобной процедуре судебного разбирательства не будет, и вызов неплательщика в суд тоже не нужен. Мало того, госпошлина за подачу заявления на вынесение судебного приказа будет в два раза меньше, чем при подаче стандартного иска в суд.

При подобном досудебном сценарии взыскании денег закон предусматривает право должника заявить свои возражения на судебный приказ после его получения. У должника будет десятидневный срок со дня получения судебного приказа, чтобы выразить обоснованные возражения. Судебный приказ будет отменен только в том случае, если возражения должника все-таки поступят в суд. В таком случае, у кредитора остается одна возможность вернуть деньги – подать иск в суд.

Но и в этой ситуации есть мирный выход из ситуации. Если неплательщик начнет осознавать, что дело дошло уже до судебного разбирательства, и избежать его не удастся, а после решения суда по иску сумма выплаты может оказаться гораздо больше изначального долга, то он уже совсем иначе будет смотреть на подписание мирового соглашения и досудебный возврат займа.

Дальнейшие действия коллекторов

Коллекторские агентства работают с долгами, перекупленными у физических лиц, так же, как и с задолженностями по банковским кредитам. Они вправе звонить должнику, назначать ему личные встречи, советовать способы изыскания денежных средств для возврата и т. д.

Неправомерными действиями таких специалистов считается:

- оказание психологического давления;

- угрозы физической расправы;

- ограничение передвижения должника;

- проникновение в квартиру заемщика без его разрешения;

- наложение ограничений на заграничные поездки;

- изъятие и реализация имущества заемщика.

Если коллектор в ходе работы с долгом, приобретенным по исполнительному листу, обнаружит, что у должника имеются некие активы, он вправе сообщить об этом сотруднику ФССП. Изъятием и реализацией данных активов могут заниматься только приставы, но ни в коем случае не коллекторское агентство.

Основные услуги, выполняемые юристом по возврату долга от физического лица по расписке

- Тщательное изучение материалов и определение перспектив возврата;

- Разработка плана действий в отношении физического лица;

- Расчет суммы долга вместе со штрафами и пеней;

- Правовой анализ расписки и прочих представленных документов;

- Претензионная работа посредством составления официального обращения к физическому лицу с указанием всех обстоятельств возникновения долга и предупреждением о последствиях при отказе от возврата;

- Изучение информации о физическом лице, полный сбор информации о его доходах и имуществе;

- Проведение переговоров – грамотный переговорщик всегда на этом этапе достигает успеха посредством психологического давления на должника;

- Досудебное урегулирование конфликта и возврат долга по расписке;

- Подготовка материалов к суду;

- Комплексное участие в судебном производстве по возврату долга;

- Участие в исполнительном производстве для благополучного возврата денег.

Взыскание долга коллекторским агентством

Сегодня коллекторы в большинстве своём уже не практикуют методы, которые были популярны в 90-ые. Конечно, их деятельность всё ещё нуждается в коррекции со стороны государства, но проблема выражена не так сильно, как раньше.

Среднестатистическая контора по истребованию задолженностей на текущий момент представляет собой нечто, напоминающее колл-центр. Операторы – сотрудники агентства – постоянно звонят должникам и “держат их в тонусе” путём информирования о необходимости вернуть займ.

Вся деятельность регламентируется российским законодательством.

Что разрешено?

То, как допускается добиваться возвращения денежных средств, описано в Федеральном законе “О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон “О микрофинансовой деятельности и микрофинансовых организациях” от 3 июля 2016 года за номером 230-ФЗ.

В частности в нормативном акте сказано, что все звонки и встречи проводятся по предварительному согласию – с 08:00 до 22:00 в будни и с 09:00 до 20:00 в выходные и праздничные даты. Периодичность:

- один раз в сутки;

- два раза в течение 7 дней;

- 8 раз в месяц.

Превышать указанный лимит нельзя.

Что запрещено?

Вымогательства, угрозы, причинение вреда здоровью (физическому и психическому) и прочие подобные вещи – это залог серьёзных проблем с законом.

При использовании коллекторами таких методов заёмщик вправе написать заявление в полицию. А это уже для самих взыскателей чревато даже уголовной ответственностью.

Распространение сведений о наличии у субъекта долгов – передача их родственникам или должностным лицам с работы, другим гражданам – также не законно.

Примечание 6. Заёмщик имеет право отказаться ото всех контактов с коллекторами. Для этого пишется заявление. Оно отправляется заказным письмом в учреждение или передаётся под расписку.

Могут ли коллекторы выкупить долг у банка

Да, могут. Основным видом деятельности коллекторских фирм является взыскание просроченной задолженности с физических лиц. Сами коллекторы не оказывают услуг по выдаче кредитов и займов, так как это является прерогативой банков и МФО. Чтобы начать взыскание просроченных долгов, коллекторские конторы сначала их выкупают у кредиторов, либо заключают агентские договоры.

Коллекторские агентства выкупают долги у банков и МФО. Для этого заключаются договоры цессии

Коллекторы выкупают кредитные долги большими портфелями. Индивидуальную просьбу о выкупе конкретного долга по кредиту коллекторские организации не рассматривают. Банк тоже вынесет отказ на такое предложение.

Скупка задолженности осуществляется по договорам цессии. Эта сделка регулируется Гражданским кодексом РФ. Основные нюансы, связанные с переводом долга по цессии:

- сторонами договора могут быть физические и юридические лица, а также предприниматели;

- для продажи долга обязательно требуется согласие первоначального кредитора (в случае с потребительским кредитом или ипотекой это будет банк);

- согласие должника на выкуп его просрочки требуется только в случае, если такое условие было указано в исходном договоре .

Если у вас есть долг перед частным лицом или организацией (по расписке или договору), тоже можно попытаться оформить уступку права требования. Для этого можно привлечь родственников, друзей, знакомых. Как и в случае с кредитными долгами, на выкуп обязательно требуется согласие кредитора. Коллекторские агентства такими сделками вряд ли буду заниматься.

Сотрудничество с банками и МФО дает им гарантии, что долг будет надлежащим образом подтвержден документами. При выкупе долгов по обычным распискам и договорам таких гарантий нет, а дополнительные проверки коллекторам не имеет смысла проводить — это дорого.

Какие коллекторские агентства выкупают долги

Организация не может просто так назвать себя «коллекторским агентством» и начать заниматься выкупом, взысканием задолженностей. Деятельность таких компаний регулируется специальным нормативным актом — федеральным законом № 230-ФЗ. В нем указаны достаточно жесткие требования для юридических лиц, которые хотят профессионально заниматься взысканием просрочки:

- специальное разрешение на коллекторскую деятельность выдает ФССП;

- коллекторской деятельностью могут заниматься только юридические лица, прошедшие проверку ФССП, подтвердившие соответствие по уставному капиталу, по страхованию ответственности, по другим требованиям. Например, все сотрудники компании не должны иметь судимостей.

Кто такие черные коллекторы и откуда они берутся? Спросите юриста

Фирмы, оказывающие услуги по выкупу долга, могут работать на рынке и без включения в реестр ФССП. Но они не вправе заниматься взысканием просрочки по кредитам и микрозаймам с физических лиц. Такое право есть только у организаций, прошедших проверку у приставов, получивших разрешений и включенных в реестр. Обязательно уточняйте эти моменты, если вы увидели рекламное предложение о выкупе кредитного долга.

Какие долги выкупают коллекторы

Еще раз повторим, основной вид деятельности коллекторов — взыскание просрочки по кредитам и займам. Следовательно, коллекторская фирма выкупает только такие долги. Договор цессии заключается с банком или МФО, где должник брал кредит, микрозайм.

Еще одним основанием взыскания со стороны коллекторов является агентский договор с банком или микрофинансовой организацией. По такому договору задолженность не выкупается, а сохраняется у первоначального кредитора. Коллекторы фактически работают как посредники, как подразделение банка или МФО, получают вознаграждение за все процедуры при взыскании.

На подразделение банка или МФО, которые взыскивают долги, действуют те же нормы закона, что и на коллекторов? Спросите юриста