Что может рассчитать онлайн-калькулятор Сбербанка

Для соискателей решающую роль при выборе банковского продукта играют три фактора:

- Низкая процентная ставка.

- Минимальный размер переплат.

- Удобный график выплат.

Выполнить предварительные расчёты самостоятельно могут не все, поэтому онлайн-сервис крупнейшего банка РФ пользуется неизменной популярностью. Он позволяет частным лицам автоматически:

- рассчитать ежемесячный платёж;

- общую переплату;

- экономию при досрочном погашении;

- составить график погашения.

Диаграмма соотношения частей процентов и основного долга в ежемесячных выплатах поможет понять, как будет изменяться их структура на протяжении всего договора.

Переплата

Понятие включает в себя все расходы, которые предстоит понести клиенту, за исключением основного долга (ОД), то есть суммы кредита. Размер переплаты зависит от:

- Суммы ОД.

- Срока кредитования.

- Процентной ставки.

- Типа ежемесячных платежей.

- Размера всех дополнительных комиссий (за услуги, обслуживание, страхование).

Достаточно ввести параметры в поля онлайн-калькулятора и расходы заёмщика станут очевидными. В Сбербанке переплата зависит только от процентной ставки. Дополнительные комиссии, скрытые платежи отсутствуют. Услуга страхования не является обязательной при подписании договора, но рекомендуется, чтобы клиент смог исполнить обязательства по договору даже в непредвиденной ситуации.

Что включает в себя сумма кредита?

В 2008 году Центробанком было издано Постановление, которое обязывало все банки, осуществляющие деятельность на территории Российской Федерации, уведомлять каждого заемщика в начальной стадии составления договора о полной стоимости кредита. Несмотря на это требование некоторые кредитно-финансовые учреждения продолжают непорядочно поступать со своими клиентами, заставляя их, порой обманным путем, платить скрытые комиссии и необоснованно завышенные проценты. Чтобы защитить себя от мошенников и сохранить сбережения россияне должны хорошо разбираться во всех нюансах кредитования.

Полная стоимость кредита формируется из множества составляющих:

- сумма выдаваемого займа;

- начисленные за весь период действия кредита проценты;

- комиссии (за рассмотрение заявки, за изготовление банковского пластика, за выдачу наличных средств);

- абонплата за обслуживание кредита и т. д.

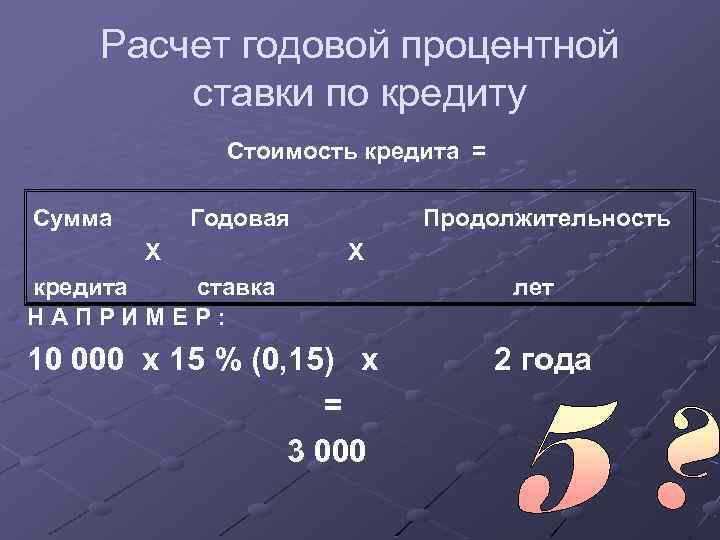

Сотрудники финансовых учреждений исчисляют полную стоимость кредитов в форме годовых процентов. Эта величина напрямую зависит от установленных банком тарифов, сроков кредитования, периодичности ежемесячных платежей, но не включает суммы штрафных санкций и пеней за несвоевременное выполнение клиентом обязательств.

Что такое кредит?

В кредитном договоре, как правило, участвуют два основных действующих лица. Это банк и клиент. Клиент подписывает договор, из которого следует, что заемщик просит его профинансировать на определенных условиях.

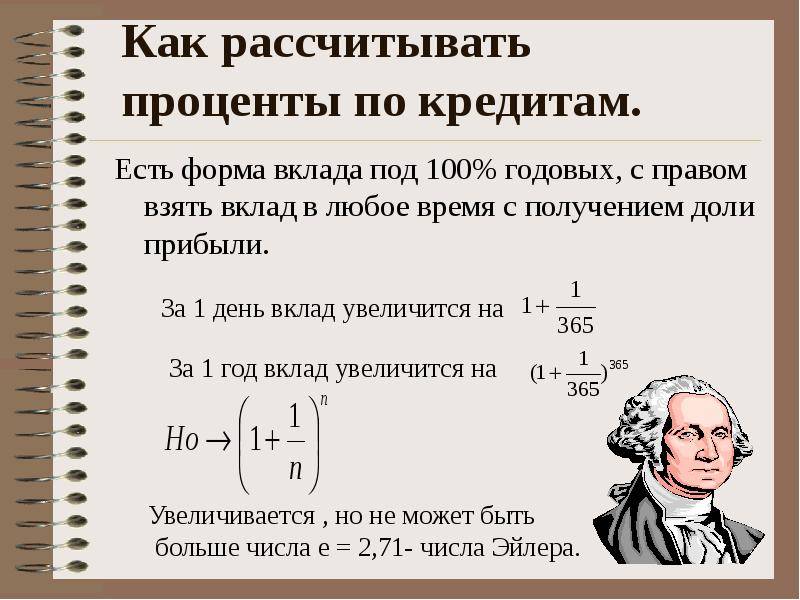

Каждый кредитный договор оформляется на условиях платности, возвратности и срочности. Платность означает, что заемщику банковская организация выдает деньги под определенный процент, на чем банк и зарабатывает.

Возвратность говорит о том, что клиент должен вернуть всю сумму займа, включая проценты за фактическое пользование кредитными средствами. А к срочности относятся определенные сроки выплат, которые нарушать не рекомендуется, так как последуют штрафные санкции.

Оформить договор можно как на товар, квартиру, так и просто взять наличные. В связи с этим выделяют три основных направления:

- Автокредитование.

- Ипотека.

- Потребительское кредитование.

Также можно выделить целевые и нецелевые займы, но все это лишь общие обозначения. Самое главное в кредитовании – это ставка по кредиту, на основании которой и производится расчет процентов.

Для того чтобы хорошо ориентироваться в банковских предложениях по кредитным договорам, важно самому уметь рассчитывать проценты по кредиту. Это позволит оценить общую стоимость кредитования и найти оптимальные предложения

Для того чтобы понять, как рассчитать кредит самостоятельно, необходимо разобраться в некоторой банковской терминологии.

Как рассчитать кредит самому?

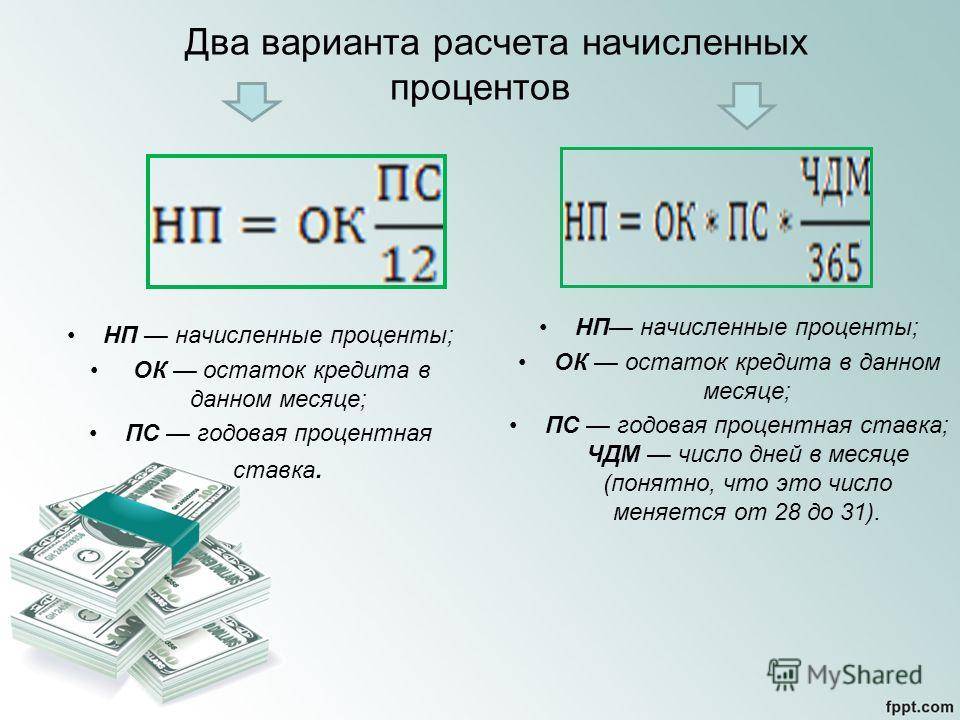

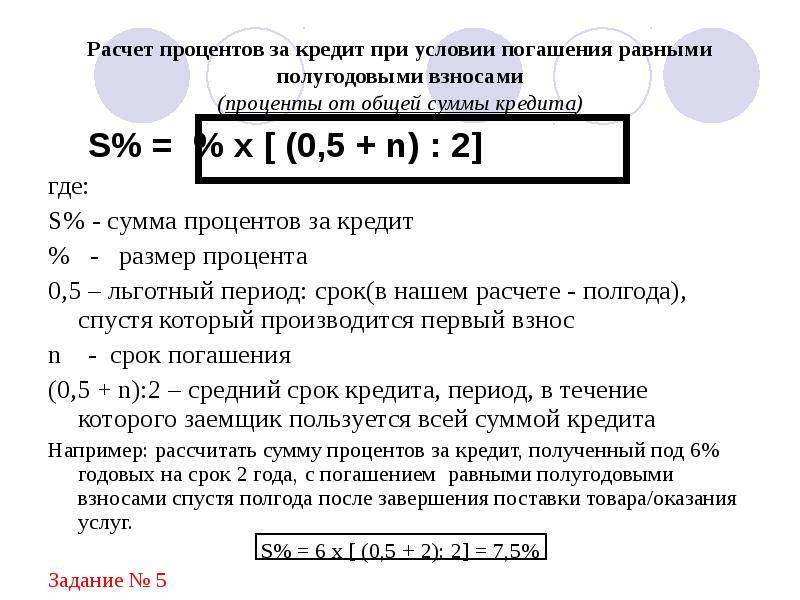

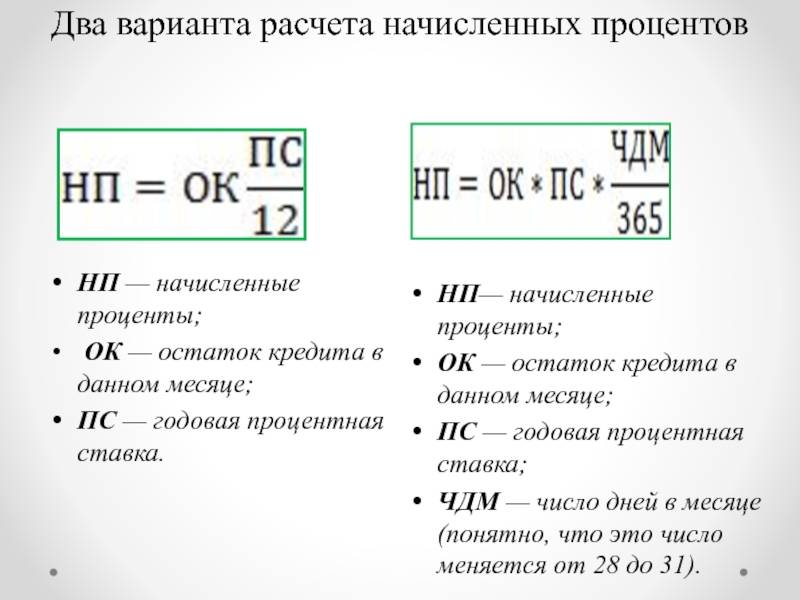

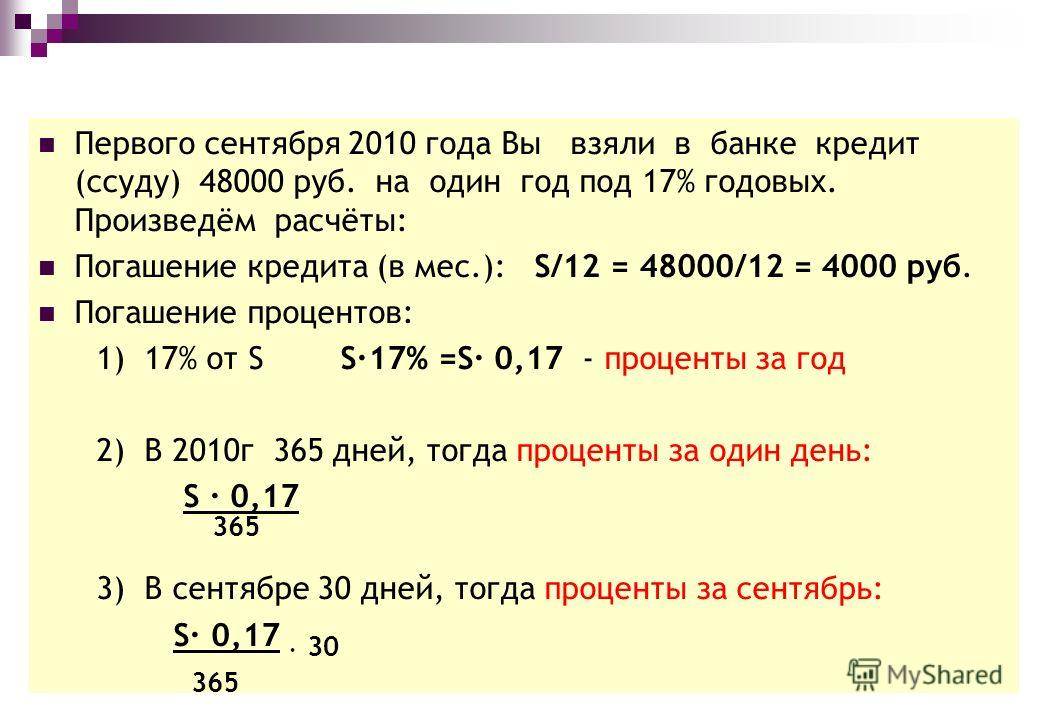

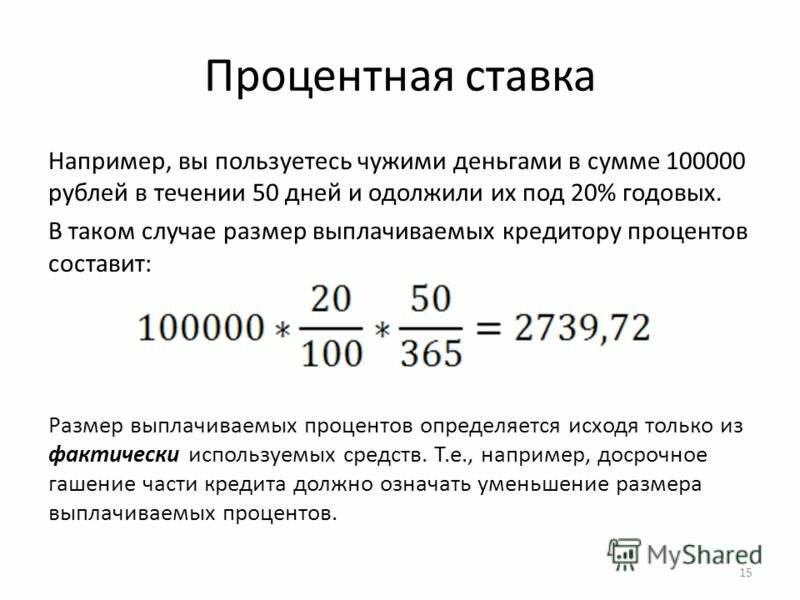

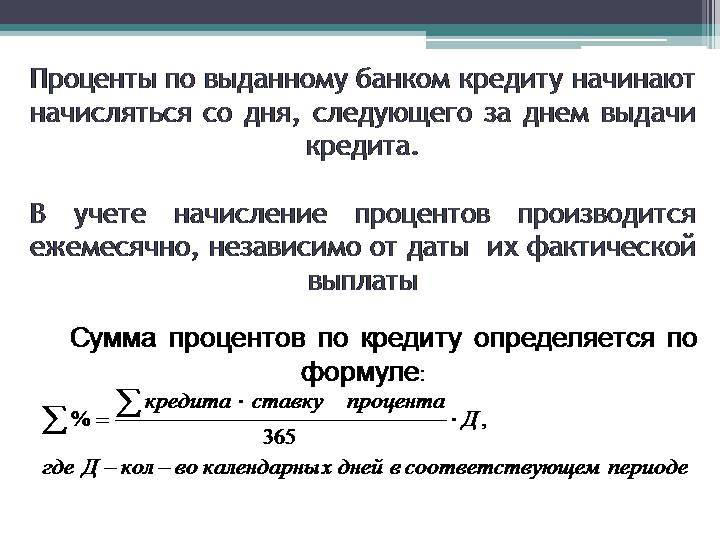

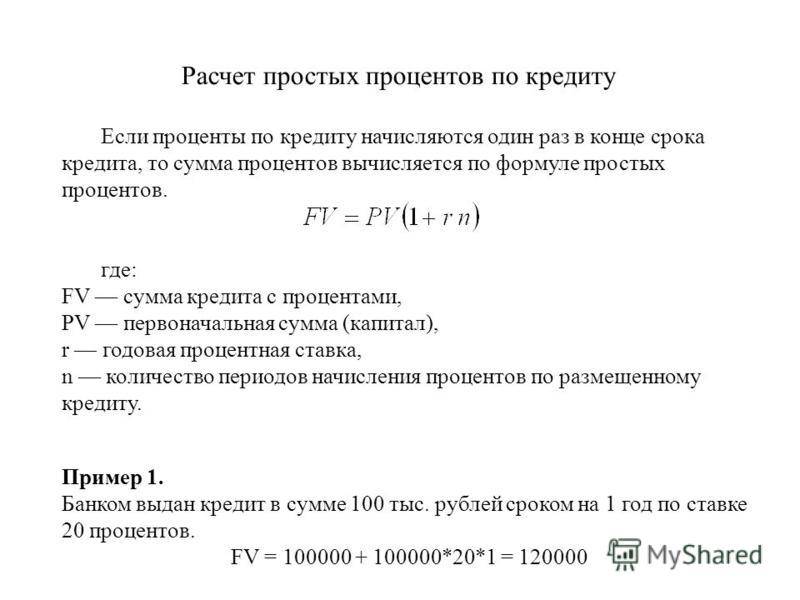

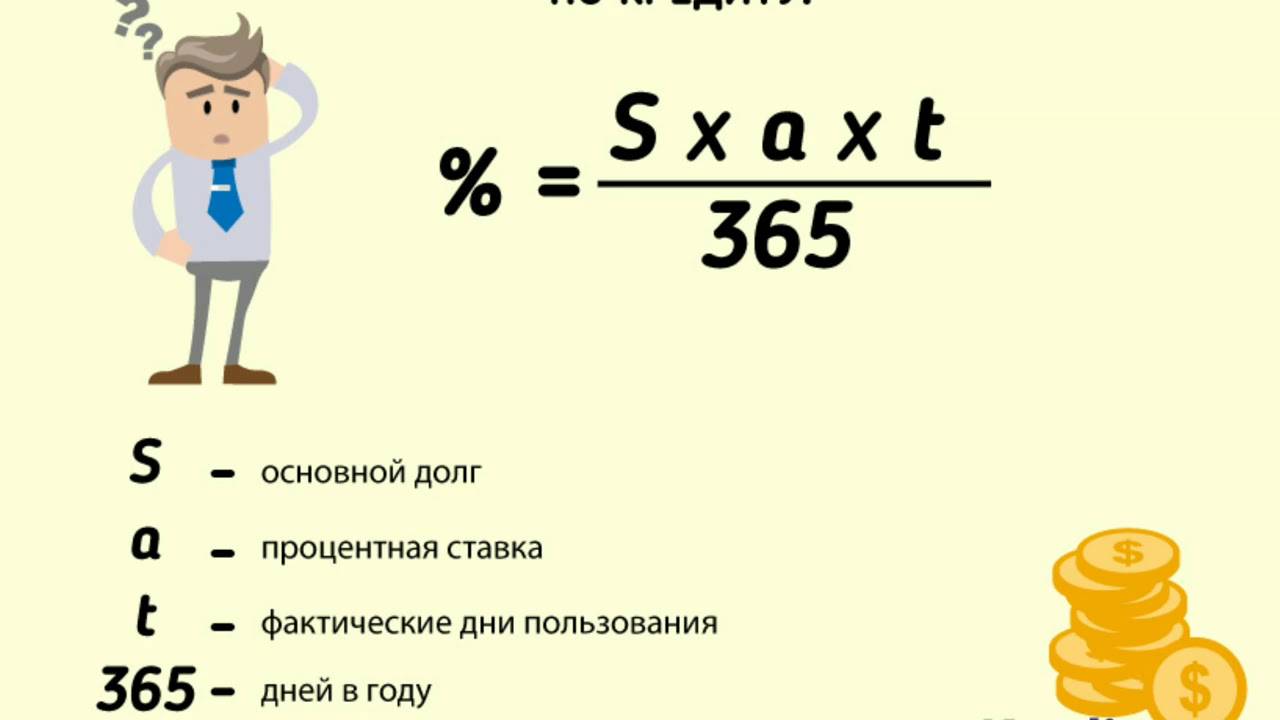

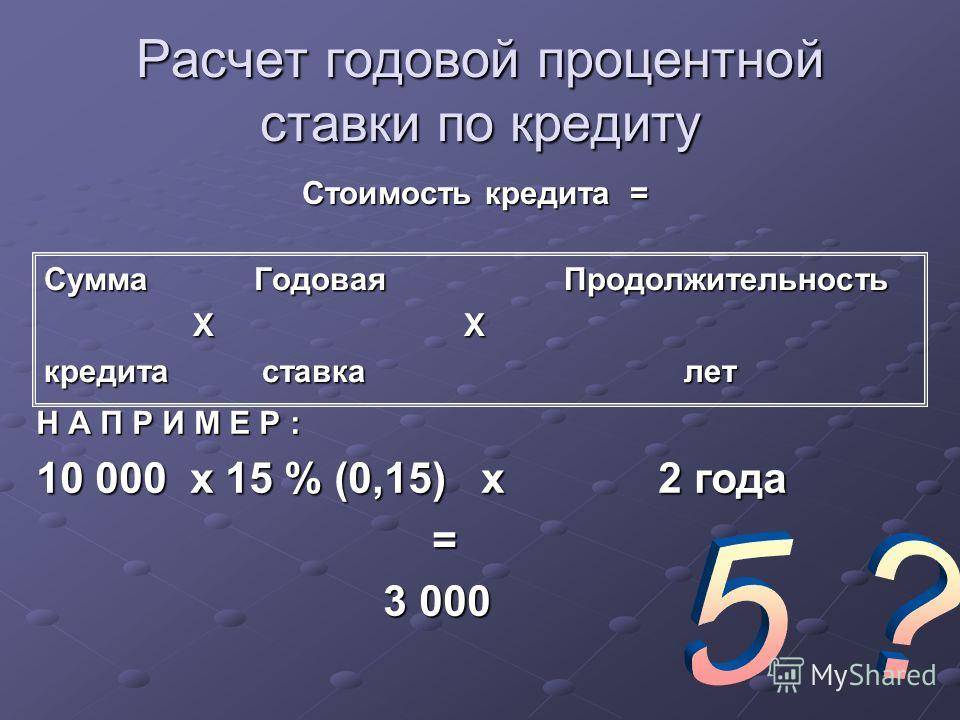

Сумму процентов, необходимую к погашению в следующий отчетный период, можно подсчитать по следующей формуле:

Сумма к погашению = Сумма кредита * ставку процента * срок займа в днях / 365 (количество дней в году).

Рассмотрим на конкретном примере:

Взяв в долг сумму 10000 рублей на 1 год под ставку 20% годовых, получим 10000 * 0,2 * 365 / 365 = 2000 рублей комиссии придется заплатить за пользование кредитом.

Подставив вместо нуля во второе значение единицу, получим 12000 – это вся сумма, которую необходимо будет вернуть условному кредитному учреждению, включая проценты.

Эта формула является приблизительной, но с её помощью можно будет предположить свои траты, в том числе и ежемесячные, и остановить своё внимание на оптимальном для себя предложении. Для расчета суммы основного кредита и процентов к выплате вовсе не обязательно вооружаться калькулятором, даже если под рукой нет специальной банковской программы

Для расчета суммы основного кредита и процентов к выплате вовсе не обязательно вооружаться калькулятором, даже если под рукой нет специальной банковской программы.

Простые знания компьютера и прикладной программы Excel помогут однократно вставить формулу и рассчитывать кредит согласно уменьшению основной доли и процентов нарастающим итогом.

Все расчёты могут быть произведены специальным кредитным калькулятором, при этом пользователю следует ввести следующие параметры будущего кредита:

- Сумма кредита.

- Наименование валюты.

- Процентная ставка, заявленная банком.

- Срок, на который одалживаются деньги.

- Наименование типа платежа.

- Начало выплаты по кредиту с указанием даты и месяца.

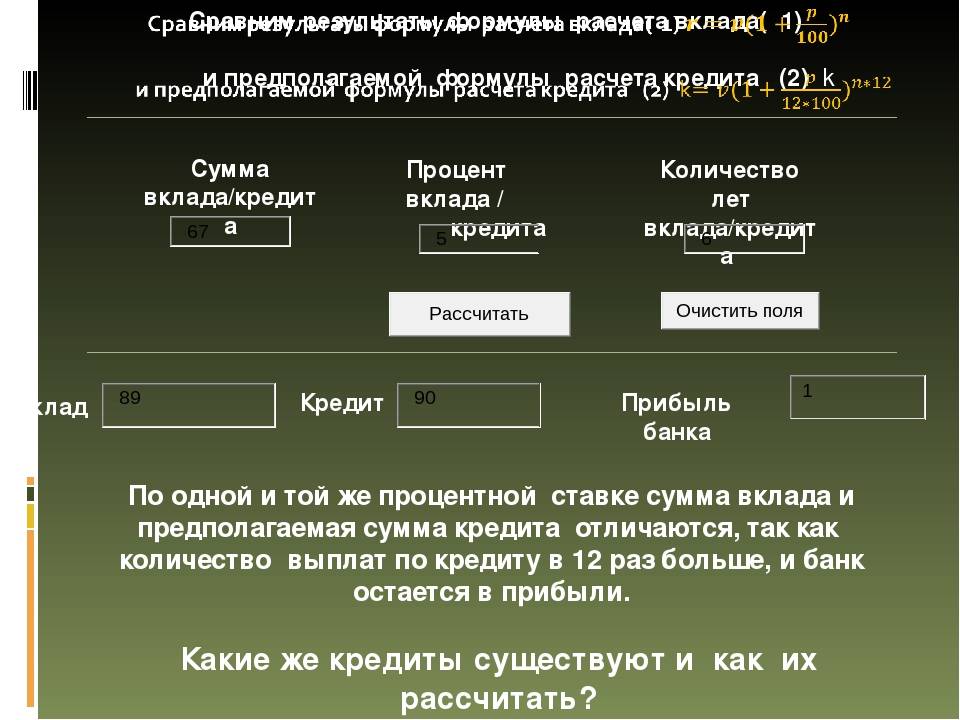

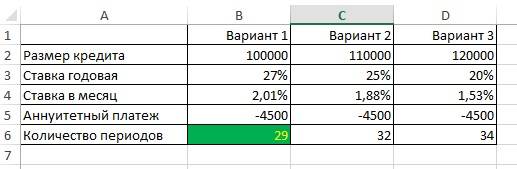

Целесообразно в параметре пункта 5 рассчитать оба способа оплаты и произвести их сравнение.

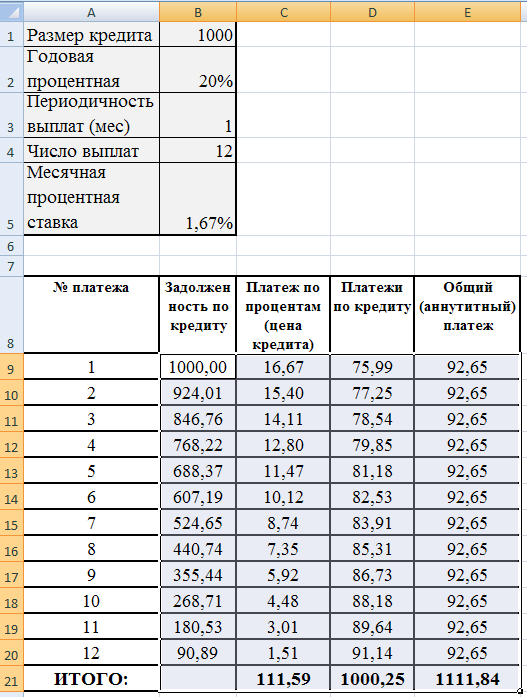

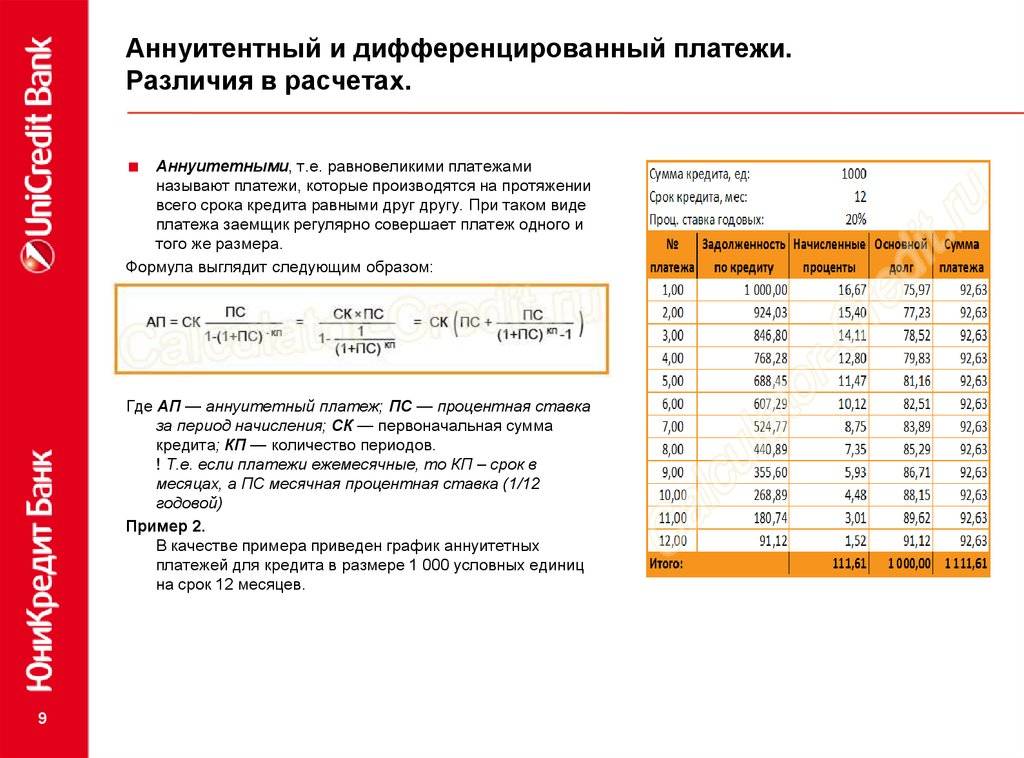

Аннуитетные платежи

Данный вид платежа был позаимствован из опыта европейских стран, где подобные платежи применялись еще до того времени, когда были придуманы расчетные карты в сегодняшнем их понимании. Такой платеж позволял приобретать в долг в основном недвижимость и автомобили. При таком типе платежей можно рассчитываться точно в срок, прописанный в кредитном договоре, суммами, которые были обговорены заранее. Приобретая товар в кредит, покупатель точно знал, сколько и когда ему придется выплатить банку, мог планировать свои расходы, подстраивая свои финансовые накопления под такой кредит.

Недостатком такого кредита является тот момент, что большая часть ежемесячной оплаты идет на выплату процентов по кредиту. Это очень выгодно банкам, так как свои деньги, то есть те, которые были выданы дебитору уже давно получены. А большую часть платы по кредиту заимодатель просто получает премию за выдачу денежных средств в долг.

Такие кредиты применяются в основном при:

- ипотечном кредитовании;

- продажах автомобилей в залог;

- выдаче потребительских кредитов в магазинах;

- кредитовании индивидуальных предпринимателей на старт-ап нового проекта.

Наиболее распространенным примером аннуитетного платежа является рассрочка в магазинах бытовой электроники по схеме «0 рублей сейчас и 24 месяца оплаты фиксированной суммы».

Итак, среди преимуществ аннуитетного платежа можно выделить:

- фиксированные сроки оплаты;

- возможность планирования бюджета;

- знание затрат на будущие периоды.

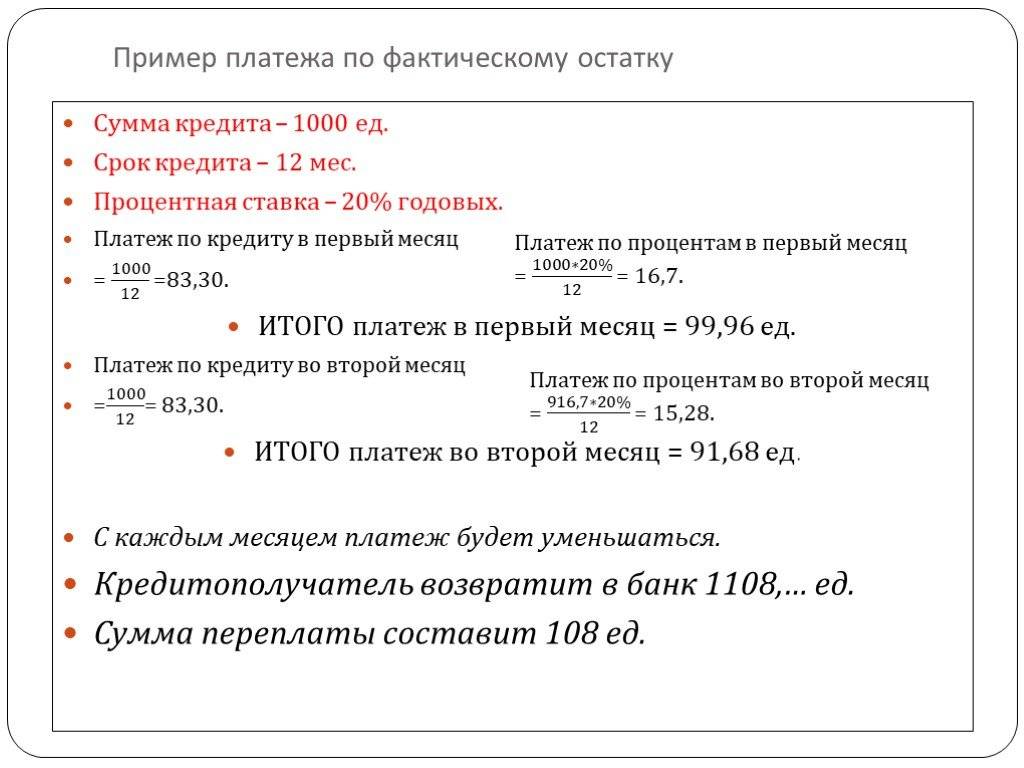

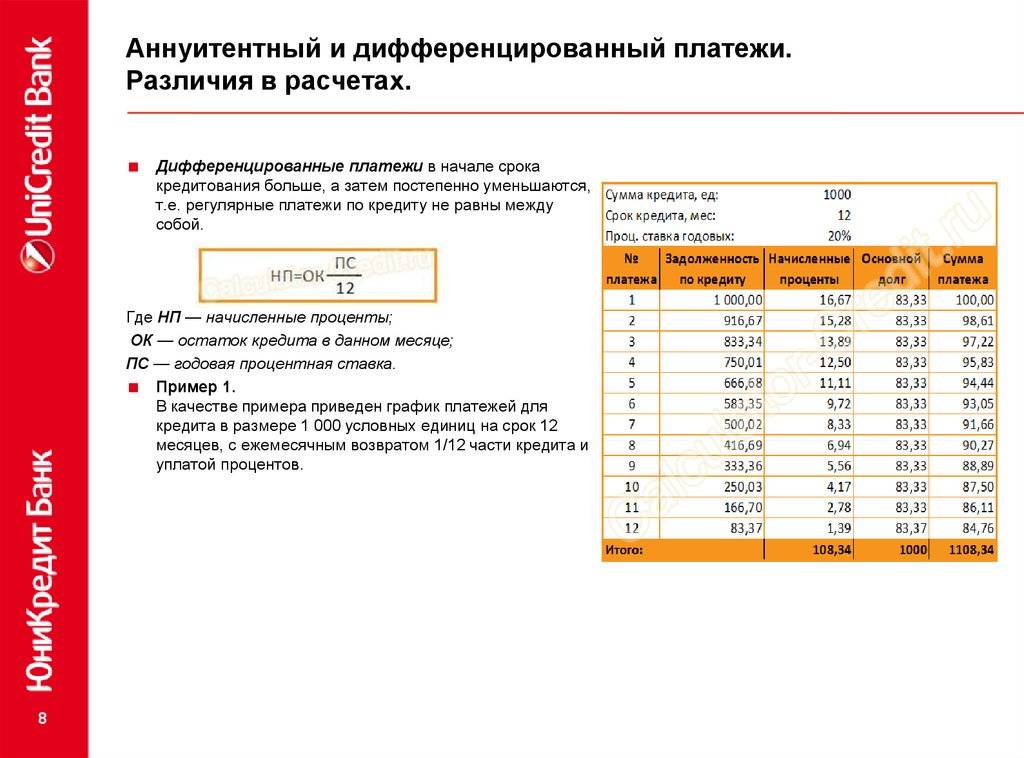

Дифференцированные платежи

Это такие платежи, которые уменьшаются с течением времени при добросовестной оплате кредита. Происходит это в связи с тем, что уменьшается сумма основного кредита, как следствие, уменьшаются и проценты, которые должник выплачивает только за ту часть кредита, которая не закрыта в банке или другом кредитном учреждении.

Показатели значений платежа по основному кредиту не меняются весь срок пользования и оплаты по кредиту, а вот проценты уменьшаются ежемесячно на сумму погашенной каждый месяц части основного кредита.

Такой вид платежа при краткосрочном кредитовании снижает показатель средств, отдаваемых банку за проценты, использованные при получении кредита. То есть, заемщик платит как за свои же деньги, а не за их увеличение на размер процентной ставки по кредиту.

Среди минусов можно отметить, что нелегко найти кредитное учреждение, предлагающее такой вид рассрочки платежа. Банкам гораздо выгоднее «делать деньги из воздуха», в данном случае из процентов, а не позволять клиенту долгое время расплачиваться за те средства, которые формально находятся в его распоряжении.

Также к минусам относится сравнительно большая, по сравнению с аннуитетными платежами, первоначальная сумма оплаты. Такую форму кредитования могут позволить себе состоятельные заемщики.

Способы расчета

Гражданину стоит учесть, что итог самостоятельных вычислений может отличаться от суммы, получившейся у банка. Связано это с тем, что к выплатам прибавляют величину комиссии, расходы на оформление контракта, обязательную страховку. Их величины обязательно указывают в кредитном договоре. Рассчитать кредит можно следующими способами:

Способ расчета | Плюсы | Минусы |

По формуле с составлением графика платежей вручную | Заемщик полностью поймет алгоритм подсчета процентов. |

|

С помощью электронных таблиц Excel |

| Необходимо хорошо изучить функционал Excel. |

Онлайн-калькулятором | Автоматический расчет. |

|

Как самому рассчитать проценты по кредиту

Какие данные нужны для вычислений

Для проведения точных расчетов нужно знать:

- дату выдачи займа;

- дату окончания срока кредитования;

- сумму долга;

- ставку процента;

- периодичность внесения платежей.

Нюансы при подсчете процентов по кредитам

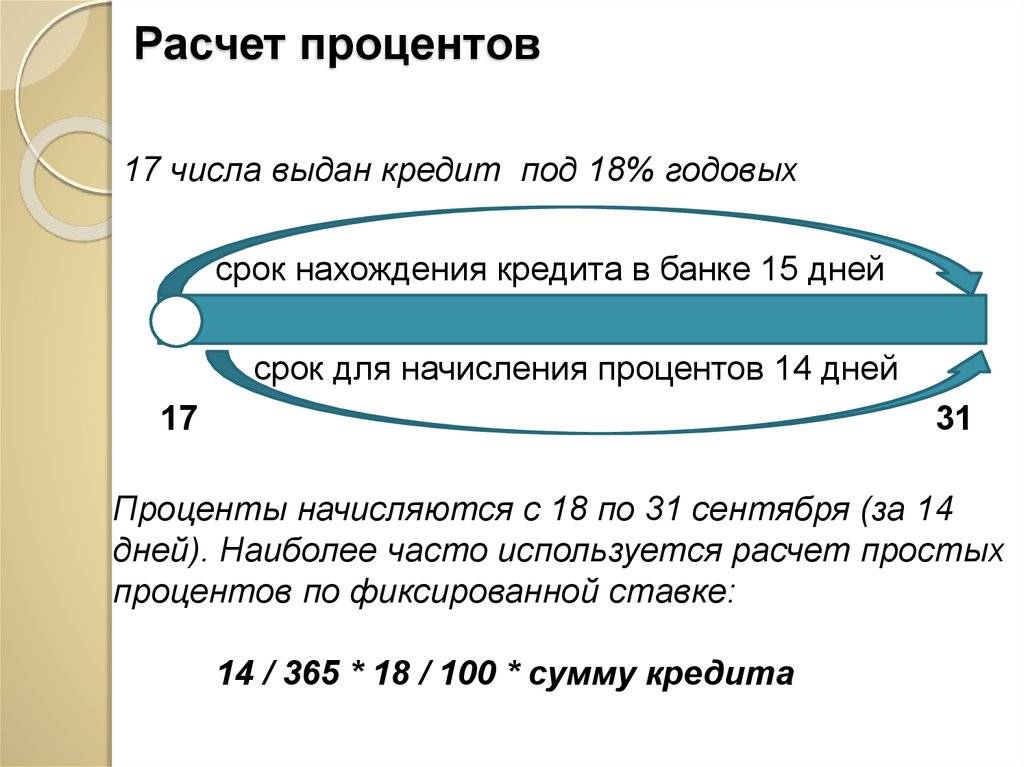

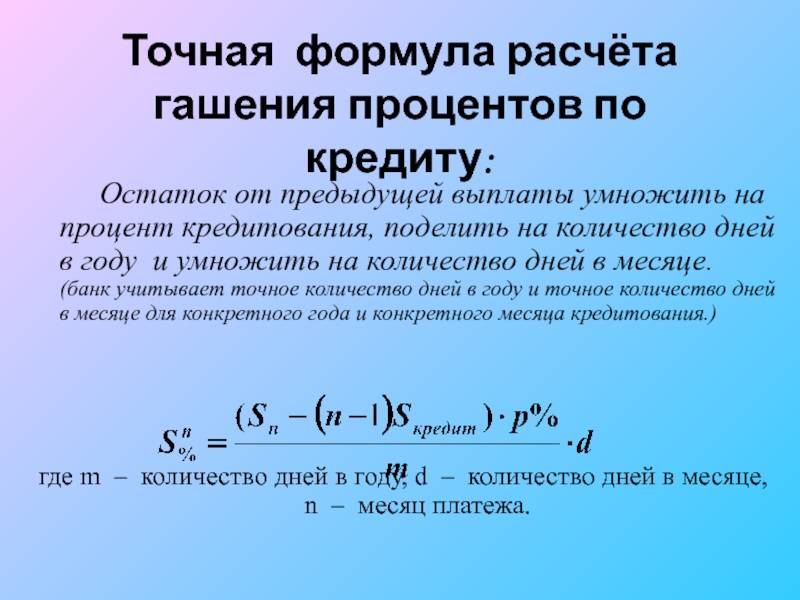

При составлении индивидуального графика платежей важно учитывать:

- факты досрочного погашения – суммы и даты платежей;

- количество дней в месяце;

- для точного расчета определяется дневная ставка процента, то есть годовая, поделенная на 365 или 366 дней, если год високосный. Данную корректировку нужно учитывать при вычислениях;

- число дней между платежами. Чем короче этот период, тем меньше сумма процентов к оплате, и наоборот;

- продолжительность периода учитывается в днях, начиная с того, что идет после внесения очередного платежа;

- если ставка процента меняется, это следует отразить в расчетах соответственно дате корректировки;

- если допускаются просрочки, платеж будет увеличен, а график обновлен.

В каждом кредитном договоре подробно расписывается способ исчисления платежа, указывается формула. Именно на эти данные и следует ориентироваться.

Как составляется график платежей

График платежей – есть совокупность месячных платежей, объединенных в таблицу. Легче всего это сделать либо в онлайн-калькуляторе, либо в Excel.

Как найти сумму процентов

Сумму процентов, что будет уплачена за весь срок кредитования, определяют путем вычитания из итоговой суммы платежей величину первоначально задолженности.

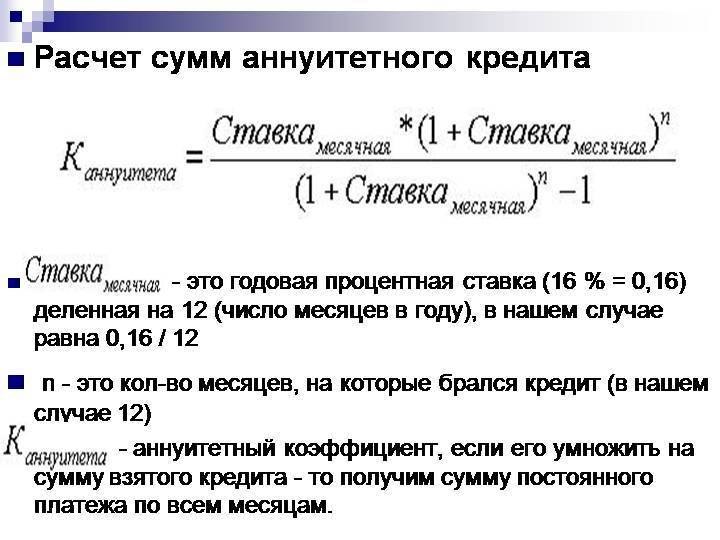

Как вычисляют процентную ставку по кредиту: формулы аннуитета и дифференцированных платежей

Аннуитетные платежи предполагают погашение задолженности по займу равными платежами.

Дифференцированные платежи – это равномерное погашение основной суммы долга, но ежемесячный взнос в начале срока будет существенно больше, нежели в конце.

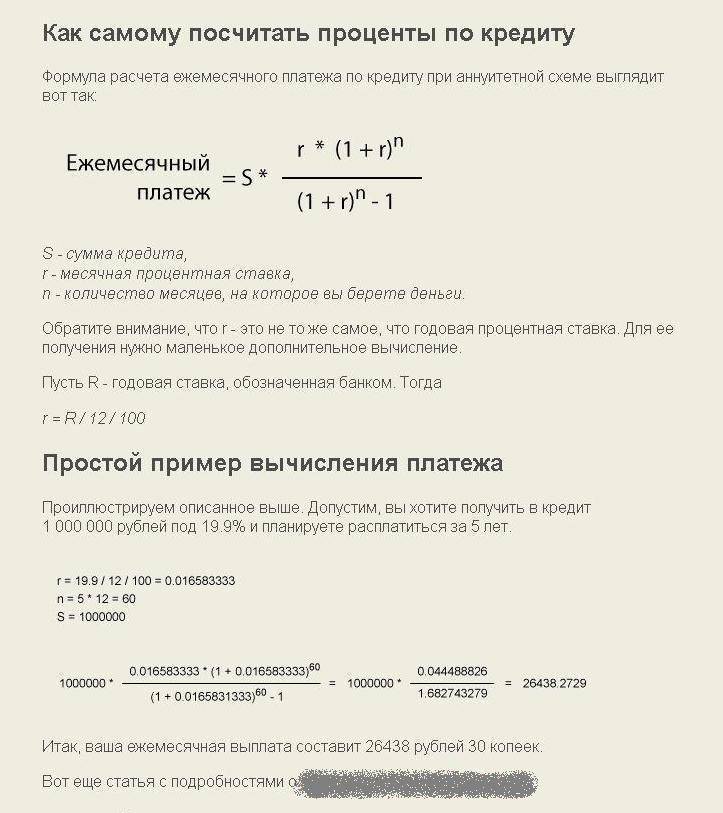

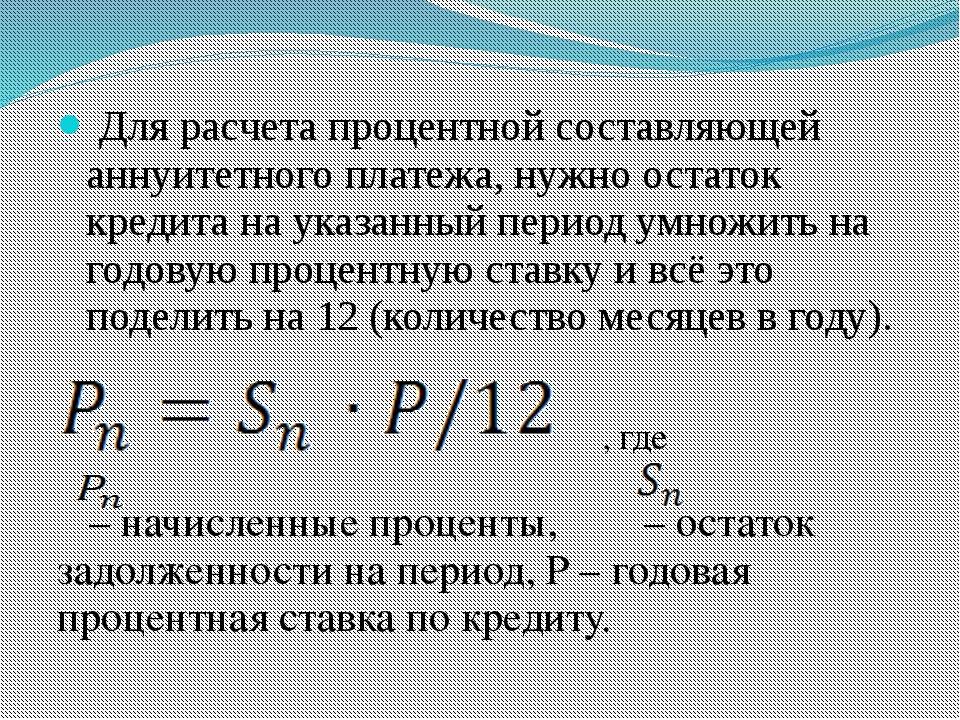

Расчет процентов по кредиту: аннуитетные платежи

Условие для расчета

Пусть выдано 60 000 рублей под 15% годовых на срок в 2 года, что соответствует 12 х 2 = 24 месяцам. Платеж – аннуитетный. Взносы совершаются ежемесячно.

Расчет процентов за месяц

Месячная процентная ставка составит 15% / 12 = 1,25%.

Для расчетов полученную величину переведем в десятичную дробь: 1,25% / 100% = 0,0125.

Ежемесячный аннуитетный платеж будет равен:

60 000 х 0,0125 / (1 – (1 + 0,0125) ^ (-24)) = 2 909,2 рубля.

Общая сумма к выплате за весь срок кредитования

Через 2 года заемщик заплатит:

2 909,2 х 24 = 69 820,8 рублей.

Переплата составит 69 820,8 – 60 000 = 9 820,8 рублей.

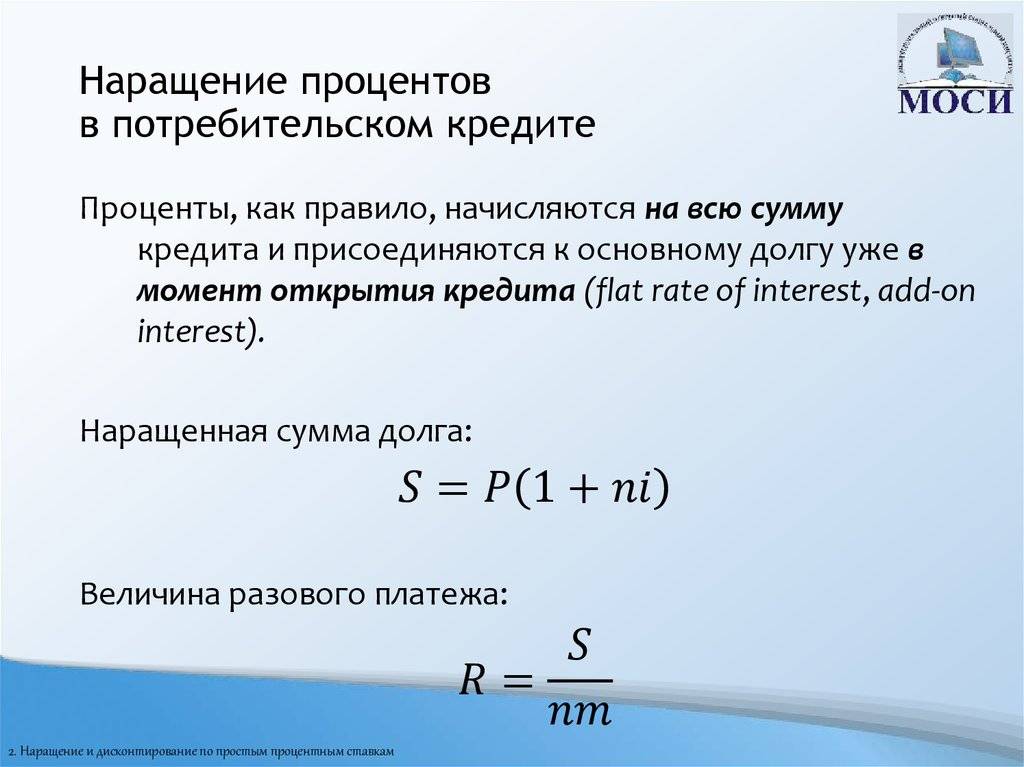

Расчет процентов по кредиту: дифференцированный платеж

Условие: первоначальные условия кредитования

Для примера расчета кредита при дифференцированном платеже воспользуемся условиями задачи, приведенной для аннуитета. Принимаем, что в среднем продолжительность месяца равна 30 дням.

Платеж в первый месяц

Формула расчета процентов по кредиту при дифференцированных платежах предполагает на первом этапе вычисление сумм, что направят на погашение основной части долга, которые будут соответствовать 60 000 / 24 = 2 500 рублям.

В 1-ый месяц платеж составит:

2 500 + 60 000 х (15% / 100%) х 30 / 365 = 2 500 + 739,73 = 3 239,73 рубля.

Выплаты второго месяца

Во 2-ой месяц остаток задолженности равен 60 000 – 2 500 = 57 500 рублей. Значит, платеж составит:

2 500 + 57 500 х (15% / 100%) х 30 / 365 = 3 208,9 рубля.

Расчет на третий месяц

Остаток к 3-ему месяцу равен 57 500 – 2 500 = 55 000 рублей, а к выплате будет:

2 500 + 55 000 х (15% / 100%) х 30 / 365 = 3 178,08 рубля.

Учитывая, что к концу срока кредитования останется 2 500 рублей, то последний месячный платеж будет равен:

2 500 + 2 500 х (15% / 100%) х 30 / 365 = 30,82 рубля.

Полный расчет ежемесячных дифференцированных платежей произведен в Excel. Переплата за все время пользования составит 9 246,58 рублей, что на 9 820,8 – 9 246,58 = 574,22 рубля меньше, нежили бы пришлось заплатить при аннуитетных платежах.

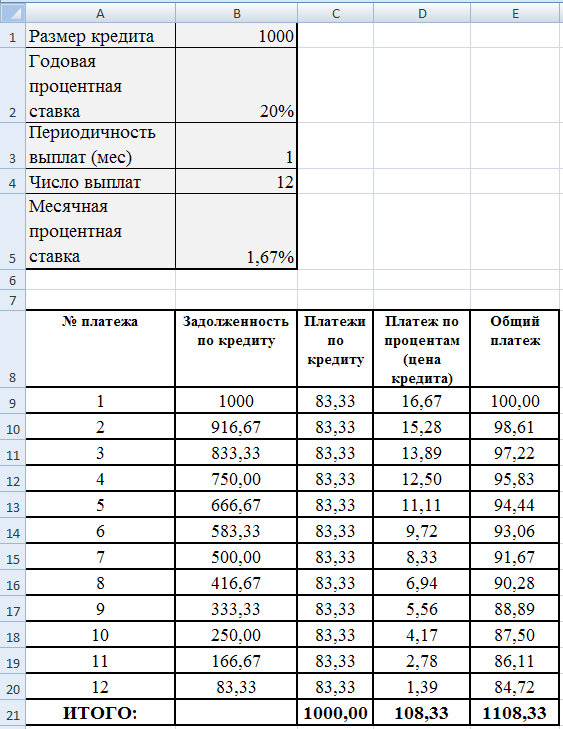

Как самостоятельно высчитать дифференцированные платежи в Excel

Просчитать дифференцированные платежи в Excel можно, составив таблицу таким образом:

- в ячейке А1 указывают «1». Так нумеруется 1-ый период кредитования;

- в А2 пишем «=А1+1» и копируем формулу до номера, соответствующего последнему месяцу кредитования. В примере это А24. Так нумеруются периоды;

- в ячейке В1 указывается первоначальная сумма займа. В примере это «60000»;

- в В2 пишется формула «=В1-М», что копируется до последнего месяца кредитования. В примере – до В24. М – это сумма кредита, разделенная на число месяцев кредитования. В примере формула примет вид «=В1-2500»;

- просчитаем месячную процентную ставку. В примере это (15%/100%) / 12 = 0,0125;

- в С1 пишем формулу для расчета дифференцированного платежа «=B1*0,0125» и копируем ее вниз до С24;

- итоговый месячный платеж формируется в столбце D путем копирования до конца таблицы формулы «=М+С1».

Какая схема расчёта процентов лучше для заемщика

Аннуитетные платежи легче переносятся семейным бюджетом, поскольку в начале кредитования они будут меньше дифференцированных. Но последний способ более экономичный.

За весь срок действия кредитного договора переплата при дифференцированных платежах будет меньше, чем при аннуитетных. Причина – скорость возврата долга при аннуитете ниже.

Исходя из структуры каждого взноса при аннуитетных платежах, очевидно, что в первое время пользования займом большая часть средств уходит на выплату процентов, и только небольшая – на погашение тела кредита.

Как посчитать годовые проценты по кредиту?

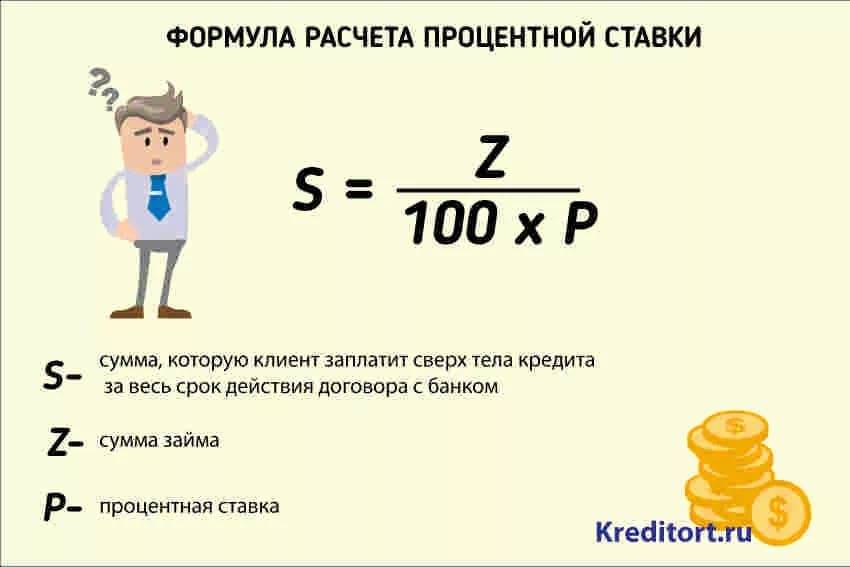

Чтобы посчитать сумму начисленных процентов по займу, физическим лицам необходимо использовать специальную формулу:

S = Sз * i * Kк / Kг, где

- S – сумма процентов;

- Sз – сумма кредита (например, ипотеки без первоначального взноса);

- i – годовая процентная ставка;

- Kк – количество дней, выделенных банком для погашения кредита;

- Kг – количество дней в текущем году.

Как нужно рассчитывать сумму начисленных процентов, можно рассмотреть на примере:

- Физическое лицо оформило кредит – 300 000 рублей.

- Срок кредитования – 1 год.

- Годовая процентная ставка (примерно такая же, как при рефинансировании кредитов, полученных в других банках) – 18,00%.

- S = 300 000 * 18 * 365 / 365 = 54 000 рублей придется заплатить физическому лицу за использование кредитных средств.

Чтобы просчитать годовые проценты, клиентам финансового учреждения необходимо внимательно изучить кредитный договор. В соглашении обычно указывается не только сумма выданного займа, но и то, какую сумму необходимо вернуть в конце срока действия договора. Для проведения расчетов следует из большей суммы вычесть меньшую, после чего полученный результат разделить на срок действия кредитной программы, затем конечную цифру умножить на 100%.

Пример:

- Физическое лицо оформило кредит – 300 000 рублей.

- Срок кредитования – 1 год.

- В конце срока нужно вернуть – 354 000 рублей.

- Годовые проценты S = (354 000 – 300 000) : 1 * 100% = 54 000 рублей.

Провести расчет можно и еще одним способом. Заемщику следует суммировать все ежемесячные платежи, после чего к полученному результату прибавить дополнительные выплаты (например, дополнительные сборы, комиссионные вознаграждения, сумму средств, взимаемую банком за обслуживание кредитной программы и т.д.). После этого полученный результат необходимо разделить на срок действия кредита, а конечную цифру умножить на 100%.

Пример:

- Физическое лицо оформило кредит – 300 000 рублей.

- Срок кредитования – 1 год.

- Годовая процентная ставка – 18,00%.

- Дополнительные платежи – 2 500 рублей.

- Сумма ежемесячного платежа – 4 500 рублей.

- Годовые проценты S = (4 500 * 12 + 2 500) * 18,00% : 1 * 100% = (54 000 + 2 500) : 1 * 100% = 56 500 рублей.

Как экономить на погашении

Главным принципом кредитования считается правильный выбор кредитного учреждения. Несмотря на большое предложение кредитов, необходимо здраво оценивать ситуацию и прежде, чем подписывать кредитный договор, внимательно ознакомьтесь с ним и тщательно просчитайте то, что необходимо вернуть по окончанию срока займа.

Экономия кредита зависит от процентной ставки и от срока кредитования. С процентной ставкой все понятно: чем меньше ставка, тем меньше переплата. Если говорить о сроках, то лучше по возможности выбирать максимально короткие сроки погашения. Кто сталкивался с кредитом, тому известно, что есть такое понятие, как страховка по кредиту. Имеется в виду, что в возврат платежа включен страховой платеж. Опять же, чем меньше срок, тем меньше и сумма страхового платежа.

Благодаря кредиту, человек может не оставлять свои мечты и желания на потом, а взять просто и воплотить их в реальность

Важным нюансом во время кредитования считается расчет планового платежа, при этом важно понимать какая процентная ставка и как ее рассчитывать. Существует несколько схем расчета процентов, которые позволяют максимально быстро принять решение о кредитовании

Напишите свой вопрос в форму ниже

Данные для расчетов

Чтобы правильно рассчитать процентную ставку и величину переплаты, необходимо знать точную информацию о планируемом к оформлению кредите

Важно понимать, по какой схеме будет погашаться долг: аннуитетной или дифференцированной. Это поможет выбрать формулу для вычислений

Кроме этого необходимо знать:

- сумму кредита;

- размер годовой ставки;

- период погашения займа.

Указанные нюансы всегда учитываются в калькуляторах, представленных на сайтах банков. Поэтому, зная все параметры ссуды, можно максимально точно подсчитать переплату по кредиту. Разберемся, что за формулу нужно применять при аннуитете и дифференциале.

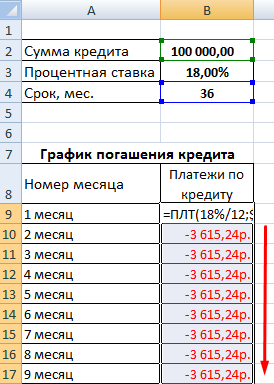

Как рассчитать аннуитетный платеж в Excel

Те, кто читал предыдущую публикацию, наверняка ещё долго будут с ужасом вспоминать формулу аннуитетного платежа. Но сейчас вы, дорогие друзья, можете облегчённо вздохнуть, ибо все расчёты за вас сделает программа Microsoft Excel.

Мы сделаем не просто файлик с одной циферкой. Нет! Мы разработаем настоящий инструмент, с помощью которого вы сможете рассчитать аннуитетный платёж не только для себя, но и для соседа, который ставит свою машину на детской площадке; прыщавого студента, который сутками курит в вашем подъезде; тётки, которая выгуливает свою собаку прямо под вашими окнами – короче, для всех особо одарённых. Кстати, можете поставить где-нибудь возле монитора купюроприёмник и брать с этой публики деньги.

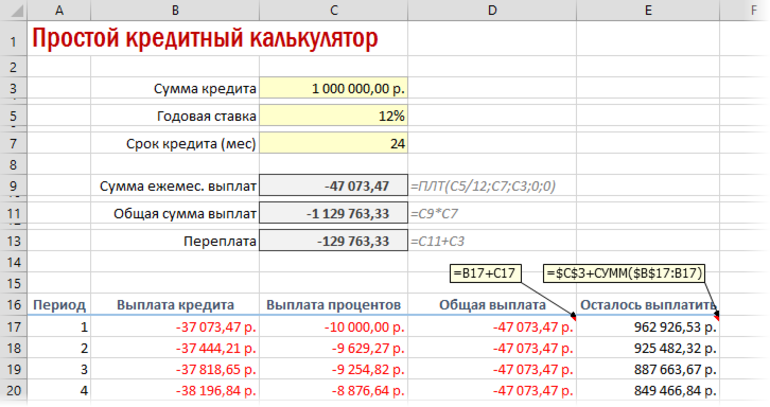

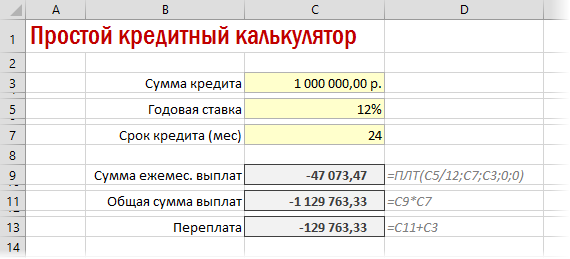

Давайте приступим к разработке нашего кредитного калькулятора. Смотрим на первый рисунок:

Итак, вы видите два блока. Один с исходными данными, а второй – с расчётами. Исходные данные (сумма кредита, годовая процентная ставка, срок кредитования) вы будете вводить вручную, а во втором блоке будут мгновенно появляться расчёты.

Начнём с расчёта ежемесячной суммы аннуитетного платежа. Для этого надо сделать активным окошко, в котором вы хотите видеть это значение (в нашем случае – это поле C11, на рисунке оно обведено и указано под номером 1). Далее слева от строки формул жмём на «fx» (на рисунке эта кнопка обведена и указана под номером 2). После этих действий у вас появится такая табличка:

Выбираем функцию «ПЛТ» и жмём «Ок». Перед вами появится таблица, в которую надо будет ввести исходные данные:

Здесь нам требуется заполнить три поля:

- «Ставка» – годовая процентная ставка по кредиту делённая на 12.

- «Кпер» – общий срок кредитования.

- «Пс» – сумма кредита (указывается со знаком минус).

Обратите внимание на то, что мы не вводим готовые цифры в эту таблицу, а указываем координаты ячеек нашего блока с исходными данными. Так, в поле «Ставка» мы указываем координаты ячейки, в которой будет вписываться вручную процентная ставка (C5) и делим её на 12; в поле «Кпер» указываются координаты ячейки, в которой будет вписываться срок кредитования (C6); в поле «Пс» – координаты ячейки в которой вписывается сумма кредита (C4). Так как сумма кредита у нас указывается со знаком минус, то перед координатой (C4) мы ставим знак минус

Так как сумма кредита у нас указывается со знаком минус, то перед координатой (C4) мы ставим знак минус.

После того как исходные данные будут введены, жмём кнопку «Ок». В результате мы видим в блоке расчетов точное значение ежемесячного аннуитетного платежа:

Итак, в данный момент сумма нашего аннуитетного платежа составляет 4680 руб (на рисунке он обведён и указан под номером 1). Если вы будете менять сумму кредита, процентную ставку и общий срок кредитования, то автоматически будет меняться значение вашего аннуитетного платежа.

Кстати, обратите внимание на значение функции, обозначенное на рисунке под номером 2: =ПЛТ(C5/12;C6;-C4). Да, да, это и есть те самые координаты, которые мы вводили в таблицу, выбрав функцию «ПЛТ». По сути, вы могли бы не проделывать всех тех сложных телодвижений, которые показаны на втором и третьем рисунках

Можно было просто вписать в строке формул то, что там сейчас вписано

По сути, вы могли бы не проделывать всех тех сложных телодвижений, которые показаны на втором и третьем рисунках. Можно было просто вписать в строке формул то, что там сейчас вписано.

Зная размер аннуитетного платежа несложно посчитать остальные значения нашего расчётного блока:

На рисунке наглядно показано, как рассчитана общая сумма выплат (обведена и указана под номером 1). Так как она равна сумме аннуитетного платежа (ячейка C11) умноженной на общее количество месяцев кредитования (ячейка C6), то мы и вписываем в строку формул следующую формулу: =C11*C6 (на рисунке она обведена и указана под номером 2). В результате мы получили значение 56 157 рублей.

Переплата по кредиту рассчитывается ещё проще. От общей суммы выплат (ячейка C12) надо отнять сумму кредита (ячейка C4). В строку вписываем такую формулу: =C12-C4. В нашем примере переплата равна: 6157 рублей.

Ну и последнее значение – эффективная процентная ставка (или полная стоимость кредита). Она рассчитывается так: общую сумму выплат (ячейка C12) делим на сумму кредита (ячейка C4), отнимаем единицу, затем делим всё это на срок кредитования в годах (ячейка C6 делённая на 12). В строке будет такая формула: =(C12/C4-1)/(C6/12). В нашем примере эффективная процентная ставка составляет 12,3%.

Всё! Вот таким нехитрым способом мы с вами составили в программе Microsoft Excel автоматический калькулятор расчета аннуитетных платежей по кредиту, скачать который можно ссылке ниже:

Как считать проценты по кредиту?

Проценты за пользование кредитом рассчитываются одним из двух способов: по дифференцированной или по аннуинтетной схеме. В обоих случаях начисление производится на остаток ссудной задолженности, различается по сути только способ её уменьшения. В первом варианте заёмщик ежемесячно оплачивает основной долг равными долями плюс проценты, за счёт чего платёж получается уменьшающимся. При втором способе ежемесячный платёж одинаков, но в первые месяцы состоит почти сплошь из процентов, а в последние – почти только из ссудной задолженности.

Дифференцированные платежи

Исходные данные

Например, человек решил оформить кредит в размере 120 000 руб. на год под 20% годовых. По условиям договора он должен производить платежи по дифференцированной схеме в последний день месяца.Формула

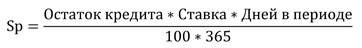

Для расчёта применяется формула простых процентов:

Например, если кредит взят 01.12.2013, то первые проценты будут:Полностью платежи будут выглядеть так:

№ | Дата | Сумма платежа | Основной долг | Проценты | Остаток основного долга после совершения платежа |

| 1 | 31.01.2014 | 12 038,36 | 10 000,00 | 2 038,36 | 110 000,00 |

| 2 | 28.02.2014 | 11 868,49 | 10 000,00 | 1 868,49 | 100 000,00 |

| 3 | 31.03.2014 | 11 534,25 | 10 000,00 | 1 534,25 | 90 000,00 |

| 4 | 30.04.2014 | 11 528,77 | 10 000,00 | 1 528,77 | 80 000,00 |

| 5 | 30.05.2014 | 11 315,07 | 10 000,00 | 1 315,07 | 70 000,00 |

| 6 | 30.06.2014 | 11 150,68 | 10 000,00 | 1 150,68 | 60 000,00 |

| 7 | 31.07.2014 | 11 019,18 | 10 000,00 | 1 019,18 | 50 000,00 |

| 8 | 29.08.2014 | 10 849,32 | 10 000,00 | 849,32 | 40 000,00 |

| 9 | 30.09.2014 | 10 635,62 | 10 000,00 | 635,62 | 30 000,00 |

| 10 | 31.10.2014 | 10 526,03 | 10 000,00 | 526,03 | 20 000,00 |

| 11 | 28.11.2014 | 10 339,73 | 10 000,00 | 339,73 | 10 000,00 |

| 12 | 31.12.2014 | 10 323,29 | 10 000,00 | 323,29 | 0,00 |

133 128,77 | 120 000,00 | 13 128,77 |

При досрочном погашении

При частичном досрочном погашении (например, 28.02.2014 заёмщик внёс в оплату кредита на 15 000 руб. больше) платёж может видоизменяться тремя способами, в зависимости от банка:

- Основной долг оплачен вперёд. Тогда в марте можно оплатить только проценты, а 30 апреля – 5 000 руб. и проценты.

- Платежи скорректированы в сторону уменьшения суммы. Начиная с мартовского платежа заёмщик будет вносить 8 500 руб. в оплату основного долга плюс начисленные проценты.

- Платежи практически не изменились, уменьшился срок. В этом случае платёж в декабре будет отменён, а ноябрьский – уменьшен до 5 000 руб. плюс проценты.

Во всех трёх случаях сумма процентов будет пересчитана по новым данным и, соответственно, переплата клиента сократится. В первом случае она составит 12 813,70 руб., во втором и третьем – 11 745,48 руб. и 10 561,64 руб., соответственно.

Аннуитет

Исходные данные

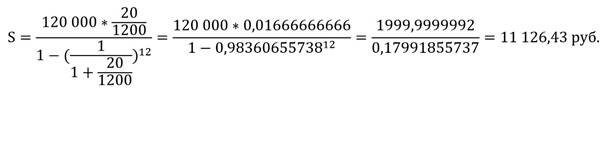

Для сравнения результата с аннуитетом будет рассмотрен аналогичный случай: 120 000 руб. на один год по ставке 20% годовых.Формула

Расчёт размера платежа происходит по формуле сложных процентов:

По данным из примера платёж составит: Сумма процентов, являющаяся частью платежа, вычисляется по формуле дифференцированной схемы начисления.

Сумма процентов, являющаяся частью платежа, вычисляется по формуле дифференцированной схемы начисления.

В итоге график выглядит так:

№ | Дата платежа | Ссудная задолженность | Проценты | Сумма платежа | Остаток ссудной задолженности после платежа |

| 1 | 31.01.2014 | 9 088,05 | 2 038,36 | 11 126,41 | 110 911,95 |

| 2 | 28.02.2014 | 9 242,45 | 1 883,98 | 11 126,43 | 101 669,50 |

| 3 | 31.03.2014 | 9 566,57 | 1 559,86 | 11 126,43 | 92 102,93 |

| 4 | 30.04.2014 | 9 561,94 | 1 564,49 | 11 126,43 | 82 540,99 |

| 5 | 30.05.2014 | 9 769,59 | 1 356,84 | 11 126,43 | 72 771,40 |

| 6 | 30.06.2014 | 9 930,19 | 1 196,24 | 11 126,43 | 62 841,21 |

| 7 | 31.07.2014 | 10 058,99 | 1 067,44 | 11 126,43 | 52 782,22 |

| 8 | 29.08.2014 | 10 229,86 | 896,57 | 11 126,43 | 42 552,36 |

| 9 | 30.09.2014 | 10 450,26 | 676,17 | 11 126,43 | 32 102,11 |

| 10 | 31.10.2014 | 10 563,54 | 562,89 | 11 126,43 | 21 538,56 |

| 11 | 28.11.2014 | 10 760,57 | 365,86 | 11 126,43 | 10 777,99 |

| 12 | 31.12.2014 | 10 777,99 | 348,44 | 11 126,43 | 0,00 |

120 000,00 | 13 517,14 | 133 517,14 |

При досрочном погашении

Совершение частичного досрочного погашения позволяет клиенту сделать выбор, что именно будет уменьшено: срок или сумма платежей.

Если клиент внесёт дополнительно к февральскому платежу 15 000 руб., то при уменьшении ежемесячного платежа его переплата составит 12 101,56 руб., а при сокращении срока – 10 769,79 руб.

Платежи и проценты по кредиту

Тип платежа соискатель выбирает сам, исходя из периодичности и размера личных финансовых поступлений. Аннуитетные и дифференцированные выплаты имеют существенные отличия, которые определяют их достоинства и недостатки.

Аннуитетный

Клиент совершает фиксированные ежемесячные взносы, первая часть которых идёт на погашение процентов по договору, вторая – уменьшает тело кредита. Проценты начисляются на фактическую сумму долга, а она с каждым периодом уменьшается, в последующих выплатах соотношение частей будет изменяться. При этом сумма основного платежа останется неизменной.

Кредитный калькулятор при выборе аннуитета по заданным соискателем параметрам рассчитывает:

- Процентную ставку за платёжный период, чаще всего это 1 месяц (ПСМ). Вычисляется следующим образом: ПСГ/100/12 (количество месяцев в году).

- Коэффициент аннуитета (КА) по формуле, где * — степень, равная общему количеству платежей:

ПСМ x (1 + ПСМ) *

(1 + ПСМ) * — 1

- Сумму аннуитетного платежа (АП), которая равна: ОД x КА.

- Проценты (СП) по формуле, где СЗ – размер фактической задолженности, которая в первом взносе всегда равна ОД: СЗ x ПСМ.

- Их долю (ДСП): АП – СП.

- Долю погашения ОД (ДОД): АП – ДСП.

Анализ расчётов, диаграммы и графика онлайн-сервиса Сбербанка покажет, что аннуитетный тип наиболее выгоден для финансового учреждения (переплата выше, чем при дифференцированном). Но он удобен для клиентов, которые получают стабильный фиксированный доход.

Дифференцированный

На практике данный тип платежей применяется для ипотечных кредитов, но нередко банки используют его для потребительских программ. Главное отличие – стабильное уменьшение суммы ежемесячного платежа на протяжении всего срока действия договора. Основная финансовая нагрузка приходится на первые месяцы. Доля погашения ОД остаётся фиксированной для каждого периода, а размер процентов уменьшается.

Алгоритм расчёта параметров кредита с дифференцированным типом выплат для онлайн-калькулятора выглядит проще и состоит из вычислений:

- Доли платежей, ежемесячно погашающих ОД – соотношение ОД и количества периодов срока кредитования (количество месяцев).

- Доли процентов: произведение фактического ОД на ПСМ.

- Размер дифференцированного платежа (ДП) для каждого периода: сумма доли процентов и ОД.

Проценты так же начисляются на остаток ОД, то есть их сумма становится меньше с каждым периодом.

Анализ результатов кредитного калькулятора покажет, что при строгом соблюдении графика выплат, дифференцированный тип предпочтительнее для некоторых клиентов, так как уменьшает переплату по продукту.

С помощью формул, соискатель может провести все расчёты по кредиту самостоятельно, но проще доверить эту работу кредитному калькулятору.