Дополнительные параметры

При подписании ипотечного договора стоит обговорить с банком вопросы страхования. Если на вас распространяется льготная процентная ставка, то банк при расчете ипотеки обязывает осуществить страхование жизни и имущества, если же вы отказываетесь от этой услуги, то кредитная организация имеет право повысить процентную ставку, чтобы компенсировать все риски. Страхование предусматривает ежегодные взносы по определенному графику.

Чтобы избежать дополнительных комиссий при оформлении ипотеки, при обналичивании суммы или при обслуживании кредита, стоит более внимательно отнестись к выбору банка. Как правило, государственные, лицензированные организации не взимают за свои услуги дополнительную плату. Первый платеж по ипотеке необходимо вносить согласно графику выплаты. Это может быть текущий месяц оформления, либо следующий месяц.

После того как вы внесли последний платеж по ипотеке, необходимо обязательно взять с кредитной организации подтверждающий документ о завершении обязательств по выплате. Затем следует процедура снятия обременения с жилья в государственных органах. Только после этих операций можно считать, что вы произвели полное погашение ипотеки.

Расчёт процентов по дифференцированной схеме погашения

При использовании такой схемы погашения клиенту необходимо каждый месяц совершать две оплаты, поэтому понадобится две формулы:

S/k.

Эта формула поможет узнать клиенту на сколько уменьшается общий долг с каждой ежемесячной уплатой;

I*U*y/x.

Благодаря этой формуле клиент может с точностью узнать, сколько ему нужно будет заплатить в конкретном месяце.

В этих формулах используются обозначения:

- S –Остаток от общей суммы долга. Для каждого месяца рассчитывается отдельно;

- U – Процентная ставка за использование кредитных средств;

- k – Количество месяцев, которое осталось до полного погашения долга;

- y –Количество дней в месяце, для которого проводятся подсчёты;

- x – Общее количество платёжных дней в году.

Этот метод немного сложнее предыдущего, но разобраться в нем не так сложно, как кажется на первый взгляд. Для клиента схема выгодная, ведь после каждого платежа процент будет насчитываться только на остаток долга, поэтому финансовая нагрузка в конце выплат будет заметно ниже.

Заранее рекомендуем узнать, как рассчитать сумму платежа по ипотеке, чтобы оценить свои реальные возможности.

Как рассчитать самостоятельно

Высчитать ипотеку самостоятельно не так сложно. Существует несколько способов это сделать:

- Самостоятельно рассчитать по формуле (смотрите на рисунке). Способ на любителя. Ипотечные платежи будут достоверными, но требуется время и определенные математические навыки. Гораздо проще забить эти формулы в

- Для расчета платежа по ипотеке можно воспользоваться кредитным калькулятором в форме exel. Необходимо скачать программу на свое мультимедийное устройство и самостоятельно рассчитывать выплату, а также возможные комбинации при досрочном погашении. График платежей также может редактироваться. Высчитывать ипотеку в exel удобно. Программа учитывает все параметры, даже такие как високосные года. Точность в exel довольно высокая, многие банки используют эту программу и рассчитывают кредит для клиентов. Скачать ипотечный калькулятор в excel можно прямо у нас на сайте.

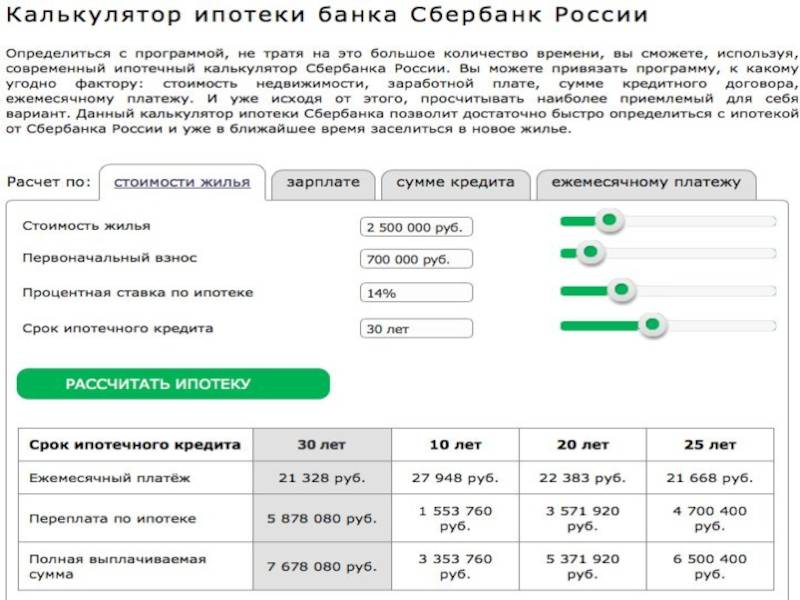

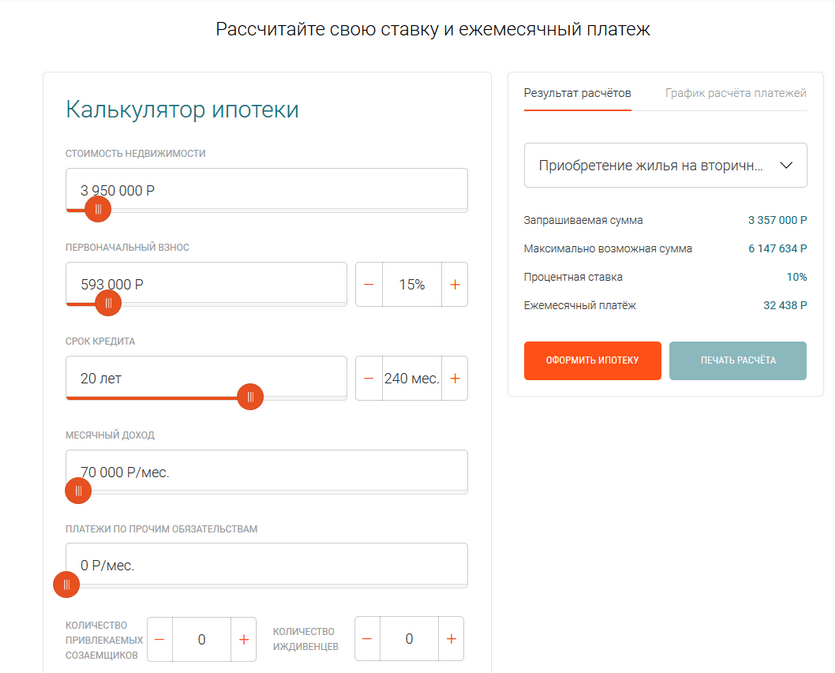

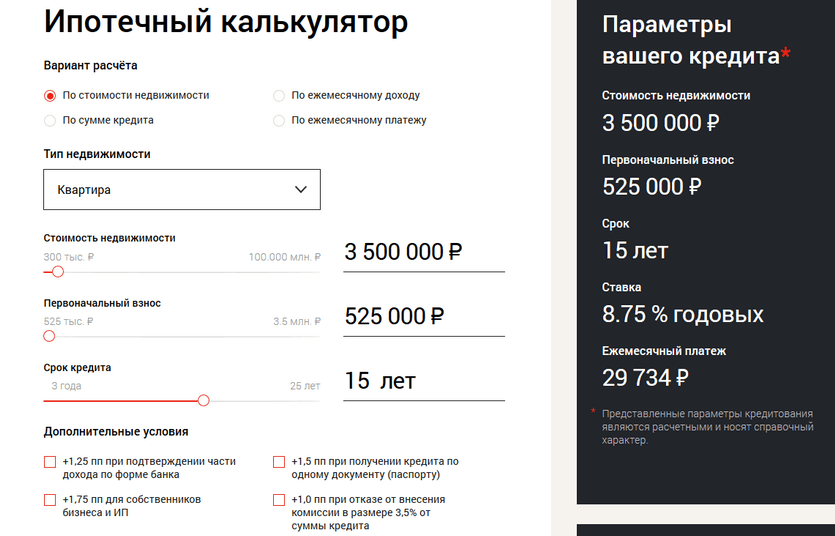

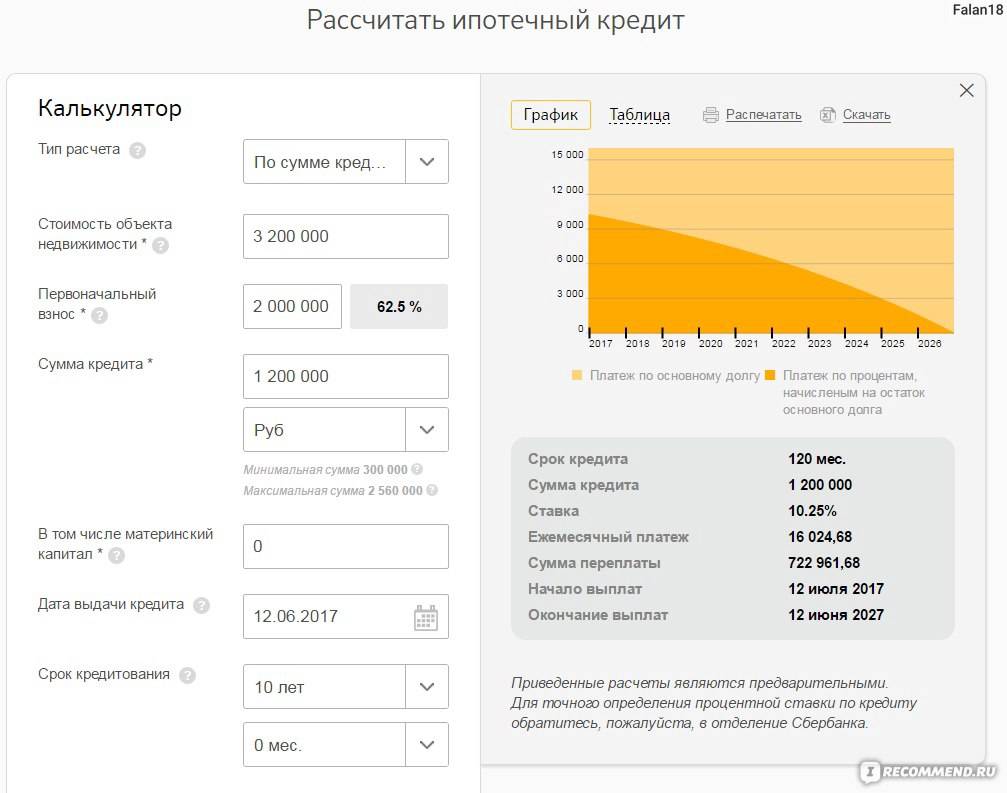

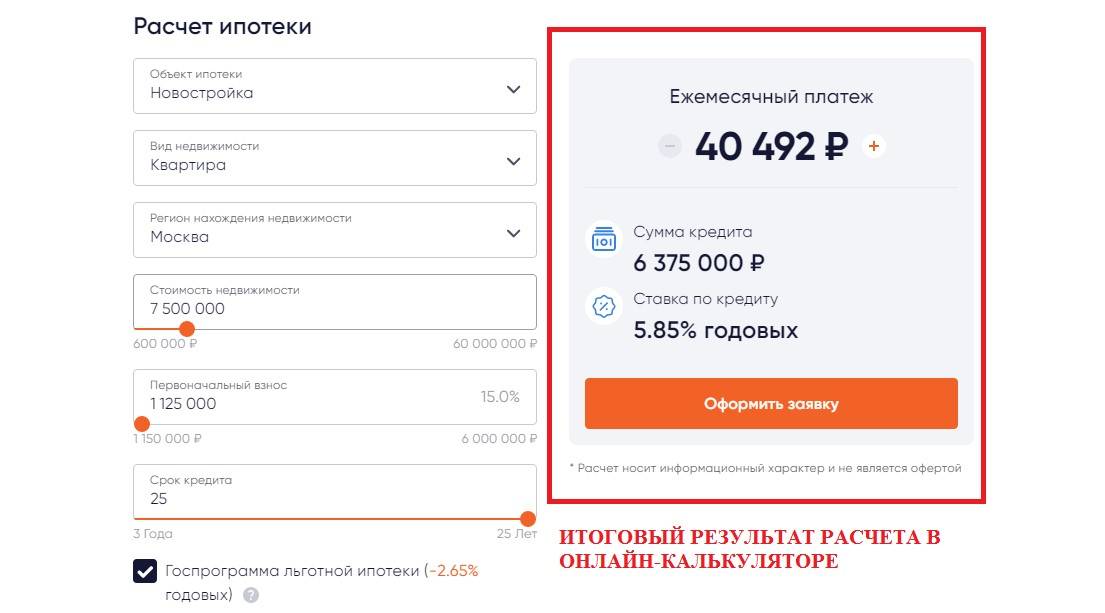

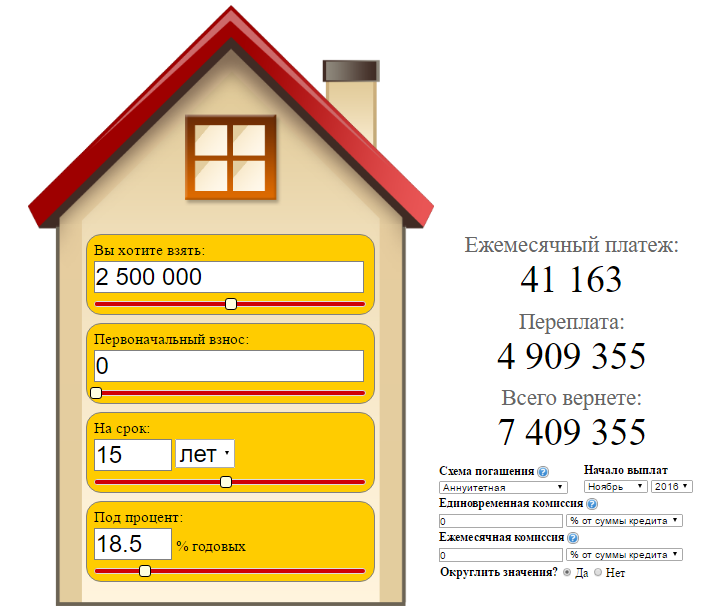

- Большой популярностью пользуются онлайн калькуляторы ипотеки. Можно использовать наш ипотечный калькулятор, который даст точный расчет, учитывая параметры, которые вы отметили – тип платежа, процентная ставка, сумма кредита, наличие материнского капитала, сроки кредитования. Калькулятор рассчитывает как дифференцированный, так и аннуитетный платеж, делает перерасчет при досрочном гашении.

Калькулятор ипотеки онлайн или в exel даст вам реальное представление о займе, о том размере дохода, что вам нужно подтвердить и о той переплате, что у вас в итоге будет.

Процентные ставки и условия по ипотеке

Прежде чем сделать выбор банка, с которым заключать договор ипотечного кредитования, необходимо сравнить предлагаемые условия. Минимальная ставка при господдержке – 6%. Средняя ставка по ипотеке без государственных программ 10-12%. Калькулятор поможет в расчете графика платежей в зависимости от ставки, а пользователь сможет оценить выгоды.

Кроме ставки, банки выставляют требования минимального размера первоначального взноса, ограничивают доступный срок кредитования и запрашивают различные пакет документов, необходимых для оформления договора. Каждое из условий может стать решающим при выборе банка, а несоответствие каким – либо требованиям может стать причиной отказа. Рекомендуется при помощи калькулятора ипотеки заранее выяснить нюансы для оформления выгодной сделки в короткие сроки.

Таблица процентных ставок по ипотеке в надежных банках:

| Название банка | Процентная ставка |

|---|---|

| от 6% | |

| от 6% | |

| от 6% | |

| от 5% | |

| от 8,8% | |

| от 10,24% | |

| от 9,39% | |

| от 5,9% | |

| от 8,9% | |

| от 6% | |

| от 10,25% | |

| от 8,74% | |

| от 10% | |

| от 9,9% | |

| от 9,5% | |

| от 9,3% | |

| от 6% | |

| от 9,3% |

Где можно оформить ипотеку с дифференцированным платежом?

Редко какой банк предлагает дифференцированный метод погашения (Сбербанк, ВТБ – не исключение). В 2018 году был внесен на рассмотрение законопроект, обязывающий организациям предоставлять заемщикам выбор. Какое будет решение – станет ясно позже, но банки вряд ли захотят, чтобы произошло уменьшение их доходов.

Россельхозбанк

Банк предлагает в долг сумму от 100 т.р. до 60 млн. р., максимальный срок – 30 лет, под залог недвижимости – 10 лет. Процентная ставка рассчитывается индивидуально, начинается от 6% (с господдержкой для семей с детьми), от 13.2% – на нецелевые нужды с залогом. Изменить ее в меньшую сторону можно, уплатив первоначальный взнос больше 20% от стоимости квартиры.

Требования к заёмщикам – возраст от 21 года до 75 лет, официальная занятость – минимум полгода и 1 год общего стажа за последние 5 лет (для зарплатников значения делятся пополам), гражданство – РФ.

Документы:

- Паспорт или удостоверение личности для военнослужащих;

- Военный билет или приписное свидетельство (для граждан, не достигших возраста 27 лет);

- Свидетельство о заключении брака, рождении детей;

- Документы по объекту, подлежащему кредитованию;

- Документы, подтверждающие профессиональную занятость и платежеспособность.

Газпромбанк

Еще один банк из немногих, который выдает нужную сумму в долг и позволяет гасить ее дифференциально. Ипотечных программ – масса. Постоянно появляются акционные предложения с пониженными ставками. Минимальная – 6%, действует только для семей с детьми. Есть программа с льготным периодом, в течение которого ставка начинается от 6.7%, после – 10.5%. По некоторым продуктам не требуется первоначальный взнос (Газпромбанк-Инвест, рефинансирование). Максимальный займ – 60 млн. руб., минимальный – 500 т.р., срок – от 1 года до 30 лет.

Требования:

- Гражданство – РФ, наличие регистрации;

- Положительная история по кредитам;

- Возраст – 20-65 лет;

- Работа – 6 мес. (1 год стаж);

- Доход – достаточный для беспроблемного обслуживания взятых на себя обязательств (равный сумме займа + 40-50% сверху).

СКБ-банк

Обращение в банк будет выгодно тем, кто предпочитает покупку вторичного жилья. Расчеты по нему идут только в дифференцированном виде. На первичку условия не распространяются, там аннуитет. Ставка зависит от срока кредитования: в первый год – 14%, во второй – 15%, в третий – 16% и так до полного погашения. На льготных условиях планка начинается с 12%. Ипотека выдается на 12, 20 или 30 лет от 350 т.р. до бесконечности (в зависимости от платежеспособности). Первый взнос – от 20%.

Требования к заемщикам:

- Возраст: 23-65 лет;

- Стаж – 3 месяца, общий – от года;

- Регистрация и прописка по месту расположения филиалов;

- Российское гражданство.

Документы: паспорт, справка 2-НДФЛ или выписка с зарплатного счета, договор купли-продажи/дарения и т.д., военный билет (до 27 лет), свидетельство о постановке на учет в налоговом органе, свидетельство о госрегистрации права, справка прописанных в квартире лицах.

В ближайшее время планируются нововведения в законодательстве, касающегося отношений между займодавцем и получателем: можно будет самостоятельно выбирать способ погашения кредита + в любое время требовать изменений условий договора – снизить платеж на срок не более 6 месяцев или временно приостановить обязательства по выплатам. Сейчас у банка нет обязанности идти навстречу, после принятия закона она появится. Как это отразится на гражданах – покажет время. Пока остается довольствоваться аннуитетными платежами или обращаться в отмеченные организации для получения ипотеки на иных условиях.

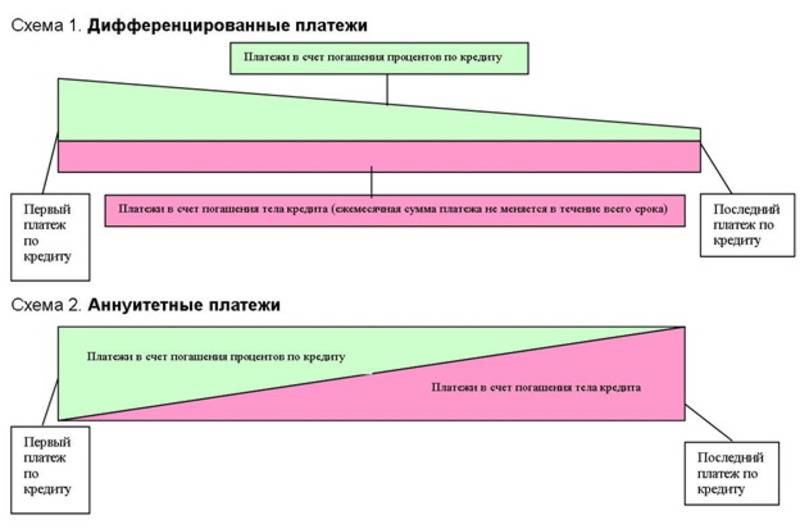

Какой платеж выгоднее по расчетам — аннуитетный или дифференцированный

Существует миф о том, что от выбора схемы взносов по ипотеке зависят размер ежемесячных платежей. Если выбрать аннуитет, то необходимо каждый месяц переводить банку одну и ту же сумму. При дифференцированном платеже она другая: сначала высокая, а потом снижается из месяца в месяц. Если провести расчеты платежа по ипотеке по двум схемам, используя одни и те же данные, то получатся разные цифры. Потребители начинают их сравнивать и искать наиболее выгодный вариант, и это — ошибка.

Какой платеж выгоднее по расчетам — аннуитетный или дифференцированный

Если потратить немного больше времени и суммировать все ежемесячные суммы взноса по ипотеке в обоих схемах, то в результате получится одна и та же цифра. Проще говоря, общая итоговая сумма долга будет все равно одной и той же. Выше расписано, как рассчитать платеж по ипотеке при аннуитетных и дифференцированных платежах. Только сделать это нужно за каждый месяц, чтобы потом суммировать все платежи между собой. После этого наглядно станет видно, что при любой схеме размер долга по ипотеке будет одинаковым.

Для одних потребителей важно преодолеть все трудности на начальном этапе после взятия ипотеки. Они выбирают дифференциальные платежи, когда нужно перечислять больше всего средств в первые месяца после оформления кредитного договора

Другие же предпочитают стабильно вносить одну и ту же сумму, выбирая аннуитет.

Схема расчета

Как правильно рассчитать платежи по ипотеке человеку, никогда не сталкивавшемуся с таким видом кредитования? Стоит учесть, что погашение любого займа будет состоять из нескольких частей:

- возврат по телу займа, т. е. выплата суммы, полученной заемщиком;

- выплата процентов.

Расчет платежей зависит от их вида. На сегодняшний день существует две схемы расчета:

- Дифференцированная. Равными частями происходит возврат тела кредита, после чего количество процентов с каждым разом уменьшается. Они зависят от остатка долга. Поэтому размер оплаты каждый месяц будет разным. Как рассчитать ежемесячный взнос в этом случае? Размер платежа считается как сумма тела займа и процента, начисляемого на остаток долга. Под конец размер ежемесячного платежа (ЕП) значительно уменьшится.

- Аннуитетная. В этом случае переплата возвращается неравномерно, так как на начальном этапе большую часть приходится платить по процентной части, а меньшую — по телу займа. Так заемщик к середине срока погашения займа выплачивает меньшую часть самого кредита. Но ежемесячный платеж при этом не меняется до конца срока погашения. Размер основного долга уменьшается медленно, из-за чего происходит переплата. Рассчитать ипотеку по данной схеме можно, вычислив процентную сумму, начисленную на данный период, и сумму на погашение тела кредита.

Формула расчета ипотеки по аннуитентной схеме непроста. Поэтому определить, насколько будут различаться переплаты по каждой из систем погашения на одну и ту же сумму, проблематично. Но часто переплата по дифференцированной схеме значительно меньше.

Формулы для подсчета

При каждой схеме существует своя формула. Как осуществляется расчет платежа по ипотеке с использованием аннуитетного графика? Для этого существует формула:

Х = (S*p)/(1-(1+p)^(1-m)),

где X — ежемесячный платеж, S — весь заем, m — срок кредита, р — процентная ставка.

Как самостоятельно сделать расчет платежей при покупке квартиры в ипотеку по дифференцированной системе ? Правильно высчитать размер суммы можно, воспользовавшись формулой:

X=(O/м)+(О*р*д)/Дг,

где О — остаток долга на дату подсчета, м — количество месяцев, р — расценка по кредиту в процентах, д — количество дней в расчетном месяце, Дг — количество дней в году.

Используя эти формулы, можно высчитывать ежемесячный размер погашаемой суммы по любой схеме. Но многих интересует немаловажный вопрос: как рассчитать переплату по ипотеке?

Для этого нужно полученный результат из формулы умножить на количество месяцев кредитования и вычесть из результата начальную сумму кредита. Выполнив соответствующие действия, вы найдете ответ на свой вопрос.

Если рассчитывать самостоятельно не хочется, то воспользуйтесь услугами онлайн-калькуляторов, которые есть на официальных сайтах каждого банка. Как посчитать и получить правильный ответ на таком калькуляторе? Достаточно ввести информацию о размере долга, срока займа и переплаты по ставке за год, периодичность погашений. Таким образом можно рассчитать проценты по ипотеке за квартиру. Заранее просчитав все моменты, можно определиться с собственными возможностями.

А что с налоговым вычетом?

Как рассчитать налоговый вычет при покупке квартиры? Многих заемщиков волнует этот вопрос. Если речь идет о покупателе, то после получения прав собственности вычет можно получить как по стоимости квартиры, так и по ипотечным процентам.

Таким образом, максимум можно получить 260 тысяч от стоимости недвижимости и 240 тысяч по ставке. Чтобы получение недвижимости в кредит было выгодным, необходимо взвесить все за и против. Рассмотреть все варианты ставок по разным банкам, предварительно рассчитать сумму, переплату и решиться на данный вид займа обдуманно, чтобы лишний раз не пришлось переплачивать и не жалеть о покупке.

Популярные ипотечные программы

Банки борются за клиентов и стремятся предложить выгодные условия ипотечного кредитования для выделенных категорий граждан. Ипотечные программы комбинируют в себе условия, подходящие клиенту по его особенностям и требованиям, предлагая выгодный результат. Программы по ипотеке предлагают все банки, их можно сгруппировать по следующим признакам:

- Программы, зависящие от типа недвижимости. От выбора строящегося жилья или уже имевшего собственника, может зависеть процентная ставка и необходимый минимальный взнос.

- Программы для военных. Военные – отдельная категория граждан, имеющих специальные условия по ипотеке. Программа для них предусмотрена в большинстве банков.

- Программы для семей. Могут быть льготы на ипотеку для семей с детьми, для тех, кто участвует в госпрограммах или использует материнский капитал.

- Программы для приобретения загородной недвижимости, нежилых помещений, на строительство дома так же обладают специальными условиями, которые следует уточнить.

- Рефинансирование действующей ипотеки другого банка тоже возможно – это отдельная льготная программа.

Ипотечные программы позволяют сэкономить при оформлении кредита на недвижимости, поэтому следует внимательно ознакомиться с ними и подобрать подходящую.

Формула расчёта ежемесячных платежей по аннуитетной схеме

Большинство крупных банков предлагает своим клиентам именно эту схему расчётов, потому что она выглядит более прозрачно. Для обеих сторон намного проще ориентироваться в цифрах, потому что есть чёткий график погашения, на протяжении которого заёмщику необходимо будет вносить денежные средства в точных суммах.

Согласно договору с банком, в сумму ежемесячного платежа будут входить как проценты за его использование, так и погашения основного долга. Поэтому для клиента намного проще будет просто вносить ежемесячно определённую сумму, нежели постоянно путаться и вычислять, сколько ему необходимо внести денег на кредитный счёт в следующем месяце.

На самом деле клиенты даже не подозревают, что они будут переплачивать немного больше, чем при использовании дифференцированной схемы погашения. Это и есть основной недостаток при оформлении договора оплаты по аннуитетной схеме.

Чтобы самостоятельно разобраться в цифрах, необходимо использовать формулу:

Y = (R*k) / (1-(1+k)(1-D)), где:

- Y – сумма ежемесячного платежа, которую обязан вносить заёмщик;

- R – сумма займа;

- k –% от годовой ставки, который нужно внести за 1 месяц (1/12 часть);

- D – срок кредитования в месяцах.

Существует множество сервисов, которые помогают вычислить сумму оплаты с точностью до копеек или же расчёт платежей по ипотеке можно выполнить в экселе. У нас есть есть готовый калькулятор, в котором необходимо только внести определённые значения и нажать на кнопку «посчитать».

В некоторых случаях, при оформлении кредитного договора в банке могут случится несовпадения с результатами онлайн подсчётов, поэтому обязательно следует попросить консультанта пересчитать и более подробно объяснить каждую цифру, которую он будет вносить в график погашения.

Поскольку подобных сервисов существует много, то рекомендуется проводить подсчёты сразу на нескольких.

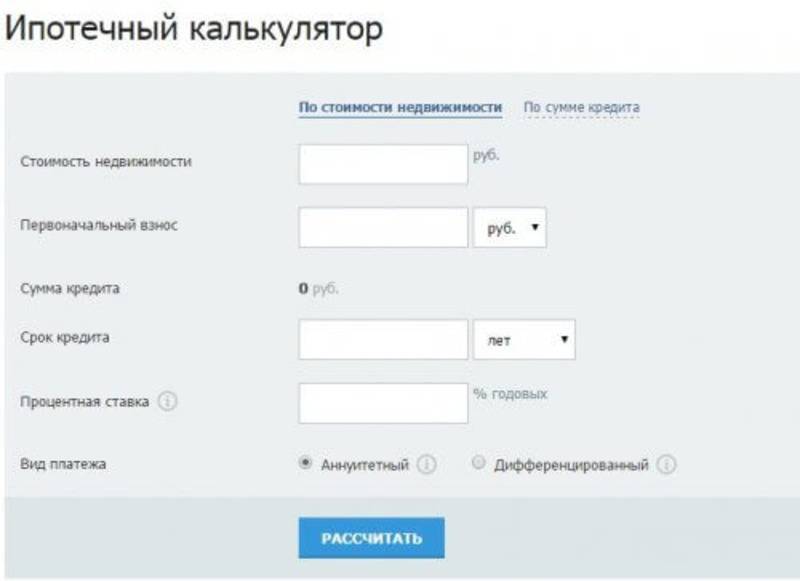

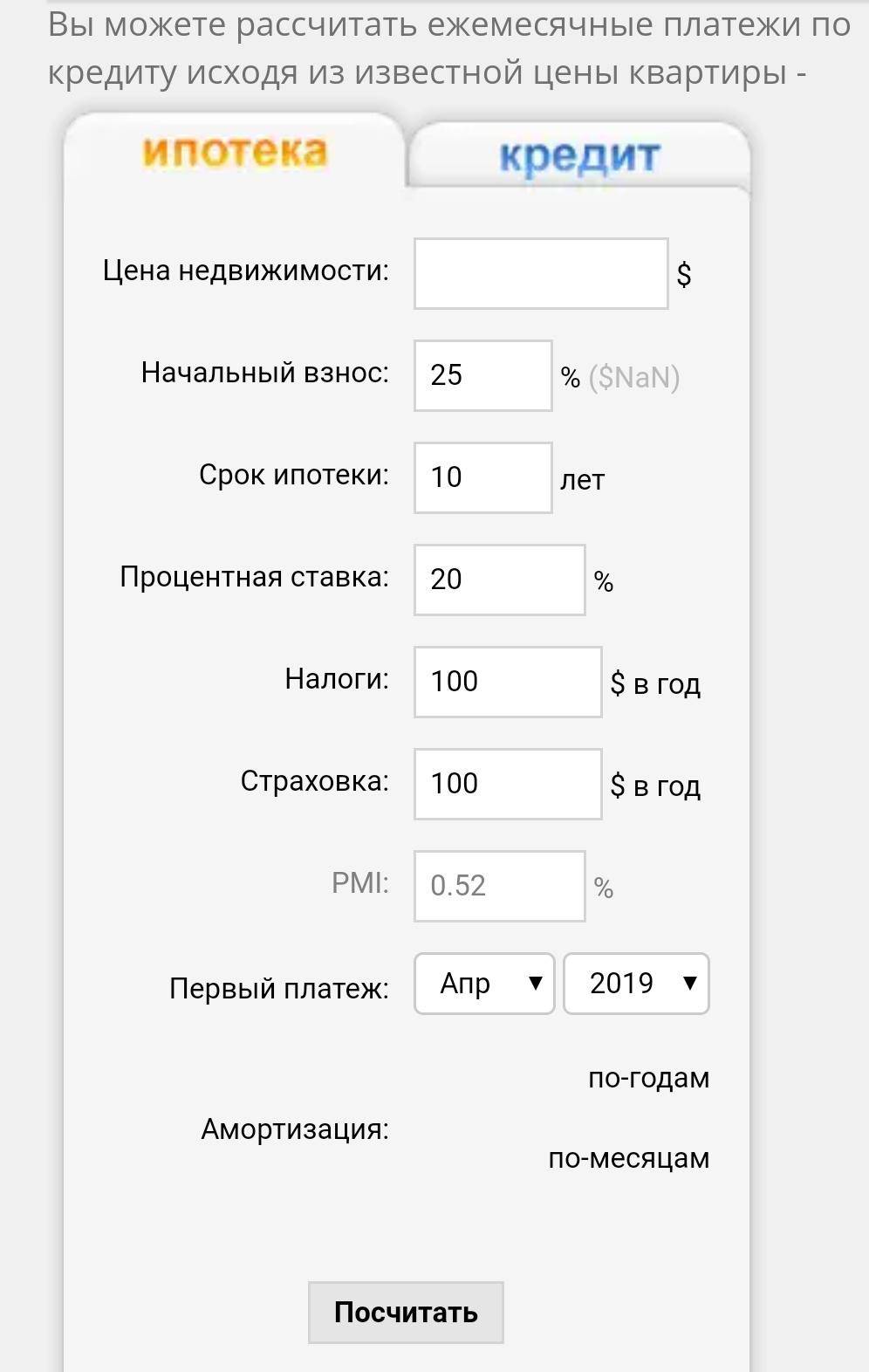

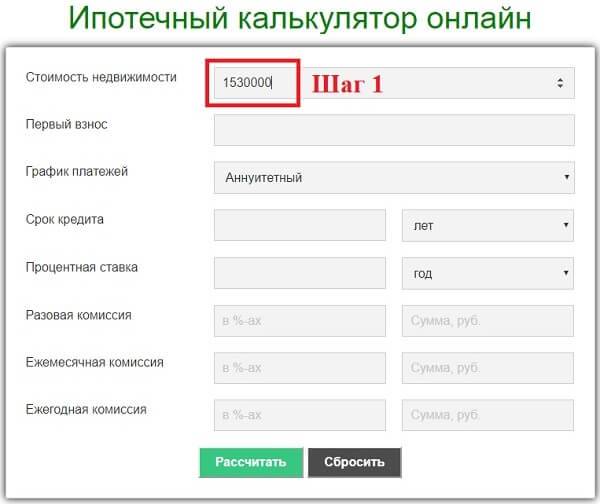

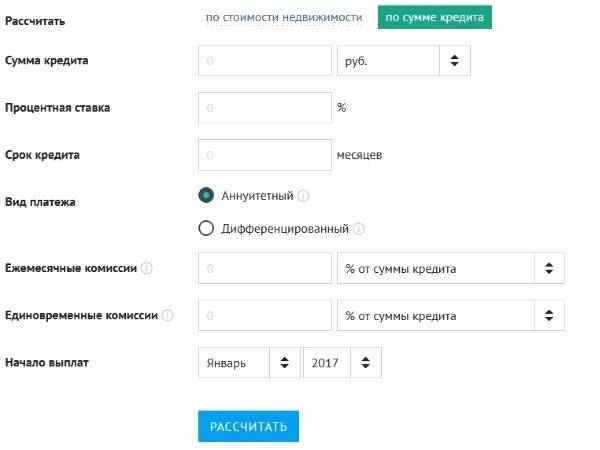

Инструкция использования калькулятора

Процесс использования ипотечного калькулятора предельно прост.

Заёмщикам придётся:

- ввести сумму кредита, срок и процентную ставку;

- указать дату выдачи займа и уточнить тип платежей (аннуитетные или дифференцированные);

- добавить сведения обо всех запланированных и сделанных досрочных взносах;

- запустить процесс вычислений;

- дождаться результата.

Как уже говорилось выше, от должников потребуется минимум действий. Они обязаны точно заполнить все требуемые поля и нажать кнопку проведения расчётов. В случае, когда должник сомневается в будущих выплатах, стоит провести несколько вычислений, последовательно заменяя дополнительные данные (о досрочных выплатах). Если требуется сравнить несколько вариантов, стоит открыть пару дополнительных вкладок и повторить процесс. Это кажется немного неудобным, зато позволит получить точный результат и заранее рассчитать потенциальную выгоду.

Как рассчитать дифференцированный платеж по ипотеке

Дифференцированный платеж уже по своему названию говорит о том, что заемщику нужно будет платить каждый раз совсем неодинаковую сумму. Так и есть: каждый месяц сумма оплаты совершенно разная и постоянно снижается. В самом начале размер начисляемых процентов и основного долга наибольшая, но потом она сокращается.

Как рассчитать дифференцированный платеж по ипотеке

Другая формула, как рассчитать платеж по ипотеке по дифференцированной схеме для текущего месяца:

НП=ОК*ПС*(ЧДМ/365 дней), где:

НП — итоговая сумма начисляемых ежемесячно процентов (помимо основного долга по кредиту).

ОК — оставшаяся сумма основного долга по кредиту в текущем месяце.

ПС — годовая процентная ставка.

ЧДМ — число дней в месяце.

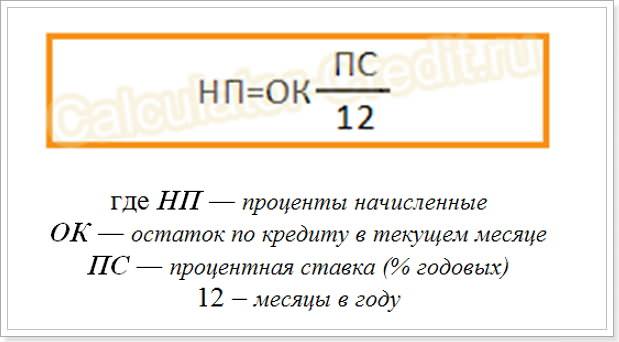

В верхней формуле используется количество дней в году и месяце, но иногда используется просто число месяцев в году. Формула для расчёта такого платежа:

НП=ОК*(ПС/12месяцев), где

ОК — оставшаяся сумма основного долга по кредиту в текущем месяце.

ПС — годовая процентная ставка.

Каждый платеж по ипотеке состоит из двух частей: суммы оставшегося долга от «тела» кредита и начисляемых процентов. Две вышеприведенные формулы используются для вычисления именно этих процентов.

В формуле постоянно используется значение ОК — размер оставшегося основного долга по ипотеке. С каждым месяцем она будет постоянно уменьшаться, поэтому сокращается и НП — размер начисляемых ежемесячно процентов. Поэтому, ежемесячный платеж постоянно будет меняться, постепенно уменьшаясь из месяца в месяц.

Он не может быть одинаковым, так как рассчитывается на основе показателя оставшегося долга по ипотеке. Так как заемщик постоянно вносит деньги, то эта задолженность уменьшается, как и сумма начисляемых процентов.

Пример, как рассчитан и уменьшается со временем дифференцированный платеж

В самом начале, например, в первый месяц выплаты будут самыми большими, так размер основного долга наибольший. Потом платеж будет постепенно снижаться. В последний месяц заемщик внесет наименьшую сумму. По этой причине многие выбирают именную дифференцированную схему расчетов по ипотеке. В самом начале придется не так легко, так как платежи будут наибольшими. Зато потом они снижаются, а в конце срока кредитования и вовсе будут минимальными.

Возврат страховки при досрочном погашении ипотеки

Ещё один плюс от быстрого закрытия задолженности – возможность вернуть часть платы за страховку. Размер полученной при этом выгоды невозможно рассчитать ни в одном калькуляторе досрочного погашения ипотеки, но она существенна.

Чтобы получить деньги, нужно:

- закрыть долг досрочно;

- убедиться, что страховка продолжает действовать;

- написать заявление в страховую компанию с требованием компенсировать оставшуюся неиспользованной сумму.

Получить более детальные консультации можно в офисе страховой компании или у его официальных представителей (все современные страховщики предоставляют клиентам бесплатный контактный телефон, по которому можно обратиться по любому вопросу).

Калькулятор расчета платежей

Для расчёта ипотечного кредитования клиенту необходимо:

- Зайти в программу — ипотечный калькулятор

- Выбрать необходимую сумму ипотеки, указать валюту рубли

- Ввести процентную ставку

- Указать срок действия кредита

- Указать вид платежа, которым будет погашаться кредит

- Указать сумму ежемесячных комиссий, которые будут взыматься банковским учреждением

- Указать первоначальный взнос, который необходимо уплатить

- Указать начало выплат по кредиту

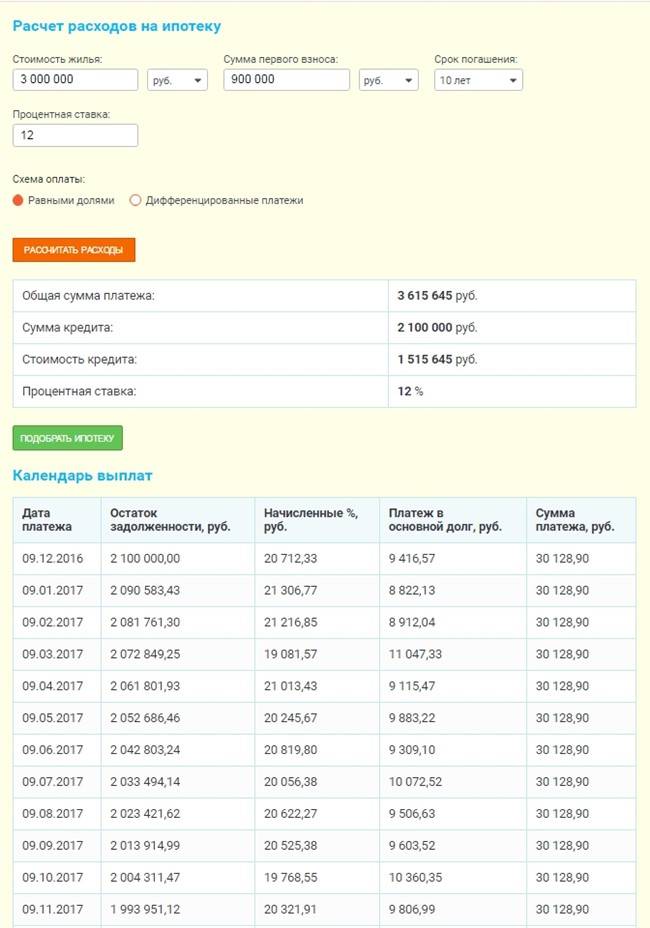

После чего необходимо нажать кнопку «Рассчитать». Программа выдаст таблицу, в которой будетотображено:

- Сумма ежемесячного платежа

- Сумма переплаты по кредиту

- Сумма выплат за весь срок кредита

- Конечную дату выплат

Рассчитать ипотечный кредит можно перейдя по следующему электронному адресу:

Особенности расчета

- Необходимо пользоваться калькулятором с учетом комиссий банков .так заемщик сможет получить более полную картину

- Некоторые расчетные калькуляторы имеют программы подбора наиболее подходящей ипотеки для клиента

- Большинство банков используют калькулятор с аннуитетным видом платежа

- Калькулятор предоставляет заемщику сумму процентов, которые будут начисляться з весь период кредита

- Использовав расчет, произведенный с помощью калькулятора, заемщик может отслеживать ежемесячные платежи по кредиту

Запланировать досрочное погашение

Для того что бы запланировать досрочное погашение кредита необходимо воспользоваться ипотечным калькулятором и указать следующие данные:

- Полная сумма кредита

- Срок действия кредита

- Договорная процентная ставка

- Размер комиссии банка

- Время, когда начнется погашаться кредит

- Интервал между выплатами

Отметим! Программа выдаст заемщику необходимую сумму досрочного погашения кредита. При частичном погашении кредита клиенту необходимо указать желаемые изменения по договору.

Точность расчетов

Ипотечные калькуляторы позволяют клиенту предварительно рассчитать информацию по ипотечному кредиту.

При использовании калькулятора клиент может рассчитать:

- Точную дату погашения

- Сумму переплат

- Часть платежа, которая погашает основной долг

- При досрочном погашении точную сумму необходимого платежа.

Расчет в банковском отделении будет более точным, нежели самостоятельный расчет заемщика.

Как рассчитать ипотеку самостоятельно

Для того чтобы произвести расчет платы по ипотеке, потребуются некоторые цифры. Прежде всего это сама стоимость недвижимости и размер требуемого банком первоначального взноса (отображается он в процентах от цены жилья). Далее следует определиться со сроком договора кредитования. Как показывает практика, большинство наших соотечественников стремится взять заём на длительный промежуток времени, даже не пытаясь рассчитать, не будет ли ипотека слишком обременительна. И на то есть весомая причина – инфляция. С её учётом ипотека является выгодным мероприятием.

Кроме того, необходимо знать процентную ставку кредита. И ещё – потребуется ли страховка. Очень важную роль при расчёте доступности ипотечного займа играет метод его погашения. О существующих способах речь пойдёт ниже. А сейчас поговорим подробнее о том, как рассчитать ипотечный кредит самостоятельно.

Пример

Например, вы берёте заём на 30 лет под 12% годовых. Вид платежа – аннуитетный. Общая стоимость жилья составляет 1 млн рублей. Банк выдвигает условие, чтобы первоначальный взнос был равен 10%.

Получается, что вам необходимо внести 100 тыс. рублей. Оставшиеся 900 тыс. – это собственно сумма кредита. Чтобы узнать ежемесячный объём платежа, разделите её на количество месяцев (всего их 360). Получится 2,5 тысячи.

Но это сумма ежемесячных выплат без процентов. Те же рассчитываются путём умножения суммы кредита на размер процентной ставки с последующим делением результата на 12. В нашем случае сумма ежемесячных выплат по процентам составит 9 тыс. рублей. Прибавив 2,5 тыс., мы получим, что каждый месяц в банк необходимо будет перечислять 11,5 тыс. рублей.

Таким образом, за первый год тело кредита будет погашено на 30 тыс. рублей. Поэтому в следующем году базовой цифрой для расчета процентов будут уже 870 тыс. рублей. Соответственно, объём процентных выплат уменьшится и, наоборот, часть регулярного платежа, идущего на погашение основного долга, увеличится.

Общий принцип расчета ипотеки

Сумма платежа, которая должна выплачиваться каждый месяц согласно ипотеке, состоит из двух параметров — основного долга и выплатам по процентам.

Для расчета необходимо владеть следующими параметрами:

- Размер ипотеки.

- Продолжительность выплат.

- Вид платежа — аннуитентный (ежемесячные выплаты одинаковы на протяжении всего срока погашения ипотеки) и дифференцированный (ежемесячные выплаты уменьшаются в течение всего срока погашения ипотеки).

Комиссии, в частности за ведение счета и выдачу ипотеки

Так, важно подобрать приемлемую процентную ставку с учетом всех расходов заемщика

Имея эти данные на руках, можно начать расчет по такой инструкции:

Выяснить сумму кредитования по формуле:

Оценочная стоимость жилья — Сумма первоначального взноса

При аннуитентном виде платежа рассчитать сумму месячного платежа по формуле:

При дифференцированном виде платежа произвести расчет по формуле:

Как видно, формулы расчета достаточно сложные, поэтому при подсчете легко допустить ошибку. Чтобы не допустить этого, рекомендуется пользоваться онлайн калькулятором, который также позволяет выбрать тип платежа:

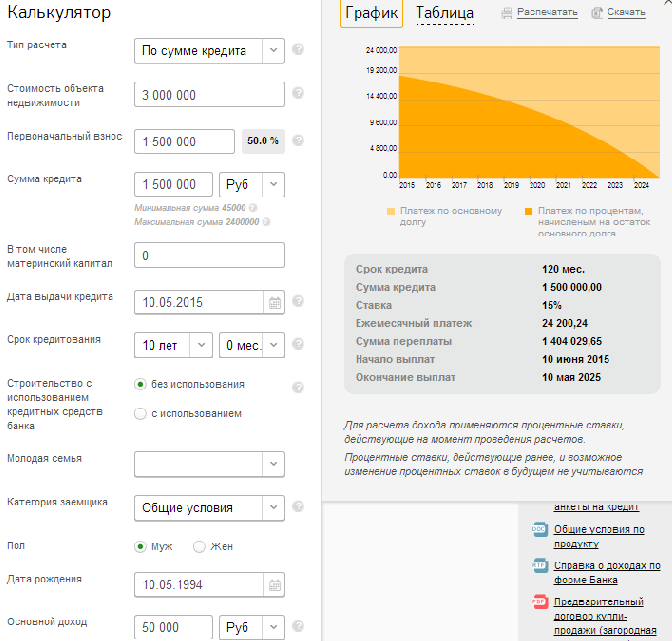

Расчет при дифференцированном платеже

При погашении долга через дифференцированный платеж из-за того, что каждый раз идет уменьшение именно основного долга, что влияет на снижение процентов. И для вычисления нужной суммы возврата долга следует сумму займа разделить на количество периодов выплат (то есть на срок кредита).

Но в каждом банке по-своему начисляются проценты. Где-то при этом исходят из того, что в году 12 месяцев, а где-то — что 365 дней.

В первом случае ежемесячные проценты вычисляют из остатка основного долга, который умножают на процентную ставку и делят на 12. Во втором, остаток умножают на проценты, затем умножаются на количество дней в месяце, а после делят все на 365.

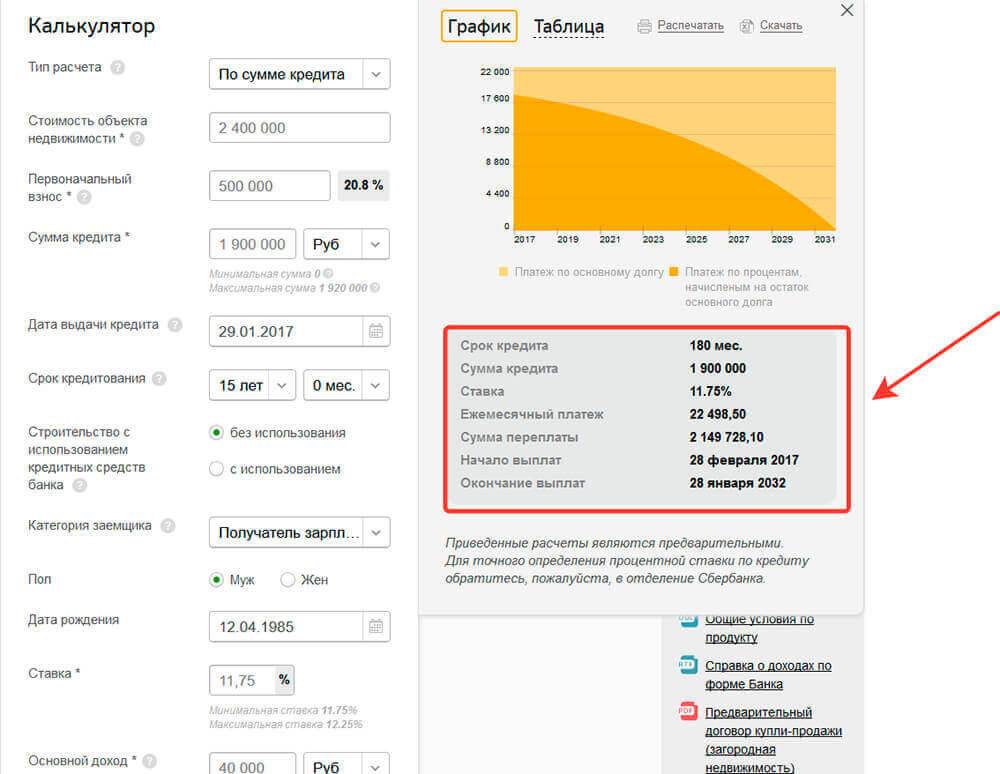

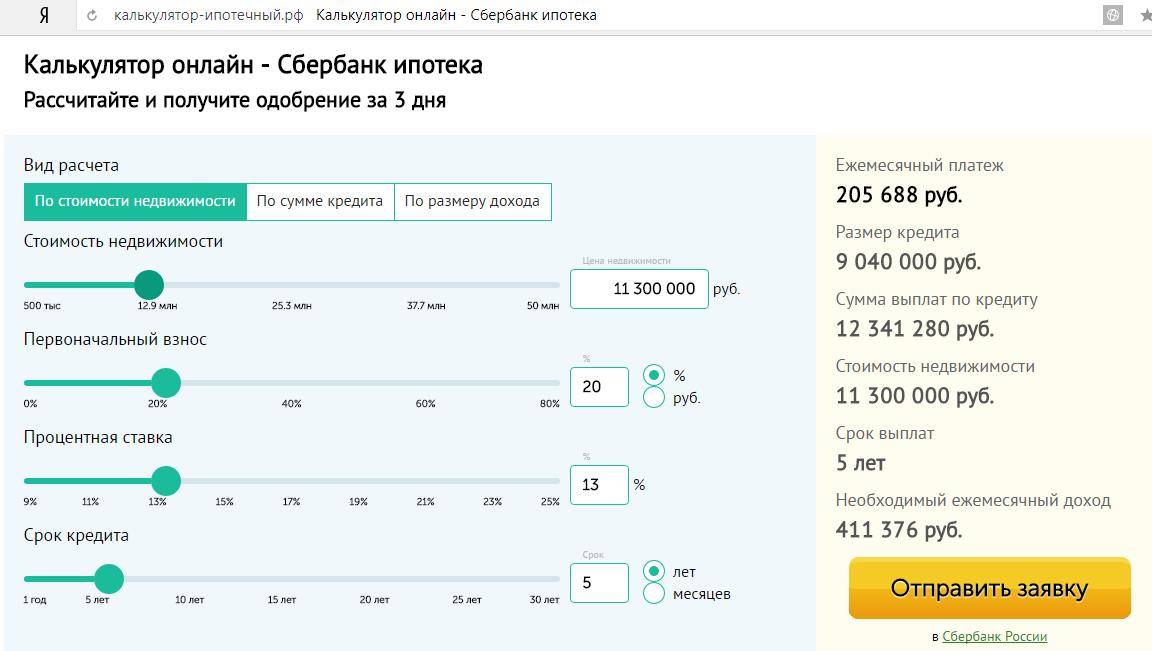

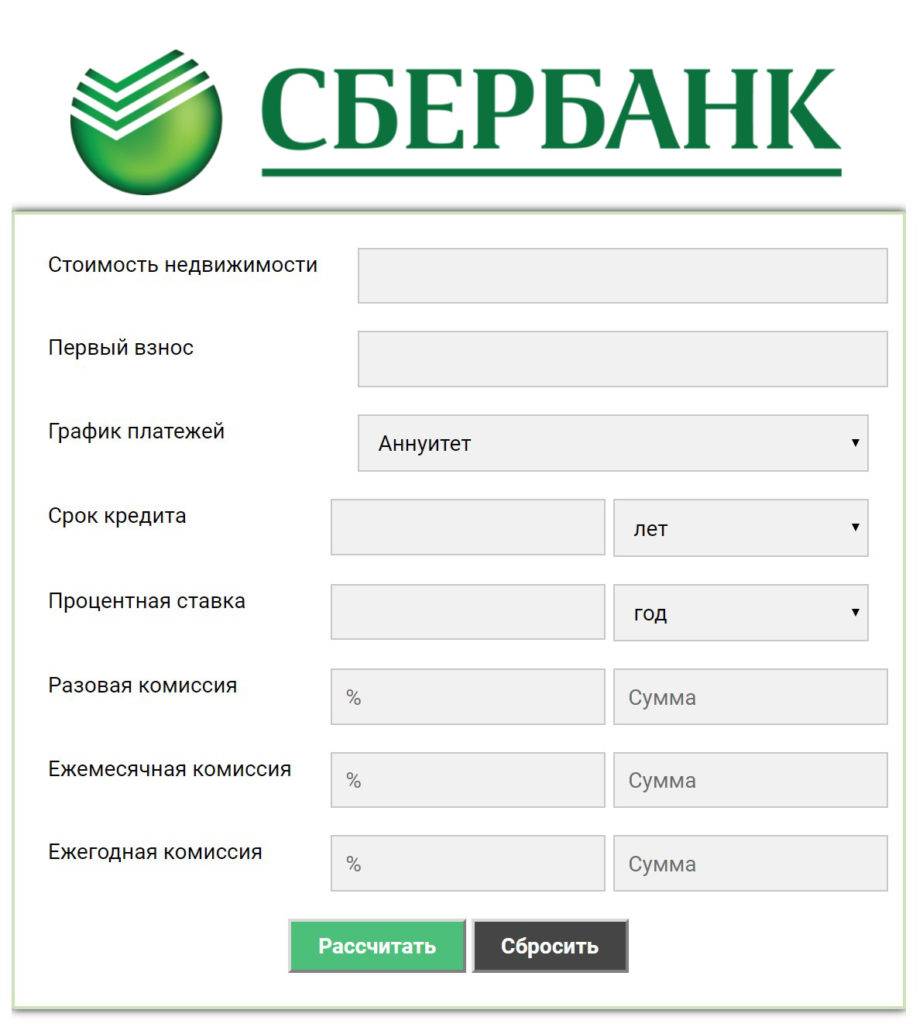

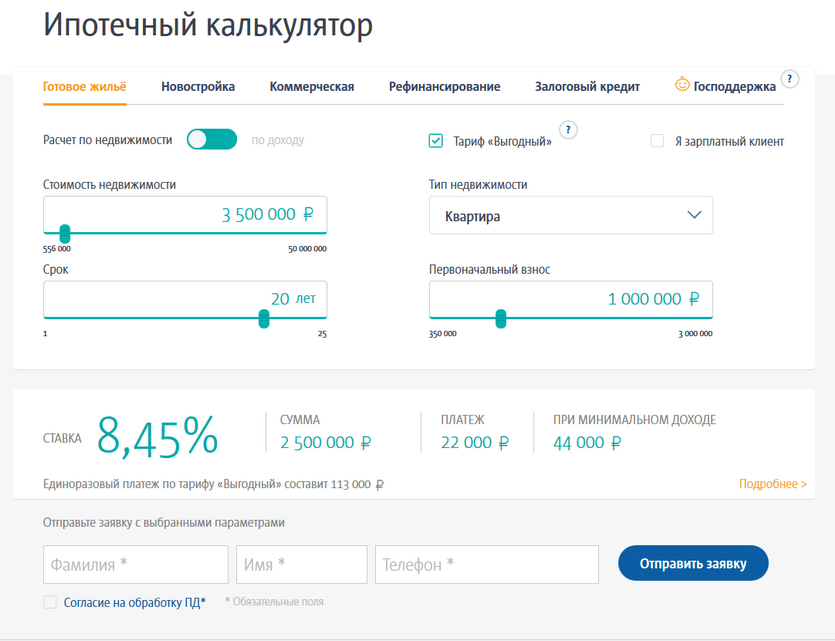

В Сбербанке

Выполнить предварительный расчет ипотеки в Сбербанке можно с помощью специалистов в любом отделении банка либо можно использовать кредитный калькулятор на официальном сайте банка.

В настоящее время Сбербанк предлагает наиболее выгодные условия для ипотечного кредитования в отношении физических лиц.

Взять ипотеку на квартиру просто, нужно собрать определенные документы, привлечь созаемщиков или поручителей, а при необходимости оформить залог на имущество.

Выгодные условия действуют в отношении клиентов банка, имеющих депозит в банке или получающих зарплату в нем.

С государственной поддержкой

Участвуя в социальной программе, заемщик может получить субсидию, равную до 40% от стоимости квартиры.

Она получается единовременно во время покупки жилья или заключении ипотечного займа.

Для участия в программе граждане, нуждающиеся улучшении условий проживания, должны встать в очередь в местной администрации, предоставив комплект следующих бумаг:

| Паспорт РФ | оригиналы и копии на каждого члена семьи |

| Свидетельства о рождении | Оригиналы и копии |

| Свидетельство о вступлении в брак | и документ о численности семьи |

| Справки о доходах | на всех членов семьи, которые официально трудоустроены |

| Документ, свидетельствующий об отсутствии своего жилья | или документ, указывающий на наличие жилья, меньшего по площади, чем установленные нормативы |

Полный список документов зависит от региональной администрации.

При расчете ипотечного кредита с государственной поддержкой, он будет зависеть от способа использования субсидии.

Онлайн

С помощью онлайн калькулятора можно легко сделать расчет ипотечного кредита.

Для чего в электронную форму на сайте нужного банка следует ввести стоимость объекта недвижимости, срок кредита и тарифную ставку.

Онлайн калькулятор для расчета позволяет узнать переплату по займу, сумму ежемесячных платежей и совокупную стоимость ипотеки.

При отсутствии договора страхования залоговой недвижимости, к общей сумме кредита прибавляется 1-2 %. В любом случае, за точным расчетом платежа следует обратиться в отделение банка.

Досрочное погашение

С помощью досрочного погашения заемщик может полностью «закрыть» кредит или погасить его в части, при этом он может на выбор снизить либо срок кредитования, либо размер ежемесячного платежа.

Чтобы осуществить досрочное погашение, необходимо подать заявление в банк для выполнения перерасчета при учете внесенных средств.

Сумма выплаты

Как рассчитывается сумма ежемесячного платежа, описано выше.

Для расчета ипотеки имеется множество онлайн калькуляторов, которые позволяют быстро рассчитать сумму платежа.

В связи с этим, переплата по ипотечному займу существенно меньше ожидаемой.

Как рассчитать дифференцированный платеж?

Дифференцированные выплаты в самом начале срока ипотечного кредитования заметно больше, однако со временем он сокращается. Они включают в себя фиксированную сумму долга и убывающую процентную часть, которая ежемесячно пересчитывается, в зависимости от размера задолженности по ипотеке. Рассчитать размер долга, который осталось возвратить, можно очень просто, используя следующую формулу кредитного калькулятора Сбербанка:

Рассчитать размер дифференцированного платежа по займу

Рассчитать размер дифференцированного платежа по займу

Другие банки вместо 12 месяцев, используют коэффициент – количество дней в году. Тогда расчет процентов по кредиту более точный. Размер выплат за каждый месяц в этом случае определяется по формуле:

Формулы для расчета ежемесячных платежей по ипотечному кредиту

Формулы для расчета ежемесячных платежей по ипотечному кредиту

Разберем на примере:

Задаем параметры займа:

- Сумма кредита — 100 000 рублей

- Срок кредитования – 12 месяцев

- Процентная ставка – 20%

Рассчитаем график дифференцированных платежей:

| № платежа | Долг по займу | Проценты | Основной долг | Сумма выплаты |

| 1 | 100 000 | 1 698.63 | 8 333 | 10 031.96 |

| 2 | 91 666.67 | 1 506.85 | 8 333 | 9 840.18 |

| 3 | 83 333.33 | 1 415.53 | 8 333 | 9 748.86 |

| 4 | 75 000.00 | 1 232.88 | 8 333 | 9 566.21 |

| 5 | 66 666.67 | 1 132.32 | 8 333 | 9 465.65 |

| 6 | 58 333.33 | 988.16 | 8 333 | 9 321.49 |

| 7 | 50 000.00 | 792.35 | 8 333 | 9 125.68 |

| 8 | 41 666.67 | 705.83 | 8 333 | 9 039.16 |

| 9 | 33 333.33 | 546.45 | 8 333 | 8 879.78 |

| 10 | 25 000.00 | 423.50 | 8 333 | 8 756.83 |

| 11 | 16 666.67 | 273.22 | 8 333 | 8 606.56 |

| 12 | 8 333.33 | 141.17 | 8 333 | 8 474.50 |

| Итого: | ___ | 10 856.88 | 100 000 | 110 856.88 |

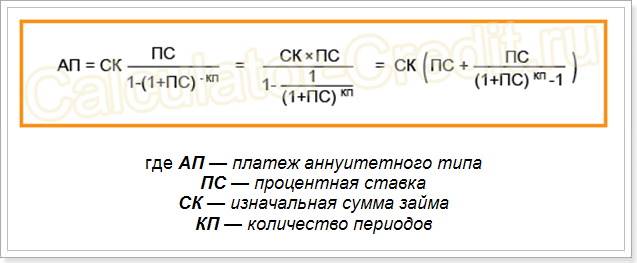

Как рассчитать аннуитетный платеж?

Структура аннуитета состоит из суммы погашения основного долга и процентов за использование заемных денежных средств. Соотношение этих величин со временем меняется: увеличивается сумма погашения основного долга, а размер процентов, начисляемый на остаток долга, напротив, увеличивается. Однако в итоге размер выплаты все равно остается одинаковым. Так первые несколько месяцев заемщик выплачивает в основном проценты по ипотеке.

Размер аннуитетной ежемесячной выплаты определяется по классической формуле, которую использует Сбербанк:

Рассчитать размер аннуитетного платежа по займу

Рассчитать размер аннуитетного платежа по займу

Разберем на примере:

Задаем параметры займа:

- Сумма кредита — 100 000 рублей

- Срок кредитования – 12 месяцев

- Процентная ставка – 20%

Рассчитаем график аннуитетных платежей:

| № платежа | Долг по займу | Проценты | Основной долг | Сумма выплаты |

| 1 | 100 000 | 1 667 | 7596 | 9 263 |

| 2 | 92 403 | 1 540 | 7723 | 9 263 |

| 3 | 84 680 | 1 411 | 7852 | 9 263 |

| 4 | 76 828 | 1 280 | 7983 | 9 263 |

| 5 | 68 845 | 1 147 | 8116 | 9 263 |

| 6 | 60 729 | 1 012 | 8251 | 9 263 |

| 7 | 52 477 | 875 | 8389 | 9 263 |

| 8 | 44 089 | 735 | 8529 | 9 263 |

| 9 | 35 560 | 593 | 8671 | 9 263 |

| 10 | 26 889 | 448 | 8815 | 9 263 |

| 11 | 18 074 | 301 | 8962 | 9 263 |

| 12 | 9 112 | 152 | 9111 | 9 263 |

| Итого: | ___ | 11 156 | 100 000 | 111 156 |

При расчете возможны погрешности при округлении.

Какие платежи выгоднее: аннуитетные или дифференцированные?

Если сравнить данные виды ежемесячных выплат по ипотеке, то очевидно следующее:

- При аннуитете размер постоянной оплаты кредита неизменен, а при дифференцированной схеме размер помесячной выплаты со временем уменьшается

- По дифференцированной схеме сначала приходится платить больше, а в конце меньше

- Взять ипотеку с дифференцированными платежами сложнее, ввиду повышенных первоначальных выплат, требуется примерно на 25% больший размер дохода заемщика, зато общий размер выплат по ипотеке будет заметно меньше

- Размер основного долга по аннуитетным расчетам убывает крайне медленно, а общий объем начисленных процентов значительно больше. Если заемщик решит досрочно погасить свой кредит, то уже выплаченные проценты «сгорают». При дифференцированных платежах такие потери отсутствуют.

Подводя итоги, стоит отметить: всегда нужно обращать внимание не только на процент по кредиту, но и на способ его погашения!