Эффективная процентная ставка

Когда человек обращается в банк, он обращает внимание на процентную ставку, называемую банком. Это естественно: переплачивать за пользование кредитом никто не хочет.

И совершает большую ошибку. Потому что процентная ставка, декларируемая банками отличается от той, по которой заемщик фактически платит. Дело в том, что во многих банках существуют дополнительные комиссии: где-то есть комиссия «за снижение ставки по кредиту», где-то – еще какая-то комиссия, которая платится при выдаче кредита, (но называется иначе, чем «комиссия за выдачу кредита», потому что брать комиссию именно за выдачу кредита банкам запретили).

Как посчитать, какая программа какого из банков действительно выгоднее?

Для этого используется эффективная процентная ставка, с ее помощью можно более объективно сравнить выгодность того или иного кредита.

Существуют различные определения эффективной процентной ставки. Я считаю, что наилучшим определением является такое: эффективная процентная ставка – это годовая процентная ставка по кредиту, с учетом всех расходов, произведенных за время пользования кредитом

Обращаю Ваше внимание, что поскольку при расчете эффективной процентной ставки учитываются все сборы и комиссии банков, то очень большое значение имеет время, которое Вы пользуетесь кредитом

Так, комиссия за выдачу кредита в размере 1000 долларов, при размере кредита в 100000 долларов, может увеличить процентную ставку на:

- 365%, если кредитом пользовались всего один день;

- 0,1%, если кредитом пользовались 10 лет.

А теперь веселимся, потому что: для расчета эффективной процентной ставки существует множество способов.

Представьте, что Вам в БАНКЕ 1 сказали, что эффективная процентная ставка в их банке составляет 16%, а в БАНКЕ 2 сотрудники банка сказали, что у них эффективная процентная ставка составляет 20%. Означает ли это, что кредит в первом банке выгоднее, чем во втором? Вовсе нет: возможно, они по-разному процентную ставку считали.

Как быть? Считать самостоятельно.

Кстати, последнее время термин «эффективная процентная ставка» не используется. Вместо этого банки обязаны рассчитывать полную стоимость кредита и указывать полную стоимость кредита в кредитном договоре.

Полная стоимость кредита – это годовая процентная ставка по кредиту, с учетом всех расходов, произведенных за время пользования кредитом. То есть, по сути, то же самое, что и эффективная процентная ставка.

Как рассчитывается эффективная процентная ставка

После того, как Центробанк РФ обязал коммерческие банки раскрывать эффективную процентную ставку (ЭПС) по кредитам, это словосочетание прочно вошло в лексикон наших соотечественников. Меж тем, мало кто из них знает, что это такое.

Данная статья призвана заполнить такой досадный пробел в знаниях, а также раскрыть один из приемов вычисления ЭПС.

Собственно, смысл эффективной процентной ставки достаточно прост — она призвана отражать реальную стоимость кредита с точки зрения заемщика, то есть учитывать все его побочные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Например, такими побочными выплатами являются печально известные «скрытые» банковские комиссии — комиссии за открытие и ведение счета, за прием в кассу наличных денег и т.п. Другой пример: если вы берете автокредит, то банк обязует вас страховать приобретаемый автомобиль на протяжении всего срока кредитования.

При этом страховка будет являться для вас обязательной побочной выплатой (правда, уже не самому банку, а страховой компании).

Что интересно, Центробанк, обязав коммерческие банки раскрывать эффективную процентную ставку по кредитам и даже предоставив формулу для ее расчета, не указал, какие конкретно платежи должны в этот расчет включаться.

В результате разные банки придерживаются разных точек зрения на этот вопрос: многие, например, не включают в расчет как раз страховые выплаты.

Тем не менее, наиболее правильным и справедливым выглядит подход, согласно которому в расчет эффективной процентной ставки включаются все платежи, которые являются обязательными для получения данного кредита. В частности, все обязательные страховые выплаты.

Разобравшись с этим вопросом, мы теперь можем дать строгое определение эффективной процентной ставки.

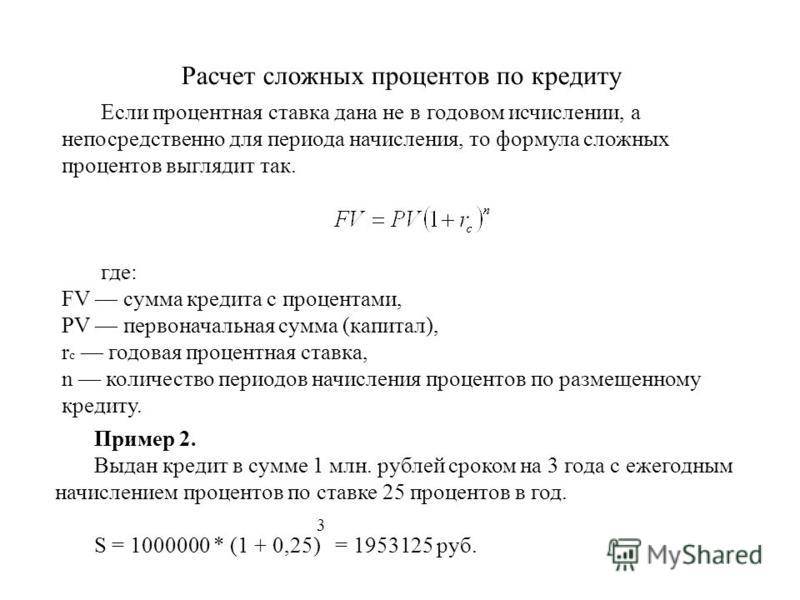

Эффективная процентная ставка — это сложная процентная ставка по кредиту, рассчитанная в предположении, что все платежи, необходимые для получения данного кредита, идут на его погашение.

Какая схема лучше?

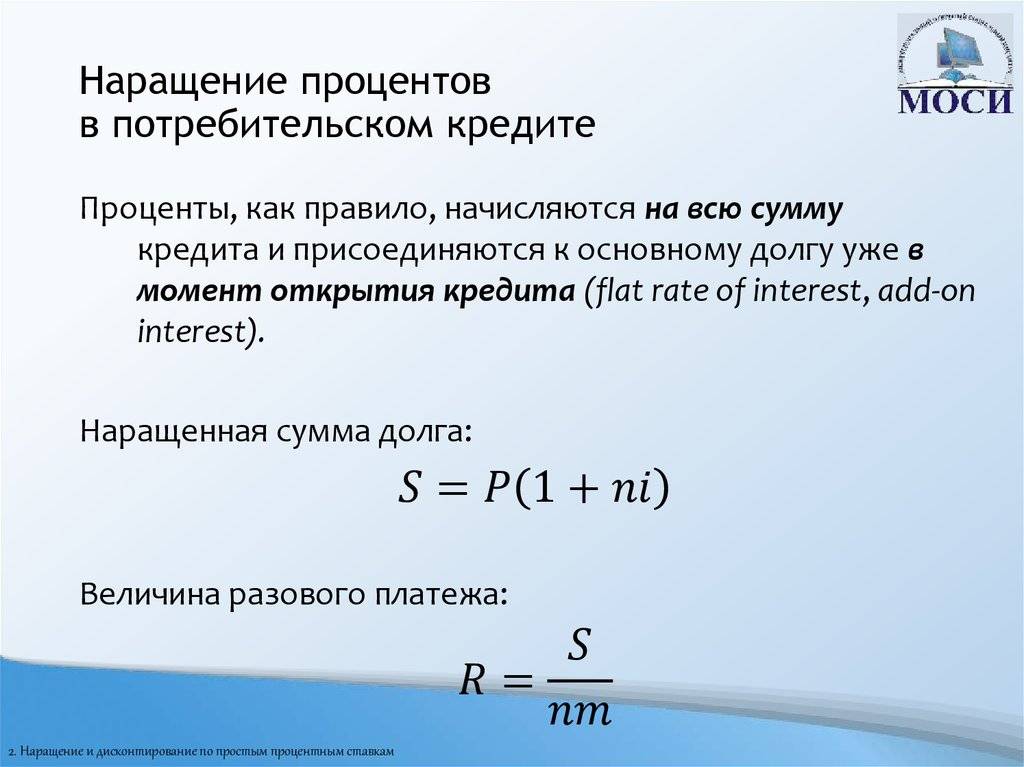

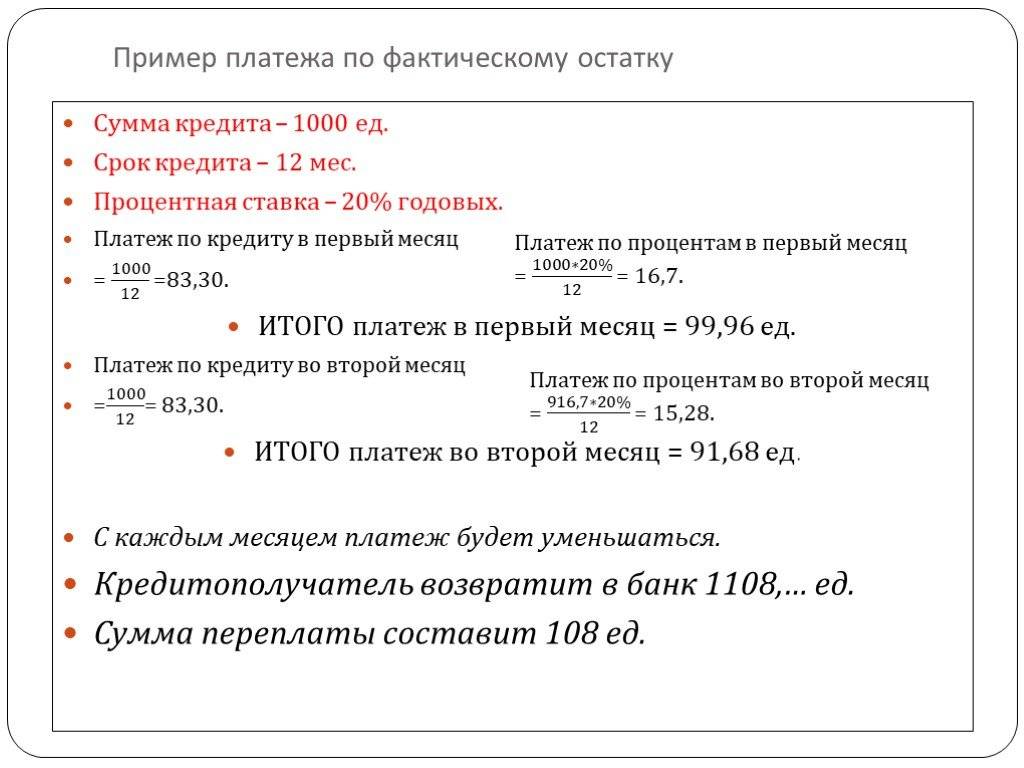

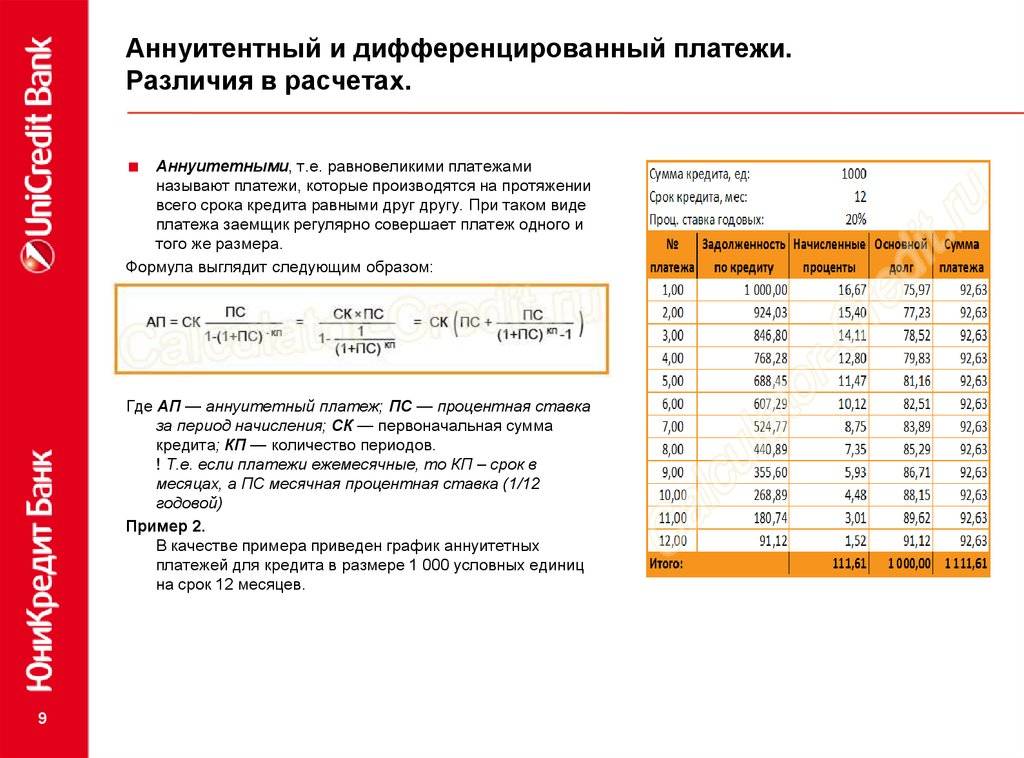

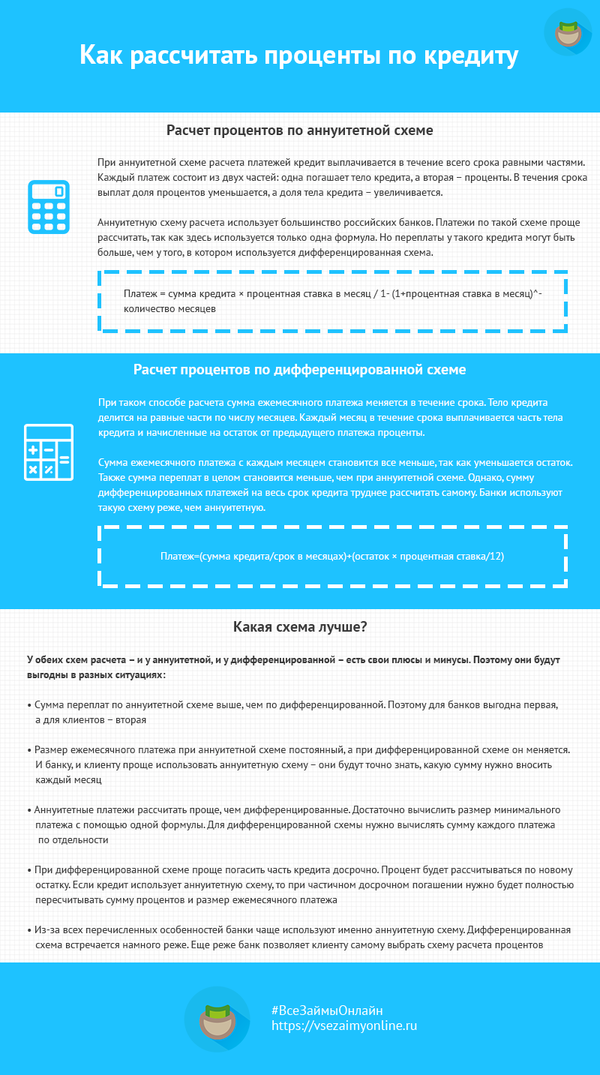

Итак, при аннуитетной схеме для подсчета платежей нужно найти общую сумму долга и поделить ее на число месяцев кредита. При дифференцированной схеме используется формула, которая похожа на формулу подсчета простых процентов у займа. У обеих схем есть свои плюсы и минусы. Поэтому они будут выгодны в разных ситуациях:

- Сумма переплат по аннуитетной схеме выше, чем по дифференцированной. Поэтому для банков выгодна первая, а для клиентов – вторая

- Размер ежемесячного платежа при аннуитетной схеме постоянный, а при дифференцированной схеме он меняется. И банку, и клиенту проще использовать аннуитетную схему – они будут точно знать, какую сумму нужно вносить каждый месяц

- Аннуитетные платежи по кредиту самостоятельно рассчитать проще, чем дифференцированные. Достаточно вычислить размер минимального платежа с помощью одной формулы. Для дифференцированной схемы нужно вычислять сумму каждого платежа по отдельности

- При дифференцированной схеме проще погасить часть кредита досрочно. Процент будет рассчитываться по новому остатку. Если кредит использует аннуитетную схему, то при частичном досрочном погашении нужно будет полностью пересчитывать сумму процентов и размер ежемесячного платежа

- Из-за всех перечисленных особенностей банки чаще используют именно аннуитетную схему. Дифференцированная схема встречается намного реже. Еще реже можно самому выбрать схему расчета процентов

Сравнить аннуитетную и дифференцированную системы вам поможет таблица:

Аннуитетная схема | Дифференцированная схема | |

Сумма переплат | Большая | Небольшая |

Размер ежемесячного платежа | Не меняется | Сначала большой, потом уменьшается |

Простота расчета | Простая | Сложная |

Распространенность | Высокая | Низкая |

Досрочное погашение | Сложно погасить досрочно | Легко погасить досрочно |

При расчете стоимости платежа по кредиту учтите, что на сумму ежемесячного платежа влияет не только процентная ставка, но и взимаемые банком комиссии – оплата страховки, обслуживание банковской карты, неустойки за просрочку и другие. Кроме того, некоторые банки имеют свои особенности расчета переплат. Уточните все подробности в договоре или у сотрудников банка.

Как правильно выбрать оптимальный кредит?

Для того чтобы выбрать идеальный вариант кредитования, следует осуществить просчет каждого из возможных вариантов платежей. Только на основании детального анализа можно понять какой из видов начисления процентов наиболее выгодный. Также следует учитывать все скрытые комиссии, страховки и другие обязательны платежи.

Важным моментом при выборе кредита и способа начисления процентов является наличие возможности досрочного погашения займа. Например, в случае дифференцированного кредитования вы в первую очередь выплачиваете проценты, поэтому спешить с погашением долга нет смысла, вы все равно ничего не выгадаете.

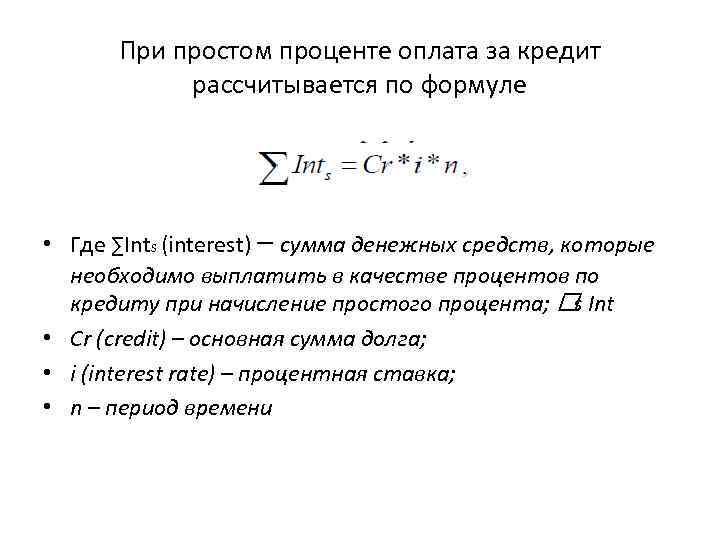

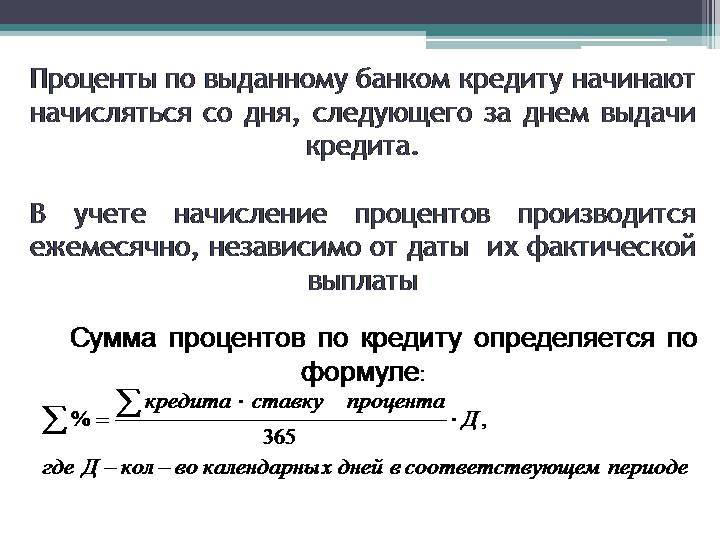

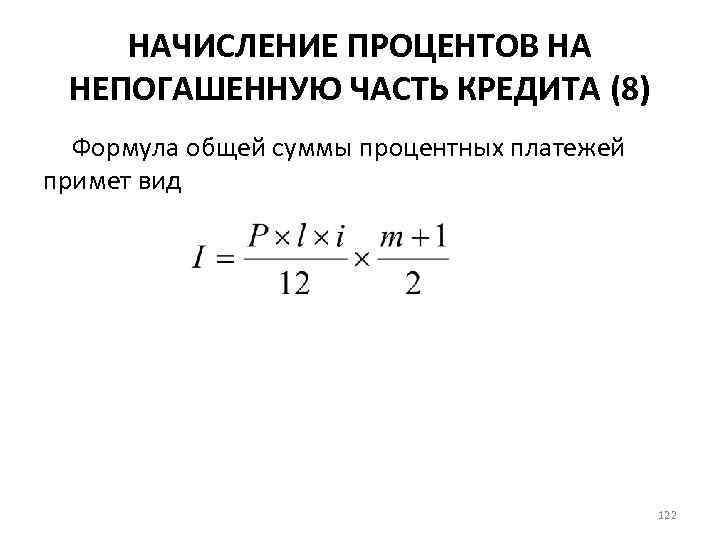

Как рассчитать сумму процентов?

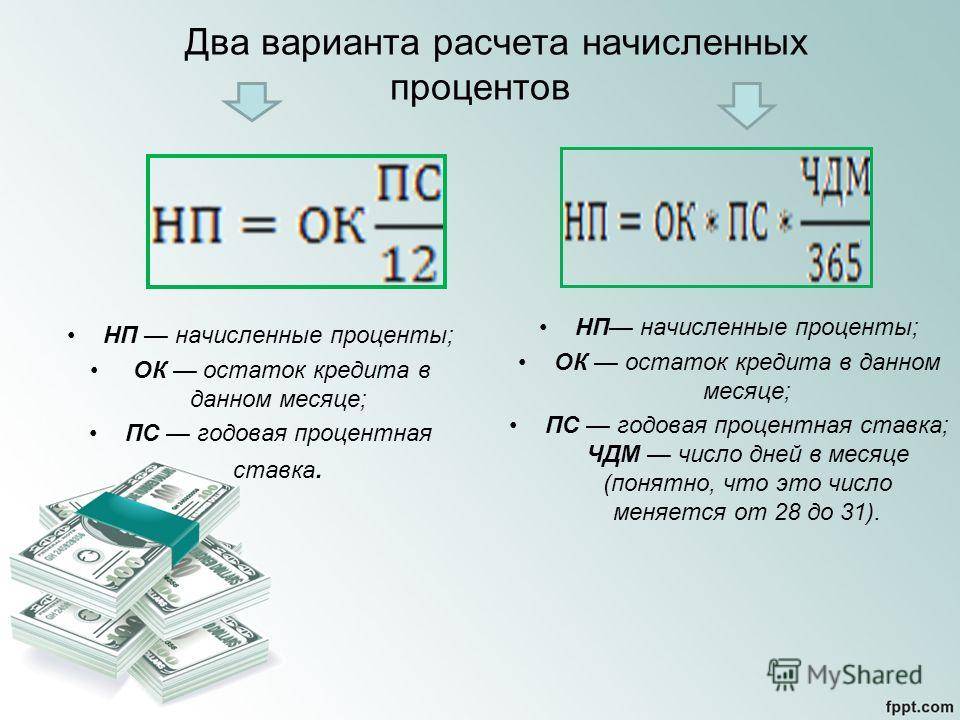

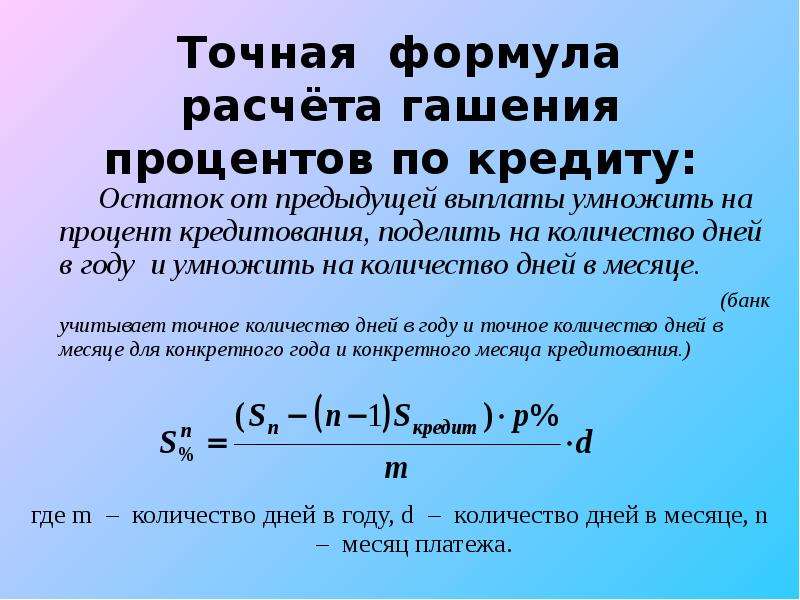

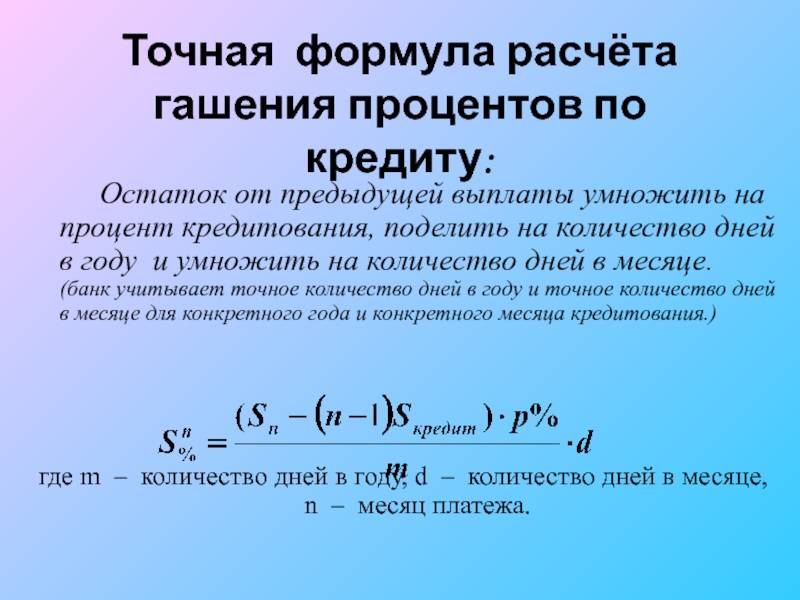

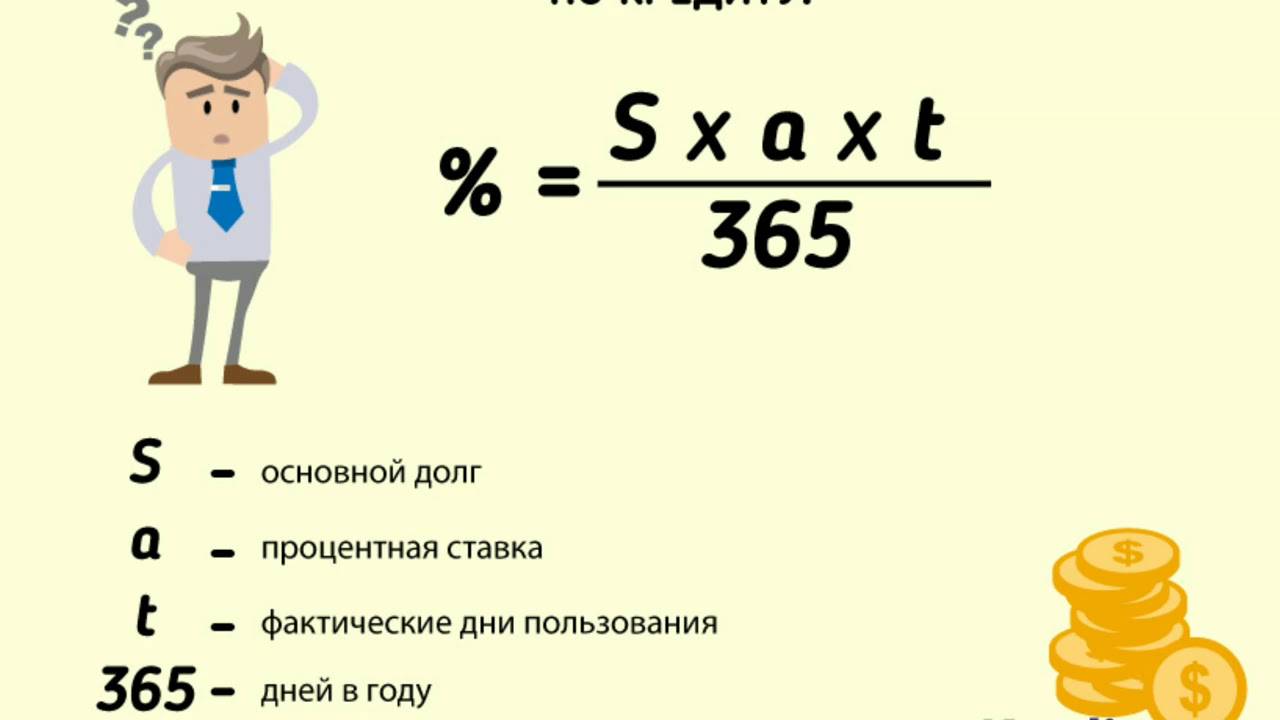

Сумма процентов будет зависеть от количества дней в расчетном периоде и остатка основного долга. Рассчитываться она будет по формуле:

Рассчитаем по нашему кредиту проценты за первый месяц:

Сумма основного долга будет рассчитываться, как сумма аннуитета за вычетом процентов:

Сумма остатка основного долга будет рассчитываться, как сумма кредита за вычетом погашенной суммы основного долга за 1 месяц.

За второй месяц показатели будут рассчитываться аналогично, только в формуле вместо суммы кредита нужно подставлять остаток основного долга. Количество дней в периоде также рассчитывается путем вычета текущей даты из предыдущей.

Как видим, у нас остался остаток после 6ого платежа. Чтобы такого не было, банки выставляют последний платеж чуть больше или чуть меньше остальных.

Зачастую расчеты могут не совпадать в предложенными в банке. Это связано с тем, что принципы расчетов могут отличаться между банками. Это вполне законно, поэтому для интереса можно поинтересоваться формулой расчета, используемой в выбранном банке и сравнить свои расчеты. Банки иногда по разному считают число дней между датами или учитывают выходные при расчетах

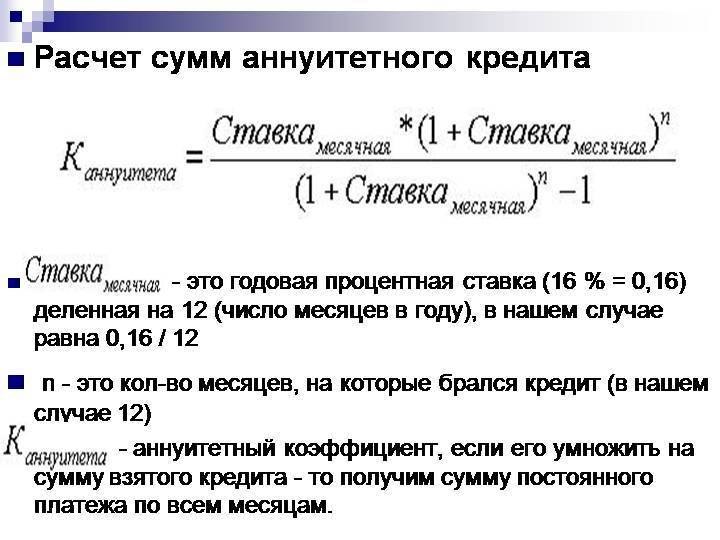

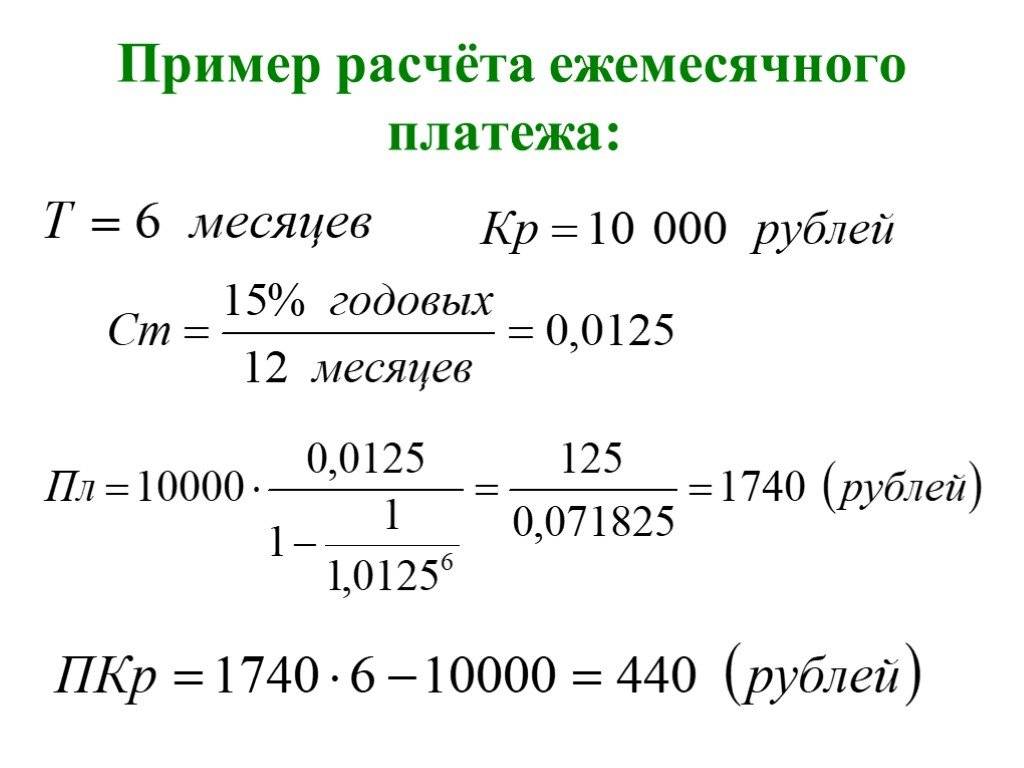

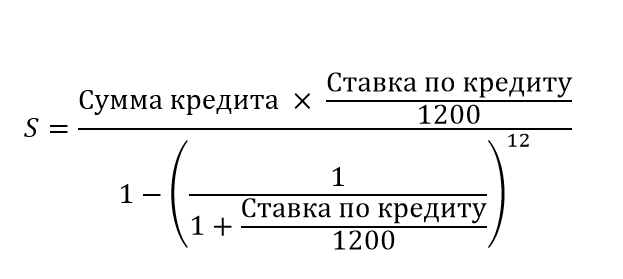

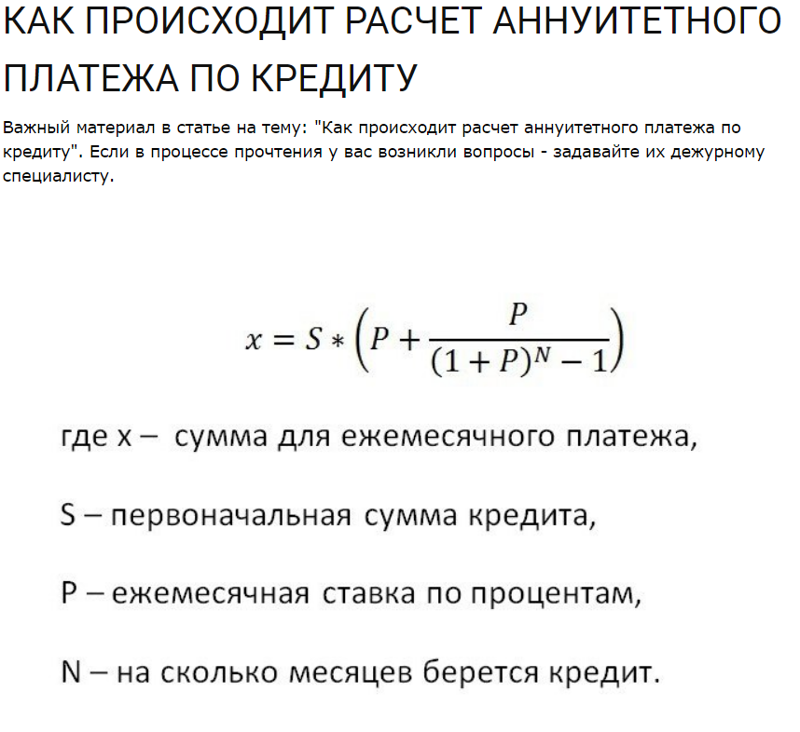

Расчет аннуитетного платежа. Формула аннуитетного платежа

Помните, что аннуитетный платёж только для вас выглядит ровным, однако внутри него пропорция выплат всегда меняется. Чтобы точно вычислить ту часть, которая вас интересует (покрытие переплаты или тела кредита) нужно делать вычисления по вышеуказанной формуле для каждого месяца отдельно с самого первого платежа до последнего.

формула это хорошо, но как это будет выглядеть в реальном мире применимо к деньгам?

Представим себе, что вы взяли 100000 рублей на 6 месяцев под 10% годовых.

- Рассчитываем размер ежемесячного платежа: 300 000*(0,008333+(0,008333/(1+0,008333)6—1))=17156,14 руб.

- Для первого месяца проценты составят 833,33 руб, т. к. 100 000*0,1/12. Сумма выплат по основному долгу составит 16322,81 руб, т.к. 17156,14–833,33=16322,81.

- Для второго месяца остаток основной суммы долга составит 83677,19 руб, т.к. 100000–16322,81=83677,19. Проценты составят 697,31 руб, т.к. 83677,19*0,1/12=697,31. Сумма выплат по основному долгу составит 16458,83руб, т.к. 17156,14–697,31=16458,83.

Таким же образом нужно вычислить выплаты по всем 6 месяцев, делать это нужно аналогично предыдущему примеру.

Как рассчитать платежи по кредиту в Excel

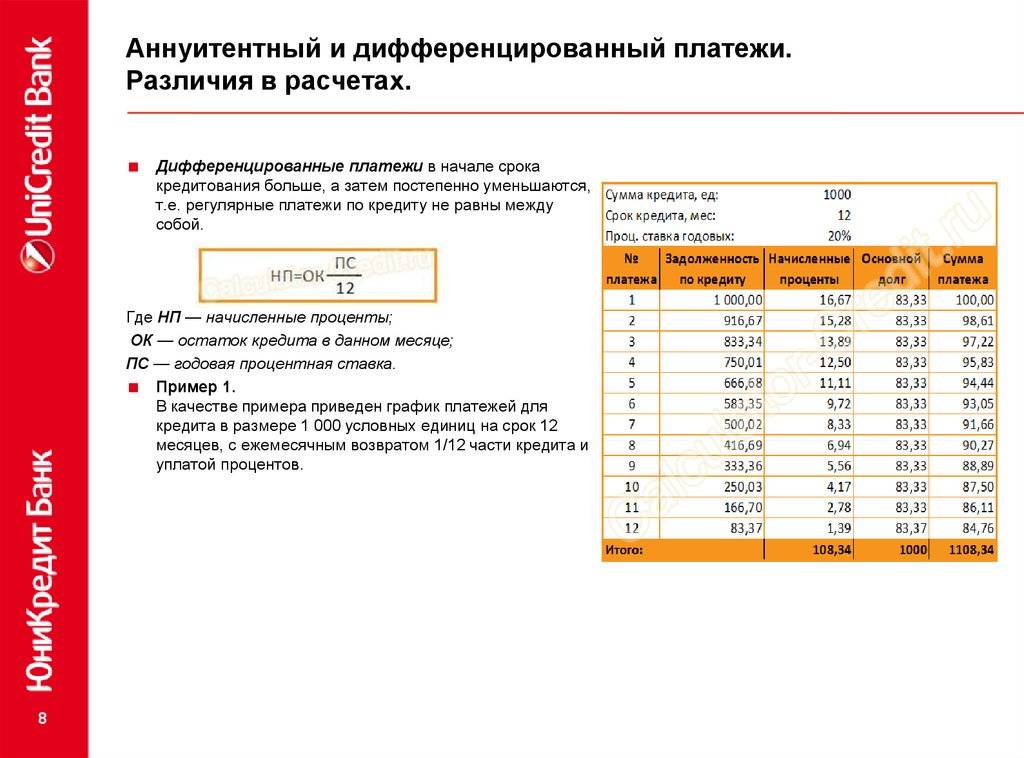

Ежемесячные выплаты зависят от схемы погашения кредита. Различают аннуитетные и дифференцированные платежи:

- Аннуитет предполагает, что клиент вносит каждый месяц одинаковую сумму.

- При дифференцированной схеме погашения долга перед финансовой организацией проценты начисляются на остаток кредитной суммы. Поэтому ежемесячные платежи будут уменьшаться.

Чаще применяется аннуитет: выгоднее для банка и удобнее для большинства клиентов.

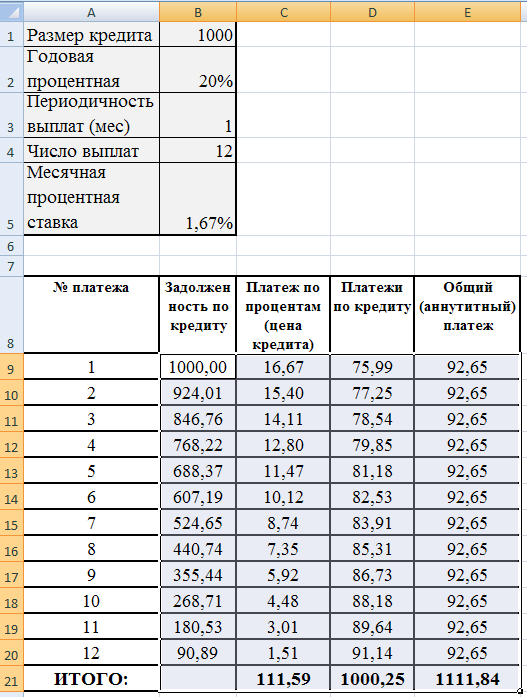

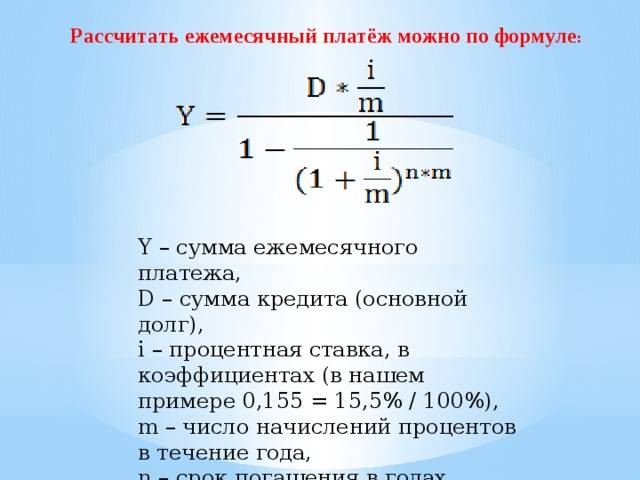

Расчет аннуитетных платежей по кредиту в Excel

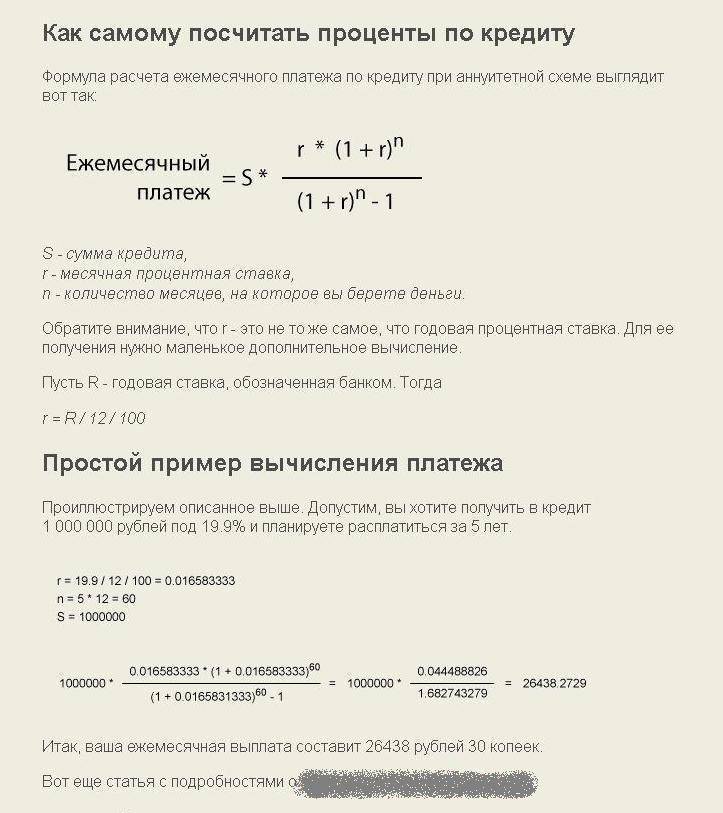

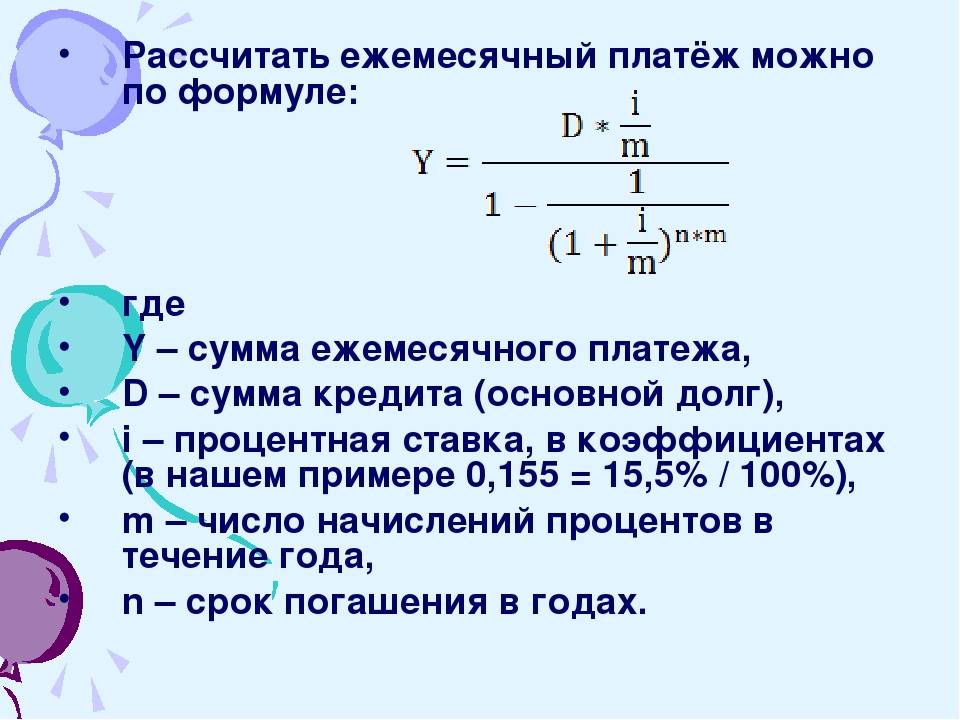

Ежемесячная сумма аннуитетного платежа рассчитывается по формуле:

А = К * S

где:

- А – сумма платежа по кредиту;

- К – коэффициент аннуитетного платежа;

- S – величина займа.

Формула коэффициента аннуитета:

К = (i * (1 + i)^n) / ((1+i)^n-1)

- где i – процентная ставка за месяц, результат деления годовой ставки на 12;

- n – срок кредита в месяцах.

В программе Excel существует специальная функция, которая считает аннуитетные платежи. Это ПЛТ:

- Заполним входные данные для расчета ежемесячных платежей по кредиту. Это сумма займа, проценты и срок.

- Составим график погашения кредита. Пока пустой.

- В первую ячейку столбца «Платежи по кредиту» вводиться формула расчета кредита аннуитетными платежами в Excel: =ПЛТ($B$3/12; $B$4; $B$2). Чтобы закрепить ячейки, используем абсолютные ссылки. Можно вводить в формулу непосредственно числа, а не ссылки на ячейки с данными. Тогда она примет следующий вид: =ПЛТ(18%/12; 36; 100000).

Ячейки окрасились в красный цвет, перед числами появился знак «минус», т.к. мы эти деньги будем отдавать банку, терять.

Расчет платежей в Excel по дифференцированной схеме погашения

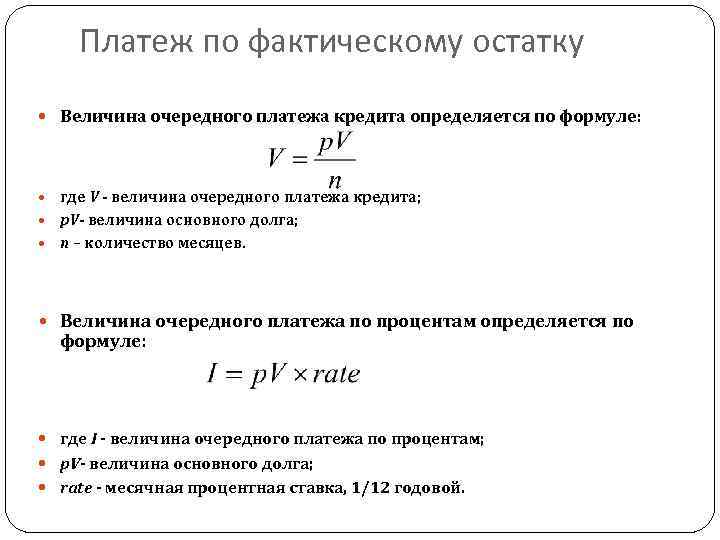

Дифференцированный способ оплаты предполагает, что:

- сумма основного долга распределена по периодам выплат равными долями;

- проценты по кредиту начисляются на остаток.

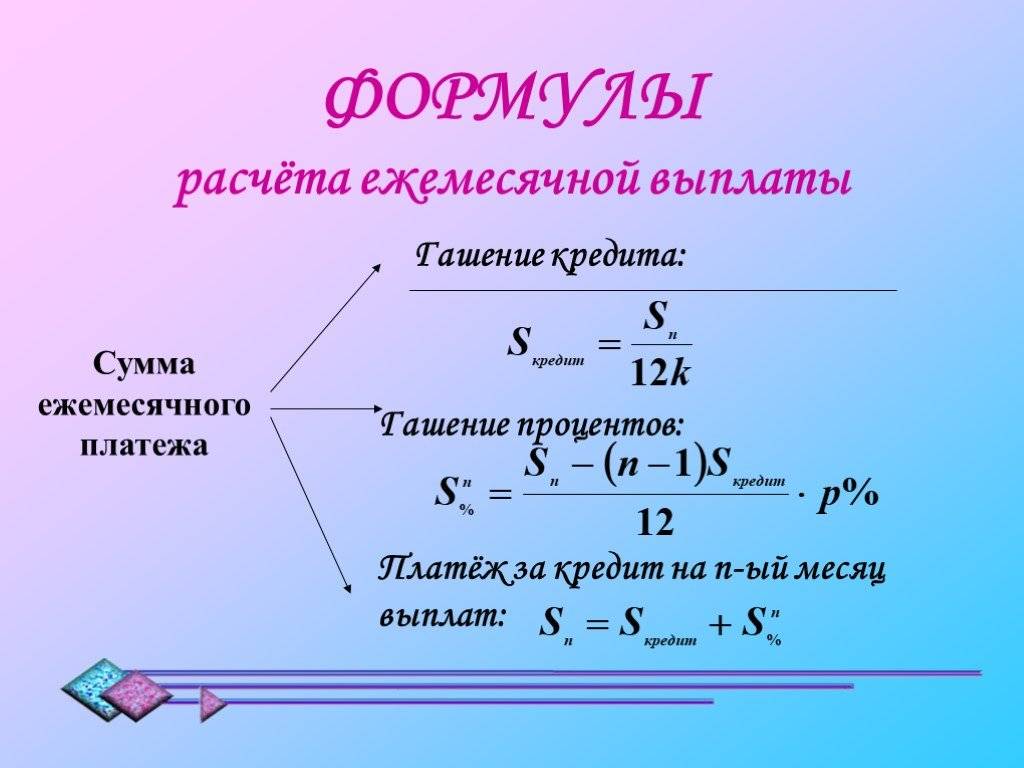

Формула расчета дифференцированного платежа:

ДП = ОСЗ / (ПП + ОСЗ * ПС)

где:

- ДП – ежемесячный платеж по кредиту;

- ОСЗ – остаток займа;

- ПП – число оставшихся до конца срока погашения периодов;

- ПС – процентная ставка за месяц (годовую ставку делим на 12).

Составим график погашения предыдущего кредита по дифференцированной схеме.

Входные данные те же:

Составим график погашения займа:

Остаток задолженности по кредиту: в первый месяц равняется всей сумме: =$B$2. Во второй и последующие – рассчитывается по формуле: =ЕСЛИ(D10>$B$4;0;E9-G9). Где D10 – номер текущего периода, В4 – срок кредита; Е9 – остаток по кредиту в предыдущем периоде; G9 – сумма основного долга в предыдущем периоде.

Выплата процентов: остаток по кредиту в текущем периоде умножить на месячную процентную ставку, которая разделена на 12 месяцев: =E9*($B$3/12).

Выплата основного долга: сумму всего кредита разделить на срок: =ЕСЛИ(D9

Итоговый платеж: сумма «процентов» и «основного долга» в текущем периоде: =F8+G8.

Внесем формулы в соответствующие столбцы. Скопируем их на всю таблицу.

Сравним переплату при аннуитетной и дифференцированной схеме погашения кредита:

Красная цифра – аннуитет (брали 100 000 руб.), черная – дифференцированный способ.

Какая схема выгоднее?

Зачастую банки настаивают на аннуитетных платежах. Таким способом банку удаётся больше заработать благодаря увеличенным процентным ставкам. Однако, эта схема также удобна и клиентам. Большая часть заёмщиков утверждает, что им гораздо проще и надёжнее выплачивать каждый месяц фиксированную сумму, иначе приходиться тратить дополнительное время для уточнения размера платежа.

Зачастую банки настаивают на аннуитетных платежах. Таким способом банку удаётся больше заработать благодаря увеличенным процентным ставкам. Однако, эта схема также удобна и клиентам. Большая часть заёмщиков утверждает, что им гораздо проще и надёжнее выплачивать каждый месяц фиксированную сумму, иначе приходиться тратить дополнительное время для уточнения размера платежа.

Выбрать наиболее выгодную схему возврата денег можно и при помощи онлайн-калькулятора http://www.kreditnyi-kalkulyator.com/. Одно из главных преимуществ калькулятора состоит в том, что он автоматически предлагает широкий выбор Российских банков и предоставляет полную информацию об условиях кредитования в каждом из них.

Нужно помнить, что если клиенту было предоставлено годовое обслуживание на бесплатной основе, и срок кредитования полностью укладывается во льготный период, или же отсутствуют какие-либо комиссионные за обслуживание карты, в любом случае размер ПСК будет превышать процентную ставку. Это происходит из-за того, что банк изначально включает в расчёт доходы, которые он причисляет себе за использование денег. Несмотря на то что эти средства не считаются клиентскими расходами, они всё равно включаются в ПСК.

На самом деле идеальной схемы не существует, но опытные юристы могут помочь выбрать оптимальный способ погашения кредита. Практика показывает, что даже обыкновенная консультация может уберечь многих клиентов от неразумных переплат по кредитам.

Хитрые системы погашения кредитов: считай и думай, как банк

Современный заемщик находится в банковском плену, так как он вправе лишь выбирать из представленных на рынке программ оптимальные условия, а не диктовать их. Таким образом, клиенту остается лишь играть на конкурентной борьбе банков.

На примере расчетов дифференцированные платежи выгоднее для заемщика. Но чтобы их осилить, последний должен иметь высокий, стабильный доход. Для среднестатистического заемщика банк предложит ануитентный платеж, при этом получит стабильную прибыль на долгие годы.

Последнее также является большой условностью, так как при дифференцированных платежах банк заложит риски в процентную ставку, тем самым получив свой доход.

Как банк рассчитывает процент по кредиту

Банк, как любая коммерческая организация, существует для того, чтобы зарабатывать деньги. Одной из основных функций банка является выдача кредита бизнесу и физическим лицам, т.к. эта процедура приносит очень высокую прибыль, особенно, если банк популярен и активно рекламируется.

Но у самого банка нет достаточных денежных средств, чтобы в любой момент выдать всю массу кредитных денег всем желающим заёмщикам, поэтому сам банк берёт кредит у Центрального Банка России. В свою очередь ЦБ тоже вынужден зарабатывать деньги, иначе он не сможет выдавать кредиты коммерческим банкам внутри страны, поэтому он устанавливает свою собственную процентную ставку.

Этот процент называется «Ключевой ставкой ЦБ РФ».

Ключевая ставка ЦБ РФ — это процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора.

Таким образом, нам понятно, что коммерческий банк сам должен отдавать деньги с процентами, поэтому любая процентная ставка любого коммерческого банка не может быть ниже ключевой ставки ЦБ РФ.

С этим разобрались, теперь вернёмся к вопросу о том как банк рассчитывает процент по кредиту, который он предлагает бизнесу и физическим лицам.

Любой коммерческий банк существует в высококонкурентной среде среди других коммерческих банков, которые больше или значительно меньше, это не важно. Каждый банк на ежедневной основе проверяет коммерческие предложения всех конкурирующих банков, в том числе очень внимательно изучается процентная ставка по кредитам

И на основе этого анализа и тенденций на рынке банк рассчитывает собственный процент по кредиту, по которому он предложит деньги нуждающимся.

Банк, конечно, мог бы выставить непомерно высокий процент, например, 200% годовых или даже 500%, но он не может это сделать, т.к. в этом случае ни один человек в здравом уме подобный кредит в банке не возьмет и банк не сможет заработать ничего. Конкуренция всегда снижает цену до того уровня, когда продавать всё ещё выгодно, но сверхприбыли уже нет.

В текущей экономической ситуации банки в России смогли опустить процентную ставку до средних 20% годовых, по каким-то предложениям она чуть ниже, по другим чуть выше, это уже зависит от типа предложения, от величины суммы и срока.

В России экономическая ситуация нестабильна и поэтому можно рассчитывать на низкий банковский процент по кредиту лишь на краткосрочные займы, обычно до 1 года. Если вам нужен кредит на срок до 5 лет включительно, готовьтесь к тому, что банк предложит вам высокую процентную ставку, т.к. никто не знает что будет через год, не говоря уже о сроке в пять лет и банк старается минимизировать свои возможные потери.

Вспомните недавний резкий рост курса валюты, за один месяц американский доллар подорожал в 2 раза! По этой причине многие банки начали хитрить, проводить махинации на финансовом рынке, чтобы выжить и не потерять прибыль. По этой причине ЦБ РФ начал проводить массовые проверки и отзыв лицензий, чтобы не допустить полного развала экономической системы и банковской деятельности в частности. Да, многие банки были закрыты, много людей потеряли деньги, которые лежали на вкладах в банках, но это было необходимо сделать, чтобы удержать экономику страны в более-менее стабильном состоянии.

Думаю, теперь вам понятно какими соображениями руководствуется банк при расчёте процента по кредиту физическим лицам и юридическим лицам — всё дело в балансе спроса, предложения и потенциальной прибыли банка.

Как считать проценты при кредитовании

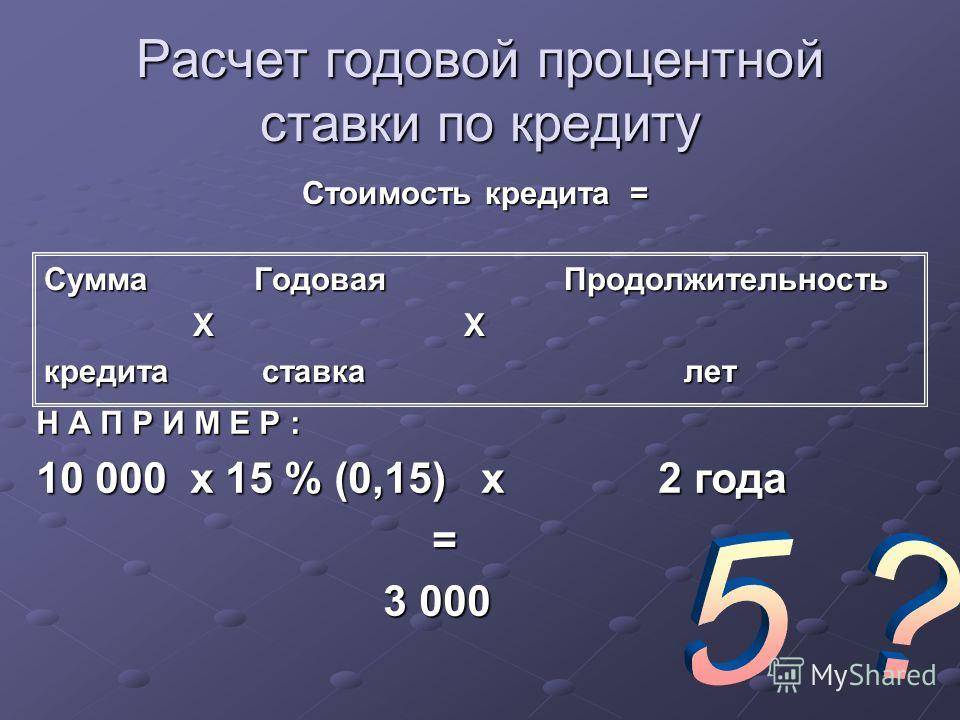

Как рассчитать процент годовых по кредиту:

- самостоятельно, пользуясь специальными формулами;

- используя онлайн-калькулятор;

- сформировав таблицу с формулами в Excel, что произведет расчеты автоматически.

Как высчитать реальный процент по кредиту

Как рассчитать проценты по кредиту: формула прописывается в типовом кредитном договоре. Для того чтобы сказать, сколько придется заплатить, нужно знать свою персональную ставку. Ее величина напрямую зависит от личного скорингового балла. Эту оценку можно узнать из отчета БКИ.

На персональную ставку процента оказывают влияние и такие факторы как:

- тип клиента – является ли заявитель участником зарплатного проекта;

- наличие дополнительных гарантий в виде страховки, поручительства, залога;

- качество кредитной истории и тому подобное.

Как просчитать ставку процента по ипотеке

Как считать проценты по кредиту, полученному на покупку жилья: по формуле аннуитетных или дифференцированных платежей. Все суммы подробно расписываются в графике платежей, который является неотъемлемой частью кредитного договора.

Как высчитать процентную ставку по кредитной карте

По кредитным картам процент начисляется вне грейс-периода и при снятии наличности. В последнем случае также нужно помнить и о размере комиссионных, что берут за эту операцию.

Пользуясь кредитной картой, важно уточнять, как определяется начало отчетного периода. В качестве отчетной используют дату:

В качестве отчетной используют дату:

- выдачи кредитки;

- ее активации;

- первого использования заемных средств после предыдущего полного расчета;

- совершения каждой отдельной покупки.

Базой для начислений выступает величина реальной задолженности, а не размер кредитного лимита. Нередко задается минимально необходимый платеж, устанавливаемый на уровне от 5%.

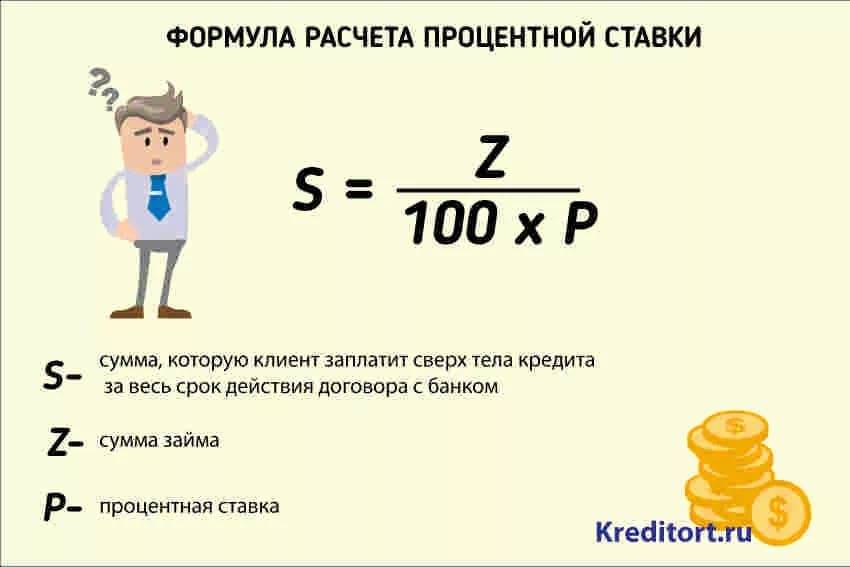

Как рассчитать процентную ставку по кредитке: нужно умножить процентную ставку на сумму задолженности, а потом поделить на 365 (366 в високосном году) и умножить на число дней пользования средствами.

Например, если заплатить за счет средств кредитки, по которой установлена ставка в 20% годовых, 15 000 рублей, то через 21 день с начала отчетного периода в невисокосный год нужно:

- вернуть 15 000 рублей, полученных за счет кредитного лимита;

- заплатить 15 000 х (20%/100%) х (21/365) = 172,6 рублей процентов.

Итого к оплате: 15 000 + 172,6 = 15 172,6 рублей.

Банковские онлайн-калькуляторы расчета процентов по кредиту

Онлайн-калькулятор процентов по кредиту – самый легкий способ расчета платежей и планируемой переплаты. Почти все кредиторы предлагают такие сервисы на своих сайтах, помогая клиентам подобрать наиболее оптимальную программу кредитования, определиться с суммой и сроком действия договора.

Есть калькуляторы, позволяющие вычислить максимально возможную величину займа в зависимости от уровня дохода, просчитать проценты по кредитам за все годы.

Подобные сервисы носят информативную функцию: многое зависит от ставки процента, но она оглашается кредитором лишь после полного анализа кредитной заявки.

Погашать долг можно по-разному

Видов платежей два. Они бывают аннуитетными или дифференцированными, и от того, какой вы изберёте, зависит картина выплат.

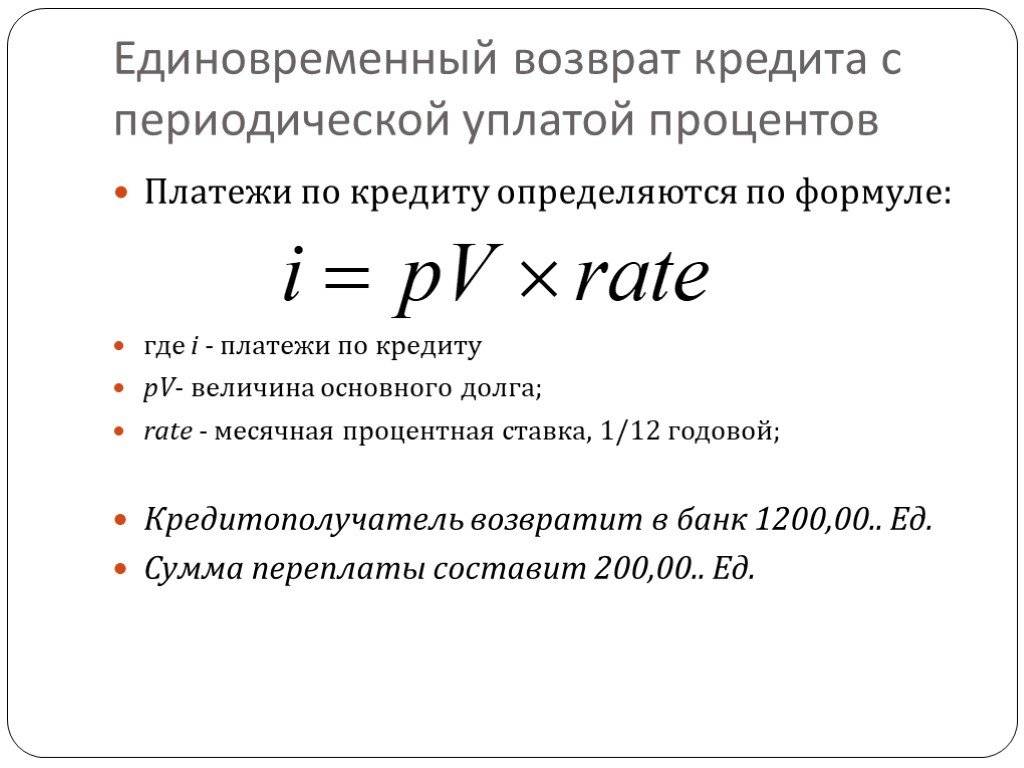

С точки зрения банка, ежемесячный платёж распадается на несколько частей. Главными в них является тело долга и проценты, но есть и прочие составляющие.

Банк в первую очередь заботится о выплатах процентов, поскольку это его доход. Поэтому в первых платежах, какой бы вид вы ни выбрали, основная часть отводится именно им. По мере продвижения к концу срока доля процентной части уменьшается, а доля основного долга, соответственно, увеличивается.

Если платёж аннуитетный, то его величина остаётся постоянной на всём протяжении погашения долга.

Дифференцированный платёж имеет переменный размер, но в нём тоже есть постоянная часть: это доля основного долга. Процентная часть плавающая, она от максимума в первом платеже постепенно уменьшается до нуля в последнем, поскольку рассчитывается от величины оставшейся части долга (ОстДолга).

, поскольку в этом случае переплата меньше. Банку, соответственно, интереснее аннуитетные, и в последнее время они решительно преобладают. Делается это, якобы, во благо заёмщика, ведь с постоянным платежом ему удобнее обращаться.

Если срок небольшой и проценты невелики, то и разница некритична. А вот на многолетних ипотеках, да ещё с высокими процентами, расхождение весьма ощутимо.

Ежемесячный платеж: считаем дальше

Сегодня банки, выдавая потребительские и ипотечные кредиты, применяют систему возврата займа, схему ануитентных платежей. Суть их заключается в следующем:

Так, по расчетам заемщик за 3 года должен возвратить банку 875 тысяч.

Исходя из того, что ануитентный – это ежемесячный платеж, для удобства переведем 3 года в месяцы – 12*3=36

Далее, ануитентный – значит пропорциональный, то есть 875 тыс. делим на 36 месяцев. Итог – 24 305.56.

Представленные выше расчеты наглядно иллюстрируют схему формирования стоимости кредитов, которая позволит примерно просчитать его полную стоимость.

Как правильно рассчитать проценты по кредиту – пример

Рассмотрим пример, который поможет правильно рассчитать кредит самому. Для простоты возьмём целые числа и округлим полученный результат до целого значения.

Кредит был оформлен на сумму 12000 рублей и выбрана была дифференцированная система погашения.

Товар был условно куплен в декабре, значит следующий срок платежа датирован январем будущего года.

Срок кредита – 1 год, ставка по проценту – 10%.

Тело кредита ежемесячно будет уменьшаться на 1000 рублей, так как 12000/12 =1000, а в январе придется заплатить проценты со всей части.

| Месяц | Сумма основного долга | Расчет процентов | Итого к оплате |

| Январь | 12000 | 12000*12*31/100*365=122 | 12122 |

| Февраль | 11000 | 11000*12*28/100*365=101 | 11101 |

| Март | 10000 | 10000*12*31/100*365=102 | 10102 |

| Декабрь | 1000 | 1000*12*31/100*365=10 | 1010 |

Период с апреля по ноябрь был осознанно упущен, но практика подсчета ничем не отличается от приведенных выше примеров. При сложении 12 показателей из правой колонки получится сумма кредита, которую необходимо будет вернуть в банк в течение года. Суммирование же третьей колонки позволит высчитать сумму переплаты, то есть той части, ради которой и работает кредитное учреждение.

Для расчета по аннуитетной формуле достаточно рассчитать процентную ставку по кредиту, так как сумму основного долга, необходимого к погашению ежемесячно мы уже знаем. Эта сумма равна 1000 рублей, поскольку такой способ платежа предполагает оплату равными долями.

Вводные данные у нас те же, поэтому:

(10000*(0,12/12))/(1–(1/(1/(1/+(0,12/12))))) = 833.

Следовательно, ежемесячно платить придется 1833 рубля.

Практика показывает, что дифференцированные кредиты гораздо выгоднее при долгосрочных займах, при которых в последние месяцы или годы выплаты уже не кажутся такими ощутимыми.

При низкой процентной ставке и малом сроке кредитования выбор можно сделать в пользу аннуитетного платежа, в котором самым проблемным станет не первый год, как при дифференцированном способе займа. Долговая нагрузка равномерно распределится между всеми периодами кредитования.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Что такое процентная ставка и от чего она зависит?

Процентая ставка — самый важный параметр при расчете кредита. Измеряется в процентах годовых. Он показывает сколько процентов начисляется на сумму долга за 1 год. Но фактически проценты начисляются не один раз в год, а ежедневно в размере ставки, разделенной на 365 дней.

У каждого банка есть свои программы кредитования и свои процентные ставки.

Основные факторы, влияющие на процентную ставку:

Ключевая ставка Центробанка. Чтобы дать вам кредит, банк занимает у ЦБ по ставке, равной ключевой, накидывает еще несколько процентов сверху и дает вам в долг под более высокий процент, зарабатывая на разнице. Выгоднее брать кредит, когда ключевая ставка ниже: вы заплатите меньше процентов. На очередном заседании ЦБ может как повысить, так и понизить ставку или оставить без изменений. Это решение принимается в зависимости от экономической ситуации.

Сейчас ключевая ставка равна 8.50%. А вот так она менялась за последние годы:

График изменения ключевой ставки с 2013 по 2022 год

- Тип кредита. Чем больше риска несет кредит для банка, тем он дороже. Например, ипотечный кредит дешевле потребительского кредита или кредита наличными. Причина проста — при выдаче ипотеки банк берет в залог недвижимость, невелируя этим риски невыплаты кредита. При выдаче кредита наличными на любые цели у банка нет способа гарантировать возврат, поэтому ставка гораздо выше.

- Характиристики заемщика. Среди них кредитная история и отношения с банком. Кредитные организации оценивают надежность потенциальных заемщиков и делают более выгодные персональные предложения потенциальным клиентам, в надежности которых они уверены. Своим зарплатным клиентам многие банки предоставляют скидку в размере 0.3 – 0.6 процентных пункта.

Нюансы частично досрочного погашения задолженности

Могут быть 2 вида списаний при частично досрочном погашении:

В день, когда производится очередной платеж. При данном способе сума задолженности уменьшается на размер внесенного внеочередного платежа. Между очередными платежами. Данный вариант несколько сложнее в расчетах. Проценты, зависящие от размера долга, начисляются ежедневно, а погашение происходит 1 раз в месяц. Ко дню, когда будет произведен досрочный платеж, накапливается определенный размер процентов, которые аннулируются благодаря средствам, предназначенным для досрочного взноса. На оплату долга при таком варианте пойдет только оставшаяся часть суммы. На следующий месяц процент очередного взноса уменьшится, так как некоторая часть этих процентов уже была оплачена. Нет поводов переживать об этом моменте и переносить досрочное погашение на момент очередного взноса. Если платеж будет совершен раньше, то это будет выгоднее.

После уплаты внеочередного взноса вносятся изменения в график последующих кредитных выплат. Размер главного долга снижается и, как следствие, меняется один из параметров: срок кредитования, либо сумма ежемесячной выплаты. Клиент банковского учреждения всегда может выбрать более удобный для себя вариант. От этого выбора зависит то, каким образом банк сделает перерасчет кредита, и какой будет сформирован очередной график платежей. Обновленный график можно получить в офисе банка, либо, зайдя в интернет-банк, если есть к нему доступ. Наш онлайн-калькулятор даст вам возможность выбирать любой вариант и рассчитать кредит в зависимости от вашего выбора. Вам станет доступен подробный график выплат, в котором уже учтены и указаны досрочные погашения. Уменьшение срока кредитования – это выгодно, потому что при этом значительно снижается общая переплата. Из этого следует, что если ежемесячный платеж вам посилен, то следует снижать именно срок кредита.

Вы можете пробовать разные варианты параметров, чтобы подобрать для себя наиболее оптимальную схему выплат. Кредитный калькулятор хранит итоги расчетов, и вам не придется вспоминать все внесенные и полученные ранее цифры.

Изменяемая процентная ставка

По ходу кредита процентная ставка довольно часто подвергается изменениям. Такие случаи возникают, когда по просьбе заемщика или по условия договора банк пересматривает кредитную ставку. В нашем калькуляторе специально для подобных случаев есть своя функция. Вы можете указать сколько угодно изменений процентной ставки по ходу действия кредита. Для каждого отдельного временного отрезка необходимо установить начало действия ставки и ее размер. В платежном графике все изменения будут отмечены цветом.

От чего зависит ставка кредитования

В практике кредитно-финансовых структур существуют такие понятия, как сложные и простые проценты, это та часть ссуды, которую и переплачивает в конечном итоге займополучатель. В целом на общий размер переплат прямо влияют такие нюансы, как:

- Период (сроки) кредитования.

- Применяемая капитализация процентовки.

- Размер годовых ставок, применяемых в банках.

- Особенности сроков начисления процента (ежедневно, ежемесячно или ежегодно).

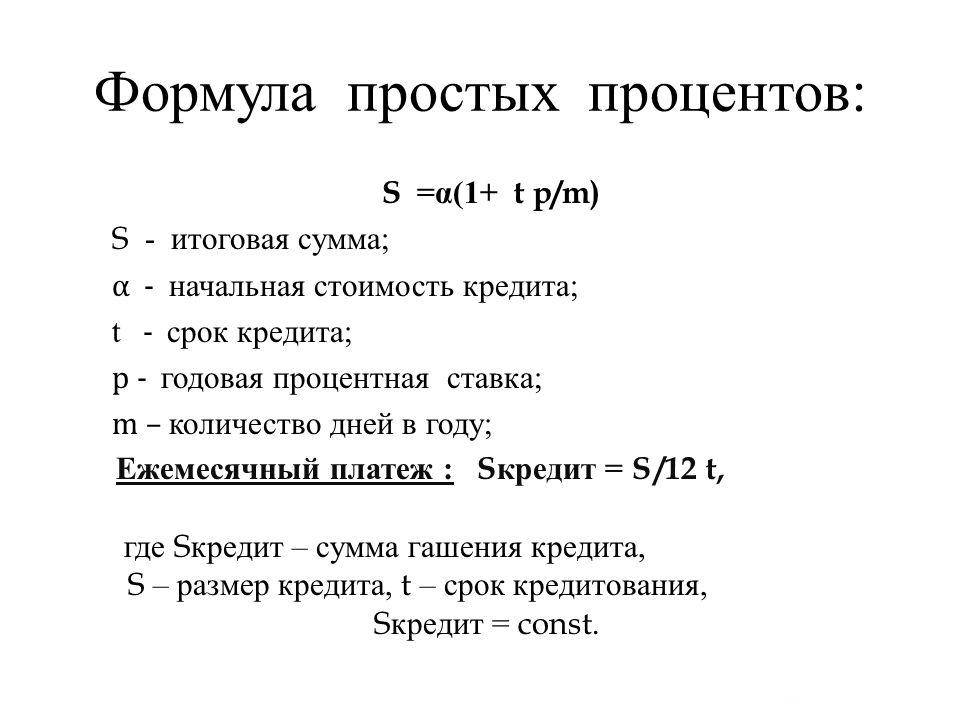

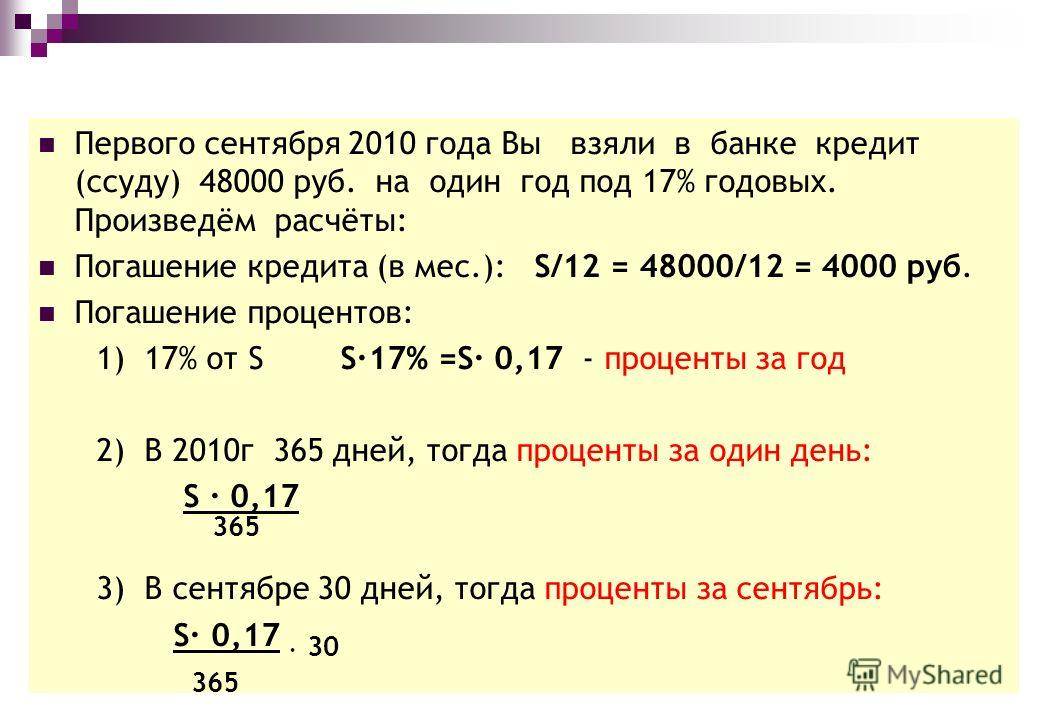

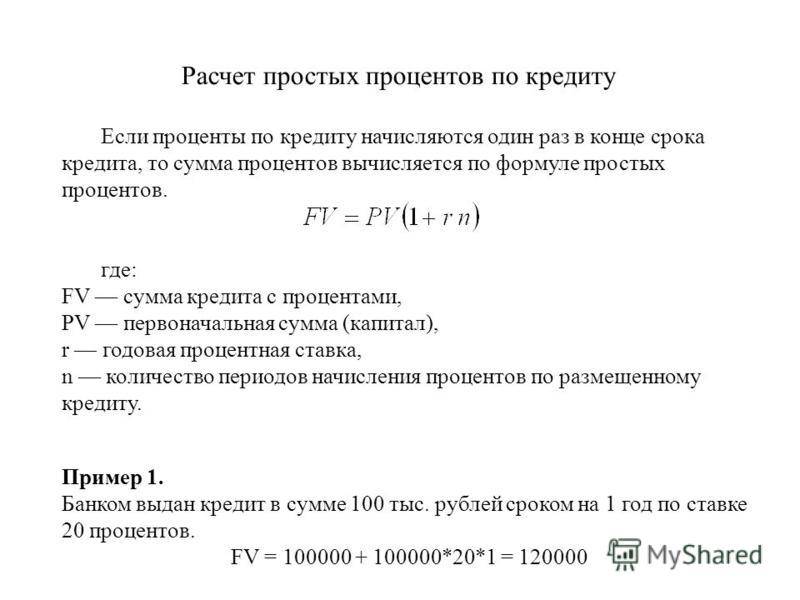

При кредитовании простые проценты используются в случаях оформления клиентом простых потребительских займов. Данный тип наиболее популярен и распространен, так как все начисления прозрачны и легко просчитываемы.

Самостоятельно можно рассчитать и сумму ежемесячной выплаты

Факторы переплаты по кредиту

Кредитование может серьезно выручить человека в момент финансовых невзгод. Оно также является крепким подспорьем — с помощью заемных средств мы улучшаем качество жизни, покупая то, что раньше могли себе позволить лишь в далекой перспективе. Однако банки не предоставляют финансовый ресурс «просто так». В каждый кредит они включают переплату — сумму, которую заемщик платит сверх того, что им было получено в долг.

В итоге размер кредита разрастается и зависит от:

- Суммы основного долга;

- Срока кредитования;

- Процентной ставки;

- Схемы расчета;

- Дополнительных выплат (штрафов, комиссий).

Финучреждения кровно заинтересованы в переплате за кредит: чем выше прибыль от отдельного клиента, тем больше банк может реинвестировать в другой кредит, получая новые статьи дохода. Как же клиенту учесть все факторы и прикинуть стоимость ссуды?