Некуда тянуть

Скорость покупки Сбербанка правительством несколько удивляет. Ранее говорилось, что она может состояться в сентябре или вовсе в конце года, напомнил заведующий научной лабораторией «Исследования денежно-кредитной системы и анализа финансовых рынков» РЭУ им. Г.В. Плеханова Денис Домащенко. По его словам, такая спешка может означать одно: у правительства и ЦБ могли быть опасения, что сделка может не состояться вовсе из-за сложных экономических условий сейчас.

— Технически в законе не было прописано, за какое время должна быть совершена покупка, но все думали, что не раньше, чем через полгода. Был риск того, что если бы сделка затянулась, то акции упали бы еще сильнее и ЦБ получил бы не 2,1 трлн рублей, а 1,5 трлн, — считает Денис Домащенко.

По его мнению, отскок на рынке акций скоро закончится и индексы снова пойдут вниз.

Продажа Сбербанка ожидалась рынком, поэтому вряд ли котировки кредитной организации как-то отреагируют на это событие, уверен старший аналитик «БКС Премьер» Сергей Суверов. Покупка за 2,1 трлн рублей вместо ожидавшихся ранее 2,5 трлн связана с более низкой ценой бумаг в последнее время. Дальнейшие перспективы акций Сбербанка будут во многом зависеть от общерыночной и макроэкономической ситуации в России, считает эксперт. Также на стоимость будет влиять скорость возможного роста просрочки из-за ухудшения качества кредитного портфеля вследствие кризиса.

— Полагаем, что топ-менеджмент Сбербанка во главе с Германом Грефом сохранится, поэтому можно ожидать прежней стратегии и практики работы банка, нацеленной прежде всего на максимизацию прибыли и рост коммерческой эффективности, — заключил Сергей Суверов.

Денис Домащенко также считает, что в стратегии Сбербанка ничего не изменится после смены основного владельца с ЦБ на правительство, поскольку это «технический переход».

2021

Российский рынок акций показал лучшую дивидендную доходность за 10 лет

В 2021 году российский рынок акций показал лучшую дивидендную доходность за 10 лет. Об этом говорится в исследовании инвестиционной группы «Атон». Данные обнародованы «Ведомостями» 9 декабря 2021 года.

По данным экспертов, российский фондовый рынок оказался лучшим по ожидаемой дивидендной доходности (отношение величины годового дивиденда на акцию к цене акции) на горизонте года среди как развивающихся стран, так и развитых.

Российский рынок акций продемонстрировал лучшую дивидендную доходность за 10 лет

Российский рынок акций продемонстрировал лучшую дивидендную доходность за 10 лет

Индекс российского рынка MSCI Russia (входит в группу индексов развивающихся рынков MSCI Emerging Markets) показал 9,4%. Следом за ним идет бразильский MSCI Brazil с 7,9%, а на третьем месте – MSCI Turkey – 6,3%. Общий индекс развивающихся рынков MSCI EM обеспечил дивидендную доходность на уровне 3%. Среди индексов развитых рынков лучший показатель у европейского MSCI – 3,1%. Подобный рост на фондовом рынке наблюдали лишь в конце 90-х, середине 2000-х и несколько раз в 2010-х.

Высокую доходность российских бумаг в 2021 году обеспечили высокие цены на нефть, газ, сталь и уголь, а также ослабление рубля. На российском рынке существует около 20 компаний с доходностью выше 11%.

Эксперты «Атона» назвали покупку дивидендных акций одной из лучших стратегий долгосрочного инвестирования, поскольку она позволяет получать дивиденды, реинвестировать их и фиксировать прибыль от курса акций. Кроме того, дивидендные акции менее волатильны по сравнению с быстро растущими компаниями, не выплачивающими дивиденды.

В финансовом секторе высоких дивидендов по итогам 2021 года аналитики ждут у ВТБ (ожидаемая доходность – 14%) и Сбербанка (8-10%). На сырьевой и финансовый сектор приходится более 70% российской рыночной капитализации.

Основными рисками для дальнейшего роста дивидендной доходности эксперты называют значительное падение цен на сырье, что может привести к снижению доходов и, как следствие, размеров дивидендных выплат компаний.

Россия заняла 2-е место по дивидендной доходности акций среди развивающихся стран

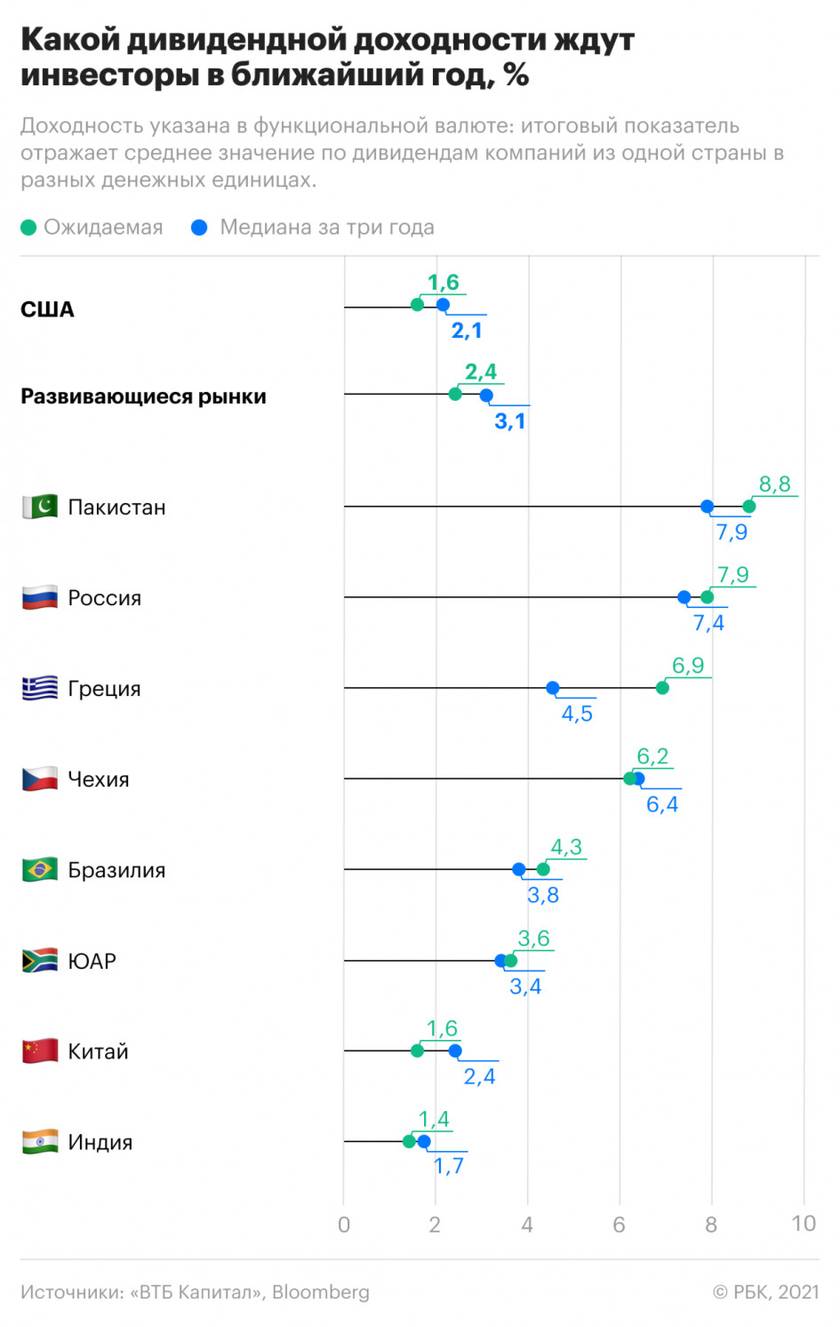

Россия вошла в тройку развивающихся стран по дивидендной доходности акций. Об этом сообщили аналитики «ВТБ Капитала». По их словам, дивидендная доходность для бумаг из индекса MSCI Russia на основе консенсус-прогноза Bloomberg составляет 7,95% в течение следующих 12 месяцев.

Более высокий показатель среди развивающихся стран зарегистрирован только в Пакистане — 8,8%. Дивидендная доходность превышает 6% в Греции (6,9%) и Чехии (6,2%). В среднем по развивающимся странам показатель составляет 2,4%, а в США — 1,6%, сообщает РБК со ссылкой на отчет «ВТБ Капитала».

Согласно данным и этой компании и консенсус-прогнозу Bloomberg на февраль 2021 года, аналитики ожидают наибольшей доходности от бумаг Evraz (20%), НЛМК (19%), «Алроса» (17%), «Сургутнефтегаза» (префы, 17%), ММК (16%), «Северстали» (13%), «Русагро» и «Норникеля» (выше 13%).

По словам экспертов, крупные дивиденды, которые выплачивают российские компании, связаны с повышенными рисками инвестиций в российский рынок — валютными, санкционными, – и общей неуверенностью инвесторов, которая влечет дисконт на сами акции.

Дивидендная доходность на российском рынке находится почти на пике, сообщил изданию главный стратег «ВТБ Капитала» по рынку акций Илья Питерский. Он напомнил, что исключением стал период начала пандемии. Тогда прогнозы по дивидендам не были пересмотрены, в отличие прогнозов по прибыли, которые ухудшились.

| Высокий уровень дивидендной доходности на текущий момент может быть объяснен неуверенностью инвесторов в стабильности высоких дивидендов от российских компаний, — сказал эксперт. |

В частности, роль здесь играют валютные рынки. За 2020 год российская валюта серьезно потеряла в цене. Рубль подешевел на 16,5% к доллару и на 24% к евро.

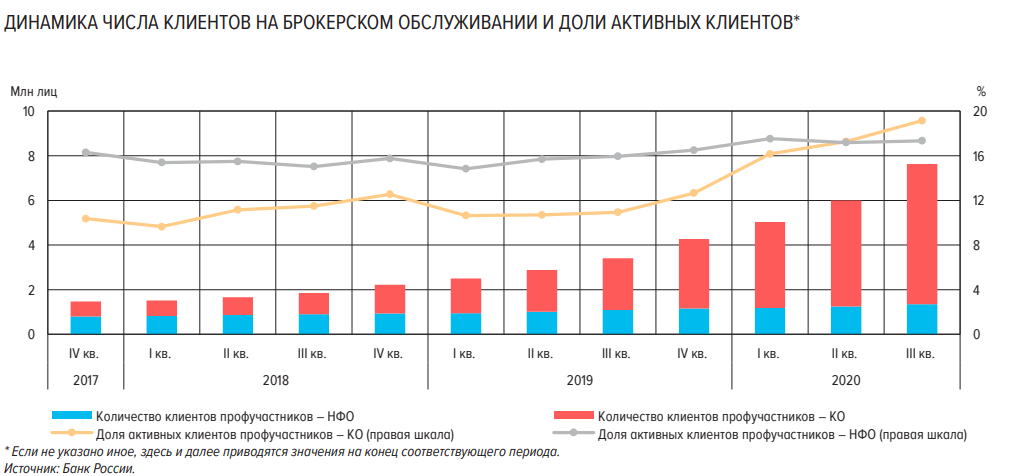

Приток средств на фондовый рынок подстегнул активность и в ИИС

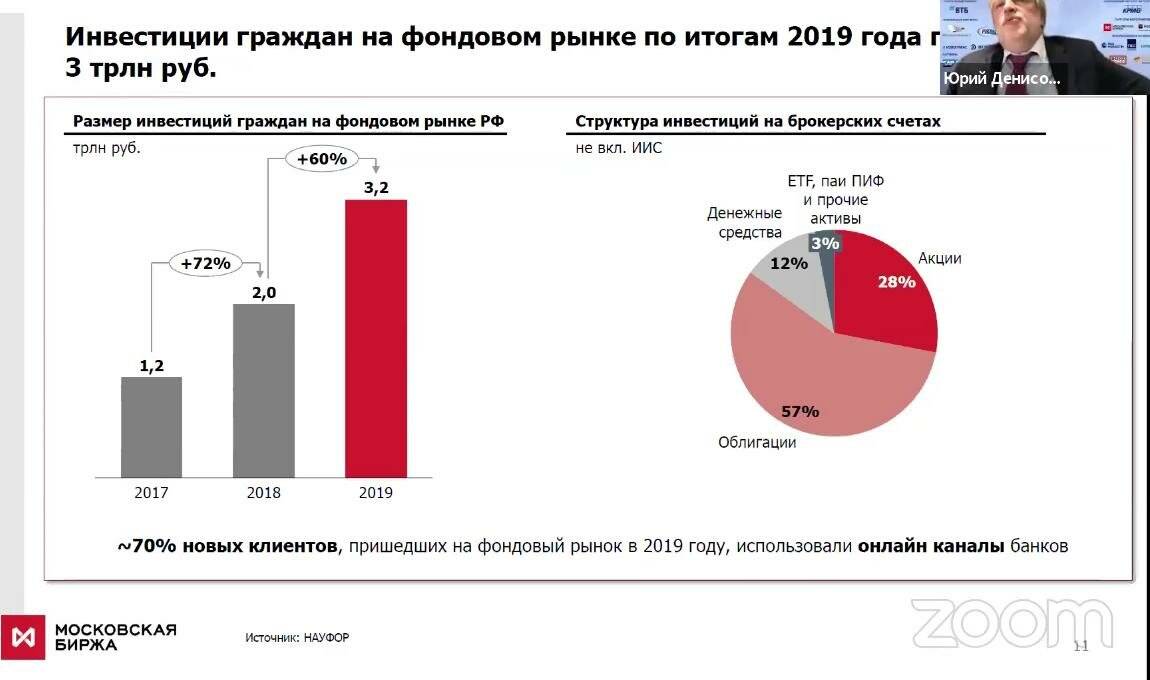

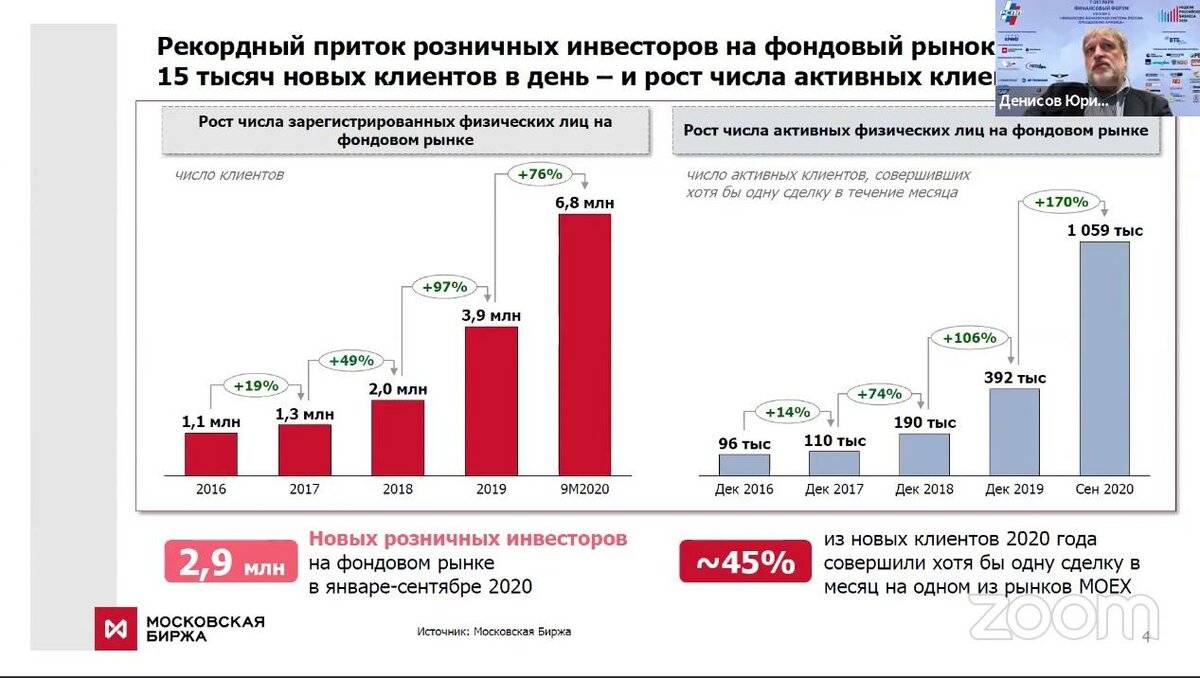

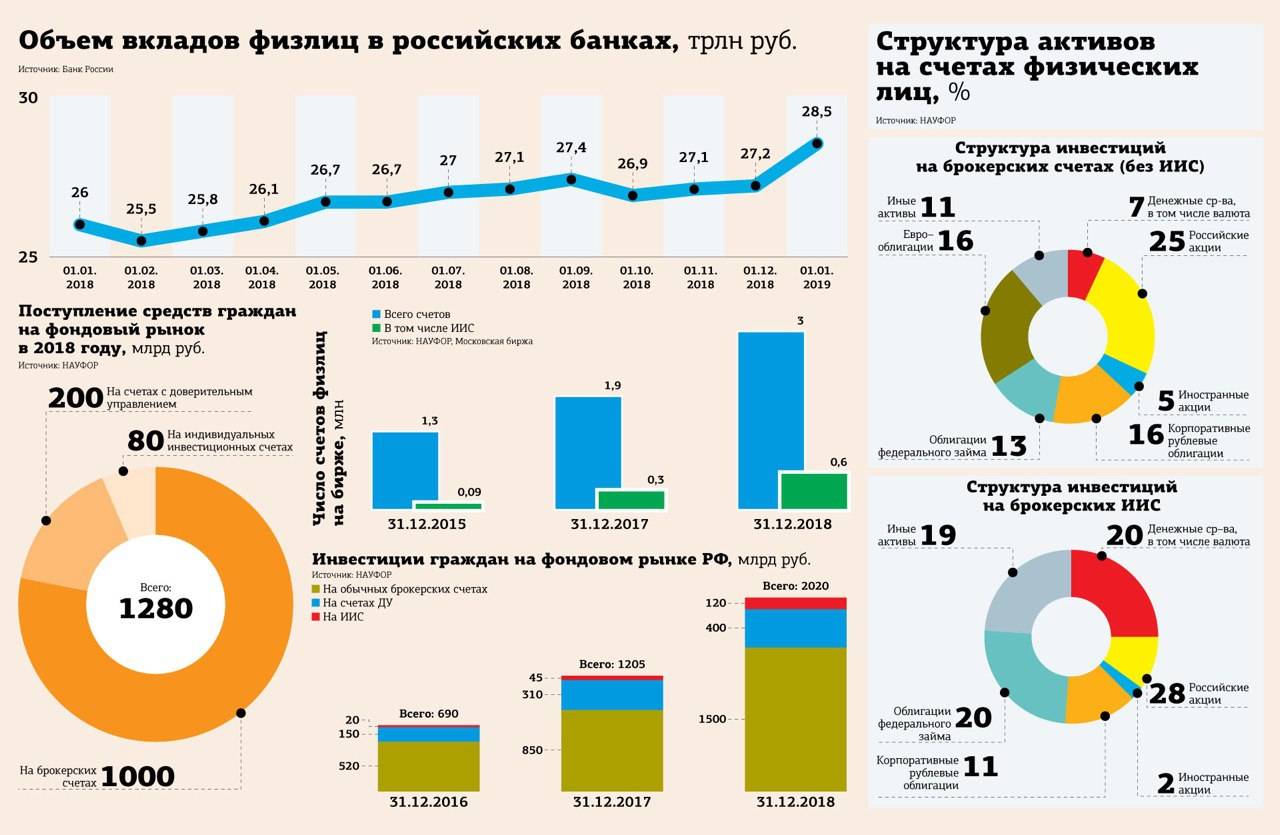

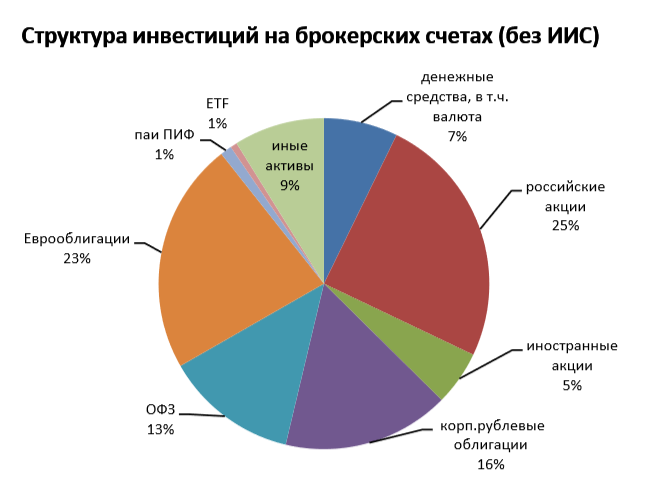

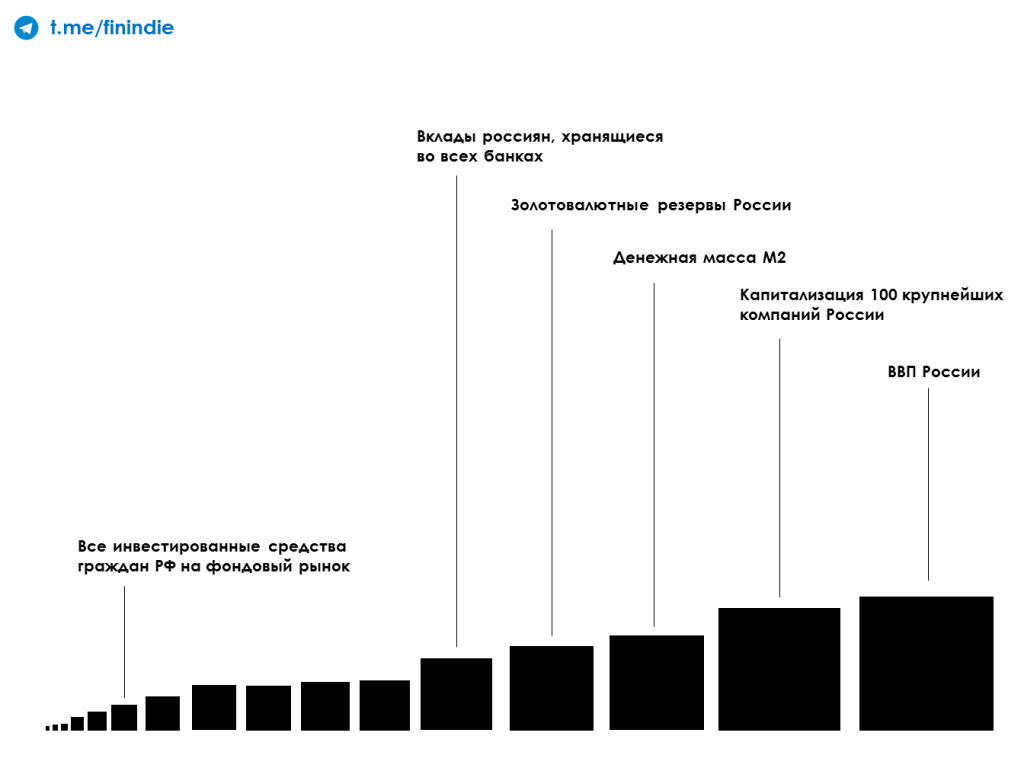

В 2018 году российские инвесторы вложили в фондовый рынок рекордную сумму — более 1 трлн рублей. Общий объем средств на брокерских счетах, без учета индивидуальных инвестсчетов (ИИС), составил по итогам года 1,5 трлн рублей. Общая сумма средств на фондовом рынке превысила 2 трлн рублей. Об этом говорится в подготовленном НАУФОР обзоре по итогам опроса брокеров и управляющих компаний. Годом ранее россияне разместили на брокерских счетах 700 млрд рублей, а в 2016 году — лишь 310 млрд рублей.

Похожая статьяПриток средств на фондовый рынок подстегнул активность и в ИИС, хотя и в меньших масштабах. Всего, по данным Московской биржи, которые приводит НАУФОР, за 2018 год россияне открыли 297 000 ИИС у брокеров и 83 000 — в доверительном управлении. На счетах обоих типов клиенты разместили 80 млрд рублей, что в 2,7 раза больше, чем годом ранее. В результате сумма размещенных на ИИС средств превысила 120 млрд рублей.

Впервые за три года значительно снизилась доля «пустых» брокерских ИИС — с 72% в 2017 году до 54,5% по итогам 2018 года. Возможность открывать инвестсчета появилась у россиян в 2015 году. По итогам 2016 года 75% этих брокерских ИИС не были зафондированы (то есть оставались пустыми).

Причины всплеска

Всплеск инвестиционной активности в России участники рынка объясняют по-разному. По мнению партнера и управляющего директора блока по работе с частными клиентами «АТОН» Андрея Ревенко, в первую очередь этому способствовали низкие ставки по депозитам, которые вынудили инвесторов активнее искать альтернативы. «Кроме того, это был уже четвертый год действия программы индивидуальных инвестиционных счетов. Очевидно, популярность инструмента растет, и все больше граждан использует его для личных накоплений», — добавляет Ревенко.

Похожая статьяРосту вложений могло способствовать и быстрое развитие цифровых каналов выхода на фондовый рынок. По словам президента НАУФОР Алексея Тимофеева, основным драйвером выступил высокий интерес крупных банков к фондовому рынку. «В течение всего 2018 года они развивали свои продуктовые сервисы и онлайн-услуги. Банки работают над тем, чтобы предложить своим вкладчикам альтернативы депозитам», — пояснил он. Эта точка зрения подтверждается статистикой Московской биржи, согласно которой более 70% брокерских счетов в 2018 году были открыты дистанционно, в режиме онлайн.

Частные инвесторы пришли на рынок благодаря двум игрокам — Сбербанку и Тинькофф Банку, подтверждает инвестиционный советник «Алор Брокер» Евгений Корюхин. В прошлом году Сбербанк запустил сервис инвестиций для частных клиентов, а Тинькофф Банк перезапустил свою инвестиционную платформу. По словам Корюхина, вместе эти банки привлекли в прошлом году порядка двух третей новых розничных инвесторов и их средств.

ИИС с подвохом

Рост числа зафондированных брокерских ИИС вряд ли связан с повышением доверия к инструменту, считает Евгений Корюхин. По мнению эксперта, изменение показателя, скорее всего, обусловлено желанием клиентов получить налоговую льготу, а не стремлением инвестировать.

«В прошлом году по многим счетам прошел минимальный период владения. И участникам рынка пришлось пополнить счета, чтобы получить налоговый вычет», — объясняет он.

По закону налоговый вычет в размере 13% от суммы взноса до 400 000 рублей можно получить после трех лет после открытия счета. Таким образом, пополнив его в 2018 году впервые, уже в 2019 году инвестор мог получить налоговый вычет, не «запирая» свои деньги на три года, поясняет Корюхин.

Похожая статьяАлексей Тимофеев смотрит на ситуацию более оптимистично. По его мнению, «пустых» счетов становится меньше, потому что инвесторы, наконец, рассмотрели все прелести ИИС и захотели им воспользоваться.

«Так случается, что люди открывают счета, но не сразу решаются разместить на них средства. Однако доля зафондированных счетов растет, и это значит, что ИИС начинают работать, а открытие пустых счетов, которое проводилось в рамках каких-то программ борьбы за лидерство, реализации каких-то KPI, уходит в прошлое», — говорит он.

Как ранее сообщал Forbes, некоторые брокеры открывали своим клиентам по несколько ИИС, хотя это и запрещено правилами. Основной причиной задвоения счетов участники рынка называют агрессивные продажи, когда клиентам навязывают открытие счета вместе с другой услугой.

По материалам Forbes, автор — Людмила Петухова

Основные финансовые показатели

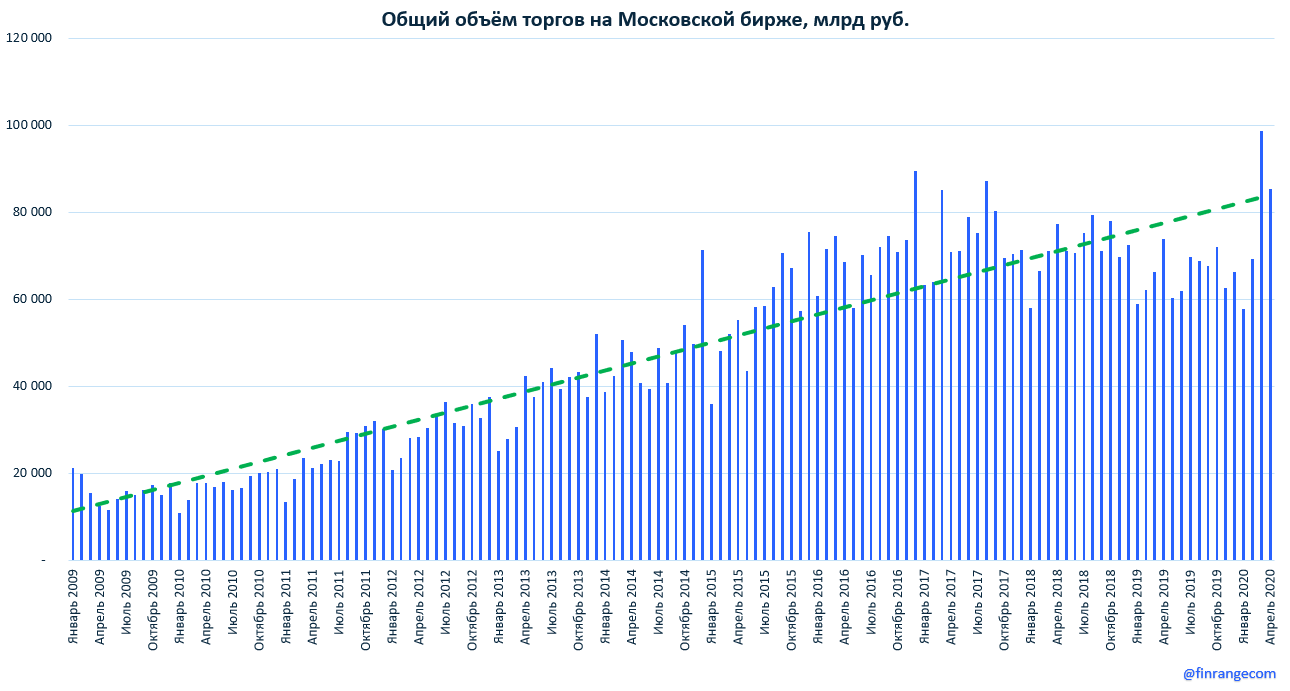

У Московской биржи есть два основных источника дохода:

- Комиссионные доходы — заработок на комиссиях за совершенные участниками торгов сделки на денежном и фондовом рынках. Сюда также входят комиссии за организацию торгов на валютном и срочном рынках и оплата технических, информационных услуг и услуг депозитария.

- Процентные доходы — заработок на размещении собственных средств и остатков денег участников торгов под проценты.

В последние годы наблюдается разнонаправленная динамика комиссионных и процентных источников дохода: комиссионные доходы растут из-за увеличения объемов комиссий и притока новых клиентов, а процентные доходы снижаются из-за падения процентной ставки Центрального банка. В 2017 году случился переломный момент для компании, когда комиссионные доходы превысили процентные, и с тех пор разрыв только увеличивается.

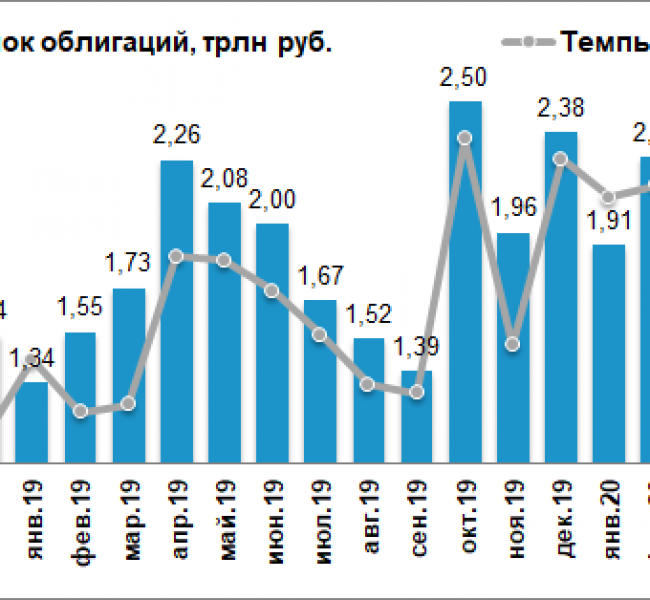

За 2019 год комиссионные доходы выросли на 11% относительно 2018 года: с 23,6 до рекордных 26,2 млрд рублей. Процентные и прочие финансовые доходы сократились до минимума последних лет, упав за год сразу на 24% — с 17,9 до 13,6 млрд рублей, — поскольку Центральный банк в течение года снижал ключевую ставку доходности с 7,75 до 6,25%.

Еще одним значимым источником доходов для компании стали операции в иностранной валюте, включая операции с защитой от колебаний курсов валют. В 2019 году торгово-финансовые обменные операции, номинированные в иностранной валюте, принесли компании прибыль в размере 4,2 млрд рублей — против убытка 1,8 млрд рублей в 2018 году.

В итоге операционная прибыль выросла на 8%: с 39,9 до 43,2 млрд рублей. Но за год у компании на 5% — до 8,3 млрд рублей — выросли административные и хозяйственные расходы, расходы на персонал увеличились на 9% — до 7,1 млрд рублей, — включая реализацию опционов, выданных ранее сотрудникам компании. Из-за этого чистая прибыль Московской биржи выросла всего на 2%: с 19,7 до 20,2 млрд рублей.

Нужны деньги

В феврале Минфин предполагал растянуть сделку на несколько траншей. Глава ведомства Антон Силуанов говорил, что в 2020 году министерство может купить около четверти акций Сбера примерно за 1,2 трлн рублей. Всю сделку он тогда оценивал в 2,45 трлн. В начале марта Центробанк предлагал перенести передачу бюджету выручки от сделки на полгода из-за волатильности рынков. Впрочем, уже 10 марта замглавы Минфина Владимир Колычев, ответственный за эту сделку, называл обстоятельства для покупки Сбербанка хорошим моментом.

— Сделку было решено закрыть одним махом, поскольку деньги экстренно требуются для финансирования текущих расходов бюджета. К тому же никто не может предсказать, как будет развиваться ситуация в течение года, — сообщил источник «Известий».

Сейчас у министерства сложилась острая потребность в деньгах из-за антикризисных мероприятий: фактически Минфин недосчитается нескольких сотен миллиардов рублей из-за отсрочки по налогам для бизнеса, пояснил второй собеседник «Известий».

По данным портала «Электронный бюджет» на 3 апреля (публикуются с задержкой в пять дней), дефицит федерального бюджета приблизился к 600 млрд рублей: доходы составили 4,8 трлн рублей, а расходы — 5,4 трлн.

Справка «Известий»

Приобретение Сбербанка профинансировано за счет средств Фонда национального благосостояния (ФНБ). Предполагалось, что на покупку акций госбанка будут направлены ликвидные средства фонда, превышающие порог в 7% ВВП, пояснял ранее глава Минфина Антон Силуанов.

Большую часть полученных средств Банк России должен был перечислить обратно в бюджет. Из них Минфин мог профинансировать расходы казны. Изначально предполагалось, что ЦБ перечислит всю сумму, за исключением 700 млрд, которые он направит на покрытие собственных убытков на санации других кредитных организаций. Однако затем в законопроект были внесены изменения. Согласно им, у регулятора в результате сделки должно было остаться 300 млрд. Не всю сумму ЦБ перечислит живыми деньгами. Он передаст в казну свои долговые требования к Сбербанку и госкорпорации ВЭБ.РФ на сумму 500 млрд рублей, которые, как ранее говорили источники «Известий», планировалось списать.