Какие вклады бывают

Постольку, поскольку предложений по депозиту довольно много, не все могут сразу распознать, какой именно вклад будет самым выгодным. А прибыль вкладчика напрямую зависит от условий договора, с этим и попробуем разобраться.

Условия по вкладу:

- Вклад до востребования – это самый дешевый и невыгодный вид депозита, проценты по нему минимальны, вплоть до 0,1% в год, снимать средства можно в любое время независимо от срока без штрафных санкций.

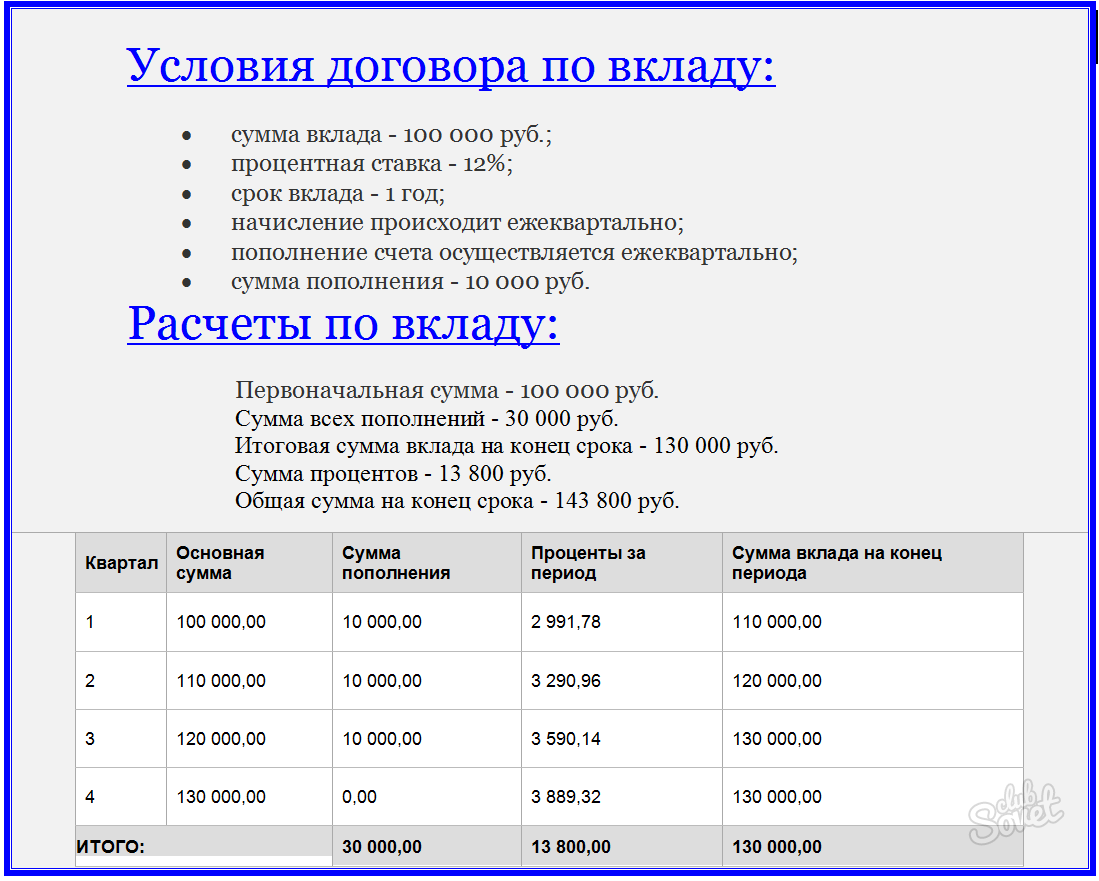

- Вклад с пополнением – выгодное предложение для тех, кто готов ежемесячно пополнять свой счет. Некоторые банки устанавливают нижний предел ежемесячного пополнения – 1 тысячу рублей.

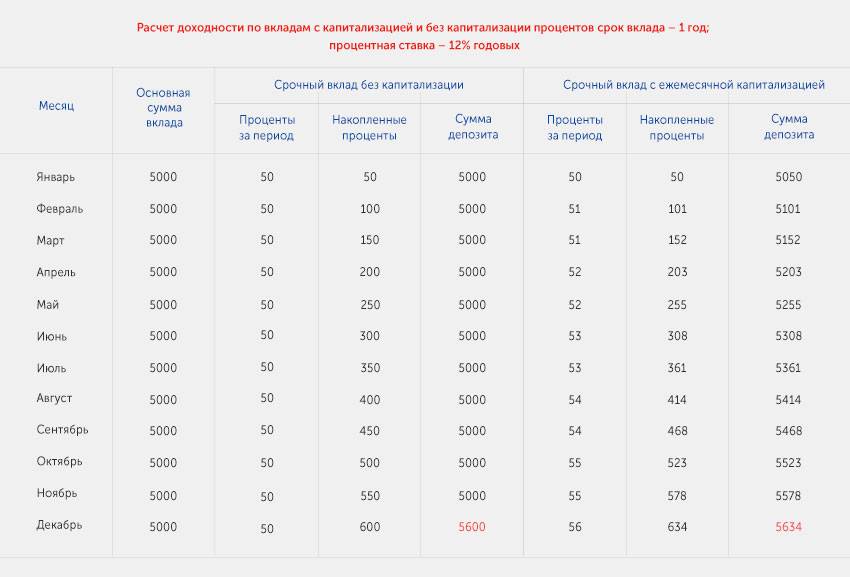

- Вклад с капитализацией процентов – это самый выгодный для клиента вид депозита, даже при пониженной процентной ставке. В зависимости от условий договора проценты могут начисляться ежемесячно, раз в квартал, в полгода или год, капитализация процентов означает, что поле начисления процентов на тело депозита следующие проценты будут начисляться на тело кредита с начисленными за предыдущий период.

- Вклад с ежемесячной выплатой процентов – это вид депозита, по которому клиент может получать начисленные проценты каждый месяц, но ни о каких накоплениях здесь речи не идет, по окончании срока вклада можно получить обратно только тело вклада.

Что такое эффективная ставка по вкладу?

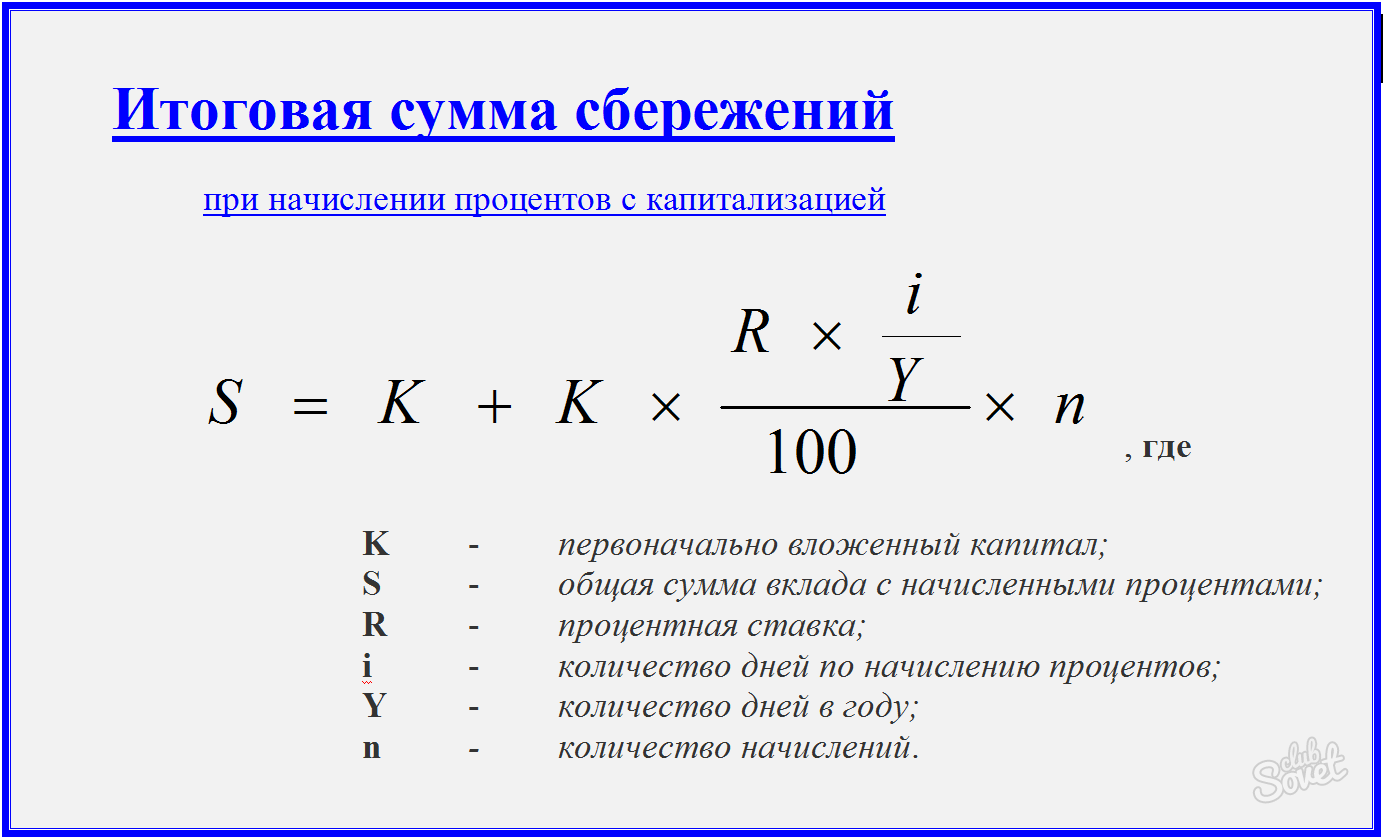

Чтобы оценить настоящий доход, который можно получить от вложения своих денег на депозит, используется эффективная ставка. Она отражает прибыль клиента с учетом капитализации процентов во вклад и всегда будет выше номинальной ставки. Как показывает практика, доход от вклада с капитализацией имеет бОльшую прибыльность, чем вклад без капитализации.

Это происходит из-за того, что проценты при капитализации начисляются с выбранной периодичностью (в месяц, в квартал, в полугодие, в год) и суммируются к основному телу депозита.

ЭПС отражает общий доход за весь срок с учетом причисления процентов к вкладу. Это помогает клиенту оценить его реальный доход и сравнить условия по видам депозитов в одном или нескольких банках. Если владелец депозита желает получить максимальный доход, то ему следует выбирать вклады с ежемесячной капитализацией процентов. В первый месяц проценты начисляются на сумму вклада и присоединяются к нему. Во второй месяц проценты начисляются уже на сумму вклада+проценты за первый месяц. Следовательно, эта сумма уже будет больше, чем в первый месяц и т.д.

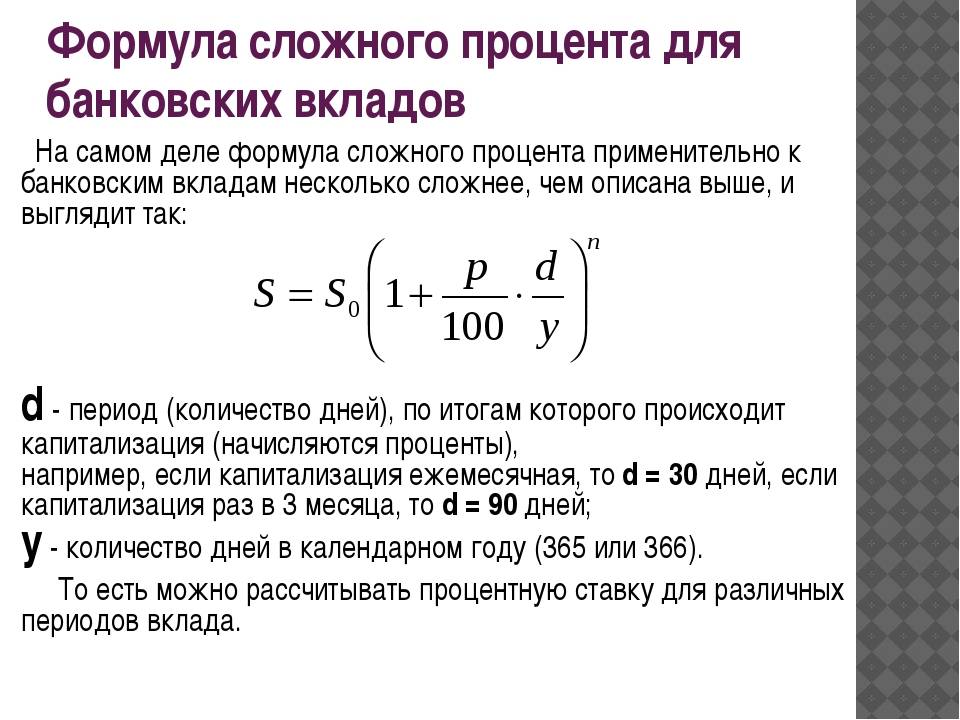

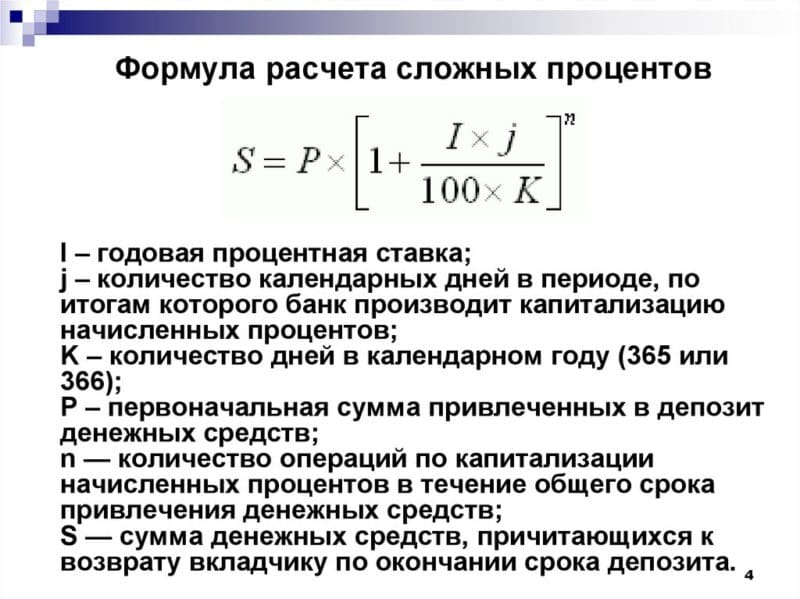

В этом случае используется формула сложного процента, т.е. когда идет начисление процентов на увеличивающуюся сумму. Итоговая доходность будет выше исходной процентной ставки.

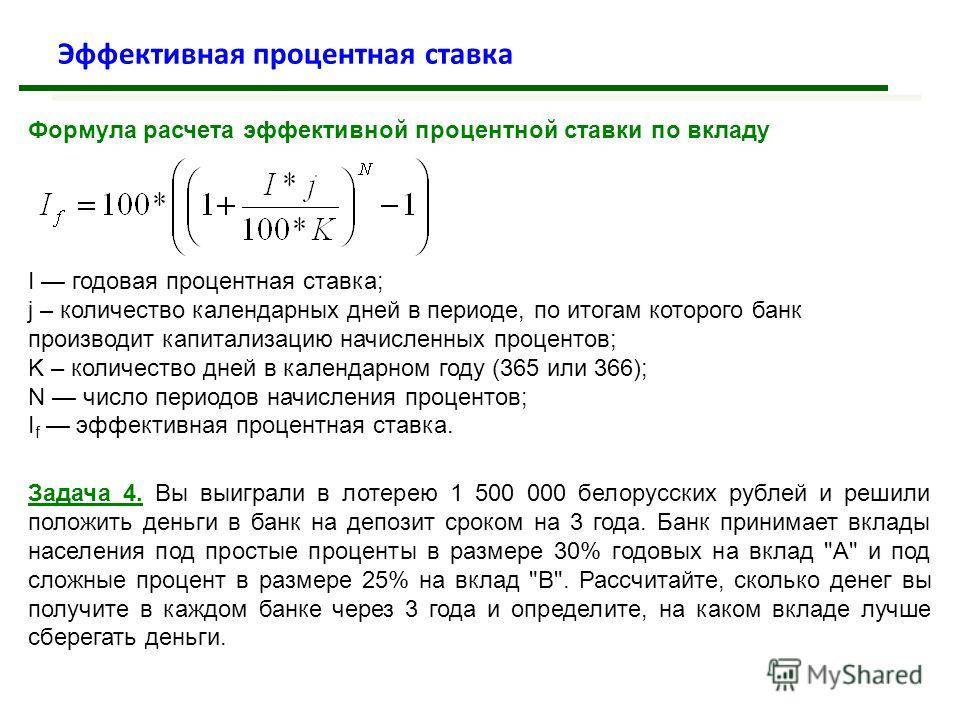

Формула расчета эффективной ставки

Чтобы посмотреть наглядно, как идет начисление, нужно воспользоваться формулой расчета эффективного процента по депозиту:

- ЕС – это эффективная ставка по вкладу, т.е. значение доходности, которое получится при причислении процентов к основному телу вклада за определенный срок

- С – это номинальная ставка, т.е. то значение, которое обычно указывается в договоре

- N – это количество периодов капитализации в год (если ежемесячная капитализация, то N=12, если еженедельная, то N=52, если ежеквартальная, то N=4)

- m – это количество повторений периодов (если на один год, то m=1, если на два года, то m=2 и т.д).

Просчитаем эффективную ставку по вкладу Сбербанка «Управляй» на 100 000 на один год с ежемесячным причислением процентов с номинальной ставкой 7,2%.

Ниже представлен ручной расчет, но можно воспользоваться калькулятором депозитов, просто вбив параметры своего вклада.

Если бы депозит открыт на год, а проценты начислялись каждую неделю, то формула выглядела бы следующим образом (берем N=52, т.к. в году 52 недели):

Таким образом, если расположить 100 000 рублей на один год с капитализацией процентов ежемесячно, то эфф.ставка составит 7,44%, что на 0,24% больше номинала. Если капитализация будет производиться еженедельно, то эфф.ставка за год составит 7,46%.

Чтобы проверить это значение на практике, произведем расчет на примере этого же вклада (с ежемесячной капитализацией).

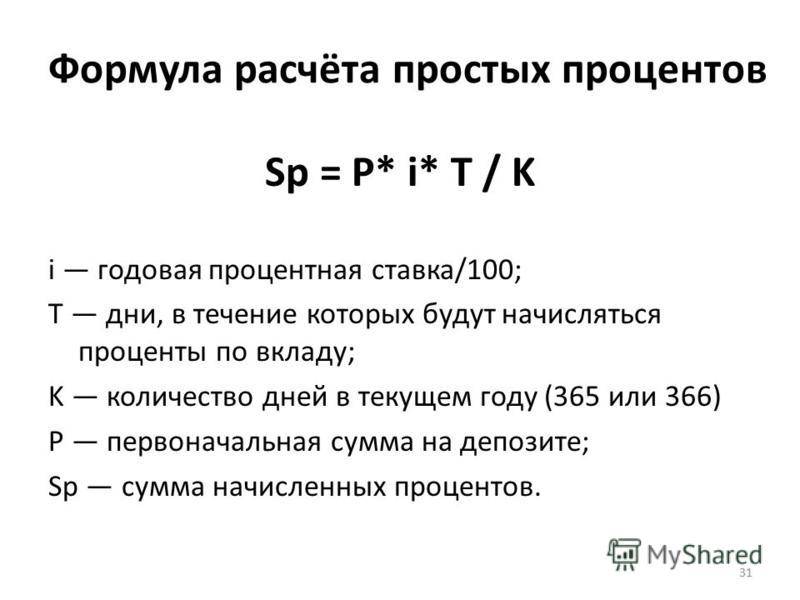

Используем формулу для расчета %-ов:

- П – сумма начисленных процентов за каждый месяц,

- КС – капитализированная сумма с учетом причисления процентов за предыдущий месяц,

- С – ставка номинальная.

Эффективная процентная ставка вклада показывает, насколько эффективно работают (т.е. приумножаются) деньги вкладчика на депозитном счете. Измеряется в процентах.

Численно она совпадает со ставкой эталонного вклада, для которого выполняются следующие условия:

- Дата, сумма и срок эталонного вклада совпадает с датой, суммой и сроком исходного вклада

- У исходного и эталонного вклада совпадают даты и суммы всех пополнений и частичных снятий

- Совпадает итоговый результат (т.е. сумма к получению на руки в конце срока вклада), рассчитанный для исходного вклада с номинальной ставкой и эталонного вклада с эффективной ставкой

- Капитализация процентов эталонного вклада происходит один раз в год

- У эталонного вклада отсутствует налогообложение процентов

Эффективная ставка может отличаться от номинальной как в большую, так и в меньшую сторону.

Благодаря эффективной ставке возможно сравнение между собой вкладов, предлагающих разные условия (процентную ставку, частоту капитализации процентов).

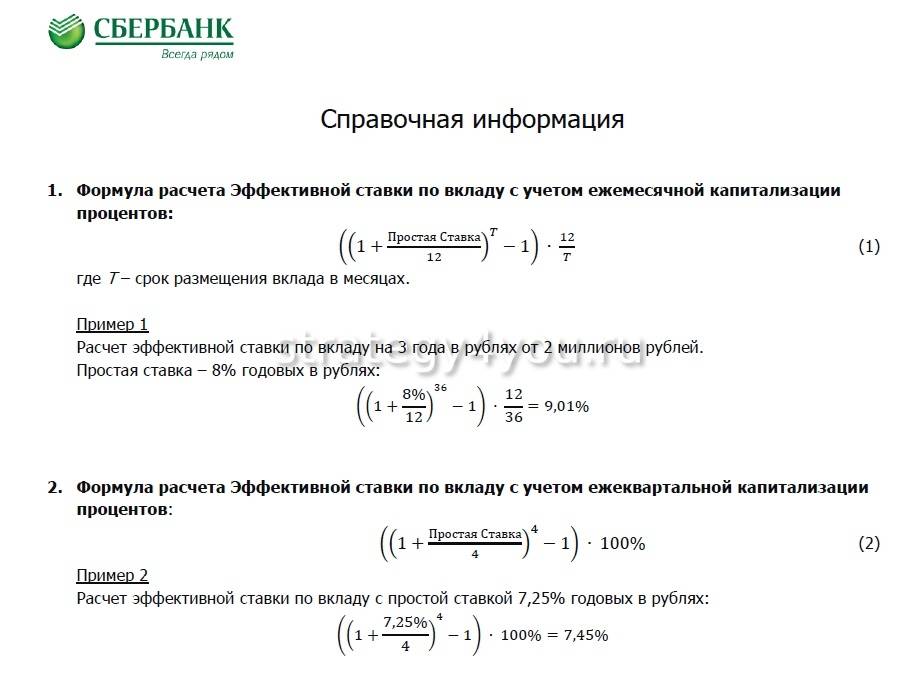

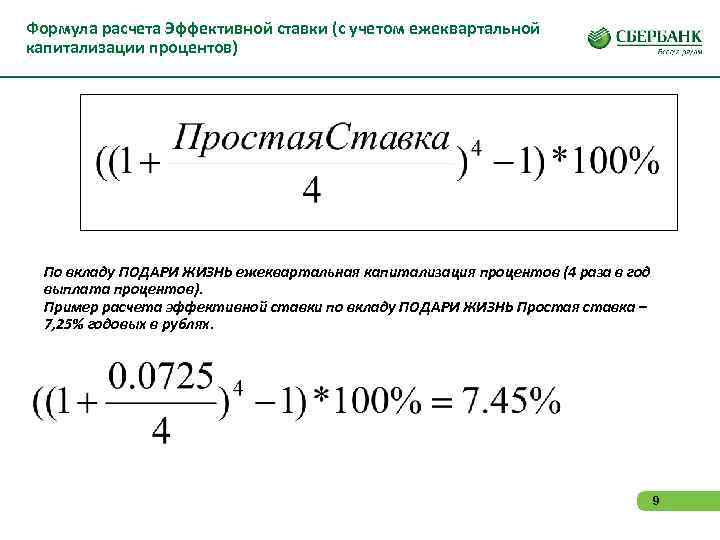

Формула расчета эффективной ставки:

- ЭПС – эффективная процентная ставка

- P – процентная ставка за период начисления (например, если период начисления – месяц, то P=ставка в % годовых/12)

- n – количество периодов начисления процентов

- N – срок вклада в годах

Из формулы видно, что чем чаще идет выплата процентов с капитализацией, тем больше итоговый доход, т.е. ежемесячная выплата процентов дает большую эффективную доходность, чем, например, ежеквартальная. Чем больше срок вклада с капитализацией, тем больше будет проявлять себя капитализация, поэтому при открытии вклада на длительные сроки не стоит пренебрегать капитализацией процентов.

Так что капитализация процентов творит чудеса с доходностью на долгосрочных вкладах, лишний раз подтверждая слова Альберта Эйнштейна.

Налоги на доход по вкладам

- На 5 базисных пункта

- На валютные вклады свыше 9% годовых

Если выполняется одно из двух условий, то берется налог на этот сверх доход. Ставка налога составляет 35% для резидентов РФ и 30% для нерезидентов.

К примеру, если ключевая ставка ЦБ составляет 8%, а банковский депозит 15%, то превышение составляет 2% (8% 5%=13% – максимально возможная ставка без налога). Вот на доход с этих 2% будет браться налог.

Примечание

Текущая ключевая ставка ЦБ 7,25% (с 26 июля 2019 года)

Резиденты должны платить 35% налога с доходов по депозитам, нерезиденты – 30% (НК РФ ст.224). Этот налог будет взят с размера %, превышающих нормативный показатель. Для вкладов в рублях при превышении размера ключевой ставки, составляющей 7,5%. Банки в основном, предлагают проценты, не превышающие этот порог, поэтому платить налог с доходов от вкладов обычным вкладчикам не придется.

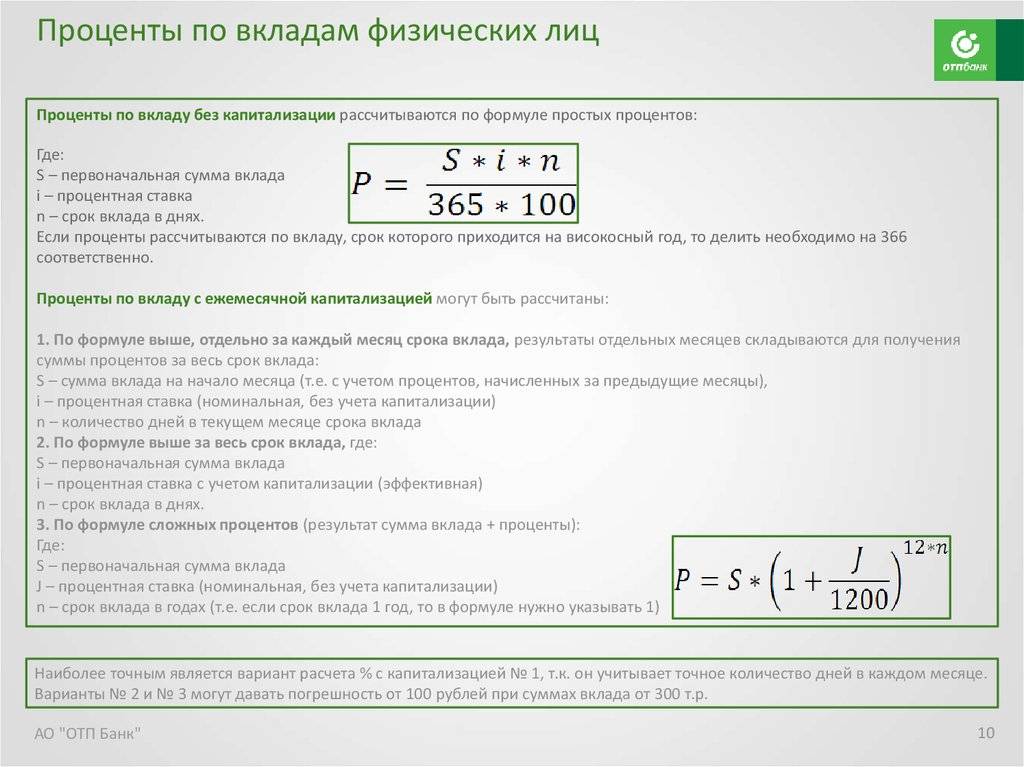

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

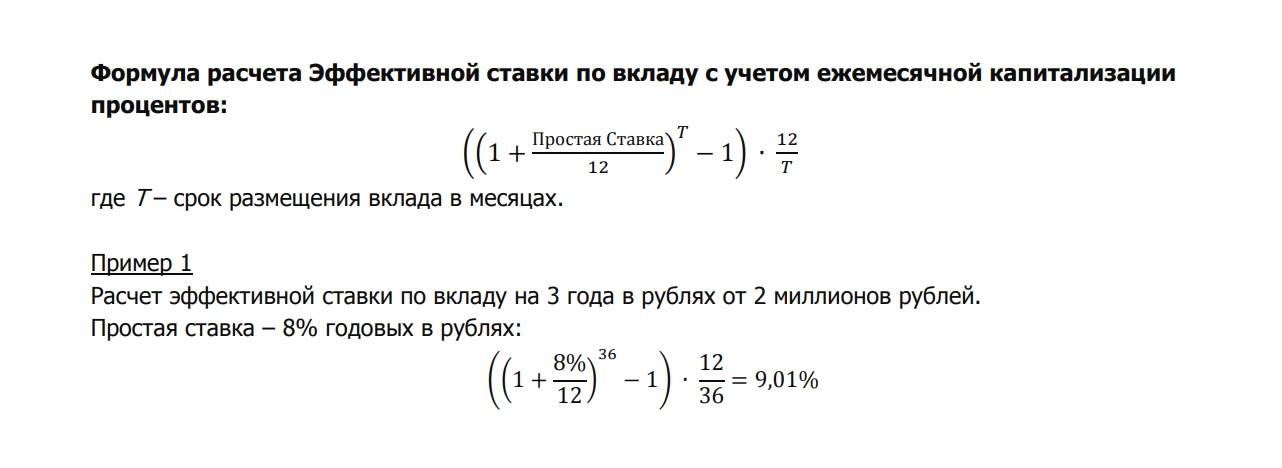

Формула расчета эффективной ставки:

где

- N – количество выплат процентов в течение срока вклада,

- T – срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для расчёта эффективной ставки. Минус этой формулы в том, что получить результат можно только после расчёта процентов по вкладу.

- Rэф. – эффективная ставка

- P – проценты, начисленные за весь период вклада

- S – сумма вклада

- d – срок вклада в днях

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для расчёта эффективной ставки в представленном здесь депозитном калькуляторе.

Налог на доход по вкладам

Как было до 2021 года

Налог начислялся в случаях, если ставка по вкладу превышала ключевую на 5 и более процентов. Размер налога был 35% и 30% для резидентов и нерезидентов соответственно. Начислялся он не на весь доход во вкладу, а только на разницу между доходом, вычисленным по пороговой ставке (ключевая ставка + 5%) и реально полученным доходом.

Как стало с 2021 года

Налоговая ставка теперь 13% для всех.

Введена необлагаемая сумма дохода. Все, что выше — облагается налогом. Количество вкладов не имеет значения, считается общая сумма на всех вкладах.

Необлагаемый доход рассчитывается следующим образом:

- S – сумма дохода, необлагаемая налогом

- КСцб – ключевая ставка ЦБ на 1 января расчетного года

- Налог платится 1 раз в год за все вклады.

- ФНС рассчитывает сумму налога самостоятельно и направляет уведомление.

- Срок уплаты — 1 декабря года, следующего за расчетным.

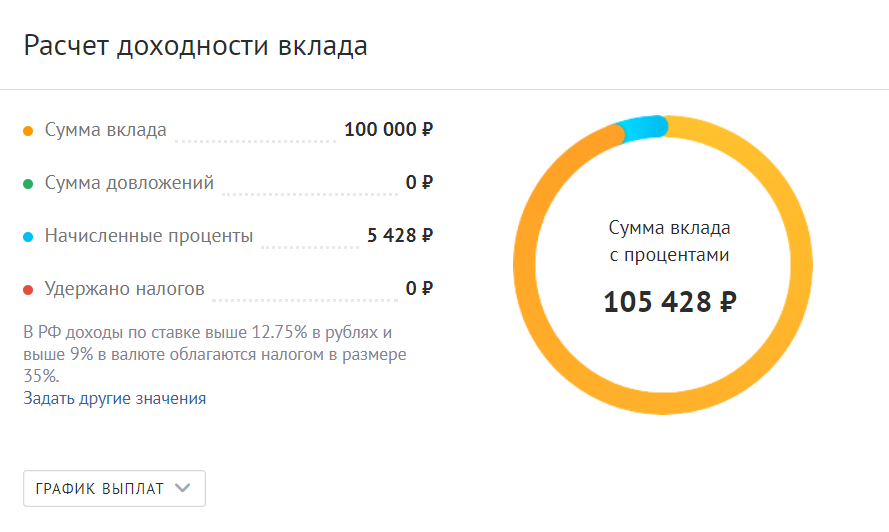

Наш депозитный калькулятор рассчитывает вклады с учетом налогов.

Калькулятор вкладов предоставлен сайтом calcus.ru

Самые свежие идеи для инвестиций и заработка в нашем Telegram

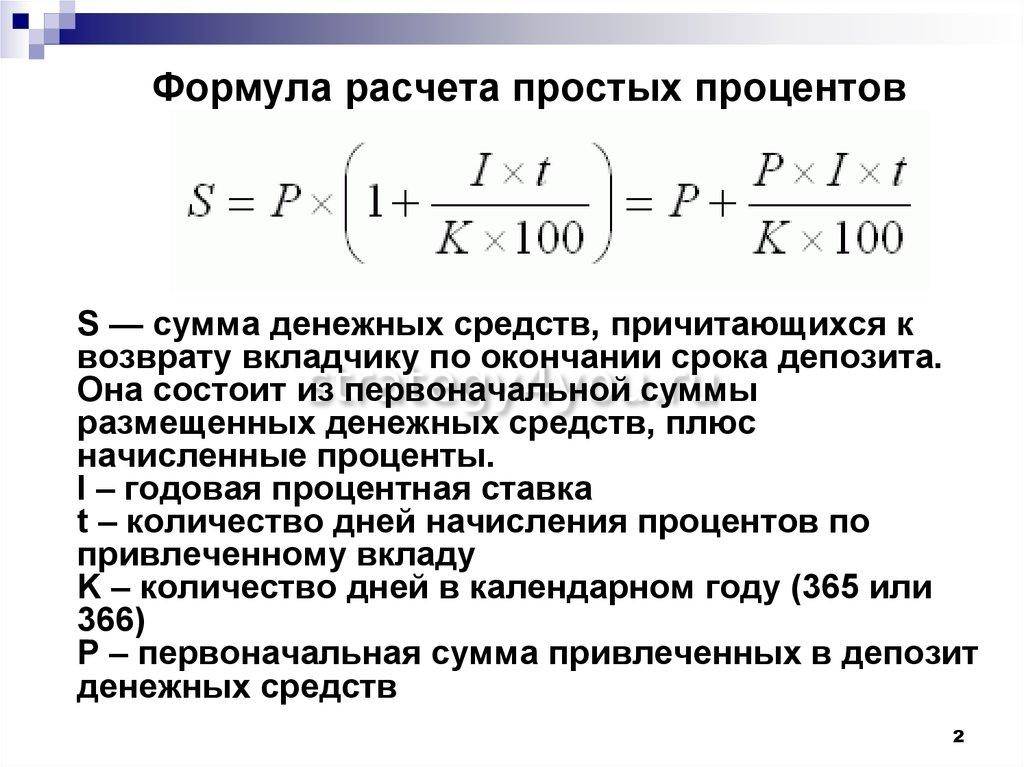

Подробнее про формулу

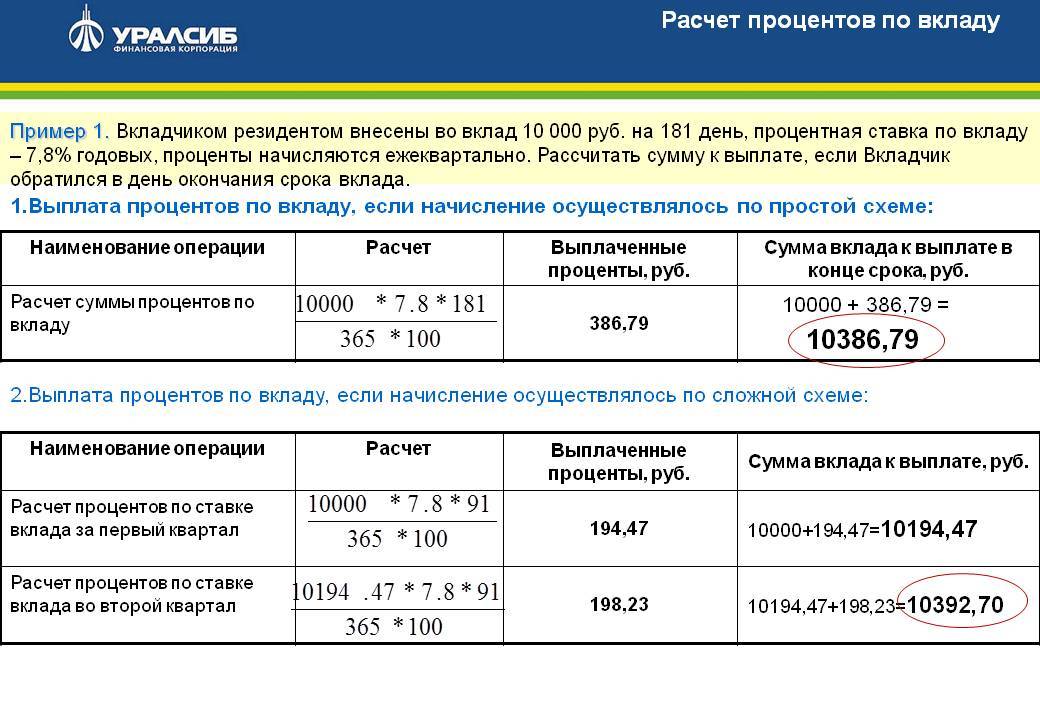

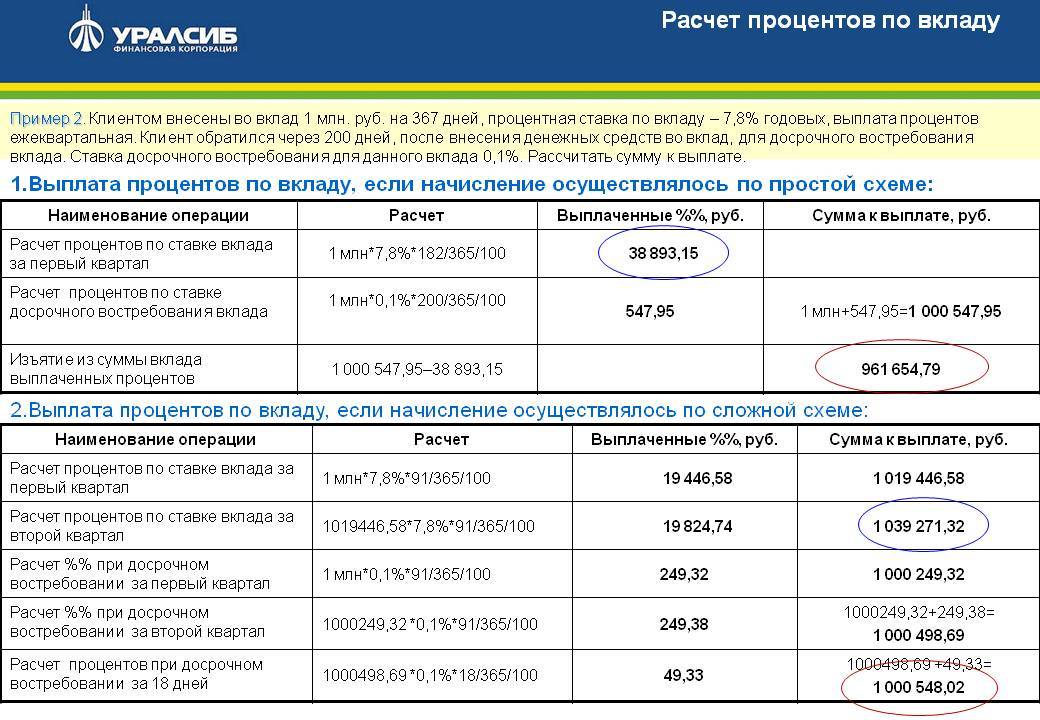

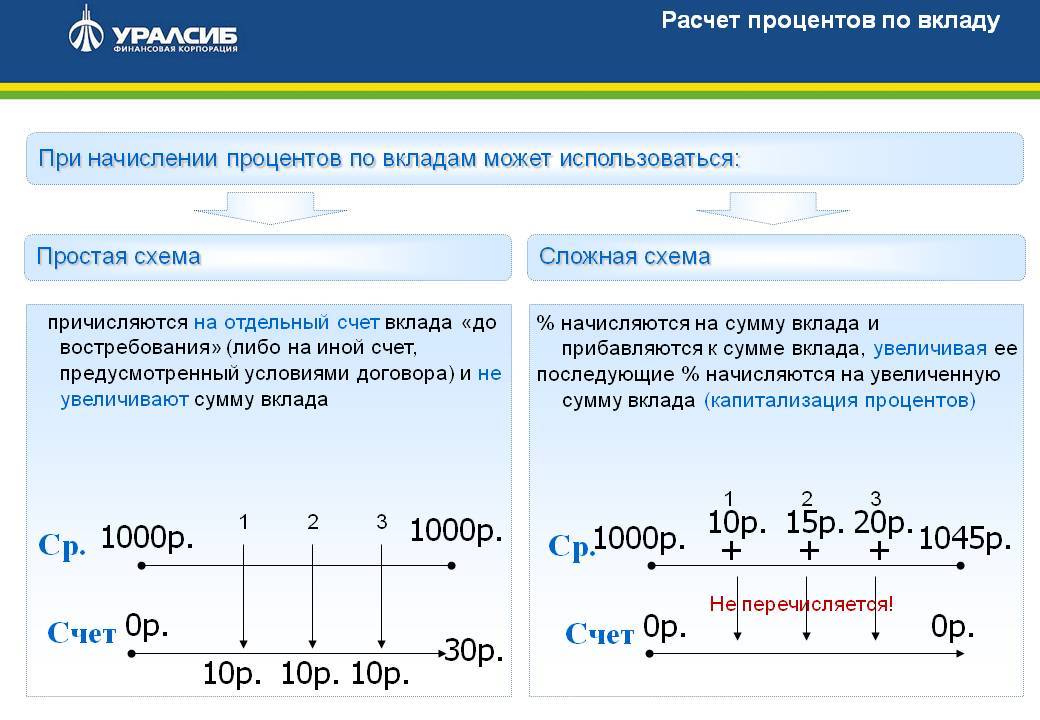

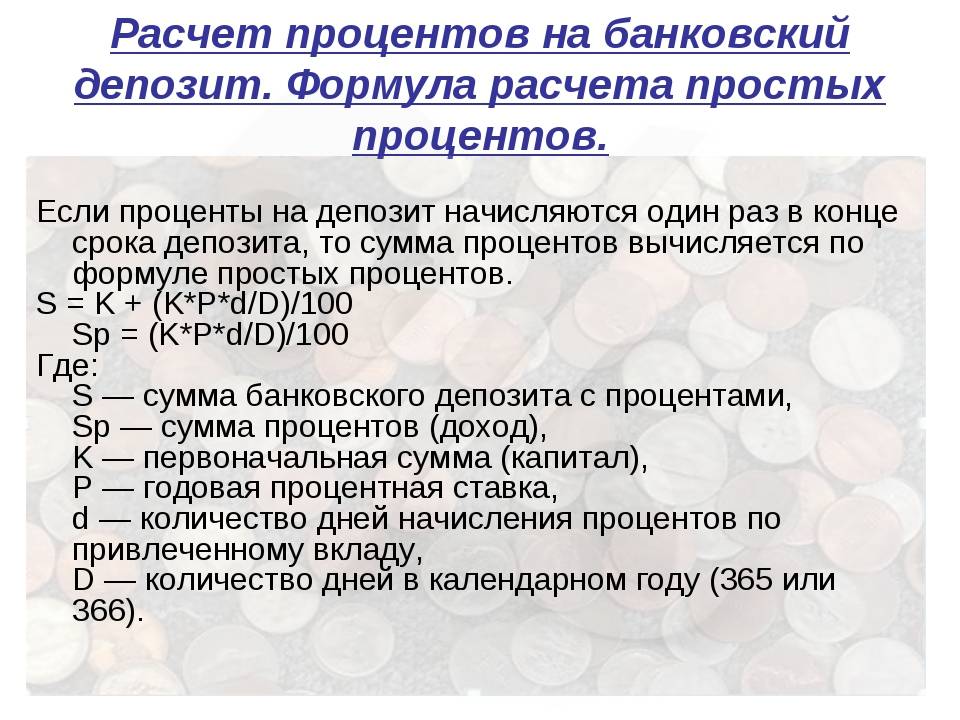

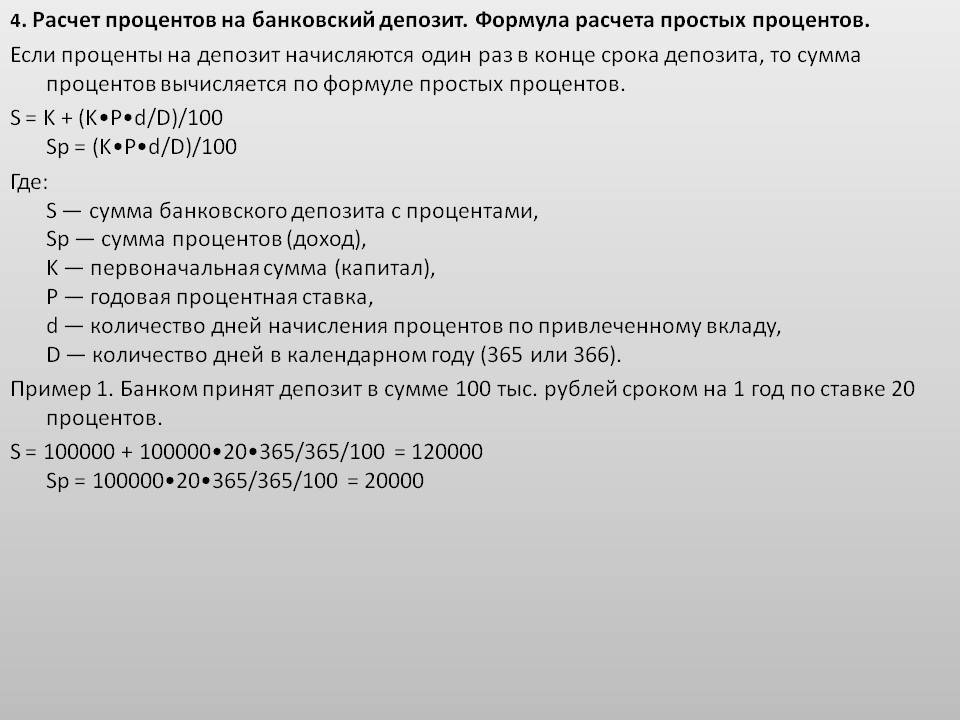

Банки в своей практике руководствуются несколькими формулами, позволяющими рассчитывать простые % и сложные. При их начислении применяется фиксированный и плавающий вид ставок. Фиксированную закрепляют договором при размещении вклада, она не меняется до оконца периода его действия. Она может измениться в случае автоматических пролонгаций действия договора.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.

Какая схема выгоднее

Обычно выбор определенной схемы остается именно за клиентом. При заключении договора возможно будет определиться самостоятельно с выбором определенного способа начисления денег.

Простая схема имеет следующие положительные моменты:

- имеет место возможность выбирать более гибкие условия;

- при необходимости возможно использовать весь доход от инвестиций сразу по прошествии первого месяца;

- устанавливаются более высокие %;

- другое.

Также могут иметься иные достоинства, которые обуславливаются специальной программой, выбранной в конкретно случае.

Недостатками является следующее:

- в большинстве случаев невозможно будет пополнять счет;

- доходность ниже по сравнению с альтернативой.

В то же время достаточно просто предсказать величину дохода. В случае же со сложным методом все далеко не так просто.

К его достоинствам стоит отнести следующее:

- возможность пополнять депозит;

- доходность более высока.

При выборе в пользу определенной стоит ориентироваться на следующие моменты:

- цель размещения депозита;

- необходимая доходность;

- максимальная имеющаяся сумма;

- срок расположения денег.

Исходя из этих моментов стоит делать выбор в пользу какого-либо определенного способа инвестирования денег.

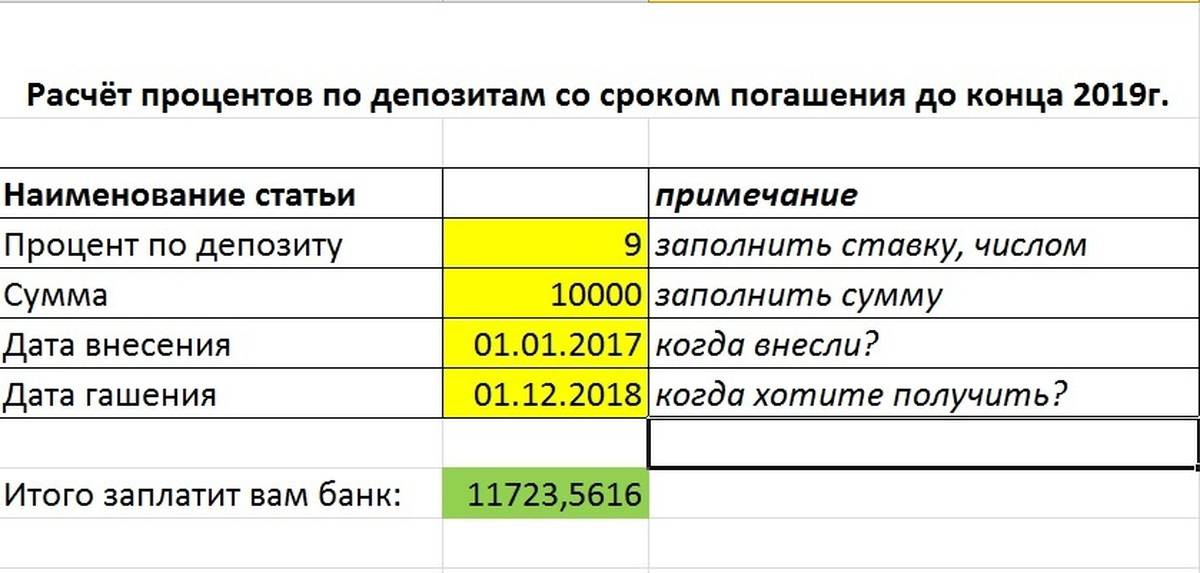

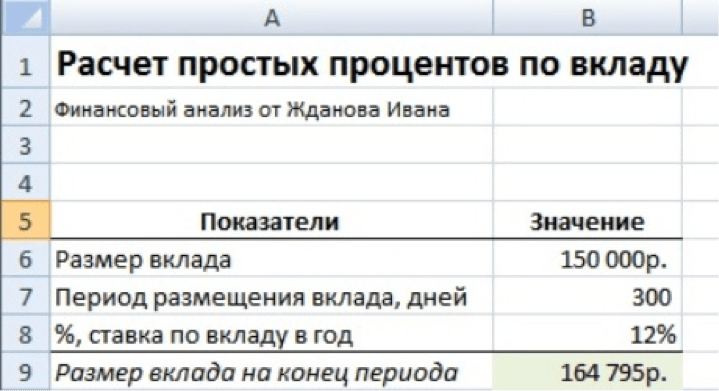

Расчет вклада с капитализацией процентов в Excel

И в заключение я покажу вам еще один простой способ быстро произвести расчет процентов по депозиту с капитализацией. Для этого нам понадобится стандартный табличный редактор Эксель (MS Excel).

Открываем Эксель, становимся на любую ячейку таблицы и вызываем функцию нажатием кнопки fx слева от строки ввода данных. Из списка предложенных функций выбираем БС — будущая стоимость. Если этой функции нет в появившемся списке (там отображается 10 последних использующихся), то найдите ее через поиск.

Нажимаем функцию БС и в открывшейся таблице вводим необходимые вам данные:

- Ставка — ставка по вкладу в виде десятичной дроби в период капитализации (то есть, если у вас вклад с ежемесячной капитализацией, то делим ставку по вкладу на 12 месяцев и результат вносим в эту ячейку);

- Кпер — количество периодов капитализации. Например, если у вас вклад на год, и проценты капитализируются ежемесячно, то вводим сюда 12;

- Плт — ничего не вводим. Это поле используется в том случае, когда ежемесячно происходит выплата фиксированной суммы;

- Пс — нынешняя (приведенная) сумма вклада, то есть, та сумма, которую вы кладете на депозит.

- Тип — ничего не вводим.

В результате вы сразу в форме увидите сумму, в которую превратится ваш вклад вместе с процентами за весь период — будущую стоимость вклада. Если вычесть из нее начальную сумму вклада — вы получите непосредственно сумму начисленных сложных процентов.

Например, вот так я рассчитал будущую стоимость вклада для последнего примера, приведенного выше:

Как видите, результат абсолютно тот же, что и по при расчете вклада по формуле сложных процентов (см. выше) — 58037,73 рубля — вклад вместе с процентами или 8037,73 рубля только проценты.

Виды процентных ставок по вкладам в банках

Открывая депозит в банке, у вас есть возможность решить, что вы хотите делать с начисляемыми дивидендами – выводить их на карту или прибавлять к сумме первоначального вклада, тем самым капитализируя его. В зависимости от того, какой вариант вы выберете, такой будет и формула расчета процентов. Если вы хорошо помните школьную математику, то вы знаете, что проценты бывают простыми, а бывают сложными.

Как начисляются простые проценты?

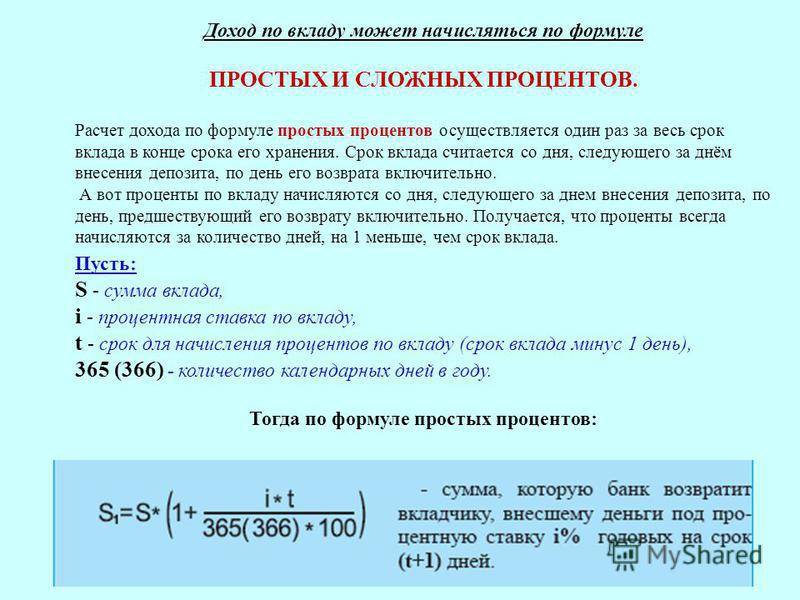

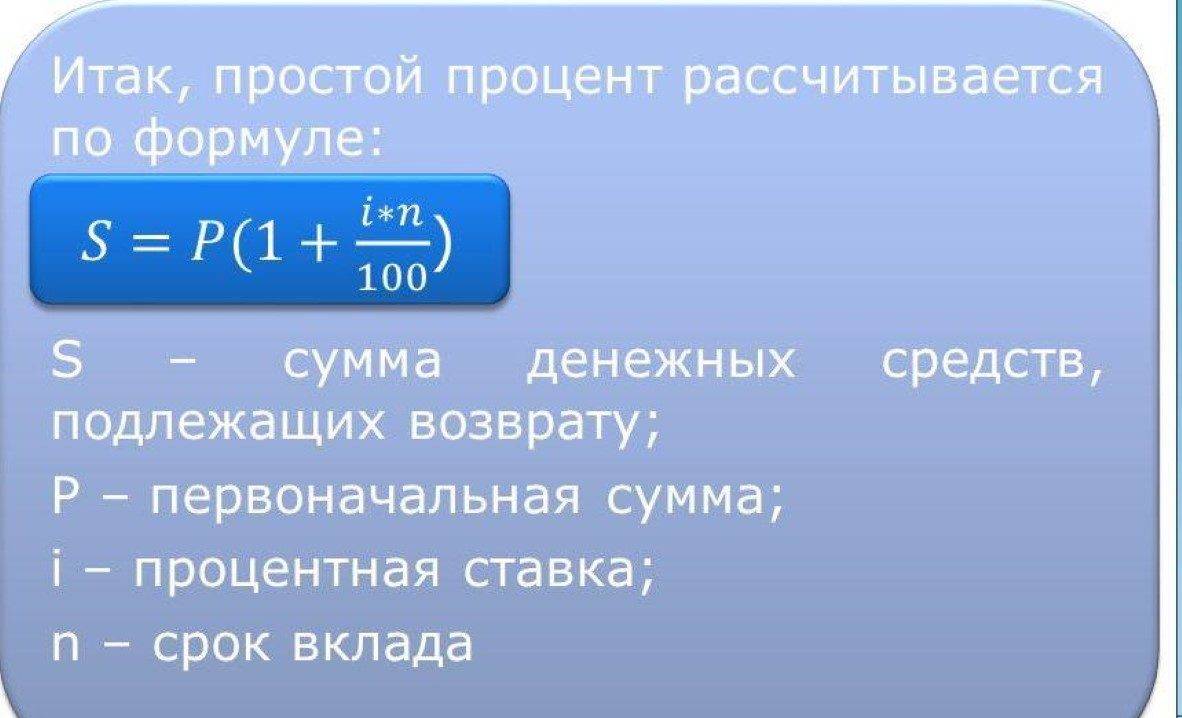

Итак, простая ставка по депозитам рассчитывается следующим образом:

Для удобства понимания давайте разберем такой пример: вы открываете в банке депозит на сумму в 50 000 рублей на 1 год с простым начислением процентов. Ставка % составляет 11,5%. Пользуясь вышеуказанной формулой, получается, что через год, после того как будет закрыт ваш депозит, вы заработаете:

В данном случае проценты не будут прибавляться к телу депозита, а каждый месяц (раз в полгода или раз в год) будут выводиться на другой ваш счет. Очень выгодно в таком случае пользоваться ежемесячным выводом процентов на дебетовые карты с начислением процентов на остаток. Если вы не успеваете потратить заработанные на депозите средства, на них будет начислен % по вашей карте.

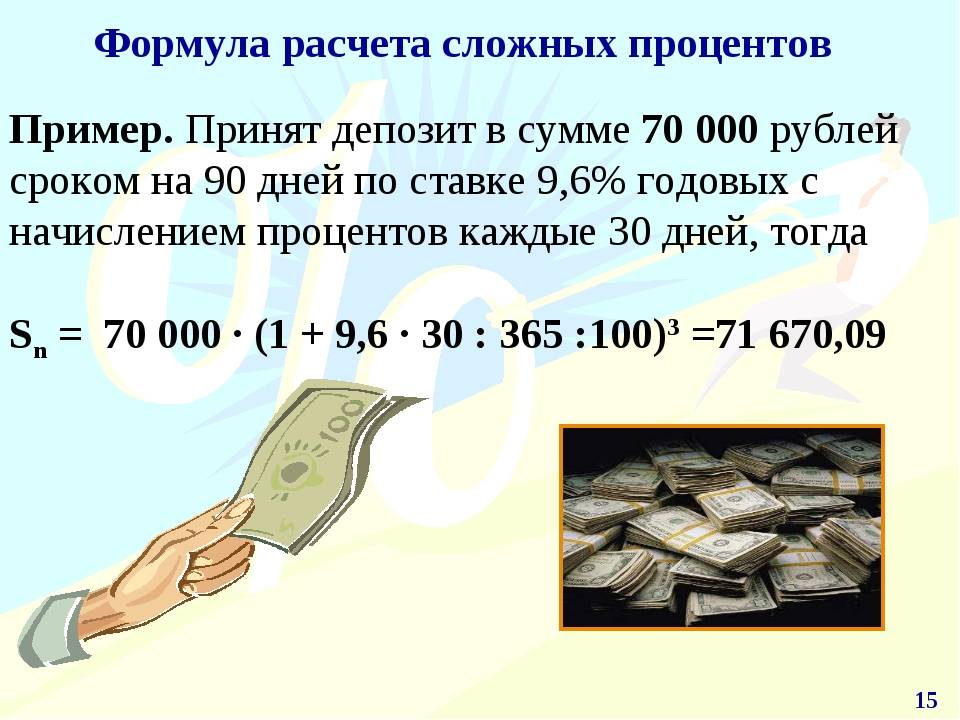

Как начисляются сложные проценты?

Расчет сложных процентов по вкладу несколько сложнее и интереснее. Однако, прежде, чем мы приступим к его изучению, я предлагаю вам выяснить, в каких случаях мы имеем дело со сложной ставкой.

Открывая в банке депозит, вы вправе решать, прибавлять к нему полученные проценты или выводить их на другой счет. В случае, если вы выбираете первый вариант, по вашему вкладу начисляется сложный процент. То есть, в каждом последующем периоде % начисляются на большую сумму, нежели в предыдущем, тем самым ускоряя рост размера депозита.

Это присоединение выплат по депозиту к первоначальной сумме вклада очень важно, поскольку сумма накоплений растет все быстрее и быстрее. Причем, моделью роста выступает не арифметическая прогрессия, а экспонента

Для сравнения давайте возьмем расчет простых и сложных процентов по одному и тому же вкладу. Условно положим на счёт 100 000 рублей под 10% годовых. В конце расчетного периода по простой ставке мы получим:

100 000 * 10 / 100 = 10 000 рублей;

Чтобы посчитать доходность вкладов с капитализацией выведем общую формулу:

Формула сложных процентов представлена ниже:

Переменные означают следующее,

Рассчитываем наш пример:

100 000 * (1+0,833*365 / 100*365)^12 = 10 466,92 рублей

Таким образом, один и тот же депозит, положенный в банк на разных условиях, может принести как 10 000 рублей чистой прибыли, так и 10 466 рублей.

В последнем случае мы имеем дело с капитализацией депозита – добавлением начисленных % к телу депозита. Как результат, получаем рост первоначальной суммы инвестиции и начисление % на увеличенную сумму.

Чтобы не считать доходность депозита вручную, советую вам воспользоваться калькулятором сложных процентов. В нем вы сможете указать суммы регулярных довложений за определенный период. Найти такой калькулятор можно на моем сайте с правой стороны, в сайдбаре, во вкладке «Калькулятор доходности».

Как начисляется эффективная ставка?

Ну а теперь давайте разберемся с эффективной процентной ставкой по депозиту, чтобы собрать в голове полную картинку банковских предложений.

Эффективной ставкой принято называть ставку, дающую равнозначный доход по идентичному депозиту без капитализации процентов. То есть, предположим, что вы открываете счёт в размере 50 000 на год под 8% годовых с условием капитализации. Проводим расчет по уже известной нам формуле и получаем:

50 000 * (1+0,6666*365/100*365) 12 = 54 150 рублей.

А теперь смотрим на предложение в соседнем банке. Здесь вы можете открыть тот же самый депозит, но без капитализации, зато под 8,3% годовых. Такое предложение позволит вам получить точно такой же доход, как в случае с капитализацией.

(50 000 * 8,3 * 365/365) / 100 = 4 150 рублей.

Чтобы быстро рассчитать эффективную ставку по депозиту, достаточно сделать следующее:

Именно эти 8,3% и являются нашей эффективной годовой ставкой по депозиту с ежемесячной капитализацией. То есть, если вклад без прибавления процентов к телу депозита будет иметь ставку, превышающую 8,3%, то такое вложение будет для нас более выгодно, нежели депозит с 8% годовых и ежемесячной капитализацией. Не забываем, что в случае с вкладом с 8.3% годовых, ежемесячный процент можно перевести на дебетовую карту с начислением на остаток, в этом случае этот вклад будет выгоднее.

Особенности процедуры и расчет

По оформленному вкладу кредитное учреждение назначает конкретную ставку – номинальную. Все начисленные согласно ей проценты выплачиваются в конце срока действия договора.

В случае с капитализацией схема выглядит несколько по-другому. Проценты все также начисляются ежемесячно и даже выдаются владельцу депозита. Но не на руки, а в виде доначисления к основной сумме депозита. В следующем месяце доходность начисляется на новую (увеличенную) сумму вклада. В третий и все последующие месяцы процедура циклически повторяется. Пока не закончится срок действия депозита. Понятно, что при ежемесячном увеличении суммы вклада растут и начисляемые проценты.

Кроме того, конечный доход, который получит клиент, разместивший вклад с капитализацией, будет больше, чем в случае с аналогичным, но номинальным процентом. При условии, конечно, что сроки в обоих случаях одинаковы. Теперь давайте рассмотрим расчет эффективной процентной ставки по вкладу на конкретном примере. Тогда все сказанное выше станет еще понятнее. Предположим, житель города Москва решил оформить вклад сроком на один год и разместить на нем сумму в сто тысяч рублей.

Номинальная ставка по вкладу – 10% (так будет еще удобнее считать доходность).

Через год он получит – + (( : ) x ) – 110 тысяч рублей. Следовательно, чистый доход гражданина составил 10 тысяч.

Допустим, его сосед открыл вклад и разместил на нем аналогичную сумму средств, но с капитализацией процентов. Если разбить ставку на количество месяцев в сроке вклада, то среднее ее значение составит 0,83%. Поэтому в первый месяц доход составит – ( х ) : 100 – 830 рублей. В течение второго месяца проценты будут начисляться на 100 830 рублей, и доход рассчитывается следующим образом: ( х ) : 100 = 836,89 рублей.

Дальнейшие расчеты имеют вид:

- (101 666,89 х 0,83) : 100 = 843,84 – третий месяц

- (102 510,73 х 0,83) : 100 = 850,84 – четвертый месяц

- (103 361,57 х 0,83) : 100 = 857,90 – пятый месяц

- (104 219,47 х 0,83) : 100 = 865,02 – шестой месяц

- (105 084,49 х 0,83) : 100 = 872,20 – седьмой месяц

- (105 956,69 х 0,83) : 100 = 879,44 – восьмой месяц

- (106 836,13 х 0,83) : 100 = 886,74 – девятый месяц

- (107 722,87 х 0,83) : 100 = 894,10 – десятый месяц

- (108 616,97 х 0,83) : 100 = 901,52 – одиннадцатый месяц

- (109 518,49 х 0,83) : 100 = 909,00 – двенадцатый месяц

Произведя элементарные вычисления, получаем совокупный доход, размер которого составляет 10 428 рублей. Таким образом, сосед нашего гражданина из первого примера получит по итогам года на 428 рублей больше.

Примечательно, что сумма 10 428 рублей поможет нам определить эффективную процентную ставку по вкладу. Для этого нужно разделить полученный доход на общую сумму вклада и умножить на сто процентов – (10 428 : ) х = 10,43%. Как видно, от номинальной она немного отличается. В некоторых случаях банки сразу указывают в договоре эффективную ставку. Но, по сути, правильнее было бы прописывать именно номинальную. Здесь у вас есть два вариант: либо слепо довериться банку, либо пересчитать значение указанного процента самостоятельно. Сделать это, опираясь на приведенный выше пример, несложно.

Вообще, при прочих равных условиях эффективная доходность примерно на 0,5% выше номинальной.

- http://predp.com/fin/money/kapitalizaciya-vklada-chto-ehto

- http://investor100.ru/effektivnaya-stavka-po-vkladu/

- http://sberex.ru/article/74

- http://fin-plus.ru/ru/info/glossary/deposit_effective_rate

- https://finances-analysis.ru/procent/raschet-vklada

- http://creditwit.ru/vklady/effektivnaya-procentnaya-stavka-po-vkladu

Как рассчитать сложные проценты по вкладу?

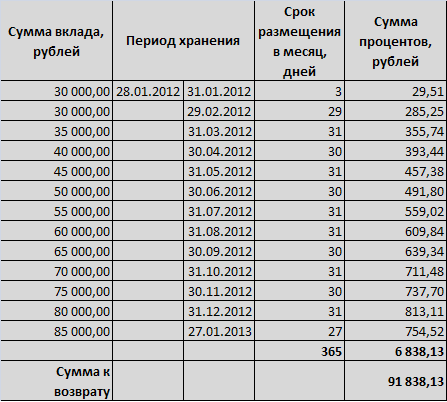

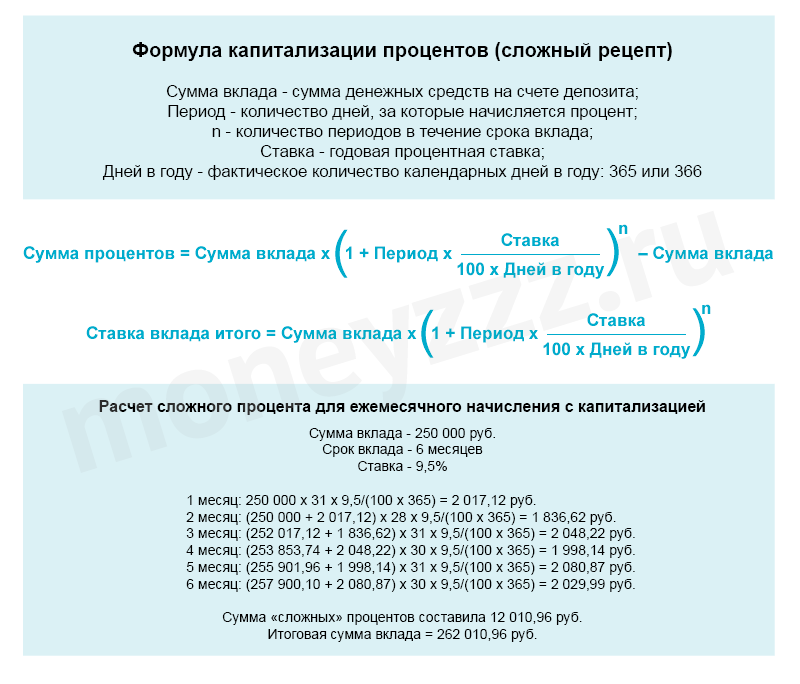

Ещё более сложный случай – расчёт доходности вклада с капитализацией, когда проценты начисляются на проценты. Если проценты капитализируются ежемесячно, то в каждый последующий месяц они будут начисляться на последовательно увеличивающуюся сумму. Точный расчёт доходности должен учитывать и количество дней в каждом месяце (формулы приведены для депозита без пополнения):

1-й месяц: Д1 = С1 * П * К1 / Кг,

2-й месяц: Д2 = (С1 + Д1) * П * К2 / Кг,

3-й месяц: Д3= (С1 + Д1 + Д2) * П * К3 / Кг,

Итоговый доход будет рассчитываться, как сумма доходов за каждый месяц размещения денежных средств на депозите:

Д = Д1 + Д2 + Д3 + .

Если средства в размере 100 тысяч рублей размещаются на депозите с процентной ставкой 8% годовых на срок три месяца (например, на апрель-июнь) с ежемесячной капитализацией процентов, то итоговый доход вкладчика составит 2 006 рублей (657 + 683 + 666). Если бы проценты ежемесячно не капитализировались, а снимались, то доходность депозита за этот же период составила бы 1 994 рубля. Разница небольшая, но при увеличении срока размещения денежных средств она будет увеличиваться.

Для расчёта сложных процентов часто используют упрощённую формулу, в которой применено допущение о равенстве количества дней в каждом месяце.

Это приводит к появлению незначительной погрешности, но зато существенно упрощает вычисления. При таком подходе формула для расчёта дохода по депозиту с ежемесячной капитализацией процентов будет выглядеть следующим образом.

Д = С * (1 + П / 12) М — С,

где М – количество месяцев, в течение которых размещались денежные средства. Для депозита в 100 тысяч рублей при ставке 8% годовых, размещаемого на год, с ежемесячной капитализацией процентов, доход составит 8,3 тысячи рублей.

Как рассчитать проценты по вкладу

С появлением финансовых накоплений многие граждане в погоне за возможностью сохранить или преумножить свои накопления делают выбор в пользу различного вида вкладов. Банки и прочие организации наперебой предлагают населению разместить свободные средства на своих счетах. Чем привлекают их подобные схемы? Как самостоятельно рассчитать проценты по вкладу? Насколько выгоднее хранить денежные средства на вкладе? На эти и многие другие вопросы мы ответим в данной статье.

Как рассчитать проценты по вкладу

Расчет эффективной процентной ставки и доходности

Ставка, указанная в договоре банковского вклада, является номинальной. Она является основным, но не единственным фактором, определяющим фактическую сумму полученного дохода. Двумя другими оказывающими влияниями факторами являются частота (периодичность) капитализации начисленных процентов и

налог, удерживаемый при начислении этих процентов. При одинаковой номинальной ставке вклад с ежемесячной капитализацией окажется доходнее, чем вклад с ежегодной капитализацией. Рассчитав все суммы и даты начисленного процентного дохода, калькулятор вычисляет и

эффективную процентную ставку по вкладу, которая определяет, насколько быстро приумножались бы ваши деньги в эталонных условиях, когда капитализация происходит один раз в год, а налог отсутствует. Именно по величине эффективной ставки имеет смысл сравнивать различные вклады между собой. Она является как бы “единым знаменателем”, показывающим эффективность работы денег на вкладах с разными условиями.

Для вкладов, по которым не было ни пополнений, ни снятий, калькулятор также рассчитывает величину доходности вкладов, которая равна отношению чистого полученного дохода к сумме вклада, но которая в отличие от эффективной ставки не учитывает срок, за который был получен доход.

Пролонгация вклада

Если ваш договор банковского вклада предусматривает автоматическое продление на условиях, действовавших на день вклада, то в графе “Пролонгация вклада” укажите, сколько раз вы воспользовались этой возможностью. Если же условия депозита (например, величина ставки) изменяются каждый раз на день пролонгации, то для расчета в калькуляторе итоговой суммы нужно последовательно рассчитать исходный и пролонгированные депозиты, каждый раз вводя новую сумму и дату вклада (их можно взять из результатов предыдущего расчета), а также ставку вклада (ее можно посмотреть в договоре или на сайте банка).

Виды вкладов

Среди всех видов классификации мы рассмотрим вклады с капитализацией и без нее. Под вывеской «Вклады с капитализацией» располагаются предложения по размещению денежных средств с, как правило, ежемесячным прибавлением суммы процентов. Иными словами, в первый месяц проценты начисляются на начальную сумму.

Начисление по депозиту

В каждый последующий отчетный период дополнительное вознаграждение плюсуется ко всей сумме: и к величине вклада, и к накопленным процентам. Эта схема вклада удобно людям, кто располагает значительными суммами и желает на постоянной основе получать дополнительный доход.

Вклады без капитализации подразумевают выплату всех полагающихся процентов в конце срока действия договора. Ставки по таким предложениям, как правило, выше. Это вызвано тем, что по условиям договора клиент не имеет права расторгать его и при этом сохранить выгоду в виде процентов. Используя вклад без капитализации, к примеру, на 12 месяцев, вы сможете получить вознаграждение только по истечению года.

Мультивалютный депозит

Банки таким образом дополнительно страхуются от того, чтобы клиент не забирал свои денежные средства раньше времени.

В сфере отношений между юридическими лицами наблюдаются предложения по размещению свободных денежным средств сроком от 1 дня. Появление вкладов с малым сроком размещения обусловлено тем, что на счетах юридических лиц имеются денежные средства в гораздо большем объеме, нежели накопления физических лиц.

Это значит, что для удовлетворения текущих интересов банку не нужно арендовать средства на долгий срок. Если речь идет о нескольких миллионах рублей, то банк готов платить вознаграждение за возможность пользоваться данными средствами пускай даже такое короткое время. Однако для рядовых клиентов такие программы вряд ли могут быть воплощены.