4 правила заемщиков, которые позволят не погрязнуть в займах

В этом видео рассказывается о том же, что и в статье ниже. Но, вдруг кто-то хочет именно посмотреть, а не почитать ))

Как правильно взять кредит, чтобы не оказаться в долговой яме

№ 1. Брать кредит только на действительно нужное

Нужное это здоровье, образование, крупная бытовая техника, которая внезапно сломалась и ее нельзя отремонтировать.

Ненужное – последняя модель смартфона, брендовая одежда, свадьба (можно развестись еще до погашения кредита). Сюда относятся путешествия, автомобиль, который теряет в цене сразу после выезда из автосалона.

№ 2. Не скрывайте заем от семьи

Если вы живете не один, а с семьей, домочадцы должны знать о вашем намерении взять кредит. Муж и жена в равной степени отвечают за его погашение. Поэтому скрывать заем от близких, как минимум, нечестно. Потом все равно придется вместе решать, как рассчитаться с долгами.

При обсуждении с семьей желания взять кредит может выясниться, что в этом нет необходимости. Родные могут предложить вариант, как купить желаемое, не прибегая к займу.

№ 3. Внимательно изучите предложения по кредитам разных банков

Выбирайте банки, которые предлагают минимальные процентные ставки при возможности взятия кредита на максимальный срок.

При этом старайтесь погасить кредит как можно быстрее. Когда у человека заем перед банком, это действует ему на нервы. Поэтому старайтесь рассчитаться с долгами быстрее.

№ 4. Внимательно выбирайте день, когда берете кредит, это влияет на дату платежа

Если появилась необходимость взять займ, рассчитайте дату похода в банк. Желательно, чтобы после оформления кредита пришлось вносить платежи после получения зарплаты. Это намного удобнее, чем выплаты перед получкой. Можно за месяц потратиться и не рассчитать наличия денег на очередной платеж банку.

Берите в долг только на действительно важные вещи. Всегда минимизируйте риск оказаться неплатежеспособным, старайтесь рассчитаться с долгами скорее. Тогда вы точно не окажетесь в долговой яме!

Три варианта как быстро погасить кредит

Этот способ на момент взятия ипотеки был мне совсем незнаком. Но как-то интуитивно я платила определенную сумму и еще всегда сверху. Я понимала, что так процентов мне придется платить гораздо меньше.

Сейчас после почтения многих книг, в том числе и Роберта Кийосаки «Богатый папа, бедный папа», я это знаю достоверно, что этот способ помогает быстрее всего избавиться от долговой ямы.

Если у вас кредит по нескольким картам, то все равно назначьте себе сумму, которую вы сразу после получения зарплаты будете сверху переводить на кредит. Не скрою, что это сильно напрягает финансово. Но все-таки так вы гораздо быстрее сможете погасить долг.

Гасите кредит по той карте в первую очередь, где у вас самая маленькая сумма. Вы таким образом быстрее погасите кредит именно по этой карте.

Потом беритесь за следующую карту и тоже также платите сверху, например, 2-5 тысяч рублей. Долг будет все меньше и меньше.

А вот по потребительскому кредиту дам вам совет. Разрежьте эту карту пополам. И гасите этот долг. И никогда больше не берите его. Потому что ценность вещей высока в том случае, когда вы на нее накопите сами.

А желание обладать какой-то вещью и взять на нее потребительский кредит вы, конечно, можете, но радости такой не будет. Либо она быстро пройдет.

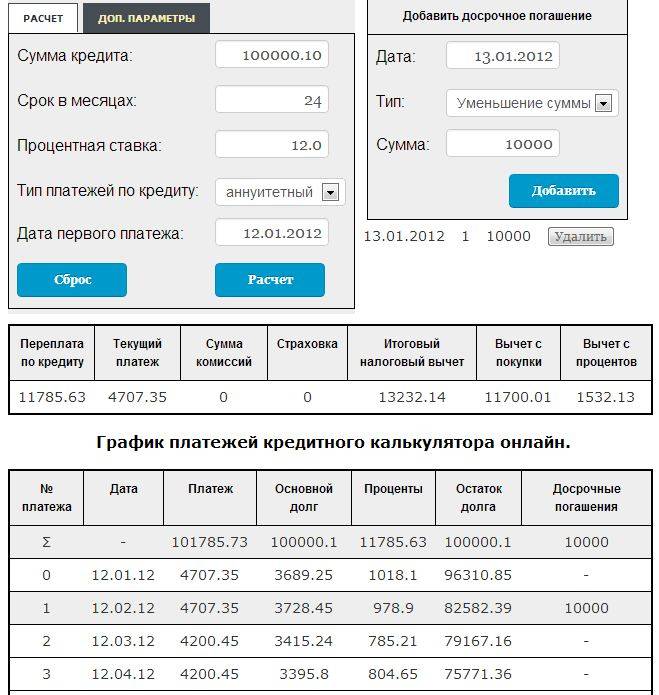

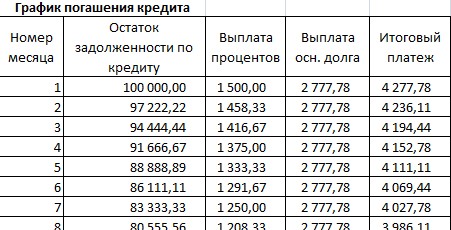

② Дифференцированная схема

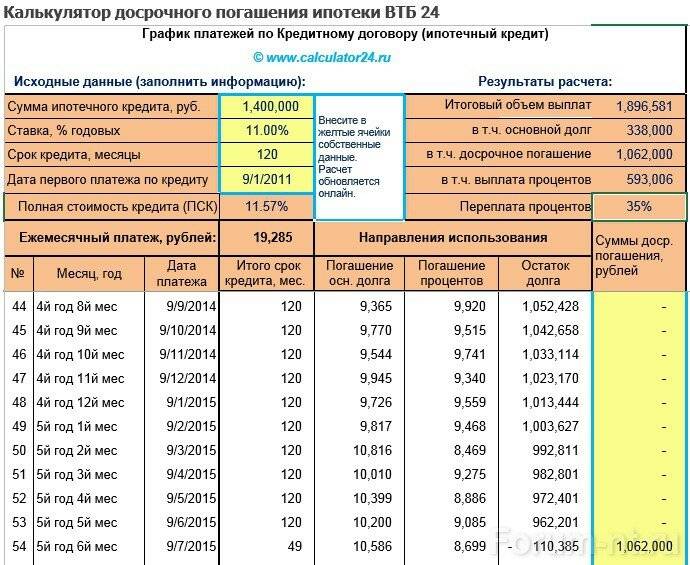

Это дифференцированная схема выплат по долгу. То есть, вы взяли кредит 300 тысяч рублей. Платить нужно по 15 тысяч в месяц.

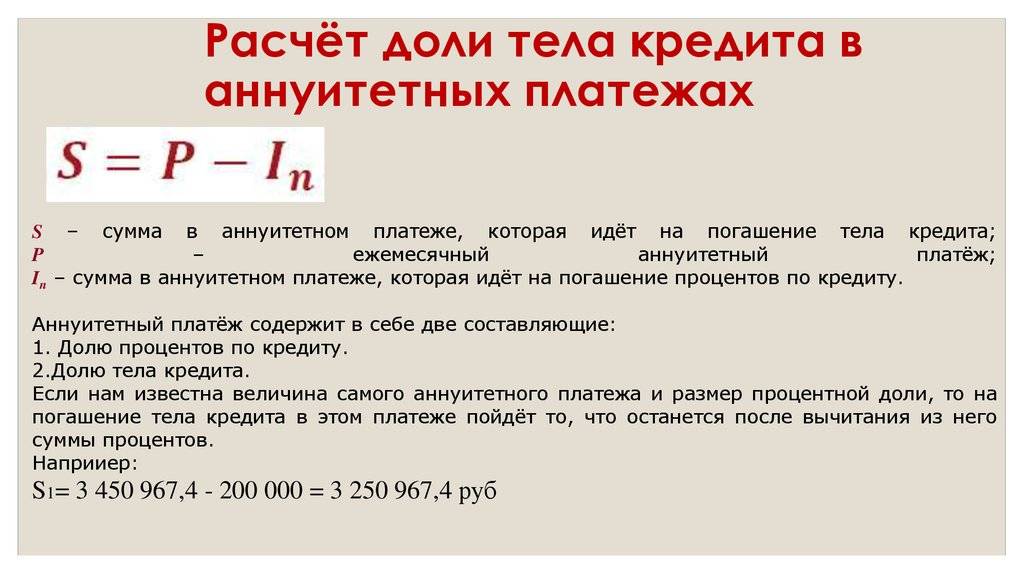

Банк, как правило, применяет аннуитетные платежи (вначале большие% и маленькая сумма погашения основного долга).

И получается, что с какого-то месяца вы можете платить меньше. Но ваша задача, платить эти же 15 тысяч для более быстрого погашения долга.

Можно назначить себе платить не 1 раз в месяц, а два. Так долг погасится еще быстрее.

③ Перекредитование в другом банке

«Перекредитоваться», если у вас есть несколько кредитов в разных банках. Стоит попробовать узнать под какие проценты можно получить сумму, которую вам необходимо выплатить в разных банках.

Как правило, она всегда ниже, потому что чем больше сумма, тем меньше проценты и больше срок выплаты кредита. В разных банках все по-разному, стоит узнавать об этом лично.

Многие для этих целей берут и потребительские кредиты, там тоже может быть процент ниже. Например, по кредитной карте 27%, а по потребительскому кредиту 19%.

Можно взять на работе беспроцентный кредит, если ваше предприятие его вам даст. Пробовать стоит разные варианты. Лишь бы ваш долг побыстрее закрыть.

Из всего вышенаписанного следует, что чаще всего банки выдают аннуитетные кредиты, поэтому нам с вами выгодно платить по моему варианту с небольшой переплатой суммы кредита каждый месяц.

Но вот откуда взять деньги, если все расходы урезаны, и вы и так не позволяете ничего лишнего? Я тоже так думала, пока не начала вести свой бюджет. Хорошо, если кто-то может вам помочь. Но вот если некому, то и «расхлебывать» всю эту «долговую яму» придется вам самому.

Советы, как не попасть в долговую яму

Оформляя кредиты в банках или получая займы в МФО, главное рассчитать собственные финансовые возможности погашения долгов. Это можно сделать, применив простое правило:

Сумма среднемесячных платежей по всем кредитам и долгам не должна превышать 30-40% совокупного чистого дохода семьи заемщика.

Например, если доход заемщика (без налогов, обязательных платежей) составляет 50 тыс. руб. в месяц, величина, которую он может направлять на погашение кредитов 20 тыс. руб. Если он платит ежемесячно ипотеку в сумме 15 тыс. руб., он сможет получить другой кредит лишь на такую сумму, чтобы сумма ежемесячного платежа была не более 5 тыс. руб. Конкретная величина зависит от срока кредитования и процентной ставки.

Соблюдая это правило, погашать кредиты можно будет спокойно, не опустошая семейный бюджет.

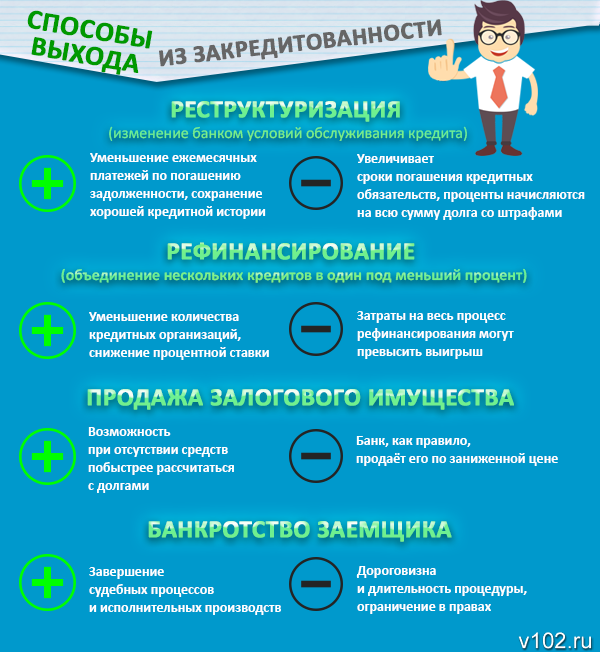

Способ №2: рефинансируем задолженность

Если сумма ежемесячных взносов по кредиту стала непомерной, перекредитуйтесь. Сегодня банки, чтобы переманить заемщиков, предлагают выгодные условия рефинансирования задолженности. Проанализируйте программы разных банков, соберите необходимые документы.

Преимущества рефинансирования:

- Уменьшение ежемесячного взноса;

- Можно объединить несколько кредитных договоров в один;

- Снижение процентной ставки;

- Часть кредита можно получить на руки наличными;

- Вывод имущества из-под залога.

Обязательными условиями для рефинансирования выступает отсутствие просрочек по кредитам, а еще кредит не должен быть новым, по нему нужно сделать несколько платежей.

Рефинансировать можно потребительские, автомобильные, ипотечные кредиты, кредитные карты. Можно обратиться за рефинансированием в свой или в другой банк с более выгодными условиями (банки редко дают рефинансирование на погашение своих же кредитов).

Например, условия Сбербанка такие:

- Сумма задолженности 30-3000 тыс. руб.;

- Срок до 5 лет;

- Ставка от 12,9%;

- Обеспечение не требуется;

- Возможно объединение до 5 кредитных договоров.

Можно просить банк предоставить кредитные каникулы или реструктуризировать оставшийся долг. С учетом последних событий сделать это стало проще.

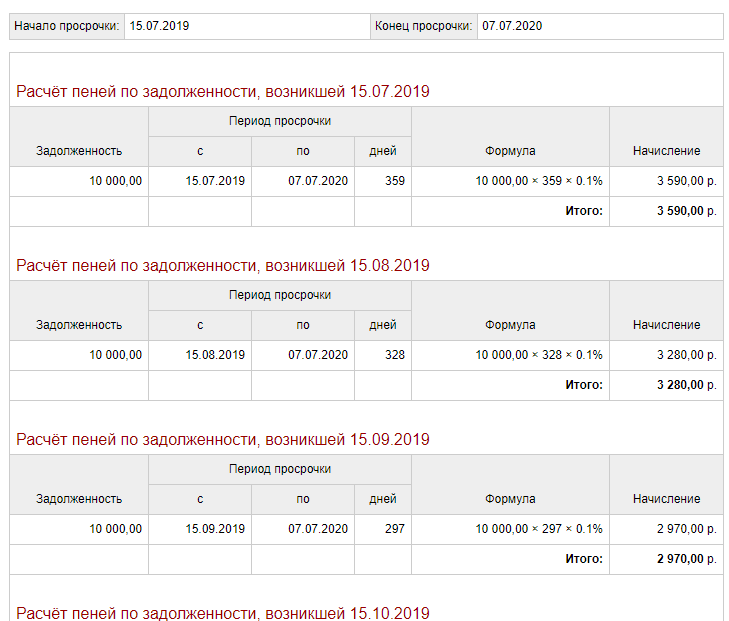

Как закрыть давно просроченные кредиты?

Если же ваши кредиты уже порядком просрочены, набежала куча штрафов, и сумма погашения более чем неподъемная, тогда вы можете выбрать несколько вариантов решения этой проблемы: реструктуризация или консолидация. Реструктуризация предоставляется многими банками России, и подразумевает то, что банк прощает вам часть долга (имеется в виду штрафы и пеня) и разбивает оставшуюся сумму на несколько месяцев или лет, в зависимости от того, насколько большая у вас задолженность.

Если же ваши кредиты уже порядком просрочены, набежала куча штрафов, и сумма погашения более чем неподъемная, тогда вы можете выбрать несколько вариантов решения этой проблемы: реструктуризация или консолидация. Реструктуризация предоставляется многими банками России, и подразумевает то, что банк прощает вам часть долга (имеется в виду штрафы и пеня) и разбивает оставшуюся сумму на несколько месяцев или лет, в зависимости от того, насколько большая у вас задолженность.

Консолидация — это вариант для тех нерадивых заемщиков, у которых множество долгов и кредиток в разных банках или кредитных организациях. В этом случае вы обращаетесь в какой-то конкретный банк с просьбой оформить консолидацию, вследствие чего все ваши долги выкупаются и гасятся этим банком за вас. Ну а вы в свою очередь оформляете один большой кредит в этом банке на сумму общей задолженности и выплачиваете его частями, с теми условиями и процентами, которые назначит вам банк. Какой из вариантов вам приемлемее и удобнее – решать вам.

Ну и напоследок, для тех, кто считает, что сумма штрафа слишком уж велика, вы можете подать в суд, и на вашей стороне будет несколько статей УК. Статья 333 говорит о том, что общая сумма неустойки должна соответствовать первоначальной сумме займа, простыми словами – за небольшую ссуду с вас не имеют права требовать огромные просрочки. А вот статья 404 запрещает кредиторам умышленно способствовать увеличению долга. Это касается тех ситуаций, когда банк не предупреждает клиента о наличии просрочки и начислении штрафов в течение длительного времени. Таким образом, в результате небольшой оплошности вы можете оказаться должным банку огромную сумму.

Ну и напоследок, для тех, кто считает, что сумма штрафа слишком уж велика, вы можете подать в суд, и на вашей стороне будет несколько статей УК. Статья 333 говорит о том, что общая сумма неустойки должна соответствовать первоначальной сумме займа, простыми словами – за небольшую ссуду с вас не имеют права требовать огромные просрочки. А вот статья 404 запрещает кредиторам умышленно способствовать увеличению долга. Это касается тех ситуаций, когда банк не предупреждает клиента о наличии просрочки и начислении штрафов в течение длительного времени. Таким образом, в результате небольшой оплошности вы можете оказаться должным банку огромную сумму.

Например, если вы выплачиваете кредит в долларах и на момент внесения ежемесячного платежа совершили оплату по одному курсу, а в этот день курс в банке изменился или не соответствовал тому, по которому вы оплачивали, вы можете, как переплатить, так и недоплатить. А если банк не сообщит вам об этом, то штрафы будут начисляться каждый месяц, в то время, как вы и подозревать об этом не будете. В таких ситуациях вы можете смело обращаться в суд, ведь закон на вашей стороне.

| Ваша оценка: (1 голосов, средний: 5,00 из 5) |

Читайте далее:

- Как оформить кредит с плохой кредитной историей? Банки, МФО и прочее

- Чем грозит просрочка по кредиту?

- Программа «Кредитный доктор» от Совкомбанк – второй шанс для неблагонадежных заемщиков

- Оформляем кредит на карту онлайн не выходя из дома

- Я не брал кредит, но у меня долг. Что делать?

- Какие нужны документы для получения кредита

Как рассчитаться с кредитами легко

Чтобы отчетливо представлять себе количество долгов и свои возможности по их погашению, нелишним будет составить список всех своих кредитов. В список нужно включать абсолютно все долговые обязательства, независимо от их суммы – так вы скорее поймете, какие займы нужно погасить в приоритетном порядке, а какие могут подождать.

Можно расположить долги в порядке их значимости и срочности погашения: от самого срочного/крупного до самого незначительного. При этом самый незначительный долг необязательно должен быть самым маленьким по сумме: если вы имеете дело с банком, даже трехдневная просрочка небольшого кредита может привести к начислению непомерных пеней и штрафов.

После того, как список долгов составлен, напишите смету расходов и доходов, чтобы понять, какую сумму вы ежемесячно сможете отдавать банку.

Если доходы значительно меньше расходов, нелишним будет подумать о дополнительном заработке, с помощью которого закрытие кредитов пройдет легче. Также можно продать что-то из ненужных вещей: так мы еще быстрее рассчитаемся с кредитом.

Ежемесячные расходы можно сократить: например, отказаться от обедов в ресторанах и кафе или дорогостоящих покупок, без которых можно обойтись. Но не ущемляйте себя в необходимом – погашение кредитов должно происходить комфортно.

Начните погашать самый срочный кредит и, если позволяют финансы, вносите платежи за один из небольших кредитов из списка: сокращение пунктов в списке придаст вам уверенности.

Рассчитаться с кредитами поможет банк

Вопреки расхожему мнению, банку интересны не только ваши доходы, но и ваша личная жизнь. Это касается тех случаев, когда изменение семейного положения напрямую влияет на ваш доход. О следующих изменениях в жизни лучше сообщать банку:

- рождение ребенка

- смерть супруга

- смена работы/увольнение

- болезнь родственника

- стихийные бедствия (пожары, наводнения, вследствие которых вы остались без жилья или средств к существованию)

Банки предоставляют своим клиентам две услуги, которые облегчают выплату долга:

- рефинансирование

- кредитные каникулы

Суть первой услуги сводится к пересчету кредита и уменьшению процентной ставки, второй – к предоставлению льготного периода, в течение которого вам не нужно производить выплаты.

Чем раньше вы сообщите в банк о своих материальных затруднениях и объясните причину, тем больше шансов, что вам пойдут навстречу.

Если рассчитаться с долгами вовремя не получилось и за дело взялись коллекторы, главное – не поддаваться на их угрозы и уловки.

Следует помнить, что коллекторские бюро, всеми способами пытаясь взыскать долг, могут грубо нарушать законодательство. Если коллекторы совершают одно из нижеприведенных действий, вы имеете полное право сообщить об этом в правоохранительные органы:

Как рассчитаться с кредитами и долгами! На своём реальном опыте! https://youtube.com/watch?v=Ua5poJf0WU4 |

- угрожают, что сообщат на работу или родственникам о ваших долгах

- звонят вашим родственникам

- пытаются попасть к вам в квартиру

Информация о ваших обязательствах перед банком является коммерческой тайной и ее разглашение влечет установленную законом ответственность. Попытки коллекторов проникнуть в квартиру нарушают ваши конституционные права на неприкосновенность жилища и с большой долей вероятности можно утверждать, что коллекторы перестанут вас беспокоить, если вы сообщите об этом в полицию. И всегда сохраняйте спокойствие при общении с коллекторами.

Эти советы помогут вам рассчитаться с долгами с наименьшими потерями сил и денег. А ведение учета расходов и доходов поможет вам трезво оценивать свои возможности и не оформлять новые кредиты.

Как выплатить кредит быстрее – закрыть досрочно

Так как выплатить кредит быстрее возможно только одним способом (с помощью досрочного полного и частичного погашения), оперативному расчёту с долгами способствует уменьшение ежемесячных расходов и/или рост доходов.

Быстрее расплатиться с кредитами: рефинансировать и оплатить

326 Одобрено: 228

От 7%

Лимит: до 1 500 000 руб.

Ставка: от 7%

Период: до 60 мес.

Решение: от 15 мин.

Лицензия ЦБ РФ: №705

Получить

321 Одобрено: 225

В день обращения

Лимит: до 1 500 000 руб.

Ставка: от 9%

Период: до 60 мес.

Решение: от 30 мин.

Лицензия ЦБ РФ: №1460

Получить

350 Одобрено: 245

От 7,5%

Лимит: до 5 000 000 руб.

Ставка: от 7,5%

Период: до 84 мес.

Решение: от 10 мин.

Лицензия ЦБ РФ: №354

Получить

Помимо того как быстрее отдать кредит посредством использования каждой свободной копейки, заёмщик может также ускорить процесс отдачи долгов с помощью другого банка. Для этого следует изучить представленные на рынке программы рефинансирования ипотечных, автомобильных и потребительских займов.

С целью привлечения новых клиентов банки предлагают заёмщикам взять у них ссуды на погашение старых кредитов с более выгодной ставкой. Перед как быстрее закрыть кредит в старом банке клиент подписывает с новым заимодателем соглашение, в котором при том же размере ежемесячных платежей срок погашения ссуды сокращается.

Как правильно погашать долги по очередности?

Ответ на вопрос зависит от конкретной ситуации. Общее правило такое: чем больше проблем создает долг – тем быстрее его нужно отдавать.

Скажем, долги по микрозаймам, как правило, «выбивают» довольно жестко. Да и проценты по просроченной задолженности в МФО просто грабительские. Поэтому при наличии одновременно микрокредита и долгов по квартире, о втором пункте можно временно забыть и плотно заняться первым.

Еще один вариант. У семьи есть несколько мелких кредитов и долгов плюс ипотека. Из-за серьезной просрочки по ипотеке банк обратился в суд. Речь идет о принудительной продаже квартиры. Понятно, что именно погашение ипотеки для этой семьи – на первом, втором и третьем месте.

Но для стандартной ситуации без крайностей (несколько долгов без просрочек) очередность погашения выглядит так:

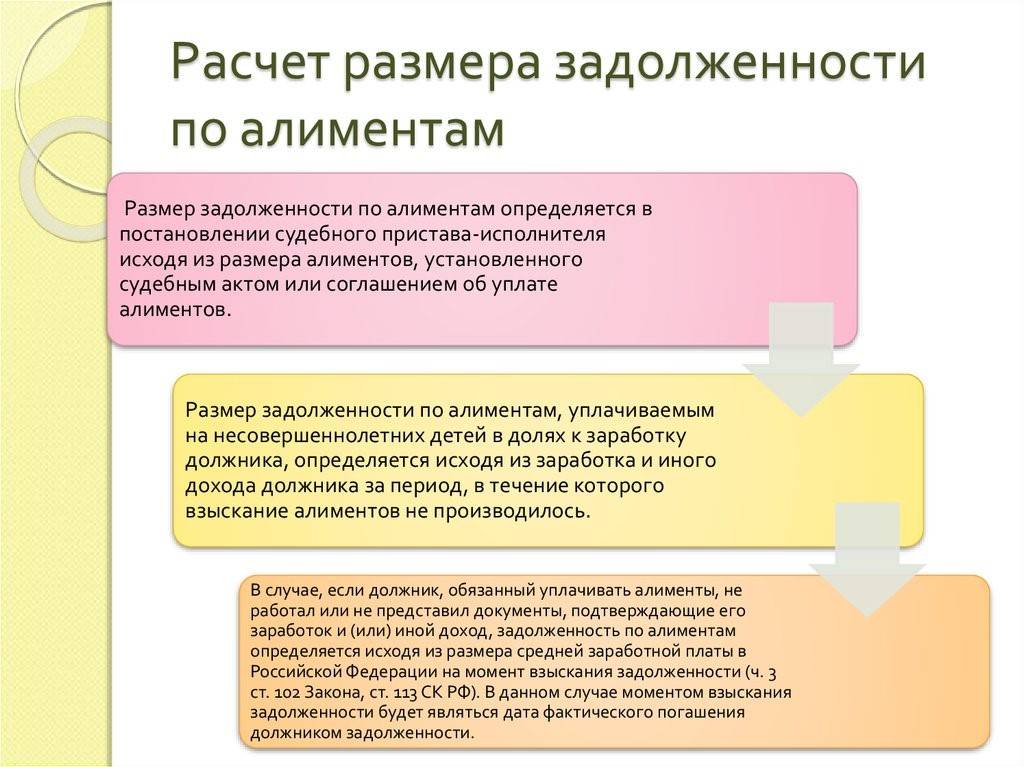

- «Дорогие» долги (с высокой процентной ставкой или в валюте). Сюда же относим долги, которые создают психологический дискомфорт. Например, начальник выдал ссуду на работе и тут же загрузил поручениями как мачеха Золушку. Или за долги по алиментам испортились отношения с бывшей семьей

- «Разумные» долги (кредиты с минимальной процентной ставкой или рассрочка)

- «Безопасные» долги (родственникам и друзьям, за квартиру)

А как Вы избавлялись от своих долгов?

Мирные способы решения вопросов с банком

- Временная отсрочка по платежам.

- Несколько кредитов объединяются в один.

- Долг полностью списывается.

Первый способ, как рассчитаться с долгами, заключается в том, что банк продлевает время на погашение кредитной задолженности. Ежемесячный платеж становится меньше, но благодаря тому, что заемщик постоянно оплачивает проценты, а также то, что в стране постоянная инфляция, итоговая сумма займа, которую возвращает должник, увеличивается.

Второй способ предусматривает то, что заемщик, набравший несколько долговых обязательств, не справляется с выплатами и банк их объединяет в один кредит. Этот метод можно применять только в случае невысокой процентной ставки, иначе он очень невыгоден для должника.

Заговоры чтобы рассчитаться с долгами и кредитами

Заговор на ключ

Для проведения одного из действенных обрядов вам понадобится длинный ключ, который ни разу не использовался (его можно купить в соответствующей мастерской). Ритуал следует проводить в полуночное время. Выйдите на перекресток, где нет машин, положите там ключ и обойдите его кругом — сначала три раза против часовой стрелки, потом три раза по часовой стрелке. При этом повторяйте слова:

После обряда этот ключ следует повесить на связку с остальными вашими ключами и носить его там, пока не избавитесь от долгов.

Заговор на свечу

Чтобы провести другой ритуал, понадобятся белый бумажный лист, церковная свеча и карандаш или ручка. Обряд проводится в вечернее время, лучше, если на улице будет небольшой ветер. Зажгите свечу недалеко от окна. На белом листке напишите, кому и сколько вы должны. Сожгите этот лист над огнем свечи и произнесите слова:

Лист бумаги должен прогореть дотла, образовавшийся пепел следует выбросить в окно.

Заговор на воду

Избавлению от кредитных долгов помогут ритуалы, связанные с водой, ведь ее энергетика помогает в решении денежных проблем. Подойдите к любому природному источнику воды, бросьте в него монету белого цвета и скажите слова заговора:

Похожий обряд можно провести в домашних условиях около открытого водопроводного крана. Монета не понадобится, а слова будут звучать так:

Подобные ритуалы помогут привлечь денежную энергетику и стать финансово независимым человеком. Удачи вам и процветания!

comments powered by HyperComments

Как правильно выплачивать долги по очередности?

Теперь касаемо того, как поочередно рассчитаться с долгами. Правило таково: чем большими проблемами чревата задолженность, тем быстрее ее надо выплачивать.

Допустим, задолженности по микрозаймам обычно выбиваются крайне жесткими методами, а проценты за просрочку в МФО вообще заоблачные. Так что если у вас и микрокредит, и долги по квартире, о 2-м пункте следует на время забыть, вплотную занявшись 1-м.

Возможен и другой вариант. Семья взяла парочку небольших кредитов, ипотеку, и есть еще долги. Так как супруги сильно просрочили выплату по жилищному кредиту, банк обратился в суд. Встал вопрос о том, чтобы продать квартиру в принудительном порядке. Ясно, что закрытие ипотечного кредита для супругов находится на 1-м,2-м и 3-м месте.

Впрочем, для типичной ситуации (парочка задолженностей без просрочек) очередность выплат выглядит следующим образом:

- «Дорогие» задолженности (с высокими процентами либо в иностранной валюте). Тут также имеются в виду долги, создающие психологические неудобства. К примеру, руководитель выдал ссуду на работе, сразу же надавав кучу заданий. Либо за долги по алиментам ухудшились отношения с экс-супругой и ребенком.

- «Разумные» задолженности (кредиты с низкими процентами либо рассрочка).

- «Безопасные» задолженности (друзьям, родным, за жилье).

План действий

Итак, решив наконец-то рассчитаться со всеми займами, важно продумать каждый шаг своих действий. Ведь, зная, как вылезти из долгов, можно в будущем избежать многих ошибок, склоняющих к долговой яме

В первую очередь необходимо избавиться от мелких займов. Так, погасив небольшие задолженности, легче будет сосредоточиться на более крупных. Чтобы было проще принимать решения, следует навести порядок в финансовых делах. Именно оттого, что в домашней бухгалтерии царит полный хаос, и появляются кредитные задолженности. Таким образом, взяв под контроль все свои доходы и расходы, можно будет дальше ориентироваться, в каком направлении двигаться. Если уровень дохода позволяет вовремя платить по счетам, но некоторые статьи бюджета не дают этого делать, то лучше всего будет на время или вовсе убрать их из списка необходимых.

Далее, разобравшись в своих финансовых возможностях, можно переходить к действию. В той ситуации, когда денег явно не хватает, и кредитный лимит превышен, следует искать новые источники заработка. Это может быть дополнительная подработка либо новый вид бизнеса, либо потребуется брать сверхурочные. Но ни в коем случае нельзя оформлять новый денежный заем.

Распределив деньги на месяц, можно переходить к планированию следующего. Так вы увидите, где еще есть проблемы, а значит, можно будет переходить к их решению.

Общие долги в браке

Люди, состоящие в браке, обладают и общими долгами. Часто бывает так, что во время совместной жизни супруги не решали вопросов, связанных с общей собственностью. Что касается кредита, то тут есть масса нюансов:

- Если бывший супруг брал кредит до вступления в брак, а срок действия кредитного договора не затрагивает период брачного союза и его расторжения, то все кредитные обязательства несет именно он.

- Если при оформлении кредита в качестве созаемщика или поручителя выступал второй супруг, то долги они будут выплачивать вместе.

- Если об оформлении кредита супруга узнала лишь после развода, то тут все очень неоднозначно.

Если на услуги специалиста денег нет, то придется ждать суда, который тоже все расставит по своим местам.

Каждый человек в определенный период своей жизни сталкивался с острым недостатком финансов. Причины этому могут быть разные, например:

- непредвиденные разорительные расходы или форс-мажор (наводнение, пожар, стихийное бедствие, банкротство)

- неумение откладывать деньги и делать сбережения

- скорый отклик на предложения о новинках, эффектных товарах, акциях, распродажах (для наивных покупателей)

- жизнь не по средствам, когда больше тратишь, чем зарабатываешь

- привычка жить в кредит или иллюзия доступности (проблема современности)

- доступное кредитование

- отсутствие четко спланированного семейного бюджета и планирования покупок

- желание создать иллюзию обеспеченной жизни

В результате – ситуация, когда все ценности заложены по ломбардам, то есть, обложены баснословными процентами. Плюс долги родственникам и друзьям, а также оформлено по 2-3 банковских кредита (карточки) на каждого члена семьи с ежемесячными процентами на остаток долга.

Что дальше? Паника… Хронический стресс… Депрессия… А также прочие прелести финансовой несостоятельности. Что делать? Конечно же, не уходить «в запой», не принимать глупых решений! Как это делают слабовольные люди. Постарайтесь понять, что это не «конец света», любые трудности – временные, многие люди через них уже благополучно прошли. Самое худшее в этом состоянии – хронический процесс «острой финансовой недостаточности». Да, долги сродни хроническим болезням, только ментального плана. И без постановки диагноза и разумного лечения результата не будет.

Ответьте себе на несколько вопросов:

- В каких привычных расходах я могу себе отказать ради покрытия части долгов?

- Знаю ли я, какие долги обложены самыми большими процентами, чтобы закрыть их в первую очередь?

- Что я могу сделать ради решения долговой проблемы каждый день, каждую неделю, каждый месяц и каждый год?

Не нужно закатывать глаза и думать, что подобного рода вопросы не дадут результата, это совсем не лишняя трата времени. Стать «финансовым аналитиком» – очень полезно для собственного (семейного) бюджета. И даже если всё очень запущено, на самом деле не все так безнадежно.