Сроки и периодичность представления отчётности ИП

Всю налоговую отчётность индивидуальных предпринимателей можно поделить на несколько типов:

- в зависимости от принятой системы налогообложения;

- в зависимости от того, есть ли на предприятии наёмные работники;

- отчётность по дополнительным налогам (только для некоторых ИП).

В сводных таблицах, опубликованных далее, легко найти сроки представления и бланки форм отчётности для каждой из названных групп.

Таблица: налоговые декларации и сроки их подачи для различных форм налогообложения ИП

| Система налогообложения | Налоговая декларация | Отчётный период | Сроки подачи декларации | Заполненные образцы |

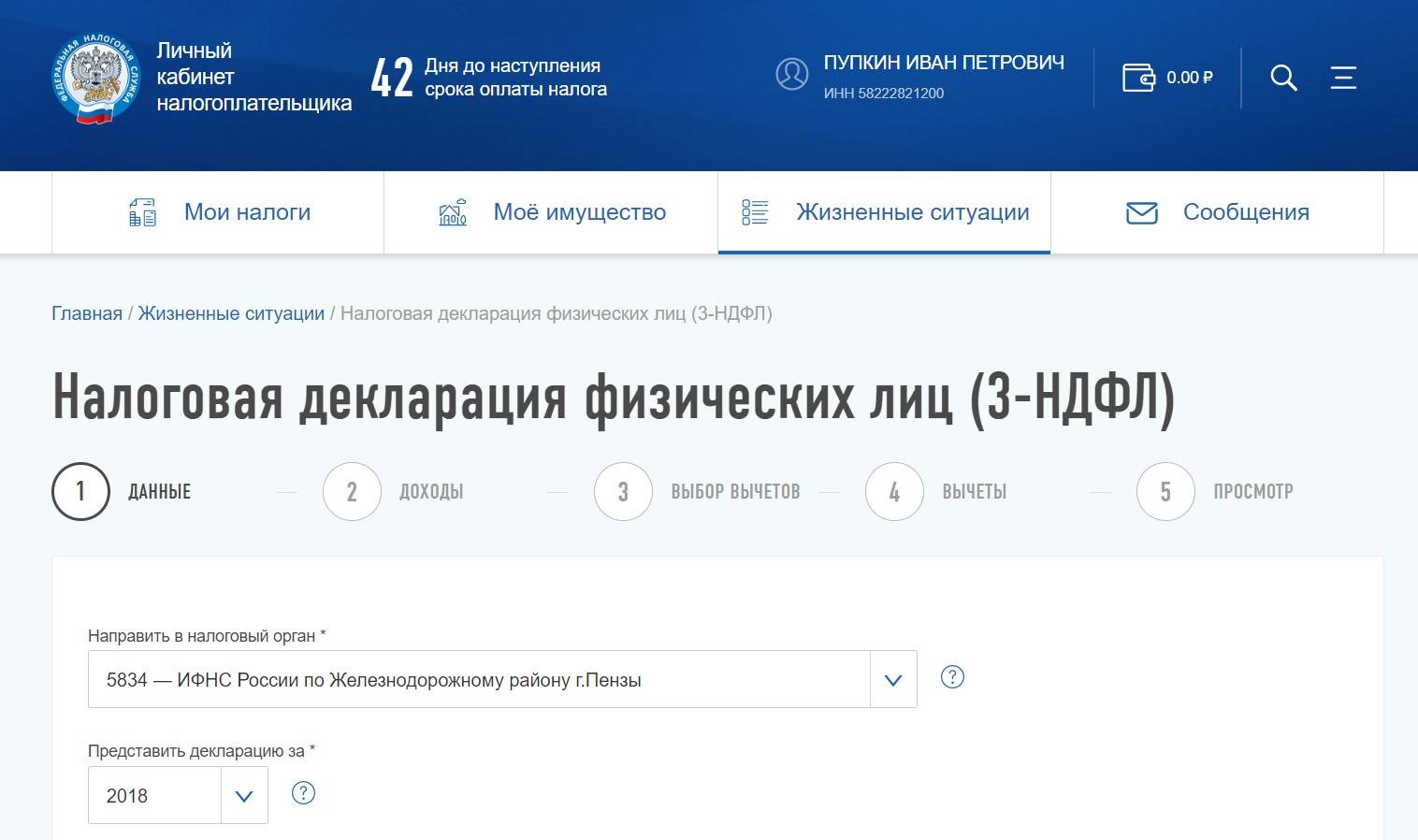

| ОСНО | Декларация 3-НДФЛ | Календарный год | Не позднее 30 апреля года, идущего за отчётным | Образец |

| Декларация 4-НДФЛ | Календарный год | Не позже 5 дней по истечении месяца со дня получения первого дохода | Образец | |

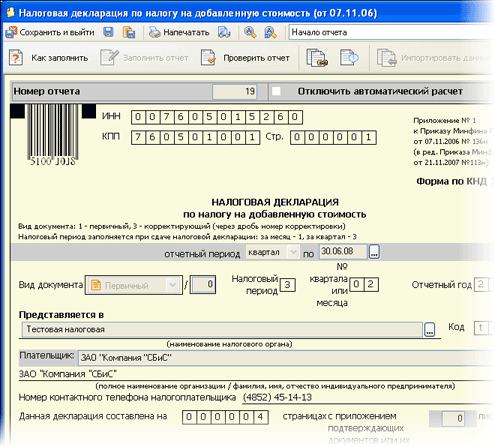

| Декларация по НДС | Квартал | Не позже 25 числа 1 месяца следующего квартала | Образец НДС и образец нулевой декларации по НДС | |

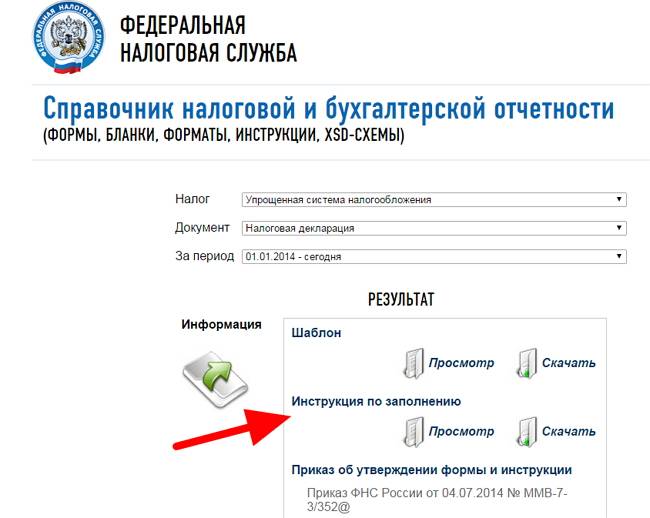

| УСН | Декларация УСН | Календарный год | Не позже 30 апреля года, идущего за отчётным | Образец для объекта «доходы»Образец для объекта «доходы — расходы»Образец нулёвки |

| ПСН | сдавать не требуется | — | — | — |

| ЕНВД | Декларация ЕНВД | Квартал | Не позже 20 числа 1 месяца квартала, идущего за отчётным | Образец |

| ЕСХН | Декларация ЕСХН | Календарный год | Не позже 31 марта года, идущего за отчётным | Образец |

Таблица: налоговая отчётность для ИП с работниками

| Форма отчётности | Отчётный период | Сроки сдачи | Заполненные образцы |

| Среднесписочная численность работников | Календарный год | Не позже 20 января года, идущего за отчётным | Образец |

| Справки 2-НДФЛ | Календарный год | Не позже 1 апреля года, идущего за отчётным | Образец |

| Расчёты 6-НДФЛ | Квартал | Не позже последнего числа 1 месяца квартала, идущего за отчётным | Образец |

| Расчёты по страховым взносам | Квартал | Не позднее 30 числа месяца, идущего за отчётным кварталом; отчёт за I квартал 2018 года сдаётся не позже 03.05.2018 | Образец |

Отчётность по дополнительным налогам

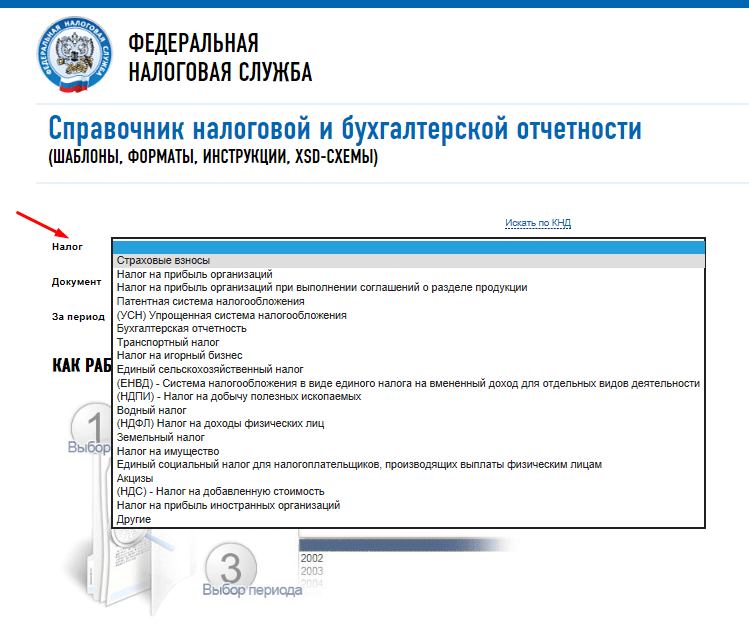

Для предпринимателей, ведущих работу, которая предполагает уплату дополнительных специальных налогов, существуют и обязательства представлять соответствующую отчётность. Данные виды отчётности не являются массовыми, поэтому ограничимся лишь перечислением и не будем рассматривать их в деталях. К таким видам относятся, в частности, следующие формы отчётности:

- декларация по земельному налогу для ИП, уплачивающих земельный налог;

- декларация по водному налогу для ИП-плательщиков водного налога;

- декларация по акцизному налогу и извещение об уплате авансового платежа для плательщиков подакцизного налога;

- декларация по НДПИ (налогу на добычу полезных ископаемых);

- отчётность по полученным разрешениям на добычу объектов животного мира;

- отчётность по сборам за пользование объектами водных биологических ресурсов;

- расчёт регулярных платежей за пользование недрами.

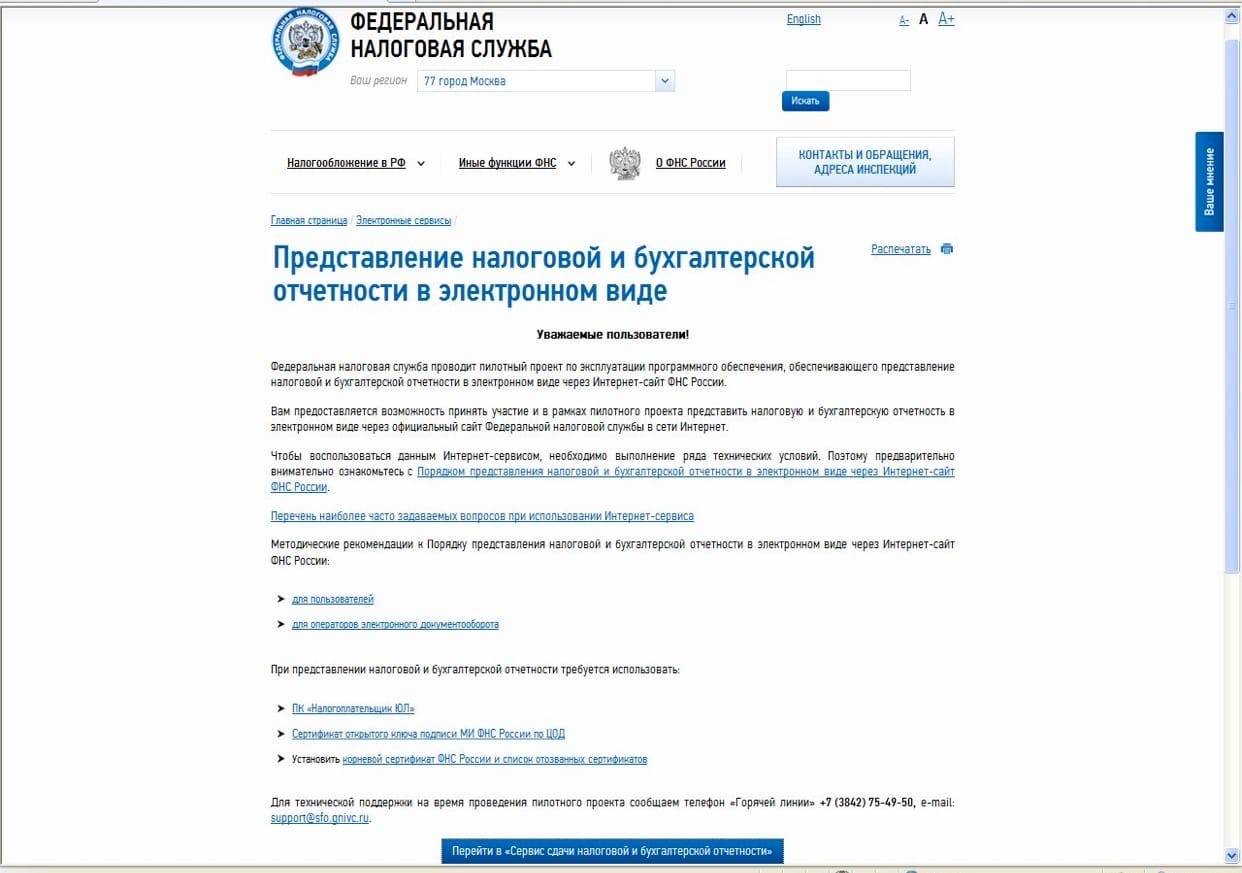

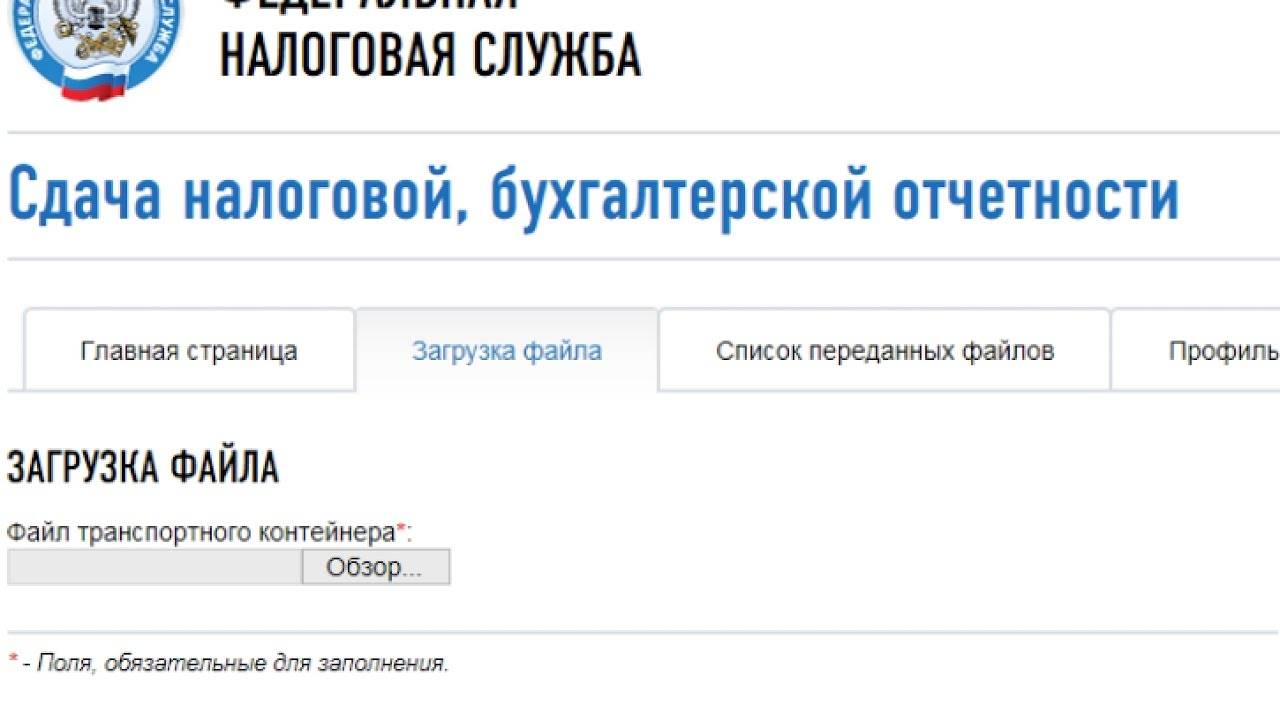

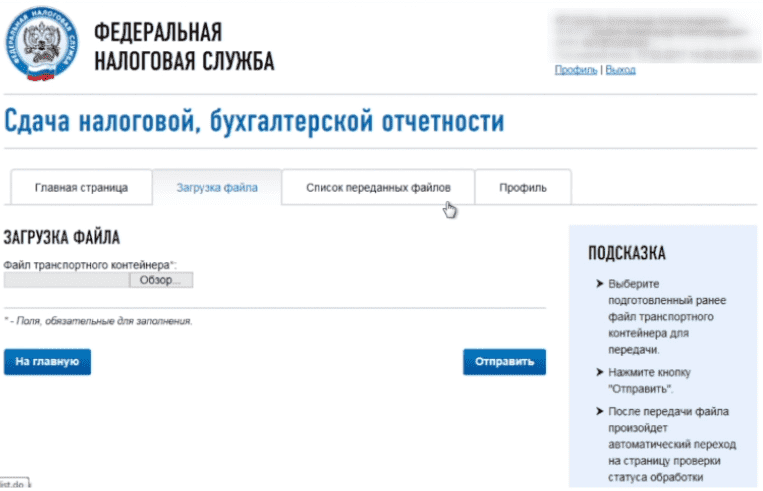

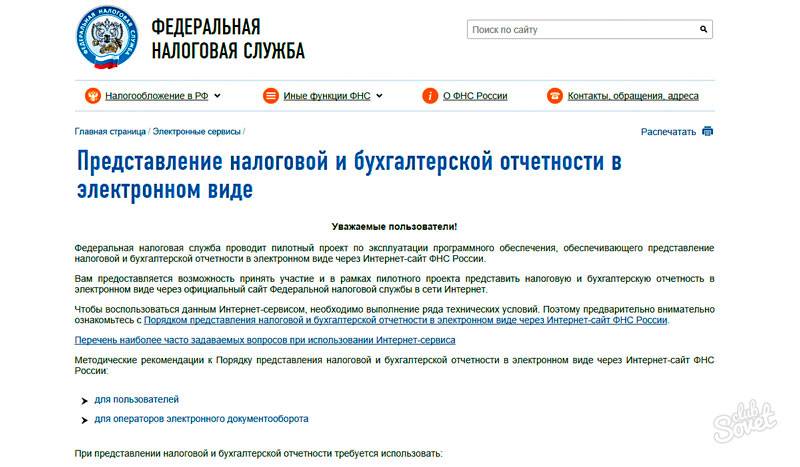

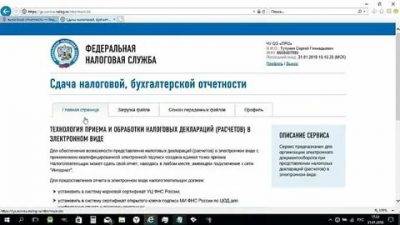

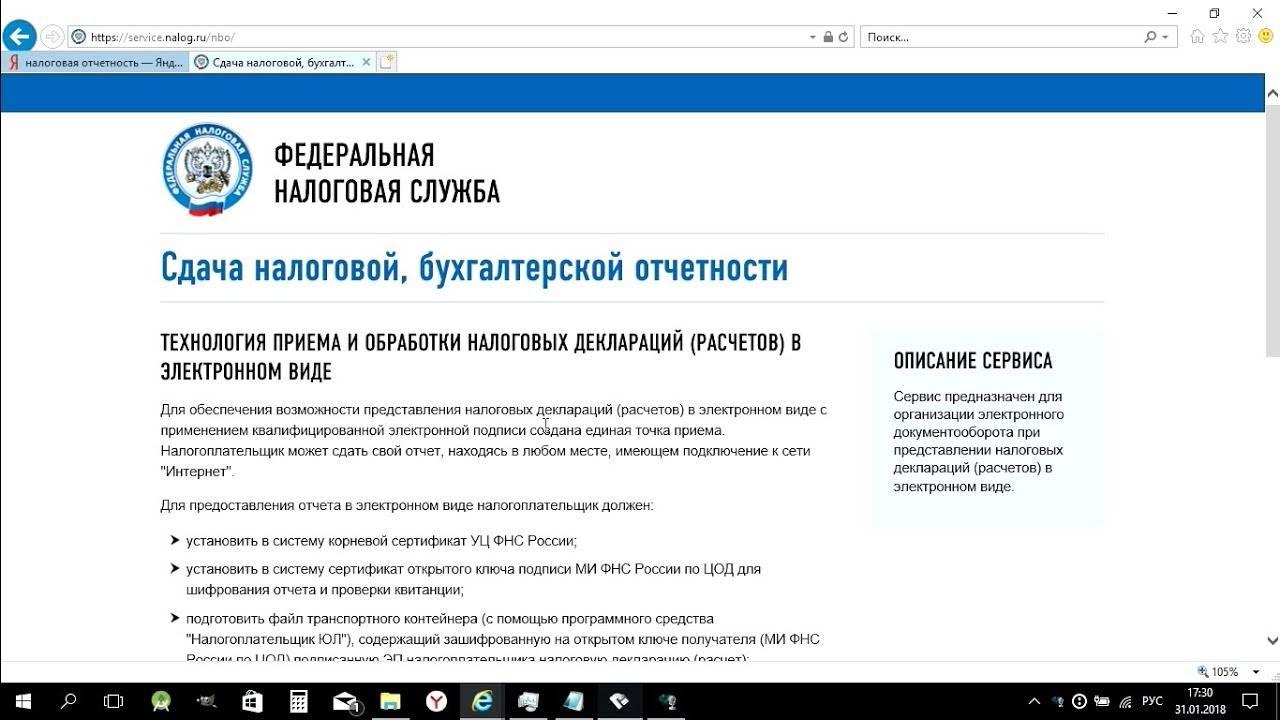

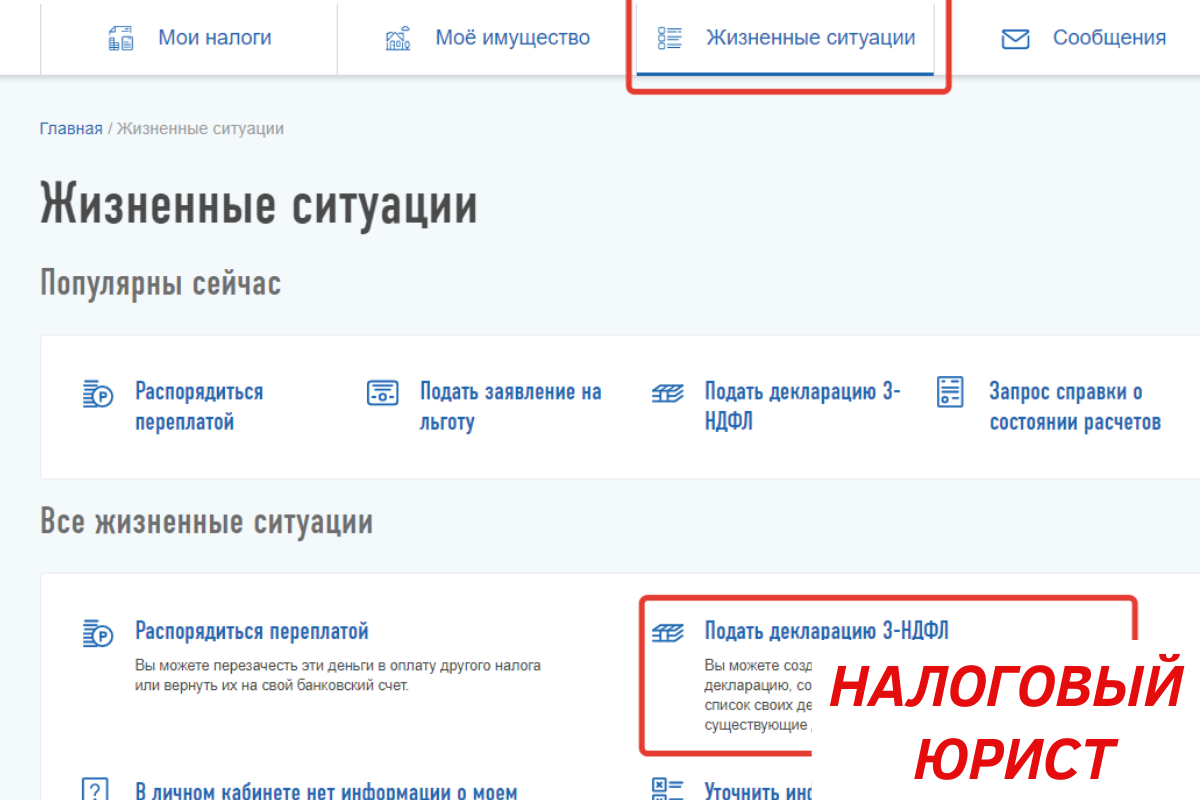

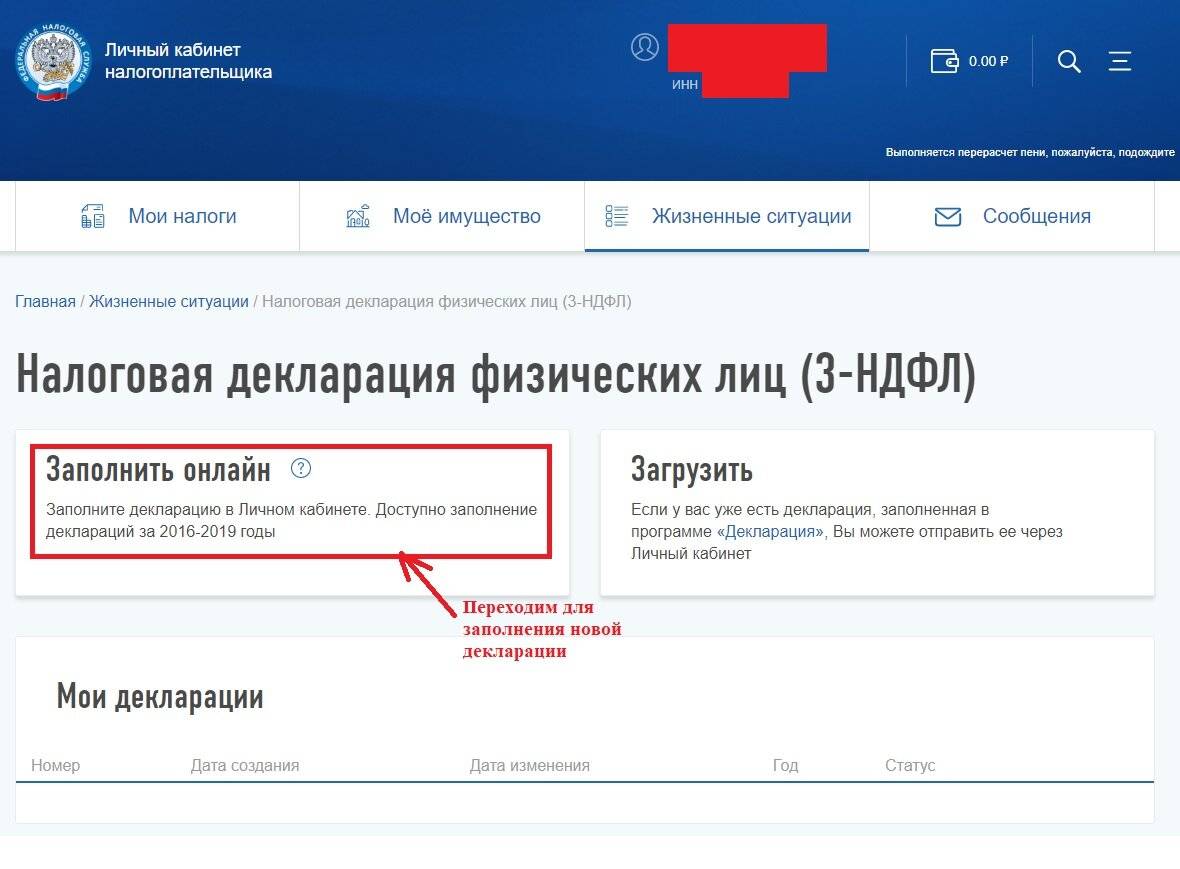

Как сдать отчет в ФНС по интернету?

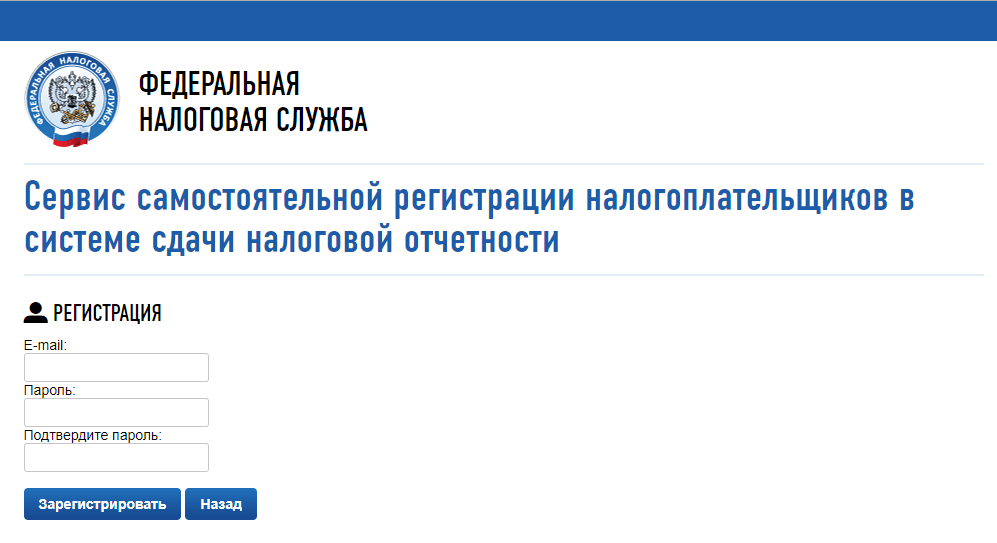

Подавать декларацию через глобальную сеть разрешено двумя путями:

- Сделать это самостоятельно.

- Поручить официальному представителю (должен быть уполномочен соответствующим пакетом бумаг).

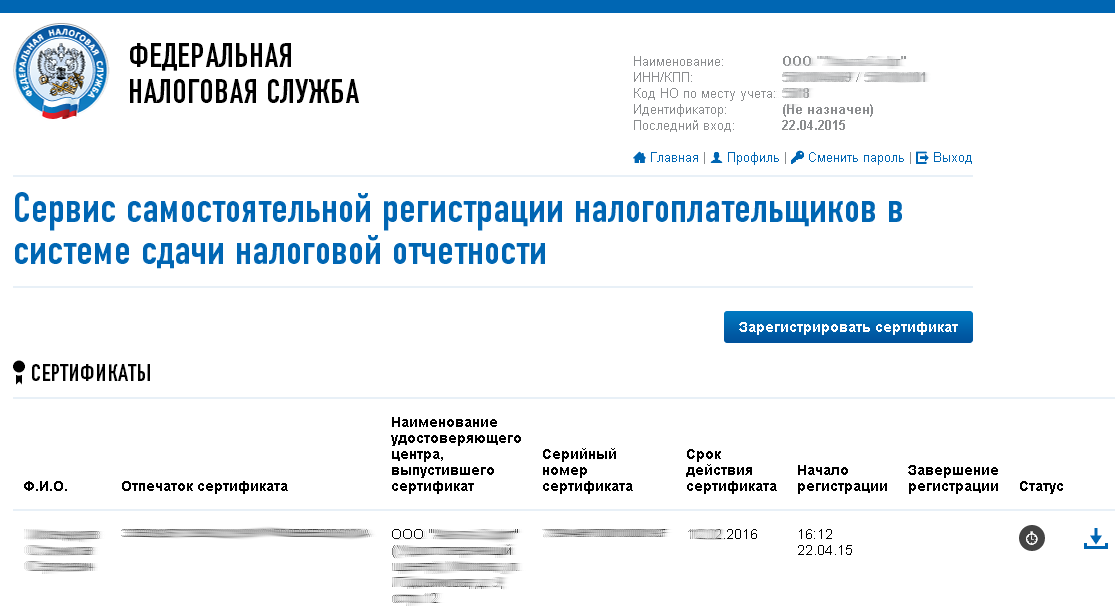

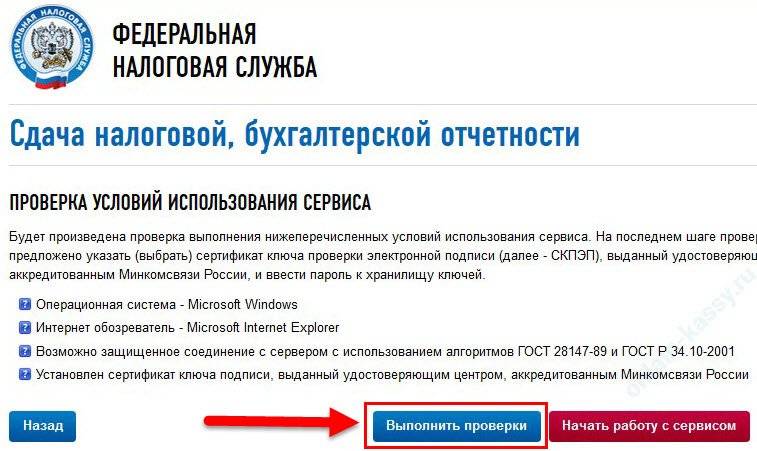

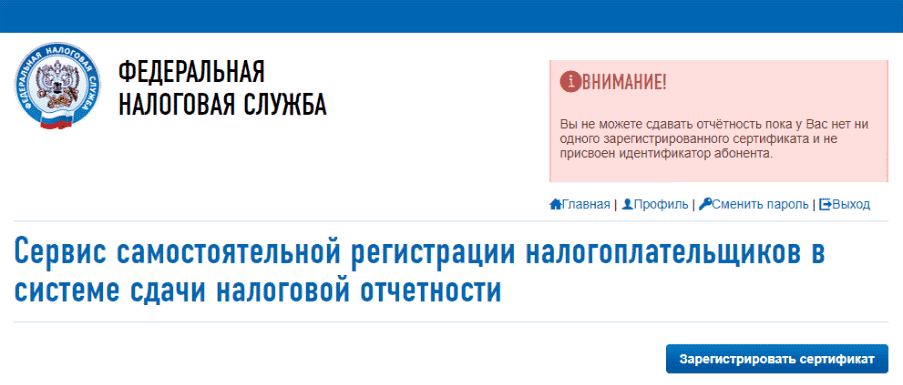

Чтобы направить налоговую отчетность лично, требуется выполнение ряда условий:

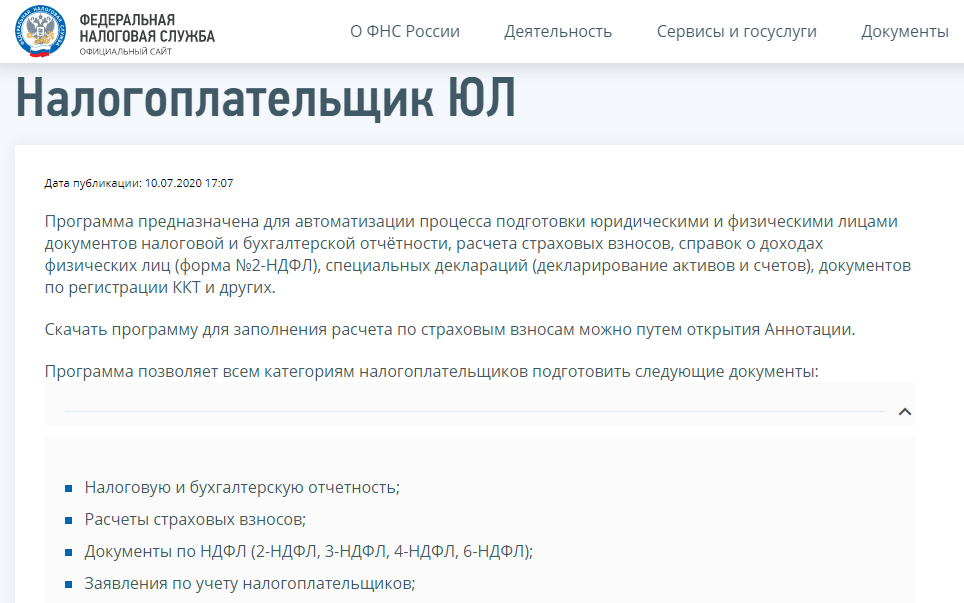

- ЭЦП на руководителя ООО или ИП (должна быть выдана уполномоченным удостоверяющим органом).

- Лицензия на ПО с обязательной защитой передаваемых данных.

- Заключение соглашения с оператором, через которого и будет подаваться налоговая декларация.

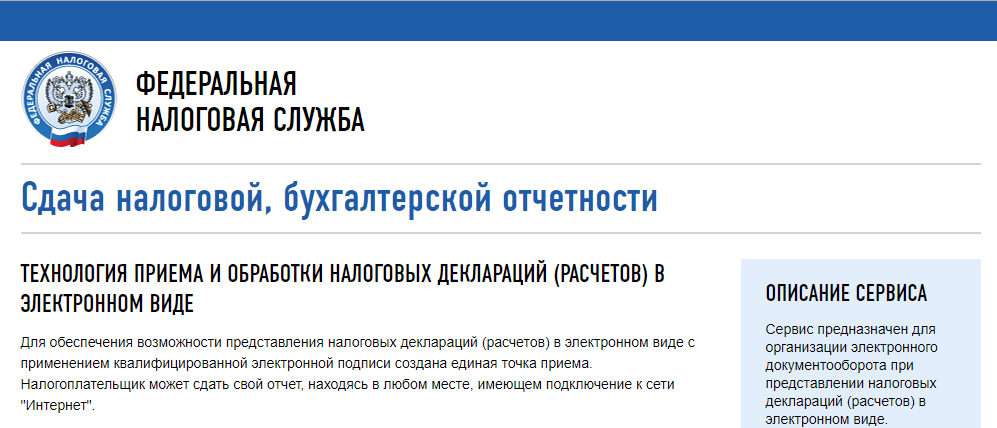

Во многих бухгалтерских программах можно подать декларацию через специальное облако (с применением электронной подписи). Главное условие — подключение к сети. Выпуск облачной цифровой подписи производится применительно к конкретной организации, а дополнительная установка на ПК не требуется. ЭЦП находится в облаке на специальном сервере, поэтому для подписи декларации и ее подачи по интернету требуется указание кода из SMS.

Второй путь — привлечение уполномоченного представителя. В такой ситуации компания не обязана получать ЦП, тратить деньги на покупку лицензии или оформлять соглашение с оператором. Что требуется, так это оформление доверенности на представителя, который и занимается передачей налоговой отчетности через интернет. В процессе отправки представитель будет использовать свою подпись.

С учетом письма налоговой инспекции предприниматель должен иметь на руках доверенность. Для компаний достаточно подписи руководителя и печати.

Перед тем как подать декларацию через интернет, не лишне разобраться с принципом передачи информации. Данные направляются в электронной форме и имеют вид отчета. В процессе отправки они подписываются ЦП (имеет вид файла с набором символов). При этом бумаги, закрепленные ЭЦП, по юридической силе не отличаются от обычных документов.

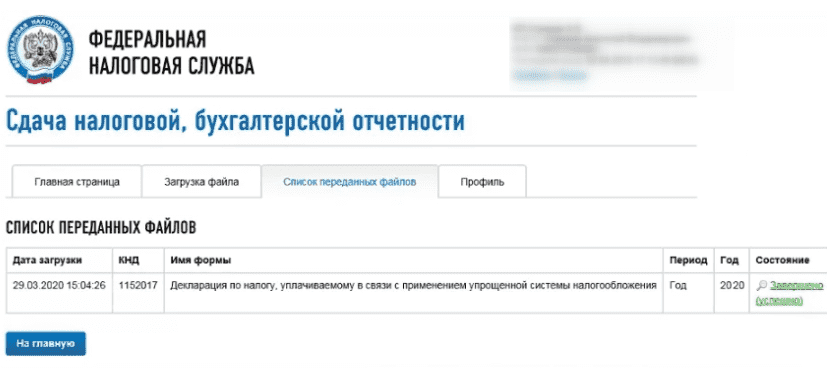

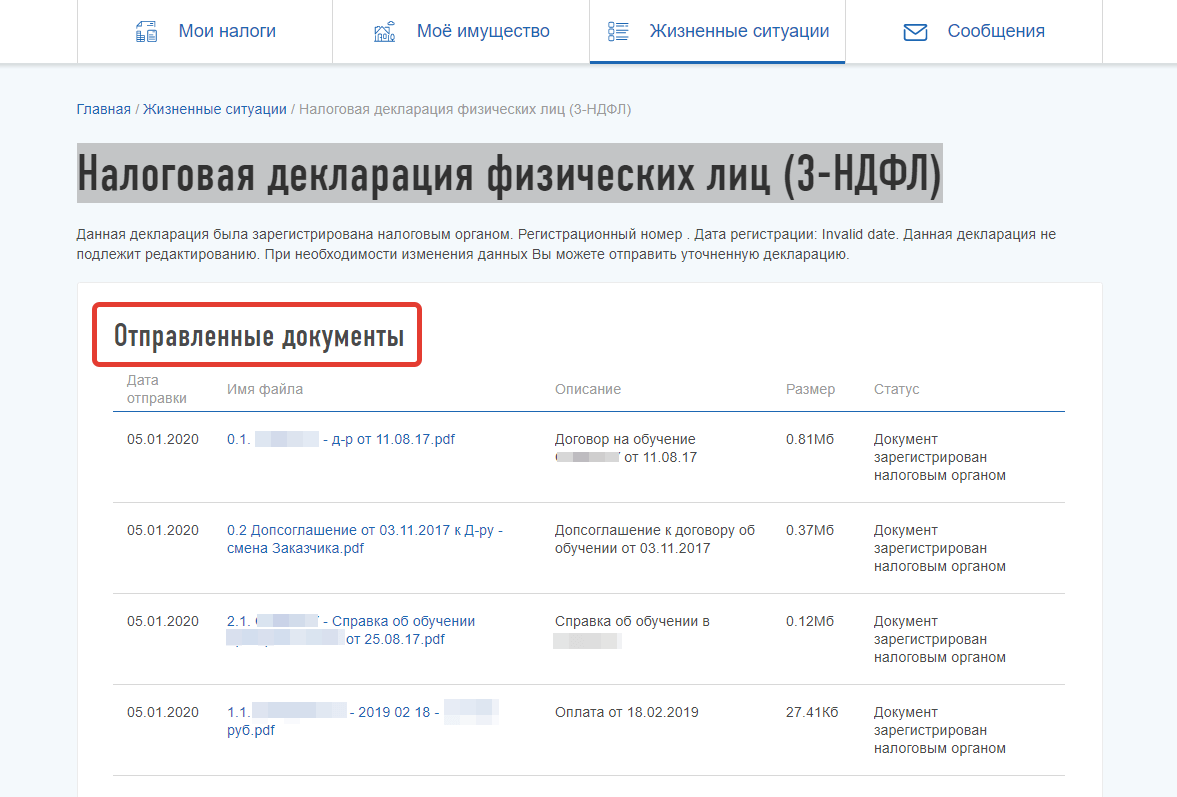

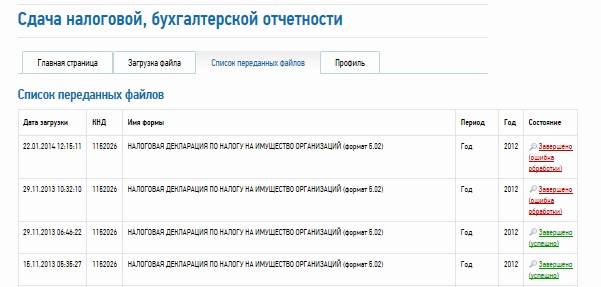

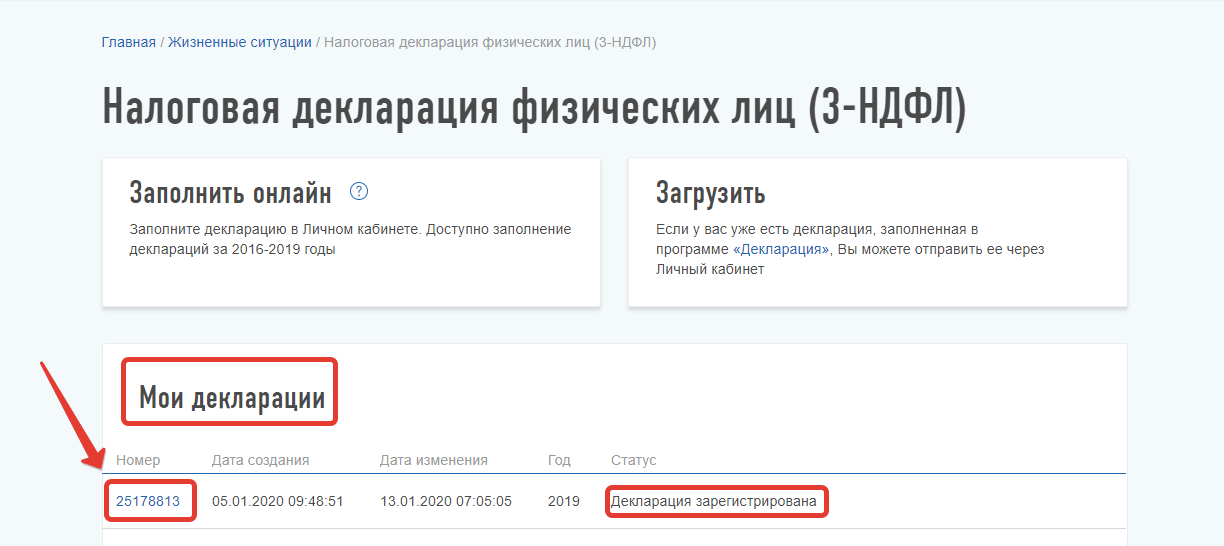

Сдача налоговой отчетности проходит ряд этапов:

- Направление декларации через интернет с подтверждением дня отправки.

- Получение отчета от ФНС (информирование о получении).

- Протокол проверки.

В последнем случае возможно несколько вариантов:

- Отказ. Декларация не принята (требуется исправить ошибки и направить отчет заново).

- Квитанция о приемке. Документы приняты и им присвоен номер.

- Информирование по уточнению. Требуется корректировка документации.

- Оповещение о вводе. Налоговая декларация подана, процедура завершена.

Какую отчётность сдаёт ООО на ОСНО

Чтобы рассчитать и уплатить налоги, необходимо составить финансовые документы, подтверждающие полученный доход.

К налоговым формам отчётности ООО на ОСНО относят следующую документацию:

- Декларации (например, на налог по прибыли или по транспортному сбору);

- Ежеквартальное оформление авансовых платежей;

- Сведения образца 2-НДФЛ за людей в штате;

- Данные о количестве наёмного персонала;

- Сведения о тех доходах, которые были уплачены в пользу иностранных компаний.

Мы собрали сведения о налоговой отчётности в следующей таблице.

Вид отчёта | Сроки | Особенности |

| Подаётся один раз в каждый квартал в электронной форме до 25 числа месяца, который следует за отчётным периодом. Учитываются база для расчёта, сам налог и возможные вычеты | |

| Если оплата происходит поквартально, то отчётность передаётся в налоговый орган в электронном виде каждый квартал, а также по окончании года. Если осуществляется авансовая оплата по полученным доходам за месяц, то документация подаётся до 28 числа после завершения месяца, в котором получена прибыль | |

| Условия уплаты налога устанавливаются местными нормативными актами. Отчётность предоставляется раз в 3 месяца в электронном или бумажном виде, в зависимости от среднесписочной численности работников, нарастающим итогом. Затем подаётся годовая декларация. | |

До 1-го февраля за прошедший год эксплуатации транспортных средств | Срок сдачи декларации устанавливается местным законодательством. Сумма зависит от мощности двигателя, стоимости, вида транспорта, количества единиц и других характеристик | |

Не позднее 1 февраля по предыдущему году | Оплачивается согласно тарифам региона проживания | |

До 1 апреля по итогам прошлого года | Если в компании трудится 24 и менее человек, то отчёт сдаётся в распечатанном формате | |

| Отчет можно сдать в бумажном варианте предпринимателям, имеющим штат менее 25 человек, если свыше, то только в электронном формате. | |

| Данные о количестве наёмных сотрудников | Не позже 20 января по итогам прошедшего года | Отчётность подаётся в налоговый орган в электронной форме раз в год, в бумажном формате – если численность работников менее 100 человек. |

Перечисленные формы отчётности направляются в налоговый орган по месту регистрации ООО.

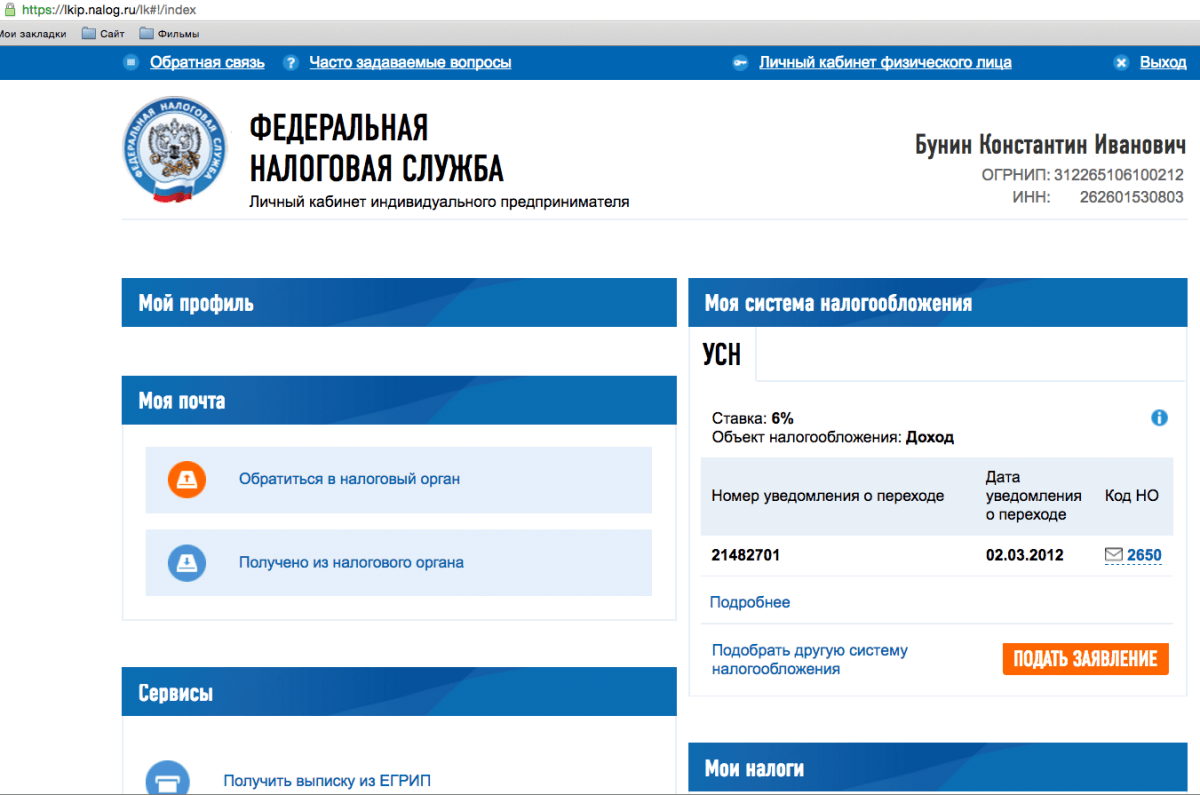

Передать сведения можно несколькими способами:

- Лично обратившись в налоговый орган (если отчёты распечатаны) – это может сделать директор или уполномоченное лицо по нотариальной доверенности;

- Посредством сайта налоговой (необходимо иметь зарегистрированный личный кабинет и оплаченную цифровую подпись);

- Через спец.операторов, имеющих аккредитацию в налоговых органах;

- Отправив заказное письмо с описью вложенных бумаг.

- В этом случае датой предоставления отчетов будет служить дата принятия их сотрудником почты.

Что такое нулевая декларация?

Под нулевой декларацией может пониматься:

- Стандартная декларация по тому или иному налогу (на прибыль, НДС, УСН, ЕНВД), в которой установленным способом отражено отсутствие оборотов.

- Специализированная упрощенная декларация, утвержденная Приказом Минфина РФ № 62н, изданным 10.07.2007 года.

Нулевая декларация по пункту 2 может быть предоставлена в ФНС только в том случае, если у фирмы оборотов за тот или иной отчетный период не было. При этом, ее можно использовать не по всем периодам (данную особенность мы изучим далее в статье).

Рассмотрим специфику работы предприятия с указанными форматами нулевой декларации подробнее.

Порядок сдачи стандартной нулевой декларации фирмой зависит от того, какую систему налогообложения она использует. Как правило, это одна из 3 следующих систем:

- общая (или ОСН);

- упрощенная (или УСН);

- вмененная (или ЕНВД).

Изучим особенности предоставления нулевой отчетности по данным системам исчисления налогов.

Бухгалтерская отчетность

Все организации, даже самые мелкие, обязаны вести бухгалтерский учет. И раз в год, не позднее 31 марта, надо сдать бухгалтерскую отчетность за предыдущий год. При этом, если говорить о балансе, то даже при нулевой деятельности в нем будут отражаться данные о размере уставного капитала.

Ответственность за постановку учета в ООО несет лично руководитель. Если у него достаточно знаний, он может подготовить и сдать отчетность самостоятельно, особенно в организации, которая только зарегистрирована и пока не ведет бизнес. Но когда масштабы деятельности вырастут, лучше передать учет на аутсорс или нанять бухгалтера.

Итак, что же входит в состав бухгалтерской отчетности? Перечень и формы отчетов приводятся в приказе Минфина России от 02.07.2010 N 66н (в редакции от 19.04.2019):

- бухгалтерский баланс и пояснения к нему;

- отчет о финансовых результатах;

- отчет об изменениях капитала;

- отчет о движениях денежных средств.

Обратите внимание: начиная с периода за 2020 год бухгалтерскую отчетность для ООО можно сдавать только в электронном виде, поэтому надо заключить договор с операторами ЭДО

ВИДЫ ОТЧЕТНОСТИ

Сведения о численности, среднесписочная численность

До 20 января текущего года все организации обязаны подать в налоговую инспекцию по месту своего учета за прошлый год. Вновь созданные (реорганизованные) организации должны подать сведения о среднесписочной численности не позднее 20-го числа месяца, следующего за месяцем создания (реорганизации).

Для представления сведений используйте форму, утвержденную приказом ФНС России от 29 марта 2007 г. № ММ-3-25/174. Рекомендации по порядку заполнения этой формы доведены письмом ФНС России от 26 марта 2007 г. № ЧД-6-25/353.

статьи 80

По неработающим фирмам можно сдать единую упрощенную декларацию

Отчитаться по итогам квартала при помощи такой декларацию (Приложение № 1 к Приказу Минфина от 10.07.2007 № 62н) могут те налогоплательщики, у которых за налоговый период не было движения денег на счетах в банках и в кассе, а также объектов налогообложения ни по одному из налогов.

Декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица, не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

представляется на бумажном носителе или в «электронном виде». Она может быть представлена налогоплательщиком в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Подача единой декларации – право, а не обязанность. Если хотите, можете вместо нее сдать нулевые декларации по каждому из ваших налогов, которые требуют отчета по окончании очередного квартала или года.

Нулевая отчетность по работникам

Как правило, в организации всегда есть работники, оформленные официально. Исключение – если штат еще не набран, а компанией руководит единственный учредитель. В таком случае он вправе выполнять свои обязанности на основании приказа о возложении полномочий. Трудовой договор с ним можно не заключать, соответственно, страховые взносы за него не платят и не удерживают НДФЛ с зарплаты и других выплат.

Если же в штате есть хотя бы один работник по договору, то за него надо сдавать несколько разных отчетных форм. Причем некоторые из них надо направлять, даже если персонал отправлен в неоплачиваемый отпуск.

- РСВ – единый расчет по страховым взносам, сдается ежеквартально, не позднее 30 числа следующего месяца. За единственного учредителя без трудового договора РСВ тоже сдают (письмо ФНС РФ от 02.04.2018 г. №ГД-4-11/6190@).

- 4-ФСС – эта форма сдается, даже если ООО не перечисляло страховые взносы от травматизма и профзаболеваний. Крайний срок – не позднее 20 дней после отчетного периода на бумаге и 25 дней при наличии ЭЦП.

- СЗВ-М – ежемесячный отчет, сдается даже на единственного учредителя без трудового договора. Срок сдачи – 15 число следующего месяца.

- СЗВ-Стаж – годовая отчетность, ранее сдавалась только по работникам, с которыми заключены договоры. Однако в 2018 году ПФР решил, что единственный учредитель без трудового договора тоже относится к застрахованным лицам, поэтому СЗВ-Стаж за него тоже надо сдавать. Срок сдачи – 1 марта за прошедший год.

- СЗВ-ТД – достаточно новая отчетная форма, которая связана с введением электронных трудовых книжек. Она сдается, если в отчетном периоде произошли какие-то кадровые события, в том числе, переводы и увольнения работников.

- 6-НДФЛ – это квартальная форма, в которой отражаются суммы подоходного налога, удержанного с работника. Если выплат не было, то нулевые отчеты 6-НДФЛ не сдают.

Итак, мы выяснили, что сдавать нулевую отчетность по работникам приходится даже тогда, когда ООО не работает. И перечень этих форм достаточно обширный.

Отчетность ООО по сотрудникам

Если в компании есть сотрудники и они оформлены по трудовому или гражданско-правовому договору, то компания-работодатель обязана выплачивать взносы. На каждый тип взносов — свой отчет.

Компании нужно платить за сотрудников несколько видов страховых взносов — отсюда возникает расчет по страховым взносам, расчет по форме 4-ФСС по взносам на травматизм и несколько отчетов в пенсионный фонд.

Сам сотрудник обязан платить со своего дохода налог на доход — НДФЛ, в большинстве случаев это 13%. Платит налог как бы сотрудник, но на деле его рассчитывает, удерживает и перечисляет в налоговую компания-работодатель. Отчеты за эти выплаты — тоже на ней.

Сроки сдачи отчетности. Некоторые отчеты по сотрудникам ООО сдает каждый месяц, другие — каждый квартал или год. Сроки зависят от формы отчета.

Отчеты ООО, каждый месяц

| Отчет СЗВ-М | |

|---|---|

| Срок | Не позднее 15 числа следующего месяца |

| Куда | В пенсионный фонд |

Отчет СЗВ-М

Срок Не позднее 15 числа следующего месяца

Куда В пенсионный фонд

Отчеты ООО, каждый квартал

| Расчет по страховым взносам | |

|---|---|

| Срок | Не позднее 30 числа месяца, следующего за отчетным периодом |

| Куда | В налоговую |

Расчет по страховым взносам

Срок Не позднее 30 числа месяца, следующего за отчетным периодом

Куда В налоговую

| Расчет по форме 4-ФСС | |

|---|---|

| Срок | В месяц, следующий за кварталом: |

| до 20 числа — если на бумаге, | |

| до 25 числа — если электронный | |

| Куда | В фонд социального страхования |

Расчет по форме 4-ФСС

Срок В месяц, следующий за кварталом:

до 20 числа — если на бумаге,

до 25 числа — если электронный

Куда В фонд социального страхования

| 6-НДФЛ | |

|---|---|

| Срок | Не позднее последнего числа месяца, следующего за отчетным периодом. За год — не позднее 1 марта следующего года |

| Куда | В налоговую |

6-НДФЛ

Срок Не позднее последнего числа месяца, следующего за отчетным периодом. За год — не позднее 1 марта следующего года

Куда В налоговую

| Реестр ДСВ-3 | |

|---|---|

| Срок | В течение 20 дней по окончании квартала |

| Куда | В пенсионный фонд |

Реестр ДСВ-3

Срок В течение 20 дней по окончании квартала

Куда В пенсионный фонд

Отчеты ООО, каждый год

| СЗВ-СТАЖ | |

|---|---|

| Срок | Не позднее 1 марта следующего года |

| Куда | В пенсионный фонд |

СЗВ-СТАЖ

Срок Не позднее 1 марта следующего года

Куда В пенсионный фонд

| Справки 2-НДФЛ | |

|---|---|

| Срок | Не позднее 1 марта следующего года |

| Куда | В налоговую |

Справки 2-НДФЛ

Срок Не позднее 1 марта следующего года

Куда В налоговую

Справка 2-НДФЛ бывает двух видов: признак 1 и признак 2. Справка со вторым признаком подается, если компания не смогла удержать и перечислить НДФЛ с сотрудника. Обычно так случается, если он получил доход в натуральной форме — допустим, товаром, который компания производит. Первый признак — для случаев, когда НДФЛ был удержан и перечислен в налоговую.

Если нет сотрудников кроме директора, а деятельность компании или еще не началась — и выплат сотрудникам нет, — или приостановлена, нужно сдавать нулевые отчеты.

Нулевые отчеты ООО, каждый месяц

| СЗВ-М | |

|---|---|

| Срок | Не позднее 15 числа следующего месяца |

| Куда | В пенсионный фонд |

СЗВ-М

Срок Не позднее 15 числа следующего месяца

Куда В пенсионный фонд

Нулевые отчеты ООО, каждый квартал

| Расчет по страховым взносам | |

|---|---|

| Срок | Не позднее 30 числа месяца, следующего за отчетным периодом |

| Куда | В налоговую |

Расчет по страховым взносам

Срок Не позднее 30 числа месяца, следующего за отчетным периодом

Куда В налоговую

| Расчет по форме 4-ФСС | |

|---|---|

| Срок | В месяц, следующий за кварталом: |

| до 20 числа — если на бумаге, | |

| до 25 числа — если электронный | |

| Куда | В фонд социального страхования |

Расчет по форме 4-ФСС

Срок В месяц, следующий за кварталом:

до 20 числа — если на бумаге,

до 25 числа — если электронный

Куда В фонд социального страхования

Подробно мы разбирали все отчеты ООО по сотрудникам в статье «Налоги, взносы и отчеты за сотрудника».

Нулевая декларация по Приказу № 62: особенности заполнения

Декларация, о которой идет речь, имеет 2 страницы. На 1-й отражают сведения о налогах организации и ИП, на 2-й — физлица (которые по тем или иным причинам обязаны декларировать налоги дополнительно).

Руководитель или представитель ООО, таким образом, будет заполнять только 1-ю страницу декларации. На ней необходимо отразить:

1. Сведения об организации и бизнесе:

- ИНН;

- КПП;

- полное наименование;

- ОКВЭД.

2. Сведения о документе:

- вид декларации (первичный — с кодом 1, направляемый в целях корректировки — с кодом 3);

- количество страниц в документе;

- количество листов приложений к документу (если они есть).

3. Год, за который предоставляется декларация.

4. Сведения о подразделении ФНС, в которое направляется документ:

- наименование Налоговой инспекции;

- код Налоговой инспекции;

- код ОКАТО муниципалитета, в котором ведет деятельность соответствующее подразделение ФНС.

Чтобы избежать ошибок в отражении сведений в п. 4, желательно предварительно уточнить соответствующие сведения непосредственно в ФНС — например, позвонив туда или воспользовавшись ресурсами сайта Налоговой службы.

5. Сведения о налоге, по которому подается нулевая отчетность:

- наименование налога;

- номер главы НК РФ, в которой регламентируется уплата налога, по которому формируется отчетность;

- налоговый период (если это квартал, то с кодом 03 и кодом отчетного периода 01, 02, 03 или 04 – по номеру соответствующего квартала, а если это год, то с кодом 0, 3, 6 или 9 — соответственно, по полному году, 3, 6 или 9 месяцам без отражения отчетного периода).

6. Сведения о руководителе хозяйствующего субъекта:

- ФИО;

- номер телефона.

На упрощенной декларации проставляется дата ее составления. Подписывает документ, а также заверяет его печатью лично руководитель фирмы.

Резюме «Вопрос-ответ»

Что такое нулевая декларация?

Данный неофициальный термин может соответствовать:

- стандартной форме декларации (например, по ОСН, УСН, НДС, ЕНВД), в которой отражаются нулевые обороты предприятия;

- специальной упрощенной декларации — утвержденной Приказом Минфина № 62н, которая может подаваться вместо стандартной, если у хозяйствующего субъекта нет оборотов за отчетный период.

С юридической точки зрения оба документа равнозначны.

Нулевая декларация подается ООО по всем налогам?

Да, и ее непредоставление может стать поводом для применения со стороны ФНС санкций к налогоплательщику — в виде штрафов и блокировки счета.

В каких случаях лучше применять декларацию по форме № 62?

Прежде всего, нужно убедиться, что она подходит с точки зрения сроков предоставления (то есть, при ее отправке не будут нарушены требования налогового законодательства по соответствующим срокам). Если по соответствующему критерию декларация подходит, то она может быть предпочтительнее стандартной в силу того, что:

- имеет более простую структуру;

- имеет специализированную направленность — ФНС будет однозначно осведомлена, что у бизнеса отсутствуют обороты.

Для составления упрощенной декларации, как правило, не требуется обращаться к помощи компетентных специалистов. Ее структура такова, что вероятность появления ошибок при отражении сведений в ней сводится к минимуму.

Бухгалтерская отчетность

К моменту объявления Президентом нерабочих дней далеко не все бухгалтеры успели составить и сдать баланс за 2019 год. Кто-то планировал завершить эту работу в последние дни срока, но этой возможности их лишили, перекрыв доступ к рабочему месту. Ситуация была напряженная, бухгалтеры нервничали.

После выхода вышеназванного Постановления эти бухгалтеры вздохнули спокойно. При буквальном прочтении документа следовало, что для составления бухотчетности за 2019 год времени еще целый вагон — до 30 июня 2020.

Однако, с переносом срока бухотчетности вышел некоторый конфуз. Как выяснилось позже, люди просто неправильно поняли. Да, срок сдвинули на 3 месяца, но не для всех. Об этом в своем совместном письме от 07.04.2020 № 07-04-07/27289/ВД-4-1/5878@ сообщили Минфин и ФНС.

До 30 июня 2020 могут сдавать баланс только те, кто не сдает отчетность в ГИРБО. Это организации, чьи сведения содержат гостайну и те, кто попал под экономические санкции других государств.

Кстати, бухгалтеру не обязательно дожидаться окончания нерабочего периода, чтобы потом в спешном порядке формировать все несделанные вовремя отчеты.

Перегрузите свою базу 1С в облако, и отсутствие ежедневного доступа к офисному компу перестанет быть для вас проблемой.

Делайте отчеты, не выходя из дома!